PR

カレンダー

外貨建て商品はあるでしょうか?

※おバカさんです。

自分の頭で考える生活設計。

発見したばかりの Q&A

記事を取り上げて、コメントしています。

Q

知り合いがプルデンシャル生命の営業をやっており、

※お気の毒です。

身内や知り合いに保険屋さんがいると、

生涯にわたる苦労があるかもしれません。

ドル建ての終身保険を勧められました。

※ ・・。 お気の毒です。

私の現在の状況としては、以下の通りです。

・30代、夫婦共働きで世帯年収は1500万程度。子供1人、

持ち家。5000万、35年ローンの3年目です。

※多額の住宅ローンを抱えているのであれば、

終身保険に回すお金があったら

繰り上げ返済をした方が はるかにお得です。

・死亡保険は、住宅ローン付帯の団信に加え、

夫婦それぞれが掛け捨ての保険に入っています。

(月額保険料は千五百円程度)

※共稼ぎで世帯年収が1500万円なのであれば、

子供が一人二人いようが・・

団信はともかく、掛け捨ての死亡保険は

まったく不要な可能性が高いです。

・貯蓄はそれなりにあり、ドル建て終身保険に入ると

しても余裕資金で長期保有を前提としています。

※おバカさんです。

余裕資金があるなら 繰上げ返済がベストな

選択です。

ドル建て終身保険を長期保有するという

ことは、お金を塩漬けにするということ。

家計の大切なお金を

「融通がきかない状態」にしてはいけない。

・現在は貯蓄の大半は銀行預金に預けており、

資産運用はほとんどやってません。

※それでいい。 何か問題でも?

やるにしても

元本割れを起こすようなリスクの高い運用よりも、

銀行預金よりマシな程度でも堅実に資産が増える運用を

やりたいです

※おバカさんです。

やるにしても・・などという発想をするな。

「何か運用をしなきゃ」なんて思う必要はない。

敵の思うつぼ。 洗脳されかけているぞ。

人生をやっていく上で、投資とか 運用とか

マネーゲームを考える必要はまったくなく、

きちんと考えたいのは 生活設計だ。

地に足をつけた 生活設計だ。

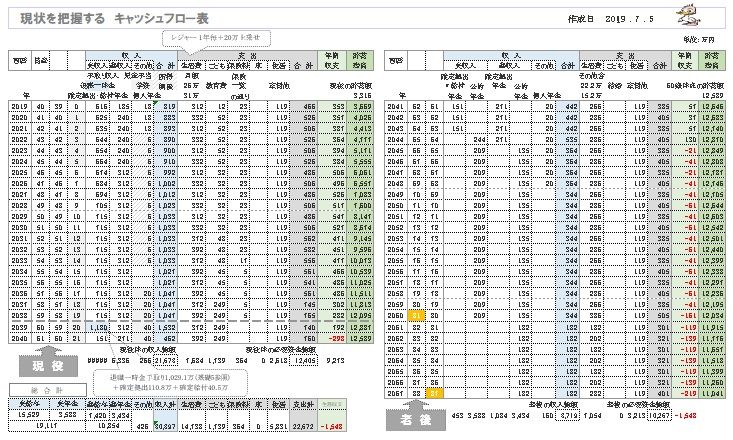

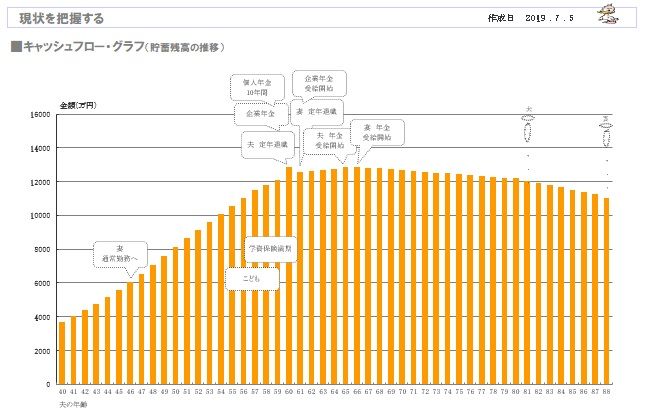

自分たちだけの キャッシュフロー表を作ろう。

以下、ご質問事項です。

①上記の私の状況をふまえて、

プルデンシャル生命のドル建て終身保険は私にとって

良い選択となりますでしょうか?

※何が目的で加入を検討しますか?

死亡保障は不要な状況だし、

多額の住宅ローンを返済中だし、

「保険で貯蓄」のつもりなのであれば、

そのお金で繰上げ返済した方が はるかにお得。

良い選択には、まったく ならない。

②ネットで色々と見ていると、

貯蓄と死亡保障は分けて考えて、

貯蓄目的であればもっと利回りの良い商品に投資をして、

保障は安価な掛け捨てにすべきという意見もあるようです。

※そのような意見にも振り回されてはいけない。

「もっと利回りの良い商品に投資」をして

などという話にも振り回されてはいけない。

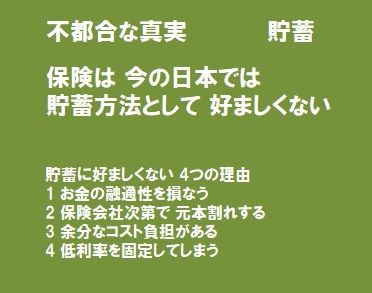

20数年も超低金利が続く今の日本で

「利回りが良い」と言っても

すべて「どんぐりの背比べ」に過ぎない。

今の日本では、利回りの良し悪しで選ぶなど

という寝ぼけた事を言っていてはだめで、

商品選択は 別の複数の要因で行いたいものです。

それから、「保険加入はお金を失うこと」です。

「安価な掛け捨てにすべき」は その通りですが、

必ず 加入しなければならないものでもありません。

「生命保険に加入するのは当たり前」

大部分の日本人が洗脳されています。

掛け金が安価であっても、できるだけ加入しない

方がいいのは 当然のことです。

日本では、思考停止したまま 一生

お金を払い続けるおバカさんが多過ぎます。

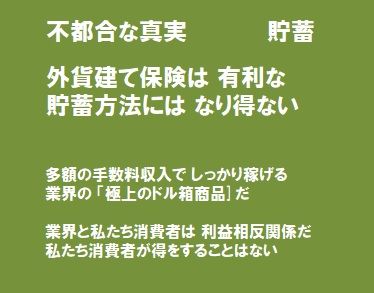

ドル建て終身保険は、為替リスクはあれど

ドルベースでは長期保有で確実に解約払戻金が支払い保険料

を上回るというところに魅力を感じているのですが、

※低金利の国の住人から見れば・・

高金利の国の金融商品の利回りは非常に

魅力的に見えますが、結局は「絵に描いた餅」。

国家間の金利差は為替で調整されてしまうし、

業界が取る手数料コストで

「あの高金利は どこへ行ったの?」状態になって 、

かわいいわが子(お金)は 帰ってきます。

業界が 金利差を食べて潤う 金融商品です。

こんなものに お金を投入してはいけない。

他にもっと利回りよく確実に投資よりもリターンが増える

ことが確約されている外貨建て商品はあるのでしょうか?

※おバカさんです。

・もっと利回りが良く

・確実に投資よりもリターンが増えることが確約

されている外貨府建て商品は?

何を訳の分からないことを言っているんでしょう。

こんな質問をするようでは、業界の思うつぼ。

「カモがネギを背負ってやってきた」状態です。

投資とか資産運用とか いっさい考えずに

地に足をつけて生活設計した方がいい。

自分たちのキャッシュフロー表を作った方がいい。

③ドル建て終身保険自体はプルデンシャルに限らず、

他の生命保険会社でも取り扱いあるかと思いますが、

他の保険会社と比べてプルデンシャル生命で加入する

メリットはありますでしょうか?

※プルに限らず、そもそも・・

ドル建て終身保険に加入するメリットはない。

プルデンシャルは営業の質が高いとも聞きますが、

購入商品さえ決まっている状態であれば

営業マンの質よりもコストメリット等で判断したいです。

※営業マンが 有能な営業マンたりうるために

「質が良い」ように見せるのは最低条件だ。

金融商品のコストメリット・・その他は、

その営業マンから学んでいてはダメで、

自分の頭で しっかり考える必要がある。

今のままでは、簡単にだまされてしまいそう。

※業界人の話に振り回されていないで・・

地に足をつけて 生活設計をしてみよう。

人生全体のキャッシュフロー表を作ってみよう。

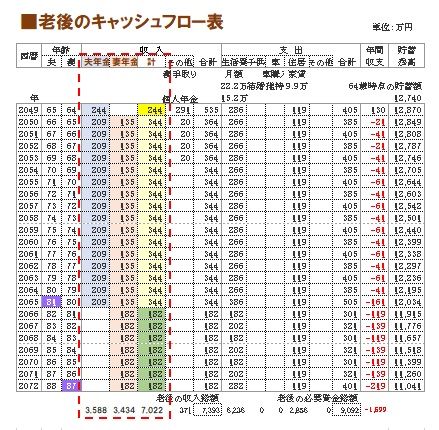

※キャッシュフロー表右端の1年ごとの

貯蓄残高が、キャッシュフローグラフです。

※自分の年金は自分で計算しておこう。

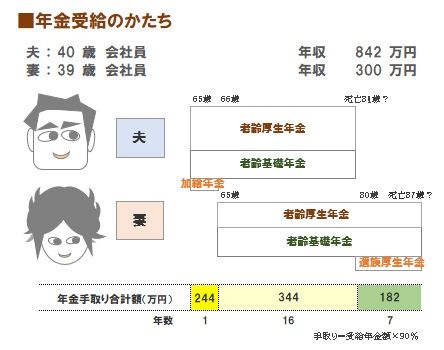

《 K家 40代 夫会社員 妻会社員 》

※妻の年金も自分で計算しておこう。

※計算の結果から、いつからいつまで、

いくらもらえるか? 把握しておこう。

※手取り年金額を、老後の

キャッシュフロー表に落とし込んでみよう。

A

①選択肢としてはありです

死亡保障に価値を見いだしている(既に掛け捨てに入っている)

が、高額の保障は不要(団信がある)、貯蓄もある。

今の掛け捨てを削れば、支払いの効率もよいです。

外貨建終身は元本割れがない(死ぬまで持ち続ければ)ので

抵抗感も薄いのでは。

②よくある誤解です

「貯蓄と保障はわけるべき」は「何かそれっぽい格言風のこと」

で格好をつけているだけで、合理的な根拠がありません。

「手数料が高い」等もただの誤認です

外貨商品は性質としては元本保証(米ドルでは)ですから、

派手には増えません。そのため商品ごとに大きな差は出にくいです。

後述しますが

投資の基本は「分散」なので、最良に拘る意味もないです

ただ傾向としては

外貨建個人年金等より、外貨建終身保険の方が効率はよいです。

円建てだと個人年金の方がよいのですが、

為替レートの存在や立ち上がりや解約タイミングの影響か、

外貨建だと個人年金は旨味が少ないです。

③五十歩百歩です。

机上の話でいえば細かな違いはありますが、

投資の原則は「分散」です。

「最良最善最高の」商品があったとしても、そこに全力投球

はありえないので、小口で少しずつやるのが鉄則です

特にあなたの場合、投資そのものが初めてですから、

最低保障金額でお試しで入る形がよいでしょう。

それで感覚をつかんでから、次を考えればよいです。

「ベスト」に拘るのは投資に失敗する典型パターンです

知人に病歴などの個人情報を伝えることに抵抗感はないか?

といった問題をクリアできるなら、

これも縁なので前向きに考えて良いのでは。

ただし金額は最小限で。

A

①なりません

保障が必要ないのに保険にするのは無駄な買い物です

②あなたは金融リテラシーがありません

「やるにしても

元本割れを起こすようなリスクの高い運用よりも、

銀行預金より

マシな程度でも堅実に資産が増える運用をやりたいです」

こういうお金の増やし方を考えている人が日本には多いので、

日本人は個人資産を増やせず、欧米に負けるのです

長期間の運用を考えているなら、株式をやればいいのです

あなたが魅力を感じた外貨建て終身保険は増えるまでに

何年かかりますか?

20年ですか?

30年ですか?

例えば、20年でも30年でも株が高いときもあれば、

低いときも当然あります

株を買って、この20年、30年の期間のどこかで

大きく増えたら現金にすればいいだけのこと

途中で株価が下がって元本割れしても何か問題ありますか?

途中の元本割れをリスクだという考え方が間違いです

保険でも途中元本割れしています

これが許容できて、株だと途中の元本割れが許容できない、

というのは論理的におかしいということに気づくべきですね

されはさておき、

同じ外貨建ての保険を、同じ期間、同じ保険料でやるなら、

終身保険は最悪の選択です

なぜなら、保険のパフォーマンスは、

終身保険<養老保険<個人年金保険の順になります

保険のなかで最も増えにくい終身保険を、

死亡保障が必要ないのに選ぶのは、騙されているということです

そのためもっと利回りが良いもの、ということなら

外貨建て個人年金保険です

③ありません

質が高い、というのも誤解です

まあ、いまのままではいいカモですね

《 当FP事務所の 勤務シフト 》

武田FP 自宅:10時~15時 事務所:15時~18時

佐々木FP 事務所:10時~15時

ドル建て? やめておいた方がいいべ。

・・っと。

〇 商品販売をしない。 〇 しがらみを持たない。

誇りをもって、愚直に、

消費者側に立ち続けて19年目の

ファイナンシャル・プランナー事務所。

( 1級FP技能士:武田 つとむ )

《 質問希望? 》 ブログ右「キーワード検索」をどうぞ。

「キーワード検索」に言葉 ⇒ 「このブログ内」 ⇒ 「検索」。

《 顧問会員希望? 》 「顧問会員って何?」で支援内容や

当事務所との関係を確認の上、右記へ

fpst@axel.ocn.ne.jp

メール顧問会員は、指定した月日のみに受けつけます。

-

新NISAを始めるタイミング 年始からとか? 2024/11/13

-

タンス預金は いくらありますか? 2024/11/13

-

子供 夫婦 自分 それぞれの貯金をしようと 2024/11/07

キーワードサーチ

フリーページ

事務所の紹介

FP業 私の思い

相談・支援・講演料金

FP業務経歴

顧問会員って何?

顧問会員 業務と手順

お断りする場合も・・

顧問会員の約束事

メール顧問会員

不動産購入 会員

生活設計 基本の基本

1 生命保険に入らない

2 借金をしない

3 資産運用を しない

4 住宅会社は 最後に

ギャラリー 現状診断と生活設計①

ギャラリー 現状診断と生活設計②

ギャラリー 現状診断とマイホーム取得①

ギャラリー 現状診断とマイホーム取得②

ギャラリー 現状診断とマイホーム取得③

ギャラリー 現状診断とマイホーム取得④

ギャラリー 現状診断とマイホーム取得⑤

マイホーム取得

マイホーム建築支援

実行支援例(写真)

ギャラリー マイホーム建築 提案コンペ事例集

ギャラリー 住宅建築見積書 実例①

ギャラリー 住宅建築見積書 実例②

頭金と諸費用:1 田舎で全額現金

頭金と諸費用:2 田舎で土地代現金

頭金と諸費用:3 田舎でフルローン

頭金と諸費用:4 より田舎で全額現金

頭金と諸費用:5 より田舎で土地代現金

頭金と諸費用:6 より田舎でフルローン

頭金と諸費用:7 より都会で全額現金

頭金と諸費用:8 より都会で土地代現金

頭金と諸費用:9 より都会でフルローン

頭金と諸費用:10 都会で全額現金

頭金と諸費用:11 都会で土地代現金

頭金と諸費用:12 都会でフルローン

頭金とコスト:住宅ローン利息

頭金とコスト:諸費用とローン利息合計と さらに

ギャラリー 自分で年金計算して生活設計

夫会社員 妻自営業

妻はほとんど専業主婦

夫も妻も会社員

夫会社員 妻専業主婦

夫会社員 妻パート

夫会社員 妻パート

夫婦会社員(年収300・200万円) 夫5歳上

夫婦会社員(年収300・200万円) 同年齢

夫婦会社員(年収300・200万円) 妻5歳上

夫婦会社員(年収300・200万円) 夫10歳上

夫婦会社員(年収300・200万円) 妻10歳上

夫婦会社員(年収300・200万円) 夫15歳上

夫婦会社員(年収500・500万円) 夫5歳上

夫婦会社員(年収500・500万円) 同年齢

夫婦会社員(年収500・500万円) 妻5歳上

夫婦会社員(年収500・500万円) 夫10歳上

夫婦会社員(年収500・500万円) 妻10歳上

夫婦会社員(年収500・500万円) 夫15歳上

夫会社員(500万円)妻パート 夫5歳上

夫会社員(500万円)妻パート 同年齢

夫会社員(500万円)妻パート 妻5歳上

夫会社員(500万円)妻パート 夫10歳上

夫会社員(500万円)妻パート 妻10歳上

夫会社員(500万円)妻パート 夫15歳上

夫婦会社員(年収700・600万円) 夫5歳上

夫婦会社員(年収700・600万円) 同年齢

夫婦会社員(年収700・600万円) 妻5歳上

夫婦会社員(年収700・600万円) 夫10歳上

夫婦会社員(年収700・600万円) 妻10歳上

夫婦会社員(年収700・600万円) 夫15歳上

夫婦会社員(年収700・300万円) 夫5歳上

夫婦会社員(年収700・300万円) 同年齢

夫婦会社員(年収700・300万円) 妻5歳上

夫婦会社員(年収700・300万円) 夫10歳上

夫婦会社員(年収700・300万円) 妻10歳上

夫婦会社員(年収700・300万円) 夫15歳上

夫会社員(700万円)妻パート 夫5歳上

夫会社員(700万円)妻パート 同年齢

夫会社員(700万円)妻パート 夫5歳上

夫会社員(700万円)妻パート 夫10歳上

夫会社員(700万円)妻パート 妻10歳上

夫会社員(700万円)妻パート 夫15歳上

夫会社員(1200万)妻専業主婦 夫5歳上

夫会社員(1200万)妻専業主婦 同年齢

夫会社員(1200万)妻専業主婦 妻5歳上

夫会社員(1200万)妻専業主婦 夫10歳上

夫会社員(1200万)妻専業主婦 妻10歳上

夫婦会社員(年収1200・500万) 夫5歳上

夫婦会社員(年収1200・500万) 同年齢

夫婦会社員(年収1200・500万) 妻5歳上

夫婦会社員(年収1200・500万) 夫10歳上

夫婦会社員(年収1200・500万) 妻10歳上

夫婦会社員(年収1200・500万) 夫15歳上

夫婦自営業 夫年上

夫婦自営業 妻年上

夫自営業(元会社員10年)妻会社員 夫5歳上

夫自営業(元会社員10年)妻会社員 同年齢

夫自営業(元会社員10年)妻会社員 妻5歳上

夫自営業(元会社員10年)妻会社員 夫10歳上

夫自営業(元会社員10年)妻会社員 妻10歳上

夫自営業(元会社員10年)妻会社員 夫15歳上

夫自営業(元会社員10年)妻パート 夫5歳上

夫自営業(元会社員10年)妻パート 同年齢

夫自営業(元会社員10年)妻パート 妻5歳上

夫自営業(元会社員10年)妻パート 夫10歳上

夫自営業(元会社員10年)妻パート 妻10歳上

夫自営業(元会社員10年)妻パート 夫15歳上

夫自営業(元会社員20年)妻会社員 夫5歳上

夫自営業(元会社員20年)妻会社員 同年齢

夫自営業(元会社員20年)妻会社員 妻5歳上

夫自営業(元会社員20年)妻会社員 夫10歳上

夫自営業(元会社員20年)妻会社員 妻10歳上

夫自営業(元会社員20年)妻会社員 夫15歳上

夫自営業(元会社員20年)妻パート 夫5歳上

夫自営業(元会社員20年)妻パート 同年齢

夫自営業(元会社員20年)妻パート 妻5歳上

夫自営業(元会社員20年)妻パート 夫10歳上

夫自営業(元会社員20年)妻パート 妻10歳上

夫自営業(元会社員20年)妻パート 夫15歳上

ギャラリー 賃貸の人生 持ち家の人生

30代 4人 2019年9月

30代 4人 2021年3月

30代 3人 2020年12

30代 4人 2020月11

40代 3人 2020年5月

50代 独身 2020月3

30代 5人 2020年4月

30代 4人 2020年1月

30代 4人 2019年10

40代 3人 2019年9月

30代 4人 2019年1月

30代 4人 2019年10

30代 5人 2020年2月

30代 5人 2019年6月

40代 3人 2019年10

50代 6人 2020年4月

30代 5人 2019年1月

30代 4人 2018年8月

30代 5人 2019年3月

30代 4人 2018年7月

40代 4人 2018年3月

30代 5人 2019年6月

30代 5人 2018年10

30代 4人 2018年2月

30代 4人 2018年3月

40代 5人 2017年4月

30代 3人 2016年4月

40代 3人 2016年5月

30代 4人 2016年12

30代 4人 2017年1月

30代 4人 2017年4月

30代 4人 2017年5月

30代 4人 2018年3月

30代 4人 2016年12

40代 3人 2017年6月

30代 4人 2016年5月

30代 4人 2017年3月

40代 5人 2017年11

30代 4人 2017年11

30代 4人 2016年3月

30代 4人 2017年1月

30代 4人 2017年8月

30代 4人 2016年6月

30代 4人2017年4月

40代 4人 2016年11

40代 4人 2017年1月

30代 4人 2021年5月

30代 5人 2021年8月

30代 4人 2021年6月

30代 4人 2021年12

30代 4人 2022年5月

40代 4人 2022年5月

40代 4人 2022年6月

40代 4人 2022年6月

40代 4人 2023年4月

50代 3人 2023年8月

ギャラリー 教育費 死亡保障必要額

子供3人30代 2021年

子供2人30代 2021年

子供2人30代 2021年

子供2人30代 2021年

子供2人30代 2021年

子供2人30代 2021年

子供2人30代 2020年

子供3人30代 2020年

子供2人40代 2020年

子供1人30代 2020年

子供1人30代 2020年

子供1人40代 2020年

子供1人50代 2020年

子供2人30代 2020年

子供1人40代 2020年

子供3人30代 2020年

子供1人30代 2020年

子供2人40代 2020年

子供2人30代 2019年

子供2人30代 2019年

子供1人30代 2019年

子供2人30代 2019年

子供2人30代 2019年

子供2人30代 2019年

子供2人30代 2019年

子供1人40代 2019年

子供1人30代 2019年

子供1人40代 2019年

子供3人30代 2019年

子供3人30代 2019年

子供2人30代 2019年

子供2人30代 2018年

子供2人40代 2018年

子供1人30代 2018年

子供1人30代 2018年

子供3人40代 2018年

子供2人30代 2018年

子供1人30代 2018年

子供2人30代 2018年

子供2人40代 2018年

子供1人40代 2018年

子供2人40代 2018年

子供2人40代 2018年

子供3人30代 2018年

子供2人40代 2018年

子供2人40代 2018年

子供2人30代 2018年

子供1人30代 2017年

子供1人30代 2017年

子供2人30代 2017年

子供1人30代 2017年

子供1人30代 2017年

子供2人30代 2017年

子供2人40代 2017年

子供3人20代 2017年

子供1人30代 2017年

子供2人30代 2017年

子供1人40代 2017年

子供1人40代 2017年

子供2人30代 2017年

子供1人40代 2017年

子供1人30代 2017年

子供2人30代 2017年

子供2人30代 2017年

子供1人30代 2017年

子供1人40代 2017年

子供2人40代 2017年

子供1人30代 2017年

子供1人40代 2017年

子供1人30代 2017年

子供1人50代 2017年

子供1人40代 2016年

子供2人30代 2016年

子供2人30代 2016年

子供2人30代 2016年

子供2人30代 2016年

子供1人20代 2016年

子供1人20代 2016年

子供1人30代 2016年

子供2人40代 2016年

子供2人30代 2016年

子供3人40代 2016年

子供1人30代 2016年

子供1人30代 2016年

子供2人30代 2016年

子供1人40代 2016年

子供1人30代 2016年

子供2人30代 2016年

子供2人30代 2016年

子供1人30代 2016年

子供1人30代 2016年

子供1人40代 2016年

子供3人40代 2016年

子供1人20代 2016年

子供1人40代 2016年

子供2人30代 2016年

子供2人30代 2016年

子供1人30代 2016年

子供1人30代 2016年

子供2人30代 2016年

子供1人40代 2016年

子供3人30代 2016年

子供2人30代 2016年

子供1人30代 2016年

子供4人30代 2016年

子供2人40代 2022年

子供1人30代 2022年

子供2人30代 2022年

子供2人40代 2022年

子供2人40代 2022年

子供3人30代 2022年

子供2人30代 2022年

子供2人40代 2023年

子供1人40代 2023年

子供2人40代 2023年

子供1人50代 2023年

ギャラリー 生命保険は必要? 住宅取得の前後

M家 40代:4人家族

K家 30代:4人家族

A家 30代:4人家族

T家 30代:5人家族

S家 30代:4人家族

A家 30代:4人家族

K家 30代:3人家族

H家 30代:4人家族

U家 40代:3人家族

K家 30代:5人家族

K家 30代:4人家族

K家 40代:3人家族

A家 30代:5人家族

M家 50代:6人家族

M家 40代:5人家族

S家 30代:5人家族

Y家 30代:4人家族

S家 30代:4人家族

K家 30代:5人家族

R家 40代:4人家族

U家 40代:5人家族

Y家 30代:4人家族

S家 30代:4人家族

K家 30代:4人家族

I家 40代:4人家族

O家 30代:4人家族

O家 30代:4人家族

K家 30代:4人家族

N家 30代:4人家族

Y家 40代:4人家族

M家 40代:4人家族

I家 40代:3人家族

S家 30代:4人家族

K家 40代:3人家族

M家 40代:4人家族

K家 50代:3人家族

ギャラリー 生命保険加入表で確認 失うお金

H家:183万円の得

K家:481万円の損

T家:458万円の損

I家:1023万円の損

T家:457万円の得

H家:1871万円の損

H家:225万円の損

K家:203万円の損

H家:1429万円の損

I家:689万円の損

K家:819万円の得

M家:490万円の損

M家:10万円の損

K家:432万円の損

K家:214万円の損

S家:219万円の得

N家:529万円の損

A家:690万円の損

M家:201万円の損

K家:390万円の損

R家:64万円の損

H家:191万円の損

H家:501万円の損

S家:344万円の損

I家:500万円の損

U家:839万円の得

M家:389万円の得

Y家:1913万円の損

K家:1125万円の損

O家:430万円の得

Y家:49万円の得

S家:95万円の得

S家:58万円の損

I家:110万円の損

M家:371万円の得

T家:732万円の損

A家:85万円の得

S家:1557万円の損

M家:366万円の損

M家:192万円の損

U家:648万円の損

H家:324万円の損

K家:406万円の損

ギャラリー 自分で年金計算して生活設計

夫も妻も会社員

夫公務員 妻主婦

夫会社員 妻主婦

会社員

夫会社員 妻パート

夫も妻も会社員

夫会社員 妻パート

夫会社員 妻主婦

夫会社員 妻主婦

夫も妻も会社員

夫会社員 妻自営業

夫公務員 妻パート

夫も妻も会社員

夫も妻も公務員

夫会社員 妻主婦

夫も妻も会社員

夫公務員 妻団体職員

夫も妻も会社員

夫も妻も公務員

夫も妻も会社員

夫公務員 妻団体職員

夫も妻も会社員

夫会社員 妻パート

夫会社員 妻パート

夫会社員 妻パート

夫も妻も会社員

夫会社員 妻主婦

夫も妻も会社員

夫も妻も会社員

夫も妻も会社員

夫も妻も会社員

夫会社員 妻主婦

夫も妻も会社員

夫も妻も公務員

夫会社員 妻主婦

夫も妻も会社員

夫会社員 妻公務員

夫公務員 妻主婦

夫自営業 妻会社員

夫会社員 妻主婦

夫も妻も会社員

夫も妻も会社員

夫会社員 妻主婦

夫も妻も会社員

夫会社員 妻主婦

夫も妻も会社員

夫自営業 妻会社員

夫会社員 妻主婦

夫も妻も会社員

夫も妻も会社員

夫会社員 妻パート

夫も妻も会社員

夫も妻も会社員

夫も妻も会社員

夫も妻も会社員

夫会社員 妻パート

夫も妻も会社員

夫会社員 妻主婦

夫も妻も会社員

夫も妻も会社員

夫会社員 妻パート

夫会社員 妻パート

夫も妻も会社員

夫会社員 妻パート

夫も妻も会社員

夫会社員 妻パート

夫も妻も会社員

夫会社員 妻パート

夫も妻も会社員

夫会社員 妻パート

夫会社員 妻パート

夫も妻も会社員

夫も妻も会社員

夫会社員 妻パート

夫も妻も会社員

夫会社員 妻パート

夫会社員 妻主婦

夫会社員 妻パート

夫会社員 妻自営業

夫会社員 妻主婦

夫も妻も会社員

夫も妻も会社員

夫会社員 妻主婦

夫会社員 妻パート

夫も妻も会社員

夫も妻も会社員

夫会社員 妻主婦

夫会社員 妻パート

夫会社員 妻パート

夫も妻も会社員

夫も妻も会社員

夫も妻も会社員

夫会社員 妻自営業

夫会社員 妻パート

夫会社員 妻主婦

夫も妻も会社員

夫も妻も会社員

夫会社員 妻主婦

夫も妻も会社員

夫会社員 妻主婦

夫会社員 妻パート

夫公務員 妻主婦

夫会社員 妻自営業

夫会社員 妻公務員

夫も妻も会社員

夫も妻も会社員

夫も妻も会社員

夫自営業 妻パート

夫も妻も会社員

夫会社員 妻主婦

夫も妻も会社員

夫会社員 妻主婦

夫も妻も公務員

夫会社員 妻主婦

夫会社員 妻パート

夫も妻も会社員

夫会社員 妻主婦

夫会社員 妻主婦

夫公務員 妻会社員

夫も妻も会社員

夫も妻も会社員

夫会社員 妻主婦

夫会社員 妻パート

夫会社員 妻自営業

夫も妻も会社員

夫会社員 妻パート

夫会社員 妻パート

夫も妻も会社員

夫も妻も公務員

夫自営業 妻主婦

夫も妻も公務員

夫も妻も会社員

夫会社員 妻主婦

夫会社員 妻自営業

夫自営業 妻主婦

夫も妻も会社員

夫会社員 妻主婦

夫会社員 妻パート

夫会社員 妻主婦

夫も妻も会社員

夫会社員 妻主婦

夫会社員 妻主婦

夫も妻も会社員

夫も妻も会社員

夫会社員 妻主婦

夫会社員 妻主婦

夫も妻も会社員

夫も妻も会社員

夫会社員 妻主婦

夫会社員 妻主婦

夫会社員 妻主婦

夫会社員 妻公務員

夫会社員 妻主婦