この広告は30日以上更新がないブログに表示されております。

新規記事の投稿を行うことで、非表示にすることが可能です。

広告

posted by fanblog

2023年07月13日

コロナ過後の業績

え〜

当たり前だし、今更の話ではありますが・・・・

コロナ過の業績の傾向が分かり易い記事が拾えたので

12日発表した2022年9月〜23年5月期連結決算は最終損益が106億円の赤字(前年同期は295億円の赤字)だった。

売上高は10%増の384億円だった。

要約すると、コロナが落ち着き配達件数が減少。

手数料が高い配達代行の比率が高まったので売上は増。

広告費の削減や、コールセンターの集約で経費を抑えた。

前期より赤字幅縮小も今後の黒字化の道はまだ見通せない。

8/1より配達員に支払う基本報酬の引き下げる。(一部反発有)

今後、飲食意外の物品の配達を増やし利用を拡大したい。

25年8月の黒字化を目指す。

改善の努力はしているし、赤字幅縮小もコロナからの正常化で業績は悪いし、前途も多難

2023年3〜5月期連結決算は、営業利益が前年同期比17%増の514億円と2年連続で最高益を更新

新型コロナウイルス禍後の人流回復で総合スーパー(GMS)や映画館などのサービス・専門店で客数が増えた。

スーパーでのコスト改善も寄与した。

2倍はエグイですね。

でも確かにコロナ過は人流減ってましたもんね。

そお言えば去年、イオンシネマに平日の昼間行った時、私だけしかおらず貸し切りやった事あります。

映画も撮ってないし、他に人もいないので、、、映画泥棒では無いです・・・たぶん・・・

一方、総合金融とドラッグストアの両事業は減益となった。

・総合金融は営業利益が39%減だった。国内で「WAON(ワオン)」ポイントの販促費用がかさんだ。

・ドラッグストアの営業利益は4%減。外出増で化粧品は伸びたが、マスクなどコロナ関連品が落ち込んだ。

イオンの中でもコロナからの正常化でマイナスになる事業はマイナスになっていますが、おおむね好調です。

以前の記事でも記載していますが、外出が増えマイナスになりそうな事業でもメルカリや楽天など、物価高の影響がプラスに働いたり、ECでの事業が定着したりした企業は好調を維持しています。

とは言え、全体的にコロナ過でプラスになっていた企業が下がり、コロナ過でマイナスだった企業が上がってきている分かり易い結果が出ていたので投稿してみました。

円高の予想も含めて、小売業はしばらく物色しようかなと思います。

当たり前だし、今更の話ではありますが・・・・

コロナ過の業績の傾向が分かり易い記事が拾えたので

出前館22年9月〜23年5月の最終赤字106億円

12日発表した2022年9月〜23年5月期連結決算は最終損益が106億円の赤字(前年同期は295億円の赤字)だった。

売上高は10%増の384億円だった。

要約すると、コロナが落ち着き配達件数が減少。

手数料が高い配達代行の比率が高まったので売上は増。

広告費の削減や、コールセンターの集約で経費を抑えた。

前期より赤字幅縮小も今後の黒字化の道はまだ見通せない。

8/1より配達員に支払う基本報酬の引き下げる。(一部反発有)

今後、飲食意外の物品の配達を増やし利用を拡大したい。

25年8月の黒字化を目指す。

改善の努力はしているし、赤字幅縮小もコロナからの正常化で業績は悪いし、前途も多難

イオン営業最高益 3〜5月

2023年3〜5月期連結決算は、営業利益が前年同期比17%増の514億円と2年連続で最高益を更新

新型コロナウイルス禍後の人流回復で総合スーパー(GMS)や映画館などのサービス・専門店で客数が増えた。

スーパーでのコスト改善も寄与した。

映画館などサービス・専門店事業は営業利益が約2倍になった。人流回復でシネコン(複合映画館)の観客動員数が増えたことで、ショッピングモール全体の集客にもつながった。モール開発事業は営業利益が7%伸びた。

2倍はエグイですね。

でも確かにコロナ過は人流減ってましたもんね。

そお言えば去年、イオンシネマに平日の昼間行った時、私だけしかおらず貸し切りやった事あります。

映画も撮ってないし、他に人もいないので、、、映画泥棒では無いです・・・たぶん・・・

一方、総合金融とドラッグストアの両事業は減益となった。

・総合金融は営業利益が39%減だった。国内で「WAON(ワオン)」ポイントの販促費用がかさんだ。

・ドラッグストアの営業利益は4%減。外出増で化粧品は伸びたが、マスクなどコロナ関連品が落ち込んだ。

イオンの中でもコロナからの正常化でマイナスになる事業はマイナスになっていますが、おおむね好調です。

以前の記事でも記載していますが、外出が増えマイナスになりそうな事業でもメルカリや楽天など、物価高の影響がプラスに働いたり、ECでの事業が定着したりした企業は好調を維持しています。

とは言え、全体的にコロナ過でプラスになっていた企業が下がり、コロナ過でマイナスだった企業が上がってきている分かり易い結果が出ていたので投稿してみました。

円高の予想も含めて、小売業はしばらく物色しようかなと思います。

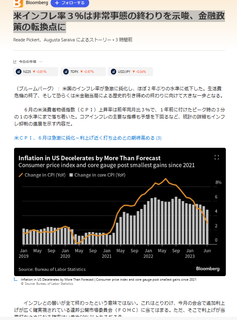

米インフレ率3%

CPI絡みのニュースを集めてみました。

米のインフレ率が鈍化し、利上げの圧力が弱まってきた。

FOMCは7月25日、26日の会合で利上げに踏み切る可能性は高いが、その後のさらなる利上げに懐疑的になる当局者が増える可能性がる。

単月だけの結果で利上げ終了になることは難しいが、鈍化が続けば終了が見えてくる。

利上げが7月で終了すると予想する市場関係者が増えたがFRB利上げを終了するかはまだ微妙。

主要な米経済指標では、先週発表の6月の雇用統計も就業者数の増加幅が市場予想を下回った。

米サプライマネジメント協会(ISM)のサービス業の景況感指数や住宅着工が上振れするなど、米景気はまだら模様の様相

どちらの記事も、利上げ終了の可能性が上がったと見ている関係者が増えたが、今後の指標次第と言う事のようです。

CPI(米消費者物価指数)を受けて、5月下旬利来の円高138円に

利上げの終了が決まれば円高に動きますし、日銀の方針転換があれば円高に動きます。

また、アメリカ経済の失速もドル安、円高に動きます。

こないだ内まで、このまま円安、150円までとかって言う市場関係者の予測記事を多く見ましたが、しばらくは円安方向に大きく進むイベントよりは円高方向に大幅に進むイベントの方が起きやすそうです。

輸出企業が下がり易く、輸入して国内で販売するような小売りとかが上がり易そう 状況が続きそうです。

ただ、小売りでも海外店舗が多い企業は海外事業の利益を円換算する際に業績が下がるので注意が必要です。

輸出で信用売りで仕込むか、小売買うかどうしようかな

米インフレ率3%は非常事態の終わりを示唆、金融政策の転換点に

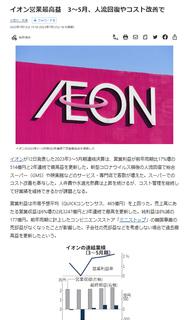

(ブルームバーグ): 米国のインフレ率が急激に鈍化し、ほぼ2年ぶりの水準に低下した。生活費危機の終了、そして恐らくは米金融当局による歴史的引き締めの終わりに向けて大きな一歩となる。

6月の米消費者物価指数(CPI)上昇率は前年同月比3%で、1年前に付けたピーク時の3分の1の水準にまで落ち着いた。コアインフレの主要な指標も予想を下回るなど、統計の詳細もインフレ抑制の進展を示す内容だ。

米のインフレ率が鈍化し、利上げの圧力が弱まってきた。

FOMCは7月25日、26日の会合で利上げに踏み切る可能性は高いが、その後のさらなる利上げに懐疑的になる当局者が増える可能性がる。

単月だけの結果で利上げ終了になることは難しいが、鈍化が続けば終了が見えてくる。

米利上げ後1回

12日の米市場で金利低下を基点にしたドル安・株高が進んだ。同日発表の6月の米消費者物価指数(CPI)の伸びが予想を下回り、米連邦準備理事会(FRB)が7月を最後に利上げを打ち止めにするとの見方が再び強まったためだ。金融環境の緩みでインフレ圧力が残存するリスクをFRBは警戒する。

利上げが7月で終了すると予想する市場関係者が増えたがFRB利上げを終了するかはまだ微妙。

主要な米経済指標では、先週発表の6月の雇用統計も就業者数の増加幅が市場予想を下回った。

米サプライマネジメント協会(ISM)のサービス業の景況感指数や住宅着工が上振れするなど、米景気はまだら模様の様相

どちらの記事も、利上げ終了の可能性が上がったと見ている関係者が増えたが、今後の指標次第と言う事のようです。

NY円1ドル138円45〜55銭

CPI(米消費者物価指数)を受けて、5月下旬利来の円高138円に

利上げの終了が決まれば円高に動きますし、日銀の方針転換があれば円高に動きます。

また、アメリカ経済の失速もドル安、円高に動きます。

こないだ内まで、このまま円安、150円までとかって言う市場関係者の予測記事を多く見ましたが、しばらくは円安方向に大きく進むイベントよりは円高方向に大幅に進むイベントの方が起きやすそうです。

輸出企業が下がり易く、輸入して国内で販売するような小売りとかが上がり易そう 状況が続きそうです。

ただ、小売りでも海外店舗が多い企業は海外事業の利益を円換算する際に業績が下がるので注意が必要です。

輸出で信用売りで仕込むか、小売買うかどうしようかな

日本初の宇宙旅行

民間2社が開発先行

宇宙旅行には人間が搭乗できる宇宙船が欠かせないが、日本政府は具体的な有人宇宙船の開発計画を持っていない。一方で日本でも複数の民間スタートアップが有人宇宙飛行を目指す取り組みを始めている。先行するのがスペースウォーカー(東京・港)とPDエアロスペース(名古屋市)だ。

記事自体はどんな技術が優れているとか、日本の宇宙港の建設の課題、各国の情勢などが記載されています。

まあ、それは置いといて、今後、宇宙産業は成長産業だと言う事、日本の宇宙産業も有力な企業があると言う事に注目したいと思います。

今年のアイスペースの上場でも宇宙産業の将来性と期待を十分認識する事が出来ました。

上場の機会があれば是非購入を検討したいところです。

●スペースウォーカー

再使用型の有翼式スペースプレーン開発を進める宇宙ベンチャー「スペースウォーカー」の眞鍋顕秀最高経営責任者(CEO)が本紙の取材に応じて、「2025年度6月期のなかではIPO(新規上場)を目指す」とした。

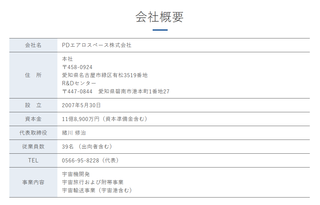

●PDエアロスペース

上場予定とかが見つけれませんでしたが、ちょっと先は長そうですね。

打ち上げ失敗で暴落の危険はありますが、成功すれば高騰が期待できるので上場の際は是非狙ってみてください。

また、アイスペースも2024年委再度月面着陸に挑戦する予定なので、予定が近づくにつれ株価の上昇、成功すれば高騰、失敗すれば下落が予想されるので、資金に余裕があれば是非検討して見てください。

2023年07月12日

最近、雇用統計・金利上昇のセオリーおかしくないですか?

最近「雇用統計と平均賃金」「金利上昇と円安」のセオリーがおかしくなりだしていませんか??

最近、上記の指標と市場の動きを見ていて私が思っているセオリーと違ってきている気がするので、少し調べてみました。

「雇用統計と平均賃金」

6月の非農業部門雇用者数は20万9000人増で、市場予想の22万5000人増を下回った。

時間当たり平均賃金の前年比での伸びは4月以降、4.4%近辺で推移しており、米労働市場が引き続き売り手市場であることを示唆している。

雇用・求人が多い⇒平均賃金が上がる

逆に、

雇用・求人が減る⇒平均賃金が減る

これが普通だと思います。

今回、雇用統計は予想を下回り、伸びてはいるものの落ち着きつつある。

平均賃金は高い伸び率のまま、と言う指標が出ました。

私の中ではしっくりこなかったので理由を探ってみました。

いろんな要因が関係していたり、考え方もいろいろあるとは思いますが、その中でしっくり来たのが、

「賃金の高い職の人は雇用は減っておらず、賃金の低い単純労働者の雇用が減りだしている」

そうなると、賃金の高い人の賃金は横ばいで、賃金の低い人の賃金は下がり、平均賃金も落ち着きいずれ下がるはずですが、、、、、、、

ただ、それぞれの賃金帯で言うとそうなのですが、 賃金の高い人の人数は維持され割合が上がる、賃金の低い人の人数は減り割合が低くなる、そうすると平均賃金は上がる と言う理屈です。

確かに!!!

ただ、この理屈だと雇用が減少しだす転換期に一時的に起きる数値のマジックなので、更に雇用の減少が進むと平均賃金も下がりだします。

「金利上昇と円安」

アメリカの経済指標が好調だと、アメリカの金利上昇が予想される⇒ドル高、円安になる。

これがセオリーだと思います。

しかし、最近は好調な指標発表直後も円安にならない事が増えています。

・日銀の政策変更を警戒していると言う事もあるでしょう。

しかしその場合でも発表直後は円安に進むはずです。

・為替介入を警戒している。

これも発表直後は円安に進み、145円や150円に近付いた時点で為替介入を警戒して円高に戻すはずです。

◎ではなぜか??

これもいろんな要因があるでしょうし、考え方もいろいろあると思いますが、私が腹落ちしたのが

「指標が悪く利上げが進み過ぎた為、これ以上利上げが続くとアメリカの株価が下がる」

アメリカ経済・株価の下落が予測されるレベルになってきたため、 利上げによるドル高より、株価下落によるドル売りが警戒される ようになりだしている。

なるほど〜って思いました。

セオリーと違う動きになってきて気になっていたので投稿してみました。

ただ、そうなりだすともはや指標がどうならどうなのか分からない。

セオリー通りなのか、セオリーの逆なのか、はたまたその逆なのか

6月の投資信託、株高で9.8%増 2008年6月以来伸び率

6月の投資信託の平均残高が前年比9.8%増 とのニュースです。

株高で投資信託を買う人が増えた為との事です。

株高だけじゃなくて、NISA、iDeCoが話題になっている事や老後資金の問題で資産運用の必要性が意識されているからだと思うんですがね。

来年のNISA変更に向けてまだまだ話題になっていくし、物価高も進みそうだし、資産運用を始める人が増えていきそうですけどね。

資産運用をする人が増え、市場に資金が流入し続ける事はほぼ確定だと思うので株価上がってほしいですね。

このタイミングでリセッションなったらおそらく怖がって新規で参入する人が減るだろうしタイミングが大事ですね。

ほぼ、タイトルだけの内容の記事でしたが、9.8%増がなかなか大きな数字だったのでそれだけ共有したくて投稿してみました。

2030年に日経平均8万円

2030年に日経平均8万円

ちょっと私の中で衝撃的な見出しの記事だったので紹介します。

日経平均株価は2030年をターゲットにした場合、8万円台まで上昇しても不思議ではないと言及したのだ。

バブル時に記録した史上最高値の3万8915円の2倍を超える「日経平均8万円」が実現するのであれば、現在の株価の実に2.5倍にふくれ上がる計算だ。

7年後、本当にそんな未来が訪れるのか──にわかには信じがたいが、少なからぬ投資のプロたちがこの意見に賛同しているという。

専門家が強気の見方をするのには理由がある。鍵を握るのは日本企業のPBR(株価純資産倍率)の改善である。

PBRは、時価総額を純資産で割ることで算出される“株価が割高か割安か”を判断する指標だ。その数値が低いほど、株価は割安と評価される。

今年3月には東証が「PBR1倍割れ」の企業に対し、経営陣による市場価値を引き上げる努力が不十分だとして異例の「改善要請」を出した。

現在、各国のPBRは、米国のS&P500種株価指数で4倍超、欧州は2倍前後が多い。対して日経平均構成銘柄は1.3倍台にとどまる。前述した藤原氏の見解を大まかにまとめれば、仮に2030年までに日本株のROE(注:自己資本利益率。自己資本に対して企業がどれだけ利益を上げたかを示す数値)が12〜13%まで成長し純資産が増えたうえで、PBRが平均2倍程度まで上昇すれば、日経平均は8万円台に達する計算になるというものだ。

簡単にまとめると、東証が進めている、PBR(株価総資産倍率)1倍割れの改善要請が上手くいけば、2030年には日経平均8万円になると言う意見の投資家たちがいると言う記事です。

各国のPBRは、アメリカのS&P500が4倍超、欧州が2倍前後が多いのに対し、日経平均銘柄は1.3倍台。

2030年までにROE(自己資本利益率)が12〜13%まで成長しPBRが平均2倍程度まで上昇したら日経平均8万台に達する計算。

他にも、記事では

?@ウォーレン・バフェットの日本株への注目。

個人的には継続して追加投資が無いならそろそろ効果が薄れてくると思います。

?A金融緩和の継続で日本に資金が流れ込む。

いつまでも方針転換しないわけでは無いし、欧米もいつまでも金利高を続けるわけでもないでしょうに。。

ここからは記事では無く完全に私見です。

とは言え、失われた30年で米ダウは14倍に成長しているので、7年間の期間とこれまでの停滞の反動、物価・賃金の上昇と考えると絶対に無理だと言う価格でも無いのかも知れません。

企業の長期的な戦略、スタートアップの増加、政府の成長戦略がすべて高いレベルで出来、資産運用を増やしている日本国民が海外ではなく、日本株に多く投資をすればあり得るとは思います。

しかし、上記すべてが上手く出来るとは思えないのと、何より少子高齢化と労働人口の減少と言う重い課題が解決されない限り、市場の縮小、企業の競争力低下、不動産価格の下落などなどマイナス要因が大きく難しいとしか思えません。

日経平均が7年で8万円になれば単純計算で資産が2.5倍ぐらい??

まあ、夢があるし、なってくれたらいいですね

2023年07月11日

自動車下落

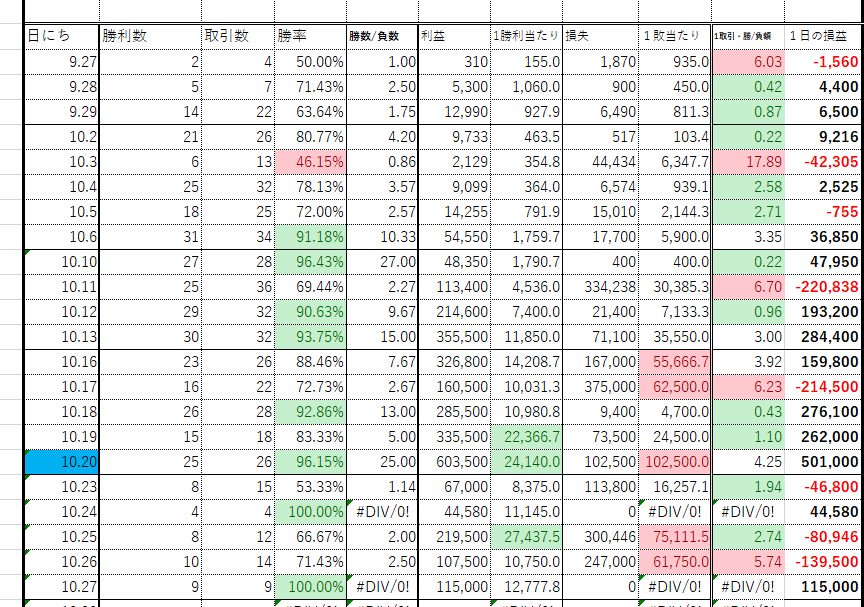

2日連続自己満足結果投稿

今週、自動車株下がりそうって予想しましたが、、、

特に自動車の下落を予想

https://fanblogs.jp/jinn009/archive/171/0

2日連続結構下がりましたね。

輸送用機器械2日で2.98%下落

何なら私が良く短期で信用取引するトヨタなら

2日で3.84%下落

円高に動いたから当然と言えば当然ですが、それでも下がったという事実と、信用売りしていたら2日で3.8%増えたと言う事実。

1000万売ってたら2日で38万、3000万なら114万。

多くの人が予測した分かり切った予測でも、後出しでも、予測が当たれば熱いです。

ニュースの記事も、結果の検証も自分が興味を持ってやり続ける為の自己満足とルーティンの一環としてやっているので、たいした事ない内容や少しあれ??って内容も温かい目で見逃してください。

今週、自動車株下がりそうって予想しましたが、、、

特に自動車の下落を予想

https://fanblogs.jp/jinn009/archive/171/0

2日連続結構下がりましたね。

輸送用機器械2日で2.98%下落

何なら私が良く短期で信用取引するトヨタなら

2日で3.84%下落

円高に動いたから当然と言えば当然ですが、それでも下がったという事実と、信用売りしていたら2日で3.8%増えたと言う事実。

1000万売ってたら2日で38万、3000万なら114万。

多くの人が予測した分かり切った予測でも、後出しでも、予測が当たれば熱いです。

ニュースの記事も、結果の検証も自分が興味を持ってやり続ける為の自己満足とルーティンの一環としてやっているので、たいした事ない内容や少しあれ??って内容も温かい目で見逃してください。

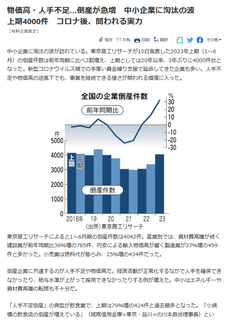

倒産急増

中小企業に淘汰の波が訪れている。東京商工リサーチが10日発表した2023年上期(1〜6月)の倒産件数は前年同期に比べ3割増え、上期としては20年以来、3年ぶりに4000件台となった。新型コロナウイルス禍での手厚い資金繰り支援で延命してきた企業も多い。人手不足や物価高の逆風下でも、事業を継続できる強さが問われる環境に入った。

コロナ禍前の年間倒産件数はおおむね8000件前後だった。21、22年は手厚い資金支援により2000件ほど倒産が抑えられていた。資金繰り支援として政府が導入した、実質無利子・無担保融資(ゼロゼロ融資)などが企業を支えた。

政府は追加支援に動いており、ゼロゼロ融資からの借り換えを促す制度を取り入れている。ただ、資金をばらまいてすべての事業者を救済する政策には限界があり、経営効率の引き上げを目的とした中小支援が重要になる。

・要約すると、中小企業の倒産が増えています。

・原因は物価高と人手不足。

・コロナ過のゼロゼロ融資の反動

コロナ前の年間倒産8000件前後なのに対し、21,22年はゼロゼロ融資で延命し年2000件台。

ゼロゼロ融資が切れる為、政府が救済するための借り換え制度を取り入れているが不十分。

前々から言われていてわかっている事ではありますが、実際に数字に表れだすと、(織り込み済みの事もありますが)一気に景気に影響が出だす事も良くあります。

取引先の倒産による連鎖倒産や、下請け倒産による部品調達が難しくなるなど、景気にマイナスを及ぼす可能性があります。

最近の情勢で言うと、

日経平均を上げる要因

・海外資金の流入

日本の割安感と中国市場の不調と不安定感から日本買いが進んみました。

そろそろ買いが止まりそうな指標もあります。

・バフェット効果

世界1の投資家とも言われる、バフェットが日本株(商社)を公表した事による海外資金の日本株買い。

根拠は知りませんが、効果はおおよそ3ヶ月と言われており、言ってるまに効果が薄くなります。

・円安

日米金利差などによる円安が進み、日本企業の輸出が好調となり、また、円換算に直した際の海外利益が多額となり企業業績が好調。

円安も145円や、150円当たりでは政府の介入が考えられ、これ以上は簡単に円安が進まない。

また、最近はアメリカ経済の好調な指標が出て、金利上昇が予測されても円安が進みにくくなっている。

・東証の改革

PBR1倍割れ企業の改善など株価を上げる為の改善を促している。

こちらの効果はまだ続きそうだと思います。

日経平均を下げる要因

・海外資金の売り越し

前記の海外資金の流入が進み、既に買いから売りに変化したのでは無いかと思われる指標が出ています。

・日銀の方針転換

特にイールドカーブコントロールの方針変換が警戒されています。

その為、円高に振れる警戒、、日経平均の上値が重くなります。

また、実際に変更が発表されると円高に振れ、日経平均が下がる可能性があります。

去年の黒田サプライズはえぐかった・・・

・倒産の増加

前記の通りです。

・アメリカ経済

アメリカ経済の指標は引き続き好調な物が多いですが、逆に金利上昇からの景気悪化が警戒されます。

上がる要因、下がる要因それぞれありますが、、、

個人的には上がる要因はそろそろ効果が落ち着くのに対し、落ちる要因はこれからな様に感じます。

全体感としては7月、8月は下がる可能性の方が高いと予測しながら様子を見ようと考えています。