本稿は、過去のRBNZ金融政策発表時の声明が、政策金利に関して「市場予想通り現状維持」だったときの反応方向を分析することによって、その場合の発表前後のNZDJPY取引に役立つ特徴を見出すことがテーマです。

2013年1月〜2018年10月までの間に、RBNZは金融政策会合を44回開催しています。そのうち、「市場予想通り現状維持」でなかったことは11回あります。この期間のこの11回を除いた33回が本稿の分析対象です。

そして、2013年2月〜9月、2014年4月〜9月、2015年4月〜9月、2018年9月は、指標発表前10分間のチャートを持っていません。分析対象33回のうちこの期間に属する11回は、発表前の反応方向・程度に関する分析を行っていません。

今回改訂は、図表・数値を最新のものに改め、前回9月会合結果を反映しただけです。

ーーー$€¥£A$ーーー

結論から述べます。本指標の特徴は以下の通りです。

以下の特徴を踏まえた取引を行うか、その日の値動きが異常なら取引を止めるかがベターな選択と考えています。少なくとも過去の傾向に反した取引方法は、長い目で見ると勝率をさげてしまいがちです。

- RBNZ政策発表結果は、過去、必ずしも市場予想と一致していません。その代わり、政策変更発表時のNZDJPYは、過去、全て素直に反応しています(直後1分足・直後11分足が利上げで陽線、利下げで陰線)。

FOMCでの利上げ有無が必ず市場予想通りでも、反応方向が素直とは言えない米国とは対照的です。 - RBNZは2018年9月27日声明で「2019年いっぱい2020年にかけて現状維持(1.75%)」「次回の金利変更は上下いずれもあり得る」を表明しています。市場では、RBNZ政策金利の次回変更を2020年3Qに0.25%上昇、を見込んでいます(2018年8月9日声明通り)。

NZと経済的結びつきの強い豪州は、RBA(豪中銀)が2019年3Q前後に利上げを見込む解説が多いようです。その通りなら、いずれ両国の金利差はなくなります。豪州との金利差がなくなるか追い抜かれる時期が近づけば、NZDは再び反応が大きくなると思われます。 - かつてRBNZ金融政策発表時は、何も考えずに発表後に追撃さえすれば大きく稼げました。ところが、RBNZの長期に亘る「現状維持」と「近々の利上げなし」旨の声明で、2017年以降の反応は小さくなっています。発表後の追撃が基本方針であることに変わりないものの、比較的スプレッドが大きなNZD取引での短期取引は難しくなっています。

過去の傾向に基づく具体的な取引方針は?V節末尾に記載しています。

本指標に関する説明と上記結論の論拠を以下に示します。

?T.指標分析

以下、事前差異(=市場予想ー前回結果)と事後差異(=発表結果ー市場予想)と実態差異(発表結果ー前回結果)の関係を多用します。差異がプラスのとき陽線・マイナスのとき陰線と対応していれば、反応が素直だと言うことにします。

【1.1 指標概要】

RBNZ(NZ中銀)の責務は、政府と結んだ政策目標協定によって決定します。

2018年3月に発行した新たな政策目標協定では、従来通りの「インフレ目標(1-3%)」に加え、「持続可能な雇用の最大化」が追加されました。そして、政策決定権限がRBNZ総裁に集中している点を、金融政策委員会(MPC)に移行する「制度改革案」に合意しました。MPCは5〜7人で構成され、2019年以降に運営開始される予定です。

また、現在は日本時間早朝に発表されている中銀金融政策を、2019年からは日本時間11時へと発表時刻の変更することを発表しました(2018年6月28日)。総裁会見は12時に変更されます。日本のFX会社がレート配信していない早朝発表も不便でしたが、11時では勤め人の業務時間中になってしまいます。

同国に関する報道は少なく、一連の中銀改革がどういった目的で行われいるのかは把握していません。

ーーー$€¥£A$ーーー

前ウィーラー総裁が任期満了に伴う退任(2017年9月)後、当時のスペンサー副総裁がその後は総裁代行を務めました。現在のオア総裁は2018年3月に就任したばかりです。

この3代の総裁(代行)間で引き継がれた点は「(RBNZの金融政策が)かなりの期間緩和的であり続けるだろう」という見通しと、今後2年間のインフレ見通しが2%付近という点です。

がしかし、新総裁は5月声明で利上げ時期の見通しを2020年3Qへと後ズレさせました(それまでは2020年2Q)。8月声明で挙げたその理由は、インフレ率2%到達の見通しを従来の2020年4Qから2021年1Qへと後ズレさせたためです。現在は「2019年いっぱい2020年にかけて現状維持(1.75%)」「次回の金利変更は上下いずれもあり得る」(2018年9月声明)が最新の中銀見解です。

さて、2018年8月、NZ議会は海外投資法の改正案を可決しました。

同法案骨子は、外国人による中古住宅購入を禁止する点にあります。同法は住宅価格高騰を鎮静化するため、2017年10月発足の現政権が中国等の投資マネー流入抑止することが狙いです。法案成立後の政権幹部の一人は、「(同法改正によって)国民のマイホームの夢実現に向けた重要な節目になる」と述べたと報道されています。

RBNZが緩和政策を続ける理由のひとつには、こうした政府政策との同調があるのでしょう。

ーーー$€¥£A$ーーー

女性首相が産休をとって出産したことぐらいしか、同国の報道は国内で紹介されません。一方、NZDは先進国通貨のなかではスプレッドが高い方になります。事前の情報が少なくても、そこそこ大きな反応が一方向に持続しがちな場面でなければ、安心して取引できません。

そのため、NZDJPYでの取引は金融政策発表時に限っています。

【1.2 指標推移】

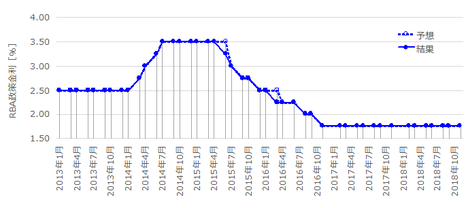

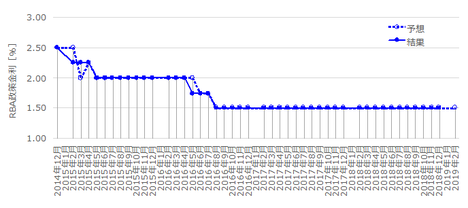

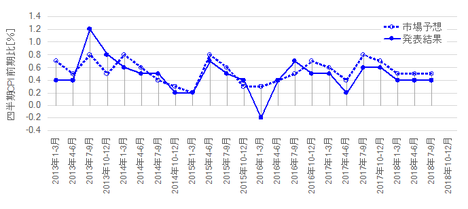

政策金利の市場予想と発表結果の過去推移を下図に示します。

2013年1月〜2018年10月までの間に、RBNZは金融政策発表を44回実施しています。そのうち、「市場予想通り現状維持」でなかったことは11回あります。この11回は、

- 市場予想通り利上げが4回(2014年3月・4月・6月・7月)

- 市場予想通り利下げが5回(2015年7月・9月・12月、2016年8月・11月)

- 市場予想に反して利下げが2回(2015年6月・2016年3月)

です。

政策発表結果は必ずしも市場予想と一致していない代わりに、RBNZ金融政策発表後のNZDJPYはこれら11回で全て素直に反応しています(直後1分足・直後11分足が利上げで陽線、利下げで陰線)。

FOMCでの利上げ有無が必ず市場予想通りでも、反応方向が必ずしも素直とは言えない米国とは対照的です。

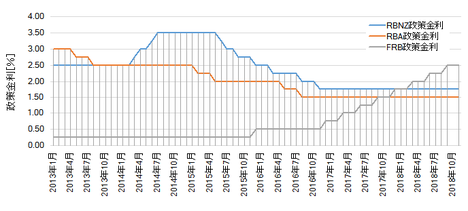

そして、その米国との政策金利は、2017年3月に逆転が起きています。

また、NZと経済的結びつきの強い豪州は、2019年3Q前後に利上げを見込む解説が多く、その通りになれば2020年3Qまで利上げしないと予想されているNZは追いつかれます。豪州との金利差がなくなるか追い抜かれる時期が近づけば、NZDは再び反応が大きくなると思われます。

機会があれば、米NZ金利差に変化が起きるときNZDUSDで、米豪金利差に変化が起きるときAUDNZDでの取引が有利に行えるか否か調べてみたいものです。

?U.反応分析

分析は、反応程度の大きさだけを取り上げる方法と、反応方向だけを取り上げる方法と、それらを事前に示唆する予兆がないか、について行います。

【2.1 反応程度】

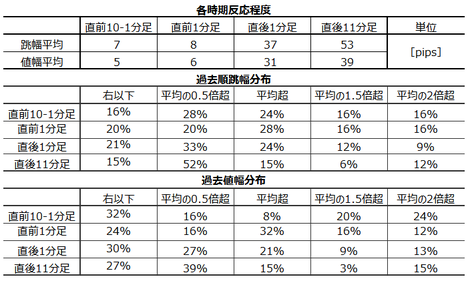

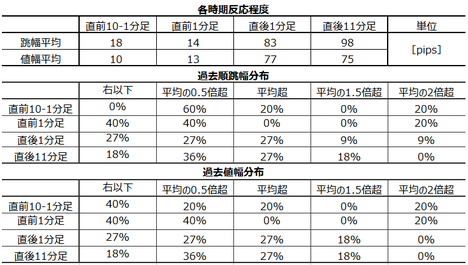

過去の 4本足チャート の各ローソク足平均値と、最も指標結果に素直に反応する直後1分足跳幅の分布を下表に纏めておきます。

下表は、声明で政策金利が「市場予想通り現状維持」だった場合の数値です。

例え「市場予想通り現状維持」でも。非常に大きく反応することがわかります。

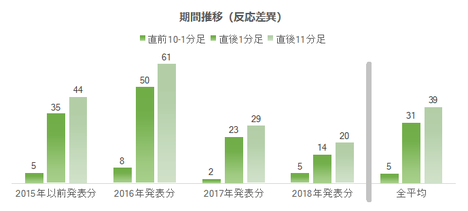

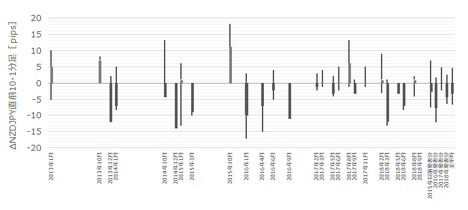

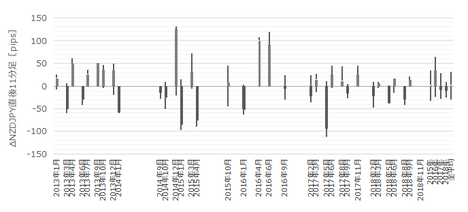

けれども、下図をご覧ください。

2017年以降、それ以前に比べてかなり反応が小さくなっていることがわかります。

NZDJPYはスプレッドが大きい分、せめて10pipsは稼げる取引をしたいものです(例えば、スプレッド1pipsの場合、利確/損切の目安が10pipsのとき、 SL解消勝率 は55%)。ところが、2017年以降は直後1分足と直後11分足の差が10pipsに満たなくなってしまいました。

ーーー$€¥£A$ーーー

参考までに、先に挙げた11回の「市場予想通り現状維持」でなかった場合の発表後の反応分布を下表に挙げておきます。

米国FRB以外の中銀が金融政策を変更した場合、反応は極めて大きくなりがちです。RBNZもその例に漏れていないことがわかります。

【2.2 反応方向】

金融政策発表時の分析では、指標一致性分析を行いません。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は こちら を参照願います。

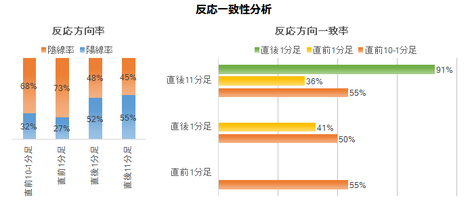

直前10-1分足は過去陰線率が68%、直前1分足は過去陰線率が73%と、偏りがあります。

発表前に形成されたローソク足が、発表後に形成されるローソク足方向を示唆している兆しはありません。

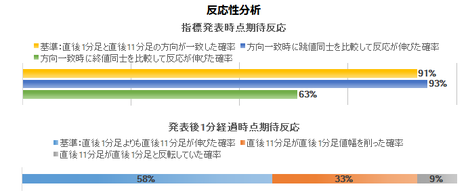

発表後は、直後1分足と直後11分足の方向一致率が91%にも達しています。

次に、反応性分析では過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で追撃が有効か否かが判断できます。詳細は こちら を参照願います。

直後1分足と直後11分足の方向一致率は、前述の通り91%にも達しています。指標発表直後は、反応方向を確認したら、その方向に反応が伸びると信じるしかありません。その91%の過去事例のうち、93%の事例で直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしています。

初期反応方向への追撃を早期開始すべきです。

そして、直後1分足と直後11分足の終値同士を比較して、同じ方向に反応を伸ばしていたことは全事例のうち58%です。42%の事例では、直後11分足は直後1分足の値幅を削るか反転しています。追撃は、様子を見ながら小分けに行った方が良さそうです。

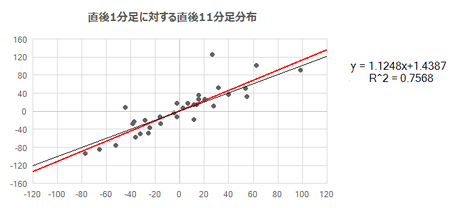

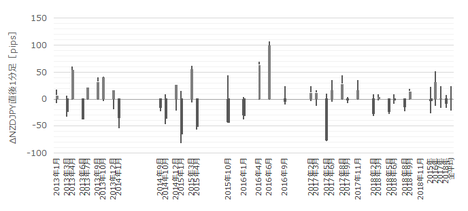

上記分析は、程度を問題にせずに回数だけを問題にしています。一方、下図は直後1分足終値(横軸)に対する直後11分足終値(縦軸)の分布を示しています。反応程度の情報も含めた関係です。

回帰線(赤線)の傾きは1.12となっており、平均的には直後11分足終値が直後1分足終値より12%反応を伸ばしています。R2値も0.76と高く、この関係はそこそこアテにできます。

そして、横軸の目盛り数値に注目してください。

「市場予想通り現状維持」でも、発表から僅か1分で極めて大きく反応した事例があります。発表時刻を跨ぐようなポジションを持つのは、いくら無風の事前解説記事を目にしても、万が一のために避けるべきしょう。万が一どころか、過去30数回で何回もそういうことが起きています。

?V.取引方針

以下に過去の直前10-1分足・直前1分足・直後1分足・直後11分足の 始値基準ローソク足 を示し、それぞれの期間の取引方針を纏めておきます。

なお、直前10-1分足と直前1分足は、巻頭に断ったように2013年2月〜9月、2014年4月〜9月、2015年4月〜9月のチャートを持っていません。また「市場予想通り現状維持」だったときだけを図示しています。

【3.1 直前10-1分足】

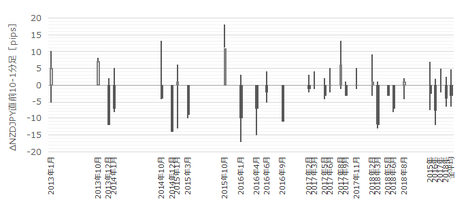

下図は直前10-1分足の始値基準ローソク足です。

直前10-1分足の過去平均跳幅は7pips、同値幅は5pipsです。過去陰線率は68%あるものの、逆ヒゲも目立っています。

この期間の取引は薦められません 。

【3.2 直前1分足】

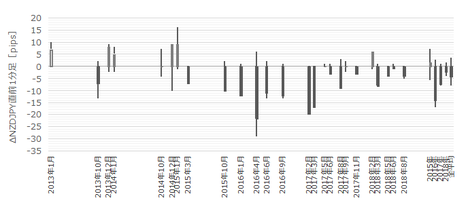

次に直前1分足です。

直前1分足の過去平均跳幅は8pips、同値幅は6pipsです。過去陰線率は73%と偏りがあり、上図から逆ヒゲを形成したことも少ないことがわかります。また、2014年までは陽線となったことが多く、それ以降は陰線になったことが多く見受けられます。直前1分足は、現状が利上げ局面なのか利下げ局面なのかに応じている可能性があります。

この期間はショートで、利確/損切の目安を5pipsとし、目安に達しなくても発表10秒前には決済 します。

一気に動くこともある期間なので、OCOで始めから5pips指定を行う方が良いでしょう。また直前1分足での取引で“遅くとも”発表10秒前の決済は、豪州とNZ指標での取引に必須です。とんでもなく動く場合があります。

【3.3 直後1分足】

そして直後1分足です。

直後1分足の過去平均跳幅は37pips、同値幅は31pipsです。但し、最近の反応はその半分以下となっています。大きく反応すると思っているのにそれが小さいと、利確のタイミングを逸する恐れがあります。気を付けましょう。

過去陽線率は52%、直前10-1分足や直前1分足との方向一致率はそれぞれ50%・41%です。決め手はないので、 指標発表時刻を跨いだポジションは持たない方が良いでしょう 。

発表後の追撃は早期開始し、指標発表から1分を過ぎたら利確の機会を窺います 。

直後1分足と直後11分足の方向一致率は91%に達し、その91%の過去事例のうち93%の事例で直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしています。一方、直後1分足と直後11分足の終値同士を比較すると、同じ方向に反応を伸ばしていたことは全事例のうち58%まで確率が下がります。

最近の反応の小ささを踏まえると、追撃開始時点で反応が15pips以上に達していたら、追撃は失敗の確率が高いと言えます。 追撃は、初期反応が15pips以下のときに開始し、最近の直後11分足値幅平均が20pips程度しかない ことを覚えておきましょう。

なお、上図から騙しの逆ヒゲ形成が大きく形成されたことはほとんどありません。 もしポジションオーダー後に直後1分足がポジション方向と反転するようなことがあったら、すぐに損切 です。

反応性分析に示した通り、直後1分足と直後11分足が反転したことは僅か9%しかありません。方向を間違ってしまったときに、その後に挽回できる確率はたったそれだけしかない上に、どんどん含損が増える方向に反応を伸ばしがちです。

【3.4 直後11分足】

最後に直後11分足です。

直後1分足跳幅が50pips以上に達したことは過去8回あります(サイン出現頻度24%)。

このとき、直後1分足が終値をつけるまで待ってみましょう。直後11分足跳幅は、直後1分足跳幅を超えて反応を伸ばしたことが、その8回のうちの7回を占めます(伸長頻度88%)。直後1分足終値と直後11分足跳幅の差は、平均25pipsに達します。 利確タイミングを掴むことこそ難しいものの、直後1分足跳幅の50pips到達は、直後1分足終値からの追撃サイン と言っても良いでしょう。

ご注意ください。この8回のうち、直後11分足終値がつくまで決済できなかった場合、直後1分足終値を超えて直後11分足終値が反応を伸ばしていたことは8回中5回(伸長頻度63%)まで減り、平均伸長pipsは12pipsまで減ってしまいます。どうしても一定のリスクは許容しない限り、利幅が稼げないようにできているのです。

次に、この基準を40pips以上まで緩和してみましょう。すなわち、直後1分足跳幅が40pips到達を、直後1分足終値がついた時点からの追撃サインと見なす訳です。基準が50pips以上だったときよりも、サイン出現頻度は5回増えて13回となります(サイン出現頻度39%)。

けれども、この新たに加わった5回は、直後11分足跳幅が直後1分足跳幅を超えて 反応を伸ばしていたことこそ13回中10回(伸長頻度77%)と勝率悪化が許容できるものの、平均伸長pipsは13pipsまで下がってしまいます。直後1分足と直後11分足の終値同士の平均伸長pipsは、たったの2pipsまで減ってしまいます 。

抜けたら追うべき閾値は、直後1分足跳幅の50pips到達です。そのときの追撃開始は直後1分足終値がつく頃で、それから数分以内の利確機会を見逃さないようにしましょう 。

このことを逆に考えれば、直後1分足跳幅が小さいときの追撃は、小分けにせいぜい5pipsを利確/損切の目安にすべきです。けれども、先にデータを示した通り、直近の反応は非常に小さい傾向があります。利確の目安を5pipsにしていたら、追撃がうまくいかない公算の方が高くなります。

よって、 再び本発表後の反応が大きくなり始めるまで、再追撃の繰り返しは避けた方が無難 です。

最近の反応が小さい理由は「当面の政策変更なし」だからです。米NZ金利差がもっと広がるか、豪NZ金利差の逆転が迫るまで、しつこい追撃は避けた方が良いでしょう。

【3.5 反応分析結論】

- 直前1分足はショートで、利確/損切の目安を5pipsとし、目安に達しなくても発表10秒前には決済します。

一気に動くこともある期間なので、OCOで始めから5pips指定を行う方が良いでしょう。また直前1分足での取引で“遅くとも”発表10秒前の決済は、豪州とNZ指標での取引に必須です。とんでもなく動く場合があります。 - 発表後の追撃は早期開始し、指標発表から1分を過ぎたら利確の機会を窺います。

最近の反応の小ささを踏まえると、追撃開始時点で反応が15pips以上に達していたら、追撃は失敗の確率が高いと言えます。追撃は、初期反応が15pips以下のときに開始し、最近の直後11分足値幅平均が20pips程度しかないことを覚えておきましょう。 - その後は、5pips程度を狙った短期利確の繰り返しを行います。

- 直後1分足跳幅の50pips到達は、直後1分足終値からの追撃サインです。すぐに追撃を開始し、必ず直後11分足が終値をつける前に利確機会を見つけましょう。

?W.分析結論

本指標の特徴は以下の通りです。

以下の特徴を踏まえた取引を行うか、その日の値動きが異常なら取引を止めるかがベターな選択と考えています。少なくとも過去の傾向に反した取引方法は、長い目で見ると勝率をさげてしまいがちです。

- RBNZ政策発表結果は、過去、必ずしも市場予想と一致していません。その代わり、政策変更発表時のNZDJPYは、過去、全て素直に反応しています(直後1分足・直後11分足が利上げで陽線、利下げで陰線)。

FOMCでの利上げ有無が必ず市場予想通りでも、反応方向が素直とは言えない米国とは対照的です。 - RBNZは2018年9月27日声明で「2019年いっぱい2020年にかけて現状維持(1.75%)」「次回の金利変更は上下いずれもあり得る」を表明しています。市場では、RBNZ政策金利の次回変更を2020年3Qに0.25%上昇、を見込んでいます(2018年8月9日声明通り)。

NZと経済的結びつきの強い豪州は、RBA(豪中銀)が2019年3Q前後に利上げを見込む解説が多いようです。その通りなら、いずれ両国の金利差はなくなります。豪州との金利差がなくなるか追い抜かれる時期が近づけば、NZDは再び反応が大きくなると思われます。 - かつてRBNZ金融政策発表時は、何も考えずに発表後に追撃さえすれば大きく稼げました。ところが、RBNZの長期に亘る「現状維持」と「近々の利上げなし」旨の声明で、2017年以降の反応は小さくなっています。発表後の追撃が基本方針であることに変わりないものの、比較的スプレッドが大きなNZD取引での短期取引は難しくなっています。

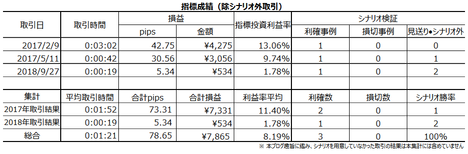

?X.過去成績

下表は、適宜、最新のものに差替えを行っていきます。

取引成績は、この分析に記載方針に沿って実際に取引を行った結果だけを纏めています。実際に取引した結果以外は、例え事前方針が妥当だったとしてもここには含みません。また、事前方針に挙げていない取引(方針外取引)の成績は、この表には含めていません。

実際の取引は、例え結果的に陽線だったとしても終値1秒前まで長い陰線側へのヒゲをずっと形成していたりします。そういった場合、事前のその期間の取引方針がロングが正解かショートが正解か、わかりません。実際の取引で利確できたか損切せざるを得なかったかだけが公平な判定基準だと言えます。そして、方針外取引をここに含めると、事前分析の有効性が後日検証できなくなってしまいます。

取引方針の記述を、勝ちやすく・分析結果を誤解しにくく・自己裁量部分がわかるように、進歩・改善していくしかありません。記述はがんじがらめ過ぎても取引がうまくいきません。その兼ね合いが難しいので、試行錯誤しています。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

注記以上

スキャル専用口座とHPで公言している会社です。取引回数が増えるほど、キャッシュバック額も多くなります。今なら「小林芳彦あられ」のプレゼントももらえます。あられが欲しいとは思わないけれど、私は同氏のファンです。

同氏はホンモノに強いので、大きな指標発表前には取引を控えることを表明しています。確かに、かつて同氏のツイッター通りに1か月ぐらい取引したら、その間の勝率は70%ぐらいになりました。きっと、エントリーとイグジットのタイミングを私がもっとうまく捉えられたなら、この勝率は更に高くなっていたのでしょう。

会員限定の彼の解説が読めることも、この会社を薦める理由です。

経済指標発表前後以外は、彼の相場感をアテにして、エントリーとイグジットのタイミングやミスジャッジしたときの撤退(損切)のセンスを磨くというのは、練習法としてアリだと思います。

彼の解説を読んで思うのは、テクニカル指標や、個々のファンダメンタルの変化を捉えるだけではダメだということです。それらの軽重判断を反応方向や程度に結び付けて、収益期待値が高く保てないと、有益な相場観とは言えないことがよくわかります。

広告以上

タグ: RBNZ,政策金利,金融政策

【このカテゴリーの最新記事】

- no image