この広告は30日以上更新がないブログに表示されております。

新規記事の投稿を行うことで、非表示にすることが可能です。

広告

posted by fanblog

2020年03月29日

直近5週の主要国通貨の値動き備忘

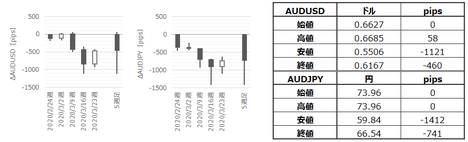

新型コロナ騒動の主要国通貨への影響開始を2月24日週と仮定します。

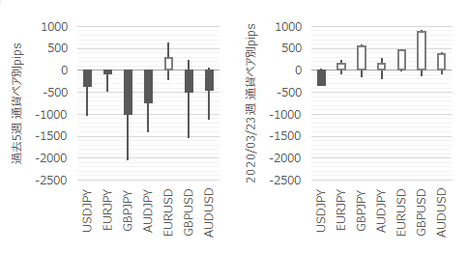

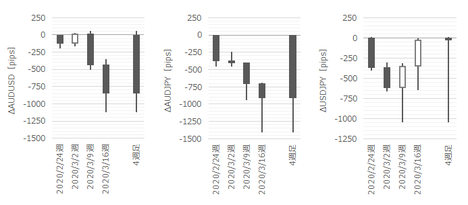

この5週に亘る主要通貨ペアの値動きと、各週週足を下図に纏めておきます。

コロナ相場が始まってから前週末までの通貨ペア強弱は、JPY>EUR>USD>GBP>AUD、です。

そして、前週3月23日週足では、GBP>AUD>EUR>JPY>USD、でした。

GBPは大きく動いていますが、GBPAUDが陽線なので、この順位です。

要するに前週は、5週足の下ヒゲを戻しによって長くした週でした。

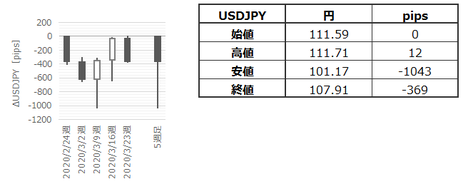

この5週間に亘るUSDJPYの変化は次の通りです。

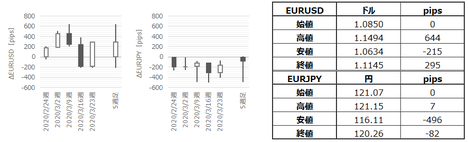

この5週間に亘るEURの変化は次の通りです。

3/10、伊国封鎖

3/12、米国が米欧間渡航制限を発表

3/17、仏国外出禁止令、EUが域外からの入境禁止

3/18、ECBは7500億EURの緊急量的緩和の実施を発表

3/21、独国一部州で外出禁止

3/24、3月集計分サービス部門PMI速報値は、仏国29.0(前月確定値52.5)、独国34.5(同52.5)、欧州28.4(同52.6)

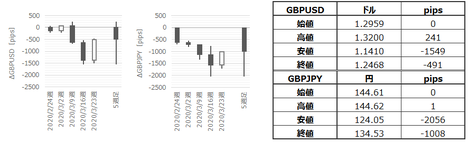

この5週間に亘るGBPの変化は次の通りです。

3/11、BOE発表政策金利0.25%(従来0.75%)

3/16、米国が英国滞在者の入国制限

3/19、BOE発表政策金利0.10%(従来0.25%)

3/24、英国外出禁止令、英国3月集計分サービス部門PMI速報値は35.7(前月確定値53.2)

この5週間に亘るAUDの変化は次の通りです。

3/3、RBA発表政策金利0.50%(従来0.75%)

3/4、中国2月集計分Caixin製造業PMI40.5(前月51.1)

3/18、全ての国への渡航禁止

3/19、RBA発表政策金利0.25%(従来0.50%)

この5週に亘る主要通貨ペアの値動きと、各週週足を下図に纏めておきます。

コロナ相場が始まってから前週末までの通貨ペア強弱は、JPY>EUR>USD>GBP>AUD、です。

そして、前週3月23日週足では、GBP>AUD>EUR>JPY>USD、でした。

GBPは大きく動いていますが、GBPAUDが陽線なので、この順位です。

要するに前週は、5週足の下ヒゲを戻しによって長くした週でした。

この5週間に亘るUSDJPYの変化は次の通りです。

この5週間に亘るEURの変化は次の通りです。

3/10、伊国封鎖

3/12、米国が米欧間渡航制限を発表

3/17、仏国外出禁止令、EUが域外からの入境禁止

3/18、ECBは7500億EURの緊急量的緩和の実施を発表

3/21、独国一部州で外出禁止

3/24、3月集計分サービス部門PMI速報値は、仏国29.0(前月確定値52.5)、独国34.5(同52.5)、欧州28.4(同52.6)

この5週間に亘るGBPの変化は次の通りです。

3/11、BOE発表政策金利0.25%(従来0.75%)

3/16、米国が英国滞在者の入国制限

3/19、BOE発表政策金利0.10%(従来0.25%)

3/24、英国外出禁止令、英国3月集計分サービス部門PMI速報値は35.7(前月確定値53.2)

この5週間に亘るAUDの変化は次の通りです。

3/3、RBA発表政策金利0.50%(従来0.75%)

3/4、中国2月集計分Caixin製造業PMI40.5(前月51.1)

3/18、全ての国への渡航禁止

3/19、RBA発表政策金利0.25%(従来0.50%)

以上

2020年03月26日

3月21日週の週次失業保険申請件数が328万人

米国で失業保険を申請すれば受給できるのかどうかは知りませんが、前週の申請者数が328万人(過去最高:リーマンショック当時は、確か60・70万人)というのは驚きです。

最近の週次失業保険申請件数は20万人強(前々週は28万人)でした。

それにも関わらず、指標発表直後1分足の陰線側逆跳幅は、たったの10pips強でした。

これほどの数字だったのに、発表から1分と経たずに陽線側にひとまず戻しました。

一部報道解説では、この数字は夏から秋にかけての失業率が9%となる可能性を示唆している、とのことでした。

ともあれ、指標での取引ができるのはまだまだ先になりそうです。

指標数値が極端に悪く感じるのに、チャートがたったこれだけしか動かない、という違和感があった以上、今はまだ私の感覚がずれているのでしょう。

さて今週は、GBPUSDとAUDUSDの戻しでだいぶpipsを得ましたが、そろそろポジションを閉じます。

EURUSDは大して稼げず、USDJPYでは少し負けました。

そして、明日は取引参加者の疑心暗鬼に影響されて、チャートがどっちに向かうか自信が持てない気がします。

平常時の指標発表前後や、リスク発生当初のリスク回避のように、単純にチャートが一方向に動くときはJPYクロスの方が稼げます(個人的見解です)。

がしかし、チャートが一方向に向かい続けるか否かに自信がないときは、USD中心に取引しないと、小さな上下動に自信が持てずに勝率を下げて損切が増えがちです(個人的見解です)。

最近の週次失業保険申請件数は20万人強(前々週は28万人)でした。

それにも関わらず、指標発表直後1分足の陰線側逆跳幅は、たったの10pips強でした。

これほどの数字だったのに、発表から1分と経たずに陽線側にひとまず戻しました。

一部報道解説では、この数字は夏から秋にかけての失業率が9%となる可能性を示唆している、とのことでした。

ともあれ、指標での取引ができるのはまだまだ先になりそうです。

指標数値が極端に悪く感じるのに、チャートがたったこれだけしか動かない、という違和感があった以上、今はまだ私の感覚がずれているのでしょう。

さて今週は、GBPUSDとAUDUSDの戻しでだいぶpipsを得ましたが、そろそろポジションを閉じます。

EURUSDは大して稼げず、USDJPYでは少し負けました。

そして、明日は取引参加者の疑心暗鬼に影響されて、チャートがどっちに向かうか自信が持てない気がします。

平常時の指標発表前後や、リスク発生当初のリスク回避のように、単純にチャートが一方向に動くときはJPYクロスの方が稼げます(個人的見解です)。

がしかし、チャートが一方向に向かい続けるか否かに自信がないときは、USD中心に取引しないと、小さな上下動に自信が持てずに勝率を下げて損切が増えがちです(個人的見解です)。

以上

2020年03月22日

直近4週の主要国通貨の値動き備忘

新型コロナ騒動の主要国通貨への影響開始を2月24日週と仮定します。

その前週にUSDJPYは、直近高値更新の112.22円をつけていました。

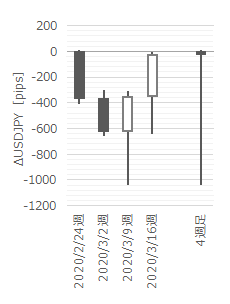

2月24日週から前週までの4週のUSDJPY週足と、その4週足を下図に纏めておきます。

上図以下、始値基準ローソク足(前週終値を当該週の始値とする窓無しローソク足表記)で記載しています。

また、縦軸は始値を基準としたpipsで表記しています。

USDJPYは4週かけて4週前水準にほぼ戻りました。

この間、米国10年債金利は、2月21日の1.4729%から、3月9日に0.5593%まで下げてから、3月18日に1.1833%に戻し、3月20日終値0.8853%に下げました。金利は4週前始値まで戻しておらず、3月18日はほぼ半値戻しの位置でした。

金利は以前に戻していないものの、USDJPYの水準は一連騒動の前の水準にほぼ戻しました。

前週16日、FRBは緊急追加利下げによるゼロ金利化と量的緩和を再開し、初期反応こそUSD売だったものの、その後はUSD買に転じました。同じく16日、日銀はETF買入額倍増したものの、マイナス金利深掘りをせず、初期反応こそJPY買だったものの、その後はUSD買に転じました。

世界的なUSD不足に伴うUSD高が起きており、FRBは国内のみならず海外にもUSD供給策を講じているものの、前々週に顕在化したUSD不足の勢いはまだ収まっていません。

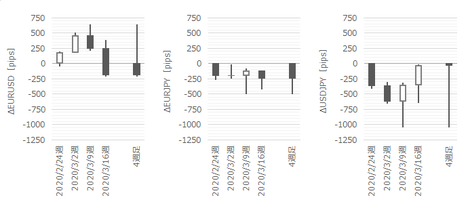

次に、EUR・USD・JPYの関係を下図に整理しておきます。

左から、EURUSD、EURJPY、USDJPY、になります。

上図から、この間のEURの変化は小さいことがわかります。

変化が小さくなった理由として、当初にUSD売JPY買が活発だったものの、その後にUSD買・EUR売が活発化したためです。転機は、米大統領による米欧間の渡航制限があり、ほぼ同時期から伊・スペイン・仏・独へと感染拡大に伴う外出禁止令発動が行われ始めたことによって生じました。

そして3月18日、ECBは7500億EURの緊急量的緩和実施を発表し、EURは売られ続けました。この施策は、EUR安を止めることが目的でなく、EU域内への資金供給が目的のため、EUR売継続は問題ではありません。

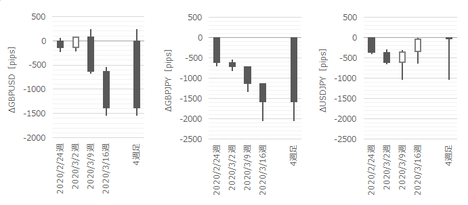

その次に、GBP・USD・JPYの関係を下図に整理しておきます。

左から、GBPUSD、GBPJPY、USDJPY、になります。

この間、GPBはUSDに対してもJPYに対しても売られ続けています。3月9日週のGBPUSDが一時的に値を上げたのは、GBPが買われたというよりUSDがまだ売られていたため、と解釈しています。

3月18日、GBP売によって対円では124.05(2019年8月の安値126.55円を更新、2016年10月安値の122.42に迫る)、3月20日、GBP売によって対ドルでは1.1406(2019年8月の安値1.1598を更新、2005年以降最安値更新中)、です。

英国10年債金利は、2月21日の0.576%から、3月9日に0.160%まで下げてから、3月18日に0.790%に上昇し、3月20日終値0.559%と、金利はほぼ4週前に戻りました。3月19日、英中銀は0.25%から0.1%に緊急利下げを実施しました。英国債が売れている訳でもなく、資金が英国から脱出していることでGBP安となっているようです。

最後に、AUD・USD・JPYの関係を下図に整理しておきます。

左から、AUDUSD、AUDJPY、USDJPY、になります。

この間、3月2日週を除くと、AUDはUSDに対してもJPYに対しても売られ続けました。

リスク発生時のAUDの弱さは定評があり、定評通りの値動きとなっていました。

3月19日、AUD売によって対円では59.89(2008年10月の安値55.00円に迫る)、対ドルでは0.5506の安値更新(2008年10月安値は0.6005)となりました。豪州10年債金利は、2月21日の0.935%から、3月9日に0.659%まで下げてから、3月18日に1.402%に上昇し、3/20終値は1.189%と4週前を超えています。それでも豪州債は売れていない、ということです。

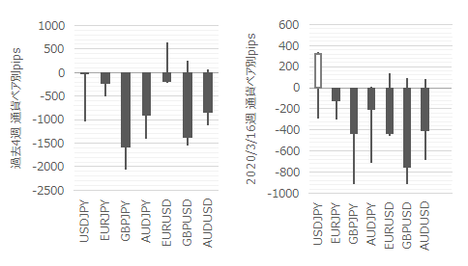

下図は、主要国通貨ペアの変化を表し、左が過去4週、右が前週です。

上左図から、過去4週の主要国通貨強弱は、USD>JPY>EUR>GBP>AUD、です。

上右図から、前週の主要国通貨強弱も、USD>JPY>EUR>GBP>AUD、です。

一方、ここには図示していませんが、4週前の2月24日週の主要国通貨強弱は、JPY>EUR>USD>GBP>AUD、です。

当初は、リスク回避でJPYが最も強かったものの、その後はドル逼迫によりUSDが強くなりました。

変化量(pips)で言えば、USDストレートでもJPYクロスでも、GBP>AUD>JPY>AUD、の順です。

本ブログでは、経済指標発表前後の取引通貨ペアにJPYクロスを勧めていますが、今は違います。

JPYクロス通貨ペアの方が変化が大きくても、なるべくUSDストレート通貨ペアでの取引を勧めます。

とはいえ、GBPUSDやAUDUSDのスプレッドは高すぎる、と思ってはいけません。

今は取引するなら、50pips・100pipsを狙ったポジションで勝負するか、怖いならポジションを持たずにおく時期です。

4時間足で勝負するため、日足のチャートポイントを見てポジションを決めましょう。

あるいは、日足で勝負するため、4時間足のチャートポイントを見てポジションを決めましょう。

利確の指値(100pips〜200pips)と損切の逆指値(50pips〜100pips)の指定を忘れずにやれば、どっちが自分に向いた方法かがわかります。

初心者だってリスクをとって(50pipsか100pipsの損を覚悟)良いときだってある気がします。

その前週にUSDJPYは、直近高値更新の112.22円をつけていました。

2月24日週から前週までの4週のUSDJPY週足と、その4週足を下図に纏めておきます。

上図以下、始値基準ローソク足(前週終値を当該週の始値とする窓無しローソク足表記)で記載しています。

また、縦軸は始値を基準としたpipsで表記しています。

USDJPYは4週かけて4週前水準にほぼ戻りました。

この間、米国10年債金利は、2月21日の1.4729%から、3月9日に0.5593%まで下げてから、3月18日に1.1833%に戻し、3月20日終値0.8853%に下げました。金利は4週前始値まで戻しておらず、3月18日はほぼ半値戻しの位置でした。

金利は以前に戻していないものの、USDJPYの水準は一連騒動の前の水準にほぼ戻しました。

前週16日、FRBは緊急追加利下げによるゼロ金利化と量的緩和を再開し、初期反応こそUSD売だったものの、その後はUSD買に転じました。同じく16日、日銀はETF買入額倍増したものの、マイナス金利深掘りをせず、初期反応こそJPY買だったものの、その後はUSD買に転じました。

世界的なUSD不足に伴うUSD高が起きており、FRBは国内のみならず海外にもUSD供給策を講じているものの、前々週に顕在化したUSD不足の勢いはまだ収まっていません。

次に、EUR・USD・JPYの関係を下図に整理しておきます。

左から、EURUSD、EURJPY、USDJPY、になります。

上図から、この間のEURの変化は小さいことがわかります。

変化が小さくなった理由として、当初にUSD売JPY買が活発だったものの、その後にUSD買・EUR売が活発化したためです。転機は、米大統領による米欧間の渡航制限があり、ほぼ同時期から伊・スペイン・仏・独へと感染拡大に伴う外出禁止令発動が行われ始めたことによって生じました。

そして3月18日、ECBは7500億EURの緊急量的緩和実施を発表し、EURは売られ続けました。この施策は、EUR安を止めることが目的でなく、EU域内への資金供給が目的のため、EUR売継続は問題ではありません。

その次に、GBP・USD・JPYの関係を下図に整理しておきます。

左から、GBPUSD、GBPJPY、USDJPY、になります。

この間、GPBはUSDに対してもJPYに対しても売られ続けています。3月9日週のGBPUSDが一時的に値を上げたのは、GBPが買われたというよりUSDがまだ売られていたため、と解釈しています。

3月18日、GBP売によって対円では124.05(2019年8月の安値126.55円を更新、2016年10月安値の122.42に迫る)、3月20日、GBP売によって対ドルでは1.1406(2019年8月の安値1.1598を更新、2005年以降最安値更新中)、です。

英国10年債金利は、2月21日の0.576%から、3月9日に0.160%まで下げてから、3月18日に0.790%に上昇し、3月20日終値0.559%と、金利はほぼ4週前に戻りました。3月19日、英中銀は0.25%から0.1%に緊急利下げを実施しました。英国債が売れている訳でもなく、資金が英国から脱出していることでGBP安となっているようです。

最後に、AUD・USD・JPYの関係を下図に整理しておきます。

左から、AUDUSD、AUDJPY、USDJPY、になります。

この間、3月2日週を除くと、AUDはUSDに対してもJPYに対しても売られ続けました。

リスク発生時のAUDの弱さは定評があり、定評通りの値動きとなっていました。

3月19日、AUD売によって対円では59.89(2008年10月の安値55.00円に迫る)、対ドルでは0.5506の安値更新(2008年10月安値は0.6005)となりました。豪州10年債金利は、2月21日の0.935%から、3月9日に0.659%まで下げてから、3月18日に1.402%に上昇し、3/20終値は1.189%と4週前を超えています。それでも豪州債は売れていない、ということです。

下図は、主要国通貨ペアの変化を表し、左が過去4週、右が前週です。

上左図から、過去4週の主要国通貨強弱は、USD>JPY>EUR>GBP>AUD、です。

上右図から、前週の主要国通貨強弱も、USD>JPY>EUR>GBP>AUD、です。

一方、ここには図示していませんが、4週前の2月24日週の主要国通貨強弱は、JPY>EUR>USD>GBP>AUD、です。

当初は、リスク回避でJPYが最も強かったものの、その後はドル逼迫によりUSDが強くなりました。

変化量(pips)で言えば、USDストレートでもJPYクロスでも、GBP>AUD>JPY>AUD、の順です。

本ブログでは、経済指標発表前後の取引通貨ペアにJPYクロスを勧めていますが、今は違います。

JPYクロス通貨ペアの方が変化が大きくても、なるべくUSDストレート通貨ペアでの取引を勧めます。

とはいえ、GBPUSDやAUDUSDのスプレッドは高すぎる、と思ってはいけません。

今は取引するなら、50pips・100pipsを狙ったポジションで勝負するか、怖いならポジションを持たずにおく時期です。

4時間足で勝負するため、日足のチャートポイントを見てポジションを決めましょう。

あるいは、日足で勝負するため、4時間足のチャートポイントを見てポジションを決めましょう。

利確の指値(100pips〜200pips)と損切の逆指値(50pips〜100pips)の指定を忘れずにやれば、どっちが自分に向いた方法かがわかります。

初心者だってリスクをとって(50pipsか100pipsの損を覚悟)良いときだってある気がします。

以上

2020年03月20日

2020年03月15日

不安な週末

先週はダウの1日での下落幅と高騰幅が史上最大となり、為替も激しい上下動の週でした。

欧州では感染ピークを迎えつつあり、米国はこれからと思うと、先週金曜のダウの戻りは少し大きすぎる気がします。

がしかし、週末の解説記事を見ていると、来週は株価戻しに注意との予想が目立ちます。

何か自分の感覚が違うのか不安になった週末でした。

欧州では感染ピークを迎えつつあり、米国はこれからと思うと、先週金曜のダウの戻りは少し大きすぎる気がします。

がしかし、週末の解説記事を見ていると、来週は株価戻しに注意との予想が目立ちます。

何か自分の感覚が違うのか不安になった週末でした。

以上

2020年03月09日

安値サポート102.0円、101.85円、101.47円

昨日の予想は外れ、朝一番からいきなり大きな窓を開け、今週は始値104.41円から始まりました。

東京時間の安値は101.47円で、今夜からはここが新しいサポートになりました。

現在(19:50)102.33円で、NY時間が下げか上げか楽しみです。

東京時間の安値は101.47円で、今夜からはここが新しいサポートになりました。

現在(19:50)102.33円で、NY時間が下げか上げか楽しみです。

以上

2020年03月08日

前週雇用統計発表後の戻しに要した時間

先週の売りは凄かったですね。

金曜には一時105円を割り込んだものの、何とか週足終値は105円台に留まりました。

USDJPYは2018年以来の週間下落幅だったようで、ゴールドマン・サックスのエコノミストによる「1ドル=95円も現実的なターゲット」との発言が報道(3/6)されました。

95円はさておき、今後の下への関心は、104.98円の2019年1月安値、104.64円の2018年3月安値、104.43円の2019年8月安値、といったサポートへのトライとなります。

次週は少し戻すかも知れませんが、下への動きを狙う点は前週と同じです。

但し、前週週足陰線が大きいので50〜100pips程度の戻しが起きるかも知れない点は注意しましょう。

今後は104.43円を下回るまでは、下へのスピードが前週より遅くなり、上への戻しのスピードが早くなるような気がします。

ともあれ、今は経済指標で稼ぐような時期ではありません。

前週末の米国雇用統計はかなり良い内容でしたが、その影響は20分程度+33pipsで、指標発表から40分を過ぎると、一旦、指標発表直前値を下回りました。

次週以降の上振れ材料があったときは、上記の影響力持続時間が参考になるでしょう。

戻しの逆張りを狙うなら、上記持続時間の倍・半分ぐらいの期間で付近のレジスタンスを参考にしましょう。

金曜には一時105円を割り込んだものの、何とか週足終値は105円台に留まりました。

USDJPYは2018年以来の週間下落幅だったようで、ゴールドマン・サックスのエコノミストによる「1ドル=95円も現実的なターゲット」との発言が報道(3/6)されました。

95円はさておき、今後の下への関心は、104.98円の2019年1月安値、104.64円の2018年3月安値、104.43円の2019年8月安値、といったサポートへのトライとなります。

次週は少し戻すかも知れませんが、下への動きを狙う点は前週と同じです。

但し、前週週足陰線が大きいので50〜100pips程度の戻しが起きるかも知れない点は注意しましょう。

今後は104.43円を下回るまでは、下へのスピードが前週より遅くなり、上への戻しのスピードが早くなるような気がします。

ともあれ、今は経済指標で稼ぐような時期ではありません。

前週末の米国雇用統計はかなり良い内容でしたが、その影響は20分程度+33pipsで、指標発表から40分を過ぎると、一旦、指標発表直前値を下回りました。

次週以降の上振れ材料があったときは、上記の影響力持続時間が参考になるでしょう。

戻しの逆張りを狙うなら、上記持続時間の倍・半分ぐらいの期間で付近のレジスタンスを参考にしましょう。

以上