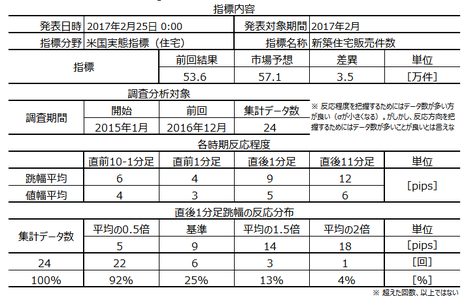

本指標要点は下表に整理しておきました。

次に、本指標発表前後にポジションを持つときのポイントを整理しておきます。

- 今回の市場予想は、前回(12月)結果よりも微増となっています。市場予想を上回るのではないでしょうか。論拠には、1月のMBA前週比住宅ローン申請件数が12月よりも1月が大幅に増えているから、という点を挙げます。

- 反応性分析の結果、直後1分足終値と直後11分足終値の方向一致率は57%です。そして、そのうちで直後11分足終値が直後1分足終値を超えて伸びたことは46%となっています。これでは危なくて反応方向を見てから追いかけてポジションを持つ訳にもいきません。

- 反応一致性分析の結果、直前1分足の陰線率が71%、直後1分足の陽線率が70%となっています。

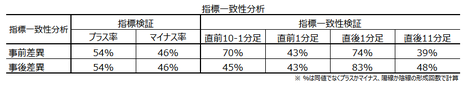

- 指標一致性分析の結果、事前差異に対し、直前10-1分足・直後1分足の方向一致率がそれぞれ70%・74%となっています。なお、今回の事前差異はプラスとなっています。

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

以下、「?T.調査」「?U.分析」を事前投稿し、「?V.結果」「?W.検証」を事後投稿しています。事後投稿日時は「?V.結果」のタイトル行付近に記載しています。

?T.調査

【1. 指標概要】

米国の住宅販売件数という指標には、以前から不思議な点あります。

まず、米国住宅市場には、新築住宅よりも中古住宅の流通量が大きい、という特徴があります。それにも関わらず、多くのFX会社HPでは、中古住宅販売件数よりも本指標の方が注目度や重要度が高い、としているところが多いようです。

また、住宅販売件数への注目度・重要度が高い理由は、消費やリフォームなどの関連需要にも繋がるため波及効果も大きい上、消費者個人の収入・金利の見通しが反映されるため、という説明が一般的です。がしかし、それなら自動車販売台数でも良い訳です。

両者の反応の大きさを比べてみてもほぼ10pipsしかなく、なぜ注目度や重要度が高いのかが不思議です。景気の先行指標としてわかりやすいから、かも知れません。

本指標の集計は、一戸建に加えて、コンドミニアムと共同住宅を含めた数字も発表されます。但し、この件数には土地付きの新築住宅販売が対象で、既に保有する土地へ住宅を新築したものは含まれません。その理由はわかりません。

注意すべき点は、中古住宅販売件数は所有権移転完了ベースであるのに対して、新築住宅販売件数が契約書署名ベースで集計されています。従って、本指標は中古住宅販売件数に対し1〜2か月先行します。発表日の関係から、その逆と誤解している向きもあるのでご注意を。

また、以前の発表数値が大きく修正されることがある点も注意が必要です。

以下、本議事録について既に公開されている情報を整理します。調査分析範囲は、2015年1月分以降前回までの24回分のデータに基づいています。

(2-1. 過去情報)

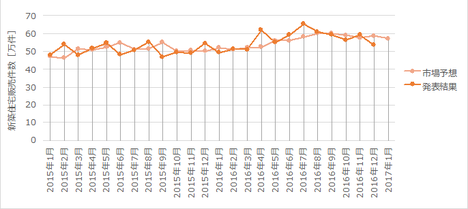

下図に過去の市場予想と発表結果を示します。

全体としては、2016年7月をピークにやや件数が減ってきています。

直近の中古住宅販売件数は、本指標に対して遅行性があるため、これを参考にはできません。また、建設許可件数も、本指標が契約書署名数をカウントするものなので、その後に建設申請が行われるものと考えると、参考にはなりません。

最も参考になるのはMBA住宅ローン申請かも知れません。MBA住宅ローン申請は前週分が発表されています。そこでは、12月各週が前週比で△0.7%→△4.0%→+2.5%→△12.1%と推移したのに対し、1月各週は+5.8%→+0.8%→+4.0%→△3.2%と推移していました。月初を1とすると、12月が0.86、1月が1.07となります。

今回の市場予想は、前回(12月)結果よりも微増となっています。がしかし、ローン申請件数を見ると、今回は市場予想を上回るのではないでしょうか。

※ MBA住宅ローン申請件数には、中古住宅へのローン申請件数も含まれます。また、1軒のローンに複数の申請が行われることもあるようです。ただ、ローン開始件数ではなく、ローン(審査)申請件数がカウントされていることがポイントです。注意点として、時間的なズレについては未検証であり、またそれを検証した参考文献も見当たりません。ついては、今後着目して精度を高めていくために、ここに載せて注視継続していくこととします。

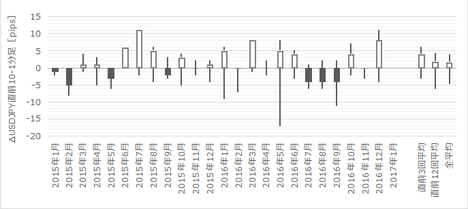

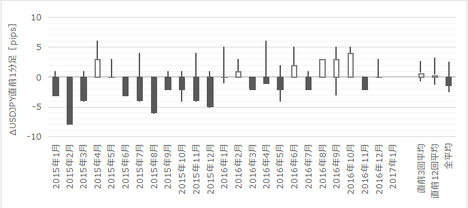

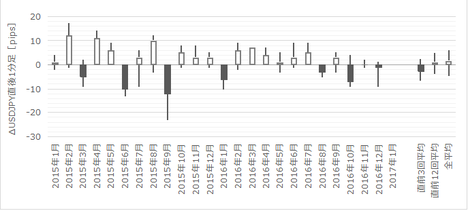

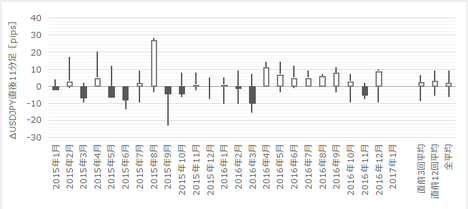

(2-2. 過去反応)

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示しておきます。

過去平均の反応を見る限りでは、あまり動かない指標です。

?U. 分析

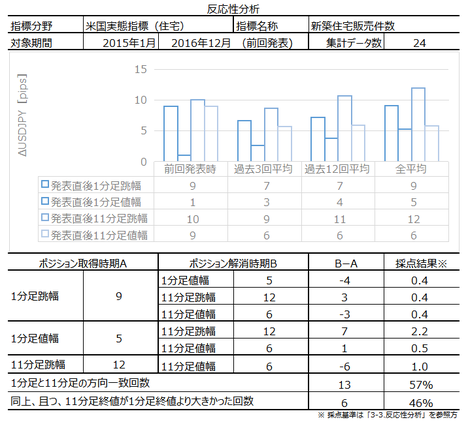

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。

直後1分足終値と直後11分足終値の方向一致率は57%です。そして、そのうちで直後11分足終値が直後1分足終値を超えて伸びたことは46%となっています。これでは危なくて反応方向を見てから追いかけてポジションを持つ訳にもいきません。

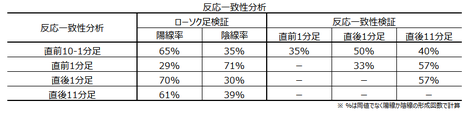

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。

直前1分足の陰線率が71%、直後1分足の陽線率が70%となっています。

指標一致性分析は、指標の前回結果・市場予想・発表結果の差を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。

事前差異に対し、直前10-1分足・直後1分足の方向一致率がそれぞれ70%・74%となっています。なお、今回の事前差異はプラスとなっています。

また、事後差異と直後1分足の方向一致率が83%となっており、少なくとも発表直後は素直な反応をする指標であることがわかります。

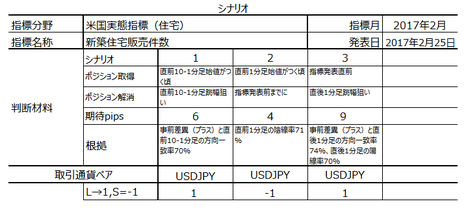

【6. シナリオ作成】

以上の調査・分析結果に基づき、以下のシナリオで取引に臨みます。

2017.2/25.00:00発表

以下は2017年2月25日に追記しています。

?V. 結果

【7. 発表結果】

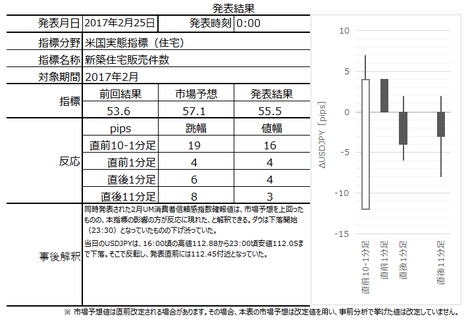

(7-1. 指標結果)

本指標発表結果及び反応は次の通りでした。

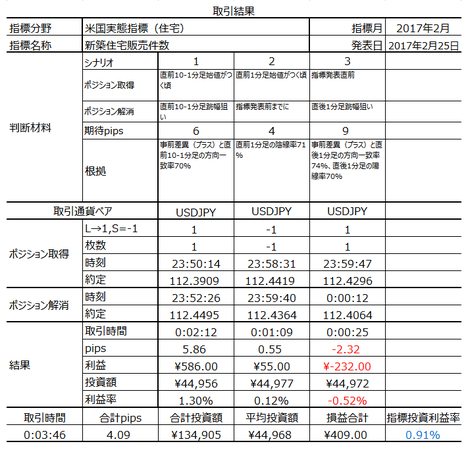

(7-2. 取引結果)

取引結果は次の通りでした。

【8. 調査分析検証】

事前調査分析内容を、以下に検証します

まず、指標に関しては次のように捉えていました。すなわち、

「今回の市場予想は、前回(12月)結果よりも微増となっています。市場予想を上回るのではないでしょうか。論拠には、1月のMBA前週比住宅ローン申請件数が12月よりも1月が大幅に増えているから、という点を挙げます。」

という事前見解です。

結果は市場予想を下回り、反応は陰線となりました。

根拠に挙げていたMBA住宅ローン件数による予想は、1月の新築住宅販売件数(契約時点)と時間差があっても不思議ではありません。次回は1週間ほど前と後にずらして検証してみることにしましょう。

また、注目すべき点は、市場予想が前回結果よりも改善となっていたためか、本指標発表前からそれまでのトレンドと逆方向に動いています(市場予想を上回るという動き)。そして、発表結果が予想を下回ると、また逆方向へと動いています(発表結果に対して素直な反応方向)。つまり、少なくとも大勢は本発表結果を事前に予測できていない。

反応pipsこそ小さいものの、これは我々アマチュアにとってフェアで良い指標です。俄然、次回の分析には力が入ります。

なお、備忘として、今回はUM消費者信頼感指数確報値も同時発表となっていました。こちらは市場予想よりも発表結果が改善でした。

つまり、新築住宅販売件数は反応pipsこそ小さいものの、UM消費者信頼感指数確報値よりも影響力が大きい、ということがわかりました。

次に、メインシナリオに関しては次のように捉えていました。すなわち、

「反応性分析の結果、直後1分足終値と直後11分足終値の方向一致率は57%です。そして、そのうちで直後11分足終値が直後1分足終値を超えて伸びたことは46%となっています。これでは危なくて反応方向を見てから追いかけてポジションを持つ訳にもいきません。」

という話です。

結果は、直後1分足と直後11分足の方向が一致し、後者値幅は前者値幅よりも小さくなりました。

この点は正しく予想できていた、と言えます。初期反応を見てから追いかけてポジションを持たなかったことは正解です。

そして、補足シナリオについては次の通りでした。すなわち、

「反応一致性分析の結果、直前1分足の陰線率が71%、直後1分足の陽線率が70%となっています。」

「指標一致性分析の結果、事前差異に対し、直前10-1分足・直後1分足の方向一致率がそれぞれ70%・74%となっています。なお、今回の事前差異はプラスとなっています。

また、事後差異と直後1分足の方向一致率が83%となっており、少なくとも発表直後は素直な反応をする指標であることがわかります。」

というものです。

まず、直前1分足・直後1分足ともに陰線で反応しました。直後1分足は過去に陽線率が高かったものの、発表結果に応じて陰線となったことは仕方ありません。

次に、事前差異プラスに対し、直前10-1分足は陽線、直後1分足は陰線で反応しました。直後1分足は事前分析とは異なる結果となりました。

そして、事後差違マイナスに対し直後1分足は陰線で反応しています。分析通りです。

全般的には、指標結果に対し素直な反応をしており、分析を次回改める必要はありません。

【9. シナリオ検証】

メインシナリオについて、直後の反応方向に遅れて追いかけない、という点は分析通りだったにせよ、大事な反応方向を外してしまいました。

反応方向が外れたことを把握次第、ポジション解消をしたことは、もう少し待ってからの方が結果的に良かったのでしょう。がしかし、結果は事後にしかわからないことなので、シナリオとその実行には問題ありません。

今回は、直前10-1分足の反応が大きくて助かりました。

直前10-1分足でのポジション解消は、結果的に早過ぎたようです。がしかし、直前のチャートの動きが陽線側に吊り上げる勢いが、当日の動きとしては強過ぎました。いつ誰かが再び陰線側に戻そうとするのか、その不安の方が強かった訳です。本指標は反応が小さく、当日夕方からは強い下降トレンド中で発表時刻を迎えつつあったので。

合格点には達しているにせよ、読み違えで満点ではない、といったところでしょうか。

さて、つまるところ、分析の正否は取引結果に反映されたものだけが信頼できます。指標自体の反応が小さいので、損益が小さいことは仕方がありません。これから、もう少し成績を上げていきましょう。

以上

【このカテゴリーの最新記事】

- no image