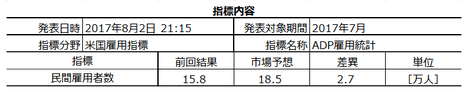

2017年8月2日21:15に米国雇用指標「ADP民間雇用者数鵜」が発表されます。今回発表は2017年7月分の集計結果です。

今回の市場予想と前回結果は次の通りです。市場予想は本記事作成時点の値です。

※ 本稿は8月1日に記しています。市場予想は発表直前に確認しておきましょう。

本指標の特徴は以下の通りです。

- 反応程度はあまり大きくありません。指標結果の影響が最も顕著に現れる直後1分足跳幅は、過去平均で17pipsしかありません。反応方向は素直です。

- 追撃は早期参加に適しています。発表から1分を過ぎると、初期反応に順張り追撃にやや不安があります。

但し、直後1分足跳幅が20pips以上となった場合は違います。直後1分足の方向に順張り追撃徹底です。 - 他の複数の兆候から、今回の市場予想は少し高すぎる可能性があります。

定型分析の結果は以下の通りです。

調査・分析結果は以下の通りです。

- 指標結果の予想分析結論は次の通りです。

(1) 前日に発表されたISM製造業景況指数の雇用指数は55.2(対前回結果△2.0)でした。 前週7月27日に発表された4週平均失業保険受給申請数は24.4万人でした。この数字は、7月6日に発表された24.0万人よりも僅かに増加しています。そして、7月20日に発表されたPhil連銀製造業景況指数の雇用指数は+10.9(対前月結果△5.2)でした。

(2) つまり、Phil連銀とISMの雇用指数が前月より悪化し、失業保険受給者数も僅かながら増えています。

それにも関わらず、今回の市場予想は前回結果より高めになっており、確認可能なデータとの矛盾が生じています。

(3) 市場予想は少し高すぎるのではないでしょうか。 - 過去のローソク足の特徴は以下の通りです。

(1) まれに(頻度10%)直前10-1分足跳幅が10pips以上に達することがあります。がしかし、そうした動きが直後1分足の反応程度や方向を示唆している兆候はありません。

(2) たまに(頻度13%)直前1分足跳幅が10pips以上に達することがあります。過去事例4回を見る限り、そうした動きが直後1分足の反応の大きさを示唆している兆候はありません。がしかし、この4回のうち3回で両者の反応方向が一致しています。アテにするには事例が少ないので、困った数字を見つけてしまいました。

(3) 直後1分足の過去平均跳幅は17pipsです。

平均値である17pipsは取引中にぱぱっと計算しにくいので、大きな反応の目安として20pipsと決めましょう。直後1分足跳幅が20pips以上も跳ねたことは、過去に11回(37%)あります。

さて、この11回に着目すると、直後1分足が逆方向に転じたことは、過去に1度もありません。但し、直後11分足が直後1分足の値幅を削ったことは3回(値幅を伸ばしたことが8回)です。

もし直後1分足跳幅が20pips以上となった場合、順張り追撃徹底です。

(4) 直後11分足の過去平均跳幅・値幅は各22pips・15pipsです。

過去平均よりも大きく、直後11分足跳幅が30pipsに達した場合を観察してみましょう。そうした事例は過去8回ありました。この8回の直後11分足跳幅と値幅の差は平均8pipsです。つまり、大きく反応が伸びるとき、その割に戻りが小さい傾向がある訳です。 - 定型分析の結論は次の通りです。

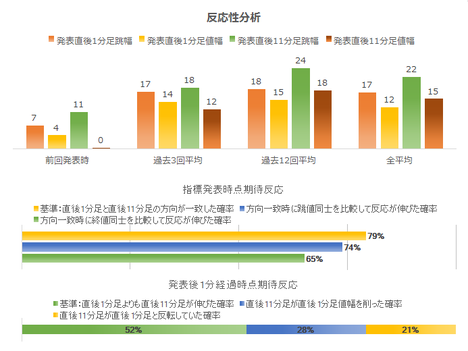

(1) 反応性分析の結果、直後1分足と直後11分足との方向一致率は79%です。そして、その79%の方向一致時だけを取り上げて直後1分足跳幅と直後11分足跳幅を比較すると、後者が前者を上回ったことは74%です。直後1分足跳幅よりも直後11分足跳幅が大きくなる確率が高い以上、指標発表直後は反応方向に早期追撃です。

そして、直後1分足終値がついた時点で次に起こり得ることは、そのまま反応を伸ばすことと、直後11分足が直後1分足値幅を削ることと、直後11分足が直後1分足と反転してしまうことです。それぞれの過去確率は52%・28%・21%です。あまり安心できないものの、順張り追撃できない確率ではありません。

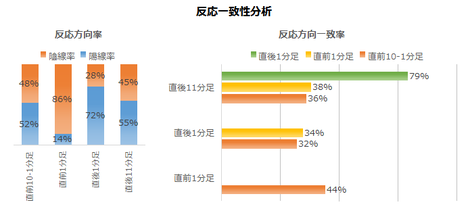

(2) 反応一致性分析の結果、本指標の反応方向には偏りがあります。直前1分足の陰線率が86%、直後1分足の陽線率が72%です。そして、両者の方向一致率は34%(不一致率66%)で、矛盾ありません。

直後1分足と直後11分足の方向一致率が高いことを除けば、先に形成されたローソク足が後で形成されるローソク足の方向を示唆している兆候はありません。本指標の取引参加者が発表後の反応方向を予見している兆候は見受けられません。

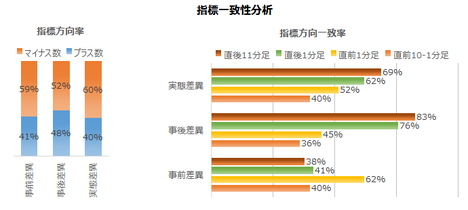

(3) 指標一致性分析の結果、事後差異と直後1分足・直後11分足の方向一致率は各76%・83%となっています。本指標発表後の反応は、市場予想に対する良し悪しに素直に反応します。

取引基準の70%には僅かに足りないものの、実態差異と直後11分足の方向一致率は69%となっています。 - 以上の調査・分析結果に基づき、以下のシナリオで取引に臨みます。

(1) 直前1分足は陰線と見込みます。

(2) 今回の市場予想は少し高めに思えます。一方、過去のデータに基づけば直後1分足は陽線に偏りが見られます。ふたつのことが示す直後1分足の反応方向は矛盾しています。分析結果に矛盾があるときは、単純な頻度よりも因果関係がある方を採用です。

直後1分足は、今回の市場予想が高すぎると考えられるため、陰線と見込みます。指標発表直前に売ポジションを取ります。但し、発表直前までに市場予想が前回結果並みまで修正されたら、発表時刻を跨いだ取引は中止します。

(3) 初期反応方向に早期追撃を開始します。もし、直後1分足跳幅が20pips以上なら、追撃は複数回に亘って徹底します。

以上の詳細ないしは論拠は、以下の「?T.調査・分析」に記しています。

?T.調査・分析

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

【1. 指標概要】

本指標は、米国「雇用統計」を翌日(ないしは翌々日)に控え、NFP(非農業部門雇用者数)の直前先行指標としての重要度・注目度が高いものです。

本指標についてはおもしろい話があります。

確か「前月結果に対する増減を無視し、市場予想に対する増減だけに着目します。このとき、ADP発表結果に沿ってポジションを持つと、ほぼ3勝2敗で2日後のNFPの増減方向と一致する」と言われています。そして、「本指標発表後にポジションを取得し、雇用統計直前に解消するポジションの持ち方をADP手法という」のだそうです。ADP手法の勝率は60%付近だそうです。

これらについては、まことしやかに語られていたものの、調査期間や実際にポジションを持って継続的に取引を行ったという記録が見当たりませんでした。当会では真偽を調べたことがないので、責任を負いかねます。が、もし成立するのなら何となく納得できそうな話ですね。

但し、ポジションを持ち続ける期間が長すぎるため、このブログでは扱いません。ポジション保有時間が長くなるリスクの割に期待的中率が低すぎます。

このように、本指標は雇用統計のNFPの先行指標としてアテになります。がしかし、直近の雇用統計は、NFPよりも平均時給に反応しがちなので、今では更に勝率が下がっている可能性があります。

ーーー$€¥ーーー

ADP民間雇用者数の前月との増減方向は、雇用統計NFPの増減方向との一致率が60%弱です。

この数値は、両指標について2015年1月以降2017年4月までの実態差異同士の方向一致率を調べた結果です。

ーーー$€¥ーーー

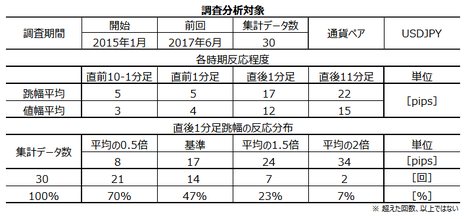

本指標に関する調査期間と、過去の反応程度・分布を下表に纏めておきます。

最も指標結果に素直に反応する直後1分足跳幅は、過去平均で17pipsです。意外と小さいですね。

また上表分布を別の言い方で説明すると、

- 8pips以下だったことは30%

- 9-17pipsが33%

- 18-24pipsが24%

- 25-34pipsが16%

- 35pips以上が7%

です。

17pips以下しか跳ねないことが全体の63%を占めています。

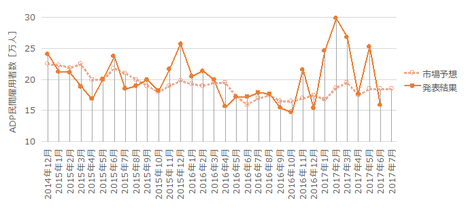

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

(2-2. 過去反応)

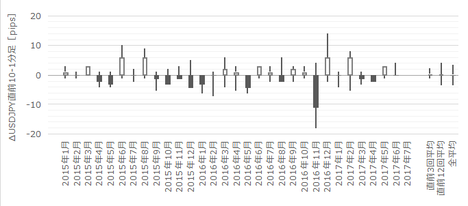

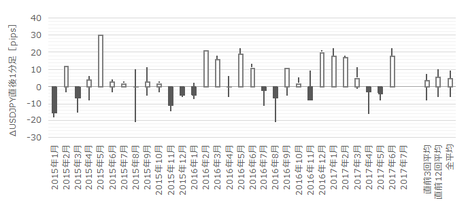

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

まず、直前10-1分足は、過去平均跳幅が5pipsです。跳幅がその2倍の10pips以上だったことは過去3回(頻度10%)しかありません。この3回の直後1分足跳幅は18pipsで、方向が一致したことは1回(33%)です。直前10-1分足の反応が10pips以上に達しても、それが直後1分足の反応程度が大きかったり、方向を示唆しているとは言えません。

次に、直前1分足の過去平均跳幅は5pipsです。この跳幅が10pips以上だったことは過去4回(13%)です。

この4回の直後1分足跳幅の平均は13pipsで、これは過去全平均17pipsよりもやや小さいぐらいです。また、このとき直前1分足と直後1分足の方向は3回(75%)が一致しています。

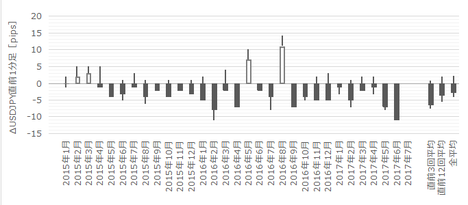

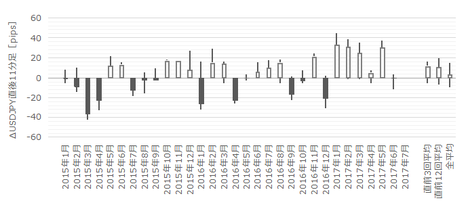

直後1分足の過去平均跳幅は17pipsです。

平均値である17pipsは計算しにくいので、大きな反応の目安として20pipsと決めましょう。直後1分足跳幅が20pips以上も跳ねたことは、過去に11回(37%)あります。この11回に着目すると、直後1分足が逆方向に転じたことは、過去に1度もありません。但し、直後11分足が直後1分足の値幅を削ったことは3回(値幅を伸ばしたことが8回)です。

もし直後1分足跳幅が20pips以上となった場合、追撃徹底です。

直後11分足の過去平均跳幅・値幅は各22pips・15pipsです。

過去平均よりも大きく、直後11分足跳幅が30pipsに達した場合を観察してみましょう。そうした事例は過去8回ありました。この8回の直後11分足跳幅と値幅の差は平均8pipsです。つまり、大きく反応が伸びるとき、その割に戻りが小さい傾向がある訳です。

【3. 定型分析】

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 「指標一致性分析」 をご参照願います。

各分析結果は、巻頭3図をご覧ください。

反応性分析の結果、直後1分足と直後11分足との方向一致率は79%です。そして、その79%の方向一致時だけを取り上げて直後1分足跳幅と直後11分足跳幅を比較すると、後者が前者を上回ったことは74%です。直後1分足跳幅よりも直後11分足跳幅が大きくなる確率が高い以上、指標発表直後は反応方向に早期追撃です。

そして、直後1分足終値がついた時点で次に起こり得ることは、そのまま反応を伸ばすことと、直後11分足が直後1分足値幅を削ることと、直後11分足が直後1分足と反転してしまうことです。それぞれの過去確率は52%・28%・21%です。あまり安心できないものの、順張り追撃できない確率ではありません。

反応一致性分析の結果、本指標の反応方向には偏りがあります。直前1分足の陰線率が86%、直後1分足の陽線率が72%です。そして、両者の方向一致率は34%(不一致率66%)で、矛盾ありません。

直後1分足と直後11分足の方向一致率が高いことを除けば、先に形成されたローソク足が後で形成されるローソク足の方向を示唆している兆候はありません。本指標の取引参加者が発表後の反応方向を予見している兆候は見受けられません。

指標一致性分析の結果、事後差異と直後1分足・直後11分足の方向一致率は各76%・83%となっています。本指標発表後の反応は、市場予想に対する良し悪しに素直に反応します。

取引基準の70%には僅かに足りないものの、実態差異と直後11分足の方向一致率は69%となっています。

【4. シナリオ作成】

巻頭箇条書きのシナリオの項をご参照願います。

以上

2017年8月2日21:15発表

以下は2017年8月2日23:00頃に追記しています。

?U. 結果・検証

【5. 発表結果】

(5-1. 指標結果)

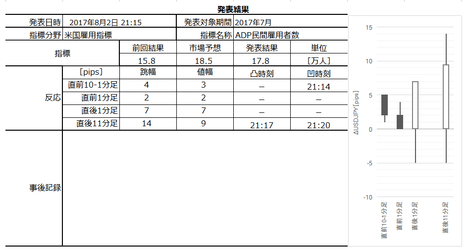

本指標発表結果及び反応は次の通りでした。

結果は前回を上回るものの予想を下回りました。反応は陽線で、市場はこの結果を良しとしたようです。

(5-2. 取引結果)

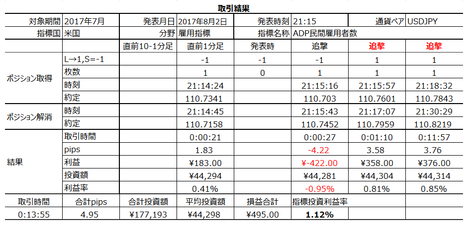

取引結果は次の通りでした。

全体的にはシナリオ外取引も含めてプラスに戻しましたが、大失敗です。

指標発表直前のポジションを取り損ね、反転を読み誤って追撃で損切となってしまいました。

【6. 分析検証】

(6-1. 分析検証)

事前調査分析内容を、以下に検証します

- 過去の傾向では、反応程度があまり大きくありません。指標結果の影響が最も顕著に現れる直後1分足跳幅は、過去平均で17pipsしかありません。反応方向は素直です。

結果は反応程度が過去平均より小さく、反応方向は発表時点で素直だったものの、10秒後には反転しました。過去の傾向とは異なる結果です。

過去傾向分析の結論の内容を見直す必要はまだありません。 - 過去の傾向では、追撃は早期参加に適しています。発表から1分を過ぎると、初期反応に順張り追撃にやや不安があります。

結果は、早期追撃するなら15秒を過ぎてから、が正解でした。過去の傾向では、順張り追撃への不安は発表から1分を過ぎてでしたが、かなり早く反転しました。

過去傾向分析の結論を見直す必要はまだありません。 - ISM製造業景況指数の雇用指数、週次失業保険受給者数、Phil連銀製造業景況指数の雇用指数は、いずれも対前月悪化を示していました。それにも関わらず、今回の市場予想は前回より高めでした。そのため、今回の市場予想は高すぎる、と予想していました。

結果は、市場予想こそ下回ったものの、前回結果よりも雇用者数が増加していました。

この結果を合理的に説明するには、非製造業の雇用が増えた、です。明日のISM非製造業の雇用指数を注目しておきます。

(6-2. シナリオ検証)

事前準備していたシナリオは次の通りです。

- 直前1分足は陰線と見込んでいました。

結果は陰線でした。 - 発表時刻を跨いだシナリオはやや複雑でした。

今回の市場予想は少し高めだと考えていました。一方、過去のデータに基づけば直後1分足は陽線に偏りが見られました。ふたつのことが示す直後1分足の反応方向は矛盾していました。分析結果に矛盾があったので、単純な頻度よりも因果関係がある方を採用しました。

直後1分足は、今回の市場予想が高すぎると考えられるため、陰線と見込みました。指標発表直前に売ポジションを取るつもりでした。

指標結果は、前述の通り、前回を上回り予想を下回りました。反応は発表から15秒程度が陰線で、その後陽線に転じました。

シナリオとしては、初期反応でひとまず利確・損切を指定していなかったため、外れと言えるでしょう。とはいえ、取引していれば最初の跳ねで利確していたでしょうから、この取引を逃したのは残念です。 - 初期反応方向に早期追撃を行うつもりでした。

実際の取引結果は、一番悪いタイミングで追撃を開始して損切となりました。

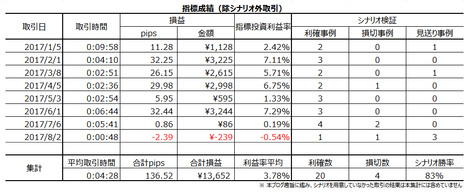

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

【このカテゴリーの最新記事】

- no image