【3. 反応性分析】

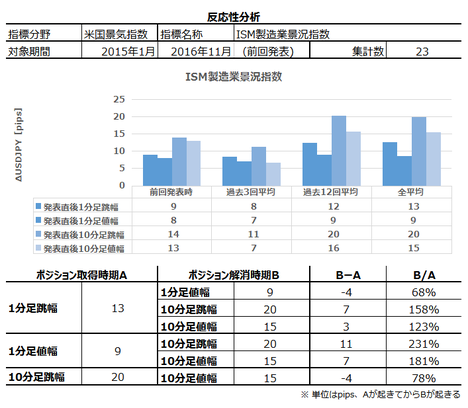

反応性分析では、過去発表直後の1分足と10分足の跳幅(始値からヒゲの長い方までのpips)と値幅(始値から終値までのpips)を使います。この分析は最初に行って、十分なpipsが狙えそうな指標か否かを判断します。

中段のグラフは過去の反応平均値を整理したものです。

グラフから、(1) 最近は以前ほど大きな反応をしていないように見受けられます。がしかし、(2) 全体的には1分足よりも10分足の跳幅・値幅が大きく、両者の差が確保できているため、指標発表後に反応方向を確認してから安全にポジションを取得できる可能性が高く、やり方次第で10pips以上狙うこともできそうです。一方、(3) 10pips(最悪でも20pips)も含損が生じたら、もう挽回できそうにない、ということが読み取れます。

下段の表は、ポジションの取得時期と解消時期とで、どの程度のpipsが狙えるかを一覧したものです。

最上段の左右に分かれた表は、指標発表後の反応の速さによるポジションの取得・解消の難度と、ポジションを取得・解消する判断の難しさと、ポジションを取得するタイミングが順張りとなるか逆張りとなるか、を得点付けしたものです。

この得点は昨年の教訓を踏まえて今回から改訂していますが、ここでは詳細を割愛します。

二段目の表は「合計C」列の得点を求めるために作成したものです。Aのタイミングでポジションを取得し、Bのタイミングでポジションを解消した場合、一段目の表の得点配分でどの程度大きさに違いがあるかを評価しています。一段目の得点の意味を踏まえると、「合計C」の値が大きいほど危険なポジションだと言えるでしょう。

この表は、先の表で得点配分を改訂しない限り、どの指標でも同じになります。

三段目の表は、過去平均何pipsが得られたポジションの持ち方かを「D」列で求め、それを二段目の表で求めた「合計C」で割っています。これによって「合理性重視」という表のタイトル通り、リスクの割にリターンが大きな行に順番が付けられるようになります。

そして、四段目(最下段)の表が、以上の反応性分析結果に基づく結論となっています。本分析結果と結論を以下に整理しておきます。

- 反応性分析では二つシナリオ案を残すことにしました。

- 全体的には1分足よりも10分足の跳幅・値幅が大きいので、指標発表後に反応方向を確認してから安全にポジションを取得できる可能性が高いことがわかりました。

- やり方次第で10pips以上狙うこともできそうな一方、10pips(最悪でも20pips)も含損が生じたらもう挽回できそうにない、ということが読み取れました。

【4. 反応一致性分析】

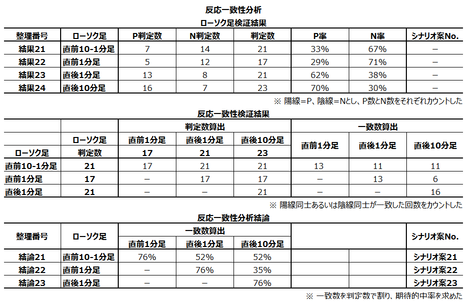

反応一致性分析では、指標発表前後のローソク足の向きを調べています。このブログでは、指標発表の10分前からの9分足(10-1分足と縦軸に表記)・1分前からの1分足・発表直後の1分足・同10分足の4種類のローソク足を扱っています。これら各ローソク足の向きに偏りがないかと、あるローソク足と別のローソク足との向きが一致する傾向に偏りがないか、を調べています。

下表に前月までの分析結果及び今回分析結論を示します。

まず一段目(最上段)の表は、対象の4種類のローソク足の向きが陽線か陰線かに偏っていないかを調べています。結果、本指標では、ポジションを持つ根拠とする75%以上の偏りを見出すことができませんでした。

次に、中段の表は作業過程の記録です。

ローソク足実体部(値幅)には陽線/陰線/同値の三種類があります。このうち同値を取り除いて考えるため、陽線と陰線になった回数を求めているのが「判定数算出」です。同値ではポジションを持っても損益が発生しません(引き分けます)。損益が発生しない取引を勝率算出に含まない、という考えですが、これは各位見解が分かれるところでしょう。ともあれ、このブログでは引き分けを勝率に含まないことで勝率を算出しています。

「一致数算出」は説明が要らないでしょう。

下段(最下段)の表が各ローソク足の向きの一致率を算出したものです。

この表での一致率が反応一致性分析での期待的中率であり、75%以上か25%以下のときにシナリオ案を用意します。この表では、どのローソク足が別のローソク足の向きを示唆していたか、を調べたことになります。

結果、この指標は「陽線となるか陰線となるかが指標発表前に当てやすく、反応も素直なものとなりやすい」ことを示唆しています。このことは、次の指標一致性分析で確認してみましょう。

ともあれ、反応一致性分析の結果・結論を以下に整理しておきます。

- 反応一致性分析では三つのシナリオ案を残すことにしました。

- 本指標は、陽線となるか陰線となるかが指標発表前に当てやすく、反応も素直なものとなりやすいこと、を示唆しています。

- 期待的中率が75%には達しなかったものの、過去の傾向を見る限り、指標発表直前1分足の陰線率が71%、発表直後10分足の陽線率が70%もありました。

【5. 指標一致性分析】

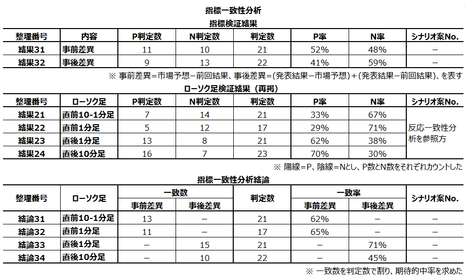

指標一致性分析は、指標の良し悪しが反応(値動き)の向きと一致しているかどうかを分析します。より正確には、指標の「市場予想ー前回結果」が指標発表前の折込みとして反応に現れるかと、「発表結果ー市場予想」と「発表結果ー前回結果」の和が指標発表後の反応として表れているか、を分析しています。

まず上段の表は、表註の事前差異と事後差異の向きがそれぞれ偏っていないかを調べています。ここではいずれも約50%となっており、偏りはありません。

次に中段の表は、反応一致性分析のローソク足検証結果を再掲したものです。

下段の表は、上段・中段の表から指標の向き(事前差異と事後差異)とがローソク足の向きと一致しているか否かを調べたものとなっています。

表から、発表前後のローソク足の向きと事前差異・事後差異との関係が特に強いとは言えないようです。むしろ、事後差異と発表直後1分足との方向一致率は70%あり、直後10分足とのそれは45%しかないことから、本指標は発表直後こそ素直に反応するものの、10分も経たないうちに反転する可能性が高い、ということがわかります。

以下に指標一致性分析の結果・結論を纏めておきます。

- 指標一致性分析ではシナリオ案を残すことができませんでした(期待的中率75%以上か25%以下の傾向を見出せませんでした)。

- 事前差異と事後差異には偏りが見られません。

- 事後差異と発表直後1分足との方向一致率は70%あり、直後10分足とのそれは45%しかないことから、本指標は発表直後こそ素直に反応するものの、10分も経たないうちに反転する可能性が高い、ということがわかります。

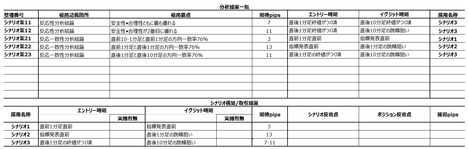

【6. シナリオ作成】

以上の分析結果に基づき、ここまでに残したシナリオ案を一覧し、タイミングが同じシナリオ案を統合します。

上段の表は、ここまでの分析結果を一覧したものです。この表から、ポジションを持つタイミングが一致するものを統合すると、下段の表のようになります。

下段の表で、シナリオ1は期待できるpipsが小さく危険を冒す必要が認められませんでした。ポジションを持つかどうかは、実際の値動きを見て決めようと思います。

最後に、ここまでの調査・分析の結論を再掲しておきます。ポジションを持つ前に頭に入れておく注意点には下線を引いておきました。

既出情報の結果は次の通りです。

- 本指標の過去反応は、発表直前10分間で10pipsを超える可能性は少なく、発表直後10分間で25pips以上となったことも6回(26%)しかありません 。重要度や注目度の割には反応がそれほど大きくありません( 過去最大の反応は40pips )。逆に言えば、 ポジションを取って10pipsも20pipsも含損が発生すると、挽回できる可能性は小さいと言えるでしょう 。

- 本指標の今回市場予想は、前回よりも0.5ポイント改善となっています。予想通りに今回も改善されると、4回連続で前回結果よりも改善されることになります。その場合、2015年12月・2016年1月を底とする上昇トレンドを確認することができます。

- 本指標と参考対比した12/30発表「2016年12月分シカゴ購買部協会景気指数」では、今回発表が前回発表と市場予想よりも低下したものの、2015年12月を底とした上昇トレンドには変化なし、と見受けられます。

反応性分析の結果・結論は次の通りです。

- 反応性分析では二つシナリオ案を残すことにしました。

- 全体的には1分足よりも10分足の跳幅・値幅が大きいので、指標発表後に反応方向を確認してから安全にポジションを取得できる可能性が高いことがわかりました 。

- やり方次第で10pips以上狙うこともできそうな一方、10pips(最悪でも20pips)も含損が生じたらもう挽回できそうにない、ということが読み取れました。

反応一致性分析の結果・結論は次の通りです。

- 反応一致性分析では三つのシナリオ案を残すことにしました。

- 本指標は、陽線となるか陰線となるかが指標発表前に当てやすく、反応も素直なものとなりやすいこと 、を示唆しています。

- 期待的中率が75%には達しなかったものの、過去の傾向を見る限り、指標発表直前1分足の陰線率が71%、発表直後10分足の陽線率が70%もありました。

指標一致性分析の結果・結論は次の通りです。

- 指標一致性分析ではシナリオ案を残すことができませんでした(期待的中率75%以上か25%以下の傾向を見出せませんでした)。

- 事前差異と事後差異には偏りが見られません。

- 事後差異と発表直後1分足との方向一致率は70%あり、直後10分足とのそれは45%しかないことから、本指標は発表直後こそ素直に反応するものの、10分も経たないうちに反転する可能性が高い 、ということがわかります。

結果は事後に報告します。皆さまのご健闘を祈念いたします。

※ 2017年1月4日21時41分追記

この指標の発表結果と取引結果を、 '17.01/04.00:00予定ー米国景気指標「ISM製造業景況指数」結果 に記載しました。

以上

ご参考までにこちらの記事もどうぞ。

もしこの記事が何か参考になったなら、どれか広告バナーをクリックして提携先に興味をお持ち頂けると幸いです。提携先はいずれも良心的なところを選んだつもりです。安心してください。

ーーー以下は広告ですーーー

☆-----------------------☆

『独自ドメイン登録しました!!そしたら…』

■URLが短く覚えやすくなってお客さんに好評でした!

■お店の名前でドメイン登録したら、看板代わりに大活躍!

■サイト移転もURLを変えずに楽々!

などなど、あなたのサイトに役立つこと間違いなし!

さぁ、今すぐ「お名前.com」でドメイン登録!

≪詳しくはこちら → https://px.a8.net/svt/ejp?a8mat=2NVDI6+3OROOI+50+2HFB2B ≫

☆-----------------------☆

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者、FX手法研究会、及び、本ブログ運営会社のそれぞれに対し、連絡を取り何らかの合意を行う必要があります。

以上

【このカテゴリーの最新記事】

- no image