2017年5月1日23:00に米国景気指標「ISM製造業景況指数」が発表されます。今回発表は2017年4月分の集計結果です。

同時に、実態指標「建設支出(前月比)」が発表されるものの、こちらはISMに比べてほぼ反応しない指標です。ISMだけに絞って分析を行っていれば十分です。

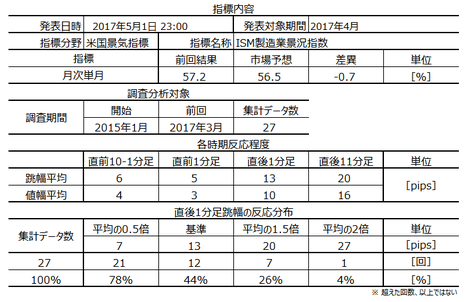

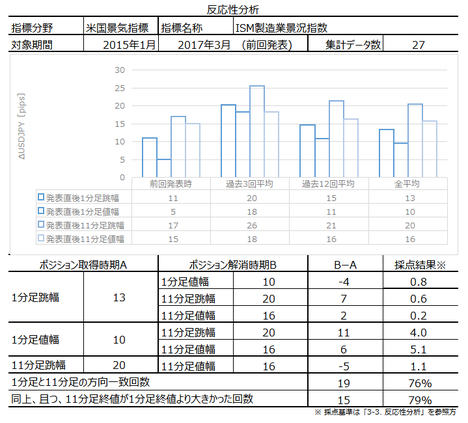

本指標の要点は下表に整理しておきました。

次に、本指標発表前後にポジションを持つときのポイントを整理しておきます。

- まず、本指標で取引する上での注意点です。

前回4月発表時には、直後1分足が市場予想・前回結果を下回ったのに陽線で反応し、直後11分足は反転して陰線となっています。追撃ポジションを取るなら拙速を避け、反応方向をよく見極めてからにしましょう。 - 指標については次の通りです。

先行指標である4月NY連銀製造業景気指数は5.2で、対前月11.2ポイントもの大幅低下でした。4月Phil連銀製造業景気指数は22.0で、これも対前月10.8ポイントの大幅低下でした。にも関わらず、本指標の市場予想が対前月0.7ポイントしか低下していないことは、かなり違和感があります。

市場予想を下回るのではないでしょうか。 - シナリオは次の通りです。

(1) 直後1分足は、上記指標定性分析結論に依り、陰線と見込みます。

(2) 直後11分足は、直後1分足との方向一致率が76%で、方向一致時に終値が直後1分足終値を超えて伸びていたことが79%です。この数字を見る限りでは、安心して追撃ポジションが取れます。

但し、このところ初期反応が素直でない方向に反応する指標が増えています。追撃ポジションは拙速を避けて、反応方向だけでなく指標結果を確認し、よくタイミングを計ってから取得したいと思います。本指標に限った話ではありませんが、方向転換が起きやすい時刻は発表後10-20秒後・3-4分後です。

?T.調査

公開情報や既出情報に基づく調査を行っています。

【1. 指標概要】

本指数は、(1) 米国主要経済指標で毎月最も早く発表されること(第1営業日)、(2) 景況感は景気転換の先行指標と考えられること、(3) 一般論として製造業の景況感は小売・消費・物価関連の他の指標への影響も大きいと考えられること、から重要度・注目度が高いとされています。

がしかし、後述するように過去のデータを見る限り反応(値動き)はそれほど大きくありません。

本指数の解釈は、50%を上回ると景気拡大・50%を下回ると景気後退、です。

本指数の意義は、景気転換をGDPよりも先行示唆することと、FRBが本指数が50%未満のときに利上げをしたことがないということ、です。

なお、ISMとはInstitute for Supply Management(米国供給管理組合)の省略形です。本指数は、製造業約350社の購買担当役員へのアンケート結果に基づく企業景況感を示した指標です。その内容は、「新規受注」「生産」「雇用」「入荷遅延」「在庫」の項目を、前月比で「良い」「悪い」「同じ」の三択で回答した集計結果に、季節調整を加えたものです。

以下の調査分析範囲は、2015年1月分以降前回までの27回分のデータに基づいています。

(2-1. 過去情報)

下図に過去の市場予想と発表結果を示します。

今回の市場予想は56.5で、高い数字ではあるものの前回結果57.2を下回ると予想されています。

先行指標である4月NY連銀製造業景気指数は5.2で、対前月11.2ポイントもの大幅低下でした。4月Phil連銀製造業景気指数は22.0で、これも対前月10.8ポイントの大幅低下でした。にも関わらず、本指標の市場予想が対前月0.7ポイントしか低下していないことは、かなり違和感があります。

おそらく、月後半のリスク一服感を反映した市場予想だと思いますが、一般消費者と違って本指標調査対象の製造業経営者が、輸出にせよ国内消費にせよ良くなると考える根拠には乏しかったと思います。

(2-2. 過去反応)

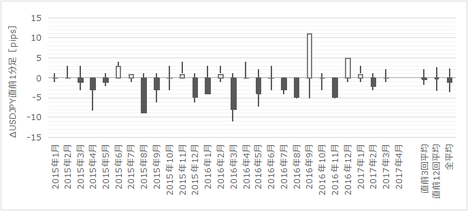

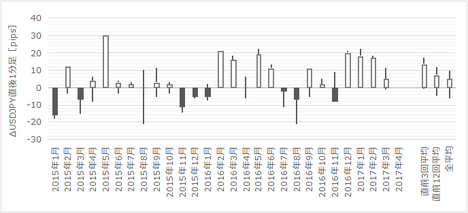

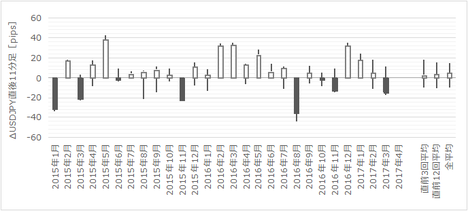

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示しておきます。

?U. 分析

過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。

直後11分足は、直後1分足との方向一致率が76%で、方向一致時に終値が直後1分足終値を超えて伸びていたことが79%です。安心して追撃ポジションが取れます。

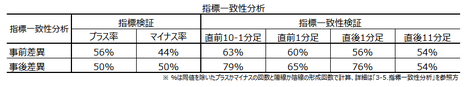

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。

直後11分足の陽線率が70%となっています。

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。

直前10-1分足は、事後差異との方向一致率が79%です。

また、直後1分足と事後差異の方向一致率も76%と高いものの、直後11分足との方向一致率が54%しかありません。

【6. シナリオ作成】

巻頭箇条書きのシナリオの項をご参照ください。

以上

2017年5月1日23:00発表

以下は2017年5月3日17:00頃に追記しています。

?U. 結果・検証

【7. 発表結果】

(7-1. 指標結果)

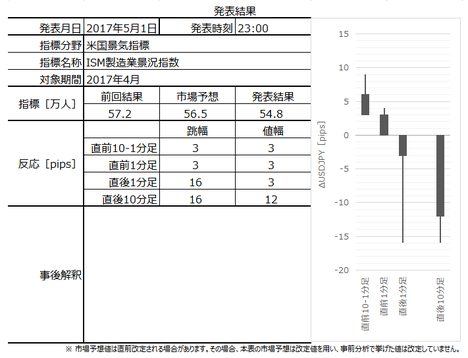

本指標発表結果及び反応は次の通りでした。

4月ISM製造業景気指数は54.8(市場予想56.5、前月結果57.2)と発表されました。2月には2年半ぶりとなる高い数値となっていたものの、その後2か月連続で低下しています。

内訳は、新規受注指数が57.5(前回結果64.5)、雇用指数が52.0(前回結果58.9)となっています。

同時発表された3月建設支出(季節調整済み)は、前月比△0.2%(市場予想+0.4%)・前年比+3.6%でした。5か月連続で支出額を伸ばして過去最高に到達した2月(1.22兆ドル)からは低下しました。

内訳において、民間住宅建設が+1.2%で6か月連続のプラスとなっています。

反応は各ローソク足ともに陰線で、直後11分足終値は反応を伸ばしています。ISMは、市場予想が前回結果を下回っており、発表結果が市場予想を下回ったため、この反応は自然です。

(7-2. 取引結果)

取引結果は次の通りでした。

指標発表直前3分前から陰線側への落ち込みが急になっていました。指標発表直後に陰線側へのヒゲを形成すると、4-5分後にはあと1pipsで発表時点まで戻しました。その後、再び陰線側に値を伸ばす動きとなりました。

【8. 調査分析検証】

問題ありません。

【9. シナリオ検証】

問題ありません。

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

以上

もしこの記事が何か参考になったなら、どれか広告バナーをクリックして提携先に興味をお持ち頂けると幸いです。提携先はいずれも良心的なところを選んだつもりです。安心してください。

ーーー以下は広告ですーーー

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

【このカテゴリーの最新記事】

- no image