2017年7月25日23:00に米国景気指標「CB消費者信頼感指数」が発表されます。今回発表は2017年7月分の集計結果です。

同時刻にリッチモンド連銀製造業指数が発表されます。がしかし、その影響は本指標に及ばず、無視しても差し支えありません。

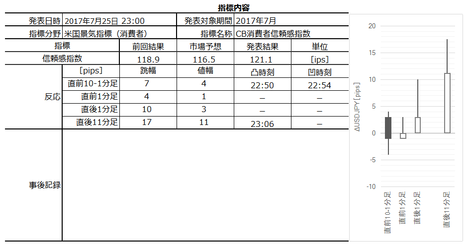

今回の市場予想と前回結果は次の通りです。市場予想は本記事投稿時点の値です。

※本稿は7月22日に記しています。25日07:00時点において、

上表市場予想は116.5に修正されていました。ご参考まで。

上表市場予想は116.5に修正されていました。ご参考まで。

本指標の特徴は以下の通りです。

- 反応程度は小さく、

- 反応方向は素直なものの、

- 発表から1分経過すると反応が伸びない傾向があるため、追撃には不向きです。

定型分析の結果は以下の通りです。

調査・分析結果は以下の通りです。

- 指標結果に関する予想分析は「わからない」が結論です。

(1) 2017年3月に直近の最大値となってからは下降基調と読み取れます。今回の市場予想は、前回確報値を下回っており、この基調に準じた予想となっています。

(2) 現在、本指標は市場予想後追い型ではありません。

(3) 先行発表されたUM消費者信頼感指数の結果とは、単月毎の前月結果に対する増減での相関がありません。

(4) よって、今回発表が市場予想を上回るか下回るかは「わからない」が結論です。 - 過去のローソク足を見る限り、何点か予め知っておいた方が良いポイントがありました。

(1) まれに(頻度3%)直前10-1分足や直前1分足が過去平均の3倍も動くことがあります。それぞれの跳幅3倍値は21pips・12pipsです。頻度こそ少ないものの、過去事例ではこのとき大きく跳ねた方向は、直後1分足値幅方向と一致していました。その反応が大きくなるかどうかは、過去事例が少なくてわかりません。

(2) 直後1分足の過去平均跳幅は9pipsで、最大でも18pipsしかありません。本指標は安定して反応が小さな指標だと言え、一方向への深追いは禁物だと言えるでしょう。

(3) 直後11分足終値と直後1分足跳幅の平均値の差が10pipsあります。両者方向さえ一致すれば、反応方向を見極めてからでも追撃の旨味があるものの、後述するように、発表から1分を過ぎると直後1分足値幅を削ったり反転したことの方が多くなっています。 - 定型分析の結論は次の通りです。

(1) もし指標発表直後の僅かな動きを追撃して、うまく直後1分足跳幅で利確できても10pipsにも達しません。発表から1分を過ぎた時点から見て11分後の値は、直後1分足の値幅を削るか反応が反転してい可能性の方が高くなっています(69%)。

よって、本指標は追撃に向いておらず、やるなら逆張りする方が勝率は稼げそうです。逆張りは、もし勝率が稼げる場面であっても、利幅が小さくなりがちなので、ここでは薦められません。

(2) 指標発表前のローソク足の動きは、発表後の動き予見できている兆しがありません。

むしろ、市場予想や発表結果に関わりない単純な傾向として、直後1分足の陽線率は76%あり、その偏りに着目します。もし発表時刻を跨いでポジションを取るなら、利確も損切も5pips程度と思っておいた方が良いでしょう。

(3) 事後差異と直後1分足との方向一致率は83%と高率で、本指標は発表結果の市場予想に対する良し悪しに素直に反応します。

但し、前述の通り、今回発表結果が市場予想を上回るか下回るかは「わからない」が結論です。

(1) 直前1分足は、事前差異との方向一致率が23%(不一致率77%)です。今回の事前差異はマイナスなので、陰線と見込めます。

但し、直前1分足の過去平均値は跳幅4pips・値幅2pipsしかありません。やるなら欲張りは禁物です。

(2) 直後1分足は陽線率が76%です。指標発表直前にポジションを取って、発表後に跳ねたらすぐに利確・損切です。

但し、過去最大でも18pipsしか跳ねたことがなく、値幅の平均は9pipsしかありません。これも欲張りは禁物です。

(3) 発表から1分するか1分以内に10pips以上跳ねたら逆張りです。

但し、これは逆張りなのでお薦めできません。逆に15pipsも跳ねたら、過去の傾向とは違うことが起きている可能性が高いと言えるでしょう。その場合、危ないのですぐに損切です。

以上の詳細ないしは論拠は、以下の「?T.調査・分析」に記しています。

?T.調査・分析

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

【1. 指標概要】

CBはConference Board(全米産業審議委員会)の略で、消費者信頼感指数というのは消費者のセンチメント(消費マインド)を指数化した景気指標です。基準は1985年を100とし、毎月5000世帯対象のアンケート調査結果を集計しています。

調査は、(1) 現在の景況感、(2) 現在の雇用状況、(3) 6か月先の景況感、(4) 6か月先の雇用、(5) 6か月先の所得、について行われます。6か月以内の購入計画(自動車・住宅など)についても行われますが、この項目が(3)や(5)に含まれるのか否かは確認できていません。いずれにせよ、これら5項目について「楽観している」か「悲観している」かを指数化しています。

指数化にあたっては、現状の経済と雇用に関する2項目の平均が「現状指数」で、経済・雇用・所得の先行きに関する3項目の平均(季節調整実施)が「期待指数」です。そして、これら5項目の平均値が消費者信頼感指数です。

この内容はUM(ミシガン大学)消費者信頼感指数と同じです。よって、調査数の差(UMは確報値で500名)こそあれ、原理的にはUMがCBの先行指標と言えるでしょう。がしかし、後述するように、少なくとも直近のデータを見る限り両者の単月毎の改善・悪化には相関がありません。

本指標の意義は、PCE(個人消費)との相関が強いという点です。PCEはGDPや株価との相関が強いと言われています。今後、それらの相関有無もきちんと調べていきましょう。

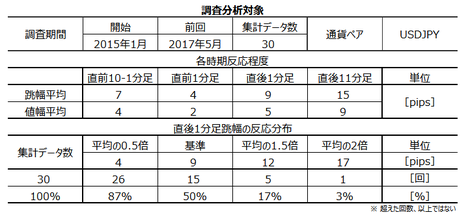

本指標に関する調査期間と、過去の反応程度・分布を下表に纏めておきます。

最も指標結果に素直に反応する直後1分足跳幅が10pipsにも届いていません。上表分布を別の言い方で説明すると、5-9pipsが11回(37%)、10-12pipsが10回(33%)です。

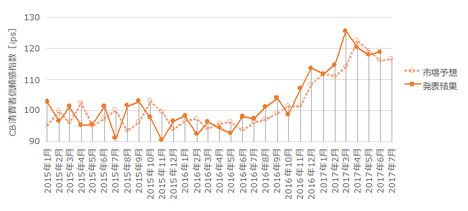

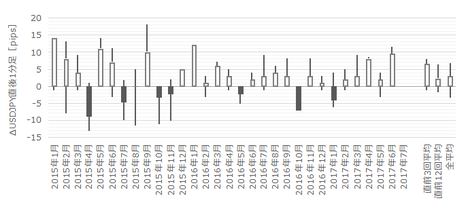

過去の発表結果と市場予想を下図に一覧します。下図は発表結果と市場予想をプロットしています。そして、発表結果は後に修正値が発表されても、このグラフでは修正していません。

直近の最大値は2017年3月で125.6でした。前回結果は118.9で前々回より微増、今回の市場予想は116.6です。もし市場予想以下の結果になれば、2017年3月をピークに下降基調に転じた印象を受けかねない形です。

今回の発表結果の良し悪しを予想する材料がないか、検討してみましょう。

まず、発表結果と市場予想の入れ替わりが激しく(15回、52%)、現在、本指標は市場予想後追い型にはなっていません。

次に、先行発表(7月14日)された同じ7月分UM消費者信頼感指数速報値は、前回結果・市場予想を下回りました(前回確報値95.1・市場予想95.0・発表結果93.1)。

がしかし、UM速報値とCBとの間には、調査期間・発表時期・調査目的・調査方法がほぼ同じであるにも関わらず、相関性がほぼありません。下図をご覧ください。

上図の実態差異の項は、単月毎に前月結果に比べて当月結果が良くなったか悪くなったか、その一致率を求めています。結果は45%で、発表結果の増減すら不一致になりがちです。

よって、両指標は長い期間での上昇・下降基調が同じ傾向を示しても、単月毎に前月結果より良くなるか悪くなるかは不一致になることの方が多いぐらいです。こんなことなら、今月の取引で、今月のUM速報値の良し悪しを参考にすることはできません。

以上のことから、定量分析によって当月指標結果の良し悪しはわからない、が結論です。

(2-2. 過去反応)

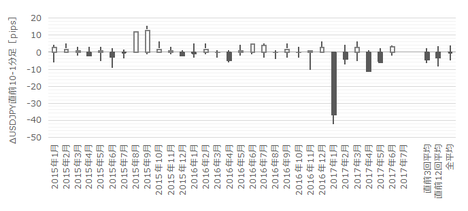

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

過去ローソク足の特徴を捉える分析では、過去の反応自体が小さいと、通常の値動きとの分離解釈が難しくなります。本指標は反応が小さな指標なので、過去の3倍の跳幅となったケースを調べて、そのような場合に後の展開を何か示唆していないか、確認しておきます。

まず、直前10-1分足は、過去平均跳幅が7pipsです。跳幅がその3倍の21pips以上だったことは過去1回(3%)あります。

この1回の直後1分足跳幅は6pipsで、これは直後1分足の過去全平均9pipsに達していません。がしかし、この5回の直前10-1分足と直後1分足の方向は一致しています。

つまり、直前10-1分足の反応が21pips以上に達した場合、それが直後1分足の反応方向を示唆している可能性があります。但し、直前10-1分足が大きく動いても、それが指標発表後の反応が大きいことを意味していません。

次に、直前1分足の過去平均跳幅が4pipsです。この跳幅が12pips以上だったことは過去1回(3%)です。

この1回の直後1分足跳幅は13pipsで、これは過去全平均9pipsより4pips大きくなってました。また、このとき直前1分足と直後1分足の方向は一致しています。

つまり、直前1分足が大きく動いたからと言って、指標発表直後の反応方向を示唆している可能性があります。その反応が大きいか小さいかは、1回しか事例がないのでわかりません。

そして、直後1分足の過去平均跳幅は9pipsです。

過去平均の9pipsを超えたことは50%あるものの、最大でも18pipsしかありません(2015年9月分)。本指標は安定して反応が小さな指標だと言えます。

直後11分足は、過去平均跳幅が15pips、過去平均値幅が9pipsです。

平均値を見る限り、直後1分足跳幅よりも直後11分足跳幅は6pips以上大きく、直後1分足終値より直後11分足跳幅は10pips以上大きくなっています。単なる差でなく「以上」と記したのは、これら平均値が直後1分足と直後11分足が反転したことも含めた平均となっているためです。

ともあれ、直後11分足終値と直後1分足跳幅の平均値の差が10pipsある以上、追撃時の利確は直後1分足終値がついてからの方が良さそうです。

【3. 定型分析】

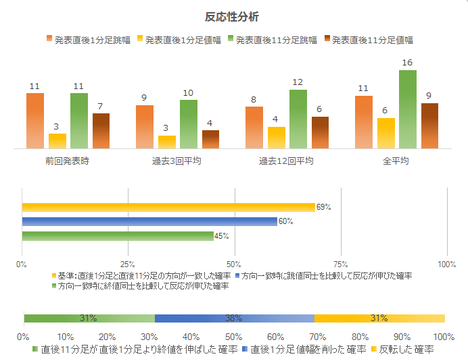

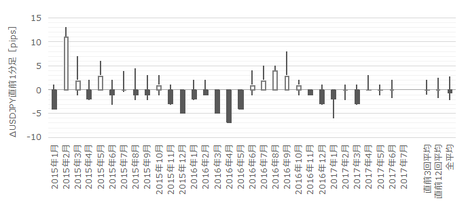

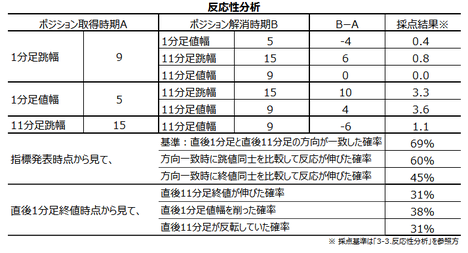

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

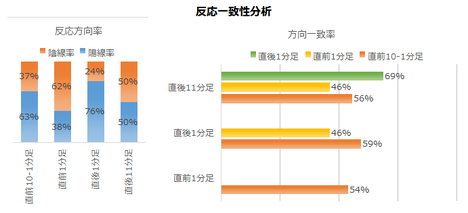

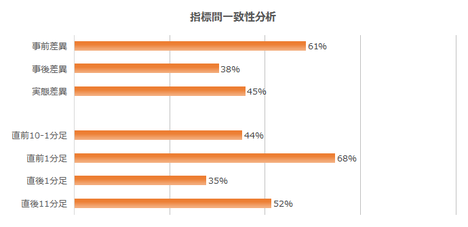

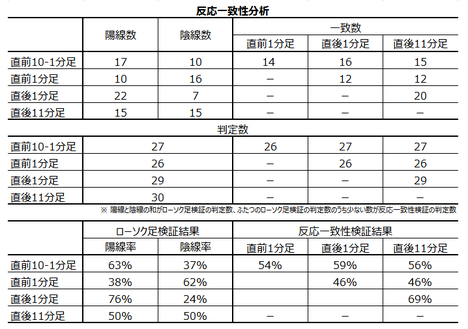

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

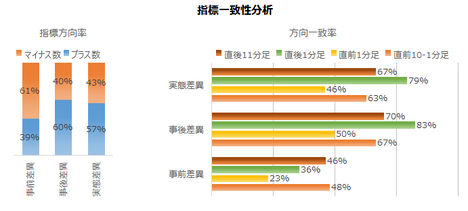

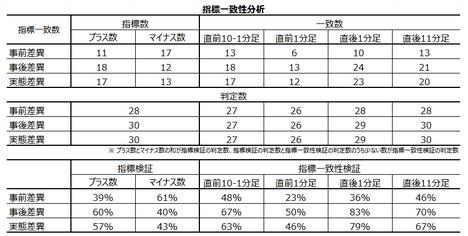

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 「指標一致性分析」 をご参照願います。

反応性分析の結果を下表に示します。

直後1分足と直後11分足との方向一致率は69%です。そして、その69%の方向一致時だけを取り上げて直後1分足と直後11分足とを比較すると、跳値同士・終値同士で反応が伸びたことは各60%・45%です。次に、直後1分足終値がついた時点では、それからも反応が伸び続けて直後11分足終値が直後1分足終値を超える確率が31%しかありません。

指標発表直後の僅かな動きを追撃して、うまく直後1分足跳幅で利確できても10pipsには達しません。発表から1分を過ぎた時点から見ると、発表から11分後の値は、直後1分足の値幅を削るか反応が反転してい可能性の方が高くなっています(69%)。

よって、本指標は追撃に向いておらず、やるなら逆張りする方が勝率は稼げそうです。

次に、反応一致性分析の結果を下表に示します。

直後1分足は陽線率が76%となっています。直後1分足跳幅平均は9pips、値幅平均は5pipsです。発表時刻を跨いでポジションを取るなら、利確も損切も5pips程度と思っておいた方が良いでしょう。

そして、どのローソク足も他のローソク足との方向一致率が30%以下もしくは70%以上にはなっていません。つまり、本指標での取引参加者は発表結果を予見できている訳ではありません。

最後に、指標一致性分析の結果を下表に示します。

事後差異と直後1分足との方向一致率は83%と高率で、本指標は発表結果の市場予想に対する良し悪しに素直に反応します。

そして、事前差異と直前1分足の方向一致率が23%(不一致率77%)となっているものの、直前1分足の跳幅平均は4pips、値幅平均は2pipsしかありません。これでは反応が小さすぎて取引には不向きです。

【4. シナリオ作成】

巻頭箇条書きのシナリオの項をご参照願います。

以上

2017年7月25日23:00発表

以下は2017年7月26日に追記しています。

?U. 結果・検証

【5. 発表結果】

(5-1. 指標結果)

本指標発表結果及び反応は次の通りでした。

市場予想は前回結果を下回っていましたが、発表結果は前回結果・市場予想を上回って改善しましまた。反応は陽線でした。

直近の傾向はやや低下ぎみだったものの、3か月ぶりに120台に戻しました。

内訳は、現況指数が147.8(対前月+3.9)で、この数字は16年ぶり高水準です。期待指数は103.3(対前月+3.7)で、見通しも大きく改善しました。

先に発表されていたUM消費者信頼感指数も当月は改善していました。先月から今月にかけて消費者景況感が良くなる要素がどこにあったのか、正直、よくわかりません。

反応は、直後10-1分足が陰線で、それ以降は陽線を伸ばしました。

(5-2. 取引結果)

取引結果は次の通りでした。

【6. 分析検証】

(6-1. 分析検証)

事前調査分析の結論を次回以降の見直しが必要か否かを検証しておきます。

- 反応は過去平均とほぼ同じでした。反応が小さな指標だという見解を修正する必要はありません。

- 反応方向は素直でした。これも問題ありません。

- 発表から1分を経過しても反応が伸びており、「伸びない」という過去傾向と異なる結果となりました。分析期間を見る限り、発表以降の反応が伸び続けているように見えますが、実際にはこの後は伸び悩んでいます。

- 今回は反応時間が長くなった理由として、次の2点が挙げられます。

ひとつは、単に市場予想を上回っただけでなく、市場予想が前回結果を下回ると予想されていたのに、前回結果をも上回ったことが挙げられます。

もうひとつは、先に発表されていたUM消費者信頼感指数速報値と同じく、前回結果を上回ったことです。消費者景況感が複数の指標で同じ傾向を示したため、景況感の下げ止まりが意識された、と思われます。

(6-2. シナリオ検証)

シナリオを検証しておきます。

- 事前準備したシナリオで「直前1分足は、事前差異との方向一致率が23%(不一致率77%)です。今回の事前差異はマイナスなので、陰線と見込めます」と記していました。

事前差異との方向一致率23%なら、このシナリオは陽線と見込まなければいけません。ここが間違っていました。 - 直後1分足は陽線率が76%です。指標発表直前にポジションを取って、発表後に跳ねたらすぐに利確・損切です。問題ありません。

- お薦めはできないものの、発表から1分するか1分以内に10pips以上跳ねたら逆張りとのシナリオを用意していました。

結果は1勝1敗です。

発表から2分弱を過ぎた時点での逆張りは損切となり、約7分経過後の逆張りで大きく利確できました。前述の通り、今回は指標発表結果の影響が長引く理由があった、と解釈しています。

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

【このカテゴリーの最新記事】

- no image