PR

X

カレンダー

テーマ: ◇◆◇節約 生活◇◆◇(8397)

カテゴリ: 生命保険

のんきに「生命保険の見直し」をするな!

こうやれ!生命保険の清算。 ( 保存版 )

本気で生活設計したかったら、

真剣に取り組んでみてください。

1 『 生命保険加入 = お金を失うこと 』・・を認識。

「まず、頭の切り替えをする」

・・ことが大前提です。

保険屋さんに言われたから、

廻りのみんながそうしてるから、

同じように・・と考える必要は全くありません。

生命保険は、『相互扶助』

大勢の人が少しずつお金を出し合って、

その中のだれかに何かがあった場合に備えます。

『みんなが損をする』ことで成り立ちます。

身内だけの『相互扶助』なら・・まだ、その損も限定的です。

それでも損は損なので、参加しなくて済むのなら、

参加しない方がお得・・です。

『保険加入は、一定期間の保障を買う行為』

保障期間が経過すれば、お金は無くなります。

消費者 「あの・・保険をやめたい・・んですが。」

保険屋さん

「えっ?なんで? 今まで払った分がもったいないよ。」

・・今まで払った分のお金はもうすでに無い。

これから払うお金の方が、もっともったいない。

『保険でしか対応できない場合』・・に限定する。

損をするのだから、「保険しか方法が無い」

・・そんな場合だけ、しぶしぶ加入しましょう。

たとえば・・火災保険、自動車保険、

大黒柱の生命保険(死亡保障)等々。

これらは、たとえお金を捨てることになったとしても、

人生に必要なコストです。

お金を捨てるのは、「万が一の事態」だけにしぼる!

夫婦共に生命保険が不要・・な場合もよくある。

50代以上の夫婦は一般的に不要。

小さな子どもがいる30代でも、夫婦共に不要。

・・などというケースがよくある。

とにかく加入しなきゃ・・と考える必要は全く無い。

『民間の保険は、相互扶助に経費・利益が上乗せ』

営業社員の手数料・代理店の手数料・

宣伝広告費その他経費・保険会社利益等々

⇒『割り増しの損』を消費者が背負い込みます。

加入は任意なので、割り増しの損はしない方がいい

・・に、決まっています。

⇒できるだけ参加しない方がお得。

頭の切り替えができたら・・

2 生命保険の必要額を計算してみる。

各保険会社のHPで、計算シミュレーションが可能。

一般的に、必要額は「多め」に出ますが、

一応の目安になります。

夫婦それぞれの計算をしてみましょう。

計算の際は、より正確な結果を得るために・・

提示される「平均値」等を安易に使ったりせずに、

面倒でも・・できるだけ自分の数字を

忠実に入れていきましょう。

( それでも、高めの数値が出ますが・・ )

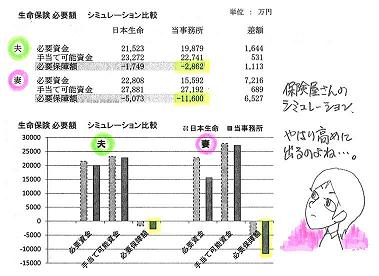

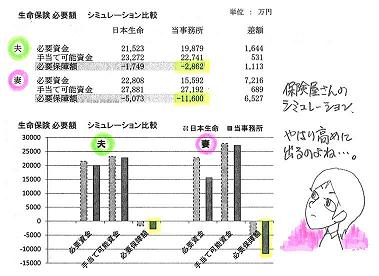

以下は、日本生命のHPでの試算です。

メール顧問会員のHさん(30代)の内容を

忠実に入力してみました。

当事務所の算出数値と比較しています。

『夫婦ともに生命保険は不要!』・・という結論は

同じですが、日本生命の数値がかなり高め・・です。

( 夫で2,860万円、妻で1億1,600万円、高い )

「必要」という結論が出るケースでは、

かなり余分な保険料を払う(たれ流す)ことに・・。

なお・・各生命保険会社の試算は、今現在の数値です。

将来・・たとえば10年後、20年後、については不明です。

これは、キャッシュフロー表を作成しないと判明しません。

( キャッシュフロー表作成 = 生活設計 )

保険会社はどこも、生活設計は行なっていないので、

将来については不明・・です。

それぞれの必要額を把握したら・・

3 三角形の生命保険で見積り・契約

試算で保障が必要!金額は〇千万円!・・と出ても、

生命保険の必要額は、将来に向けて減ります。

現在・・算出した金額は、あくまで現時点の必要額。

「死亡保障の必要額」は主に遺族の生活費なので、

時間の経過とともに減り、ある時点でゼロになります。

・・とすれば、将来に向けて保障額が減っていく・・

三角形の保険が合理的で、

その保険料は・・信じられないほど安いんです。

具体的には、 収入保障保険 や 逓減定期保険 ・・です。

数社が扱っています。

特約を勧められたりしますが、いっさい断って

必要な死亡保障額分だけ加入します。

「捨てるお金」です。少ない方がいいに決まっています。

( 月に数千円で済みます )

加入期間は、いつまで必要か?

もちろん・・終身はありえませんが、

一般的には・・10年から20年です。

きちんと生活設計してみれば、5年!・・なんてケースも。

ま・・期間については、知りようがありません。

保険商品にあわせて・・ちょっと余分にたれ流すしか・・。

顧問会員になれば、きちんと分かります・・が。 (^^ゞ

保険料の安さにびっくり!・・したら、いよいよ・・

4 現在の生命保険を、すべて精算! ( 解約 )

家族で必要な人の死亡保障が確保できたので、

安心して・・すべての生命保険を清算(解約)します。

(1) 家族全員の医療保険を解約。

そもそも日本人の医療保険加入は損です。

( 「 家計の常識を疑え!

・・消費者の視点 生命保険 」 を参照 )

病気やケガは、「万が一」・・ではない。

上の2、3、・・の作業結果を待つことなく、

とっとと解約作業を進めましょう。

掛け金が安いから・・と加入している

県民共済や国民共済(全労済)なども、

まったく意味が無い。 とっとと解約!

( 掛け金分で、おいしいものを食べよう )

(2) 夫婦それぞれの生命保険を解約。

新規に三角形の生命保険を契約できたら、

元々加入している長方形で特約てんこ盛りの

不経済な保険はまったく不要なので・・解約!

・・します。

これで、保険料負担はガクンと減ります。

(3) 貯蓄性保険は個別に判断する。

貯蓄性保険をどうするか?検討します。

学資保険、個人年金保険、養老保険、終身保険、

・・等々が貯蓄性保険です。

シンプルに貯蓄としての損得を考えましょう。

払うお金(総額) > 受け取るお金(総額)

・・になっているものは、とっとと解約!・・です。

払うお金(総額) < 受け取るお金(総額)

・・の場合は、基本的には継続・・ではあります。

・・が、終身保険は注意!・・です。

たとえば・・30代の人が終身保険に加入して、

払うお金(総額) < 受け取るお金(総額)

・・で、「圧倒的に有利な貯蓄」という触れ込み

だとしても、遠い将来のことです。

数十年先まで、その保険会社が生きてる?

あるいは・・死なないまでも、まともなままで

存続しているのか?

一民間企業・団体との約束(契約)です。

リスクの意識が必要です。

( 会員には終身保険は解約させています )

ひるがえって、預貯金は金融機関がどうなっても、

1千万円とその利子までは、『国』が保証します。

家計全体の預貯金の量を多くしている方が、

安全で安心なことは事実・・です。

【 基本 】 保険で貯蓄(資産形成)はしない。

・・と、一連の作業で、

「生命保険はまったく不要、保険料がゼロに!」

・・とか、

「年56万円の保険料が、6万円だけに!」

・・とかのようになります。

生命保険料の無い家計・・、健康・・です。

保険料の負担から解放されることで、

貯蓄がかなりハイペースで増えていきます。

ライフプランニングが楽になります。

人生が、変わります。

※この記事と並行して・・

「 家計の常識を疑え!

・・消費者の視点 生命保険 」

を読んでください。

より、理解が深まります。

《 消費者の方へ 》 保険には加入するな!借金はするな!

経費は払うな! 目を覚ませ! 「家計の常識を疑え!」参照。

《 顧問会員希望の方へ 》 『身内』として厳しく真剣に支援。

「顧問会員って何?」参照。質問・申込先 fpst@axel.ocn.ne.jp

こうやれ!生命保険の清算。 ( 保存版 )

本気で生活設計したかったら、

真剣に取り組んでみてください。

1 『 生命保険加入 = お金を失うこと 』・・を認識。

「まず、頭の切り替えをする」

・・ことが大前提です。

保険屋さんに言われたから、

廻りのみんながそうしてるから、

同じように・・と考える必要は全くありません。

生命保険は、『相互扶助』

大勢の人が少しずつお金を出し合って、

その中のだれかに何かがあった場合に備えます。

『みんなが損をする』ことで成り立ちます。

身内だけの『相互扶助』なら・・まだ、その損も限定的です。

それでも損は損なので、参加しなくて済むのなら、

参加しない方がお得・・です。

『保険加入は、一定期間の保障を買う行為』

保障期間が経過すれば、お金は無くなります。

消費者 「あの・・保険をやめたい・・んですが。」

保険屋さん

「えっ?なんで? 今まで払った分がもったいないよ。」

・・今まで払った分のお金はもうすでに無い。

これから払うお金の方が、もっともったいない。

『保険でしか対応できない場合』・・に限定する。

損をするのだから、「保険しか方法が無い」

・・そんな場合だけ、しぶしぶ加入しましょう。

たとえば・・火災保険、自動車保険、

大黒柱の生命保険(死亡保障)等々。

これらは、たとえお金を捨てることになったとしても、

人生に必要なコストです。

お金を捨てるのは、「万が一の事態」だけにしぼる!

夫婦共に生命保険が不要・・な場合もよくある。

50代以上の夫婦は一般的に不要。

小さな子どもがいる30代でも、夫婦共に不要。

・・などというケースがよくある。

とにかく加入しなきゃ・・と考える必要は全く無い。

『民間の保険は、相互扶助に経費・利益が上乗せ』

営業社員の手数料・代理店の手数料・

宣伝広告費その他経費・保険会社利益等々

⇒『割り増しの損』を消費者が背負い込みます。

加入は任意なので、割り増しの損はしない方がいい

・・に、決まっています。

⇒できるだけ参加しない方がお得。

頭の切り替えができたら・・

2 生命保険の必要額を計算してみる。

各保険会社のHPで、計算シミュレーションが可能。

一般的に、必要額は「多め」に出ますが、

一応の目安になります。

夫婦それぞれの計算をしてみましょう。

計算の際は、より正確な結果を得るために・・

提示される「平均値」等を安易に使ったりせずに、

面倒でも・・できるだけ自分の数字を

忠実に入れていきましょう。

( それでも、高めの数値が出ますが・・ )

以下は、日本生命のHPでの試算です。

メール顧問会員のHさん(30代)の内容を

忠実に入力してみました。

当事務所の算出数値と比較しています。

『夫婦ともに生命保険は不要!』・・という結論は

同じですが、日本生命の数値がかなり高め・・です。

( 夫で2,860万円、妻で1億1,600万円、高い )

「必要」という結論が出るケースでは、

かなり余分な保険料を払う(たれ流す)ことに・・。

なお・・各生命保険会社の試算は、今現在の数値です。

将来・・たとえば10年後、20年後、については不明です。

これは、キャッシュフロー表を作成しないと判明しません。

( キャッシュフロー表作成 = 生活設計 )

保険会社はどこも、生活設計は行なっていないので、

将来については不明・・です。

それぞれの必要額を把握したら・・

3 三角形の生命保険で見積り・契約

試算で保障が必要!金額は〇千万円!・・と出ても、

生命保険の必要額は、将来に向けて減ります。

現在・・算出した金額は、あくまで現時点の必要額。

「死亡保障の必要額」は主に遺族の生活費なので、

時間の経過とともに減り、ある時点でゼロになります。

・・とすれば、将来に向けて保障額が減っていく・・

三角形の保険が合理的で、

その保険料は・・信じられないほど安いんです。

具体的には、 収入保障保険 や 逓減定期保険 ・・です。

数社が扱っています。

特約を勧められたりしますが、いっさい断って

必要な死亡保障額分だけ加入します。

「捨てるお金」です。少ない方がいいに決まっています。

( 月に数千円で済みます )

加入期間は、いつまで必要か?

もちろん・・終身はありえませんが、

一般的には・・10年から20年です。

きちんと生活設計してみれば、5年!・・なんてケースも。

ま・・期間については、知りようがありません。

保険商品にあわせて・・ちょっと余分にたれ流すしか・・。

顧問会員になれば、きちんと分かります・・が。 (^^ゞ

保険料の安さにびっくり!・・したら、いよいよ・・

4 現在の生命保険を、すべて精算! ( 解約 )

家族で必要な人の死亡保障が確保できたので、

安心して・・すべての生命保険を清算(解約)します。

(1) 家族全員の医療保険を解約。

そもそも日本人の医療保険加入は損です。

( 「 家計の常識を疑え!

・・消費者の視点 生命保険 」 を参照 )

病気やケガは、「万が一」・・ではない。

上の2、3、・・の作業結果を待つことなく、

とっとと解約作業を進めましょう。

掛け金が安いから・・と加入している

県民共済や国民共済(全労済)なども、

まったく意味が無い。 とっとと解約!

( 掛け金分で、おいしいものを食べよう )

(2) 夫婦それぞれの生命保険を解約。

新規に三角形の生命保険を契約できたら、

元々加入している長方形で特約てんこ盛りの

不経済な保険はまったく不要なので・・解約!

・・します。

これで、保険料負担はガクンと減ります。

(3) 貯蓄性保険は個別に判断する。

貯蓄性保険をどうするか?検討します。

学資保険、個人年金保険、養老保険、終身保険、

・・等々が貯蓄性保険です。

シンプルに貯蓄としての損得を考えましょう。

払うお金(総額) > 受け取るお金(総額)

・・になっているものは、とっとと解約!・・です。

払うお金(総額) < 受け取るお金(総額)

・・の場合は、基本的には継続・・ではあります。

・・が、終身保険は注意!・・です。

たとえば・・30代の人が終身保険に加入して、

払うお金(総額) < 受け取るお金(総額)

・・で、「圧倒的に有利な貯蓄」という触れ込み

だとしても、遠い将来のことです。

数十年先まで、その保険会社が生きてる?

あるいは・・死なないまでも、まともなままで

存続しているのか?

一民間企業・団体との約束(契約)です。

リスクの意識が必要です。

( 会員には終身保険は解約させています )

ひるがえって、預貯金は金融機関がどうなっても、

1千万円とその利子までは、『国』が保証します。

家計全体の預貯金の量を多くしている方が、

安全で安心なことは事実・・です。

【 基本 】 保険で貯蓄(資産形成)はしない。

・・と、一連の作業で、

「生命保険はまったく不要、保険料がゼロに!」

・・とか、

「年56万円の保険料が、6万円だけに!」

・・とかのようになります。

生命保険料の無い家計・・、健康・・です。

保険料の負担から解放されることで、

貯蓄がかなりハイペースで増えていきます。

ライフプランニングが楽になります。

人生が、変わります。

※この記事と並行して・・

「 家計の常識を疑え!

・・消費者の視点 生命保険 」

を読んでください。

より、理解が深まります。

《 消費者の方へ 》 保険には加入するな!借金はするな!

経費は払うな! 目を覚ませ! 「家計の常識を疑え!」参照。

《 顧問会員希望の方へ 》 『身内』として厳しく真剣に支援。

「顧問会員って何?」参照。質問・申込先 fpst@axel.ocn.ne.jp

お気に入りの記事を「いいね!」で応援しよう

最終更新日

2009/11/04 12:59:36 PM

[生命保険] カテゴリの最新記事

-

ガン団信で 住宅ローン審査 落ちました 2025/11/19

-

生命保険をやめると親戚関係が壊れる? 2025/10/15

-

第一生命の順風人生等を解約しました 2025/10/09

【毎日開催】

15記事にいいね!で1ポイント

10秒滞在

いいね!

--

/

--

キーワードサーチ

▼キーワード検索

フリーページ

事務所の紹介

FP業 私の思い

相談・支援・講演料金

FP業務経歴

顧問会員って何?

顧問会員 業務と手順

お断りする場合も・・

顧問会員の約束事

メール顧問会員

不動産購入 会員

生活設計 基本の基本

1 生命保険に入らない

2 借金をしない

3 資産運用を しない

4 住宅会社は 最後に

ギャラリー 現状診断と生活設計①

ギャラリー 現状診断と生活設計②

ギャラリー 現状診断とマイホーム取得①

ギャラリー 現状診断とマイホーム取得②

ギャラリー 現状診断とマイホーム取得③

ギャラリー 現状診断とマイホーム取得④

ギャラリー 現状診断とマイホーム取得⑤

マイホーム取得

マイホーム建築支援

実行支援例(写真)

ギャラリー マイホーム建築 提案コンペ事例集

ギャラリー 住宅建築見積書 実例①

ギャラリー 住宅建築見積書 実例②

頭金と諸費用:1 田舎で全額現金

頭金と諸費用:2 田舎で土地代現金

頭金と諸費用:3 田舎でフルローン

頭金と諸費用:4 より田舎で全額現金

頭金と諸費用:5 より田舎で土地代現金

頭金と諸費用:6 より田舎でフルローン

頭金と諸費用:7 より都会で全額現金

頭金と諸費用:8 より都会で土地代現金

頭金と諸費用:9 より都会でフルローン

頭金と諸費用:10 都会で全額現金

頭金と諸費用:11 都会で土地代現金

頭金と諸費用:12 都会でフルローン

頭金とコスト:住宅ローン利息

頭金とコスト:諸費用とローン利息合計と さらに

ギャラリー 自分で年金計算して生活設計

夫会社員 妻自営業

妻はほとんど専業主婦

夫も妻も会社員

夫会社員 妻専業主婦

夫会社員 妻パート

夫会社員 妻パート

夫婦会社員(年収300・200万円) 夫5歳上

夫婦会社員(年収300・200万円) 同年齢

夫婦会社員(年収300・200万円) 妻5歳上

夫婦会社員(年収300・200万円) 夫10歳上

夫婦会社員(年収300・200万円) 妻10歳上

夫婦会社員(年収300・200万円) 夫15歳上

夫婦会社員(年収500・500万円) 夫5歳上

夫婦会社員(年収500・500万円) 同年齢

夫婦会社員(年収500・500万円) 妻5歳上

夫婦会社員(年収500・500万円) 夫10歳上

夫婦会社員(年収500・500万円) 妻10歳上

夫婦会社員(年収500・500万円) 夫15歳上

夫会社員(500万円)妻パート 夫5歳上

夫会社員(500万円)妻パート 同年齢

夫会社員(500万円)妻パート 妻5歳上

夫会社員(500万円)妻パート 夫10歳上

夫会社員(500万円)妻パート 妻10歳上

夫会社員(500万円)妻パート 夫15歳上

夫婦会社員(年収700・600万円) 夫5歳上

夫婦会社員(年収700・600万円) 同年齢

夫婦会社員(年収700・600万円) 妻5歳上

夫婦会社員(年収700・600万円) 夫10歳上

夫婦会社員(年収700・600万円) 妻10歳上

夫婦会社員(年収700・600万円) 夫15歳上

夫婦会社員(年収700・300万円) 夫5歳上

夫婦会社員(年収700・300万円) 同年齢

夫婦会社員(年収700・300万円) 妻5歳上

夫婦会社員(年収700・300万円) 夫10歳上

夫婦会社員(年収700・300万円) 妻10歳上

夫婦会社員(年収700・300万円) 夫15歳上

夫会社員(700万円)妻パート 夫5歳上

夫会社員(700万円)妻パート 同年齢

夫会社員(700万円)妻パート 夫5歳上

夫会社員(700万円)妻パート 夫10歳上

夫会社員(700万円)妻パート 妻10歳上

夫会社員(700万円)妻パート 夫15歳上

夫会社員(1200万)妻専業主婦 夫5歳上

夫会社員(1200万)妻専業主婦 同年齢

夫会社員(1200万)妻専業主婦 妻5歳上

夫会社員(1200万)妻専業主婦 夫10歳上

夫会社員(1200万)妻専業主婦 妻10歳上

夫婦会社員(年収1200・500万) 夫5歳上

夫婦会社員(年収1200・500万) 同年齢

夫婦会社員(年収1200・500万) 妻5歳上

夫婦会社員(年収1200・500万) 夫10歳上

夫婦会社員(年収1200・500万) 妻10歳上

夫婦会社員(年収1200・500万) 夫15歳上

夫婦自営業 夫年上

夫婦自営業 妻年上

夫自営業(元会社員10年)妻会社員 夫5歳上

夫自営業(元会社員10年)妻会社員 同年齢

夫自営業(元会社員10年)妻会社員 妻5歳上

夫自営業(元会社員10年)妻会社員 夫10歳上

夫自営業(元会社員10年)妻会社員 妻10歳上

夫自営業(元会社員10年)妻会社員 夫15歳上

夫自営業(元会社員10年)妻パート 夫5歳上

夫自営業(元会社員10年)妻パート 同年齢

夫自営業(元会社員10年)妻パート 妻5歳上

夫自営業(元会社員10年)妻パート 夫10歳上

夫自営業(元会社員10年)妻パート 妻10歳上

夫自営業(元会社員10年)妻パート 夫15歳上

夫自営業(元会社員20年)妻会社員 夫5歳上

夫自営業(元会社員20年)妻会社員 同年齢

夫自営業(元会社員20年)妻会社員 妻5歳上

夫自営業(元会社員20年)妻会社員 夫10歳上

夫自営業(元会社員20年)妻会社員 妻10歳上

夫自営業(元会社員20年)妻会社員 夫15歳上

夫自営業(元会社員20年)妻パート 夫5歳上

夫自営業(元会社員20年)妻パート 同年齢

夫自営業(元会社員20年)妻パート 妻5歳上

夫自営業(元会社員20年)妻パート 夫10歳上

夫自営業(元会社員20年)妻パート 妻10歳上

夫自営業(元会社員20年)妻パート 夫15歳上

ギャラリー 賃貸の人生 持ち家の人生

30代 4人 2019年9月

30代 4人 2021年3月

30代 3人 2020年12

30代 4人 2020月11

40代 3人 2020年5月

50代 独身 2020月3

30代 5人 2020年4月

30代 4人 2020年1月

30代 4人 2019年10

40代 3人 2019年9月

30代 4人 2019年1月

30代 4人 2019年10

30代 5人 2020年2月

30代 5人 2019年6月

40代 3人 2019年10

50代 6人 2020年4月

30代 5人 2019年1月

30代 4人 2018年8月

30代 5人 2019年3月

30代 4人 2018年7月

40代 4人 2018年3月

30代 5人 2019年6月

30代 5人 2018年10

30代 4人 2018年2月

30代 4人 2018年3月

40代 5人 2017年4月

30代 3人 2016年4月

40代 3人 2016年5月

30代 4人 2016年12

30代 4人 2017年1月

30代 4人 2017年4月

30代 4人 2017年5月

30代 4人 2018年3月

30代 4人 2016年12

40代 3人 2017年6月

30代 4人 2016年5月

30代 4人 2017年3月

40代 5人 2017年11

30代 4人 2017年11

30代 4人 2016年3月

30代 4人 2017年1月

30代 4人 2017年8月

30代 4人 2016年6月

30代 4人2017年4月

40代 4人 2016年11

40代 4人 2017年1月

30代 4人 2021年5月

30代 5人 2021年8月

30代 4人 2021年6月

30代 4人 2021年12

30代 4人 2022年5月

40代 4人 2022年5月

40代 4人 2022年6月

40代 4人 2022年6月

40代 4人 2023年4月

50代 3人 2023年8月

ギャラリー 教育費 死亡保障必要額

子供3人30代 2021年

子供2人30代 2021年

子供2人30代 2021年

子供2人30代 2021年

子供2人30代 2021年

子供2人30代 2021年

子供2人30代 2020年

子供3人30代 2020年

子供2人40代 2020年

子供1人30代 2020年

子供1人30代 2020年

子供1人40代 2020年

子供1人50代 2020年

子供2人30代 2020年

子供1人40代 2020年

子供3人30代 2020年

子供1人30代 2020年

子供2人40代 2020年

子供2人30代 2019年

子供2人30代 2019年

子供1人30代 2019年

子供2人30代 2019年

子供2人30代 2019年

子供2人30代 2019年

子供2人30代 2019年

子供1人40代 2019年

子供1人30代 2019年

子供1人40代 2019年

子供3人30代 2019年

子供3人30代 2019年

子供2人30代 2019年

子供2人30代 2018年

子供2人40代 2018年

子供1人30代 2018年

子供1人30代 2018年

子供3人40代 2018年

子供2人30代 2018年

子供1人30代 2018年

子供2人30代 2018年

子供2人40代 2018年

子供1人40代 2018年

子供2人40代 2018年

子供2人40代 2018年

子供3人30代 2018年

子供2人40代 2018年

子供2人40代 2018年

子供2人30代 2018年

子供1人30代 2017年

子供1人30代 2017年

子供2人30代 2017年

子供1人30代 2017年

子供1人30代 2017年

子供2人30代 2017年

子供2人40代 2017年

子供3人20代 2017年

子供1人30代 2017年

子供2人30代 2017年

子供1人40代 2017年

子供1人40代 2017年

子供2人30代 2017年

子供1人40代 2017年

子供1人30代 2017年

子供2人30代 2017年

子供2人30代 2017年

子供1人30代 2017年

子供1人40代 2017年

子供2人40代 2017年

子供1人30代 2017年

子供1人40代 2017年

子供1人30代 2017年

子供1人50代 2017年

子供1人40代 2016年

子供2人30代 2016年

子供2人30代 2016年

子供2人30代 2016年

子供2人30代 2016年

子供1人20代 2016年

子供1人20代 2016年

子供1人30代 2016年

子供2人40代 2016年

子供2人30代 2016年

子供3人40代 2016年

子供1人30代 2016年

子供1人30代 2016年

子供2人30代 2016年

子供1人40代 2016年

子供1人30代 2016年

子供2人30代 2016年

子供2人30代 2016年

子供1人30代 2016年

子供1人30代 2016年

子供1人40代 2016年

子供3人40代 2016年

子供1人20代 2016年

子供1人40代 2016年

子供2人30代 2016年

子供2人30代 2016年

子供1人30代 2016年

子供1人30代 2016年

子供2人30代 2016年

子供1人40代 2016年

子供3人30代 2016年

子供2人30代 2016年

子供1人30代 2016年

子供4人30代 2016年

子供2人40代 2022年

子供1人30代 2022年

子供2人30代 2022年

子供2人40代 2022年

子供2人40代 2022年

子供3人30代 2022年

子供2人30代 2022年

子供2人40代 2023年

子供1人40代 2023年

子供2人40代 2023年

子供1人50代 2023年

ギャラリー 生命保険は必要? 住宅取得の前後

M家 40代:4人家族

K家 30代:4人家族

A家 30代:4人家族

T家 30代:5人家族

S家 30代:4人家族

A家 30代:4人家族

K家 30代:3人家族

H家 30代:4人家族

U家 40代:3人家族

K家 30代:5人家族

K家 30代:4人家族

K家 40代:3人家族

A家 30代:5人家族

M家 50代:6人家族

M家 40代:5人家族

S家 30代:5人家族

Y家 30代:4人家族

S家 30代:4人家族

K家 30代:5人家族

R家 40代:4人家族

U家 40代:5人家族

Y家 30代:4人家族

S家 30代:4人家族

K家 30代:4人家族

I家 40代:4人家族

O家 30代:4人家族

O家 30代:4人家族

K家 30代:4人家族

N家 30代:4人家族

Y家 40代:4人家族

M家 40代:4人家族

I家 40代:3人家族

S家 30代:4人家族

K家 40代:3人家族

M家 40代:4人家族

K家 50代:3人家族

ギャラリー 生命保険加入表で確認 失うお金

H家:183万円の得

K家:481万円の損

T家:458万円の損

I家:1023万円の損

T家:457万円の得

H家:1871万円の損

H家:225万円の損

K家:203万円の損

H家:1429万円の損

I家:689万円の損

K家:819万円の得

M家:490万円の損

M家:10万円の損

K家:432万円の損

K家:214万円の損

S家:219万円の得

N家:529万円の損

A家:690万円の損

M家:201万円の損

K家:390万円の損

R家:64万円の損

H家:191万円の損

H家:501万円の損

S家:344万円の損

I家:500万円の損

U家:839万円の得

M家:389万円の得

Y家:1913万円の損

K家:1125万円の損

O家:430万円の得

Y家:49万円の得

S家:95万円の得

S家:58万円の損

I家:110万円の損

M家:371万円の得

T家:732万円の損

A家:85万円の得

S家:1557万円の損

M家:366万円の損

M家:192万円の損

U家:648万円の損

H家:324万円の損

K家:406万円の損

ギャラリー 自分で年金計算して生活設計

夫も妻も会社員

夫公務員 妻主婦

夫会社員 妻主婦

会社員

夫会社員 妻パート

夫も妻も会社員

夫会社員 妻パート

夫会社員 妻主婦

夫会社員 妻主婦

夫も妻も会社員

夫会社員 妻自営業

夫公務員 妻パート

夫も妻も会社員

夫も妻も公務員

夫会社員 妻主婦

夫も妻も会社員

夫公務員 妻団体職員

夫も妻も会社員

夫も妻も公務員

夫も妻も会社員

夫公務員 妻団体職員

夫も妻も会社員

夫会社員 妻パート

夫会社員 妻パート

夫会社員 妻パート

夫も妻も会社員

夫会社員 妻主婦

夫も妻も会社員

夫も妻も会社員

夫も妻も会社員

夫も妻も会社員

夫会社員 妻主婦

夫も妻も会社員

夫も妻も公務員

夫会社員 妻主婦

夫も妻も会社員

夫会社員 妻公務員

夫公務員 妻主婦

夫自営業 妻会社員

夫会社員 妻主婦

夫も妻も会社員

夫も妻も会社員

夫会社員 妻主婦

夫も妻も会社員

夫会社員 妻主婦

夫も妻も会社員

夫自営業 妻会社員

夫会社員 妻主婦

夫も妻も会社員

夫も妻も会社員

夫会社員 妻パート

夫も妻も会社員

夫も妻も会社員

夫も妻も会社員

夫も妻も会社員

夫会社員 妻パート

夫も妻も会社員

夫会社員 妻主婦

夫も妻も会社員

夫も妻も会社員

夫会社員 妻パート

夫会社員 妻パート

夫も妻も会社員

夫会社員 妻パート

夫も妻も会社員

夫会社員 妻パート

夫も妻も会社員

夫会社員 妻パート

夫も妻も会社員

夫会社員 妻パート

夫会社員 妻パート

夫も妻も会社員

夫も妻も会社員

夫会社員 妻パート

夫も妻も会社員

夫会社員 妻パート

夫会社員 妻主婦

夫会社員 妻パート

夫会社員 妻自営業

夫会社員 妻主婦

夫も妻も会社員

夫も妻も会社員

夫会社員 妻主婦

夫会社員 妻パート

夫も妻も会社員

夫も妻も会社員

夫会社員 妻主婦

夫会社員 妻パート

夫会社員 妻パート

夫も妻も会社員

夫も妻も会社員

夫も妻も会社員

夫会社員 妻自営業

夫会社員 妻パート

夫会社員 妻主婦

夫も妻も会社員

夫も妻も会社員

夫会社員 妻主婦

夫も妻も会社員

夫会社員 妻主婦

夫会社員 妻パート

夫公務員 妻主婦

夫会社員 妻自営業

夫会社員 妻公務員

夫も妻も会社員

夫も妻も会社員

夫も妻も会社員

夫自営業 妻パート

夫も妻も会社員

夫会社員 妻主婦

夫も妻も会社員

夫会社員 妻主婦

夫も妻も公務員

夫会社員 妻主婦

夫会社員 妻パート

夫も妻も会社員

夫会社員 妻主婦

夫会社員 妻主婦

夫公務員 妻会社員

夫も妻も会社員

夫も妻も会社員

夫会社員 妻主婦

夫会社員 妻パート

夫会社員 妻自営業

夫も妻も会社員

夫会社員 妻パート

夫会社員 妻パート

夫も妻も会社員

夫も妻も公務員

夫自営業 妻主婦

夫も妻も公務員

夫も妻も会社員

夫会社員 妻主婦

夫会社員 妻自営業

夫自営業 妻主婦

夫も妻も会社員

夫会社員 妻主婦

夫会社員 妻パート

夫会社員 妻主婦

夫も妻も会社員

夫会社員 妻主婦

夫会社員 妻主婦

夫も妻も会社員

夫も妻も会社員

夫会社員 妻主婦

夫会社員 妻主婦

夫も妻も会社員

夫も妻も会社員

夫会社員 妻主婦

夫会社員 妻主婦

夫会社員 妻主婦

夫会社員 妻公務員

夫会社員 妻主婦

夫も妻も会社員

© Rakuten Group, Inc.