それはさておき、今日はせっかくの休みなのに雨でTVは貴乃花の話ばかりです。

この話は、パワハラ・セクハラ問題の難しさが端的に示されています。被害者がどう感じたかが明確でも、加害の事実認定がとにかく難しいことが知られています。逆に言えば、組織対個人の問題で加害の事実認定が容易な場合、組織の管理なり人事にはっきり問題があるのです。ただ今回は、貴乃花自身が組織幹部だった点が問題を難しくします。

組織の慣行がどうあれ、それは加害の責任軽減に関係ありません。例え、それまで同じ慣行に従っていたとしても、です。組織幹部は自らが手を汚さなくても、是非の基準となる法や省令に問題がある慣行を見て見ぬフリすることは許されません。貴乃花が組織幹部だった期間に、本人の意思に反して引退なり廃業に追い込まれた事例があったなら、彼の主張の正当性は割り引いて考察する必要があるでしょう。

でも、今回のことで彼が角界を去ることを惜しむファンが多いことは、被害者の彼にとって救いとなればいいですね。

ーーー$€¥£A$ーーー

さて、明日は、

が発表されます。

ーーー$€¥£A$ーーー

今回の 米国FOMC金融政策 発表の市場予想は利上げで、既にこの利上げを市場は織り込み済と言われています。

FRBは市場との対話を重視する中銀です。そのため、このブログでの調査範囲において金利変更やQE規模/縮小規模やその時期変更が、直前の市場予想に反したことはありません。

利上げを既に市場が織り込み済ならば、反応方向に影響しそうなことは次の2点です。

ひとつは、前回声明まで使われていた「緩和的」という表現が「そろそろ緩和的とは言えないんじゃないか」との異論が出ていたことが、議事要旨から判明しています。この文言修正が注目されています。但し、この文言修正がどうなるにせよ、反応方向・程度に与える影響は読めません。

もうひとつは、前回投票権のある15名のうち、今年年末時点での金利が昨年12月より1%以上高くなる(年4回利上げ)と予想していたのは8名だったという点です。その増減に注目が集まっています。FOMCで投票権をもつ過半数が年4回以上だったことから、現時点で12月の利上げも織り込まれつつあります。だから、もしこの人数が1名でも減れば、USDは売られます。更に、2019年の利上げ予想回数が減っても、USDは売られます。

ここ3回の利上げ決定時FOMC直後1分間の反応は跳幅20pips程度で、直後11分足も30pips強しか反応していません。声明内容が既定路線通りなら、今回の直後1分足跳幅は過去3回と同程度(方向不明)、事前に関心が集まっているUSD売内容なら過去3回以上に跳ねて、影響持続時間も長くなるのではないでしょうか。

過去3回よりも、今後の利上げ姿勢継続への疑念が強まっているような気がするためです。

ともあれ、 金融政策発表時の取引方針は、短時間毎(pips毎)に区切った事後追撃の繰り返しが基本 です。

一方向に反応が伸び続けるにせよ、上下動が激しくなるにせよ、どちらにも対応するためにはポジション規模を2単位と考え、目標値に達したら1単位を利確して、反応が伸び続ける場合に1単位の追撃ポジションを追加する尺取りが良いでしょう。元の値まで戻しても利益が残せます。

反応方向が持続し始めるのは、FOMC声明から30分後のFRB議長会見が終盤を迎えてからです。それまでは、一方向に反応が伸びていても、追撃ポジションを持ったまま寝る訳にはいきません。

どの時点であれ、方向のアテが外れたら目安のpipsで損切は必須です。戻しが期待できるのは、過去の傾向から言えば翌日か1か月後です。時間がかかり過ぎて危なすぎます。1か月後は米中間選挙が迫っており(11月6日)、尚更です。

ーーー$€¥£A$ーーー

RBNZ金融政策 も同じく、 短時間毎(pips毎)に区切った事後追撃の繰り返しが基本 です。

但し、 もし直後1分足跳幅が50pipsに達したら、直後1分足終値がつく頃に追撃を開始し、それから数分以内の利確を狙う方針に切り替えます 。

RBNZ(NZ中銀)は、結果的にRBA(豪中銀)政策に追従しがちです。前回8月9日の政策発表声明でも「政策金利は相当な期間緩和的な水準で維持されるだろう」でした。これはRBAと同じ方針です。現時点でRBNZ自身による利上げ予想時期は2020年3Qです。

ところが、です。前回は声明後の会見でRBNZ総裁は「成長率がポテンシャルを下回って減速すれば、金利を引き下げる可能性」に言及しました。当り前のことを言っているのですが、利下げに言及したことでNZDは売られました。

でも、RBNZ総裁は利下げもあり得ることを5月から言及しています。いま、そんなことを言っている中銀総裁は、世界中で彼しかいないから呆れられて売られたのかも知れません。

ーーー$€¥£A$ーーー

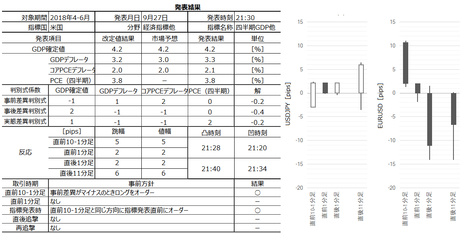

GDP確定値と耐久財受注が同時発表されたことは、2015年以降1度しかありません(2016年12月発表時)。

このとき、GDP確定値:耐久財受注の各差異は、事前△0.1:△10.5、事後+0.6:+0.9、実態+0.7:△19.3、でした。反応は直前10-1分足・直後1分足・直後11分足がいずれも陽線で、直後11分足跳幅・値幅は直後1分足のそれらを削っています。事後差異の符号が同じプラスなので、どちらが反応方向への影響が強いかは判別できません

どうせFOMC後だし確定値なので、今回は様子見です。

以上

以下は9月27日12時過ぎと28日6時過ぎに追記しています。

ーーー$€¥£A$ーーー

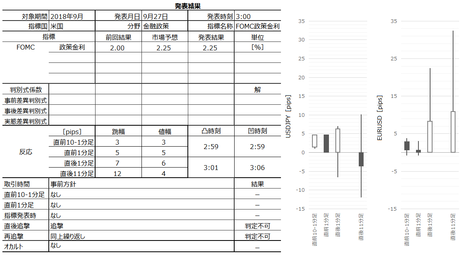

米国FOMC 結果は「市場予想通り利上げ」でした。米国政策金利は、FOMCメンバー全員一致で従来の1.75%〜2.00%から2.00%〜2.25%に変更されました。米国政策金利が2%を超えるのは10年ぶりです。

注目されていた声明文からの「緩和的」という文言削除は行われました。市場は金利が中立水準に近づいたと見なした解説記事が目立ちます。

ドットチャートを見てみましょう。ドットチャートは、FOMCメンバーの金利予想を示しています。2020年末の予想中心値は3.375%となっており、今回利上げ後の金利中心値2.125%から利上げ5回分ということになります。

今年12月の利上げを踏まえると、2019年と2020年の利上げは4回です。来年からの利上げは、かなりペースダウンする見込みです。市場は来年2回程度の利上げを見込んでいます。

反応は、USDJPYとEURUSDで少し様子が異なりました。

直後1分足は、USDJPYでUSD買、EURUSDでUSD売、と逆の反応でした。直後11分足は、USDJPYでもEURUSDでもUSDが売られています。直後1分足始値と比較して19時時点では、USDJPYが12pipsのUSD安)、EURUSDが59pipsのUSD高となっています。日本時間から欧州時間序盤にかけての強弱は、JPY>USD>EUR、となっています。

詳細分析記事における事前取引方針は、発表後の追撃が基本です。「追撃」だけが方針の場合、これはほぼ必ず当たると言って良い方針(短時間に反転を繰り返す場合を除き)なので、この方針は「判定不可」を結論にしておきます。

発表時刻が時刻なので、取引は行っていません。

次回FOMCは11月9日です。

ーーー$€¥£A$ーーー

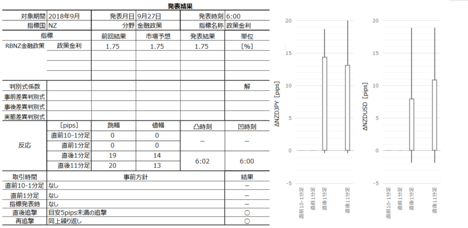

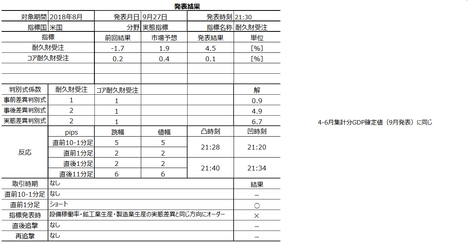

RBNZ金融政策 発表結果は「市場予想通り現状維持」でした。

声明における政策金利変更に関する記載は「しばらく緩和的であり続け、2019年いっぱい、2020年まで利上げを見込まない」旨です。

直前10-1分足と直前1分足のチャートはありません。

直後1分足と直後11分足の反応は、NZDJPY・NZDUSDともほぼ同程度・同方向でした。分析対象のNZDJPYに限れば、直後1分足と直後11分足の跳幅は伸びて値幅は削られています。

詳細分析記事における事前取引方針は、発表後の小さな利確での追撃です。発表時刻の6時から6時2分過ぎまで上昇、その後いったん戻して6時15分まで上昇しています。よって、この方針は「〇」が結論です。

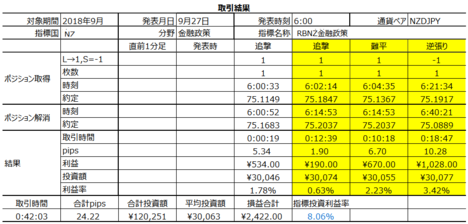

取引結果を下表に纏めます。背景が黄色の列は、事前方針外の取引です。

最初の追撃を除けば、ナンピンありの逆張りありで、これらは方針外取引になります。よって、下表成績表には含みません。

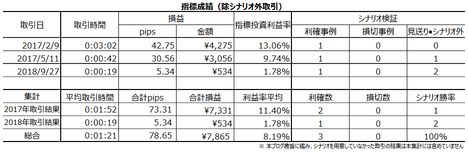

下表は、本ブログ開始以降、事前方針通りに取引したときの成績です。問題ありません。

なお、次回RBNZ声明は11月8日です。

FOMC(米国)を翌日に控え、MPC(英国)と同じ日です。いちいち面倒な日に発表する中銀です。

ーーー$€¥£A$ーーー

米国GDP確定値 は改定値同値で、デフレータが少し上昇しました。USDJPY・EURUSDともにUSD買で反応しました。

詳細分析記事に基づく事前方針通りに動きにはなったものの、 米国耐久財受注 と事後の影響力軽重が不明だったため、取引は行っていません。

ともあれ、詳細分析記事では、直前10-1分足取引方針は事前方針がマイナスのときロングをオーダーです。事前差異は△0.2で、ロングをオーダーすることになっていました。判定は「〇」です。

指標発表時は、直前10-1分足と同じ方向に発表直前にオーダーでした。直前10-1分足と直後1分足は同じく陽線なので、判定は「〇」です。

ちなみに、耐久財受注の方は下表の通りです。

発表時の取引方針が、先に発表された「8月集計分設備稼働率・鉱工業生産・製造業生産の実態差異符号と同じ」です。同符号はマイナスだったので、ショートをオーダーということになり、判定は「?」です。

取引は止めておいて良かったのかも知れません。

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

注記以上

広告以上