この広告は30日以上更新がないブログに表示されております。

新規記事の投稿を行うことで、非表示にすることが可能です。

広告

posted by fanblog

2017年11月30日

米国景気指標「ISM製造業景況指数」発表前後のUSDJPY反応分析(2017年12月1日24:00発表結果検証済)

以下、「?T.指標予想要点」「?U.過去調査詳細」を事前投稿し、「?V.発表結果検証」を事後投稿しています。ブログの日付は事前投稿日となっています。指標発表後に事後投稿し、その日時は「?V.発表結果検証」のタイトル行付近に記載しています。

2017年12月1日24:00に米国景気指標「ISM製造業景況指数」が発表されます。今回発表は2017年11月分の集計結果です。

今回の市場予想と前回結果は次の通りです。市場予想は本記事作成時点の値です。市場予想は発表直前に確認しておきましょう。

本指標の特徴は以下の通りです。

以上の本指標特徴を踏まえ、後記詳述した調査・分析結果に基づき、以下のシナリオで取引に臨みます。

以上の詳細ないしは論拠は、以下の「?T.調査・分析」に記しています。

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

本指標の意義は、(a) 米国主要経済指標で毎月最も早く発表されること(第1営業日)、(b) 景況感は景気転換の先行指標と考えられること、(c) 一般論として製造業の景況感は小売・消費・物価関連の他の指標への影響も大きいと考えられること、です。そのため、本指標を「重要度・注目度が高い」と位置付けている指標解説は多いようです。

がしかし、巻頭表に示した通り、反応(値動き)がそれほど大きくありません。取引を行う上での魅力度で言えば、それほど大事な指標ではありません。

本指数の解釈は、50[ips]を上回ると景気拡大・50[ips]を下回ると景気後退、です。

本指数の意義は、景気転換をGDPよりも先行示唆することと、FRBが本指数が50[ips]未満のときに利上げをしたことがないということ、です。

なお、ISMとはInstitute for Supply Management(米国供給管理組合)の省略形です。本指数は、製造業約350社の購買担当役員へのアンケート結果に基づく企業景況感を示した指標です。その内容は、「新規受注」「生産」「雇用」「入荷遅延」「在庫」の項目を、前月比で「良い」「悪い」「同じ」の三択で回答した集計結果に、季節調整を加えたものです。

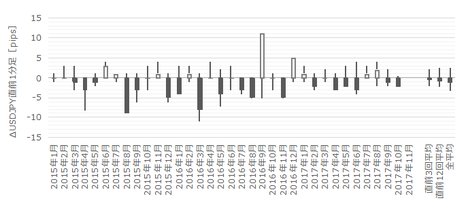

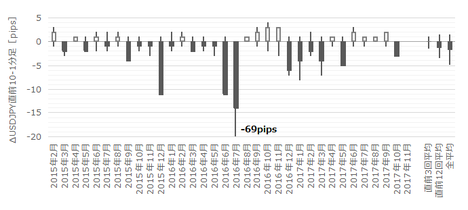

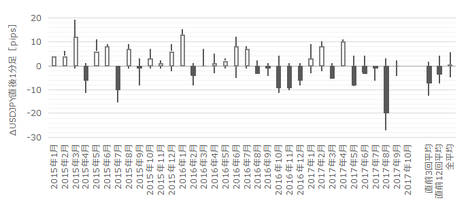

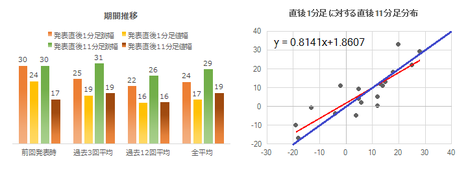

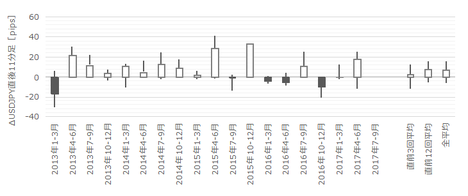

本指標への反応の期間推移と相関分布を下図に纏めておきます。

最も指標結果に素直に反応する直後1分足跳幅は、過去平均で14pipsです。反応程度は平均的な指標です。

分布を見ると、21pips以下の範囲に反応程度が収まったことが72%を占めています。たまに大きく反応するものの、通常の反応は小さいと見なした方が良いでしょう。

直後1分足値幅(x)に対する直後11分足(y)の一次回帰式(赤線)の係数は1を超えています。回帰式的には、反応を伸ばしがちな指標だと言えます。

一方、第一象限と第三象限を結ぶ対角線(青線)の上下の分布を見てみましょう。直後1分足が陽線ならば18pips以上で、陰線ならば7pips以上で、反応を伸ばしています。

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

グラフは2015年12月分をボトムに上昇基調が続いています。2017年に入って55前後で停滞したいたものの、2017年9月分で60を上抜けました。今回の予想は前月に引き続き下降となっています。

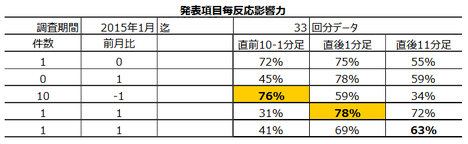

次に、見るべきポイントを絞り込むため、主要項目毎に反応方向にどの程度影響しているのかを下表に纏めておきました。

事後差異は、4?景況指数事後差異+3?雇用指数事後差異+1?価格指数事後差異、という判別式を用います。この式の解の符号(プラスが陽線、マイナスが陰線)と直後1分足との方向一致率は81%となっています。

実態差異は、2?景況指数実態差異+2?雇用指数実態差異+1?雇用指標実態差異+2?価格指数実態差異、という判別式を用います。この式の解の符号と直後11分足との方向一致率は71%となっています。

これらの結果から、本指標は発表結果の良し悪しに素直に反応することがわかりました。本ブログでの「素直な反応」か否かの基準は70%です。

多くの指標解説書籍・記事で、「NY連銀指標で動向を掴み、Phil連銀指標でそれを再確認して、ISM発表に臨むと良い」旨、記載されています。がしかし、この話は事実に照らして正しくありません。「ありそうな関係」であっても、単月毎の両指標の結果増減を比較する限り、両指標には参考にすべき増減一致がありません。

2015年1月分から2017年9月分までの32回のデータで確認しておきました。

本指標実態差異と、同月分のNY連銀指数・Phil連銀指数・製造業PMI確定値の実態差異の方向一致回数・方向一致率は以下の通りです。

一致数 一致率

NY連銀 18回 56%

Phil連銀 19回 59%

製造業PMI 14回 44%

単月毎の指標結果を予想するのにあたって、個々の指標同士を比べる限り、前月と当月の増減方向すらアテにならないことがわかります。

けれども、NY連銀とPhil連銀と製造業PMI確定値の全ての実態差異方向が一致したとき、ISM製造業景況指数の実態差異との方向が、過去に6回中5回(期待的中率83%)が一致しています。

同じ11月分は、NY連銀とPhil連銀の実態差異がマイナスで一致しています。そして、本指標発表15分前に発表される製造業PMI確定値の実態差異がマイナス(53.8未満)ならば、直後1分足は陰線となる期待的中率は83%になります。

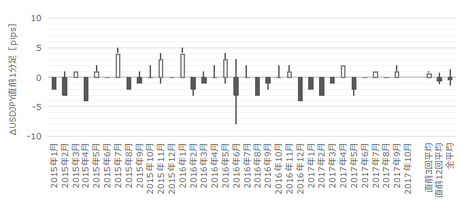

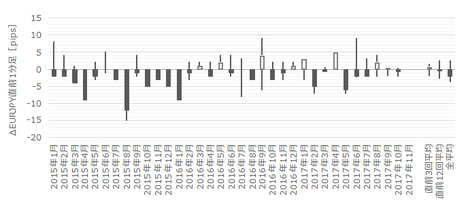

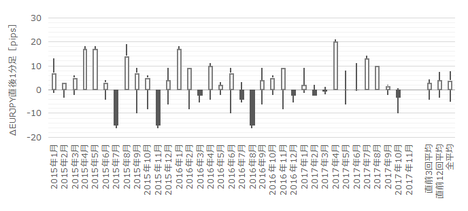

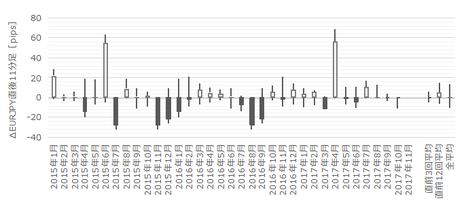

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

まず、直前10-1分足は、過去平均跳幅が6pipsです。その跳幅が10pips以上だったことは過去4回(頻度12%)あります。

この4回の直後1分足跳幅は10pipsで、これは直後1分足跳幅の過去全平均14pipsよりもやや小さくなっています。そして、この4回の直前10-1分足と直後1分足の方向は2回(50%)が一致しています。

つまり、直前10-1分足が大きく跳ねても、直後1分足の方向や程度を示唆しているとは言えません。

次に、直前1分足の過去平均跳幅は4pipsです。その跳幅が10pips以上だったことは過去2回(頻度6%)しかありません。

この2回の直後1分足跳幅は15pipsで、これは直後1分足跳幅の過去全平均14pipsとほぼ同じです。そして、この2回の直前1分足と直後1分足の方向は1回(50%)です。

つまり、直前1分足が大きく跳ねても、直後1分足の方向や程度を示唆しているとは言えません。

そして、直後1分足の過去平均跳幅と値幅の差は5pips(1ー値幅/跳幅=戻り比率36%)です。直後11分足のそれは5pips(戻り比率25%)です。平均的な反応程度の指標における戻り比率としては、直後11分足のそれが小さいようです。

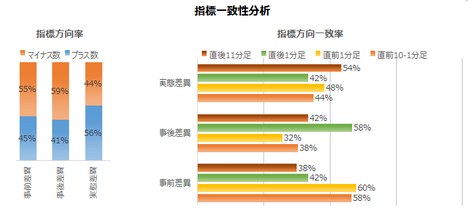

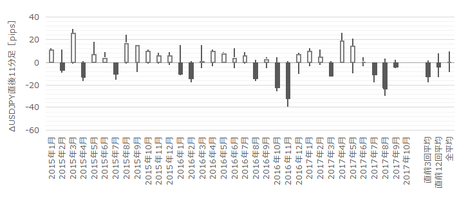

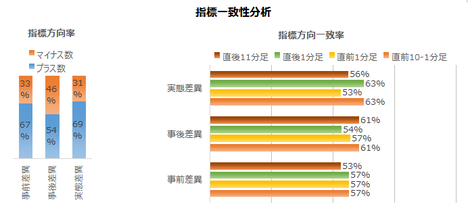

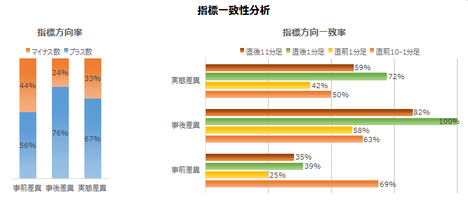

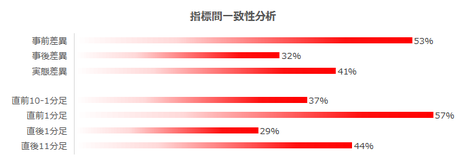

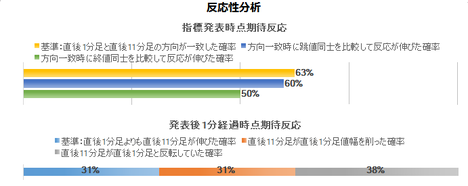

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 「指標一致性分析」 をご参照願います。

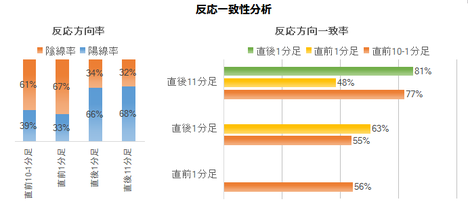

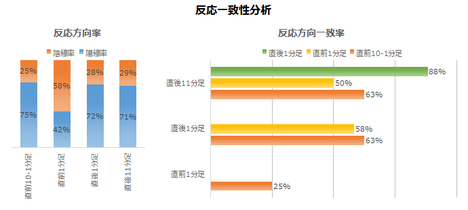

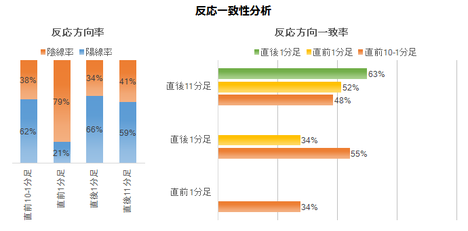

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

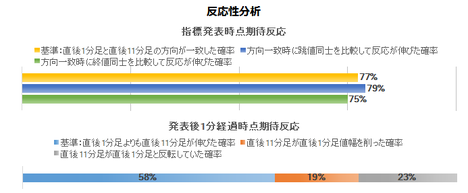

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

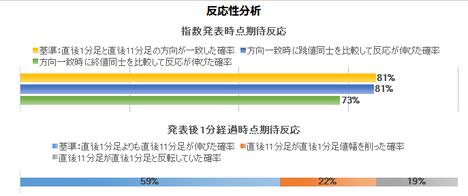

まず、指標一致性分析の結果を下表に示します。

直前10-1分足と事後差異の方向一致率は74%です。そして、事後差異と直後1分足の方向一致率は81%です。よって、直前10-1分足と直後1分足の方向一致率は、0.74?0.81+(1−0.74)?(1−0.81)=65%です。

事後差異と直後1分足・直後11分足の方向一致率はそれぞれ81%・62%となっています。実態差異と直後1分足・直後11分足の方向一致率はそれぞれ79%・71%です。

市場予想に対する発表結果の良し悪しに、直後1分足は素直に反応するものの、直後11分足はそうとも言えない一致率となっています。

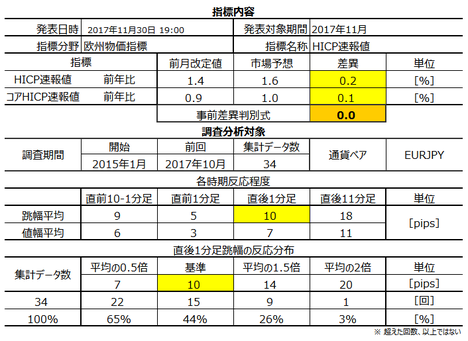

次に、反応一致性分析の結果を下表に示します。

先に形成されたローソク足が後で形成されるローソク足の方向を示唆している兆しは、直前10-1分足と直後11分足との方向一致率が77%、直後1分足と直後11分足の方向一致率が81%、です。

最後に、反応性分析の結果を下表に示します。

直後1分足と直後11分足との方向一致率は81%です。そして、その81%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは81%です。

指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、指標発表後に反応方向を確認したら、追撃は早期開始です。

そして、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは59%です。59%という数字は、早期追撃で得たポジションは、指標発表から1分を過ぎたら利確の機会を探った方が良さそうです。59%ですから、無理する必要なんてありません。

以上の本指標特徴を踏まえ、後記詳述した調査・分析結果に基づき、以下のシナリオで取引に臨みます。

以下は2017年12月2日に追記しています。

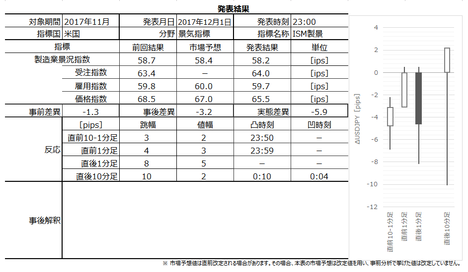

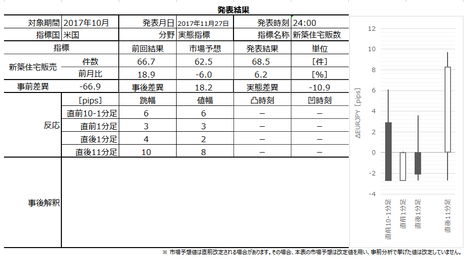

本指標発表結果及び反応は次の通りでした。

結果は、前月・予想を下回り、反応は陰線でした。

前回9月分は、2004年5月分以来の高い数値だったこともあり、今回10月分は僅かにそれを下回りました。依然としてグラフは上昇基調と言えます。

寝てました。

事前調査分析内容を以下に検証しておきます。

取引はできなかったものの、事前準備していたシナリオを検証しておきます。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

?T.指標予想要点

2017年12月1日24:00に米国景気指標「ISM製造業景況指数」が発表されます。今回発表は2017年11月分の集計結果です。

今回の市場予想と前回結果は次の通りです。市場予想は本記事作成時点の値です。市場予想は発表直前に確認しておきましょう。

本指標の特徴は以下の通りです。

- 多くの指標解説書籍・記事で、「NY連銀指標で動向を掴み、Phil連銀指標でそれを再確認して、ISM発表に臨むと良い」旨、記載されています。がしかし、この話は事実に基づいていません。

同月集計分の本指標とNY連銀指数との実態差異(発表結果ー前回結果)の方向一致率は56%、Phil連銀指数とは59%、製造業PMI確定値とは44%しかありません。単月毎の指標結果を予想するのにあたって、個々の指標同士を比べる限り、前月と当月の増減方向すらアテにならないことがわかります。

本指標に関する限り、アテにできる事前情報は2つです。

ひとつは、単月毎でなくグラフ推移全体の上昇基調・下降基調といった情報です。

もうひとつは、NY連銀・Phil連銀・製造業PMI確定値の全ての実態差異方向が一致したとき、ISM製造業景況指数の実態差異との方向が、過去に6回中5回(期待的中率83%)が一致しています。 - 指標発表前の直前10-1分足・直前1分足が大きく跳ねても、それは指標発表後の直後1分足・直後11分足の方向や程度と関係ありません。

直前10-1分足は直後11分足との方向一致率が77%となっています。意外なことに、直前10-1分足と直後1分足の方向一致率は高くありません(48%)。直後1分足と直後11分足の反転は19%しか起きていないものの、反応方向の見極めは慎重に行った方が良いでしょう。 - 指標発表後は、早期追撃開始して1分を過ぎたら利確の機会を探った方が良いでしょう。

直後1分足と直後11分足との方向一致率は81%です。そして、その81%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは81%です。指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、指標発表後に反応方向を確認したら、追撃は早期開始です。

一方、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは59%です。59%という数字は、早期追撃で得たポジションは、指標発表から1分を過ぎたら利確の機会を探った方が良さそうです。59%ですから、無理する必要なんてありません。

以上の本指標特徴を踏まえ、後記詳述した調査・分析結果に基づき、以下のシナリオで取引に臨みます。

- 本指標に先立ち23:45に発表される製造業PMI確定値の53.8未満だったときは、直ちに売ポジションを取ります。利確・損切の目安は5-10pipsです。

論拠は、同月集計分のNY連銀・Phil連銀の指数の実態差異が揃ってマイナスです。製造業PMI確定値の実態差異もマイナスの場合、3つの先行指標の実態差異の符号が一致します。過去にこうした場合、過去6回のうち5回(83%)がISMの実態差異も同じになっています。

幸い、今回の本指標市場予想は、前回結果に対し低くなっているものの、前回結果との差異は僅かです。本指標実態差異がマイナスならば、事後差異(発表結果ー市場予想)もマイナスとなる公算が高いと言えます。 - 指標発表直前に直前10-1分足と同じ方向にポジションを取得します。利確/損切は発表から10分程度か、15pipsの含益・含損になったときです。

- 追撃は早期開始し、短期利確とします。複数回の追撃も可ですが、短期取引で行います。

以上の詳細ないしは論拠は、以下の「?T.調査・分析」に記しています。

?U.過去調査詳細

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

【1. 指標概要】

本指標の意義は、(a) 米国主要経済指標で毎月最も早く発表されること(第1営業日)、(b) 景況感は景気転換の先行指標と考えられること、(c) 一般論として製造業の景況感は小売・消費・物価関連の他の指標への影響も大きいと考えられること、です。そのため、本指標を「重要度・注目度が高い」と位置付けている指標解説は多いようです。

がしかし、巻頭表に示した通り、反応(値動き)がそれほど大きくありません。取引を行う上での魅力度で言えば、それほど大事な指標ではありません。

本指数の解釈は、50[ips]を上回ると景気拡大・50[ips]を下回ると景気後退、です。

本指数の意義は、景気転換をGDPよりも先行示唆することと、FRBが本指数が50[ips]未満のときに利上げをしたことがないということ、です。

なお、ISMとはInstitute for Supply Management(米国供給管理組合)の省略形です。本指数は、製造業約350社の購買担当役員へのアンケート結果に基づく企業景況感を示した指標です。その内容は、「新規受注」「生産」「雇用」「入荷遅延」「在庫」の項目を、前月比で「良い」「悪い」「同じ」の三択で回答した集計結果に、季節調整を加えたものです。

ーーー$€¥ーーー

本指標への反応の期間推移と相関分布を下図に纏めておきます。

最も指標結果に素直に反応する直後1分足跳幅は、過去平均で14pipsです。反応程度は平均的な指標です。

分布を見ると、21pips以下の範囲に反応程度が収まったことが72%を占めています。たまに大きく反応するものの、通常の反応は小さいと見なした方が良いでしょう。

直後1分足値幅(x)に対する直後11分足(y)の一次回帰式(赤線)の係数は1を超えています。回帰式的には、反応を伸ばしがちな指標だと言えます。

一方、第一象限と第三象限を結ぶ対角線(青線)の上下の分布を見てみましょう。直後1分足が陽線ならば18pips以上で、陰線ならば7pips以上で、反応を伸ばしています。

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

グラフは2015年12月分をボトムに上昇基調が続いています。2017年に入って55前後で停滞したいたものの、2017年9月分で60を上抜けました。今回の予想は前月に引き続き下降となっています。

ーーー$€¥ーーー

次に、見るべきポイントを絞り込むため、主要項目毎に反応方向にどの程度影響しているのかを下表に纏めておきました。

事後差異は、4?景況指数事後差異+3?雇用指数事後差異+1?価格指数事後差異、という判別式を用います。この式の解の符号(プラスが陽線、マイナスが陰線)と直後1分足との方向一致率は81%となっています。

実態差異は、2?景況指数実態差異+2?雇用指数実態差異+1?雇用指標実態差異+2?価格指数実態差異、という判別式を用います。この式の解の符号と直後11分足との方向一致率は71%となっています。

これらの結果から、本指標は発表結果の良し悪しに素直に反応することがわかりました。本ブログでの「素直な反応」か否かの基準は70%です。

ーーー$€¥ーーー

多くの指標解説書籍・記事で、「NY連銀指標で動向を掴み、Phil連銀指標でそれを再確認して、ISM発表に臨むと良い」旨、記載されています。がしかし、この話は事実に照らして正しくありません。「ありそうな関係」であっても、単月毎の両指標の結果増減を比較する限り、両指標には参考にすべき増減一致がありません。

2015年1月分から2017年9月分までの32回のデータで確認しておきました。

本指標実態差異と、同月分のNY連銀指数・Phil連銀指数・製造業PMI確定値の実態差異の方向一致回数・方向一致率は以下の通りです。

一致数 一致率

NY連銀 18回 56%

Phil連銀 19回 59%

製造業PMI 14回 44%

単月毎の指標結果を予想するのにあたって、個々の指標同士を比べる限り、前月と当月の増減方向すらアテにならないことがわかります。

けれども、NY連銀とPhil連銀と製造業PMI確定値の全ての実態差異方向が一致したとき、ISM製造業景況指数の実態差異との方向が、過去に6回中5回(期待的中率83%)が一致しています。

同じ11月分は、NY連銀とPhil連銀の実態差異がマイナスで一致しています。そして、本指標発表15分前に発表される製造業PMI確定値の実態差異がマイナス(53.8未満)ならば、直後1分足は陰線となる期待的中率は83%になります。

(2-2. 過去反応)

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

まず、直前10-1分足は、過去平均跳幅が6pipsです。その跳幅が10pips以上だったことは過去4回(頻度12%)あります。

この4回の直後1分足跳幅は10pipsで、これは直後1分足跳幅の過去全平均14pipsよりもやや小さくなっています。そして、この4回の直前10-1分足と直後1分足の方向は2回(50%)が一致しています。

つまり、直前10-1分足が大きく跳ねても、直後1分足の方向や程度を示唆しているとは言えません。

次に、直前1分足の過去平均跳幅は4pipsです。その跳幅が10pips以上だったことは過去2回(頻度6%)しかありません。

この2回の直後1分足跳幅は15pipsで、これは直後1分足跳幅の過去全平均14pipsとほぼ同じです。そして、この2回の直前1分足と直後1分足の方向は1回(50%)です。

つまり、直前1分足が大きく跳ねても、直後1分足の方向や程度を示唆しているとは言えません。

そして、直後1分足の過去平均跳幅と値幅の差は5pips(1ー値幅/跳幅=戻り比率36%)です。直後11分足のそれは5pips(戻り比率25%)です。平均的な反応程度の指標における戻り比率としては、直後11分足のそれが小さいようです。

【3. 定型分析】

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 「指標一致性分析」 をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

まず、指標一致性分析の結果を下表に示します。

直前10-1分足と事後差異の方向一致率は74%です。そして、事後差異と直後1分足の方向一致率は81%です。よって、直前10-1分足と直後1分足の方向一致率は、0.74?0.81+(1−0.74)?(1−0.81)=65%です。

事後差異と直後1分足・直後11分足の方向一致率はそれぞれ81%・62%となっています。実態差異と直後1分足・直後11分足の方向一致率はそれぞれ79%・71%です。

市場予想に対する発表結果の良し悪しに、直後1分足は素直に反応するものの、直後11分足はそうとも言えない一致率となっています。

次に、反応一致性分析の結果を下表に示します。

先に形成されたローソク足が後で形成されるローソク足の方向を示唆している兆しは、直前10-1分足と直後11分足との方向一致率が77%、直後1分足と直後11分足の方向一致率が81%、です。

最後に、反応性分析の結果を下表に示します。

直後1分足と直後11分足との方向一致率は81%です。そして、その81%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは81%です。

指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、指標発表後に反応方向を確認したら、追撃は早期開始です。

そして、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは59%です。59%という数字は、早期追撃で得たポジションは、指標発表から1分を過ぎたら利確の機会を探った方が良さそうです。59%ですから、無理する必要なんてありません。

【4. シナリオ作成】

以上の本指標特徴を踏まえ、後記詳述した調査・分析結果に基づき、以下のシナリオで取引に臨みます。

- 本指標に先立ち23:45に発表される製造業PMI確定値の53.8未満だったときは、直ちに売ポジションを取ります。利確・損切の目安は5-10pipsです。

論拠は、同月集計分のNY連銀・Phil連銀の指数の実態差異が揃ってマイナスです。製造業PMI確定値の実態差異もマイナスの場合、3つの先行指標の実態差異の符号が一致します。過去にこうした場合、過去6回のうち5回(83%)がISMの実態差異も同じになっています。

幸い、今回の本指標市場予想は、前回結果に対し低くなっているものの、前回結果との差異は僅かです。本指標実態差異がマイナスならば、事後差異(発表結果ー市場予想)もマイナスとなる公算が高いと言えます。 - 指標発表直前に直前10-1分足と同じ方向にポジションを取得します。利確/損切は発表から10分程度か、15pipsの含益・含損になったときです。

- 追撃は早期開始し、短期利確とします。複数回の追撃も可ですが、短期取引で行います。

以上

2017年12月1日24:00発表

以下は2017年12月2日に追記しています。

?V.発表結果検証

【5. 発表結果】

(5-1. 指標結果)

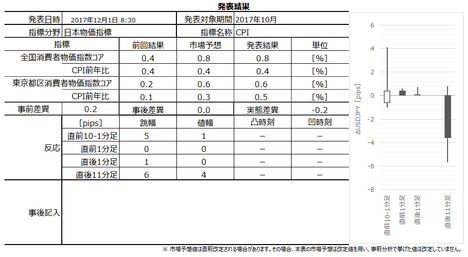

本指標発表結果及び反応は次の通りでした。

結果は、前月・予想を下回り、反応は陰線でした。

前回9月分は、2004年5月分以来の高い数値だったこともあり、今回10月分は僅かにそれを下回りました。依然としてグラフは上昇基調と言えます。

(5-2. 取引結果)

寝てました。

【6. 分析検証】

(6-1. 分析検証)

事前調査分析内容を以下に検証しておきます。

- 同じ10月分のNY連銀指標・Phil連銀指標はともに前月結果を下回っていました。今回発表に関しては、それらと実態差異方向が一致しました。

- 直前10-1分足と直後11分足との方向は陽線で一致しました。過去には、直後1分足と直後11分足の反転は19%しか起きていないものの、今回は反転しました。

(6-2. シナリオ検証)

取引はできなかったものの、事前準備していたシナリオを検証しておきます。

- 本指標に先立ち23:45に発表された製造業PMI確定値は53.9でした。53.8未満だったときは、直ちに売ポジションを取るつもりでした。

- 指標発表直前に直前10-1分足と同じ方向にポジションを取得するつもりでした。します。利確/損切は発表から10分程度か、15pipsの含益・含損になったときの予定でした。

直前10-1分足は陽線でした。シナリオ通りにポジションを取っていたなら、10分後に2pips程度の利確だったでしょう。但し、直後1分足が陰線のため、実際に取引していたら、その前の損切していた可能性が高いと思います。その場合、最大で8pips程度の損切となっていたはずです。 - 追撃は早期開始し、短期利確のつもりでした。

直後1分足の下ヒゲは、指標発表から1分を過ぎて24:04頃に最も伸びていました。タイミングの問題もあるので、利確できたか否かはわかりませんが、損切していたとしても2-3pipsといったところでしょうか。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

日本物価指標「CPI(消費者物価指数)」調査(2017年12月1日08:30発表結果検証済)

以下、「?T.指標予想要点」「?U.過去調査詳細」を事前投稿し、「?V.発表結果検証」を事後投稿しています。ブログの日付は事前投稿日となっています。指標発表後に事後投稿し、その日時は「?V.発表結果検証」のタイトル行付近に記載しています。

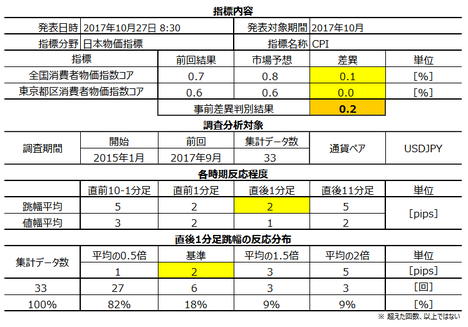

2017年12月1日08:30に日本物価指標「CPI(消費者物価指数)」が発表されます。発表は「全国」と「東京都区部」について行われます。「全国」は2017年10月分、「東京都区部」は同11月分の集計結果です。

今回の市場予想と前回結果は次の通りです。市場予想は本記事作成時点の値です。市場予想は発表直前に確認しておきましょう。

本指標の特徴と興味対象は以下の通りです。

以上の詳細ないしは論拠は、以下の「?T.調査・分析」に記しています。

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

総務省統計局 に依れば、「全国CPI(消費者物価指数)は、全国の世帯が購入する財及びサービスの価格変動を総合的・時系列的に測定したもの」であり、「家計の消費構造を一定のものに固定し、これに要する費用が物価の変動によってどう変化するかを指数値で示したもの」と定義されています。

発表内容は、「総合指数」「生鮮食品を除く総合指数」「生鮮食品とエネルギーを除く総合指数」で、それぞれ海外各国の「CPI」「コアCPI」「コアコアCPI(海外主要国ではこれをコアCPIと表記しています)」に相当します。

統計範囲に含まれない対象として、非消費支出の直接税や社会保険料等や、貯蓄・財産購入のための支出である有価証券・土地・住宅等の購入等は、指数の対象に含まれていません。信仰・祭祀費、寄付金、贈与金、他の負担費及び仕送り金等も、含まれません。

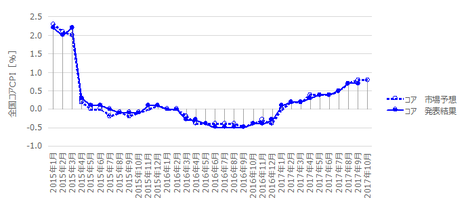

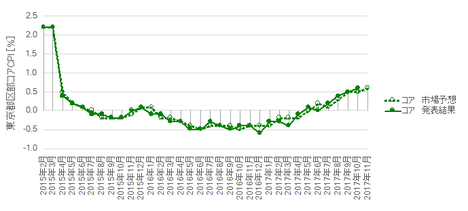

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

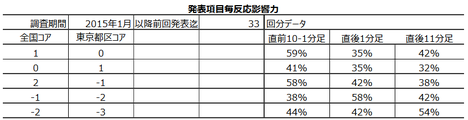

各項目毎に反応方向にどの程度影響しているのかを下表に纏めておきました。

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

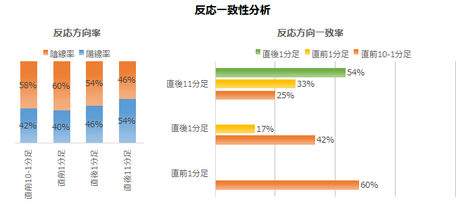

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 「指標一致性分析」 をご参照願います。

本指標では取引しません。

以下は2017年12月1日22:10頃に追記しています。

本指標発表結果及び反応は次の通りでした。

取引していません。

やっぱり反応しません。

取引しない指標なので、シナリオもありません。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

?T.指標予想要点

2017年12月1日08:30に日本物価指標「CPI(消費者物価指数)」が発表されます。発表は「全国」と「東京都区部」について行われます。「全国」は2017年10月分、「東京都区部」は同11月分の集計結果です。

今回の市場予想と前回結果は次の通りです。市場予想は本記事作成時点の値です。市場予想は発表直前に確認しておきましょう。

本指標の特徴と興味対象は以下の通りです。

- 取引には全く適していません。

最も指標結果に素直に反応する直後1分足跳幅は、過去平均で何と2pipsしかありません。スプレッドが大きいFX会社で取引しているなら、本指標で取引すべきではありません。

本指標は、経済そのものに興味がなければ、無視してもよいでしょう。 - 東京都区部CPIは全国CPIよりも調査対象期間が1か月先行して発表されます。その意義を強調する解説も散見されるものの、これはFX参加者にとって意味のない話です。

例えば「東京都区」データに改善の兆しがあったとしましょう。でも、同時発表される「全国」はその前月データです。だから、来月発表の「全国」には「東京都区」と同じく、改善の兆しが生じるのかも知れません。でもその来月は、また再来月の「東京都区」も同時発表されるのです。もし先行性重視でFX取引したいのなら、初めから「東京都区」だけを見れば良いのです。

だから、同時発表される先行指標は、FX取引上の意味がありません。話がややこしくなるだけです。

以上の詳細ないしは論拠は、以下の「?T.調査・分析」に記しています。

?U.過去調査詳細

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

【1. 指標概要】

総務省統計局 に依れば、「全国CPI(消費者物価指数)は、全国の世帯が購入する財及びサービスの価格変動を総合的・時系列的に測定したもの」であり、「家計の消費構造を一定のものに固定し、これに要する費用が物価の変動によってどう変化するかを指数値で示したもの」と定義されています。

発表内容は、「総合指数」「生鮮食品を除く総合指数」「生鮮食品とエネルギーを除く総合指数」で、それぞれ海外各国の「CPI」「コアCPI」「コアコアCPI(海外主要国ではこれをコアCPIと表記しています)」に相当します。

統計範囲に含まれない対象として、非消費支出の直接税や社会保険料等や、貯蓄・財産購入のための支出である有価証券・土地・住宅等の購入等は、指数の対象に含まれていません。信仰・祭祀費、寄付金、贈与金、他の負担費及び仕送り金等も、含まれません。

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

各項目毎に反応方向にどの程度影響しているのかを下表に纏めておきました。

(2-2. 過去反応)

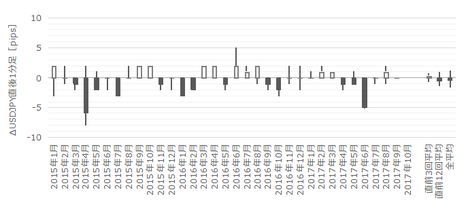

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

【3. 定型分析】

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 「指標一致性分析」 をご参照願います。

【4. シナリオ作成】

本指標では取引しません。

以上

2017年12月1日08:30発表

以下は2017年12月1日22:10頃に追記しています。

?V.発表結果検証

【5. 発表結果】

(5-1. 指標結果)

本指標発表結果及び反応は次の通りでした。

(5-2. 取引結果)

取引していません。

【6. 分析検証】

(6-1. 分析検証)

やっぱり反応しません。

(6-2. シナリオ検証)

取引しない指標なので、シナリオもありません。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

2017年11月29日

米国物価指標「PCEデフレータ」・実態指標「PCE(個人消費)・個人所得」発表前後のUSDJPY反応分析(2017年11月30日22:30発表結果検証済)

以下、「?T.指標予想要点」「?U.過去調査詳細」を事前投稿し、「?V.発表結果検証」を事後投稿しています。ブログの日付は事前投稿日となっています。指標発表後に事後投稿し、その日時は「?V.発表結果検証」のタイトル行付近に記載しています。

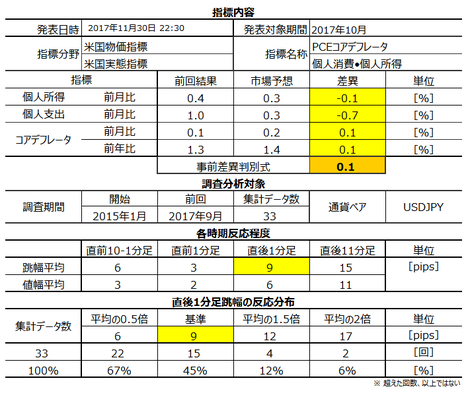

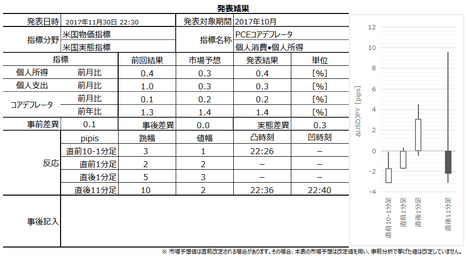

2017年11月30日22:30に米国物価指標「PCEデフレータ」・実態指標「PCE(個人消費)・個人所得」が発表されます。今回発表は2017年10月分の集計結果です。

今回の市場予想と前回結果は次の通りです。市場予想は本記事作成時点(11月28日)の値です。市場予想は発表直前に確認しておきましょう。

※ 上表判別式は、1?CD前年比事前差異ー1?CD前月比事前差異+1?PCE事前差異ー1?個人所得事前差異、です。「CD」は「コアデフレータ」を表し、事前差異は「市場予想ー前回結果」で求めます。この判別式と直前10-1分足の方向一致率は、過去33回の発表で78%です。

本指標の特徴は以下の通りです。

以下のシナリオで取引に臨みます。

以上の詳細ないしは論拠は、以下の「?T.調査・分析」に記しています。

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

PCEコアデフレータは個人消費の物価動向を示した物価指標です(食糧・エネルギーを除く)。個人消費(PCE)と個人所得は消費者の経済活動を表した実態指標です。

同時発表される個人消費(PCE)・個人所得・PCEコアデフレータにおいて、PCEコアデフレータが重視されています。これは、FRBが重視する物価指標がCPIでなくPCEコアデフレータだと言われているためです。その理由は、PCEコアデフレータよりもCPIには上方バイアスが生じるため、という解説があります。何を言っているのかはさておき、PCEコアデフレータが重要視されることはわかります。

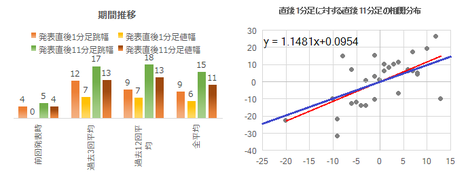

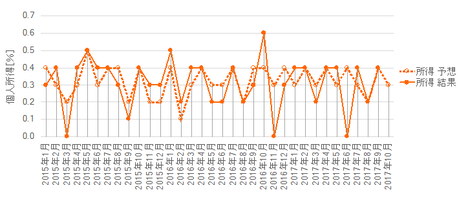

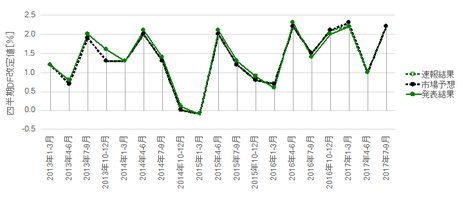

本指標への反応の期間推移と相関分布を下図に纏めておきます。

過去平均を見る限り、安定して反応が小さい(直後1分足跳幅が10pips未満)指標です。巻頭に挙げた直後1分足跳幅の分布表では、10pips以上反応したことは45%、6pips以下しか反応しなかったことが33%です。

相関分布を見ると、直後1分足が陽線だったときの方が、陰線だったときよりも、追撃を徹底して勝率が稼げそうです。

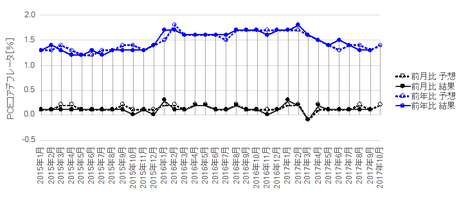

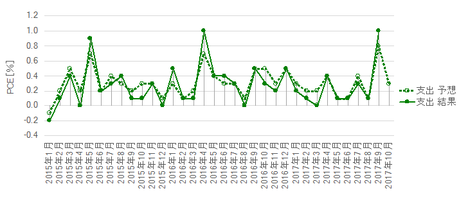

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

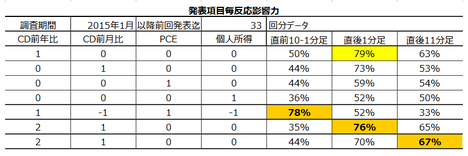

発表項目が多いため、見るべきポイントを絞り込むため、各項目毎に反応方向にどの程度影響しているのかを下表に纏めておきました。

事前差異(市場予想ー前回結果)判別式は、1?コアデフレータ前年比の事前差異ー1?コアデフレータ前月比の事前差異+1?PCEの事前差異ー1?個人所得の事前差異、という式を用います。このとき、この判別式の解の符号(プラスが陽線、マイナスが陰線)は、直前10-1分足との方向一致率が78%となっています。

事後差異(発表結果ー市場予想)判別式は、2?コアデフレータ前年比の事後差異+1?コアデフレータ前月比の事後差異、という式を用います。このとき、この判別式の解の符号は、直後1分足との方向一致率が76%となっています。

実態差異(発表結果ー前回結果)判別式も、2?コアデフレータ前年比の実態差異+1?コアデフレータ前月比の実態差異、という式を用います。このとき、この判別式の解の符号は、直後11分足との方向一致率が67%となっています。

上表の調査期間は2015年1月分から前回発表までの33回です。判別式の係数は今回から見直しています。

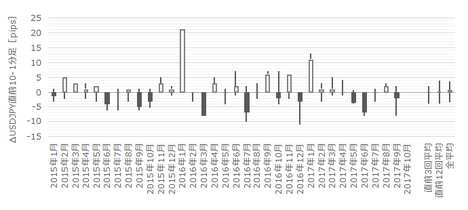

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

まず、直前10-1分足は、過去平均跳幅が6pipsです。その跳幅が10pips以上だったことは過去4回(頻度12%)あります。

この4回の直後1分足跳幅は10pipsで、これは直後1分足跳幅の過去全平均9pipsとほぼ同じです。直前10-1分足跳幅が大きくても、それが直後1分足も大きく反応することを示唆しているとは言えません。

次に、この4回の直前10-1分足と直後1分足の方向は3回(75%)一致しています。どちらかと言えば、直前10-1分足跳幅が大きいときには、直後1分足は直前10-1分足と同方向に反応する確率の方が高いものの、事例4回での3回でそれをアテにできるかは少し微妙です。

次に、直前1分足の過去平均跳幅は3pipsしかありません。その跳幅が10pips以上だったことは過去にありません。

ただ、直前1分足は明らかに陰線率が高くなっており、しかも逆ヒゲが目立ちます。この平均pipsだと、陽線側にヒゲが形成するのを待って逆張りする方が良いでしょう。ヒゲが形成しなければ取引するのを止めても良い訳です。

直後1分足の過去平均跳幅と値幅の差は3pips(1ー値幅/跳幅=戻り比率33%)です。反応が小さな指標の割に、戻り比率が小さいことがわかります(直後1分足跳幅が10pips以下の指標では、戻り比率が40%ぐらいになることが多い)。

直後1分足が10pips以上跳ねたことは過去11回あります(頻度33%)。その11回の直後11分足は、跳幅が直後1分足跳幅を超えたことが8回(73%)、値幅が超えたことは7回(64%)です。但し、直後1分足跳幅を超えて直後11分足値幅が伸びたことは5回(45%)しかありません。追撃にあたって、直後1分足終値を超えたポジションの長持ちは禁物です。

直後11分足のそれは4pips(戻り比率27%)です。反応が小さい指標の割に戻り比率が小さい指標です(直後1分足跳幅が10pips以下の指標では、戻り比率が40%ぐらいになることが多い)。

直後11分足跳幅が20pips以上だったことは、過去5回(頻度15%)あります。この5回の直後1分足跳幅は全て10pips以上となっています。

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 「指標一致性分析」 をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

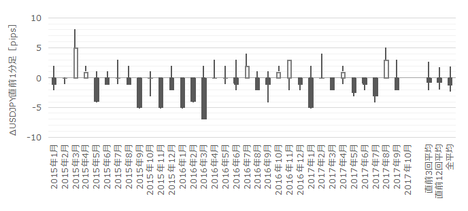

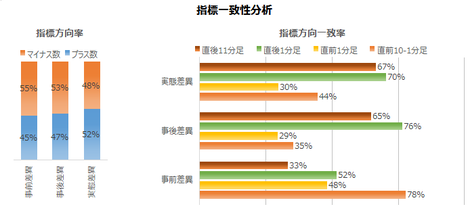

まず、指標一致性分析の結果を下図に示します。

事前差異と事後差異のプラス率とマイナス率には偏りが認められません。ややマイナス率の方が高いものの、この程度ならばらつきの範囲内で、指標の癖を示しているとは言えません。

事前差異と直前10-1分足の方向一致率は78%と、異常な偏りが認められます。今回の事前差異はプラスなので、直前10-1分足は陽線、ということになります。

事後差異と直後1分足の方向一致率が76%となっています。市場予想に対する発表結果の良し悪しには素直に反応しています。

次に、反応一致性分析の結果を下図に示します。

直前1分足の陰線率が74%と、偏りが見受けられます。

直後1分足と直後11分足の方向一致率は77%となっており、分析対象期間において反応方向が反転する心配はあまりないそうです(値幅を削る心配ではありません)。

最後に、反応性分析の結果を下図に示します。

直後1分足と直後11分足との方向一致率は77%です。そして、その77%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは79%です。

指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、指標発表後に反応方向を確認したら、追撃は早期開始です。

そして、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは58%です。58%という数字は、そんなに安心して追撃できる数字ではありません。追撃するなら、短期利確を繰り返しながら複数回に分けて行う方が良いでしょう。

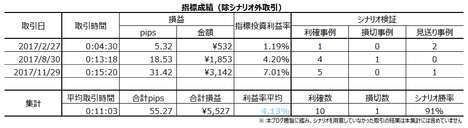

以下のシナリオで取引に臨みます。

以下は2017年12月1日に追記しています。

本指標発表結果及び反応は次の通りでした。

結果は、物価指標が前月比・前年比ともに前回を上回り予想と同値でした。個人消費は前回を下回り予想と同値、個人所得は前回同値で予想を上回りました。この結果の良し悪しは、ぱっと判断できません。

反応は、直後1分足が陽線で、直後11分足は陰線側に転じました。

物価が上昇したものの、まだ上昇基調に転じたと言えるほどではありません。

消費は前回を大きく下回ったものの、過去にも2015年5月分・2016年4月分が+0.9%・+1.0%と大きく伸びた翌月はそれぞれ+0.2%・+0.4%と大きく伸び率を下げています。

取引結果は次の通りでした。

指標発表時刻を跨いだポジションは、シナリオにより取りませんでした。

事前調査分析内容を以下に検証しておきます。

事前準備していたシナリオは次の通りです。

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

?T.指標予想要点

2017年11月30日22:30に米国物価指標「PCEデフレータ」・実態指標「PCE(個人消費)・個人所得」が発表されます。今回発表は2017年10月分の集計結果です。

今回の市場予想と前回結果は次の通りです。市場予想は本記事作成時点(11月28日)の値です。市場予想は発表直前に確認しておきましょう。

※ 上表判別式は、1?CD前年比事前差異ー1?CD前月比事前差異+1?PCE事前差異ー1?個人所得事前差異、です。「CD」は「コアデフレータ」を表し、事前差異は「市場予想ー前回結果」で求めます。この判別式と直前10-1分足の方向一致率は、過去33回の発表で78%です。

本指標の特徴は以下の通りです。

- 物価指標(PCEデフレータ)と実態指標(PCE・個人所得)とでは、同じだけ市場予想と発表結果がズレたなら、物価指標の方が反応方向への寄与が大きくなります。

直後1分足の反応方向は、2?CD事後差異+1?CD事後差異、という判別式符号(プラスが陽線、マイナスが陰線)との一致率が76%となっています。事後差異というのは(発表結果ー市場予想)のことです。

この式にはPCE及び個人所得の項がありません。過去の傾向を見る限り、直後1分足の判別式にそれらの項を設けると、直後1分足との方向一致率が悪化してしまいます。つまり、指標発表直後に着目するのはCDのみで構わない、ということです。 - 同月集計分のCPIの実態差異(発表結果ー前回結果)と本指標実態差異の方向一致率は、僅か27%しかありません。同月集計でなく月ズレが起きていないかは未検証です。

CB消費者信頼感指数や小売売上高は、PCEの先行指標という話があります。がしかし、同月集計の両指標の実態差異はともに50%前後で、相関があるとは言えません。同月集計でなく月ズレが起きていないかは未検証です。

以上は2015年1月から2017年7月分までの集計結果に基づいています。 - 初期反応は小さいものの、指標結果に素直に反応しがちです。発表から1分を過ぎても暫く反応を伸ばしがちですが、時間が経つと反応を伸ばし続けるか否か怪しくなります。

追撃は早期参加し、短期利確を繰り返しながら複数回に分けて行った方が良いでしょう。

以下のシナリオで取引に臨みます。

- 直前10-1分足は陽線と見込みます。

論拠は、指標一致性分析における事前差異と直前10-1分足の方向一致率の高さです。但し、直前10-1分足は過去平均で、跳幅6pips・値幅4pipsしかありません。あまり欲張らないことです。 - 直前1分足は、陽線側に跳ねたら逆張りで売ポジションを取ります。陽線側に跳ねなければ、あるいは、跳ねたときにポジションが取れなければ、取引は諦めます。

論拠は、過去の陰線率が高いものの、過去平均で跳幅3pips・値幅2pipsしかないためです。直前1分足は、陽線側に2-4pipsのヒゲが目立つので、そういうときに逆張りを狙うことにします。 - 直前10-1分足が10pips以上跳ねたら、指標発表直前に同じ方向にポジションを取り、発表直後の跳ねで利確/損切です。

過去33回の発表で、直前10-1分足が10pips以上跳ねたことは4回あります(頻度12%)。その4回のうち3回が、直前10-1分足が10pips以上跳ねた方向に、直後1分足は反応しています。但し、直後1分足跳幅は、過去平均で9pipsしかありません。5pipsも取れたら利確するつもりでいれば良いでしょう。

アテにする事例数としては少なすぎるので、お薦めはしません。 - 追撃は、反応方向を確認したら早期開始します。そして短期利確を繰り返しながら複数回行います。

反応性分析の結果、直後1分足と直後11分足の方向一致率が高く、跳幅同士は発表から1分を過ぎても反応を伸ばしがちなことを示しています。但し、終値同士を比較した場合は、反応を伸ばしたことが58%と、安心して追撃できる数字ではありません。だから、反応方向を確認したら早期参加し、その後は短期利確の繰り返しで、様子を見ながら追撃です。

以上の詳細ないしは論拠は、以下の「?T.調査・分析」に記しています。

?U.過去調査詳細

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

【1. 指標概要】

PCEコアデフレータは個人消費の物価動向を示した物価指標です(食糧・エネルギーを除く)。個人消費(PCE)と個人所得は消費者の経済活動を表した実態指標です。

同時発表される個人消費(PCE)・個人所得・PCEコアデフレータにおいて、PCEコアデフレータが重視されています。これは、FRBが重視する物価指標がCPIでなくPCEコアデフレータだと言われているためです。その理由は、PCEコアデフレータよりもCPIには上方バイアスが生じるため、という解説があります。何を言っているのかはさておき、PCEコアデフレータが重要視されることはわかります。

ーーー$€¥ーーー

本指標への反応の期間推移と相関分布を下図に纏めておきます。

過去平均を見る限り、安定して反応が小さい(直後1分足跳幅が10pips未満)指標です。巻頭に挙げた直後1分足跳幅の分布表では、10pips以上反応したことは45%、6pips以下しか反応しなかったことが33%です。

相関分布を見ると、直後1分足が陽線だったときの方が、陰線だったときよりも、追撃を徹底して勝率が稼げそうです。

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

発表項目が多いため、見るべきポイントを絞り込むため、各項目毎に反応方向にどの程度影響しているのかを下表に纏めておきました。

事前差異(市場予想ー前回結果)判別式は、1?コアデフレータ前年比の事前差異ー1?コアデフレータ前月比の事前差異+1?PCEの事前差異ー1?個人所得の事前差異、という式を用います。このとき、この判別式の解の符号(プラスが陽線、マイナスが陰線)は、直前10-1分足との方向一致率が78%となっています。

事後差異(発表結果ー市場予想)判別式は、2?コアデフレータ前年比の事後差異+1?コアデフレータ前月比の事後差異、という式を用います。このとき、この判別式の解の符号は、直後1分足との方向一致率が76%となっています。

実態差異(発表結果ー前回結果)判別式も、2?コアデフレータ前年比の実態差異+1?コアデフレータ前月比の実態差異、という式を用います。このとき、この判別式の解の符号は、直後11分足との方向一致率が67%となっています。

上表の調査期間は2015年1月分から前回発表までの33回です。判別式の係数は今回から見直しています。

(2-2. 過去反応)

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

まず、直前10-1分足は、過去平均跳幅が6pipsです。その跳幅が10pips以上だったことは過去4回(頻度12%)あります。

この4回の直後1分足跳幅は10pipsで、これは直後1分足跳幅の過去全平均9pipsとほぼ同じです。直前10-1分足跳幅が大きくても、それが直後1分足も大きく反応することを示唆しているとは言えません。

次に、この4回の直前10-1分足と直後1分足の方向は3回(75%)一致しています。どちらかと言えば、直前10-1分足跳幅が大きいときには、直後1分足は直前10-1分足と同方向に反応する確率の方が高いものの、事例4回での3回でそれをアテにできるかは少し微妙です。

次に、直前1分足の過去平均跳幅は3pipsしかありません。その跳幅が10pips以上だったことは過去にありません。

ただ、直前1分足は明らかに陰線率が高くなっており、しかも逆ヒゲが目立ちます。この平均pipsだと、陽線側にヒゲが形成するのを待って逆張りする方が良いでしょう。ヒゲが形成しなければ取引するのを止めても良い訳です。

直後1分足の過去平均跳幅と値幅の差は3pips(1ー値幅/跳幅=戻り比率33%)です。反応が小さな指標の割に、戻り比率が小さいことがわかります(直後1分足跳幅が10pips以下の指標では、戻り比率が40%ぐらいになることが多い)。

直後1分足が10pips以上跳ねたことは過去11回あります(頻度33%)。その11回の直後11分足は、跳幅が直後1分足跳幅を超えたことが8回(73%)、値幅が超えたことは7回(64%)です。但し、直後1分足跳幅を超えて直後11分足値幅が伸びたことは5回(45%)しかありません。追撃にあたって、直後1分足終値を超えたポジションの長持ちは禁物です。

直後11分足のそれは4pips(戻り比率27%)です。反応が小さい指標の割に戻り比率が小さい指標です(直後1分足跳幅が10pips以下の指標では、戻り比率が40%ぐらいになることが多い)。

直後11分足跳幅が20pips以上だったことは、過去5回(頻度15%)あります。この5回の直後1分足跳幅は全て10pips以上となっています。

【3. 定型分析】

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 「指標一致性分析」 をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

まず、指標一致性分析の結果を下図に示します。

事前差異と事後差異のプラス率とマイナス率には偏りが認められません。ややマイナス率の方が高いものの、この程度ならばらつきの範囲内で、指標の癖を示しているとは言えません。

事前差異と直前10-1分足の方向一致率は78%と、異常な偏りが認められます。今回の事前差異はプラスなので、直前10-1分足は陽線、ということになります。

事後差異と直後1分足の方向一致率が76%となっています。市場予想に対する発表結果の良し悪しには素直に反応しています。

次に、反応一致性分析の結果を下図に示します。

直前1分足の陰線率が74%と、偏りが見受けられます。

直後1分足と直後11分足の方向一致率は77%となっており、分析対象期間において反応方向が反転する心配はあまりないそうです(値幅を削る心配ではありません)。

最後に、反応性分析の結果を下図に示します。

直後1分足と直後11分足との方向一致率は77%です。そして、その77%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは79%です。

指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、指標発表後に反応方向を確認したら、追撃は早期開始です。

そして、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは58%です。58%という数字は、そんなに安心して追撃できる数字ではありません。追撃するなら、短期利確を繰り返しながら複数回に分けて行う方が良いでしょう。

【4. シナリオ作成】

以下のシナリオで取引に臨みます。

- 直前10-1分足は陽線と見込みます。

論拠は、指標一致性分析における事前差異と直前10-1分足の方向一致率の高さです。但し、直前10-1分足は過去平均で、跳幅6pips・値幅4pipsしかありません。あまり欲張らないことです。 - 直前1分足は、陽線側に跳ねたら逆張りで売ポジションを取ります。陽線側に跳ねなければ、あるいは、跳ねたときにポジションが取れなければ、取引は諦めます。

論拠は、過去の陰線率が高いものの、過去平均で跳幅3pips・値幅2pipsしかないためです。直前1分足は、陽線側に2-4pipsのヒゲが目立つので、そういうときに逆張りを狙うことにします。 - 直前10-1分足が10pips以上跳ねたら、指標発表直前に同じ方向にポジションを取り、発表直後の跳ねで利確/損切です。

過去33回の発表で、直前10-1分足が10pips以上跳ねたことは4回あります(頻度12%)。その4回のうち3回が、直前10-1分足が10pips以上跳ねた方向に、直後1分足は反応しています。但し、直後1分足跳幅は、過去平均で9pipsしかありません。5pipsも取れたら利確するつもりでいれば良いでしょう。 - 追撃は、反応方向を確認したら早期開始します。そして短期利確を繰り返しながら複数回行います。

反応性分析の結果、直後1分足と直後11分足の方向一致率が高く、跳幅同士は発表から1分を過ぎても反応を伸ばしがちなことを示しています。但し、終値同士を比較した場合は、反応を伸ばしたことが58%と、安心して追撃できる数字ではありません。だから、反応方向を確認したら早期参加し、その後は短期利確の繰り返しで、様子を見ながら追撃です。

以上

2017年11月30日22:30発表

以下は2017年12月1日に追記しています。

?V.発表結果検証

【5. 発表結果】

(5-1. 指標結果)

本指標発表結果及び反応は次の通りでした。

結果は、物価指標が前月比・前年比ともに前回を上回り予想と同値でした。個人消費は前回を下回り予想と同値、個人所得は前回同値で予想を上回りました。この結果の良し悪しは、ぱっと判断できません。

反応は、直後1分足が陽線で、直後11分足は陰線側に転じました。

物価が上昇したものの、まだ上昇基調に転じたと言えるほどではありません。

消費は前回を大きく下回ったものの、過去にも2015年5月分・2016年4月分が+0.9%・+1.0%と大きく伸びた翌月はそれぞれ+0.2%・+0.4%と大きく伸び率を下げています。

(5-2. 取引結果)

取引結果は次の通りでした。

指標発表時刻を跨いだポジションは、シナリオにより取りませんでした。

【6. 分析検証】

(6-1. 分析検証)

事前調査分析内容を以下に検証しておきます。

- 過去の直後1分足の反応方向は、2?CD事後差異+1?CD事後差異、という判別式符号(プラスが陽線、マイナスが陰線)との一致率が76%となっています。

この式に今回結果を代入しても解は0です。 - 過去の傾向では、初期反応は小さいものの、指標結果に素直に反応しがちです。発表から1分を過ぎても暫く反応を伸ばしがちですが、時間が経つと反応を伸ばし続けるか否か怪しくなります。

だいたいその通りでした。

(6-2. シナリオ検証)

事前準備していたシナリオは次の通りです。

- 直前10-1分足は陽線と見込みました。

結果は陽線でした。 - 直前1分足は、陽線側に跳ねたら逆張りで売ポジションを取るつもりでした。

結果は陽線で、反転せずに終わりました。 - 直前10-1分足が10pips以上跳ねたら、指標発表直前に同じ方向にポジションを取り、発表直後の跳ねで利確/損切するつもりでした。

結果は、直前10-1分足の跳ねが3pipsに留まりました。 - 追撃は、反応方向を確認したら早期開始し、短期利確を繰り返しながら複数回行うつもりでした。

指標発表から2分後には追撃を諦めました。どちらに伸びそうかがわからなかったからです。

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

欧州物価指標「HICP速報値」発表前後のEURJPY反応分析(2017年11月30日19:00発表結果検証済)

以下、「?T.調査・分析」を事前投稿し、「?U.結果・検証」を事後投稿しています。ブログの日付は事前投稿日となっています。指標発表後に事後投稿し、その日時は「?U.結果・検証」のタイトル行付近に記載しています。

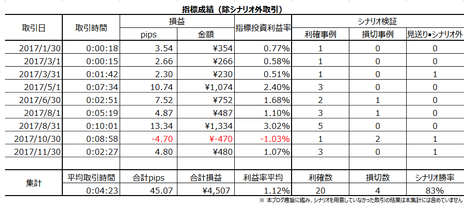

2017年11月30日19:00に欧州物価指標「HICP速報値」が発表されます。今回発表は2017年11月分の集計結果です。

今回の市場予想と前回結果は次の通りです。市場予想は本記事作成時点(11月28日)の値です。市場予想は発表直前に確認しておきましょう。

本指標の特徴は以下の通りです。

本指標での取引を行うなら、次の特徴は知っておいた方が良いでしょう。

直前1分足は陰線率が75%、直後1分足は陽線率が72%です。

以上の詳細ないしは論拠は、以下の「?T.調査・分析」に記しています。

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

本指標の意義は、ECB金融政策に影響を与えることです。

毎月、速報値と改定値が発表されます。速報値も改定値も反応は小さいものの、速報値の方が10pips前後の反応が期待できます。

速報値では前年比のみが発表されます。

ECBのHPは こちら です。

EU以外の日米独英豪等の主要国では、消費者物価指数をCPIと表します。欧州のそれだけがHICP(= Harmonized Indices of Consumer Prices)と表記されます。FX参加者にとってはHICPもCPIも同じ内容だと思っていても構いません。

消費者物価指数は、一般消費者から見た商品・サービスの価格変化を表しています。

ECB(欧州中央銀行)は、実質的にインフレ目標(前年比2%付近で以下)を設定しています。現在、その近辺まで回復したという見方と、まだ目標付近で安定していないという見方があり、ECB政策に絡むだけに本指標は重要視されています。

本指標は、前述の通り、ECBの政策決定に影響します。よって、FX各社のHPでは、重要度・注目度が高いとされています。それにも関わらず、本指標結果による反応への影響はかなり限られており(短時間で小さいの意)、取引にはあまり向いていません。

反応が限られている理由は、本指標発表前に欧州各国の物価指標が発表されるため、と考えられます。特に、独仏英伊といった主要国分は、発表毎にEURレートへの折込みが行われるため、本指標発表結果はその追認の意味しかないのでしょう。事実、後掲する指標結果推移を示すグラフでは、速報値であるにも関わらず、発表結果の市場予想との差異が非常に小さいことが特徴です。

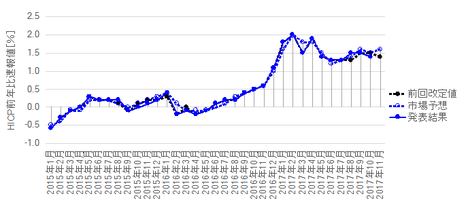

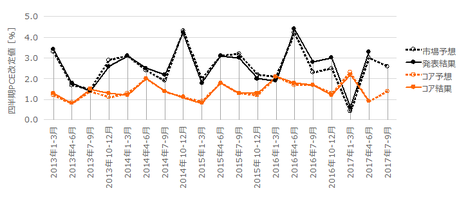

過去の発表結果と市場予想を下図に一覧します。

下図は、前回改定値と市場予想と発表結果をプロットしています。経済情勢を正確に分析するためには、発表値修正値を見るべきです。がしかし、このブログの目的は、発表結果がどう反応するかに特化しています。そのため、市場予想は発表直前の値をプロットし、定時発表値のままをプロットしています。後日、修正値が発表されても、このグラフには反映していません。

ふたつのグラフは、上がHICP前年比速報値で、下がコアHICP前年比速報値です。以下、面倒なので単に、前者をHICP、後者をコアHICPと記します。

簡単なことから見て取ると、本指標取引には関係ない話ですが、本指標の「改定値」は「指標分析に基づく取引」に全く向いていません。黒ドットが改定値のプロットですが、HICPのグラフでもコアHICPのグラフでも、黒ドットがほぼ速報値のドットに隠れて見えません。これは、本指標改定値が速報値からほとんど修正されていない、ということです。

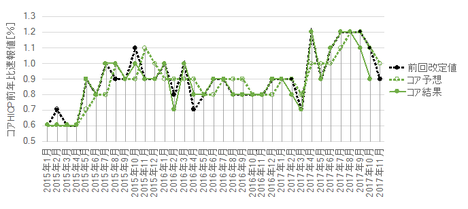

各項目が反応方向にどの程度影響しているのかを調べておきました。

一般に、事後差異(発表結果ー市場予想)と直後1分足の方向一致率は高くなります。この方向一致率が高いほど「素直に反応する」指標だと言えます。

上の2行は、予備計算のようなもので、項目毎の反応方向との一致率を求めています。

下の3行は、事前差異(市場予想ー前回改定値結果)・事後差異(発表結果ー市場予想)・実態差異(発表結果ー前回改定値結果)が、それぞれ直前10-1分足・直後1分足・直後11分足と一致率が高くなるように各項目への重み付けを行っています。

結論は、HICPとコアHICPの事前差異・事後差異・実態差異にどう重み付けを割り振っても、直前10-1分足・直後1分足・直後11分足と高い一致率となる係数が見出せません。つまり、指標発表なんて、その前後のローソク足の方向とあまり関係ないのです。

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

ここまでの話の通り、本指標のローソク足分析には意味がありません。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 「指標一致性分析」 をご参照願います。

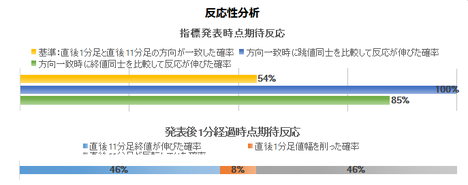

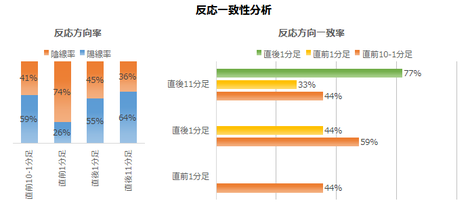

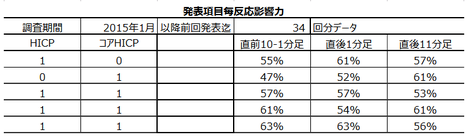

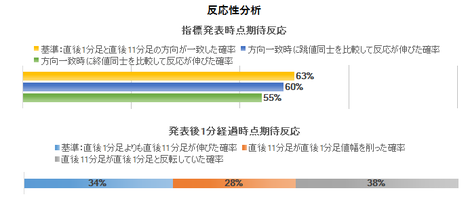

指標一致性分析の結果を下図に示します。

調査期間(2015年1月分以降)におけるグラフ推移が上昇基調ということもあって、事前差異のプラス率は67%と偏りがあります。実態差異のプラス率も69%と偏っており、この間の右上がりのグラフ形状と一致しています。

けれども、事前差異・事後差異・実態差異のそれぞれと、直前10-1分足・直前1分足・直後1分足・直後11分足の各ローソク足の方向一致率は、どれも40〜63%の範囲内に収まっています。

このことは、市場予想や発表結果がどうであれ反応方向にはあまり関係ない、ということを示しています。

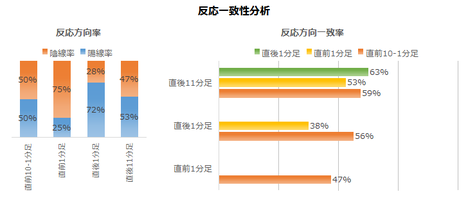

次に、反応一致性分析の結果を下図に示します。

直前1分足は陰線率が75%、直後1分足は陽線率が72%と、偏りが目立ちます。

先に形成されたローソク足と後で形成されるローソク足の間には、方向の一致や不一致が現れていません。

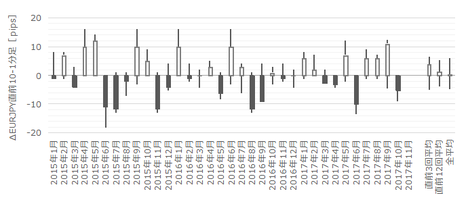

反応性分析の結果を下図に示します。

直後1分足と直後11分足との方向一致率は63%です。そして、その63%の方向一致時だけを取り上げて直後1分足と直後11分足とを比較すると、跳値同士・終値同士で反応が伸びたことは各60%・56%です。また、直後1分足終値がついた時点では、それからも反応が伸び続けて直後11分足終値が直後1分足終値を超えた事例は34%しかありません。

特にシナリオは用意していません。

本指標での取引を行うなら、直前1分足は陰線率が75%、直後1分足は陽線率が72%、ということは知っておいた方が良いでしょう。

以下は2017年12月1日に追記しています。

本指標発表結果及び反応は次の通りでした。

結果は、HICPが前回を上回ったもののコアは前月同値で、HICP・コアともに予想を下回りました。反応は陰線でした。

グラフは、HICPが2月分で2%に到達したものの、その後は1.5%で停滞しています。コアはもっと低く1%前後で停滞中です。エネルギーと食品の価格が前月より高くなっていた分だけ、HICPは僅かに前月を上回りました。

取引予定はありませんでした。

事前調査分析内容を以下に検証しておきます。

取引予定がなかったのでシナリオはありません。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

?T.指標予想要点

2017年11月30日19:00に欧州物価指標「HICP速報値」が発表されます。今回発表は2017年11月分の集計結果です。

今回の市場予想と前回結果は次の通りです。市場予想は本記事作成時点(11月28日)の値です。市場予想は発表直前に確認しておきましょう。

本指標の特徴は以下の通りです。

- 本指標は指標分析結果に基づく取引に向いていません。よって、取引は行いません。そういう指標もあるのです。

- その理由として、反応程度が小さい(直後1分足跳幅の過去平均10pips)ことには、まぁ目を瞑りましょう。

でも、指標発表後の反応が素直でないことは致命的です。事後差異(発表結果ー市場予想)と直後1分足との方向一致率が54%なので、指標結果が良くても悪くてもどちらに反応するかが半々です。素直に反応しない指標は、指標分析に基づく取引に向きません。

更に、追撃にもあまり適していません。指標発表後1分を経過後に、その10分後の値動きは、反応を伸ばしていたこと(34%)と、直後1分足の値幅を削っていたこと(28%)と、反転していたこと(38%)とが、ほぼ拮抗しています。これではサイコロを振ってどう動くか決めるのと大差ありません。 - 指標発表結果の影響でなければ、その時々のトレンドが影響しているのかも知れません。

がしかし、本指標の妙な特徴がそれも疑わせます。

調査期間(2015年1月分以降)におけるグラフ推移が上昇基調ということもあって、事前差異のプラス率は67%と偏りがあります。実態差異のプラス率も69%と偏っており、これら数値はこの間の右上がりのグラフ形状と一致しています。けれども、事前差異・事後差異・実態差異のそれぞれと、直前10-1分足・直前1分足・直後1分足・直後11分足の各ローソク足の方向一致率は、どれも40〜63%の範囲内に収まっています。

このことは、市場予想や発表結果がどうであれ反応方向にはあまり関係ない、ということを示しています。

本指標での取引を行うなら、次の特徴は知っておいた方が良いでしょう。

直前1分足は陰線率が75%、直後1分足は陽線率が72%です。

以上の詳細ないしは論拠は、以下の「?T.調査・分析」に記しています。

?T.調査・分析

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

【1. 指標概要】

本指標の意義は、ECB金融政策に影響を与えることです。

毎月、速報値と改定値が発表されます。速報値も改定値も反応は小さいものの、速報値の方が10pips前後の反応が期待できます。

速報値では前年比のみが発表されます。

ECBのHPは こちら です。

EU以外の日米独英豪等の主要国では、消費者物価指数をCPIと表します。欧州のそれだけがHICP(= Harmonized Indices of Consumer Prices)と表記されます。FX参加者にとってはHICPもCPIも同じ内容だと思っていても構いません。

消費者物価指数は、一般消費者から見た商品・サービスの価格変化を表しています。

ECB(欧州中央銀行)は、実質的にインフレ目標(前年比2%付近で以下)を設定しています。現在、その近辺まで回復したという見方と、まだ目標付近で安定していないという見方があり、ECB政策に絡むだけに本指標は重要視されています。

本指標は、前述の通り、ECBの政策決定に影響します。よって、FX各社のHPでは、重要度・注目度が高いとされています。それにも関わらず、本指標結果による反応への影響はかなり限られており(短時間で小さいの意)、取引にはあまり向いていません。

反応が限られている理由は、本指標発表前に欧州各国の物価指標が発表されるため、と考えられます。特に、独仏英伊といった主要国分は、発表毎にEURレートへの折込みが行われるため、本指標発表結果はその追認の意味しかないのでしょう。事実、後掲する指標結果推移を示すグラフでは、速報値であるにも関わらず、発表結果の市場予想との差異が非常に小さいことが特徴です。

過去の発表結果と市場予想を下図に一覧します。

下図は、前回改定値と市場予想と発表結果をプロットしています。経済情勢を正確に分析するためには、発表値修正値を見るべきです。がしかし、このブログの目的は、発表結果がどう反応するかに特化しています。そのため、市場予想は発表直前の値をプロットし、定時発表値のままをプロットしています。後日、修正値が発表されても、このグラフには反映していません。

ふたつのグラフは、上がHICP前年比速報値で、下がコアHICP前年比速報値です。以下、面倒なので単に、前者をHICP、後者をコアHICPと記します。

簡単なことから見て取ると、本指標取引には関係ない話ですが、本指標の「改定値」は「指標分析に基づく取引」に全く向いていません。黒ドットが改定値のプロットですが、HICPのグラフでもコアHICPのグラフでも、黒ドットがほぼ速報値のドットに隠れて見えません。これは、本指標改定値が速報値からほとんど修正されていない、ということです。

ーーー$€¥ーーー

各項目が反応方向にどの程度影響しているのかを調べておきました。

一般に、事後差異(発表結果ー市場予想)と直後1分足の方向一致率は高くなります。この方向一致率が高いほど「素直に反応する」指標だと言えます。

上の2行は、予備計算のようなもので、項目毎の反応方向との一致率を求めています。

下の3行は、事前差異(市場予想ー前回改定値結果)・事後差異(発表結果ー市場予想)・実態差異(発表結果ー前回改定値結果)が、それぞれ直前10-1分足・直後1分足・直後11分足と一致率が高くなるように各項目への重み付けを行っています。

結論は、HICPとコアHICPの事前差異・事後差異・実態差異にどう重み付けを割り振っても、直前10-1分足・直後1分足・直後11分足と高い一致率となる係数が見出せません。つまり、指標発表なんて、その前後のローソク足の方向とあまり関係ないのです。

(2-2. 過去反応)

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

ここまでの話の通り、本指標のローソク足分析には意味がありません。

【3. 定型分析】

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 「指標一致性分析」 をご参照願います。

指標一致性分析の結果を下図に示します。

調査期間(2015年1月分以降)におけるグラフ推移が上昇基調ということもあって、事前差異のプラス率は67%と偏りがあります。実態差異のプラス率も69%と偏っており、この間の右上がりのグラフ形状と一致しています。

けれども、事前差異・事後差異・実態差異のそれぞれと、直前10-1分足・直前1分足・直後1分足・直後11分足の各ローソク足の方向一致率は、どれも40〜63%の範囲内に収まっています。

このことは、市場予想や発表結果がどうであれ反応方向にはあまり関係ない、ということを示しています。

次に、反応一致性分析の結果を下図に示します。

直前1分足は陰線率が75%、直後1分足は陽線率が72%と、偏りが目立ちます。

先に形成されたローソク足と後で形成されるローソク足の間には、方向の一致や不一致が現れていません。

反応性分析の結果を下図に示します。

直後1分足と直後11分足との方向一致率は63%です。そして、その63%の方向一致時だけを取り上げて直後1分足と直後11分足とを比較すると、跳値同士・終値同士で反応が伸びたことは各60%・56%です。また、直後1分足終値がついた時点では、それからも反応が伸び続けて直後11分足終値が直後1分足終値を超えた事例は34%しかありません。

【4. シナリオ作成】

特にシナリオは用意していません。

本指標での取引を行うなら、直前1分足は陰線率が75%、直後1分足は陽線率が72%、ということは知っておいた方が良いでしょう。

以上

2017年11月30日19:00発表

以下は2017年12月1日に追記しています。

?V.発表結果検証

【5. 発表結果】

(5-1. 指標結果)

本指標発表結果及び反応は次の通りでした。

結果は、HICPが前回を上回ったもののコアは前月同値で、HICP・コアともに予想を下回りました。反応は陰線でした。

グラフは、HICPが2月分で2%に到達したものの、その後は1.5%で停滞しています。コアはもっと低く1%前後で停滞中です。エネルギーと食品の価格が前月より高くなっていた分だけ、HICPは僅かに前月を上回りました。

(5-2. 取引結果)

取引予定はありませんでした。

【6. 分析検証】

(6-1. 分析検証)

事前調査分析内容を以下に検証しておきます。

- 直後1分足跳幅は、過去平均10pipsに対し今回は15pipsでした。

指標結果は予想を下回っており、陰線での反応は素直でした。過去の事後差異と直後1分足との方向一致率は54%なので、今回の結果で来月は1〜3%ぐらい一致率が高くなるかも知れません。がしかし、それでも60%には届きません。せめて70%ぐらいは素直に反応すると信じられなければ、指標分析に基づく取引はできません。

(6-2. シナリオ検証)

取引予定がなかったのでシナリオはありません。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

2017年11月28日

米国経済指標「四半期GDP改定値」発表前後のUSDJPY反応分析(2017年11月29日22:30発表結果検証済)

以下、「?T.指標予想要点」「?U.過去調査詳細」を事前投稿し、「?V.発表結果検証」を事後投稿しています。ブログの日付は事前投稿日となっています。指標発表後に事後投稿し、その日時は「?V.発表結果検証」のタイトル行付近に記載しています。

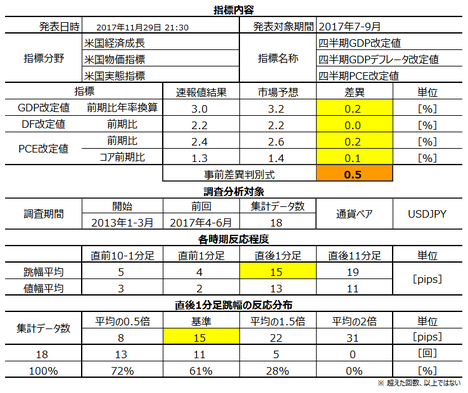

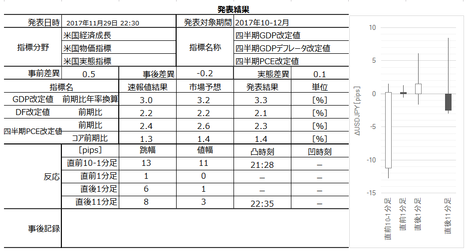

2017年11月29日22:30に米国経済指標「四半期GDP改定値」が発表されます。今回発表は2017年7-9月期分の集計結果です。

2017年7-9月期分速報値は既に10月27日に発表されており、前期4-6月期分確定値は9月28日に発表されています。各項目とも、4-6月期より僅かに低下した7-9月期速報値が、4-6月期を僅かに超えるように予想されています。

今回の市場予想と前回速報値結果は次の通りです。市場予想は本記事作成時点の値です。市場予想は発表直前に確認しておきましょう。

本指標の特徴は以下の通りです。

以下のシナリオで取引に臨みます。

以上の詳細ないしは論拠は、以下の「?T.調査・分析」に記しています。

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

GDPは、当該期米国の総合的な経済実態を表していることです。経済実態が悪ければ、金融政策を始め、あらゆる政策に影響を与えます。

デフレータ(価格指数)は物価変動を示しています。

PCE(個人消費支出)は米国GDPの約70%を占めています。自動車・家電等の耐久財と、食品・衣料等の非耐久財と、外食・交通費等のサービス支出と、からなります。

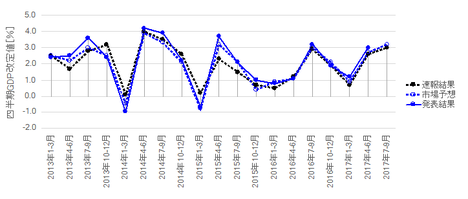

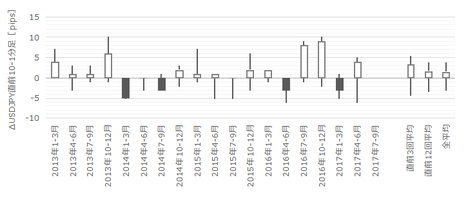

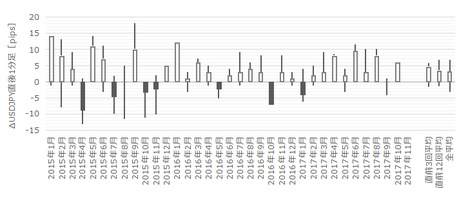

本指標への反応の期間推移と相関分布を下図に纏めておきます。

最も指標結果に素直に反応する直後1分足跳幅は過去平均で15pipsです。15pipsというと、平均的な反応程度しかなく、重要度や注目度の割に反応が小さくがっかりしがちです。8pips以下しか反応しなかったことさえ、28%あります。

過去の直後1分足値幅(x)に対する直後11分足値幅(y)は、xの係数が0.8と、1を下回っています。指標発表後に同じ方向に反応が伸び悩むことがわかります。但し、直後1分足が陽線で値幅が20pips近くになると、反応はその後も伸びていることが分布図からわかります。

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

見るべきポイントを絞り込むため、主要項目毎に反応方向にどの程度影響しているのかを下表に纏めておきました。

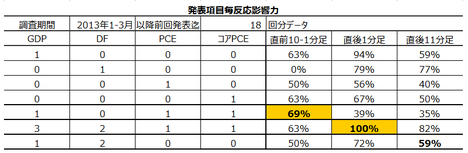

下表は、2015年1-3月期〜2017年4-6月期の計18回のデータに基づいています(改訂しました)。その結果、一部回帰式は係数を今回から変更しています。

上表の上4行は、各項目をひとつずつ反応方向との一致率を求めています。これは予備計算のようなもので、この予備計算は最も反応方向との一致率が高い項目に注目しています。

上から5行目は、事前差異(市場予想ー前回結果)と直前10-1分足の方向一致率が高くなるように、各項目の係数を求めています。

上から6行目は、事後差異(発表結果ー市場予想)と直後1分足の方向一致率が高くなるように、各項目の係数を求めています。

最下段7行目は、実体差異(前回改定値結果ー市場予想)と直後11分足の方向一致率が高くなるように、各項目の係数を求めています。

結果、1?GDPの事前差異+1?PCEの事前差異+1?コアPCEの事前差異、の解の符号(プラスが陽線、マイナスが陰線)が、直前10-1分足との方向一致率が69%となりました。

また、3?GDPの事後差異+2?デフレータの事後差異+1?PCEの事後差異+1?コアPCEの事後差異、の解の符号が、直後1分足との方向一致率が100%となりました。

そして、1?GDPの実態差異+2?デフレータの実態差異、の解の符号が、直後11分足との方向一致率が59%となりました。

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

まず、直前10-1分足は過去平均跳幅が5pipsです。その跳幅が10pips以上だったことは過去2回(頻度11%)あります。

この2回の直後1分足跳幅は13pipsで、これは直後1分足跳幅の過去全平均15pipsとほぼ同じです。直前10-1分足跳幅が大きくても、それで直後1分足跳幅も大きくなるとは言えません。次に、この2回の直前10-1分足と直後1分足の方向は1回(50%)一致しています。直前10-1分足が大きく跳ねても、直後1分足がその方向に反応するとは言えません。釣られて痛い目に遭わないように気を付けましょう。

次に、直前1分足の過去平均跳幅は4pipsです。その跳幅が10pips以上だったことは過去にありません。

また、直前1分足はヒゲが目立っています。pipsも小さいし、方向に偏りも見られない以上、取引は避けた方が良いでしょう。

そして、直後1分足の過去平均跳幅と値幅の差は2pips(1ー値幅/跳幅=戻り比率13%)です。直後11分足のそれは8pips(戻り比率42%)です。指標発表から1分を過ぎると、戻り比率が40%を超えており、高値(安値)掴みには気を付けた方が良いでしょう。

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 「指標一致性分析」 をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

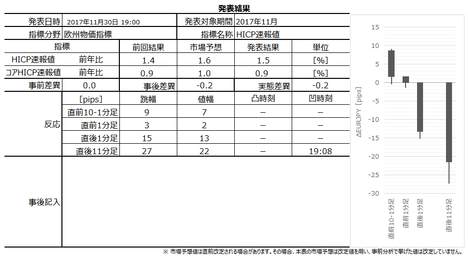

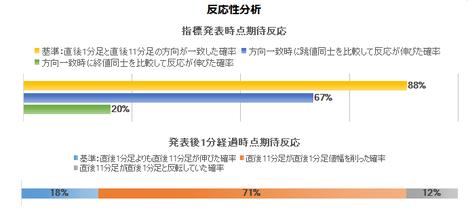

まず、指標一致性分析の結果を下表に示します。

事前差異・事後差異・実態差異はプラス率がそれぞれ56%・76%・67%、と偏りがあります。市場予想は低めになりがちで、発表結果は高めになりがち、ということです。

事前差異と直前10-1分足は方向一致率が69%となっています。今回の事前差異はプラスなので、直前10-1分足は陽線の可能性が高い、というこです。

また、事後差異と直後1分足は方向一致率が100%となっています。発表結果の市場予想に対する良し悪しには、極まて素直に反応しています。

次に、反応一致性分析の結果を下表に示します。

まず、直前10-1分足・直後1分足・直後11分足の陽線率は、それぞれ75%・72%・71%と、かなり偏りがあります。

そして、直前1分足は直前10-1分足との方向一致率が25%(不一致率75%)なので、陰線となる可能性が高い、と見込まめます。

最後に、反応性分析の結果を下表に示します。

直後1分足と直後11分足との方向一致率は88%です。そして、その88%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは67%です。

指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、指標発表後に反応方向を確認したら、追撃は早期開始もアリと言えるでしょう。

けれども、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは18%しかありません。71%の直後11分足は直後1分足の値幅を削っています。

つまり、本指標への反応は、発表から1分を過ぎたら逆張りの方が勝率が稼げます。

以下のシナリオで取引に臨みます。

以下は2017年11月30日に追記しています。

本指標発表結果及び反応は次の通りでした。

GDPは速報値・市場予想を上回ったものの、デフレータは横這いで、四半期個人消費は市場予想を下回りました。項目毎の良し悪しがややこしい結果でした。

反応は、22:00頃の111.6付近から指標発表直前にはほぼ112円に達していました。発表後は、指標結果の解釈が難しかったことと、指標発表前に既にUSDが買われていたこともあって、直前1分足が陽線で直後11分足は陰線となりました。

取引結果は次の通りでした。

事前調査分析内容には問題ありません。

事前準備していたシナリオには問題ありません。

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

?T.指標予想要点

2017年11月29日22:30に米国経済指標「四半期GDP改定値」が発表されます。今回発表は2017年7-9月期分の集計結果です。

2017年7-9月期分速報値は既に10月27日に発表されており、前期4-6月期分確定値は9月28日に発表されています。各項目とも、4-6月期より僅かに低下した7-9月期速報値が、4-6月期を僅かに超えるように予想されています。

今回の市場予想と前回速報値結果は次の通りです。市場予想は本記事作成時点の値です。市場予想は発表直前に確認しておきましょう。

本指標の特徴は以下の通りです。

- 事前差異・事後差異・実態差異はプラス率がそれぞれ56%・76%・67%、と偏りがあります。市場予想は低めになりがちで、発表結果は高めになりがち、ということです。結果、直前10-1分足・直後1分足・直後11分足の陽線率は、それぞれ75%・72%・71%と、かなり偏っています。

- 直後1分足の戻り比率は13%しかないものの、直後11分足のそれは42%もあります。その結果、直後11分足が直後1分足の値幅を削ったことが71%にも達しています。指標発表から1分を過ぎたら、そのまま反応を伸ばすか反転するのか、上下に迷っているうちに結果的に値幅を削ったことが多いということでしょう。

ともあれ、反応を一方向に伸ばすような指標ではありません。 - 反応程度は平均的で、指標結果の良し悪しに素直に反応します。過去の発表項目毎の事後差異と直後1分足の判別式は、3?GDPの事後差異+2?デフレータの事後差異+1?PCEの事後差異+1?コアPCEの事後差異、の解の符号が、直後1分足との方向一致率が100%となりました(式は今回から改訂しています)。

追撃は発表から1分過ぎまでで、その後は前述の通り値を戻す傾向があります。がしかし、直後1分足値幅は過去平均で13pipsしかないため、その値幅を削った確率が71%もあっても、逆張りのリスクの割にpipsが稼ぎにくい指標です。

以下のシナリオで取引に臨みます。

- 直前10-1分足は陽線と見込みます。

指標一致性分析の結果、事前差異との方向一致率が69%あります。反応一致性分析の結果、過去の陽線率も75%あります。 - 直前1分足は、直前10-1分足と逆方向と見込みます。

指標一致性分析の結果、直前10-1分足と直前1分足の方向一致率は25%(不一致率75%)となっています。 - 直後1分足は陽線と見込みます。指標発表直前にポジションを取り、発表直後の跳ねで利確(損切)します。

市場予想は低めで発表結果が高めになりがちな過去傾向と、反応一致性分析で過去の陽線率が72%あります。 - 追撃は、方向確認したら早期開始し、なるべく発表から1分以内に早期利確を狙います。

- 発表直後ないしは発表から1分を過ぎたら、直後1分足終値よりも反応を伸ばした時点で、逆張りポジション取得の機会を窺います。

但し、直後1分足と直後11分足は、後者が前者の値幅を削ったことが71%で、両者が反転したことは12%です。よって、この逆張りは欲張らずに数pipsが狙い目ということです。

以上の詳細ないしは論拠は、以下の「?T.調査・分析」に記しています。

?U.過去調査詳細

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

【1. 指標概要】

GDPは、当該期米国の総合的な経済実態を表していることです。経済実態が悪ければ、金融政策を始め、あらゆる政策に影響を与えます。

デフレータ(価格指数)は物価変動を示しています。

PCE(個人消費支出)は米国GDPの約70%を占めています。自動車・家電等の耐久財と、食品・衣料等の非耐久財と、外食・交通費等のサービス支出と、からなります。

ーーー$€¥ーーー

本指標への反応の期間推移と相関分布を下図に纏めておきます。

最も指標結果に素直に反応する直後1分足跳幅は過去平均で15pipsです。15pipsというと、平均的な反応程度しかなく、重要度や注目度の割に反応が小さくがっかりしがちです。8pips以下しか反応しなかったことさえ、28%あります。

過去の直後1分足値幅(x)に対する直後11分足値幅(y)は、xの係数が0.8と、1を下回っています。指標発表後に同じ方向に反応が伸び悩むことがわかります。但し、直後1分足が陽線で値幅が20pips近くになると、反応はその後も伸びていることが分布図からわかります。

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

見るべきポイントを絞り込むため、主要項目毎に反応方向にどの程度影響しているのかを下表に纏めておきました。

下表は、2015年1-3月期〜2017年4-6月期の計18回のデータに基づいています(改訂しました)。その結果、一部回帰式は係数を今回から変更しています。

上表の上4行は、各項目をひとつずつ反応方向との一致率を求めています。これは予備計算のようなもので、この予備計算は最も反応方向との一致率が高い項目に注目しています。

上から5行目は、事前差異(市場予想ー前回結果)と直前10-1分足の方向一致率が高くなるように、各項目の係数を求めています。

上から6行目は、事後差異(発表結果ー市場予想)と直後1分足の方向一致率が高くなるように、各項目の係数を求めています。

最下段7行目は、実体差異(前回改定値結果ー市場予想)と直後11分足の方向一致率が高くなるように、各項目の係数を求めています。

結果、1?GDPの事前差異+1?PCEの事前差異+1?コアPCEの事前差異、の解の符号(プラスが陽線、マイナスが陰線)が、直前10-1分足との方向一致率が69%となりました。

また、3?GDPの事後差異+2?デフレータの事後差異+1?PCEの事後差異+1?コアPCEの事後差異、の解の符号が、直後1分足との方向一致率が100%となりました。

そして、1?GDPの実態差異+2?デフレータの実態差異、の解の符号が、直後11分足との方向一致率が59%となりました。

(2-2. 過去反応)

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

まず、直前10-1分足は過去平均跳幅が5pipsです。その跳幅が10pips以上だったことは過去2回(頻度11%)あります。

この2回の直後1分足跳幅は13pipsで、これは直後1分足跳幅の過去全平均15pipsとほぼ同じです。直前10-1分足跳幅が大きくても、それで直後1分足跳幅も大きくなるとは言えません。次に、この2回の直前10-1分足と直後1分足の方向は1回(50%)一致しています。直前10-1分足が大きく跳ねても、直後1分足がその方向に反応するとは言えません。釣られて痛い目に遭わないように気を付けましょう。

次に、直前1分足の過去平均跳幅は4pipsです。その跳幅が10pips以上だったことは過去にありません。

また、直前1分足はヒゲが目立っています。pipsも小さいし、方向に偏りも見られない以上、取引は避けた方が良いでしょう。

そして、直後1分足の過去平均跳幅と値幅の差は2pips(1ー値幅/跳幅=戻り比率13%)です。直後11分足のそれは8pips(戻り比率42%)です。指標発表から1分を過ぎると、戻り比率が40%を超えており、高値(安値)掴みには気を付けた方が良いでしょう。

【3. 定型分析】

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 「指標一致性分析」 をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

まず、指標一致性分析の結果を下表に示します。

事前差異・事後差異・実態差異はプラス率がそれぞれ56%・76%・67%、と偏りがあります。市場予想は低めになりがちで、発表結果は高めになりがち、ということです。

事前差異と直前10-1分足は方向一致率が69%となっています。今回の事前差異はプラスなので、直前10-1分足は陽線の可能性が高い、というこです。

また、事後差異と直後1分足は方向一致率が100%となっています。発表結果の市場予想に対する良し悪しには、極まて素直に反応しています。

次に、反応一致性分析の結果を下表に示します。

まず、直前10-1分足・直後1分足・直後11分足の陽線率は、それぞれ75%・72%・71%と、かなり偏りがあります。

そして、直前1分足は直前10-1分足との方向一致率が25%(不一致率75%)なので、陰線となる可能性が高い、と見込まめます。

最後に、反応性分析の結果を下表に示します。

直後1分足と直後11分足との方向一致率は88%です。そして、その88%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは67%です。

指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、指標発表後に反応方向を確認したら、追撃は早期開始もアリと言えるでしょう。

けれども、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは18%しかありません。71%の直後11分足は直後1分足の値幅を削っています。

つまり、本指標への反応は、発表から1分を過ぎたら逆張りの方が勝率が稼げます。

【4. シナリオ作成】

以下のシナリオで取引に臨みます。

- 直前10-1分足は陽線と見込みます。

指標一致性分析の結果、事前差異との方向一致率が69%あります。反応一致性分析の結果、過去の陽線率も75%あります。 - 直前1分足は、直前10-1分足と逆方向と見込みます。

指標一致性分析の結果、直前10-1分足と直前1分足の方向一致率は25%(不一致率75%)となっています。 - 直後1分足は陽線と見込みます。指標発表直前にポジションを取り、発表直後の跳ねで利確(損切)します。

市場予想は低めで発表結果が高めになりがちな過去傾向と、反応一致性分析で過去の陽線率が72%あります。 - 追撃は、方向確認したら早期開始し、なるべく発表から1分以内に早期利確を狙います。

- 発表直後ないしは発表から1分を過ぎたら、直後1分足終値よりも反応を伸ばした時点で、逆張りポジション取得の機会を窺います。

但し、直後1分足と直後11分足は、後者が前者の値幅を削ったことが71%で、両者が反転したことは12%です。よって、この逆張りは欲張らずに数pipsが狙い目ということです。

以上

2017年11月29日22:30発表

以下は2017年11月30日に追記しています。

?V.発表結果検証

【5. 発表結果】

(5-1. 指標結果)

本指標発表結果及び反応は次の通りでした。

GDPは速報値・市場予想を上回ったものの、デフレータは横這いで、四半期個人消費は市場予想を下回りました。項目毎の良し悪しがややこしい結果でした。

反応は、22:00頃の111.6付近から指標発表直前にはほぼ112円に達していました。発表後は、指標結果の解釈が難しかったことと、指標発表前に既にUSDが買われていたこともあって、直前1分足が陽線で直後11分足は陰線となりました。

(5-2. 取引結果)

取引結果は次の通りでした。

【6. 分析検証】

(6-1. 分析検証)

事前調査分析内容には問題ありません。

(6-2. シナリオ検証)

事前準備していたシナリオには問題ありません。

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

2017年11月27日

米国景気指標「CB消費者信頼感指数」発表前後のUSDJPY反応分析(2017年11月28日24:00発表結果検証済)

以下、「?T.指標予想要点」「?U.過去調査詳細」を事前投稿し、「?V.発表結果検証」を事後投稿しています。ブログの日付は事前投稿日となっています。指標発表後に事後投稿し、その日時は「?V.発表結果検証」のタイトル行付近に記載しています。

2017年11月28日24:00に米国景気指標「CB消費者信頼感指数」が発表されます。今回発表は2017年11月分の集計結果です。

今回の市場予想と前回結果は次の通りです。市場予想は本記事作成時点(11月26日)の値です。市場予想は発表直前に確認しておきましょう。

本指標の特徴は以下の通りです。

そして、次のシナリオで取引に臨みます。

大して反応しないので、無理に取引する必要なんてありません。大して反応しないくせに、シナリオは少し複雑です。

以上の詳細ないしは論拠は、以下の「?T.調査・分析」に記しています。

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

CBはConference Board(全米産業審議委員会)の略で、消費者信頼感指数というのは消費者のセンチメント(消費マインド)を指数化した景気指標です。基準は1985年を100とし、毎月5000世帯対象のアンケート調査結果を集計しています。

調査は、(a) 現在の景況感、(b) 現在の雇用状況、(c) 6か月先の景況感、(d) 6か月先の雇用、(e) 6か月先の所得、について行われます。6か月以内の購入計画(自動車・住宅など)についても行われますが、この項目が(c)や(e)に含まれるのか否かは確認できていません。いずれにせよ、これら5項目について「楽観している」か「悲観している」かを指数化しています。

指数化にあたっては、現状の経済と雇用に関する2項目の平均が「現状指数」で、経済・雇用・所得の先行きに関する3項目の平均(季節調整実施)が「期待指数」です。そして、これら5項目の平均値が消費者信頼感指数です。

この内容はUM(ミシガン大学)消費者信頼感指数と同じです。よって、調査数の差(UMは確報値で500名)こそあれ、原理的にはUMがCBの先行指標と言えるでしょう。そう解説している入門記事も多いようです。

がしかし、後述するように、少なくとも直近のデータを見る限り、両指標の単月毎の改善・悪化には相関がありません。

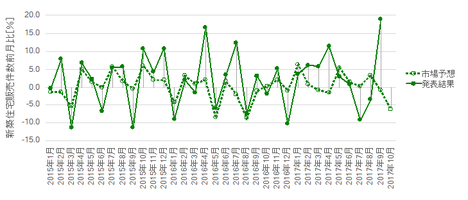

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

グラフ推移は、2016年5月分をボトムに、その後は上昇基調が続いています。がしかし、2017年3月分をピークに上昇が停滞しています。前月2017年10月分は、久しぶりにそのピークを僅かに更新しました。

直近の他の景気指標でも、再上昇に転じた指標は多く、本指標もまた再上昇転換が期待されています。

今回の市場予想は、前回結果を下回っており、停滞から再上昇への転換との見方を保つためには、最低でも2017年8月分の122.9を上回る必要があります。

がしかし、11月月初こそダウは上昇したものの、上旬から中旬にかけてはロシアゲートでの元補佐官への事情聴取報道があって、ダウが落ち込んでいます。前月が直近ピークを上抜けたこともあり、当月は予想を下回るかも知れません。

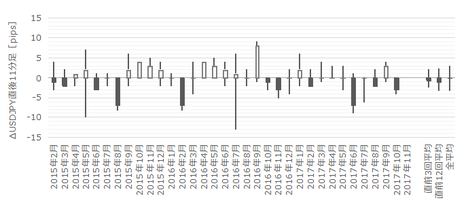

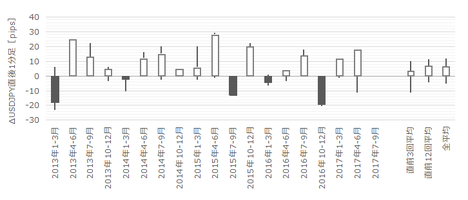

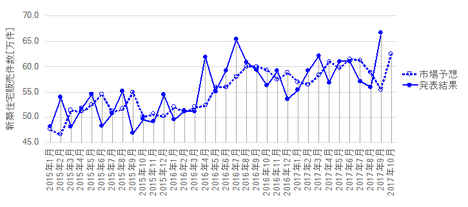

過去分布の期間推移と相関分布を下図に示します。

反応が小さな指標なので、5pipsも取れたら利確・損切した方が良さそうです。

また、直後1分足値幅(x)に対して直後11分足値幅(y)は、一次回帰式(赤線)の係数が1を超えています。分布を統計的に解釈する限り、反応は1方向に伸びがちだということになります。

がしかし、第一象限と第三象限を結ぶ対角線(青線)の上下の実分布を見る限り、少し違う解釈をした方が良さそうです。順張りでの追撃は、直後1分足が陽線だったなら値幅10pips以上、陰線だったなら5pips以上のときに行う方が良さそうです。

2015年2月以降前回までの33回で、発表結果と市場予想の大小関係が前月と翌月で入れ替わった回数は18回(入れ替わり率55%)です。

市場予想後追い型とは言えません。

本指標は、先行発表(11月10日)された同じ11月分のUM消費者信頼感指数速報値と、調査期間・発表時期・調査目的・調査方法がほぼ同じです。両指標間に相関がないか、調べておきました。

相関の有無は、それぞれの指標の実態差異(発表結果ー前回結果)を用いて調べます。事前差異・事後差異・実態差異のうち、市場予想が含まれないのは実態差異だけだからです。もし両指標の間に相関があるなら、実態差異(発表結果ー前回結果)に現れるはずです。

がしかし、上図の通り、両指標の実態差異一致率は41%しかないことがわかりました。41%なら、一致するか一致しないかをサイコロを振って決めても同じです。

よって、UM速報値とCBとの間には、調査期間・発表時期・調査目的・調査方法がほぼ同じであるにも関わらず相関がない、と言えます。

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

まず、直前10-1分足は過去平均跳幅が7pipsです。その跳幅が10pips以上だったことは過去5回(頻度15%)あります。

この5回の直後1分足跳幅平均は10pipsで、これは直後1分足跳幅の過去全平均9pipsとほぼ同じです。直前10-1分足跳幅が大きくても、それが直後1分足跳幅も大きくなるとは言えません。そして、この5回の直前10-1分足と直後1分足の方向は3回一致しており、一致しなかった2回の直後1分足は同値終了です(期待的中率100%、同値は集計しない)。

よって、直後10-1分足が10pips以上跳ねたときには、直後1分足も同方向に跳ねる可能性が高いと言えます。跳ねの程度は、過去平均と同程度です。

次に、直前1分足の過去平均跳幅は4pipsです。その跳幅が10pips以上だったことは過去1回しかありません。その1回の直後1分足跳幅は13pipsで、直前1分足と直後1分足の方向は一致しています。

そして、直後1分足の過去平均跳幅と値幅の差は4pips(1ー値幅/跳幅=戻り比率44%)です。直後11分足のそれは6pips(戻り比率40%)です。戻り比率がそれぞれ40%を超えており、高値(安値)掴みには気を付けた方が良いでしょう。

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 「指標一致性分析」 をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

まず、指標一致性分析の結果を下図に示します。

事前差異のマイナス率は63%となっています。一方、事後差異のプラス率は62%です。市場予想は低めに予想され、発表結果はそれを上回りがちです。ただ、それほど極端な偏りとは言えません。

事前差異と直前1分足の方向一致率は24%(不一致率76%)となっています。現時点での今回の事前差異はマイナスなので、直前1分足が陽線となる期待的中率が76%ということです。

事後差異と直後1分足の方向一致率が84%、実態差異と直後11分足との方向一致率は70%となっています。市場予想や前回結果に対する発表結果の良し悪しには素直に反応する指標です。

次に、反応一致性分析の結果を下図に示します。

直後1分足の陽線率が78%と、異常な偏りが見受けられます。指標発表前の直前10-1分足や直前1分足に偏りがなく、指標発表後の直後1分足に偏りがあるというのは本指標の特徴です。

そして、直後1分足と直後11分足の方向一致率が72%と高いことを除けば、先に形成されたローソク足が、後で形成されるローソク足の方向を示唆している兆候はありません。

最後に、反応性分析の結果を下図に示します。

直後1分足と直後11分足との方向一致率は72%です。そして、その72%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは65%です。

指標発表時点では、事後差異に対して素直に反応を伸ばすと考えざるを得ません。けれども、方向一致率が72%で、反応を伸ばしたことが65%だと、早期追撃開始で目論見通りに利確できることは47%ということになります。方向が一致しなくても、指標発表から1分を過ぎてもすぐに反転せずに反応を伸ばすこともあるので、総合的な確率は50%を超えると思われますが、確率的にはあまり高くありません。

指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは38%しかありません。これなら、発表直後か発表から1分を過ぎたら、直後1分足終値よりも反応を伸ばしたときに逆張りポジション取得を狙う方が良さそうです。

以下のシナリオで取引に臨みます。大して反応しないので、無理に取引する必要なんてありません。

以下は2017年11月29日に追記しています。

本指標発表結果及び反応は次の通りでした。

結果は前回・予想を上回り、反応は陽線でした。

今回結果129.5は、2000年11月分以来の数値です。国内では株価を中心にそろそろ感が強いものの、米国では先行きを明るく捉えているようです。

取引結果は次の通りでした。

指標発表時刻を跨いだ取引は行いませんでした。シナリオでは、直前10-1分足か直前1分足が跳ねたらという条件があったためです。

2度目の追撃は損切となりました。どうやら、01:00頃からはUSDJPYが下がり始めたようですが、それは分析対象期間ではありません(時間を限らないと、分析に基づく読みが当たったか外れたかが論じられない)。

事前調査分析内容は、直前1分足が下ヒゲを持たなかったことや、直後11分足が直後1分足よりも反応を伸ばしたことで、外しています。

ただ、確率的な問題があるので、あと2回続けて外したら全面改訂することにします。

事前準備していたシナリオは次の通りです。

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

?T.指標予想要点

2017年11月28日24:00に米国景気指標「CB消費者信頼感指数」が発表されます。今回発表は2017年11月分の集計結果です。

今回の市場予想と前回結果は次の通りです。市場予想は本記事作成時点(11月26日)の値です。市場予想は発表直前に確認しておきましょう。

本指標の特徴は以下の通りです。

- 本指標は、先に発表されるUM消費者信頼感指数速報値と、調査期間・発表時期・調査目的・調査方法がほぼ同じです。がしかし、両指標は同月集計同士の実態差異一致率が41%しかありません。よって、単月毎の発表結果が前月結果より良くなるか悪くなるかについて、UM消費者信頼感指数速報値の同月発表結果を参考にすることは無意味です。

- 本指標は、事前差異(市場予想ー前回結果)と直前1分足の方向一致率が24%(不一致率76%)となっています。

また、過去事例を見る限り、直前10-1分足や直前1分足が10pips以上跳ねた場合、直後1分足の反応方向はそれと同じ方向になっています。 - 初期反応こそ、指標結果の前回・予想に対する良し悪しに素直なものの(事後差異と直後1分足の方向一致率84%)、直後11分足終値が直後1分足終値より反応を伸ばしたことが34%しかありません。反応は小さく、しかも直後1分足や直後11分足の戻り比率が40%を超えています。

追撃は難しく、過去の傾向から言えば、発表から1分を過ぎると逆張りの方が適しています。但し、直後1分足が陽線なら10pips以上の値幅のとき、陰線なら5piss以上の値幅なら、順張りでの追撃です。

そして、次のシナリオで取引に臨みます。

大して反応しないので、無理に取引する必要なんてありません。大して反応しないくせに、シナリオは少し複雑です。

- 直前1分足は陽線と見込みます。

指標一致性分析の結果、事前差異と直前1分足の方向一致率は24%(不一致率76%)となっています。今回の事前差異はマイナスなので、直前1分足が陽線となる期待的中率が76%ということになります。

但し、直前1分足は過去平均跳幅・値幅が4pips・2pipsしかありません。陰線側にヒゲを形成されるのを待って逆張りポジションを取り、1-2pipsで利確した方が良いでしょう。そういうヒゲが形成されなければ、取引を諦めた方がいいpipsです。 - 直後1分足は、直前10-1分足か直前1分足が10pips以上跳ねたら、それと同じ方向と見込みます。指標発表直前にポジションを取り、発表後の跳ねで利確(損切)です。

直前10-1分足が10pips跳ねたことは過去15%、直前1分足が10pips以上跳ねたことは過去3%、そして、それらの場合に直後1分足は、同値終了を除けば全てその跳ねと同じ方向に反応しています。 - 指標発表後は、反応方向を確認したら早期追撃開始し、できれば1分以内の短期利確を狙います。

また、発表から1分を過ぎたら、逆張りのチャンスを狙います。逆張りなので、これも短期利確を狙います。

論拠は反応性分析の結果に依ります。但し、直後1分足が陽線なら10pips以上の値幅のとき、陰線なら5piss以上の値幅なら、順張りでの追撃です。

以上の詳細ないしは論拠は、以下の「?T.調査・分析」に記しています。

?U.過去調査詳細

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

【1. 指標概要】

CBはConference Board(全米産業審議委員会)の略で、消費者信頼感指数というのは消費者のセンチメント(消費マインド)を指数化した景気指標です。基準は1985年を100とし、毎月5000世帯対象のアンケート調査結果を集計しています。

調査は、(a) 現在の景況感、(b) 現在の雇用状況、(c) 6か月先の景況感、(d) 6か月先の雇用、(e) 6か月先の所得、について行われます。6か月以内の購入計画(自動車・住宅など)についても行われますが、この項目が(c)や(e)に含まれるのか否かは確認できていません。いずれにせよ、これら5項目について「楽観している」か「悲観している」かを指数化しています。

指数化にあたっては、現状の経済と雇用に関する2項目の平均が「現状指数」で、経済・雇用・所得の先行きに関する3項目の平均(季節調整実施)が「期待指数」です。そして、これら5項目の平均値が消費者信頼感指数です。

この内容はUM(ミシガン大学)消費者信頼感指数と同じです。よって、調査数の差(UMは確報値で500名)こそあれ、原理的にはUMがCBの先行指標と言えるでしょう。そう解説している入門記事も多いようです。

がしかし、後述するように、少なくとも直近のデータを見る限り、両指標の単月毎の改善・悪化には相関がありません。

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

グラフ推移は、2016年5月分をボトムに、その後は上昇基調が続いています。がしかし、2017年3月分をピークに上昇が停滞しています。前月2017年10月分は、久しぶりにそのピークを僅かに更新しました。

直近の他の景気指標でも、再上昇に転じた指標は多く、本指標もまた再上昇転換が期待されています。

今回の市場予想は、前回結果を下回っており、停滞から再上昇への転換との見方を保つためには、最低でも2017年8月分の122.9を上回る必要があります。

がしかし、11月月初こそダウは上昇したものの、上旬から中旬にかけてはロシアゲートでの元補佐官への事情聴取報道があって、ダウが落ち込んでいます。前月が直近ピークを上抜けたこともあり、当月は予想を下回るかも知れません。

ーーー$€¥ーーー

過去分布の期間推移と相関分布を下図に示します。

反応が小さな指標なので、5pipsも取れたら利確・損切した方が良さそうです。

また、直後1分足値幅(x)に対して直後11分足値幅(y)は、一次回帰式(赤線)の係数が1を超えています。分布を統計的に解釈する限り、反応は1方向に伸びがちだということになります。

がしかし、第一象限と第三象限を結ぶ対角線(青線)の上下の実分布を見る限り、少し違う解釈をした方が良さそうです。順張りでの追撃は、直後1分足が陽線だったなら値幅10pips以上、陰線だったなら5pips以上のときに行う方が良さそうです。

ーーー$€¥ーーー

2015年2月以降前回までの33回で、発表結果と市場予想の大小関係が前月と翌月で入れ替わった回数は18回(入れ替わり率55%)です。

市場予想後追い型とは言えません。

ーーー$€¥ーーー

本指標は、先行発表(11月10日)された同じ11月分のUM消費者信頼感指数速報値と、調査期間・発表時期・調査目的・調査方法がほぼ同じです。両指標間に相関がないか、調べておきました。

相関の有無は、それぞれの指標の実態差異(発表結果ー前回結果)を用いて調べます。事前差異・事後差異・実態差異のうち、市場予想が含まれないのは実態差異だけだからです。もし両指標の間に相関があるなら、実態差異(発表結果ー前回結果)に現れるはずです。

がしかし、上図の通り、両指標の実態差異一致率は41%しかないことがわかりました。41%なら、一致するか一致しないかをサイコロを振って決めても同じです。

よって、UM速報値とCBとの間には、調査期間・発表時期・調査目的・調査方法がほぼ同じであるにも関わらず相関がない、と言えます。

(2-2. 過去反応)

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

まず、直前10-1分足は過去平均跳幅が7pipsです。その跳幅が10pips以上だったことは過去5回(頻度15%)あります。

この5回の直後1分足跳幅平均は10pipsで、これは直後1分足跳幅の過去全平均9pipsとほぼ同じです。直前10-1分足跳幅が大きくても、それが直後1分足跳幅も大きくなるとは言えません。そして、この5回の直前10-1分足と直後1分足の方向は3回一致しており、一致しなかった2回の直後1分足は同値終了です(期待的中率100%、同値は集計しない)。

よって、直後10-1分足が10pips以上跳ねたときには、直後1分足も同方向に跳ねる可能性が高いと言えます。跳ねの程度は、過去平均と同程度です。

次に、直前1分足の過去平均跳幅は4pipsです。その跳幅が10pips以上だったことは過去1回しかありません。その1回の直後1分足跳幅は13pipsで、直前1分足と直後1分足の方向は一致しています。

そして、直後1分足の過去平均跳幅と値幅の差は4pips(1ー値幅/跳幅=戻り比率44%)です。直後11分足のそれは6pips(戻り比率40%)です。戻り比率がそれぞれ40%を超えており、高値(安値)掴みには気を付けた方が良いでしょう。

【3. 定型分析】

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 「指標一致性分析」 をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

まず、指標一致性分析の結果を下図に示します。

事前差異のマイナス率は63%となっています。一方、事後差異のプラス率は62%です。市場予想は低めに予想され、発表結果はそれを上回りがちです。ただ、それほど極端な偏りとは言えません。

事前差異と直前1分足の方向一致率は24%(不一致率76%)となっています。現時点での今回の事前差異はマイナスなので、直前1分足が陽線となる期待的中率が76%ということです。

事後差異と直後1分足の方向一致率が84%、実態差異と直後11分足との方向一致率は70%となっています。市場予想や前回結果に対する発表結果の良し悪しには素直に反応する指標です。

次に、反応一致性分析の結果を下図に示します。

直後1分足の陽線率が78%と、異常な偏りが見受けられます。指標発表前の直前10-1分足や直前1分足に偏りがなく、指標発表後の直後1分足に偏りがあるというのは本指標の特徴です。

そして、直後1分足と直後11分足の方向一致率が72%と高いことを除けば、先に形成されたローソク足が、後で形成されるローソク足の方向を示唆している兆候はありません。

最後に、反応性分析の結果を下図に示します。

直後1分足と直後11分足との方向一致率は72%です。そして、その72%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは65%です。

指標発表時点では、事後差異に対して素直に反応を伸ばすと考えざるを得ません。けれども、方向一致率が72%で、反応を伸ばしたことが65%だと、早期追撃開始で目論見通りに利確できることは47%ということになります。方向が一致しなくても、指標発表から1分を過ぎてもすぐに反転せずに反応を伸ばすこともあるので、総合的な確率は50%を超えると思われますが、確率的にはあまり高くありません。

指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは38%しかありません。これなら、発表直後か発表から1分を過ぎたら、直後1分足終値よりも反応を伸ばしたときに逆張りポジション取得を狙う方が良さそうです。

【4. シナリオ作成】

以下のシナリオで取引に臨みます。大して反応しないので、無理に取引する必要なんてありません。

- 直前1分足は陽線と見込みます。

指標一致性分析の結果、事前差異と直前1分足の方向一致率は24%(不一致率76%)となっています。今回の事前差異はマイナスなので、直前1分足が陽線となる期待的中率が76%ということになります。

但し、直前1分足は過去平均跳幅・値幅が4pips・2pipsしかありません。陰線側にヒゲを形成されるのを待って逆張りポジションを取り、1-2pipsで利確した方が良いでしょう。そういうヒゲが形成されなければ、取引を諦めた方がいいpipsです。 - 直後1分足は、直前10-1分足か直前1分足が10pips以上跳ねたら、それと同じ方向と見込みます。指標発表直前にポジションを取り、発表後の跳ねで利確(損切)です。

直前10-1分足が10pips跳ねたことは過去15%、直前1分足が10pips以上跳ねたことは過去3%、そして、それらの場合に直後1分足は、同値終了を除けば全てその跳ねと同じ方向に反応しています。 - 指標発表後は、反応方向を確認したら早期追撃開始し、できれば1分以内の短期利確を狙います。

また、発表から1分を過ぎたら、逆張りのチャンスを狙います。逆張りなので、これも短期利確を狙います。

論拠は反応性分析の結果に依ります。但し、直後1分足が陽線なら10pips以上の値幅のとき、陰線なら5piss以上の値幅なら、順張りでの追撃です。

以上

2017年11月28日24:00発表

以下は2017年11月29日に追記しています。

?V.発表結果検証

【5. 発表結果】

(5-1. 指標結果)

本指標発表結果及び反応は次の通りでした。

結果は前回・予想を上回り、反応は陽線でした。

今回結果129.5は、2000年11月分以来の数値です。国内では株価を中心にそろそろ感が強いものの、米国では先行きを明るく捉えているようです。

(5-2. 取引結果)

取引結果は次の通りでした。

指標発表時刻を跨いだ取引は行いませんでした。シナリオでは、直前10-1分足か直前1分足が跳ねたらという条件があったためです。

2度目の追撃は損切となりました。どうやら、01:00頃からはUSDJPYが下がり始めたようですが、それは分析対象期間ではありません(時間を限らないと、分析に基づく読みが当たったか外れたかが論じられない)。

【6. 分析検証】

(6-1. 分析検証)

事前調査分析内容は、直前1分足が下ヒゲを持たなかったことや、直後11分足が直後1分足よりも反応を伸ばしたことで、外しています。

ただ、確率的な問題があるので、あと2回続けて外したら全面改訂することにします。

(6-2. シナリオ検証)

事前準備していたシナリオは次の通りです。

- 直前1分足は陽線と見込みました。結果は陽線でした。

- 直後1分足は、直前10-1分足か直前1分足が10pips以上跳ねたら、それと同じ方向と見込んでいました。結果は10pipsに達せず、取引は止めました。

- 指標発表後は、反応方向を確認したら早期追撃開始し、できれば1分以内の短期利確を狙う予定でした。結果は僅かながら利確できました。

また、発表から1分を過ぎたら、逆張りのチャンスを狙うつもりでした。これは逆張りなので、短期取引のつもりでした。結果は損切でした。

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

2017年11月26日

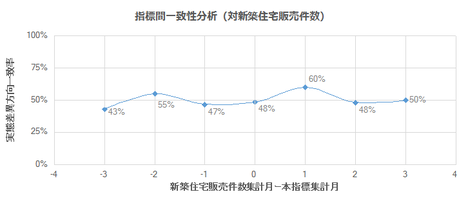

米国実態指標「新築住宅販売件数」発表前後のUSDJPY反応分析(2017年11月27日24:00発表結果検証済)

以下、「?T.指標予想要点」「?U.過去調査詳細」を事前投稿し、「?V.発表結果検証」を事後投稿しています。ブログの日付は事前投稿日となっています。指標発表後に事後投稿し、その日時は「?V.発表結果検証」のタイトル行付近に記載しています。

2017年11月27日24:00に米国実態指標「新築住宅販売件数」が発表されます。今回発表は2017年10月分の集計結果です。

今回の市場予想と前回結果は次の通りです。市場予想は発表直前に確認しておきましょう。

本指標の特徴は以下の通りです。

以上の本指標特徴を踏まえ、後記詳述した調査・分析結果に基づき、以下のシナリオで取引に臨みます。

以上の詳細ないしは論拠は、以下の「?T.調査・分析」に記しています。

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

多くのFX会社の経済指標カレンダーでは、本指標の重要度・注目度が高い、とされています。

住宅購入は、消費金額自体が大きいことや、リフォームや調度品購入などの関連需要にも繋がるため、波及効果が大きいからです。そして、消費者個人の収入や金利見通しが反映されるため、です。

それなら販売件数が多い中古住宅販売件数の方が重要度・注目度が高いはずですが、そんなことはありません。それに、住宅関連指標はいずれも10pips前後しか反応しません。

本指標の集計は、一戸建に加えて、コンドミニアムと共同住宅を含めた数字も発表されます。販売件数は、年換算件数に操作されて発表されます。操作が毎月販売数を単純に12倍したものか、毎年定数化して割り当てた季節調整係数を乗じたものか、定数化されていない係数か、は確認できていません。

また、この件数には土地付きの新築住宅販売が対象で、既に保有する土地へ住宅を新築したものは含まれません。その理由はわかりません。

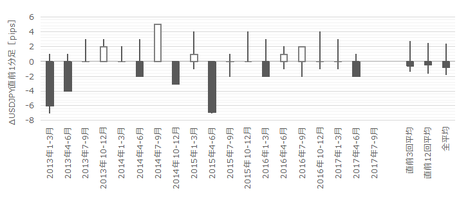

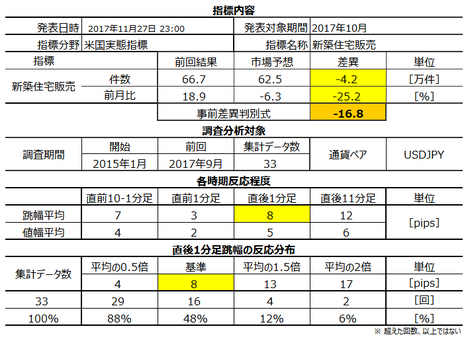

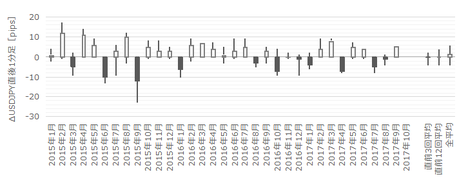

本指標への反応の期間推移と相関分布を下図に纏めておきます。

反応は以前から安定して小さいことがわかります。

最も指標結果に素直に反応する直後1分足跳幅は、過去平均でたった8pipsです。反応が小さいため、大きなトレンドが発生しているときには、指標発表結果の影響はすぐにトレンドに呑まれてしまいます。取引前には、直前のレートから10〜20pips以内のチャートポイントに目星をつけておきましょう。そこが反転の目安になります。

直後1分足(x)に対する直後11分足(y)の値幅の一次回帰式(赤線)は、xの係数が0.5となっています。それなら順張りで追撃かというと、実分布を見る限りそうとも言い切れません。

第一象限と第三象限を結ぶ対角線(青線)を見ると、特に直後1分足が陰線だったときに逆張りの有効性を示しています。

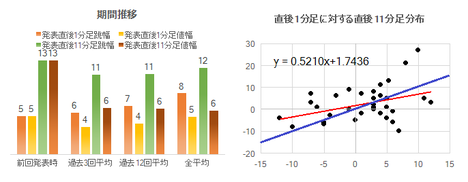

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

年換算販売件数と前月比とは、グラフの様子がまるで異なります。これら項目毎に反応方向にどの程度影響しているのかを下表に纏めておきました。

上表の上2行は、販売件数と前月比の各項目を、ひとつずつ反応方向との一致率を求めています。これは予備計算のようなもので、この予備計算は最も反応方向との一致率が高い項目に注目しています。

上から3行目は、事前差異(市場予想ー前回結果)と直前10-1分足の方向一致率が高くなるように、各項目の係数を求めています。

上から4行目は、事後差異(発表結果ー市場予想)と直後1分足の方向一致率が高くなるように、各項目の係数を求めています。

最下段5行目は、実体差異(前回結果ー市場予想)と直後11分足の方向一致率が高くなるように、各項目の係数を求めています。

事前差異判別式は、10?販売件数の差異ー1?前月比の差異、としておけば、もし販売件数の事前差異が0でも判別ができます。この判別式符号(プラスが陽線、マイナスが陰線)と直前10-1分足の方向一致率は76%となりました。

事後差異判別式と実態差異判別式はともに、1?販売件数の差異+1?前月比の差異、としておけば、この判別式符号と直後1分足・直後11分足との方向一致率が、事後差異について78%、実態差異について63%、となりました。

本指標は契約書署名ベースで集計されています。そして、関連指標である中古住宅販売件数は所有権移転完了ベースで集計されています。そのため、本指標は中古住宅販売件数に対し1〜2か月先行する、という解説を多く見かけます。

これは、事実に照らして正しくありません。

事務手続き上の順序と所用時間については、その通りなのでしょう。けれども、新築住宅を購入する人と中古住宅を購入する人は、両方同時に購入する人を除けば一致しません。だから、実際に販売件数が前月より増えたか減ったかを調べると、事務手続き上の所要時間1〜2か月の新築住宅販売件数の先行性はありません。

事実が「ありそうな話」と異なる原因はわかりません。ただ、新築住宅購入者と中古住宅購入者は、同じように住宅購入をするにせよ、所得階層か年齢層が異なるのではないでしょうか。所得階層や年齢層が異なれば、「えい」と住宅購入を決めることに時間差が生じることだって「ありそうな話」です。

両指標の実態差異(発表結果ー前回結果)を前後2か月ずらして調べると、最も一致率が高いズレでも60%しか一致していません。両指標に関係がない、とまでは言いませんが、60%しか増減方向すら一致しないなら、他の予兆を探した方がマシです。

これら指標同士は、グラフの上昇基調や下降基調といった点を参考にできても、単月毎の増減方向は一方の指標を参考にしてもわからないのです。

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

まず、直前10-1分足は、過去平均跳幅が8pipsです。その跳幅が10pips以上だったことは過去7回(頻度21%)あります。この7回の直後1分足跳幅は7pipsで、これは直後1分足跳幅の過去全平均8pipsとほぼ同じです。そして、この7回の直前10-1分足と直後1分足の方向が一致したことは3回(43%)です。

つまり、直前10-1分足の反応が平均より少し大きく動いたからと言って、それが直後1分足の反応程度や方向を示唆しているとは言えません。

次に、直前1分足の過去平均跳幅は3pipsです。その跳幅が10pips以上だったことは過去にありません。逆に言えば、もし直前1分足跳幅が10pips以上動いた場合、何か過去にない異常なことが起きている可能性があります。

そして、直後1分足の過去平均跳幅と値幅の差は3pips(1ー値幅/跳幅=戻り比率38%)です。直後11分足のそれは6pips(戻り比率50%)です。反応が小さい指標は戻り率が高くなりがちです。

直後1分足跳幅・値幅は、過去平均で各8pips・5pipsしかありません。反応方向を見てから、短期追撃で利確幅を稼ぐのは難しそうです。それなら、後述する反応性分析にも述べたように、逆張りの機会を狙った方が良さそうです。逆張りポジションは、直後1分足値幅を超えたときで、指標発表直後と発表から3分前後経過したときが過去の傾向から言えば狙い目です。

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 「指標一致性分析」 をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

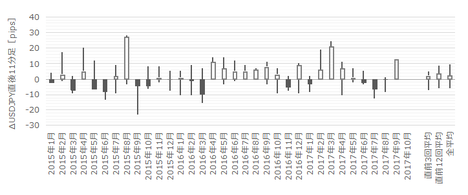

まず、指標一致性分析の結果を下表に示します。

事前差異はプラス率が70%となっています。市場予想が高めになりがちな指標です。これは調査対象期間の住宅販売件数が右上がりとなっており、住宅市場が好調な状態が続いているためと思われます。

また、事前差異と直前10-1分足の方向一致率が76%となっています。今回の事前差異はマイナスなので、陰線となる期待的中率が76%ということです。

事後差異と直後1分足の方向一致率は78%となっています。市場予想に対する発表結果の良し悪しには、素直に反応しがちな指標です。

実態差異は、直後11分足との方向一致率が63%しかありません。これなら、直後11分足は事後差異との方向一致率72%をアテにした方が確かです。

次に、反応一致性分析の結果を下表に示します。

直前1分足は陰線率が79%と、偏りが目立ちます。

そして、どのローソク足同士を比べてみても、30%以下や70%以上の一致率がありません。先に形成されたローソク足が後で形成されるローソク足の方向を示唆している兆しはありません。

最後に、反応性分析の結果を下表に示します。

直後1分足と直後11分足との方向一致率は63%と高くありません。そして、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは31%しかありません。これなら直後1分足終値を超えて反応を伸ばした機会に逆張りポジション取得を狙った方が良さそうです。

以上の本指標特徴を踏まえ、後記詳述した調査・分析結果に基づき、以下のシナリオで取引に臨みます。

以下は2017年11月28日に追記しています。

本指標発表結果及び反応は次の通りでした。

結果は、年率換算件数が前回・予想を上回り、前月比は前回をしたまわったものの予想を上回りました。反応は、直後1分足が陰線で、その後は反転して直後11分足が陽線となりました。

11月21日に発表された中古住宅販数と比較しても同様の傾向です。もともと住宅販売は好調だったものの在庫不足が指摘されていました。そこに今夏のハリケーンでフロリダを中心に被害がありました。そのための好調が続いているということでしょう。

直後1分足は上ヒゲを伸ばしたのに、結果的に陰線となりました。とは言え、3pipsですから、ほぼ反応しなかったのと同じです。反応の小ささは、現在、市場が注目しているのが税制改革や独国連立協議などで、経済指標でないためでしょう。

取引は行っていません。横になって時間を待っていたら寝てたようです。

事前調査分析内容を以下に検証しておきます。

重要度・注目度が高く位置づけられている指標の割に反応が小さい点も、直後1分足と直後11分足の逆張り成功率が高い点も、過去の傾向通りでした。

但し、今回の直後1分足は、前述の通り、上ヒゲが値幅よりも大きくなっています。逆張りの方向を間違いやすい形状をしています。

取引は行わなかったものの、事前準備していたシナリオを検証しておきます。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

?T.指標予想要点

2017年11月27日24:00に米国実態指標「新築住宅販売件数」が発表されます。今回発表は2017年10月分の集計結果です。

今回の市場予想と前回結果は次の通りです。市場予想は発表直前に確認しておきましょう。

本指標の特徴は以下の通りです。

- 多くの指標解説で本指標は重要度・注目度が高い、と位置付けられています。がしかし、本指標への反応は小さく、過去発表の直後1分足跳幅は79%が10pipsを下回っています。この指標では利確も損切も数pipsということを頭に置いておくことが大事です。欲張ると勝てません。

- 本指標は契約書署名ベースで集計されています。そのため、所有権移転完了ベースで集計されている中古住宅販売件数よりも1〜2か月先行する、という解説を多く見かけます。

がしかし、新築住宅を購入する客層と中古住宅を購入する客層は異なります。実際には両指標のどちらが先行指標であるにせよ、一方の指標を前後3か月ずらしても両指標の実態差異(発表結果ー前回結果)は増減方向すら一致率が高くありません。 - それにも関わらず、本指標はユニークで、取引上の魅力があります。

指標発表前に予兆的な動きが見受けられることと、直後1分足終値を目安に逆張りが適している点が特徴です。大したpipsは稼げないものの、そういう意味では勝ちやすい指標かも知れません。

以上の本指標特徴を踏まえ、後記詳述した調査・分析結果に基づき、以下のシナリオで取引に臨みます。

- 直前10-1分足は陰線と見込みます。

指標一致性分析の結果、直前10-1分足は事前差異との方向一致率が76%です。但し、過去平均跳幅・値幅は各7pips・4pipsしかないことは頭に入れておきましょう。 - 直前1分足は陰線と見込みます。

過去の陰線率が79%と偏りがあります。但し、過去平均跳幅・値幅は3pips・2pipsしかありません。1・2pipsで利確(損切)するぐらいのつもりでいなければならないので、気が向かなければ取引は止めた方が良いでしょう。 - 指標発表後1分を過ぎると、直後1分足の値幅を削るか直後1分足と反転したことの方が多くなっています(計69%)。指標発表直後か発表から3分経過した頃に逆張りポジション取得を狙います。

以上の詳細ないしは論拠は、以下の「?T.調査・分析」に記しています。

?U.過去調査詳細

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

【1. 指標概要】

多くのFX会社の経済指標カレンダーでは、本指標の重要度・注目度が高い、とされています。

住宅購入は、消費金額自体が大きいことや、リフォームや調度品購入などの関連需要にも繋がるため、波及効果が大きいからです。そして、消費者個人の収入や金利見通しが反映されるため、です。

それなら販売件数が多い中古住宅販売件数の方が重要度・注目度が高いはずですが、そんなことはありません。それに、住宅関連指標はいずれも10pips前後しか反応しません。

本指標の集計は、一戸建に加えて、コンドミニアムと共同住宅を含めた数字も発表されます。販売件数は、年換算件数に操作されて発表されます。操作が毎月販売数を単純に12倍したものか、毎年定数化して割り当てた季節調整係数を乗じたものか、定数化されていない係数か、は確認できていません。

また、この件数には土地付きの新築住宅販売が対象で、既に保有する土地へ住宅を新築したものは含まれません。その理由はわかりません。

ーーー$€¥ーーー

本指標への反応の期間推移と相関分布を下図に纏めておきます。

反応は以前から安定して小さいことがわかります。

最も指標結果に素直に反応する直後1分足跳幅は、過去平均でたった8pipsです。反応が小さいため、大きなトレンドが発生しているときには、指標発表結果の影響はすぐにトレンドに呑まれてしまいます。取引前には、直前のレートから10〜20pips以内のチャートポイントに目星をつけておきましょう。そこが反転の目安になります。

直後1分足(x)に対する直後11分足(y)の値幅の一次回帰式(赤線)は、xの係数が0.5となっています。それなら順張りで追撃かというと、実分布を見る限りそうとも言い切れません。

第一象限と第三象限を結ぶ対角線(青線)を見ると、特に直後1分足が陰線だったときに逆張りの有効性を示しています。

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

年換算販売件数と前月比とは、グラフの様子がまるで異なります。これら項目毎に反応方向にどの程度影響しているのかを下表に纏めておきました。

上表の上2行は、販売件数と前月比の各項目を、ひとつずつ反応方向との一致率を求めています。これは予備計算のようなもので、この予備計算は最も反応方向との一致率が高い項目に注目しています。

上から3行目は、事前差異(市場予想ー前回結果)と直前10-1分足の方向一致率が高くなるように、各項目の係数を求めています。

上から4行目は、事後差異(発表結果ー市場予想)と直後1分足の方向一致率が高くなるように、各項目の係数を求めています。

最下段5行目は、実体差異(前回結果ー市場予想)と直後11分足の方向一致率が高くなるように、各項目の係数を求めています。

事前差異判別式は、10?販売件数の差異ー1?前月比の差異、としておけば、もし販売件数の事前差異が0でも判別ができます。この判別式符号(プラスが陽線、マイナスが陰線)と直前10-1分足の方向一致率は76%となりました。

事後差異判別式と実態差異判別式はともに、1?販売件数の差異+1?前月比の差異、としておけば、この判別式符号と直後1分足・直後11分足との方向一致率が、事後差異について78%、実態差異について63%、となりました。

ーーー$€¥ーーー

本指標は契約書署名ベースで集計されています。そして、関連指標である中古住宅販売件数は所有権移転完了ベースで集計されています。そのため、本指標は中古住宅販売件数に対し1〜2か月先行する、という解説を多く見かけます。

これは、事実に照らして正しくありません。

事務手続き上の順序と所用時間については、その通りなのでしょう。けれども、新築住宅を購入する人と中古住宅を購入する人は、両方同時に購入する人を除けば一致しません。だから、実際に販売件数が前月より増えたか減ったかを調べると、事務手続き上の所要時間1〜2か月の新築住宅販売件数の先行性はありません。

事実が「ありそうな話」と異なる原因はわかりません。ただ、新築住宅購入者と中古住宅購入者は、同じように住宅購入をするにせよ、所得階層か年齢層が異なるのではないでしょうか。所得階層や年齢層が異なれば、「えい」と住宅購入を決めることに時間差が生じることだって「ありそうな話」です。

両指標の実態差異(発表結果ー前回結果)を前後2か月ずらして調べると、最も一致率が高いズレでも60%しか一致していません。両指標に関係がない、とまでは言いませんが、60%しか増減方向すら一致しないなら、他の予兆を探した方がマシです。

これら指標同士は、グラフの上昇基調や下降基調といった点を参考にできても、単月毎の増減方向は一方の指標を参考にしてもわからないのです。

(2-2. 過去反応)

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

まず、直前10-1分足は、過去平均跳幅が8pipsです。その跳幅が10pips以上だったことは過去7回(頻度21%)あります。この7回の直後1分足跳幅は7pipsで、これは直後1分足跳幅の過去全平均8pipsとほぼ同じです。そして、この7回の直前10-1分足と直後1分足の方向が一致したことは3回(43%)です。

つまり、直前10-1分足の反応が平均より少し大きく動いたからと言って、それが直後1分足の反応程度や方向を示唆しているとは言えません。

次に、直前1分足の過去平均跳幅は3pipsです。その跳幅が10pips以上だったことは過去にありません。逆に言えば、もし直前1分足跳幅が10pips以上動いた場合、何か過去にない異常なことが起きている可能性があります。

そして、直後1分足の過去平均跳幅と値幅の差は3pips(1ー値幅/跳幅=戻り比率38%)です。直後11分足のそれは6pips(戻り比率50%)です。反応が小さい指標は戻り率が高くなりがちです。

直後1分足跳幅・値幅は、過去平均で各8pips・5pipsしかありません。反応方向を見てから、短期追撃で利確幅を稼ぐのは難しそうです。それなら、後述する反応性分析にも述べたように、逆張りの機会を狙った方が良さそうです。逆張りポジションは、直後1分足値幅を超えたときで、指標発表直後と発表から3分前後経過したときが過去の傾向から言えば狙い目です。

【3. 定型分析】

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 「指標一致性分析」 をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

まず、指標一致性分析の結果を下表に示します。

事前差異はプラス率が70%となっています。市場予想が高めになりがちな指標です。これは調査対象期間の住宅販売件数が右上がりとなっており、住宅市場が好調な状態が続いているためと思われます。

また、事前差異と直前10-1分足の方向一致率が76%となっています。今回の事前差異はマイナスなので、陰線となる期待的中率が76%ということです。

事後差異と直後1分足の方向一致率は78%となっています。市場予想に対する発表結果の良し悪しには、素直に反応しがちな指標です。

実態差異は、直後11分足との方向一致率が63%しかありません。これなら、直後11分足は事後差異との方向一致率72%をアテにした方が確かです。

次に、反応一致性分析の結果を下表に示します。

直前1分足は陰線率が79%と、偏りが目立ちます。

そして、どのローソク足同士を比べてみても、30%以下や70%以上の一致率がありません。先に形成されたローソク足が後で形成されるローソク足の方向を示唆している兆しはありません。

最後に、反応性分析の結果を下表に示します。

直後1分足と直後11分足との方向一致率は63%と高くありません。そして、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは31%しかありません。これなら直後1分足終値を超えて反応を伸ばした機会に逆張りポジション取得を狙った方が良さそうです。

【4. シナリオ作成】

以上の本指標特徴を踏まえ、後記詳述した調査・分析結果に基づき、以下のシナリオで取引に臨みます。

- 直前10-1分足は陰線と見込みます。

指標一致性分析の結果、直前10-1分足は事前差異との方向一致率が76%です。但し、過去平均跳幅・値幅は各7pips・4pipsしかないことは頭に入れておきましょう。 - 直前1分足は陰線と見込みます。

過去の陰線率が79%と偏りがあります。但し、過去平均跳幅・値幅は3pips・2pipsしかありません。1・2pipsで利確(損切)するぐらいのつもりでいなければならないので、気が向かなければ取引は止めた方が良いでしょう。 - 指標発表後1分を過ぎると、直後1分足の値幅を削るか直後1分足と反転したことの方が多くなっています(計69%)。指標発表直後か発表から3分経過した頃に逆張りポジション取得を狙います。

以上

2017年11月27日24:00発表

以下は2017年11月28日に追記しています。

?V.発表結果検証

【5. 発表結果】

(5-1. 指標結果)

本指標発表結果及び反応は次の通りでした。

結果は、年率換算件数が前回・予想を上回り、前月比は前回をしたまわったものの予想を上回りました。反応は、直後1分足が陰線で、その後は反転して直後11分足が陽線となりました。

11月21日に発表された中古住宅販数と比較しても同様の傾向です。もともと住宅販売は好調だったものの在庫不足が指摘されていました。そこに今夏のハリケーンでフロリダを中心に被害がありました。そのための好調が続いているということでしょう。

直後1分足は上ヒゲを伸ばしたのに、結果的に陰線となりました。とは言え、3pipsですから、ほぼ反応しなかったのと同じです。反応の小ささは、現在、市場が注目しているのが税制改革や独国連立協議などで、経済指標でないためでしょう。

(5-2. 取引結果)

取引は行っていません。横になって時間を待っていたら寝てたようです。

【6. 分析検証】

(6-1. 分析検証)

事前調査分析内容を以下に検証しておきます。

重要度・注目度が高く位置づけられている指標の割に反応が小さい点も、直後1分足と直後11分足の逆張り成功率が高い点も、過去の傾向通りでした。

但し、今回の直後1分足は、前述の通り、上ヒゲが値幅よりも大きくなっています。逆張りの方向を間違いやすい形状をしています。

(6-2. シナリオ検証)

取引は行わなかったものの、事前準備していたシナリオを検証しておきます。

- 直前10-1分足は陰線と見込みました。結果は陰線でした。

- 直前1分足は陰線と見込みました。結果は陽線でした。

- 指標発表後1分を過ぎると、直後1分足の値幅を削るか直後1分足と反転したことの方が多くなっていました(計69%)。指標発表直後か発表から3分経過した頃に逆張りポジション取得を狙うつもりでした。

結果は反転でした。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

2017年11月第3週成績と第4週主要指標反応pips

さて、先日は友人と 山にキャンプに行ったときの話

をしました。今回は海に行ったときの話です。

「これは旨い」と彼は言いました。「きっと旨い」

彼は潜ってホヤの一種だという見るからにゲテモノを採ってきたのです。何だか青くて黄色のつぶつぶがありました。いや、海のモノは絶対に止めた方がいい、と私は大真面目に止めました。幸い、このときは彼も食べるのを思い留まりました。

この話には後日談があります。

その後、彼は綺麗な奥さんと一緒になりました。彼・彼女が結婚して間もなく、私はお呼ばれしました。すると、奥様は料理が下手とかいうレベルじゃなかったのです。無茶苦茶のレベルだったのです。

本来なら、そんな席では彼の独身時代のゲテモノ喰いの話を、おもしろおかしく紹介したりするものです。でも、そんな話ができる訳ないでしょう。むしろ、出された料理を「これは何ですか」と聞きたかったぐらいでした。

この話のどこがFXと関係あるのか。自分に合った取引方法を見つけましょう、という話です。

11月第3週は3指標で取引を行いました。

シナリオ外取引も含めた取引時間は24分5秒(1指標当たり8分2秒)で、損益はいつも1枚ずつの取引で+3,393円(1指標当たり+1,131円)でした。

勝率は、指標単位で100%(3勝)、シナリオ単位では100%(6勝、シナリオ外取引1勝を含む、見送り3)でした。完勝です。

次週11月第4Wの主要指標の過去平均反応を示します。

11月に入って、経済指標なんかより政治的問題で先行き不透明感が高まり、危なくてなかなか取引できません。政治的問題が起きているときは、不規則な発言が報道されて一気に値動きが起きることが多々あります。どの国でもそうですが、指標発表が行われる時間帯は、前夜から当日朝にかけてのニュースで、株価が動きかねない時間帯です。

USDは、金利を上げても成長率が良くて雇用が良くても物価が上がりません。現大統領の目玉公約のひとつだった税制改革の年内成立が危ぶまれています。

逆にGBPは、成長率が下降傾向を示しつつあるのに物価高が収まらず、EUとの離脱協議に進展がないことから、首相不信任への署名が集まったという報道もありました。

EURは、主要国で最も安泰と思われてた独首相が再選挙も覚悟しているという報道がありました。一部では、メルケル後を考察する解説記事も出始めました。

AUDも、与党議員の二重国籍問題から与党が過半数割れしたという報道がありました。豪政権は12月までに与党議員全員の国籍確認を求めています。

こうなってくると、JPYの安定感(信頼感)は抜群です。選挙直後で与党が安定多数を占め、日銀の緩和政策継続も続く見込みで、企業業績も悪くありません。インフレ率が低い分を成長率が補っており、中国との関係改善報道やTPP11の協議進展もありました。

次週の流れは次のように理解しています。太字のリンク先は前回発表時の分析記事です。

米国指標は、11月29日(水)に7-9月期 GDP改定値 が発表されます。今回は速報値よりも改善される公算が高く、もしGDP改定値が上方改定され、12月1日(金)の11月分 ISM製造業景況指数 も改善すれば、12月のボラティリティは大きくなるかも知れません。USDの立場がはっきりしないと、どの通貨も規準がはっきりしないのです。

12月1日の日本10月分 CPI は、過去の傾向から言えば、反応が小さ過ぎて取引には向きません。ただ、前月に発表された10月分東京都区部コアCPIが上昇していることと、前月発表の9月分コアCPIが+0.7%でキリの良い1%に近づいています。

あまり市場予想と発表結果がズレない指標ですが、コアCPI(除生鮮食料品)かコアコアCPI(エネルギーも除く)が想定以上に良くなると、来年10月の増税と日銀QE出口戦略が話題に上がり、いつもより上下に大きく動く可能性があります。

欧州・英国・豪州はまだ暫く政治的な動きを警戒して、ドルストレートのペアで大きく動けば大きく戻す動きが続くと考えられ、円クロスでの取引が難しいのではないでしょうか。USDが安定しないと、動きが読めません。安定とは、上昇でも下降でも一定でも、同じ状態が続くことです。USDがレンジのような動きをしているときは、円クロスの動きがわかりにくくなってしまいます。

ただ、11月30日(木)の欧州10月分 HICP速報値 は、独経済・雇用が改善を続けており、良い数字となる可能性があります。ただ、ECB理事会は11月にテーパリングを発表したばかりなので、HICPが良くてもすぐに政策変更はしないと思われます。がしかし、数字が良すぎても悪すぎても、翌日から各国中銀幹部が何かを言いだすでしょうから、変化の大小を今後のために把握しておきたいと思います。

「これは旨い」と彼は言いました。「きっと旨い」

彼は潜ってホヤの一種だという見るからにゲテモノを採ってきたのです。何だか青くて黄色のつぶつぶがありました。いや、海のモノは絶対に止めた方がいい、と私は大真面目に止めました。幸い、このときは彼も食べるのを思い留まりました。

この話には後日談があります。

その後、彼は綺麗な奥さんと一緒になりました。彼・彼女が結婚して間もなく、私はお呼ばれしました。すると、奥様は料理が下手とかいうレベルじゃなかったのです。無茶苦茶のレベルだったのです。

本来なら、そんな席では彼の独身時代のゲテモノ喰いの話を、おもしろおかしく紹介したりするものです。でも、そんな話ができる訳ないでしょう。むしろ、出された料理を「これは何ですか」と聞きたかったぐらいでした。

この話のどこがFXと関係あるのか。自分に合った取引方法を見つけましょう、という話です。

【1. 11月第3W主要指標結果】

11月第3週は3指標で取引を行いました。

シナリオ外取引も含めた取引時間は24分5秒(1指標当たり8分2秒)で、損益はいつも1枚ずつの取引で+3,393円(1指標当たり+1,131円)でした。

勝率は、指標単位で100%(3勝)、シナリオ単位では100%(6勝、シナリオ外取引1勝を含む、見送り3)でした。完勝です。

【2. 11月第4W主要指標】

次週11月第4Wの主要指標の過去平均反応を示します。

11月に入って、経済指標なんかより政治的問題で先行き不透明感が高まり、危なくてなかなか取引できません。政治的問題が起きているときは、不規則な発言が報道されて一気に値動きが起きることが多々あります。どの国でもそうですが、指標発表が行われる時間帯は、前夜から当日朝にかけてのニュースで、株価が動きかねない時間帯です。

USDは、金利を上げても成長率が良くて雇用が良くても物価が上がりません。現大統領の目玉公約のひとつだった税制改革の年内成立が危ぶまれています。

逆にGBPは、成長率が下降傾向を示しつつあるのに物価高が収まらず、EUとの離脱協議に進展がないことから、首相不信任への署名が集まったという報道もありました。

EURは、主要国で最も安泰と思われてた独首相が再選挙も覚悟しているという報道がありました。一部では、メルケル後を考察する解説記事も出始めました。