この広告は30日以上更新がないブログに表示されております。

新規記事の投稿を行うことで、非表示にすることが可能です。

広告

posted by fanblog

2018年02月28日

2018年3月1日18:30発表ー英国景気指標「製造業PMI」(結果検証済)

?T.事前投稿

ブログの日時は事前投稿日となっています。指標発表後に事後投稿し、その日時は「?U.事後検証」のタイトル行付近に記載しています。

本指標の反応分析は こちら に詳述しています。以下に記す今回の取引方針は、この分析結果に基づきます。

そこで述べた通り、本指標には

- 当月の製造業PMIの予想解説記事において、直近のGBP安・GBP高を論拠に挙げているものが散見されるものの、過去の傾向を見る限りそんなことは指標結果の良し悪しに関係ない

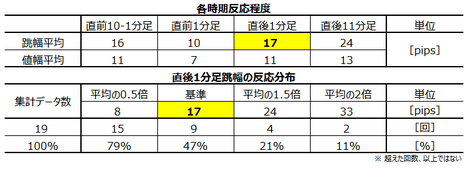

- 指標発表直後の反応程度は直後1分足跳幅の過去平均が22pips、但し直近ではこれを下回ることが多い

- 指標発表直後の反応方向は、直後1分足終値よりもその後に反応を伸ばす確率が高く、特に直後1分足が陰線だった場合にその傾向が顕著になる

という特徴があります。

今回発表の要点は下表の通りです。

さて、前掲の詳細分析結果に基づくシナリオは以下の通りです。

- 直前1分足は事前差異と逆方向に見込みます。現時点(2月28日21:30)における事前差異はマイナスとなっています。

よって、 直前1分足は陽線と見込み、利確/損切の目安は3・4pips としておきます。

論拠は、指標一致性分析の結果、事前差異と直前1分足の方向一致率は24%(不一致率76%)です。

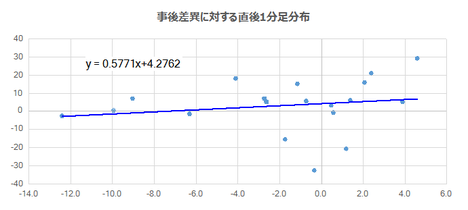

但し、前述の通り、直前1分足は過去25%の頻度で10pips以上跳ねています。跳ねても、その方向が直後1分足の方向を示唆している訳ではないので、ポジションと逆方向に跳ねてしまったら損切せざるを得ません。ご注意ください。 - 指標発表後の追撃は、早期開始して短期利確を繰り返しながら複数回行います。

初期の反応は、事後差異との方向一致率が97%に達しており素直です。がしかし、指標発表から1分を過ぎると、数分以内に直後1分足跳幅を超えて反応を伸ばす一方、10分後には直後1分足終値を超えて反応を伸ばしていたことが55%しかありません。さっさと追撃・利確して、欲張らないことです。

但し、直後1分足が陰線だった場合は別です。追撃はショートで徹底します。

以上

?U.事後検証

以下は、2018年3月1日20:30頃に追記しています。

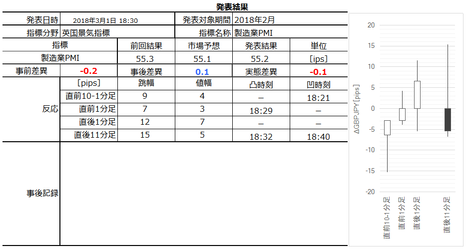

指標結果と反応を纏めておきます。

指標発表結果は前回を下回り予想を上回りました。反応は陽線で、指標発表後2-3分後まで反応を伸ばし、その後は陰線側に転じました。

指標は3か月連続で前回を下回りました。2016年7月集計分をボトムとする上昇基調が、これで下降に転じたとはまだ言えません。

発表内容を見てみると、かなり受注が増えたものの生産が減っています。現状を鑑みれば、生産の減少は先行きの不透明感から在庫を減らそうとしている、というのが自然な解釈です。けれども、受注が増えた以上、来月発表以降暫くは仕掛在庫(作りかけ部材の増加)が起きるので、来月も受注が好調ならば来月以降に再上昇の可能性があります。

反応は素直と言えるものでした。

事前差異判別式の解がマイナスに対し直前1分足が陽線、事後差異判別式の解がプラスで直後1分足が陽線、実態差異判別式の解がマイナスで直後11分足が陰線、となりました。

これは過去の本指標への反応傾向と完全に合致しています。まぁ、調子の良いときもあります。

18:32〜18:33頃にピーク147円弱に達し、これを機に反転しました。

147円はキリが良い数字であることの他、特別に意味を持つ値ではありません。1分足や5分足のチャートでは、これ以前の2回のピークを結んだ線で反転したことになりますが、その線に過剰に意味づけするぐらいなら、キリの良い数字という方がしっくりきます。

前夜のダウ下落を受けて、指標発表直前のFTSE100(英株価)も下がっていたので、この日の陽線は反転のタイミングを待っていたのかも知れません。

事前分析結果を検証しておきます。

- 直前1分足は事前差異と逆方向に見込んでいました。今回の事前差異はマイナスだったので、ロングをオーダーで利確の目安は3・4pipsでした。

結果は陽線で、跳幅7pips・値幅3pipsでした。 - 指標発表後の追撃は、早期開始して短期利確を繰り返しながら複数回行うつもりでした。

結果は、指標発表後2-3分で高値に達し、その後は反転しました。

今回の取引結果を下表に纏めておきます。

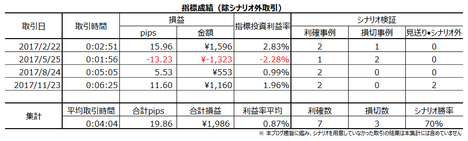

最後の逆張りは147円での反転を期待してで、これはあたりました。がしかし、シナリオ外なので上表には記録していますが、指標取引成績を示した下表には反映していません。

1月の取引結果を検証していなかったようです。これは後日記録を見て検証したら上表に反映します。

次回本指標の発表は4月3日17:30の予定です。

以上

2018年02月27日

2018年2月28日22:30発表ー米国経済指標「2017年10-12月期GDP改定値」(結果検証済)

?T.事前投稿

ブログの日時は事前投稿日となっています。指標発表後に事後投稿し、その日時は「?U.事後検証」のタイトル行付近に記載しています。

本指標の反応分析は こちら に詳述しています。以下に記す今回の取引方針は、この分析結果に基づきます。

そこで述べた通り、本指標には

- 指標発表前は、1?GDP事前差異+1?PCE事前差異、という判別式の解の符号(プラスが陽線、マイナスが陰線)と、直前10-1分足の方向一致率が71%

- 指標発表後の反応程度は、直後1分足跳幅の過去平均が15pips

- 指標発表後の反応方向は、なぜか指標発表後1分を過ぎると、直後1分足と逆方向に向かいがち

という特徴があります。

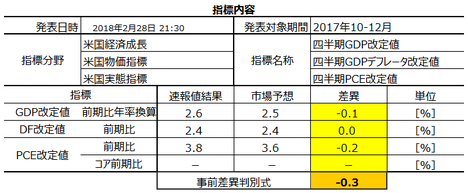

今回発表の要点は下表の通りです。

改定値は、速報値よりも四半期GDPと四半期PCEが下方修正されると予想されています。

毎月発表されるPCEを見てみましょう。

7・8・9月のPCE前月比はそれぞれ+0.3%・+0.1%・+1.0%です。6月を起点にすると、9月は6月より+1.4%個人消費が増えたことになります。

同様に、10・11・12月のPCE前月比はそれぞれ+0.3%・+0.6%・+0.4%です。9月を起点にすると、12月は9月よりも+1.3%個人消費が増えたことになります。

6月を起点に9月の個人消費が+1.4%増えて、9月を起点に12月の個人消費が+1.3%増えた訳ですから、10-12月期は前期7-9月期よりも個人消費伸び率が0.1%減っています。

今回の市場予想が前期よりも低く見込まれていることに違和感はありません。ただ、速報値より0.2%も下方修正されるという現時点(2月26日21時頃)の市場予想は、少し低めに見込まれている気がします。

さて、前掲の詳細分析結果に基づくシナリオは以下の通りです。

- 直前10-1分足は、過去の陽線率が76%で、事前差異との方向一致率が71%に達しています。

がしかし、今回の事前差異はマイナスとなっています。これは、過去の陽線率の高さと、事前差異との方向一致率の高さが矛盾していることになります。

よって、今回はこの期間の取引を諦めます。 - 直前1分足は過去平均跳幅が3pips、同値幅は2pipsです。また、直前1分足は直前10-1分足との一致率が23%(不一致率77%)しかありません。逆ヒゲは2pips程度のことが多いようです。

よって、 もし直前10-1分足が陽線で、指標発表前1分前後に陽線側に2pips以上跳ねたらショートをオーダーします 。

直前10-1分足が陰線だったときは取引を諦めます。 - 直後1分足は過去平均跳幅が15pips、同値幅は12pipsです。平均的なヒゲの長さは全幅の20%です。平均的なヒゲは小さく、大きな戻りは期待できません。

本指標は市場予想が低めになりがちです。その結果、事後差異のプラス率が過去72%にも達する偏りが生じています。

よって、 指標発表直前にロングをオーダーし、指標発表直後の跳ねで利確/損切 です。 - 指標発表後の追撃は、初期反応方向を確認したら早期開始

です。

直後1分足と直後11分足との方向一致率は83%です。その83%の方向一致時だけに注目すると、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは67%です。指標発表時点から見て、1分後と11分後とが5回に4回は同じ方向に反応が伸び、そのうち3回に2回は指標発表から1分を過ぎても反応を伸ばしています。

がしかし、直後1分足終値を超えて直後11分足終値が伸びていたことは、たったの17%しかありません。 追撃はできるだけ早めに決済し、利確/損切の目安は5〜10pips ぐらいでしょうか。 - 直後11分足の過去平均跳幅は18pips、値幅のそれは11pipsです。平均的なヒゲの長さは全幅の39%です。直後1分足の平均的なヒゲの長さが20%だったことを踏まえると、大きな戻しが起きがちです。

前述の通り、直後1分足終値を超えて直後11分足終値が伸びていたことは、たったの17%しかありません。といっても、直後1分足と直後11分足とが反転したことも17%です。66%(3回に2回)は、直後11分足が直後1分足の値幅を削っています。

指標発表から1分を過ぎたら逆張りの機会を窺い、その利確/損切の目安は3〜5pips としておきましょう。

以上

?U.事後検証

以下は、2018年3月1日に追記しています。

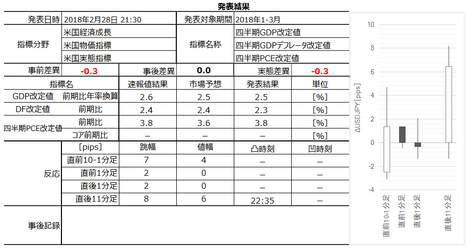

指標結果と反応を纏めておきます。

指標発表結果は、GDPとデフレータが速報値を下方修正し、PCEが速報値と同値でした。市場予想に対しては、デフレータが下回ってPCEが上回って、影響が相殺されたようです。

反応は、指標発表直後が陰線で、その後陽線に転じました。がしかし、直後1分足は上ヒゲの方が下ヒゲより長く、陰線となったのはタイミングの問題でしょう。結果は結果ですが、全体的な印象としては、陽線側に伸びようとしていたようです。

分析対象期間外となりますが、この結果も踏まえて、この夜ダウはまた大幅下落しました。現在のロジックから言えば、この結果も先々の金利上昇を招くと解釈されたことになります。つまり、速報値よりGDPが下方修正されても+2.5%という数字は悪くない、ということでしょう。

現在、FRBは今年3回の利上げを想定しており、市場では3・4回の利上げを想定しています。市場での利上げ回数がFRBの想定よりも増える側となっているのは、米政権のインフラ投資増も踏まえて2018年の成長率が+3%に達すると予想されているためです。+3%に達すれば、FRBへの利上げ圧力が強まるとの見方です。

事前分析内容を検証しておきます。

- 直前1分足は、直前10-1分足が陽線だったなら、指標発表前1分前後に陽線側に2pips以上跳ねたらショートをオーダーすることにしていました。

結果は、直前10-1分足が陽線で、直前1分足は陰線でした。 - 直後1分足は、指標発表直前にロングをオーダーし、指標発表直後の跳ねで利確/損切することにしていました。

結果は陰線でしたが、上下に小刻みに動いて、陽線になるか陰線になるかが良くわからない動きとなっていました。分析は外れでした。言い訳したいけど。 - 指標発表後の追撃は、初期反応方向を確認したら早期開始することにしていました。

がしかし、今回の指標発表直後の反応は、どちらに伸びるかよくわからない動きとなっていました。最終的に陰線側に転じたのは、直後1分足に終値がつく頃でした。ですが、下記の通り指標発表から1分を過ぎると、反転率が異常に高い指標です。

よって、指標発表直後はポジションが取れない、が正解だったのではないでしょうか。 - 直後11分足は、指標発表から1分を過ぎてから逆張りの機会を窺い、その利確/損切の目安は3〜5pipsとしていました。

結果は反転でしたが、これも今回はあまり自信が持てる反転ではありませんでした。

実際、この夜ダウは大きく下落しました。ダウが下がると、翌朝の日経も下がりがちです。そのことを見越せば、USDJPYは売りでなければいけません。でも、それは本指標での取引時間を過ぎてから起きたことです。

ともあれ、追撃もままならず逆張りもままならず、本来ならこんなときはオーダーすべきでなかったと思います。

今回の取引結果を下表に纏めておきます。

幸い、「直後1分足と直後11分足の反転」が過去の傾向通りだったので勝てたものの、今回の取引のポイントは指標発表直後の追撃を、どっちに伸びているのかがわからずに諦めたことです。

短期取引なので、ポジションを持っていても勝てたかも知れませんが、それで稼げたのはせいぜい1・2pipsだったでしょう(結果論です)。

次回確定値の発表は3月28日21:30の予定です。

以上

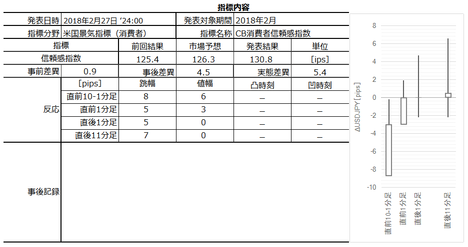

2018年2月27日24:00発表ー米国景気指標「2月集計分CB消費者信頼感指数」(結果検証済)

?T.事前投稿

ブログの日時は事前投稿日となっています。指標発表後に事後投稿し、その日時は「?U.事後検証」のタイトル行付近に記載しています。

本指標の反応分析は こちら に詳述しています。以下に記す今回の取引方針は、この分析結果に基づきます。

そこで述べた通り、本指標には

- 本指標は、先に発表された同月集計分のUM消費者信頼感指数速報値と逆に反応しがち(期待的中率69%)

- 指標発表直後の反応方向は、過去の陽線率が76%と偏っている

- 指標発表直後の反応程度は小さく、直後1分足跳幅の過去平均は8pips

という特徴があります。

今回発表の要点は下表の通りです。

本指標は、ほぼ同じ時期に同じ内容で調査したUM消費者信頼感指数(以下「UM速報値」と略記)になぜか逆らいます。

過去3年間のデータを整理してみると、UM速報値が市場予想を上回った/下回った月は、本指標結果は市場予想を69%下回って/上回っています。もっと直接的には、UM速報値発表直後1分足と本指標発表直後1分足は、方向一致率が27%です。

こんなことには意味がなく、単に偶然の偏りかもしれません。ご参考までに。

ちなみに、同月2月集計分UM速報値は市場予想を上回り、直後1分足は陰線でした。過去の傾向から言えば、今回本指標は市場予想を下回るものの、直後1分足は陽線です。

さて、前掲の詳細分析結果に基づくシナリオは以下の通りです。

- 直前1分足には、事前差異との方向一致率が23%(不一致率77%)となっています。そして、今回の事前差異はプラスとなっています。

但し、直前1分足は過去平均跳幅が4pips、過去平均値幅が2pipsしかありません。

よって、 2・3pips陽線側に跳ねてから逆張りでショートをオーダーし、2・3pipsを利確/損切の目安にする と良いでしょう。陽線側に跳ねなければ取引を止めれば良いのです。 - 直後1分足の過去平均跳幅は8pips、過去平均値幅は5pipsです。そして、事後差異との方向一致率は85%と高く、指標結果の良し悪しには素直に反応します。

けれども、直後1分足と直後11分足の方向一致率が74%もあるにも関わらず、その74%の方向一致時に直後11分足跳幅が直後1分足跳幅を超えたことは64%です。0.74?0.64=47%ですから、指標発表後の追撃は薦められません。

ただ、過去の陽線率は76%と偏りがあります。だから、 指標発表直前にロングをオーダーし、発表直後の跳ねで利確/損切 です。 - 指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことが38%しかありません。

発表から 1分経過後は、追撃よりも逆張り目線 でいましょう。

以上

?U.事後検証

以下は、2018年2月28日21:00頃に追記しています。

指標結果と反応を纏めておきます。

指標発表結果は前回・予想を上回り、反応は同値でした。

130超という今回結果は、約17年ぶり(2000年11月集計分)の高い水準です。

一方、先に発表されていたUM消費者信頼感指数速報値の2月集計分も前月を上回っているので、今月発表の本指標との実態差異符号は一致しました。

指標発表直後1分足は同値終了で、直後11分足は小さな陽線でした。

今回の反応は、今回の指標結果と関係ない動きだった可能性があります。

というのも、22:30頃からFRB新議長の議会証言が行われたため、今回の発表時刻前後はその余波がまだ続いていたようです。

- 直前1分足には、事前差異との方向一致率が23%(不一致率77%)となっていました。そして、今回の事前差異はプラスとなっていました。陽線側に2・3pips跳ねたらショートをオーダーし、2・3pipsを利確/損切するつもりでした。

結果は陽線で、分析を外しました。1・2pipsの損切となっていたでしょう。 - >指標発表直前にはロングをオーダーし、発表直後の跳ねで利確/損切のつもりでした。

結果は同値終了で、上下のヒゲのどちらが先に発生したかが確認できていません。最良で4pipsの利確、最悪で2pipsの損切だったと見込めます。 - 指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことが38%しかありません。発表から1分経過後は、追撃よりも逆張り目線を薦めていました。

これも、直後1分足の上ヒゲ・下ヒゲの発生順序が把握できていないので、検証できていません。週末にチャートの動きを記録した他のHPを見て、追記・訂正します。

次回本指標の発表は3月27日23:00の予定です。

以上

2018年02月26日

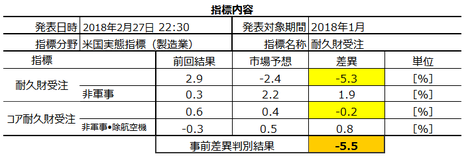

2018年2月27日22:30発表ー米国実態指標「1月集計分耐久財受注」(結果検証済)

?T.事前投稿

ブログの日時は事前投稿日となっています。指標発表後に事後投稿し、その日時は「?U.事後検証」のタイトル行付近に記載しています。

本指標の反応分析は こちら に詳述しています。以下に記す今回の取引方針は、この分析結果に基づきます。

そこで述べた通り、本指標には

- 本指標の実態差異は、先に発表された同月集計分の設備稼働率・鉱工業生産・製造業生産と実態差異の方向一致率が69%と高い

- 反応程度は平均的で、直後1分足跳幅の過去平均は13pips

- 反応方向は、直後1分足が陰線だったときに直後11分足が反転することが多い

という特徴があります。

今回発表の要点は下表の通りです。

上表には、定型の書式なので事前差異判別式の解も載せていますが、本指標に関して事前差異はアテにできません。事前差異と直前10-1分足との方向一致率は52%と、サイコロを振ってロングかショートを決めるのと同じぐらいしかアテにできません。

本指標は、耐久財受注もコア耐久財受注も前月比が注目されるため、前月結果が良かったり悪かったり大きく振れると、確かに当月は反動で逆方向に戻します。けれども、そのことは市場予想に折り込まれています。だから、指標結果が前回より良くなったり悪くなったりしても、反応方向とは関係ありません。

市場予想と発表結果の関係で言えば、前回の指標結果が市場予想に対し上振れしても下振れしても、今回の発表結果が今回の市場予想に対し下振れしたり上振れする確率は50%前後しかありません。

つまり、本指標の発表結果は予想がつきません。必然的に発表直後の反応方向も事前に予想がつきません。それなのに、(いつもサプライズなのに)反応程度は大したことないのです。

つまり、市場の関心が薄い指標なのです。

ただ、オカルト的に指標結果の良し悪しを予想する方法ならあります。なぜか本指標の実態差異判別式の解の符号は、同月集計分の設備稼働率・鉱工業生産・製造業生産の実態差異判別式の解の符号と、方向一致率が69%と高いのです。

同じ1月集計分の設備稼働率・鉱工業生産・製造業生産の実態差異判別式の解は△1.6でした。よって、今回の本指標発表結果が前回結果を下回る期待的中率は69%です。

残念ながら、現時点における本指標の事前差異判別式の解の符号はマイナスなので、このオカルト的方法も今回発表では使えません。

日頃の取引きでチャートの動きにシナリオを当てはめて取引の練習に使う一方、こうして発表結果と市場予想との大小関係が予め高く確率で予想できるときに、どんと稼ぐのです。

さて、前掲の詳細分析結果に基づくシナリオは以下の通りです。

- 直前1分足には逆ヒゲが数多く発生しているので、 陽線側に2pips跳ねたらショートで2・3pipsの利確を狙う

と良いでしょう。

- 直後1分足が陰線だったとき、直後11分足値幅は反転することが多いようです。 直後1分足が陰線なら、指標結果の良し悪しに反して逆張りの機会を窺いましょう 。

以上

?U.事後検証

以下は、2018年2月28日に追記しています。

指標結果と反応を纏めておきます。

指標発表結果は全面的に悪い内容でした。がしかし、反応は陽線でした。

まず先に、今回の指標発表前後の反応は本指標と無関係だった可能性が高いと思われます。同時刻にFRB新議長の議会証言が行われ、その内容に対する値動きでしょう。よって、今回の事後検証では指標に絡めて反応を論じても意味がありません。

以下は指標結果にのみ論点を絞りましょう。

前月比・コア前月比とも前回結果が良かったため、市場予想は予め悪化を予想していました。結果は、市場予想をアンダーシュートして悪化となりました。

前月比は、軍事費を除いた数値(民生用という意味)が△2.7%悪化しています。但し、軍事費を除いたコア前月比も△0.2%なので、家電・家具も落ち込んだのでしょう。

前日に発表された新築住宅販売件数も、先週発表された中古住宅販売件数も、1月集計分は大きく悪化しています。住宅が売れないと耐久財の売上が落ちるのは、一般論として理解できます。

2月14日に発表された1月集計分の小売売上高前月比も△0.3%、コア小売売上高前月比は0%となっていました。

クリスマス休暇(12月)の反動かどうか、来月発表が待たれます。

なお、今回も実態差異は、同月集計分の設備稼働率・鉱工業生産・製造業生産と方向一致しました。これで両指標の実態差異の方向一致率が70%になりました。

事前分析結果を検証しておきます。

- 直前1分足には陽線側に2pips跳ねたらショートをオーダーするつもりでした。

結果は陽線側に1pipsしか跳ねず、取引は諦めました。 - 直後1分足が陰線なら、指標結果の良し悪しに反して逆張りの機会を窺うつもりでした。

結果は直後1分足が陽線で、取引条件を満たさず、これも取引見送りとなりました。

次回本指標の発表は3月23日21:30の予定です。

以上

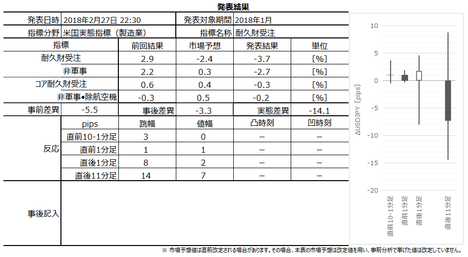

2018年2月26日24:00発表ー米国実態指標「1月集計分新築住宅販売件数」(結果検証済)

?T.事前投稿

ブログの日時は事前投稿日となっています。指標発表後に事後投稿し、その日時は「?U.事後検証」のタイトル行付近に記載しています。

本指標の反応分析は こちら に詳述しています。以下に記す今回の取引方針は、この分析結果に基づきます。

そこで述べた通り、本指標には

- 先に発表された中古住宅販売件数の良し悪しと無関係

- 反応程度は小さく(直後1分足跳幅の過去平均8pips)

- 反応方向は指標発表前10分と同じ方向になることが多い(期待的中率73%)

という特徴があります。

今回発表の要点は下表の通りです。

前回結果が良くなかったこともあり、現時点(2月25日18時前)の市場予想は前回結果をやや上回っています。

事前差異判別式は、10?契約戸数の事前差異+1?前月比の事前差異、です。この解の符号(プラスが陽線、マイナスが陰線)と直前10-1分足は、過去74%の方向一致率を示しています。

市場予想は、指標発表前に修正されることも多いので、取引前に確認しておくことをお勧めします。

さて、米国ではこの日、FRB新議長が議会金融委員会で証言を行うことになっています。時刻はまだ調べていませんが、彼の新方針が物価上昇に伴う政策金利引上げを躊躇しないということなら、USDJPYはそちらに反応し、住宅販売件数がどうなろうが関係ありません。

半分は取引を諦めるつもりでいましょう。

前掲の詳細分析結果に基づくシナリオは以下の通りです。

- 直前10-1分足の過去平均跳幅は7pips、同値幅は4pipsです。値幅方向に対する逆ヒゲが5pips以上となったことは意外に少なく3回です(頻度9%)。そして、事前差異と直前10-1分足の方向一致率は、前述の通り74%です。今回の事前差異は現時点においてプラスです。

よって、 直前10-1分足はロングで利確・損切の目安は4・5pipsぐらい にしておきましょう。 - 直前1分足は、過去の陰線率が74%と偏りが目立ちます。この期間に取引するならショートしかできません。がしかし、直前1分足跳幅の過去平均は3pips、値幅のそれは2pipsしかありません。

ショートで取引するにせよ、陽線側に2pips以上跳ねたのを見てから逆張り した方が良さそうです。逆ヒゲが2pips以上だったことは過去7回(頻度20%)です。 利確/損切の目安は2pips程度 と見込んでおけば良いでしょう。 - 指標発表時刻を跨ぐポジションは、事前差異と同じ方向

です。事前差異と直後1分足の方向一致率は過去70%に達しています。

もともと反応が小さい指標のため、僅かな逆ヒゲに騙されても本指標での年間収益を悪化します。目安は、過去に3pips以上の逆ヒゲを形成したことが6回(頻度17%)です。3pipsを超える逆ヒゲ形成率が小さく、直後1分足の過去平均跳幅は8pips、値幅のそれは5pipsなので、 利確/損切の目安を4・5pips にしておけば良いでしょう。 - 直後1分足終値に対して直後11分足終値が反応を伸ばしていたことが30%しかありません。指標発表直後に追撃するなら、指標発表から1分以内に行い、1分を過ぎたらむしろ逆張りを狙った方が良いでしょう。

以上

?U.事後検証

以下は、2018年2月27日20:00頃に追記しています。

指標結果と反応を纏めておきます。

指標発表結果はかなり悪い内容でした。当然、反応は陰線でした。

前月比発表値が2か月連続で△5%を下回ったのは、この3年で初めてのことです。

住宅販売数というのは、実態指標である一方、景気の先行指標とも言われます。がしかし、米国の景気が悪くなっているという兆候はありません。むしろ、インフレが加速するとの懸念さえあるぐらいです。

ということは逆に、昨年9月〜11月集計分が高すぎたと解釈する方が自然です。これは楽観論です。

一方、FRBは12月に利上げし、2018年も3回ぐらい利上げが予想されています。

悲観的にデータを眺めるなら、12月にFRBが金利を上げた影響で契約件数が減少している、との見方もできます。既に、新築一戸建て住宅の在庫は30万戸を上回っており、この水準は2009年3月以来です。

日本でも(もう忘れられてしまいましたが)、住宅ローンの金利が高い時代はローン審査が厳しかったものです。当然のことですね。金利が高いと払いきれない人が増えるのだから。

事前分析結果を検証しておきます。

- 直前10-1分はロングで利確/損切の目安を4・5pipsぐらいしておきました。

結果は陰線で、上記のやり方だと3pipsの損切となってしまったようです。 - 直前1分足はショートで、陽線側に2pips以上跳ねたのを見てから逆張りした方が良さそう、としていました。

結果は陰線でしたが、陽線側に2pips跳ねることはなかったので、取引しなかったでしょう。 - 指標発表時刻を跨ぐポジションは、事前差異と同じ方向(つまり陽線)、としていました。

結果は陰線で、7pips以下の損切となっていたでしょう。 - 指標発表から1分を過ぎたら逆張りを狙った方が良い、としていました。

結果は上下に往復し、指標発表後1分に逆張りでロングをオーダーしていたら、最大で7pipsの利確となっていたでしょう。

全体としては、数pipsの負けだったようです。

信じてくれた読者を負けさせておいて、この時間はもう寝てました。すみません。

次回本指標の発表は3月23日23:00の予定です。

以上

2018年02月25日

次週の主要経済指標発表予定

来週の経済指標は米国中心となります。

26日24:00に1月集計分 新築住宅販売件数 、27日22:30に1月集計分 耐久財受注 CB消費者信頼感指数 、28日22:30に2017年10-12月期 GDP改定値 、1日22:30に1月集計分 PCE 、24:00に2月集計分 ISM製造業景況指数 が発表されます。

いずれも、どんどん反応を伸ばしていくような指標ではありません。むしろ、指標発表後1分を過ぎると、初期反応方向に対して逆張りの方が有利な指標が多いようです。それが現在の市場にうまく合っているような気もします。

米国以外の経済指標では、1日19:30に英国2月集計分 製造業PMI が、そこそこ反応を伸ばしがちです。

1月集計分 新築住宅販売件数 は、12月にFRBが政策金利を上げており、契約書ベースで集計される新築住宅販売が増えるとは思えません。

判断すべきポイントは、前月発表(12月集計分)が既にかなり大きな落ち込みを示しており、更なる悪化となるかひとまず少し持ち直すか、です。

1月集計分 耐久財受注 は、悪化が予想されています。前月発表値が良かったことと、先に発表された1月集計分ISM製造業景況指数の受注指数が低下しているのが、その論拠です。

たいして反応する指標でもないので、無視しても構いません。

2月集計分 CB消費者信頼感指数 は、同月集計分のUM消費者信頼感指数速報値と実態差異の符号が逆になることの方が多いようです。

2月集計分UM消費者信頼感指数速報値は、1月集計分に対してかなり大きく改善しました。けれども、その発表のあった週から米株価は大幅下落しました。UM消費者信頼感指数速報値の逆張りで構わないでしょう。

2017年10-12月期 GDP改定値 は、指標発表後1分を過ぎると、反応を伸ばすことよりも反転することの方が多い指標です。

但し、今回は個人消費が速報値よりも上振れする可能性があります。そうなると、その影響が暫く続くので、反転するのは10数分経ってからという可能性もあります。

PCE は、あまり反応しない指標です。

2月集計分 ISM製造業景況指数 が発表されます。

同じ2月集計分のNY連銀製造業景気指数とPhil連銀製造業景気指数は、それぞれ実態差異が低下・上昇と結果が分かれました。結果が分かれたときは、Phil連銀の方を優先です。

英国2月集計分 製造業PMI だけは、上記米国指標と違って追撃しやすい特徴を有しています。

以上

タグ: 経済指標

2018年02月21日

2018年2月22日18:30発表ー英国経済指標「2017年10-12月期GDP改定値」(結果検証済)

?T.事前投稿

ブログの日時は事前投稿日となっています。指標発表後に事後投稿し、その日時は「?U.事後検証」のタイトル行付近に記載しています。

本指標の反応分析は こちら に詳述しています。下記詳述する今回の取引方針は、この分析結果に基づきます。

そこで述べた通り、本指標発表時の反応方向は、指標発表後ですらわかりません。多くの場合、市場予想は前回速報値と同値で、発表結果も市場予想と同値となることが多いのです。

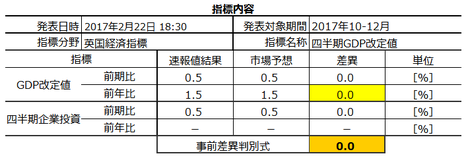

今回発表の要点は下表の通りです。

前掲の詳細分析結果に基づくシナリオは以下の通りです。

- 直前1分足は、過去の陰線率が67%、直前10-1分足との方向一致率は29%(不一致率71%)となっています。この期間は ショートで、利確/損切の目安を3〜5pipsぐらい

にしておけば良いでしょう。

- 直前1分足が10pips以上跳ねたとき(跳ねそうなとき)は、 指標発表直前にその方向にポジションを取得し、指標発表直後の跳ねで利確/損切

します。

特に、ロングをオーダーしていた場合にはポジション長持ちは禁物です。 - 指標発表後の追撃は短時間

だけです。

直後1分足と直後11分足との方向一致率は72%です。その72%の方向一致時だけに注目すると、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは77%です。指標発表後の反応が伸びているのだから、発表後に反応方向を確認したら追撃開始です。

けれども、指標発表から1分を経過したら、直後1分足終値を超えて直後11分足終値が伸びていたことが33%しかありません。発表から1分を過ぎたら、それまで順張りで追撃していたポジションは早々に利確すべきです。 - 直後1分足終値が付いたら、逆張りの機会を窺います

。

これも逆張りなので、利幅は小さくても短期取引です。もし、直後11分足が直後1分足と反転したら更に追いかけても良いかも知れません。

以上

?U.事後検証

以下は、2018年2月22日21:30頃に追記しています。

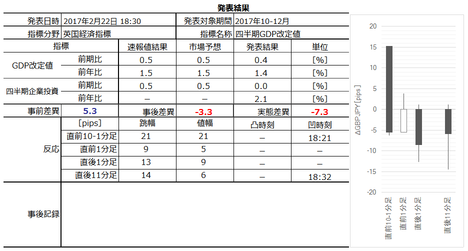

指標結果と反応を纏めておきます。

指標発表結果は、GDP前期比・前年比ともに速報値・市場予想を下回りました。反応は陰線でした。

指標全体に良くありません。前年比+1.4%という数字は、2013年1-3月期(+0.6%)以来の低い成長率です。

知らぬ間に市場では5月の利上げを見込んでいるそうですが、利上げで更に景気に水を差すのが適切か、今後は議論が起きるでしょう。

事前分析結果を検証しておきます。

- 直前1分足での取引はショートで、利確/損切の目安を3〜5pipsぐらいにしていました。

結果は陽線で、3〜5pipsの損切となってしまったでしょう。分析を外しました。 - 指標発表時刻を跨いだポジションは、直前1分足が10pips以上跳ねたとき(跳ねそうなとき)にオーダーするつもりでした。

直前1分足跳幅は10pipsに届かず、この取引は中止でした。 - 指標発表後の追撃は短時間で、発表から1分を過ぎたら、それまで順張りで追撃していたポジションは早々に利確すべき、と考えていました。

結果は、指標発表から1〜2分後にボトムを形成しました。その後、もう一度下値にトライしたようですが、結局は反転して19:30頃まで上昇を続けました。 - 直後1分足終値が付いたら、逆張りの機会を窺うことにしていました。

結果は、指標発表から1-2分後が逆張りにベストのタイミングで、次点は指標発表から17-18分後だったようです。後者は既に直後1分足始値を抜けて反転した後なので、これは順張り追撃となります。

もし、直後11分足が直後1分足と反転したら更に追いかけても良いかも知れない、と考えていました。がしかし、反転が起きたのは分析対象期間外のため、ここでは関係ない話です。

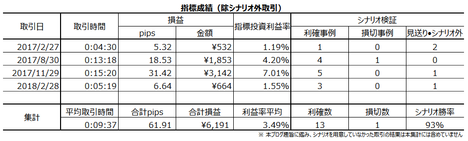

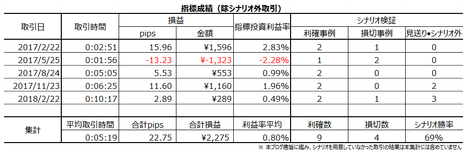

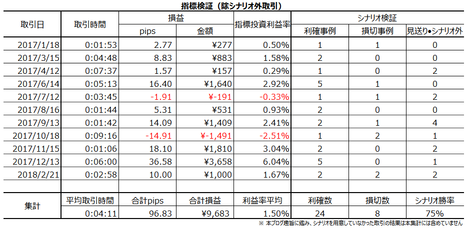

取引結果を下表に纏めます。

背景が薄黄色の列は、シナリオ外取引です。よって、上表では集計されていますが、下表の指標成績表では除いて計算しています。

今回の分析対象取引の成績は+2.89pipsでした。

以上

2018年02月20日

2018年2月21日18:30発表ー英国1月集計分雇用統計(結果検証済)

?T.事前投稿

ブログの日時は事前投稿日となっています。指標発表後に事後投稿し、その日時は「?U.事後検証」のタイトル行付近に記載しています。

本指標の反応分析は こちら に詳述しています。下記詳述する今回の取引方針は、この分析結果に基づきます。

この夜、翌22日04:00にFOMC議事録が公表されます。そのため、USDJPYやGBPUSDは指標結果がどうあれあまり動けず、動いても戻す展開と予想しています。その結果、GBPJPYの反応も一時的なものに留まると思われ、ポジション長持ちを避けたいと思います。

本指標自体のトレンドは、失業保険申請件数が直近5か月に亘って弱い増加傾向となっています(失業保険受給者が少しずつ増えている状況)。平均所得は直近2か月は+2.5%でした。以前ほどではないにせよ、高い水準が続いたことになります。失業率は、直近5か月連続して4.3%に留まっています。

対して、今回の市場予想は全体的にほぼ前回同様となっています。

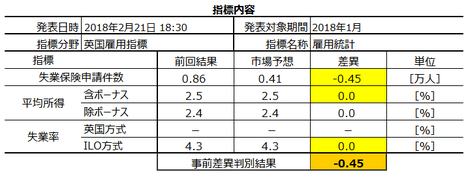

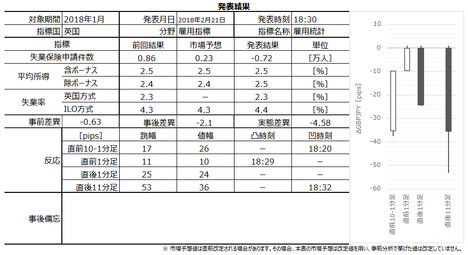

今回発表の要点は下表の通りです。

事前差異(市場予想ー前回結果)判別式は、−1?申請件数増減の事前差異[万人]+10?平均所得の事前差異[%]−5?失業率の事前差異[%]、です。この判別式の解の符号(プラスが陽線、マイナスが陰線)と直前10-1分足の方向一致率は69%となっています。

今回発表分は、失業保険申請件数は1月集計分、失業率と平均所得は12月集計分です。失業保険申請件数が1か月先に発表され、前述の通り、失業保険申請が5か月連続で増加しているものの、平均所得が増加し、失業率増加がまだ起きていません。

11月のCPI前年比は+3.1%、12月のそれは+3.0%だったので、今回の平均所得が+2.5%以上なら、物価上昇と平均所得の伸び率の差が縮小したことになります。

前掲の詳細分析結果に基づくシナリオは以下の通りです。

- 直前10-1分足は、事前差異がプラスのときだけロングをオーダーし、利確/損切の目安を5pipsとします。

- 直前1分足は、陽線側に2pips跳ねたら逆張りでショートをオーダーし、利確/損切の目安は2・3pipsとします。

- 指標発表を跨ぐポジションは、直前10-1分足が陽線で、直前1分足が陰線(で終わりそうな場合)のとき、指標発表直前にロングをオーダーし、指標発表直後の跳ねで利確/損切することにします。

- 指標発表後の追撃は、直後1分足と直後11分足との方向一致率は80%で、その80%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは64%であることを参考にすると良いでしょう。

これでは、安易に追撃ポジションを取ることはできません。そして、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことが46%しかありません。

指標発表後の反応が伸びるか伸びないかはほぼ半々ですから、それでも 追撃ポジションを取るなら、長持ちを避けて、様子を見ながら短期取引の繰り返し で行うべきでしょう。 - もし 直後1分足跳幅が40pips以上に達したら、なるべく早く追撃に参加しても、直後11分足の終値がつく頃まで更に反応を伸ばしがちです

。

pips平均でなく回数を見てみると、直後1分足跳幅が40pips以上だったときに、直後1分足終値よりも直後11分足終値が伸びていたことは、11回のうち8回(73%)です。

この場合、追撃は徹底です。

以上

?U.事後検証

以下は、2018年2月21日20:30頃に追記しています。

指標結果と反応を纏めておきます。

指標発表結果は、失業保険申請件数が前回結果・市場予想を下回り、失業率は4.4%に悪化しました。平均所得は前回同値で市場予想通りでした。申請件数は昨日から本日にかけて、市場予想が修正されていたようです。

反応は陰線となり、事後差異判別式の解の符号がマイナス(△2.1)のため、これは過去の傾向に照らして素直な反応だと言えます。

申請件数が減少した点では良い結果だったものの、失業率の悪化が影響しました。

事後差異判別式は、ー1?申請件数鵜事後差異[万人]+30?平均所得事後差異[%]ー30?失業率事後差異[%]、なので、失業率の0.1%下ブレは申請件数の3万人上ブレでないとキャンセルできません。今回の申請件数は市場予想に対して0.95万人しか改善していないので、陰線となった訳です。

事前分析結果を検証しておきます。

- 直前10-1分足は、事前差異がプラスのときだけロングをオーダーするつもりでした。

今回の事前差異は、申請件数が指標発表前に修正されていたものの、それでもマイナスのままだったので、取引は見送りました。事前差異がマイナスのときショートをオーダーする予定がなかった点は、まぁ評価できます。 - 直前1分足は、陽線側に2pips跳ねたら逆張りでショートをオーダーし、利確/損切の目安は2・3pipsとしていました。

結果は11pipsの陽線側への跳ねで、完全に分析を外しました。損切目安が小さかったことが幸いでした。 - 指標発表を跨ぐポジションは、直前10-1分足が陽線で、直前1分足が陰線(で終わりそうな場合)のとき、指標発表直前にロングをオーダーし、指標発表直後の跳ねで利確/損切するつもりでした。

今回は、直前10-1分足こそ陽線だったものの、直前1分足は陰線となりませんでした。よって、取引を見送りました。 - 指標発表後に追撃ポジションを取るなら、長持ちを避けて、様子を見ながら短期取引の繰り返しで行うべき、としていました。

これは評価が難しいところです。指標発表から1〜2分こそ陰線側に振れたものの、2分後からは一旦ほぼ半値戻しとなりました。その後は上下動しながら少しずつ陰線側に反応を伸ばしました。

どのタイミングでポジションを取るかで明暗を分けたでしょう。

取引結果を下表に纏めます。

最後の追撃で戻しを待てずに失敗しました。損切せずに、あと3・4分待てば良かったようですが、それは結果論です。

次回本指標の発表は3月21日18:30に行われます。

以上

4-4-2.(a2) 英国経済指標「四半期GDP改定値」発表前後のGBPJPY反応分析(2018年版)

英国経済指標「四半期GDP改定値」の指標発表前後の反応分析には、前年比を用います。

この分析の調査範囲は、2013年1-3月期集計分〜2017年7-9月期集計分(同年11月発表値)の19回分です。

本指標の意義は、当該期の総合的な経済実態を表し、政府や中銀の政策に影響を与える点です。

主要国では、翌期に速報値・改定値・確定値が順次発表され、平均的な反応が最も大きいのは速報値です。改定値では、過去ほとんどの場合、市場予想が速報結果と同値となっています。そして、発表結果も市場予想と一致することが多く、そのため反応が伸びないことが多いのです。

改定値の市場予想が速報値と異なったことは、前期比がたった2回(頻度11%)、前年比もたった1回(頻度5%)で、一方もしくは両方が異なっていたことは2回(頻度11%)しかありません。そして、その市場予想と発表結果が異なったことは、前期比が4回(頻度21%)、前年比が7回’(頻度37%)で、一方もしくは両方が異なっていたことは7回(頻度37%)です。

つまり、本指標で取引することは、この37%の市場予想と発表結果がズレる機会を待つことと同じです。けれども残念なことに、後記詳述するように、本指標は指標結果が良かろうが悪かろうが、それが指標発表直後の反応方向を決めているとは言えないのです。

これこそ、本指標の大きな特徴です。

興味があれば、 速報値の詳細分析記事 と、以下の本指標特徴を見比べてみて下さい。

過去の 4本足チャート の各ローソク足平均値と、最も指標結果に素直に反応する直後1分足跳幅の分布を下表に纏めておきます。

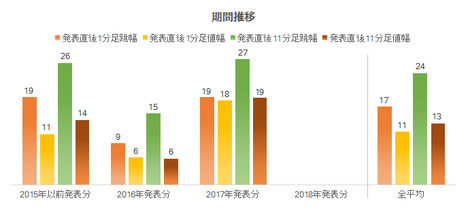

指標結果に最も素直に反応しがちな直後1分足跳幅は過去平均で17pipsです。速報値のそれは26pipsなので、先述の理由で改定値での反応は小さくなっています。

分布は、8pips以下しか跳ねなかったことが21%、9〜17pips跳ねたことが32%、18〜24pips跳ねたことが26%、25pips以上跳ねたことが21%です。万遍なく分布しており、反応程度を事前に読んで予め利確や損切の目安を決めるのは難しそうです。

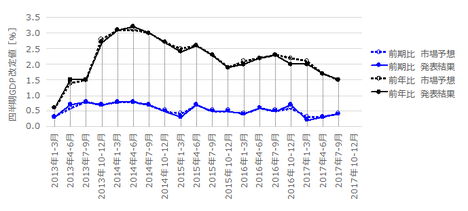

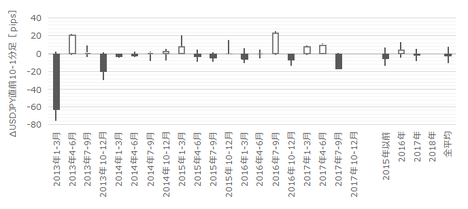

2013年〜2015年発表時と2016年発表時、2017年発表時の反応平均値の推移を下図に示します。

2016年発表分の反応が小さいのは、この期間に市場予想と発表結果がズレたことが1回しかなかったからです。一方、2017年発表分ではそれが2回ありました。

2017年発表分の反応が大きかったことは、同年11月にBOEが利上げしたことも関係あるでしょう。利上げが議論されるようになっても、成長率がボロボロでは利上げできる環境とは言えないからです。2017年は成長率が前期や速報値よりも改善したか否かも、反応程度に影響したと考えられます。

では次に、過去の成長率と反応との関係を大きく掴みましょう。

分析には、事前差異(=市場予想ー速報値結果)と事後差異(=発表結果ー市場予想)と実態差異(発表結果ー速報値結果)を多用します。差異がプラスのとき陽線・マイナスのとき陰線と対応していれば、反応が素直だと言うことにします。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

本指標発表値は前期分の集計データです。グラフ横軸は集計期基準となっています。データは集計期基準で整理しておかないと、他の同時期集計の指標と対比するのが不便になるからです。

グラフ前年比(黒)は、2014年4-6月期をピーク(+3.2%)に下降基調に転じています。そして、とうとう2017年7-9月期には+1.5%まで低下してしまいました。

BOEが利上げを行う環境要因には、きっとそこそこの成長率が必要です。途上国ならいざ知らず、景気が良くないときに利上げなんて、普通なら出来ません。2017年11月にはそれでも利上げを行ったものの、いま以上に成長率が低下して、例えば+1.0%以下となったら、それでもBOEは利上げできるでしょうか? 難しそうですよね。

2017年11月の利上げは、前期比(青)が2四半期続けて改善したことが、MPCの判断に影響した可能性があります。前年比が下降基調にあるなか、早く利上げしないと、前期比もまた悪化して、利上げの機会が失われることが懸念された可能性です。

現在の物価上昇はGBP安が原因とされており、GBP安はBOEのせいではないにせよ、BOEは物価安定を法的ミッションとして課されています。よって、2017年11月のMPC議事録やその後のBOE幹部の発言をなぞると、金融政策変更の理由をインフレ対策として記しており、今後も同様の対策を講じていく旨、記されています。

がしかし、成長率については、ブリグジット決定直後に懸念されていたほど、英国経済は悪化していない旨、認識が示されています。

これはどうでしょう。

先行きが見えないとき、企業は新規投資を控えるのが普通です。四半期GDP発表時には、四半期企業投資もGDP内訳として発表されています。そのグラフを見てみましょう。このグラフも改定値でのプロットです。

前期比(緑)は横這い、前年比(黒)はむしろブリグジット決定後に微増を続けています。これも、BOEが2017年11月に利上げを決めた根拠に挙げられます(BOE総裁は、それ以前に企業投資に着目する旨、発言していました)。

でも微増です。

GDP前年比の伸び率が高くブリグジット決定前の投資は、景気が良かったので投資が大きくて当然です。でも、ブリグジット決定後のGDP前年比は下降傾向なのに、企業投資前年比は上昇傾向です。これは、先行きが見えないときや景気後退が予想されるとき、新規投資を控えるという企業の自然な動向に反しています。

不自然な動きには必ず反動が起きます。

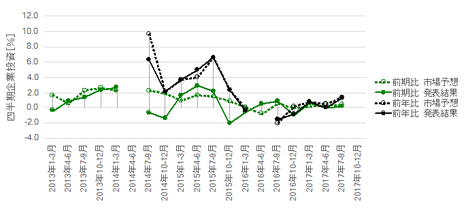

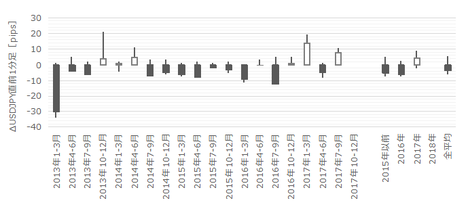

為替は現状と先行きの両面に反応しますが、過去の前年比事後差異に対する直後1分足の分布を見ておきましょう。

前述の通り、前年比発表結果が市場予想とズレたことは7回しかありません。市場予想を上回った2回は陽線で反応し、下回った5回のうち3回も陽線で反応しています。

でも、事例が少なすぎて、指標結果が良くても悪くても、陽線・陰線のどちらに反応するか、一貫した傾向は見出せません。

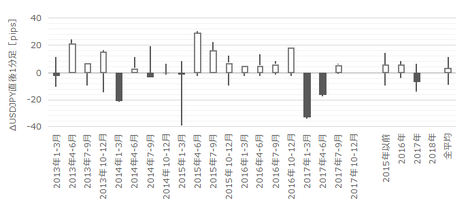

横軸が0でない事例を増やすために、この事後差異を、(前期比の事後差異)+(前年比の事後差異)としてみましょう。分布は下図のようになります。

前年比だけでなく前期比も含めても、指標結果の良し悪しに対する反応方向に一貫した傾向を見出すことは困難です。

つまり、本指標ではそれが結論です。

けれども、FX参加者向けの解説記事を見る限り、指標結果の良し悪しを事前に予想して論じるものが多いようです。ところが、本指標に関する限り、指標結果の良し悪しが反応方向に一貫した傾向を示していません。ならば、我々にとって大切な情報は、今回の指標発表結果がどうなるかではなく、今回の指標発表結果がどうであれ、どっちに反応するかがわからない、という情報です。

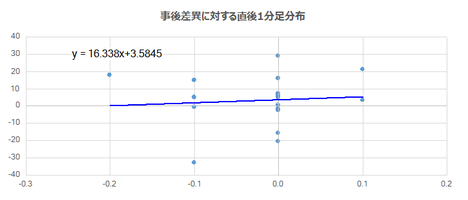

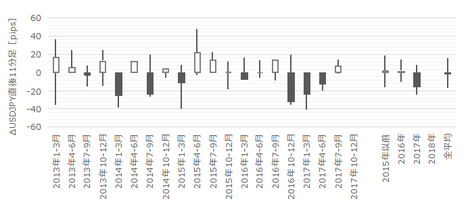

でも救いはあります。下図をご覧ください。

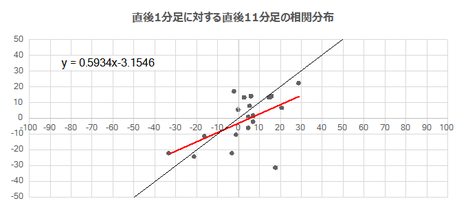

直後1分足値幅(x)に対する直後11分足値幅(y)は、回帰式(赤線)の傾きが0.59しかありません。回帰式で把握できることは、平均値で全体を把握する方法論です。

がしかし、対角線(黒斜線)を挟んで上下のドット分布は、直後1分足が陽線であれ陰線であれ、直後11分足は大きく反応を伸ばしたり大きく反転したりしています。

この分布を見る限りでは、直後1分足が陰線だったときは順張り目線で追撃の機会を窺い、陽線だったときは逆張り目線で追撃の機会を窺う方が良さそうです。 指標結果がどうであれ、ショート目線でいる方が有利な取引きができそうなのです 。

今後もこれまでと同様の反応分布が続くなら、それ(ショート目線)で個々の取引に負けることがあっても、長期的には利益が残せそうです。

但し、この指針は直後1分足終値が付いてから、直後11分足終値が付くまでポジションを持たないといけません。ポジション保有時間が長くなるため、全く薦められません。

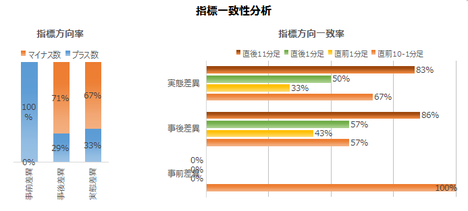

指標一致性分析 は、各差異と反応方向の一致率を調べています。

事前差異はプラス率が100%、直前10-1分足との方向一致率が100%となっていますが、これは気にしなくて構いません。最初の方で述べたように、前年比事前差異が0以外となったことは、過去19回の発表で1回しかないのです。その1回がどちら向きだったかを表しているだけです。

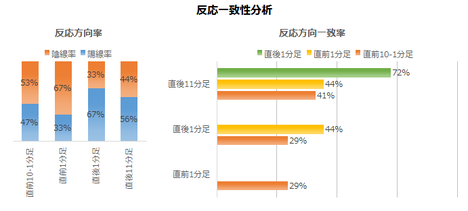

反応一致性分析 は、先に形成されたローソク足と後で形成されるローソク足の方向一致率を調べています。

直前1分足の陰線率が67%、直後1分足の陽線率が67%と、反応方向にやや偏りがあるようです。そして、直前10-1分足と直前1分足との方向一致率が29%(不一致率71%)、直前10-1分足と直後1分足の方向一致率も29%(不一致率71%)となっている点です。

直前10-1分足が陽線ならば、直前1分足は陰線と見込んでも良さそうです。また、直前10-1分足が陰線ならば、直後1分足は陽線と見込んでも良さそうです。

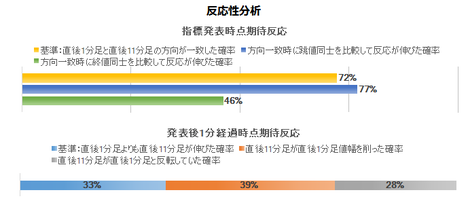

反応性分析 では、過去発表後に反応を伸ばしたか否かを調べています。

直後1分足と直後11分足との方向一致率は72%です。その72%の方向一致時だけに注目すると、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは77%です。

指標発表後の反応が伸びているのだから、発表後に反応方向を確認したら追撃は早期開始です。

けれども、指標発表から1分を経過したら、直後1分足終値を超えて直後11分足終値が伸びていたことが33%しかありません。発表から1分を過ぎたら、それまで順張りで追撃していたポジションは早々に利確すべきです。

以下に過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示しておきます。

下図は直前10-1分足の始値基準ローソク足です。

直前10-1分足は、過去平均跳幅が16pips、同値幅が11pipsです。但し、異常値とも言える2013年1-3月期を除くと、過去平均跳幅が12pips、同値幅が8pipsとなります。利確/損切の目安は、その半分の4〜6pipsぐらいが適切でしょう。

この反応程度は、平均的な指標発表後と同程度です。指標発表前であっても、安易にポジションを取るべきではありません。

幸い、過去のローソク足を見る限り、大きな逆ヒゲを形成したことは少ないようです。それだけに、方向を誤ってポジションをオーダーしてしまったら、損切を着実に行った方が良いでしょう。

反応方向は、過去の陰線率が53%、事前差異との方向一致率が100%です。

事前差異との方向一致率は100%というものの、これはGDP前年比事前差異が0でなかったことが過去に1回しかなかったからです。一方、事前差異に前期比を含めると(GDP前期比事前差異+GDP前年比事前差異)、この一致率は50%に下がってしまいます。といっても、この場合も事前差異が0でなかったことは、たった2回しか過去にありません。ついでに、企業投資も含めて事前差異を(GDP前期比事前差異+GDP前年比事前差異+企業投資前期比事前差異+企業投資前年比事前差異)とすると、この数値は35%に下がります。

細かく見ても、分析本文に述べたように、本指標はどっちに動くかわからないのです。

という訳で、直前10-1分足は、陰線率・陽線率・事前差異のいずれもアテになりません。 この期間の取引に依るべき根拠は見出せません 。

なお、直前10-1分足跳幅が20pips以上だったことは過去5回(頻度17%)あります。

この5回の直後1分足跳幅は平均20pipsで、これは直後1分足跳幅の過去全平均17pipsとほぼ同じです。よって、直前10-1分足が大きく跳ねても、それが直後1分足跳幅が大きくなる訳ではありません。

そして、この5回の直前10-1分足と直後1分足の方向は3回一致しています(一致率60%)。5回のうち3回という数字はまだアテにできません。つまり、直前10-1分足が大きく跳ねても、それが直後1分足の反応方向を示唆している訳ではありません。

次に、下図は直前1分足の始値基準ローソク足です。

この期間の反応程度は過去平均跳幅が10pips、同値幅が7pipsです。異常値と言える2013年1-3月期を除いても、値幅5pips程度は安定して期待できそうです。

反応方向は、過去の陰線率が67%、直前10-1分足との方向一致率は29%(不一致率71%)となっています。 この期間はショートで、利確/損切の目安を3〜5pipsぐらいにしておけば良いでしょう 。

直前1分足跳幅が10pips以上だったことは過去7回(頻度37%)あります。

この7回の直後1分足跳幅の平均は13pipsで、これは過去全平均17pipsと比較して小さいことがわかります。直前1分足が大きく跳ねても、直後1分足はむしろ反応が小さいことが多いようです。

そして、このとき直前1分足と直後1分足の方向は6回(86%)一致しています。つまり、 直前1分足が大きく跳ねたときは、直後1分足はその方向に反応しがちです 。まだ事例数が少ないものの、7回のうち6回の方向一致は無視できません。

そして、下図は直後1分足の始値基準ローソク足です。

直後1分足は過去平均跳幅が17pips、同値幅が11pipsです。平均的なヒゲの長さは35%ということになります。図からわかるように、この期間の反応は大小まちまちで、利確/損切の目安を示せません。値幅よりも長いヒゲを残したことが5回(頻度26%)あり、これには注意が必要です。

前述の通り、直前1分足が10pips以上跳ねたときは、直後1分足はその方向に反応しがちです(期待的中率86%)。よって、 直前1分足が10pips以上跳ねたら、指標発表直前に同方向にポジションをオーダーし、指標発表直後の跳ねで利確/損切 です。特にロングをオーダーしていた場合、ポジション長持ちは損切リスクを高めます。

追撃は気を付けましょう。

直後1分足と直後11分足との方向一致率は72%です。その72%の方向一致時だけに注目すると、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは77%です。 指標発表後の反応が伸びているのだから、発表後に反応方向を確認したら追撃開始 です。

けれども、 指標発表から1分を経過したら、直後1分足終値を超えて直後11分足終値が伸びていたことが33%しかありません 。発表から1分を過ぎたら、それまで順張りで追撃していたポジションは早々に利確すべきです。

特にロングをオーダーしていた場合、ポジション長持ちは損切リスクを高めます。

最後に、直後11分足の始値基準ローソク足を下図に示します。

直後11分足の過去平均跳幅は24pips、同値幅は13pipsです。平均的なヒゲの長さは46%にも達しており、高値掴み・安値掴みをしないように気を付ける必要があります。

本指標のこの期間に関しては、反応が伸びそうな気がしても追いかけない方が良いのです。前述の通り、指標発表から1分を経過したら、直後1分足終値を超えて直後11分足終値が伸びていたことが33%しかありません。発表から1分を過ぎたら、逆張り目線でいた方が良いでしょう。

特に、 直後1分足が陽線だったときは逆張り目線で追撃の機会を窺う方が良いでしょう 。

本ブログを始めてからの本指標での取引成績を下表に纏めておきます。

2017年は本指標で4回取引を行い、指標単位で3勝1敗(勝率75%)、シナリオ単位で7勝3敗(勝率70%)でした。悪くありません。

1回の発表毎の平均取引時間は4分4秒で、年間820pipsの利確でした。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

この分析の調査範囲は、2013年1-3月期集計分〜2017年7-9月期集計分(同年11月発表値)の19回分です。

?T.定性的傾向

【1. 指標概要】

本指標の意義は、当該期の総合的な経済実態を表し、政府や中銀の政策に影響を与える点です。

主要国では、翌期に速報値・改定値・確定値が順次発表され、平均的な反応が最も大きいのは速報値です。改定値では、過去ほとんどの場合、市場予想が速報結果と同値となっています。そして、発表結果も市場予想と一致することが多く、そのため反応が伸びないことが多いのです。

改定値の市場予想が速報値と異なったことは、前期比がたった2回(頻度11%)、前年比もたった1回(頻度5%)で、一方もしくは両方が異なっていたことは2回(頻度11%)しかありません。そして、その市場予想と発表結果が異なったことは、前期比が4回(頻度21%)、前年比が7回’(頻度37%)で、一方もしくは両方が異なっていたことは7回(頻度37%)です。

つまり、本指標で取引することは、この37%の市場予想と発表結果がズレる機会を待つことと同じです。けれども残念なことに、後記詳述するように、本指標は指標結果が良かろうが悪かろうが、それが指標発表直後の反応方向を決めているとは言えないのです。

これこそ、本指標の大きな特徴です。

興味があれば、 速報値の詳細分析記事 と、以下の本指標特徴を見比べてみて下さい。

【2. 反応概要】

過去の 4本足チャート の各ローソク足平均値と、最も指標結果に素直に反応する直後1分足跳幅の分布を下表に纏めておきます。

指標結果に最も素直に反応しがちな直後1分足跳幅は過去平均で17pipsです。速報値のそれは26pipsなので、先述の理由で改定値での反応は小さくなっています。

分布は、8pips以下しか跳ねなかったことが21%、9〜17pips跳ねたことが32%、18〜24pips跳ねたことが26%、25pips以上跳ねたことが21%です。万遍なく分布しており、反応程度を事前に読んで予め利確や損切の目安を決めるのは難しそうです。

2013年〜2015年発表時と2016年発表時、2017年発表時の反応平均値の推移を下図に示します。

2016年発表分の反応が小さいのは、この期間に市場予想と発表結果がズレたことが1回しかなかったからです。一方、2017年発表分ではそれが2回ありました。

2017年発表分の反応が大きかったことは、同年11月にBOEが利上げしたことも関係あるでしょう。利上げが議論されるようになっても、成長率がボロボロでは利上げできる環境とは言えないからです。2017年は成長率が前期や速報値よりも改善したか否かも、反応程度に影響したと考えられます。

では次に、過去の成長率と反応との関係を大きく掴みましょう。

?U.定量的傾向

分析には、事前差異(=市場予想ー速報値結果)と事後差異(=発表結果ー市場予想)と実態差異(発表結果ー速報値結果)を多用します。差異がプラスのとき陽線・マイナスのとき陰線と対応していれば、反応が素直だと言うことにします。

【3. 回数分析】

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

本指標発表値は前期分の集計データです。グラフ横軸は集計期基準となっています。データは集計期基準で整理しておかないと、他の同時期集計の指標と対比するのが不便になるからです。

グラフ前年比(黒)は、2014年4-6月期をピーク(+3.2%)に下降基調に転じています。そして、とうとう2017年7-9月期には+1.5%まで低下してしまいました。

BOEが利上げを行う環境要因には、きっとそこそこの成長率が必要です。途上国ならいざ知らず、景気が良くないときに利上げなんて、普通なら出来ません。2017年11月にはそれでも利上げを行ったものの、いま以上に成長率が低下して、例えば+1.0%以下となったら、それでもBOEは利上げできるでしょうか? 難しそうですよね。

2017年11月の利上げは、前期比(青)が2四半期続けて改善したことが、MPCの判断に影響した可能性があります。前年比が下降基調にあるなか、早く利上げしないと、前期比もまた悪化して、利上げの機会が失われることが懸念された可能性です。

現在の物価上昇はGBP安が原因とされており、GBP安はBOEのせいではないにせよ、BOEは物価安定を法的ミッションとして課されています。よって、2017年11月のMPC議事録やその後のBOE幹部の発言をなぞると、金融政策変更の理由をインフレ対策として記しており、今後も同様の対策を講じていく旨、記されています。

がしかし、成長率については、ブリグジット決定直後に懸念されていたほど、英国経済は悪化していない旨、認識が示されています。

これはどうでしょう。

先行きが見えないとき、企業は新規投資を控えるのが普通です。四半期GDP発表時には、四半期企業投資もGDP内訳として発表されています。そのグラフを見てみましょう。このグラフも改定値でのプロットです。

前期比(緑)は横這い、前年比(黒)はむしろブリグジット決定後に微増を続けています。これも、BOEが2017年11月に利上げを決めた根拠に挙げられます(BOE総裁は、それ以前に企業投資に着目する旨、発言していました)。

でも微増です。

GDP前年比の伸び率が高くブリグジット決定前の投資は、景気が良かったので投資が大きくて当然です。でも、ブリグジット決定後のGDP前年比は下降傾向なのに、企業投資前年比は上昇傾向です。これは、先行きが見えないときや景気後退が予想されるとき、新規投資を控えるという企業の自然な動向に反しています。

不自然な動きには必ず反動が起きます。

為替は現状と先行きの両面に反応しますが、過去の前年比事後差異に対する直後1分足の分布を見ておきましょう。

前述の通り、前年比発表結果が市場予想とズレたことは7回しかありません。市場予想を上回った2回は陽線で反応し、下回った5回のうち3回も陽線で反応しています。

でも、事例が少なすぎて、指標結果が良くても悪くても、陽線・陰線のどちらに反応するか、一貫した傾向は見出せません。

横軸が0でない事例を増やすために、この事後差異を、(前期比の事後差異)+(前年比の事後差異)としてみましょう。分布は下図のようになります。

前年比だけでなく前期比も含めても、指標結果の良し悪しに対する反応方向に一貫した傾向を見出すことは困難です。

つまり、本指標ではそれが結論です。

けれども、FX参加者向けの解説記事を見る限り、指標結果の良し悪しを事前に予想して論じるものが多いようです。ところが、本指標に関する限り、指標結果の良し悪しが反応方向に一貫した傾向を示していません。ならば、我々にとって大切な情報は、今回の指標発表結果がどうなるかではなく、今回の指標発表結果がどうであれ、どっちに反応するかがわからない、という情報です。

でも救いはあります。下図をご覧ください。

直後1分足値幅(x)に対する直後11分足値幅(y)は、回帰式(赤線)の傾きが0.59しかありません。回帰式で把握できることは、平均値で全体を把握する方法論です。

がしかし、対角線(黒斜線)を挟んで上下のドット分布は、直後1分足が陽線であれ陰線であれ、直後11分足は大きく反応を伸ばしたり大きく反転したりしています。

この分布を見る限りでは、直後1分足が陰線だったときは順張り目線で追撃の機会を窺い、陽線だったときは逆張り目線で追撃の機会を窺う方が良さそうです。 指標結果がどうであれ、ショート目線でいる方が有利な取引きができそうなのです 。

今後もこれまでと同様の反応分布が続くなら、それ(ショート目線)で個々の取引に負けることがあっても、長期的には利益が残せそうです。

但し、この指針は直後1分足終値が付いてから、直後11分足終値が付くまでポジションを持たないといけません。ポジション保有時間が長くなるため、全く薦められません。

(3.1 指標一致性分析)

指標一致性分析 は、各差異と反応方向の一致率を調べています。

事前差異はプラス率が100%、直前10-1分足との方向一致率が100%となっていますが、これは気にしなくて構いません。最初の方で述べたように、前年比事前差異が0以外となったことは、過去19回の発表で1回しかないのです。その1回がどちら向きだったかを表しているだけです。

(3.2 反応一致性分析)

反応一致性分析 は、先に形成されたローソク足と後で形成されるローソク足の方向一致率を調べています。

直前1分足の陰線率が67%、直後1分足の陽線率が67%と、反応方向にやや偏りがあるようです。そして、直前10-1分足と直前1分足との方向一致率が29%(不一致率71%)、直前10-1分足と直後1分足の方向一致率も29%(不一致率71%)となっている点です。

直前10-1分足が陽線ならば、直前1分足は陰線と見込んでも良さそうです。また、直前10-1分足が陰線ならば、直後1分足は陽線と見込んでも良さそうです。

(3.3 反応性分析)

反応性分析 では、過去発表後に反応を伸ばしたか否かを調べています。

直後1分足と直後11分足との方向一致率は72%です。その72%の方向一致時だけに注目すると、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは77%です。

指標発表後の反応が伸びているのだから、発表後に反応方向を確認したら追撃は早期開始です。

けれども、指標発表から1分を経過したら、直後1分足終値を超えて直後11分足終値が伸びていたことが33%しかありません。発表から1分を過ぎたら、それまで順張りで追撃していたポジションは早々に利確すべきです。

?V.分析結論

以下に過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示しておきます。

下図は直前10-1分足の始値基準ローソク足です。

直前10-1分足は、過去平均跳幅が16pips、同値幅が11pipsです。但し、異常値とも言える2013年1-3月期を除くと、過去平均跳幅が12pips、同値幅が8pipsとなります。利確/損切の目安は、その半分の4〜6pipsぐらいが適切でしょう。

この反応程度は、平均的な指標発表後と同程度です。指標発表前であっても、安易にポジションを取るべきではありません。

幸い、過去のローソク足を見る限り、大きな逆ヒゲを形成したことは少ないようです。それだけに、方向を誤ってポジションをオーダーしてしまったら、損切を着実に行った方が良いでしょう。

反応方向は、過去の陰線率が53%、事前差異との方向一致率が100%です。

事前差異との方向一致率は100%というものの、これはGDP前年比事前差異が0でなかったことが過去に1回しかなかったからです。一方、事前差異に前期比を含めると(GDP前期比事前差異+GDP前年比事前差異)、この一致率は50%に下がってしまいます。といっても、この場合も事前差異が0でなかったことは、たった2回しか過去にありません。ついでに、企業投資も含めて事前差異を(GDP前期比事前差異+GDP前年比事前差異+企業投資前期比事前差異+企業投資前年比事前差異)とすると、この数値は35%に下がります。

細かく見ても、分析本文に述べたように、本指標はどっちに動くかわからないのです。

という訳で、直前10-1分足は、陰線率・陽線率・事前差異のいずれもアテになりません。 この期間の取引に依るべき根拠は見出せません 。

なお、直前10-1分足跳幅が20pips以上だったことは過去5回(頻度17%)あります。

この5回の直後1分足跳幅は平均20pipsで、これは直後1分足跳幅の過去全平均17pipsとほぼ同じです。よって、直前10-1分足が大きく跳ねても、それが直後1分足跳幅が大きくなる訳ではありません。

そして、この5回の直前10-1分足と直後1分足の方向は3回一致しています(一致率60%)。5回のうち3回という数字はまだアテにできません。つまり、直前10-1分足が大きく跳ねても、それが直後1分足の反応方向を示唆している訳ではありません。

次に、下図は直前1分足の始値基準ローソク足です。

この期間の反応程度は過去平均跳幅が10pips、同値幅が7pipsです。異常値と言える2013年1-3月期を除いても、値幅5pips程度は安定して期待できそうです。

反応方向は、過去の陰線率が67%、直前10-1分足との方向一致率は29%(不一致率71%)となっています。 この期間はショートで、利確/損切の目安を3〜5pipsぐらいにしておけば良いでしょう 。

直前1分足跳幅が10pips以上だったことは過去7回(頻度37%)あります。

この7回の直後1分足跳幅の平均は13pipsで、これは過去全平均17pipsと比較して小さいことがわかります。直前1分足が大きく跳ねても、直後1分足はむしろ反応が小さいことが多いようです。

そして、このとき直前1分足と直後1分足の方向は6回(86%)一致しています。つまり、 直前1分足が大きく跳ねたときは、直後1分足はその方向に反応しがちです 。まだ事例数が少ないものの、7回のうち6回の方向一致は無視できません。

そして、下図は直後1分足の始値基準ローソク足です。

直後1分足は過去平均跳幅が17pips、同値幅が11pipsです。平均的なヒゲの長さは35%ということになります。図からわかるように、この期間の反応は大小まちまちで、利確/損切の目安を示せません。値幅よりも長いヒゲを残したことが5回(頻度26%)あり、これには注意が必要です。

前述の通り、直前1分足が10pips以上跳ねたときは、直後1分足はその方向に反応しがちです(期待的中率86%)。よって、 直前1分足が10pips以上跳ねたら、指標発表直前に同方向にポジションをオーダーし、指標発表直後の跳ねで利確/損切 です。特にロングをオーダーしていた場合、ポジション長持ちは損切リスクを高めます。

追撃は気を付けましょう。

直後1分足と直後11分足との方向一致率は72%です。その72%の方向一致時だけに注目すると、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは77%です。 指標発表後の反応が伸びているのだから、発表後に反応方向を確認したら追撃開始 です。

けれども、 指標発表から1分を経過したら、直後1分足終値を超えて直後11分足終値が伸びていたことが33%しかありません 。発表から1分を過ぎたら、それまで順張りで追撃していたポジションは早々に利確すべきです。

特にロングをオーダーしていた場合、ポジション長持ちは損切リスクを高めます。

最後に、直後11分足の始値基準ローソク足を下図に示します。

直後11分足の過去平均跳幅は24pips、同値幅は13pipsです。平均的なヒゲの長さは46%にも達しており、高値掴み・安値掴みをしないように気を付ける必要があります。

本指標のこの期間に関しては、反応が伸びそうな気がしても追いかけない方が良いのです。前述の通り、指標発表から1分を経過したら、直後1分足終値を超えて直後11分足終値が伸びていたことが33%しかありません。発表から1分を過ぎたら、逆張り目線でいた方が良いでしょう。

特に、 直後1分足が陽線だったときは逆張り目線で追撃の機会を窺う方が良いでしょう 。

ーーー$€¥ーーー

本ブログを始めてからの本指標での取引成績を下表に纏めておきます。

2017年は本指標で4回取引を行い、指標単位で3勝1敗(勝率75%)、シナリオ単位で7勝3敗(勝率70%)でした。悪くありません。

1回の発表毎の平均取引時間は4分4秒で、年間820pipsの利確でした。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

2018年02月18日

来週はどうなるのだろう

現在の何だかよくわからない相場も、次週FOMC議事録公表で「市場予想通り3月利上げ確実」と思わせる内容や「2018年は3回の利上げ」予定だったのに、それが「4回に増えそうだ」という内容ならば、またまた米債金利が急騰する可能性があります。

そんなことになれば、先日の米株価急落が再現するかも知れません。

米国経済指標は、FOMC議事録公表の4時間前(22日)に 中古住宅販売件数 が発表されますが、中古住宅が売れても売れなくても、そんなことはUSDJPYにあまり関係ないでしょう。

英国経済指標は、21日に1月集計分 雇用統計 、22日に10-12月期GDP改定値が発表されます。GDP改定値の詳細分析は、明日・明後日には間に合わせますが、どうせGDP改定値は市場予想が速報値のままの値となるのです。市場予想をアテに出来ない以上、分析の主眼は、?@ 先に形成されたローソク足がその後形成されるローソク足の方向を示唆するか否かと、?A 指標発表後に追撃・逆張りしやすい指標か否か、ということになります。

ともあれ来週は、米国FOMC議事録・英国雇用統計・英国GDP改定値ぐらいしか、指標の影響が見込めない週です。 何が起きるかわからないとき は、不用意にポジションを取らないことが大切です。

日常的にはトレンドフォローが主流であることからわかるように、投資は本来、勝ち馬にうまく乗ることこそ、アマチュアの基本戦略でなければいけません。

こんな市場が荒れてるとき・プロの予想解説がアテにできないときに、アマチュアの私が次がどうなるか当てても自慢になりません。そんな予想は、次に同じようなことが起きたときに外れるのです。同じパターンにおける的中率が定量的に見込めないことは、上達が把握できない取引です。

以上