この広告は30日以上更新がないブログに表示されております。

新規記事の投稿を行うことで、非表示にすることが可能です。

広告

posted by fanblog

2017年09月28日

英国経済指標「四半期GDP確報値」発表前後のGBPJPY反応分析(2017年9月29日17:30発表結果検証済)

以下、「?T.指標予想要点」「?U.過去調査詳細」を事前投稿し、「?V.発表結果検証」を事後投稿しています。ブログの日付は事前投稿日となっています。指標発表後に事後投稿し、その日時は「?V.発表結果検証」のタイトル行付近に記載しています。

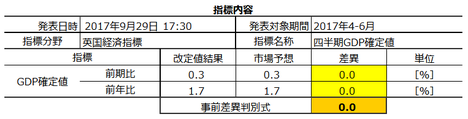

2017年9月29日21:30に英国経済指標「四半期GDP確定値」が発表されます。今回発表は2017年4-6月分の集計結果です。

今回の市場予想と前回結果は次の通りです。市場予想は本記事作成時点の値です。

※ 本稿は9月27日に記しています。市場予想は発表直前に確認しておきましょう。

※ 黄色欄は、後述する事前差異判別式の変数と解です。

本指標の特徴は以下の通りです。

以下のシナリオで取引に臨みます。

以上の詳細ないしは論拠は、以下の「?T.調査・分析」に記しています。

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

GDPは国内経済活動を総合的に表すので、その国の経済状況が良くなっているのか悪くなっているのかが一目瞭然です。英国四半期GDPは「速報値」「改定値」「確定値」の3回発表されます。

GDP確定値は、英国国家統計局が3月・6月・9月・12月の下旬に前四半期分を発表しています。

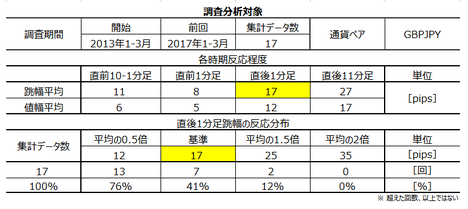

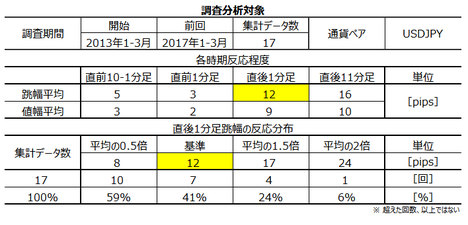

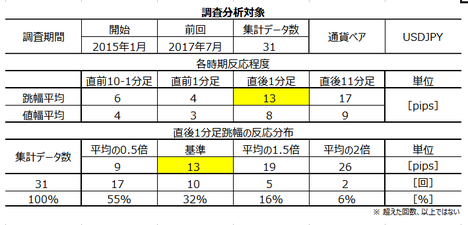

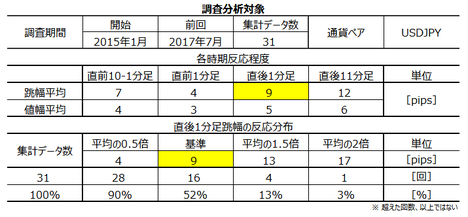

本指標に関する調査期間と、過去の反応程度・分布を下表に纏めておきます。

最も指標結果に素直に反応する直後1分足跳幅は、過去平均で17pipsです。平均的な反応程度の指標です。

分布を見ると17pips以下しか跳ねなかったことが59%と、半数を超えています。ほとんど市場予想と発表結果がずれないために、平均値の2倍を超えて反応したこともありません。

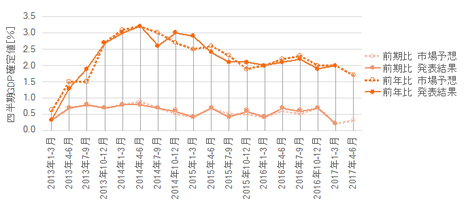

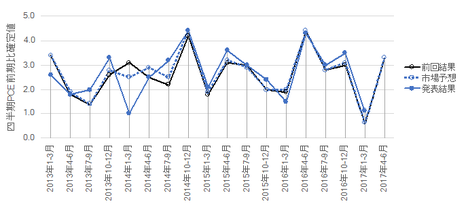

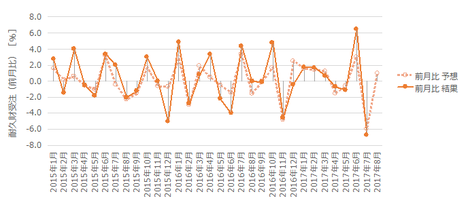

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

今回の市場予想は改定値と同じになっています。

前年比は2014年4-6月期をピークに緩やかに下降中で、今回の市場予想は直近ボトムの2016年10-12月期(+1.9%)を下回るとされています。

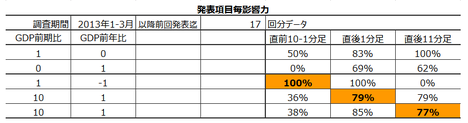

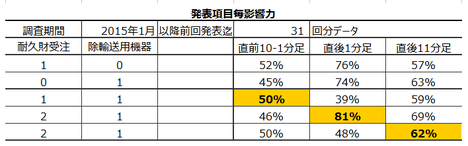

次に、見るべきポイントを絞り込むため、主要項目毎に反応方向にどの程度影響しているのかを下表に纏めておきました。

上表の上2行は、各項目をひとつずつ反応方向との一致率を求めています。これは予備計算のようなもので、この予備計算は最も反応方向との一致率が高い項目に注目しています。

上から3行目は、事前差異(市場予想ー前回結果)と直前10-1分足の方向一致率が高くなるように、各項目の係数を求めています。

上から4行目は、事後差異(発表結果ー市場予想)と直後1分足の方向一致率が高くなるように、各項目の係数を求めています。

最下段5行目は、実体差異(前回改定値結果ー市場予想)と直後11分足の方向一致率が高くなるように、各項目の係数を求めています。

結果、事前差異はデータ数が少ないので、直前10-1分足との一致率が100%と言っても、信頼度は今一つです。確報値は改定値との差があまり生じません。過去17回のうち、事前差異はたった2回、事後差異と実態差異はたった6回しか、差が生じていません。上表の100%や0%とは、この数回の差が生じたときについて方向一致率を求めたものです。

事後差異・実態差異は、10?前期比の差異+1?前年比の差異、という判別式符号(プラスが陽線、マイナスが陰線)とすると、直後1分足・直後11分足との方向一致率がそれぞれ79%・77%となることがわかりました。

判別式係数から明らかなように、前期比に差異が生じたらその方向に反応します。

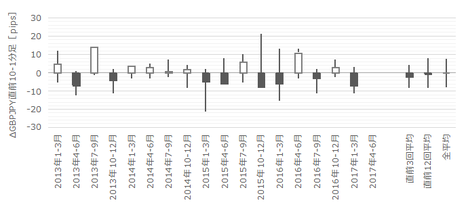

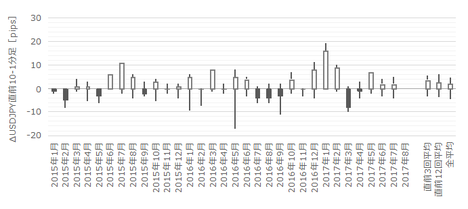

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

まず、直前10-1分足は、過去平均跳幅が11pipsです。その跳幅が20pips以上だったことは過去2回(頻度12%)あります。

この2回の直後1分足跳幅は平均26pipsで、これは直後1分足跳幅の過去全平均17pipsより大きくなっています。また、この2回の直前10-1分足と直後1分足の方向は1回(50%)一致しています。

2回のデータから有用な傾向を導くことは難しそうです。

ただ、直前10-1分足にはヒゲが多くなりがちです。注意しましょう。

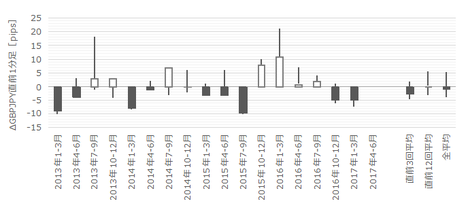

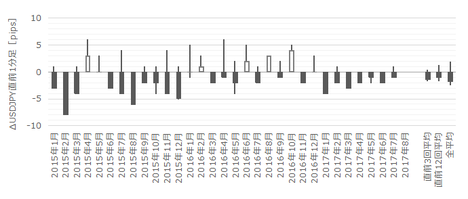

次に、直前1分足の過去平均跳幅が8pipsです。その跳幅が10pips以上だったことは過去5回(頻度29%)あります。

この5回の直後1分足跳幅は平均17pipsで、これは直後1分足跳幅の過去全平均17pipsと同じです。また、この5回の直前1分足と直後1分足の方向は3回(60%)一致しています。

直前1分足が大きく跳ねても、直後1分足の方向や程度を示唆しているとは言えません。

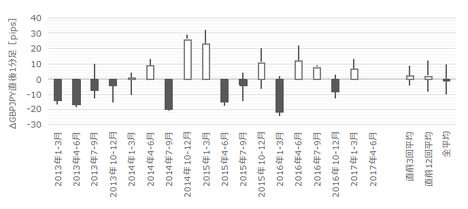

そして、直後1分足の過去平均跳幅と値幅の差は5pips(1ー値幅/跳幅=戻り比率29%)です。直後11分足のそれは10pips(戻り比率37%)です。戻り比率は普通です。

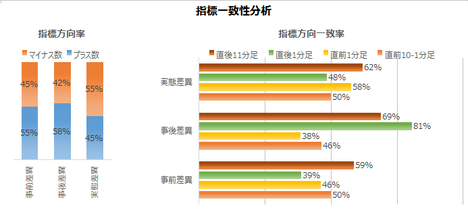

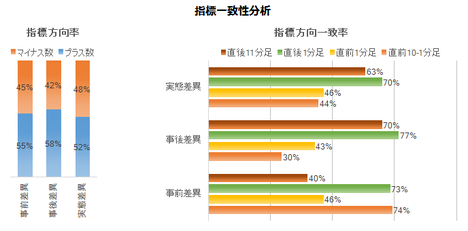

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 「指標一致性分析」 をご参照願います。

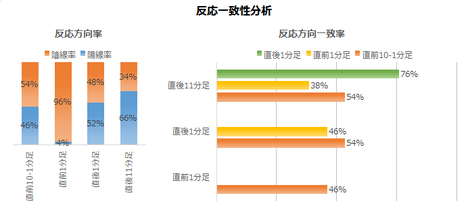

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

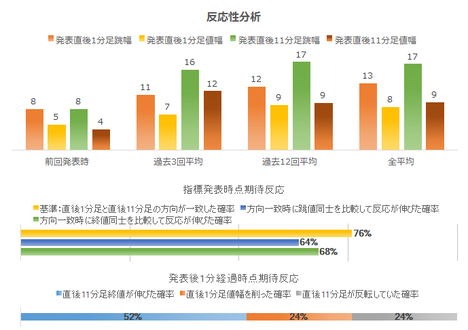

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

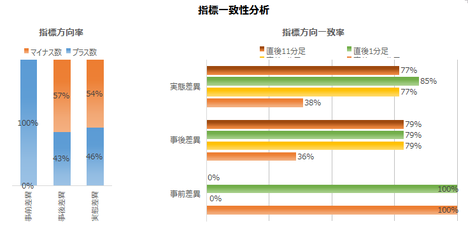

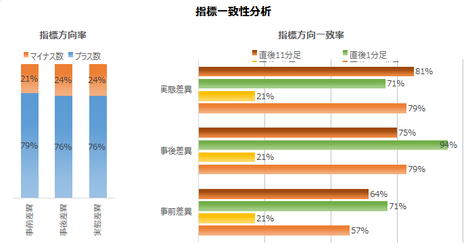

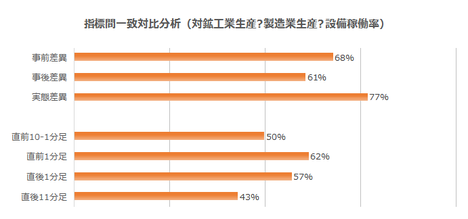

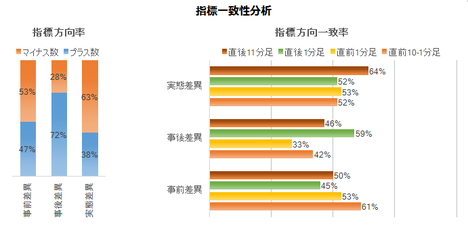

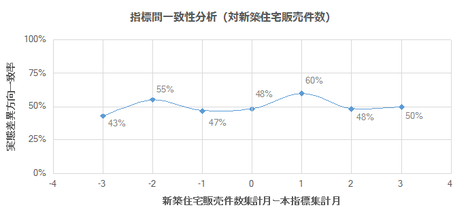

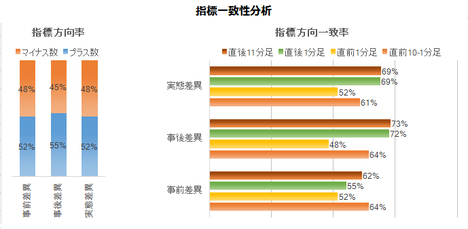

まず、指標一致性分析の結果を下図に示します。

市場予想と発表結果とが一致しがちなため、指標一致性分析はどうもアテにならないようです。僅か2回の事例では、事前差異の符号と直前10-1分足・直後1分足の方向一致率が、ともに100%となっています。事後差異・実態差異は、前期比に差異が生じたときに、その方向と直後1分足・直後11分足とが一致しがちです。

見るべきポイントは、事後差異・実態差異ともに直前1分足との方向一致率が高い点です。直前1分足は、その後のローソク足方向を示唆している可能性があります。

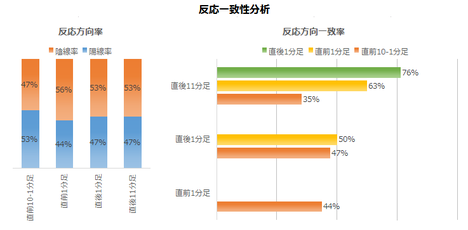

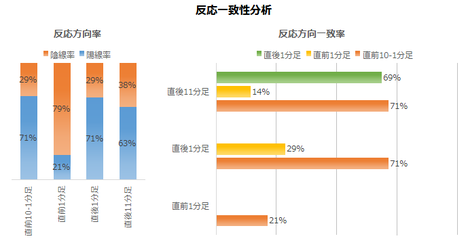

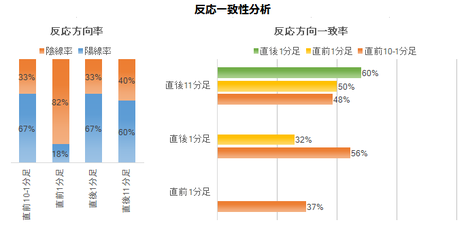

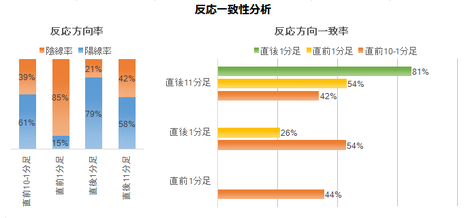

次に、反応一致性分析の結果を下表に示します。

直後1分足と直後11分足の方向一致率が75%と高い点を除けば、先に形成されたローソク足が後で形成されるローソク足の方向を示唆している兆しはありません。

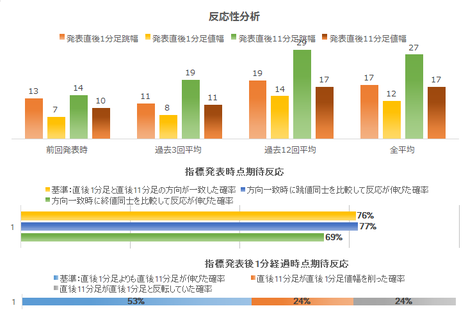

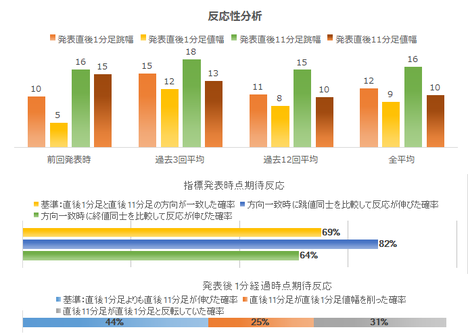

最後に、反応性分析の結果を下表に示します。

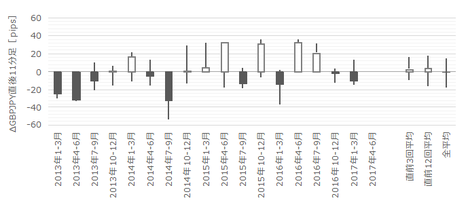

直後1分足と直後11分足との方向一致率は76%です。そして、その76%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは77%です。

指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、指標発表後に反応方向を確認したら、追撃は早期開始です。

そして、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは53%です。指標発表から1分を過ぎたら早めに利確した方が良いということです。伸びるか伸びないかが半々ですから、無理する必要なんてありません。

以下のシナリオで取引に臨みます。

以下は2017年10月5日に追記しています。

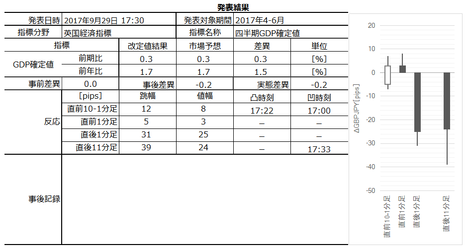

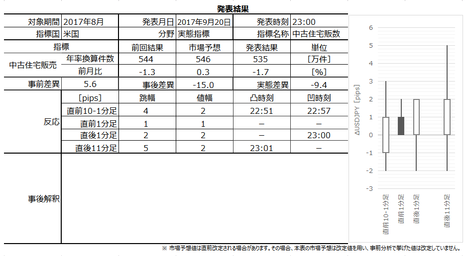

本指標発表結果及び反応は次の通りでした。

結果はGDP前年比が前回・予想を下回り、反応は陰線でした。

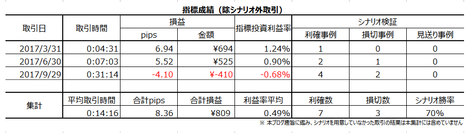

取引結果は次の通りでした。

直前1分足・直後1分足で大きく損切となりました。かなりしつこく追撃して挽回を図ったものの、取り返すには至りませんでした。下げ継続の読みは、これでBOE利上げが難しくなる、と考えたためです。

事前調査分析内容を、以下に検証します

事前準備していたシナリオには問題ありません。

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

?T.指標予想要点

2017年9月29日21:30に英国経済指標「四半期GDP確定値」が発表されます。今回発表は2017年4-6月分の集計結果です。

今回の市場予想と前回結果は次の通りです。市場予想は本記事作成時点の値です。

※ 本稿は9月27日に記しています。市場予想は発表直前に確認しておきましょう。

※ 黄色欄は、後述する事前差異判別式の変数と解です。

本指標の特徴は以下の通りです。

- 確報値は市場予想が前回改定値となっていることが多く、また、その市場予想もほぼ当たります(改定値と同じになることが多い)。過去17回の確報値発表時の市場予想が前回改定値と異なったことは2回(頻度12%)しかありません。発表結果が市場予想と異なったことは6回(頻度35%)しかありません。

- 事前差異(市場予想ー前回改定値結果)が0でないとき、直前10-1分足はその差異の方向に反応する可能性があります。

事後差異(発表結果ー市場予想)や実態差異(発表結果ー前回改定値結果)に差異が生じると、その方向に直後1分足・直後11分足は素直に反応します。

反応への寄与は、前期比の差>前年比の差、です。 - 追撃は、反応方向を確認したら早期開始した方が良さそうです。発表から1分を過ぎると、利確の機会を窺った方が良いようです。

直後1分足と直後11分足の方向一致率は76%あるものの、終値同士を比較して直後11分足の方が伸びていたことは53%なので、平均的にはどんどん反応を伸ばしていく指標ではありません。

以下のシナリオで取引に臨みます。

- 直前10-1分足は、事前差異が0でない場合にその符号(プラスが陽線、マイナスが陰線)通りにポジションを取ります。

- 直後1分足は、事前差異が0でない場合にその符号(プラスが陽線、マイナスが陰線)通りにポジションを取ります。

指標発表直前にポジションを取り、発表直後の跳ねで利確/損切です。 - 初期の追撃は早期開始し、指標発表から1分を過ぎたら利確の機会を窺います。

- もし、実態差異が0でないのに直後1分足終値が過去平均ぐらいしか伸びていなければ、実態差異判別式の符号と同じ方向に追撃を行います。

以上の詳細ないしは論拠は、以下の「?T.調査・分析」に記しています。

?U.過去調査詳細

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

【1. 指標概要】

GDPは国内経済活動を総合的に表すので、その国の経済状況が良くなっているのか悪くなっているのかが一目瞭然です。英国四半期GDPは「速報値」「改定値」「確定値」の3回発表されます。

GDP確定値は、英国国家統計局が3月・6月・9月・12月の下旬に前四半期分を発表しています。

ーーー$€¥ーーー

本指標に関する調査期間と、過去の反応程度・分布を下表に纏めておきます。

最も指標結果に素直に反応する直後1分足跳幅は、過去平均で17pipsです。平均的な反応程度の指標です。

分布を見ると17pips以下しか跳ねなかったことが59%と、半数を超えています。ほとんど市場予想と発表結果がずれないために、平均値の2倍を超えて反応したこともありません。

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

今回の市場予想は改定値と同じになっています。

前年比は2014年4-6月期をピークに緩やかに下降中で、今回の市場予想は直近ボトムの2016年10-12月期(+1.9%)を下回るとされています。

ーーー$€¥ーーー

次に、見るべきポイントを絞り込むため、主要項目毎に反応方向にどの程度影響しているのかを下表に纏めておきました。

上表の上2行は、各項目をひとつずつ反応方向との一致率を求めています。これは予備計算のようなもので、この予備計算は最も反応方向との一致率が高い項目に注目しています。

上から3行目は、事前差異(市場予想ー前回結果)と直前10-1分足の方向一致率が高くなるように、各項目の係数を求めています。

上から4行目は、事後差異(発表結果ー市場予想)と直後1分足の方向一致率が高くなるように、各項目の係数を求めています。

最下段5行目は、実体差異(前回改定値結果ー市場予想)と直後11分足の方向一致率が高くなるように、各項目の係数を求めています。

結果、事前差異はデータ数が少ないので、直前10-1分足との一致率が100%と言っても、信頼度は今一つです。確報値は改定値との差があまり生じません。過去17回のうち、事前差異はたった2回、事後差異と実態差異はたった6回しか、差が生じていません。上表の100%や0%とは、この数回の差が生じたときについて方向一致率を求めたものです。

事後差異・実態差異は、10?前期比の差異+1?前年比の差異、という判別式符号(プラスが陽線、マイナスが陰線)とすると、直後1分足・直後11分足との方向一致率がそれぞれ79%・77%となることがわかりました。

判別式係数から明らかなように、前期比に差異が生じたらその方向に反応します。

(2-2. 過去反応)

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

まず、直前10-1分足は、過去平均跳幅が11pipsです。その跳幅が20pips以上だったことは過去2回(頻度12%)あります。

この2回の直後1分足跳幅は平均26pipsで、これは直後1分足跳幅の過去全平均17pipsより大きくなっています。また、この2回の直前10-1分足と直後1分足の方向は1回(50%)一致しています。

2回のデータから有用な傾向を導くことは難しそうです。

ただ、直前10-1分足にはヒゲが多くなりがちです。注意しましょう。

次に、直前1分足の過去平均跳幅が8pipsです。その跳幅が10pips以上だったことは過去5回(頻度29%)あります。

この5回の直後1分足跳幅は平均17pipsで、これは直後1分足跳幅の過去全平均17pipsと同じです。また、この5回の直前1分足と直後1分足の方向は3回(60%)一致しています。

直前1分足が大きく跳ねても、直後1分足の方向や程度を示唆しているとは言えません。

そして、直後1分足の過去平均跳幅と値幅の差は5pips(1ー値幅/跳幅=戻り比率29%)です。直後11分足のそれは10pips(戻り比率37%)です。戻り比率は普通です。

【3. 定型分析】

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 「指標一致性分析」 をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

まず、指標一致性分析の結果を下図に示します。

市場予想と発表結果とが一致しがちなため、指標一致性分析はどうもアテにならないようです。僅か2回の事例では、事前差異の符号と直前10-1分足・直後1分足の方向一致率が、ともに100%となっています。事後差異・実態差異は、前期比に差異が生じたときに、その方向と直後1分足・直後11分足とが一致しがちです。

見るべきポイントは、事後差異・実態差異ともに直前1分足との方向一致率が高い点です。直前1分足は、その後のローソク足方向を示唆している可能性があります。

次に、反応一致性分析の結果を下表に示します。

直後1分足と直後11分足の方向一致率が75%と高い点を除けば、先に形成されたローソク足が後で形成されるローソク足の方向を示唆している兆しはありません。

最後に、反応性分析の結果を下表に示します。

直後1分足と直後11分足との方向一致率は76%です。そして、その76%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは77%です。

指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、指標発表後に反応方向を確認したら、追撃は早期開始です。

そして、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは53%です。指標発表から1分を過ぎたら早めに利確した方が良いということです。伸びるか伸びないかが半々ですから、無理する必要なんてありません。

【4. シナリオ作成】

以下のシナリオで取引に臨みます。

- 直前10-1分足は、事前差異が0でない場合にその符号(プラスが陽線、マイナスが陰線)通りにポジションを取ります。

- 直後1分足は、事前差異が0でない場合にその符号(プラスが陽線、マイナスが陰線)通りにポジションを取ります。

指標発表直前にポジションを取り、発表直後の跳ねで利確/損切です。 - 初期の追撃は早期開始し、指標発表から1分を過ぎたら利確の機会を窺います。

- もし、実態差異が0でないのに直後1分足終値が過去平均ぐらいしか伸びていなければ、実態差異判別式の符号と同じ方向に追撃を行います。

以上

2017年9月29日17:30発表

以下は2017年10月5日に追記しています。

?V.発表結果検証

【5. 発表結果】

(5-1. 指標結果)

本指標発表結果及び反応は次の通りでした。

結果はGDP前年比が前回・予想を下回り、反応は陰線でした。

(5-2. 取引結果)

取引結果は次の通りでした。

直前1分足・直後1分足で大きく損切となりました。かなりしつこく追撃して挽回を図ったものの、取り返すには至りませんでした。下げ継続の読みは、これでBOE利上げが難しくなる、と考えたためです。

【6. 分析検証】

(6-1. 分析検証)

事前調査分析内容を、以下に検証します

- 確報値は市場予想が前回改定値となっていることが多く、また、その市場予想もほぼ当たります(改定値と同じになることが多い)。過去17回の確報値発表時の市場予想が前回改定値と異なったことは2回(頻度12%)しかありません。発表結果が市場予想と異なったことは6回(頻度35%)しかありません。

今回は改定値が修正されました。これは珍しいことです。

(6-2. シナリオ検証)

事前準備していたシナリオには問題ありません。

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

2017年09月26日

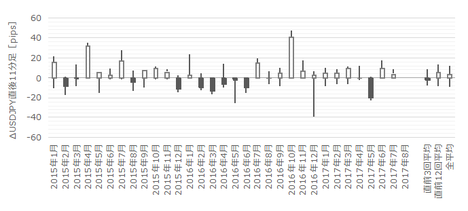

米国経済指標「四半期GDP確報値」発表前後のUSDJPY反応分析(2017年9月28日21:30発表結果検証済)

以下、「?T.指標予想要点」「?U.過去調査詳細」を事前投稿し、「?V.発表結果検証」を事後投稿しています。ブログの日付は事前投稿日となっています。指標発表後に事後投稿し、その日時は「?V.発表結果検証」のタイトル行付近に記載しています。

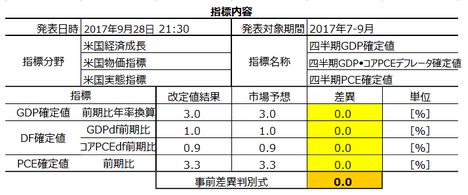

2017年9月28日21:30に米国経済指標「四半期GDP確定値」が発表されます。今回発表は2017年4-6月分の確定集計結果です。

今回の市場予想と前回結果は次の通りです。市場予想は本記事作成時点の値です。

※ 本稿は9月26日に記しています。市場予想は発表直前に確認しておきましょう。

※ 黄色欄は、後述する事前差異判別式の変数と解です。

本指標の特徴は以下の通りです。

以上の本指標特徴を踏まえ、後記詳述した調査・分析結果に基づき、以下のシナリオで取引に臨みます。

以上の詳細ないしは論拠は、以下の「?T.調査・分析」に記しています。

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

四半期GDPは、その四半期の経済実態を最も代表して表す指標だという点に意義があります。

そして、PCE(個人消費支出)はその米国GDPの約70%を占めています。自動車・家電等の耐久財と、食品・衣料等の非耐久財と、外食・交通費等のサービス支出と、からなります。

一方、デフレータ(価格指数)には、GDPデフレータとPCEデフレータがあり、それぞれ調査対象の物価変動を示しています。特に、コアPCEデフレータはFRBの金融政策決定に影響を与える点で意義があります。

本指標に関する調査期間と、過去の反応程度・分布を下表に纏めておきます。

最も指標結果に素直に反応する直後1分足跳幅は、過去平均で12pipsです。分布を見ると、過去31%が8pips以下しか反応していません。

反応が小さい原因のひとつには、本指標が改定値とほぼ同じ値になりがちなことを市場が知っていることが挙げられます。

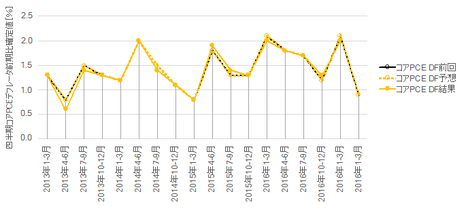

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

まず、実態指標を見てみましょう。

四半期GDP確定値は改定値とほぼ同じです。但し、ピークやボトム付近では、改定値と異なる値になりがちです。また、四半期PCEは、注目している4項目の中で最も改定値とのズレが生じやすいことがグラフから見て取れます。

次に物価指標を見てみましょう。

デフレータは予想とのズレが起きにくいことがわかっています。だから、本指標への反応は、実態指標(GDPやPCE)のズレによって起きることの方が多くなります。

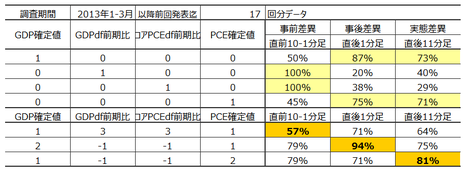

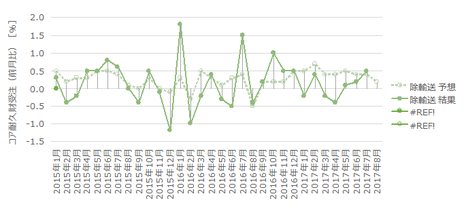

次に、見るべきポイントを絞り込むため、主要項目毎に反応方向にどの程度影響しているのかを下表に纏めておきました。

上表の上4行は、各項目をひとつずつ反応方向との一致率を求めています。これは予備計算のようなもので、この予備計算は最も反応方向との一致率が高い項目に注目しています。

上から5行目は、事前差異(市場予想ー前回結果)と直前10-1分足の方向一致率が高くなるように、各項目の係数を求めています。

上から6行目は、事後差異(発表結果ー市場予想)と直後1分足の方向一致率が高くなるように、各項目の係数を求めています。

最下段7行目は、実体差異(前回改定値結果ー市場予想)と直後11分足の方向一致率が高くなるように、各項目の係数を求めています。

結果、事前差異は、あまり直前10-1分足と一致率が高い係数を見出すことが出来ませんでした。これなら、直前10-1分足は、デフレータに市場予想との差が出ているときだけをアテにした方が良さそうです。

事後差異は、直後1分足との方向一致率が94%となることがわかりました。実態差異は、直後11分足との方向一致率が81%となることがわかりました。これらは、判別式とローソク足方向との一致率がかなり高くなっており、アテにできそうです。

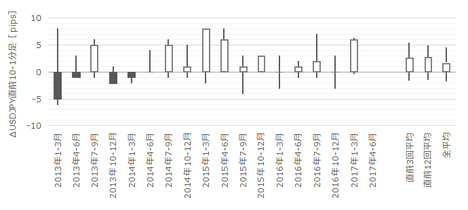

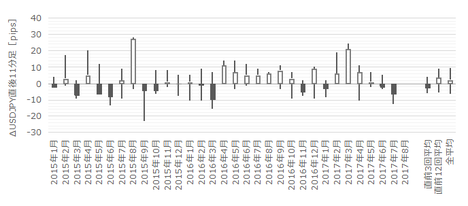

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

まず、直前10-1分足は、過去平均跳幅が5pipsです。その跳幅が10pips以上だったことは過去にありません。

次に、直前1分足の過去平均跳幅が3pipsです。その跳幅が10pips以上だったことは過去にありません。

そして、直後1分足の過去平均跳幅と値幅の差は3pips(1ー値幅/跳幅=戻り比率25%)です。直後11分足のそれは6pips(戻り比率38%)です。

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 「指標一致性分析」 をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

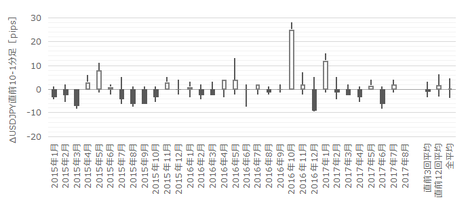

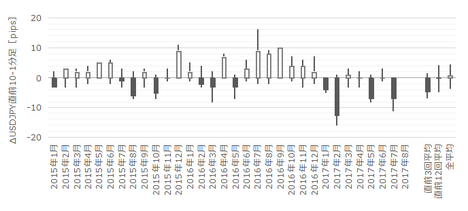

まず、指標一致性分析の結果を下表に示します。

前回(改定値)結果・市場予想・発表結果の間には、次のような関係があります。

市場予想は前回結果より高めに予想されがちです(事前差異のプラス率が79%)。発表結果は市場予想を上回りがちです(事後差異のプラス率が76%)。その発表結果は前回結果を上回りがちです(実態差異のプラス率が76%)。

つまり、高めの市場予想を更に上回る結果となりがちです。そして、事前差異・事後差異・実態差異は、各ローソク足との方向一致率が高くなっています。

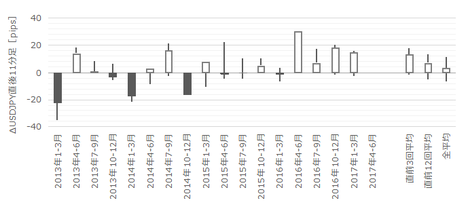

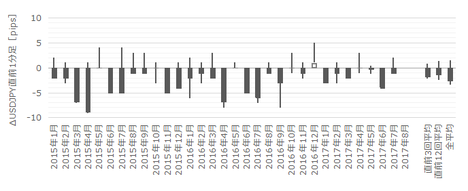

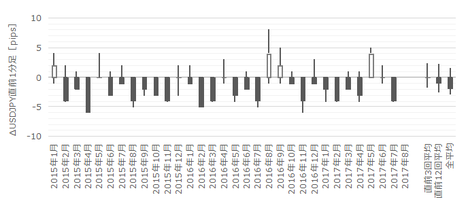

次に、反応一致性分析の結果を下表に示します。

直前10-1分足・直前1分足・直後1分足の陽線率・陰線率にかなり偏りが目立ちます。

また、直前10-1分足はその後のローソク足方向を示唆している可能性があります。

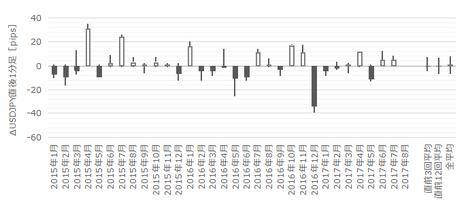

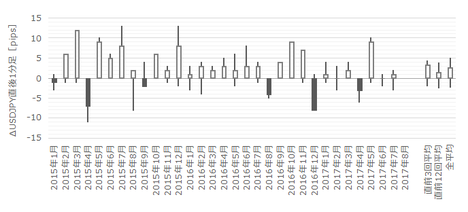

最後に、反応性分析の結果を下表に示します。

直後1分足と直後11分足との方向一致率は69%です。そして、その69%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは82%です。

指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、指標発表後に反応方向を確認したら、追撃は早期開始です。

そして、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは44%です。追撃ポジションは発表から1分を過ぎたら利確の機会を探った方が良いでしょう。

以下は、非定型の分析で直後11分足の方向を考察します。

事前差異が生じたときには、直前10-1分足の方向について考える時間があります。逆に、事後差異が生じても、先述の判別式のややこしさから、直後1分足の方向を考える時間はありません。使えそうで予習しておかなければ使えない実態差異について、以下、考えを纏めておきます。

直前10-1分足は実態差異との方向一致率が79%です。そして、実態差異と直後11分足との方向一致率は81%です。よって、これら過去の傾向通りになったときに、直前10-1分足と同じ方向に直後11分足が反応する確率は、0.79?0.81=64%です。

一方、直前10-1分足が実態差異と方向不一致だったときには、実態差異と直後11分足との方向も不一致でなければ、直前10-1分足と直後11分足の方向は一致しません。その確率は(1−0.71)?(1ー0.81)=15%です。

よって、この実態差異を絡めたこの分析が当たるにせよ当たらぬにせよ、直前10-1分足と直後11分足とが同じ方向になることは、64%+15%=79%です。

異なるロジックによって、反応一致性分析では、それが71%となっています。この食い違いは、本ブログでの確率計算のルールが同値を含まないことによって生じています。直前10-1分足か直後11分阿曽が始値同値となるときには、反応一致性分析ではカウントされません。一方、それに加えて実態差異が0となるときは、指標一致性分析ではカウントされていません。指標一致性分析のロジックの方が、カウントしない回数が増えてしまって分母が小さくなるため、そのロジックに従う方が期待的中率が高くなるというクセがありません。

ともあれ、どの数字をアテにするにせよ、直前10-1分足と直後11分足の方向一致率が70%を超えていることはわかりました。

以上の本指標特徴を踏まえ、後記詳述した調査・分析結果に基づき、以下のシナリオで取引に臨みます。

以下は2017年10月5日に追記しています。

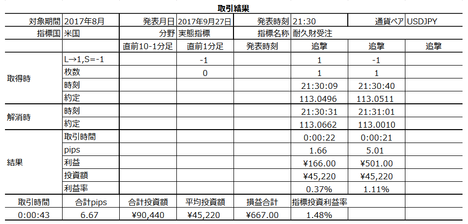

本指標発表結果及び反応は次の通りでした。

結果はGDPが僅かに改定値・予想を上回ったものの、反応は上下に迷いが続き、直後1分足は陰線、直後11分足は陽線、となりました。

GDP年率換算+3.1%は米国実力に応じたものです。

4-6月期の他の主要国GDPは、日本+2.5%、欧州+2.2%、独国+2.1%、英国+1.5%、豪州+1.8%です。

取引結果は次の通りでした。

取引時間が長くなったことが問題です。取引時間が長くなった原因は、そのうち「どん」とどちらかに動くだろうと読み違えたためです。

事前調査分析内容には問題ありません。

事前準備していたシナリオには問題ありません。

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

?T.指標予想要点

2017年9月28日21:30に米国経済指標「四半期GDP確定値」が発表されます。今回発表は2017年4-6月分の確定集計結果です。

今回の市場予想と前回結果は次の通りです。市場予想は本記事作成時点の値です。

※ 本稿は9月26日に記しています。市場予想は発表直前に確認しておきましょう。

※ 黄色欄は、後述する事前差異判別式の変数と解です。

本指標の特徴は以下の通りです。

- 本指標は、前回(改定値)結果・市場予想・発表結果のズレがあまり起きないため、逆にそれらがズレたときはかなり素直に反応する、という特徴があります。取引10分前にはきちんと市場予想を確認しておくことが大事です。

もしそのことをあなたが気に留めずに取引するにせよ、以下の通り、他の参加者は気に留めて取引しています。 - 事前差異(市場予想ー前回改定値結果)は、デフレータの予想が前回とズレたときに、直前10-1分足との方向一致率が100%となっています。

事後差異(発表結果ー市場予想)は、2?GDP事後差異−1?GDPデフレータ事後差異ー1?PCEデフレータ事後差異+1?PCE事後差異、を判別式に用いると良いでしょう。この式の解の符号(プラスが陽線、マイナスが陰線)と直後1分足の方向一致率が94%に達しています。

実態差異(発表結果ー前回改定値結果)は、1?GDP実態差異−1?GDPデフレータ実態差異ー1?PCEデフレータ実態差異+2?PCE実態差異、を判別式に用いると良いでしょう。この式の解の符号と直後11分足の方向一致率は81%に達しています。 - 上記判別式は、逆読みしても有用です。

事後差異と実態差異は、直前10-1分足との方向一致率が79%に達しています。その結果、直前10-1分足と直後1分足・直後11分足との方向一致率がともに71%に達しています。

以上の本指標特徴を踏まえ、後記詳述した調査・分析結果に基づき、以下のシナリオで取引に臨みます。

- 直前10-1分足は陽線と見込みます。

過去の陽線率が71%と、異常な偏りが見受けられます。但し、これは単なる頻度で、指標とは無関係な傾向なため、当日19時頃からのトレンドに反するならば、取引は止めても構いません。 - 直前1分足は直前10-1分足と逆方向に見込みます。

過去の陰線率が79%と、異常な偏りが見受けられます。また、直前10-1分足との方向一致率は21%(不一致率79%)となっています。もし、直前10-1分足が陰線だった場合、優先するのは因果関係を伴っている直前10-1分足と逆方向の方です。 - 直後1分足は直前10-1分足と同じ方向に見込みます。

指標発表直前にポジションを取り、発表直後の跳ねで利確/損切です。

直後1分足は、過去の陽線率が71%で、異常な偏りが見受けられます。但し、これは単なる頻度で、指標とは無関係な傾向です。それまでの動きと因果関係があるのは、直前10-1分足との方向一致率が71%、直前1分足との方向一致率が29%(不一致率71%)、という傾向です。直前10-1分足と直前1分足がともに同じ方向となった場合は、長い期間での動き(直前10-1分足)の方を優先します。 - 初期の追撃は、反応方向を確認したら早期開始します。そして、発表から1分前後で利確/損切します。

直後1分足と直後11分足が方向一致したことは69%です。その方向一致したときに直後11分足跳幅が直後1分足跳幅を超えて反応を伸ばしたことは82%あります。よって、追撃は早期開始です。

一方、直後1分足終値を超えて直後11分足終値が伸びていたことは44%しかありません。発表から1分を過ぎたら、どの時点かで反転もしくは直後1分足の値幅を削ることの方が多いのです。とは言え、逆張りをするような数字ではありません。 - 直後1分足が終値を付ける頃には、実態差異の方向を計算できているでしょう。その後の追撃は、実態差異と同じ方向に行います。特に、PCEもしくはPCEデフレータの実態差異が生じた場合、追撃は徹底します。

実態差異判別式の解の符号と直後11分足の方向一致率は81%です。PCEもしくはPCEデフレータの実態差異に応じて追撃徹底か否かを決めるのは、翌日にそれらの毎月発表が予定されているため、です。

以上の詳細ないしは論拠は、以下の「?T.調査・分析」に記しています。

?U.過去調査詳細

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

【1. 指標概要】

四半期GDPは、その四半期の経済実態を最も代表して表す指標だという点に意義があります。

そして、PCE(個人消費支出)はその米国GDPの約70%を占めています。自動車・家電等の耐久財と、食品・衣料等の非耐久財と、外食・交通費等のサービス支出と、からなります。

一方、デフレータ(価格指数)には、GDPデフレータとPCEデフレータがあり、それぞれ調査対象の物価変動を示しています。特に、コアPCEデフレータはFRBの金融政策決定に影響を与える点で意義があります。

ーーー$€¥ーーー

本指標に関する調査期間と、過去の反応程度・分布を下表に纏めておきます。

最も指標結果に素直に反応する直後1分足跳幅は、過去平均で12pipsです。分布を見ると、過去31%が8pips以下しか反応していません。

反応が小さい原因のひとつには、本指標が改定値とほぼ同じ値になりがちなことを市場が知っていることが挙げられます。

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

まず、実態指標を見てみましょう。

四半期GDP確定値は改定値とほぼ同じです。但し、ピークやボトム付近では、改定値と異なる値になりがちです。また、四半期PCEは、注目している4項目の中で最も改定値とのズレが生じやすいことがグラフから見て取れます。

次に物価指標を見てみましょう。

デフレータは予想とのズレが起きにくいことがわかっています。だから、本指標への反応は、実態指標(GDPやPCE)のズレによって起きることの方が多くなります。

次に、見るべきポイントを絞り込むため、主要項目毎に反応方向にどの程度影響しているのかを下表に纏めておきました。

上表の上4行は、各項目をひとつずつ反応方向との一致率を求めています。これは予備計算のようなもので、この予備計算は最も反応方向との一致率が高い項目に注目しています。

上から5行目は、事前差異(市場予想ー前回結果)と直前10-1分足の方向一致率が高くなるように、各項目の係数を求めています。

上から6行目は、事後差異(発表結果ー市場予想)と直後1分足の方向一致率が高くなるように、各項目の係数を求めています。

最下段7行目は、実体差異(前回改定値結果ー市場予想)と直後11分足の方向一致率が高くなるように、各項目の係数を求めています。

結果、事前差異は、あまり直前10-1分足と一致率が高い係数を見出すことが出来ませんでした。これなら、直前10-1分足は、デフレータに市場予想との差が出ているときだけをアテにした方が良さそうです。

事後差異は、直後1分足との方向一致率が94%となることがわかりました。実態差異は、直後11分足との方向一致率が81%となることがわかりました。これらは、判別式とローソク足方向との一致率がかなり高くなっており、アテにできそうです。

(2-2. 過去反応)

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

まず、直前10-1分足は、過去平均跳幅が5pipsです。その跳幅が10pips以上だったことは過去にありません。

次に、直前1分足の過去平均跳幅が3pipsです。その跳幅が10pips以上だったことは過去にありません。

そして、直後1分足の過去平均跳幅と値幅の差は3pips(1ー値幅/跳幅=戻り比率25%)です。直後11分足のそれは6pips(戻り比率38%)です。

【3. 定型分析】

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 「指標一致性分析」 をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

まず、指標一致性分析の結果を下表に示します。

前回(改定値)結果・市場予想・発表結果の間には、次のような関係があります。

市場予想は前回結果より高めに予想されがちです(事前差異のプラス率が79%)。発表結果は市場予想を上回りがちです(事後差異のプラス率が76%)。その発表結果は前回結果を上回りがちです(実態差異のプラス率が76%)。

つまり、高めの市場予想を更に上回る結果となりがちです。そして、事前差異・事後差異・実態差異は、各ローソク足との方向一致率が高くなっています。

次に、反応一致性分析の結果を下表に示します。

直前10-1分足・直前1分足・直後1分足の陽線率・陰線率にかなり偏りが目立ちます。

また、直前10-1分足はその後のローソク足方向を示唆している可能性があります。

最後に、反応性分析の結果を下表に示します。

直後1分足と直後11分足との方向一致率は69%です。そして、その69%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは82%です。

指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、指標発表後に反応方向を確認したら、追撃は早期開始です。

そして、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは44%です。追撃ポジションは発表から1分を過ぎたら利確の機会を探った方が良いでしょう。

ーーー$€¥ーーー

以下は、非定型の分析で直後11分足の方向を考察します。

事前差異が生じたときには、直前10-1分足の方向について考える時間があります。逆に、事後差異が生じても、先述の判別式のややこしさから、直後1分足の方向を考える時間はありません。使えそうで予習しておかなければ使えない実態差異について、以下、考えを纏めておきます。

直前10-1分足は実態差異との方向一致率が79%です。そして、実態差異と直後11分足との方向一致率は81%です。よって、これら過去の傾向通りになったときに、直前10-1分足と同じ方向に直後11分足が反応する確率は、0.79?0.81=64%です。

一方、直前10-1分足が実態差異と方向不一致だったときには、実態差異と直後11分足との方向も不一致でなければ、直前10-1分足と直後11分足の方向は一致しません。その確率は(1−0.71)?(1ー0.81)=15%です。

よって、この実態差異を絡めたこの分析が当たるにせよ当たらぬにせよ、直前10-1分足と直後11分足とが同じ方向になることは、64%+15%=79%です。

異なるロジックによって、反応一致性分析では、それが71%となっています。この食い違いは、本ブログでの確率計算のルールが同値を含まないことによって生じています。直前10-1分足か直後11分阿曽が始値同値となるときには、反応一致性分析ではカウントされません。一方、それに加えて実態差異が0となるときは、指標一致性分析ではカウントされていません。指標一致性分析のロジックの方が、カウントしない回数が増えてしまって分母が小さくなるため、そのロジックに従う方が期待的中率が高くなるというクセがありません。

ともあれ、どの数字をアテにするにせよ、直前10-1分足と直後11分足の方向一致率が70%を超えていることはわかりました。

【4. シナリオ作成】

以上の本指標特徴を踏まえ、後記詳述した調査・分析結果に基づき、以下のシナリオで取引に臨みます。

- 直前10-1分足は陽線と見込みます。

過去の陽線率が71%と、異常な偏りが見受けられます。但し、これは単なる頻度で、指標とは無関係な傾向なため、当日19時頃からのトレンドに反するならば、取引は止めても構いません。 - 直前1分足は直前10-1分足と逆方向に見込みます。

過去の陰線率が79%と、異常な偏りが見受けられます。また、直前10-1分足との方向一致率は21%(不一致率79%)となっています。もし、直前10-1分足が陰線だった場合、優先するのは因果関係を伴っている直前10-1分足と逆方向の方です。 - 直後1分足は直前10-1分足と同じ方向に見込みます。

指標発表直前にポジションを取り、発表直後の跳ねで利確/損切です。

直後1分足は、過去の陽線率が71%で、異常な偏りが見受けられます。但し、これは単なる頻度で、指標とは無関係な傾向です。それまでの動きと因果関係があるのは、直前10-1分足との方向一致率が71%、直前1分足との方向一致率が29%(不一致率71%)、という傾向です。直前10-1分足と直前1分足がともに同じ方向となった場合は、長い期間での動き(直前10-1分足)の方を優先します。 - 初期の追撃は、反応方向を確認したら早期開始します。そして、発表から1分前後で利確/損切します。

直後1分足と直後11分足が方向一致したことは69%です。その方向一致したときに直後11分足跳幅が直後1分足跳幅を超えて反応を伸ばしたことは82%あります。よって、追撃は早期開始です。

一方、直後1分足終値を超えて直後11分足終値が伸びていたことは44%しかありません。発表から1分を過ぎたら、どの時点かで反転もしくは直後1分足の値幅を削ることの方が多いのです。とは言え、逆張りをするような数字ではありません。 - 直後1分足が終値を付ける頃には、実態差異の方向を計算できているでしょう。その後の追撃は、実態差異と同じ方向に行います。特に、PCEもしくはPCEデフレータの実態差異が生じた場合、追撃は徹底します。

実態差異判別式の解の符号と直後11分足の方向一致率は81%です。PCEもしくはPCEデフレータの実態差異に応じて追撃徹底か否かを決めるのは、翌日にそれらの毎月発表が予定されているため、です。

以上

2017年9月28日21:30発表

以下は2017年10月5日に追記しています。

?V.発表結果検証

【5. 発表結果】

(5-1. 指標結果)

本指標発表結果及び反応は次の通りでした。

結果はGDPが僅かに改定値・予想を上回ったものの、反応は上下に迷いが続き、直後1分足は陰線、直後11分足は陽線、となりました。

GDP年率換算+3.1%は米国実力に応じたものです。

4-6月期の他の主要国GDPは、日本+2.5%、欧州+2.2%、独国+2.1%、英国+1.5%、豪州+1.8%です。

(5-2. 取引結果)

取引結果は次の通りでした。

取引時間が長くなったことが問題です。取引時間が長くなった原因は、そのうち「どん」とどちらかに動くだろうと読み違えたためです。

【6. 分析検証】

(6-1. 分析検証)

事前調査分析内容には問題ありません。

(6-2. シナリオ検証)

事前準備していたシナリオには問題ありません。

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

NZ金融政策発表時のNZDJPY反応分析(2017年9月28日05:00発表結果検証済)

以下、「?T.指標予想要点」「?U.過去調査詳細」を事前投稿し、「?V.発表結果検証」を事後投稿しています。ブログの日付は事前投稿日となっています。指標発表後に事後投稿し、その日時は「?V.発表結果検証」のタイトル行付近に記載しています。

2017年9月28日05:00にRBNZ(NZ中銀)金融政策が発表されます。

今回の市場予想と前回結果は次の通りです。

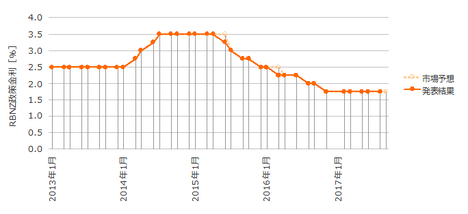

そして、これまでの政策金利の市場予想と発表結果を下図に一覧します。

今回の市場予想は現状維持です。以下、特に断らない限り、過去の「市場予想通り現状維持」だったときだけを集計・取り上げて記します。

2013年1月以降36回の発表のうち、そうした事例は25回あります。

本指標の特徴は以下の通りです。

以上の本指標特徴を踏まえ、後記詳述した調査・分析結果に基づき、以下のシナリオで取引に臨みます。

以上の詳細ないしは論拠は、以下の「?T.調査・分析」に記しています。

ここ最近の流れを記しておきます。

NZ1-3月期GDP前年比は+2.5%で、10-12月期の+2.7%から僅かに低下しました。でも+2.5%です。地震復興需要が一段落ついたら、人口増とそれに伴う住宅投資拡大が経済成長を支えています。直近の好材料は、主要産品の乳製品国際価格が5月後半から持ち直していることです。そして、1-3月期CPI前年比は+2.2%で、RBNZ目標中心値の2%を上回りました。

それにも関わらず、RBNZは6月22日に「2019年の遅い時期まで利上げを開始しない見込み」と発言しています。インフレが加速する懸念よりも、目標以下のインフレ状態が続くことを懸念しています。ただ、同総裁は9月退任予定(2017年2月7日発表)で、その後は2018年3月まで副総裁が代行を務めると発表されています。

8月10日、RBNZ金融政策発表後の会見で、RBNZ総裁は「(現在の)政策を相当期間に亘って続ける」という方針を示しました。これは既に表明されていたことなので、新鮮さはありません。

緩和継続の理由について、1-3月期成長率が前期比+0.5%だったことを挙げて「低金利で景気を下支えする」と述べました。インフレ率も低下したものの「そのうち目標範囲に戻る」との見方も示しました。

前述の通り、成長率前年比は+2.5%、インフレ率(CPI)前年比は+2.2%ですから、わざわざ前期比を持ちだしたことになります。

そして「NZDの下落を望む」と発言したようです。これもいつも通りの発言です。

ただ、ロイターの解説に依れば「RBNZはは歴史的に外為市場への介入には極めて消極的な姿勢」にも関わらず、「介入能力がある」ことを強調したそうです。そのためか、RBNZ総裁会見が行われた10:00頃から、NZDJPYは大きく下げました。

9月21日に発表された4-6月期GDPは、前期比+0.8%(前期は+0.6%)、前年比+2.5%(前期と同値)、でした。4-6月期は今年度最大になると見込まれていたため、成長率+2.5%は「不十分」との見方もあるようです。

9月23日には、議会選挙が行われ、与党が第1党を維持しました。がしかし、単独では過半数に届かず、政権を維持できるかどうかは、これから少数政党との連立交渉次第という情勢になりました。与党第1党と野党第2党の議席数は58:45です(議席数は120)。

これまでのRBNZの声明、成長率不十分、議会多数派工作、という状況では、金融政策も現状維持しかありません。

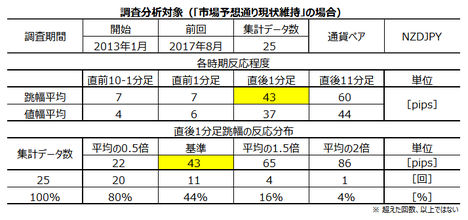

本指標に関する調査期間と、過去の反応程度・分布を下表に纏めておきます。

最も指標結果に素直に反応する直後1分足跳幅は、過去平均で43pipsです。分布は23-65pipsの範囲に64%が収まります。

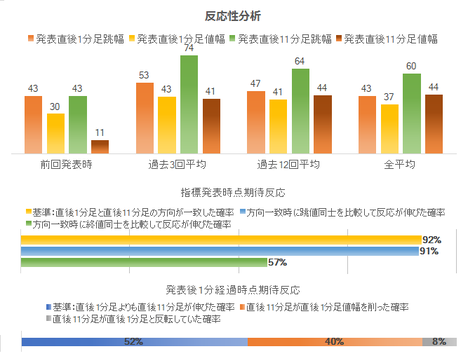

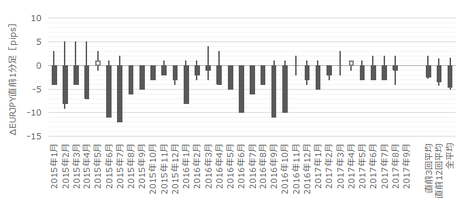

反応性分析の結果を下図に示します。

直後1分足と直後11分足との方向一致率は92%です。そして、その92%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは91%です。

指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、指標発表後に反応方向を確認したら、追撃は早期開始です。

そして、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは52%です。52%という数字は、早期追撃で得たポジションは、指標発表から1分を過ぎたら早めに利確した方が良いということです。伸びるか伸びないかが半々ですから、無理する必要なんてありません。

以上の本指標特徴を踏まえ、後記詳述した調査・分析結果に基づき、以下のシナリオで取引に臨みます。

以下は2017年10月5日に追記しています。

?T.指標予想要点

2017年9月28日05:00にRBNZ(NZ中銀)金融政策が発表されます。

今回の市場予想と前回結果は次の通りです。

そして、これまでの政策金利の市場予想と発表結果を下図に一覧します。

今回の市場予想は現状維持です。以下、特に断らない限り、過去の「市場予想通り現状維持」だったときだけを集計・取り上げて記します。

2013年1月以降36回の発表のうち、そうした事例は25回あります。

本指標の特徴は以下の通りです。

- 反応程度がかなり大きいものの、反応方向は事前予想できません。

- 過去の傾向では、発表後の追撃を早期参加・短期利確で開始します。発表から1分を過ぎたら上下動の波にうまく乗って順張り短期追撃の繰り返しが良いでしょう。

- •今回の市場予想は、直近のRBNZ声明・幹部発言に沿った予想です。前回声明では「当面の利上げなし」、その後も同様の発言がRBNZ総裁からありました。

以上の本指標特徴を踏まえ、後記詳述した調査・分析結果に基づき、以下のシナリオで取引に臨みます。

- 指標発表後の追撃を早期開始し、短期利確を繰り返します。

以上の詳細ないしは論拠は、以下の「?T.調査・分析」に記しています。

?U.過去調査詳細

ここ最近の流れを記しておきます。

NZ1-3月期GDP前年比は+2.5%で、10-12月期の+2.7%から僅かに低下しました。でも+2.5%です。地震復興需要が一段落ついたら、人口増とそれに伴う住宅投資拡大が経済成長を支えています。直近の好材料は、主要産品の乳製品国際価格が5月後半から持ち直していることです。そして、1-3月期CPI前年比は+2.2%で、RBNZ目標中心値の2%を上回りました。

それにも関わらず、RBNZは6月22日に「2019年の遅い時期まで利上げを開始しない見込み」と発言しています。インフレが加速する懸念よりも、目標以下のインフレ状態が続くことを懸念しています。ただ、同総裁は9月退任予定(2017年2月7日発表)で、その後は2018年3月まで副総裁が代行を務めると発表されています。

8月10日、RBNZ金融政策発表後の会見で、RBNZ総裁は「(現在の)政策を相当期間に亘って続ける」という方針を示しました。これは既に表明されていたことなので、新鮮さはありません。

緩和継続の理由について、1-3月期成長率が前期比+0.5%だったことを挙げて「低金利で景気を下支えする」と述べました。インフレ率も低下したものの「そのうち目標範囲に戻る」との見方も示しました。

前述の通り、成長率前年比は+2.5%、インフレ率(CPI)前年比は+2.2%ですから、わざわざ前期比を持ちだしたことになります。

そして「NZDの下落を望む」と発言したようです。これもいつも通りの発言です。

ただ、ロイターの解説に依れば「RBNZはは歴史的に外為市場への介入には極めて消極的な姿勢」にも関わらず、「介入能力がある」ことを強調したそうです。そのためか、RBNZ総裁会見が行われた10:00頃から、NZDJPYは大きく下げました。

9月21日に発表された4-6月期GDPは、前期比+0.8%(前期は+0.6%)、前年比+2.5%(前期と同値)、でした。4-6月期は今年度最大になると見込まれていたため、成長率+2.5%は「不十分」との見方もあるようです。

9月23日には、議会選挙が行われ、与党が第1党を維持しました。がしかし、単独では過半数に届かず、政権を維持できるかどうかは、これから少数政党との連立交渉次第という情勢になりました。与党第1党と野党第2党の議席数は58:45です(議席数は120)。

これまでのRBNZの声明、成長率不十分、議会多数派工作、という状況では、金融政策も現状維持しかありません。

ーーー$€¥ーーー

本指標に関する調査期間と、過去の反応程度・分布を下表に纏めておきます。

最も指標結果に素直に反応する直後1分足跳幅は、過去平均で43pipsです。分布は23-65pipsの範囲に64%が収まります。

反応性分析の結果を下図に示します。

直後1分足と直後11分足との方向一致率は92%です。そして、その92%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは91%です。

指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、指標発表後に反応方向を確認したら、追撃は早期開始です。

そして、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは52%です。52%という数字は、早期追撃で得たポジションは、指標発表から1分を過ぎたら早めに利確した方が良いということです。伸びるか伸びないかが半々ですから、無理する必要なんてありません。

【シナリオ作成】

以上の本指標特徴を踏まえ、後記詳述した調査・分析結果に基づき、以下のシナリオで取引に臨みます。

- 指標発表後の追撃を早期開始し、短期利確を繰り返します。

以上

2017年9月28日05:00発表

以下は2017年10月5日に追記しています。

?V.発表結果検証

【5. 発表結果】

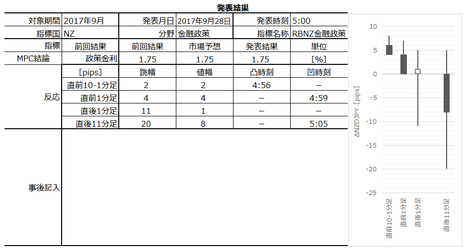

本指標発表結果及び反応は次の通りでした。

取引できませんでした。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

本指標発表結果及び反応は次の通りでした。

取引できませんでした。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

2017年09月25日

米国実態指標「耐久財受注」発表前後のUSDJPY反応分析(2017年9月27日21:30発表結果検証済)

以下、「?T.指標予想要点」「?U.過去調査詳細」を事前投稿し、「?V.発表結果検証」を事後投稿しています。ブログの日付は事前投稿日となっています。指標発表後に事後投稿し、その日時は「?V.発表結果検証」のタイトル行付近に記載しています。

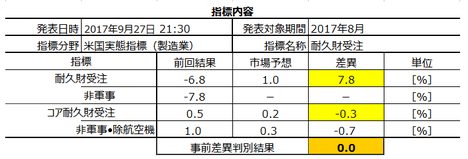

2017年9月27日21:30に米国実態指標「耐久財受注」が発表されます。今回発表は2017年8月分の集計結果です。

今回の市場予想と前回結果は次の通りです。市場予想は本記事作成時点の値です。

※ 本記事は9月24日13時頃に記しています。市場予想は発表直前に確認しておきましょう。

※ 黄色欄は、後述する事前差異判別式の変数と解です。

本指標の特徴は以下の通りです。

以上の本指標特徴を踏まえ、後記詳述した調査・分析結果に基づき、以下のシナリオで取引に臨みます。

以上の詳細ないしは論拠は、以下の「?T.調査・分析」に記しています。

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

本指標は、製造業の耐久財受注状況を表しています。指標名は「受注」となっているものの、発表内容は「出荷」「在庫」「新規受注」「受注残高」です。

ちなみに、耐久財とは3年以上の使用に耐える消費財を指し、代表例として自動車・航空機・家電・家具等があります。このうち、自動車や航空機や船舶を除いたコア指数が発表されます。また、発表は景気と無関係な軍需も含むため、軍需を除いた「非軍事」という発表項目があります。また、輸送機器を除いた発表値は、コア指数と呼ばれます。

この指標とは別に「製造業新規受注」が発表されており、それが翌々月月初発表に対し「耐久財受注」は毎月下旬に前月分速報値が発表されます。そのため、本指標は設備投資分野における先行指標に位置づけられています(現在、製造業新規受注は過去データを整理中のため、この話は確認できていません)。

一方、後記詳述する通り、本指標は鉱工業生産・製造業生産・設備稼働率の発表結果と一定の相関があります。

指標間の相関を調べる場合、グラフの全体傾向を比較する方法と、単月毎の結果を比較する方法があります。両指標は、単月毎の結果を比較し、指標間の相関が高い珍しい特徴を有しています。

本指標に関する調査期間と、過去の反応程度・分布を下表に纏めておきます。

最も指標結果に素直に反応する直後1分足跳幅は、過去平均で13pipsです。

13pipsというと、平均的な反応程度の指標ですが、分布を見ると13pips以下しか跳ねなかったことが68%(3回に2回)となっています。たまに大きく反応するものの、通常の反応は小さいと見なした方が良いでしょう。

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

両グラフとも前月比のため凸凹が目立ちます。こうした指標では、前月が良ければ翌月が悪く、前月が悪ければ翌月は良くなる、という予想解説が多くなります。

こういうことは確認しておきましょう。

確認は、データを確認できる2015年2月以降前回までの30回で行いました。

耐久財受注(総合)は、この期間に前月と翌月と予想と結果の大小関係が入れ替わったことが16回(52%)ありました。コア耐久財受注はそれが11回(35%)でした。

この結果から、前月が良ければ翌月が悪く、前月が悪ければ翌月は良くなるというジンクスはアテにできません。

次に、見るべきポイントを絞り込むため、主要項目毎に反応方向にどの程度影響しているのかを下表に纏めておきました。

上表の上2行は、各項目をひとつずつ反応方向との一致率を求めています。これは予備計算のようなもので、この予備計算は最も反応方向との一致率が高い項目に注目しています。

上から3行目は、事前差異(市場予想ー前回結果)と直前10-1分足の方向一致率が高くなるように、各項目の係数を求めています。

上から4行目は、事後差異(発表結果ー市場予想)と直後1分足の方向一致率が高くなるように、各項目の係数を求めています。

最下段5行目は、実体差異(前回改定値結果ー市場予想)と直後11分足の方向一致率が高くなるように、各項目の係数を求めています。

結果、事前差異と実態差異は、あまり直前10-1分足と一致率が高い係数を見出すことが出来ませんでした。

事後差異は、2?総合事後差異+1?コア事後差異、という判別式符号(プラスが陽線、マイナスが陰線)とすると、直後1分足との方向一致率が81%となることがわかりました。

コアよりも総合の方が反応に寄与することと、どちらか一方でなく両項目の事後差異を総合的に捉えた方が一致率が高くなること、がわかりました。

本指標は設備投資分野の先行指標と言われています。その設備投資は、同じ実態指標の鉱工業生産・製造業生産・設備稼働率と関係があるはずです。

相関の有無は、それぞれの指標の実態差異(発表結果ー前回結果)を用いて調べます。事前差異・事後差異・実態差異のうち、市場予想が含まれないのは実態差異だけだからです。もし両指標の間に相関があるなら、実態差異(発表結果ー前回結果)に現れるはずです。

比較に用いた実態差異は、それぞれの指標の判別式に実態差異を代入した結果です。

まず、上述の通り、両指標の実態差異の方向一致率は77%にも達しています。単月毎の指標間の実態差異の方向一致率がこれほど高いことは珍しいのです。

両指標の発表時期は、前月集計分が翌月に発表されています。発表順序は本指標の方が遅れて発表されます。本指標今回の7月集計分の鉱工業生産・製造業生産・設備稼働率の実態差異はマイナスでした。

よって、本指標今回の実態差異はマイナスとなる期待的中率が77%ということになります。

がしかし、上図で事後差異の項をご覧ください。両指標の事後差異方向一致率は61%と低下しています。

これは当然のことです。先行指標発表結果が低下すれば、後で発表される方の指標の市場予想は低めに予想されるから、です。

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

まず、直前10-1分足は、過去平均跳幅が6pipsです。その跳幅が10pips以上だったことは過去4回(頻度13%)あります。

この4回の直後1分足跳幅は15pipsで、これは直後1分足跳幅の過去全平均13pipsとほぼ同じです。直前10-1分足跳幅が大きくても、それが直後1分足跳幅も大きくなるとは言えません。

次に、この4回の直前10-1分足と直後1分足の方向は1回(25%)一致しています。どちらかと言えば、直前10-1分足跳幅が大きいときには、直後1分足は直前10-1分足と逆方向に反応する確率の方が高いものの、事例4回での1回でそれを特徴的偏りとは言えません。

次に、直前1分足の過去平均跳幅が4pipsです。その跳幅が10pips以上だったことは過去にありません。

直前1分足は明らかに陰線率が極端に高くなっています。その平均跳幅は4pipsしかないのに、陽線側にヒゲが目立っています。だから、もし直前1分足で取引するなら、陽線側に跳ねたのを確認してからポジションを取って、陰線側に転じたらすぐ利確、というやり方が良いでしょう。これなら、もし陰線側に転じなくても、損切が小さくて済みます。陽線側に跳ねなければ取引しなければ良いだけです。どうせ大したpipsじゃありません。

そして、直後1分足の過去平均跳幅と値幅の差は5pips(1ー値幅/跳幅=戻り比率38%)です。直後11分足のそれは8pips(戻り比率47%)です。直後11分足の戻り比率が40%を超えており、高値(安値)掴みには気を付けた方が良いでしょう。

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 「指標一致性分析」 をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

まず、指標一致性分析の結果を下表に示します。

事後差異と直後1分足の方向一致率がそれぞれ81%となっています。市場予想に対する発表結果の良し悪しに、素直に反応する指標です。

次に、反応一致性分析の結果を下表に示します。

直前1分足の陰線率が96%と、極端な偏りが見受けられます。但し、直前1分足は過去平均跳幅・値幅がそれおぞれ4pips・3pipsしかありません。だから陰線側に反応したのを見てから追撃しても手遅れです。先述のように、よく陽線側にヒゲを残すので、そのヒゲなり、そのヒゲを形成しつつあることを確認してから追いかけて短期利確を狙う方が良いでしょう。

そして、直後1分足と直後11分足の方向一致率が76%と高い点を除けば、先に形成されたローソク足が後で形成されるローソク足の方向を示唆している兆しはありません。

最後に、反応性分析の結果を下表に示します。

直後1分足と直後11分足との方向一致率は76%です。そして、その76%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは64%です。

指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、指標発表後に反応方向を確認したら、追撃は早期開始です。

そして、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは52%です。52%という数字は、早期追撃で得たポジションは、指標発表から1分を過ぎたら早めに利確した方が良いということです。伸びるか伸びないかが半々ですから、無理する必要なんてありません。

直後11分足は、過去平均跳幅・値幅がそれぞれ17pips・9pipsで、戻り比率は47%です。

以上の本指標特徴を踏まえ、後記詳述した調査・分析結果に基づき、以下のシナリオで取引に臨みます。

以下は2017年10月5日に追記しています。

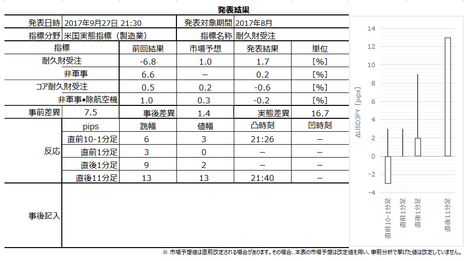

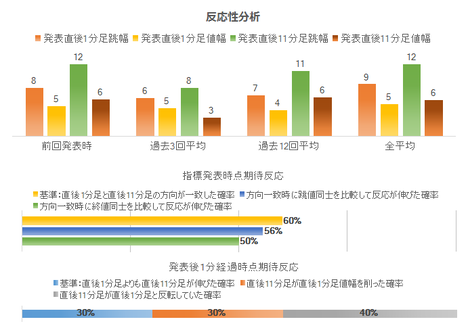

本指標発表結果及び反応は次の通りでした。

結果は、耐久財受注が前回・予想を上回り、コアが前回・予想を下回りました。反応は陽線で、耐久財受注>コア、の関係が成り立っています。

グラフ推移を見ておきます。

耐久財受注は、前月より当月が良くなるか悪くなるかの方向が良く当たっています。コアは、方向も程度も当たっていません。コアは4か月連続プラスが続いています。

取引結果は次の通りでした。

直前1分足は、直前に下げており、タイミングが悪かったので、取引を取り止めました。

事前調査分析内容には問題ありません。

事前準備していたシナリオには問題ありません。

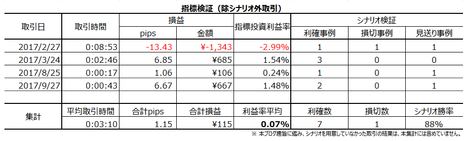

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

?T.指標予想要点

2017年9月27日21:30に米国実態指標「耐久財受注」が発表されます。今回発表は2017年8月分の集計結果です。

今回の市場予想と前回結果は次の通りです。市場予想は本記事作成時点の値です。

※ 本記事は9月24日13時頃に記しています。市場予想は発表直前に確認しておきましょう。

※ 黄色欄は、後述する事前差異判別式の変数と解です。

本指標の特徴は以下の通りです。

- 本指標では前月比を扱うため、前月が良ければ翌月が悪く、前月が悪ければ翌月は良くなる、という予想解説が多いようです。

それが事実であれ勘違いであれ、関心があるのは、反応と密接に関係する前月と翌月の予想と結果の大小関係が入れ替わった比率です。確認した結果、そうしたことは、総合が52%で、コア(除輸送機器のこと)が35%しかありません。

よって、前月が良ければ当月が悪くなり、前月が悪ければ当月が良くなるという解説は、アテにすべきではありません。 - 本指標に先立ち発表される鉱工業生産は、本指標結果を示唆しています。これらの指標間の同月発表同士の実態差異(発表結果ー前回結果)は、方向一致率が77%にも達しています。8月分の鉱工業生産(9月15日発表)の実態差異はマイナスだったので、今回の本指標実態差異がマイナスとなる期待的中率は77%です。

次に、本指標実態差異と直後1分足の方向一致率は48%しかありません。よって、鉱工業生産実態差異がマイナスで、本指標結果実態差異もマイナスだったときに、直後1分足が陰線となる確率は0.77?0.48=37%です。

一方、直後1分足が陰線となり得る場合は、他にも、鉱工業生産実態差異がマイナスで、本指標結果実態差異がプラスだった場合もあり得ます。この確率は、(1−0.77)?(1ー0.48)=12%です。

分析を当てても外しても直後1分足が陰線となる確率は、37%+12%=49%

ながながと説明したものの、本指標と鉱工業生産の実態差異方向一致率の高さは、取引に役立たないという結論となりました。 - 事後差異判別式は、2?耐久財受注前月比の事後差異+1?コア耐久財受注前月比の事後差異、です。この判別式符号(プラスが陽線、マイナスが陰線)と、直後1分足との方向一致率は81%です。

コアの方が反応に寄与しないことと、どちらか一方の発表結果を見るのでなく、両項目の事後差異を総合的に捉えた方が一致率が高くなります。そういう意味で、本指標は指標発表結果の市場予想に対する良し悪しに素直に反応しています。

以上の本指標特徴を踏まえ、後記詳述した調査・分析結果に基づき、以下のシナリオで取引に臨みます。

- 直前1分足は陰線と見込みます。

直前1分足の過去陰線率は96%と、極端な偏りがあります。にも関わらず、陽線側へのヒゲが目立っています。だから、もし直前1分足で取引するなら、陽線側に1・2pips跳ねたのを確認してからポジションを取って、陰線側に転じたらすぐ利確、という機会を狙った方が良いでしょう。

そういう機会を狙わないと、過去平均跳幅・値幅がそれぞれ4pips・3pipsしかないので、陰線側に振れてから追撃しても勝率が稼げません。 - 追撃を行うなら、初期反応を確認したら早期開始で、指標発表から1分を過ぎたら、早めに利確した方が良いでしょう。

指標発表から1分経過時点で、直後1分足終値を超えて直後11分足終値が伸びていたことは52%です。そこから反応を伸ばすか反転するかが半々です。

以上の詳細ないしは論拠は、以下の「?T.調査・分析」に記しています。

?U.過去調査詳細

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

【1. 指標概要】

本指標は、製造業の耐久財受注状況を表しています。指標名は「受注」となっているものの、発表内容は「出荷」「在庫」「新規受注」「受注残高」です。

ちなみに、耐久財とは3年以上の使用に耐える消費財を指し、代表例として自動車・航空機・家電・家具等があります。このうち、自動車や航空機や船舶を除いたコア指数が発表されます。また、発表は景気と無関係な軍需も含むため、軍需を除いた「非軍事」という発表項目があります。また、輸送機器を除いた発表値は、コア指数と呼ばれます。

この指標とは別に「製造業新規受注」が発表されており、それが翌々月月初発表に対し「耐久財受注」は毎月下旬に前月分速報値が発表されます。そのため、本指標は設備投資分野における先行指標に位置づけられています(現在、製造業新規受注は過去データを整理中のため、この話は確認できていません)。

一方、後記詳述する通り、本指標は鉱工業生産・製造業生産・設備稼働率の発表結果と一定の相関があります。

指標間の相関を調べる場合、グラフの全体傾向を比較する方法と、単月毎の結果を比較する方法があります。両指標は、単月毎の結果を比較し、指標間の相関が高い珍しい特徴を有しています。

ーーー$€¥ーーー

本指標に関する調査期間と、過去の反応程度・分布を下表に纏めておきます。

最も指標結果に素直に反応する直後1分足跳幅は、過去平均で13pipsです。

13pipsというと、平均的な反応程度の指標ですが、分布を見ると13pips以下しか跳ねなかったことが68%(3回に2回)となっています。たまに大きく反応するものの、通常の反応は小さいと見なした方が良いでしょう。

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

両グラフとも前月比のため凸凹が目立ちます。こうした指標では、前月が良ければ翌月が悪く、前月が悪ければ翌月は良くなる、という予想解説が多くなります。

こういうことは確認しておきましょう。

確認は、データを確認できる2015年2月以降前回までの30回で行いました。

耐久財受注(総合)は、この期間に前月と翌月と予想と結果の大小関係が入れ替わったことが16回(52%)ありました。コア耐久財受注はそれが11回(35%)でした。

この結果から、前月が良ければ翌月が悪く、前月が悪ければ翌月は良くなるというジンクスはアテにできません。

ーーー$€¥ーーー

次に、見るべきポイントを絞り込むため、主要項目毎に反応方向にどの程度影響しているのかを下表に纏めておきました。

上表の上2行は、各項目をひとつずつ反応方向との一致率を求めています。これは予備計算のようなもので、この予備計算は最も反応方向との一致率が高い項目に注目しています。

上から3行目は、事前差異(市場予想ー前回結果)と直前10-1分足の方向一致率が高くなるように、各項目の係数を求めています。

上から4行目は、事後差異(発表結果ー市場予想)と直後1分足の方向一致率が高くなるように、各項目の係数を求めています。

最下段5行目は、実体差異(前回改定値結果ー市場予想)と直後11分足の方向一致率が高くなるように、各項目の係数を求めています。

結果、事前差異と実態差異は、あまり直前10-1分足と一致率が高い係数を見出すことが出来ませんでした。

事後差異は、2?総合事後差異+1?コア事後差異、という判別式符号(プラスが陽線、マイナスが陰線)とすると、直後1分足との方向一致率が81%となることがわかりました。

コアよりも総合の方が反応に寄与することと、どちらか一方でなく両項目の事後差異を総合的に捉えた方が一致率が高くなること、がわかりました。

ーーー$€¥ーーー

本指標は設備投資分野の先行指標と言われています。その設備投資は、同じ実態指標の鉱工業生産・製造業生産・設備稼働率と関係があるはずです。

相関の有無は、それぞれの指標の実態差異(発表結果ー前回結果)を用いて調べます。事前差異・事後差異・実態差異のうち、市場予想が含まれないのは実態差異だけだからです。もし両指標の間に相関があるなら、実態差異(発表結果ー前回結果)に現れるはずです。

比較に用いた実態差異は、それぞれの指標の判別式に実態差異を代入した結果です。

まず、上述の通り、両指標の実態差異の方向一致率は77%にも達しています。単月毎の指標間の実態差異の方向一致率がこれほど高いことは珍しいのです。

両指標の発表時期は、前月集計分が翌月に発表されています。発表順序は本指標の方が遅れて発表されます。本指標今回の7月集計分の鉱工業生産・製造業生産・設備稼働率の実態差異はマイナスでした。

よって、本指標今回の実態差異はマイナスとなる期待的中率が77%ということになります。

がしかし、上図で事後差異の項をご覧ください。両指標の事後差異方向一致率は61%と低下しています。

これは当然のことです。先行指標発表結果が低下すれば、後で発表される方の指標の市場予想は低めに予想されるから、です。

(2-2. 過去反応)

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

まず、直前10-1分足は、過去平均跳幅が6pipsです。その跳幅が10pips以上だったことは過去4回(頻度13%)あります。

この4回の直後1分足跳幅は15pipsで、これは直後1分足跳幅の過去全平均13pipsとほぼ同じです。直前10-1分足跳幅が大きくても、それが直後1分足跳幅も大きくなるとは言えません。

次に、この4回の直前10-1分足と直後1分足の方向は1回(25%)一致しています。どちらかと言えば、直前10-1分足跳幅が大きいときには、直後1分足は直前10-1分足と逆方向に反応する確率の方が高いものの、事例4回での1回でそれを特徴的偏りとは言えません。

次に、直前1分足の過去平均跳幅が4pipsです。その跳幅が10pips以上だったことは過去にありません。

直前1分足は明らかに陰線率が極端に高くなっています。その平均跳幅は4pipsしかないのに、陽線側にヒゲが目立っています。だから、もし直前1分足で取引するなら、陽線側に跳ねたのを確認してからポジションを取って、陰線側に転じたらすぐ利確、というやり方が良いでしょう。これなら、もし陰線側に転じなくても、損切が小さくて済みます。陽線側に跳ねなければ取引しなければ良いだけです。どうせ大したpipsじゃありません。

そして、直後1分足の過去平均跳幅と値幅の差は5pips(1ー値幅/跳幅=戻り比率38%)です。直後11分足のそれは8pips(戻り比率47%)です。直後11分足の戻り比率が40%を超えており、高値(安値)掴みには気を付けた方が良いでしょう。

【3. 定型分析】

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 「指標一致性分析」 をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

まず、指標一致性分析の結果を下表に示します。

事後差異と直後1分足の方向一致率がそれぞれ81%となっています。市場予想に対する発表結果の良し悪しに、素直に反応する指標です。

次に、反応一致性分析の結果を下表に示します。

直前1分足の陰線率が96%と、極端な偏りが見受けられます。但し、直前1分足は過去平均跳幅・値幅がそれおぞれ4pips・3pipsしかありません。だから陰線側に反応したのを見てから追撃しても手遅れです。先述のように、よく陽線側にヒゲを残すので、そのヒゲなり、そのヒゲを形成しつつあることを確認してから追いかけて短期利確を狙う方が良いでしょう。

そして、直後1分足と直後11分足の方向一致率が76%と高い点を除けば、先に形成されたローソク足が後で形成されるローソク足の方向を示唆している兆しはありません。

最後に、反応性分析の結果を下表に示します。

直後1分足と直後11分足との方向一致率は76%です。そして、その76%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは64%です。

指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、指標発表後に反応方向を確認したら、追撃は早期開始です。

そして、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは52%です。52%という数字は、早期追撃で得たポジションは、指標発表から1分を過ぎたら早めに利確した方が良いということです。伸びるか伸びないかが半々ですから、無理する必要なんてありません。

直後11分足は、過去平均跳幅・値幅がそれぞれ17pips・9pipsで、戻り比率は47%です。

【4. シナリオ作成】

以上の本指標特徴を踏まえ、後記詳述した調査・分析結果に基づき、以下のシナリオで取引に臨みます。

- 直前1分足は陰線と見込みます。

直前1分足の過去陰線率は96%と、極端な偏りがあります。にも関わらず、陽線側へのヒゲが目立っています。だから、もし直前1分足で取引するなら、陽線側に1・2pips跳ねたのを確認してからポジションを取って、陰線側に転じたらすぐ利確、という機会を狙った方が良いでしょう。

そういう機会を狙わないと、過去平均跳幅・値幅がそれぞれ4pips・3pipsしかないので、陰線側に振れてから追撃しても勝率が稼げません。 - 追撃を行うなら、初期反応を確認したら早期開始で、指標発表から1分を過ぎたら、早めに利確した方が良いでしょう。

指標発表から1分経過時点で、直後1分足終値を超えて直後11分足終値が伸びていたことは52%です。そこから反応を伸ばすか反転するかが半々です。

以上

2017年9月27日21:30発表

以下は2017年10月5日に追記しています。

?V.発表結果検証

【5. 発表結果】

(5-1. 指標結果)

本指標発表結果及び反応は次の通りでした。

結果は、耐久財受注が前回・予想を上回り、コアが前回・予想を下回りました。反応は陽線で、耐久財受注>コア、の関係が成り立っています。

グラフ推移を見ておきます。

耐久財受注は、前月より当月が良くなるか悪くなるかの方向が良く当たっています。コアは、方向も程度も当たっていません。コアは4か月連続プラスが続いています。

(5-2. 取引結果)

取引結果は次の通りでした。

直前1分足は、直前に下げており、タイミングが悪かったので、取引を取り止めました。

【6. 分析検証】

(6-1. 分析検証)

事前調査分析内容には問題ありません。

(6-2. シナリオ検証)

事前準備していたシナリオには問題ありません。

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

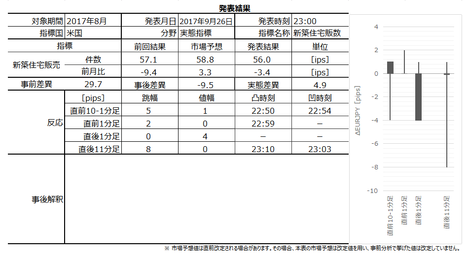

米国実態指標「新築住宅販売件数」発表前後のUSDJPY反応分析(2017年9月26日23:00発表結果検証済)

以下、「?T.指標予想要点」「?U.過去調査詳細」を事前投稿し、「?V.発表結果検証」を事後投稿しています。ブログの日付は事前投稿日となっています。指標発表後に事後投稿し、その日時は「?V.発表結果検証」のタイトル行付近に記載しています。

2017年9月26日23:00に米国実態指標「新築住宅販売件数」が発表されます。今回発表は2017年8月分の集計結果です。

同時に、米国景気指標「CB消費者信頼感指数」が発表されます。今回発表は2017年9月分の集計結果です。

更に「リッチモンド連銀製造業指数」も同時発表されますが、これは影響が小さいので考慮外で良いでしょう。

新築住宅販売件数とCB消費者信頼感指数が同時発表されたことは、2015年以降で2015年5月24日・2016年7月26日・2017年4月25日の3度しかありません。この3回の両指標の事後差異(発表結果ー市場予想)と直後1分足の反応方向を見ておきます。

新築 CB 反応方向

2015年5月発表 プラス プラス 陽線

2016年7月発表 プラス プラス 陽線

2017年4月発表 プラス マイナス 陽線

過去3回のうち、両指標の事後差異に食い違いが生じたのは、2017年4月発表の1回しかありません。この1回をアテにするなら、直後1分足は新築住宅販売件数の結果に従ったことになります。

尤も、たったの1回の実績をアテにしてなので、事後差異の大きさ次第で、こうした関係は入れ替わることも考えられます。がしかし、どうせ両指標とも反応が小さい指標(直後1分足跳幅平均が10pips未満)です。凝った分析をするのも面倒なので、以下、新築住宅販売件数だけに絞って分析します。

今回の市場予想と前回結果は次の通りです。市場予想は本記事作成時点の値です。

※ 本記事は9月24日11時頃に記しています。市場予想は発表直前に確認しておきましょう。

※ 黄色欄は、後述する事前差異判別式の変数と解です。

本指標の特徴は以下の通りです。

以上の本指標特徴を踏まえ、後記詳述した調査・分析結果に基づき、以下のシナリオで取引に臨みます。

以上の詳細ないしは論拠は、以下の「?T.調査・分析」に記しています。

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

多くのFX会社の経済指標カレンダーでは、本指標の重要度・注目度が高い、とされています。

住宅購入は、消費金額自体が大きいことや、リフォームや調度品購入などの関連需要にも繋がるため、波及効果が大きいからです。そして、消費者個人の収入や金利見通しが反映されるため、です。

それなら販売件数が多い中古住宅販売件数の方が重要度・注目度が高いはずですが、そんなことはありません。それに、住宅関連指標はいずれも10pips前後しか反応しません。

本指標の集計は、一戸建に加えて、コンドミニアムと共同住宅を含めた数字も発表されます。販売件数は、年換算件数に操作されて発表されます。操作が毎月販売数を単純に12倍したものか、毎年定数化して割り当てた季節調整係数を乗じたものか、定数化されていない係数か、は確認できていません。

また、この件数には土地付きの新築住宅販売が対象で、既に保有する土地へ住宅を新築したものは含まれません。その理由はわかりません。

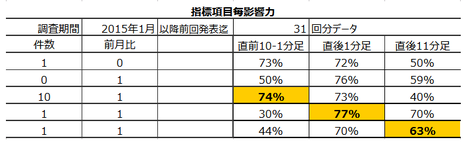

本指標に関する調査期間と、過去の反応程度・分布を下表に纏めておきます。

最も指標結果に素直に反応する直後1分足跳幅は、過去平均でたった9pipsです。反応が小さいため、大きなトレンドが発生しているときには、指標発表結果の影響はすぐにトレンドに呑まれてしまいます。

直後1分足跳幅の分布は、10pips未満だったことが48%を占めています。5-13pipsの範囲には77%が含まれています。18pips以上跳ねたことは、調査期間31回で1回(3%)しかありません。

取引前には、直前のレートから20pips以内のチャートポイントに目星をつけておきましょう。

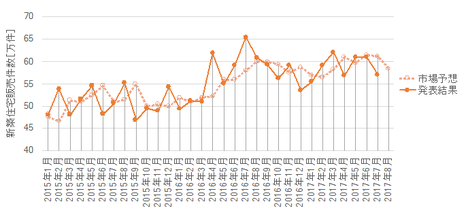

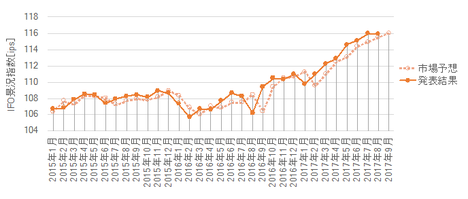

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

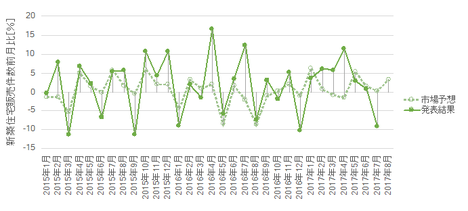

年換算販売件数と前月比とは、グラフの様子がまるで異なります。これら項目毎に反応方向にどの程度影響しているのかを下表に纏めておきました。

上表の上2行は、販売件数と前月比の各項目を、ひとつずつ反応方向との一致率を求めています。これは予備計算のようなもので、この予備計算は最も反応方向との一致率が高い項目に注目しています。

上から3行目は、事前差異(市場予想ー前回結果)と直前10-1分足の方向一致率が高くなるように、各項目の係数を求めています。

上から4行目は、事後差異(発表結果ー市場予想)と直後1分足の方向一致率が高くなるように、各項目の係数を求めています。

最下段5行目は、実体差異(前回結果ー市場予想)と直後11分足の方向一致率が高くなるように、各項目の係数を求めています。

事前差異判別式は、10?販売件数の差異+1?前月比の差異、としておけば、もし販売件数の事前差異が0でも判別ができます。この判別式符号(プラスが陽線、マイナスが陰線)と直前10-1分足の方向一致率は74%となりました。

事後差異判別式と実態差異判別式はともに、1?販売件数の差異+1?前月比の差異、としておけば、この判別式符号と直後1分足・直後11分足との方向一致率が、事後差異について77%、実態差異について63%、となりました。

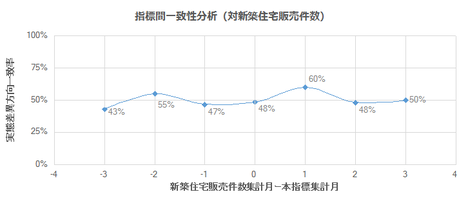

本指標の判別式とローソク足の方向一致率が高いため、反応方向を当てやすい指標かも知れません。それはこの後の分析で解明するにせよ、もしそうなら反応が小さくても魅力的な指標ということになります。

年換算販売件数は、前月と翌月とで発表結果と市場予想の大小関係が入れ替わったことが17回(57%)あります。前月比は、それが13回(43%)あります。

いずれも、中立的な50%から大きく外れておらず、本指標は市場予想後追い型ではありません。

本指標は契約書署名ベースで集計されています。そして、関連指標である中古住宅販売件数は所有権移転完了ベースで集計されています。そのため、本指標は中古住宅販売件数に対し1〜2か月先行する、という解説を多く見かけます。

これは、事実に照らして正しくありません。

事務手続き上の順序と所用時間については、その通りなのでしょう。けれども、新築住宅を購入する人と中古住宅を購入する人は、両方同時に購入する人を除けば一致しません。だから、実際に販売件数が前月より増えたか減ったかを調べると、事務手続き上の所要時間1〜2か月の新築住宅販売件数の先行性はありません。

事実が「ありそうな話」と異なる原因はわかりません。ただ、新築住宅購入者と中古住宅購入者は、同じように住宅購入をするにせよ、所得階層か年齢層が異なるのではないでしょうか。所得階層や年齢層が異なれば、「えい」と住宅購入を決めることに時間差が生じることだって「ありそうな話」です。

両指標の実態差異(発表結果ー前回結果)を前後2か月ずらして調べると、最も一致率が高いズレでも60%しか一致していません。両指標に関係がない、とまでは言いませんが、60%しか増減方向すら一致しないなら、他の予兆を探した方がマシです。

これら指標同士も、グラフの上昇基調や下降基調といった点を参考にできても、単月毎の増減はわからないのです。

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

まず、直前10-1分足は、過去平均跳幅が7pipsです。その跳幅が10pips以上だったことは過去7回(頻度23%)あります。この7回の直後1分足跳幅は7pipsで、これは直後1分足跳幅の過去全平均9pipsとほぼ同じです。そして、この7回の直前10-1分足と直後1分足の方向は3回(43%)一致しています。

つまり、直前10-1分足の反応が平均より少し大きく動いたからと言って、それが直後1分足の反応程度や方向を示唆しているとは言えません。

次に、直前1分足の過去平均跳幅は4pipsです。その跳幅が10pips以上だったことは過去にありません。逆に言えば、もし直前1分足跳幅が10pips以上動いた場合、何か過去にない異常なことが起きている可能性があります。

そして、直後1分足の過去平均跳幅と値幅の差は4pips(1ー値幅/跳幅=戻り比率44%)です。直後11分足のそれは6pips(戻り比率50%)です。反応が小さい指標は戻り率が高くなりがちで、そのことが余計に取引を難しくします。

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 「指標一致性分析」 をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

まず、指標一致性分析の結果を下表に示します。

事前差異は、直前10-1分足・直後1分足との方向一致率がそれぞれ74%・73%となっています。今回の事前差異はプラスなので、直前10-1分足と直後1分足は陽線の可能性が高い、ということになります。

事後差異と直後1分足の方向一致率は77%となっています。市場予想に対する発表結果の良し悪しに、素直に反応しがちな指標です。

次に、反応一致性分析の結果を下表に示します。

直前1分足は陰線率が82%と、偏りが目立ちます。そして、先に形成されたローソク足が後で形成されるローソク足の方向を示唆している兆しはありません。

最後に、反応性分析の結果を下表に示します。

直後1分足と直後11分足との方向一致率は60%と高くありません。そして、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは30%しかありません。直後1分足と直後11分足とが反転したり(40%)、直後11分足は直後1分足の値幅を削ったり(30%)したことの方が多くなっています。

追撃は発表から1分経過時点で、逆張りした方が良い指標です。

以上の本指標特徴を踏まえ、後記詳述した調査・分析結果に基づき、以下のシナリオで取引に臨みます。

以下は

年月日

に追記しています。

本指標発表結果及び反応は次の通りでした。

結果は、年換算件数・前月比ともに前回・予想を下回り、反応は陰線でした。

同時発表されたCB消費者景況感指数も予想を下回り、リッチモンド連銀は予想を上回りました。

年換算販売件数は2017年1月分の55.5万件に迫る大きな低下となりました。8月分は、中古住宅販売件数も落ち込んでおり、これはハリケーンによるものと解釈できます。今回の新築住宅販売件数の統計回収率は、ハリケーンの影響があったフロリダ州・テキサス州で65%しか進んでおらず、来月は当月分の修正値が出るでしょう。

年換算販売件数のグラフ推移は、2016年12月分の53.6万件を下抜ければ、下降基調がはっきりします。がしかし、当月がハリケーンの影響で下方になったと考えると、現時点で下降基調転換とは言えません。

取引結果は次の通りでした。

本表には誤記がありました(直前10-1分足はシナリオ外取引)。週末に直しておきます。

事前調査・分析の検証をしておきます。

事前準備していたシナリオを検証しておきます。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

?T.指標予想要点

2017年9月26日23:00に米国実態指標「新築住宅販売件数」が発表されます。今回発表は2017年8月分の集計結果です。

同時に、米国景気指標「CB消費者信頼感指数」が発表されます。今回発表は2017年9月分の集計結果です。

更に「リッチモンド連銀製造業指数」も同時発表されますが、これは影響が小さいので考慮外で良いでしょう。

新築住宅販売件数とCB消費者信頼感指数が同時発表されたことは、2015年以降で2015年5月24日・2016年7月26日・2017年4月25日の3度しかありません。この3回の両指標の事後差異(発表結果ー市場予想)と直後1分足の反応方向を見ておきます。

新築 CB 反応方向

2015年5月発表 プラス プラス 陽線

2016年7月発表 プラス プラス 陽線

2017年4月発表 プラス マイナス 陽線

過去3回のうち、両指標の事後差異に食い違いが生じたのは、2017年4月発表の1回しかありません。この1回をアテにするなら、直後1分足は新築住宅販売件数の結果に従ったことになります。

尤も、たったの1回の実績をアテにしてなので、事後差異の大きさ次第で、こうした関係は入れ替わることも考えられます。がしかし、どうせ両指標とも反応が小さい指標(直後1分足跳幅平均が10pips未満)です。凝った分析をするのも面倒なので、以下、新築住宅販売件数だけに絞って分析します。

今回の市場予想と前回結果は次の通りです。市場予想は本記事作成時点の値です。

※ 本記事は9月24日11時頃に記しています。市場予想は発表直前に確認しておきましょう。

※ 黄色欄は、後述する事前差異判別式の変数と解です。

本指標の特徴は以下の通りです。

- 多くの指標解説で本指標は重要度・注目度が高い、と位置付けられています。がしかし、本指標への反応は小さく、過去発表直後1分足跳幅87%が13pips以下です。数pipsでの利確を頭に置いておくことです。欲張ると勝てません。

- 本指標は中古住宅販売件数より1〜2か月先行するという話があります。その理由の論理飛躍は、異なる客層の行動原理が異なることを無視した誤解が広く流布されたため、と考えられます。実際には両指標のどちらが先行指標であるにせよ、両指標の実態差異(発表結果ー前回結果)は増減方向すら一致率が高くありません。

- それにも関わらず、本指標はユニークで、取引上の魅力があります。

指標発表前に予兆的な動きが見受けられることと、発表から1分経過後の追撃に逆張りが適している点で、他の指標で見られない特徴を有しているからです。大したpipsは稼げないものの、勝ちやすい指標かも知れません。これは魅力です。

そういう意味では注目に値します。

以上の本指標特徴を踏まえ、後記詳述した調査・分析結果に基づき、以下のシナリオで取引に臨みます。

- 直前10-1分足は陽線と見込みます。

指標一致性分析の結果、直前10-1分足は事前差異との方向一致率が74%です。但し、過去平均跳幅が7pipsしかありません。3・4pips取れたら利確(損切)するつもりでいましょう。 - 直前1分足は陰線と見込みます。

過去の陰線率が82%と、極端な偏りを示しています。但し、過去平均跳幅が4pipsしかありません。1・2pipsで利確(損切)するぐらいのつもりでいなければならないので、気が向かなければ取引は止めた方が良いでしょう。 - 直後1分足は陽線と見込みます。

指標一致性分析の結果、直後1分足は事前差異との方向一致率が73%です。指標発表直前にポジションを取得し、発表後に跳ねたら利確(損切)します。跳ねても数pipsのことが多いので、思いきりが大事です。 - 追撃は、指標発表後1分経過した頃を目安に逆張りで行います。

反応性分析の結果、逆張りの期待的中率は70%です。

但し、直後1分足の反応方向に15分足チャートや1時間足チャートでサポート・レジスタンスがある場合は別です。発表から1分程度ではなく、それらチャートポイントでの反転を逆張りで狙います。

以上の詳細ないしは論拠は、以下の「?T.調査・分析」に記しています。

?U.過去調査詳細

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

【1. 指標概要】

多くのFX会社の経済指標カレンダーでは、本指標の重要度・注目度が高い、とされています。

住宅購入は、消費金額自体が大きいことや、リフォームや調度品購入などの関連需要にも繋がるため、波及効果が大きいからです。そして、消費者個人の収入や金利見通しが反映されるため、です。

それなら販売件数が多い中古住宅販売件数の方が重要度・注目度が高いはずですが、そんなことはありません。それに、住宅関連指標はいずれも10pips前後しか反応しません。

本指標の集計は、一戸建に加えて、コンドミニアムと共同住宅を含めた数字も発表されます。販売件数は、年換算件数に操作されて発表されます。操作が毎月販売数を単純に12倍したものか、毎年定数化して割り当てた季節調整係数を乗じたものか、定数化されていない係数か、は確認できていません。

また、この件数には土地付きの新築住宅販売が対象で、既に保有する土地へ住宅を新築したものは含まれません。その理由はわかりません。

ーーー$€¥ーーー

本指標に関する調査期間と、過去の反応程度・分布を下表に纏めておきます。

最も指標結果に素直に反応する直後1分足跳幅は、過去平均でたった9pipsです。反応が小さいため、大きなトレンドが発生しているときには、指標発表結果の影響はすぐにトレンドに呑まれてしまいます。

直後1分足跳幅の分布は、10pips未満だったことが48%を占めています。5-13pipsの範囲には77%が含まれています。18pips以上跳ねたことは、調査期間31回で1回(3%)しかありません。

取引前には、直前のレートから20pips以内のチャートポイントに目星をつけておきましょう。

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

年換算販売件数と前月比とは、グラフの様子がまるで異なります。これら項目毎に反応方向にどの程度影響しているのかを下表に纏めておきました。

上表の上2行は、販売件数と前月比の各項目を、ひとつずつ反応方向との一致率を求めています。これは予備計算のようなもので、この予備計算は最も反応方向との一致率が高い項目に注目しています。

上から3行目は、事前差異(市場予想ー前回結果)と直前10-1分足の方向一致率が高くなるように、各項目の係数を求めています。

上から4行目は、事後差異(発表結果ー市場予想)と直後1分足の方向一致率が高くなるように、各項目の係数を求めています。

最下段5行目は、実体差異(前回結果ー市場予想)と直後11分足の方向一致率が高くなるように、各項目の係数を求めています。

事前差異判別式は、10?販売件数の差異+1?前月比の差異、としておけば、もし販売件数の事前差異が0でも判別ができます。この判別式符号(プラスが陽線、マイナスが陰線)と直前10-1分足の方向一致率は74%となりました。

事後差異判別式と実態差異判別式はともに、1?販売件数の差異+1?前月比の差異、としておけば、この判別式符号と直後1分足・直後11分足との方向一致率が、事後差異について77%、実態差異について63%、となりました。

本指標の判別式とローソク足の方向一致率が高いため、反応方向を当てやすい指標かも知れません。それはこの後の分析で解明するにせよ、もしそうなら反応が小さくても魅力的な指標ということになります。

ーーー$€¥ーーー

年換算販売件数は、前月と翌月とで発表結果と市場予想の大小関係が入れ替わったことが17回(57%)あります。前月比は、それが13回(43%)あります。

いずれも、中立的な50%から大きく外れておらず、本指標は市場予想後追い型ではありません。

ーーー$€¥ーーー

本指標は契約書署名ベースで集計されています。そして、関連指標である中古住宅販売件数は所有権移転完了ベースで集計されています。そのため、本指標は中古住宅販売件数に対し1〜2か月先行する、という解説を多く見かけます。

これは、事実に照らして正しくありません。

事務手続き上の順序と所用時間については、その通りなのでしょう。けれども、新築住宅を購入する人と中古住宅を購入する人は、両方同時に購入する人を除けば一致しません。だから、実際に販売件数が前月より増えたか減ったかを調べると、事務手続き上の所要時間1〜2か月の新築住宅販売件数の先行性はありません。

事実が「ありそうな話」と異なる原因はわかりません。ただ、新築住宅購入者と中古住宅購入者は、同じように住宅購入をするにせよ、所得階層か年齢層が異なるのではないでしょうか。所得階層や年齢層が異なれば、「えい」と住宅購入を決めることに時間差が生じることだって「ありそうな話」です。

両指標の実態差異(発表結果ー前回結果)を前後2か月ずらして調べると、最も一致率が高いズレでも60%しか一致していません。両指標に関係がない、とまでは言いませんが、60%しか増減方向すら一致しないなら、他の予兆を探した方がマシです。

これら指標同士も、グラフの上昇基調や下降基調といった点を参考にできても、単月毎の増減はわからないのです。

(2-2. 過去反応)

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

まず、直前10-1分足は、過去平均跳幅が7pipsです。その跳幅が10pips以上だったことは過去7回(頻度23%)あります。この7回の直後1分足跳幅は7pipsで、これは直後1分足跳幅の過去全平均9pipsとほぼ同じです。そして、この7回の直前10-1分足と直後1分足の方向は3回(43%)一致しています。

つまり、直前10-1分足の反応が平均より少し大きく動いたからと言って、それが直後1分足の反応程度や方向を示唆しているとは言えません。

次に、直前1分足の過去平均跳幅は4pipsです。その跳幅が10pips以上だったことは過去にありません。逆に言えば、もし直前1分足跳幅が10pips以上動いた場合、何か過去にない異常なことが起きている可能性があります。

そして、直後1分足の過去平均跳幅と値幅の差は4pips(1ー値幅/跳幅=戻り比率44%)です。直後11分足のそれは6pips(戻り比率50%)です。反応が小さい指標は戻り率が高くなりがちで、そのことが余計に取引を難しくします。

【3. 定型分析】

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 「指標一致性分析」 をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

まず、指標一致性分析の結果を下表に示します。

事前差異は、直前10-1分足・直後1分足との方向一致率がそれぞれ74%・73%となっています。今回の事前差異はプラスなので、直前10-1分足と直後1分足は陽線の可能性が高い、ということになります。

事後差異と直後1分足の方向一致率は77%となっています。市場予想に対する発表結果の良し悪しに、素直に反応しがちな指標です。

次に、反応一致性分析の結果を下表に示します。

直前1分足は陰線率が82%と、偏りが目立ちます。そして、先に形成されたローソク足が後で形成されるローソク足の方向を示唆している兆しはありません。

最後に、反応性分析の結果を下表に示します。

直後1分足と直後11分足との方向一致率は60%と高くありません。そして、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは30%しかありません。直後1分足と直後11分足とが反転したり(40%)、直後11分足は直後1分足の値幅を削ったり(30%)したことの方が多くなっています。

追撃は発表から1分経過時点で、逆張りした方が良い指標です。

【4. シナリオ作成】

以上の本指標特徴を踏まえ、後記詳述した調査・分析結果に基づき、以下のシナリオで取引に臨みます。

- 直前10-1分足は陽線と見込みます。

指標一致性分析の結果、直前10-1分足は事前差異との方向一致率が74%です。但し、過去平均跳幅が7pipsしかありません。3・4pips取れたら利確(損切)するつもりでいましょう。 - 直前1分足は陰線と見込みます。

過去の陰線率が82%と、極端な偏りを示しています。但し、過去平均跳幅が4pipsしかありません。1・2pipsで利確(損切)するぐらいのつもりでいなければならないので、気が向かなければ取引は止めた方が良いでしょう。 - 直後1分足は陽線と見込みます。

指標一致性分析の結果、直後1分足は事前差異との方向一致率が73%です。指標発表直前にポジションを取得し、発表後に跳ねたら利確(損切)します。跳ねても数pipsのことが多いので、思いきりが大事です。 - 追撃は、指標発表後1分経過した頃を目安に逆張りで行います。

反応性分析の結果、逆張りの期待的中率は70%です。

但し、直後1分足の反応方向に15分足チャートや1時間足チャートでサポート・レジスタンスがある場合は別です。発表から1分程度ではなく、それらチャートポイントでの反転を逆張りで狙います。

以上

2017.xx/xx.xx:xx発表

以下は

年月日

に追記しています。

?V.発表結果検証

【5. 発表結果】

(5-1. 指標結果)

本指標発表結果及び反応は次の通りでした。

結果は、年換算件数・前月比ともに前回・予想を下回り、反応は陰線でした。

同時発表されたCB消費者景況感指数も予想を下回り、リッチモンド連銀は予想を上回りました。

年換算販売件数は2017年1月分の55.5万件に迫る大きな低下となりました。8月分は、中古住宅販売件数も落ち込んでおり、これはハリケーンによるものと解釈できます。今回の新築住宅販売件数の統計回収率は、ハリケーンの影響があったフロリダ州・テキサス州で65%しか進んでおらず、来月は当月分の修正値が出るでしょう。

年換算販売件数のグラフ推移は、2016年12月分の53.6万件を下抜ければ、下降基調がはっきりします。がしかし、当月がハリケーンの影響で下方になったと考えると、現時点で下降基調転換とは言えません。

(5-2. 取引結果)

取引結果は次の通りでした。

本表には誤記がありました(直前10-1分足はシナリオ外取引)。週末に直しておきます。

【6. 分析検証】

(6-1. 分析検証)

事前調査・分析の検証をしておきます。

- 多くの指標解説で本指標は重要度・注目度が高いものの、今回も反応は4pipsと非常に小さなものでした。

- 直前10-1分足と直後1分足が同じ方向に反応したこと、直後1分足終値がついたら逆張りの方が勝率が高くなること、は分析通りでした。

(6-2. シナリオ検証)

事前準備していたシナリオを検証しておきます。

- 直前10-1分足は陽線と見込んでいました。結果は陰線でした。

ただ、直前10-1分足は陰線で直後1分足も陰線でした。反応一致性分析では、直前10-1分足と直後1分足の方向一致率は56%と、高くありません。偶然なのか、先に発表された中古住宅販売件数が悪かったことに影響されたのか、少し気になります。 - 直前1分足は陰線と見込んでいました。結果は同値終了で、判定なしです。

- 直後1分足は陽線と見込んでいました。結果は陰線で、分析を外しました。

指標一致性分析の結果、直後1分足は事前差異との方向一致率が73%でした。がしかし、指標結果は予想を下回ったため、陰線に反応しました。跳ねても数pipsのことが多い、という点は4pipsでした。 - 追撃は、指標発表後1分経過した頃を目安に逆張りで行うつもりでした。結果は、逆張りで良かったものの、途中ひやひやする場面があり、やはり逆張りは嫌ですね。pipsが小さいので耐えられましたが、やっぱり順張りを当てる方が良いですね。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

2017年09月24日

独国景気指標「Ifo景況感調査」発表前後のEURJPY反応分析(2017年9月25日17:00発表結果検証済)

以下、「?T.指標予想要点」「?U.過去調査詳細」を事前投稿し、「?V.発表結果検証」を事後投稿しています。ブログの日付は事前投稿日となっています。指標発表後に事後投稿し、その日時は「?V.発表結果検証」のタイトル行付近に記載しています。

2017年9月25日17:00に独国景気指標「Ifo景況指数」が発表されます。今回発表は2017年9月分の集計結果です。

今回の市場予想と前回結果は次の通りです。市場予想は本記事作成時点(9月24日08:00頃)の値です。

※ 市場予想は発表直前に確認しておきましょう。

※ 黄色欄は、後述する事前差異判別式の変数と解です。

本指標の特徴は以下の通りです。

以上の本指標特徴を踏まえ、後記詳述した調査・分析結果に基づき、以下のシナリオで取引に臨みます。

無理に取引するような指標ではありません。

注意すべき点は、週末の独総選挙の結果が出て初めての株取引が行われる時間帯です。トレンドが発生していたら、本指標の影響なんて呑み込まれてしまいます。

以上の詳細ないしは論拠は、以下の「?T.調査・分析」に記しています。

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

Ifo景況感指数は、約7000社の企業が対象のアンケート調査結果を指数化したものです。調査は「現在」と「半年後」について「生産」「在庫」「受注」「価格」「雇用」に関わる質問に「良い」「同じ」「悪い」で回答します。2000年を100とし、現況と先行きを加重平均して「景況指数」が算出されています。

関連指標には「ZEW景況感指数」と「PMI速報値」があります。

一部で「鉱工業生産との関連性が高いと言われている」「調査対象が7000社の企業担当者のため経済実態を正確に把握できる」という解説も見受けられます。それら記事には、出典・論拠が明らかにされていなかったので、いずれ検証します。

本指標に関する調査期間と、過去の反応程度・分布を下表に纏めておきます。

最も指標結果に素直に反応する直後1分足跳幅は、過去平均で8pipsです。反応は小さな指標ということになります。

直後1分足跳幅の分布は8pips以下に62%が集中しています。ざっくり、20pips以上跳ねたことは10%弱、14pips以上跳ねたことは20%しかありません。含益が出たらさっさと利確しないと、欲張ると勝てない指標です。

取引前には、上下10-20pips付近に何かチャートポイントがないか、確認しておきましょう。

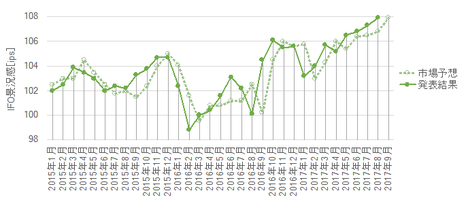

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

項目が多いため、個別項目毎に細かくグラフを眺める前に、見るべきポイントを絞り込みましょう。各項目毎に反応方向にどの程度影響しているのかを下表に纏めておきました。

上表の上3行は、各項目をひとつずつ反応方向との一致率を求めています。これは予備計算のようなもので、この予備計算は最も反応方向との一致率が高い項目に注目しています。

この結果から、本指標は予想や結果がどうあれ、どちらに反応するかがわからないということが言えます。

次に、各項目毎にはどちらに反応するかがわからなくても、複数の項目の総合的な良し悪しで反応方向が決まるかどうかを調べてみます。

上から4行目は、事前差異(市場予想ー前回結果)と直前10-1分足の方向一致率が高くなるように、各項目の係数を求めています。

上から5行目は、事後差異(発表結果ー市場予想)と直後1分足の方向一致率が高くなるように、各項目の係数を求めています。

最下段6行目は、実体差異(前回改定値結果ー市場予想)と直後11分足の方向一致率が高くなるように、各項目の係数を求めています。

いずれも、各項目単独よりは反応方向との相関が高まるものの、大した相関ではありません。

景況指数と景況感は、2015年2月分から前回2017年7月分までの31回の発表で、発表結果と市場予想の大小関係が前月と翌月とで入れ替わったことは12回(入れ替わり率39%)です。現況指数は13回(同42%)です。

過去12回に限れば、入れ替わり率は、景況指数25%・景況感42%・現況分析17%です。

本指標は市場予想後追い型です。現在は上昇基調のため、今回の発表結果は市場予想を上回る可能性が高い(期待的中率61%)ということになります。

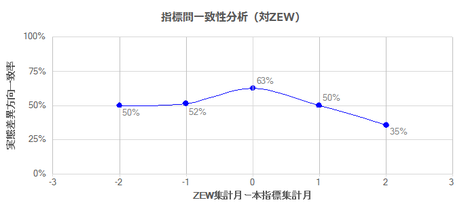

ZEW景況感調査はIfo景況感指数よりも先に発表され、Ifo指数よりも1か月の先行性がある、という解説を見たこともあります。だから、ZEW指標が注目に値する、という話です。

こういう話は確かめずにはいられません。

指標間一致率の有無を調べるためには、市場予想が絡まない実態差異(発表結果ー前回結果)の一致率を見るべきです。

下図に、本指標発表月を基準とし、ZEW発表月をずらして実態差異一致率を調べました。

結果、少なくとも2015年1月から2017年8月発表までの32回の結果を見比べる限り、一方を前後2か月ずらしても、そんな傾向(先行性・遅行性の関係)はありません。むしろ、同月発表結果の方向一致率が63%と、最も高くなっています。

相関がないとは言えないものの、高い一致率ではありません。

つまり、過去から現在に亘る指標結果の上昇基調や下降基調といった情報は、今回の取引でも参考にできます。がしかし、単月毎の指標結果の良し悪しを比べても、そんなものはアテになりません。上記期間におけるZEW指標とIfo指標とは、前月より翌月が良くなったか悪くなったかすら、一致しないことの方が多いのです。

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

まず、直前10-1分足は、過去平均跳幅が8pipsです。その跳幅が10pips以上だったことは過去9回(頻度28%)あります。この9回の直後1分足跳幅は9pipsで、これは直後1分足跳幅の過去全平均9pipsと同じです。そして、この9回の直前10-1分足と直後1分足の方向は6回(67%)一致しています。

次に、直前1分足は、上ヒゲが1-2pips、下ヒゲがほとんどない、という特徴があります。

直前1分足の過去平均跳幅が5pipsです。その跳幅が10pips以上だったことは過去5回(頻度16%)あります。この5回の直後1分足跳幅の平均は9pipsで、これは直後1分足跳幅の過去全平均9pipsと同じです。そして、この5回の直前1分足と直後1分足の方向は1回も一致していません。

そもそも、直前1分足は陰線ばかりだし、直後1分足は陽線ばかりです。

そして、直後1分足の過去平均跳幅と値幅の差は2pips(1ー値幅/跳幅=戻り比率25%)です。直後11分足のそれは6pips(戻り比率43%)です。反応が小さな指標の特徴として、戻り率が大きくなるので、高値(安値)掴みには気を付けましょう。

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 「指標一致性分析」 をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

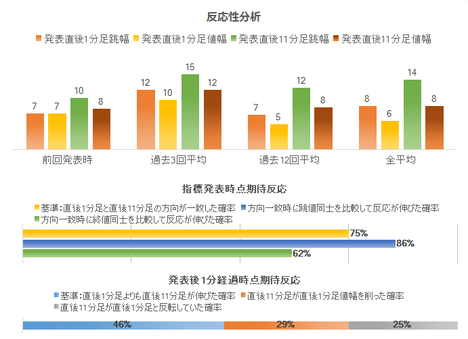

まず、指標一致性分析の結果を下表に示します。

事後差異のプラス率が72%となっており、市場予想が発表結果に対して低めに偏っています。

但し、ローソク足の方向は各差異との関係が高くありません。事後差異と直後1分足の方向一致率をご覧ください。59%しか一致していません。

これは重要な情報です。発表結果が市場予想より良くても悪くても、指標発表直後の反応方向にあまり関係ないのです。こういう指標で指標一致性分析は意味を持ちません。

次に、反応一致性分析の結果を下表に示します。

直前1分足は陰線率が93%、直後1分足は陽線率が79%と、偏りが目立ちます。直前1分足と直後1分足との方向一致率は10%で、矛盾はありません。

これほど偏りがあるなら、過去の傾向に対して逆張りは考えられません。上記確率に従うか取引しないかが選択肢です。

最後に、反応性分析の結果を下表に示します。

直後1分足と直後11分足との方向一致率は75%です。そして、その75%の方向一致時だけに注目し、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは86%です。

指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、指標発表後に反応方向を確認したら、追撃を早期開始です。

がしかし、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは46%と、50%を切っています。直後1分足と直後11分足とが反転したことが25%、直後11分足は直後1分足の値幅を削ったことが29%です。

よって、早期追撃で得たポジションは、発表から1分を過ぎたら早期利確すべきであり、そしてその後の追撃にはあまり適していません。

以上の本指標特徴を踏まえ、後記詳述した調査・分析結果に基づき、以下のシナリオで取引に臨みます。

無理に取引するような指標ではありません。

注意すべき点は、総選挙の結果が出て初めての株取引が行われる時間帯です。トレンドが発生していたら、本指標の影響なんて呑み込まれてしまいます。

以下は2017年9月25日21:00頃に追記しています。

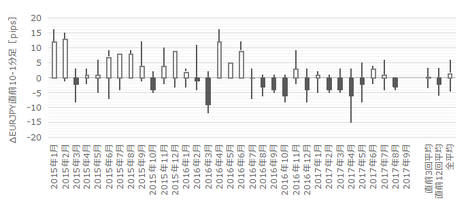

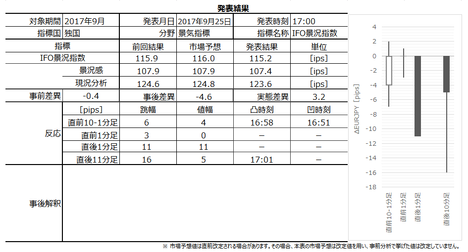

本指標発表結果及び反応は次の通りでした。

結果は、景況指数・景況感・現況分析の全てが前回・予想を下回り、反応は陰線でした。

景況指数は2017年6月分の水準に、景況感は2017年7月分の水準に、現況分析は2017年5月分の水準に、それぞれ戻しました。いずれも2017年7月分・8月分がピークだったため、まだ下降に転じたというほどではありません。

反応は、定刻で5・6秒程度停滞し、それから「ぐん」っと落ちた感じでした。

分析対象外となりますが、上図直後11分足の後はジリジリと値を戻し、17:16には指標発表時点の値にあと3pipsまで戻しました。がしかし、その後は18:45まで下降し、指標発表時点から65pipsの下降となりました。

指標への直接的な反応はおそらく17:01安値の△16pipsまでなのでしょう。その後、18:00頃には独10年債・米10年債の金利低下が起きました。この金利低下も結果で、真因は独選挙結果を受けて連立過半数に目処が立っていないことが、何となくEUR売りに繋がったのではないでしょうか。

取引結果は次の通りでした。

後述するように、発表時刻を跨いだ取引は、分析を外したものの、ポジションを取ったタイミングの問題か、損切にならずに済みました。

がしかし、そのせいで初期反応を陽線と間違えて、陽線側への追撃ポジションを取ってしまって損切です。

事前調査分析内容を以下に検証します。

まず、9月19日に発表されたZEWは、前回を上回っていました。がしかし、前述の通り、Ifoは前回を下回りました。

次に、直前1分足は同値で、直後1分足との方向一致判定が無効となりました。

事前準備していたシナリオは次の通りです。

直前1分足は陰線と見込んでいました。結果は同値終了で判定外です。•直後1分足は陽線と見込みます。

直後1分足の陽線と見込んでいました。結果は陰線で、分析を外しました。

追撃は、シナリオ上の問題はありません。負けたのは、方向を見誤ったため、です。

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

?T.指標予想要点

2017年9月25日17:00に独国景気指標「Ifo景況指数」が発表されます。今回発表は2017年9月分の集計結果です。

今回の市場予想と前回結果は次の通りです。市場予想は本記事作成時点(9月24日08:00頃)の値です。

※ 市場予想は発表直前に確認しておきましょう。

※ 黄色欄は、後述する事前差異判別式の変数と解です。

本指標の特徴は以下の通りです。

- 本指標の指標分析には、あまり意味がありません。

本指標結果を予想するため、例えば、ZEW景況感調査との先行性・遅行性を論じた解説や、PMI速報値の関係を論じた解説が散見されます。これら指標間では、長期的な上昇・下降といった傾向が一致しがちでも、単月毎の指標結果の良し悪しがあまり一致しません。

そもそも、本指標の過去傾向を見る限り、事後差異(発表結果ー市場予想)と直後1分足の方向一致率が59%しかありません。発表結果が市場予想より良くても悪くても、指標発表直後の反応方向にあまり関係ないのです。だから、他の指標との関係性を論じる意味はありません。 - 最も指標結果に素直に反応する直後1分足跳幅は、過去平均で僅か8pipsです。その分布は8pips以下に62%が集中しています。ざっくり、20pips以上跳ねたことは10%弱、14pips以上跳ねたことは20%しかありません。含益が出たらさっさと利確しておかないと勝てません。取引前には、上下10-20pips付近に何かチャートポイントがないか、確認しておきましょう。

- 直前1分足は直後1分足との方向一致率が10%(不一致率90%)となっています。直前1分足の陰線率は93%、直後1分足の陽線率は79%と、異常な偏りがあるためです。これだけ偏りがあると、過去傾向への逆張りは避けて、順張りするか取引しないかが選択肢となります。

そして、指標結果の影響は短時間に限られています。指標発表から1分を経過すると、そのまま同方向に反応を伸ばすか反転するかがほぼ50%となっています。よって、追撃にも向いていません。

以上の本指標特徴を踏まえ、後記詳述した調査・分析結果に基づき、以下のシナリオで取引に臨みます。

- 直前1分足は陰線と見込みます。

直前1分足の過去陰線率は93%と、極端な偏りがあります。但し、過去平均跳幅は僅か5pipsなので、2・3pips取れたら利確した方が良いでしょう。 - 直後1分足は陽線と見込みます。

直後1分足の過去陽線率は79%と、異常な偏りがあります。但し、過去平均跳幅は僅か8pipsなので、4・5pips取れたら利確した方が良いでしょう。ポジションは、指標発表直前に取り、発表直後の跳ねで利確/損切です。 - 追撃を行うなら、初期反応を確認したら早期開始で、指標発表から1分を過ぎたら、早めに利確します。1分以内であっても数pips取れれば利確した方が良い指標です。

追撃にあたっては、直後1分足終値を超えて直後11分足終値が伸びていたことは46%と、50%を切っていることを覚えておきましょう。

無理に取引するような指標ではありません。

注意すべき点は、週末の独総選挙の結果が出て初めての株取引が行われる時間帯です。トレンドが発生していたら、本指標の影響なんて呑み込まれてしまいます。

以上の詳細ないしは論拠は、以下の「?T.調査・分析」に記しています。

?U.過去調査詳細

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

【1. 指標概要】

Ifo景況感指数は、約7000社の企業が対象のアンケート調査結果を指数化したものです。調査は「現在」と「半年後」について「生産」「在庫」「受注」「価格」「雇用」に関わる質問に「良い」「同じ」「悪い」で回答します。2000年を100とし、現況と先行きを加重平均して「景況指数」が算出されています。

関連指標には「ZEW景況感指数」と「PMI速報値」があります。

一部で「鉱工業生産との関連性が高いと言われている」「調査対象が7000社の企業担当者のため経済実態を正確に把握できる」という解説も見受けられます。それら記事には、出典・論拠が明らかにされていなかったので、いずれ検証します。

ーーー$€¥ーーー

本指標に関する調査期間と、過去の反応程度・分布を下表に纏めておきます。

最も指標結果に素直に反応する直後1分足跳幅は、過去平均で8pipsです。反応は小さな指標ということになります。

直後1分足跳幅の分布は8pips以下に62%が集中しています。ざっくり、20pips以上跳ねたことは10%弱、14pips以上跳ねたことは20%しかありません。含益が出たらさっさと利確しないと、欲張ると勝てない指標です。

取引前には、上下10-20pips付近に何かチャートポイントがないか、確認しておきましょう。

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

項目が多いため、個別項目毎に細かくグラフを眺める前に、見るべきポイントを絞り込みましょう。各項目毎に反応方向にどの程度影響しているのかを下表に纏めておきました。

上表の上3行は、各項目をひとつずつ反応方向との一致率を求めています。これは予備計算のようなもので、この予備計算は最も反応方向との一致率が高い項目に注目しています。

この結果から、本指標は予想や結果がどうあれ、どちらに反応するかがわからないということが言えます。

次に、各項目毎にはどちらに反応するかがわからなくても、複数の項目の総合的な良し悪しで反応方向が決まるかどうかを調べてみます。

上から4行目は、事前差異(市場予想ー前回結果)と直前10-1分足の方向一致率が高くなるように、各項目の係数を求めています。

上から5行目は、事後差異(発表結果ー市場予想)と直後1分足の方向一致率が高くなるように、各項目の係数を求めています。

最下段6行目は、実体差異(前回改定値結果ー市場予想)と直後11分足の方向一致率が高くなるように、各項目の係数を求めています。

いずれも、各項目単独よりは反応方向との相関が高まるものの、大した相関ではありません。

ーーー$€¥ーーー

景況指数と景況感は、2015年2月分から前回2017年7月分までの31回の発表で、発表結果と市場予想の大小関係が前月と翌月とで入れ替わったことは12回(入れ替わり率39%)です。現況指数は13回(同42%)です。

過去12回に限れば、入れ替わり率は、景況指数25%・景況感42%・現況分析17%です。

本指標は市場予想後追い型です。現在は上昇基調のため、今回の発表結果は市場予想を上回る可能性が高い(期待的中率61%)ということになります。

ーーー$€¥ーーー

ZEW景況感調査はIfo景況感指数よりも先に発表され、Ifo指数よりも1か月の先行性がある、という解説を見たこともあります。だから、ZEW指標が注目に値する、という話です。

こういう話は確かめずにはいられません。

指標間一致率の有無を調べるためには、市場予想が絡まない実態差異(発表結果ー前回結果)の一致率を見るべきです。

下図に、本指標発表月を基準とし、ZEW発表月をずらして実態差異一致率を調べました。

結果、少なくとも2015年1月から2017年8月発表までの32回の結果を見比べる限り、一方を前後2か月ずらしても、そんな傾向(先行性・遅行性の関係)はありません。むしろ、同月発表結果の方向一致率が63%と、最も高くなっています。

相関がないとは言えないものの、高い一致率ではありません。

つまり、過去から現在に亘る指標結果の上昇基調や下降基調といった情報は、今回の取引でも参考にできます。がしかし、単月毎の指標結果の良し悪しを比べても、そんなものはアテになりません。上記期間におけるZEW指標とIfo指標とは、前月より翌月が良くなったか悪くなったかすら、一致しないことの方が多いのです。

(2-2. 過去反応)

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

まず、直前10-1分足は、過去平均跳幅が8pipsです。その跳幅が10pips以上だったことは過去9回(頻度28%)あります。この9回の直後1分足跳幅は9pipsで、これは直後1分足跳幅の過去全平均9pipsと同じです。そして、この9回の直前10-1分足と直後1分足の方向は6回(67%)一致しています。

次に、直前1分足は、上ヒゲが1-2pips、下ヒゲがほとんどない、という特徴があります。

直前1分足の過去平均跳幅が5pipsです。その跳幅が10pips以上だったことは過去5回(頻度16%)あります。この5回の直後1分足跳幅の平均は9pipsで、これは直後1分足跳幅の過去全平均9pipsと同じです。そして、この5回の直前1分足と直後1分足の方向は1回も一致していません。

そもそも、直前1分足は陰線ばかりだし、直後1分足は陽線ばかりです。

そして、直後1分足の過去平均跳幅と値幅の差は2pips(1ー値幅/跳幅=戻り比率25%)です。直後11分足のそれは6pips(戻り比率43%)です。反応が小さな指標の特徴として、戻り率が大きくなるので、高値(安値)掴みには気を付けましょう。

【3. 定型分析】

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 「指標一致性分析」 をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

まず、指標一致性分析の結果を下表に示します。

事後差異のプラス率が72%となっており、市場予想が発表結果に対して低めに偏っています。

但し、ローソク足の方向は各差異との関係が高くありません。事後差異と直後1分足の方向一致率をご覧ください。59%しか一致していません。

これは重要な情報です。発表結果が市場予想より良くても悪くても、指標発表直後の反応方向にあまり関係ないのです。こういう指標で指標一致性分析は意味を持ちません。

次に、反応一致性分析の結果を下表に示します。

直前1分足は陰線率が93%、直後1分足は陽線率が79%と、偏りが目立ちます。直前1分足と直後1分足との方向一致率は10%で、矛盾はありません。

これほど偏りがあるなら、過去の傾向に対して逆張りは考えられません。上記確率に従うか取引しないかが選択肢です。

最後に、反応性分析の結果を下表に示します。

直後1分足と直後11分足との方向一致率は75%です。そして、その75%の方向一致時だけに注目し、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは86%です。

指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、指標発表後に反応方向を確認したら、追撃を早期開始です。

がしかし、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは46%と、50%を切っています。直後1分足と直後11分足とが反転したことが25%、直後11分足は直後1分足の値幅を削ったことが29%です。

よって、早期追撃で得たポジションは、発表から1分を過ぎたら早期利確すべきであり、そしてその後の追撃にはあまり適していません。

【4. シナリオ作成】

以上の本指標特徴を踏まえ、後記詳述した調査・分析結果に基づき、以下のシナリオで取引に臨みます。

- 直前1分足は陰線と見込みます。

直前1分足の過去陰線率は93%と、極端な偏りがあります。但し、過去平均跳幅は僅か5pipsなので、2・3pips取れたら利確した方が良いでしょう。 - 直後1分足は陽線と見込みます。

直後1分足の過去陽線率は79%と、異常な偏りがあります。但し、過去平均跳幅は僅か8pipsなので、4・5pips取れたら利確した方が良いでしょう。ポジションは、指標発表直前に取り、発表直後の跳ねで利確/損切です。 - 追撃を行うなら、初期反応を確認したら早期開始で、指標発表から1分を過ぎたら、早めに利確します。

指標発表から1分経過時点で、直後1分足終値を超えて直後11分足終値が伸びていたことは46%と、50%を切っています。

無理に取引するような指標ではありません。

注意すべき点は、総選挙の結果が出て初めての株取引が行われる時間帯です。トレンドが発生していたら、本指標の影響なんて呑み込まれてしまいます。

以上

2017年9月25日17:00発表

以下は2017年9月25日21:00頃に追記しています。

?V.発表結果検証

【5. 発表結果】

(5-1. 指標結果)

本指標発表結果及び反応は次の通りでした。

結果は、景況指数・景況感・現況分析の全てが前回・予想を下回り、反応は陰線でした。

景況指数は2017年6月分の水準に、景況感は2017年7月分の水準に、現況分析は2017年5月分の水準に、それぞれ戻しました。いずれも2017年7月分・8月分がピークだったため、まだ下降に転じたというほどではありません。

反応は、定刻で5・6秒程度停滞し、それから「ぐん」っと落ちた感じでした。

分析対象外となりますが、上図直後11分足の後はジリジリと値を戻し、17:16には指標発表時点の値にあと3pipsまで戻しました。がしかし、その後は18:45まで下降し、指標発表時点から65pipsの下降となりました。

指標への直接的な反応はおそらく17:01安値の△16pipsまでなのでしょう。その後、18:00頃には独10年債・米10年債の金利低下が起きました。この金利低下も結果で、真因は独選挙結果を受けて連立過半数に目処が立っていないことが、何となくEUR売りに繋がったのではないでしょうか。

(5-2. 取引結果)

取引結果は次の通りでした。

後述するように、発表時刻を跨いだ取引は、分析を外したものの、ポジションを取ったタイミングの問題か、損切にならずに済みました。

がしかし、そのせいで初期反応を陽線と間違えて、陽線側への追撃ポジションを取ってしまって損切です。

【6. 分析検証】

(6-1. 分析検証)

事前調査分析内容を以下に検証します。

まず、9月19日に発表されたZEWは、前回を上回っていました。がしかし、前述の通り、Ifoは前回を下回りました。

次に、直前1分足は同値で、直後1分足との方向一致判定が無効となりました。

(6-2. シナリオ検証)

事前準備していたシナリオは次の通りです。

直前1分足は陰線と見込んでいました。結果は同値終了で判定外です。•直後1分足は陽線と見込みます。

直後1分足の陽線と見込んでいました。結果は陰線で、分析を外しました。

追撃は、シナリオ上の問題はありません。負けたのは、方向を見誤ったため、です。

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

今朝の読売新聞記事について

今朝の読売新聞で「今月14日以降、国内FX会社がサイバー攻撃を受けている」と報道されていました。ログインしづらかったり、サイト閲覧や取引に障害が出ている、と報道されています。

複数の会社が攻撃を受けているらしいものの、企業側の対策も以前に比べ進んでいるそうです。ただ、こうした攻撃を受けたFX会社が、利用者に注意喚起していたか否かは報道されていません。また、当会で利用しているFX会社からは、攻撃の有無も被害がなかったのかも情報が来ていません。

きっと、ほとんどのFX会社は、まだ記憶に新しい国内ビットコイン会社の資産詐取破綻もあって、十分な対策を講じているでしょう。がしかし、上手の手から水が漏れる例えもあります。悪い奴らがコンピュータ犯罪で極めて優秀だということもあり得るのです。

自己防衛は意識しておきましょう。もしも大きなリスクに乗って取引しているときに、ログインできなかったら致命的です。

暫くは、いつもに増してポジション保有時間をむやみに長くしたりせず、いざというときの逆指値注文はしっかりしておいた方が良いかも知れません。

複数の会社が攻撃を受けているらしいものの、企業側の対策も以前に比べ進んでいるそうです。ただ、こうした攻撃を受けたFX会社が、利用者に注意喚起していたか否かは報道されていません。また、当会で利用しているFX会社からは、攻撃の有無も被害がなかったのかも情報が来ていません。

きっと、ほとんどのFX会社は、まだ記憶に新しい国内ビットコイン会社の資産詐取破綻もあって、十分な対策を講じているでしょう。がしかし、上手の手から水が漏れる例えもあります。悪い奴らがコンピュータ犯罪で極めて優秀だということもあり得るのです。

自己防衛は意識しておきましょう。もしも大きなリスクに乗って取引しているときに、ログインできなかったら致命的です。

暫くは、いつもに増してポジション保有時間をむやみに長くしたりせず、いざというときの逆指値注文はしっかりしておいた方が良いかも知れません。

以上

2017年09月23日

2017年9月第4週成績と9月第5週主要指標反応pips

【1. 9月第4Wの動き】

9月第4週の動きは、後から振り返れば単純でした。がしかし、個別の出来事が大きく思え、主役通貨に絡んで、他の通貨ペアにどう影響するのかがわからずに不安な週でした。そのせいで、取引に消極的になった週でした。危ないときは遠くで見るのが、けがをしない秘訣です。

おまけに、楽しみにしていたFOMCを寝過ごしたこともあって、週後半はすっかりやる気をなくした週でした。

ともあれ、友人の友人がバイクで転倒したとき、てっきり死んでしまったと思ったそうです。目を開けると、たくさんのパンジーが目の前に咲いていたからです。道路を分ける中央帯に投げ出され、そこが花壇になっていたそうです。彼のあだ名は「パンジー」となったそうです。

今週もパンジーにならずに済みました。

ーーー$€¥ーーー

まず、最も単純な動きはUSDJPYでした。

9月8日の安値107.31円をボトムに、途中何度か北朝鮮リスク等を呑み込みながら、上昇トレンドが続いていました。21日FOMCによって、10月からの緩やかで一定ペースでのBS縮小開始で、それまでのレートに折込まれていた水準に裏付けが与えられました。そして、12月利上げ確率の上昇によって111.38円(発表直前)から112.53円(21日09時頃)までの115pipsの上昇が起きました。

22日には、9時頃に第一報「北朝鮮が太平洋上での水爆実験を示唆」との報道が入りました。12時頃までに112.50付近から111.65まで85pipsのリスク回避が起きました。その後はリスク回避分を半値戻して、112円付近が週末終値でした。

ーーー$€¥ーーー

次に、今週の動きを面倒にしたのはGBPです。たまたまチャートを見ていると、動きが急に激しくなって、何が起きているのかわからない事態も頻発しました。

USDJPYに先立ち、GBPJPYは8月23日の139.31をボトムに上昇トレンドが続いていました。9月第3週(11日-15日)には、CPI・雇用統計が利上げを後押しする結果となり、14日にはMPCで利上げ過半数の委員が近々の利上げに賛成した旨が示されていました。

20日、小売売上高が前回・予想を大きく上回ると、GBPJPYは発表直後1分足跳幅が94pipsの上昇となりました。利上げの障害が、消費拡大で下がったのです。結果、発表直後1分は秒速1.5pipsの動きとなり、時間尺度を直後11分に拡大しても、分速9pipsぐらいの動きとなりました。

大きく動く指標の発表直後は、こういうスピードで動く訳です。

21日FOMCでは、USDJPYが上げてGBPUSDが下げたため、GBPJPYはヒゲだけ残して大して動きませんでした。なお、先述USDJPYの動きと同じ21日3時からの1時間で、GBPUSDは始値1.3594から安値1.3452まで142pipsの下降でした。分速2pips強だった訳です。

その後、22日のリスク回避でGBPJPYは107pips下げ(分速0.5pips弱)、同日22時頃の英首相の離脱方針表明で216pipsの下げです(分速3pips強)。

危なくて、とても参加できるような状況ではありませんでした。

秒速10pipsぐらいの動きというのは、実際には上下動を伴いながら起きてしまうと、通信環境が悪いととても参加できる動きになりません。上下動が起きなくても同じです。上下動が起きるかも知れない、という恐れがポジション取得を消極的にしてしまいます。

ーーー$€¥ーーー

その他、先に10月ECB理事会で資産買入ペースの段階的縮小(テーパリング)表明が示唆されたものの、その期間が再延長する選択肢が示唆されたことによって、EURは訳がわからなくなりました。

日本の10月総選挙や日銀金融緩和の継続、といった話も、結果的に大した影響がなかったものの、事前に影響が小さいことはわからないので、取引の障害となりました。

おまけに、今週末は独国とNZの総選挙です。

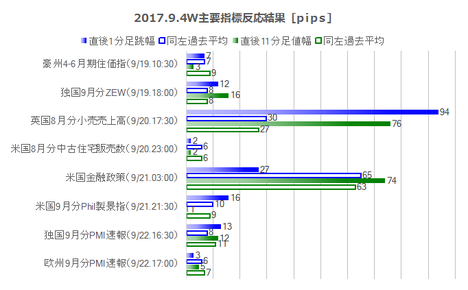

【2. 9月第4W主要指標結果】

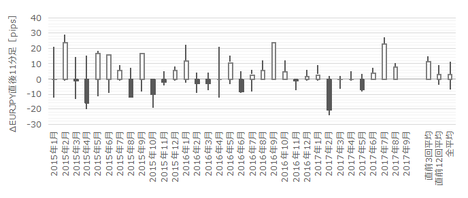

下図は、9月第4週に発表された指標の直後1分足跳幅(青)と直後11分足値幅(緑)について、今回の反応pipsと過去平均pipsを対比表示したものです。

瞬発力では英小売売上高、持続性ではFOMCが大きな影響を与えました。

米国指標は、8月分 中古住宅販売件数 、 FOMC 、9月分Phil連銀製造業景気指数、が発表されました。

9月20日に発表された中古住宅販売件数は、27か月連続で在庫不足が続いています。数値は悪化し、その原因には8月下旬のハリケーンの影響が挙げられていました。ハリケーン襲来地域以外は、前月と数値があまり変わらなかったようです。

9月21日のFOMCは、10月からのFRBのBS上の資産縮小がゆっくり一定ペースで行われることが示されました。また、今後2020年までの利上げ回数が示され、2017年はあと1回の利上げが行われることが示されました。利上げは12月が想定されています。注目すべき点は、かなり前から予想されていた通りの決定だったことと、その内容が緩やかだったことを踏まえて、株価が下落していないことです。

9月21日に発表されたPhil連銀指数は、前回・予想より改善したものの、まだグラフ推移は上昇に転じたと言えない水準です。前週に発表されたNY連銀指数のグラフ推移が上昇基調を明確にしていることに比べ、Phil連銀指数は力強さに欠けています。

ーーー$€¥ーーー

欧州は、景気指標発表の週でした。

9月19日に発表された独国9月分 ZEW景況感調査 は、全項目で前回・予想を上回りました。

現況指数の直近ピークは2017年6月分の88.0です。今回結果はそれに僅かに届きませんでした。期待指数の直近ピークは2017年5月分の20.6です。それ以降、下降が続いていたので、上昇は4か月ぶりでした。

9月22日に発表された独国9月分PMI速報値は、総合・製造業・サービス業のいずれも前回・予想を上回りました。グラフ推移は急上昇と言っても良く、いずれも直近のピークを上回っています。

同日発表された欧州9月分PMI速報値は、製造業が58.2(前回改定値57.4)、サービス業が55.6(前回改定値54.7)、でした。製造業は直近のピークの前月分を上抜け、サービス業も2017年2月以降も2013年以降でかなり高水準なままで上下しています。

ーーー$€¥ーーー

そして、英国指標は9月分 小売売上高 の発表が行われました。

全項目に亘って前回・予想を大きく上回り、反応も直後1分足は2015年以降で最大、直後11分足も2016年6月以来の大きさとなりました。前月比は総合・コアともに3か月連続プラスとなりました。

ただ、前年比は2016年12月をピークとする下降基調の上昇転換を示唆するほどではありません。そして、当夜はFOMCを控えていました。結局、1時間後に指標発表前の水準を一時下回る大きな下降を生じました。

【3. 9月第4W成績】

本ブログ記載の取引方法を検証するため、週次・月次で取引成績を記録しています。人にやり方を薦める以上、(個別取引はさておき)全体として間違っていないことを検証しておきたいからです。

9月第4週は2指標で取引を行いました。

シナリオ外取引も含めた取引時間は41分38秒(1指標当たり20分49秒)で、損益はいつも1枚ずつの取引で+4,949円(1指標当たり+2,479円)でした。

勝率は、指標単位で100%(2勝)、シナリオ単位では67%(6勝3敗、シナリオ外取引2勝1敗を含む)でした。

指標単位での取引時間が長くなってしまった理由は、英小売売上高指数の取引で戻りを狙った逆張りを粘ったため、です。

個別ポジションで負けることはあっても、全体としては問題ありません。

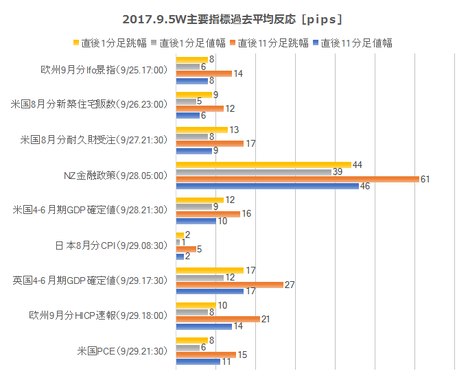

【4. 9月第5W主要指標】

次週9月第5Wの主要指標の過去平均反応を示します。

大した指標はありません。

パッと見、9月28日早朝に予定されている RBNZ金融政策 が跳びぬけて大きな反応をするように見えます。がしかし、既にRBNZは当面の政策変更をしないと言明しています。反応は過去平均ほどには起きないと推察されます。

むしろ、NZは今週末に総選挙があり、その結果が次週前半の動きに影響します。RBNZ金融政策発表で大きく動くなら、会見で人事絡みの発言があったり、先月同様に極端に強い調子でNZD高への介入が示唆された場合です。

ーーー$€¥ーーー

米国指標は、大した指標がありません。

9月26日の9月分 新築住宅販売件数 は、前月に大きな落ち込みがあり、本来なら前月比改善がアテにできます。がしかし、前週発表された中古住宅販売件数が、ハリケーン襲来地区以外で前々月並みだったのに、襲来地区の販売数落ち込みが大きかったことを踏まえると、あまり改善が期待できません。

9月27日の8月分 耐久財受注 は、先に発表された鉱工業生産・製造業生産・設備稼働率との同月分実態差異方向一致率が高い指標です。初期反応が、第5週発表指標で最も大きくなりがちなこと(直後1分足跳幅平均が13pips)は意外です。

9月28日には4-6月期 GDP確定値 が発表されます。5月・6月分の小売売上高前月比が悪かったことを踏まえると、GDP改定値の+3.0%はやや高すぎる気がします。

9月29日に発表される8月分PCE・PCEデフレータは、前週のFOMC後のFRB議長会見で話題に挙がったこともあり、注目が集まって、反応がいつもより大きくなる可能性があります。FRB議長は「インフレ率の低下は謎のままで、景況感が著しく悪化した場合は資産買入再開があり得る」と述べています。景況感に繋がる個人消費や物価指数は、反応を生じやすいと思われます。

ーーー$€¥ーーー

欧州は、週明けに独総選挙結果への反応から始まり、その後はECB関係者の資産購入ペース縮小をどうするかの発言が反応に結び付きやすいでしょう。指標が中心の週ではありません。

9月25日に独国9月分 Ifo景況感指数 、9月29日に欧州9月分 HICP速報値 の発表が予定されています。

ーーー$€¥ーーー

英国は、4-6月期 GDP確定値 の発表が予定されています。

がしかし、英首相のEU離脱方針の説明が前週に行われたので、9月25日から始まるEU離脱交渉の方に関心が集まると思われます。

以上

タグ: 経済指標,予想,分析,反応

2017年09月20日

米国金融政策発表前後のUSDJPY反応分析(2017年9月21日03:00発表結果検証済)

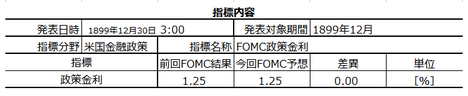

2017年9月21日03:00に米国金融政策が発表されます。

今回の市場予想と前回結果は次の通りです。まぁ、こんなものは関係ありません。後述するように、今回のテーマは、(1) BS(バランスシート)縮小を開始するか、(2) 12月に利上げするのか、です。

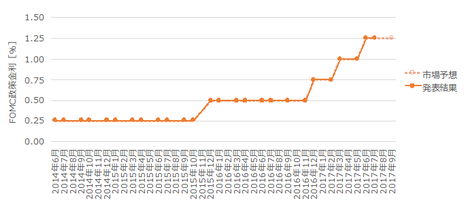

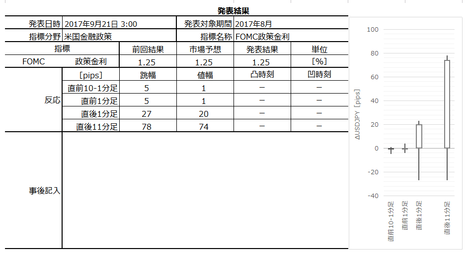

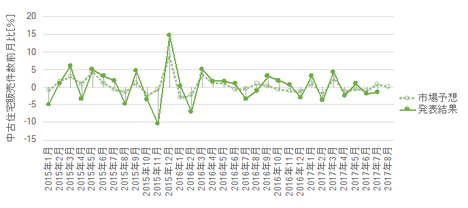

過去の発表結果と市場予想を下図に一覧します。

直近4回の「市場予想通り政策変更時」の始値基準4本足チャートを一覧しておきます。

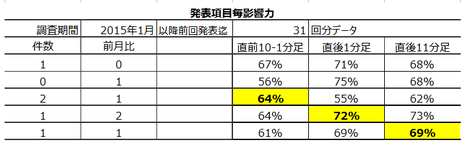

本指標の特徴は以下の通りです。

シナリオは以下の通りです。

追撃に徹した方が良いでしょう。

本指標の意義は、世界中の金利水準に実質的な基準が示されることと、FRBの金融政策の方向性が示されることです。

FRBに与えられた責務は、雇用の最大化とインフレ水準の適正化です。そのため、同時発表される声明では、景気状態・物価動向・雇用情勢を根拠にして、それらの見通しに基づいて金融政策をどうしていくかが説明されます。

加えて、最近では次のリセッションに備えたFRBの行動が声明に含まれがちです。現在の市場コンセンサスは「9月に資産規模縮小、12月に年内最後の利上げ」です。この内容からのズレの有無が市場の関心事と言えるでしょう。

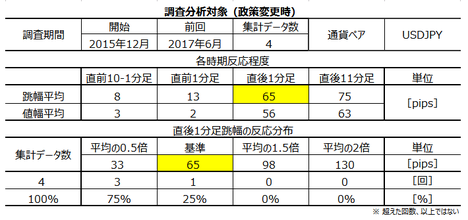

本指標に関する調査期間と、過去の反応程度・分布を下表に纏めておきます。下表は過去の「市場予想通り金融政策変更時(利上げ)」時のデータです。

データは、僅か4回分しかありません。

非常に大きく反応しているとは言え、ちょっと拍子抜けしますね。FRB議長の会見後に動くのです。

以下は2017年9月23日に追記しています。

すっかりやる気で早寝をしたのに起きられませんでした。今回ほどのイベントは、そうそうないはずなのにがっかりです。

結果と反応を下図に示します。

結果は「市場予想通り現状維持」でした。がしかし、今回のテーマは政策金利ではありません。

今回FOMCのテーマだった点は2点です。

ひとつは、BS縮小開始です。これは10月から行うことが発表されました。

もうひとつは、12月利上げを行うのか、です。これも、今のところ予定通り行う可能性が示されました。

FOMC声明全文は ロイターが邦訳 を出しているので、そちらを参照ください。

現在、FRBのBS上の資産は4.2兆USDと、日本のGDP並みです。この資産を10月からゆっくり縮小し始めて、2021年には3兆USDに縮小すると見込まれます。「ゆっくり」とは、月最大100億USDのペースで縮小を開始し、いずれ500億USDに引き上げるそうです。今後は、このペース変更がFOMC前の話題となっていくでしょう。

FRB議長は会見で、縮小ペース見直しは景気状況が著しく悪化した場合のみ行い予測可能な形で行うこと、を言及しました。

利上げペースについては、FRBの成長率・インフレ率・失業率の予測と見比べた方が良いでしょう。

声明では、「経済活動が年初から緩やかに拡大」と指摘しており、「委員会は物価の動向を注意深く監視する」旨、述べています。

FRB議長は「今年のインフレ率低下の原因がわからない」と述べた上で、それが「持続的なものか否か見極めることが重要」との認識を示しました。「必要なら金利見通しを変更する用意がある」とのことです。

現在は、FRB当局者16名中11名が金利水準を年末までに1.25-1.50%のレンジにあることが適切との見方を示しています。これは現在の水準より0.25%高いから、今年はあと1回の利上げです。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

今回の市場予想と前回結果は次の通りです。まぁ、こんなものは関係ありません。後述するように、今回のテーマは、(1) BS(バランスシート)縮小を開始するか、(2) 12月に利上げするのか、です。

過去の発表結果と市場予想を下図に一覧します。

直近4回の「市場予想通り政策変更時」の始値基準4本足チャートを一覧しておきます。

本指標の特徴は以下の通りです。

- 反応程度は非常に大きく、反応方向にはパターンがありません。

発表後数分間の初期反応を除けば、30分後に始まるFRB議長の会見に向けて翌日までの動きが決まりがちです。

過去の「市場予想通り政策変更(利上げ)」が行われた場合の追撃は、短期利確の繰り返しが適していました。発表直後数分間を除けば、30分後のFRB議長会見に備えて上下動が大きかったためです。

但し、この特徴は「利上げ」が行われた場合です。BS縮小が行われる場合、どう反応するのかはわかりません。 - FRBは「市場との対話」に重きを置く中銀です。

世界中に影響が大きいこともあって、政策変更にあたってサプライズは歓迎されません。その結果、政策変更が予想されるFOMCが開催されるときには、早くから市場予想に基づく折込みが行われます(政策が予想通りに行われると見込んだ為替水準の調整のこと)。よって、発表後は「イベント終了」による戻しが行われることもあります。

この動きには注意が必要です。

シナリオは以下の通りです。

- 発表後、すぐに追撃ポジションを取り、1分以内に利確/損切します。

- その後は、上下動のタイミングを見ながら、短期利確の繰り返しで追撃します。

追撃に徹した方が良いでしょう。

本指標の意義は、世界中の金利水準に実質的な基準が示されることと、FRBの金融政策の方向性が示されることです。

FRBに与えられた責務は、雇用の最大化とインフレ水準の適正化です。そのため、同時発表される声明では、景気状態・物価動向・雇用情勢を根拠にして、それらの見通しに基づいて金融政策をどうしていくかが説明されます。

加えて、最近では次のリセッションに備えたFRBの行動が声明に含まれがちです。現在の市場コンセンサスは「9月に資産規模縮小、12月に年内最後の利上げ」です。この内容からのズレの有無が市場の関心事と言えるでしょう。

ーーー$€¥ーーー

本指標に関する調査期間と、過去の反応程度・分布を下表に纏めておきます。下表は過去の「市場予想通り金融政策変更時(利上げ)」時のデータです。

データは、僅か4回分しかありません。

非常に大きく反応しているとは言え、ちょっと拍子抜けしますね。FRB議長の会見後に動くのです。

以上

2017年9月21日発表

以下は2017年9月23日に追記しています。

?V.発表結果検証

すっかりやる気で早寝をしたのに起きられませんでした。今回ほどのイベントは、そうそうないはずなのにがっかりです。

結果と反応を下図に示します。

結果は「市場予想通り現状維持」でした。がしかし、今回のテーマは政策金利ではありません。

今回FOMCのテーマだった点は2点です。

ひとつは、BS縮小開始です。これは10月から行うことが発表されました。

もうひとつは、12月利上げを行うのか、です。これも、今のところ予定通り行う可能性が示されました。

FOMC声明全文は ロイターが邦訳 を出しているので、そちらを参照ください。

現在、FRBのBS上の資産は4.2兆USDと、日本のGDP並みです。この資産を10月からゆっくり縮小し始めて、2021年には3兆USDに縮小すると見込まれます。「ゆっくり」とは、月最大100億USDのペースで縮小を開始し、いずれ500億USDに引き上げるそうです。今後は、このペース変更がFOMC前の話題となっていくでしょう。