・結論は市場予想通り現状維持で、主要政策金利0.00%維持、中銀預金金利を△0.40%に維持

・注目の利上げ時期は、従来通り2019年夏の終わりまで据え置く方針を改めて表明

・ECB総裁は、成長へのリスクが下方向に転じたと発言

が要点でした。

EURは売られ、次のサポートは123.75付近、123.4-5付近です(25日8時時点123.8付近、24日15時時点124.8から100pipsのEUR下落)。

ーーー$€¥£A$ーーー

明日は、

08:30 1月集計分日本東京都区部CPI

18:00 1月集計分 独国Ifo企業景況感指数

22:30 12月集計分 米国耐久財受注

24:00 11月集計分 米国新築住宅販売件数

が発表されます。

米国耐久財受注と新築住宅販売件数は、政府機関閉鎖で発表が遅延していた指標です。今回は、一部FX会社の指標カレンダーにも載っていないぐらいの発表なので、過去傾向に基づく取引は行いません。

USD売が強そうなら追いかけて、少し戻す時期を探ります。戻し期待は、EURもそんなに買われる状況でもないでしょうから。USD買が強いときは諦めます。どこまで追いかけたら良いかがわかりません。

今夜USD買が強い状況とは、政府機関閉鎖解除について何か進展があったときでしょう。そのときは、指標なんて関係ありません。

ーーー$€¥£A$ーーー

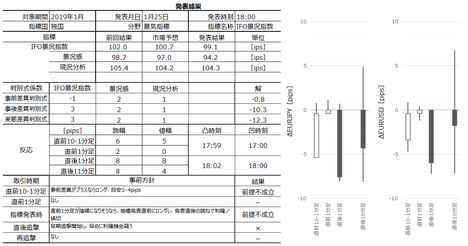

独国Ifo企業景況感指数

22日に発表されたZEWは悪化、24日に発表された仏国PMIは悪化、独国PMIは改善、でした。がしかし、Ifoはこれら同月集計分との改善/悪化の方向一致率が50%近辺でアテにできません。

市場予想(前回結果)

・景況指数100.7(101.0)

・景況感指数97.0(97.3)

・現況指数104.2(104.7)

事前差異判別式の解は△0.8です。

過去平均順跳幅/同値幅pips(2018年発表分)

・直前10-1分足8/4(5/3)

・直前1分足4/3(2/2)

・直後1分足9/7(5/3)

・直後11分足15/9(14/9)

過去傾向に基づく取引方針

・直前10-1分足は、事前差異がプラスのときロングで3・4pipsを利確/損切の目安です。

・指標発表時刻を跨ぐポジションは、直前1分足が陰線だったとき(陰線になりそうなとき)、指標発表直前にロングをオーダーし、発表直後の跳ねで利確/損切です。

・追撃は、初期反応方向を確認したら早期開始して、指標発表から1分を過ぎたら利確/損切の機会を窺います。指標発表から1分を過ぎると、その後の10分で反応を伸ばしたことは50%です。

以上

以下は1月27日に追記しています。

【事後検証】

独国Ifo

指標結果は悪化し、反応は陰線でした。

指標の悪化は加速しており、ECBの見立てと一致しています。

本指標次回以降の発表は2月22日・3月25日・4月24日です。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

注記以上

広告以上

タグ: IFO