いずれも、以前ほどではないにせよ、先進国では高金利通貨であり、被投資国のためリスクにはからっきし弱いという特徴があります。

【4-5-1. 8月概観】

オセアニア通貨は、中国経済指標によって大きく動く傾向があります。

先月7月13日に発表された中国4-6月期GDPは、前年比+6.9%で1-3月期と同値でした。

中国政府の2017年通年成長率の目標は6.5%前後です。上半期は目標を上回り続けたことになります。直近の推移を見ると、2016年7-9月期を境に、それまでの下降基調が上昇基調に転じたようにも見えます。

8月8日に発表された中国7月分貿易収支は+3212億元の黒字でした。前年比は、輸出が+11.2%、輸入が+14.7%、と好調継続です。

対米黒字は6月・7月と続けて+250億ドル台で、2017年1-7月の累計は+1428億ドルに達しています。

8月9日に発表された中国7月分物価指数は、PPI前年比が+5.5%、CPI前年比が+1.5%でした。PPIは直近ピークだった2月の+7.8%から徐々に低下していたものの、5・6・7月は+5.5%で横這いとなっています。一方、CPIは2・3月に1%割れまで落ち込んだものの、その後は1%第で推移しています。PPIとCPIの数字の差が大きい理由は、今度、調べておきます。

8月14日に発表された中国7月分小売売上高・鉱工業生産は、それぞれ前年比で+10.4%・+6.4%でした。

ーーー$€¥ーーー

豪州経済現状認識は次の通りです。

- 金融政策に関して、2017年は現状維持、2018年は利上げに政策転換、という市場認識があります。

- 経済全般に関して、成長率3%超への到達時期が2019-2020年頃、という中銀認識があります。

- 9月の米国FOMCでFRBのBS縮小に動き始めると、AUDUSDの動きが変わる可能性があります。

8月の主要TOPICSは、

- 与党議員の二重国籍問題で政権支持率が低下し始めたこと

- 組織的マネーロンダリング防止法違反が見つかったコモンウェルス銀が提訴されたこと

- 11月APCEで米国抜きTPPの大筋合意を期待していることが表明されたこと

です。

なお、TPPに関してはNZ貿易相も8月18日に同様発言をしました。そこでは「日本とともに」とも添えられており、日豪NZは米国抜きTPP推進に向けて一致しています。

ーーー$€¥ーーー

NZ経済に関しては、前月認知と変更なしです。

NZ経済指標は、豪中米との二国間関係を始め、国内での報道が皆無と言ってもいいぐらいで、よくわかりません。よって、市場予想がほぼ的中し、且つ、それにも関わらず反応が大きいRBNZ(NZ中銀)政策金利にだけ注目しておけば十分です。そもそもNZについては、昨年就任したイングリッシュ首相という名前からして、どこの国の誰なんだかよくわからないぐらいです。

【4-5-2. 政策決定指標】

(1) 金融政策

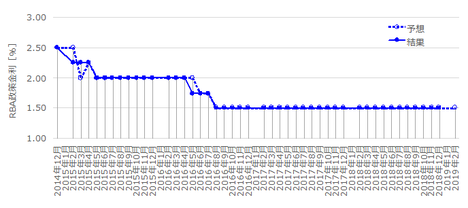

RBAは「当面の利上げなし」と説明しています。

8月1日に発表されたRBA金融政策は「市場予想通り現状維持」でした。同時発表された声明における経済見通しは次の通りです。曰く、

「世界経済への認識は引き続き上向きで、多くの先進国でトレンドを上回るペースでの成長が見込まれる。中国経済がやや上向いているものの、それはインフラや不動産建設への支出拡大が成長を下支えしているためで、高水準の債務という中期的リスクがある。とは言え、最近のコモディティー価格は、全体的に上昇している。(それなのに)今後の豪州貿易収支は減少していくと見込まれる。」

「国内経済への認識は同じままで、今後数年間の成長率は年率3%前後と見込んでいる。資源開発はほぼ終了しており、鉱業以外への投資の増加が見込まれる。住宅建設は当面高水準に継続した後、徐々に減少していくだろう。小売売上高は最近回復したものの、実質賃金が伸び悩んでおり、高水準の家計債務が消費を抑え込む可能性がある。」

その他、米金利上昇の見通し、豪ドル高への懸念、当面のインフレ率2%の見通し、といった点に触れており、ほぼ前回内容と同じです。

8月11日、RBA総裁は「豪ドル下落は完全雇用やインフレの加速を支援するが、一段の豪ドル高はインフレ上昇や雇用を鈍化させるだろう」と発言しました。そして「極端な状況になった場合には為替介入を行う用意がある」旨、発言しました。

この発言が行われた8月11日のAUDUSDは0.7872で、直近のAUD高値は7月27日の0.8です。極端な状況とはAUDUSDが0.8より高い位置にあるということです。

8月15日に公表された上記議事要旨では、特に新たな情報が補足されていません。

当面、議事録公表ではあまり動かないと予想されます。金融政策変更があまり予想されていない時期の議事録は、あまり反応しません。

(分析事例) RBA金融政策 (2017年8月1日発表結果検証済)

(分析事例) RBA金融政策理事会議事録 (2017年6月20日10:30公表結果検証済)

「市場予想通り現状維持」だったときの金融政策発表直後は、2015年以降の陽線率が70%を超えています。とは言え、反応が大きいため、指標発表時刻を跨いでなかなかポジションが持てません。反応を伸ばし続けることと、初期反応からやや値幅を削ることと、発表後数分で反転してしまうこととは、ざっくり5:3:2となっています。初期跳ねでの高値(安値)掴みに最も気を付け、追撃で稼ぐ指標です。

ーーー$€¥ーーー

NZ1-3月期GDP前年比は+2.5%で、10-12月期の+2.7%から僅かに低下しました。でも+2.5%です。地震復興需要が一段落ついたら、人口増とそれに伴う住宅投資拡大が経済成長を支えています。直近の好材料は、主要産品の乳製品国際価格が5月後半から持ち直していることです。そして、1-3月期CPI前年比は+2.2%で、RBNZ目標中心値の2%を上回りました。

それにも関わらず、RBNZは6月22日に「2019年の遅い時期まで利上げを開始しない見込み」と発言しています。インフレが加速する懸念よりも、目標以下のインフレ状態が続くことを懸念しています。ただ、同総裁は9月退任予定(2017年2月7日発表)で、その後は2018年3月まで副総裁が代行を務めると発表されています。

8月10日、RBNZ金融政策発表後の会見で、RBNZ総裁は「(現在の)政策を相当期間に亘って続ける」という方針を示しました。これは既に表明されていたことなので、新鮮さはありません。

緩和継続の理由について、1-3月期成長率が前期比+0.5%だったことを挙げて「低金利で景気を下支えする」と述べました。インフレ率も低下したものの「そのうち目標範囲に戻る」との見方も示しました。

前述の通り、成長率前年比は+2.5%、インフレ率(CPI)前年比は+2.2%ですから、わざわざ前期比を持ちだしたことになります。

そして「NZDの下落を望む」と発言したようです。これもいつも通りの発言です。

ただ、ロイターの解説に依れば「RBNZはは歴史的に外為市場への介入には極めて消極的な姿勢」にも関わらず、「介入能力がある」ことを強調したそうです。そのためか、RBNZ総裁会見が行われた10:00頃から、NZDJPYは大きく下げました。

ところが、です。

8月23日にNZ財務省は「2019-21年は財政黒字が縮小し成長が鈍化すると予想し、RBNZは2018年半ばから利上げを行うと予想」との見解を示しました。

(分析事例) RBNZ政策金利 (2017年8月10日発表結果検証済)

RBNZ政策金利の発表では「市場予想通り現状維持」のときにも反応が大きく、一方向への反応が続きがちです。反応方向を確認してから追いかけてポジションが取っても、pipsが稼ぎやすいのです。現地夏時間は5時発表なので、起きられないというのが最大の問題です。

(2) 財政政策

豪政府は今後10年でインフラ整備に750億AUDを投じることを発表しています。主な投資先は鉄道・滑走路・道路となっており、政府説明は以前の鉱山ブーム時代の経済構造からの産業構造転換を目指すため、ということのようです。

2016年の豪GDPは1.7兆AUDなので、対GDP比0.44%/年と捉えた方がわかりやすいでしょう。インパクトを日本のGDP規模に置き換えれば、単年度2兆円程度ということになります。いわば、日本が東京五輪を毎年やるぐらい、インフラ整備に力を入れるのです。

(3) 景気指標

豪州・NZの景気指標では取引を行っていません。両国の代表的な経済誌もわからないし、内政・外交の主要議題も掴めません。むしろ、景気指標を取引対象としてでなく、総合的な雰囲気を掴む手段として利用する方が有用です。

8月8日に発表されたNAB企業景況感指数は+15でした。貿易収支が黒字転換した2016年11月から1か月遅れで、景況感がほぼ+10以上の高位安定しつつあります。

(4) 物価指標

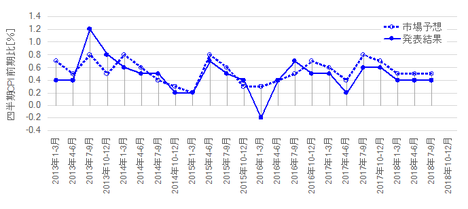

四半期毎に発表される豪州物価指標はCPIに注目しておけば十分です。輸入物価指数や生産者物価指数はほぼ反応せず、取引には不向きです。

RBA見解(3月)では、インフレ率(CPI前年比)が2017年に2%を上回る、と予想していました。8月1日のRBA声明でもこの予想は踏襲されています。ただ、賃金の伸び悩みが物価上昇を抑えているとの見解も、ずいぶん前から踏襲されています。

7月26日に発表された4-6月期CPI前年比は+1.9%でした。1-3月期2.1%を下回ったものの、まだ2016年1-3月期を起点とする上昇基調は維持されている水準です。

(分析事例) 四半期消費者物価指数 (2017年7月26日発表結果検証済)

(分析事例) 四半期生産者物価指数 (2017年1月27日発表結果検証済)

四半期CPIは非常に大きく反応します。何より、直後1分足終値より直後11分足終値が同方向に伸びていた確率が高いのです。こうした指標では、無理して発表時刻を跨いでポジションを持たずに、追撃で十分です。

(5) 雇用指標

8月1日のRBA金融政策発表時の声明では、(a) 様々な先行指標が今後雇用が継続的に伸びることを示している、(b) 失業率は今後多少低下する、(c) 賃金の伸びは依然として低迷しており今後も暫く続く、との見解を示していました。

8月17日に発表された7月分雇用統計では、新規雇用者数が+2.79万人(前回+1.4万人)と増えたものの、常勤雇用者数が△2.03万人(前回+6.2万人)と減少しました。この結果を受けた反応は、発表と同時にどーんと陰線側に跳ね、すぐに陽線側へと転じました。がしかし、陽線側への反応は伸び悩み、発表から1分を過ぎる頃には陰線側に転じました。

(分析事例) 豪州雇用統計 (2017年8月17日発表結果検証済)

本指標での取引には注意が必要です。

かなり大きく反応する指標で、直後1分足値幅方向は指標結果に素直な傾向があります。がしかし、直後1分足の逆跳幅が順跳幅より大きくなることがあります(無作為サンプル5回で頻度40%)。指標発表時刻を跨いだポジションを持っているときに、こうした動きをされると、例え分析が当たっていても逆方向に大きく動いたときに損切せざるを得ません。

こうした「騙し」が多いことが初めからわかっているなら、対処法はあります。

指標発表直前に、予想する反応方向と逆側に、過去の直後1分足跳幅の半分ぐらいのpips分だけ下がって指値しておけば良いのです。もし、予想が外れても下がって指値した分だけ損切が減らせます。もし予想が当たり、且つ、騙しが生じた場合には、本来より利幅が増やせます。指値に引っかからなければ、諦めたらいいのです。

分析の期待的中率が70%強しかない指標で、指標発表直後に50%近く騙しが起きるなら、指標発表時刻を跨いで取引するには、こうしないと期待値がプラスにはならないのです。

【4-5-3. 経済実態指標】

RBA見込みでは、2019年〜2020年の成長率を3%と見込んでいます。

がしかし、IMFでは2017年の成長率を3.1%、2018年を3.0%と見込んでいます(2017年4月時点の見通し) 。2016年10月時点では、各0.4%・0.1%と見込んでいたのだから、かなり大幅な上方修正です。ともあれ、RBA見通しに比べて、IMFは相当に豪州経済の成長を早く大きく見込んでいることになります。

中銀が「まだ早い」というのに、市場が「利上げはまだか」という一因は、こうしたギャップにもあった訳です。

(1) 経済成長

6月7日に発表された豪州1-3月期GDP前年比は+1.7%でした。その後、小売売上高は前月比が4月分でプラス転換し、消費増を推定させています。貿易収支は、2016年11月分が2年8か月ぶりに黒字転換して以来、好調です。2017年年初からの貿易黒字は100億AUDを超えました。次回、9月のGDP発表が待たれます。

(分析事例) 豪州四半期GDP (2017年6月7日発表結果検証済)

反応は比較的安定して大きいものの、極端に大きくはありません。発表後に初期反応の値幅を削ることはあっても、反転する確率は低いため、小さな負けを覚悟して順張り追撃を繰り返していれば、期待値がプラスになります。こういうやり方に徹して収益を上げるためには、同じやり方を繰り返す・高値(安値)掴みをするぐらいなら取引しない、という鉄壁の意思が絶対に必要です。

(2) 実態指標

(2-1)小売

豪州は先進国で最も今後の人口増が期待される国です。人口増は消費指標や小売指標に対し長期的改善をもたらします。

8月4日に発表された6月分小売売上高前月比は+0.3%でした。5月分が+0.6%、4月分が+1.0%なので、1-3月期よりも4-6月期は消費も大幅に伸びつつあるのではないでしょうか。

(分析事例) 小売売上高 (2017年8月4日発表結果検証済)

(分析事例) 四半期小売売上高 (2017年5月9日発表結果検証済)

これら指標はあまり大きく反応せず、しかも最初に跳ねてもその後の反応が伸び悩む傾向があります。こういう指標は追撃が難しいので、あまり大きな利確が期待できません。取引が難しい指標と言っても良いでしょう。

(2-2)住宅

豪州には投資資金が流入しており、ここ最近のRBA金融政策決定理事会は住宅価格高騰への懸念を継続的に示しています。最近、その対策として投資目的住宅のローン金利を引き上げたものの、2017年6月20日に発表された1-3月期住宅価格指数ではまだその効果が見受けられません。1-3月期は前年比10%超の価格指数上昇となっていました。

8月9日に発表された豪州6月分住宅ローン件数前月比は+0.5%でした。6月分住宅許可件数前月比は+10.9%だったので、それに対応した増加となっていました。

8月31日に発表された豪州7月分住宅許可件数前月比は△1.7%でした。前月比ですから、マイナス化自体はだいたい隔月で起きています。ただ、2017年に入ってからはマイナス時の値を切り上げています。

(分析事例) 四半期住宅価格指数 (2017年6月20日発表結果検証済)

本指標は反応こそ小さいものの、「市場予想後追い型」で70%程度の期待的中率が確認できています。そして、最近の住宅価格高騰の影響で、発表後の陽線率が70%を超えています。そういう意味で取引しやすい指標です。

【4-5-4. 収支関係指標】

5月9日に2016年度の豪州への海外投資が発表されました。結果は前年比+29%で、中国からの投資が3年連続で最大となり、対象は不動産セクター(住宅)が多いとのことです。

8月3日に発表された豪州6月分貿易収支は+8.56億AUD(前月は+24.7億AUD)でした。2016年11月分で2年8か月ぶりに黒字転換し、8か月連続の黒字でした。年初からの貿易黒字は100億AUDを超えました。

8月8日に豪貿易相は「TPPを(離脱した米国を除く)残る11か国で合意を確保したい」と述べ、その時期は「11月APEC(アジア太平洋経済協力会議)での大筋合意を期待している」と述べてました。

以上

【このカテゴリーの最新記事】

- no image