【4-5.(1) 特徴】

AUDとNZDはいずれも、被投資国通貨>資源国通貨>高金利通貨、の特徴があります。

被投資国通貨というのは、リスクにはからっきし弱いという特徴です。少なくとも円クロスやドルストレートでは、何かリスクが起きると主要国通貨で最も下落しがちです。

資源国通貨というのは、原油を始めとする資源価格の変動の影響を受けやすい通貨です。ともに原油なんてほとんど算出していないのに、原油価格の上下動に影響を受けがちです。但し、乳製品ぐらいしか輸出していないNZDがここに属するのは不思議です。

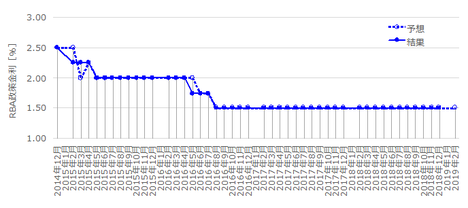

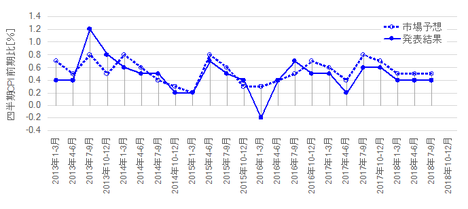

高金利通貨というのは、先進国において、という前提が付きます。このままでは、2018年中にAUDもNZDもUSDとの政策金利逆転が起きます。それによって、何が起きるかは2018年の大きなFX上のイベントのひとつだと言えます。

【4-5.(2) 定性的背景】

つい10年前(2007年頃)には、新興国成長による資源価格高騰が生じており、豪州には鉱山開発等に海外からの投資が流入しました。鉱山ブームが終わった現在は、住宅市場に海外資金が流入しています。海外資金が流入し続けている理由は、中長期の経済成長が見込まれているだけでは説明しきれない面があります。

おそらくこれは、政治が安定し個人の権利が安心して行使できる先進国で、且つ、毎年移民を受け入れ続けていることが、主に中国からの投資先として魅了的なのだと推察されます。中国を除く豪州への投資国は日本が挙げられます。こちらは資源国に対し国是として分散投資を続けてきた歴史があります。

よって、AUDはひとたびどこかで地政学的リスクが生じると、先進国通貨で最も売られやすくなります。被投資国であるが故に、投資されていた資金が本国に戻ろうとすると考えられ、実際に資金が引き上げられるよりも大きく急速にAUDは下落してしまうのです。

そして、主要国政策金利の現状と過去との差異は次の通りです。

現在 2016年11月 差異

NZ 1.75% 同左 0%

豪州 1.50% 同左 0%

米国 1.25% 0.50% +0.75%

英国 0.50% 0.25% +0.25%

日本 0.10% 同左 0%

欧州 0.00% 同左 0%

ちなみに、各国通貨の対USDレート(11月足始値)は次の通りです。

現在 2016年11月 差異

NZDUSD 0.66 0.71 △7%

AUDUSD 0.77 0.76 +1%

GBPUSD 1.33 1.22 +9%

JPYUSD 0.0088 0.0095 △7%

EURUSD 1.16 1.10 +5%

もしも政策金利の差異だけで対USDレートが決まるなら、AUDやNZDは有利な金利差が小さくなったので、1年前よりマイナスにならないといけません。一方、GBPとJPYとEURは、不利な金利差が大きくなったので、プラスにならないといけません。でも現実は上表の通りです。

という訳で、この1年間に金利差以外の要因が対USDレートの方向を決めていたのは、AUDとJPYということになります。

※ 教科書的には、金利からインフレ率を差し引いたり、成長率をどうこうしたり色々すべきです。がしかし、そんなことをしてもどうせ為替レートの増減とは一致しません。だから、ここはこれで良いのです。

【4-5.(3) 定量的背景】

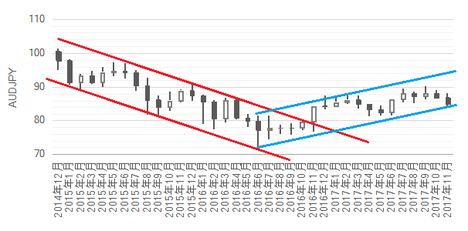

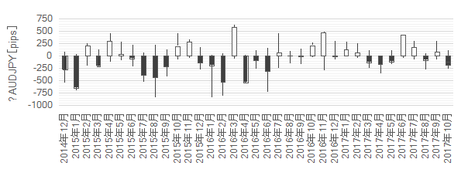

以下、ふたつのチャートをご覧ください。いずれも月足で、上図は見慣れたものにトレンドチャネルを引いたもの、下図は月足始値基準です。

上図からは、AUDJPYが現在、微妙な位置にあることがわかります。だから買を薦めている訳ではありません。レジスタンスとなっているトレンドラインを下抜けたら、大きく下げる可能性もあるので、そんな危ない橋は渡りません。

下図は、2018年の指標取引に役立てるために作成しました。2018年は、AUDJPYと指標結果の方向一致率を求め、更にASX(豪株価)月足始値基準チャートも追加して指標結果との方向一致率を求めたいと思います。

以上

【このカテゴリーの最新記事】

- no image