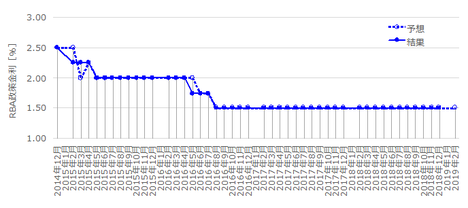

そのRBNZ・RBA(豪中銀)は、ともに「当面の利上げなし」と説明しています。そのため、以前に比べて反応が小さくなっています。両指標は大きく反応する上、一方向に反応が伸びがちで追撃が容易だっただけに残念です。

本項9月は一度も取引しないまま終わりました。

【4-5-1.(1) 金融政策】

2017年9月5日に発表されたRBA金融政策は「市場予想通り現状維持」でした。

RBA総裁は、声明で「RBAは豪経済が来年にかけて徐々に上向くと予想しており、最近のデータはこれを裏付けつつある」と発言しました。 一方、同日に「完全雇用が実現してコアインフレ率が目標レンジ2-3%の中央に達するには、まだ暫く時間がかかる」ため「景気刺激策は当面の間適切だということだ」と発言しています。 ここでいう「景気刺激策」は「政策現状維持」のことを指しています。

この発言の背景として、以前にRBA総裁は「利下げが家計債務の伸びを加速させ、国内経済の中期的なリスクが増したかもしれない」との懸念を示したことを思い出す必要があります。RBA総裁は「既に高水準の家計債務を更に増加させるような政策金利は、公共の利益にならない」と発言しました。

つまり、「家計債務を増大させるから利下げはできない。まだ暫く時間がかかるものの、完全雇用に近づいてコアインフレ率が2.5%付近に達するまでは利上げも考えない」が一連の発言要旨となります。だったらそう言え、です。

同時発表された声明における経済見通しも、ほぼマンネリ化してきました。結果、発表直後1分足跳幅が過去全平均では30pipsもあるのに、直近3回平均では20pips、今回は8pipsまで小さくなってしまいました。もう市場は以前ほどRBA金融政策発表に注目していないのです。

次回発表は10月3日です。

(分析事例) RBA金融政策 (2017年8月1日発表結果検証済)

(分析事例) RBA金融政策理事会議事録 (2017年6月20日公表結果検証済)

RBA金融政策発表時の直後11分足は陽線率が73%です。がしかし、直後1分足の陽線率は61%とそれより小さくなっています。陽線率・陰線率の偏りが、直後11分足の方が大きいというのは珍しい特徴です。

最近は発表内容のマンネリ化で反応が小さくなっています。そして、直後1分足と直後11分足の方向一致率も64%となり、追撃の旨味がなくなってきました。

ーーー$€¥ーーー

NZ1-3月期GDP前年比は+2.5%で、10-12月期の+2.7%から僅かに低下しました。でも+2.5%です。地震復興需要が一段落ついたら、人口増とそれに伴う住宅投資拡大が経済成長を支えています。直近の好材料は、主要産品の乳製品国際価格が5月後半から持ち直していることです。そして、1-3月期CPI前年比は+2.2%で、RBNZ目標中心値の2%を上回りました。

それにも関わらず、RBNZは6月22日に「2019年の遅い時期まで利上げを開始しない見込み」と発言しています。インフレが加速する懸念よりも、目標以下のインフレ状態が続くことを懸念しています。ただ、同総裁は9月退任予定(2017年2月7日発表)で、その後は2018年3月まで副総裁が代行を務めると発表されています。

8月10日、RBNZ金融政策発表後の会見で、RBNZ総裁は「(現在の)政策を相当期間に亘って続ける」という方針を示しました。これは既に表明されていたことなので、新鮮さはありません。

緩和継続の理由について、1-3月期成長率が前期比+0.5%だったことを挙げて「低金利で景気を下支えする」と述べました。インフレ率も低下したものの「そのうち目標範囲に戻る」との見方も示しました。

前述の通り、成長率前年比は+2.5%、インフレ率(CPI)前年比は+2.2%ですから、わざわざ前期比を持ちだしたことになります。

そして「NZDの下落を望む」と発言したようです。これもいつも通りの発言です。

ただ、ロイターの解説に依れば「RBNZはは歴史的に外為市場への介入には極めて消極的な姿勢」にも関わらず、「介入能力がある」ことを強調したそうです。そのためか、RBNZ総裁会見が行われた10:00頃から、NZDJPYは大きく下げました。

ところが、です。

8月23日にNZ財務省は「2019-21年は財政黒字が縮小し成長が鈍化すると予想し、RBNZは2018年半ばから利上げを行うと予想」との見解を示しました。

(分析事例) RBNZ政策金利 (2017年8月10日発表結果検証済)

RBNZ政策金利の発表では「市場予想通り現状維持」のときにも反応が大きく、一方向への反応が続きがちです。無理をしなくても、反応方向を確認してから追いかけてポジションが取っても、pipsが稼ぎやすいのです。

直後1分足と直後11分足の方向一致率は90%に達し、そのうち直後11分足跳幅が直後1分足跳幅を超えて反応を伸ばしたことも90%に達しています。発表から1分を過ぎたら利確の機会を狙い、直後1分足値幅を下回ったら、順張り再追撃を行えば良いのです。直後1分足と直後11分足が反転したことなど、過去10%も起きていません。

現地夏時間は5時発表(日本では冬)なので、起きられないというのが最大の問題です。

【4-5-1.(2) 財政政策】

豪政府は今後10年でインフラ整備に750億AUDを投じることを発表しています。主な投資先は鉄道・滑走路・道路となっており、政府説明は以前の鉱山ブーム時代の経済構造からの産業構造転換を目指すため、ということのようです。

2016年の豪GDPは1.7兆AUDなので、対GDP比0.44%/年と捉えた方がわかりやすいでしょう。インパクトを日本のGDP規模に置き換えれば、単年度2兆円程度ということになります。いわば、日本が東京五輪を毎年やるぐらい、インフラ整備に力を入れるのです。

【4-5-1.(3) 景気指標】

豪州・NZの景気指標では取引を行っていません。両国の代表的な経済誌もわからないし、内政・外交の主要議題も掴めません。むしろ、景気指標を取引対象としてでなく、総合的な雰囲気を掴む手段として利用する方が有用です。

9月12日に発表された8月分NAB企業景況感指数は+15でした。貿易収支が黒字転換した2016年11月から1か月遅れで、景況感がほぼ+10以上で高位安定しつつあります。+15はこれで3か月連続で、直近ピークは2017年1月分の+16です。

次回発表は10月10日です。

【(4) 物価指標】

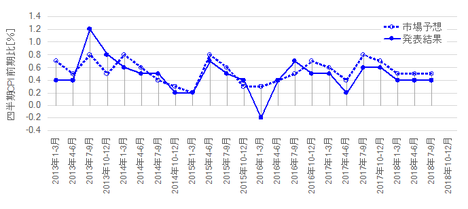

四半期毎に発表される豪州物価指標はCPIに注目しておけば十分です。輸入物価指数やPPI(生産者物価指数)はほぼ反応せず、取引には不向きです。

RBA見解(3月)では、インフレ率(CPI前年比)が2017年に2%を上回る、と予想していました。8月1日のRBA声明でもこの予想は踏襲されています。ただ、賃金の伸び悩みが物価上昇を抑えているとの見解も、ずいぶん前から踏襲されています。

7月26日に発表された4-6月期CPI前年比は+1.9%でした。1-3月期2.1%を下回ったものの、まだ2016年1-3月期を起点とする上昇基調は維持されています。

次回四半期CPI発表は10月25日です。

(分析事例) 四半期消費者物価指数 (2017年7月26日発表結果検証済)

(分析事例) 四半期生産者物価指数 (2017年1月27日発表結果検証済)

四半期CPIはかなり大きく反応します。何より、直後1分足終値より直後11分足終値が同方向に伸びていた確率が高いのです。こうした指標では、無理して発表時刻を跨いでポジションを持たずに、追撃で安全にpipsを稼ぐ方針に徹する方が良いでしょう。

【4-5-1.(5) 雇用指標】

8月1日のRBA金融政策発表時の声明では、(a) 様々な先行指標が今後雇用が継続的に伸びることを示している、(b) 失業率は今後多少低下する、(c) 賃金の伸びは依然として低迷しており今後も暫く続く、との見解を示していました。

8月17日に発表された7月分雇用統計では、新規雇用者数が+2.79万人(前回+1.4万人)と増えたものの、常勤雇用者数が△2.03万人(前回+6.2万人)と減少しました。この結果を受けた反応は、発表と同時にどーんと陰線側に跳ね、すぐに陽線側へと転じました。がしかし、陽線側への反応は伸び悩み、発表から1分を過ぎる頃には陰線側に転じました。

9月14日に発表され8月分雇用統計では、新規雇用者数が+5.42万人、常勤雇用者数が+4.01万人と増えました。この結果を受けた反応は、発表と同時にどーんと陽線側に跳ね、直後11分足は跳幅・値幅とも直後1分足を超えて反応を伸ばしました。

次回発表は10月19日です。

(分析事例) 豪州雇用統計 (2017年8月17日発表結果検証済)

本指標での取引には注意が必要です。

かなり大きく反応する指標で、直後1分足値幅方向は指標結果に素直な傾向があります。がしかし、直後1分足の逆跳幅が順跳幅より大きくなることが多々あります(無作為サンプル5回で頻度40%)。指標発表時刻を跨いだポジションを持っているときに、こうした動きをされると、例え分析が当たっていても逆方向に大きく動いたときに損切せざるを得ません。だから、通常のやり方では年間を通して思ったほどに稼げません。

これほど騙しが多い指標では、発表直後でなく、10秒待ってじっくりと追撃ポジションを取らないといけません。10秒待ってポジションが取れるような機会を待つしかありません。発表直後の跳ねで追撃することは諦め、その後の戻りを狙って追撃ポジションを取るべきでしょう。よって、反応が大きい指標の割に稼ぎにくいのです。

でも間違えないように。稼ぎにくくても損するよりマシです。

以上

タグ: 豪州,NZ,オーストラリア,ニュージーランド,金融政策,政策金利,RBA,RBNZ,景気指標,NAB企業景況感指数,四半期CPI,四半期PPI,雇用統計,AUD,NZD,AUDJPY,NZDJPY

【このカテゴリーの最新記事】

- no image