【1. 9月第3Wの動き】

GBPJPYの終値150円台は、2016年12月以降の週足チャートでのレジスタンス(147〜148円付近)を上抜けています。今後147〜148円付近は強いサポートとして働くでしょう。MPC議事要旨では「数か月後の利上げ」に委員の過半数が賛成したようですが、GBPの勢いが本物か否かは次週末(9月24日)の独総選挙後のEU離脱交渉をいかにソフトに進展させるかにかかっています。

ーーー$€¥ーーー

15日07:00頃には、再び北朝鮮のICBM実験で日本越え発射がもあったものの、リスク回避の往路は短時間で、速報から数分後には復路となり、この夜の米小売売上高の結果を期待して21:00過ぎまで上昇トレンドに呑まれてしまいました。

一部報道では「(マンネリ化によって)市場の反応が限定的になりつつある」との解説も見られました。がしかし、我々アマチュアはこういう話を鵜のみにしてはいけません。リスクはリスクです。

確かに今回、速報が流れて僅か数分で復路に転じました。がしかし、USDJPYはその僅か数分で110.24円から109.57円まで67pipsも振れています。僅か数分で含損が△60pipsにもなったとき、そのままポジションを持ち続けるのは危険です。もしももう1発ICBMを打ってからでは、もしも米軍が動き出してからでは、損切が遅すぎます。

「反応が限定的」という報道解説は、中長期スパンでの投資をしているプロ向けの情報なのです。そこを間違えてはいけません。

ーーー$€¥ーーー

取引の対象外ですが、中国の1-8月までの対外直接投資(金融を除く)が前年比△41.8%と発表されました。今年に入って諸説(外貨流出を抑えるため等)報道解説されていました。一方、対中投資は△0.2%とあまり減っていません。内訳は、ハイテク製造業への投資が+15%、ハイテクサービス業への投資が+21.4%、です。

投資が増える分野は、やはり業績が伸びがちです。対外投資が減る一方、廉価ハイテク機器の販路はまず先進国ということになります。次に、先進国側でそれに反発が生じても、途上国に広く販路が残ります。かつて韓国サムソンがまだ日本の電機メーカーに太刀打ちできなかった時代、サムソンは中露のシェアを圧倒してその後の拡大のベースを作ったことが思い起こされます。1年後、もう中国が好景気でも豪輸出が増えなくなるのかも知れません。

ともあれ、中国関連報道が北朝鮮問題・貿易黒字問題・国営企業債務問題と、目立つようになってきました。次週第4Wに米FOMCが終わったら、次は秋の全人代を控えた中国絡み(豪州絡み)がテーマとなる可能性があります。中国がテーマに挙がるときは、USDJPYが下げることが多くなります。

なお、余話として、商務省の報道官が「(対米黒字は)市場に委ねるべきだ」と言ったそうです。それはその通りだと思うものの、そこにいた記者たちはきっと、報道官の口をつねって「どの口が言うとるんじゃ」と言ってやりたかったことでしょう。

【2. 9月第3W主要指標結果】

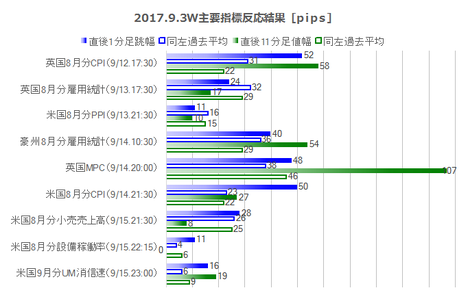

下図は、9月第3週に発表された指標の直後1分足跳幅(青)と直後11分足値幅(緑)について、今回の反応pipsと過去平均pipsを対比表示したものです。

前週が過去平均よりも小さな反応しか起きていなかったのに対し、9月第3週は逆に大きく反応した週でした。

英国指標が動きをもたらした週でした。

9月12日に8月分 物価指標 が発表されました。結果は、CPI前年比が直近ピークである2017年5月分と同値、コアCPI前年比はそれを上抜けました。コアRPI前年比はとうとう4%を上抜けました。これでは、反応が大きくなるのも当然です(利上げ期待が高まって)。直後1分足跳幅は52pipsで、これは2015年7月分以来の跳幅でした。直後11分足値幅は58pipsで、こちらは2017年1月分以来の値幅でした。反応程度は、2015年以来2・3番目に大きくなりました。

9月13日に8月分 雇用統計 が発表されました。結果は、失業保険申請件数が減り、失業率も低下していました。がしかし、平均所得が前回同値で、予想を下回りました。結果、反応は陰線となりました。この反応は、前日発表されたCPI前年比に比して、所得上昇が見劣りした結果だと言えるでしょう。

なお、本ブログの分析期間対象外ですが、この結果を受けてその後、GBPは翌14日のMPCに向けて上昇を再開しました。

そして、9月14日には MPC が行われました。結論は「市場予想通り現状維持」だったものの、議事要旨で「今後もインフレ圧力が強まり続ければ、今後数か月以内に利上げも含めた緩和政策の見直しをすべき、と過半数の委員が判断」が示されました。

結果は、発表とほぼ同時に陰線側に約60pips跳ね、約10秒後からは議事要旨に反応して陽線側に直後11分足跳幅が約130pips跳ねました。差し引き約200pips弱の動きが10分程度で起きました。

ーーー$€¥ーーー

次に英国指標に比べると地味ながら、米国指標の動きは次週第4週のFOMCを控えて注目でした。

9月12日に8月分 PPI が発表されました。本指標自体はそれほど取引上の魅力がある訳ではありません。がしかし、本指標はCPIの実態差異方向を示唆し、CPIは小売売上高の実態差異方向を示唆しがちです。

結果は、全項目が前回結果を上回り、市場予想を下回りました。反応は陰線でした。PPI・コアPPIのグラフ推移は、直近ピークである2017年4月分に迫る上昇となりました。

9月14日に8月分 CPI が発表されました。結果はコアCPI前月比・CPI前月比・CPI前年比が前回を上回り、特にCPIは予想をも上回りました。反応は2015年以降で2番目となる50pipsの跳ねでした。

グラフ推移を見ると、今回結果によってCPI前年比は前月に続き上昇しました。前月比は3か月連続で上昇しています。2017年2月をピークに下降転換の兆しがあったものの、これで再上昇に転換したように見えます。

一方、コアCPIはまだ下降継続中であり、どちらかと言えば下降継続を予想させるグラフ形状です。

そして、9月15日に8月分 小売売上高 が発表されました。結果は前月比悪化でした。但し、項目毎の反応への影響を求めた実態差異判別式では、今回の結果はプラスです。そういう意味では、CPI実態差異との方向は一致していました。

反応は、パッと見で悪化と言える指標結果に対して、まず陰線で反応しています。次に、長い下ヒゲを残して戻りが大きくなる動きとなりました。本ブログでの定型分析は、個々の取引の勝ち負けでなく、数年間を通した傾向です。そういう意味では、負けが小さくなる取引となっており、「良し」としておきます。

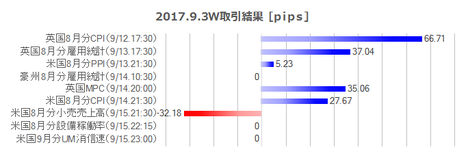

【3. 9月第3W成績】

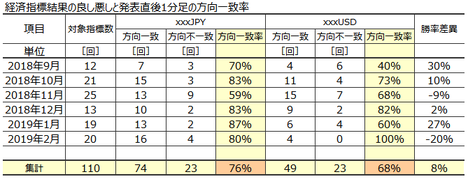

本ブログ記載の取引方法を検証するため、週次・月次で取引成績を記録しています。人にやり方を薦める以上、(個別取引はさておき)全体として間違っていないことを検証しておきたいからです。

ただ、他人の取引成績なんてあまり興味ありませんよね。

9月第3週は6指標で取引を行いました。

シナリオ外取引も含めた取引時間は39分21秒(1指標当たり6分37秒)で、損益はいつも1枚ずつの取引で+13,953円(1指標当たり+2,325円)でした。

勝率は、指標単位で83%(5勝1敗)、シナリオ単位では64%(16勝9敗見送り1、シナリオ外取引3勝1敗を含む)でした。シナリオ単位では結構負けていますね。

個別ポジションで負けることはあっても、全体としては問題ありません。

【4. 9月第4W主要指標】

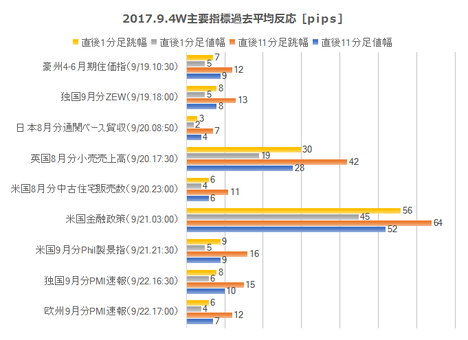

次週9月第4Wの主要指標の過去平均反応を示します。

次週の流れについて、です。太字は前回分析記事にリンクしています。

週明けには大きな発表がありません。但し、9月18日24:00にBOE総裁の講演が予定されています。本来なら、月曜は先週のGBP高からジリ安推移を予想しますが、この講演予定によってGBP高期待が夕方から高まりそうです。週明けは、指標結果はもっと大きな動きに呑まれがちな気がします。反応が小さな指標は取引を避けるか、指標結果のトレンドとの方向一致に気を付けた方が良いでしょう。

そういった指標として、いずれも過去の反応が小さな(直後1分足跳幅が10pips未満)、9月19日の豪州4-6月期 住宅価格指数 、独国9月分 ZEW景況感調査 、9月20日の日本8月分 通関ベース貿易収支 、が挙げられます。

そして、9月20日夕方からが第4週取引の本番です。

20日、英国8月分 小売売上高 が発表され、この指標の過去平均の直後1分足跳幅は30pipsとかなり大きくなりがちです。がしかし、この夜21日03:00には FOMC が予定されています。ひとまず、過去の傾向通りに大きな反応をすることがあっても、発表からどの時間かでFOMCを睨んで値を戻す可能性があります。もともと、本指標は発表後の戻り比率(ヒゲ)が大きく、直後1分足終値を超えて直後11分足終値が反応を伸ばす確率は50%を切っています。反転に気を付けましょう。

今回のFOMCテーマは、BS縮小開始と12月利上げ有無、です。過去の傾向から言えば、一方向に反応を伸ばし続ける確率は1/3程度しかありません。がしかし、政策変更が予想される場合は別です。翌日まで反応が続くことが多いので、「そろそろ逆張り」だけは避けた方が無難です。

但し、その方向はFRB議長の記者会見で定まるので、それが終わるまでは安心できません。方向を見切って会見を待たずにポジションを取って寝ると、翌日は気分悪く仕事を始めることになりかねません。

FOMCが終われば、その後はまた、21日米国9月分 Phil連銀製造業景況指数 、22日に独国9月分 PMI速報値 欧州9月分 PMI速報値 と、反応が小さな指標だけが続きます。

少し気になる点は、21日22:30と22日17:00にECB総裁の発言が予定されている点です。FOMCが終わったら次はECB、と思ってはいけません。次の週末9月24日は独総選挙投票日です。要らぬことを言って、独選挙に影響を与えるハズがない時期だから、です。尤も、何か言うかもという点でトレンドが生まれ、何も言わなかったという点で戻しが入る可能性はあります。

以上

タグ: 経済指標,予想,分析,反応

【このカテゴリーの最新記事】

- no image

- no image