数年前までは、高い成長率の原因として外資流入と中国向け資源輸出が強調されていました。一方、ここ数年は豪州自身よりも中国経済の成長率鈍化の影響で、先行き悪化が強調され過ぎていたように思えます。

貿易規模の拡大/縮小は、直接的には工業セクター規模の拡大/縮小を意味します。がしかし、雇用や消費に高いギア比で間接的に影響します。そのギア比が高いことが豪州経済の特徴と言えるでしょう。

少ない人口で広大な国土を持つ国にも関わらず、既得権益層の所得水準が高いため、移民による多少の人口増があっても、フロンティアとしての発展が阻害されていると言う方が、歴史的には良く見かける話だという気がします。

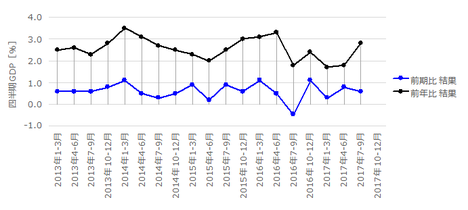

【4-5-2.(1) 経済成長】

グラフで過去の推移を示します。

2016年4-6月に+3.3%に達して以降、やや低調です。

当初、この原因は中国経済の失速が挙げられていました。がしかし、2016年11月分貿易収支が2年8か月ぶりに黒字転換し、2017年年初からの貿易黒字はほぼ150億AUDに達しました。それにも関わらず、GDP前年比が伸び悩んでいる原因として、2015年7-9月期〜2016年4-6月期までが高すぎた、と解釈すべきです。

2015年7-9月期〜2016年4-6月期までが高すぎると、翌年2016年7-9月期〜2017年4-6月期は、前年比計算で良い数字が出にくくなります。逆に言えば、そのせいで2017年7-9月期分からは前年比が数値改善となりやすくなっていました。

その結果、12月6日に発表された7-9月分GDP前年比は+2.8%と、大きく伸びました。直近ピークだった2016年4-6月期の+3.3%まであと少しです。

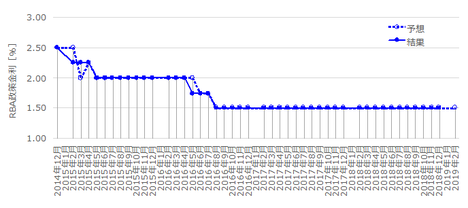

ただ、RBA見込みでは、成長率が3%に達するのが2019年と見込んでいます。貿易収支も黒字幅を減らしつつあり、小売(消費)の実力が意外に低い懸念もあって、FRBとRBAの政策金利差も2018年にはなくなりそうです。

AUD高にはなりにくい状況が進行しつつあるように思えます。

(分析事例) 豪州四半期GDP (2017年12月6日発表結果検証済)

反応は安定してかなり大きく、発表後に初期反応の値幅を削ることはあっても、反転する確率は低いため、小さな負けを覚悟して順張り追撃を繰り返していれば、年間を通して4回の取引でプラスにできるでしょう。

こういうやり方に徹して収益を上げるためには、同じやり方を繰り返す・高値(安値)掴みをするぐらいなら取引しない、という鉄壁の意思が必要です。

2017年は2回の取引を行い、指標単位で2勝(勝率100%)、シナリオ単位で4勝1敗(勝率80%)でした。取引時間は1指標平均で2分10秒です。追撃に徹するシナリオのため、利確pipsは15pipsで、1回当たり7pipsしか取れていません。発表直後の跳ねが大きいので、これはこれで仕方ないでしょう。

【4-5-2.(2) 実態指標】

消費(小売)指標こそ20pips弱の反応が期待できるものの、それ以外の住宅指標や生産指標にはあまり反応しません。中長期的にはAUDの上下動が大きいものの、個々の実態指標への反応が小さいことは意外です。きっと、AUDは長期投資向きなのでしょう。

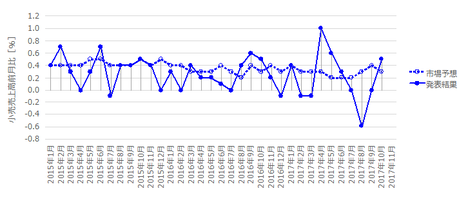

(2-1)小売

小売売上高は、小売・サービス業の月間売上高をサンプル調査に基づき算出されています。この数字には、ネット通販の売上高を含めていません。いずれ、それも含めて発表されるようになるのでしょう。豪州経済指標には、消費活動の多寡を直接示す指標が、小売売上高しかありません。

豪州と言えば資源関連企業に注目が集まりがちです。ところが、資源関連企業の収益は、資源価格が頭打ちになるのにつれて伸び悩んでいます。もともと豪州GDPに占める鉱工業生産高は1割程度しかありません。その一方、非資源関連企業の収益は、小売を中心に長期的に拡大傾向と見なされています。

その背景として、豪州は毎年約20万人の移民を受け入れており、2050年までに自然増も含めて約40%の人口増加が見込まれています。豪州は先進国で人口増加率の最も高い国のひとつです。最近の小売売上高は、この人口増加と低金利と豪ドル安が個人消費を押し上げており、今後も拡大していくと見込まれています。

ーーー$€¥ーーー

小売売上高前月比は、あまり大きく反応せず、しかも最初に跳ねてもその後の反応が伸び悩む傾向があります。こういう指標は追撃が難しいので、あまり大きな利確が期待できません。取引が難しい指標と言っても良いでしょう。

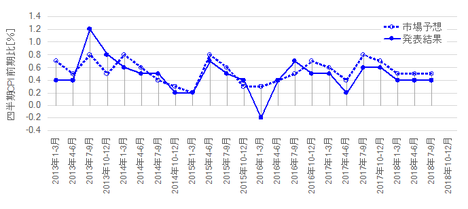

本指標の市場予想は「やる気あるのか」というぐらい+0.4%付近を保っています。市場予想がほぼ一定なのに、2017年には3月末のサイクロンによる浸水被害や復興需要もあって、市場予想から大きくズレることが多くなりました。その結果、最近の反応は以前に比べて大きくなっています。

驚くべきことは、それでも市場予想が+0.4%付近でほぼ一定なままです。エコノミストだって、きっとやる気が出ない指標だってあるのでしょう。

グラフからは、市場予想を上回ったことは下回ったことよりも明らかに少ないことが見てとれます。但し、前月比がマイナスとなったことは5回しかありません。つまり、発表結果は市場予想よりも下ブレしやすいものの、マイナスになることは稀なのです。予想と結果の乖離が小さくなりがちな売りで稼ぐなら、利確は小さく狙うべきでしょう。

12月5日に発表された10月分小売売上高前月比は+0.5%でした。

2017年に入って以前よりも大きく上下動しています。4月分以降のサイクロン被害の復興需要と見られる動きを除けば、小売売上高が減少している可能性があります。

(分析事例) 小売売上高 (2017年12月5日発表結果検証済)

直前10-1分足や直前1分足が大きく跳ねることがあります。けれども、こうした動きは、指標発表後の反応程度や方向を示唆しているとは言えません。釣られて痛い目に遭わないように気を付けましょう。

指標発表直後の反応程度は平均的(直後1分足跳幅の平均18pips)で、反応方向は指標結果の良し悪しに素直(事後差異と直後1分足の方向一致率は86%)です。とは言え、直後1分足終値を超えて直後11分足終値が反応を伸ばしていたことは50%です。初期に反応してその後は伸び悩む傾向があります。

追撃をするなら、直後1分足と直後11分足は平均的に30%強のヒゲを形成することを目安として覚えておきましょう。この性質を利用して短期取引で僅かなpipsを狙うのが最も良さそうです。

2017年は本指標で6回取引し、結果は指標単位で5勝1敗(勝率83%)、シナリオ単位で14勝3敗(勝率82%)でした。取引時間は1回の発表当たり平均して3分39秒に抑えられており、収益は年間で67pipsでした。

成績は悪くありません。

ーーー$€¥ーーー

四半期小売売上高は、毎月発表される小売売上高と反応程度は同程度です(直後1分足跳幅の平均が20pips弱)。但し、なぜか3回に2回程度の割合で、市場予想は前期結果よりも高めで、発表結果は市場予想を下回る、という特徴があります。

2016年7-9月期から2017年7-9月期までの5回の前期比推移は、△0.1%、+0.9%、+0.1%、+1.5%、+0.1%、です。

次回2017年10-12月期分は2018年2月に発表されます。+1.5%を超えれば、凸凹の激しい動きも上昇基調と捉えることができます。

(分析事例) 四半期小売売上高 (2017年5月9日発表結果検証済)

(2-2)住宅

ここ最近のRBA金融政策発表時の声明では、住宅価格の動向について必ず触れられています。そのため、住宅建設許可件数、住宅ローン件数、四半期住宅価格指数、の動きには注目しています。但し、取引は四半期住宅価格指数でのみで行っています。

四半期住宅価格指数は、前期比・前年比が発表されます。

反応程度は小さく(直後1分足跳幅の過去平均7pips)、指標結果の良し悪しへの反応方向もあまり素直ではありません(事後差異と直後1分足の方向一致率は、前年比に対し47%、前月比に対し43%)。

それではなぜ四半期住宅価格指数を取り上げるのかというと、直前10-1分足の陽線率が73%、直前1分足の陰線率が69%、直後1分足の陰線率が73%、直後11分足の陰線率が75%と、ちょっと異常な偏りがあるためです。指標の予想や結果がどうあれ、これでは逆方向にポジションを取れません。

何より、直後1分足と直後11分足の方向一致率が87%あり、それら方向が一致するときには直後1分足跳幅を超えて直後11分足跳幅が超えたことが83%に達しています。つまり、数pipsで良ければ、初期反応を確認してから追撃しても勝ちやすいのです。

(分析事例) 四半期住宅価格指数 (2017年6月20日発表結果検証済)

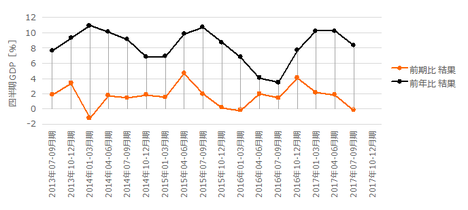

グラフ推移は下図の通りです。グラフは、12月12日発表の2017年7-9月期までしかプロットしていません。10-12月分の発表は2018年3月となります。

まず、前年比は周期的な脈動によって、暫く下降することを予感させます。そして、前年比が下降するということは、前期比がそろそろマイナスに転じる可能性をも予感させます。

けれども、過去の傾向を見る限りでは、これが本指標に適用できないことがわかります。過去には、前年比が下降に転じたからと言って、必ずしも前月比が低下していません。

ですが、そんなことはどうでも良いのです。なぜなら、前述の通り本指標への反応に異常な偏りがあるため、指標結果を予め分析しようがしまいが、それに反して取引するのが勝率を下げてしまうからです。アホらしくて指標結果の良し悪しを分析するよりも、陰線率や陽線率が大きく変化しないかだけ見る気しかしません。

(2-3)生産

あまり反応しないので注目していません。

主な指標には四半期民間設備投資が挙げられますが、再び鉱山ブームが起きて資源開発に力が入る時代にでもならない限り、反応は限定的(小さい)ままでしょう。

以上

【このカテゴリーの最新記事】

- no image