この分析の調査範囲は、2013年1-3月期集計分〜2017年7-9月期集計分(同年12月発表)の19回分です。

以下本文で前回結果は、改定値を指す場合と前期確定値を指す場合が混在します。間違わないように、都度、改定値を指すのか前期確定値を指すのかを明記しておくのでご注意ください。

?T.定性的傾向

【1. 指標概要】

英国のGDP確定値は3・6・9・12月に発表されます。本指標の意義は、当該期の総合的な経済実態を表し、政府や中銀の政策に影響を与える点です。

さて、主要国では、翌期に 速報値 ・ 改定値 ・確定値が順次発表され、平均的な反応が最も大きいのは速報値です。それそれ過去の反応に特徴があり、同じ方針で取引に臨むような指標ではありません。それぞれの指標の特徴は、太字をクリック頂ければ参照できます。

改定値の市場予想が速報値結果とほとんどの場合に一致しているのと同様に、確定値もほとんどの場合に市場予想は改定値結果と同じになります。前期比の市場予想が改定値結果と異なったことは過去2回しかありません(頻度11%)。前年比の市場予想が改定値結果と異なったことは過去1回です(頻度5%)。対して、前期比発表結果が市場予想と異なったことは6回(頻度32%)、前年比発表結果が市場予想と異なったことは15回(頻度79%)です。

前年比に関して言えば、市場予想通りになったことが21%しかないのに、いつも改定値結果通りの予想しか出てこないのは、やる気がないからです。 本指標発表直後の反応は、前期比>前年比、の順に影響を受ける からです。

【2. 反応概要】

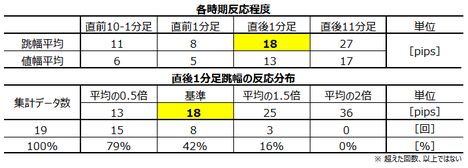

過去の 4本足チャート の各ローソク足平均値と、最も指標結果に素直に反応する直後1分足跳幅の分布を下表に纏めておきます。

最も 指標結果に対して素直に反応しがちな直後1分足跳幅は過去平均で18pips です。速報値の26pipsに対して確定値は18pipsと、確定値への反応はやはり小さくなっています。

分布は、13pips以下しか跳ねなかったことが21%、14〜18pipsの範囲に跳ねたことが37%、19〜25pipsの半にに跳ねたことが26%、26pips以上跳ねたことが16%です。

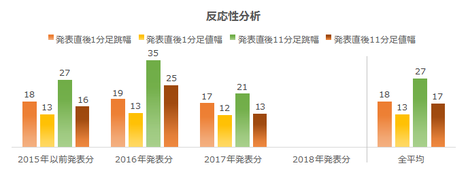

次に、直近3年間の反応平均値の推移を下図に示します。

過去3年間の反応程度は、直後1分足について安定しており、直後11分足は年によってばらつきが大きいようです。2017年は、直後11分足の反応が小さい年でした。

?U.定量的傾向

分析には、事前差異(=市場予想ー改定値結果)と事後差異(=発表結果ー市場予想)と実態差異(発表結果ー改定値結果)を多用します。差異がプラスのとき陽線・マイナスのとき陰線と対応していれば、反応が素直だと言うことにします。

【3. 定型分析】

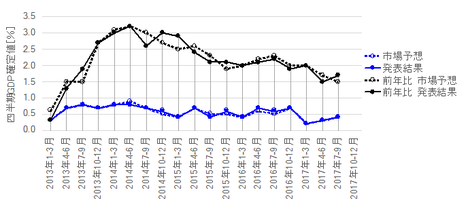

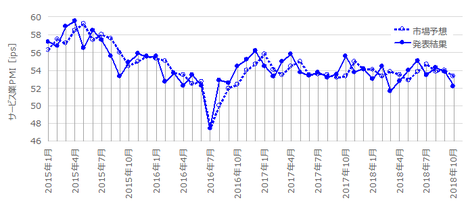

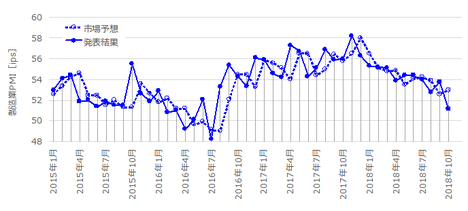

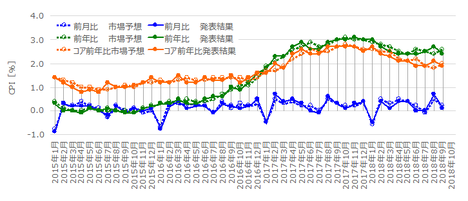

下図は発表結果と市場予想をプロットしています。本指標発表値は前期分の集計データです。

グラフ横軸は集計期基準となっています。データは集計期基準で整理しておかないと、他の同時期集計の指標と対比するのが不便になるからです。

また、市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

まずはざっくり、グラフを眺めましょう。

前期比(青)は、調査期間において毎期々々安定してプラス推移しています。平均すると+0.5%ぐらいでしょうか。変化に乏しく、それは米国のGDP前期比と見比べても明らかです(米国GDP前期比は、同じ期間に△3%から+5%と大きく変動)。

前年比(黒)は、2014年4-6月期をピーク(+3.2%)に下降中です。2015年に2%付近まで低下すると、その後は前年比の下降スピードが鈍くなったように見受けられます。そりゃそうです。その間も前期は毎期々々+0.5%前後伸びていたのだから。逆に言えば、2018年は前期比さえこれまで通り+0.5%付近で維持されれば、前年比も下がりにくいレベルに達したということです。

次に、本指標判別式を示します。

事前差異判別式は、1?前期比の事前差異ー1?前年比の事前差異、です。この 判別式の解の符号(プラスが陽線、マイナスが陰線)と直前10-1分足は、過去の方向一致率が100% となっています。

前期比か前年比が改定値と異なる市場予想となったときは、直前10-1分足は取引のチャンス だと言えます。

事後差異判別式と実態差異判別式は、10?前期比の差異+1?前年比の差異、です。 事後差異に関しては、この判別式の解の符号と直後1分足との方向一致率は81% です。

判別式の係数から言えば、前期比が市場予想と異なるなら、前年比が市場予想と異なってもほぼ関係ないと言えるでしょう。前期比の0.1%のズレは、前年比の1%のズレに相当しています。

ーーー$€¥ーーー

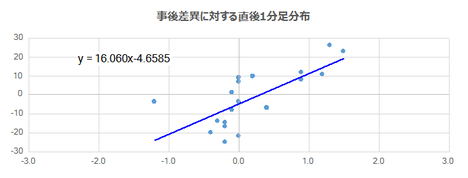

事後差異に対する直後1分足の分布を示します。このグラフの横軸(事後差異)は前述の判別式の解です。

事後差異判別式の解の符号がプラスなら直後1分足は陽線、符号がマイナスなら陰線、という点では、判別式は適切です。全体的な傾向から言えば、 市場予想と発表結果の乖離が大きければ大きく反応 しています。

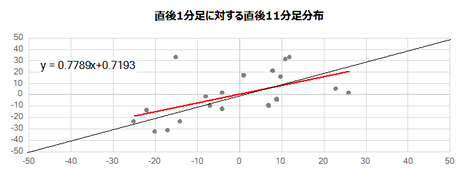

次に、直後1分足に対する直後11分足の分布を下図を示します。

直後1分足値幅(x)に対する直後11分足値幅(y)は、回帰式(赤線)の傾きが大きく1を下回り、0.78しかありません。 平均的には追撃に向いていない指標 です。

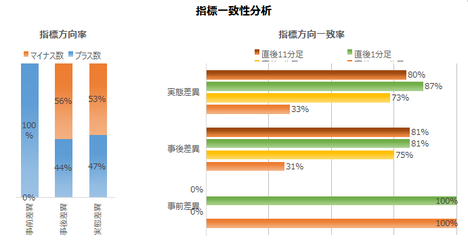

(3.1 指標一致性分析)

指標一致性分析 は、各差異と反応方向の一致率を調べています。

事前差異は、先述したように、そもそも前期比が11%・前年比が5%しか市場予想が前回改定値との差異が生じたことがありません。具体的には、2014年4-6月期集計分で前期比が、2015年1-3月期集計分で前期比と前年比が、市場予想と前回改定値に差異が生じていました。

つまり、事前差異のプラス率100%とは、母数2回の結果に過ぎません。ただ、 その2回は2回とも事前差異と同方向に直前10-1分足が反応 しています。 そしてそのとき、直後1分足も事前差異と同方向に反応 しています。

事後差異はマイナス率が56%とほぼ中立です。そして、事後差異の判別式の解の符号と直後1分足とは、方向が81%一致しています。発表結果の良し悪しには素直に反応しています。

注目すべき点は、直前1分足が事後差異と方向一致率75%となっている点です。この75%という数字をアテにするなら、 本指標は指標発表直前に指標結果の市場予想に対する良し悪しを事前に示唆 していることになります。

これらのことから注意すべき点は、直前10-1分足の方向が事後差異に対して31%しか一致していない点です。

直前10-1分足は、事前差異に対しては100%の方向一致率だったので、事前差異と同方向の直前10-1分足でのポジションが含益を持っていても、そのまま指標発表時刻を跨いでポジションを持ち続けてはいけません。

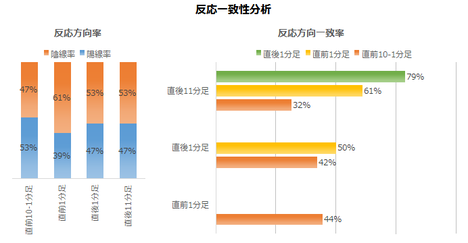

(3.2 反応一致性分析)

反応一致性分析 は、先に形成されたローソク足と後で形成されるローソク足の方向一致率を調べています。

各ローソク足の陽線率・陰線率にはあまり偏りがありません。

また、 直前10-1分足と直後11分足の方向一致率が32%(不一致率68%) となっています。前掲の指標一致性分析では、直前10-1分足と事後差異の方向一致率は31%で、事後差異と直後11分足の方向一致率は81%なので、矛盾はありません。

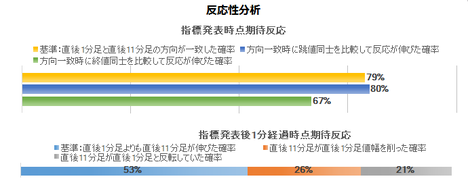

(3.3 反応性分析)

反応性分析 では、過去発表後に反応を伸ばしたか否かを調べています。

直後1分足と直後11分足との方向一致率は79%です。そして、その79%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは80%です。

指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、 指標発表後に反応方向を確認したら、追撃は早期開始 です。

けれども、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは53%です。安心して追撃できる数字ではなく、 追撃は短期で終えた方が良さそうです 。

?V.分析結論

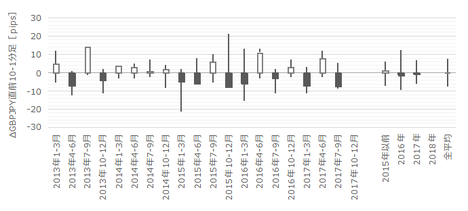

以下に過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示しておきます。

下図は直前10-1分足の始値基準ローソク足です。

まず、直前10-1分足の過去平均跳幅は11pips、同値幅は6pipsです。陽線率は53%、事前差異との方向一致率は100%です。順ヒゲ・逆ヒゲともにけっこう目立っているので、あまり欲張らない方がいいでしょう。

この期間にポジションを持つなら、事前差異が0でないとき、事前差異と同方向です 。但し、そうした機会は頻度11%なので、年に1回ぐらいしかありません。

なお、直前10-1分足跳幅が20pips以上となったことは過去2回(頻度11%)です。

その2回の直後1分足跳幅は平均26pipsです。直後1分足跳幅の全平均は18pipsなので、 直前10-1分足が大きく跳ねたときには直後1分足も大きく跳ねる可能性があります 。

また、 直前10-1分足が20pips以上跳ねたときの直前10-1分足値幅方向と、直後1分足の値幅方向は過去2回とも逆方向 になっています。直前10-1分足が大きく跳ねるときは、直後1分足方向を示唆している可能性があります。

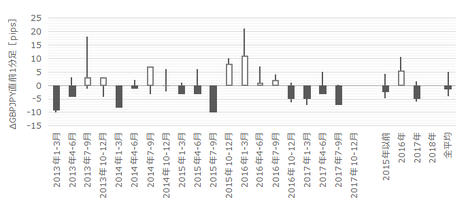

次に、下図は直前1分足の始値基準ローソク足です。

直前1分足の過去平均跳幅は8pips、同値幅は5pipsです。過去の陰線率は61%、事前差異との方向一致率は0%です。逆ヒゲを形成することは少なく、5pips以上の逆ヒゲが生じたことは過去2回(頻度11%)です。方向さえ当てることが出来れば、短時間で5pips程度の利確が狙えます。

事前差異が0でないときは、事前差異と直前1分足の方向一致率が0%なので、事前差異と逆方向にポジションを取れば良いでしょう 。でも、ほとんどの場合には事前差異は0です。だから、この期間は取引するより、指標発表を跨いだポジションをどちらに取るべきか、検討時間に充てた方が良いでしょう。

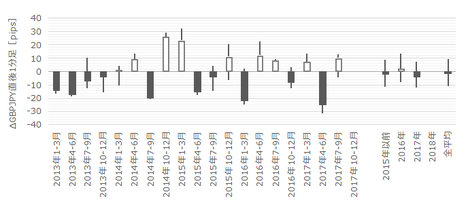

そして、下図は直後1分足の始値基準ローソク足です。

直後1分足は過去平均跳幅が18pips、同値幅が13pipsです。過去の陰線率は53%、直前10-1分足・直前1分足との方向一致率は各42%・50%、事後差異との方向一致率は81%です。

間接的ながら、直前11分足・直前1分足と事後差異の方向一致率は各31%・75%です。 直前10-1分足と直前1分足が逆方向のとき、直前1分足と同じ方向にポジションを取れば、指標発表時刻を跨いでポジションをオーダー しても良さそうです。

但し、 直前10-1分足が20pips以上跳ねたときの直前10-1分足値幅方向と、直後1分足の値幅方向は過去2回とも逆方向 になっているので、そうしたときには直前10-1分足値幅方向と同じ方向にポジションを取ることを優先します。

追撃は、直後1分足と直後11分足との方向一致率が79%で、その79%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは80%です。但し、直後1分足終値を超えて直後11分足終値が反応を伸ばしていたことは53%しかありません。

初期反応を確認したら早期追撃開始で、但し、このポジションは指標発表から1分を過ぎたらなるべく早く利確した方が良い でしょう。

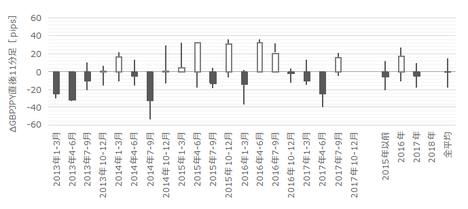

最後に、直後11分足の始値基準ローソク足を下図に示します。

直後11分足の過去平均跳幅は27pips、同値幅は17pipsで、値幅の差は10pips(1ー値幅/跳幅=戻り比率37%)です。

平均的なヒゲは10pipsにもなり、直後1分足終値を超えて直後11分足終値が反応を伸ばしていたことは53%しかありません。 直後11分足は、戻りを待って再追撃をした方が良いでしょう 。そうすれば、もし直後11分足が直後1分足値幅を削ったり反転しても、損切が小さくてすみます。

ーーー$€¥ーーー

以上の点から、本指標の特徴は、

- 指標発表結果が市場予想と異なったことは、前期比が頻度32%・前年比が頻度79%で、前期比発表結果が市場予想と差異が生じたときの反応は、前期比>前年比、の影響を受ける

- 反応程度は過去平均直後1分足跳幅が18pipsで、発表結果の市場予想との乖離が大きいほど大きく反応しがち

- 反応方向は指標結果の良し悪しに素直なものの、反応を伸ばすのは指標発表から数分間で10分もたない

です。

ーーー$€¥ーーー

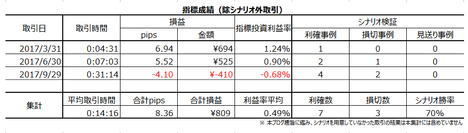

2017年は本指標で3回の取引を行いました。結果を下表に纏めておきました。

指標単位で2勝1敗(勝率67%)、シナリオ単位で7勝3敗(勝率70%)です。成績と取引時間を見比べればわかるように、長く取引しても利幅を伸ばせていません。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

タグ: 英国,GDP確定値,GBPJPY