成績を気にするのは、各経済指標の詳細分析記事の結論である事前取引方針の妥当性を検証し続けるためです。

9月次の運用益は+2.77%で、年換算運用益では40%弱でした。 2017年成績 は50%強で、pipsは2017年のどの月より少ない一方、取引回数はむしろ多かったので、調子の悪さが数字に表れています。

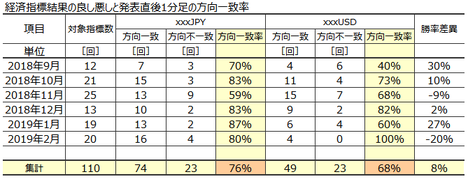

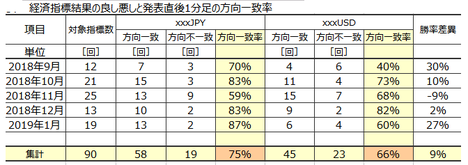

【詳細分析記事による過去傾向に基づく事前取引方針の妥当性】

詳細分析記事に挙げている過去の傾向を踏まえた取引方針の成績は次の通りです。

この成績にオカルトは含めず、判定はリンク先の詳細分析記事の結論が今回の発表でも通用したのかを判定しています。個別の判定が自己弁護になっていないかズルが気になるなら、個別の結果検証済の記事に判定根拠を示しているので、そちらを参照願います。

- 事前分析成績は36勝24敗(勝率60%、採用回数60回)

- 事前分析の取引方針を採用できなかったことは、前提を満たさずに取引できなかったことが23回、判定不可だったことが11回、その他取引不可が2回で、計36回です(96回の取引を事前準備し、うち60回で取引可能=方針採用可能率63%)。

以上のことから、 現在の経済状況なんて一切関係なく、過去の傾向さえ分析すれば、3回に2回弱はまともに取引できました 。そして、 前提さえ満たせば60%の勝率が期待できた ことが確認できました。

しかしながら、70%以上の期待的中率で取引方針を定めている割に、勝率は期待より10%も低くなってしまいました。その原因は3つ考えられます。

- 各指標の詳細分析記事の内容が、まだ10%分だけ思慮不足・分析力不足の可能性があります。

- 現在は過去3・4年で最も指標発表前後のボラティリティが小さい時期です。指標結果への反応が小さいときは、指標結果への反応がトレンドに埋もれてしまって勝率に誤差が生じやすくなる可能性があります。実際、米豪NZの金融政策発表時の反応は、以前に比べて明らかに小さくなっていました。

- 過去の傾向分析が活用できるのは、過去と同じような経済情勢の場合です。一方、最近は分析記事の多数を占める米国指標が「〇年ぶりの良い結果」という非日常的状況が多く発生しました。

事前分析の成績を、1か月に亘って注目指標発表をほぼ全て連続して記録し続けたのは初めてです。ここに挙げた原因が当たっているかどうかは、もう少しこうしたことを続けてみる必要があるでしょう。

まぁ、経済指標発表前後の反応方向は60〜80%程度の再現性しかないので、70%以上の的中率を狙うというのがチャレンジなのです。

【事前取引方針中心の実取引成績】

次に実際の取引成績です。

事前取引方針は、細かく決めすぎると裁量の余地がなくなって、自動取引と同じになってしまいます。がしかし、少なくとも現時点では、まだ自動取引のプログラムは経済指標発表前後の取引が苦手なことがわかっています(指標発表直後の一瞬を除く)。自動取引プログラムとの違いは、事前取引方針でどこを事前に決めずに自分の裁量でやるかがポイントとも言えます。

また、事前取引方針を決めていても、ポジションをオーダーするタイミングを逸したら取引を止めることができます。そしてもし、たった数秒間だけチャートの動きの先読みが50%以上当てられるようになれば、特に追撃方針の取引で利幅を事前方針よりも少し稼げます。

だから、こうしたやり方だと、 実際の取引の勝率が事前分析の勝率よりもやや高くなるのは当然 です。

結果は次の通りでした。

- 過去分析に基づく事前方針に沿った取引は、27回行って18勝9敗でした(勝率67%、準備していた事前取引方針に対する方針実施率30%、取引可能だったときの方針実施率45%)。

但し、取引可能と言っても仕事中はできないので、この方針実施率はもしも24時間取引できたなら、という数字です。 - それとは別に、過去分析に基づかない、もしくはポジション保有時間延長による取引は11勝1敗でした(全取引39回に対する方針順守率69%)。

この12回の多くは、ポジションエントリーのタイミングが方針通りで、イグジットのタイミングが方針に沿わなかった事例です。事前詳細分析の寄与は大きいと思えるものの、寄与度を測ることはできません。 - この月次期間での取引時間は3時間27分10秒、損益は+165.32pipsでした。1分足1本当たりの損益は+0.79pipsということになります。

この結果は、 2017年成績 に比べ効率がかなり悪化しています。

こうした結果は、それぞれ以下の原因によると考えられます。

- 方針実施率30%というのはやや高い気がします。こういうカウントを月次で連続して行ったことは初めてなので「気がする」です。いつもはもっと取引機会をパスすることが多いという気がします。当月は久しぶりに分析と取引の成績を付けていたので、それを少し意識していました。

当月は、ベースとなる事前方針の勝率が60%しかなかった上に、そういう余計な事情が影響したと考えられます。 - 方針外取引の勝率が高くなるのは当たり前です。

例えば、指標発表後の反応が非常に強く、一方向に伸び続けている場合、早期利確という方針通りに利確したりしません。そうした場合に時間を長く取れば、強いレジスタンスやサポートに到達することも多くなり、そこで逆張りをすればまた勝率が上がります。これも方針外取引になります。

反応が非常に強いかどうかは、その指標毎の過去の反応程度を知っていれば、それを目安にできます。また、直後1分足終値に対し直後11分足終値が反応を伸ばしたことが過去何%かを知っていれば、それも判断の参考になります。 - 取引の効率が下がった点は、仕方がない面もあります。

裁量部分(方針外)での取引の勝率が高い以上、この原因は事前方針に基づく取引が原因です。そして、事前方針に基づく取引での成績が悪いことは、今が過去傾向と少し違う動きをしがちな時期にあることが原因と考えます。

特に、前月の各国中銀の金融政策発表時(3回)の反応は小さく、しかも米国経済指標は過去〇年ぶりの高水準ということが多くありました。これらのことは明らかに過去の分析対象期間になかったことです。

よって、当月の効率が2017年の平均より悪化していることには仕方がない面があった、と結論づけます。

でもこんなときこそ、 pipsはチャート次第であり、自分でできることは勝率維持しかない 、と自戒しないといけませんよね。

ともあれ、1か月3時間の取引時間こそ超えたものの、ポジション保有中はずっとチャートに張り付ける程度の時間には収まりました。チャートを見ていないときは、チャートの次の動きのクセを読むスキルが上達しません。

そして、スプレッド25倍の場合、取引通貨ペアで最も高いGBPJPYのレート149.07円の1枚?10倍/25=¥596,280です。この資金に対し月次運用益は+2.77%となります。これは年率換算で35%ぐらいに相当します。

逆説的には、 こうした計算に意味を持たせるためにも、勝率を安定させないといけません 。

この半分でも毎年そうできなるなら、投資としてまぁ十分です。

以上

【このカテゴリーの最新記事】

- no image

- no image