【1. 9月第4Wの動き】

9月第4週の動きは、後から振り返れば単純でした。がしかし、個別の出来事が大きく思え、主役通貨に絡んで、他の通貨ペアにどう影響するのかがわからずに不安な週でした。そのせいで、取引に消極的になった週でした。危ないときは遠くで見るのが、けがをしない秘訣です。

おまけに、楽しみにしていたFOMCを寝過ごしたこともあって、週後半はすっかりやる気をなくした週でした。

ともあれ、友人の友人がバイクで転倒したとき、てっきり死んでしまったと思ったそうです。目を開けると、たくさんのパンジーが目の前に咲いていたからです。道路を分ける中央帯に投げ出され、そこが花壇になっていたそうです。彼のあだ名は「パンジー」となったそうです。

今週もパンジーにならずに済みました。

ーーー$€¥ーーー

まず、最も単純な動きはUSDJPYでした。

9月8日の安値107.31円をボトムに、途中何度か北朝鮮リスク等を呑み込みながら、上昇トレンドが続いていました。21日FOMCによって、10月からの緩やかで一定ペースでのBS縮小開始で、それまでのレートに折込まれていた水準に裏付けが与えられました。そして、12月利上げ確率の上昇によって111.38円(発表直前)から112.53円(21日09時頃)までの115pipsの上昇が起きました。

22日には、9時頃に第一報「北朝鮮が太平洋上での水爆実験を示唆」との報道が入りました。12時頃までに112.50付近から111.65まで85pipsのリスク回避が起きました。その後はリスク回避分を半値戻して、112円付近が週末終値でした。

ーーー$€¥ーーー

次に、今週の動きを面倒にしたのはGBPです。たまたまチャートを見ていると、動きが急に激しくなって、何が起きているのかわからない事態も頻発しました。

USDJPYに先立ち、GBPJPYは8月23日の139.31をボトムに上昇トレンドが続いていました。9月第3週(11日-15日)には、CPI・雇用統計が利上げを後押しする結果となり、14日にはMPCで利上げ過半数の委員が近々の利上げに賛成した旨が示されていました。

20日、小売売上高が前回・予想を大きく上回ると、GBPJPYは発表直後1分足跳幅が94pipsの上昇となりました。利上げの障害が、消費拡大で下がったのです。結果、発表直後1分は秒速1.5pipsの動きとなり、時間尺度を直後11分に拡大しても、分速9pipsぐらいの動きとなりました。

大きく動く指標の発表直後は、こういうスピードで動く訳です。

21日FOMCでは、USDJPYが上げてGBPUSDが下げたため、GBPJPYはヒゲだけ残して大して動きませんでした。なお、先述USDJPYの動きと同じ21日3時からの1時間で、GBPUSDは始値1.3594から安値1.3452まで142pipsの下降でした。分速2pips強だった訳です。

その後、22日のリスク回避でGBPJPYは107pips下げ(分速0.5pips弱)、同日22時頃の英首相の離脱方針表明で216pipsの下げです(分速3pips強)。

危なくて、とても参加できるような状況ではありませんでした。

秒速10pipsぐらいの動きというのは、実際には上下動を伴いながら起きてしまうと、通信環境が悪いととても参加できる動きになりません。上下動が起きなくても同じです。上下動が起きるかも知れない、という恐れがポジション取得を消極的にしてしまいます。

ーーー$€¥ーーー

その他、先に10月ECB理事会で資産買入ペースの段階的縮小(テーパリング)表明が示唆されたものの、その期間が再延長する選択肢が示唆されたことによって、EURは訳がわからなくなりました。

日本の10月総選挙や日銀金融緩和の継続、といった話も、結果的に大した影響がなかったものの、事前に影響が小さいことはわからないので、取引の障害となりました。

おまけに、今週末は独国とNZの総選挙です。

【2. 9月第4W主要指標結果】

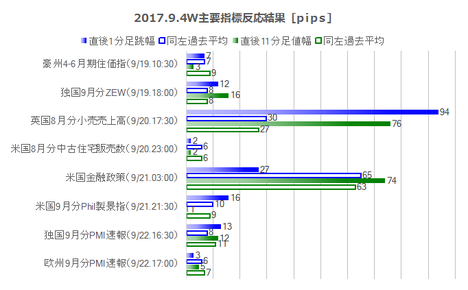

下図は、9月第4週に発表された指標の直後1分足跳幅(青)と直後11分足値幅(緑)について、今回の反応pipsと過去平均pipsを対比表示したものです。

瞬発力では英小売売上高、持続性ではFOMCが大きな影響を与えました。

米国指標は、8月分 中古住宅販売件数 、 FOMC 、9月分Phil連銀製造業景気指数、が発表されました。

9月20日に発表された中古住宅販売件数は、27か月連続で在庫不足が続いています。数値は悪化し、その原因には8月下旬のハリケーンの影響が挙げられていました。ハリケーン襲来地域以外は、前月と数値があまり変わらなかったようです。

9月21日のFOMCは、10月からのFRBのBS上の資産縮小がゆっくり一定ペースで行われることが示されました。また、今後2020年までの利上げ回数が示され、2017年はあと1回の利上げが行われることが示されました。利上げは12月が想定されています。注目すべき点は、かなり前から予想されていた通りの決定だったことと、その内容が緩やかだったことを踏まえて、株価が下落していないことです。

9月21日に発表されたPhil連銀指数は、前回・予想より改善したものの、まだグラフ推移は上昇に転じたと言えない水準です。前週に発表されたNY連銀指数のグラフ推移が上昇基調を明確にしていることに比べ、Phil連銀指数は力強さに欠けています。

ーーー$€¥ーーー

欧州は、景気指標発表の週でした。

9月19日に発表された独国9月分 ZEW景況感調査 は、全項目で前回・予想を上回りました。

現況指数の直近ピークは2017年6月分の88.0です。今回結果はそれに僅かに届きませんでした。期待指数の直近ピークは2017年5月分の20.6です。それ以降、下降が続いていたので、上昇は4か月ぶりでした。

9月22日に発表された独国9月分PMI速報値は、総合・製造業・サービス業のいずれも前回・予想を上回りました。グラフ推移は急上昇と言っても良く、いずれも直近のピークを上回っています。

同日発表された欧州9月分PMI速報値は、製造業が58.2(前回改定値57.4)、サービス業が55.6(前回改定値54.7)、でした。製造業は直近のピークの前月分を上抜け、サービス業も2017年2月以降も2013年以降でかなり高水準なままで上下しています。

ーーー$€¥ーーー

そして、英国指標は9月分 小売売上高 の発表が行われました。

全項目に亘って前回・予想を大きく上回り、反応も直後1分足は2015年以降で最大、直後11分足も2016年6月以来の大きさとなりました。前月比は総合・コアともに3か月連続プラスとなりました。

ただ、前年比は2016年12月をピークとする下降基調の上昇転換を示唆するほどではありません。そして、当夜はFOMCを控えていました。結局、1時間後に指標発表前の水準を一時下回る大きな下降を生じました。

【3. 9月第4W成績】

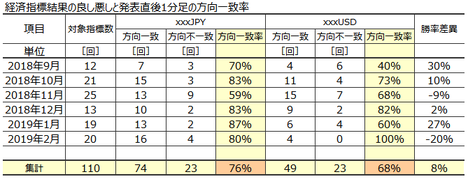

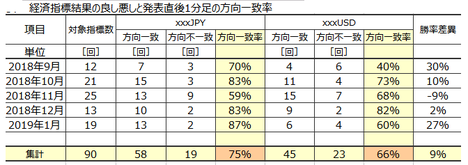

本ブログ記載の取引方法を検証するため、週次・月次で取引成績を記録しています。人にやり方を薦める以上、(個別取引はさておき)全体として間違っていないことを検証しておきたいからです。

9月第4週は2指標で取引を行いました。

シナリオ外取引も含めた取引時間は41分38秒(1指標当たり20分49秒)で、損益はいつも1枚ずつの取引で+4,949円(1指標当たり+2,479円)でした。

勝率は、指標単位で100%(2勝)、シナリオ単位では67%(6勝3敗、シナリオ外取引2勝1敗を含む)でした。

指標単位での取引時間が長くなってしまった理由は、英小売売上高指数の取引で戻りを狙った逆張りを粘ったため、です。

個別ポジションで負けることはあっても、全体としては問題ありません。

【4. 9月第5W主要指標】

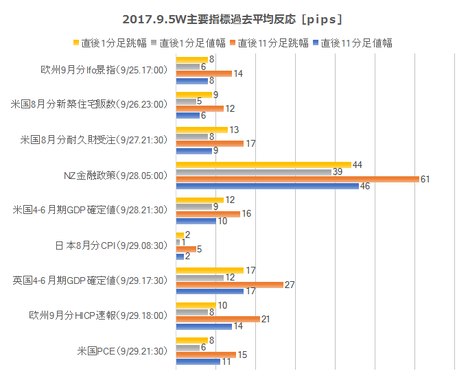

次週9月第5Wの主要指標の過去平均反応を示します。

大した指標はありません。

パッと見、9月28日早朝に予定されている RBNZ金融政策 が跳びぬけて大きな反応をするように見えます。がしかし、既にRBNZは当面の政策変更をしないと言明しています。反応は過去平均ほどには起きないと推察されます。

むしろ、NZは今週末に総選挙があり、その結果が次週前半の動きに影響します。RBNZ金融政策発表で大きく動くなら、会見で人事絡みの発言があったり、先月同様に極端に強い調子でNZD高への介入が示唆された場合です。

ーーー$€¥ーーー

米国指標は、大した指標がありません。

9月26日の9月分 新築住宅販売件数 は、前月に大きな落ち込みがあり、本来なら前月比改善がアテにできます。がしかし、前週発表された中古住宅販売件数が、ハリケーン襲来地区以外で前々月並みだったのに、襲来地区の販売数落ち込みが大きかったことを踏まえると、あまり改善が期待できません。

9月27日の8月分 耐久財受注 は、先に発表された鉱工業生産・製造業生産・設備稼働率との同月分実態差異方向一致率が高い指標です。初期反応が、第5週発表指標で最も大きくなりがちなこと(直後1分足跳幅平均が13pips)は意外です。

9月28日には4-6月期 GDP確定値 が発表されます。5月・6月分の小売売上高前月比が悪かったことを踏まえると、GDP改定値の+3.0%はやや高すぎる気がします。

9月29日に発表される8月分PCE・PCEデフレータは、前週のFOMC後のFRB議長会見で話題に挙がったこともあり、注目が集まって、反応がいつもより大きくなる可能性があります。FRB議長は「インフレ率の低下は謎のままで、景況感が著しく悪化した場合は資産買入再開があり得る」と述べています。景況感に繋がる個人消費や物価指数は、反応を生じやすいと思われます。

ーーー$€¥ーーー

欧州は、週明けに独総選挙結果への反応から始まり、その後はECB関係者の資産購入ペース縮小をどうするかの発言が反応に結び付きやすいでしょう。指標が中心の週ではありません。

9月25日に独国9月分 Ifo景況感指数 、9月29日に欧州9月分 HICP速報値 の発表が予定されています。

ーーー$€¥ーーー

英国は、4-6月期 GDP確定値 の発表が予定されています。

がしかし、英首相のEU離脱方針の説明が前週に行われたので、9月25日から始まるEU離脱交渉の方に関心が集まると思われます。

以上

タグ: 経済指標,予想,分析,反応

【このカテゴリーの最新記事】

- no image

- no image