よって、この分析の調査範囲は、2015年1月発表結果〜2018年1月発表結果の25回うち、「市場予想通り現状維持」だった20回分に絞ります。そうでなかった場合の反応は、過去事例数の問題だけでなく、都度のプロの解釈次第でどちらに反応するか傾向が見出せないからです。

?T.定性的傾向

【1. 指標概要】

以前、黒田日銀総裁が言ったように金融政策の手段は多岐に亘ります。

まず「政策金利」とは、中銀が市中銀行に対して融資をする際の金利のことを指しており、日本の場合には「無担保コール翌日物金利」を指しています。

以前は金利政策のことを指して「公定歩合」と呼ばれていました。がしかし、現在は金利が自由化されているため、公定歩合による金利操作を行うことができません。それで、日銀が無担保コール翌日物市場という短期金融市場に直接介入して短期金利を操作しているのです。

公定歩合(「基準割引率および基準貸付利率」)というものは残っているものの、これは短期金融市場における金利上限として機能しているだけであり、政策金利ではありません。

そして、ECBの「預金ファシリティー金利」とは日銀における「付利」に相当します。

市中銀行の貸出金利は、付利の水準が貸出金利下限として機能するため、付利の上げ下げが中銀金融政策の手段たり得ます。

但し、日欧のように付利がマイナスになることを「マイナス金利」といい、これは自国資金が他国通貨での運用に流れるため、通貨安を招くと批判を受けています。

また、米日欧の中銀が相次いで実施した中銀による国債等の買い入れ施策は、買入にせよ売却にせよ、そのペース(規模)を制御することで金融政策たり得ています。

かつてのような金利操作だけでは政策効果が薄まってしまい、何だかこうした中銀金融政策の多様化が進んでいます。がしかし、その本質が緩和か引締のどちらかに過ぎない以上、多様化は弊害の少ない規模拡大を模索しているだけなのです。

さて、ECBの金融政策発表が「市場予想通り現状維持」でなかったことは、調査期間において5回ありました。すなわち、

- 2015年1月、市場予想通り国際購入プログラムの実施発表

- 2015年12月、市場予想通り付利を△0.2%から△0.3%に変更

- 2016年3月 市場予想通り付利を△0.3%から△0.4%に変更し、社債購入プログラムを2016年6月から開始、市場予想に反して政策金利を0.05%から0%に変更、

- 2016年12月、市場予想通り債券購入プログラムを2017年3月末まで継続し、4月から12月まで月額600億EURの債券購入継続を発表

- 2017年10月、市場予想通り毎月の債券購入規模を、2018年1月から半減を発表

の5回です。

例えば、2017年10月は2018年1月からの債券購入規模半減が発表されました。このとき政策変更が行われた、と解釈します。2018年1月はその実施が発表されたものの、これは「市場予想通り現状維持」と解釈します。

但し、資産購入規模の変更やその時期の変更は発表直後にわかりにくい、というのが実際です。

2016年12月には「市場予想通り債券購入プログラムを2017年3月末まで継続し、4月から12月まで月額600億EURの債券購入を継続」と発表されたのに、市場にはそれが「月額600億EURに減額」と伝わりました。それが間違った解釈だと市場に浸透するまで100pipsを超える上下動が生じました。

ECBの政策発表は、現地母国語においてすらわかりにくい、ということです。はっきり言えよ、と文句を言ったところで、起きてしまったことは仕方ありません。

?U.定量的傾向

分析には、事前差異(=市場予想ー前回結果)と事後差異(=発表結果ー市場予想)と実態差異(発表結果ー前回結果)を多用します。差異がプラスのとき陽線・マイナスのとき陰線と対応していれば、反応が素直だと言うことにします。

但し、金融政策に関する稿では、事後差異・実態差異がありません。最初に述べたように、市場予想通り現状維持のときだけを分析対象にしているからです。

【2. 反応概要】

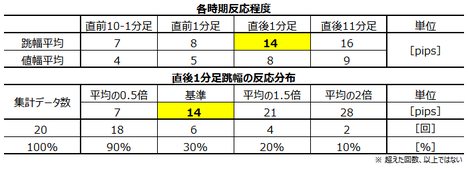

過去の 4本足チャート の各ローソク足平均値と、最も指標結果に素直に反応する直後1分足跳幅の分布を下表に纏めておきます。

市場予想通り現状維持だった場合の反応は意外に小さく、直後1分足跳幅の平均が14pipsしかありません。そして、そのうち70%が平均値以下の反応です。

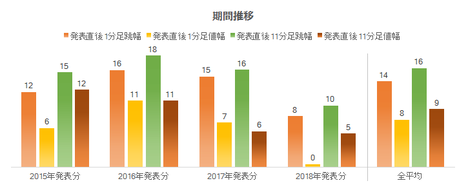

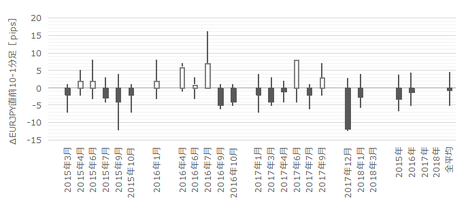

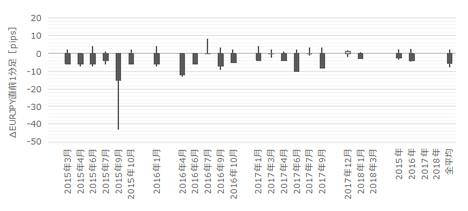

次に、直近3年間の反応平均値の推移を下図に示します。

まだ1回しか結果反映していない2018年発表分を除くと、平均的な反応は安定します。注目すべきは、 直後1分足・直後11分足ともに、跳幅に対し値幅がほぼ半減 していることです。上下動が大きいためと思われるので、高値掴み・安値掴みには気を付けましょう。

【3. 定型分析】

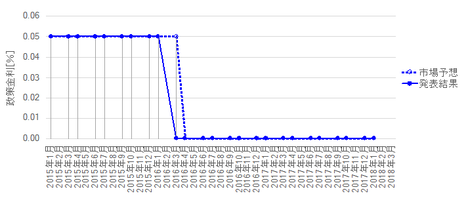

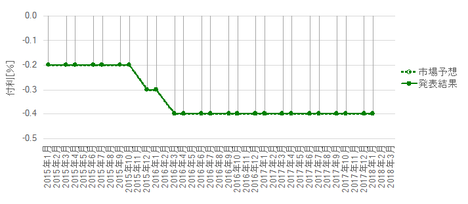

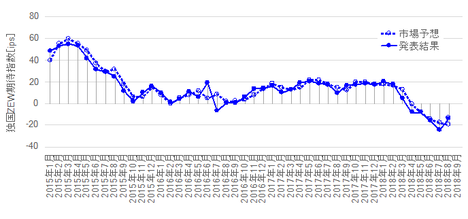

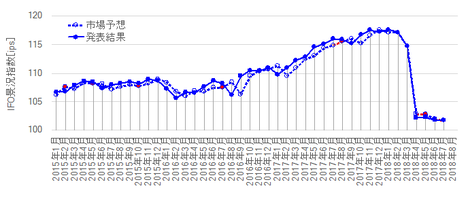

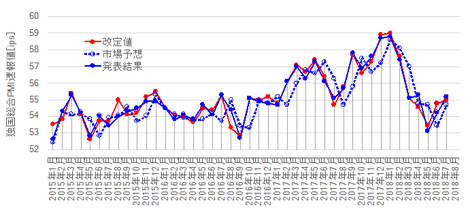

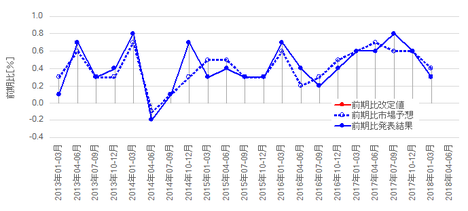

政策金利と付利に関し、発表結果と市場予想を以下にプロットしておきます。これら下図は「市場予想通り現状維持」でなかったときも含めてプロットしています。

先に挙げたように、政策金利と付利以外にも資産購入プログラムの変更をどの程度いつから実施、という政策変更も行われていますが、それはまだ対応できていません。そうした政策変更は、2015年1月、2016年12月、2017年10月、に行われています。

ーーー$€¥ーーー

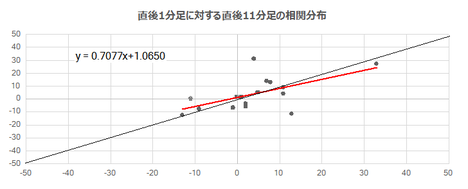

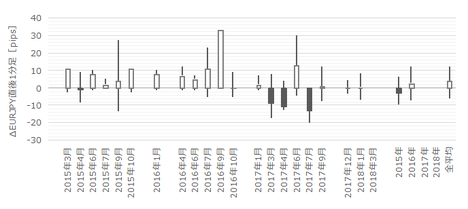

直後1分足と直後11分足の相関分布を下図に示します。

直後1分足値幅(x)に対する直後11分足値幅(y)は、回帰式(赤線)の傾きが0.71で1を下回っています。平均的には反応が伸びていません。

がしかし、赤線(回帰式)・黒線(対角線)に対し、ドットがばらつき過ぎています。平均値を見て発表から1分後に逆張りするような取引を行ってはいけません。回帰式は数学的に正しくしても、こうした分布は回帰式との相関が低いことを示しているのです。

取引方針は、別の分析法に依って決めるべきです。

(3.1 反応一致性分析)

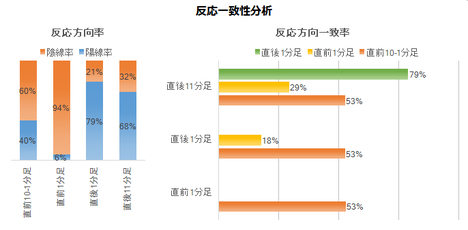

反応一致性分析 は、先に形成されたローソク足と後で形成されるローソク足の方向一致率を調べています。

直前1分足の陰線率が94%、直後1分足の陽線率が79%、直後11分足の陽線率が68%と、異常な偏りが見受けられます。

直前1分足は、直後1分足との方向一致率が18%(不一致率82%)しかありません。

(3.2 反応性分析)

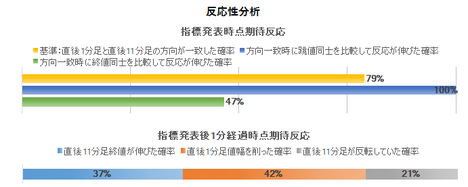

反応性分析 では、過去発表後に反応を伸ばしたか否かを調べています。

直後1分足と直後11分足との方向一致率は79%です。そして、その79%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは100%です。

指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、指標発表後に反応方向を確認したら、追撃は早期開始です。

けれども、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは37%しかありません。指標発表後は、直後1分足跳幅を超えて反応を伸ばしたら利確し、その後は追撃を諦めた方が良いでしょう。

?V.分析結論

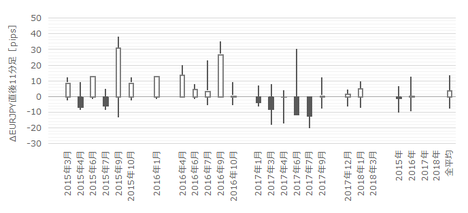

以下に過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示しておきます。

下図は直前10-1分足の始値基準ローソク足です。

直前10-1分足の過去平均跳幅が7pips、同値幅は4pipsです。陰線率は60%で、それほど極端な偏りはありません。

その跳幅が10pips以上だったことは過去3回(頻度15%)あります。

この3回の直後1分足跳幅平均は18pipsで、これは直後1分足跳幅の過去全平均14pipsとほぼ同じです。また、この3回の直前10-1分足と直後1分足の方向は1回(33%)一致しています。

つまり、直前10-1分足が大きく跳ねても、そのとき直後1分足の反応程度や反応方向を示唆しているとは言えません。

次に、下図は直前1分足の始値基準ローソク足です。

直前1分足の過去平均跳幅は8pips、同値幅は5pipsです。過去の陰線率は94%と、かなり極端な偏りがあります。上ヒゲの発生頻度や大きさはそれほどでもなく、この期間は ショートで良いでしょう 。

直前1分足の跳幅が10pips以上だったことは過去3回(頻度15%)あります。

この3回の直後1分足跳幅平均は23pipsで、これは直後1分足跳幅の過去全平均14pipsよりかなり大きいと言えます。また、この3回の直前1分足と直後1分足の方向は一度も一致していません(不一致率100%)。

つまり、まだ事例数こそ少ないものの、 直前1分足が大きく跳ねたときは、直後1分足が大きく逆方向に反応することを示唆 している可能性があります。

そして、下図は直後1分足の始値基準ローソク足です。

直後1分足は過去平均跳幅が14pips、同値幅が8pipsです。過去の陽線率は79%で、直前1分足との方向一致率は18%(不一致率82%)です。

よって、 直前1分足が陰線だったときに指標発表直前にロングをオーダーし、発表直後の跳ねで利確・損切 です。 但し、直前1分足が10pips以上の陽線となったときは、ロングをオーダー します。

直後1分足と直後11分足との方向一致率は79%です。そして、その79%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは100%です。

指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、 指標発表後に反応方向を確認したら、追撃は早期開始 です。

最後に、直後11分足の始値基準ローソク足を下図に示します。

直後11分足の過去平均跳幅は16pips、同値幅は9pipsです。

指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは37%しかありません。追撃はあまり薦められません。

ーーー$€¥ーーー

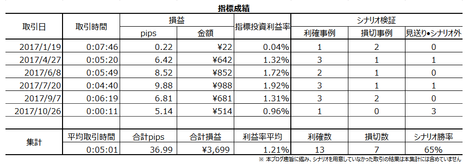

2017年は本発表前後に6回取引し6勝でした。シナリオ単位では、13勝7敗(勝率65%)なので、この結果は運が良かったとしか解釈できません。ただ、意外に反応が小さいことを予め知っておけば、色々と有利に働くということだと考えています。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上