?@ 前期比

?A 前年比

を用います。

本稿は、過去の指標結果と反応方向の関係を分析することによって、本指標発表前後のEURJPY取引に役立つ特徴を見出すことがテーマです。

なお、以下の分析範囲は、2013年1-3月期集計分〜2018年1-3月期集計分の21回分です。但し、2014年1-3月集計分、2015年1-3月集計分、2016年1-3月集計分の3回は、反応方向に関する分析から除外しています。反応方向に関する分析は、それら3回を除いた18回ということになります。

?T.指標分析

以下、市場予想は発表直前の値を用い、発表結果は後に修正値が発表されても定時発表値のままを用います。これは本指標の推移そのものより、指標発表直前直後の反応程度や反応方向との関係を重視しているためです。

【1.1 指標概要】

独国GDPはEUの2割弱を占め、英国のEU離脱後は2割強を占めるようになります。

今では盤石とも言える独経済も10年前までは、そんなことありませんでした。1990年台は東西統一によって、失業率が高止まりしていたため内需も振るわず、EUR高で輸出も不調でした(相対的に)。改善の兆しが見え始めたのは2010年頃からで、経済好調が明確になったのは2014年頃からではないでしょうか。

このタイミングは日本とほぼ同期しています。

さて、独経済の強みは、

- 財政黒字・経常黒字・貿易黒字が今後も続きそうなこと(戦略的投資が多岐・長期に亘って可能になる)

- EU域外貿易でのドイツブランドによる顧客開拓のハードル低下と、見なし内需とも言える為替の影響なきEU域内市場を持っていること

- 長期雇用志向に基づく人材育成制度の充実によって、高い技術力を有する中小企業に、裾野の広さ・層の厚みがあること

が挙げられます。一部を除いて、何だか日本と似ている点が多いような気がします。

ただ、こうした強みは経済が不調だった10年前も同じでした。これらを数字を挙げて定量的に説明しても、その事実は変わりません。だから、これらは「強み」というより「個性」に過ぎないのかも知れませんね。

そんな個性には、

- GDP規模が3.8兆ドル(2014年)でEU全体の20%強を占める(2017年)

- GDPに占める公的債務比率が77%と低い(2013年)

- 国家予算規模は1.3兆ドル(2006年)、輸出額は1.5兆ドル(2013年)

- ビッグマック価格は3.90EUR(2016年、日本では390円、米国では5.28ドル)

といった点もあります。

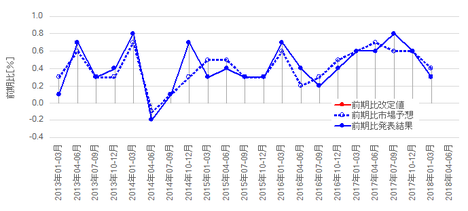

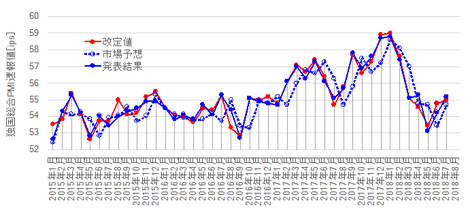

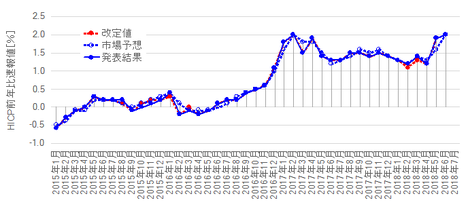

【1.2 差異推移】

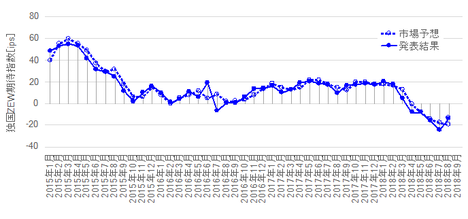

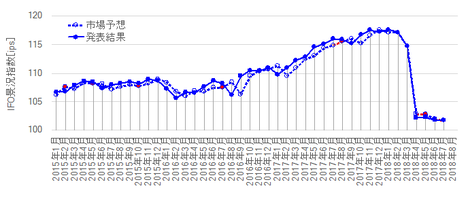

指標の推移を示します。グラフは、速報値市場予想・速報値発表結果・改定値発表結果をプロットしています。

まずは前期比です。

さすが独国です。速報値の段階で正しく集計し、改定値で修正されたことなんて、ただの1度もありません。

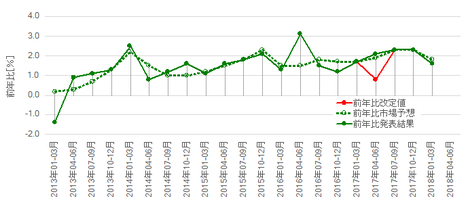

次に前年比です。

こちらも速報値が改定値で修正されたことは1度しかありません。

独国経済自体に興味がない限り、ここまでの話は予備知識です。我々の興味は、この指標でEURJPYがどう反応しがちなのか、です。

【1.3 予想乖離】

このブログでは、発表結果ー市場予想、を事後差異と呼んでいます。国や指標内容に関係なく、ほとんどの経済指標では、事後差異がプラスなら指標発表直後は陽線、マイナスなら陰線で反応します。こうした関係を「素直な反応」と呼んでいます。

よって、本指標が過去にどの程度の事後差異を生じたかを調べておきます。

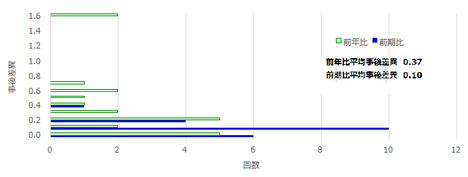

分析を単純化するため、事後差異が+0.1でもー0.1でも差異の大きさは0.1と見なします。この差異の大きさ毎の頻度を調べておきました。これは、市場予想の精度を調べたことにもなります。

下図をご覧ください。前期比や前年比の事後差異の大きさをカウントしています。

過去平均の事後差異は、前期比が0.1%、前年比が0.37%です。

そして、前期比の事後差異の大きさは0.4以下に集中しています。それに対し、前年比の事後差異の大きさは1.6までばらついています。両者の事後差異は約3.7倍ということになります。

前期比の市場予想の精度が高いのに、なぜ前年比の市場予想精度がこれほど悪いのか、その理由はわかりません。本指標には、そんなことを調べるよりも、もっと優先して注目しなければいけないことがあります。

例えば、もし前期比の事後差異の大きさと前年比の事後差異の大きさが同程度の影響があるなら、+0.37?前期比の事後差異+0.1?前年比の事後差異、という式の解は、指標発表直後の反応方向との一致率が高くなっても良い訳です。

ところが、この式の解の符号がプラスのとき直後1分足が陽線だったことや、マイナスだったときに陰線だったことは、過去59%しかありません。

面倒な計算過程を省略して結論を記せば、この式は、+1.5?前期比の事後差異+1?前年比の事後差異、と係数を選んだ方が、直後1分足との方向一致率が65%に改善します。

これなら3回に2回程度は、前期比や前年比の事後差異が直後1分足の方向と一致します。この式を事後差異判別式と呼びます。

纏めます。

発表結果が市場予想とズレたときの直後1分足の反応方向への影響は (前期比>前年比)の関係があり、その影響力は前期比が前年比の1.5倍 です。つまり、前期比が+0.2%・前年比が△0.3%だったとき、影響が中和されて直後1分足の値幅は0です。但し、 指標結果の良し悪しと直後1分足の反応は、方向一致率が65% とあまり高くありません。

?U.反応分析

分析には、事前差異(=市場予想ー前回結果)と事後差異(=発表結果ー市場予想)と実態差異(発表結果ー前回結果)を多用します。差異がプラスのとき陽線・マイナスのとき陰線と対応していれば、反応が素直だと言うことにします。

【2.1 反応概要】

複数の発表項目の影響力の軽重を把握し、見るべきポイントを絞り込むため、各発表項目と反応方向の関係を求めておきましょう。

事前差異判別式は、1?前期比の事前差異+2?前年比の事前差異、とします。この判別式の解の符号(プラスが陽線、マイナスが陰線)と、直前10-1分足の方向一致率は27%です(不一致率73%)。事前差異に対し、指標発表直前は逆に反応しがちです。

事後差異判別式は、先に挙げた通り、+1.5?前期比の事後差異+1?前年比の事後差異、です。この判別式の解の符号と、直後1分足の方向一致率は65%です。指標結果の良し悪しが反応方向に影響しているものの、あまり素直に反応する指標ではありません。

実態差異判別式は、1?前期比の実態差異+1?前年比の実態差異、です。この判別式の解の符号と、直後1分足の方向一致率は71%で、直後11分足との方向一致率は56%です。前回結果(前期改定値)に対する良し悪しは、指標発表直後の短時間のみ反応方向に素直に現れます。

本指標は、事後差異に対してよりも実態差異に対しての方が、直後1分足が素直に反応 しています。この点は、本指標の特徴だと言えます。

ーーー$€¥£A$ーーー

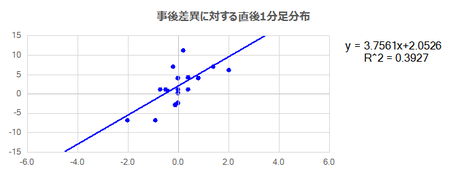

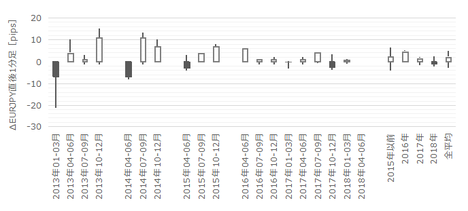

指標発表結果(横軸:事後差異判別式の解)と直後1分足値幅(縦軸)の関係を下図に示します。

回帰線(青線)の相関係数は0.39しかありません。けれども、それは事後差異が0付近での反応がばらついているからです。

それより、縦軸の値の小ささが問題で、直後1分足値幅が10pipsを超えたことは2回しかありません。グラフ上は1点しかありませんが、これは2点が重なっているためです。

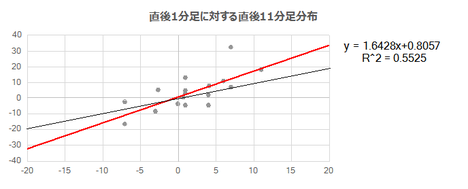

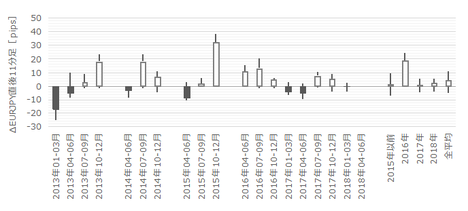

次に、直後1分足と直後11分足の関係を下図に示します。

回帰式(赤線)の傾きは1.64で、平均的には反応を伸ばしていることがわかります。対角線(黒斜線)を見ると、 直後1分足が陽線で5pips以上の値幅のとき、直後11分足は反応を伸ばしています 。

【2.2 反応程度】

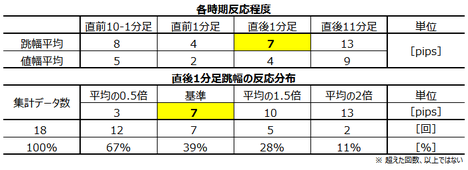

過去の 4本足チャート の各ローソク足平均値と、最も指標結果に素直に反応する直後1分足跳幅の分布を下表に纏めておきます。

最も指標結果に対して素直に反応しがちな直後1分足跳幅は過去平均で7pipsです。平均値以下の反応だったことは61%、3pips以下の反応だったことが33%です。

反応が小さい指標です。

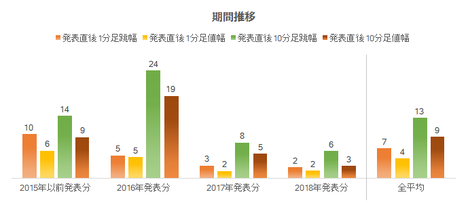

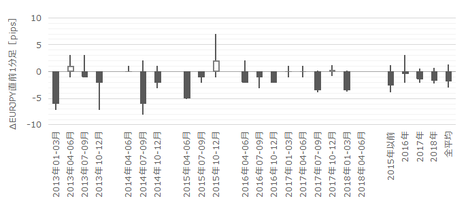

次に、過去の反応平均値の推移を下図に示します。

指標発表があっても、最近はほとんど反応していません。 この指標は、1・2pipsを狙う指標だということがこの図からわかります 。

【2.3 予兆分析】

予兆分析には、 指標一致性分析 と 反応一致性分析 を用います。ともに、程度や平均値を問題にせず、方向が一致した回数のみを扱う分析です。

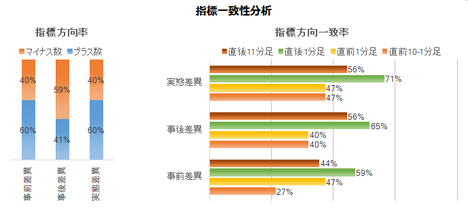

まずは 指標一致性分析 です。 指標一致性分析 は、事前差異・事後差異・実態差異といった各差異の符号(プラスが陽線に対応、マイナスが陰線に対応)が、反応方向のどれだけ一致したかを調べています

結果は次の通りです。

- 市場予想は前回改定値を上回りがち(60%)、発表結果は市場予想を下回りがち(59%)、発表結果は前回改定値を上回りがち(60%)です。

- 直前10-1分足は事前差異の良し悪しとの方向一致率が27%(不一致率73%)です。前回改定値に対する市場予想の良し悪しは、直前10-1分足の方向を示唆しがちです。

- 直後1分足は実態差異の良し悪しとの方向一致率が71%です。前回改定値に対する発表結果の良し悪しに直後11分足は素直に反応しがちです。「市場予想に対する」ではない点に注意が必要です。

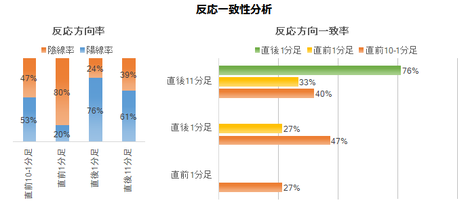

次に 反応一致性分析 です。 反応一致性分析 は、先に形成されたローソク足と後で形成されるローソク足の方向一致率を調べています。

結果は次の通りです。

- 直前10-1分足の陽線率は53%、直前1分足の陰線率は80%です。両者の方向一致率は27%(不一致率73%)です。直前10-1分足は直前1分足の方向を逆方向に示唆していたことが多いようです。

- 直前1分足の過去陰線率は80%、直後1分足の過去陽線率は76%です。両者の方向一致率は27%(不一致率73%)です。直前1分足は直後1分足の方向を逆方向に示唆していたことが多いようです。

- 直後1分足と直後11分足の方向一致率は76%です。反転の恐れは小さいので、問題は反応を伸ばすか否かです。

【2.4 伸長分析】

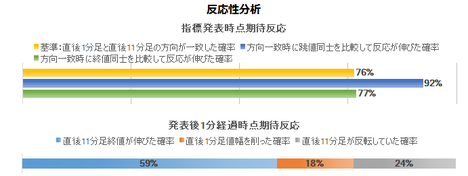

反応性分析 を用いて、過去発表後に反応を伸ばしたか否かを調べています。直後1分足と直後11分足の跳幅同士・値幅同士を比べます。この分析も、どの程度反応を伸ばしたかを問題にせず、反応を伸ばした回数だけを取り上げています。

直後1分足と直後11分足の方向一致率は76%です。この76%の方向一致時に、直後11分足跳幅が直後1分足跳幅を超えて反応を伸ばしたことは92%です。

方向一致率が高く、反応を伸ばしているのだから、初期反応方向を確認したら早期追撃開始 です。

直後1分足と直後11分足の終値同士を比べると、指標発表から1分が経過してその後も反応を伸ばしたことは59%です。 早期追撃開始で得たポジションは、指標発表から1分以内か数分以内に利確の機会を窺った方が良い でしょう。

?V.取引方針

以下に過去の直前10-1分足・直前1分足・直後1分足・直後11分足の 始値基準ローソク足 を示し、それぞれの期間の取引方針を纏めておきます。

【3.1 直前10-1分足】

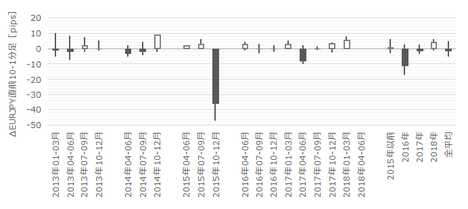

下図は直前10-1分足の始値基準ローソク足です。

直前10-1分足の過去平均跳幅は8pips、同値幅は5pipsです。がしかし、2015年10-12月期を除けば、過去平均跳幅は5pips、同値幅は3pipsです

事前差異判別式は、1?前期比の事前差異+2?前年比の事前差異、です。この判別式の解の符号(プラスが陽線、マイナスが陰線)と、直前10-1分足の方向一致率は27%です(不一致率73%)。

この判別式の解の符号がマイナスならロングを、プラスならショートをオーダーし、2・3pipsも取れたら利確した方が良い でしょう。

【3.2 直前1分足】

次に、下図は直前1分足の始値基準ローソク足です。

直前1分足の過去平均跳幅は3pips、同値幅は2pipsです。過去の陰線率は86%と偏りがあり、直前10-1分足との方向一致率は29%(不一致率71%)です。

直前10-1分足が陽線なら指標発表1分ぐらい前にショートをオーダーし、利確/損切の目安を2pipsとしておいましょう 。

【3.3 直後1分足】

そして、下図は直後1分足の始値基準ローソク足です。

直後1分足は過去平均跳幅が7pips、同値幅が4pipsです。何度か説明したように、2017年以降の反応は小さく、過去平均の半分程度と見ておいた方が良いでしょう。

過去の陽線率は75%で、直前1分足との方向一致率は21%(不一致率79%)です。 直前1分足が陰線になりそうなら、指標発表直前にロングをオーダーし、指標発表直後の跳ねで利確/損切です 。

そして、指標発表後は、直後1分足と直後11分足の方向一致率が76%です。この76%の方向一致時に、直後11分足跳幅が直後1分足跳幅を超えて反応を伸ばしたことは92%です。 方向一致率が高く、反応を伸ばしているのだから、初期反応方向を確認したら早期追撃開始 です。

【3.4 直後11分足】

最後に直後11分足です。

直後1分足と直後11分足の終値同士を比べると、指標発表から1分が経過してその後も反応を伸ばしたことは59%です。早期追撃開始で得たポジションは、 指標発表から1分以内か数分以内に利確の機会を窺った方が良い でしょう。

?W.分析結論

本指標の特徴は以下の通りです。

以下の特徴を踏まえた取引を行うか、その日の値動きが異常なら取引を止めるかがベターな選択肢と考えています。少なくとも過去の傾向に反した取引方法は、長い目で見ると勝率をさげてしまいがちです。

- 発表結果が市場予想とズレたときの直後1分足の反応方向への影響は(前期比>前年比)の関係があり、その影響力は前期比が前年比の1.5倍です。但し、指標結果の良し悪しと直後1分足の反応は、方向一致率が65%とあまり高くありません。

- 反応は小さいものの、いくつかの傾向に従えば取引しやすい指標です。

但し、1回のポジションでたった2・3pipsしか狙えません。欲張ると勝率を下げてしまい、1度でも大きく負けると年間の損益をプラスにできなくなってしまいます。 - 直前10-1分足は、事前差異の良し悪しとの方向一致率が27%です。

直前1分足は、過去陰線率が86%で、直前10-1分足との方向一致率が29%です。

直後1分足は、過去陽線率が75%で、直前1分足との方向一致率が21%です。

直後1分足と直後11分足の方向一致率は75%で、その75%の方向一致時に直後11分足跳幅が直後1分足跳幅を超えて反応を伸ばしたことは92%です。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

注記以上