この広告は30日以上更新がないブログに表示されております。

新規記事の投稿を行うことで、非表示にすることが可能です。

広告

posted by fanblog

2020年06月19日

6月19日経済指標(結果検証済)

本日は、

・10:30 5月集計分豪州小売売上高前月比速報値

が発表されます。

5月はほとんどの地域で経済活動が再開され、日本と同様に豪政府も雇用維持や求職活動への支給が始まっています。結果、前月に比べて小売売上高は大幅に改善していると見込まれます。

本来の5月集計分小売売上高は7月3日に予定されており、今回は速報値です。

速報値発表時の過去傾向は分析していないので、今回の取引は成績集計外とします。

取引方針

・指標発表直前にロング、10pips以上利確できるときか、発表後2分以内に解消します。

・発表後、初期反応方向に追撃を開始し、4pips以上利確できるときか、発表後5分以内に解消します。

以下は19日11時過ぎに追記しています。

発表結果は+16.3%で、前回結果△17.7%との差異は34%にも達しました。

注目すべき点はそれだけではなく、同時発表された前年同月比も+5.3%です。

反応は素直で、直後1分足が順跳幅+3.5pips/値幅+3.4pips、直後11分足が+15.5pips/値幅+9.3pipsで、発表後6分過ぎに高値を記録しました。

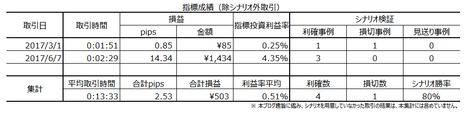

取引方針の判定は2つとも〇、取引結果は2つのポジションで計11.3pipsの利確でした。

本指標は定型分析対象外のため、本取引も成績集計に含めません。

が、あまりに勝ちやすそうな状況だったので、事前方針を開示しました。

ともあれ、7月3日に予定されている本番の5月集計分豪州小売売上高の発表は、市場予想が高めになって取引が難しくなりそうです。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

国内最大級の個人向けレンタルサーバー『 ロリポップ!レンタルサーバー 』は、月額100円(税抜)〜で容量最大400GB!しかも安いだけじゃなく、大人気WordPressの簡単インストール/ウェブメーラーなど機能も満載!共有/独自SSLもバッチリ対応でセキュリティ対策も万全!

もちろん、オンラインマニュアルやライブチャットなど、充実したサポートで初心者の方でも安心です。無料のお試し期間が10日間ありますので、まずはお気軽にご利用してみてくださいね!

→ロリポップ!レンタルサーバーはこちら

・10:30 5月集計分豪州小売売上高前月比速報値

が発表されます。

5月はほとんどの地域で経済活動が再開され、日本と同様に豪政府も雇用維持や求職活動への支給が始まっています。結果、前月に比べて小売売上高は大幅に改善していると見込まれます。

本来の5月集計分小売売上高は7月3日に予定されており、今回は速報値です。

速報値発表時の過去傾向は分析していないので、今回の取引は成績集計外とします。

取引方針

・指標発表直前にロング、10pips以上利確できるときか、発表後2分以内に解消します。

・発表後、初期反応方向に追撃を開始し、4pips以上利確できるときか、発表後5分以内に解消します。

以上

以下は19日11時過ぎに追記しています。

【事後検証】

発表結果は+16.3%で、前回結果△17.7%との差異は34%にも達しました。

注目すべき点はそれだけではなく、同時発表された前年同月比も+5.3%です。

反応は素直で、直後1分足が順跳幅+3.5pips/値幅+3.4pips、直後11分足が+15.5pips/値幅+9.3pipsで、発表後6分過ぎに高値を記録しました。

取引方針の判定は2つとも〇、取引結果は2つのポジションで計11.3pipsの利確でした。

本指標は定型分析対象外のため、本取引も成績集計に含めません。

が、あまりに勝ちやすそうな状況だったので、事前方針を開示しました。

ともあれ、7月3日に予定されている本番の5月集計分豪州小売売上高の発表は、市場予想が高めになって取引が難しくなりそうです。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

注記以上

国内最大級の個人向けレンタルサーバー『 ロリポップ!レンタルサーバー 』は、月額100円(税抜)〜で容量最大400GB!しかも安いだけじゃなく、大人気WordPressの簡単インストール/ウェブメーラーなど機能も満載!共有/独自SSLもバッチリ対応でセキュリティ対策も万全!

もちろん、オンラインマニュアルやライブチャットなど、充実したサポートで初心者の方でも安心です。無料のお試し期間が10日間ありますので、まずはお気軽にご利用してみてくださいね!

→ロリポップ!レンタルサーバーはこちら

広告以上

タグ: 豪州小売売上高

2019年02月04日

豪州金融政策発表前後のAUDJPY反応分析(2.1訂版)

どの国の中銀の金融政策発表前後の反応であれ、「市場予想通り現状維持」の場合とその他の場合では、反応が全く異なります。RBA(豪中銀)政策発表時も同様です。本稿は、「市場予想通り現状維持」だった場合の反応の傾向を分析することによって、 本発表前後のAUDJPY取引

に役立つ特徴を見出すことがテーマです。

RBAとは オーストラリア準備銀行(Reserve Bank Of Australia) のことで、日本の日銀に相当します。RBAの金融政策は、金融政策決定理事会で決定されます。金融政策決定理事会は近年1月を除き毎月第1火曜日に実施されます。

リンク先の 発表事例 は声明メディアリリース版で、巻頭に結論(利率)から述べられます。

声明の文章構成はほぼ形式化しており、巻頭結論に続いて、世界経済、豪州経済、貿易・雇用・インフレ率・為替、に関する現状認識と見通しを示し、その見通しをRBAの金融政策がどう誘導するかの意思が最後に示されています。

貿易・雇用・インフレ率の見通しは、それら経済指標での取引の参考になります。

RBAは、2016年8月に現在の政策金利1.50%に引き下げた後、政策金利変更を行っていません。そして、 RBAは過去に市場予想を裏切った前科が豊富な中銀 です。

RBAが「市場予想通り現状維持」ではない決定を行ったことは、2015年以降5回あります。

注目すべき点は、市場予想通りの利下げを行ったことと、市場予想に反して利下げを行ったことが、ともに2回ずつあります。RBAが市場との対話を疎かにしているのか、エコノミストらが予想を当てにくい理由があるのかはわかりません。

本稿分析結果に基づく過去傾向を踏まえた取引方針は、以下の通りです。

上記本指標要点や過去傾向を踏まえた取引方針の論拠を以下に示します。

以下の特徴を踏まえた取引を行うか、その日の値動きが異常なら取引を止めるかがベターな選択と考えています。少なくとも過去の傾向に反した取引方法は、長い目で見ると勝率をさげてしまいがちです。

分析範囲は、2014年12月発表分〜2018年12月発表分のうち、結論が「市場予想通り現状維持」だった40回分です。既に各種確率が安定して一貫した傾向が見出せる標本数に達しています。

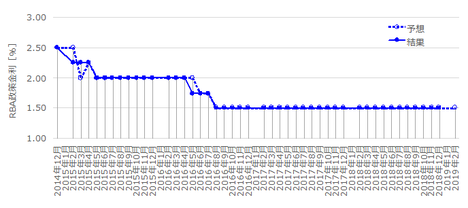

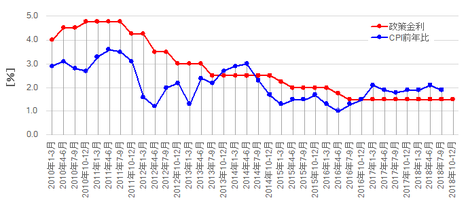

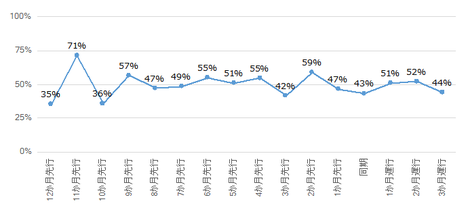

2014年12月以降のRBA政策金利の推移を下図に示します。

ここ最近の政策結論は、「政策スタンスを変更しないことが経済の持続可能な成長と、インフレ目標を達成することに一致すると判断」し、政策金利の「現状維持」が継続しています。

では、以下にひとつずつRBA声明に沿った思考に頭を慣らしていきましょう

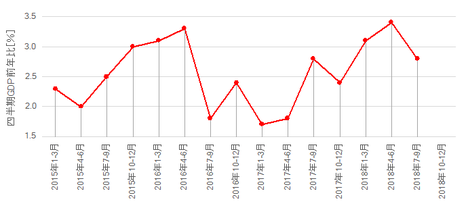

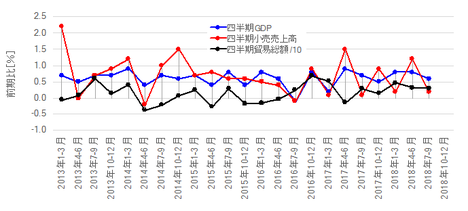

まず同じ期間の成長率(四半期GDP前年比)です。

先の政策金利の推移と見比べると、成長率が +2.0%付近・以下まで急減する(急減を予想する)と、RBAは利下げを行って対応 したことがわかります。上図四半期GDP前年比推移は、2017年1-3月期をボトム(+1.7%)に上昇基調に転じ、2018年4-6月期は+3.4%の直近ピークを形成しました。

過去には+3.0%以上が3期続いても、RBAは利上げを行いませんでした。

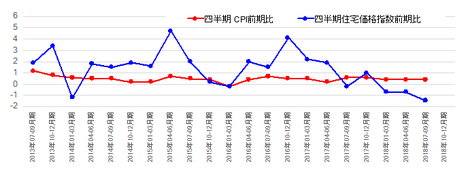

次にインフレ率です。

2010年以降の政策金利と四半期消費者物価指数前年比の関係は、『 豪州物価指標「四半期消費者物価指数」発表前後のAUDJPY反応分析 』の1.3.1項「RBA政策金利との対比」に詳述しています。

その結論は次の通りです。

RBAのインフレ目標は2〜3%です。RBAは、インフレ目標を逸脱したら直ぐに金利を変更するようなことはせず、金利を変更したら物価推移の変化を様子見します。そして、概ねインフレ目標に沿った金融政策をきちんと遂行しており、その結果、 RBAはインフレ目標付近での物価安定に成功 しています。

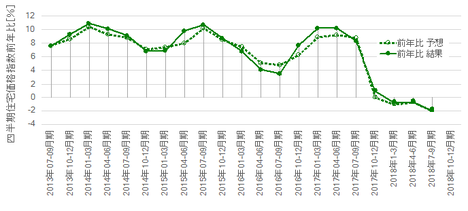

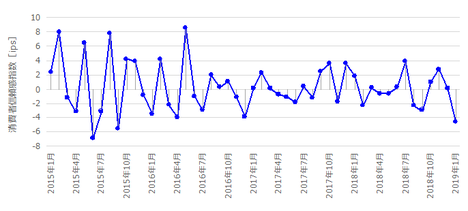

直近の四半期消費者物価指数前年比の推移は下図の通りです。

2016年4-6月期がボトム(+1.0%)、2017年1-3月期と2018年4-6月期がピーク(+2.1%)となっています。2017年以降はインフレ目標2%をやや下回る水準を中心に上下しています。

ボトムの時期に利下げを立て続けに行い、インフレ率が+1.5%付近で政策金利を2%に下げ、インフレ率が+1.0%で政策金利を1.5%に下げています。けれども、インフレ率が継続して+2.0%を超えておらず、次の政策方向が利上げと囁かれても利上げを実施していません。

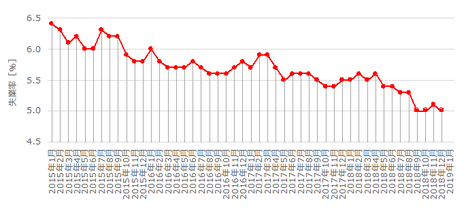

最後に、利上げを論じるためには、雇用状況に無関心ではいられません。

失業率は5%付近まで改善しています。

このところ失業率は改善し続けており、直近の利下げ時期との特徴一致は見られません。

分析は、反応程度の大きさだけを取り上げる方法と、反応方向だけを取り上げる方法と、それらを事前に示唆する予兆がないか、について行います。

分析範囲は、2014年12月発表分〜2018年12月発表分のうち、結論が「市場予想通り現状維持」だった40回分です。既に各種確率が安定して一貫した傾向が見出せる標本数に達しています。

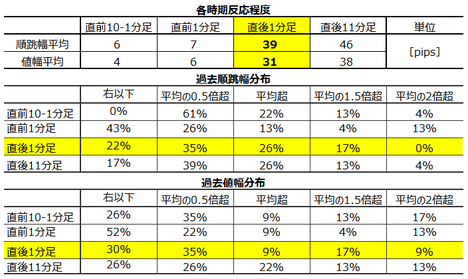

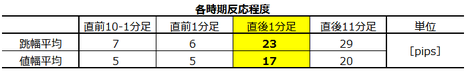

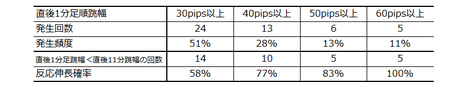

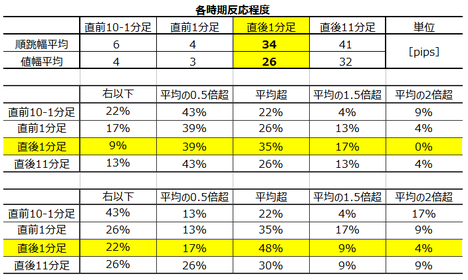

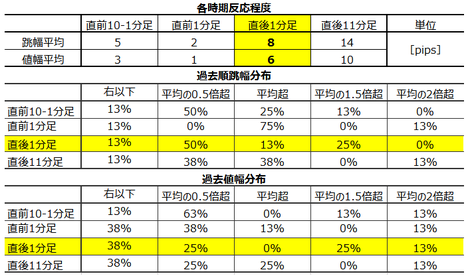

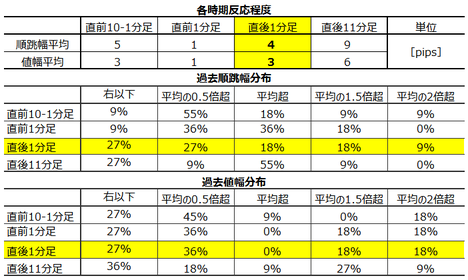

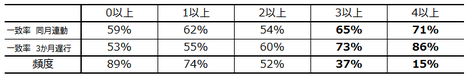

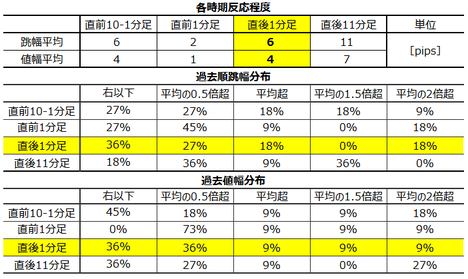

過去の 4本足チャート の各ローソク足の平均値と分布を下表に纏めておきます。

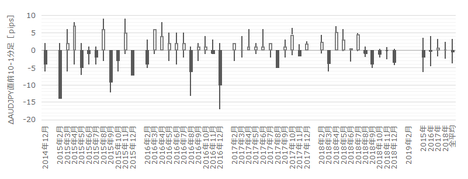

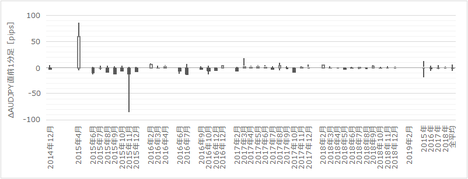

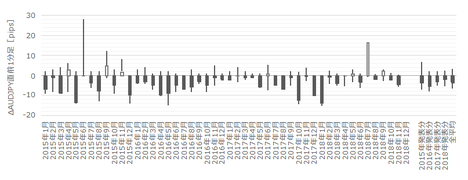

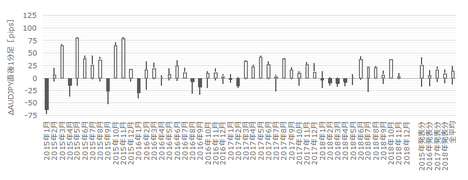

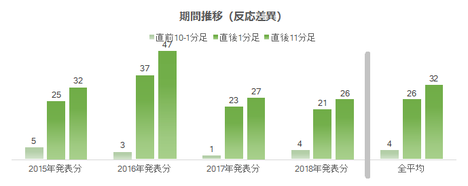

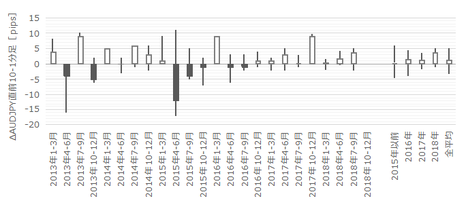

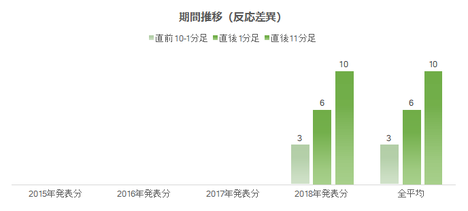

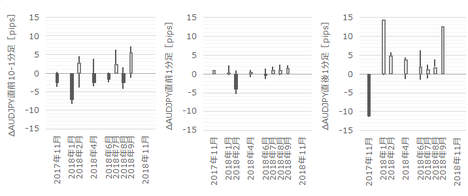

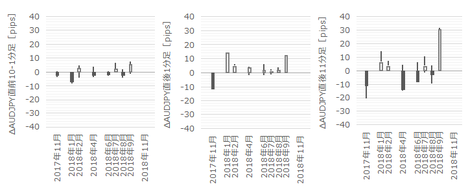

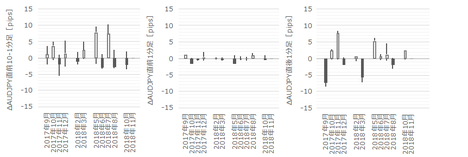

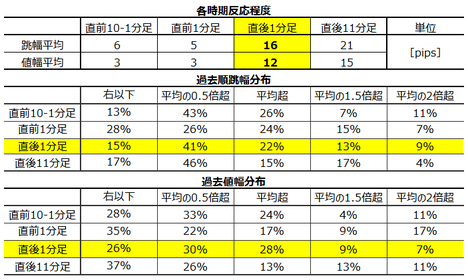

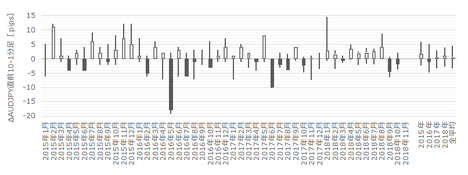

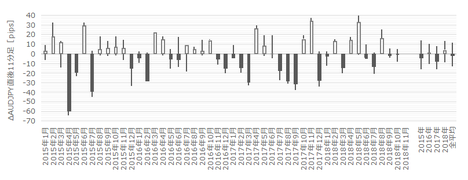

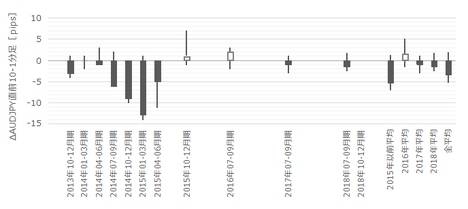

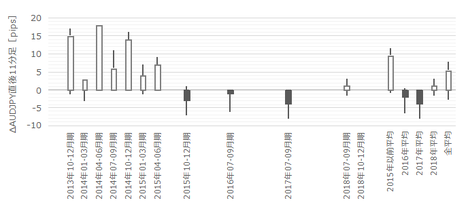

指標結果に最も素直に反応しがちな直後1分足順跳幅の平均は16pipsです。けれども下図をご覧ください。下図は直前10-1分足・直後1分足・直後11分足の値幅ですが、2018年以降はそれ以前に比べてかなり小さくなっています。

なぜか?

?T節「指標分析」記載の利上げ要件を満たしていないことが徐々に明らかになり、RBAが繰り返し表明していた「当面の利上げなし」が信憑性を得たためでしょう。

いま、各ローソク足始値で完璧な事前分析に基づきポジションをオーダーし、各ローソク足順跳幅の先端で完璧に利確できる完璧な取引ができたとします。それほど完璧な取引が行えたなら、1回の発表での4本のローソク足順跳幅で平均55pipsが稼げます。

当然、そんな完璧な分析も完璧な取引も不可能なので、1回の発表で狙うのはその2〜4割ぐらいにしておけば良いでしょう(11〜22pips)。2018年の反応は、その半分程度だったと見なせば、狙いは6〜11pipsしかありません。

その期間の動き全体の2〜4割しか狙わなければ、無理のない取引で勝率を稼ぎやすく、長期に亘る本指標取引での収益を最大化しやすい、との個人的感触があります。当面の取引であまり魅力的なイベントではありません。

ご参考まで。

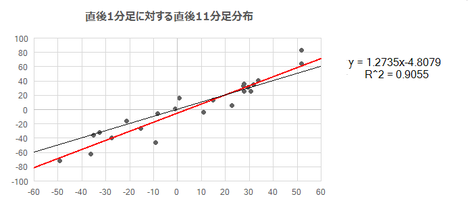

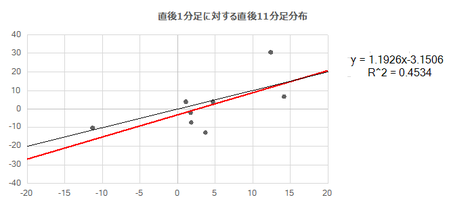

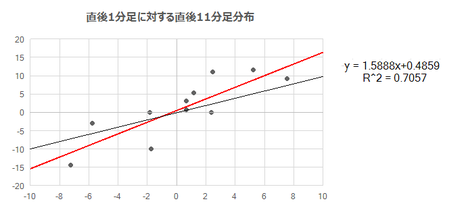

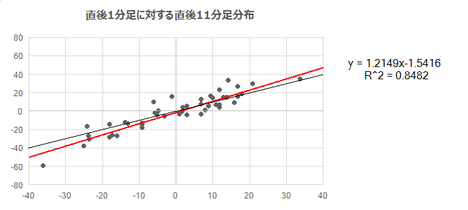

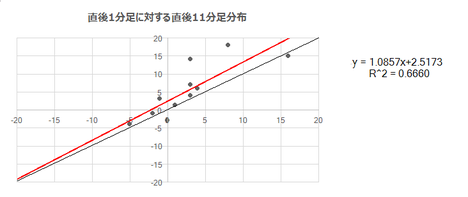

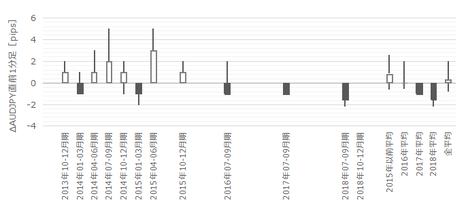

直後1分足値幅と直後11分足値幅の分布を下図に示します。

直後1分足値幅(x)に対する直後11分足値幅(y)は、回帰式(赤線)の傾きが0.91です。平均的には反応を伸ばさない指標です。

対角線(黒線)上下のドット分布もばらつきが大きく、直後1分足がどちら向きに反応しても、追撃・逆張りのどちらにすべきか方針を定めることができません。

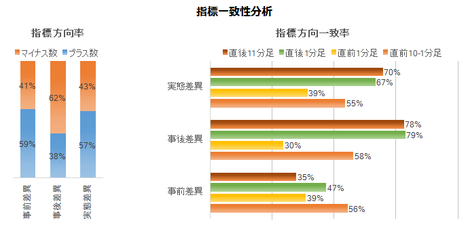

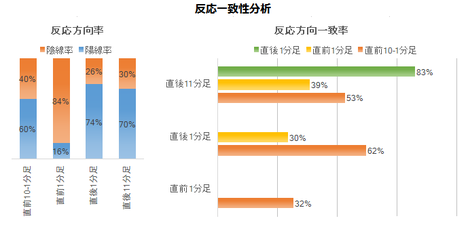

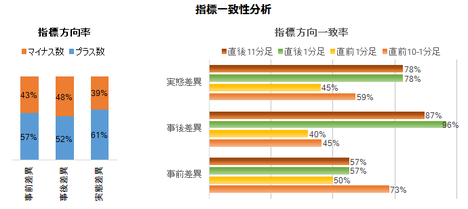

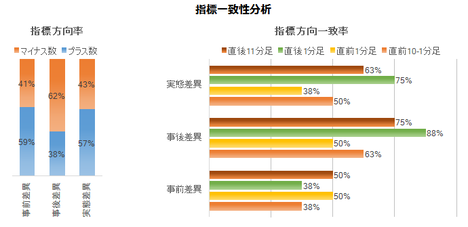

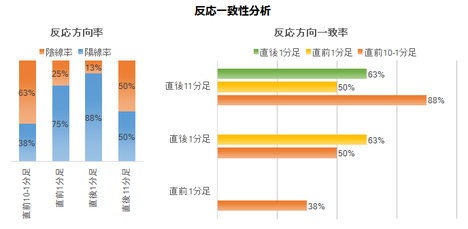

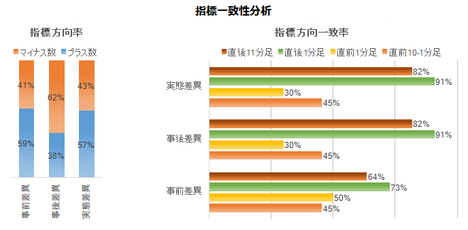

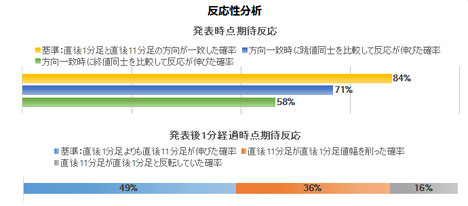

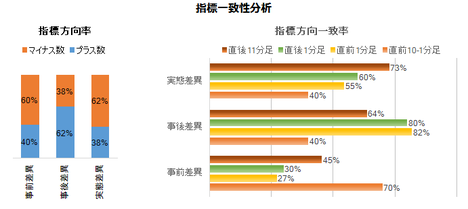

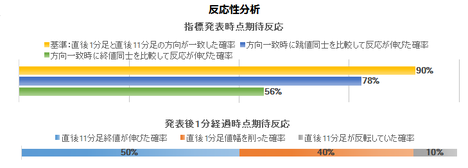

反応一致性分析 は、先に形成されたローソク足と後で形成されるローソク足の方向一致率を調べています。

発表後は発表前と逆方向に反応することの方が多いようです。直後11分足は、直前10-1分足との方向一致率が31%(不一致率69%)です。

その直後11分足は、過去陽線率が72%と偏りがあります。

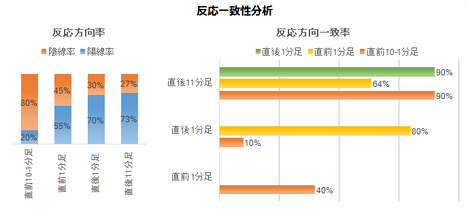

次に、 反応性分析 では、過去発表後に反応を伸ばしたか否かを調べています。

直後1分足と直後11分足との方向一致率は77%です。その77%の方向一致時だけに注目すると、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは80%です。発表直後には反応が伸びると信じるしかありません。指標発表後の反応が暫く伸び続けているのだから、初期反応方向を確認したら早期追撃開始です。

がしかし、指標発表から1分を経過しても、直後1分足終値を超えて直後11分足終値が伸びていたことは56%です。早期追撃開始で得たポジションは、直後1分足終値を超えて伸びたら、早めに利確した方が良さそうです。反応が伸びるかどうかは、声明文の文言をプロがどう捉えるかで決まります。これは予想が付きません。

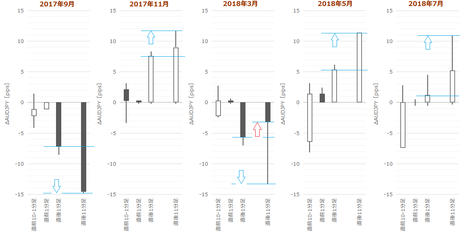

以下に過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示しながら、各期間の取引指針を示します。

下図は直前10-1分足の始値基準ローソク足です。この図は、2014年12月以降の「市場予想通り現状維持」だった月も、そうでなかった月も全て記載しています。

この期間の取引は勧めません 。

さて、このブログでの方法論に反して、1回のポジションで損小利大を狙う話をしておきます。

いま何も考えずに、前月が陽線ならロング、前月が陰線ならショート、と決めていたら、2015年2月〜2018年12月の間で、上図直前10-1分足では24勝18敗2回同値の成績だったはずです(=4勝3敗ペース)。

そして、直前10-1分足の過去平均値幅は3pipsです。4勝3敗ペースは4回?3pipsー3回?3pips=3pipsです。7か月でたった3pipsしか稼げないというのはひどすぎます。でも、4勝3敗ペースでトレンドフォローしている人なんて結構います。

こんな場面ではどうすれば良いでしょう。取引場面と期間を選ぶ意義はこういうときに生じます。

2.1項の表で、直後10-1分足の過去平均順跳幅(5pips)を超えていたこと(6pips以上)は頻度40%起こります。

もし、含益が6pipsに達したら利確しましょう。そんなことが起きるのは、オーダー方向が合っていたときのうち40%です。でも、含損が6pipsを超えても損切せずに、直前10-1分足終値まで待ちましょう。含損が6pipsに達することはオーダー方向が間違っていたときのうち40%です。この間違った40%でも、直前10-1分足終値まで待って損切すれば、損切は平均3pipsで済みます。

平均値幅3pipsしかない期間の勝敗ペースが4勝3敗(その差1勝分+3pipsの損益)しかなくても、こうして損小利大の取引を行えば、4勝のうち40%1.6勝分が6pips利確でき、3敗のうち40%が6pipsの損切にならず3pipsの損切で済みます。7回の勝負で3pipsしか稼げなかったハズが10pipsの収益ペースとなる訳です。損小利大の方法を定量的に求めれば、チャンスを伸ばす方法なので、収益ペースは3倍強にもなります。

では次に、チャンスを伸ばしてピンチに我慢するこのやり方の弱点はどこでしょう。

直前10-1分足の過去平均値幅3pipsの2倍超(7pips以上)となったことは、2.1項の分布表で頻度13%です。この13%の事例のうち、オーダー方向が間違っていたときに被害甚大となる訳です。場面と期間を選んでも、損小利大の取引を目指す以上、こうしたことは色々と姿を変えて起こるものです。

それが嫌なら、利確/損切を同値で行い、勝率だけに拘る方法に徹するべきです。

もし、個々のポジションの勝率でなく、一定期間・複数回のポジションで勝率が高く保てるようになったら、損小利大の取引を目指しても良いでしょう。但し、まずは場面と期間を選んでです。場面と期間さえ選べば損小利大の取引で、収益ペースをかつてより高く保てるようになったら、いつも損小利大の取引を目指せばよいのです。

実力かデータの裏付けのない初心者やアマチュアは、私のような人間のカモになるだけです。順序立てて上達を目指しましょう。

次に、下図は直前1分足の始値基準ローソク足です。下図は「市場予想通り現状維持」だったときだけです。

2015年4月と2015年11月の反応を見て下さい。直前1分足の過去平均跳幅は10pips、過去平均値幅は5pipsに対し、明らかに異常な動きをしています。

こんなことが起きたことがある発表では、この期間に取引しない方が無難です 。

参考までに「市場予想に反した」場合も含めた直前1分足の始値基準ローソク足を下図に示します。

政策変更が予想される時期(その月だけでない)の直前1分足は、桁外れの博奕打ちか、かなり分析に自信がある参加者が居ます(だって、発表1分前です)。そんな連中のせいで分速50pips以上でチャートが動くと、FX会社のスプレッドは一気に拡大してしまいます。

そして、下図は直後1分足の始値基準ローソク足です。

同じ縦軸尺度で、「市場予想に反した」月も載せてみましょう。

万が一にも、発表時刻を跨いだポジションで外したら大変です。RBAが政策変更したときの市場予想は、政策変更が行われることを過去50%しか当てていません。

指標発表時刻を跨ぐポジションを持つのは止めましょう 。

追撃は、直後1分足と直後11分足との方向一致率が77%で、その77%の方向一致時だけに注目すると、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは80%あることを覚えておきましょう。がしかし、指標発表から1分を経過しても、直後1分足終値を超えて直後11分足終値が伸びていたことは56%です。 さっと追撃して、さっと取引を終える のが、当面推奨できる取引方法です。

そうやってチャンスを待っていれば、いずれ大きく反応を伸ばす日も来るでしょう。

最後に、直後11分足の始値基準ローソク足を下図に示します。歯抜けしている月は「市場予想に反した」月です。

現在、あまり推奨できる取引方法はありません。

最近は、RBA総裁会見を待つ傾向が強いので、定時発表声明への反応への追撃はほどほどにしておいた方が良いでしょう。

本指標の特徴は以下の通りです。

以下の特徴を踏まえた取引を行うか、その日の値動きが異常なら取引を止めるかがベターな選択と考えています。少なくとも過去の傾向に反した取引方法は、長い目で見ると勝率をさげてしまいがちです。

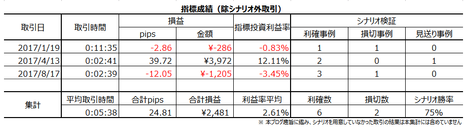

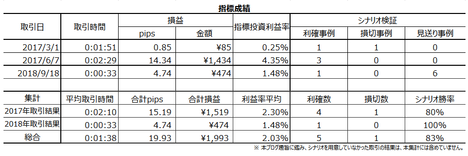

本発表時の成績は悪くありません。

※ 2019年3月4日最新版に差替

2019年の分析改定後は、発表後の追撃に絞った取引方針で臨むように変更し、定時発表前・発表時刻を跨ぐ取引は止めました。これは、今年を中国の経済情勢や豪中関係に懸念が高まっている時期と見込み、そのような時期に冒険的なポジションは危ないと判断してのことです。

臆病かも知れませんが、ぼろ儲けとぼろ負けは表裏一体です。ぼろ負けリスクがあるときにぼろ負けすることだけは避けることを優先し、その結果、儲けが少なくなっても良いのです。

過去傾向に基づく取引方針(分析成績)は〇15?2で的中率がかなり高く、実際の取引成績も15勝3敗とかなり高くなっています。それにも関わらず、過去10回の本発表時取引で100pipsも稼げていないのは、ぼろ負けリスクを回避したいからです。

RBAに限らず、中銀金融政策発表時というのは、サプライズが起きたときに極端に大きくチャートが動くので、気を付けましょう。

2019年個別記録先

※ 改訂:書式統一、最新データ反映、取引方針改訂:2019年2月4日

※ 2.1訂:?X節改訂:2019年3月4日

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

ーーー$€¥£A$ーーー

RBAとは オーストラリア準備銀行(Reserve Bank Of Australia) のことで、日本の日銀に相当します。RBAの金融政策は、金融政策決定理事会で決定されます。金融政策決定理事会は近年1月を除き毎月第1火曜日に実施されます。

リンク先の 発表事例 は声明メディアリリース版で、巻頭に結論(利率)から述べられます。

声明の文章構成はほぼ形式化しており、巻頭結論に続いて、世界経済、豪州経済、貿易・雇用・インフレ率・為替、に関する現状認識と見通しを示し、その見通しをRBAの金融政策がどう誘導するかの意思が最後に示されています。

貿易・雇用・インフレ率の見通しは、それら経済指標での取引の参考になります。

RBAは、2016年8月に現在の政策金利1.50%に引き下げた後、政策金利変更を行っていません。そして、 RBAは過去に市場予想を裏切った前科が豊富な中銀 です。

RBAが「市場予想通り現状維持」ではない決定を行ったことは、2015年以降5回あります。

- 2015年2月は市場予想に反して利下げ

- 2015年3月は市場予想に反して現状維持

- 2015年5月は市場予想通り利下げ

- 2016年5月は市場予想に反して利下げ

- 2016年8月は市場予想通り利下げ

注目すべき点は、市場予想通りの利下げを行ったことと、市場予想に反して利下げを行ったことが、ともに2回ずつあります。RBAが市場との対話を疎かにしているのか、エコノミストらが予想を当てにくい理由があるのかはわかりません。

ーーー$€¥£A$ーーー

本稿分析結果に基づく過去傾向を踏まえた取引方針は、以下の通りです。

- 発表後にさっと追撃開始し、数pips取れたらすぐに利確、です。

現在、この発表に注目するのは、もし声明で利上げや利下げ時期を示唆する文言があったとき大きく反応するので、そのときの追撃で稼ぐために待機、という他ありません。

上記本指標要点や過去傾向を踏まえた取引方針の論拠を以下に示します。

以下の特徴を踏まえた取引を行うか、その日の値動きが異常なら取引を止めるかがベターな選択と考えています。少なくとも過去の傾向に反した取引方法は、長い目で見ると勝率をさげてしまいがちです。

?T.指標分析

分析範囲は、2014年12月発表分〜2018年12月発表分のうち、結論が「市場予想通り現状維持」だった40回分です。既に各種確率が安定して一貫した傾向が見出せる標本数に達しています。

【1.1 指標推移】

2014年12月以降のRBA政策金利の推移を下図に示します。

ここ最近の政策結論は、「政策スタンスを変更しないことが経済の持続可能な成長と、インフレ目標を達成することに一致すると判断」し、政策金利の「現状維持」が継続しています。

では、以下にひとつずつRBA声明に沿った思考に頭を慣らしていきましょう

ーーー$€¥£A$ーーー

まず同じ期間の成長率(四半期GDP前年比)です。

先の政策金利の推移と見比べると、成長率が +2.0%付近・以下まで急減する(急減を予想する)と、RBAは利下げを行って対応 したことがわかります。上図四半期GDP前年比推移は、2017年1-3月期をボトム(+1.7%)に上昇基調に転じ、2018年4-6月期は+3.4%の直近ピークを形成しました。

過去には+3.0%以上が3期続いても、RBAは利上げを行いませんでした。

ーーー$€¥£A$ーーー

次にインフレ率です。

2010年以降の政策金利と四半期消費者物価指数前年比の関係は、『 豪州物価指標「四半期消費者物価指数」発表前後のAUDJPY反応分析 』の1.3.1項「RBA政策金利との対比」に詳述しています。

その結論は次の通りです。

RBAのインフレ目標は2〜3%です。RBAは、インフレ目標を逸脱したら直ぐに金利を変更するようなことはせず、金利を変更したら物価推移の変化を様子見します。そして、概ねインフレ目標に沿った金融政策をきちんと遂行しており、その結果、 RBAはインフレ目標付近での物価安定に成功 しています。

直近の四半期消費者物価指数前年比の推移は下図の通りです。

2016年4-6月期がボトム(+1.0%)、2017年1-3月期と2018年4-6月期がピーク(+2.1%)となっています。2017年以降はインフレ目標2%をやや下回る水準を中心に上下しています。

ボトムの時期に利下げを立て続けに行い、インフレ率が+1.5%付近で政策金利を2%に下げ、インフレ率が+1.0%で政策金利を1.5%に下げています。けれども、インフレ率が継続して+2.0%を超えておらず、次の政策方向が利上げと囁かれても利上げを実施していません。

ーーー$€¥£A$ーーー

最後に、利上げを論じるためには、雇用状況に無関心ではいられません。

失業率は5%付近まで改善しています。

このところ失業率は改善し続けており、直近の利下げ時期との特徴一致は見られません。

【1.2 指標分析結論】

- 成長率が+2.0%付近・以下まで急減する(急減を予想する)と、RBAは利下げを行って対応しています。一方、成長率が+3.0%が3期続いてもRBAは利上げを行っていません。

- RBAは、インフレ目標を2〜3%に設定しています。インフレ率が+1.5%付近で政策金利を2%に下げ、インフレ率が+1.0%で政策金利を1.5%に下げています。利上げを行うためには、安定してインフレ率が3%以上となる必要があるでしょう。

- 雇用は改善が続いており、RBA政策金利の方向を示唆する情勢ではありません。

?U.反応分析

分析は、反応程度の大きさだけを取り上げる方法と、反応方向だけを取り上げる方法と、それらを事前に示唆する予兆がないか、について行います。

分析範囲は、2014年12月発表分〜2018年12月発表分のうち、結論が「市場予想通り現状維持」だった40回分です。既に各種確率が安定して一貫した傾向が見出せる標本数に達しています。

【2.1 反応程度】

過去の 4本足チャート の各ローソク足の平均値と分布を下表に纏めておきます。

指標結果に最も素直に反応しがちな直後1分足順跳幅の平均は16pipsです。けれども下図をご覧ください。下図は直前10-1分足・直後1分足・直後11分足の値幅ですが、2018年以降はそれ以前に比べてかなり小さくなっています。

なぜか?

?T節「指標分析」記載の利上げ要件を満たしていないことが徐々に明らかになり、RBAが繰り返し表明していた「当面の利上げなし」が信憑性を得たためでしょう。

いま、各ローソク足始値で完璧な事前分析に基づきポジションをオーダーし、各ローソク足順跳幅の先端で完璧に利確できる完璧な取引ができたとします。それほど完璧な取引が行えたなら、1回の発表での4本のローソク足順跳幅で平均55pipsが稼げます。

当然、そんな完璧な分析も完璧な取引も不可能なので、1回の発表で狙うのはその2〜4割ぐらいにしておけば良いでしょう(11〜22pips)。2018年の反応は、その半分程度だったと見なせば、狙いは6〜11pipsしかありません。

その期間の動き全体の2〜4割しか狙わなければ、無理のない取引で勝率を稼ぎやすく、長期に亘る本指標取引での収益を最大化しやすい、との個人的感触があります。当面の取引であまり魅力的なイベントではありません。

ご参考まで。

【2.2 個別反応分析】

直後1分足値幅と直後11分足値幅の分布を下図に示します。

直後1分足値幅(x)に対する直後11分足値幅(y)は、回帰式(赤線)の傾きが0.91です。平均的には反応を伸ばさない指標です。

対角線(黒線)上下のドット分布もばらつきが大きく、直後1分足がどちら向きに反応しても、追撃・逆張りのどちらにすべきか方針を定めることができません。

【2.3 回数反応分析】

反応一致性分析 は、先に形成されたローソク足と後で形成されるローソク足の方向一致率を調べています。

発表後は発表前と逆方向に反応することの方が多いようです。直後11分足は、直前10-1分足との方向一致率が31%(不一致率69%)です。

その直後11分足は、過去陽線率が72%と偏りがあります。

次に、 反応性分析 では、過去発表後に反応を伸ばしたか否かを調べています。

直後1分足と直後11分足との方向一致率は77%です。その77%の方向一致時だけに注目すると、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは80%です。発表直後には反応が伸びると信じるしかありません。指標発表後の反応が暫く伸び続けているのだから、初期反応方向を確認したら早期追撃開始です。

がしかし、指標発表から1分を経過しても、直後1分足終値を超えて直後11分足終値が伸びていたことは56%です。早期追撃開始で得たポジションは、直後1分足終値を超えて伸びたら、早めに利確した方が良さそうです。反応が伸びるかどうかは、声明文の文言をプロがどう捉えるかで決まります。これは予想が付きません。

【2.4 反応分析結論】

- 最近はほとんど反応していません。RBAが声明で利上げ時期を示すか、本発表前の雇用統計で失業率が

5%を下回り始めるまでは、もし大きく動いたときに備えて追撃で数pipsだけ稼ぐつもりでいた方が良いでしょう。 - その追撃は、直後1分足と直後11分足との方向一致率が77%で、その77%の方向一致時だけに注目すると、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは80%あることを覚えておきましょう。がしかし、指標発表から1分を経過しても、直後1分足終値を超えて直後11分足終値が伸びていたことは56%です。さっと追撃して、さっと取引を終えるのが、当面推奨できる取引方法です。

そうやってチャンスを待っていれば、いずれ大きく反応を伸ばす日も来るでしょう。

?V.取引方針

以下に過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示しながら、各期間の取引指針を示します。

【3.1. 直前10-1分足】

下図は直前10-1分足の始値基準ローソク足です。この図は、2014年12月以降の「市場予想通り現状維持」だった月も、そうでなかった月も全て記載しています。

この期間の取引は勧めません 。

さて、このブログでの方法論に反して、1回のポジションで損小利大を狙う話をしておきます。

いま何も考えずに、前月が陽線ならロング、前月が陰線ならショート、と決めていたら、2015年2月〜2018年12月の間で、上図直前10-1分足では24勝18敗2回同値の成績だったはずです(=4勝3敗ペース)。

そして、直前10-1分足の過去平均値幅は3pipsです。4勝3敗ペースは4回?3pipsー3回?3pips=3pipsです。7か月でたった3pipsしか稼げないというのはひどすぎます。でも、4勝3敗ペースでトレンドフォローしている人なんて結構います。

こんな場面ではどうすれば良いでしょう。取引場面と期間を選ぶ意義はこういうときに生じます。

2.1項の表で、直後10-1分足の過去平均順跳幅(5pips)を超えていたこと(6pips以上)は頻度40%起こります。

もし、含益が6pipsに達したら利確しましょう。そんなことが起きるのは、オーダー方向が合っていたときのうち40%です。でも、含損が6pipsを超えても損切せずに、直前10-1分足終値まで待ちましょう。含損が6pipsに達することはオーダー方向が間違っていたときのうち40%です。この間違った40%でも、直前10-1分足終値まで待って損切すれば、損切は平均3pipsで済みます。

平均値幅3pipsしかない期間の勝敗ペースが4勝3敗(その差1勝分+3pipsの損益)しかなくても、こうして損小利大の取引を行えば、4勝のうち40%1.6勝分が6pips利確でき、3敗のうち40%が6pipsの損切にならず3pipsの損切で済みます。7回の勝負で3pipsしか稼げなかったハズが10pipsの収益ペースとなる訳です。損小利大の方法を定量的に求めれば、チャンスを伸ばす方法なので、収益ペースは3倍強にもなります。

では次に、チャンスを伸ばしてピンチに我慢するこのやり方の弱点はどこでしょう。

直前10-1分足の過去平均値幅3pipsの2倍超(7pips以上)となったことは、2.1項の分布表で頻度13%です。この13%の事例のうち、オーダー方向が間違っていたときに被害甚大となる訳です。場面と期間を選んでも、損小利大の取引を目指す以上、こうしたことは色々と姿を変えて起こるものです。

それが嫌なら、利確/損切を同値で行い、勝率だけに拘る方法に徹するべきです。

もし、個々のポジションの勝率でなく、一定期間・複数回のポジションで勝率が高く保てるようになったら、損小利大の取引を目指しても良いでしょう。但し、まずは場面と期間を選んでです。場面と期間さえ選べば損小利大の取引で、収益ペースをかつてより高く保てるようになったら、いつも損小利大の取引を目指せばよいのです。

実力かデータの裏付けのない初心者やアマチュアは、私のような人間のカモになるだけです。順序立てて上達を目指しましょう。

【3.2 直前1分足】

次に、下図は直前1分足の始値基準ローソク足です。下図は「市場予想通り現状維持」だったときだけです。

2015年4月と2015年11月の反応を見て下さい。直前1分足の過去平均跳幅は10pips、過去平均値幅は5pipsに対し、明らかに異常な動きをしています。

こんなことが起きたことがある発表では、この期間に取引しない方が無難です 。

参考までに「市場予想に反した」場合も含めた直前1分足の始値基準ローソク足を下図に示します。

政策変更が予想される時期(その月だけでない)の直前1分足は、桁外れの博奕打ちか、かなり分析に自信がある参加者が居ます(だって、発表1分前です)。そんな連中のせいで分速50pips以上でチャートが動くと、FX会社のスプレッドは一気に拡大してしまいます。

【3.3 直後1分足】

そして、下図は直後1分足の始値基準ローソク足です。

同じ縦軸尺度で、「市場予想に反した」月も載せてみましょう。

万が一にも、発表時刻を跨いだポジションで外したら大変です。RBAが政策変更したときの市場予想は、政策変更が行われることを過去50%しか当てていません。

指標発表時刻を跨ぐポジションを持つのは止めましょう 。

追撃は、直後1分足と直後11分足との方向一致率が77%で、その77%の方向一致時だけに注目すると、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは80%あることを覚えておきましょう。がしかし、指標発表から1分を経過しても、直後1分足終値を超えて直後11分足終値が伸びていたことは56%です。 さっと追撃して、さっと取引を終える のが、当面推奨できる取引方法です。

そうやってチャンスを待っていれば、いずれ大きく反応を伸ばす日も来るでしょう。

【3.4 直後11分足】

最後に、直後11分足の始値基準ローソク足を下図に示します。歯抜けしている月は「市場予想に反した」月です。

現在、あまり推奨できる取引方法はありません。

【3.5 方針結論】

- 発表後にさっと追撃開始し、数pips取れたらすぐに利確、です。

現在、この発表に注目するのは、もし声明で利上げや利下げ時期を示唆する文言があったとき大きく反応するので、そのときの追撃で稼ぐために待機、という他ありません。

最近は、RBA総裁会見を待つ傾向が強いので、定時発表声明への反応への追撃はほどほどにしておいた方が良いでしょう。

?W.分析結論

本指標の特徴は以下の通りです。

以下の特徴を踏まえた取引を行うか、その日の値動きが異常なら取引を止めるかがベターな選択と考えています。少なくとも過去の傾向に反した取引方法は、長い目で見ると勝率をさげてしまいがちです。

- 当面はそんなことがないと考えていますが、忘れてはならないのは、RBAが過去に市場予想に反して政策金利を変更したことが50%ある点です。

もし、市場予想に反して利上げが行われた場合、瞬時にチャートが陽線側に跳ねる、と予想されます。そして、過去には直前1分足が爆発的に跳ねたことも複数回あります。がしかし、直前1分足が大きく跳ねても、それが直後1分足の方向や程度を示唆していたとは言えません。

?X.取引成績

本発表時の成績は悪くありません。

※ 2019年3月4日最新版に差替

2019年の分析改定後は、発表後の追撃に絞った取引方針で臨むように変更し、定時発表前・発表時刻を跨ぐ取引は止めました。これは、今年を中国の経済情勢や豪中関係に懸念が高まっている時期と見込み、そのような時期に冒険的なポジションは危ないと判断してのことです。

臆病かも知れませんが、ぼろ儲けとぼろ負けは表裏一体です。ぼろ負けリスクがあるときにぼろ負けすることだけは避けることを優先し、その結果、儲けが少なくなっても良いのです。

過去傾向に基づく取引方針(分析成績)は〇15?2で的中率がかなり高く、実際の取引成績も15勝3敗とかなり高くなっています。それにも関わらず、過去10回の本発表時取引で100pipsも稼げていないのは、ぼろ負けリスクを回避したいからです。

RBAに限らず、中銀金融政策発表時というのは、サプライズが起きたときに極端に大きくチャートが動くので、気を付けましょう。

以上

2019年個別記録先

※ 改訂:書式統一、最新データ反映、取引方針改訂:2019年2月4日

※ 2.1訂:?X節改訂:2019年3月4日

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

2019年01月26日

豪州物価指標「四半期消費者物価指数(CPI)」発表前後のAUDJPY反応分析(3訂版)

本稿は、過去の本指標結果と反応方向の関係を分析することによって、 本指標発表前後のAUDJPY取引

に役立つ特徴を見出すことがテーマです。

豪州消費者物価指数(CPI:Consumer Price Index)は、 オーストラリア統計局(ABS:Australian Bureau of Statistics) が四半期毎の翌月か翌々月(1か2月・4か5月・7か8月・10か11月)に、8つの州都の加重平均値を発表しています。

発表事例 を参照頂くとわかるように、一行目は前期比と前年比の総合値です。これら総合値とは別に、分析用に季節調整値、刈込値、中央値も発表されています。がしかし、 反応方向への影響力を考慮すると、一行目の季節調整前の前期比と前年比だけ注目 していれば良いでしょう。

内訳は、食品及びノンアルコール飲料、アルコール及びタバコ、被服、住居、家庭用のモノとサービス、健康、運輸、通信、娯楽及び文化、教育、保険及び金融サービス、となっています。部分的には妙な区分な気がする点もありますが、気にしても仕方ありません。そんなことより、特定の内訳値が反応方向に影響力が一貫して強い、といった傾向が見当たらないことを知っておけば十分です。そもそも、内訳分野毎の加重平均の重み付けまで把握しない限り、特定の分野の変化の大小を論じても無意味です。

本指標は、多くの豪州重要経済指標が変化する方向を先行して発表するため重要 です。

例えば、豪州物価統計は四半期ごとに発表され、本指標→輸入物価指数→卸売物価指数、の順に発表されます。これら前期比の上昇/下降は、それぞれ方向一致率が60〜70%程度と緩やかに同期しています。

また、本指標と住宅価格指数の前期比の上昇/下降は、前者が後者に対し時差1四半期で先行しています(本指標が改善/悪化した四半期後に住宅価格指数が改善/悪化)。

更に、本指標はRBAの政策金利決定理由のひとつであり、RBAが2010年以降にインフレ目標逸脱を長期に亘って放置していなかったという点で、本指標前年比はRBA金融政策変更に先行しています。RBAのインフレ目標は2〜3%です。

本稿分析結果に基づく過去傾向を踏まえた取引方針は、以下の通りです。

本指標発表直後の反応方向は、前期比か前年比のどちらか一方に注目すれば、市場予想に対する良し悪しに素直に反応します。そして、非常に不愉快なことに、直前1分足が大きく跳ねたときは、それが直後1分足の方向を示唆している可能性があります。

何が不愉快かと言えば、大口の取引参加者があたかも発表前に発表後の反応方向を予見しているようにチャートを動かすように見えるのは、何も知らずに取引する我々が著しく不利に思える点です。

反応程度は豪州指標で最も大きく、特にRBAの金融政策が見直される可能性が生じると極端に大きくなります。現在はそういう可能性が低いため、反応は小さい時期にあたるものの、それでも指標発表直に25pips前後跳ねています。

直後1分足値幅(跳幅ではない)が30pipsに達したら追撃です。本指標の抜けたら追うべき閾値は、直後1分足値幅30pipsです。

具体的には次の方法での取引を提案します。

上記本指標要点や過去傾向を踏まえた取引方針の論拠を以下に示します。

以下の特徴を踏まえた取引を行うか、その日の値動きが異常なら取引を止めるかがベターな選択と考えています。少なくとも過去の傾向に反した取引方法は、長い目で見ると勝率をさげてしまいがちです。

指標分析範囲は、2013年1-3月期集計分〜2018年7-9月期集計分(同年10月発表分)の23回分です。そろそろ各種確率が安定し始めて一貫した傾向が見出せる標本数に達しつつあります。

以下、事前差異(=市場予想ー前回結果)と事後差異(=発表結果ー市場予想)と実態差異(発表結果ー前回結果)の関係を多用します。差異がプラスのとき陽線・マイナスのとき陰線と対応していれば、反応が素直だと言うことにします。

発表結果は定時発表値を用い、後日修正されても以下に反映していません。CPIの推移そのものに関心がある訳でなく、発表時点の反応に関心があるためです。

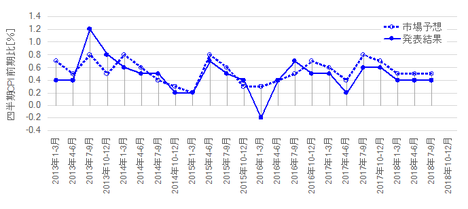

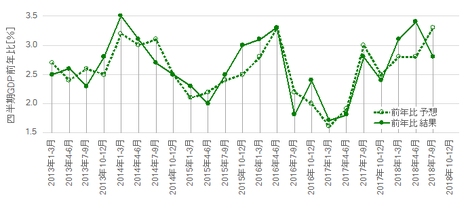

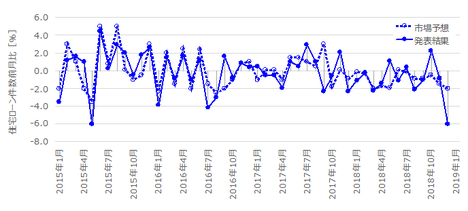

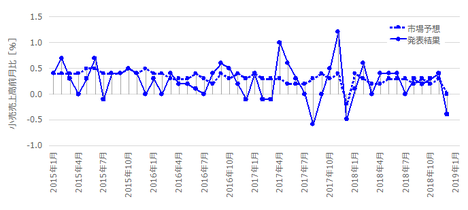

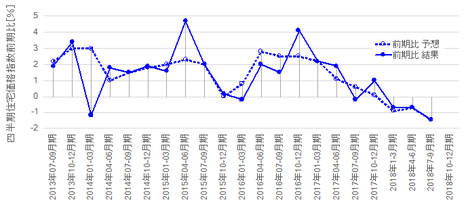

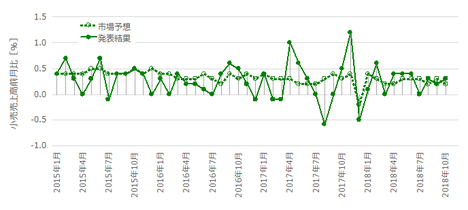

2013年以降のCPI前期比と前年比の推移を下図に示します。

この期間の前期比平均値は+0.47%、前年比平均値は+1.93% です。

直近の発表結果は市場予想を続けざまに下回っています。前期比は8四半期続けて、前年比は前々回まで7四半期続けて、市場予想が発表結果を上回り続けるという状況は異常なことです。何か、市場予想を行うエコノミストらが物価上昇幅を過大評価しかねない原因があるのでしょう。

例えば、その中間時期である一昨年2017年12月5日のRBA声明では「事業状況や稼働率が向上しており、非鉱山事業の投資は改善して見通しも以前よりも良くなっており、経済が強まるにつれてインフレが徐々に上昇していくと予想」との見解が示されています。

そして、1.3.2項に後掲するように、輸入物価指数が2016年1-3月期を底に、その後は上昇基調と見なせる推移となっています。

市場予想が高めとなっているのは、このあたりのことが原因なのでしょう。

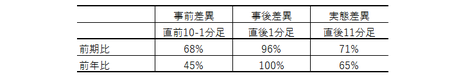

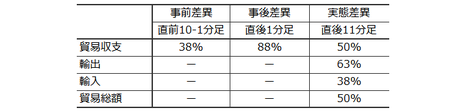

下表は、前期比と前年比の各差異と各ローソク足の方向一致率を調べた結果です。

前期比・前年比ともに事後差異との一致率は高くても、事前差異・実態差異との一致率は低いようです。

事前判別式は、

とします。このとき、この式の解の符号(プラスで陽線、マイナスで陰線に対応)と直前10-1分足の方向一致率は58%です。

前回結果に対する市場予想が改善/悪化していても、指標発表前のローソク足の方向との相関は弱い ことがわかります。

事後差異判別式は、

とします。このとき、この式の解の符号と直後1分足の方向一致率は73%です。

事前コンセンサス(市場予想)に対する発表結果の良し悪しには、発表直後のローソク足が素直に反応 します。

先述の通り、前期比であれ前年比であれ、それぞれ単独の事後差異と直後1分足は方向一致率が71%です。がしかし、前期比と前年比を含む事後差異判別式を求めると、前年比の係数符号がマイナスとなってしまいます。この式で前年比の係数符号をプラスにすると方向一致率は68%へと僅かに下がってしまいます。

ここで注意が必要です。

複数の項目を含む事後差異判別式は、直後1分足との方向一致率が高くなるように係数を選んでいます。けれども、もし前期比事後差異が0なら、上式では事後差異判別式の符号は前年比事後差異の符号と逆になってしまいます。けれども先述の通り、前年比だけの事後差異と直後1分足とは71%の方向一致率です。

よって、前期比か前年比の事後差異が0のときは、0でない方の事後差異と直後1分足の方向一致率が71%、前期比も前年比も0でなないときは、直後1分足は上の事後差異判別式の方向、ということになります。

ややこしくて申し訳ありません。

最後に、実態差異判別式を

とします。このとき、この式の解の符号と直後11分足の方向一致率は67%です。

前回結果に対する発表結果の良し悪しに、直後11分足は3回に2回素直に反応 します。

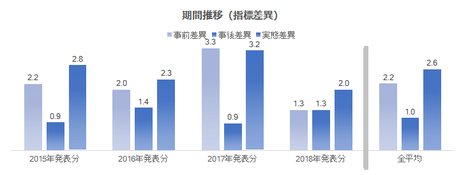

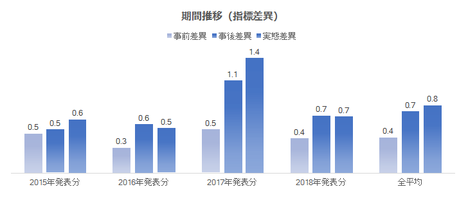

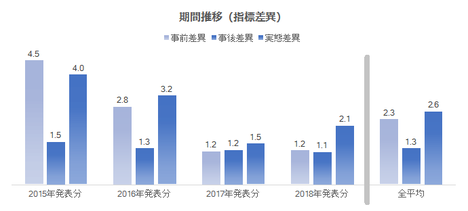

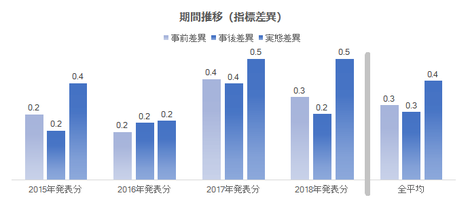

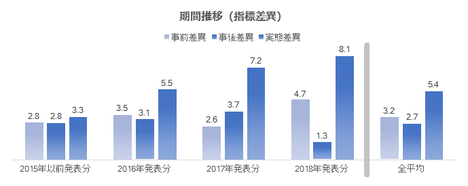

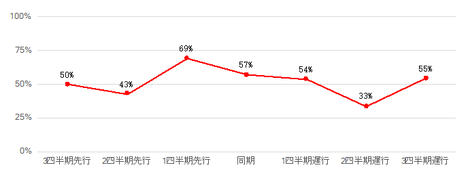

参考までに、各差異判別式の解の期間毎の平均値と全平均値を下図に示します。この図では、反応の方向を無視して大きさだけを比べるため、データは絶対値の平均値を用いています。絶対値というのは、例えば−1も1も大きさを1と見なすことです。

年によって各差異の大小関係が変化しています。これは、市場予想の精度が安定していないということです。原因は、先の前期比の過去推移のグラフをご覧ください。市場予想は前期よりせいぜい0.4%しかブレないのに、実際の前期比発表結果は前期より0.4%以上ブレたことが過去23回のうち6回もあるためです。

RBAはインフレ目標を2〜3%に設定しています。このインフレ目標は年率なので、CPI前年比と対比しないといけません。

少し期間を長くとり、2010年以降の政策金利とCPI前年比の推移を下図に示します。

確かに、CPI前年比が3%を超える/超えそうになるとRBAは利上げするか様子見をし、CPI前年比が2%を下回ると利下げするか様子見をしているようです。RBAは、インフレ目標を逸脱したら直ぐに金利を変更するようなことはしないにせよ、少し長い視点で眺めれば 概ねインフレ目標に沿った金融政策を遂行 し、その結果、物価安定に成功しているように見えます。

こうした実績面からRBAの金融政策が評価されるなら、本指標への反応は、前年比>前期比、となってもよさそうです。がしかし、実際は1.2項の表に示した通り、 指標結果の良し悪しに最も素直に反映する直後1分足順跳幅は、前期比も前年比も方向に関する影響力は同じです 。

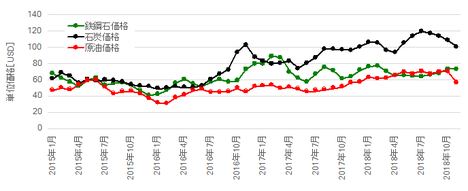

本指標(CPI)と、輸入物価指数・卸売物価指数(PPI)の前期比を一覧プロットしたものが下図です。各物価指数の振幅が大きく異なるため、比較を容易にするためにPPIとCPIは発表値を5倍してプロットしています。

大きく見れば、これら3つの物価指数は増減方向が同期しています。きちんと増減方向の一致率を求め、下表に整理しておきます。

以下しばらく、輸入物価指数をA、卸売物価指数をB、消費者物価指数をC、と記します。

上表では、このブログのルールに基づき実態差異が0だった月はカウントしていません。その結果、分析対象期間の有効判定数は、例えばCだと15回しかありません。そして、CとAの方向一致判定は13回、そのうちAとCの方向一致数は8回、と読みます。

これら3つの物価指標発表は、C→A→B、の順に行われます。よって、CとAの結果を見てからBの発表に臨めば、Bの方向を外すことは少なくなるでしょう。実際、Bの実態差異方向と直後1分足の過去の方向一致率は75%です。

Bは、指標結果が前月より改善するか悪化するかを的中すれば、指標発表直前にポジションをオーダーし、直後1分足終値までにポジションを解消すれば勝率75%です

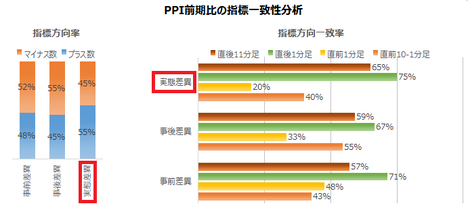

Bの卸売物価指数前期比の指標一致性分析を下図に示しておきます。

最初に発表されるCPI前期比実態差異を参考にし、次に発表される輸入物価指数前期比実態差異が、もし方向一致していたら迷うことありません。最後に発表されるPPI前期比実態差異の方向は71%以上の期待的中率がアテにできます。そして、PPI発表直後の反応方向は、実態差異方向と過去75%一致しています。

参考までに、本稿と同じ分析対象期間におけるPPIの過去平均順跳幅/同値幅は6pips/4pipsです。

詳細は『 豪州物価指標「四半期住宅価格指数」発表前後のAUDJPY反応分析 』の1.3.2項に記載しているので、そちらを参照願います。

結論は、 四半期CPI前期比実態差異と四半期住宅価格指数前期比実態差異は、時差1四半期で前者が後者を先行示唆 している可能性があります(期待的中率69%)。

発表順序で言えば、住宅価格指数→消費者物価指数なので、これも本指標発表前に本指標結果の良し悪しを知る術になりません。

分析は、反応程度の大きさだけを取り上げる方法と、反応方向だけを取り上げる方法と、それらを事前に示唆する予兆がないか、について行います。

本指標の指標分析範囲は、2013年1-3月期集計分〜2018年7-9月期集計分(同年10月発表分)の23回分です。もし一貫した傾向があるなら、完璧ではないにせよ、傾向を見出すには十分な調査数に達しています。

2013年以降の 4本足チャート の各ローソク足の平均値と分布を下表に纏めておきます。

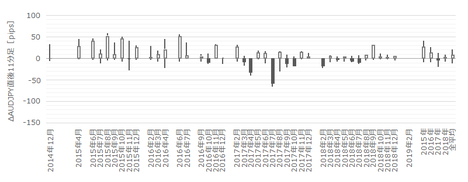

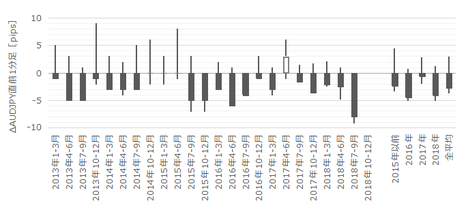

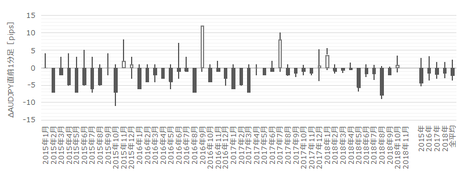

指標結果に最も素直に反応しがちな直後1分足跳幅の平均は39pipsに達しています。けれども下図をご覧ください。下図は直前10-1分足・直後1分足・直後11分足の値幅ですが、2017年以降はそれ以前に比べて極端に小さくなっています。

原因ははっきりしています。

RBA(豪中銀)は2016年8月の利下げを最後にその後1.5%の政策金利を変更していません。 金融政策変更の予定・予感がなければ、物価指数への反応は、半減どころか1/3や1/4まで小さくなってしまった ことがわかります。

この1/3や1/4という数字は目安になります。

参考までに、2017年と2018年発表分の 4本足チャート の各ローソク足の平均値を下表に纏めておきます。

最近は反応が小さいとは言え、RBA金融政策変更時を除けば、豪州経済指標で平均的に最も大きく反応 しています。

いま、各ローソク足始値で完璧な事前分析に基づきポジションをオーダーし、各ローソク足順跳幅の先端で完璧に利確できる完璧な取引ができたとします。それほど完璧な取引が行えたなら、1回の発表での4本のローソク足順跳幅で平均67pipsが稼げます。

当然、そんな完璧な分析も完璧な取引も不可能なので、1回の発表で狙うのはその2〜4割ぐらいにしておけば良いでしょう(13〜27pips)。その期間の動き全体の2〜4割しか狙わなければ、無理のない取引で勝率を稼ぎやすく、長期に亘る本指標取引での収益を最大化しやすい、との個人的感触があります。

ご参考まで。

個別反応分析は、勝率よりも期待値を重視して取引するための分析です。合理的とは言えるものの、例え連敗が続いてもずっと同じやり方で取引を続ける不屈さが必須です。

多くの指標では、事後差異と直後1分足の方向一致率が高くなりがちなことがわかっています。けれども、方向こそ一致しがちでも、事後差異の大きさと直後1分足値幅が比例的になる指標は少ないことがわかっています。

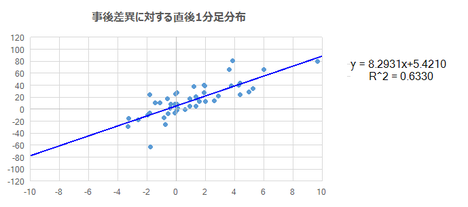

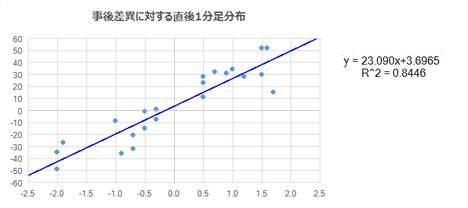

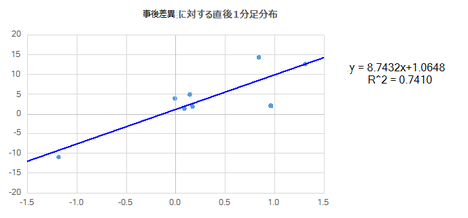

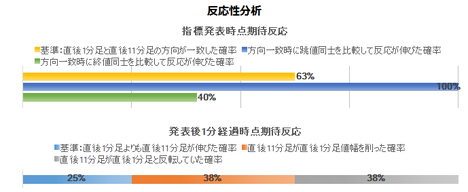

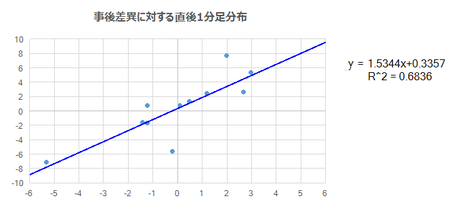

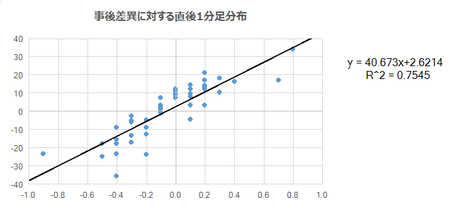

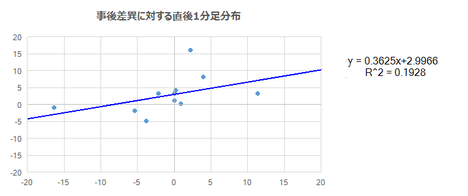

事後差異判別式の解(横軸)と直後1分足終値(縦軸)の関係と、直後1分足終値(横軸)と直後11分足終値(縦軸)の関係を下図に示します。前者が初期反応、後者がその後の伸びを示します。

事後差異の大きさと直後1分足の大きさは、回帰線(青線)を参考にできません。相関係数が低いため、ドットの位置を直接グラフから読み取る限り、

となっています。

けれども、直後1分足の方向さえ決まれば、その後10分間は直後1分足と同じ方向に反応を伸ばします。相関係数も0.88とかなり高く、平均的に直後1分足よりも直後11分足は値幅を16%伸ばしています。

本指標発表直後の反応は、事後差異判別式の解が△0.5〜0の間だったときを除き、素直な方向に反応します。がしかし、事後差異判別式の解の大きさと直後1分足の値幅には相関がありません。けれども、初期反応方向さえわかれば、その後は同じ方向に反応を伸ばしがちです。

本指標の影響力は発表後11分以上に亘ります 。

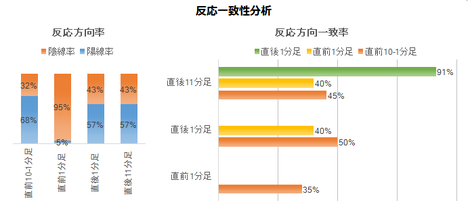

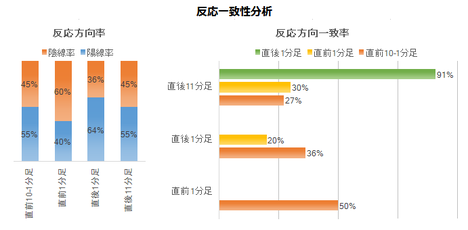

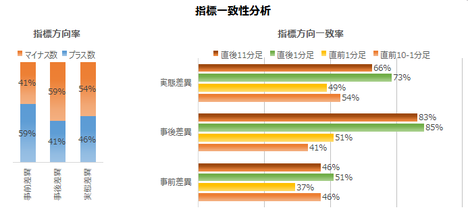

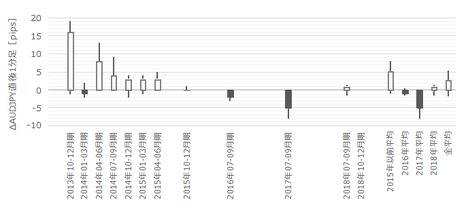

指標一致性分析 は、各差異と反応方向の一致率を調べています。 反応一致性分析 は、先に形成されたローソク足と後で形成されるローソク足の方向一致率を調べています。

方向率は、各差異に偏りが目立ち、直前1分足も過去陰線率が86%と偏りが目立ちます。各差異への偏りは、直近の7・8四半期の市場予想が高めになっていたことが影響しています。その結果、方向一致率は指標発表後に事前差異と逆方向に反応することが多いようです。

そして、直後1分足は事後差異との方向一致率が73%と素直で、直前10-1分足との方向一致率が21%(不一致率79%)となっています。

本指標は、発表前に取引参加者が発表後の反応方向を概ね正しく予想している可能性があります 。それなのに、自分だけがそのクセに乗じないのは愉快ではありません。

次に、過去発表後に反応を伸ばしたか否かを 反応性分析 で調べます。

直後1分足と直後11分足との方向一致率は78%です。その78%の方向一致時だけに注目すると、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことも78%です。

指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、 指標発表後に反応方向を確認したら、追撃は早期開始 です。

そして、指標発表から1分を経過しても、直後1分足終値を超えて直後11分足終値が伸びていたことは61%あります。直後1分足と直後11分足の方向が一致していたときに限れば、その期待的中率は78%に高まります。

発表から1分を過ぎても順張りでの追撃が適切で、反応が大きいからと言って逆張りは避けた方が良い でしょう。

以下に過去の直前10-1分足・直前1分足・直後1分足・直後11分足の 始値基準ローソク足 を示し、それぞれの期間の取引方針を纏めておきます。

下図は直前10-1分足の始値基準ローソク足です。

2017年以降の直前10-1分足の過去平均順跳幅は5pips、同値幅は4pipsです。過去陽線率は53%、事前差異との方向一致率は58%です。

この期間は取引を見合わせます 。

次に、下図は直前1分足の始値基準ローソク足です。

2017年以降の発表時、2016年10-12月集計分と2017年4-6月集計分を除いた直前1分足の過去平均順跳幅は4pips、同値幅は2pipsです。

上図からわかるように 危ないので、この期間は取引しない方が良い でしょう。

そして、下図は直後1分足の始値基準ローソク足です。

2017年以降の直後1分足の過去平均順跳幅は25pips、同値幅は18pipsです。事後差異の過去マイナス率は73%、直後1分足の過去陰線率は57%です。そして、直前1分足と直後1分足の方向一致率は21%(不一致率79%)です。

一方、直前1分足が10pips以上跳ねたことは過去5回(頻度22%)あります。この5回の直後1分足が跳ねた方向と直後1分足値幅方向は4回(80%)一致しています。

かなりの確度で指標発表後の反応方向を正しく予見できている参加者が居る可能性があります。但し、この5回のうち外した1回は、直前1分足が陰線側に20pipsも跳ねたのに、直後1分足は陽線側に61pips跳ねています。このサインが騙しだったときの痛手は激痛になる恐れがあります。

さて、 直前1分足の動きに注目しましょう。もし、直前1分足が10pips以上跳ねたら指標発表直前に同じ方向にオーダーし、それ未満しか跳ねなかったら直前1分足値幅方向を見切って逆方向にオーダーします。利確/損切は、発表直後の跳ねで行います 。

このポジションは、相応の覚悟か、中長期の確率再現性を信じてずっと同じ方針で継続する意思が必要です。

同時に、直後1分足や直後11分足は、事前差異との方向一致率が各30%・26%(不一致率70%・74%)です。 指標発表直前に事前差異と逆方向にオーダーし、利確/損切の目安を最近の直後1分足順跳幅平均値の25pipsとしておきましょう 。

このポジションは、上述の直前1分足が示唆する方向と同じならオーダーせず、逆なら両建てとなってもオーダーをします。

指標発表後は、直後1分足と直後11分足との方向一致率は78%です。その78%の方向一致時だけに注目すると、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことも78%です。

指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、 指標発表後に反応方向を確認したら、追撃は早期開始 です。

最後に、直後11分足の始値基準ローソク足を下図に示します。

2017年以降の直後11分足の過去平均順跳幅は30pips、同値幅は19pipsです。

直後1分足値幅が30pips以上だったことは過去11回あります(頻度48%)。何と、この11回のうち10回(91%)は、直後1分足値幅より直後11分足値幅が反応を伸ばしています。全ての場合における直後1分足値幅と直後11分足値幅とでは、反応を伸ばしたことが61%なので、直後1分足値幅が大きいときほどその後も反応を伸ばすと言えます。

よって、 直後1分足値幅が30pips付近にも達していたら、すぐに再追撃を開始し利確/損切の目安を10pipsとします。けれども、大きく反応しているときは大きな戻しが起きることもあります。もし、直後1分足値幅が30pips以上なら半値戻しでナンピンし、利確/損切の目安を少し大きくしておきましょう。但し、50pipsの含損を抱えたら損切です 。

本指標の特徴は以下の通りです。

以下の特徴を踏まえた取引を行うか、その日の値動きが異常なら取引を止めるかがベターな選択と考えています。少なくとも過去の傾向に反した取引方法は、長い目で見ると勝率をさげてしまいがちです。

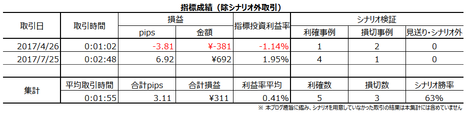

取引成績は、この分析に記載方針に沿って実際に取引を行った結果だけを纏めています。実際に取引した結果以外は、例え事前方針が妥当だったとしてもここには含みません。また、事前方針に挙げていない取引(方針外取引)の成績は含めません。

実際の取引は、例え結果的に陽線だったとしても終値1秒前まで長い陰線側へのヒゲをずっと形成していたりします。そういった場合、事前のその期間の取引方針がロングが正解かショートが正解かわかりません。実際の取引で利確できたか損切せざるを得なかったかだけが公平な判定基準だと言えます。そして、方針外取引をここに含めると、事前分析の有効性が後日検証できなくなってしまいます。

取引方針の記述を、勝ちやすく・分析結果を誤解しにくく・自己裁量部分がわかるように、進歩・改善していくしかありません。記述はがんじがらめ過ぎても取引がうまくいきません。その兼ね合いが難しいので、試行錯誤しています。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

ーーー$€¥£A$ーーー

豪州消費者物価指数(CPI:Consumer Price Index)は、 オーストラリア統計局(ABS:Australian Bureau of Statistics) が四半期毎の翌月か翌々月(1か2月・4か5月・7か8月・10か11月)に、8つの州都の加重平均値を発表しています。

発表事例 を参照頂くとわかるように、一行目は前期比と前年比の総合値です。これら総合値とは別に、分析用に季節調整値、刈込値、中央値も発表されています。がしかし、 反応方向への影響力を考慮すると、一行目の季節調整前の前期比と前年比だけ注目 していれば良いでしょう。

内訳は、食品及びノンアルコール飲料、アルコール及びタバコ、被服、住居、家庭用のモノとサービス、健康、運輸、通信、娯楽及び文化、教育、保険及び金融サービス、となっています。部分的には妙な区分な気がする点もありますが、気にしても仕方ありません。そんなことより、特定の内訳値が反応方向に影響力が一貫して強い、といった傾向が見当たらないことを知っておけば十分です。そもそも、内訳分野毎の加重平均の重み付けまで把握しない限り、特定の分野の変化の大小を論じても無意味です。

本指標は、多くの豪州重要経済指標が変化する方向を先行して発表するため重要 です。

例えば、豪州物価統計は四半期ごとに発表され、本指標→輸入物価指数→卸売物価指数、の順に発表されます。これら前期比の上昇/下降は、それぞれ方向一致率が60〜70%程度と緩やかに同期しています。

また、本指標と住宅価格指数の前期比の上昇/下降は、前者が後者に対し時差1四半期で先行しています(本指標が改善/悪化した四半期後に住宅価格指数が改善/悪化)。

更に、本指標はRBAの政策金利決定理由のひとつであり、RBAが2010年以降にインフレ目標逸脱を長期に亘って放置していなかったという点で、本指標前年比はRBA金融政策変更に先行しています。RBAのインフレ目標は2〜3%です。

ーーー$€¥£A$ーーー

本稿分析結果に基づく過去傾向を踏まえた取引方針は、以下の通りです。

本指標発表直後の反応方向は、前期比か前年比のどちらか一方に注目すれば、市場予想に対する良し悪しに素直に反応します。そして、非常に不愉快なことに、直前1分足が大きく跳ねたときは、それが直後1分足の方向を示唆している可能性があります。

何が不愉快かと言えば、大口の取引参加者があたかも発表前に発表後の反応方向を予見しているようにチャートを動かすように見えるのは、何も知らずに取引する我々が著しく不利に思える点です。

反応程度は豪州指標で最も大きく、特にRBAの金融政策が見直される可能性が生じると極端に大きくなります。現在はそういう可能性が低いため、反応は小さい時期にあたるものの、それでも指標発表直に25pips前後跳ねています。

直後1分足値幅(跳幅ではない)が30pipsに達したら追撃です。本指標の抜けたら追うべき閾値は、直後1分足値幅30pipsです。

具体的には次の方法での取引を提案します。

- 直前1分足が10pips以上跳ねたら指標発表直前に同じ方向にオーダーし、それ未満しか跳ねなかったら直前1分足値幅方向を見切って逆方向にオーダーします。利確/損切は、発表直後の跳ねで行います。

- 指標発表直前に事前差異と逆方向にオーダーし、利確/損切の目安を最近の直後1分足順跳幅平均値の25pipsとしておきましょう。

このポジションは、上述の直前1分足が示唆する方向と同じならオーダーせず、逆なら両建てとなってもオーダーをします。 - 指標発表後に反応方向を確認したら、追撃は早期開始です。

- 直後1分足値幅が30pips付近にも達していたら、すぐに再追撃を開始し利確/損切の目安を10pipsとします。けれども、大きく反応しているときは大きな戻しが起きることもあります。もし、直後1分足値幅が30pips以上なら半値戻しでナンピンし、利確/損切の目安を少し大きくしておきましょう。但し、50pipsの含損を抱えたら損切です。

上記本指標要点や過去傾向を踏まえた取引方針の論拠を以下に示します。

以下の特徴を踏まえた取引を行うか、その日の値動きが異常なら取引を止めるかがベターな選択と考えています。少なくとも過去の傾向に反した取引方法は、長い目で見ると勝率をさげてしまいがちです。

?T.指標分析

指標分析範囲は、2013年1-3月期集計分〜2018年7-9月期集計分(同年10月発表分)の23回分です。そろそろ各種確率が安定し始めて一貫した傾向が見出せる標本数に達しつつあります。

以下、事前差異(=市場予想ー前回結果)と事後差異(=発表結果ー市場予想)と実態差異(発表結果ー前回結果)の関係を多用します。差異がプラスのとき陽線・マイナスのとき陰線と対応していれば、反応が素直だと言うことにします。

【1.1 指標推移】

発表結果は定時発表値を用い、後日修正されても以下に反映していません。CPIの推移そのものに関心がある訳でなく、発表時点の反応に関心があるためです。

ーーー$€¥£A$ーーー

2013年以降のCPI前期比と前年比の推移を下図に示します。

この期間の前期比平均値は+0.47%、前年比平均値は+1.93% です。

直近の発表結果は市場予想を続けざまに下回っています。前期比は8四半期続けて、前年比は前々回まで7四半期続けて、市場予想が発表結果を上回り続けるという状況は異常なことです。何か、市場予想を行うエコノミストらが物価上昇幅を過大評価しかねない原因があるのでしょう。

例えば、その中間時期である一昨年2017年12月5日のRBA声明では「事業状況や稼働率が向上しており、非鉱山事業の投資は改善して見通しも以前よりも良くなっており、経済が強まるにつれてインフレが徐々に上昇していくと予想」との見解が示されています。

そして、1.3.2項に後掲するように、輸入物価指数が2016年1-3月期を底に、その後は上昇基調と見なせる推移となっています。

市場予想が高めとなっているのは、このあたりのことが原因なのでしょう。

【1.2 指標結果良否判定】

下表は、前期比と前年比の各差異と各ローソク足の方向一致率を調べた結果です。

前期比・前年比ともに事後差異との一致率は高くても、事前差異・実態差異との一致率は低いようです。

ーーー$€¥£A$ーーー

事前判別式は、

- 2?前期比の事前差異+3?前年比の事前差異

とします。このとき、この式の解の符号(プラスで陽線、マイナスで陰線に対応)と直前10-1分足の方向一致率は58%です。

前回結果に対する市場予想が改善/悪化していても、指標発表前のローソク足の方向との相関は弱い ことがわかります。

事後差異判別式は、

- 4?前期比の事後差異ー1?前年比の事後差異

とします。このとき、この式の解の符号と直後1分足の方向一致率は73%です。

事前コンセンサス(市場予想)に対する発表結果の良し悪しには、発表直後のローソク足が素直に反応 します。

先述の通り、前期比であれ前年比であれ、それぞれ単独の事後差異と直後1分足は方向一致率が71%です。がしかし、前期比と前年比を含む事後差異判別式を求めると、前年比の係数符号がマイナスとなってしまいます。この式で前年比の係数符号をプラスにすると方向一致率は68%へと僅かに下がってしまいます。

ここで注意が必要です。

複数の項目を含む事後差異判別式は、直後1分足との方向一致率が高くなるように係数を選んでいます。けれども、もし前期比事後差異が0なら、上式では事後差異判別式の符号は前年比事後差異の符号と逆になってしまいます。けれども先述の通り、前年比だけの事後差異と直後1分足とは71%の方向一致率です。

よって、前期比か前年比の事後差異が0のときは、0でない方の事後差異と直後1分足の方向一致率が71%、前期比も前年比も0でなないときは、直後1分足は上の事後差異判別式の方向、ということになります。

ややこしくて申し訳ありません。

最後に、実態差異判別式を

- 3?前期比の実態差異ー2?前年比の実態差異

とします。このとき、この式の解の符号と直後11分足の方向一致率は67%です。

前回結果に対する発表結果の良し悪しに、直後11分足は3回に2回素直に反応 します。

ーーー$€¥£A$ーーー

参考までに、各差異判別式の解の期間毎の平均値と全平均値を下図に示します。この図では、反応の方向を無視して大きさだけを比べるため、データは絶対値の平均値を用いています。絶対値というのは、例えば−1も1も大きさを1と見なすことです。

年によって各差異の大小関係が変化しています。これは、市場予想の精度が安定していないということです。原因は、先の前期比の過去推移のグラフをご覧ください。市場予想は前期よりせいぜい0.4%しかブレないのに、実際の前期比発表結果は前期より0.4%以上ブレたことが過去23回のうち6回もあるためです。

【1.3 指標間一致性分析】

(1.3.1 RBA政策金利との対比)

RBAはインフレ目標を2〜3%に設定しています。このインフレ目標は年率なので、CPI前年比と対比しないといけません。

少し期間を長くとり、2010年以降の政策金利とCPI前年比の推移を下図に示します。

確かに、CPI前年比が3%を超える/超えそうになるとRBAは利上げするか様子見をし、CPI前年比が2%を下回ると利下げするか様子見をしているようです。RBAは、インフレ目標を逸脱したら直ぐに金利を変更するようなことはしないにせよ、少し長い視点で眺めれば 概ねインフレ目標に沿った金融政策を遂行 し、その結果、物価安定に成功しているように見えます。

こうした実績面からRBAの金融政策が評価されるなら、本指標への反応は、前年比>前期比、となってもよさそうです。がしかし、実際は1.2項の表に示した通り、 指標結果の良し悪しに最も素直に反映する直後1分足順跳幅は、前期比も前年比も方向に関する影響力は同じです 。

(1.3.2 輸入物価指数・卸売物価指数との対比)

本指標(CPI)と、輸入物価指数・卸売物価指数(PPI)の前期比を一覧プロットしたものが下図です。各物価指数の振幅が大きく異なるため、比較を容易にするためにPPIとCPIは発表値を5倍してプロットしています。

大きく見れば、これら3つの物価指数は増減方向が同期しています。きちんと増減方向の一致率を求め、下表に整理しておきます。

以下しばらく、輸入物価指数をA、卸売物価指数をB、消費者物価指数をC、と記します。

上表では、このブログのルールに基づき実態差異が0だった月はカウントしていません。その結果、分析対象期間の有効判定数は、例えばCだと15回しかありません。そして、CとAの方向一致判定は13回、そのうちAとCの方向一致数は8回、と読みます。

これら3つの物価指標発表は、C→A→B、の順に行われます。よって、CとAの結果を見てからBの発表に臨めば、Bの方向を外すことは少なくなるでしょう。実際、Bの実態差異方向と直後1分足の過去の方向一致率は75%です。

Bは、指標結果が前月より改善するか悪化するかを的中すれば、指標発表直前にポジションをオーダーし、直後1分足終値までにポジションを解消すれば勝率75%です

Bの卸売物価指数前期比の指標一致性分析を下図に示しておきます。

最初に発表されるCPI前期比実態差異を参考にし、次に発表される輸入物価指数前期比実態差異が、もし方向一致していたら迷うことありません。最後に発表されるPPI前期比実態差異の方向は71%以上の期待的中率がアテにできます。そして、PPI発表直後の反応方向は、実態差異方向と過去75%一致しています。

参考までに、本稿と同じ分析対象期間におけるPPIの過去平均順跳幅/同値幅は6pips/4pipsです。

(1.3.3 本指標前期比と四半期住宅価格指数前期比の対比)

詳細は『 豪州物価指標「四半期住宅価格指数」発表前後のAUDJPY反応分析 』の1.3.2項に記載しているので、そちらを参照願います。

結論は、 四半期CPI前期比実態差異と四半期住宅価格指数前期比実態差異は、時差1四半期で前者が後者を先行示唆 している可能性があります(期待的中率69%)。

発表順序で言えば、住宅価格指数→消費者物価指数なので、これも本指標発表前に本指標結果の良し悪しを知る術になりません。

【1.4 指標分析結論】

- 本指標は、多くの豪州重要経済指標の変化を先行発表している点で重要度が高い、と言えます。

例えば、豪州物価統計は四半期ごとに発表され、本指標→輸入物価指数→卸売物価指数、の順に発表されます。これら前期比の上昇/下降は、それぞれ方向一致率が60〜70%程度と緩やかに同期しています。また、本指標と住宅価格指数の前期比の上昇/下降は、前者が後者と時差1四半期で先行しています。更に、本指標はRBAの政策金利決定理由のひとつであり、RBAが2010年以降にインフレ目標逸脱を長期に亘って放置していなかったという点で、本指標前年比はRBA金融政策変更に先行しています。 - 本指標発表直後の反応方向は、前期比か前年比のどちらか一方に注目すれば、市場予想に対する良し悪しに素直に反応します。けれども、発表から1分を過ぎると、反応方向はそう単純に予測できません。発表から11分後は、前期比の改善/悪化に素直、前年比の改善/悪化に逆行する、と解釈した方が過去のローソク足方向との一致率が高くなります。

?U.反応分析

分析は、反応程度の大きさだけを取り上げる方法と、反応方向だけを取り上げる方法と、それらを事前に示唆する予兆がないか、について行います。

本指標の指標分析範囲は、2013年1-3月期集計分〜2018年7-9月期集計分(同年10月発表分)の23回分です。もし一貫した傾向があるなら、完璧ではないにせよ、傾向を見出すには十分な調査数に達しています。

【2.1 反応程度】

2013年以降の 4本足チャート の各ローソク足の平均値と分布を下表に纏めておきます。

指標結果に最も素直に反応しがちな直後1分足跳幅の平均は39pipsに達しています。けれども下図をご覧ください。下図は直前10-1分足・直後1分足・直後11分足の値幅ですが、2017年以降はそれ以前に比べて極端に小さくなっています。

原因ははっきりしています。

RBA(豪中銀)は2016年8月の利下げを最後にその後1.5%の政策金利を変更していません。 金融政策変更の予定・予感がなければ、物価指数への反応は、半減どころか1/3や1/4まで小さくなってしまった ことがわかります。

この1/3や1/4という数字は目安になります。

参考までに、2017年と2018年発表分の 4本足チャート の各ローソク足の平均値を下表に纏めておきます。

最近は反応が小さいとは言え、RBA金融政策変更時を除けば、豪州経済指標で平均的に最も大きく反応 しています。

いま、各ローソク足始値で完璧な事前分析に基づきポジションをオーダーし、各ローソク足順跳幅の先端で完璧に利確できる完璧な取引ができたとします。それほど完璧な取引が行えたなら、1回の発表での4本のローソク足順跳幅で平均67pipsが稼げます。

当然、そんな完璧な分析も完璧な取引も不可能なので、1回の発表で狙うのはその2〜4割ぐらいにしておけば良いでしょう(13〜27pips)。その期間の動き全体の2〜4割しか狙わなければ、無理のない取引で勝率を稼ぎやすく、長期に亘る本指標取引での収益を最大化しやすい、との個人的感触があります。

ご参考まで。

【2.2 個別反応分析】

個別反応分析は、勝率よりも期待値を重視して取引するための分析です。合理的とは言えるものの、例え連敗が続いてもずっと同じやり方で取引を続ける不屈さが必須です。

多くの指標では、事後差異と直後1分足の方向一致率が高くなりがちなことがわかっています。けれども、方向こそ一致しがちでも、事後差異の大きさと直後1分足値幅が比例的になる指標は少ないことがわかっています。

事後差異判別式の解(横軸)と直後1分足終値(縦軸)の関係と、直後1分足終値(横軸)と直後11分足終値(縦軸)の関係を下図に示します。前者が初期反応、後者がその後の伸びを示します。

事後差異の大きさと直後1分足の大きさは、回帰線(青線)を参考にできません。相関係数が低いため、ドットの位置を直接グラフから読み取る限り、

- 事後差異判別式の解<△0.5、のとき直後1分足は陰線

- △0.5<事後差異判別式の解<0、のとき直後1分足の方向はわからない

- 0<事後差異判別式の解、のとき直後1分足は陽線

となっています。

けれども、直後1分足の方向さえ決まれば、その後10分間は直後1分足と同じ方向に反応を伸ばします。相関係数も0.88とかなり高く、平均的に直後1分足よりも直後11分足は値幅を16%伸ばしています。

本指標発表直後の反応は、事後差異判別式の解が△0.5〜0の間だったときを除き、素直な方向に反応します。がしかし、事後差異判別式の解の大きさと直後1分足の値幅には相関がありません。けれども、初期反応方向さえわかれば、その後は同じ方向に反応を伸ばしがちです。

本指標の影響力は発表後11分以上に亘ります 。

【2.3 回数反応分析】

指標一致性分析 は、各差異と反応方向の一致率を調べています。 反応一致性分析 は、先に形成されたローソク足と後で形成されるローソク足の方向一致率を調べています。

方向率は、各差異に偏りが目立ち、直前1分足も過去陰線率が86%と偏りが目立ちます。各差異への偏りは、直近の7・8四半期の市場予想が高めになっていたことが影響しています。その結果、方向一致率は指標発表後に事前差異と逆方向に反応することが多いようです。

そして、直後1分足は事後差異との方向一致率が73%と素直で、直前10-1分足との方向一致率が21%(不一致率79%)となっています。

本指標は、発表前に取引参加者が発表後の反応方向を概ね正しく予想している可能性があります 。それなのに、自分だけがそのクセに乗じないのは愉快ではありません。

次に、過去発表後に反応を伸ばしたか否かを 反応性分析 で調べます。

直後1分足と直後11分足との方向一致率は78%です。その78%の方向一致時だけに注目すると、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことも78%です。

指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、 指標発表後に反応方向を確認したら、追撃は早期開始 です。

そして、指標発表から1分を経過しても、直後1分足終値を超えて直後11分足終値が伸びていたことは61%あります。直後1分足と直後11分足の方向が一致していたときに限れば、その期待的中率は78%に高まります。

発表から1分を過ぎても順張りでの追撃が適切で、反応が大きいからと言って逆張りは避けた方が良い でしょう。

【2.4 反応分析結論】

- 反応程度は、RBAが金融政策変更時やそれが関心を集めている時期を除くと、豪州経済指標で最も大きくなりがちです。

- 反応方向は、事後差異判別式の解が△0.5〜0のときを除くと素直です。事後差異判別式の解が△0.5〜0の範囲では、どちらに反応するか予想がつきません。

- 指標発表後の初期反応方向に反応を伸ばす傾向はあるものの、狙いは発表から1〜数分後の跳幅です。発表から1分後とその10分後では、ほとんど反応が伸びていません。

?V.取引方針

以下に過去の直前10-1分足・直前1分足・直後1分足・直後11分足の 始値基準ローソク足 を示し、それぞれの期間の取引方針を纏めておきます。

【3.1. 直前10-1分足】

下図は直前10-1分足の始値基準ローソク足です。

2017年以降の直前10-1分足の過去平均順跳幅は5pips、同値幅は4pipsです。過去陽線率は53%、事前差異との方向一致率は58%です。

この期間は取引を見合わせます 。

【3.2. 直前1分足】

次に、下図は直前1分足の始値基準ローソク足です。

2017年以降の発表時、2016年10-12月集計分と2017年4-6月集計分を除いた直前1分足の過去平均順跳幅は4pips、同値幅は2pipsです。

上図からわかるように 危ないので、この期間は取引しない方が良い でしょう。

【3.3. 直後1分足】

そして、下図は直後1分足の始値基準ローソク足です。

2017年以降の直後1分足の過去平均順跳幅は25pips、同値幅は18pipsです。事後差異の過去マイナス率は73%、直後1分足の過去陰線率は57%です。そして、直前1分足と直後1分足の方向一致率は21%(不一致率79%)です。

一方、直前1分足が10pips以上跳ねたことは過去5回(頻度22%)あります。この5回の直後1分足が跳ねた方向と直後1分足値幅方向は4回(80%)一致しています。

かなりの確度で指標発表後の反応方向を正しく予見できている参加者が居る可能性があります。但し、この5回のうち外した1回は、直前1分足が陰線側に20pipsも跳ねたのに、直後1分足は陽線側に61pips跳ねています。このサインが騙しだったときの痛手は激痛になる恐れがあります。

さて、 直前1分足の動きに注目しましょう。もし、直前1分足が10pips以上跳ねたら指標発表直前に同じ方向にオーダーし、それ未満しか跳ねなかったら直前1分足値幅方向を見切って逆方向にオーダーします。利確/損切は、発表直後の跳ねで行います 。

このポジションは、相応の覚悟か、中長期の確率再現性を信じてずっと同じ方針で継続する意思が必要です。

同時に、直後1分足や直後11分足は、事前差異との方向一致率が各30%・26%(不一致率70%・74%)です。 指標発表直前に事前差異と逆方向にオーダーし、利確/損切の目安を最近の直後1分足順跳幅平均値の25pipsとしておきましょう 。

このポジションは、上述の直前1分足が示唆する方向と同じならオーダーせず、逆なら両建てとなってもオーダーをします。

指標発表後は、直後1分足と直後11分足との方向一致率は78%です。その78%の方向一致時だけに注目すると、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことも78%です。

指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、 指標発表後に反応方向を確認したら、追撃は早期開始 です。

【3.4. 直後11分足】

最後に、直後11分足の始値基準ローソク足を下図に示します。

2017年以降の直後11分足の過去平均順跳幅は30pips、同値幅は19pipsです。

直後1分足値幅が30pips以上だったことは過去11回あります(頻度48%)。何と、この11回のうち10回(91%)は、直後1分足値幅より直後11分足値幅が反応を伸ばしています。全ての場合における直後1分足値幅と直後11分足値幅とでは、反応を伸ばしたことが61%なので、直後1分足値幅が大きいときほどその後も反応を伸ばすと言えます。

よって、 直後1分足値幅が30pips付近にも達していたら、すぐに再追撃を開始し利確/損切の目安を10pipsとします。けれども、大きく反応しているときは大きな戻しが起きることもあります。もし、直後1分足値幅が30pips以上なら半値戻しでナンピンし、利確/損切の目安を少し大きくしておきましょう。但し、50pipsの含損を抱えたら損切です 。

【3.5. 方針結論】

- 直前1分足が10pips以上跳ねたら指標発表直前に同じ方向にオーダーし、それ未満しか跳ねなかったら直前1分足値幅方向を見切って逆方向にオーダーします。利確/損切は、発表直後の跳ねで行います。

- 指標発表直前に事前差異と逆方向にオーダーし、利確/損切の目安を最近の直後1分足順跳幅平均値の25pipsとしておきましょう。

このポジションは、上述の直前1分足が示唆する方向と同じならオーダーせず、逆なら両建てとなってもオーダーをします。 - 指標発表後に反応方向を確認したら、追撃は早期開始です。

- 直後1分足値幅が30pips付近にも達していたら、すぐに再追撃を開始し利確/損切の目安を10pipsとします。けれども、大きく反応しているときは大きな戻しが起きることもあります。もし、直後1分足値幅が30pips以上なら半値戻しでナンピンし、利確/損切の目安を少し大きくしておきましょう。但し、50pipsの含損を抱えたら損切です。

?W.分析結論

本指標の特徴は以下の通りです。

以下の特徴を踏まえた取引を行うか、その日の値動きが異常なら取引を止めるかがベターな選択と考えています。少なくとも過去の傾向に反した取引方法は、長い目で見ると勝率をさげてしまいがちです。

- 本指標は、多くの豪州重要経済指標の変化を先行発表している点で重要度が高い、と言えます。

例えば、豪州物価統計は四半期ごとに発表され、本指標→輸入物価指数→卸売物価指数、の順に発表されます。これら前期比の上昇/下降は、それぞれ方向一致率が60〜70%程度と緩やかに同期しています。また、本指標と住宅価格指数の前期比の上昇/下降は、前者が後者と時差1四半期で先行しています。更に、本指標はRBAの政策金利決定理由のひとつであり、RBAが2010年以降にインフレ目標逸脱を長期に亘って放置していなかったという点で、本指標前年比はRBA金融政策変更に先行しています。 - 本指標発表直後の反応方向は、前期比か前年比のどちらか一方に注目すれば、市場予想に対する良し悪しに素直に反応します。けれども、発表から1分を過ぎると、反応方向はそう単純に予測できません。発表から11分後は、前期比の改善/悪化に素直、前年比の改善/悪化に逆行する、と解釈した方が過去のローソク足方向との一致率が高くなります。

?X.取引成績

取引成績は、この分析に記載方針に沿って実際に取引を行った結果だけを纏めています。実際に取引した結果以外は、例え事前方針が妥当だったとしてもここには含みません。また、事前方針に挙げていない取引(方針外取引)の成績は含めません。

実際の取引は、例え結果的に陽線だったとしても終値1秒前まで長い陰線側へのヒゲをずっと形成していたりします。そういった場合、事前のその期間の取引方針がロングが正解かショートが正解かわかりません。実際の取引で利確できたか損切せざるを得なかったかだけが公平な判定基準だと言えます。そして、方針外取引をここに含めると、事前分析の有効性が後日検証できなくなってしまいます。

取引方針の記述を、勝ちやすく・分析結果を誤解しにくく・自己裁量部分がわかるように、進歩・改善していくしかありません。記述はがんじがらめ過ぎても取引がうまくいきません。その兼ね合いが難しいので、試行錯誤しています。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

注記以上

2019年01月08日

豪州雇用統計発表前後のAUDJPY反応分析(改訂版)

本稿は、過去の本指標結果と反応方向の関係を分析することによって、 本指標発表前後のAUDJPY取引

に役立つ特徴を見出すことがテーマです。

豪州雇用統計(統計名:Labour Force)は、 オーストラリア統計局 (ABS:Australian Bureau of Statistics) が、雇用者数、失業者数、失業率、労働参加率、月間労働時間、を発表する指標です。それぞれ前々月と前月の集計値が発表され、前月差と前年同月差の実数と季節調整数が示されます。

発表項目が多いものの( 発表事例 )、目的を発表都度の短期FX取引に絞る限り、季節調整済の雇用者数増減と失業率だけに関心を持てば十分です。

以下、特に断らない限り季節調整済の前期比や前年比を単に「雇用者数増減」「失業率」と表記します。

2018年11月集計データで関連数値を挙げておくと、

・人口は24.70百万人

・就業者数は12.69百万人

・失業者数は0.68百万人

です。この月の失業率(=失業者数/(就業者数+失業者数))は5.1%でした。

さて、本指標雇用者数増減の翌月反動には、おもしろいクセがあります。

2015年以降発表の雇用者数増減の平均値は2.14万人ですが、上下のブレがかなり大きいという特徴があります。一方、市場予想はほぼ一定です。その結果、発表結果と市場予想の差が小さかった翌月に、発表結果と市場予想の大小関係が逆転しがちです。発表結果と市場予想の差が大きかった翌月は、大きすぎて反動を起こしても市場予想まで戻りきれません。

前月結果の反動で翌月に市場予想を超えるほど戻すことを、本ブログでは「過大反動」と呼んでいます。本指標の特徴は、 雇用者数増減の過大反動が、前月に大きすぎたり小さすぎたりしないときに起きがちなこと です。

失業率は長期的な改善トレンド途中です。2015年以降、失業率が前月より改善したことは19回、前月より悪化したことは12回、です(失業率に変化があったときの改善頻度は61%)。そして、失業率が前月より改善(陽線に対応)/悪化(陰線に対応)したとき、直後11分足との方向一致率は過去70%です。

なお、今後の見通しは、RBA公表議事要旨によれば、11月20日に「雇用は予測より強く、失業率が2020年半ばまでには4.75%へ低下」、12月18日に「数四半期は雇用状況が改善し続ける」との見解が示されています。よって、 失業率は当面、改善傾向継続と見なせます 。

本分析結果に基づく過去傾向を踏まえた取引方針は、以下の通りです。

反応程度は大きく、反応方向は指標結果の良し悪しに素直です。発表後の反応は伸びがちですが、1分後とその10分後で伸びたpipsは僅かしかありません。指標発表後は順張りで跳ねを狙わないと、反応程度の平均pipsが大きい割に稼げない指標だと言えます。

反応方向を事前示唆する材料は、方向率の偏りが長期的に50%収束に向かうと見込まれるのに、直前1分足の過去陰線率が84%、直後1分足の過去陽線率が74%、直後11分足の過去陽線率が70%、と偏りが目立つ点です。

そして、直前1分足は、事後差異及び直後1分足との方向一致率が30%(不一致率70%)となっています。方向率よりも、方向一致率の方が信じられます。

また、ANZ広告求人は時差1か月の本指標雇用者数増減実態差異の先行指標です。雇用者数増減実態差異との方向一致率は、ANZ広告求人件数の前月比の大きさが0.5%超だったとき、69%の方向一致率となります。

直後1分足と直後11分足との方向一致率は83%で、その83%の方向一致時だけに注目すると、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは71%です。指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、指標発表後に反応方向を確認したら、追撃は早期開始です。

そして、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは、全体で57%、直後1分足と直後11分足が方向一致時には68%でした。方向一致の回数分析では追撃徹底すべきですが、個別分析では直後1分足終値と直後11分足の値幅の差は僅か3pipsしかありません。

跳ねで稼ぐ指標では、原則、ポジション長持ちを避けるべきです。

具体的には次の方法を提案します。

上記本指標要点や過去傾向を踏まえた取引方針の論拠を以下に示します。

以下の特徴を踏まえた取引を行うか、その日の値動きが異常なら取引を止めるかがベターな選択と考えています。少なくとも過去の傾向に反した取引方法は、長い目で見ると勝率をさげてしまいがちです。

指標分析範囲は、2015年1月集計分〜2018年11月集計分(同年12月発表分)の47回分です。もし市場予想にクセのようなものがあるならば、その一貫した傾向を見出せる標本数に達しています。

以下、事前差異(=市場予想ー前回結果)と事後差異(=発表結果ー市場予想)と実態差異(発表結果ー前回結果)の関係を多用します。差異がプラスのとき陽線・マイナスのとき陰線と対応していれば、反応が素直だと言うことにします。

但し、失業率は逆です。差異がマイナスのとき陽線・プラスのとき陰線と対応していれば、反応が素直だと言うことにします。当然ですね。

発表結果は定時発表値を用い、後日修正されても以下に反映していません。豪州雇用情勢そのものに関心がある訳でなく、指標発表時点の反応に関心があるだけなので、これは当然です。

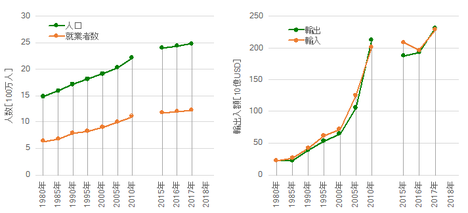

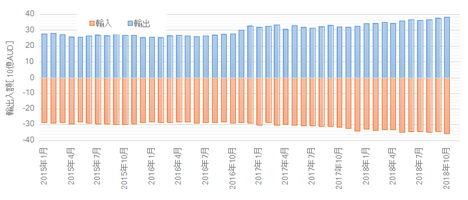

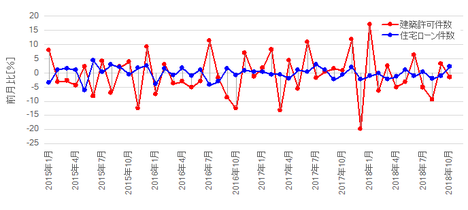

2015年以降の雇用者数増減の市場予想と発表結果の推移と、常勤雇用者数の推移を下図に示します。

なお、この期間の雇用者数増減の平均値は2.14万人、常勤雇用者数増減の平均値は1.20万人です。

雇用者数増減の市場予想は「やる気あるのか」というぐらいほぼ一定です。市場予想がほぼ一定の指標は、過大反動を起こすことが多いので確認しておきます。

下表をご覧ください。

下表は、前月の事後差異の大きさを階層化し、その階層毎に発表当月の事後差異が前月の事後差異と符号反転したかを数えています(前月発表時に発表結果が市場予想を上回れば/下回れば、当月発表時に発表結果が市場予想を下回った/上回った回数を数えています)。

上表から、前月発表時の事後差異の大きさが1以下ならば(△1〜1の範囲ならば)、当月発表の事後差異が前月発表時の事後差異と符号反転しがちなことがわかります。一方、前月発表時の事後差異の大きさが4を超えていれば(△4未満か4超えならば)、当月発表の事後差異が前月発表時の事後差異と符号が同じになっていたことがわかります。

つまり、 毎月ほぼ一定な市場予想に対し、雇用者数増減の上下動の頻度が多いため事後差異の大きさが小さかった翌月は過大反動を起こすものの、上下動の振幅が大きすぎて前月の反動を起こしても市場予想まで単月では戻りきれない 、ということがわかります。

次に失業率の推移です。

上図期間では、ほぼ失業率が改善し続けています。この期間に失業率が前月より改善したことは19回、前月より悪化したことは12回、です(失業率に変化があったときの改善頻度は61%)。

そして今後の見通しは、RBA公表議事要旨によれば、11月20日に「雇用は予測より強く、失業率が2020年半ばまでには4.75%へ低下」、12月18日に「数四半期は雇用状況が改善し続ける」との見解が示され、楽観視されています。

ちなみに、リーマンショック前の2008年頃には失業率が4.1%まで低下したことがあります。中国の発展が凄まじく、鉱山投資が盛んだったころがこの数字です。その2008年の成長率は2.69%(その前年2007年は4.31%)でした。

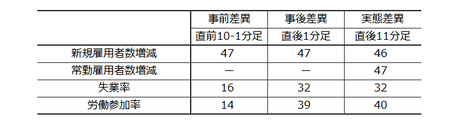

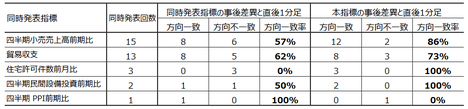

下表は、新規雇用者数増減・常勤雇用者数増減・失業率・労働参加率の各差異と各ローソク足の方向一致率を調べた結果です。

このブログの計数ルールに従い、各差異か各ローソク足値幅の少なくとも一方が0ならばカウントしていません。その結果、上表の母数はかなりばらつきがあります。論拠を示す趣旨から、各母数を下表に纏めておきます。

例えば、失業率と事前差異・直前10-1分足の関係を求めた回数は16回しかありません。

そのことを踏まえた上で、 新規雇用者数増減は指標発表直後の方向一致率が高く、失業率は指標発表後の方向一致率が低くなっています 。労働参加率と事後差異・直後1分足の方向一致率も64%あり無視できません。

なお、失業率は数値が小さくなるほど改善なので符号が逆転しています。

事前判別式は、

とします。このとき、この式の解の符号(プラスで陽線、マイナスで陰線に対応)と直前10-1分足の方向一致率は56%です。

この式の係数をどう選んでも方向一致率は高くなりません。 指標発表前の直前10-1分足の方向に市場予想は関係ありません 。

事後差異判別式は、

とします。このとき、この式の解の符号と直後1分足の方向一致率は79%です。

発表結果の市場予想に対する良し悪しに素直に反応 します。

実態差異判別式は、

とします。このとき、この式の解の符号と直後11分足の方向一致率は70%です。

実態差異判別式が失業率の項しかないと、実態差異は0となることが頻発します。けれども、事後差異と直後11分足の方向一致率は、それより高く78%なので、実態差異判別式を用いる機会はあまりありません。

参考までに、各差異判別式の解の期間毎の平均値と全平均値を下図に示します。この図では、反応の方向を無視して大きさだけを比べるため、データは絶対値の平均値を用いています。絶対値というのは、例えば−1も1も大きさを1と見なすことです。

事前差異の大きさに比べて実態差異の大きさは、以前から一貫して小さくなっています。これは 平均的に、前回結果に対して発表結果が市場予想ほどブレない ことを表しています。

気にする必要なんてありません 。本指標は影響力が強いのです。

詳細は『 豪州雇用指標「ANZ広告求人件数」発表結果の豪州雇用統計への影響 』を参照願います。

いま、

・ANZ求人広告件数前月比の大きさが△0.5%以下だったとき、本指標雇用者数増減数が前月より減った場合

・ANZ求人広告件数前月比の大きさが+0.5%以上だったとき、本指標雇用者数増減数が前月より増えた場合

を両指標が方向一致した、と解釈します。ANZ求人広告件数前月比の大きさが0.5%以下しか変化しなかった月は、比較に用いません。

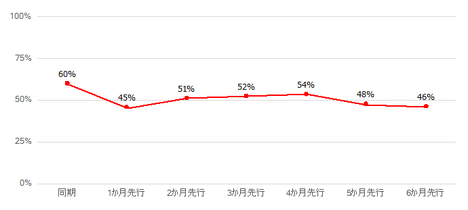

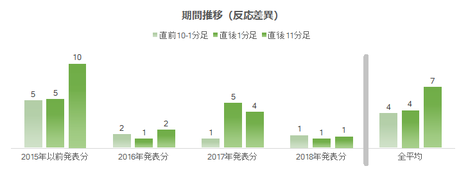

下図横軸は「求人広告件数前月比が雇用者数増減の変化よりも〇か月先行/遅行」と読みます。縦軸はそれらの方向一致率です。

この図から、ANZ広告求人件数前月比は、雇用者数増減(雇用者数ではない)の実態差異に対し、時差1か月で先行する、と言えます。

この図は、ANZ広告求人件数前月比の大きさが0.5%以上の場合でした。

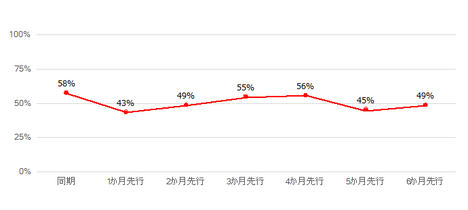

では次に、ANZ広告求人件数前月比の大きさを変化すると、どうなるか下表に整理します。

下表は、上図で相関が見込まれた両指標の時差1か月について方向一致率を纏めたものです。

ANZ広告求人件数の大きさが0.5%超だった翌月の雇用者数増減実態差異の方向は、期待的中率69%以上ということになります。あまりアテにできない期待的中率にしか達しません。

よって、前月のANZ広告求人件数が示唆する当月の雇用者数増減実態差異の方向が、事前差異と逆になるときがチャンスと捉えましょう。

例えば、ANZ広告求人件数が示唆する当月の雇用者数増減は、前月結果を上回っていたとします。それなのに、当月の雇用者数増減の市場予想は前月結果を下回っていたとします。このとき、前月のANZ広告求人件数が示唆する当月の雇用者数増減は市場予想を上回る(事後差異がプラスとなる)、ということです。

ならばこのとき、指標発表直前にロングをオーダーしておけば、1.2項に記した通り、直後1分足が陽線となる期待的中率は74%、ということになります。

難しい話じゃなくても、読むのが面倒な話ですよね。でも、この前提を満たすときに指標発表直後の大きく動くときに勝てる期待的中率は74%です。上手く説明できなくても、為替や経済や豪州の真面目な勉強をするより楽なはずだからご容赦願います。

分析は、反応程度の大きさだけを取り上げる方法と、反応方向だけを取り上げる方法と、それらを事前に示唆する予兆がないか、について行います。

本指標の指標分析範囲は、2015年1月集計分〜2018年11月集計分(同年12月発表分)の47回分です。もし一貫した傾向があるなら、完璧ではないにせよ、傾向を見出すには十分な調査数に達しています。

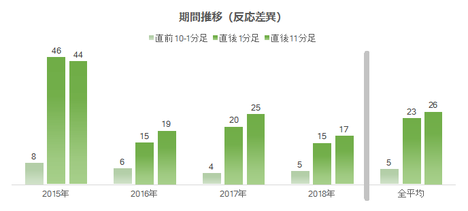

過去の 4本足チャート の各ローソク足の平均値と分布を下表に纏めておきます。

最も指標結果に対して素直に反応しがちな直後1分足順跳幅は過去平均で31pipsです。 非常に大きく跳ねる指標 であり、指標発表時刻を跨いで不用意にポジションを持つべきではありません。

いま、各ローソク足始値で完璧な事前分析に基づきポジションをオーダーし、各ローソク足順跳幅の先端で完璧に利確できる完璧な取引ができたとします。それほど完璧な取引が行えたなら、1回の発表での4本のローソク足順跳幅で平均82pipsが稼げます。

当然、そんな完璧な分析も完璧な取引も不可能なので、1回の発表で狙うのはその2〜4割ぐらいにしておけば良いでしょう(16〜33pips)。その期間の動き全体の2〜4割しか狙わなければ、無理のない取引で勝率を稼ぎやすく、長期に亘る本指標取引での収益を最大化しやすい、との個人的感触があります。

ご参考まで。

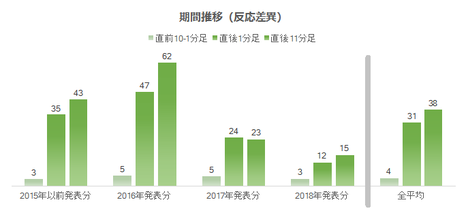

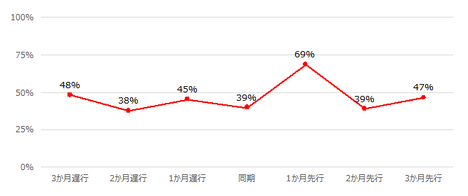

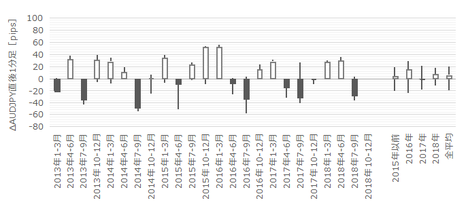

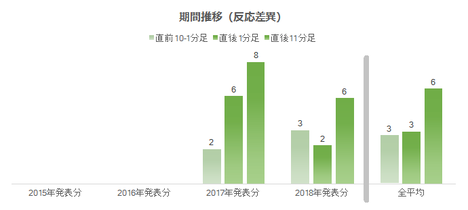

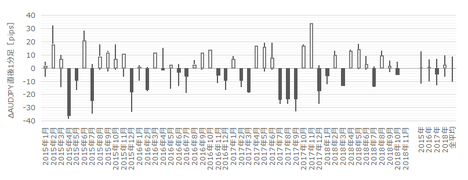

次に、期間毎に区切った直前10-1分足と直後1分足と直後11分足の値幅推移を下図に示します。この図では、反応の方向を無視して大きさだけを比べるため、データは絶対値の平均値を用いています。絶対値というのは、例えば−1も1も大きさを1と見なすことです。

指標発表後は、 反応の大きさの割に直後1分足値幅と直後11分足値幅の差が小さい ことがわかります。平均3pipsしかありません。

また、2015年だけ突出して反応が大きいことがわかります。そこで、2016年以降の 4本足チャート の各ローソク足の平均値を下表に纏めておきます。

反応程度の目安は、こちらを参考にした方が良さそうですね。

前掲の表よりは反応程度が小さくなっていますが、それでも 大きく反応する指標 であることに変わりありません。

個別反応分析は、勝率よりも期待値を重視して取引するための分析です。合理的とは言えるものの、例え連敗が続いてもずっと同じやり方で取引を続ける不屈さが必須です。

多くの指標では、事後差異と直後1分足の方向一致率が高くなりがちなことがわかっています。けれども、方向こそ一致しがちでも、事後差異の大きさと直後1分足値幅が比例的になる指標は少ないことがわかっています。

事後差異判別式の解(横軸)と直後1分足終値(縦軸)の関係と、直後1分足終値(横軸)と直後11分足終値(縦軸)の関係を下図に示します。前者が初期反応、後者がその後の伸びを示します。

事後差異の大きさと直後1分足の大きさとは、平均的にほぼ比例関係があります。そして、直後1分足の方向さえ確認すれば、直後11分足値幅は直後1分足値幅よりも平均的に7%伸びます。

逆に言えば、値幅同士を見比べる限り、本指標でだらだらポジションを持って反応を伸ばすのを待つのは合理的と言えません。 本指標は跳幅で稼ぐことを狙う べきです。

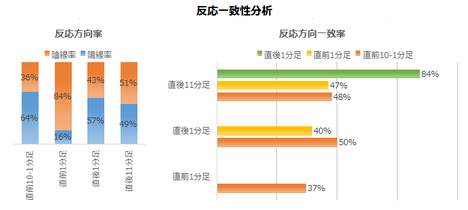

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 指標一致性分析 を参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 反応一致性分析 を参照願います。

いずれも反応程度を問題にせず、反応方向の一致回数だけを問題にしています。

方向率では、直前1分足の過去陰線率が84%、直後1分足の過去陽線率が74%、直後11分足の過去陽線率が70%、と偏りが目立ちます。

方向一致率では、直前1分足が事後差異や直後1分足との方向一致率30%(不一致率70%)で、結果とその反応を事前示唆しています。事後差異と直後1分足・直後11分足は方向一致率がともに80%弱と、指標結果の良し悪しに素直に応じています。

次に、 反応性分析 では、過去発表後に反応を伸ばしたか否かを調べています。

直後1分足と直後11分足との方向一致率は83%でした。指標発表直後は、過去の実績からせめて数分間ぐらい同じ方向に反応が伸び続けると信じるしかありません。そこで、その83%の方向一致時だけに注目すると、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは71%でした。

指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、 指標発表後に反応方向を確認したら、追撃は早期開始 です。

そして、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは、全体で57%、直後1分足と直後11分足が方向一致時には68%でした。

以下に過去の直前10-1分足・直前1分足・直後1分足・直後11分足の 始値基準ローソク足 を示します。ここまでの分析結果に基づき、最後に各ローソク足毎の取引方針を導き出します。

下図は直前10-1分足の始値基準ローソク足です。

2015年と2016年以降とでは、指標発表後の反応程度がまるで違います。がしかし、直前10-1分足を見る限り、この期間の動きが2016年以降に目に見えて小さくなったとは言えません。

直前10-1分足の2016年以降の平均順跳幅は7pips、同値幅は5pipsです。過去陽線率は60%、事前差異との方向一致率は56%で、事前に方向を示唆していると言えるほどアテになるサインはありません。

よって、この期間は取引しません。

次に、下図は直前1分足の始値基準ローソク足です。

直前1分足の2016年以降の平均順跳幅は6pips、同値幅は5pipsです。過去の陰線率は84%と異常な偏りがあり、事前差異との方向一致率は39%です。

また、陽線側へのヒゲが大小ほぼ毎回発生しています。勝率を下げないためには、ふたつ方法があると考えられます。

ひとつは、時刻になったらとにかくショートをもち、過去陰線率の高さをアテにすることです。もうひとつは、この期間に陽線側に跳ねたら逆張りショートすることです。

この期間は、 直前10-1分足が陽線ならショートをオーダーし、直前10-1分足が陰線を形成中なら指標発表2分前から陽線側に5pips跳ねるのを待って逆張りショート します。ともに、利確/損切の目安は3・4pipsとしておきましょう。

直前1分足での取引が多少前倒しされたって構やしません。

そして、下図は直後1分足の始値基準ローソク足です。

直後1分足は2016年以降の平均順跳幅が23pips、同値幅が17pipsです。2015年の反応を見ると、潜在的に極めて大きな反応をしかねないため、指標発表時刻を跨いでポジションを持つことには慎重であるべきです。そして、値幅方向との逆向きのヒゲ(逆ヒゲ)も散見されます。

過去、逆ヒゲが5pips以上だったことは16回(頻度34%)もあります。もし指標発表直後に5pipsもポジションと逆側に跳ねてしまったら、損切せざるを得ません。3回に1回も騙しに遭うようではやってられません。対策は、騙しの逆ヒゲをスルーして順跳幅での利確を狙うしかありません。

その可否を検証しておきます。

逆ヒゲが直後1分足順跳幅の半分(12pips)に達したことは過去12回(頻度19%)です。一方、順跳幅が+1pipsの12pips以上だったことは過去87%に達します。いちいち個別事例をひとつずつ確認していられないので、以下は単純化した計算で求めます。

もし利確/損切設定を一律12pipsで行うことにすると、騙しで損切することは19%以下となり、騙されずに利確できることが87%−19%=68%です。ざっくり毎年12回の取引で、騙しをスルーできることが8.2回、騙しで決済されることが2.3回、直後1分足では決済できないことが1.5回です。

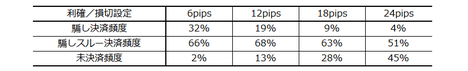

こうした関係を下表に纏めておきます。

この表は、過去の個別事例のチャートを調べた訳でなく、必ず先に騙し(逆ヒゲ)を形成してから順跳幅方向に伸びるという前提でカウントしたものです。よって、実際に利確/損切設定をこの表の通りにしたら、騙しで決済される頻度は減り、騙しをスルーして決済される頻度は増えます。

そういう誤差を踏まえた上で、指標発表直前にポジションをオーダーして予め利確/損切設定をしていたときにどうなるかを表しています。

何pipsを利確/損切設定にするかは、取引スタイル次第です。但し、 逆ヒゲ頻度・程度が大きい指標では、利確/損切設定が必要 です。

次に、指標発表時刻を跨いだ取引方針です。

本指標に先立って発表されるANZ広告求人件数は、前月比の大きさが0.5%以上のとき、本指標雇用者数増減実態差異の方向を1か月先行して期待的中率69%で先行示唆しています。また、直後1分足の過去陽線率は74%で、直前1分足との方向一致率が30%(不一致率70%)となっています。

よって、 前月集計分のANZ広告求人件数前月比の符号と、雇用者数増減の事前差異の符号が異なるとき、ANZ広告求人件数前月比の符号と同じ方向に指標発表直前にオーダー します。また、 直前1分足が陰線のとき(陰線で終わりそうなとき)、指標発表直前にロング です。ともに、利確/損切は18pipsとし、ふたつのポジション方向が矛盾して両建てになるなら取引は中止です。

そして、追撃方針です。

直後1分足と直後11分足との方向一致率は83%で、その83%の方向一致時だけに注目すると、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは71%です。指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、 指標発表後に反応方向を確認したら、追撃は早期開始 です。

そして、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは、全体で57%、直後1分足と直後11分足が方向一致時には68%でした。方向一致の回数分析では追撃徹底すべきですが、個別分析では直後1分足終値と直後11分足の値幅の差は僅か3pipsしかありません。

跳ねで稼ぐ指標でポジションを長持ちすべきではありません。遅くとも、 指標発表から1分を過ぎたら利確の機会を窺います 。

最後に、直後11分足の始値基準ローソク足を下図に示します。

2016年以降、直後11分足は過去平均順跳幅が29pips、同値幅が20pipsです。

直後1分足順跳幅が30pips以上に達したことは過去24回あります。そのうち14回は直後順跳幅が直後1分足順跳幅を超えて反応を伸ばしています。同様に、直後1分足順跳幅が大きくなるほど、こうした関係がどうなっていたか調べておきました。

この表もまた、直後1分足跳幅が何pipsに達すると同時に追撃開始するかを選ばなければいけません。

ここでは、 直後1分足形成中に40pipsに達したら追撃開始 とし、仮に直後1分足終値がそれより戻しても気にしません。 直後1分足順跳幅から直後1分足終値が10pips以上戻したときは、直後1分足終値でナンピンで追撃ポジションを加えます 。最初の追撃ポジションだけでの利確/損切の目安は20pips、ナンピンも加えたときは、ふたつの追撃ポジションで40pipsを利確/損切の目安とします。

抜けたら追う閾値が発表1分以内の40pipsです。

本指標の特徴は以下の通りです。

これら特徴を踏まえた取引を行うか、その日の値動きが異常なら取引を止めるかがベターな選択と考えています。少なくとも過去の傾向に反した取引方法は、長い目で見ると勝率をさげてしまいがちです。

取引成績は、この分析に記載方針に沿って実際に取引を行った結果だけを纏めています。実際に取引した結果以外は、例え事前方針が妥当だったとしてもここには含みません。また、事前方針に挙げていない取引(方針外取引)の成績は含めません。

実際の取引は、例え結果的に陽線だったとしても終値1秒前まで長い陰線側へのヒゲをずっと形成していたりします。そういった場合、事前のその期間の取引方針がロングが正解かショートが正解かわかりません。実際の取引で利確できたか損切せざるを得なかったかだけが公平な判定基準だと言えます。そして、方針外取引をここに含めると、事前分析の有効性が後日検証できなくなってしまいます。

取引方針の記述を、勝ちやすく・分析結果を誤解しにくく・自己裁量部分がわかるように、進歩・改善していくしかありません。記述はがんじがらめ過ぎても取引がうまくいきません。その兼ね合いが難しいので、試行錯誤しています。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

FX口座数『国内第1位』(※2017年1月末時点。ファイナンス・マグネイト社調べ2017年1月口座数調査報告書)で、TVCMでも有名です。特徴は、『時事通信社』ニュース配信、取引通信簿(年初来の取引結果の一目瞭然図示)、24時間電話サポート、です。キャッシュバックは口座申込日から3か月以内の500枚売買(1日平均8〜9枚の売買)です。口座開設日からではない点は要注意です。

ーーー$€¥£A$ーーー

豪州雇用統計(統計名:Labour Force)は、 オーストラリア統計局 (ABS:Australian Bureau of Statistics) が、雇用者数、失業者数、失業率、労働参加率、月間労働時間、を発表する指標です。それぞれ前々月と前月の集計値が発表され、前月差と前年同月差の実数と季節調整数が示されます。

発表項目が多いものの( 発表事例 )、目的を発表都度の短期FX取引に絞る限り、季節調整済の雇用者数増減と失業率だけに関心を持てば十分です。

以下、特に断らない限り季節調整済の前期比や前年比を単に「雇用者数増減」「失業率」と表記します。

2018年11月集計データで関連数値を挙げておくと、

・人口は24.70百万人

・就業者数は12.69百万人

・失業者数は0.68百万人

です。この月の失業率(=失業者数/(就業者数+失業者数))は5.1%でした。

さて、本指標雇用者数増減の翌月反動には、おもしろいクセがあります。

2015年以降発表の雇用者数増減の平均値は2.14万人ですが、上下のブレがかなり大きいという特徴があります。一方、市場予想はほぼ一定です。その結果、発表結果と市場予想の差が小さかった翌月に、発表結果と市場予想の大小関係が逆転しがちです。発表結果と市場予想の差が大きかった翌月は、大きすぎて反動を起こしても市場予想まで戻りきれません。

前月結果の反動で翌月に市場予想を超えるほど戻すことを、本ブログでは「過大反動」と呼んでいます。本指標の特徴は、 雇用者数増減の過大反動が、前月に大きすぎたり小さすぎたりしないときに起きがちなこと です。

失業率は長期的な改善トレンド途中です。2015年以降、失業率が前月より改善したことは19回、前月より悪化したことは12回、です(失業率に変化があったときの改善頻度は61%)。そして、失業率が前月より改善(陽線に対応)/悪化(陰線に対応)したとき、直後11分足との方向一致率は過去70%です。

なお、今後の見通しは、RBA公表議事要旨によれば、11月20日に「雇用は予測より強く、失業率が2020年半ばまでには4.75%へ低下」、12月18日に「数四半期は雇用状況が改善し続ける」との見解が示されています。よって、 失業率は当面、改善傾向継続と見なせます 。

ーーー$€¥£A$ーーー

本分析結果に基づく過去傾向を踏まえた取引方針は、以下の通りです。

反応程度は大きく、反応方向は指標結果の良し悪しに素直です。発表後の反応は伸びがちですが、1分後とその10分後で伸びたpipsは僅かしかありません。指標発表後は順張りで跳ねを狙わないと、反応程度の平均pipsが大きい割に稼げない指標だと言えます。

反応方向を事前示唆する材料は、方向率の偏りが長期的に50%収束に向かうと見込まれるのに、直前1分足の過去陰線率が84%、直後1分足の過去陽線率が74%、直後11分足の過去陽線率が70%、と偏りが目立つ点です。

そして、直前1分足は、事後差異及び直後1分足との方向一致率が30%(不一致率70%)となっています。方向率よりも、方向一致率の方が信じられます。

また、ANZ広告求人は時差1か月の本指標雇用者数増減実態差異の先行指標です。雇用者数増減実態差異との方向一致率は、ANZ広告求人件数の前月比の大きさが0.5%超だったとき、69%の方向一致率となります。

直後1分足と直後11分足との方向一致率は83%で、その83%の方向一致時だけに注目すると、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは71%です。指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、指標発表後に反応方向を確認したら、追撃は早期開始です。

そして、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは、全体で57%、直後1分足と直後11分足が方向一致時には68%でした。方向一致の回数分析では追撃徹底すべきですが、個別分析では直後1分足終値と直後11分足の値幅の差は僅か3pipsしかありません。

跳ねで稼ぐ指標では、原則、ポジション長持ちを避けるべきです。

具体的には次の方法を提案します。

- 直前1分足は、直前10-1分足が陽線ならショートをオーダーし、直前10-1分足が陰線を形成中なら指標発表2分前から陽線側に5pips跳ねるのを待って逆張りショートします。ともに、利確/損切の目安は3・4pipsとしておきましょう。

- 前月集計分のANZ広告求人件数前月比の符号と、雇用者数増減の事前差異の符号が異なるとき、ANZ広告求人件数前月比の符号と同じ方向に指標発表直前にオーダーします。また、直前1分足が陰線のとき(陰線で終わりそうなとき)、指標発表直前にロングです。ともに、利確/損切は18pipsとし、ふたつのポジション方向が矛盾して両建てになるなら取引は中止です。

- 指標発表後に反応方向を確認したら、追撃は早期開始です。そして、遅くとも指標発表から1分を過ぎたら利確の機会を窺います。

- 直後1分足形成中に40pipsに達したら追撃開始とし、仮に直後1分足終値がそれより戻しても気にしません。直後1分足順跳幅から直後1分足終値が10pips以上戻したときは、直後1分足終値でナンピンで追撃ポジションを加えます。最初の追撃ポジションだけでの利確/損切の目安は20pips、ナンピンも加えたときは、ふたつの追撃ポジションで40pipsを利確/損切の目安とします。

抜けたら追う閾値が発表1分以内の40pipsです。

上記本指標要点や過去傾向を踏まえた取引方針の論拠を以下に示します。

以下の特徴を踏まえた取引を行うか、その日の値動きが異常なら取引を止めるかがベターな選択と考えています。少なくとも過去の傾向に反した取引方法は、長い目で見ると勝率をさげてしまいがちです。

?T.指標分析

指標分析範囲は、2015年1月集計分〜2018年11月集計分(同年12月発表分)の47回分です。もし市場予想にクセのようなものがあるならば、その一貫した傾向を見出せる標本数に達しています。

以下、事前差異(=市場予想ー前回結果)と事後差異(=発表結果ー市場予想)と実態差異(発表結果ー前回結果)の関係を多用します。差異がプラスのとき陽線・マイナスのとき陰線と対応していれば、反応が素直だと言うことにします。

但し、失業率は逆です。差異がマイナスのとき陽線・プラスのとき陰線と対応していれば、反応が素直だと言うことにします。当然ですね。

【1.1 指標推移】

発表結果は定時発表値を用い、後日修正されても以下に反映していません。豪州雇用情勢そのものに関心がある訳でなく、指標発表時点の反応に関心があるだけなので、これは当然です。

ーーー$€¥£A$ーーー

2015年以降の雇用者数増減の市場予想と発表結果の推移と、常勤雇用者数の推移を下図に示します。

なお、この期間の雇用者数増減の平均値は2.14万人、常勤雇用者数増減の平均値は1.20万人です。

雇用者数増減の市場予想は「やる気あるのか」というぐらいほぼ一定です。市場予想がほぼ一定の指標は、過大反動を起こすことが多いので確認しておきます。

下表をご覧ください。

下表は、前月の事後差異の大きさを階層化し、その階層毎に発表当月の事後差異が前月の事後差異と符号反転したかを数えています(前月発表時に発表結果が市場予想を上回れば/下回れば、当月発表時に発表結果が市場予想を下回った/上回った回数を数えています)。

上表から、前月発表時の事後差異の大きさが1以下ならば(△1〜1の範囲ならば)、当月発表の事後差異が前月発表時の事後差異と符号反転しがちなことがわかります。一方、前月発表時の事後差異の大きさが4を超えていれば(△4未満か4超えならば)、当月発表の事後差異が前月発表時の事後差異と符号が同じになっていたことがわかります。

つまり、 毎月ほぼ一定な市場予想に対し、雇用者数増減の上下動の頻度が多いため事後差異の大きさが小さかった翌月は過大反動を起こすものの、上下動の振幅が大きすぎて前月の反動を起こしても市場予想まで単月では戻りきれない 、ということがわかります。

ーーー$€¥£A$ーーー

次に失業率の推移です。

上図期間では、ほぼ失業率が改善し続けています。この期間に失業率が前月より改善したことは19回、前月より悪化したことは12回、です(失業率に変化があったときの改善頻度は61%)。

そして今後の見通しは、RBA公表議事要旨によれば、11月20日に「雇用は予測より強く、失業率が2020年半ばまでには4.75%へ低下」、12月18日に「数四半期は雇用状況が改善し続ける」との見解が示され、楽観視されています。

ちなみに、リーマンショック前の2008年頃には失業率が4.1%まで低下したことがあります。中国の発展が凄まじく、鉱山投資が盛んだったころがこの数字です。その2008年の成長率は2.69%(その前年2007年は4.31%)でした。

【1.2 指標結果良否判定】

下表は、新規雇用者数増減・常勤雇用者数増減・失業率・労働参加率の各差異と各ローソク足の方向一致率を調べた結果です。

このブログの計数ルールに従い、各差異か各ローソク足値幅の少なくとも一方が0ならばカウントしていません。その結果、上表の母数はかなりばらつきがあります。論拠を示す趣旨から、各母数を下表に纏めておきます。

例えば、失業率と事前差異・直前10-1分足の関係を求めた回数は16回しかありません。

そのことを踏まえた上で、 新規雇用者数増減は指標発表直後の方向一致率が高く、失業率は指標発表後の方向一致率が低くなっています 。労働参加率と事後差異・直後1分足の方向一致率も64%あり無視できません。

なお、失業率は数値が小さくなるほど改善なので符号が逆転しています。

ーーー$€¥£A$ーーー

事前判別式は、

- ー6?失業率の事前差異[%]+2?新規雇用者数増減の事前差異[万人]

とします。このとき、この式の解の符号(プラスで陽線、マイナスで陰線に対応)と直前10-1分足の方向一致率は56%です。

この式の係数をどう選んでも方向一致率は高くなりません。 指標発表前の直前10-1分足の方向に市場予想は関係ありません 。

事後差異判別式は、

- ー5?失業率の事後差異[%]+1?新規雇用者数増減の事後差異[万人]+2?労働参加率の事後差異[%]

とします。このとき、この式の解の符号と直後1分足の方向一致率は79%です。

発表結果の市場予想に対する良し悪しに素直に反応 します。

実態差異判別式は、

- ー8?失業率の実態差異[%]

とします。このとき、この式の解の符号と直後11分足の方向一致率は70%です。

実態差異判別式が失業率の項しかないと、実態差異は0となることが頻発します。けれども、事後差異と直後11分足の方向一致率は、それより高く78%なので、実態差異判別式を用いる機会はあまりありません。

ーーー$€¥£A$ーーー

参考までに、各差異判別式の解の期間毎の平均値と全平均値を下図に示します。この図では、反応の方向を無視して大きさだけを比べるため、データは絶対値の平均値を用いています。絶対値というのは、例えば−1も1も大きさを1と見なすことです。

事前差異の大きさに比べて実態差異の大きさは、以前から一貫して小さくなっています。これは 平均的に、前回結果に対して発表結果が市場予想ほどブレない ことを表しています。

【1.3 指標間一致性分析】

(1.3.1 過去同時発表指標との反応方向への影響力強弱)

気にする必要なんてありません 。本指標は影響力が強いのです。

(1.3.2 ANZ広告求人件数との対比)

詳細は『 豪州雇用指標「ANZ広告求人件数」発表結果の豪州雇用統計への影響 』を参照願います。

いま、

・ANZ求人広告件数前月比の大きさが△0.5%以下だったとき、本指標雇用者数増減数が前月より減った場合

・ANZ求人広告件数前月比の大きさが+0.5%以上だったとき、本指標雇用者数増減数が前月より増えた場合

を両指標が方向一致した、と解釈します。ANZ求人広告件数前月比の大きさが0.5%以下しか変化しなかった月は、比較に用いません。

下図横軸は「求人広告件数前月比が雇用者数増減の変化よりも〇か月先行/遅行」と読みます。縦軸はそれらの方向一致率です。

この図から、ANZ広告求人件数前月比は、雇用者数増減(雇用者数ではない)の実態差異に対し、時差1か月で先行する、と言えます。

この図は、ANZ広告求人件数前月比の大きさが0.5%以上の場合でした。

では次に、ANZ広告求人件数前月比の大きさを変化すると、どうなるか下表に整理します。

下表は、上図で相関が見込まれた両指標の時差1か月について方向一致率を纏めたものです。

ANZ広告求人件数の大きさが0.5%超だった翌月の雇用者数増減実態差異の方向は、期待的中率69%以上ということになります。あまりアテにできない期待的中率にしか達しません。

よって、前月のANZ広告求人件数が示唆する当月の雇用者数増減実態差異の方向が、事前差異と逆になるときがチャンスと捉えましょう。

例えば、ANZ広告求人件数が示唆する当月の雇用者数増減は、前月結果を上回っていたとします。それなのに、当月の雇用者数増減の市場予想は前月結果を下回っていたとします。このとき、前月のANZ広告求人件数が示唆する当月の雇用者数増減は市場予想を上回る(事後差異がプラスとなる)、ということです。

ならばこのとき、指標発表直前にロングをオーダーしておけば、1.2項に記した通り、直後1分足が陽線となる期待的中率は74%、ということになります。

難しい話じゃなくても、読むのが面倒な話ですよね。でも、この前提を満たすときに指標発表直後の大きく動くときに勝てる期待的中率は74%です。上手く説明できなくても、為替や経済や豪州の真面目な勉強をするより楽なはずだからご容赦願います。

【1.4 指標分析結論】

- 雇用者数増減の過去平均値は2.14万人ですが、上下のブレが大きいという特徴があります。そして、その市場予想はほぼ一定です。その結果、事後差異の大きさが小さかった翌月は過大反動を起こすものの、事後差異の大きさが大きかった翌月は、上下動の振幅が大きすぎて前月の反動を起こしても市場予想まで戻りきれない傾向があります。

前月発表時の事後差異が1以下だった当月は、市場予想を超えて過大反動を起こしたことが過去78%にも達しています。一方、前月発表時の事後差異が4を超えていた当月は反動を起こしても市場予想まで戻したことがありません。 - 失業率は長期的な改善トレンド途中です。2015年以降、失業率が前月より改善したことは19回、前月より悪化したことは12回、です(失業率に変化があったときの改善頻度は61%)。そして、失業率が前月より改善(陽線に対応)/悪化(陰線に対応)したとき、直後11分足との方向一致率は過去70%です。

なお、今後の見通しは、RBA公表議事要旨によれば、11月20日に「雇用は予測より強く、失業率が2020年半ばまでには4.75%へ低下」、12月18日に「数四半期は雇用状況が改善し続ける」との見解が示されており、当面は過去の傾向通りに取引しても大丈夫と見込まれます。 - ANZ広告求人は時差1か月の本指標雇用者数増減実態差異の先行指標です。雇用者数増減実態差異との方向一致率は、ANZ広告求人件数の前月比の大きさが0.5%超だったとき、69%の方向一致率となります。

?U.反応分析

分析は、反応程度の大きさだけを取り上げる方法と、反応方向だけを取り上げる方法と、それらを事前に示唆する予兆がないか、について行います。

本指標の指標分析範囲は、2015年1月集計分〜2018年11月集計分(同年12月発表分)の47回分です。もし一貫した傾向があるなら、完璧ではないにせよ、傾向を見出すには十分な調査数に達しています。

【2.1 反応程度】

過去の 4本足チャート の各ローソク足の平均値と分布を下表に纏めておきます。

最も指標結果に対して素直に反応しがちな直後1分足順跳幅は過去平均で31pipsです。 非常に大きく跳ねる指標 であり、指標発表時刻を跨いで不用意にポジションを持つべきではありません。

いま、各ローソク足始値で完璧な事前分析に基づきポジションをオーダーし、各ローソク足順跳幅の先端で完璧に利確できる完璧な取引ができたとします。それほど完璧な取引が行えたなら、1回の発表での4本のローソク足順跳幅で平均82pipsが稼げます。

当然、そんな完璧な分析も完璧な取引も不可能なので、1回の発表で狙うのはその2〜4割ぐらいにしておけば良いでしょう(16〜33pips)。その期間の動き全体の2〜4割しか狙わなければ、無理のない取引で勝率を稼ぎやすく、長期に亘る本指標取引での収益を最大化しやすい、との個人的感触があります。

ご参考まで。

ーーー$€¥£A$ーーー

次に、期間毎に区切った直前10-1分足と直後1分足と直後11分足の値幅推移を下図に示します。この図では、反応の方向を無視して大きさだけを比べるため、データは絶対値の平均値を用いています。絶対値というのは、例えば−1も1も大きさを1と見なすことです。

指標発表後は、 反応の大きさの割に直後1分足値幅と直後11分足値幅の差が小さい ことがわかります。平均3pipsしかありません。

また、2015年だけ突出して反応が大きいことがわかります。そこで、2016年以降の 4本足チャート の各ローソク足の平均値を下表に纏めておきます。

反応程度の目安は、こちらを参考にした方が良さそうですね。

前掲の表よりは反応程度が小さくなっていますが、それでも 大きく反応する指標 であることに変わりありません。

【2.2 個別反応分析】

個別反応分析は、勝率よりも期待値を重視して取引するための分析です。合理的とは言えるものの、例え連敗が続いてもずっと同じやり方で取引を続ける不屈さが必須です。

多くの指標では、事後差異と直後1分足の方向一致率が高くなりがちなことがわかっています。けれども、方向こそ一致しがちでも、事後差異の大きさと直後1分足値幅が比例的になる指標は少ないことがわかっています。

事後差異判別式の解(横軸)と直後1分足終値(縦軸)の関係と、直後1分足終値(横軸)と直後11分足終値(縦軸)の関係を下図に示します。前者が初期反応、後者がその後の伸びを示します。

事後差異の大きさと直後1分足の大きさとは、平均的にほぼ比例関係があります。そして、直後1分足の方向さえ確認すれば、直後11分足値幅は直後1分足値幅よりも平均的に7%伸びます。

逆に言えば、値幅同士を見比べる限り、本指標でだらだらポジションを持って反応を伸ばすのを待つのは合理的と言えません。 本指標は跳幅で稼ぐことを狙う べきです。

【2.3 回数反応分析】

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 指標一致性分析 を参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 反応一致性分析 を参照願います。

いずれも反応程度を問題にせず、反応方向の一致回数だけを問題にしています。

方向率では、直前1分足の過去陰線率が84%、直後1分足の過去陽線率が74%、直後11分足の過去陽線率が70%、と偏りが目立ちます。

方向一致率では、直前1分足が事後差異や直後1分足との方向一致率30%(不一致率70%)で、結果とその反応を事前示唆しています。事後差異と直後1分足・直後11分足は方向一致率がともに80%弱と、指標結果の良し悪しに素直に応じています。

次に、 反応性分析 では、過去発表後に反応を伸ばしたか否かを調べています。

直後1分足と直後11分足との方向一致率は83%でした。指標発表直後は、過去の実績からせめて数分間ぐらい同じ方向に反応が伸び続けると信じるしかありません。そこで、その83%の方向一致時だけに注目すると、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは71%でした。

指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、 指標発表後に反応方向を確認したら、追撃は早期開始 です。

そして、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは、全体で57%、直後1分足と直後11分足が方向一致時には68%でした。

【2.4 反応分析結論】

- 反応程度は大きく、反応方向は指標結果の良し悪しに素直です。発表後の反応は伸びがちですが、1分後とその10分後で伸びたpipsは僅かしかありません。指標発表後は順張りで跳ねを狙わないと、反応程度の平均pipsが大きい割に稼げない指標だと言えます。

- 反応方向を事前示唆する材料は、方向率の偏りが長期的に50%収束に向かうと見込まれるのに、直前1分足の過去陰線率が84%、直後1分足の過去陽線率が74%、直後11分足の過去陽線率が70%、と偏りが目立つ点です。

また、直前1分足は、事後差異及び直後1分足との方向一致率が30%(不一致率70%)となっています。方向率よりも、方向一致率の方が信じられます。 - 直後1分足と直後11分足との方向一致率は83%で、その83%の方向一致時だけに注目すると、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは71%です。指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、指標発表後に反応方向を確認したら、追撃は早期開始です。

そして、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは、全体で57%、直後1分足と直後11分足が方向一致時には68%でした。方向一致の回数分析では追撃徹底すべきですが、個別分析では直後1分足終値と直後11分足の値幅の差は僅か3pipsしかありません。

跳ねで稼ぐ指標でポジションを長持ちすべきではありません。

?V.取引方針

以下に過去の直前10-1分足・直前1分足・直後1分足・直後11分足の 始値基準ローソク足 を示します。ここまでの分析結果に基づき、最後に各ローソク足毎の取引方針を導き出します。

【3.1.直前10-1分足】

下図は直前10-1分足の始値基準ローソク足です。

2015年と2016年以降とでは、指標発表後の反応程度がまるで違います。がしかし、直前10-1分足を見る限り、この期間の動きが2016年以降に目に見えて小さくなったとは言えません。

直前10-1分足の2016年以降の平均順跳幅は7pips、同値幅は5pipsです。過去陽線率は60%、事前差異との方向一致率は56%で、事前に方向を示唆していると言えるほどアテになるサインはありません。

よって、この期間は取引しません。

【3.2.直前1分足】

次に、下図は直前1分足の始値基準ローソク足です。

直前1分足の2016年以降の平均順跳幅は6pips、同値幅は5pipsです。過去の陰線率は84%と異常な偏りがあり、事前差異との方向一致率は39%です。

また、陽線側へのヒゲが大小ほぼ毎回発生しています。勝率を下げないためには、ふたつ方法があると考えられます。

ひとつは、時刻になったらとにかくショートをもち、過去陰線率の高さをアテにすることです。もうひとつは、この期間に陽線側に跳ねたら逆張りショートすることです。

この期間は、 直前10-1分足が陽線ならショートをオーダーし、直前10-1分足が陰線を形成中なら指標発表2分前から陽線側に5pips跳ねるのを待って逆張りショート します。ともに、利確/損切の目安は3・4pipsとしておきましょう。

直前1分足での取引が多少前倒しされたって構やしません。

【3.3.直後1分足】

そして、下図は直後1分足の始値基準ローソク足です。

直後1分足は2016年以降の平均順跳幅が23pips、同値幅が17pipsです。2015年の反応を見ると、潜在的に極めて大きな反応をしかねないため、指標発表時刻を跨いでポジションを持つことには慎重であるべきです。そして、値幅方向との逆向きのヒゲ(逆ヒゲ)も散見されます。

過去、逆ヒゲが5pips以上だったことは16回(頻度34%)もあります。もし指標発表直後に5pipsもポジションと逆側に跳ねてしまったら、損切せざるを得ません。3回に1回も騙しに遭うようではやってられません。対策は、騙しの逆ヒゲをスルーして順跳幅での利確を狙うしかありません。

その可否を検証しておきます。

逆ヒゲが直後1分足順跳幅の半分(12pips)に達したことは過去12回(頻度19%)です。一方、順跳幅が+1pipsの12pips以上だったことは過去87%に達します。いちいち個別事例をひとつずつ確認していられないので、以下は単純化した計算で求めます。

もし利確/損切設定を一律12pipsで行うことにすると、騙しで損切することは19%以下となり、騙されずに利確できることが87%−19%=68%です。ざっくり毎年12回の取引で、騙しをスルーできることが8.2回、騙しで決済されることが2.3回、直後1分足では決済できないことが1.5回です。

こうした関係を下表に纏めておきます。

この表は、過去の個別事例のチャートを調べた訳でなく、必ず先に騙し(逆ヒゲ)を形成してから順跳幅方向に伸びるという前提でカウントしたものです。よって、実際に利確/損切設定をこの表の通りにしたら、騙しで決済される頻度は減り、騙しをスルーして決済される頻度は増えます。

そういう誤差を踏まえた上で、指標発表直前にポジションをオーダーして予め利確/損切設定をしていたときにどうなるかを表しています。

何pipsを利確/損切設定にするかは、取引スタイル次第です。但し、 逆ヒゲ頻度・程度が大きい指標では、利確/損切設定が必要 です。

次に、指標発表時刻を跨いだ取引方針です。

本指標に先立って発表されるANZ広告求人件数は、前月比の大きさが0.5%以上のとき、本指標雇用者数増減実態差異の方向を1か月先行して期待的中率69%で先行示唆しています。また、直後1分足の過去陽線率は74%で、直前1分足との方向一致率が30%(不一致率70%)となっています。

よって、 前月集計分のANZ広告求人件数前月比の符号と、雇用者数増減の事前差異の符号が異なるとき、ANZ広告求人件数前月比の符号と同じ方向に指標発表直前にオーダー します。また、 直前1分足が陰線のとき(陰線で終わりそうなとき)、指標発表直前にロング です。ともに、利確/損切は18pipsとし、ふたつのポジション方向が矛盾して両建てになるなら取引は中止です。

そして、追撃方針です。

直後1分足と直後11分足との方向一致率は83%で、その83%の方向一致時だけに注目すると、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは71%です。指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、 指標発表後に反応方向を確認したら、追撃は早期開始 です。

そして、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは、全体で57%、直後1分足と直後11分足が方向一致時には68%でした。方向一致の回数分析では追撃徹底すべきですが、個別分析では直後1分足終値と直後11分足の値幅の差は僅か3pipsしかありません。

跳ねで稼ぐ指標でポジションを長持ちすべきではありません。遅くとも、 指標発表から1分を過ぎたら利確の機会を窺います 。

【3.4.直後11分足】

最後に、直後11分足の始値基準ローソク足を下図に示します。

2016年以降、直後11分足は過去平均順跳幅が29pips、同値幅が20pipsです。

直後1分足順跳幅が30pips以上に達したことは過去24回あります。そのうち14回は直後順跳幅が直後1分足順跳幅を超えて反応を伸ばしています。同様に、直後1分足順跳幅が大きくなるほど、こうした関係がどうなっていたか調べておきました。

この表もまた、直後1分足跳幅が何pipsに達すると同時に追撃開始するかを選ばなければいけません。

ここでは、 直後1分足形成中に40pipsに達したら追撃開始 とし、仮に直後1分足終値がそれより戻しても気にしません。 直後1分足順跳幅から直後1分足終値が10pips以上戻したときは、直後1分足終値でナンピンで追撃ポジションを加えます 。最初の追撃ポジションだけでの利確/損切の目安は20pips、ナンピンも加えたときは、ふたつの追撃ポジションで40pipsを利確/損切の目安とします。

抜けたら追う閾値が発表1分以内の40pipsです。

【3.5.取引方針結論】

- 直前1分足は、直前10-1分足が陽線ならショートをオーダーし、直前10-1分足が陰線を形成中なら指標発表2分前から陽線側に5pips跳ねるのを待って逆張りショートします。ともに、利確/損切の目安は3・4pipsとしておきましょう。

- 前月集計分のANZ広告求人件数前月比の符号と、雇用者数増減の事前差異の符号が異なるとき、ANZ広告求人件数前月比の符号と同じ方向に指標発表直前にオーダーします。また、直前1分足が陰線のとき(陰線で終わりそうなとき)、指標発表直前にロングです。ともに、利確/損切は18pipsとし、ふたつのポジション方向が矛盾して両建てになるなら取引は中止です。

- 指標発表後に反応方向を確認したら、追撃は早期開始です。そして、遅くとも指標発表から1分を過ぎたら利確の機会を窺います。

- 直後1分足形成中に40pipsに達したら追撃開始とし、仮に直後1分足終値がそれより戻しても気にしません。直後1分足順跳幅から直後1分足終値が10pips以上戻したときは、直後1分足終値でナンピンで追撃ポジションを加えます。最初の追撃ポジションだけでの利確/損切の目安は20pips、ナンピンも加えたときは、ふたつの追撃ポジションで40pipsを利確/損切の目安とします。

抜けたら追う閾値が発表1分以内の40pipsです。

?W.分析結論

本指標の特徴は以下の通りです。

これら特徴を踏まえた取引を行うか、その日の値動きが異常なら取引を止めるかがベターな選択と考えています。少なくとも過去の傾向に反した取引方法は、長い目で見ると勝率をさげてしまいがちです。

- 雇用者数増減の翌月反動には、おもしろいクセがあります。

2015年以降発表の雇用者数増減の平均値は2.14万人ですが、上下のブレがかなり大きいという特徴があります。一方、市場予想はほぼ一定です。その結果、発表結果と市場予想の差が小さかった翌月に、発表結果と市場予想の大小関係が逆転しがちです。発表結果と市場予想の差が大きかった翌月は、大きすぎて反動を起こしても市場予想まで戻りきれません。

本指標の特徴は、雇用者数増減の過大反動が、前月に大きすぎたり小さすぎたりしないときに起きがちなことです。 - 失業率は長期的な改善トレンド途中です。2015年以降、失業率が前月より改善したことは19回、前月より悪化したことは12回、です(失業率に変化があったときの改善頻度は61%)。そして、失業率が前月より改善(陽線に対応)/悪化(陰線に対応)したとき、直後11分足との方向一致率は過去70%です。

なお、今後の見通しは、RBA公表議事要旨によれば、11月20日に「雇用は予測より強く、失業率が2020年半ばまでには4.75%へ低下」、12月18日に「数四半期は雇用状況が改善し続ける」との見解が示されています。よって、失業率は当面、改善傾向継続と見なせます。 - 反応程度は大きく、反応方向は指標結果の良し悪しに素直です。発表後の反応は伸びがちですが、1分後とその10分後で伸びたpipsは僅かしかありません。指標発表後は順張りで跳ねを狙わないと、反応程度の平均pipsが大きい割に稼げない指標だと言えます。

?X.取引成績

取引成績は、この分析に記載方針に沿って実際に取引を行った結果だけを纏めています。実際に取引した結果以外は、例え事前方針が妥当だったとしてもここには含みません。また、事前方針に挙げていない取引(方針外取引)の成績は含めません。

実際の取引は、例え結果的に陽線だったとしても終値1秒前まで長い陰線側へのヒゲをずっと形成していたりします。そういった場合、事前のその期間の取引方針がロングが正解かショートが正解かわかりません。実際の取引で利確できたか損切せざるを得なかったかだけが公平な判定基準だと言えます。そして、方針外取引をここに含めると、事前分析の有効性が後日検証できなくなってしまいます。

取引方針の記述を、勝ちやすく・分析結果を誤解しにくく・自己裁量部分がわかるように、進歩・改善していくしかありません。記述はがんじがらめ過ぎても取引がうまくいきません。その兼ね合いが難しいので、試行錯誤しています。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

注記以上

FX口座数『国内第1位』(※2017年1月末時点。ファイナンス・マグネイト社調べ2017年1月口座数調査報告書)で、TVCMでも有名です。特徴は、『時事通信社』ニュース配信、取引通信簿(年初来の取引結果の一目瞭然図示)、24時間電話サポート、です。キャッシュバックは口座申込日から3か月以内の500枚売買(1日平均8〜9枚の売買)です。口座開設日からではない点は要注意です。

広告以上

2019年01月01日

豪州経済指標「四半期GDP」発表前後のAUDJPY反応分析(3訂版)

本稿は、過去の本指標結果と反応方向の関係を分析することによって、 本指標発表前後のAUDJPY取引

に役立つ特徴を見出すことがテーマです。

豪州経済集計(Australian National Accounts)は、 オーストラリア統計局 (ABS:Australian Bureau of Statistics) が、四半期ごとのGDP・最終消費支出・総固定資産(設備投資)・GDPデフレータ(価格指数)・貿易寄与・実質純可処分所得を発表する指標です(発表事例: Sep 2018 )。

発表項目が多いものの、目的を発表都度の短期FX取引に絞る限り、 季節調整済のGDP前期比と前年比だけに関心を持てば十分 です。

以下、特に断らない限り季節調整済の前期比や前年比を単に「前期比」「前年比」と表記します。

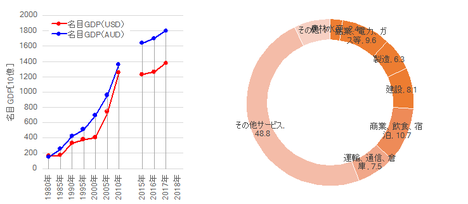

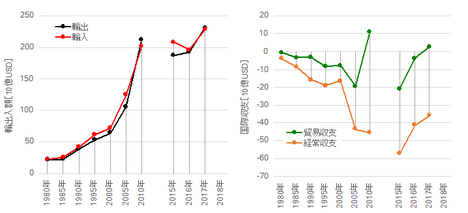

下図は、左が1980年以降5年毎の名目GDPのAUD額とUSD換算額で、右が産業別比率(2016年)です。

規模拡大が著しく、1980年からの40年弱で約10倍の成長となっています。この間、人口は1.6倍に増加したことによって内需が拡大し、中国を始めとする新興国の成長で資源輸出の規模が拡大した点が、豪州成長の特徴だと言えるでしょう。

人口増と資源輸出で成長するなんて、先進国らしくありません。

大手証券会社等の投資信託説明を見る限りは、今後も明るい長期展望が示されています。

その裏付けとして、毎年約20万人の移民を受け入れており、2050年までに更に約40%の人口増加の見込みを挙げていることが多いようです。確かにこれだけ人口が増えるのなら、それが内需を強く牽引するでしょう。

気になるのは、今後の資源輸出額の伸び率がこれまでより鈍化し、それにも関わらず人口増加ペースが鈍化しなければどうなるのだろう、という点です。

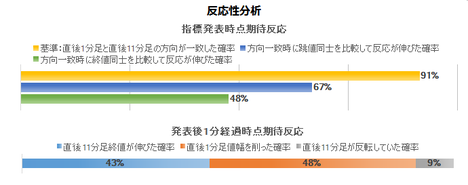

本分析結果に基づく過去傾向を踏まえた取引方針は、以下の通りです。

指標発表前は、事前差異と直前10-1分足の方向一致率が73%で、直前1分足の過去陰線率が95%、です。指標発表前の反応は小さいので、欲張らないことが大事です。

指標発表後の平均的な反応程度は非常に大きい指標です。反応方向は指標結果の良し悪しに極めて素直で、平均pipsこそ反応を一方向に伸ばすことを示唆しているものの、一方向に伸びたか否かを回数を調べると50%に達していません。追撃判断が難しいものの、大きく反応を伸ばすことも多いので、利幅を伸ばせるときに伸ばしましょう。

具体的には次の方法を提案します。

上記本指標要点や過去傾向を踏まえた取引方針の論拠を以下に示します。

以下の特徴を踏まえた取引を行うか、その日の値動きが異常なら取引を止めるかがベターな選択と考えています。少なくとも過去の傾向に反した取引方法は、長い目で見ると勝率をさげてしまいがちです。

指標分析範囲は、2013年1-3月期集計分〜2018年7-9月期集計分(同年12月発表分)の23回分です。そろそろ各種確率が安定し始めて一貫した傾向が見出せる標本数に達しつつあります。

以下、事前差異(=市場予想ー前回結果)と事後差異(=発表結果ー市場予想)と実態差異(発表結果ー前回結果)の関係を多用します。差異がプラスのとき陽線・マイナスのとき陰線と対応していれば、反応が素直だと言うことにします。

発表結果は定時発表値を用い、後日修正されても以下に反映していません。GDPの推移そのものに関心がある訳でなく、発表時点の反応に関心があるので、これは当然です。

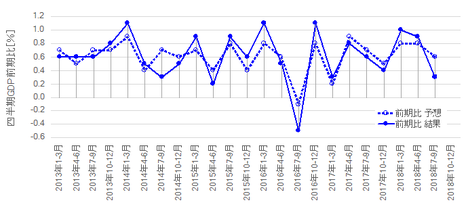

2013年以降の市場予想と発表結果の推移を下図に示します。上が前期比で下が前年比、 この期間の前期比平均値は0.6%で前年比平均値は2.6% です。

前期比のグラフで2016年7-9月期に急落が起きています。これは、設備投資の落ち込みと輸出伸び悩みと政府支出減少が重なった一過性のものでした。また、 前期比は(2017年を除けば)例年1-3月期にその年のピーク となっています。

前年比のグラフでのピークは、2014年1-3月期・2016年4-6月期・2018年4-6月期で、ほぼ8四半期周期となっています。前年比は、前年同期が高ければ下がり前年同期が低ければ上がりやすいため、 ほぼ8四半期周期 というのは比較的わかりやすい傾向です。

ところが、2018年11月20日、RBA)議事要旨では2018年・2019年の経済成長率は3.5%を超えるだろう」との見通しを示しました。 過去の周期性はこれから崩れる 、という意味になります。

下表は、前期比と前年比の各差異と各ローソク足の方向一致率を調べた結果です。

このブログの計数ルールに従い、各差異か各ローソク足値幅の少なくとも一方が0ならばカウントしていません。それにしても、事後差異の方向一致率の高さは極端です。念のため確認したものの、ノーカウントは前年比で1度あっただけです。

ともあれ、前期比発表結果が市場予想を上回れば/下回れば、前年比も市場予想を上回る/下回るのです。そして、発表結果が市場予想を上回れば/下回れば、直後1分足がほぼ確実に素直に陽線/陰線で反応しています。

極めて指標結果に素直に反応 する指標です。

こうした特徴を踏まえれば、判別式は前期比か前年比だけに注目しても良さそうです。がしかし、発表結果と市場予想が一致することが今後増えることも想定されるので、判別式は前期比と前年比を含む形式にしておきます。

事前判別式は、

とします。このとき、この判別式の解の符号(プラスで陽線、マイナスで陰線に対応)と直前10-1分足の過去方向一致率は73%に達します。

多くの場合、指標発表前の反応方向は、市場予想が前回結果に対して改善か悪化かで決まっています 。

同様に、事後差異判別式は、

とします。このとき、この判別式の解の符号と直後1分足の方向一致率は96%に達します。

発表結果の市場予想に対する良し悪しに極めて素直に反応 する指標です。

実態差異判別式は、

とします。このとき、この判別式の解の符号と直後11分足の方向一致率は78%に達します。

但し、事後差異判別式の解の符号と直後11分足の方向一致率は87%に達しています。 指標発表後の反応方向は、前回結果との大小関係よりも市場予想との大小関係に依存 します。

参考までに、各差異判別式の解の期間毎の平均値と全平均値を下図に示します。この図では、反応の方向を無視して大きさだけを比べるため、データは絶対値の平均値を用いています。絶対値というのは、例えば−1も1も大きさを1と見なすことです。

事後差異が事前差異や実態差異より小さく、 平均的に市場予想の精度が高い指標 です。

気にする必要なんてありません 。本指標は影響力が非常に強いのです。

四半期GDPの発表より先に四半期小売売上高や貿易統計は発表されます。小売売上高はGDPの約20%の規模があり、貿易額はGDPの約40%の規模に達します。それら前期比の推移を下図に示します。

なお、貿易統計は毎月、過去3か月分が発表されています。GDPが1-3月分集計なら、3月集計分の貿易統計発表結果から1月・2月・3月の輸出額と輸入額の合計を四半期貿易総額としています。

さて、1.2項最初に示した通り、GDP前期比の実態差異は直後11分足との過去方向一致率が71%に達しています。実態差異との方向一致率なので、発表結果ー前回結果、がプラスかマイナスかが問題です。公平に比較するため、四半期小売売上高の実態差異や四半期貿易総額の実態差異と、増減方向を比較しておきます。

先に発表されている貿易統計で当該期の輸出入額が前期を上回るか下回るかを調べておけば、今回発表される四半期GDP前期比が前回発表値を上回るか下回るかを71%当てられる 訳です。

悪い的中率ではありません。

実態差異と直後11分足の期待的中率が71%で、実態差異の期待的中率が71%ならば、本指標発表直前にポジションをオーダーして直後11分足の方向が当たる確率は、0.71?0.71+(1ー0.71)?(1−0.71)=59%、です。

3年間12回の発表で7勝5敗となり、直後11分足の過去平均値幅32pips?2勝分=64pipsなので、1年あたりの期待値は21pips、1回の発表あたり5pipsということになります。試算するとわかりますが、根拠を持った取引で稼ぐというのは大変です。

分析は、反応程度の大きさだけを取り上げる方法と、反応方向だけを取り上げる方法と、それらを事前に示唆する予兆がないか、について行います。

本指標の指標分析範囲は、2013年1-3月期集計分〜2018年7-9月期集計分(同年12月発表分)の23回分です。そろそろ一貫した傾向があるなら、各種確率が安定し始める標本数に達しつつあります。

過去の 4本足チャート の各ローソク足の平均値と分布を下表に纏めておきます。

平均的な反応程度は非常に大きい 指標です。

RBAが政策変更するか、それをにおわさない限り、本指標は豪州経済指標で最も大きく反応しがちです。それにも関わらず、指標発表後の反応の大きさの割に発表前の動きが小さいので、気を付けましょう。

発表直後1分足の順跳幅は、平均値の0.5〜1.5倍(17〜51pips)の範囲に74%が含まれます。指標発表時刻を跨いだポジションを持つことには慎重であるべきです。

いま、各ローソク足始値で完璧な事前分析に基づきポジションをオーダーし、各ローソク足順跳幅の先端で完璧に利確できる完璧な取引ができたとします。それほど完璧な取引が行えたなら、1回の発表での4本のローソク足順跳幅で平均85pipsが稼げます。

当然、そんな完璧な分析も完璧な取引も不可能なので、1回の発表で狙うのはその2〜4割ぐらいにしておけば良いでしょう(17〜34pips)。その期間の動き全体の2〜4割しか狙わなければ、無理のない取引で勝率を稼ぎやすく、長期に亘る本指標取引での収益を最大化しやすい、との個人的感触があります。

ご参考まで。

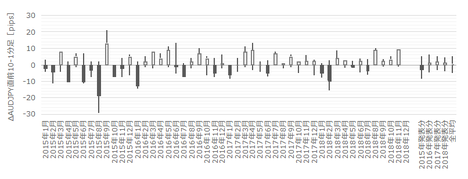

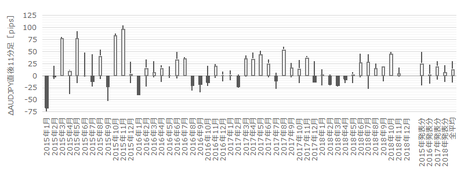

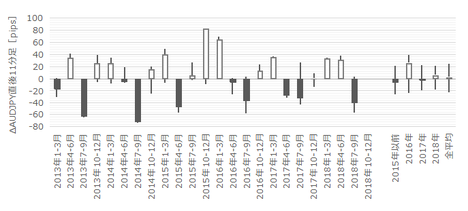

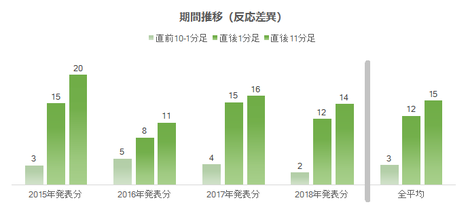

次に、期間毎に区切った直前10-1分足と直後1分足と直後11分足の値幅推移を下図に示します。この図では、反応の方向を無視して大きさだけを比べるため、データは絶対値の平均値を用いています。絶対値というのは、例えば−1も1も大きさを1と見なすことです。

直後1分足値幅より直後11分足値幅は毎年大きく、その差は平均6pipsです。

個別反応分析は、勝率よりも期待値を重視して取引するための分析です。合理的とは言えるものの、例え連敗が続いてもずっと同じやり方で取引を続ける不屈さが必須です。

多くの指標では、事後差異と直後1分足の方向一致率が高くなりがちなことがわかっています。けれども、方向こそ一致しがちでも、事後差異の大きさと直後1分足値幅が比例的になる指標は少ないことがわかっています。

事後差異判別式の解(横軸)と直後1分足終値(縦軸)の関係と、直後1分足終値(横軸)と直後11分足終値(縦軸)の関係を下図に示します。前者が初期反応、後者がその後の伸びを示します。

両グラフともに相関係数が非常に高く、素直な反応が一方向に伸びがち です。

指標発表直後は、事後差異と直後1分足の方向一致率は極めて高いので、指標結果など気にせず追撃開始です。但し、過去平均値以上の跳ね(34pips以上)となったことが52%もあります。一瞬で跳ね上がったら仕方ありませんが、26pips(直後1分足値幅の過去平均値)以下で追撃を始めたいものです。

指標発表直後は大きく跳ねるため、直後1分足終値まで待って追撃を始めると、その10分後までに平均27%ぐらい(平均6pipsぐらい)値を伸ばします。もし直後1分足30pips以上跳ねた後で20pips以下まで値を戻すことがあれば、その時点で追撃を始めても構いません。

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は、 こちら を参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は こちら

を参照願います。

いずれも反応程度を問題にせず、反応方向の一致回数だけを問題にしています。

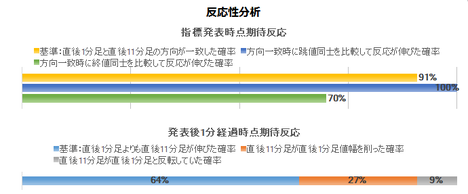

事前差異・事後差異・実態差異にはいずれも偏りがありません。

事前差異と直前10-1分足の方向一致率は73%です。事後差異と直後1分足・直後11分足の方向一致率は各96%・87%にも達しており、反応は極めて素直です。

直前10-1分足は過去陽線率が68%、直前1分足は過去陰線率が95%と、かなり極端な偏りが見受けられます。

直後1分足と直後11分足の方向一致率は91%に達しており、指標発表後に反転することは3年に1回ぐらいしか起きていません。

次に、反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で追撃が有効か否かが判断できます。詳細は こちら を参照願います。

直後1分足と直後11分足との方向一致率は、前述の通り91%です。そして、その91%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは67%です。けれども、直後1分足と直後11分足の方向が一致していても、終値同士を比べて反応を伸ばしていたことは48%です。

指標発表後の追撃は、1分を過ぎたら利確の機会を窺った方が良い でしょう。

以下に過去の直前10-1分足・直前1分足・直後1分足・直後11分足の 始値基準ローソク足 を示しておきます。

下図は直前10-1分足の始値基準ローソク足です。

直前10-1分足は、過去平均順跳幅が6pips、同値幅が4pipsです。過去の陽線率が68%、事前差異との方向一致率は73%です。

この期間は、 事前差異と同じ方向にオーダーし、利確/損切の目安を6pips とします。

もし過去23回発表時の直前10-1分足で利確/損切を10pipsとしていたら、2勝1敗1不明(成立率17%)で損益は+10pips+?です。同様に、利確/損切を過去平均順跳幅の6pipsとしていたら、9勝2敗1不明(成立率52%)で損益は+42pips+?です。もし利確/損切を過去平均値幅の4pipsとしていたら、11勝4敗3不明(成立率78%)で損益は+28pips+?です。

利確/損切の目安を6pipsにすると、48%の事例では目安に達しません。そんなときは、指標発表1分前に利確/損切することになります。

次に、下図は直前1分足の始値基準ローソク足です。

直前1分足は、過去平均順跳幅が4pips、同値幅が3pipsです。陰線率は95%にも達しており、この数字を見てこの期間にとてもロングは採れません。

また、上図の通り上ヒゲが目立ちます。よって、この期間には陽線側に跳ねたのを確認してから、逆張りでショートをオーダーすることになります。また、陰線側に下ヒゲが形成されたことは少ないので、陰線側に戻すのは指標発表直前になることが多い、と推察されます。ということは、ショートのポジション取得・解消するのは指標発表直前のぎりぎりになることが多くなります。

指標発表の1〜2分前以降に陽線側に4pips跳ねたら逆張りでショートをオーダーし、利確/損切を4pipsでやるか、遅くとも指標発表5秒前には決済 します。

発表5秒前決済はミスしないようにしましょう。本指標の指標発表直後の跳ねは、豪州指標で最も大きく跳ねがちです。1秒前まで粘っていたらスマホの通信表示がクルクルして、それが終わったらぼろ負けしてた、なんてことが過去にはありました。

そして、下図は直後1分足と直後11分足の始値基準ローソク足です。

直後1分足は過去平均順跳幅が34pips、同値幅が26pipsです。直後11分足は過去平均順跳幅が41pips、同値幅が32pipsです。

上図から、大きな逆ヒゲ(値幅方向と逆向きのヒゲ)の発生頻度は小さいようです。

20pips以上の逆ヒゲが発生したことは過去1回(頻度4%)です。10pips以上だったことは2回(頻度9%)、5pips以上だったことは6回(26%)です。よって、指標発表時刻を跨ぐポジションを持つなら、利確/損切の目安を10pips以上にしておけば、逆ヒゲに騙される頻度は3年に1回程度になります(5pips以上なら1年に1回程度)。

直後1分足と直後11分足が反転したことは過去9%しかないので、直後1分足の逆ヒゲに騙されなければ、大きな利幅が狙えます。

そして、前期比の実態差異と直後11分足の方向一致率は71%、前期比の実態差異と四半期貿易総額の実態差異の方向一致率は71%、です。よって、先に発表される四半期貿易総額の実態差異と同じ方向に、本指標発表直前に取得したポジションで直後11分足跳幅を狙います。

直後11分足の順跳幅が10pips以上だったことは過去96%です。30pips以上だったことは70%、50pips以上は30%です。利確/損切の目安は30pipsにしておけば良いでしょう。

よって、 指標発表直前に四半期貿易総額の実態差異と同じ方向にオーダーし、利確/損切の目安を30pips とします。

次に、直後1分足と直後11分足との方向一致率は91%です。そして、その91%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは67%です。けれども、例え直後1分足と直後11分足が方向一致していても、直後1分足終値を超えて直後11分足が反応を伸ばしていたことは48%です。

初期反応方向を確認したら早期追撃開始するなら、高値/安値掴みは避けたいものです。直後11分足の過去平均順跳幅は41pips、です。そして、直後1分足の逆ヒゲが10pips以上だったことは過去9%しかありません。

よって、 直後1分足形成中に初期反応方向に30pips以下ならば追撃開始し、直後11分足順跳幅を狙って利確/損切の目安を10pips とします。

直後1分足終値が30pips以上に達したことが過去10回(頻度43%)あります。この10回の事例では、直後1分足跳幅を超えて直後11分足跳幅が伸びていたことが8回(80%)です。この8回の事例で直後1分足終値がついた時点で追撃開始し、直後11分足跳幅で決済すると平均16pipsの利確、直後11分足値幅(終値)で決済すると平均11pipsの利確、となっていたはずです。

よって、 直後1分足値幅が30pips以上なら、直後1分足終値がついた時点で再追撃を開始し、利確/損切の目安を15pipsとし、目安に達しなければ直後11分足終値がつく頃に決済 します。

本指標の特徴は以下の通りです。

以下の特徴を踏まえた取引を行うか、その日の値動きが異常なら取引を止めるかがベターな選択肢と考えています。少なくとも過去の傾向に反した取引方法は、長い目で見ると勝率を下げてしまいがちです。

取引成績は、この分析に記載方針に沿って実際に取引を行った結果だけを纏めています。実際に取引した結果以外は、例え事前方針が妥当だったとしてもここには含みません。また、事前方針に挙げていない取引(方針外取引)の成績は含めません。

実際の取引は、例え結果的に陽線だったとしても終値1秒前まで長い陰線側へのヒゲをずっと形成していたりします。そういった場合、事前のその期間の取引方針がロングが正解かショートが正解かわかりません。実際の取引で利確できたか損切せざるを得なかったかだけが公平な判定基準だと言えます。そして、方針外取引をここに含めると、事前分析の有効性が後日検証できなくなってしまいます。

取引方針の記述を、勝ちやすく・分析結果を誤解しにくく・自己裁量部分がわかるように、進歩・改善していくしかありません。記述はがんじがらめ過ぎても取引がうまくいきません。その兼ね合いが難しいので、試行錯誤しています。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

スキャル専用口座とHPで公言している会社です。取引回数が増えるほど、キャッシュバック額も多くなります。今なら「小林芳彦あられ」のプレゼントももらえます。あられが欲しいとは思わないけれど、私は同氏のファンです。

同氏はホンモノに強いので、大きな指標発表前には取引を控えることを表明しています。確かに、かつて同氏のツイッター通りに1か月ぐらい取引したら、その間の勝率は70%ぐらいになりました。きっと、エントリーとイグジットのタイミングを私がもっとうまく捉えられたなら、この勝率は更に高くなっていたのでしょう。

会員限定の彼の解説が読めることも、この会社を薦める理由です。

経済指標発表前後以外は、彼の相場感をアテにして、エントリーとイグジットのタイミングやミスジャッジしたときの撤退(損切)のセンスを磨くというのは、練習法としてアリだと思います。

彼の解説を読んで思うのは、テクニカル指標や、個々のファンダメンタルの変化を捉えるだけではダメだということです。それらの軽重判断を反応方向や程度に結び付けて、収益期待値が高く保てないと、有益な相場観とは言えないことがよくわかります。

ーーー$€¥£A$ーーー