この広告は30日以上更新がないブログに表示されております。

新規記事の投稿を行うことで、非表示にすることが可能です。

広告

posted by fanblog

2018年12月14日

豪州雇用指標「ANZ広告求人件数」発表結果の豪州雇用統計への影響

本稿は、過去の本指標結果と豪州雇用統計の関係を分析することによって、 本指標での取引でなく、後日発表される豪州雇用統計発表前後のAUDJPY取引

に役立つ特徴を見出すことがテーマです。

本指標での取引を狙った分析ではないので、反応分析は行いません。

結論は次の通りです。

ちなみに、過去の新規雇用者数の平均は2.1万、市場予想の平均は1.2万人なので、平均的に発表結果と市場予想の差が0.9万人生じます。一方、失業率の過去平均は5.71%、市場予想の過去平均は5.75%なので、平均的に発表結果と市場予想の差が△0.04%生じます。

上判別式に当てはめると、豪州雇用統計発表直後の反応方向は、圧倒的に新規雇用者数発表値の市場予想との差に影響されていることがわかります。よって、ANZ結果と過去の豪州雇用統計の結果と予想の差の平均値に基づき、新規雇用者数の市場予想の多寡が妥当か否かを当てるのが、豪州雇用統計発表時取引の主題です。

最後は「市場予想が良さそう/悪そう」という勘に頼るにせよ、何に対して良さそう/悪そうなのかをはっきりさせておきましょう。

以上は、2015年1月集計分〜2018年10月集計分の46回の両指標発表結果に基づきます。

以下に、論拠となる分析過程を開示します。

以下、事前差異(=市場予想ー前回結果)と事後差異(=発表結果ー市場予想)と実態差異(発表結果ー前回結果)の関係を多用します。差異がプラスのとき陽線・マイナスのとき陰線と対応していれば、反応が素直だと言うことにします。

ANZは オーストラリア・ニュージーランド銀行 のことです。

同行日本法人は、毎週月曜に「 ANZオーストラリア経済ウィークリー(日本語版) 」を開示しています。同国経済見通しを論じた解説記事やブログには、ここからの引用が多々見受けられます。

もちろん、このレポートはFXでの短期取引を想定したものではなく、中長期のファンダメンタルの変化中心の内容となっています。けれども、こういうことはできるだけ一次情報に接した方が良いですよね。

毎週このレポートを1・2か月も続けて読んでいれば、豪州経済のファンダメンタルの知ったかぶりができるようになれるでしょう。でも残念ながら、豪州経済のやたら詳しい話を聞いてくれる人は、なかなか周囲に居ないと思います。密かな勉強に留めておきましょう。

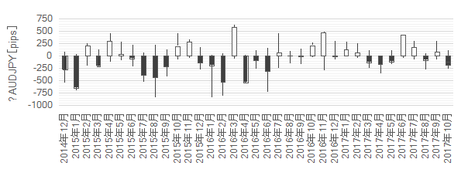

さて、本指標は、ANZが新聞とインターネットによる求人広告件数を発表してたものです。一般論として、求人広告が増えれば雇用者数が増えることが期待されます。そして、 豪州雇用統計 は、AUDJPYの直後1分足跳幅が32pips、事後差異と直後1分足の方向一致率が79%(2015年2月〜2018年11月発表時の平均値)と、大きく素直に反応する指標です。

だから、本指標が豪州雇用統計の先行指標ならば、本指標に注目しておくことも大切になります。

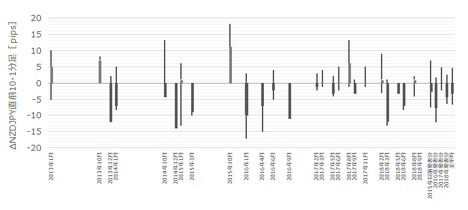

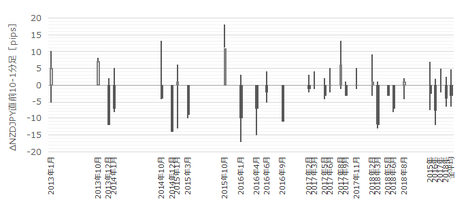

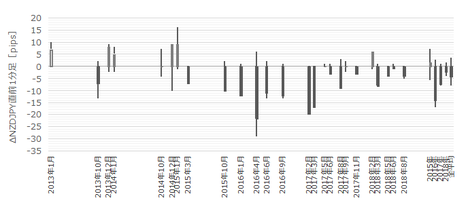

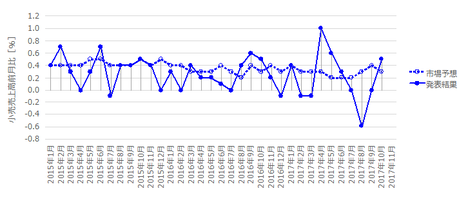

本指標前月比について、2015年以降の推移を下図に示します。下図は定時発表値で、後日の修正値ではありません。

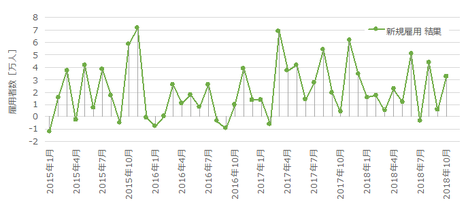

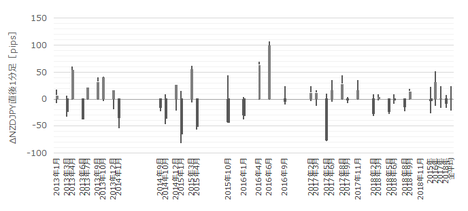

次に、2015年以降の豪州雇用統計の新規雇用者数の推移を下図に示します。

このまま両図を見比べても、両指標の連動・追従の有無はふつうわかりません。わかる訳ありません。

ここで知りたいことは、求人広告件数が増えれば/減れば、新規雇用者数が増える/減るのか、です。そこで、求人広告件数前月比と、新規雇用者数の実態差異(=発表結果ー前月結果)を対比します。

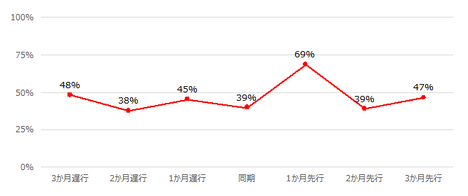

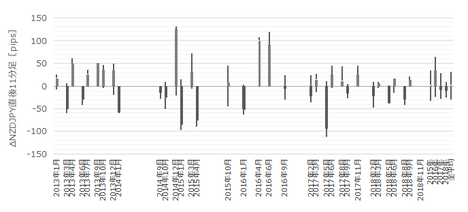

但し、求人広告件数前月比が△0.5%〜+0.5%しか変化しなかった月は、分析に用いません。また、下図横軸は、「求人広告件数前月比が新規雇用者数実態差異より〇か月先行/遅行」と読みます。縦軸は増減方向の一致率です。

図から、ANZ求人広告件数前月比が0.5%を超えて増減した翌月は、新規雇用者数の前月に対する増減方向の一致率が高いことがわかります。よって、 本指標は豪州雇用統計の新規雇用者数と時差1か月、方向一致率70%程度の先行指標 、と見なせます。

同様に、ANZ求人広告件数前月比が0%超/1.0%超の翌月は、新規雇用者数の前月に対する増減方向の一致率が64%/71%になります。

新規雇用者数の増減だけで豪州雇用統計発表直後の反応方向が決まる訳ではありませんが、こうやってひとつずつパズルを完成させていきましょう。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

FX口座数『国内第1位』(※2017年1月末時点。ファイナンス・マグネイト社調べ2017年1月口座数調査報告書)で、TVCMでも有名です。特徴は、『時事通信社』ニュース配信、取引通信簿(年初来の取引結果の一目瞭然図示)、24時間電話サポート、です。キャッシュバックは口座申込日から3か月以内の500枚売買(1日平均8〜9枚の売買)です。口座開設日からではない点は要注意です。

本指標での取引を狙った分析ではないので、反応分析は行いません。

結論は次の通りです。

- ANZ求人広告件数前月比の増減方向は時差1か月先行で、豪州雇用統計の新規雇用者数の前月に対する増減方向との一致率70%程度となります。

- ANZ求人広告件数前月比の増減程度が、0%超/0.5%超/1.0%超、だった集計月にそれぞれ注目します。翌集計月の新規雇用者数は、ANZと同じ集計月の新規雇用者数よりも、64%/69%/71%、の増減方向一致率となります。

この一致率は、ANZが0.5%を超えた翌月の豪州雇用統計結果が前月よりも改善/悪化を予想する一助となります。 - 豪州雇用統計発表直後は、新規雇用者数と失業率と労働参加率が反応方向に影響を与えます。この反応方向は、ー5?失業率の発表差異と市場予想の差[%]+2?新規雇用者数の発表結果と市場予想の差[万人]+1?労働参加率の発表結果と市場予想の差[%]、という判別式の解の符号(プラスが陽線、マイナスが陰線と対応)と過去79%一致しています。

ANZがこの結果に影響を与えるのは、新規雇用者数に対してです。

ちなみに、過去の新規雇用者数の平均は2.1万、市場予想の平均は1.2万人なので、平均的に発表結果と市場予想の差が0.9万人生じます。一方、失業率の過去平均は5.71%、市場予想の過去平均は5.75%なので、平均的に発表結果と市場予想の差が△0.04%生じます。

上判別式に当てはめると、豪州雇用統計発表直後の反応方向は、圧倒的に新規雇用者数発表値の市場予想との差に影響されていることがわかります。よって、ANZ結果と過去の豪州雇用統計の結果と予想の差の平均値に基づき、新規雇用者数の市場予想の多寡が妥当か否かを当てるのが、豪州雇用統計発表時取引の主題です。

最後は「市場予想が良さそう/悪そう」という勘に頼るにせよ、何に対して良さそう/悪そうなのかをはっきりさせておきましょう。

以上は、2015年1月集計分〜2018年10月集計分の46回の両指標発表結果に基づきます。

以下に、論拠となる分析過程を開示します。

指標分析

以下、事前差異(=市場予想ー前回結果)と事後差異(=発表結果ー市場予想)と実態差異(発表結果ー前回結果)の関係を多用します。差異がプラスのとき陽線・マイナスのとき陰線と対応していれば、反応が素直だと言うことにします。

ーーー$€¥£A$ーーー

ANZは オーストラリア・ニュージーランド銀行 のことです。

同行日本法人は、毎週月曜に「 ANZオーストラリア経済ウィークリー(日本語版) 」を開示しています。同国経済見通しを論じた解説記事やブログには、ここからの引用が多々見受けられます。

もちろん、このレポートはFXでの短期取引を想定したものではなく、中長期のファンダメンタルの変化中心の内容となっています。けれども、こういうことはできるだけ一次情報に接した方が良いですよね。

毎週このレポートを1・2か月も続けて読んでいれば、豪州経済のファンダメンタルの知ったかぶりができるようになれるでしょう。でも残念ながら、豪州経済のやたら詳しい話を聞いてくれる人は、なかなか周囲に居ないと思います。密かな勉強に留めておきましょう。

さて、本指標は、ANZが新聞とインターネットによる求人広告件数を発表してたものです。一般論として、求人広告が増えれば雇用者数が増えることが期待されます。そして、 豪州雇用統計 は、AUDJPYの直後1分足跳幅が32pips、事後差異と直後1分足の方向一致率が79%(2015年2月〜2018年11月発表時の平均値)と、大きく素直に反応する指標です。

だから、本指標が豪州雇用統計の先行指標ならば、本指標に注目しておくことも大切になります。

本指標前月比について、2015年以降の推移を下図に示します。下図は定時発表値で、後日の修正値ではありません。

次に、2015年以降の豪州雇用統計の新規雇用者数の推移を下図に示します。

このまま両図を見比べても、両指標の連動・追従の有無はふつうわかりません。わかる訳ありません。

ここで知りたいことは、求人広告件数が増えれば/減れば、新規雇用者数が増える/減るのか、です。そこで、求人広告件数前月比と、新規雇用者数の実態差異(=発表結果ー前月結果)を対比します。

但し、求人広告件数前月比が△0.5%〜+0.5%しか変化しなかった月は、分析に用いません。また、下図横軸は、「求人広告件数前月比が新規雇用者数実態差異より〇か月先行/遅行」と読みます。縦軸は増減方向の一致率です。

図から、ANZ求人広告件数前月比が0.5%を超えて増減した翌月は、新規雇用者数の前月に対する増減方向の一致率が高いことがわかります。よって、 本指標は豪州雇用統計の新規雇用者数と時差1か月、方向一致率70%程度の先行指標 、と見なせます。

同様に、ANZ求人広告件数前月比が0%超/1.0%超の翌月は、新規雇用者数の前月に対する増減方向の一致率が64%/71%になります。

新規雇用者数の増減だけで豪州雇用統計発表直後の反応方向が決まる訳ではありませんが、こうやってひとつずつパズルを完成させていきましょう。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

注記以上

FX口座数『国内第1位』(※2017年1月末時点。ファイナンス・マグネイト社調べ2017年1月口座数調査報告書)で、TVCMでも有名です。特徴は、『時事通信社』ニュース配信、取引通信簿(年初来の取引結果の一目瞭然図示)、24時間電話サポート、です。キャッシュバックは口座申込日から3か月以内の500枚売買(1日平均8〜9枚の売買)です。口座開設日からではない点は要注意です。

広告以上

タグ: ANZ求人広告件数,豪州雇用統計

2018年11月07日

RBNZ(NZ中銀)金融政策発表時のNZDJPY反応分析(2.1訂版)

どの国の中銀であれ、金融政策発表前後の反応は、「市場予想通り利上げ」の場合とその他の場合とで、反応が全く異なります。

本稿は、過去のRBNZ金融政策発表時の声明が、政策金利に関して「市場予想通り現状維持」だったときの反応方向を分析することによって、その場合の発表前後のNZDJPY取引に役立つ特徴を見出すことがテーマです。

2013年1月〜2018年10月までの間に、RBNZは金融政策会合を44回開催しています。そのうち、「市場予想通り現状維持」でなかったことは11回あります。この期間のこの11回を除いた33回が本稿の分析対象です。

そして、2013年2月〜9月、2014年4月〜9月、2015年4月〜9月、2018年9月は、指標発表前10分間のチャートを持っていません。分析対象33回のうちこの期間に属する11回は、発表前の反応方向・程度に関する分析を行っていません。

今回改訂は、図表・数値を最新のものに改め、前回9月会合結果を反映しただけです。

結論から述べます。本指標の特徴は以下の通りです。

以下の特徴を踏まえた取引を行うか、その日の値動きが異常なら取引を止めるかがベターな選択と考えています。少なくとも過去の傾向に反した取引方法は、長い目で見ると勝率をさげてしまいがちです。

過去の傾向に基づく具体的な取引方針は?V節末尾に記載しています。

本指標に関する説明と上記結論の論拠を以下に示します。

以下、事前差異(=市場予想ー前回結果)と事後差異(=発表結果ー市場予想)と実態差異(発表結果ー前回結果)の関係を多用します。差異がプラスのとき陽線・マイナスのとき陰線と対応していれば、反応が素直だと言うことにします。

RBNZ(NZ中銀)の責務は、政府と結んだ政策目標協定によって決定します。

2018年3月に発行した新たな政策目標協定では、従来通りの「インフレ目標(1-3%)」に加え、「持続可能な雇用の最大化」が追加されました。そして、政策決定権限がRBNZ総裁に集中している点を、金融政策委員会(MPC)に移行する「制度改革案」に合意しました。MPCは5〜7人で構成され、2019年以降に運営開始される予定です。

また、現在は日本時間早朝に発表されている中銀金融政策を、2019年からは日本時間11時へと発表時刻の変更することを発表しました(2018年6月28日)。総裁会見は12時に変更されます。日本のFX会社がレート配信していない早朝発表も不便でしたが、11時では勤め人の業務時間中になってしまいます。

同国に関する報道は少なく、一連の中銀改革がどういった目的で行われいるのかは把握していません。

前ウィーラー総裁が任期満了に伴う退任(2017年9月)後、当時のスペンサー副総裁がその後は総裁代行を務めました。現在のオア総裁は2018年3月に就任したばかりです。

この3代の総裁(代行)間で引き継がれた点は「(RBNZの金融政策が)かなりの期間緩和的であり続けるだろう」という見通しと、今後2年間のインフレ見通しが2%付近という点です。

がしかし、新総裁は5月声明で利上げ時期の見通しを2020年3Qへと後ズレさせました(それまでは2020年2Q)。8月声明で挙げたその理由は、インフレ率2%到達の見通しを従来の2020年4Qから2021年1Qへと後ズレさせたためです。現在は「2019年いっぱい2020年にかけて現状維持(1.75%)」「次回の金利変更は上下いずれもあり得る」(2018年9月声明)が最新の中銀見解です。

さて、2018年8月、NZ議会は海外投資法の改正案を可決しました。

同法案骨子は、外国人による中古住宅購入を禁止する点にあります。同法は住宅価格高騰を鎮静化するため、2017年10月発足の現政権が中国等の投資マネー流入抑止することが狙いです。法案成立後の政権幹部の一人は、「(同法改正によって)国民のマイホームの夢実現に向けた重要な節目になる」と述べたと報道されています。

RBNZが緩和政策を続ける理由のひとつには、こうした政府政策との同調があるのでしょう。

女性首相が産休をとって出産したことぐらいしか、同国の報道は国内で紹介されません。一方、NZDは先進国通貨のなかではスプレッドが高い方になります。事前の情報が少なくても、そこそこ大きな反応が一方向に持続しがちな場面でなければ、安心して取引できません。

そのため、NZDJPYでの取引は金融政策発表時に限っています。

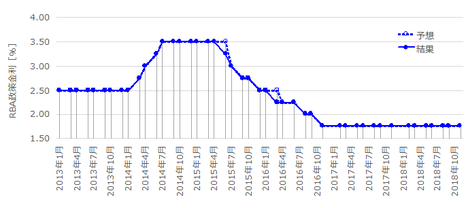

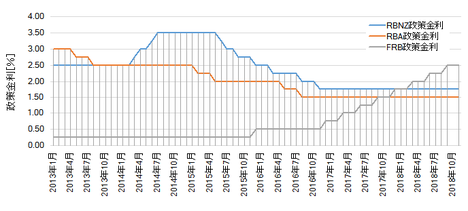

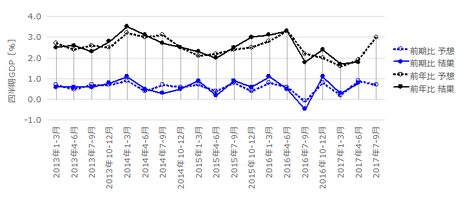

政策金利の市場予想と発表結果の過去推移を下図に示します。

2013年1月〜2018年10月までの間に、RBNZは金融政策発表を44回実施しています。そのうち、「市場予想通り現状維持」でなかったことは11回あります。この11回は、

です。

政策発表結果は必ずしも市場予想と一致していない代わりに、RBNZ金融政策発表後のNZDJPYはこれら11回で全て素直に反応しています(直後1分足・直後11分足が利上げで陽線、利下げで陰線)。

FOMCでの利上げ有無が必ず市場予想通りでも、反応方向が必ずしも素直とは言えない米国とは対照的です。

そして、その米国との政策金利は、2017年3月に逆転が起きています。

また、NZと経済的結びつきの強い豪州は、2019年3Q前後に利上げを見込む解説が多く、その通りになれば2020年3Qまで利上げしないと予想されているNZは追いつかれます。豪州との金利差がなくなるか追い抜かれる時期が近づけば、NZDは再び反応が大きくなると思われます。

機会があれば、米NZ金利差に変化が起きるときNZDUSDで、米豪金利差に変化が起きるときAUDNZDでの取引が有利に行えるか否か調べてみたいものです。

分析は、反応程度の大きさだけを取り上げる方法と、反応方向だけを取り上げる方法と、それらを事前に示唆する予兆がないか、について行います。

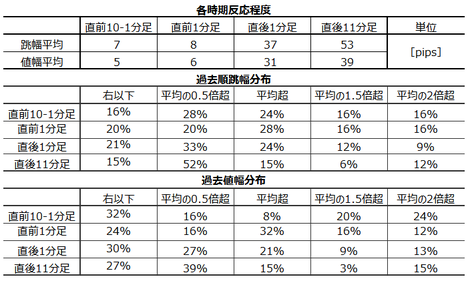

過去の 4本足チャート の各ローソク足平均値と、最も指標結果に素直に反応する直後1分足跳幅の分布を下表に纏めておきます。

下表は、声明で政策金利が「市場予想通り現状維持」だった場合の数値です。

例え「市場予想通り現状維持」でも。非常に大きく反応することがわかります。

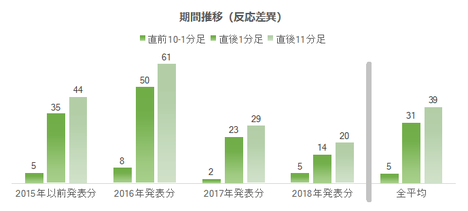

けれども、下図をご覧ください。

2017年以降、それ以前に比べてかなり反応が小さくなっていることがわかります。

NZDJPYはスプレッドが大きい分、せめて10pipsは稼げる取引をしたいものです(例えば、スプレッド1pipsの場合、利確/損切の目安が10pipsのとき、 SL解消勝率 は55%)。ところが、2017年以降は直後1分足と直後11分足の差が10pipsに満たなくなってしまいました。

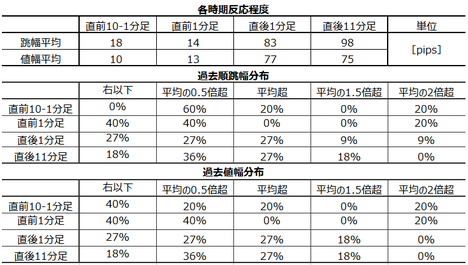

参考までに、先に挙げた11回の「市場予想通り現状維持」でなかった場合の発表後の反応分布を下表に挙げておきます。

米国FRB以外の中銀が金融政策を変更した場合、反応は極めて大きくなりがちです。RBNZもその例に漏れていないことがわかります。

金融政策発表時の分析では、指標一致性分析を行いません。

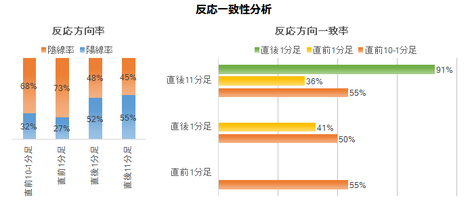

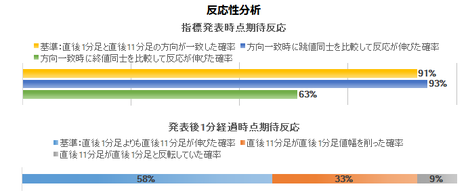

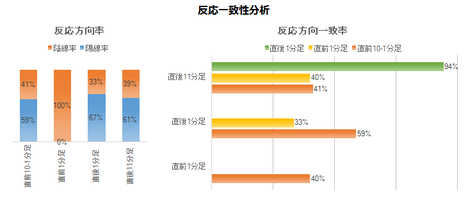

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は こちら を参照願います。

直前10-1分足は過去陰線率が68%、直前1分足は過去陰線率が73%と、偏りがあります。

発表前に形成されたローソク足が、発表後に形成されるローソク足方向を示唆している兆しはありません。

発表後は、直後1分足と直後11分足の方向一致率が91%にも達しています。

次に、反応性分析では過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で追撃が有効か否かが判断できます。詳細は こちら を参照願います。

直後1分足と直後11分足の方向一致率は、前述の通り91%にも達しています。指標発表直後は、反応方向を確認したら、その方向に反応が伸びると信じるしかありません。その91%の過去事例のうち、93%の事例で直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしています。

初期反応方向への追撃を早期開始すべきです。

そして、直後1分足と直後11分足の終値同士を比較して、同じ方向に反応を伸ばしていたことは全事例のうち58%です。42%の事例では、直後11分足は直後1分足の値幅を削るか反転しています。追撃は、様子を見ながら小分けに行った方が良さそうです。

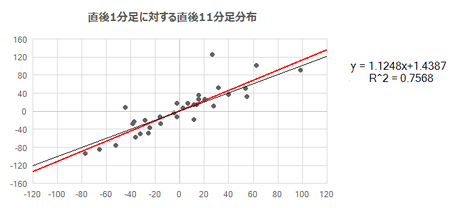

上記分析は、程度を問題にせずに回数だけを問題にしています。一方、下図は直後1分足終値(横軸)に対する直後11分足終値(縦軸)の分布を示しています。反応程度の情報も含めた関係です。

回帰線(赤線)の傾きは1.12となっており、平均的には直後11分足終値が直後1分足終値より12%反応を伸ばしています。R2値も0.76と高く、この関係はそこそこアテにできます。

そして、横軸の目盛り数値に注目してください。

「市場予想通り現状維持」でも、発表から僅か1分で極めて大きく反応した事例があります。発表時刻を跨ぐようなポジションを持つのは、いくら無風の事前解説記事を目にしても、万が一のために避けるべきしょう。万が一どころか、過去30数回で何回もそういうことが起きています。

以下に過去の直前10-1分足・直前1分足・直後1分足・直後11分足の 始値基準ローソク足 を示し、それぞれの期間の取引方針を纏めておきます。

なお、直前10-1分足と直前1分足は、巻頭に断ったように2013年2月〜9月、2014年4月〜9月、2015年4月〜9月のチャートを持っていません。また「市場予想通り現状維持」だったときだけを図示しています。

下図は直前10-1分足の始値基準ローソク足です。

直前10-1分足の過去平均跳幅は7pips、同値幅は5pipsです。過去陰線率は68%あるものの、逆ヒゲも目立っています。

この期間の取引は薦められません 。

次に直前1分足です。

直前1分足の過去平均跳幅は8pips、同値幅は6pipsです。過去陰線率は73%と偏りがあり、上図から逆ヒゲを形成したことも少ないことがわかります。また、2014年までは陽線となったことが多く、それ以降は陰線になったことが多く見受けられます。直前1分足は、現状が利上げ局面なのか利下げ局面なのかに応じている可能性があります。

この期間はショートで、利確/損切の目安を5pipsとし、目安に達しなくても発表10秒前には決済 します。

一気に動くこともある期間なので、OCOで始めから5pips指定を行う方が良いでしょう。また直前1分足での取引で“遅くとも”発表10秒前の決済は、豪州とNZ指標での取引に必須です。とんでもなく動く場合があります。

そして直後1分足です。

直後1分足の過去平均跳幅は37pips、同値幅は31pipsです。但し、最近の反応はその半分以下となっています。大きく反応すると思っているのにそれが小さいと、利確のタイミングを逸する恐れがあります。気を付けましょう。

過去陽線率は52%、直前10-1分足や直前1分足との方向一致率はそれぞれ50%・41%です。決め手はないので、 指標発表時刻を跨いだポジションは持たない方が良いでしょう 。

発表後の追撃は早期開始し、指標発表から1分を過ぎたら利確の機会を窺います 。

直後1分足と直後11分足の方向一致率は91%に達し、その91%の過去事例のうち93%の事例で直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしています。一方、直後1分足と直後11分足の終値同士を比較すると、同じ方向に反応を伸ばしていたことは全事例のうち58%まで確率が下がります。

最近の反応の小ささを踏まえると、追撃開始時点で反応が15pips以上に達していたら、追撃は失敗の確率が高いと言えます。 追撃は、初期反応が15pips以下のときに開始し、最近の直後11分足値幅平均が20pips程度しかない ことを覚えておきましょう。

なお、上図から騙しの逆ヒゲ形成が大きく形成されたことはほとんどありません。 もしポジションオーダー後に直後1分足がポジション方向と反転するようなことがあったら、すぐに損切 です。

反応性分析に示した通り、直後1分足と直後11分足が反転したことは僅か9%しかありません。方向を間違ってしまったときに、その後に挽回できる確率はたったそれだけしかない上に、どんどん含損が増える方向に反応を伸ばしがちです。

最後に直後11分足です。

直後1分足跳幅が50pips以上に達したことは過去8回あります(サイン出現頻度24%)。

このとき、直後1分足が終値をつけるまで待ってみましょう。直後11分足跳幅は、直後1分足跳幅を超えて反応を伸ばしたことが、その8回のうちの7回を占めます(伸長頻度88%)。直後1分足終値と直後11分足跳幅の差は、平均25pipsに達します。 利確タイミングを掴むことこそ難しいものの、直後1分足跳幅の50pips到達は、直後1分足終値からの追撃サイン と言っても良いでしょう。

ご注意ください。この8回のうち、直後11分足終値がつくまで決済できなかった場合、直後1分足終値を超えて直後11分足終値が反応を伸ばしていたことは8回中5回(伸長頻度63%)まで減り、平均伸長pipsは12pipsまで減ってしまいます。どうしても一定のリスクは許容しない限り、利幅が稼げないようにできているのです。

次に、この基準を40pips以上まで緩和してみましょう。すなわち、直後1分足跳幅が40pips到達を、直後1分足終値がついた時点からの追撃サインと見なす訳です。基準が50pips以上だったときよりも、サイン出現頻度は5回増えて13回となります(サイン出現頻度39%)。

けれども、この新たに加わった5回は、直後11分足跳幅が直後1分足跳幅を超えて 反応を伸ばしていたことこそ13回中10回(伸長頻度77%)と勝率悪化が許容できるものの、平均伸長pipsは13pipsまで下がってしまいます。直後1分足と直後11分足の終値同士の平均伸長pipsは、たったの2pipsまで減ってしまいます 。

抜けたら追うべき閾値は、直後1分足跳幅の50pips到達です。そのときの追撃開始は直後1分足終値がつく頃で、それから数分以内の利確機会を見逃さないようにしましょう 。

このことを逆に考えれば、直後1分足跳幅が小さいときの追撃は、小分けにせいぜい5pipsを利確/損切の目安にすべきです。けれども、先にデータを示した通り、直近の反応は非常に小さい傾向があります。利確の目安を5pipsにしていたら、追撃がうまくいかない公算の方が高くなります。

よって、 再び本発表後の反応が大きくなり始めるまで、再追撃の繰り返しは避けた方が無難 です。

最近の反応が小さい理由は「当面の政策変更なし」だからです。米NZ金利差がもっと広がるか、豪NZ金利差の逆転が迫るまで、しつこい追撃は避けた方が良いでしょう。

本指標の特徴は以下の通りです。

以下の特徴を踏まえた取引を行うか、その日の値動きが異常なら取引を止めるかがベターな選択と考えています。少なくとも過去の傾向に反した取引方法は、長い目で見ると勝率をさげてしまいがちです。

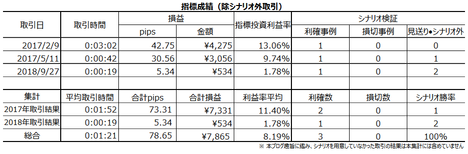

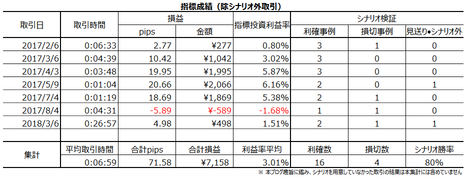

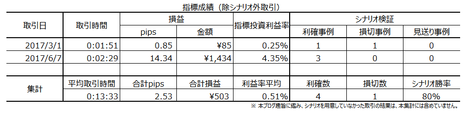

下表は、適宜、最新のものに差替えを行っていきます。

取引成績は、この分析に記載方針に沿って実際に取引を行った結果だけを纏めています。実際に取引した結果以外は、例え事前方針が妥当だったとしてもここには含みません。また、事前方針に挙げていない取引(方針外取引)の成績は、この表には含めていません。

実際の取引は、例え結果的に陽線だったとしても終値1秒前まで長い陰線側へのヒゲをずっと形成していたりします。そういった場合、事前のその期間の取引方針がロングが正解かショートが正解か、わかりません。実際の取引で利確できたか損切せざるを得なかったかだけが公平な判定基準だと言えます。そして、方針外取引をここに含めると、事前分析の有効性が後日検証できなくなってしまいます。

取引方針の記述を、勝ちやすく・分析結果を誤解しにくく・自己裁量部分がわかるように、進歩・改善していくしかありません。記述はがんじがらめ過ぎても取引がうまくいきません。その兼ね合いが難しいので、試行錯誤しています。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

スキャル専用口座とHPで公言している会社です。取引回数が増えるほど、キャッシュバック額も多くなります。今なら「小林芳彦あられ」のプレゼントももらえます。あられが欲しいとは思わないけれど、私は同氏のファンです。

同氏はホンモノに強いので、大きな指標発表前には取引を控えることを表明しています。確かに、かつて同氏のツイッター通りに1か月ぐらい取引したら、その間の勝率は70%ぐらいになりました。きっと、エントリーとイグジットのタイミングを私がもっとうまく捉えられたなら、この勝率は更に高くなっていたのでしょう。

会員限定の彼の解説が読めることも、この会社を薦める理由です。

経済指標発表前後以外は、彼の相場感をアテにして、エントリーとイグジットのタイミングやミスジャッジしたときの撤退(損切)のセンスを磨くというのは、練習法としてアリだと思います。

彼の解説を読んで思うのは、テクニカル指標や、個々のファンダメンタルの変化を捉えるだけではダメだということです。それらの軽重判断を反応方向や程度に結び付けて、収益期待値が高く保てないと、有益な相場観とは言えないことがよくわかります。

本稿は、過去のRBNZ金融政策発表時の声明が、政策金利に関して「市場予想通り現状維持」だったときの反応方向を分析することによって、その場合の発表前後のNZDJPY取引に役立つ特徴を見出すことがテーマです。

2013年1月〜2018年10月までの間に、RBNZは金融政策会合を44回開催しています。そのうち、「市場予想通り現状維持」でなかったことは11回あります。この期間のこの11回を除いた33回が本稿の分析対象です。

そして、2013年2月〜9月、2014年4月〜9月、2015年4月〜9月、2018年9月は、指標発表前10分間のチャートを持っていません。分析対象33回のうちこの期間に属する11回は、発表前の反応方向・程度に関する分析を行っていません。

今回改訂は、図表・数値を最新のものに改め、前回9月会合結果を反映しただけです。

ーーー$€¥£A$ーーー

結論から述べます。本指標の特徴は以下の通りです。

以下の特徴を踏まえた取引を行うか、その日の値動きが異常なら取引を止めるかがベターな選択と考えています。少なくとも過去の傾向に反した取引方法は、長い目で見ると勝率をさげてしまいがちです。

- RBNZ政策発表結果は、過去、必ずしも市場予想と一致していません。その代わり、政策変更発表時のNZDJPYは、過去、全て素直に反応しています(直後1分足・直後11分足が利上げで陽線、利下げで陰線)。

FOMCでの利上げ有無が必ず市場予想通りでも、反応方向が素直とは言えない米国とは対照的です。 - RBNZは2018年9月27日声明で「2019年いっぱい2020年にかけて現状維持(1.75%)」「次回の金利変更は上下いずれもあり得る」を表明しています。市場では、RBNZ政策金利の次回変更を2020年3Qに0.25%上昇、を見込んでいます(2018年8月9日声明通り)。

NZと経済的結びつきの強い豪州は、RBA(豪中銀)が2019年3Q前後に利上げを見込む解説が多いようです。その通りなら、いずれ両国の金利差はなくなります。豪州との金利差がなくなるか追い抜かれる時期が近づけば、NZDは再び反応が大きくなると思われます。 - かつてRBNZ金融政策発表時は、何も考えずに発表後に追撃さえすれば大きく稼げました。ところが、RBNZの長期に亘る「現状維持」と「近々の利上げなし」旨の声明で、2017年以降の反応は小さくなっています。発表後の追撃が基本方針であることに変わりないものの、比較的スプレッドが大きなNZD取引での短期取引は難しくなっています。

過去の傾向に基づく具体的な取引方針は?V節末尾に記載しています。

本指標に関する説明と上記結論の論拠を以下に示します。

?T.指標分析

以下、事前差異(=市場予想ー前回結果)と事後差異(=発表結果ー市場予想)と実態差異(発表結果ー前回結果)の関係を多用します。差異がプラスのとき陽線・マイナスのとき陰線と対応していれば、反応が素直だと言うことにします。

【1.1 指標概要】

RBNZ(NZ中銀)の責務は、政府と結んだ政策目標協定によって決定します。

2018年3月に発行した新たな政策目標協定では、従来通りの「インフレ目標(1-3%)」に加え、「持続可能な雇用の最大化」が追加されました。そして、政策決定権限がRBNZ総裁に集中している点を、金融政策委員会(MPC)に移行する「制度改革案」に合意しました。MPCは5〜7人で構成され、2019年以降に運営開始される予定です。

また、現在は日本時間早朝に発表されている中銀金融政策を、2019年からは日本時間11時へと発表時刻の変更することを発表しました(2018年6月28日)。総裁会見は12時に変更されます。日本のFX会社がレート配信していない早朝発表も不便でしたが、11時では勤め人の業務時間中になってしまいます。

同国に関する報道は少なく、一連の中銀改革がどういった目的で行われいるのかは把握していません。

ーーー$€¥£A$ーーー

前ウィーラー総裁が任期満了に伴う退任(2017年9月)後、当時のスペンサー副総裁がその後は総裁代行を務めました。現在のオア総裁は2018年3月に就任したばかりです。

この3代の総裁(代行)間で引き継がれた点は「(RBNZの金融政策が)かなりの期間緩和的であり続けるだろう」という見通しと、今後2年間のインフレ見通しが2%付近という点です。

がしかし、新総裁は5月声明で利上げ時期の見通しを2020年3Qへと後ズレさせました(それまでは2020年2Q)。8月声明で挙げたその理由は、インフレ率2%到達の見通しを従来の2020年4Qから2021年1Qへと後ズレさせたためです。現在は「2019年いっぱい2020年にかけて現状維持(1.75%)」「次回の金利変更は上下いずれもあり得る」(2018年9月声明)が最新の中銀見解です。

さて、2018年8月、NZ議会は海外投資法の改正案を可決しました。

同法案骨子は、外国人による中古住宅購入を禁止する点にあります。同法は住宅価格高騰を鎮静化するため、2017年10月発足の現政権が中国等の投資マネー流入抑止することが狙いです。法案成立後の政権幹部の一人は、「(同法改正によって)国民のマイホームの夢実現に向けた重要な節目になる」と述べたと報道されています。

RBNZが緩和政策を続ける理由のひとつには、こうした政府政策との同調があるのでしょう。

ーーー$€¥£A$ーーー

女性首相が産休をとって出産したことぐらいしか、同国の報道は国内で紹介されません。一方、NZDは先進国通貨のなかではスプレッドが高い方になります。事前の情報が少なくても、そこそこ大きな反応が一方向に持続しがちな場面でなければ、安心して取引できません。

そのため、NZDJPYでの取引は金融政策発表時に限っています。

【1.2 指標推移】

政策金利の市場予想と発表結果の過去推移を下図に示します。

2013年1月〜2018年10月までの間に、RBNZは金融政策発表を44回実施しています。そのうち、「市場予想通り現状維持」でなかったことは11回あります。この11回は、

- 市場予想通り利上げが4回(2014年3月・4月・6月・7月)

- 市場予想通り利下げが5回(2015年7月・9月・12月、2016年8月・11月)

- 市場予想に反して利下げが2回(2015年6月・2016年3月)

です。

政策発表結果は必ずしも市場予想と一致していない代わりに、RBNZ金融政策発表後のNZDJPYはこれら11回で全て素直に反応しています(直後1分足・直後11分足が利上げで陽線、利下げで陰線)。

FOMCでの利上げ有無が必ず市場予想通りでも、反応方向が必ずしも素直とは言えない米国とは対照的です。

そして、その米国との政策金利は、2017年3月に逆転が起きています。

また、NZと経済的結びつきの強い豪州は、2019年3Q前後に利上げを見込む解説が多く、その通りになれば2020年3Qまで利上げしないと予想されているNZは追いつかれます。豪州との金利差がなくなるか追い抜かれる時期が近づけば、NZDは再び反応が大きくなると思われます。

機会があれば、米NZ金利差に変化が起きるときNZDUSDで、米豪金利差に変化が起きるときAUDNZDでの取引が有利に行えるか否か調べてみたいものです。

?U.反応分析

分析は、反応程度の大きさだけを取り上げる方法と、反応方向だけを取り上げる方法と、それらを事前に示唆する予兆がないか、について行います。

【2.1 反応程度】

過去の 4本足チャート の各ローソク足平均値と、最も指標結果に素直に反応する直後1分足跳幅の分布を下表に纏めておきます。

下表は、声明で政策金利が「市場予想通り現状維持」だった場合の数値です。

例え「市場予想通り現状維持」でも。非常に大きく反応することがわかります。

けれども、下図をご覧ください。

2017年以降、それ以前に比べてかなり反応が小さくなっていることがわかります。

NZDJPYはスプレッドが大きい分、せめて10pipsは稼げる取引をしたいものです(例えば、スプレッド1pipsの場合、利確/損切の目安が10pipsのとき、 SL解消勝率 は55%)。ところが、2017年以降は直後1分足と直後11分足の差が10pipsに満たなくなってしまいました。

ーーー$€¥£A$ーーー

参考までに、先に挙げた11回の「市場予想通り現状維持」でなかった場合の発表後の反応分布を下表に挙げておきます。

米国FRB以外の中銀が金融政策を変更した場合、反応は極めて大きくなりがちです。RBNZもその例に漏れていないことがわかります。

【2.2 反応方向】

金融政策発表時の分析では、指標一致性分析を行いません。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は こちら を参照願います。

直前10-1分足は過去陰線率が68%、直前1分足は過去陰線率が73%と、偏りがあります。

発表前に形成されたローソク足が、発表後に形成されるローソク足方向を示唆している兆しはありません。

発表後は、直後1分足と直後11分足の方向一致率が91%にも達しています。

次に、反応性分析では過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で追撃が有効か否かが判断できます。詳細は こちら を参照願います。

直後1分足と直後11分足の方向一致率は、前述の通り91%にも達しています。指標発表直後は、反応方向を確認したら、その方向に反応が伸びると信じるしかありません。その91%の過去事例のうち、93%の事例で直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしています。

初期反応方向への追撃を早期開始すべきです。

そして、直後1分足と直後11分足の終値同士を比較して、同じ方向に反応を伸ばしていたことは全事例のうち58%です。42%の事例では、直後11分足は直後1分足の値幅を削るか反転しています。追撃は、様子を見ながら小分けに行った方が良さそうです。

上記分析は、程度を問題にせずに回数だけを問題にしています。一方、下図は直後1分足終値(横軸)に対する直後11分足終値(縦軸)の分布を示しています。反応程度の情報も含めた関係です。

回帰線(赤線)の傾きは1.12となっており、平均的には直後11分足終値が直後1分足終値より12%反応を伸ばしています。R2値も0.76と高く、この関係はそこそこアテにできます。

そして、横軸の目盛り数値に注目してください。

「市場予想通り現状維持」でも、発表から僅か1分で極めて大きく反応した事例があります。発表時刻を跨ぐようなポジションを持つのは、いくら無風の事前解説記事を目にしても、万が一のために避けるべきしょう。万が一どころか、過去30数回で何回もそういうことが起きています。

?V.取引方針

以下に過去の直前10-1分足・直前1分足・直後1分足・直後11分足の 始値基準ローソク足 を示し、それぞれの期間の取引方針を纏めておきます。

なお、直前10-1分足と直前1分足は、巻頭に断ったように2013年2月〜9月、2014年4月〜9月、2015年4月〜9月のチャートを持っていません。また「市場予想通り現状維持」だったときだけを図示しています。

【3.1 直前10-1分足】

下図は直前10-1分足の始値基準ローソク足です。

直前10-1分足の過去平均跳幅は7pips、同値幅は5pipsです。過去陰線率は68%あるものの、逆ヒゲも目立っています。

この期間の取引は薦められません 。

【3.2 直前1分足】

次に直前1分足です。

直前1分足の過去平均跳幅は8pips、同値幅は6pipsです。過去陰線率は73%と偏りがあり、上図から逆ヒゲを形成したことも少ないことがわかります。また、2014年までは陽線となったことが多く、それ以降は陰線になったことが多く見受けられます。直前1分足は、現状が利上げ局面なのか利下げ局面なのかに応じている可能性があります。

この期間はショートで、利確/損切の目安を5pipsとし、目安に達しなくても発表10秒前には決済 します。

一気に動くこともある期間なので、OCOで始めから5pips指定を行う方が良いでしょう。また直前1分足での取引で“遅くとも”発表10秒前の決済は、豪州とNZ指標での取引に必須です。とんでもなく動く場合があります。

【3.3 直後1分足】

そして直後1分足です。

直後1分足の過去平均跳幅は37pips、同値幅は31pipsです。但し、最近の反応はその半分以下となっています。大きく反応すると思っているのにそれが小さいと、利確のタイミングを逸する恐れがあります。気を付けましょう。

過去陽線率は52%、直前10-1分足や直前1分足との方向一致率はそれぞれ50%・41%です。決め手はないので、 指標発表時刻を跨いだポジションは持たない方が良いでしょう 。

発表後の追撃は早期開始し、指標発表から1分を過ぎたら利確の機会を窺います 。

直後1分足と直後11分足の方向一致率は91%に達し、その91%の過去事例のうち93%の事例で直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしています。一方、直後1分足と直後11分足の終値同士を比較すると、同じ方向に反応を伸ばしていたことは全事例のうち58%まで確率が下がります。

最近の反応の小ささを踏まえると、追撃開始時点で反応が15pips以上に達していたら、追撃は失敗の確率が高いと言えます。 追撃は、初期反応が15pips以下のときに開始し、最近の直後11分足値幅平均が20pips程度しかない ことを覚えておきましょう。

なお、上図から騙しの逆ヒゲ形成が大きく形成されたことはほとんどありません。 もしポジションオーダー後に直後1分足がポジション方向と反転するようなことがあったら、すぐに損切 です。

反応性分析に示した通り、直後1分足と直後11分足が反転したことは僅か9%しかありません。方向を間違ってしまったときに、その後に挽回できる確率はたったそれだけしかない上に、どんどん含損が増える方向に反応を伸ばしがちです。

【3.4 直後11分足】

最後に直後11分足です。

直後1分足跳幅が50pips以上に達したことは過去8回あります(サイン出現頻度24%)。

このとき、直後1分足が終値をつけるまで待ってみましょう。直後11分足跳幅は、直後1分足跳幅を超えて反応を伸ばしたことが、その8回のうちの7回を占めます(伸長頻度88%)。直後1分足終値と直後11分足跳幅の差は、平均25pipsに達します。 利確タイミングを掴むことこそ難しいものの、直後1分足跳幅の50pips到達は、直後1分足終値からの追撃サイン と言っても良いでしょう。

ご注意ください。この8回のうち、直後11分足終値がつくまで決済できなかった場合、直後1分足終値を超えて直後11分足終値が反応を伸ばしていたことは8回中5回(伸長頻度63%)まで減り、平均伸長pipsは12pipsまで減ってしまいます。どうしても一定のリスクは許容しない限り、利幅が稼げないようにできているのです。

次に、この基準を40pips以上まで緩和してみましょう。すなわち、直後1分足跳幅が40pips到達を、直後1分足終値がついた時点からの追撃サインと見なす訳です。基準が50pips以上だったときよりも、サイン出現頻度は5回増えて13回となります(サイン出現頻度39%)。

けれども、この新たに加わった5回は、直後11分足跳幅が直後1分足跳幅を超えて 反応を伸ばしていたことこそ13回中10回(伸長頻度77%)と勝率悪化が許容できるものの、平均伸長pipsは13pipsまで下がってしまいます。直後1分足と直後11分足の終値同士の平均伸長pipsは、たったの2pipsまで減ってしまいます 。

抜けたら追うべき閾値は、直後1分足跳幅の50pips到達です。そのときの追撃開始は直後1分足終値がつく頃で、それから数分以内の利確機会を見逃さないようにしましょう 。

このことを逆に考えれば、直後1分足跳幅が小さいときの追撃は、小分けにせいぜい5pipsを利確/損切の目安にすべきです。けれども、先にデータを示した通り、直近の反応は非常に小さい傾向があります。利確の目安を5pipsにしていたら、追撃がうまくいかない公算の方が高くなります。

よって、 再び本発表後の反応が大きくなり始めるまで、再追撃の繰り返しは避けた方が無難 です。

最近の反応が小さい理由は「当面の政策変更なし」だからです。米NZ金利差がもっと広がるか、豪NZ金利差の逆転が迫るまで、しつこい追撃は避けた方が良いでしょう。

【3.5 反応分析結論】

- 直前1分足はショートで、利確/損切の目安を5pipsとし、目安に達しなくても発表10秒前には決済します。

一気に動くこともある期間なので、OCOで始めから5pips指定を行う方が良いでしょう。また直前1分足での取引で“遅くとも”発表10秒前の決済は、豪州とNZ指標での取引に必須です。とんでもなく動く場合があります。 - 発表後の追撃は早期開始し、指標発表から1分を過ぎたら利確の機会を窺います。

最近の反応の小ささを踏まえると、追撃開始時点で反応が15pips以上に達していたら、追撃は失敗の確率が高いと言えます。追撃は、初期反応が15pips以下のときに開始し、最近の直後11分足値幅平均が20pips程度しかないことを覚えておきましょう。 - その後は、5pips程度を狙った短期利確の繰り返しを行います。

- 直後1分足跳幅の50pips到達は、直後1分足終値からの追撃サインです。すぐに追撃を開始し、必ず直後11分足が終値をつける前に利確機会を見つけましょう。

?W.分析結論

本指標の特徴は以下の通りです。

以下の特徴を踏まえた取引を行うか、その日の値動きが異常なら取引を止めるかがベターな選択と考えています。少なくとも過去の傾向に反した取引方法は、長い目で見ると勝率をさげてしまいがちです。

- RBNZ政策発表結果は、過去、必ずしも市場予想と一致していません。その代わり、政策変更発表時のNZDJPYは、過去、全て素直に反応しています(直後1分足・直後11分足が利上げで陽線、利下げで陰線)。

FOMCでの利上げ有無が必ず市場予想通りでも、反応方向が素直とは言えない米国とは対照的です。 - RBNZは2018年9月27日声明で「2019年いっぱい2020年にかけて現状維持(1.75%)」「次回の金利変更は上下いずれもあり得る」を表明しています。市場では、RBNZ政策金利の次回変更を2020年3Qに0.25%上昇、を見込んでいます(2018年8月9日声明通り)。

NZと経済的結びつきの強い豪州は、RBA(豪中銀)が2019年3Q前後に利上げを見込む解説が多いようです。その通りなら、いずれ両国の金利差はなくなります。豪州との金利差がなくなるか追い抜かれる時期が近づけば、NZDは再び反応が大きくなると思われます。 - かつてRBNZ金融政策発表時は、何も考えずに発表後に追撃さえすれば大きく稼げました。ところが、RBNZの長期に亘る「現状維持」と「近々の利上げなし」旨の声明で、2017年以降の反応は小さくなっています。発表後の追撃が基本方針であることに変わりないものの、比較的スプレッドが大きなNZD取引での短期取引は難しくなっています。

?X.過去成績

下表は、適宜、最新のものに差替えを行っていきます。

取引成績は、この分析に記載方針に沿って実際に取引を行った結果だけを纏めています。実際に取引した結果以外は、例え事前方針が妥当だったとしてもここには含みません。また、事前方針に挙げていない取引(方針外取引)の成績は、この表には含めていません。

実際の取引は、例え結果的に陽線だったとしても終値1秒前まで長い陰線側へのヒゲをずっと形成していたりします。そういった場合、事前のその期間の取引方針がロングが正解かショートが正解か、わかりません。実際の取引で利確できたか損切せざるを得なかったかだけが公平な判定基準だと言えます。そして、方針外取引をここに含めると、事前分析の有効性が後日検証できなくなってしまいます。

取引方針の記述を、勝ちやすく・分析結果を誤解しにくく・自己裁量部分がわかるように、進歩・改善していくしかありません。記述はがんじがらめ過ぎても取引がうまくいきません。その兼ね合いが難しいので、試行錯誤しています。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

注記以上

スキャル専用口座とHPで公言している会社です。取引回数が増えるほど、キャッシュバック額も多くなります。今なら「小林芳彦あられ」のプレゼントももらえます。あられが欲しいとは思わないけれど、私は同氏のファンです。

同氏はホンモノに強いので、大きな指標発表前には取引を控えることを表明しています。確かに、かつて同氏のツイッター通りに1か月ぐらい取引したら、その間の勝率は70%ぐらいになりました。きっと、エントリーとイグジットのタイミングを私がもっとうまく捉えられたなら、この勝率は更に高くなっていたのでしょう。

会員限定の彼の解説が読めることも、この会社を薦める理由です。

経済指標発表前後以外は、彼の相場感をアテにして、エントリーとイグジットのタイミングやミスジャッジしたときの撤退(損切)のセンスを磨くというのは、練習法としてアリだと思います。

彼の解説を読んで思うのは、テクニカル指標や、個々のファンダメンタルの変化を捉えるだけではダメだということです。それらの軽重判断を反応方向や程度に結び付けて、収益期待値が高く保てないと、有益な相場観とは言えないことがよくわかります。

広告以上

タグ: RBNZ,政策金利,金融政策

2018年03月06日

2018年3月7日09:30発表ー豪州経済指標「四半期GDP」(結果検証済)

?T.事前投稿

ブログの日時は事前投稿日となっています。指標発表後に事後投稿し、その日時は「?U.事後検証」のタイトル行付近に記載しています。

本指標の反応分析は こちら に詳述しています。以下に記す今回の取引方針は、この分析結果に基づきます。

そこで述べた通り、本指標には

- RBAは、前日の金融政策発表時に、従来の成長率への楽観的見通しを下方修正

- 指標発表直後の反応程度は過去平均で37pips、かなり大きく反応することが多く注意が必要

- 指標発表直後の反応方向は素直で、直後11分足は直後1分足よりも反応を伸ばしがちで追撃に適した指標

という特徴があります。

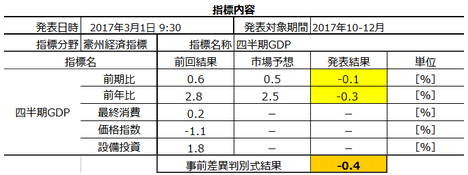

今回発表の要点は下表の通りです。

前日の金融政策発表時に、RBAは従来の成長率への楽観的見通しを下方に修正表現しました。

10・11・12月の個人消費の好不調をほぼ示すはずの小売売上高前月比は、全体的に7・8・9月よりも僅かに改善したように見受けられます。一方、10-12月期民間設備投資は、7-9月期よりも下がっていました。10-12月期の貿易収支は前期よりも悪化しています。

個人消費悪化と企業投資の減少と貿易の成長への寄与低下は、今回の成長率があまり良くないことを示唆している、と考えられます。まぁこういう読みはあまりアテにできないのですが。

さて、前掲の詳細分析結果に基づくシナリオは以下の通りです。

- 今回の事前差異はマイナスとなっています。事前差異と直前10-1分足の方向一致率は過去67%です。

あまり薦められませんが、 ポジションを取るならショートで、利確/損切の目安は控えめに3・4pips とした方が良いでしょう。 - 直前1分足は過去陰線率が94%にも達しており、この期間のロングは考えられません。過去の直前1分足ローソク足を見てみると、陽線側にヒゲを形成することが多く、陰線側に振れるのは指標発表時刻が迫ってからと推察されます。

よって、 陽線側に跳ねたのを確認してから、逆張りでショートをオーダーし、すぐに利確/損切 です。 - 指標発表後は、直後1分足と直後11分足との方向一致率が95%にも達しています。そして、その95%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは56%です。

0.95?0.56=53%なので、追撃はやみくもに行っても勝てません。 上下動をうまく捉えて、直後1分足跳幅や値幅を超えたところで追撃ポジションを取らないように気を付けましょう 。

直後1分足と直後11分足の反転率は5%しかないので、この指標で逆張りは駄目です。

以上

?U.事後検証

以下は、2018年3月7日20:00頃に追記しています。

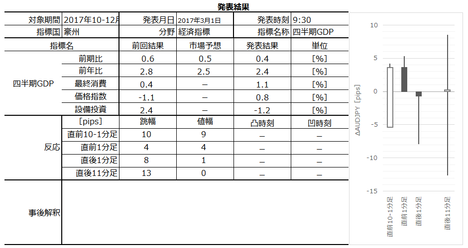

指標結果と反応を纏めておきます。

指標結果は前回・予想を下回ったものの、反応は陰線で、その影響時間は短いものだったようです。

GDPを下げた原因は、輸出が前期比△1.8%だったことが大きいようです。意外なことに家計支出は+1.0%でした。

事前分析結果を検証しておきます。

- 今回の事前差異はマイナスとなっており、事前差異と直前10-1分足の方向一致率は過去67%でした。

結果は陽線で、損切はシナリオに従えば4pipsだったでしょう。 - 直前1分足は過去陰線率が94%にも達していました。また、陽線側にヒゲを形成することが多く、陰線側に振れるのは指標発表時刻が迫ってからと推察していました。

チャートの動きは見ることができなかったものの、陽線側に跳ねたのを確認してから、逆張りでショートをオーダーすれば、1〜4pipsの利確となったでしょう。 - 指標発表後は、直後1分足と直後11分足との方向一致率が95%にも達していました。そして、その95%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは56%でした。上下動をうまく捉えて、直後1分足跳幅や値幅を超えたところで追撃ポジションを取らないように気を付けることにしていました。

結果は、陰線側への追撃で最大10pips強の利確が期待できたものの、発表後数分後に一度陽線側に反転しています。再反転まで待てれば利確だったでしょうが、こうした場合、反転時点で損切する方が自然です。4〜7pips程度の損切だったというのが自然だと思います。

発表時刻が時刻なので、取引もその時間にチャートを見ることも出来ませんでした。

分析は外れです。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

2018年03月05日

2018年3月6日09:30発表ー豪州実態指標「2018年1月集計分小売売上高」(結果検証済)

?T.事前投稿

ブログの日時は事前投稿日となっています。指標発表後に事後投稿し、その日時は「?U.事後検証」のタイトル行付近に記載しています。

本指標の反応分析は こちら に詳述しています。以下に記す今回の取引方針は、この分析結果に基づきます。

そこで述べた通り、本指標には

- 発表結果が市場予想を上回るか否かに極めて素直に反応

- 指標発表直後の反応程度は、直後1分足跳幅の過去平均が19pipsあるものの、そのうち3回に2回は平均以下

- 指標発表直後の反応方向は、直後11分足終値が直後1分足終値を超えて反応を伸ばしていたことが50%未満

という特徴があります。

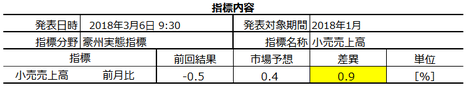

今回発表の要点は下表の通りです。

現時点(3月4日18時頃)における市場予想は前回結果を上回っており、事前差異はプラスとなっています。市場予想は修正されることも多いので、指標発表直前に確認しておきましょう。

1月17日に発表された1月集計分Westpac消費者信頼感は+1.8%でした。また、2月13日に発表された1月集計分NAB企業景況感指数は、12月の13から1月19へと大きく改善しています。1月は、景気が良いと考えた消費者・企業の方が悪いと考えた消費者・企業より多かったようです。

今回の市場予想は、前月比+0.4%となっており、前回結果よりも0.9%も高く予想されています。ところが、過去3年間で本指標結果が前月よりも0.9%も改善したことは、たったの一度しかありません(2017年3月集計分△0.1%から、翌4月集計分の+1.0%)。

つまり、前回より指標結果は改善するものの市場予想(現時点の+0.4%)には及ばない、というのが見立てです。

さて、前掲の詳細分析結果に基づくシナリオは以下の通りです。

- 直前1分足の陰線率は88%にも達してます。事前差異との方向一致率は31%(不一致率69%)となっています。

この数字を見て、この期間にロングをオーダーすることはあり得ません。 ショートか取引きしないかが選択肢 です。 - 直後1分足と直後11分足の方向一致率は85%あり、その85%の方向一致時に直後11分足跳幅が直後1分足跳幅を超えて反応を伸ばしたことが69%です。

指標発表から1分を過ぎても反応を伸ばし続けているのだから、 初期反応方向を確認したら追撃は早期開始 です。但し、その時点で15pipsを超えていたら、拙速な追撃開始は諦めた方が良いでしょう。

以上

?U.事後検証

以下は、2018年3月6日20:40頃に追記しています。

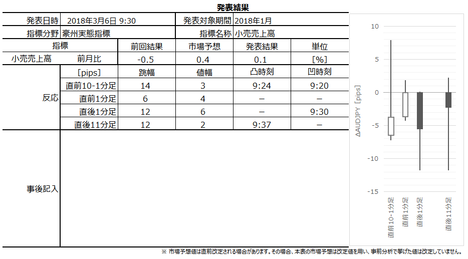

指標結果と反応を纏めておきます。

指標結果は前回を上回ったものの予想を下回り、反応は陰線でした。

市場予想が高すぎるのではないかという事前分析はその通りでしたが、あまりアテにできない予想としてシナリオには含めていませんでした。

分析対象期間こそ陰線での反応だったものの、その後は12:30のRBA金融政策発表を睨んでAUDJPYは上昇しています。この日は朝から前日のダウ大幅上昇を受けて日経平均が上昇していたので、USDJPYの上昇がそれを加速した感があります。

事前分析結果を検証しておきます。

- 直前1分足の陰線率は88%にも達しており、事前差異との方向一致率は31%(不一致率69%)となっていました。この数字を見て、この期間にロングをオーダーすることはあり得ず、ショートか取引きしないかが選択肢だとしていました。

結果は陽線でしたが、確率上の問題なので論じても仕方ありません。 - 直後1分足と直後11分足の方向一致率は85%あり、その85%の方向一致時に直後11分足跳幅が直後1分足跳幅を超えて反応を伸ばしたことが69%でした。

結果は、直後1分足跳幅で陰線側に安値を形成すると、その後は陽線側に転じようという動きが強くなっていました。分析は外しました。

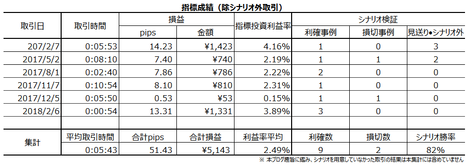

今回の取引結果を下表に纏めておきます。

それでも、勝つことだってあるので不思議です。運が良かったのでしょう。

なお、背景を黄色にしている取引はシナリオ外なので、下表のシナリオ成績には含めていません。また、上記の陽線側に転じようとする動きによって最初の追撃は含損を抱えたものの、ナンピンで欲張らずに利確したことが良かったようです。

次回本指標の発表は4月4日の予定です。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

2018年02月05日

2018年2月6日12:30発表ー豪州金融政策(事後検証済)

?T.事前投稿

ブログの日時は事前投稿日となっています。指標発表後に事後投稿し、その日時は「?U.事後検証」のタイトル行付近に記載しています。

本指標の反応分析は こちら に詳述しています。

せっかくFXで取引するなら、?@ 取引する指標や他の指標との関係性、?A その指標発表時の反応の特徴や傾向、?B その上で独自の解釈で取引、をした方が楽しめます。単に陽線・陰線に賭けるよりも、うんちくを仕入れて楽しみながら学ぶのが一番です。

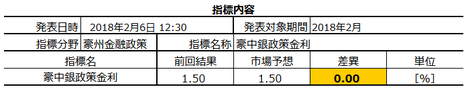

下表に指標要点を纏めておきます。

今回の市場予想は現状維持です。

前掲の詳細分析結果に基づくシナリオは以下の通りです。

- 直前10-1分足の過去平均跳幅は6pips、同値幅は3pipsです。

陽線率は61%で少し偏りがあります。また、直前10-1分足は、直後11分足との方向一致率が39%(不一致率61%)で、政策発表後の反応方向にやや逆行しがちです。けれども、ポジションを持つにはやや心もとない数字しか得られていません。

どちらに伸びるかがわからない以上、この期間の取引は避けた方が良いでしょう。

直前10-1分足が10pips以上跳ねたことは過去2回(頻度7%)あります。けれども、直前10-1分足が大きく跳ねても、それはその後の反応方向に関係ありません。

慌てて釣られないように気を付けましょう。 - 直前1分足も同様です。 この期間の取引も避けた方が良いでしょう。

直前1分足跳幅が10pips以上だったことは過去8回(頻度28%)あります。

この8回の直後1分足と直後1分足の方向は2回(25%)しか一致していません。

つまり、 直前1分足が大きたときには、直後1分足がその逆方向に反応したことが多い 訳です。直前1分足は取引するよりも、参考にした方が良さそうです。 - 直前10-1分足が陰線で、 直前1分足が10pips以上陰線側に跳ねたら、政策発表直前にロングをオーダーしても良いでしょう

。例外は、10pipsどころか20も30pipsも跳ねた場合です。

- 政策発表後の追撃は、直後1分足と直後11分足の方向一致率が82%あり、その82%の方向一致時に直後11分足跳幅が直後1分足跳幅を超えて反応を伸ばしたことが74%あることを参考にします。

指標発表から1分を過ぎても反応を伸ばし続けているのだから、 初期反応方向を確認したら追撃は早期開始 です。但し、その時点で20pipsを超えていたら、拙速な追撃開始は諦めた方が良いでしょう。

直後1分足終値を超えて直後11分足終値が反応を伸ばしていたことは57%です。再追撃を行うなら、発表時点から30pipsを超えたらひとまず利確です。その後、直後1分足跳幅か終値まで戻したところで、再々追撃しても良いでしょう。このときの利確の目安は15pips、損切の目安は10pipsぐらいにしておくと良いでしょう。

以上

?U.事後検証

以下は、2018年2月6日19:30頃に追記しています。

指標結果と反応を纏めておきます。

結果は「市場予想通り現状維持」で、反応は陰線でした。

この日は前夜のダウ大幅下落を受けて、日経平均も寄り付き直後に1000円超の下落に達していました。こんな状況では、USDJPY下落に引きずられてAUDJPYも上がりません。

こうした特異な状況だったものの、そんなこととは関係ない事前分析内容を検証しておきます。

- 直前10-1分足の陽線率は61%で少し偏りがありました。また、直前10-1分足は、直後11分足との方向一致率が39%(不一致率61%)で、政策発表後の反応方向にやや逆行しがちでした。けれども、ポジションを持つにはやや心もとない数字しか得られていませんでした。

よって、どちらに伸びるかがわからない以上、この期間の取引は避けることを推奨していました。

結果は陽線でした。 - 直前1分足も同様に取引を避けた方が良い旨、記していました。

直前1分足は陽線でした。 - 政策発表後の追撃は、直後1分足と直後11分足の方向一致率が82%あり、その82%の方向一致時に直後11分足跳幅が直後1分足跳幅を超えて反応を伸ばしたことが74%あることを参考にします。

指標発表から1分を過ぎても反応を伸ばし続けているのだから、初期反応方向を確認したら追撃は早期開始を行うことにしていました。

結果は、直後1分足跳幅を超えて直後11分足跳幅が反応を伸ばしました。 - 直後1分足終値を超えて直後11分足終値が反応を伸ばしていたことは57%でした。再追撃を行うなら、発表時点から30pipsを超えたらひとまず利確です。その後、直後1分足跳幅か終値まで戻したところで、再々追撃しても良いでしょう。このときの利確の目安は15pips、損切の目安は10pipsぐらいにしておくと良いでしょう。

おそらく、この通りにやって問題なかったと思われます。

取引結果は次の通りです。

追撃だけなので、それぞれのポジションをもっと長持ちしても良かったかも知れません。が、それは結果論で、前夜ダウ下落から日経平均下落へと続いている非日常的な状況では何が起きるかわかりません。いつもに増して短期取引で追撃を行いました。

次回発表は3月6日12:30に行われる予定です。

以上

2017年12月15日

4-5. 豪州・NZ経済指標(2017年版)

【4-5.(1) 特徴】

豪州の経済指標発表前後の取引はAUDJPYで、NZの経済指標発表前後の取引はNZDJPYで行っています。

AUDとNZDはいずれも、被投資国通貨>資源国通貨>高金利通貨、の特徴があります。

被投資国通貨というのは、リスクにはからっきし弱いという特徴です。少なくとも円クロスやドルストレートでは、何かリスクが起きると主要国通貨で最も下落しがちです。

資源国通貨というのは、原油を始めとする資源価格の変動の影響を受けやすい通貨です。ともに原油なんてほとんど算出していないのに、原油価格の上下動に影響を受けがちです。但し、乳製品ぐらいしか輸出していないNZDがここに属するのは不思議です。

高金利通貨というのは、先進国において、という前提が付きます。このままでは、2018年中にAUDもNZDもUSDとの政策金利逆転が起きます。それによって、何が起きるかは2018年の大きなFX上のイベントのひとつだと言えます。

【4-5.(2) 定性的背景】

つい10年前(2007年頃)には、新興国成長による資源価格高騰が生じており、豪州には鉱山開発等に海外からの投資が流入しました。鉱山ブームが終わった現在は、住宅市場に海外資金が流入しています。海外資金が流入し続けている理由は、中長期の経済成長が見込まれているだけでは説明しきれない面があります。

おそらくこれは、政治が安定し個人の権利が安心して行使できる先進国で、且つ、毎年移民を受け入れ続けていることが、主に中国からの投資先として魅了的なのだと推察されます。中国を除く豪州への投資国は日本が挙げられます。こちらは資源国に対し国是として分散投資を続けてきた歴史があります。

よって、AUDはひとたびどこかで地政学的リスクが生じると、先進国通貨で最も売られやすくなります。被投資国であるが故に、投資されていた資金が本国に戻ろうとすると考えられ、実際に資金が引き上げられるよりも大きく急速にAUDは下落してしまうのです。

そして、主要国政策金利の現状と過去との差異は次の通りです。

現在 2016年11月 差異

NZ 1.75% 同左 0%

豪州 1.50% 同左 0%

米国 1.25% 0.50% +0.75%

英国 0.50% 0.25% +0.25%

日本 0.10% 同左 0%

欧州 0.00% 同左 0%

ちなみに、各国通貨の対USDレート(11月足始値)は次の通りです。

現在 2016年11月 差異

NZDUSD 0.66 0.71 △7%

AUDUSD 0.77 0.76 +1%

GBPUSD 1.33 1.22 +9%

JPYUSD 0.0088 0.0095 △7%

EURUSD 1.16 1.10 +5%

もしも政策金利の差異だけで対USDレートが決まるなら、AUDやNZDは有利な金利差が小さくなったので、1年前よりマイナスにならないといけません。一方、GBPとJPYとEURは、不利な金利差が大きくなったので、プラスにならないといけません。でも現実は上表の通りです。

という訳で、この1年間に金利差以外の要因が対USDレートの方向を決めていたのは、AUDとJPYということになります。

※ 教科書的には、金利からインフレ率を差し引いたり、成長率をどうこうしたり色々すべきです。がしかし、そんなことをしてもどうせ為替レートの増減とは一致しません。だから、ここはこれで良いのです。

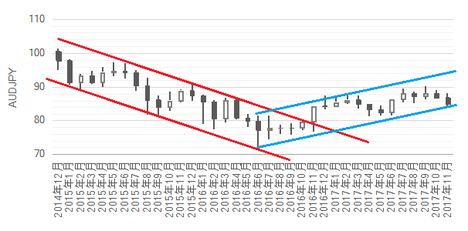

【4-5.(3) 定量的背景】

以下、ふたつのチャートをご覧ください。いずれも月足で、上図は見慣れたものにトレンドチャネルを引いたもの、下図は月足始値基準です。

上図からは、AUDJPYが現在、微妙な位置にあることがわかります。だから買を薦めている訳ではありません。レジスタンスとなっているトレンドラインを下抜けたら、大きく下げる可能性もあるので、そんな危ない橋は渡りません。

下図は、2018年の指標取引に役立てるために作成しました。2018年は、AUDJPYと指標結果の方向一致率を求め、更にASX(豪株価)月足始値基準チャートも追加して指標結果との方向一致率を求めたいと思います。

以上

4-5-1.豪州・NZ政策決定指標(2017年版)

豪州指標中心で取引を行い、NZ指標はRBNZ(NZ中銀)金融政策発表時のみを扱っています。

そのRBA(豪中銀)とRBNZ(NZ中銀)は、ともに「当面の利上げなし」と説明しています。そのため、以前に比べて最近の反応は小さく持続時間も短くなっています。以前は、これら発表時の反応は大きく一方向に伸びがちで追撃が容易だっただけに残念です。

そんな訳で、直近はAUDJPYとNZDJPYの指標分析と取引をあまり行っていません。

12月5日に発表されたRBA金融政策の結論は「市場予想通り現状維持」でした。本結論に至るRBAの豪州経済への認識は、政策発表時の声明に要約されています。

以下、同声明を補足しながら要約しておきます。

まず、豪州に取り巻く経済環境について、です。

多くの先進国・地域で成長が加速すると見込まれるものの、不安を2点指摘しています。

ひとつは、中国が融資をやや絞る政策を採っているため、直近の輸出規模がやや小さくなる可能性がある点です。もうひとつは、主要国の金融政策が緩和水準を縮小しつつあるものの、賃金が伸び悩んでインフレ率が上昇しないため、成長が加速する兆しがない、という点です。

経済情勢については、7-9月期GDP前年比が伸びたことを示唆しています。実際、本発表の翌日に発表されたGDP前年比は+2.8%と久しぶりの大きな伸びとなりました。

中銀予想の中心は、今後数年に亘って成長率が平均で3%前後になるというものです。景況感は強く、設備稼働率は上昇し、鉱業以外の事業投資見通しは一段と改善し、先行きを示す経済指標はこれまでよりもさらに良好となっています。そして、公共投資増加も経済を下支えしています。

不安要素は家計消費の見通しで、家計所得の伸びが緩やかにも関わらず家計債務の水準が高いため、僅かにそれらの関係が改善しても急成長には繋がりそうにない点です。

個別事象がそうした見方を裏付けています。

AUDは、過去2年間のレンジ内に留まっています。がしかし、通貨が上昇すれば、景気とインフレ率が現在想定されているペースより鈍くなることが予想されます。ただ、AUDが直近レンジ内に収まっている以上、現在の経済状況は為替レートが原因ではないということになります。

現在、インフレ率は低水準に留まり、CPIが2%を下回る水準で推移しています。インフレ率は、経済の加速に従って徐々に上昇すると、引き続き予想しています。このことは、雇用状況の賃金の伸びが依然弱く、この傾向が暫く続く可能性が高い、と見込まれているためです。けれども、いずれ賃金は幾分押し上げられると見込まれます。その論拠は、労働参加率の上昇を伴いつつ失業率が低下し、全ての州で改善している点です。よって、今後も雇用状況が堅調に改善することを示唆しており、それが経済の加速に従ってCPIも上昇すると見込んでいる訳です。

問題は、住宅債務が以前から家計所得の伸びを上回るペースで拡大していることです。家計債務の拡大が続く中期的リスクに対応するため、APRA(豪健全性規制庁)は、住宅購入時の信用審査を厳格化する規制を設けました。その結果、家計債務の所得比が改善しつつあり、住宅価格はここ半年ほぼ変化していません。シドニーではむしろ低下しました。東部主要都市では、今後数年で集合住宅の追加供給が計画されており、家賃の伸びは大半の都市で引き続き低水準となっています。

こうした経済情勢の改善の兆しは、(以前に比べて)低金利を維持する政策によってもたらされています。よって、RBAは引き続き現在の政策金利を維持することを決めました。

(分析事例) RBA金融政策 (2017年12月5日発表結果検証済)

(分析事例) RBA金融政策理事会議事録 (2017年6月20日公表結果検証済)

当面、議事録公表時の取引は行いません。議事録への関心が高いのは、僅かな文言の違いが金融政策変更の兆しでないかに関心が高い時期だけです。現在のように近々の政策変更が見込まれないときは、議事録公表時の反応はあまり大きくありません。

RBA金融政策発表時は、直後11分足は陽線率が72%です。がしかし、直後1分足の陽線率は62%とそれより小さくなっています。陽線率・陰線率の偏りが、直後11分足の方が大きいというのは珍しい特徴です。

また、2017年後半になって、明らかに発表直後の反応が小さくなっています。よって、当面は分析記事に記している反応の過去平均値は、やや高めになっていると見込んでおく必要があります。

指標発表前の取引には注意が必要です。

直前10-1分足はあまり動かず、直前1分足の方が大きく動きがちです。特に、直前1分足は、以前に数10pips動いたことがあり、他の指標のように特に陰線率が高い訳でもないので、この期間に取引を行うことは余計なリスクを負うことに他なりません。読みの通りなら反応が小さく取引の旨味が少なく、現地報道等に不案内で何か発表で変化が起きそうだとしても、それを知らずに取引してしまうことになりかねずリスキーです。

指標発表直後は、幸いというか意外なことに、「市場予想通り現状維持」だった場合、逆ヒゲを形成することが少ないので、あまり心配いりません。10pips以上の逆ヒゲは過去1回(頻度4%)しかありません。

直後1分足と直後11分足は方向一致率が81%あり、方向一致時に跳幅同士・値幅同士を比較して反応を伸ばしたことが各77%・73%となっています。発表直後には反応が伸びると信じるしかありません。この数字なら、初期反応の方向を確認したら追撃を早期開始すべきでしょう。

なお、全ての場合(直後1分足と直後11分足が反転した場合も含めて)において、直後1分足終値を超えて直後11分足終値が伸びたことは59%です。

2017年は5回の取引を行い、指標単位で5勝(勝率100%)、シナリオ単位で6勝2敗(勝率75%)でした。1回の取引時間は平均6分41秒で、合計38pipsの利確(1回当たり8pips)に繋がっています。

これは、最近でこそ反応が小さい発表になったものの、過去平均の直後1分足跳幅が29pipsもあるため、発表時刻を跨いだポジションが取れないためです。それでも以前は追撃だけで稼げたものの、最近は反応が小さい上に反転率が高いため、単純な追撃戦で稼ぐことが難しくなりました。この傾向は2018年も暫く続くと予想されます。

まぁ、反応は取引が終わってみないと誰にもわからないのだから、利確の多寡よりも勝率にこだわって我慢強くやっておきましょう。勝率さえ高く維持できていれば、そのうち大きく反応するときに大きく稼げる機会もあるでしょう。

次に、RBNZの金融政策について、です。

NZは、9月総選挙によって政権交代が起きて間もなく、RBNZ総裁人事もなかなか決まりませんでした。12月11日、やっとRBA総裁にエイドリアン・オア氏が指名されました。就任は2018年3月27日と発表されています。それまでは、現在のスペンサー総裁代行が施策責任者ということになります。

これまで、RBAの金融政策の目標は物価安定に限られていました。同国財務相に依れば、2018年3月までに雇用最大化を加えるとのことです。今回の人事は、この法律改正に関わる作業を進めるため、RBA副総裁の経験があり事務と調整の実務に長けた人選との評をどこかで見かけました。

11月9日に発表されたRBNZ金融政策は「市場予想通り現状維持」でした。

声明及び会見では「かなりの期間緩和的であり続けるだろう」という見通しが示され、これは直近のRBNZの姿勢と一致しています。がしかし、インフレが目標レンジの中心付近に留まる見通しと、長期的なインフレ期待は2%にしっかり定着しているとの見方を示しました。経済見通しは総じて非常にポジティブとの見解も示されています。

その後の関連解説記事を見ると、利上げ時期の予想が前倒しされているそうです。これは、労働党新政権の財政政策が今後3年間で毎年0.5%ずつ成長率を押し上げる可能性があり、米国とNZの政策金利は2018年中に逆転してNZD安が続くと見込まれるため、です。

なお、RBNZはNZD高を嫌います。

8月10日、RBNZ金融政策発表後の会見で、RBNZ総裁は「NZDの下落を望む」と発言したようです。これもいつも通りの発言です。ただ、当日のロイターの解説に依れば「RBNZはは歴史的に外為市場への介入には極めて消極的な姿勢」にも関わらず、「介入能力がある」ことを強調したそうです。そのため、RBNZ総裁会見が行われた10:00頃から、NZDJPYは大きく下げました。

8月10日のNZDJPYの水準は80円、NZDUSDの水準は0.73ドル、AUDNZDの水準は1.08NZDでした。

(分析事例) RBNZ政策金利 (2017年9月28日発表結果検証済)

RBNZ政策金利の発表では「市場予想通り現状維持」のときにも反応が大きく、一方向への反応が続きがちでした。無理をしなくても、反応方向を確認してから追いかけてポジションが取っても、以前はpipsが稼ぎやすかったのです。

2017年は、特に後半にこうした傾向と異なる反応をすることが見受けられました。

それでも、直後1分足と直後11分足の方向一致率は90%に達し、そのうち直後11分足跳幅が直後1分足跳幅を超えて反応を伸ばしたことも90%に達しています。発表から1分を過ぎたら利確の機会を狙い、直後1分足値幅を下回ったら、順張り再追撃を行えば良いのです。直後1分足と直後11分足が反転したことなど、過去10%も起きていません。

現地夏時間は5時発表(日本では冬)なので、起きられないというのが最大の問題です。

2017年は2回(2月・5月)しか取引が出来ず、その2回は幸い利確でした。シナリオは追撃のみ2勝0敗です。平均取引時間は1分55秒で、それで何と110pipsを稼ぎました。

2018年は、こうした容易に追撃で稼げる状況に再び戻ることを期待しています。

以下は、豪州についてのみ取り上げます。NZは金融政策発表時しか取引しないため、個別指標は注目していません。そもそもNZDJPYはスプレッドが大きいので、短期取引するには大きく反応することがわかっている指標でないと取引が難しいのです。

豪政府は今後10年でインフラ整備に750億AUDを投じることを発表しています。主な投資先は鉄道・滑走路・道路となっており、政府説明は以前の鉱山ブーム時代の経済構造からの産業構造転換を目指すため、ということのようです。

2016年の豪GDPは1.7兆AUDなので、対GDP比0.44%/年と捉えた方がわかりやすいでしょう。インパクトを日本のGDP規模に置き換えれば、単年度2兆円程度ということになります。いわば、日本が東京五輪を毎年やるぐらい、インフラ整備に力を入れるのです。

景気指標では取引を行っていません。

両国の代表的な経済誌もわからないし、内政・外交の主要議題も掴めません。むしろ、景気指標を取引対象としてでなく、総合的な雰囲気を掴む手段として利用する方が有用です。但し、豪州経済の場合、それは貿易収支を見ても代用できます。

11月14日に発表された10月分指数は+21と、大きく上昇しました。直近ピークの+16(2016年1月分)を上回り、この数字は少なくとも過去5年間で最大です。

そして、12月12日に発表された11月分指数は+12と急減しました。この数字も5月分以来6か月ぶりの低水準です。実態指標の10月分小売売上高が久しぶりにプラス転換したものの、来月分はあまり期待できないかも知れません。一方、収支指標の10月分貿易収支は黒字幅が縮小しています。貿易黒字の縮小(もしくは今後の赤字再転換)が、内需拡大による消費財輸入増によるものか否かは、NAB企業景況感・小売売上高を見比べながら考えないと、ちょっとわからなくなってきました。

輸入物価指数やPPI(生産者物価指数)はほぼ反応せず、取引には不向きです。もともとAUDJPYはボラティリティが大きいので、反応が小さい指標は分析しても傾向が読み取れません。

四半期毎に発表される豪州物価指標はCPIに注目しておけば十分です。

7月26日に発表された4-6月期CPI前年比は+1.9%でした。1-3月期の+2.1%を下回ったものの、まだ2016年1-3月期を起点とする上昇基調は維持されています。

10月25日に発表された7-9月期CPI発表は、前期比が+0.6%、前年比が+1.8%でした。実態指標における7・8・9月集計分の小売売上高前月比が良くなかったことが現れています(CPIと個人消費ないしは小売売上高とは、各国ともに実態差異の方向一致率が高い傾向があります)。

まだ、上昇基調が下降に転じたとは言えませんが、上下どちらに向かうかがわからなくなりました。

次回発表は1月31日となります。

(分析事例) 四半期消費者物価指数 (2017年7月26日発表結果検証済)

四半期CPIの取引には注意点があります。

指標結果に対する反応方向があまり素直とは言えません(事後差異と直後1分足の方向一致率が63%)。後から見てみれば騙しに相当する逆跳幅(逆ヒゲ)も大きく良く発生しています。但し、この騙しは指標発表直後3-10秒以内に収まります(反転します)。

でも安心です。

反応程度はかなり大きくなりがちで、指標結果の良し悪しへの反応持続時間が長いのです。直後1分足終値より直後11分足終値が同方向に伸びていた確率が高いのです(71%)。つまり、指標発表直後の跳びの方向はアテにならないものの、暫く経てば反応方向が定まります。だから無理に欲張って発表時刻を跨いだポジションなんて持たずに、追撃で安全にpipsを稼ぐ方針に徹する方が良いでしょう。

2017年は本指標で3回の取引を行えました。結果、1回の平均取引時間は2分31秒で、1回当たり平均10pips強を稼いでいます。指標単位で3勝(勝率100%)、シナリオ単位で5勝3敗(勝率63%)でした。

なお、シナリオ単位で負けた3回のうち2回は、追撃開始が早すぎて騙されたのです。こうして、過去のデータを調べ直して発表直後の3〜10秒は危ないという経験則を記せるようになった訳です。

先に、失業率と労働参加率の関係を押さえておきましょう。

現在のように失業率が低下してくると、賃金も上昇しがちです。その結果、これまで就業を諦めていた人や躊躇していた人も、仕事に就こうとし始めます。すると、労働参加率が上昇して一時的に失業率の低下が停滞します。

現在の豪州雇用市場はこうした状況にあると捉えられます。

一方、最近のRBA金融政策発表時の声明では、常勤雇用者数の改善に関心が高いことが示されています。つまり、RBAが利上げを先延ばししているのは、雇用の量から質の確保に政策目標が変化したのです。こうした声明内容の変化は、2017年に入って目立つようになったように見受けられます。

11月16日に発表された10月分雇用統計では、新規雇用者数が+0.37万人、失業率は5.4%でした。注目すべき失業率は直近ボトム(2017年5月・10月の5.5%)を下回り、2015年1月の6.4%から低下傾向が続いています。

12月14日に発表された11月分は、新規雇用者数が+6.16万人、失業率は5.4%でした。

常勤雇用者数は前月の+3.1万人から+4.19万人に増加しています。そして、失業率は前月と同じですが、行動者率が前月の65.2%から65.5%に上昇しているので、実質的には失業率も改善と言ってよいでしょう。

12月5日のRBA声明で触れられていたように、雇用内容は改善の兆しが窺えます。

(分析事例) 豪州雇用統計 (2017年8月17日発表結果検証済)

2015年末頃を境に、本指標は反応程度が小さくなりました。とは言え、それでもかなり大きく反応する指標なので、発表時刻を跨いでポジションを持つことには慎重でなければいけません。

過去の傾向から言えば、直後1分足の反応方向は、ー5?失業率の差異[%]+2?新規雇用者数の差異[万人]+1?労働参加率の差異[%]、という判別式符号と80%一致しています(プラスならば陽線、マイナスならば陰線)。式の係数の大きさから言えば、失業率0.1%のズレは、新規雇用者数0.4万人に相当します。この式にはまだ、常勤雇用者数が係数として反映されていません。その検討が必要かも知れません。

追撃は、指標発表後に反応方向を確認したら早期開始に向いています。但し、本指標での取引には注意が必要です。

かなり大きく反応する指標で、直後1分足値幅方向は指標結果に素直な傾向があります。がしかし、直後1分足の逆跳幅が順跳幅より大きくなることが多々あります(無作為サンプル5回で頻度40%)。指標発表時刻を跨いだポジションを持っているときに、こうした動きをされると、例え分析が当たっていても逆方向に大きく動いたときに損切せざるを得ません。だから、通常のやり方では年間を通して思ったほどに稼げません。

これほど騙しが多い指標では、発表直後でなく、10秒待ってじっくりと追撃ポジションを取らないといけません。10秒待ってポジションが取れるような機会を待つしかないので、10秒経つともうポジションが取れないほど跳ねていることもあります。発表直後の跳ねで追撃することは諦め、その後の戻りを狙って追撃ポジションを取るべきでしょう。よって、反応が大きい指標の割に稼ぎにくいのです。

でも間違えないように。稼ぎにくくても損するよりマシです。

そして、発表から1分を過ぎたら早期利確した方がよいと思われます(1分経過を待たずに利確すできるなら、その方が良い)。その後の追撃は、短期利確の繰り返して行った方が良いでしょう。直後1分足跳幅よりも直後11分足跳足が超えて反応を伸ばしたことは、両者が方向一致したときですら70%に達していません。

比較的早い時期に反応が伸びから縮みに移行しやすい指標です。

と、偉そうなことを記しても、本指標での取引は、2017年に3回行い1勝2敗(勝率33%)です。シナリオ単位では6勝2敗(勝率75%)なので、年間の利益は25pips確保できたものの、ちょっと問題があります。

2018年に問題点を詳しく分析し、もっと負けにくさを研鑽したいと思います。

そのRBA(豪中銀)とRBNZ(NZ中銀)は、ともに「当面の利上げなし」と説明しています。そのため、以前に比べて最近の反応は小さく持続時間も短くなっています。以前は、これら発表時の反応は大きく一方向に伸びがちで追撃が容易だっただけに残念です。

そんな訳で、直近はAUDJPYとNZDJPYの指標分析と取引をあまり行っていません。

【4-5-1.(1) 金融政策】

12月5日に発表されたRBA金融政策の結論は「市場予想通り現状維持」でした。本結論に至るRBAの豪州経済への認識は、政策発表時の声明に要約されています。

以下、同声明を補足しながら要約しておきます。

まず、豪州に取り巻く経済環境について、です。

多くの先進国・地域で成長が加速すると見込まれるものの、不安を2点指摘しています。

ひとつは、中国が融資をやや絞る政策を採っているため、直近の輸出規模がやや小さくなる可能性がある点です。もうひとつは、主要国の金融政策が緩和水準を縮小しつつあるものの、賃金が伸び悩んでインフレ率が上昇しないため、成長が加速する兆しがない、という点です。

経済情勢については、7-9月期GDP前年比が伸びたことを示唆しています。実際、本発表の翌日に発表されたGDP前年比は+2.8%と久しぶりの大きな伸びとなりました。

中銀予想の中心は、今後数年に亘って成長率が平均で3%前後になるというものです。景況感は強く、設備稼働率は上昇し、鉱業以外の事業投資見通しは一段と改善し、先行きを示す経済指標はこれまでよりもさらに良好となっています。そして、公共投資増加も経済を下支えしています。

不安要素は家計消費の見通しで、家計所得の伸びが緩やかにも関わらず家計債務の水準が高いため、僅かにそれらの関係が改善しても急成長には繋がりそうにない点です。

個別事象がそうした見方を裏付けています。

AUDは、過去2年間のレンジ内に留まっています。がしかし、通貨が上昇すれば、景気とインフレ率が現在想定されているペースより鈍くなることが予想されます。ただ、AUDが直近レンジ内に収まっている以上、現在の経済状況は為替レートが原因ではないということになります。

現在、インフレ率は低水準に留まり、CPIが2%を下回る水準で推移しています。インフレ率は、経済の加速に従って徐々に上昇すると、引き続き予想しています。このことは、雇用状況の賃金の伸びが依然弱く、この傾向が暫く続く可能性が高い、と見込まれているためです。けれども、いずれ賃金は幾分押し上げられると見込まれます。その論拠は、労働参加率の上昇を伴いつつ失業率が低下し、全ての州で改善している点です。よって、今後も雇用状況が堅調に改善することを示唆しており、それが経済の加速に従ってCPIも上昇すると見込んでいる訳です。

問題は、住宅債務が以前から家計所得の伸びを上回るペースで拡大していることです。家計債務の拡大が続く中期的リスクに対応するため、APRA(豪健全性規制庁)は、住宅購入時の信用審査を厳格化する規制を設けました。その結果、家計債務の所得比が改善しつつあり、住宅価格はここ半年ほぼ変化していません。シドニーではむしろ低下しました。東部主要都市では、今後数年で集合住宅の追加供給が計画されており、家賃の伸びは大半の都市で引き続き低水準となっています。

こうした経済情勢の改善の兆しは、(以前に比べて)低金利を維持する政策によってもたらされています。よって、RBAは引き続き現在の政策金利を維持することを決めました。

(分析事例) RBA金融政策 (2017年12月5日発表結果検証済)

(分析事例) RBA金融政策理事会議事録 (2017年6月20日公表結果検証済)

当面、議事録公表時の取引は行いません。議事録への関心が高いのは、僅かな文言の違いが金融政策変更の兆しでないかに関心が高い時期だけです。現在のように近々の政策変更が見込まれないときは、議事録公表時の反応はあまり大きくありません。

RBA金融政策発表時は、直後11分足は陽線率が72%です。がしかし、直後1分足の陽線率は62%とそれより小さくなっています。陽線率・陰線率の偏りが、直後11分足の方が大きいというのは珍しい特徴です。

また、2017年後半になって、明らかに発表直後の反応が小さくなっています。よって、当面は分析記事に記している反応の過去平均値は、やや高めになっていると見込んでおく必要があります。

指標発表前の取引には注意が必要です。

直前10-1分足はあまり動かず、直前1分足の方が大きく動きがちです。特に、直前1分足は、以前に数10pips動いたことがあり、他の指標のように特に陰線率が高い訳でもないので、この期間に取引を行うことは余計なリスクを負うことに他なりません。読みの通りなら反応が小さく取引の旨味が少なく、現地報道等に不案内で何か発表で変化が起きそうだとしても、それを知らずに取引してしまうことになりかねずリスキーです。

指標発表直後は、幸いというか意外なことに、「市場予想通り現状維持」だった場合、逆ヒゲを形成することが少ないので、あまり心配いりません。10pips以上の逆ヒゲは過去1回(頻度4%)しかありません。

直後1分足と直後11分足は方向一致率が81%あり、方向一致時に跳幅同士・値幅同士を比較して反応を伸ばしたことが各77%・73%となっています。発表直後には反応が伸びると信じるしかありません。この数字なら、初期反応の方向を確認したら追撃を早期開始すべきでしょう。

なお、全ての場合(直後1分足と直後11分足が反転した場合も含めて)において、直後1分足終値を超えて直後11分足終値が伸びたことは59%です。

2017年は5回の取引を行い、指標単位で5勝(勝率100%)、シナリオ単位で6勝2敗(勝率75%)でした。1回の取引時間は平均6分41秒で、合計38pipsの利確(1回当たり8pips)に繋がっています。

これは、最近でこそ反応が小さい発表になったものの、過去平均の直後1分足跳幅が29pipsもあるため、発表時刻を跨いだポジションが取れないためです。それでも以前は追撃だけで稼げたものの、最近は反応が小さい上に反転率が高いため、単純な追撃戦で稼ぐことが難しくなりました。この傾向は2018年も暫く続くと予想されます。

まぁ、反応は取引が終わってみないと誰にもわからないのだから、利確の多寡よりも勝率にこだわって我慢強くやっておきましょう。勝率さえ高く維持できていれば、そのうち大きく反応するときに大きく稼げる機会もあるでしょう。

次に、RBNZの金融政策について、です。

NZは、9月総選挙によって政権交代が起きて間もなく、RBNZ総裁人事もなかなか決まりませんでした。12月11日、やっとRBA総裁にエイドリアン・オア氏が指名されました。就任は2018年3月27日と発表されています。それまでは、現在のスペンサー総裁代行が施策責任者ということになります。

これまで、RBAの金融政策の目標は物価安定に限られていました。同国財務相に依れば、2018年3月までに雇用最大化を加えるとのことです。今回の人事は、この法律改正に関わる作業を進めるため、RBA副総裁の経験があり事務と調整の実務に長けた人選との評をどこかで見かけました。

11月9日に発表されたRBNZ金融政策は「市場予想通り現状維持」でした。

声明及び会見では「かなりの期間緩和的であり続けるだろう」という見通しが示され、これは直近のRBNZの姿勢と一致しています。がしかし、インフレが目標レンジの中心付近に留まる見通しと、長期的なインフレ期待は2%にしっかり定着しているとの見方を示しました。経済見通しは総じて非常にポジティブとの見解も示されています。

その後の関連解説記事を見ると、利上げ時期の予想が前倒しされているそうです。これは、労働党新政権の財政政策が今後3年間で毎年0.5%ずつ成長率を押し上げる可能性があり、米国とNZの政策金利は2018年中に逆転してNZD安が続くと見込まれるため、です。

なお、RBNZはNZD高を嫌います。

8月10日、RBNZ金融政策発表後の会見で、RBNZ総裁は「NZDの下落を望む」と発言したようです。これもいつも通りの発言です。ただ、当日のロイターの解説に依れば「RBNZはは歴史的に外為市場への介入には極めて消極的な姿勢」にも関わらず、「介入能力がある」ことを強調したそうです。そのため、RBNZ総裁会見が行われた10:00頃から、NZDJPYは大きく下げました。

8月10日のNZDJPYの水準は80円、NZDUSDの水準は0.73ドル、AUDNZDの水準は1.08NZDでした。

(分析事例) RBNZ政策金利 (2017年9月28日発表結果検証済)

RBNZ政策金利の発表では「市場予想通り現状維持」のときにも反応が大きく、一方向への反応が続きがちでした。無理をしなくても、反応方向を確認してから追いかけてポジションが取っても、以前はpipsが稼ぎやすかったのです。

2017年は、特に後半にこうした傾向と異なる反応をすることが見受けられました。

それでも、直後1分足と直後11分足の方向一致率は90%に達し、そのうち直後11分足跳幅が直後1分足跳幅を超えて反応を伸ばしたことも90%に達しています。発表から1分を過ぎたら利確の機会を狙い、直後1分足値幅を下回ったら、順張り再追撃を行えば良いのです。直後1分足と直後11分足が反転したことなど、過去10%も起きていません。

現地夏時間は5時発表(日本では冬)なので、起きられないというのが最大の問題です。

2017年は2回(2月・5月)しか取引が出来ず、その2回は幸い利確でした。シナリオは追撃のみ2勝0敗です。平均取引時間は1分55秒で、それで何と110pipsを稼ぎました。

2018年は、こうした容易に追撃で稼げる状況に再び戻ることを期待しています。

【4-5-1.(2) 財政政策】

以下は、豪州についてのみ取り上げます。NZは金融政策発表時しか取引しないため、個別指標は注目していません。そもそもNZDJPYはスプレッドが大きいので、短期取引するには大きく反応することがわかっている指標でないと取引が難しいのです。

豪政府は今後10年でインフラ整備に750億AUDを投じることを発表しています。主な投資先は鉄道・滑走路・道路となっており、政府説明は以前の鉱山ブーム時代の経済構造からの産業構造転換を目指すため、ということのようです。

2016年の豪GDPは1.7兆AUDなので、対GDP比0.44%/年と捉えた方がわかりやすいでしょう。インパクトを日本のGDP規模に置き換えれば、単年度2兆円程度ということになります。いわば、日本が東京五輪を毎年やるぐらい、インフラ整備に力を入れるのです。

【4-5-1.(3) 景気指標】

景気指標では取引を行っていません。

両国の代表的な経済誌もわからないし、内政・外交の主要議題も掴めません。むしろ、景気指標を取引対象としてでなく、総合的な雰囲気を掴む手段として利用する方が有用です。但し、豪州経済の場合、それは貿易収支を見ても代用できます。

11月14日に発表された10月分指数は+21と、大きく上昇しました。直近ピークの+16(2016年1月分)を上回り、この数字は少なくとも過去5年間で最大です。

そして、12月12日に発表された11月分指数は+12と急減しました。この数字も5月分以来6か月ぶりの低水準です。実態指標の10月分小売売上高が久しぶりにプラス転換したものの、来月分はあまり期待できないかも知れません。一方、収支指標の10月分貿易収支は黒字幅が縮小しています。貿易黒字の縮小(もしくは今後の赤字再転換)が、内需拡大による消費財輸入増によるものか否かは、NAB企業景況感・小売売上高を見比べながら考えないと、ちょっとわからなくなってきました。

【4-5-1.(4) 物価指標】

輸入物価指数やPPI(生産者物価指数)はほぼ反応せず、取引には不向きです。もともとAUDJPYはボラティリティが大きいので、反応が小さい指標は分析しても傾向が読み取れません。

四半期毎に発表される豪州物価指標はCPIに注目しておけば十分です。

7月26日に発表された4-6月期CPI前年比は+1.9%でした。1-3月期の+2.1%を下回ったものの、まだ2016年1-3月期を起点とする上昇基調は維持されています。

10月25日に発表された7-9月期CPI発表は、前期比が+0.6%、前年比が+1.8%でした。実態指標における7・8・9月集計分の小売売上高前月比が良くなかったことが現れています(CPIと個人消費ないしは小売売上高とは、各国ともに実態差異の方向一致率が高い傾向があります)。

まだ、上昇基調が下降に転じたとは言えませんが、上下どちらに向かうかがわからなくなりました。

次回発表は1月31日となります。

(分析事例) 四半期消費者物価指数 (2017年7月26日発表結果検証済)

四半期CPIの取引には注意点があります。

指標結果に対する反応方向があまり素直とは言えません(事後差異と直後1分足の方向一致率が63%)。後から見てみれば騙しに相当する逆跳幅(逆ヒゲ)も大きく良く発生しています。但し、この騙しは指標発表直後3-10秒以内に収まります(反転します)。

でも安心です。

反応程度はかなり大きくなりがちで、指標結果の良し悪しへの反応持続時間が長いのです。直後1分足終値より直後11分足終値が同方向に伸びていた確率が高いのです(71%)。つまり、指標発表直後の跳びの方向はアテにならないものの、暫く経てば反応方向が定まります。だから無理に欲張って発表時刻を跨いだポジションなんて持たずに、追撃で安全にpipsを稼ぐ方針に徹する方が良いでしょう。

2017年は本指標で3回の取引を行えました。結果、1回の平均取引時間は2分31秒で、1回当たり平均10pips強を稼いでいます。指標単位で3勝(勝率100%)、シナリオ単位で5勝3敗(勝率63%)でした。

なお、シナリオ単位で負けた3回のうち2回は、追撃開始が早すぎて騙されたのです。こうして、過去のデータを調べ直して発表直後の3〜10秒は危ないという経験則を記せるようになった訳です。

【4-5-1.(5) 雇用指標】

先に、失業率と労働参加率の関係を押さえておきましょう。

現在のように失業率が低下してくると、賃金も上昇しがちです。その結果、これまで就業を諦めていた人や躊躇していた人も、仕事に就こうとし始めます。すると、労働参加率が上昇して一時的に失業率の低下が停滞します。

現在の豪州雇用市場はこうした状況にあると捉えられます。

一方、最近のRBA金融政策発表時の声明では、常勤雇用者数の改善に関心が高いことが示されています。つまり、RBAが利上げを先延ばししているのは、雇用の量から質の確保に政策目標が変化したのです。こうした声明内容の変化は、2017年に入って目立つようになったように見受けられます。

11月16日に発表された10月分雇用統計では、新規雇用者数が+0.37万人、失業率は5.4%でした。注目すべき失業率は直近ボトム(2017年5月・10月の5.5%)を下回り、2015年1月の6.4%から低下傾向が続いています。

12月14日に発表された11月分は、新規雇用者数が+6.16万人、失業率は5.4%でした。

常勤雇用者数は前月の+3.1万人から+4.19万人に増加しています。そして、失業率は前月と同じですが、行動者率が前月の65.2%から65.5%に上昇しているので、実質的には失業率も改善と言ってよいでしょう。

12月5日のRBA声明で触れられていたように、雇用内容は改善の兆しが窺えます。

(分析事例) 豪州雇用統計 (2017年8月17日発表結果検証済)

2015年末頃を境に、本指標は反応程度が小さくなりました。とは言え、それでもかなり大きく反応する指標なので、発表時刻を跨いでポジションを持つことには慎重でなければいけません。

過去の傾向から言えば、直後1分足の反応方向は、ー5?失業率の差異[%]+2?新規雇用者数の差異[万人]+1?労働参加率の差異[%]、という判別式符号と80%一致しています(プラスならば陽線、マイナスならば陰線)。式の係数の大きさから言えば、失業率0.1%のズレは、新規雇用者数0.4万人に相当します。この式にはまだ、常勤雇用者数が係数として反映されていません。その検討が必要かも知れません。

追撃は、指標発表後に反応方向を確認したら早期開始に向いています。但し、本指標での取引には注意が必要です。

かなり大きく反応する指標で、直後1分足値幅方向は指標結果に素直な傾向があります。がしかし、直後1分足の逆跳幅が順跳幅より大きくなることが多々あります(無作為サンプル5回で頻度40%)。指標発表時刻を跨いだポジションを持っているときに、こうした動きをされると、例え分析が当たっていても逆方向に大きく動いたときに損切せざるを得ません。だから、通常のやり方では年間を通して思ったほどに稼げません。

これほど騙しが多い指標では、発表直後でなく、10秒待ってじっくりと追撃ポジションを取らないといけません。10秒待ってポジションが取れるような機会を待つしかないので、10秒経つともうポジションが取れないほど跳ねていることもあります。発表直後の跳ねで追撃することは諦め、その後の戻りを狙って追撃ポジションを取るべきでしょう。よって、反応が大きい指標の割に稼ぎにくいのです。

でも間違えないように。稼ぎにくくても損するよりマシです。

そして、発表から1分を過ぎたら早期利確した方がよいと思われます(1分経過を待たずに利確すできるなら、その方が良い)。その後の追撃は、短期利確の繰り返して行った方が良いでしょう。直後1分足跳幅よりも直後11分足跳足が超えて反応を伸ばしたことは、両者が方向一致したときですら70%に達していません。

比較的早い時期に反応が伸びから縮みに移行しやすい指標です。

と、偉そうなことを記しても、本指標での取引は、2017年に3回行い1勝2敗(勝率33%)です。シナリオ単位では6勝2敗(勝率75%)なので、年間の利益は25pips確保できたものの、ちょっと問題があります。

2018年に問題点を詳しく分析し、もっと負けにくさを研鑽したいと思います。

以上

4-5-2. 豪州経済実態指標(2017年版)

豪州経済の特徴は、意外なことにGDPの約70%をサービス業が担っています。農業及び工業セクターはGDPの10%程度です。一方、GDPの計算には重複する部分も多いので専門的な知識が必要になるものの、別の視点から論じれば、GDP1.7兆AUDに対して豪州の貿易総額は500億AUDにも達しています(2016年)。

数年前までは、高い成長率の原因として外資流入と中国向け資源輸出が強調されていました。一方、ここ数年は豪州自身よりも中国経済の成長率鈍化の影響で、先行き悪化が強調され過ぎていたように思えます。

貿易規模の拡大/縮小は、直接的には工業セクター規模の拡大/縮小を意味します。がしかし、雇用や消費に高いギア比で間接的に影響します。そのギア比が高いことが豪州経済の特徴と言えるでしょう。

肯定的な豪州経済の解説記事では、先進国で最も人口増が見込まれる国として中長期の展望を楽観的に描くものが多いものの、現状の輸出品目を見る限りそれほど先行きが明るいようにも思えません。

少ない人口で広大な国土を持つ国にも関わらず、既得権益層の所得水準が高いため、移民による多少の人口増があっても、フロンティアとしての発展が阻害されていると言う方が、歴史的には良く見かける話だという気がします。

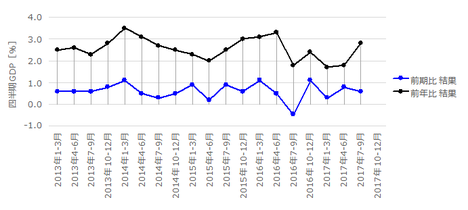

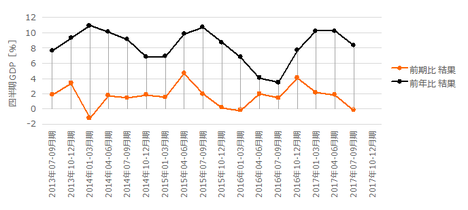

グラフで過去の推移を示します。

2016年4-6月に+3.3%に達して以降、やや低調です。

当初、この原因は中国経済の失速が挙げられていました。がしかし、2016年11月分貿易収支が2年8か月ぶりに黒字転換し、2017年年初からの貿易黒字はほぼ150億AUDに達しました。それにも関わらず、GDP前年比が伸び悩んでいる原因として、2015年7-9月期〜2016年4-6月期までが高すぎた、と解釈すべきです。

2015年7-9月期〜2016年4-6月期までが高すぎると、翌年2016年7-9月期〜2017年4-6月期は、前年比計算で良い数字が出にくくなります。逆に言えば、そのせいで2017年7-9月期分からは前年比が数値改善となりやすくなっていました。

その結果、12月6日に発表された7-9月分GDP前年比は+2.8%と、大きく伸びました。直近ピークだった2016年4-6月期の+3.3%まであと少しです。

ただ、RBA見込みでは、成長率が3%に達するのが2019年と見込んでいます。貿易収支も黒字幅を減らしつつあり、小売(消費)の実力が意外に低い懸念もあって、FRBとRBAの政策金利差も2018年にはなくなりそうです。

AUD高にはなりにくい状況が進行しつつあるように思えます。

(分析事例) 豪州四半期GDP (2017年12月6日発表結果検証済)

反応は安定してかなり大きく、発表後に初期反応の値幅を削ることはあっても、反転する確率は低いため、小さな負けを覚悟して順張り追撃を繰り返していれば、年間を通して4回の取引でプラスにできるでしょう。

こういうやり方に徹して収益を上げるためには、同じやり方を繰り返す・高値(安値)掴みをするぐらいなら取引しない、という鉄壁の意思が必要です。

2017年は2回の取引を行い、指標単位で2勝(勝率100%)、シナリオ単位で4勝1敗(勝率80%)でした。取引時間は1指標平均で2分10秒です。追撃に徹するシナリオのため、利確pipsは15pipsで、1回当たり7pipsしか取れていません。発表直後の跳ねが大きいので、これはこれで仕方ないでしょう。

消費(小売)指標こそ20pips弱の反応が期待できるものの、それ以外の住宅指標や生産指標にはあまり反応しません。中長期的にはAUDの上下動が大きいものの、個々の実態指標への反応が小さいことは意外です。きっと、AUDは長期投資向きなのでしょう。

小売売上高は、小売・サービス業の月間売上高をサンプル調査に基づき算出されています。この数字には、ネット通販の売上高を含めていません。いずれ、それも含めて発表されるようになるのでしょう。豪州経済指標には、消費活動の多寡を直接示す指標が、小売売上高しかありません。

豪州と言えば資源関連企業に注目が集まりがちです。ところが、資源関連企業の収益は、資源価格が頭打ちになるのにつれて伸び悩んでいます。もともと豪州GDPに占める鉱工業生産高は1割程度しかありません。その一方、非資源関連企業の収益は、小売を中心に長期的に拡大傾向と見なされています。

その背景として、豪州は毎年約20万人の移民を受け入れており、2050年までに自然増も含めて約40%の人口増加が見込まれています。豪州は先進国で人口増加率の最も高い国のひとつです。最近の小売売上高は、この人口増加と低金利と豪ドル安が個人消費を押し上げており、今後も拡大していくと見込まれています。

小売売上高前月比は、あまり大きく反応せず、しかも最初に跳ねてもその後の反応が伸び悩む傾向があります。こういう指標は追撃が難しいので、あまり大きな利確が期待できません。取引が難しい指標と言っても良いでしょう。

本指標の市場予想は「やる気あるのか」というぐらい+0.4%付近を保っています。市場予想がほぼ一定なのに、2017年には3月末のサイクロンによる浸水被害や復興需要もあって、市場予想から大きくズレることが多くなりました。その結果、最近の反応は以前に比べて大きくなっています。

驚くべきことは、それでも市場予想が+0.4%付近でほぼ一定なままです。エコノミストだって、きっとやる気が出ない指標だってあるのでしょう。

グラフからは、市場予想を上回ったことは下回ったことよりも明らかに少ないことが見てとれます。但し、前月比がマイナスとなったことは5回しかありません。つまり、発表結果は市場予想よりも下ブレしやすいものの、マイナスになることは稀なのです。予想と結果の乖離が小さくなりがちな売りで稼ぐなら、利確は小さく狙うべきでしょう。

12月5日に発表された10月分小売売上高前月比は+0.5%でした。

2017年に入って以前よりも大きく上下動しています。4月分以降のサイクロン被害の復興需要と見られる動きを除けば、小売売上高が減少している可能性があります。

(分析事例) 小売売上高 (2017年12月5日発表結果検証済)

直前10-1分足や直前1分足が大きく跳ねることがあります。けれども、こうした動きは、指標発表後の反応程度や方向を示唆しているとは言えません。釣られて痛い目に遭わないように気を付けましょう。

指標発表直後の反応程度は平均的(直後1分足跳幅の平均18pips)で、反応方向は指標結果の良し悪しに素直(事後差異と直後1分足の方向一致率は86%)です。とは言え、直後1分足終値を超えて直後11分足終値が反応を伸ばしていたことは50%です。初期に反応してその後は伸び悩む傾向があります。

追撃をするなら、直後1分足と直後11分足は平均的に30%強のヒゲを形成することを目安として覚えておきましょう。この性質を利用して短期取引で僅かなpipsを狙うのが最も良さそうです。

2017年は本指標で6回取引し、結果は指標単位で5勝1敗(勝率83%)、シナリオ単位で14勝3敗(勝率82%)でした。取引時間は1回の発表当たり平均して3分39秒に抑えられており、収益は年間で67pipsでした。

成績は悪くありません。

四半期小売売上高は、毎月発表される小売売上高と反応程度は同程度です(直後1分足跳幅の平均が20pips弱)。但し、なぜか3回に2回程度の割合で、市場予想は前期結果よりも高めで、発表結果は市場予想を下回る、という特徴があります。

2016年7-9月期から2017年7-9月期までの5回の前期比推移は、△0.1%、+0.9%、+0.1%、+1.5%、+0.1%、です。

次回2017年10-12月期分は2018年2月に発表されます。+1.5%を超えれば、凸凹の激しい動きも上昇基調と捉えることができます。

(分析事例) 四半期小売売上高 (2017年5月9日発表結果検証済)

ここ最近のRBA金融政策発表時の声明では、住宅価格の動向について必ず触れられています。そのため、住宅建設許可件数、住宅ローン件数、四半期住宅価格指数、の動きには注目しています。但し、取引は四半期住宅価格指数でのみで行っています。

四半期住宅価格指数は、前期比・前年比が発表されます。

反応程度は小さく(直後1分足跳幅の過去平均7pips)、指標結果の良し悪しへの反応方向もあまり素直ではありません(事後差異と直後1分足の方向一致率は、前年比に対し47%、前月比に対し43%)。

それではなぜ四半期住宅価格指数を取り上げるのかというと、直前10-1分足の陽線率が73%、直前1分足の陰線率が69%、直後1分足の陰線率が73%、直後11分足の陰線率が75%と、ちょっと異常な偏りがあるためです。指標の予想や結果がどうあれ、これでは逆方向にポジションを取れません。

何より、直後1分足と直後11分足の方向一致率が87%あり、それら方向が一致するときには直後1分足跳幅を超えて直後11分足跳幅が超えたことが83%に達しています。つまり、数pipsで良ければ、初期反応を確認してから追撃しても勝ちやすいのです。

(分析事例) 四半期住宅価格指数 (2017年6月20日発表結果検証済)

グラフ推移は下図の通りです。グラフは、12月12日発表の2017年7-9月期までしかプロットしていません。10-12月分の発表は2018年3月となります。

まず、前年比は周期的な脈動によって、暫く下降することを予感させます。そして、前年比が下降するということは、前期比がそろそろマイナスに転じる可能性をも予感させます。

けれども、過去の傾向を見る限りでは、これが本指標に適用できないことがわかります。過去には、前年比が下降に転じたからと言って、必ずしも前月比が低下していません。

ですが、そんなことはどうでも良いのです。なぜなら、前述の通り本指標への反応に異常な偏りがあるため、指標結果を予め分析しようがしまいが、それに反して取引するのが勝率を下げてしまうからです。アホらしくて指標結果の良し悪しを分析するよりも、陰線率や陽線率が大きく変化しないかだけ見る気しかしません。

あまり反応しないので注目していません。

主な指標には四半期民間設備投資が挙げられますが、再び鉱山ブームが起きて資源開発に力が入る時代にでもならない限り、反応は限定的(小さい)ままでしょう。

数年前までは、高い成長率の原因として外資流入と中国向け資源輸出が強調されていました。一方、ここ数年は豪州自身よりも中国経済の成長率鈍化の影響で、先行き悪化が強調され過ぎていたように思えます。

貿易規模の拡大/縮小は、直接的には工業セクター規模の拡大/縮小を意味します。がしかし、雇用や消費に高いギア比で間接的に影響します。そのギア比が高いことが豪州経済の特徴と言えるでしょう。

肯定的な豪州経済の解説記事では、先進国で最も人口増が見込まれる国として中長期の展望を楽観的に描くものが多いものの、現状の輸出品目を見る限りそれほど先行きが明るいようにも思えません。

少ない人口で広大な国土を持つ国にも関わらず、既得権益層の所得水準が高いため、移民による多少の人口増があっても、フロンティアとしての発展が阻害されていると言う方が、歴史的には良く見かける話だという気がします。

【4-5-2.(1) 経済成長】

グラフで過去の推移を示します。

2016年4-6月に+3.3%に達して以降、やや低調です。

当初、この原因は中国経済の失速が挙げられていました。がしかし、2016年11月分貿易収支が2年8か月ぶりに黒字転換し、2017年年初からの貿易黒字はほぼ150億AUDに達しました。それにも関わらず、GDP前年比が伸び悩んでいる原因として、2015年7-9月期〜2016年4-6月期までが高すぎた、と解釈すべきです。

2015年7-9月期〜2016年4-6月期までが高すぎると、翌年2016年7-9月期〜2017年4-6月期は、前年比計算で良い数字が出にくくなります。逆に言えば、そのせいで2017年7-9月期分からは前年比が数値改善となりやすくなっていました。

その結果、12月6日に発表された7-9月分GDP前年比は+2.8%と、大きく伸びました。直近ピークだった2016年4-6月期の+3.3%まであと少しです。

ただ、RBA見込みでは、成長率が3%に達するのが2019年と見込んでいます。貿易収支も黒字幅を減らしつつあり、小売(消費)の実力が意外に低い懸念もあって、FRBとRBAの政策金利差も2018年にはなくなりそうです。

AUD高にはなりにくい状況が進行しつつあるように思えます。

(分析事例) 豪州四半期GDP (2017年12月6日発表結果検証済)

反応は安定してかなり大きく、発表後に初期反応の値幅を削ることはあっても、反転する確率は低いため、小さな負けを覚悟して順張り追撃を繰り返していれば、年間を通して4回の取引でプラスにできるでしょう。

こういうやり方に徹して収益を上げるためには、同じやり方を繰り返す・高値(安値)掴みをするぐらいなら取引しない、という鉄壁の意思が必要です。

2017年は2回の取引を行い、指標単位で2勝(勝率100%)、シナリオ単位で4勝1敗(勝率80%)でした。取引時間は1指標平均で2分10秒です。追撃に徹するシナリオのため、利確pipsは15pipsで、1回当たり7pipsしか取れていません。発表直後の跳ねが大きいので、これはこれで仕方ないでしょう。

【4-5-2.(2) 実態指標】

消費(小売)指標こそ20pips弱の反応が期待できるものの、それ以外の住宅指標や生産指標にはあまり反応しません。中長期的にはAUDの上下動が大きいものの、個々の実態指標への反応が小さいことは意外です。きっと、AUDは長期投資向きなのでしょう。

(2-1)小売

小売売上高は、小売・サービス業の月間売上高をサンプル調査に基づき算出されています。この数字には、ネット通販の売上高を含めていません。いずれ、それも含めて発表されるようになるのでしょう。豪州経済指標には、消費活動の多寡を直接示す指標が、小売売上高しかありません。

豪州と言えば資源関連企業に注目が集まりがちです。ところが、資源関連企業の収益は、資源価格が頭打ちになるのにつれて伸び悩んでいます。もともと豪州GDPに占める鉱工業生産高は1割程度しかありません。その一方、非資源関連企業の収益は、小売を中心に長期的に拡大傾向と見なされています。

その背景として、豪州は毎年約20万人の移民を受け入れており、2050年までに自然増も含めて約40%の人口増加が見込まれています。豪州は先進国で人口増加率の最も高い国のひとつです。最近の小売売上高は、この人口増加と低金利と豪ドル安が個人消費を押し上げており、今後も拡大していくと見込まれています。

ーーー$€¥ーーー

小売売上高前月比は、あまり大きく反応せず、しかも最初に跳ねてもその後の反応が伸び悩む傾向があります。こういう指標は追撃が難しいので、あまり大きな利確が期待できません。取引が難しい指標と言っても良いでしょう。

本指標の市場予想は「やる気あるのか」というぐらい+0.4%付近を保っています。市場予想がほぼ一定なのに、2017年には3月末のサイクロンによる浸水被害や復興需要もあって、市場予想から大きくズレることが多くなりました。その結果、最近の反応は以前に比べて大きくなっています。

驚くべきことは、それでも市場予想が+0.4%付近でほぼ一定なままです。エコノミストだって、きっとやる気が出ない指標だってあるのでしょう。

グラフからは、市場予想を上回ったことは下回ったことよりも明らかに少ないことが見てとれます。但し、前月比がマイナスとなったことは5回しかありません。つまり、発表結果は市場予想よりも下ブレしやすいものの、マイナスになることは稀なのです。予想と結果の乖離が小さくなりがちな売りで稼ぐなら、利確は小さく狙うべきでしょう。

12月5日に発表された10月分小売売上高前月比は+0.5%でした。

2017年に入って以前よりも大きく上下動しています。4月分以降のサイクロン被害の復興需要と見られる動きを除けば、小売売上高が減少している可能性があります。

(分析事例) 小売売上高 (2017年12月5日発表結果検証済)

直前10-1分足や直前1分足が大きく跳ねることがあります。けれども、こうした動きは、指標発表後の反応程度や方向を示唆しているとは言えません。釣られて痛い目に遭わないように気を付けましょう。

指標発表直後の反応程度は平均的(直後1分足跳幅の平均18pips)で、反応方向は指標結果の良し悪しに素直(事後差異と直後1分足の方向一致率は86%)です。とは言え、直後1分足終値を超えて直後11分足終値が反応を伸ばしていたことは50%です。初期に反応してその後は伸び悩む傾向があります。

追撃をするなら、直後1分足と直後11分足は平均的に30%強のヒゲを形成することを目安として覚えておきましょう。この性質を利用して短期取引で僅かなpipsを狙うのが最も良さそうです。

2017年は本指標で6回取引し、結果は指標単位で5勝1敗(勝率83%)、シナリオ単位で14勝3敗(勝率82%)でした。取引時間は1回の発表当たり平均して3分39秒に抑えられており、収益は年間で67pipsでした。

成績は悪くありません。

ーーー$€¥ーーー

四半期小売売上高は、毎月発表される小売売上高と反応程度は同程度です(直後1分足跳幅の平均が20pips弱)。但し、なぜか3回に2回程度の割合で、市場予想は前期結果よりも高めで、発表結果は市場予想を下回る、という特徴があります。

2016年7-9月期から2017年7-9月期までの5回の前期比推移は、△0.1%、+0.9%、+0.1%、+1.5%、+0.1%、です。

次回2017年10-12月期分は2018年2月に発表されます。+1.5%を超えれば、凸凹の激しい動きも上昇基調と捉えることができます。

(分析事例) 四半期小売売上高 (2017年5月9日発表結果検証済)

(2-2)住宅

ここ最近のRBA金融政策発表時の声明では、住宅価格の動向について必ず触れられています。そのため、住宅建設許可件数、住宅ローン件数、四半期住宅価格指数、の動きには注目しています。但し、取引は四半期住宅価格指数でのみで行っています。

四半期住宅価格指数は、前期比・前年比が発表されます。

反応程度は小さく(直後1分足跳幅の過去平均7pips)、指標結果の良し悪しへの反応方向もあまり素直ではありません(事後差異と直後1分足の方向一致率は、前年比に対し47%、前月比に対し43%)。

それではなぜ四半期住宅価格指数を取り上げるのかというと、直前10-1分足の陽線率が73%、直前1分足の陰線率が69%、直後1分足の陰線率が73%、直後11分足の陰線率が75%と、ちょっと異常な偏りがあるためです。指標の予想や結果がどうあれ、これでは逆方向にポジションを取れません。

何より、直後1分足と直後11分足の方向一致率が87%あり、それら方向が一致するときには直後1分足跳幅を超えて直後11分足跳幅が超えたことが83%に達しています。つまり、数pipsで良ければ、初期反応を確認してから追撃しても勝ちやすいのです。

(分析事例) 四半期住宅価格指数 (2017年6月20日発表結果検証済)

グラフ推移は下図の通りです。グラフは、12月12日発表の2017年7-9月期までしかプロットしていません。10-12月分の発表は2018年3月となります。

まず、前年比は周期的な脈動によって、暫く下降することを予感させます。そして、前年比が下降するということは、前期比がそろそろマイナスに転じる可能性をも予感させます。

けれども、過去の傾向を見る限りでは、これが本指標に適用できないことがわかります。過去には、前年比が下降に転じたからと言って、必ずしも前月比が低下していません。

ですが、そんなことはどうでも良いのです。なぜなら、前述の通り本指標への反応に異常な偏りがあるため、指標結果を予め分析しようがしまいが、それに反して取引するのが勝率を下げてしまうからです。アホらしくて指標結果の良し悪しを分析するよりも、陰線率や陽線率が大きく変化しないかだけ見る気しかしません。

(2-3)生産

あまり反応しないので注目していません。

主な指標には四半期民間設備投資が挙げられますが、再び鉱山ブームが起きて資源開発に力が入る時代にでもならない限り、反応は限定的(小さい)ままでしょう。

以上

4-5-3. 豪州収支関連指標(2017年版)

豪州貿易収支では取引を行っていません。

主要貿易相手国との二国間関係について詳しい情報が入りにくい上、前回発表値との修正もほぼ毎回行われており、それらの反応への影響について研究不足です。

まず、主要貿易相手国との輸出入額(通関ベース)を下図に纏めておきます。

データは2016年で、2017年分はまだ集計されていません(まだ発表されていません)。

図の横軸は、輸出+輸入の総額が大きい国順に左から並べてあります。総額は、輸入が254B.AUD、輸出が257B.AUD(Bは billion =10億の桁数記号)でした。

ともあれ、この図からは中国との貿易額が圧倒的に大きいことがわかります。

後掲するように全体の収支は、2016年に数年ぶりに貿易黒字化し、2017年もその状態が続いています。その原因は、中国経済がそれ以前に比べて好調になったため、という解説が多かったと記憶しています。

豪州の場合、貿易収支の改善/悪化が経済全般の上向き/下向きといった結論に結び付く解説記事が多くなります。そうした傾向は日米欧も同じですが、より豪州経済解説記事では顕著です。ざっくり、貿易総額500B.AUDはGDP1700B.AUDに対し1/3弱を占めているためです(数値は2016年基準)。

そういう意味で、豪州貿易収支は豪州経済全般の先行指標とも言える性格があります。貿易収支が改善/悪化すれば、雇用や消費に影響を与えると考えられています。よって、中国経済の好不調は対中輸出額に影響するので、中国経済指標でもAUDは大きく動く訳です。

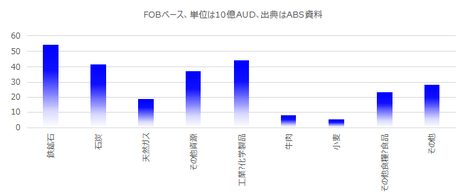

次に、輸出品目についてです。

データは2016年で、2017年分はまだ集計されていません(まだ発表されていません)。

図の横軸をご覧ください。このグラフから「おや」っと思うことがあると思います。

鉄鉱石・石炭・天然ガスといった資源関連の輸出金額が大きいことならご存じだったでしょう。けれども、工業・化学製品の輸出額が食糧・食品(飲料・煙草を含む)よりも大きいことは意外ではないでしょうか。

2010年前後の中国の大発展のようなことが起きる地域がなければ、今後、主要輸出品目である資源関連の輸出金額が大きく伸びるとも思えません。中国で廃炉が進めば、むしろ、鉄鉱石・石炭は輸出減少の可能性さえあります。

牛肉はブランドが有名な割に、金額ベースで見る限り大したことありません。例え、牛肉輸出が2倍に伸びても、貿易収支全体金額への影響は大したことないのです。

と言っても、工業・化学製品を伸ばすには、ライバルが多すぎる上に、豪州は高賃金で地理的にも不利です。

こうして見ると、多くの豪州経済解説記事で豪州経済の中長期展望について、人口増に伴う成長と楽観視しているものの、疑問に思うことがあります。

尤も、このブログのように短期FX取引に特化している限り、上述の中長期展望は知識として持っていれば十分です。

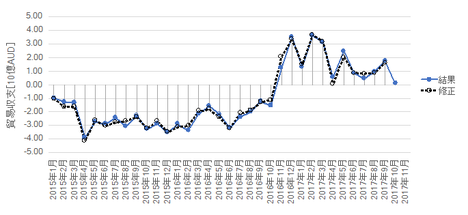

指標の動きは次の通りです。

2013年の貿易収支は赤字と黒字を行き来していました。2014年になると4月分が赤字転換して、その後はずるずると毎月の赤字額が増えていきました。その額は、2015年になると毎月△20〜40億AUDの赤字が続く状態に達しました。改善の兆しは2016年からです。2016年は年初から上下動があったものの、11月分で2年8か月ぶりに黒字転換し、その後は現在(2017年9月分発表)に至るまで黒字が継続しています。

2017年年初からの貿易黒字は約150億AUDに達しました。

グラフは2015年以降のデータを纏めたものです。

まず、大掴みに見れば、2016年11月分が黒字転換してからは12か月連続で黒字が続いています。但し、どちらかと言えば黒字幅が徐々に小さくなっているように見受けられ、近々には赤字に再転換する可能性も窺わせています。

2017年に入ってからは、1-3月期+8.33億AUD、4-6月期+3.00億AUD、7-9月期+3.29億AUD(修正値を集計)、となっています。なお、昨年2016年7-9月期は△5.29億AUDの赤字でした。

10月分は修正値がまだ発表されていませんが、12月7日発表では+0.11億AUDでした。これは2016年11月分で黒字転換してからの黒字最低額となっています。1月に発表される修正値では赤字化する可能性さえあります。

豪州貿易指標では取引をしていません。

主要貿易相手国との二国間関係について詳しい情報が入りにくい上、前回発表値との修正もほぼ毎回行われており、それらの反応への影響について研究不足だったからです。

けれども、豪州貿易収支は豪州経済の雇用や消費のトレンドを示唆している可能性があります。そして、それは中国経済指標の影響を受けている可能性が高い、と考えられます。

2018年は、中国指標のAUDへの影響や、本指標と他の豪州経済指標の定量的な関係について勉強したいと思っています。

主要貿易相手国との二国間関係について詳しい情報が入りにくい上、前回発表値との修正もほぼ毎回行われており、それらの反応への影響について研究不足です。

(1) 中長期トレンド考察

まず、主要貿易相手国との輸出入額(通関ベース)を下図に纏めておきます。

データは2016年で、2017年分はまだ集計されていません(まだ発表されていません)。

図の横軸は、輸出+輸入の総額が大きい国順に左から並べてあります。総額は、輸入が254B.AUD、輸出が257B.AUD(Bは billion =10億の桁数記号)でした。

ともあれ、この図からは中国との貿易額が圧倒的に大きいことがわかります。

後掲するように全体の収支は、2016年に数年ぶりに貿易黒字化し、2017年もその状態が続いています。その原因は、中国経済がそれ以前に比べて好調になったため、という解説が多かったと記憶しています。

豪州の場合、貿易収支の改善/悪化が経済全般の上向き/下向きといった結論に結び付く解説記事が多くなります。そうした傾向は日米欧も同じですが、より豪州経済解説記事では顕著です。ざっくり、貿易総額500B.AUDはGDP1700B.AUDに対し1/3弱を占めているためです(数値は2016年基準)。

そういう意味で、豪州貿易収支は豪州経済全般の先行指標とも言える性格があります。貿易収支が改善/悪化すれば、雇用や消費に影響を与えると考えられています。よって、中国経済の好不調は対中輸出額に影響するので、中国経済指標でもAUDは大きく動く訳です。

次に、輸出品目についてです。

データは2016年で、2017年分はまだ集計されていません(まだ発表されていません)。

図の横軸をご覧ください。このグラフから「おや」っと思うことがあると思います。

鉄鉱石・石炭・天然ガスといった資源関連の輸出金額が大きいことならご存じだったでしょう。けれども、工業・化学製品の輸出額が食糧・食品(飲料・煙草を含む)よりも大きいことは意外ではないでしょうか。

2010年前後の中国の大発展のようなことが起きる地域がなければ、今後、主要輸出品目である資源関連の輸出金額が大きく伸びるとも思えません。中国で廃炉が進めば、むしろ、鉄鉱石・石炭は輸出減少の可能性さえあります。

牛肉はブランドが有名な割に、金額ベースで見る限り大したことありません。例え、牛肉輸出が2倍に伸びても、貿易収支全体金額への影響は大したことないのです。

と言っても、工業・化学製品を伸ばすには、ライバルが多すぎる上に、豪州は高賃金で地理的にも不利です。

こうして見ると、多くの豪州経済解説記事で豪州経済の中長期展望について、人口増に伴う成長と楽観視しているものの、疑問に思うことがあります。

(2) 指標関係

尤も、このブログのように短期FX取引に特化している限り、上述の中長期展望は知識として持っていれば十分です。

指標の動きは次の通りです。

2013年の貿易収支は赤字と黒字を行き来していました。2014年になると4月分が赤字転換して、その後はずるずると毎月の赤字額が増えていきました。その額は、2015年になると毎月△20〜40億AUDの赤字が続く状態に達しました。改善の兆しは2016年からです。2016年は年初から上下動があったものの、11月分で2年8か月ぶりに黒字転換し、その後は現在(2017年9月分発表)に至るまで黒字が継続しています。

2017年年初からの貿易黒字は約150億AUDに達しました。

グラフは2015年以降のデータを纏めたものです。

まず、大掴みに見れば、2016年11月分が黒字転換してからは12か月連続で黒字が続いています。但し、どちらかと言えば黒字幅が徐々に小さくなっているように見受けられ、近々には赤字に再転換する可能性も窺わせています。

2017年に入ってからは、1-3月期+8.33億AUD、4-6月期+3.00億AUD、7-9月期+3.29億AUD(修正値を集計)、となっています。なお、昨年2016年7-9月期は△5.29億AUDの赤字でした。

10月分は修正値がまだ発表されていませんが、12月7日発表では+0.11億AUDでした。これは2016年11月分で黒字転換してからの黒字最低額となっています。1月に発表される修正値では赤字化する可能性さえあります。

豪州貿易指標では取引をしていません。

主要貿易相手国との二国間関係について詳しい情報が入りにくい上、前回発表値との修正もほぼ毎回行われており、それらの反応への影響について研究不足だったからです。

けれども、豪州貿易収支は豪州経済の雇用や消費のトレンドを示唆している可能性があります。そして、それは中国経済指標の影響を受けている可能性が高い、と考えられます。

2018年は、中国指標のAUDへの影響や、本指標と他の豪州経済指標の定量的な関係について勉強したいと思っています。

以上

2017年12月05日

豪州経済指標「四半期GDP」発表前後のAUDJPY反応分析(2017年12月6日09:30発表結果検証済)

以下、「?T.反応要点」「?U.指標要点」を事前投稿し、「?V.結果検証」を事後投稿しています。ブログの日付は事前投稿日となっています。指標発表後に事後投稿し、その日時は「?V.結果検証」のタイトル行付近に記載しています。

2017年12月6日09:30に豪州経済指標「四半期GDP」が発表されます。今回発表は2017年7-9月期の集計結果です。

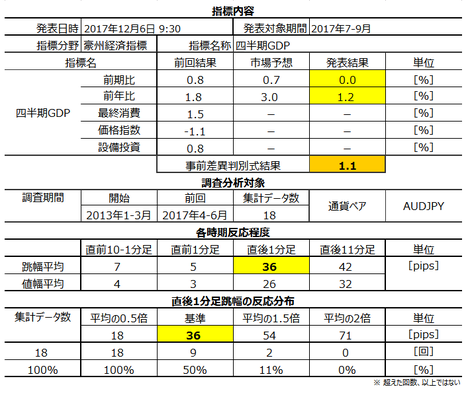

前回結果・市場予想と、以下の分析対象期間と、反応分布は次の通りです。

最も指標結果に素直に反応しがちな直後1分足跳幅は36pipsと、かなり大きく反応しています。そして、平均値を超えて反応したことも50%あります。

但し、最近の3回の反応はあまり伸びていません。それでも20pips以上あるので、発表時刻を跨いでポジションを持つことには慎重であるべきです。

直後1分足値幅(x)に対する直後11分足値幅(y)は、回帰式(赤線)の傾きが1を上回っており、平均的には反応が伸びていく指標、と言えます。

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

豪州経済の特徴は、意外なことにGDPの約70%をサービス業が担っています。農業及び工業セクターはGDPの10%程度しかありません。但し、輸出額の50%以上はこのセクターで稼いでいます。豪州は資源輸出で稼ぐイメージが強いため、この数字を見て意外に思う方も多いようです。

数年前までは、高い成長率の原因として外資流入と中国向け資源輸出が強調されていました。一方、ここ数年は豪州自身よりも中国経済の成長率鈍化の影響で、先行き悪化が強調され過ぎていたように思えます。

こうしたイメージとは異なり、経済実態は小売売上高や消費支出が長期的に拡大傾向と見なされています。

裏付けとしては、豪州が毎年約20万人の移民を受け入れており、2050年までに約40%の人口増加が見込まれていること(何と40%の人口増です)、を挙げることができます。これだけ人口が増えるのなら、それが内需を強く牽引するでしょう。

また、豪州は公的債務残高が非常に低いという特徴があります。

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

豪州4-6月期GDP前年比は+1.8%でした。2016年4-6月に+3.3%に達して以降、やや低調です。

当初、この原因は中国経済の失速が挙げられていました。がしかし、2016年11月分貿易収支が2年8か月ぶりに黒字転換し、2017年年初からの貿易黒字はほぼ150億AUDに達しました。それにも関わらず、GDP前年比が伸び悩んでいる原因として、2015年7-9月期〜2016年4-6月期までが高すぎた、と解釈すべきです。

2015年7-9月期〜2016年4-6月期までが高すぎると、翌年2016年7-9月期〜2017年4-6月期は、前年比計算で良い数字が出にくくなります。逆に言えば、次回2017年7-9月期分からは前年比が数値改善となりやすくなります。

RBA見込みでは、2019年〜2020年に成長率が3%に達すると見込んでいます。一方、IMFは2017年の成長率を3.1%、2018年を3.0%と見込んでいます(2017年4月時点の見通し) 。以前(2016年10月時点)は、各0.4%・0.1%と見込んでいたのだから、かなり大幅な上方修正です。

ともあれ、RBA見通しに比べて、IMFは豪州経済の回復を早く見込んでいることになります。

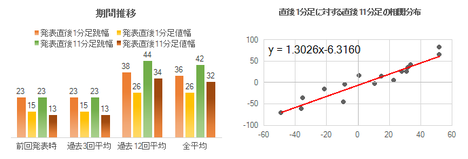

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示しておきます。

まず、直前10-1分足は、過去平均跳幅が7pipsです。その跳幅が10pips以上だったことは過去3回(頻度17%)あります。

この3回の直後1分足跳幅は43pipsで、これは直後1分足跳幅の過去全平均36pipsよりやや大きくなっています。また、この3回の直前10-1分足と直後1分足の方向は1回(33%)一致しています。

つまり、直前10-1分足が10pips以上跳ねるときには、直後1分足がやや大きく反応する可能性が高い、と言えます。但し、反応方向を示唆している訳ではありません。

直前1分足を見てください。陽線になったことがありません。だからと言って今回も陰線になるとは限りませんが、指標発表直後に陽線に跳ねると読んでいたとしても、ポジションを持つのはぎりぎりまで待った方が良さそうです。

直前1分足は過去平均跳幅が5pipsです。その跳幅が10pips以上だったことはありません。

そして、直後1分足の過去平均跳幅と値幅の差は10pips(1ー値幅/跳幅=戻り比率28%)です。直後11分足のそれも10pips(戻り比率24%)です。戻り比率はあまり大きくありません。追撃しやすい指標です。

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 「指標一致性分析」 をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

まず、指標一致性分析の結果を下図に示します。

前回結果と市場予想と発表結果との間に、大小関係で見るべき偏りはありません。

事前差異と直前10-1分足の方向一致率は71%となっています。指標発表前に指標発表結果の良し悪しを予見いているかのようです。

事後差異と直後1分足の方向一致率は94%となっています。市場予想に対する発表結果の良し悪しには素直に反応します。

実態差異と直後11分足の方向一致率は100%です。発表結果が前回結果より良ければ、反応は持続しています。

次に、反応一致性分析の結果を下図に示します。

直前1分足の陰線率が100%と、はっきりとした偏りが見受けられます。

そして、直後1分足と直後11分足の方向一致率が94%と異常に高い点を除けば、先に形成されたローソク足が後で形成されるローソク足の方向を示唆している兆しはありません。

最後に、反応性分析の結果を下図に示します。

直後1分足と直後11分足との方向一致率は94%です。指標発表直後には、その後も反応が伸び続けると信じるしかありません。94%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは47%です。

本指標は、発表直後の跳ねが大きく、その跳幅を少なくともその後しばらく超えて反応を伸ばしていません。追撃は難しく、指標発表直後1分間の上下動を利用するのがベターだと思われます。

そして、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは50%です。これではサイコロを振ってポジションを取るのを同じです。

次に、本指標発表前後にポジションを持つときのポイントを整理しておきます。

シナリオは次の通りです。

といっても、多くの人にとって09:30から前後10分も取引に張り付くことは難しい時間帯ですが。

以下は2017年12月11日に追記しています。

本指標発表結果及び反応は次の通りでした。

結果は前回こそ大きく上回ったものの予想を下回り、結果は陰線でした。

前年比+2.8%という成長率は悪くありません。この数字は前年同期まで悪い数字が続いていたため、前期結果の+1.8%より伸びたものと考えられます。がしかし、内訳で消費と投資が前回を下回り、その結果、市場予想に届かなかったようです。

RBAの見解では、もともと+3%到達をまだ先のことと捉えていますが、今後も一時的に低下しても徐々に成長率は3%に近づくと考えています。

この発表時刻なので、取引はできませんでした。

事前調査分析内容を以下に検証しておきます。

取引はできなかったものの、事前準備していたシナリオを検証しておきます。

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

2017年は2回の取引を行い、指標単位で2勝(勝率100%)、シナリオ単位で4勝1敗(勝率80%)でした。取引時間は1指標平均で2分10秒です。追撃に徹するシナリオのため、利確pipsは15pipsで、1回当たり7pipsしか取れていません。発表直後の跳ねが大きいので、これはこれで仕方ないでしょう。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

?T.反応要点

2017年12月6日09:30に豪州経済指標「四半期GDP」が発表されます。今回発表は2017年7-9月期の集計結果です。

前回結果・市場予想と、以下の分析対象期間と、反応分布は次の通りです。

最も指標結果に素直に反応しがちな直後1分足跳幅は36pipsと、かなり大きく反応しています。そして、平均値を超えて反応したことも50%あります。

但し、最近の3回の反応はあまり伸びていません。それでも20pips以上あるので、発表時刻を跨いでポジションを持つことには慎重であるべきです。

直後1分足値幅(x)に対する直後11分足値幅(y)は、回帰式(赤線)の傾きが1を上回っており、平均的には反応が伸びていく指標、と言えます。

?U.指標要点

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

【1. 指標概要】

豪州経済の特徴は、意外なことにGDPの約70%をサービス業が担っています。農業及び工業セクターはGDPの10%程度しかありません。但し、輸出額の50%以上はこのセクターで稼いでいます。豪州は資源輸出で稼ぐイメージが強いため、この数字を見て意外に思う方も多いようです。

数年前までは、高い成長率の原因として外資流入と中国向け資源輸出が強調されていました。一方、ここ数年は豪州自身よりも中国経済の成長率鈍化の影響で、先行き悪化が強調され過ぎていたように思えます。

こうしたイメージとは異なり、経済実態は小売売上高や消費支出が長期的に拡大傾向と見なされています。

裏付けとしては、豪州が毎年約20万人の移民を受け入れており、2050年までに約40%の人口増加が見込まれていること(何と40%の人口増です)、を挙げることができます。これだけ人口が増えるのなら、それが内需を強く牽引するでしょう。

また、豪州は公的債務残高が非常に低いという特徴があります。

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

豪州4-6月期GDP前年比は+1.8%でした。2016年4-6月に+3.3%に達して以降、やや低調です。

当初、この原因は中国経済の失速が挙げられていました。がしかし、2016年11月分貿易収支が2年8か月ぶりに黒字転換し、2017年年初からの貿易黒字はほぼ150億AUDに達しました。それにも関わらず、GDP前年比が伸び悩んでいる原因として、2015年7-9月期〜2016年4-6月期までが高すぎた、と解釈すべきです。

2015年7-9月期〜2016年4-6月期までが高すぎると、翌年2016年7-9月期〜2017年4-6月期は、前年比計算で良い数字が出にくくなります。逆に言えば、次回2017年7-9月期分からは前年比が数値改善となりやすくなります。

RBA見込みでは、2019年〜2020年に成長率が3%に達すると見込んでいます。一方、IMFは2017年の成長率を3.1%、2018年を3.0%と見込んでいます(2017年4月時点の見通し) 。以前(2016年10月時点)は、各0.4%・0.1%と見込んでいたのだから、かなり大幅な上方修正です。

ともあれ、RBA見通しに比べて、IMFは豪州経済の回復を早く見込んでいることになります。

(2-2. 過去反応)

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示しておきます。

まず、直前10-1分足は、過去平均跳幅が7pipsです。その跳幅が10pips以上だったことは過去3回(頻度17%)あります。

この3回の直後1分足跳幅は43pipsで、これは直後1分足跳幅の過去全平均36pipsよりやや大きくなっています。また、この3回の直前10-1分足と直後1分足の方向は1回(33%)一致しています。

つまり、直前10-1分足が10pips以上跳ねるときには、直後1分足がやや大きく反応する可能性が高い、と言えます。但し、反応方向を示唆している訳ではありません。

直前1分足を見てください。陽線になったことがありません。だからと言って今回も陰線になるとは限りませんが、指標発表直後に陽線に跳ねると読んでいたとしても、ポジションを持つのはぎりぎりまで待った方が良さそうです。

直前1分足は過去平均跳幅が5pipsです。その跳幅が10pips以上だったことはありません。

そして、直後1分足の過去平均跳幅と値幅の差は10pips(1ー値幅/跳幅=戻り比率28%)です。直後11分足のそれも10pips(戻り比率24%)です。戻り比率はあまり大きくありません。追撃しやすい指標です。

【3. 定型分析】

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 「指標一致性分析」 をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

まず、指標一致性分析の結果を下図に示します。

前回結果と市場予想と発表結果との間に、大小関係で見るべき偏りはありません。

事前差異と直前10-1分足の方向一致率は71%となっています。指標発表前に指標発表結果の良し悪しを予見いているかのようです。

事後差異と直後1分足の方向一致率は94%となっています。市場予想に対する発表結果の良し悪しには素直に反応します。

実態差異と直後11分足の方向一致率は100%です。発表結果が前回結果より良ければ、反応は持続しています。

次に、反応一致性分析の結果を下図に示します。

直前1分足の陰線率が100%と、はっきりとした偏りが見受けられます。

そして、直後1分足と直後11分足の方向一致率が94%と異常に高い点を除けば、先に形成されたローソク足が後で形成されるローソク足の方向を示唆している兆しはありません。

最後に、反応性分析の結果を下図に示します。

直後1分足と直後11分足との方向一致率は94%です。指標発表直後には、その後も反応が伸び続けると信じるしかありません。94%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは47%です。

本指標は、発表直後の跳ねが大きく、その跳幅を少なくともその後しばらく超えて反応を伸ばしていません。追撃は難しく、指標発表直後1分間の上下動を利用するのがベターだと思われます。

そして、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは50%です。これではサイコロを振ってポジションを取るのを同じです。

【4. シナリオ作成】

次に、本指標発表前後にポジションを持つときのポイントを整理しておきます。

- 事後差異と直後1分足の方向一致率は94%となっています。市場予想に対する発表結果の良し悪しには素直に反応します。

実態差異と直後11分足の方向一致率は100%です。発表結果が前回結果より良ければ、反応は持続しています。 - 指標発表前からご注意ください。

事前差異と直前10-1分足の方向一致率は71%となっています。指標発表前に指標発表結果の良し悪しを予見いているかのようです。但し、その直前10-1分足と直後1分足の方向一致率は59%と高くありません。

直前1分足は、調査期間において陽線になったことがありません。だからと言って今回も陰線になるとは限りませんが、陰線と見込むか、この期間に取引しないかが選択肢です。陽線と見込むには、本指標の実績にあまりに反しています。

これら直前10-1分足や直前1分足が10pips以上動くことがあっても、過去の実績では指標発表後の反応方向を示唆している訳ではありません。釣られて痛い目に遭わないように気を付けましょう。 - 指標発表の影響が最も顕著に現れる直後1分足跳足は、平均36pipsとなっています。過去18回の発表でこの平均値を超えたことが50%となっています。がしかし、過去平均の2倍(71pips)を超えたことはありません。平均の1.5倍跳ねたことも、過去11%しかありません。

つまり、もし大きな反応が起きても、平均値の36pipsを超えて反応を伸ばしたら利確すべきです。 - 直後11分足は、直後1分足との方向一致率が94%です。つまり、過去実績から言えばほぼ反転しません。がしかし、方向一致時に直後1分足と直後11分足の跳値同士を比べると反応が伸びたことは47%、終値同士を比べて反応が伸びたことは53%です。

つまり、この数字から言って、発表後に反応を見てから追撃ポジションを取るのが難しい指標です。発表直後の跳ねを、その後しばらくは超えられないことが多いのです。

シナリオは次の通りです。

- 直前1分足は陰線と見込みます。

論拠は、調査期間において陽線になったことがないためです。ただ、過去平均跳幅は5pipsしかないので、利確できるときにしておきましょう。特に今回は、久しぶりに前回結果よりもかなり高い市場予想となっています。狙いは、それまでに陽線側に伸びすぎているときに、指標発表直前にひとまず利確の売りが増えることです。それが、早めに既に起きていた場合、この期間の取引は見送った方が良いかも知れません。 - 最初の追撃は、反応が20pips以下しか伸びていないときにポジションを取ります。そして、1分以内に利確・損切とします。

本指標の長跳幅は、指標発表から1分以内に形成されることが多いためです。もしポジションが取れなければ、上下動をじっくり見極めて高値(安値)掴みをしないように気を付けましょう。反応が大きく、しかも少なくとも暫くは反応を伸ばさないことが多いようです。一旦、戻しを待ってポジションを取ることの方が、発表から10分で取引を終えることよりも優先すべきです。

といっても、多くの人にとって09:30から前後10分も取引に張り付くことは難しい時間帯ですが。

以上

2017年12月6日09:30発表

以下は2017年12月11日に追記しています。

?V.結果検証

【5. 発表結果】

(5-1. 指標結果)

本指標発表結果及び反応は次の通りでした。

結果は前回こそ大きく上回ったものの予想を下回り、結果は陰線でした。

前年比+2.8%という成長率は悪くありません。この数字は前年同期まで悪い数字が続いていたため、前期結果の+1.8%より伸びたものと考えられます。がしかし、内訳で消費と投資が前回を下回り、その結果、市場予想に届かなかったようです。

RBAの見解では、もともと+3%到達をまだ先のことと捉えていますが、今後も一時的に低下しても徐々に成長率は3%に近づくと考えています。

(5-2. 取引結果)

この発表時刻なので、取引はできませんでした。

【6. 分析検証】

(6-1. 分析検証)

事前調査分析内容を以下に検証しておきます。

- 事後差異と直後1分足の方向一致率は94%となっていました。市場予想に対する発表結果の良し悪しには素直に反応しました。

実態差異と直後11分足の方向一致率は100%でした。がしかし、今回は発表結果が前回結果より良かったにも関わらず、反応は陰線のままでした。 - 指標発表前からご注意ください。

事前差異と直前10-1分足の方向一致率は71%となっていました。がしかし、今回は直前10-1分足がほぼ同値となり、事前差異と方向一致したとは言えません。但し、このブログでのルールにより、同値は集計に含めません。

直前1分足は、調査期間において陽線になったことがありません。今回も陰線でした。 - 直後11分足は、直後1分足との方向一致率が94%です。つまり、過去実績から言えばほぼ反転しません。がしかし、方向一致時に直後1分足と直後11分足の跳値同士を比べると反応が伸びたことは47%、終値同士を比べて反応が伸びたことは53%です。つまり、この数字から言って、発表後に反応を見てから追撃ポジションを取るのが難しい指標です。発表直後の跳ねを、その後しばらくは超えられないことが多いのです。

ほぼその通りの動きとなりました。

(6-2. シナリオ検証)

取引はできなかったものの、事前準備していたシナリオを検証しておきます。

- 直前1分足は陰線と見込みました。結果は陰線でした。

- 最初の追撃は、反応が20pips以下しか伸びていないときにポジションを取り、1分以内に利確・損切のつもりでした。

発表時点でのチャートの実際の動きを見ていないものの、後からチャートを見る限りでは、上ヒゲに騙されなければ利確できたようです。

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

2017年は2回の取引を行い、指標単位で2勝(勝率100%)、シナリオ単位で4勝1敗(勝率80%)でした。取引時間は1指標平均で2分10秒です。追撃に徹するシナリオのため、利確pipsは15pipsで、1回当たり7pipsしか取れていません。発表直後の跳ねが大きいので、これはこれで仕方ないでしょう。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上