この広告は30日以上更新がないブログに表示されております。

新規記事の投稿を行うことで、非表示にすることが可能です。

広告

posted by fanblog

2017年10月03日

英国景気指標「サービス業PMI」発表前後のGBPJPY反応分析(2017年10月4日17:30発表結果検証済)

以下、「?T.指標予想要点」「?U.過去調査詳細」を事前投稿し、「?V.発表結果検証」を事後投稿しています。ブログの日付は事前投稿日となっています。指標発表後に事後投稿し、その日時は「?V.発表結果検証」のタイトル行付近に記載しています。

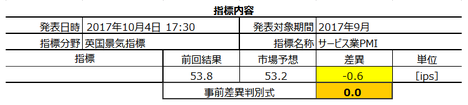

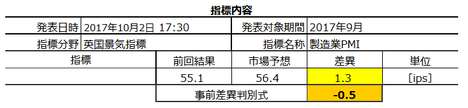

2017年10月4日17:30に英国景気指標「サービス業PMI」が発表されます。今回発表は2017年9月分の集計結果です。

今回の市場予想と前回結果は次の通りです。市場予想は本記事作成時点(10月1日)の値なので、発表前に確認しておきましょう。

本指標の特徴は以下の通りです。

以上の本指標特徴を踏まえ、後記詳述した調査・分析結果に基づき、以下のシナリオで取引に臨みます。

以上の詳細ないしは論拠は、以下の「?T.調査・分析」に記しています。

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

本指標の意義は、企業購買担当者から直接調査した企業景況感を通じ、小売売上高を始めとする実態指標の先行きの予想根拠となることです。それは、経済成長率(GDP)の加速・減速・転換を知るヒントでもあります。

指数の解釈は、50[ips(Index Points)]を上回ると景気拡大・50[ips]を下回ると景気後退、です。

英国重要指標全般に言えることですが、指標発表結果への反応(値動き)が素直で大きいという特徴があります。がしかし、FX会社などの経済指標ランク分では、本指標は他国の景気指標と同程度かそれ以下の重要度・注目度に位置づけられることが多いようです。

けれども、我々は経済情勢自体にでなく、為替レートの動きに興味があります。そういう意味で、英国景気指標は主要国景気指標で最も反応が大きいため、最重要な指標と言えます。調査対象期間で最も大きく反応したときには110pipsにも達しています。米国ISMの反応なんて、本指標の足元にも及ばないのです。

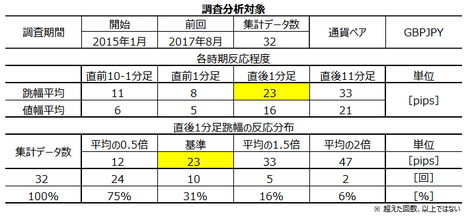

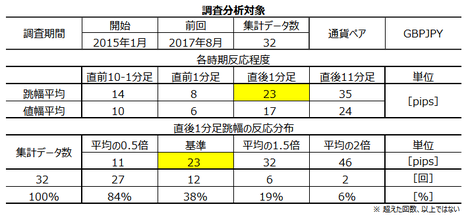

本指標に関する調査期間と、過去の反応程度・分布を下表に纏めておきます。

最も指標結果に素直に反応する直後1分足跳幅は、過去平均で23pipsです。

但し、分布を見ると12pips以下の反応だったことが75%で、たまに大きく反応したとき、その大きさが半端じゃない、ということでしょう。そういう意味で、注意が必要な指標です。

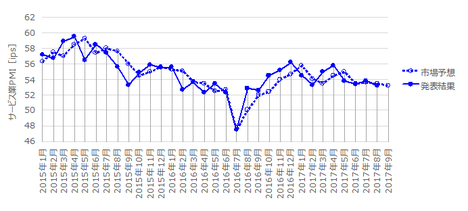

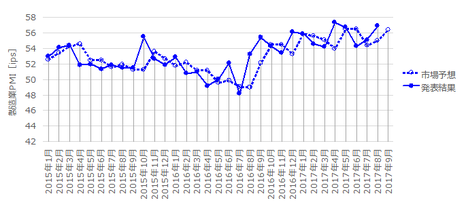

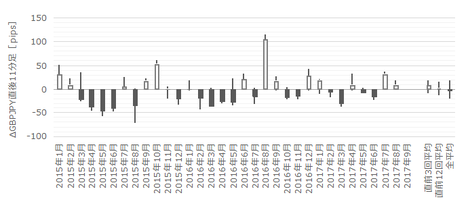

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

2016年6月のブリグジット離脱国民投票直後が直近のボトム(底)になっています。その後、同年末まではGBP安による輸出好調によって企業景況感は急上昇しました。直近ピークは2017年4月分の55.8、直近ボトムは2017年前回8月分の53.2です。今回の市場予想は前回同値となっています。

PMIは為替の影響を受けるかも知れません。

EURGBP・GBPUSDの上下動と、実態差異符号を見比べておきましょう。

EURGBP GBPUSD 実態差異

9月 △ + ?

8月 + △ △

7月 + + +

6月 + + △

5月 + △ △

4月 △ + +

3月 △ + +

2月 △ △ △

1月 + + △

EURGBPと実態差異は8回中2回一致(方向一致率25%)、GBPUSDと実態差異は8回中6回(同75%)です。9月月足では、EURGBPがマイナス、GBPUSDがプラスですから、実態差異がプラスとなる期待的中率は、1−(0.25?0.25)=87%ということになります。

先に発表されている製造業PMIとの関係も見ておきましょう。

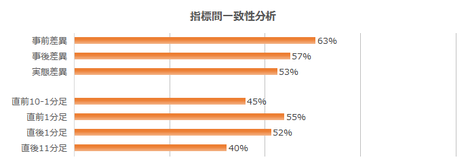

上表を見る限り、事前差異(市場予想ー前回結果)だけ、製造業PMIとサービス業PMIの方向一致率が63%と、60%を超えています。

市場予想が前回結果より良くなるか悪くなるかは、製造業PMIとサービス業PMIとの一致率が60%を超えるものの、事後差異(発表結果ー市場予想)や実態差異(発表結果ー前回結果)のように発表結果を絡めると、両指標の一致率が下がっています。まして、反応方向に至っては、両指標間の一致率がほぼ50%となっています。

つまり、両指標間で、先に発表される製造業PMIは、後で発表されるサービス業PMIの取引で、参考にし得る情報がありません。

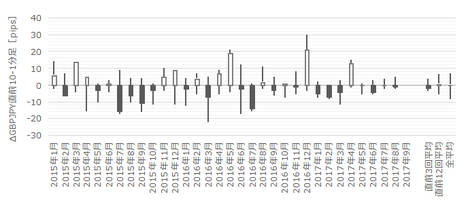

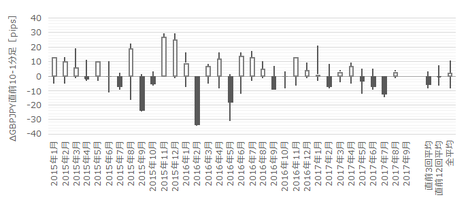

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

まず、直前10-1分足は、過去平均跳幅が11pipsです。その跳幅が20pips以上だったことは過去3回(頻度9%)あります。

この3回の直後1分足跳幅は14pipsで、これは直後1分足の過去全平均24pipsよりも、かなり小さくなっています。そして、この3回の直前10-1分足と直後1分足の方向は1回(33%)しか一致していません。

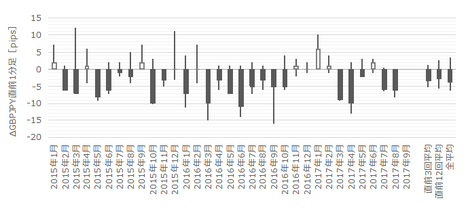

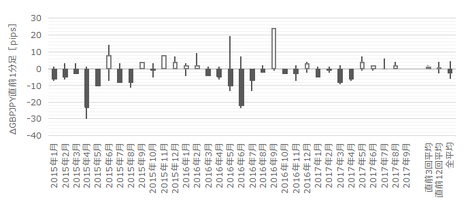

次に、直前1分足の過去平均跳幅は8pipsです。この跳幅が12pips以上だったことは過去5回(頻度16%)です。

この5回の直後1分足跳幅は14pipsで、これは直後1分足の過去全平均24pipsより小さくなっています。そして、この5回の直前10-1分足と直後1分足の方向は2回(40%)しか一致していません。

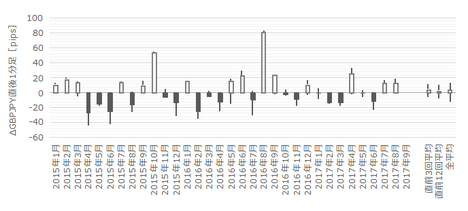

そして、直後1分足の過去平均跳幅と値幅の差は7pips(1ー値幅/跳幅=戻り比率30%)です。直後11分足のそれは12pips(戻り比率36%)です。反応が大きい指標の戻り比率としては普通ですが、比率でなくpipsで見れば大きいので、高値(安値)掴みには気を付けた方が良いでしょう。

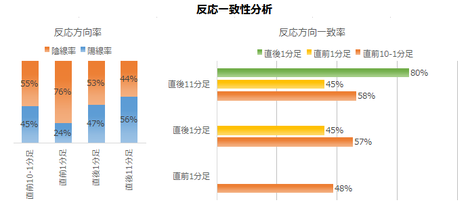

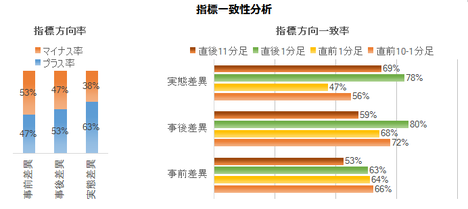

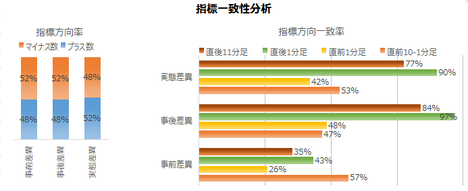

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 「指標一致性分析」 をご参照願います。

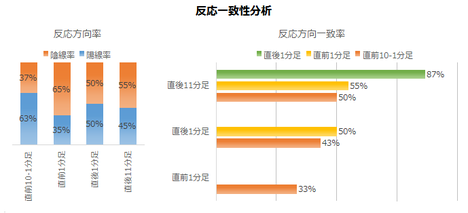

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

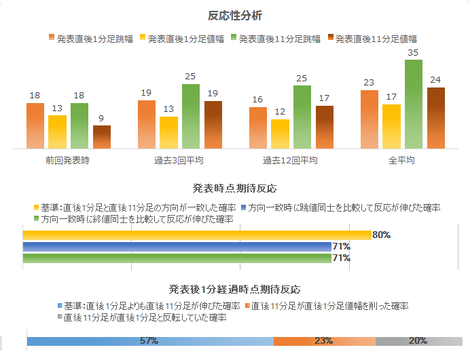

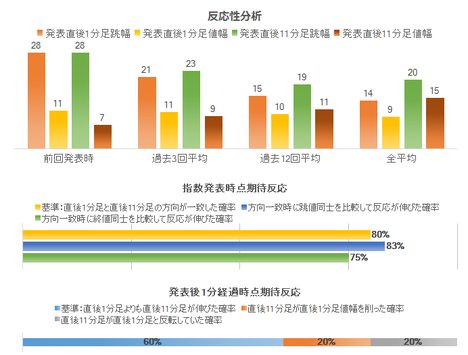

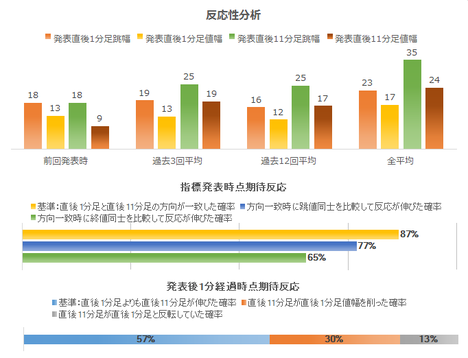

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

まず、指標一致性分析の結果を下表に示します。

直前10-1分足は、事後差異との方向一致率が71%です。一方、事後差異と直後1分足の方向一致率は80%です。よって、直前10-1分足と事後差異の方向が一致し、且つ、直後1分足と事後差異の方向が一致する確率は、0.71?0.80=57%です。

これに加えて、直前10-1分足と事後差異が不一致だったときには、事後差異と直後1分足の方向が不一致ならば、直前10-1分足と直後1分足の方向は一致します。その確率は、(1−0.71)?(1−0.80)=6%です。

従って、途中経緯がどうあれ、直前10-1分足と直後1分足の方向が一致する確率は、57%+6%=63%となり、あまり高くありません。

この結果は次に挙げる反応一致性分析(異なるロジックでの分析方法)でも、直前10-1分足と直後1分足の方向一致率が57%しかないことと、大筋で一致しています。

事後差異と直後1分足・直後11分足の方向一致率がそれぞれ80%・72%となっています。市場予想に対する発表結果の良し悪しには素直に反応しがちです。

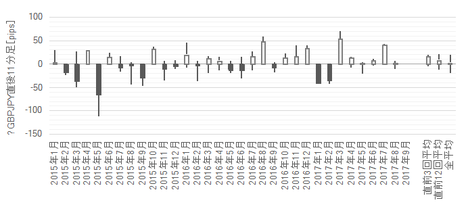

次に、反応一致性分析の結果を下表に示します。

直前1分足の陰線率が76%と、偏りが見受けられます。

そして、直後1分足と直後11分足の方向一致率が80%と高い点を除けば、先に形成されたローソク足が後で形成されるローソク足の方向を示唆している兆しはありません。

最後に、反応性分析の結果を下表に示します。

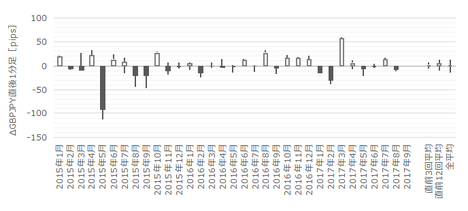

直後1分足と直後11分足との方向一致率は80%です。そして、その80%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは71%です。

指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、指標発表後に反応方向を確認したら、追撃は早期開始です。

そして、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは57%です。よって、早期追撃で得たポジションは、指標発表から1分を過ぎたら利確の機会を早めに探った方が良さそうです。ポジションを長持ちしても良い確率ではありません。

以上の本指標特徴を踏まえ、後記詳述した調査・分析結果に基づき、以下のシナリオで取引に臨みます。

以下は2017年10月4日22:15頃に追記しています。

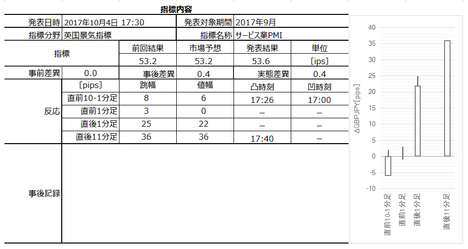

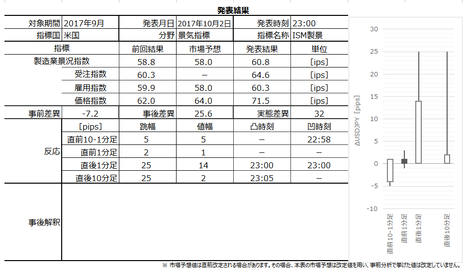

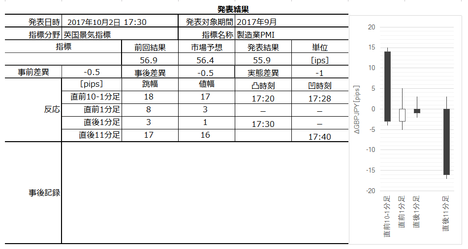

本指標発表結果及び反応は次の通りでした。

結果は市場予想を僅かに上回り、反応は陽線でした。

発表結果が前回結果や市場予想を上回った程度は僅かだったものの、先行して発表された製造業PMI・建設業PMIが前回・予想を下回っていたため、本指標も悪化を予想する向きが多かったのでしょう。反応はほぼ平均値となる直後1分足跳幅が25pips、直後11分足値幅が36pipsに達しました。

グラフ推移を見る限りではほぼ前回と同じで、これで5か月連続横這い状態となっています。

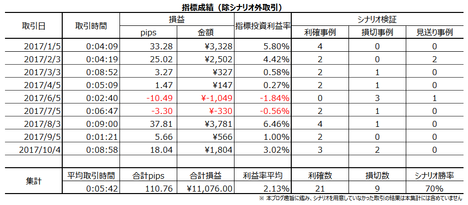

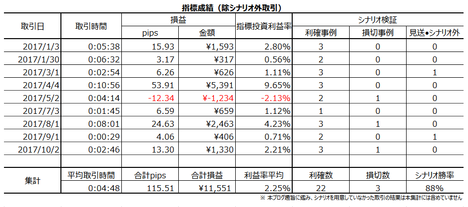

取引結果は次の通りでした。

直前1分足と2度目の追撃は損切となりました。確率上の問題ですから、これは仕方ありません。

事前調査分析内容を、以下に検証します

(6-2. シナリオ検証) ?T.指標予想要点

2017年10月4日17:30に英国景気指標「サービス業PMI」が発表されます。今回発表は2017年9月分の集計結果です。

今回の市場予想と前回結果は次の通りです。市場予想は本記事作成時点(10月1日)の値なので、発表前に確認しておきましょう。

本指標の特徴は以下の通りです。

- 先に発表される製造業PMIとは、指標結果の良し悪しや反応方向の相関が高くありません。

注目すべき点は、本指標の実態差異(発表結果ー前回結果)が、同月のEURGBPの上下動と逆相関し、GBPUSDの上下動と相関している可能性がある点です。EURGBPの9月月足は陰線、GBPUSDのそれは陽線なので、今回の実態差異はプラスとなる可能性があります。2017年に入ってからのEURGBPやGBPUSDの月足方向と、本指標実態差異の符号の方向一致率は87%となっています。 - 前回結果・市場予想に対する発表結果の良し悪しには素直に反応します。追撃は反応方向を確認したら早期開始し、発表から1分を過ぎたら利確の機会を探る方がいいでしょう。その後も追撃するなら、短期利確の繰り返しが良いでしょう。直後1分足と直後11分足の終値同士を比較したとき、反応を伸ばしていたことは57%しかなく、ポジションを長持ちするには心もとない数字です。

- まれに、直前10-1分足や直前1分足が大きく動くことがあります。がしかし、こうした動きは直後1分足の反応方向とは関係ありません。釣られて追いかけると、痛い目に遭うことが多いでしょう。

以上の本指標特徴を踏まえ、後記詳述した調査・分析結果に基づき、以下のシナリオで取引に臨みます。

- 直前1分足は陰線と見込みます。

反応一致性分析の結果、陰線率が76%です。 - 直後1分足は陽線と見込みます。

本指標実態差異は、同月EURGBP月足と逆相関、GBPUSD月足との相関が見込まれています。今回の本指標実態差異の符号がプラスとなる期待的中率は87%です。その一方、指標一致性分析結果では、実態差異差異と直後1分足の方向一致率は83%です。よって、今回陽線となる期待的中率は、0.87?0.83

72%となります。

指標発表直前にポジションを取得し、発表直後の跳ねで利確/損切です。 - 指標発表後は反応方向への追撃を早期開始し、発表から1分足を過ぎたら利確機会を探ります。

その後も追撃を行うなら、短期利確の繰り返しで行います。

以上の詳細ないしは論拠は、以下の「?T.調査・分析」に記しています。

?U.過去調査詳細

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

【1. 指標概要】

本指標の意義は、企業購買担当者から直接調査した企業景況感を通じ、小売売上高を始めとする実態指標の先行きの予想根拠となることです。それは、経済成長率(GDP)の加速・減速・転換を知るヒントでもあります。

指数の解釈は、50[ips(Index Points)]を上回ると景気拡大・50[ips]を下回ると景気後退、です。

英国重要指標全般に言えることですが、指標発表結果への反応(値動き)が素直で大きいという特徴があります。がしかし、FX会社などの経済指標ランク分では、本指標は他国の景気指標と同程度かそれ以下の重要度・注目度に位置づけられることが多いようです。

けれども、我々は経済情勢自体にでなく、為替レートの動きに興味があります。そういう意味で、英国景気指標は主要国景気指標で最も反応が大きいため、最重要な指標と言えます。調査対象期間で最も大きく反応したときには110pipsにも達しています。米国ISMの反応なんて、本指標の足元にも及ばないのです。

ーーー$€¥ーーー

本指標に関する調査期間と、過去の反応程度・分布を下表に纏めておきます。

最も指標結果に素直に反応する直後1分足跳幅は、過去平均で23pipsです。

但し、分布を見ると12pips以下の反応だったことが75%で、たまに大きく反応したとき、その大きさが半端じゃない、ということでしょう。そういう意味で、注意が必要な指標です。

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

2016年6月のブリグジット離脱国民投票直後が直近のボトム(底)になっています。その後、同年末まではGBP安による輸出好調によって企業景況感は急上昇しました。直近ピークは2017年4月分の55.8、直近ボトムは2017年前回8月分の53.2です。今回の市場予想は前回同値となっています。

ーーー$€¥ーーー

PMIは為替の影響を受けるかも知れません。

EURGBP・GBPUSDの上下動と、実態差異符号を見比べておきましょう。

EURGBP GBPUSD 実態差異

9月 △ + ?

8月 + △ △

7月 + + +

6月 + + △

5月 + △ △

4月 △ + +

3月 △ + +

2月 △ △ △

1月 + + △

EURGBPと実態差異は8回中2回一致(方向一致率25%)、GBPUSDと実態差異は8回中6回(同75%)です。9月月足では、EURGBPがマイナス、GBPUSDがプラスですから、実態差異がプラスとなる期待的中率は、1−(0.25?0.25)=87%ということになります。

ーーー$€¥ーーー

先に発表されている製造業PMIとの関係も見ておきましょう。

上表を見る限り、事前差異(市場予想ー前回結果)だけ、製造業PMIとサービス業PMIの方向一致率が63%と、60%を超えています。

市場予想が前回結果より良くなるか悪くなるかは、製造業PMIとサービス業PMIとの一致率が60%を超えるものの、事後差異(発表結果ー市場予想)や実態差異(発表結果ー前回結果)のように発表結果を絡めると、両指標の一致率が下がっています。まして、反応方向に至っては、両指標間の一致率がほぼ50%となっています。

つまり、両指標間で、先に発表される製造業PMIは、後で発表されるサービス業PMIの取引で、参考にし得る情報がありません。

(2-2. 過去反応)

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

まず、直前10-1分足は、過去平均跳幅が11pipsです。その跳幅が20pips以上だったことは過去3回(頻度9%)あります。

この3回の直後1分足跳幅は14pipsで、これは直後1分足の過去全平均24pipsよりも、かなり小さくなっています。そして、この3回の直前10-1分足と直後1分足の方向は1回(33%)しか一致していません。

次に、直前1分足の過去平均跳幅は8pipsです。この跳幅が12pips以上だったことは過去5回(頻度16%)です。

この5回の直後1分足跳幅は14pipsで、これは直後1分足の過去全平均24pipsより小さくなっています。そして、この5回の直前10-1分足と直後1分足の方向は2回(40%)しか一致していません。

そして、直後1分足の過去平均跳幅と値幅の差は7pips(1ー値幅/跳幅=戻り比率30%)です。直後11分足のそれは12pips(戻り比率36%)です。反応が大きい指標の戻り比率としては普通ですが、比率でなくpipsで見れば大きいので、高値(安値)掴みには気を付けた方が良いでしょう。

【3. 定型分析】

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 「指標一致性分析」 をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

まず、指標一致性分析の結果を下表に示します。

直前10-1分足は、事後差異との方向一致率が71%です。一方、事後差異と直後1分足の方向一致率は80%です。よって、直前10-1分足と事後差異の方向が一致し、且つ、直後1分足と事後差異の方向が一致する確率は、0.71?0.80=57%です。

これに加えて、直前10-1分足と事後差異が不一致だったときには、事後差異と直後1分足の方向が不一致ならば、直前10-1分足と直後1分足の方向は一致します。その確率は、(1−0.71)?(1−0.80)=6%です。

従って、途中経緯がどうあれ、直前10-1分足と直後1分足の方向が一致する確率は、57%+6%=63%となり、あまり高くありません。

この結果は次に挙げる反応一致性分析(異なるロジックでの分析方法)でも、直前10-1分足と直後1分足の方向一致率が57%しかないことと、大筋で一致しています。

事後差異と直後1分足・直後11分足の方向一致率がそれぞれ80%・72%となっています。市場予想に対する発表結果の良し悪しには素直に反応しがちです。

次に、反応一致性分析の結果を下表に示します。

直前1分足の陰線率が76%と、偏りが見受けられます。

そして、直後1分足と直後11分足の方向一致率が80%と高い点を除けば、先に形成されたローソク足が後で形成されるローソク足の方向を示唆している兆しはありません。

最後に、反応性分析の結果を下表に示します。

直後1分足と直後11分足との方向一致率は80%です。そして、その80%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは71%です。

指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、指標発表後に反応方向を確認したら、追撃は早期開始です。

そして、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは57%です。よって、早期追撃で得たポジションは、指標発表から1分を過ぎたら利確の機会を早めに探った方が良さそうです。ポジションを長持ちしても良い確率ではありません。

【4. シナリオ作成】

以上の本指標特徴を踏まえ、後記詳述した調査・分析結果に基づき、以下のシナリオで取引に臨みます。

- 直前1分足は陰線と見込みます。

反応一致性分析の結果、陰線率が76%です。 - 直後1分足は陽線と見込みます。

本指標実態差異は、同月EURGBP月足と逆相関、GBPUSD月足との相関が見込まれています。今回の本指標実態差異の符号がプラスとなる期待的中率は87%です。その一方、指標一致性分析結果では、実態差異差異と直後1分足の方向一致率は83%です。よって、今回陽線となる期待的中率は、0.87?0.83

72%となります。

指標発表直前にポジションを取得し、発表直後の跳ねで利確/損切です。 - 指標発表後は反応方向への追撃を早期開始し、発表から1分足を過ぎたら利確機会を探ります。

その後も追撃を行うなら、短期利確の繰り返しで行います。

以上

2017年10月4日17:30発表

以下は2017年10月4日22:15頃に追記しています。

?V.発表結果検証

【5. 発表結果】

(5-1. 指標結果)

本指標発表結果及び反応は次の通りでした。

結果は市場予想を僅かに上回り、反応は陽線でした。

発表結果が前回結果や市場予想を上回った程度は僅かだったものの、先行して発表された製造業PMI・建設業PMIが前回・予想を下回っていたため、本指標も悪化を予想する向きが多かったのでしょう。反応はほぼ平均値となる直後1分足跳幅が25pips、直後11分足値幅が36pipsに達しました。

グラフ推移を見る限りではほぼ前回と同じで、これで5か月連続横這い状態となっています。

(5-2. 取引結果)

取引結果は次の通りでした。

直前1分足と2度目の追撃は損切となりました。確率上の問題ですから、これは仕方ありません。

【6. 分析検証】

(6-1. 分析検証)

事前調査分析内容を、以下に検証します

- 先に発表される製造業PMIとは、指標結果の良し悪しや反応方向の相関が高くありません。9月集計分も、製造業PMIは前回結果を下回っていました。

注目していたのは、本指標の実態差異が同月のEURGBPの上下動と逆相関し、GBPUSDの上下動と相関している可能性があった点です。EURGBPの9月月足は陰線、GBPUSDのそれは陽線なので、今回の実態差異はプラスとなる可能性がありました。

発表結果は前回結果を上回り、これで2017年に入ってからのEURGBPやGBPUSDの月足方向と、本指標実態差異の符号の方向一致率は9回中7回が当たったことになります。。

事前準備していたシナリオには問題ありません。

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上