この広告は30日以上更新がないブログに表示されております。

新規記事の投稿を行うことで、非表示にすることが可能です。

広告

posted by fanblog

2018年12月04日

英国景気指標「サービス業PMI」発表前後のGBPJPY反応分析(3.1訂版)

本稿は、過去の本指標結果と反応方向の関係を分析することによって、 本指標発表前後のGBPJPY取引

に役立つ特徴を見出すことがテーマです。

PMIとはPurchasing Managers’ Index(購買担当者指数)の省略形です。 IHS Markit社 が主要国主要企業の動向調査結果を指数化して発表しています。

以前から本指標解説記事には誤解しかねない話が多々見受けらました。

例えば、本指標総合値だけを取り上げているのに、Markit社が企業購買担当者に直接調査して算出した値だから、本指標が景気実態を正確に反映した先行指標、というものです。また、製造業の材料・部品調達は、数か月先の取引先動向や製品需要から仕入れを行うため、製造業の景気指標には非製造業のそれよりも先行性がある、という指標解説記事も見た覚えがあります。

これらが「違う」ということについては『 英国景気指標「製造業PMI」発表前後のGBPJPY反応分析 』に詳述したので、そちらを参照願います。

その製造業PMIにはEURGBP月足との相関がなかったものの、本指標は2か月前(発表月の3か月前)のEURGBP月足との強い相関が見受けられます。詳細は1.3.3項をご覧ください。

一方、本指標は、後日発表される小売売上高指数との相関が見受けられません(1.3.2項参照)。このことは、英国のサービス業では保険・金融業の規模が大きいため、と推察さます。保険・金融業の四半期業績と比較すれば、本指標と相関があるかも知れません。

本分析結果に基づく過去傾向を踏まえた取引方針は、以下の通りです。

上記本指標要点や過去傾向を踏まえた取引方針の論拠を以下に示します。

以下の特徴を踏まえた取引を行うか、その日の値動きが異常なら取引を止めるかがベターな選択と考えています。少なくとも過去の傾向に反した取引方法は、長い目で見ると勝率をさげてしまいがちです。

以下、事前差異(=市場予想ー前回結果)と事後差異(=発表結果ー市場予想)と実態差異(発表結果ー前回結果)の関係を多用します。差異がプラスのとき陽線・マイナスのとき陰線と対応していれば、反応が素直だと言うことにします。

本指標分析にはサービス業PMI総合値のみを用います。

この分析に用いたデータは、2015年1月集計分〜2018年10月集計分(同年11月発表分)の46回分です。本指標と本指標への反応に一貫した傾向がないかを分析するには十分なサンプル数です。

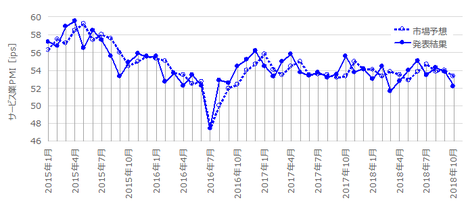

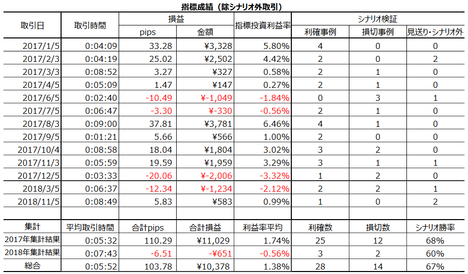

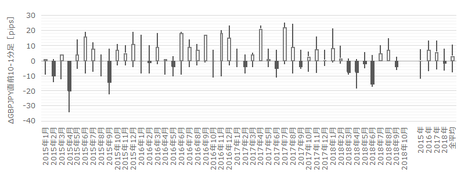

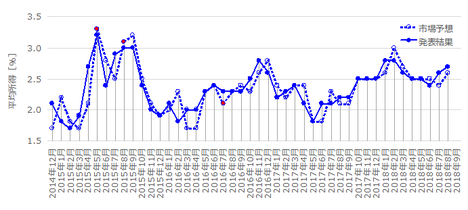

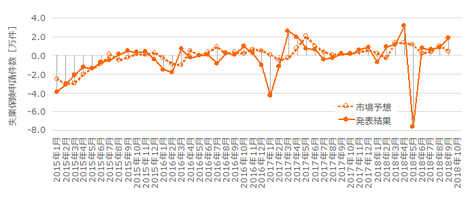

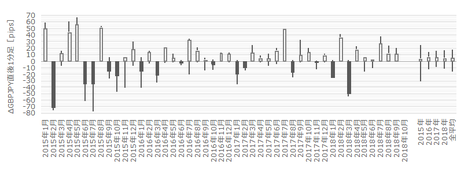

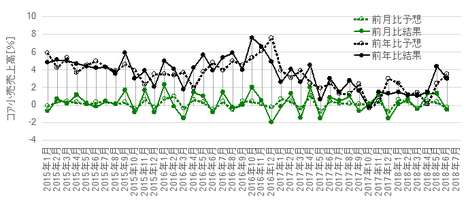

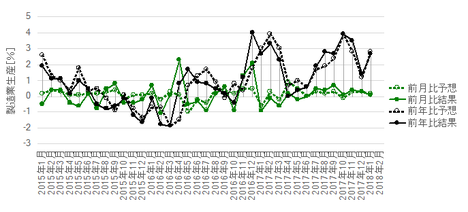

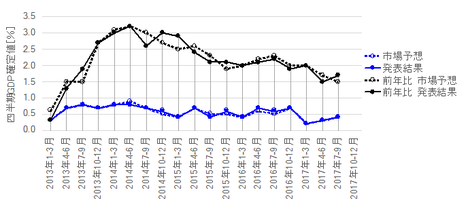

過去の市場予想と発表結果の推移を以下に示します。本指標発表値は前月分の集計データです。グラフ横軸は集計月基準となっています。

市場予想は発表直前の値を用い、発表結果は後に修正値が発表されても定時発表値のままを用います。これは本指標発表直前直後の反応程度や反応方向との関係にしか興味がないからです。

過去の市場予想と発表結果の推移を以下に示します。

2015年の8〜12月にかけては、EURGBPでGBPが最も高かった時期です。それに先立つ同年1〜3月は一気にGBP高が進み、その翌月4月のピーク(59.5)に達しました。

その後、2016年6月にブリグジット投票が行われ、翌7月にはボトム(47.4)を形成しました。

もう駄目だという悲観的論調の解説が多かったことは、その後のGBP安に繋がりました。2016年8月には、BOE(英中銀)が利下げとQE規模拡大を行い、同年12月まで続いたトランプラリーと言われた先進主要国での株価上昇もあって、2016年12月には直近ピーク(56.2)を形成しました。

2017年4月には、英首相が2017年6月に総選挙を前倒し実施することを表明しました。この時期はブリグジット投票結果を巡って国論分裂状態だったことが窺えます。そして、2017年11月にはBOEが利上げを行いました。けれども、本指標は少しずつ下降基調を続け、その勾配は本指標結果の月々の上下動に比して緩やかな状況が続いています。上下動の過程では、2018年3月が直近ボトム(51.7)となっています。

こうした「こじつけ」にどれほどの意味があるかは疑問があります。過去の指標推移のトレンド転換に何か意味を見いだせても気がしても、そんな気がするのはいつも事後ばかりです。大きな転換点は、2015年4月・2016年7月・2016年12月、でした。

本指標発表前後の反応分析には総合値のみを用いています。

よって、事前差異判別式(=市場予想ー前回結果)・事後差異判別式(=発表結果ー市場予想)と実態差異判別式(=発表結果ー前回結果)は、それぞれ簡単に求められます。

ここで、判別式の「判別」とは、市場予想や発表結果が前回結果や市場予想に対し良いか悪いかの判別です。陽線での反応はGBP買、陰線での反応はGBP売、なので、これが指標結果の良し悪しの判断基準です。

事前差異判別式の解の符号(プラスが陽線、マイナスが陰線に対応)は、直前10-1分足と過去56%の方向一致率です。

事後差異判別式の解の符号は、直後1分足と過去82%の方向一致率です。実態差異判別式の解の符号は、直後11分足と過去72%の方向一致率です。 指標発表後は素直に反応する指標 です。

以後は、これら「判別式の解」やその「符号」を、特に断りなく単に「事前差異」「事後差異」「実態差異」と略記する場合があります。解の値を示しているのか、解の符号を示しているのかは、前後の文脈から判断願います。

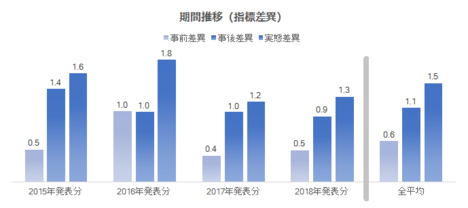

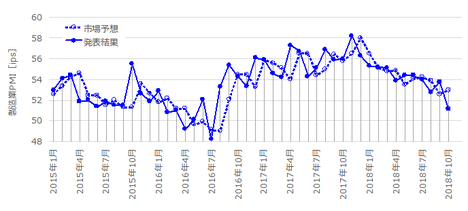

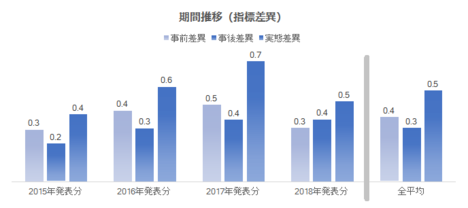

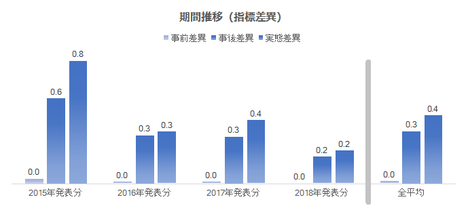

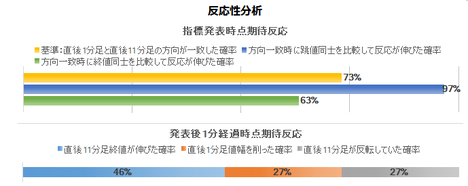

2015年以降の毎年の各差異平均値の推移を下図に示します。

この図から、本指標の前回結果と市場予想と発表結果の平均的な差異が読み取れます。2016年はブリグジット投票が行われ、市場予想が難しかったことが窺われます。

全体平均を見ると、事後差異・実態差異は事前差異に対しそれぞれ2倍・3倍となっていたことがわかります。但し、毎年の各差異の大きさの比率は変化が大きいため、この2倍・3倍という数字を予想に用いることは難しいようです。

2.1項で後述するように、事後差異の解の大きさと直後1分足値幅の相関は、製造業PMIのように高い訳ではありません。よって、ここでは発表後の解説で時折見かける「予想との乖離が大きい」というのが、事後差異1.1を超えた場合に「過去平均よりも予想との乖離が大きい」と思えるようになっていれば、理解が十分だと言えるでしょう。

以下に、サービス業の景気指標が製造業の景気指標よりも遅行するのかを、それぞれの総合値を見比べて検証しておきます。また、景気指標総合値とその景気の対象分野全体の指数が、単月毎に連動しているか否かを検証しておきます。そして、為替水準がサービス業景気指標総合値に影響しているか否かを、検証しておきます。

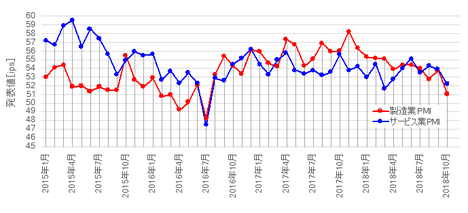

最初の比較対象は製造業PMI総合値です。

製造業はサービス業に比べて、材料の手配・加工・組立に時間を要する期間だけ受注から出荷までの時間が余計にかかる、と考えられていました。そのため、製造業の景気指標はサービス業のそれより先行性がある、との指標解説が未だ散見されます。

製造業だって四半期や年間の発注予定数を予め示して、購入規模で材料の値引きを迫るとともに、受注・販売状況に応じて最低限確保してある在庫や仕掛在庫の最終組立で短納期対応する時代です。そんな先行性が目立って起きるはずないのです。

下図をご覧ください。 製造業PMI (赤)とサービス業PMI(青)の過去推移を同じグラフ上にプロットしてあります。

これでは上昇・下降・停滞といった大きなトレンドについて、両指標が一致しているとも、一方が他方を先行示唆しているとも言えません。傾向が一致しているのは、2016年7月のボトムとその前後数か月の下降から上昇への転換だけです。

つまり、 ブリグジット投票でEU離脱が決まるぐらい大きなことが起きない限り、両指標の連動や追従は起きていないのです 。

念のため、単月毎の増減について見ておきましょう。

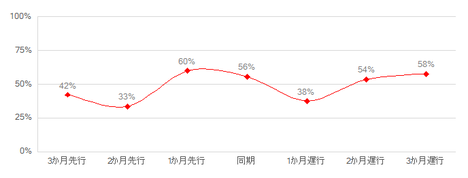

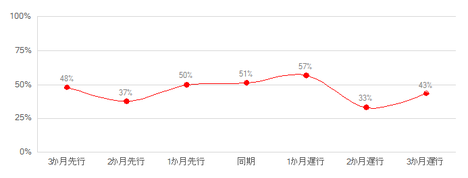

横軸の同期という箇所をご覧ください。これは、両指標の同月集計分同士の実態差異方向一致率が53%だった、ということです。横軸は「製造業PMIがサービス業PMIよりも〇か月先行/遅行」と読みます。

縦軸は、両指標の実態差異方向一致率です。実態差異は、発表結果ー前月結果、なので市場予想が絡みません。

製造業PMIがサービス業PMIよりも2か月先行と1か月遅行の数値をご覧ください。方向一致率はそれぞれ33%と38%となっています。

過去40回以上のデータを調べても、両指標の方向一致率が50%を超えたときよりも、むしろ方向一致率が50%を下回ったときの方が中立値50%との乖離が大きくなっています。これでは、一致率が僅かに50%を上回った時差を見つけて、両指標に時差相関があるとは言えません。逆相関が起きる理由はもっと説明できません。

つまり、 両指標間の先行性/同期性/遅行性の関係はないか、もしあっても取引に有益な情報を取り出すことはできません 。単月毎の連動・追従が起きていない限り、単月毎の指標発表時の取引に役立てることは難しい、と言えます。

サービス業PMIは小売売上高指数との相関が期待されます。

両指標の実態差異方向一致率を調べた結果を下図に示します。

横軸の同期という箇所をご覧ください。これは、両指標の同月集計分同士の実態差異方向一致率が37%だった、ということです。横軸は「小売売上高指数がサービス業PMIよりも〇か月先行/遅行」と読みます。

縦軸は、両指標の実態差異方向一致率です。実態差異は、発表結果ー前月結果、なので市場予想が絡みません。小売売上高指数の実態差異の方向は、2?前年比の実態差異+1?コア前月比の実態差異+3?コア前年比の実態差異、という判別式で求めています。小売売上高指数の実態差異は、2015年1月集計分〜2018年6月集計分の42回で、直後11分足と76%の方向一致率があります(判別式はアテにできることが実績からわかっています)。

両指標の同月集計分は44%の方向一致率があり、前後に月ズレしたときに比べて一致率が低くなっています。けれども、両指標の実態差異方向一致率が高くなるなら説明がつくものの、低くなるのでは説明がつきません。景気が良いとき売上が悪く、景気が悪いとき売上が増えるという内容では、とても当月のFX取引の参考にできません。

つまり、 両指標間の先行性/同期性/遅行性の関係はないか、あっても取引に有益な情報を抽出できません 。

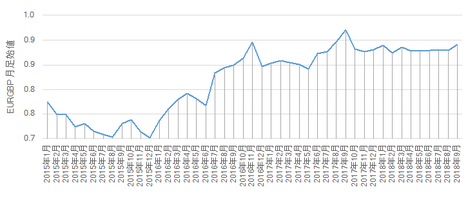

最後に、本指標とEURGBPにおけるGBP高やGBP安の一致率を調べておきます。

EURGBPを選んだ理由は、英国の貿易額の過半がEU諸国と行われているためです。

そして、GBP安で本指標悪化か、GBP高で本指標改善のとき、方向一致と見なします。この関係は、1.2項に示した通り、GBP安の時期に本指標は直近ボトムとなり、GBP高の時期に本指標はピークになった実績に基づいています。但し、この関係は、製造業PMIのように「GBP安で指標改善を方向一致」と見なしたのと逆になっています。

横軸の同期という箇所をご覧ください。これは、両指標の同月集計分同士の実態差異方向一致率が29%だった、ということです。横軸は「GBP高・GBP安がサービス業PMIよりも〇か月先行/遅行」と読みます。縦軸は、両指標の実態差異方向一致率です。

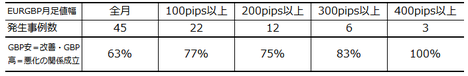

図から、方向一致率は、GBP安/GBP高が本指標実態差異の悪化/改善よりも2か月先行して37%になっています。言い換えます。GBP安/GBP高の2か月後に実態差異が改善/悪化したことが63%です。

次に、2015年以降のEURGBP月足値幅(=終値ー始値)が100pips以上だった月は22回あります。この22回だけだと、GBP安/GBP高の2か月後に実態差異が改善/悪化したことが77%です。

同様に、200pips以上だった月は12回あり75%、300pips以上だった月は5回あり83%、400pips以上だった月は3回あり100%です。

よって、EURGBP月足でGBP安なら2か月後の本指標改善、GBP高なら本指標悪化の関係があります。この関係を下表に纏めておきます。

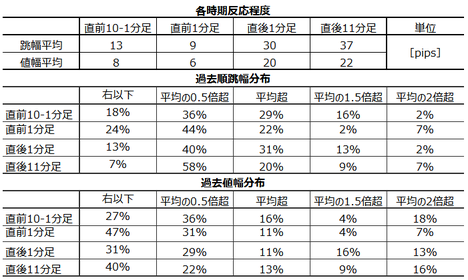

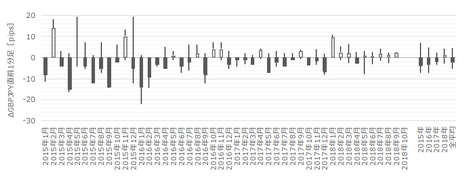

分析は、反応程度の大きさだけを取り上げる方法と、反応方向だけを取り上げる方法と、それらを事前に示唆する予兆がないか、について行います。

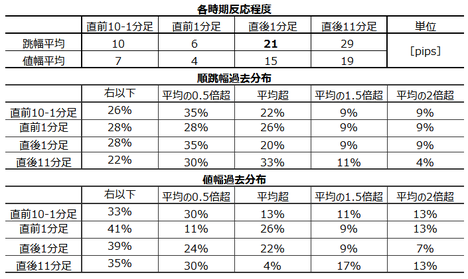

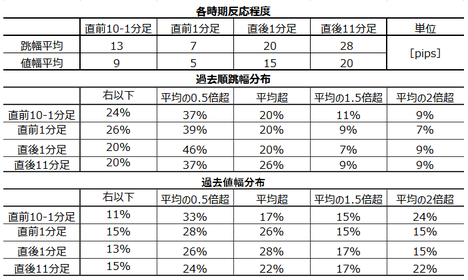

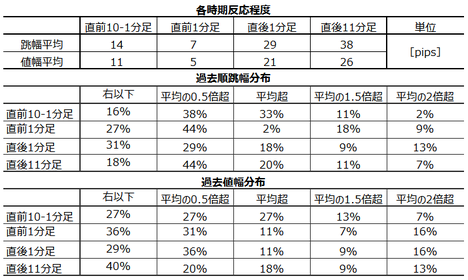

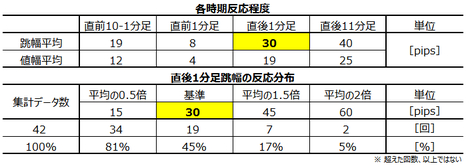

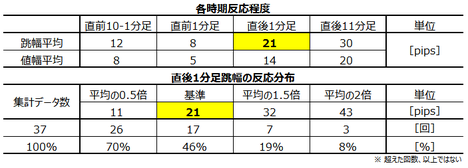

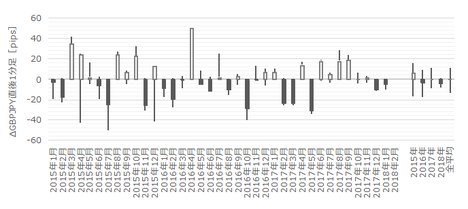

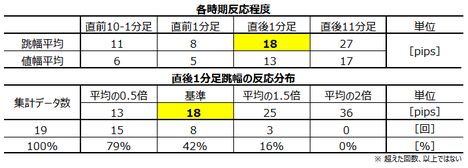

過去の 4本足チャート の各ローソク足平均値と、最も指標結果に素直に反応する直後1分足跳幅の分布を下表に纏めておきます。

直後1分足跳幅は過去平均で21pipsです。この数字は、主要国(日米欧豪)の非製造業景気指標で最も大きくなっています。

いま、各ローソク足始値で完璧な事前分析に基づきポジションをオーダーし、各ローソク足順跳幅の先端で完璧に利確できる完璧な取引ができたとします。それほど完璧な取引が行えたなら、1回の発表で4本のローソク足順跳幅で平均66pipsが稼げます。

当然、そんな完璧な分析も完璧な取引も不可能なので、1回の発表で狙うのはその2〜4割ぐらいにしておけば良いでしょう(13〜27pips)。その期間の動き全体の2〜4割を狙う、というのは、長期に亘る収益最大化の個人的な経験値です。ご参考までに。

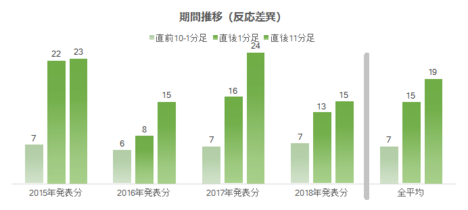

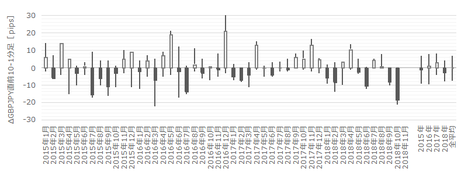

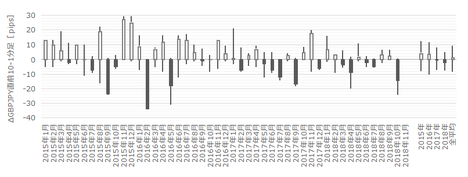

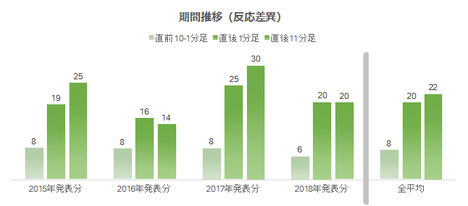

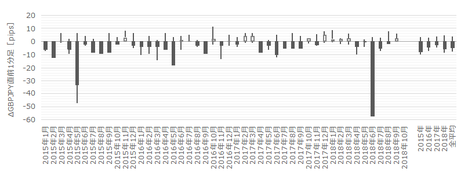

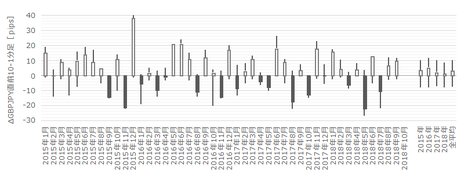

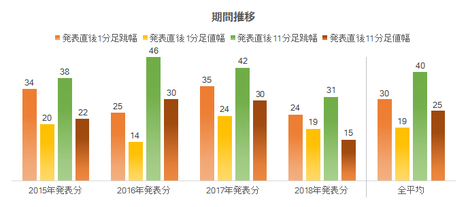

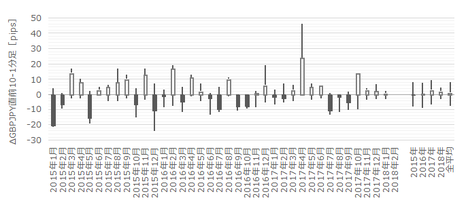

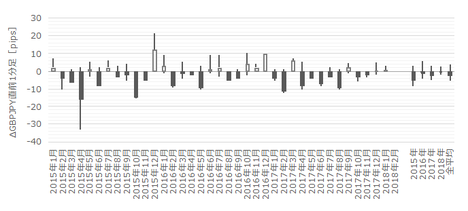

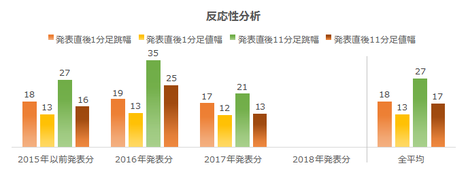

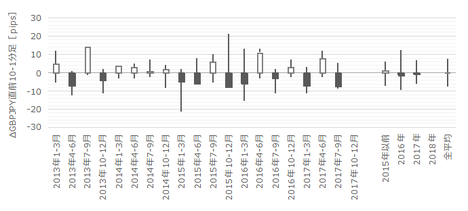

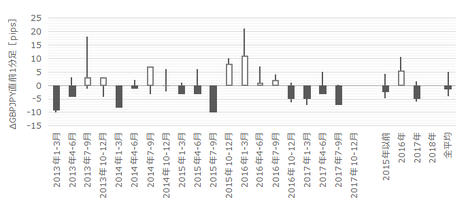

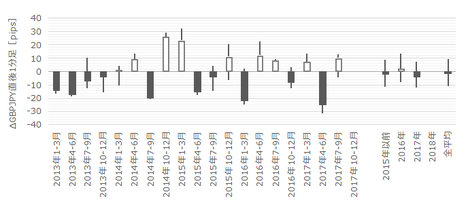

次に、1年毎に区切った直前10-1分足と直後1分足と直後11分足の反応程度の推移を下図に示します。この図では、反応の方向を無視して大きさだけを比べるため、データは絶対値の平均値を用いています。絶対値というのは、例えば−1も1も大きさを1と見なすことです。

意外にもブリグジット投票が行われた2016年の反応が小さくなっています。

2016年だけは他の年と違って、直後1分足の順跳幅(ローソク足値幅方向と同じ方向)と長跳幅(上跳幅と下跳幅の長い方)の方向不一致が3回も起きており、直後1分足と直後11分足の反転も3回起きています。発表直後の上下動が激しく一方向に伸び続けなかったことが多かったのです。

個別反応分析は、勝率よりも期待値を重視して取引するための分析です。合理的とは言えるものの、例え連敗が続いてもずっと同じやり方で取引を続ける不屈さが必須です。

多くの指標では、事後差異と直後1分足の方向一致率が高くなりがちなことがわかっています。けれども、方向こそ一致しがちでも、事後差異の大きさと直後1分足値幅が比例的になる指標は少ないことがわかっています。

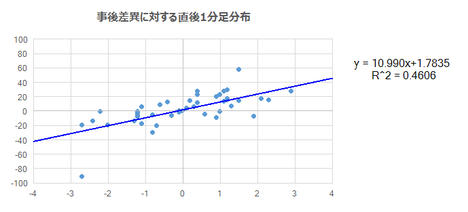

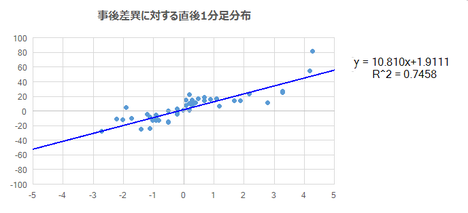

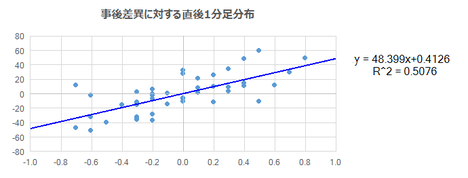

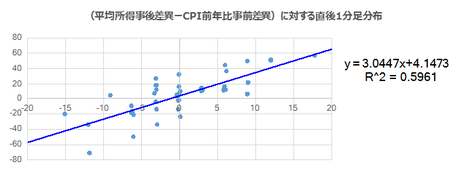

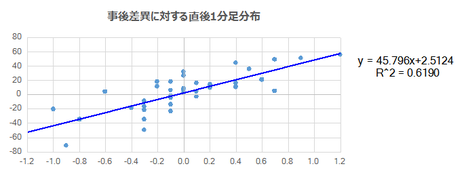

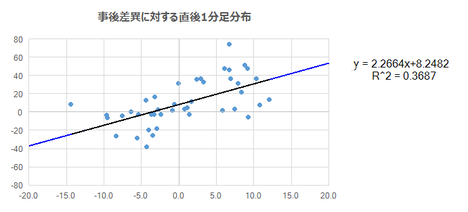

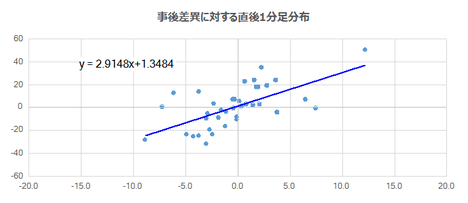

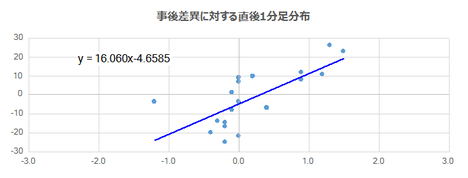

事後差異判別式の解(横軸)と直後1分足終値(縦軸)の関係を下図に示します。

相関係数R^2値は0.5を下回っており高くありません。

図の右半分で下半分や左半分で上半分のドットは少なく、全体的な方向は素直です。けれども、ばらつきが大きいため、事後差異1単位毎にどれだけ直後1分足が伸びるかという目安は得られません。

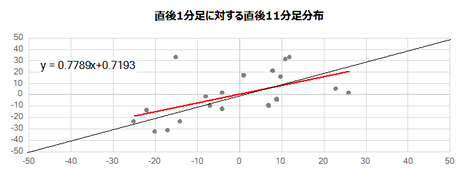

次に直後1分足形成後の反応がどうなるかです。

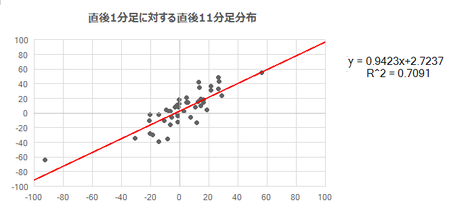

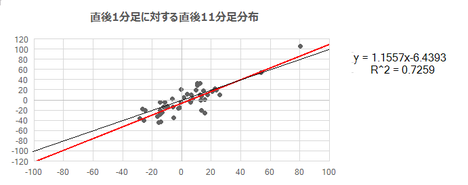

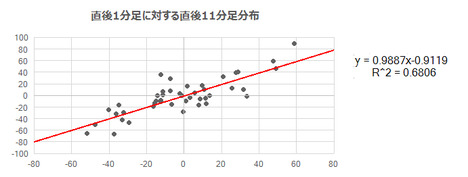

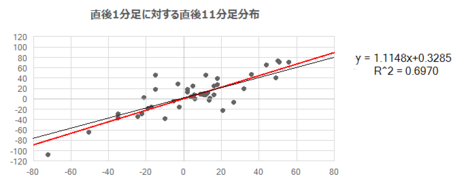

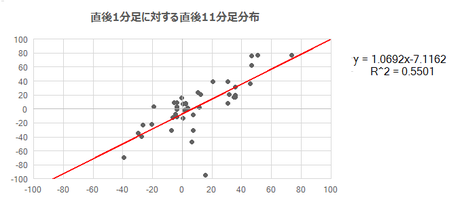

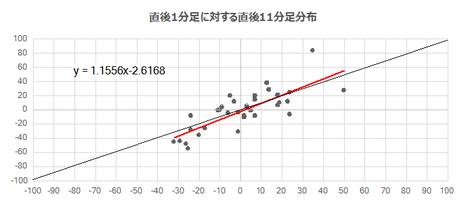

直後1分足終値(横軸)と直後11分足終値(縦軸)の関係を下図に示します。

相関係数R^2値は0.71と、直後1分足終値と直後11分足終値は比例的です。但し、回帰式(赤線)の係数は0.94となっており、これは 直後11分足終値が直後1分足終値の値幅を平均6%削りがち ということを示しています。

勝率よりも期待値を重視する方は追撃することができないので、本指標での取引に向いていません 。

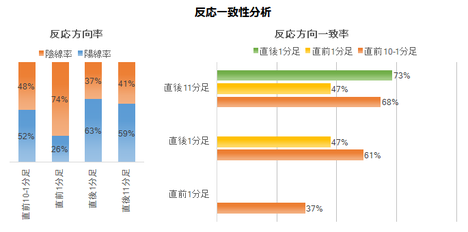

回数反応分析は、何よりも勝率を重視するための分析です。程度を問題にせず、比較対象同士の大小関係や方向一致した回数だけに注目します。けれども、利確や損切のタイミングを見切れないと、分析結果を活かせないという欠点があります。

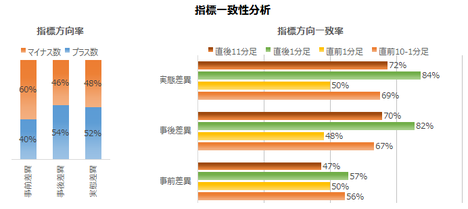

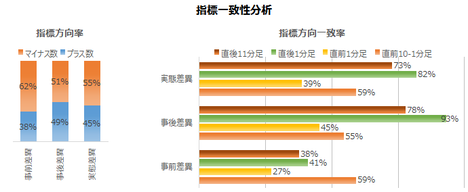

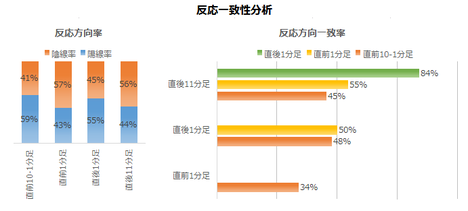

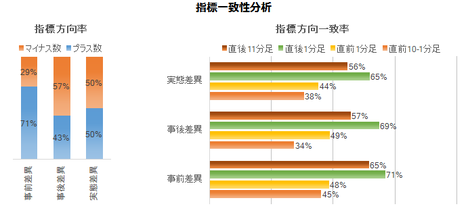

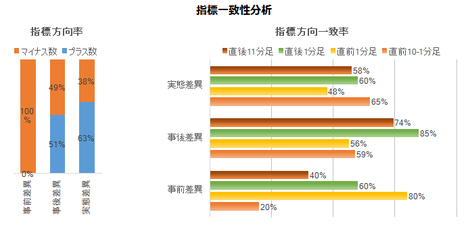

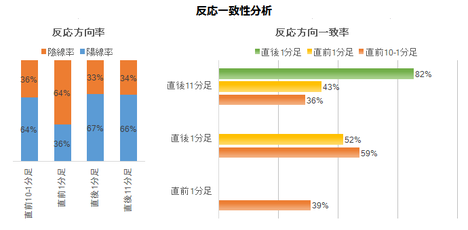

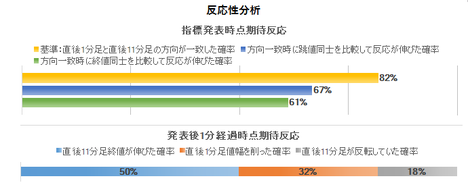

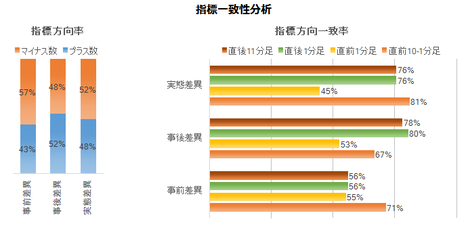

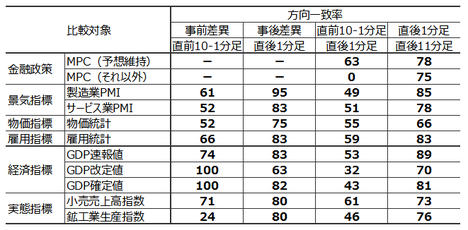

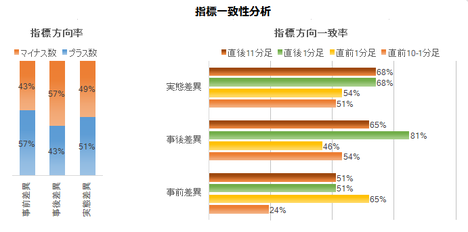

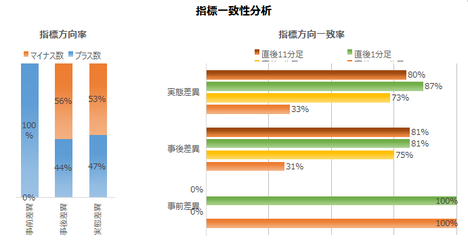

指標一致性分析 は、各差異と反応方向の一致率を調べています。 反応一致性分析 は、先に形成されたローソク足と後で形成されるローソク足の方向一致率を調べています。

事前差異と各ローソク足の方向一致率はほぼ50%付近に集中しています。直前10-1分足や直前1分足も、発表後の値動きとの方向一致率が50%付近に集中しています。

指標発表前の有益な情報は、直前1分足の過去陰線率が69%と偏りがある点ぐらいです。

直後1分足・直後11分足は、事前差異より実態差異との方向一致率がやや勝ります。その実態差異とは、直前10-1分足との方向一致率が69%となっています。けれども、直前10-1分足と直後1分足の方向一致率は52%なので、直前10-1分足の方向はアテにできません。

この数値の食い違いは、本ブログの計数ルールによるものです。各差異やローソク足の方向は、同値終了のときにはカウントされません。その結果、直前10-1分足・直後1分足・実態差異のどれかに0(同値終了)が含まれていると、こうした数値の違いが生じます。

ともあれ、指標発表時刻を跨ぐポジションの根拠は得られない、が結論です。

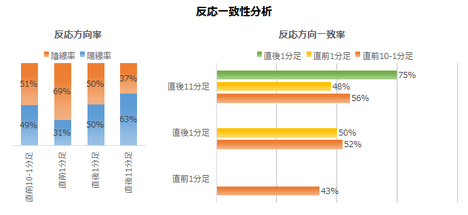

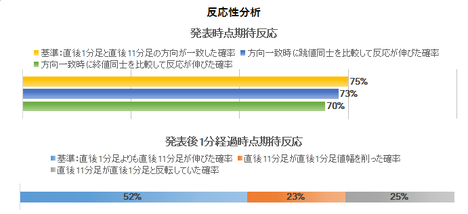

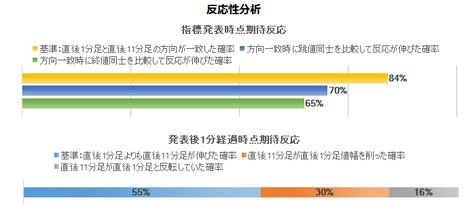

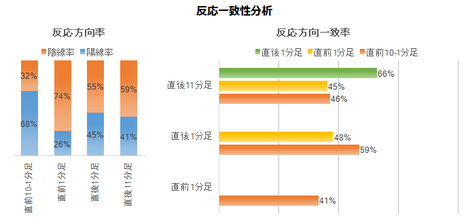

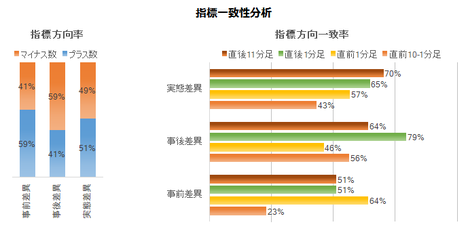

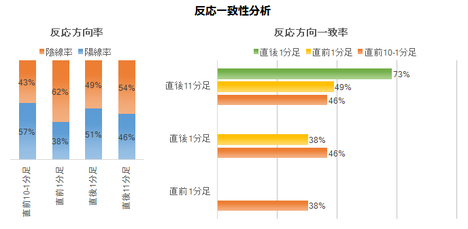

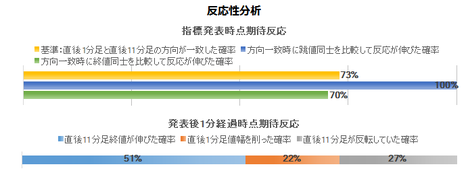

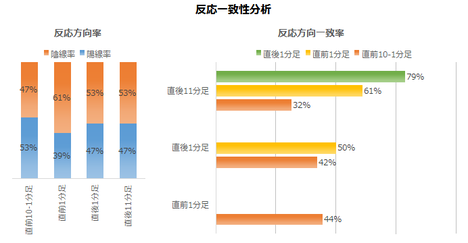

次に、過去発表直後の1分足と11分足の跳幅と値幅を分析します。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

直後1分足と直後11分足との方向一致率は75%です。指標発表直後には、その後も反応が伸び続けると信じるしかありません。75%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは73%です。

指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、指標発表後に反応方向を確認したら、追撃は早期開始 です。

そして、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは、全事例の52%しかありません。けれども、直後1分足と直後11分足の方向が一致していた場合、直後1分足終値を超えて直後11分足終値が伸びていたことは70%です。

早期追撃開始したポジションをいつ決済するかの判断が非常に難しいことがわかります。答えはありません。

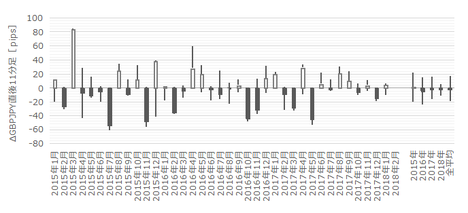

以下に過去の直前10-1分足・直前1分足・直後1分足・直後11分足の 始値基準ローソク足 を示し、それぞれの期間の取引方針を纏めておきます。

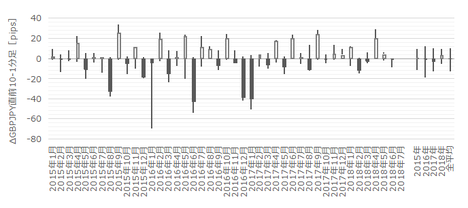

下図は直前10-1分足の始値基準ローソク足です。

直前10-1分足は、過去平均跳幅が10pips、同値幅は7pipsです。事前に方向を示唆する兆候はありません。

直前10-1分足の方向に対し逆ヒゲが発生したことが過去9回あります(頻度20%)。逆ヒゲというのは、逆跳幅(値幅方向に対し逆方向)が順跳幅(値幅方向と同方向)より大きくなったヒゲのことです。

また、直後10-1分足跳幅が20pips以上だった回数を数えると、過去4回(頻度9%)ありました。この4回の直前10-1分足と直後1分足の方向が一致したのは1回(25%)です。直前10-1分足が大きく跳ねたからと言って、それは直後1分足の反応方向とは関係ありません。そうした動きに慌てて追撃ポジションをオーダーすべきではありません。

20pips以上の跳幅が生じたら逆張りをする、というのも、まだ事例数が少なく不安です。

この期間の取引は避けた方が良いでしょう 。

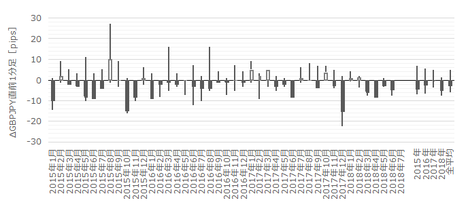

次に、直前1分足です

直前1分足は、過去平均跳幅が6pips、同値幅が4pipsです。過去陰線率は69%と、方向に偏りが目立ちます。

ヒゲは長いものの、過去に逆ヒゲが発生したことは4回しかありません(頻度9%)。

直前1分足はショートで利確4pips を狙います。もし 直前1分足が陽線側に5pips以上跳ねたら、逆張りでショートをナンピンし、始値に戻したら利確 です。

直前1分足が陽線だったことは過去11回です(頻度24%)。けれども、直前1分足が陽線だったときに直後1分足が陽線だったことは6回です(方向一致率55%)。

この期間に珍しく陽線を形成しても、慌ててロングを持って指標発表時刻を迎えるようなことをすべきではありません。本指標は、市場でも事前にどっちに反応するかわかっていません。

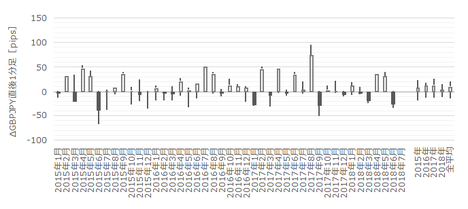

そして直後1分足です。

直後1分足は、過去平均跳幅が21pips、同値幅15pipsです。上図から、2015年5月と2017年3月の跳幅・値幅が突出しています。そこで、この2回を除くと、過去平均跳幅は18pips、同値幅は12pipsです。

1.3.3項に述べた通り、 EURGBP月足値幅が100pips以上だった2か月後の集計月発表では、GBP安なら本指標改善(ロング)、GBP安なら本指標悪化(ショート) です。

けれども、2か月前のEURGBP月足が100pips以上の値幅なら、直前10-1分足に注意しておきましょう。直前10-1分足が一方向に大きく動き過ぎているときは、指標発表直後の反応は小さい可能性が高いので、利確し損ねないように気を付けましょう。

直前1分足跳幅が10pips以上だったことは過去10回(頻度22%)ありました。この10回の直前1分足と直後1分足の方向が一致したことは3回(30%)しかありません。

直前1分足が10pips以上跳ねたときは、指標発表直前に直前1分足と逆方向にポジションをオーダー です。ご注意ください。直前1分足が跳ねた方向でなく、値幅方向なので直前1分足終値がつく数秒前の見切りが必要になります。

直後1分足と直後11分足との方向一致率は75%で、その75%の方向一致時に直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは73%です。

指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、指標発表後に反応方向を確認したら、追撃は早期開始 です。

そして、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは、全事例の52%しかありません。けれども、直後1分足と直後11分足の方向が一致していた場合、直後1分足終値を超えて直後11分足終値が伸びていたことは70%です。早期追撃開始したポジションをいつ決済するかの判断が非常に難しいことがわかります。答えはありません。

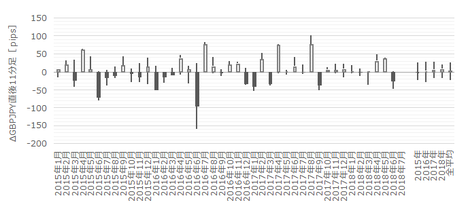

最後に直後11分足です。

直後11分足は、過去平均跳幅が29pips、同値幅が19pipsです。

直後1分足跳幅が30pips以上だったことは過去9回ありました(頻度20%)。その9回のうち、直後1分足跳幅よりも直後11分足が反応を伸ばしていたことは5回で、高値掴み/安値掴みが心配です。

直後1分足が30pips以上跳ねた場合は、せめて1/3〜半値戻しを確認してから追撃(直後1分足値幅方向)することにしましょう 。確率的に逆張り(直後1分足値幅方向に対し逆)は不利です。

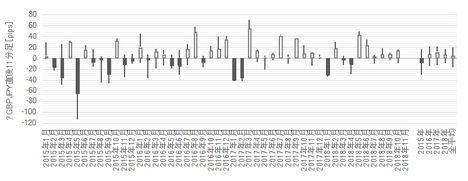

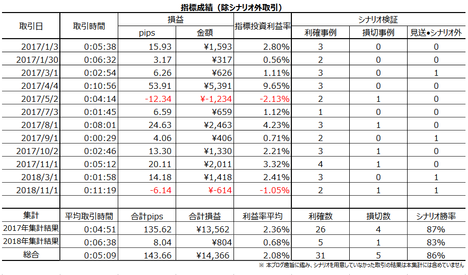

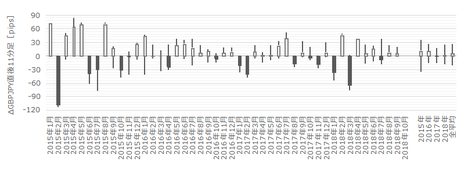

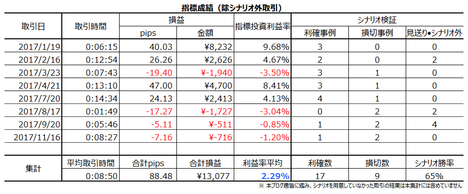

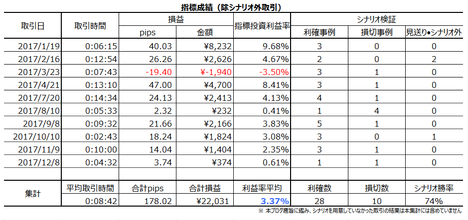

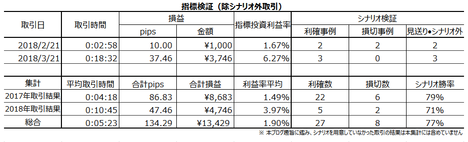

取引成績は、この分析に記載方針に沿って実際に取引を行った結果だけを纏めています。実際に取引した結果以外は、例え事前方針が妥当だったとしてもここには含みません。また、事前方針に挙げていない取引(方針外取引)の成績は含めません。

実際の取引は、例え結果的に陽線だったとしても終値1秒前まで長い陰線側へのヒゲをずっと形成していたりします。そういった場合、事前のその期間の取引方針がロングが正解かショートが正解かわかりません。実際の取引で利確できたか損切せざるを得なかったかだけが公平な判定基準だと言えます。そして、方針外取引をここに含めると、事前分析の有効性が後日検証できなくなってしまいます。

取引方針の記述を、勝ちやすく・分析結果を誤解しにくく・自己裁量部分がわかるように、進歩・改善していくしかありません。記述はがんじがらめ過ぎても取引がうまくいきません。その兼ね合いが難しいので、試行錯誤しています。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

スキャル専用口座とHPで公言している会社です。取引回数が増えるほど、キャッシュバック額も多くなります。今なら「小林芳彦あられ」のプレゼントももらえます。あられが欲しいとは思わないけれど、私は同氏のファンです。

同氏はホンモノに強いので、大きな指標発表前には取引を控えることを表明しています。確かに、かつて同氏のツイッター通りに1か月ぐらい取引したら、その間の勝率は70%ぐらいになりました。きっと、エントリーとイグジットのタイミングを私がもっとうまく捉えられたなら、この勝率は更に高くなっていたのでしょう。

会員限定の彼の解説が読めることも、この会社を薦める理由です。

経済指標発表前後以外は、彼の相場感をアテにして、エントリーとイグジットのタイミングやミスジャッジしたときの撤退(損切)のセンスを磨くというのは、練習法としてアリだと思います。

彼の解説を読んで思うのは、テクニカル指標や、個々のファンダメンタルの変化を捉えるだけではダメだということです。それらの軽重判断を反応方向や程度に結び付けて、収益期待値が高く保てないと、有益な相場観とは言えないことがよくわかります。

ーーー$€¥£A$ーーー

PMIとはPurchasing Managers’ Index(購買担当者指数)の省略形です。 IHS Markit社 が主要国主要企業の動向調査結果を指数化して発表しています。

以前から本指標解説記事には誤解しかねない話が多々見受けらました。

例えば、本指標総合値だけを取り上げているのに、Markit社が企業購買担当者に直接調査して算出した値だから、本指標が景気実態を正確に反映した先行指標、というものです。また、製造業の材料・部品調達は、数か月先の取引先動向や製品需要から仕入れを行うため、製造業の景気指標には非製造業のそれよりも先行性がある、という指標解説記事も見た覚えがあります。

これらが「違う」ということについては『 英国景気指標「製造業PMI」発表前後のGBPJPY反応分析 』に詳述したので、そちらを参照願います。

その製造業PMIにはEURGBP月足との相関がなかったものの、本指標は2か月前(発表月の3か月前)のEURGBP月足との強い相関が見受けられます。詳細は1.3.3項をご覧ください。

一方、本指標は、後日発表される小売売上高指数との相関が見受けられません(1.3.2項参照)。このことは、英国のサービス業では保険・金融業の規模が大きいため、と推察さます。保険・金融業の四半期業績と比較すれば、本指標と相関があるかも知れません。

ーーー$€¥£A$ーーー

本分析結果に基づく過去傾向を踏まえた取引方針は、以下の通りです。

- 直前1分足はショートで利確4pipsを狙います。そして、直前1分足が陽線側に5pips以上になったら、逆張りでショートをナンピンし、始値に戻したら利確です。この期間の損切は10pipsか発表5秒前です。

- EURGBP月足値幅が100pips以上だった2か月後の集計月発表では、発表直前にGBP安ならロング、GBP高ならショートします。指標発表直後の跳ねで利確/損切です。

- それとは別に、直前1分足跳幅が10pips以上だったときは、発表直前に直前1分足値幅方向と逆にポジションをオーダーです。直前1分足値幅方向なので終値がつく数秒前の見切りが必要になります。

- 追撃は、指標発表後に反応方向を確認したら、早期開始・早期決済します。

上記本指標要点や過去傾向を踏まえた取引方針の論拠を以下に示します。

以下の特徴を踏まえた取引を行うか、その日の値動きが異常なら取引を止めるかがベターな選択と考えています。少なくとも過去の傾向に反した取引方法は、長い目で見ると勝率をさげてしまいがちです。

?T.指標分析

以下、事前差異(=市場予想ー前回結果)と事後差異(=発表結果ー市場予想)と実態差異(発表結果ー前回結果)の関係を多用します。差異がプラスのとき陽線・マイナスのとき陰線と対応していれば、反応が素直だと言うことにします。

【1.1 指標推移】

本指標分析にはサービス業PMI総合値のみを用います。

この分析に用いたデータは、2015年1月集計分〜2018年10月集計分(同年11月発表分)の46回分です。本指標と本指標への反応に一貫した傾向がないかを分析するには十分なサンプル数です。

過去の市場予想と発表結果の推移を以下に示します。本指標発表値は前月分の集計データです。グラフ横軸は集計月基準となっています。

市場予想は発表直前の値を用い、発表結果は後に修正値が発表されても定時発表値のままを用います。これは本指標発表直前直後の反応程度や反応方向との関係にしか興味がないからです。

ーーー$€¥£A$ーーー

過去の市場予想と発表結果の推移を以下に示します。

2015年の8〜12月にかけては、EURGBPでGBPが最も高かった時期です。それに先立つ同年1〜3月は一気にGBP高が進み、その翌月4月のピーク(59.5)に達しました。

その後、2016年6月にブリグジット投票が行われ、翌7月にはボトム(47.4)を形成しました。

もう駄目だという悲観的論調の解説が多かったことは、その後のGBP安に繋がりました。2016年8月には、BOE(英中銀)が利下げとQE規模拡大を行い、同年12月まで続いたトランプラリーと言われた先進主要国での株価上昇もあって、2016年12月には直近ピーク(56.2)を形成しました。

2017年4月には、英首相が2017年6月に総選挙を前倒し実施することを表明しました。この時期はブリグジット投票結果を巡って国論分裂状態だったことが窺えます。そして、2017年11月にはBOEが利上げを行いました。けれども、本指標は少しずつ下降基調を続け、その勾配は本指標結果の月々の上下動に比して緩やかな状況が続いています。上下動の過程では、2018年3月が直近ボトム(51.7)となっています。

こうした「こじつけ」にどれほどの意味があるかは疑問があります。過去の指標推移のトレンド転換に何か意味を見いだせても気がしても、そんな気がするのはいつも事後ばかりです。大きな転換点は、2015年4月・2016年7月・2016年12月、でした。

【1.2 指標結果良否判定】

本指標発表前後の反応分析には総合値のみを用いています。

よって、事前差異判別式(=市場予想ー前回結果)・事後差異判別式(=発表結果ー市場予想)と実態差異判別式(=発表結果ー前回結果)は、それぞれ簡単に求められます。

ここで、判別式の「判別」とは、市場予想や発表結果が前回結果や市場予想に対し良いか悪いかの判別です。陽線での反応はGBP買、陰線での反応はGBP売、なので、これが指標結果の良し悪しの判断基準です。

事前差異判別式の解の符号(プラスが陽線、マイナスが陰線に対応)は、直前10-1分足と過去56%の方向一致率です。

事後差異判別式の解の符号は、直後1分足と過去82%の方向一致率です。実態差異判別式の解の符号は、直後11分足と過去72%の方向一致率です。 指標発表後は素直に反応する指標 です。

以後は、これら「判別式の解」やその「符号」を、特に断りなく単に「事前差異」「事後差異」「実態差異」と略記する場合があります。解の値を示しているのか、解の符号を示しているのかは、前後の文脈から判断願います。

ーーー$€¥£A$ーーー

2015年以降の毎年の各差異平均値の推移を下図に示します。

この図から、本指標の前回結果と市場予想と発表結果の平均的な差異が読み取れます。2016年はブリグジット投票が行われ、市場予想が難しかったことが窺われます。

全体平均を見ると、事後差異・実態差異は事前差異に対しそれぞれ2倍・3倍となっていたことがわかります。但し、毎年の各差異の大きさの比率は変化が大きいため、この2倍・3倍という数字を予想に用いることは難しいようです。

2.1項で後述するように、事後差異の解の大きさと直後1分足値幅の相関は、製造業PMIのように高い訳ではありません。よって、ここでは発表後の解説で時折見かける「予想との乖離が大きい」というのが、事後差異1.1を超えた場合に「過去平均よりも予想との乖離が大きい」と思えるようになっていれば、理解が十分だと言えるでしょう。

【1.3 指標間一致性分析】

以下に、サービス業の景気指標が製造業の景気指標よりも遅行するのかを、それぞれの総合値を見比べて検証しておきます。また、景気指標総合値とその景気の対象分野全体の指数が、単月毎に連動しているか否かを検証しておきます。そして、為替水準がサービス業景気指標総合値に影響しているか否かを、検証しておきます。

最初の比較対象は製造業PMI総合値です。

製造業はサービス業に比べて、材料の手配・加工・組立に時間を要する期間だけ受注から出荷までの時間が余計にかかる、と考えられていました。そのため、製造業の景気指標はサービス業のそれより先行性がある、との指標解説が未だ散見されます。

製造業だって四半期や年間の発注予定数を予め示して、購入規模で材料の値引きを迫るとともに、受注・販売状況に応じて最低限確保してある在庫や仕掛在庫の最終組立で短納期対応する時代です。そんな先行性が目立って起きるはずないのです。

下図をご覧ください。 製造業PMI (赤)とサービス業PMI(青)の過去推移を同じグラフ上にプロットしてあります。

これでは上昇・下降・停滞といった大きなトレンドについて、両指標が一致しているとも、一方が他方を先行示唆しているとも言えません。傾向が一致しているのは、2016年7月のボトムとその前後数か月の下降から上昇への転換だけです。

つまり、 ブリグジット投票でEU離脱が決まるぐらい大きなことが起きない限り、両指標の連動や追従は起きていないのです 。

念のため、単月毎の増減について見ておきましょう。

横軸の同期という箇所をご覧ください。これは、両指標の同月集計分同士の実態差異方向一致率が53%だった、ということです。横軸は「製造業PMIがサービス業PMIよりも〇か月先行/遅行」と読みます。

縦軸は、両指標の実態差異方向一致率です。実態差異は、発表結果ー前月結果、なので市場予想が絡みません。

製造業PMIがサービス業PMIよりも2か月先行と1か月遅行の数値をご覧ください。方向一致率はそれぞれ33%と38%となっています。

過去40回以上のデータを調べても、両指標の方向一致率が50%を超えたときよりも、むしろ方向一致率が50%を下回ったときの方が中立値50%との乖離が大きくなっています。これでは、一致率が僅かに50%を上回った時差を見つけて、両指標に時差相関があるとは言えません。逆相関が起きる理由はもっと説明できません。

つまり、 両指標間の先行性/同期性/遅行性の関係はないか、もしあっても取引に有益な情報を取り出すことはできません 。単月毎の連動・追従が起きていない限り、単月毎の指標発表時の取引に役立てることは難しい、と言えます。

サービス業PMIは小売売上高指数との相関が期待されます。

両指標の実態差異方向一致率を調べた結果を下図に示します。

横軸の同期という箇所をご覧ください。これは、両指標の同月集計分同士の実態差異方向一致率が37%だった、ということです。横軸は「小売売上高指数がサービス業PMIよりも〇か月先行/遅行」と読みます。

縦軸は、両指標の実態差異方向一致率です。実態差異は、発表結果ー前月結果、なので市場予想が絡みません。小売売上高指数の実態差異の方向は、2?前年比の実態差異+1?コア前月比の実態差異+3?コア前年比の実態差異、という判別式で求めています。小売売上高指数の実態差異は、2015年1月集計分〜2018年6月集計分の42回で、直後11分足と76%の方向一致率があります(判別式はアテにできることが実績からわかっています)。

両指標の同月集計分は44%の方向一致率があり、前後に月ズレしたときに比べて一致率が低くなっています。けれども、両指標の実態差異方向一致率が高くなるなら説明がつくものの、低くなるのでは説明がつきません。景気が良いとき売上が悪く、景気が悪いとき売上が増えるという内容では、とても当月のFX取引の参考にできません。

つまり、 両指標間の先行性/同期性/遅行性の関係はないか、あっても取引に有益な情報を抽出できません 。

(1.3.3 本指標総合値とEURGBPの関係)

最後に、本指標とEURGBPにおけるGBP高やGBP安の一致率を調べておきます。

EURGBPを選んだ理由は、英国の貿易額の過半がEU諸国と行われているためです。

そして、GBP安で本指標悪化か、GBP高で本指標改善のとき、方向一致と見なします。この関係は、1.2項に示した通り、GBP安の時期に本指標は直近ボトムとなり、GBP高の時期に本指標はピークになった実績に基づいています。但し、この関係は、製造業PMIのように「GBP安で指標改善を方向一致」と見なしたのと逆になっています。

横軸の同期という箇所をご覧ください。これは、両指標の同月集計分同士の実態差異方向一致率が29%だった、ということです。横軸は「GBP高・GBP安がサービス業PMIよりも〇か月先行/遅行」と読みます。縦軸は、両指標の実態差異方向一致率です。

図から、方向一致率は、GBP安/GBP高が本指標実態差異の悪化/改善よりも2か月先行して37%になっています。言い換えます。GBP安/GBP高の2か月後に実態差異が改善/悪化したことが63%です。

次に、2015年以降のEURGBP月足値幅(=終値ー始値)が100pips以上だった月は22回あります。この22回だけだと、GBP安/GBP高の2か月後に実態差異が改善/悪化したことが77%です。

同様に、200pips以上だった月は12回あり75%、300pips以上だった月は5回あり83%、400pips以上だった月は3回あり100%です。

よって、EURGBP月足でGBP安なら2か月後の本指標改善、GBP高なら本指標悪化の関係があります。この関係を下表に纏めておきます。

【1.4 指標分析結論】

- 事後差異判別式の解の符号と直後1分足の反応方向が過去80%超の方向一致率となっています。がしかし、事後差異判別式の解の大小と直後1分足値幅の大小の相関は低い指標です。

アテにできるのは方向だけです。 - EURGBP月足でGBP安なら2か月後の本指標集計分は前月より改善、GBP高なら本指標集計分は前月より悪化の関係があります。この関係はEURGBP月足値幅が大きいほど信頼できます。EURGBP月足値幅は、本指標の2か月先行指標です。

- 製造業PMIの改善/悪化は、単月毎に見比べる限り前後3か月ずらしても本指標の改善/悪化と関係ありません。先に発表される製造業PMIは、本指標結果を先行示唆していません。

本指標の改善/悪化は、単月毎に見比べる限り前後3か月ずらしても、小売売上高指数の改善/悪化と関係ありません。先に発表される本指標は、小売売上高指数の先行指標ではありません。

?U.反応分析

分析は、反応程度の大きさだけを取り上げる方法と、反応方向だけを取り上げる方法と、それらを事前に示唆する予兆がないか、について行います。

【2.1 反応程度】

過去の 4本足チャート の各ローソク足平均値と、最も指標結果に素直に反応する直後1分足跳幅の分布を下表に纏めておきます。

直後1分足跳幅は過去平均で21pipsです。この数字は、主要国(日米欧豪)の非製造業景気指標で最も大きくなっています。

いま、各ローソク足始値で完璧な事前分析に基づきポジションをオーダーし、各ローソク足順跳幅の先端で完璧に利確できる完璧な取引ができたとします。それほど完璧な取引が行えたなら、1回の発表で4本のローソク足順跳幅で平均66pipsが稼げます。

当然、そんな完璧な分析も完璧な取引も不可能なので、1回の発表で狙うのはその2〜4割ぐらいにしておけば良いでしょう(13〜27pips)。その期間の動き全体の2〜4割を狙う、というのは、長期に亘る収益最大化の個人的な経験値です。ご参考までに。

ーーー$€¥£A$ーーー

次に、1年毎に区切った直前10-1分足と直後1分足と直後11分足の反応程度の推移を下図に示します。この図では、反応の方向を無視して大きさだけを比べるため、データは絶対値の平均値を用いています。絶対値というのは、例えば−1も1も大きさを1と見なすことです。

意外にもブリグジット投票が行われた2016年の反応が小さくなっています。

2016年だけは他の年と違って、直後1分足の順跳幅(ローソク足値幅方向と同じ方向)と長跳幅(上跳幅と下跳幅の長い方)の方向不一致が3回も起きており、直後1分足と直後11分足の反転も3回起きています。発表直後の上下動が激しく一方向に伸び続けなかったことが多かったのです。

【2.2 個別反応分析】

個別反応分析は、勝率よりも期待値を重視して取引するための分析です。合理的とは言えるものの、例え連敗が続いてもずっと同じやり方で取引を続ける不屈さが必須です。

多くの指標では、事後差異と直後1分足の方向一致率が高くなりがちなことがわかっています。けれども、方向こそ一致しがちでも、事後差異の大きさと直後1分足値幅が比例的になる指標は少ないことがわかっています。

事後差異判別式の解(横軸)と直後1分足終値(縦軸)の関係を下図に示します。

相関係数R^2値は0.5を下回っており高くありません。

図の右半分で下半分や左半分で上半分のドットは少なく、全体的な方向は素直です。けれども、ばらつきが大きいため、事後差異1単位毎にどれだけ直後1分足が伸びるかという目安は得られません。

次に直後1分足形成後の反応がどうなるかです。

直後1分足終値(横軸)と直後11分足終値(縦軸)の関係を下図に示します。

相関係数R^2値は0.71と、直後1分足終値と直後11分足終値は比例的です。但し、回帰式(赤線)の係数は0.94となっており、これは 直後11分足終値が直後1分足終値の値幅を平均6%削りがち ということを示しています。

勝率よりも期待値を重視する方は追撃することができないので、本指標での取引に向いていません 。

【2.3 回数反応分析】

回数反応分析は、何よりも勝率を重視するための分析です。程度を問題にせず、比較対象同士の大小関係や方向一致した回数だけに注目します。けれども、利確や損切のタイミングを見切れないと、分析結果を活かせないという欠点があります。

指標一致性分析 は、各差異と反応方向の一致率を調べています。 反応一致性分析 は、先に形成されたローソク足と後で形成されるローソク足の方向一致率を調べています。

事前差異と各ローソク足の方向一致率はほぼ50%付近に集中しています。直前10-1分足や直前1分足も、発表後の値動きとの方向一致率が50%付近に集中しています。

指標発表前の有益な情報は、直前1分足の過去陰線率が69%と偏りがある点ぐらいです。

直後1分足・直後11分足は、事前差異より実態差異との方向一致率がやや勝ります。その実態差異とは、直前10-1分足との方向一致率が69%となっています。けれども、直前10-1分足と直後1分足の方向一致率は52%なので、直前10-1分足の方向はアテにできません。

この数値の食い違いは、本ブログの計数ルールによるものです。各差異やローソク足の方向は、同値終了のときにはカウントされません。その結果、直前10-1分足・直後1分足・実態差異のどれかに0(同値終了)が含まれていると、こうした数値の違いが生じます。

ともあれ、指標発表時刻を跨ぐポジションの根拠は得られない、が結論です。

次に、過去発表直後の1分足と11分足の跳幅と値幅を分析します。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

直後1分足と直後11分足との方向一致率は75%です。指標発表直後には、その後も反応が伸び続けると信じるしかありません。75%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは73%です。

指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、指標発表後に反応方向を確認したら、追撃は早期開始 です。

そして、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは、全事例の52%しかありません。けれども、直後1分足と直後11分足の方向が一致していた場合、直後1分足終値を超えて直後11分足終値が伸びていたことは70%です。

早期追撃開始したポジションをいつ決済するかの判断が非常に難しいことがわかります。答えはありません。

【2.4 分析結論】

- 主要国(日米欧豪)の非製造業景気指標で最も大きく反応する指標です。指標発表直後は、発表結果が前回結果を上回れば陽線方向、下回れば陰線方向に素直に反応します。

- 直後1分足と直後11分足が同方向になる事例数が多く、そうした事例では跳幅が発表から1分を過ぎても伸ばしがちです。けれども、直後1分足終値に対して直後11分足終値は、事例数で同一方向に反応を伸ばし、平均値では反応を削っています。

発表から1分を過ぎてからは、追撃すべきか逆張りすべきか、判断が難しい指標だと言えます。

?V.取引方針

以下に過去の直前10-1分足・直前1分足・直後1分足・直後11分足の 始値基準ローソク足 を示し、それぞれの期間の取引方針を纏めておきます。

【3.1 直前10-1分足】

下図は直前10-1分足の始値基準ローソク足です。

直前10-1分足は、過去平均跳幅が10pips、同値幅は7pipsです。事前に方向を示唆する兆候はありません。

直前10-1分足の方向に対し逆ヒゲが発生したことが過去9回あります(頻度20%)。逆ヒゲというのは、逆跳幅(値幅方向に対し逆方向)が順跳幅(値幅方向と同方向)より大きくなったヒゲのことです。

また、直後10-1分足跳幅が20pips以上だった回数を数えると、過去4回(頻度9%)ありました。この4回の直前10-1分足と直後1分足の方向が一致したのは1回(25%)です。直前10-1分足が大きく跳ねたからと言って、それは直後1分足の反応方向とは関係ありません。そうした動きに慌てて追撃ポジションをオーダーすべきではありません。

20pips以上の跳幅が生じたら逆張りをする、というのも、まだ事例数が少なく不安です。

この期間の取引は避けた方が良いでしょう 。

【3.2 直前1分足】

次に、直前1分足です

直前1分足は、過去平均跳幅が6pips、同値幅が4pipsです。過去陰線率は69%と、方向に偏りが目立ちます。

ヒゲは長いものの、過去に逆ヒゲが発生したことは4回しかありません(頻度9%)。

直前1分足はショートで利確4pips を狙います。もし 直前1分足が陽線側に5pips以上跳ねたら、逆張りでショートをナンピンし、始値に戻したら利確 です。

直前1分足が陽線だったことは過去11回です(頻度24%)。けれども、直前1分足が陽線だったときに直後1分足が陽線だったことは6回です(方向一致率55%)。

この期間に珍しく陽線を形成しても、慌ててロングを持って指標発表時刻を迎えるようなことをすべきではありません。本指標は、市場でも事前にどっちに反応するかわかっていません。

【3.3 直後1分足】

そして直後1分足です。

直後1分足は、過去平均跳幅が21pips、同値幅15pipsです。上図から、2015年5月と2017年3月の跳幅・値幅が突出しています。そこで、この2回を除くと、過去平均跳幅は18pips、同値幅は12pipsです。

1.3.3項に述べた通り、 EURGBP月足値幅が100pips以上だった2か月後の集計月発表では、GBP安なら本指標改善(ロング)、GBP安なら本指標悪化(ショート) です。

けれども、2か月前のEURGBP月足が100pips以上の値幅なら、直前10-1分足に注意しておきましょう。直前10-1分足が一方向に大きく動き過ぎているときは、指標発表直後の反応は小さい可能性が高いので、利確し損ねないように気を付けましょう。

直前1分足跳幅が10pips以上だったことは過去10回(頻度22%)ありました。この10回の直前1分足と直後1分足の方向が一致したことは3回(30%)しかありません。

直前1分足が10pips以上跳ねたときは、指標発表直前に直前1分足と逆方向にポジションをオーダー です。ご注意ください。直前1分足が跳ねた方向でなく、値幅方向なので直前1分足終値がつく数秒前の見切りが必要になります。

直後1分足と直後11分足との方向一致率は75%で、その75%の方向一致時に直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは73%です。

指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、指標発表後に反応方向を確認したら、追撃は早期開始 です。

そして、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは、全事例の52%しかありません。けれども、直後1分足と直後11分足の方向が一致していた場合、直後1分足終値を超えて直後11分足終値が伸びていたことは70%です。早期追撃開始したポジションをいつ決済するかの判断が非常に難しいことがわかります。答えはありません。

【3.4 直後11分足】

最後に直後11分足です。

直後11分足は、過去平均跳幅が29pips、同値幅が19pipsです。

直後1分足跳幅が30pips以上だったことは過去9回ありました(頻度20%)。その9回のうち、直後1分足跳幅よりも直後11分足が反応を伸ばしていたことは5回で、高値掴み/安値掴みが心配です。

直後1分足が30pips以上跳ねた場合は、せめて1/3〜半値戻しを確認してから追撃(直後1分足値幅方向)することにしましょう 。確率的に逆張り(直後1分足値幅方向に対し逆)は不利です。

【3.5 取引方針結論】

- 直前1分足はショートで利確4pipsを狙います。そして、直前1分足が陽線側に5pips以上になったら、逆張りでショートをナンピンし、始値に戻したら利確です。この期間の損切は10pipsか発表5秒前です。

- EURGBP月足値幅が100pips以上だった2か月後の集計月発表では、発表直前にGBP安ならロング、GBP安ならショートします。指標発表直後の跳ねで利確/損切です。

- それとは別に、直前1分足跳幅が10pips以上だったときは、発表直前に直前1分足値幅方向と逆にポジションをオーダーです。直前1分足値幅方向なので終値がつく数秒前の見切りが必要になります。

- 追撃は、指標発表後に反応方向を確認したら、早期開始・早期決済します。

?W.過去成績

取引成績は、この分析に記載方針に沿って実際に取引を行った結果だけを纏めています。実際に取引した結果以外は、例え事前方針が妥当だったとしてもここには含みません。また、事前方針に挙げていない取引(方針外取引)の成績は含めません。

実際の取引は、例え結果的に陽線だったとしても終値1秒前まで長い陰線側へのヒゲをずっと形成していたりします。そういった場合、事前のその期間の取引方針がロングが正解かショートが正解かわかりません。実際の取引で利確できたか損切せざるを得なかったかだけが公平な判定基準だと言えます。そして、方針外取引をここに含めると、事前分析の有効性が後日検証できなくなってしまいます。

取引方針の記述を、勝ちやすく・分析結果を誤解しにくく・自己裁量部分がわかるように、進歩・改善していくしかありません。記述はがんじがらめ過ぎても取引がうまくいきません。その兼ね合いが難しいので、試行錯誤しています。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

注記以上

スキャル専用口座とHPで公言している会社です。取引回数が増えるほど、キャッシュバック額も多くなります。今なら「小林芳彦あられ」のプレゼントももらえます。あられが欲しいとは思わないけれど、私は同氏のファンです。

同氏はホンモノに強いので、大きな指標発表前には取引を控えることを表明しています。確かに、かつて同氏のツイッター通りに1か月ぐらい取引したら、その間の勝率は70%ぐらいになりました。きっと、エントリーとイグジットのタイミングを私がもっとうまく捉えられたなら、この勝率は更に高くなっていたのでしょう。

会員限定の彼の解説が読めることも、この会社を薦める理由です。

経済指標発表前後以外は、彼の相場感をアテにして、エントリーとイグジットのタイミングやミスジャッジしたときの撤退(損切)のセンスを磨くというのは、練習法としてアリだと思います。

彼の解説を読んで思うのは、テクニカル指標や、個々のファンダメンタルの変化を捉えるだけではダメだということです。それらの軽重判断を反応方向や程度に結び付けて、収益期待値が高く保てないと、有益な相場観とは言えないことがよくわかります。

広告以上

2018年12月01日

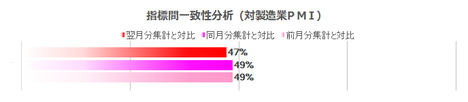

英国景気指標「製造業PMI」発表前後のGBPJPY反応分析(4.1訂版)

本稿は次の リンク先

に改訂済です。

本稿は、過去の本指標結果と反応方向の関係を分析することによって、 本指標発表前後のGBPJPY取引 に役立つ特徴を見出すことがテーマです。

PMIとはPurchasing Managers’ Index(購買担当者指数)の省略形です。 IHS Markit社 が主要国主要企業の動向調査結果を指数化して発表しています。

以下は、かつて公開されていた日本語案内資料(※ Markit Group Limited「PMI 調査データ解釈の手引き(PMI 調査指数間の相互関係を読み解くには)」2014.)からの引用・抜粋です。同資料は、現在、検索しても見つからなくなってしまいました。Markit社がIHS Markit社になったため、と推察されます。

ともあれ「PMI調査は、400を超える企業の上級担当責任者(もしくは同等職)を対象とするアンケート調査への回答に基づきます。対象企業は製造業の構成を正確に反映するように選ばれています。アンケートは各月後半に実施し、事業活動・新規事業・受注残・サービス単価・購買価格・雇用・事業見通しについて、前月より改善/横ばい/悪化の3択とその理由を回答します。その集計結果をMarkit社のエコノミストがまとめて発表しています」

資料からの引用はここまでです。もしこの内容が現在と異なるため先述資料の公開を止めたのであれば、この内容の不正確な点をお詫びいたします。

さて、旧Markit社の説明とは違って、以前から本指標解説記事には誤解しかねない話が多々見受けらました。

例えば、本指標総合値だけを取り上げているのに、Markit社が企業購買担当者に直接調査して算出した値だから、本指標が景気実態を正確に反映した先行指標、というものです。また、製造業の材料・部品調達は、数か月先の取引先動向や製品需要から仕入れを行うため、製造業の景気指標には非製造業のそれよりも先行性がある、という指標解説記事も見た覚えがあります。

けれども、旧Markit社はそんなことを言っていませんでした。

古典的な景気循環サイクルに当てはめて各調査項目毎の指数の変化を見れば、現状がそのサイクルのどの段階にあるかを把握しやすい旨を説明していました。現在が景気循環サイクルのどの段階かがわかれば、次の段階に向けた変化を予測し得る旨を説明していました。こうしたデータの見方が経済状況の変化の兆候を掴むことに繋がる、と説明していたのです。

決して、 それらを総合した指数だけを見て(見せて)、「景気実態を正確に反映する」とか「製造業PMI総合値がサービス業PMI総合値よりも先行する」なんてことは説明していませんでした 。

実際に2015年以降の総合値を見る限り、製造業PMI総合値はサービス業PMI総合値よりも変化を先行示唆しているとは言えません。また、単月毎の製造業PMI総合値だけの変化を見ても、単月毎の鉱工業生産指数・製造業生産指数の変化とも連動していません。

がしかし、以下の分析で明らかにするように、製造業PMI総合値の良し悪しとその程度は、GBPチャートの反応方向・反応程度との相関が高い、という特徴があります。結果の良し悪しがチャートに素直で比例的に反映されるという本指標の特徴は、前述の景気循環の話と全く関係ありません。でも、 本指標がGBP売買の材料として市場の信頼感が非常に高い 、ということは言えます。

誤解しないでください。

単月毎のGBP安やGBP高が本指標結果に影響しているのではありません(そんなことは起きていません)。

本分析結果に基づく過去傾向を踏まえた取引方針は、以下の通りです。

上記本指標要点や過去傾向を踏まえた取引方針の論拠を以下に示します。

以下の特徴を踏まえた取引を行うか、その日の値動きが異常なら取引を止めるかがベターな選択と考えています。少なくとも過去の傾向に反した取引方法は、長い目で見ると勝率をさげてしまいがちです。

以下、事前差異(=市場予想ー前回結果)と事後差異(=発表結果ー市場予想)と実態差異(発表結果ー前回結果)の関係を多用します。差異がプラスのとき陽線・マイナスのとき陰線と対応していれば、反応が素直だと言うことにします。

最初に挙げた通り、本指標分析には製造業PMI総合値のみを用います。

この分析に用いたデータは、2015年1月集計分〜2018年10月集計分(同年11月発表分)の46回分です。本指標と本指標への反応に一貫した傾向がないかを分析するには十分なサンプル数です。

過去の市場予想と発表結果の推移を以下に示します。本指標発表値は前月分の集計データです。グラフ横軸は集計月基準となっています。

市場予想は発表直前の値を用い、発表結果は後に修正値が発表されても定時発表値のままを用います。これは本指標発表直前直後の反応程度や反応方向との関係にしか興味がないからです。

過去の市場予想と発表結果の推移を以下に示します。

2015年10月の最初のピーク(55.5)は、EURGBPチャートで最もGBPが高かった頃です。英国の貿易額の半分以上がEU諸国であることが、この現象の理解に役立つでしょう。英国は好景気だったのです。

2016年7月は、前月にブリグジット投票が行われています。もう駄目だという悲観的論調の解説が多かったこともあり、2016年7月にボトム(48.2)を形成しています。

その後、トランプラリーによる株価上昇やGBP安による企業業績改善もあり、2017年11月にピーク値(58.2)を更新しています。この月は、BOE(英中銀)が利上げを行った月でもあります。

それからは、2019年3月末のEU離脱が迫るにつれて、同意なきEU離脱に伴う混乱が懸念されています。EU離脱交渉が一時的に進展することがあっても、全体的には難航と伝えられることが多かったと記憶しています。

こうした「こじつけ」にどれほどの意味があるかは疑問があります。過去の指標推移のトレンド転換に何か意味を見いだせても気がしても、そんな気がするのはいつも事後ばかりです。

本指標発表前後の反応分析には総合値のみを用いています。

よって、事前差異判別式(=市場予想ー前回結果)・事後差異判別式(=発表結果ー市場予想)と実態差異判別式(発表結果ー前回結果)は、それぞれ簡単に求められます。

ここで、判別式の「判別」とは、市場予想や発表結果が前回結果や市場予想に対し良いか悪いかの判別です。陽線での反応はGBP買、陰線での反応はGBP売、なので、これが指標結果の良し悪しの判断基準です。

事前差異判別式の解の符号(プラスが陽線、マイナスが陰線に対応)は、直前10-1分足と過去59%の方向一致率です。

事後差異判別式の解の符号は、直後1分足と過去93%の方向一致率です。 90%を超える方向一致率となる指標は、他の主要国指標も含めてほとんどありません 。

実態差異判別式の解の符号は、直後11分足と過去73%の方向一致率です。

本指標への反応は、指標結果の良し悪しに非常に素直 です。

以後は、これら「判別式の解」やその「符号」を、特に断りなく単に「事前差異」「事後差異」「実態差異」と略記します。解の値を示しているのか、解の符号を示しているのかは、前後の文脈から判断願います。

2015年以降の毎年の各差異平均値の推移を下図に示します。

この図から、本指標の前回結果と市場予想と発表結果の平均的な差異が読み取れます。市場予想は前回結果とほぼ同じで、発表結果は前回結果や市場予想から大きく外れることがわかります。

事後差異が1.2を超えれば、過去の平均的な市場予想との差異より大きいものの、後述するように、事後差異と直後1分足の反応程度は比例的です。 事後差異が大きかったからと言って、その比例的な関係が成り立たなくなる訳ではありません 。

以下に、製造業の景気指数がサービス業の景気指数よりも先行するのかを、それぞれの総合値を見比べて検証しておきます。また、景気指標総合値とその景気の対象分野全体の指数が、単月毎に連動しているか否かを検証しておきます。そして、為替水準が製造業景気指標総合値に影響しているか否かを、検証しておきます。

詳細は『 英国景気指標「サービス業PMI」発表前後のGBPJPY反応分析 』の1.3.1項を参照願います。 結論は、一方が他方を追従しているとは言えない、です 。

また、上昇・下降・停滞といった大きなトレンドについて、両指標が連動しているのは、2016年7月のボトムとその前後数か月だけです。単月毎の上下動には連動がありません。 ブリグジット投票ぐらい大きなことがない限り、両指標の連動は起きていません 。

当月ないしは数か月前の製造業PMIが改善/悪化していることを論拠に、サービス業PMIの改善/悪化を予想することは、こうした実績データを上回る論拠を示していない限り無意味です。

もし本指標総合値が景気実態を反映するのなら、その反映対象の鉱工業生産指数・製造業生産指数は本指標に追従ないし連動しているはずです。ところが、 それら指数と本指標の単月毎の増減方向は、一方を1か月ずらしてみても、方向一致率が高くありません 。その定量検証結果は『 英国実態指標「鉱工業生産指数・製造業生産指数」発表前後のGBPJPY反応分析 』に詳述しているので、そちらをご参照願います。

当月ないしは数か月前の製造業PMIが改善/悪化していることを論拠に、鉱工業生産指数・製造業生産指数の改善/悪化を予想することは、こうした実績データを上回る論拠を示していない限り無意味です。

この分析の比較対象はEURGBPです。

毎月のEURGBPは、終値ー始値、だけを考慮します。そして、指標推移は実態差異(=発表結果ー前月結果)だけを考慮します。両者に相関があるかという分析は、それぞれを単純化して行います。

分析方法は、GBP安だったときに実態差異がプラスだった月と、GBP高だったときに実態差異がマイナスだった月を、方向が一致した月と解釈します。そして、GBP安やGBP高が翌月以降の実態差異に影響する可能性を考慮して、この比較は本指標実態差異を翌月・翌々月・3か月後までずらして行いました。

結果を下図に示します。

上図から、単月毎に見比べる限り、GBP高やGBP安は本指標結果の悪化/改善との相関があるとは言えません。

常識的には、GBPが安くなれば本指標は改善しても良さそうです。がしかし、もし単月毎のGBP安やGBP高が単月毎の本指標結果の改善や悪化に影響するのだとしても、それはポジションを持つ根拠にならない程度にしか影響しない、ということになります。

別に「通貨安が(輸出)製造業に有利」という話を否定している訳ではありません。 当月の製造業PMIの予想に通貨安/通貨高が関係ない (むしろ害がある)、と言っているだけです。

事実と異なる話に騙されにくくなれれば、それで十分とは言えなくても良いのです。まずは初心者やアマチュアが信じやすい「ありそうで事実でない話」は、事実に基づき否定しておかないといけません。

それでどうする、という話は事実を知ってから考える話です。

分析は、反応程度の大きさだけを取り上げる方法と、反応方向だけを取り上げる方法と、それらを事前に示唆する予兆がないか、について行います。

過去の 4本足チャート の各ローソク足平均値と、最も指標結果に素直に反応する直後1分足跳幅の分布を下表に纏めておきます。

指標結果に最も素直に反応しがちな直後1分足順跳幅は過去平均で20pipsです。この数字は、主要国(日米欧豪)の製造業景気指標で最も大きくなっています。

けれども、平均値の20pipsを超えたことは36%です。全体の半数近くの46%の事例では、平均値の0.5倍超〜平均値以下の範囲に収まっています。

大きく反応すると思っていた指標で、それほど反応しなかったときは、利確のタイミングを逸しがち です。そこに気を付けましょう。

いま、各ローソク足始値で完璧な事前分析に基づきポジションをオーダーし、各ローソク足順跳幅の先端で完璧に利確できる完璧な取引ができたとします。それほど完璧な取引が行えたなら、1回の発表で4本のローソク足順跳幅で平均68pipsが稼げます。

当然、そんな完璧な分析も完璧な取引も不可能なので、1回の発表で狙うのはその2〜4割ぐらいにしておけば良いでしょう(13〜28pips)。その期間の動き全体の2〜4割を狙う、というのは、長期に亘る収益最大化の個人的な経験値です。ご参考までに。

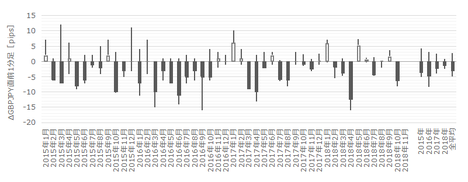

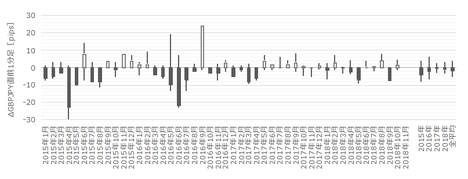

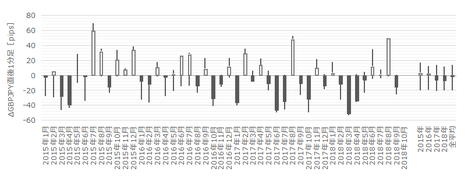

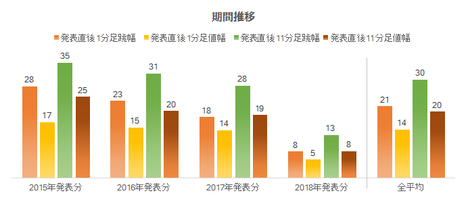

次に、2015年以降の反応平均値の推移を下図に示します。

この図では、反応の方向を無視して大きさだけを比べるため、データは絶対値の平均値を用いています。絶対値というのは、例えば−1も1も大きさを1と見なすことです。

2015年以降毎年、反応は小さくなっています。

そしてこの間の 反応程度の毎年平均値は、直前10-1分足値幅さえ見ておけば、直後1分足はその1.5倍ぐらい、直後11分足はその2倍ぐらい 、となっています。

多くの指標では、事後差異と直後1分足の方向一致率が高くなりがちなことがわかっています。けれども、事後差異の大きさと直後1分足値幅が比例的になる指標は少ないことがわかっています。

事後差異判別式の解(横軸)と直後1分足終値(縦軸)の関係を下図に示します。

相関係数R^2値が0.75ということは、R値は√0.75=0.87と、かなり高くなっています。R値が0.87ということは、回帰線(青線)からの縦方向の平均的なズレが上下13%付近ということです。そして、回帰式に依れば、 事後差異判別式の解が0.1毎に直後1分足終値は1.1pips ずつ大きくなっていきます。

事後差異と直後1分足の相関が高いことがわかったら、次は直後1分足形成後の反応がどうなるかです。

直後1分足終値(横軸)と直後11分足終値(縦軸)の関係を下図に示します。

相関係数R^2値は0.73と、直後1分足終値と直後11分足終値は比例的です。また、回帰式(赤線)の係数は1.16となっており、これは 直後11分足終値が直後1分足終値より16%(3〜4pips)反応を伸ばしがち なことを示しています。2.1項最初に挙げた表でも、直後1分足値幅平均と直後11分足値幅平均の差は5pipsしかありません。

よって、直後1分足終値が付いてから直後11分足終値が付くまでの10分間に、それらの差3〜5pips以上が狙えそうなタイミングを狙うことになります。3〜5pips以上狙えそうなタイミングで3〜5pipsしか狙わなければ、当然、勝率は高まります。

本項では比較対象同士の大小関係や方向一致した回数だけに注目します。

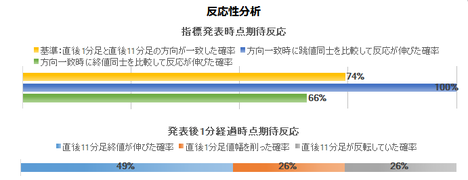

指標一致性分析 は、各差異と各ローソク足の方向一致率を調べています。また、 反応一致性分析 は、先に形成されたローソク足と後で形成されるローソク足の方向一致率を調べています。

それぞれの関係を調べることによって、先にわかることが後で起きることを示唆していないかがわかります。

事前差異・事後差異・実態差異の偏りは、自然なばらつき範囲内です。また、各ローソク足の陰線率・陽線率には、極端な偏りがありません。

直前1分足は事前差異との方向一致率が27%(不一致率73%)です。そして、事後差異と直後1分足の方向一致率は93%にも達し、 本指標が結果の良し悪しに極めて素直に反応 していたことがわかります。

事後差異・実態差異と直後1分足・直後11分足の方向一致率は、いずれも高い方向一致率を示しています。その結果、直後1分足と直後11分足の方向一致率も84%と、非常に高い数値となっています。

次に、 反応性分析 は、指標発表時点と発表から1分経過時点から見て、同じ方向に反応を伸ばし続けていたかを調べています。

前述の通り、直後1分足と直後11分足との方向一致率は84%です。この84%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことが70%です。指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、 指標発表後に反応方向を確認したら、追撃は早期開始 です。

けれども、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは全体で55%まで下がっています。よって、早期追撃で得たポジションは、指標発表から1分を過ぎたら利確の機会を早めに探った方が良さそうです。 再追撃を行うなら、ポジションを長持ちするより、短期利確を繰り返す 方が良さそうです。

以下に過去の直前10-1分足・直前1分足・直後1分足・直後11分足の 始値基準ローソク足 を示します。ここまでの分析結論に基づき、各ローソク足での取引方針を定めます。

下図は直前10-1分足の始値基準ローソク足です。

直前10-1分足は、過去平均順跳幅が13pips、同値幅は9pipsです。そんじょそこらの指標発表直後より大きく動くので、不用意にポジションをもつべきではありません。過去の陽線率は59%、事前差異との方向一致率は59%で、 どちらに反応するかに決め手はありません 。

ここで、 禁止注意事例 を紹介しておきます。

例えば、直前10-1分足が陰線側に10pips以上動いた事例だけを、上図でご覧ください。そうした事例は過去11回ありました(頻度24%)。この期間に一方向に10pipsも動いたら、その時点からの追撃なんて普通やりません。つい逆張りしたくなるものです。

けれども、この11回のうち、そのまま陰線側に15pips以上伸びた事例は7回(事例発生率64%)で、その7回の下跳幅平均は24pipsです。陰線側への跳ねが10pipsに達しても逆張りをしてはならない、ということがわかります。

陽線側に跳ねたときの同様事例の数値も同じようなものです。要するに、ここに挙げた数値は この期間に逆張りでpipsを稼ぐことの難しさ を示唆しています。動きの早い跳びが一方向に進んだ瞬間から次に戻す瞬間以外に、逆張りでの勝負は勝ちにくいのです。そんな瞬間を見極める難しさに加え、そんな動きの早い跳びが一方向に進んだ瞬間から次に戻す瞬間は、約定が難しいかスリップが大きくなりがちです。

かと言って、10pipsに達したのを見てから追撃するにも、同様に約定が難しいかスリップが大きくなりがちです。

そんな危ない橋を渡らなくても、本指標は発表後の追撃が行いやすいのです。これら数字に基づき、指標発表前後の取引に馴れていなければ、危ない勝負は避けた方がしない方が良いでしょう。

また、直前10-1分足が陽線であれ陰線であれ、跳幅が20pips以上だったことは過去9回(頻度20%)あります。この9回の直前10-1分足と直後1分足の方向は、3回が同じで5回が逆で1回が同値終了です。つまり、 直前10-1分足が半年に一度しかないほど大きく跳ねても、それは直後1分足の方向を示唆している訳ではありません 。

本指標の直前10-1分足は、他の多くの経済指標の発表直後数分と同じかそれ以上に動くのです。けれども、指標発表後と違って、動きの基準となる指標結果は未明です。その結果、どちらにどれだけ動くかに一貫した傾向なんてありません。このような期間の取引は、高い勝率を長期に亘って安定して保つことに繋がりません。

だから、このブログでの主張は、この期間の取引は避けるべき、です。

下図は直前10-1分足の始値基準ローソク足です。

直前1分足の過去平均跳幅は7pips、同値幅は5pipsです。過去の陰線率は57%、事前差異との方向一致率は27%(不一致率73%)、直前10-1分足との方向一致率は34%(不一致率66%)です。

この期間は、 事前差異と直前10-1分足の方向が一致したら、その逆方向にオーダーです 。

上図をご覧ください。2017年中盤頃からは、ヒゲを残して戻したことが多くなっています。利確/損切の目安は4pips程度を狙い、遅くとも発表10秒前には決済しておきましょう。

直前1分足が10pips以上跳ねたことは、2016年10月集計分発表以降ありません。あまり欲張らない方が良いでしょう。

直後1分足の過去の始値基準ローソク足を下図に示します。

直後1分足の過去平均跳幅は20pips、同値幅は15pipsです。直近の反応は、過去平均の半分程度しかなく、その点には注意が必要です。

上図から、騙しの逆ヒゲ発生頻度が少ないことは幸いです。また、事後差異との方向一致率は93%と極めて素直に反応する特徴があります。事前差異や直前10-1分足や直前1分足の方向は、いずれも直後1分足の反応方向との一致率が50%付近で、事前に反応方向を示唆していません。

これらのことから、本指標は追撃で稼ぐ指標だと言えます。

直後1分足と直後11分足との方向一致率は84%です。そして、その84%の方向一致時に、直後1分足跳幅を直後11分足跳幅が超えたことは70%となっています。 指標発表直後の方向一致率が高く、発表から1分を過ぎても反応を伸ばす確率が高い以上、反応方向を確認したら早期追撃開始 です。

早期追撃開始で高値掴み/安値掴みをするリスクが生じる点への備えは、ポジションをいつもの半分程度にしておき、指標発表から1分以内の戻しがあれば1回だけならナンピンすれば良いでしょう。

但し、発表から1分経過後に、直後11分足値幅が直後1分足値幅を超えたことは55%となっています。 追撃はポジションの長持ちを避けて、短期利確の繰り返しで行う方が良い でしょう。

直後11分足の過去の始値基準ローソク足を下図に示します。

直後11分足跳幅は直後1分足値幅より過去平均で13pips大きくなっています。けれども、直後11分足は跳幅と値幅の差が8pips(戻り比率28%)あります。 一方向に反応を伸ばしがちとは言え、安易にポジションの長持ちは避けた方が良い でしょう。

上下動を利用して短期追撃を重ねて稼ぎましょう。

指標発表から1分を過ぎてからの再追撃は、利幅4pips程度が狙えるときの短期繰り返し です。

計算上は、直後1分足終値よりも直後11分足終値は16%程度なので、4pipsを狙うためには直後1分足終値が25pipsが必要です。そんなに直後1分足終値が大きかったことは、過去6回(頻度14%)しかありません。短期で狙えるときしか、現実的ではありません。

4pips程度という目安は、多くのFX会社のGBPJPYスプレッドが1pips程度だからです。スプレッドの4倍の利幅を狙う場合の SL解消勝率 は63%です。2勝1敗ペースでぎりぎりSL解消勝率が上回ることになります。

取引成績は、この分析に記載方針に沿って実際に取引を行った結果だけを纏めています。実際に取引した結果以外は、例え事前方針が妥当だったとしてもここには含みません。また、事前方針に挙げていない取引(方針外取引)の成績は含めません。

実際の取引は、例え結果的に陽線だったとしても終値1秒前まで長い陰線側へのヒゲをずっと形成していたりします。そういった場合、事前のその期間の取引方針がロングが正解かショートが正解かわかりません。実際の取引で利確できたか損切せざるを得なかったかだけが公平な判定基準だと言えます。そして、方針外取引をここに含めると、事前分析の有効性が後日検証できなくなってしまいます。

取引方針の記述を、勝ちやすく・分析結果を誤解しにくく・自己裁量部分がわかるように、進歩・改善していくしかありません。記述はがんじがらめ過ぎても取引がうまくいきません。その兼ね合いが難しいので、試行錯誤しています。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

スキャル専用口座とHPで公言している会社です。取引回数が増えるほど、キャッシュバック額も多くなります。今なら「小林芳彦あられ」のプレゼントももらえます。あられが欲しいとは思わないけれど、私は同氏のファンです。

同氏はホンモノに強いので、大きな指標発表前には取引を控えることを表明しています。確かに、かつて同氏のツイッター通りに1か月ぐらい取引したら、その間の勝率は70%ぐらいになりました。きっと、エントリーとイグジットのタイミングを私がもっとうまく捉えられたなら、この勝率は更に高くなっていたのでしょう。

会員限定の彼の解説が読めることも、この会社を薦める理由です。

経済指標発表前後以外は、彼の相場感をアテにして、エントリーとイグジットのタイミングやミスジャッジしたときの撤退(損切)のセンスを磨くというのは、練習法としてアリだと思います。

彼の解説を読んで思うのは、テクニカル指標や、個々のファンダメンタルの変化を捉えるだけではダメだということです。それらの軽重判断を反応方向や程度に結び付けて、収益期待値が高く保てないと、有益な相場観とは言えないことがよくわかります。

ーーー$€¥£A$ーーー

本稿は、過去の本指標結果と反応方向の関係を分析することによって、 本指標発表前後のGBPJPY取引 に役立つ特徴を見出すことがテーマです。

ーーー$€¥£A$ーーー

PMIとはPurchasing Managers’ Index(購買担当者指数)の省略形です。 IHS Markit社 が主要国主要企業の動向調査結果を指数化して発表しています。

以下は、かつて公開されていた日本語案内資料(※ Markit Group Limited「PMI 調査データ解釈の手引き(PMI 調査指数間の相互関係を読み解くには)」2014.)からの引用・抜粋です。同資料は、現在、検索しても見つからなくなってしまいました。Markit社がIHS Markit社になったため、と推察されます。

ともあれ「PMI調査は、400を超える企業の上級担当責任者(もしくは同等職)を対象とするアンケート調査への回答に基づきます。対象企業は製造業の構成を正確に反映するように選ばれています。アンケートは各月後半に実施し、事業活動・新規事業・受注残・サービス単価・購買価格・雇用・事業見通しについて、前月より改善/横ばい/悪化の3択とその理由を回答します。その集計結果をMarkit社のエコノミストがまとめて発表しています」

資料からの引用はここまでです。もしこの内容が現在と異なるため先述資料の公開を止めたのであれば、この内容の不正確な点をお詫びいたします。

さて、旧Markit社の説明とは違って、以前から本指標解説記事には誤解しかねない話が多々見受けらました。

例えば、本指標総合値だけを取り上げているのに、Markit社が企業購買担当者に直接調査して算出した値だから、本指標が景気実態を正確に反映した先行指標、というものです。また、製造業の材料・部品調達は、数か月先の取引先動向や製品需要から仕入れを行うため、製造業の景気指標には非製造業のそれよりも先行性がある、という指標解説記事も見た覚えがあります。

けれども、旧Markit社はそんなことを言っていませんでした。

古典的な景気循環サイクルに当てはめて各調査項目毎の指数の変化を見れば、現状がそのサイクルのどの段階にあるかを把握しやすい旨を説明していました。現在が景気循環サイクルのどの段階かがわかれば、次の段階に向けた変化を予測し得る旨を説明していました。こうしたデータの見方が経済状況の変化の兆候を掴むことに繋がる、と説明していたのです。

決して、 それらを総合した指数だけを見て(見せて)、「景気実態を正確に反映する」とか「製造業PMI総合値がサービス業PMI総合値よりも先行する」なんてことは説明していませんでした 。

実際に2015年以降の総合値を見る限り、製造業PMI総合値はサービス業PMI総合値よりも変化を先行示唆しているとは言えません。また、単月毎の製造業PMI総合値だけの変化を見ても、単月毎の鉱工業生産指数・製造業生産指数の変化とも連動していません。

がしかし、以下の分析で明らかにするように、製造業PMI総合値の良し悪しとその程度は、GBPチャートの反応方向・反応程度との相関が高い、という特徴があります。結果の良し悪しがチャートに素直で比例的に反映されるという本指標の特徴は、前述の景気循環の話と全く関係ありません。でも、 本指標がGBP売買の材料として市場の信頼感が非常に高い 、ということは言えます。

誤解しないでください。

単月毎のGBP安やGBP高が本指標結果に影響しているのではありません(そんなことは起きていません)。

ーーー$€¥£A$ーーー

本分析結果に基づく過去傾向を踏まえた取引方針は、以下の通りです。

- 直前1分足は、事前差異と直前10-1分足の方向が一致したら、その逆方向にオーダーです。利確/損切の目安は4pips程度を狙い、遅くとも発表10秒前には決済しておきましょう。

- 指標発表直後は、反応方向を確認したら早期に追撃を開始し、発表から1分を過ぎたら利確の機会を窺います。

早期追撃開始で高値掴み/安値掴みをするリスクが生じる点への備えは、ポジションをいつもの半分程度にしておき、指標発表から1分以内の戻しがあれば1回だけならナンピンしても良いでしょう。 - 指標発表から1分を過ぎたら、利幅4pips程度が狙えるときに短期再追撃の繰り返しです。それ未満の動きが期待できないときも勝てれば良いものの、時間効率が悪いスキャル癖がつくことを恐れます。

上記本指標要点や過去傾向を踏まえた取引方針の論拠を以下に示します。

以下の特徴を踏まえた取引を行うか、その日の値動きが異常なら取引を止めるかがベターな選択と考えています。少なくとも過去の傾向に反した取引方法は、長い目で見ると勝率をさげてしまいがちです。

?T.指標分析

以下、事前差異(=市場予想ー前回結果)と事後差異(=発表結果ー市場予想)と実態差異(発表結果ー前回結果)の関係を多用します。差異がプラスのとき陽線・マイナスのとき陰線と対応していれば、反応が素直だと言うことにします。

【1.1 指標推移】

最初に挙げた通り、本指標分析には製造業PMI総合値のみを用います。

この分析に用いたデータは、2015年1月集計分〜2018年10月集計分(同年11月発表分)の46回分です。本指標と本指標への反応に一貫した傾向がないかを分析するには十分なサンプル数です。

過去の市場予想と発表結果の推移を以下に示します。本指標発表値は前月分の集計データです。グラフ横軸は集計月基準となっています。

市場予想は発表直前の値を用い、発表結果は後に修正値が発表されても定時発表値のままを用います。これは本指標発表直前直後の反応程度や反応方向との関係にしか興味がないからです。

ーーー$€¥£A$ーーー

過去の市場予想と発表結果の推移を以下に示します。

2015年10月の最初のピーク(55.5)は、EURGBPチャートで最もGBPが高かった頃です。英国の貿易額の半分以上がEU諸国であることが、この現象の理解に役立つでしょう。英国は好景気だったのです。

2016年7月は、前月にブリグジット投票が行われています。もう駄目だという悲観的論調の解説が多かったこともあり、2016年7月にボトム(48.2)を形成しています。

その後、トランプラリーによる株価上昇やGBP安による企業業績改善もあり、2017年11月にピーク値(58.2)を更新しています。この月は、BOE(英中銀)が利上げを行った月でもあります。

それからは、2019年3月末のEU離脱が迫るにつれて、同意なきEU離脱に伴う混乱が懸念されています。EU離脱交渉が一時的に進展することがあっても、全体的には難航と伝えられることが多かったと記憶しています。

こうした「こじつけ」にどれほどの意味があるかは疑問があります。過去の指標推移のトレンド転換に何か意味を見いだせても気がしても、そんな気がするのはいつも事後ばかりです。

【1.2 指標結果良否判定】

本指標発表前後の反応分析には総合値のみを用いています。

よって、事前差異判別式(=市場予想ー前回結果)・事後差異判別式(=発表結果ー市場予想)と実態差異判別式(発表結果ー前回結果)は、それぞれ簡単に求められます。

ここで、判別式の「判別」とは、市場予想や発表結果が前回結果や市場予想に対し良いか悪いかの判別です。陽線での反応はGBP買、陰線での反応はGBP売、なので、これが指標結果の良し悪しの判断基準です。

事前差異判別式の解の符号(プラスが陽線、マイナスが陰線に対応)は、直前10-1分足と過去59%の方向一致率です。

事後差異判別式の解の符号は、直後1分足と過去93%の方向一致率です。 90%を超える方向一致率となる指標は、他の主要国指標も含めてほとんどありません 。

実態差異判別式の解の符号は、直後11分足と過去73%の方向一致率です。

本指標への反応は、指標結果の良し悪しに非常に素直 です。

以後は、これら「判別式の解」やその「符号」を、特に断りなく単に「事前差異」「事後差異」「実態差異」と略記します。解の値を示しているのか、解の符号を示しているのかは、前後の文脈から判断願います。

ーーー$€¥£A$ーーー

2015年以降の毎年の各差異平均値の推移を下図に示します。

この図から、本指標の前回結果と市場予想と発表結果の平均的な差異が読み取れます。市場予想は前回結果とほぼ同じで、発表結果は前回結果や市場予想から大きく外れることがわかります。

事後差異が1.2を超えれば、過去の平均的な市場予想との差異より大きいものの、後述するように、事後差異と直後1分足の反応程度は比例的です。 事後差異が大きかったからと言って、その比例的な関係が成り立たなくなる訳ではありません 。

【1.3 指標間一致性分析】

以下に、製造業の景気指数がサービス業の景気指数よりも先行するのかを、それぞれの総合値を見比べて検証しておきます。また、景気指標総合値とその景気の対象分野全体の指数が、単月毎に連動しているか否かを検証しておきます。そして、為替水準が製造業景気指標総合値に影響しているか否かを、検証しておきます。

(1.3.1 製造業PMIとサービス業PMIの関係)

詳細は『 英国景気指標「サービス業PMI」発表前後のGBPJPY反応分析 』の1.3.1項を参照願います。 結論は、一方が他方を追従しているとは言えない、です 。

また、上昇・下降・停滞といった大きなトレンドについて、両指標が連動しているのは、2016年7月のボトムとその前後数か月だけです。単月毎の上下動には連動がありません。 ブリグジット投票ぐらい大きなことがない限り、両指標の連動は起きていません 。

当月ないしは数か月前の製造業PMIが改善/悪化していることを論拠に、サービス業PMIの改善/悪化を予想することは、こうした実績データを上回る論拠を示していない限り無意味です。

(1.3.2 製造業PMIと鉱工業生産指数・製造業生産指数の関係)

もし本指標総合値が景気実態を反映するのなら、その反映対象の鉱工業生産指数・製造業生産指数は本指標に追従ないし連動しているはずです。ところが、 それら指数と本指標の単月毎の増減方向は、一方を1か月ずらしてみても、方向一致率が高くありません 。その定量検証結果は『 英国実態指標「鉱工業生産指数・製造業生産指数」発表前後のGBPJPY反応分析 』に詳述しているので、そちらをご参照願います。

当月ないしは数か月前の製造業PMIが改善/悪化していることを論拠に、鉱工業生産指数・製造業生産指数の改善/悪化を予想することは、こうした実績データを上回る論拠を示していない限り無意味です。

(1.3.3 製造業PMIとEURGBPの関係)

この分析の比較対象はEURGBPです。

毎月のEURGBPは、終値ー始値、だけを考慮します。そして、指標推移は実態差異(=発表結果ー前月結果)だけを考慮します。両者に相関があるかという分析は、それぞれを単純化して行います。

分析方法は、GBP安だったときに実態差異がプラスだった月と、GBP高だったときに実態差異がマイナスだった月を、方向が一致した月と解釈します。そして、GBP安やGBP高が翌月以降の実態差異に影響する可能性を考慮して、この比較は本指標実態差異を翌月・翌々月・3か月後までずらして行いました。

結果を下図に示します。

上図から、単月毎に見比べる限り、GBP高やGBP安は本指標結果の悪化/改善との相関があるとは言えません。

常識的には、GBPが安くなれば本指標は改善しても良さそうです。がしかし、もし単月毎のGBP安やGBP高が単月毎の本指標結果の改善や悪化に影響するのだとしても、それはポジションを持つ根拠にならない程度にしか影響しない、ということになります。

別に「通貨安が(輸出)製造業に有利」という話を否定している訳ではありません。 当月の製造業PMIの予想に通貨安/通貨高が関係ない (むしろ害がある)、と言っているだけです。

事実と異なる話に騙されにくくなれれば、それで十分とは言えなくても良いのです。まずは初心者やアマチュアが信じやすい「ありそうで事実でない話」は、事実に基づき否定しておかないといけません。

それでどうする、という話は事実を知ってから考える話です。

【1.4 指標分析結論】

- 事後差異判別式の解の符号と直後1分足の反応方向が過去90%超の方向一致率となっています。また、後述する反応分析に示すように、事後差異判別式の解と反応程度は比例的です。

事後差異判別式の解の過去平均値は1.2です。 - 本指標発表日以前にわかっているEURGBPのGBP高/GBP安によって、本指標結果の改善/悪化は示唆されていません。

本指標結果の改善/悪化は、その後で発表されるサービス業PMIや鉱工業生産指数・製造業生産指数の改善/悪化を先行示唆していません。

?U. 反応分析

分析は、反応程度の大きさだけを取り上げる方法と、反応方向だけを取り上げる方法と、それらを事前に示唆する予兆がないか、について行います。

【2.1 反応程度】

過去の 4本足チャート の各ローソク足平均値と、最も指標結果に素直に反応する直後1分足跳幅の分布を下表に纏めておきます。

指標結果に最も素直に反応しがちな直後1分足順跳幅は過去平均で20pipsです。この数字は、主要国(日米欧豪)の製造業景気指標で最も大きくなっています。

けれども、平均値の20pipsを超えたことは36%です。全体の半数近くの46%の事例では、平均値の0.5倍超〜平均値以下の範囲に収まっています。

大きく反応すると思っていた指標で、それほど反応しなかったときは、利確のタイミングを逸しがち です。そこに気を付けましょう。

いま、各ローソク足始値で完璧な事前分析に基づきポジションをオーダーし、各ローソク足順跳幅の先端で完璧に利確できる完璧な取引ができたとします。それほど完璧な取引が行えたなら、1回の発表で4本のローソク足順跳幅で平均68pipsが稼げます。

当然、そんな完璧な分析も完璧な取引も不可能なので、1回の発表で狙うのはその2〜4割ぐらいにしておけば良いでしょう(13〜28pips)。その期間の動き全体の2〜4割を狙う、というのは、長期に亘る収益最大化の個人的な経験値です。ご参考までに。

ーーー$€¥£A$ーーー

次に、2015年以降の反応平均値の推移を下図に示します。

この図では、反応の方向を無視して大きさだけを比べるため、データは絶対値の平均値を用いています。絶対値というのは、例えば−1も1も大きさを1と見なすことです。

2015年以降毎年、反応は小さくなっています。

そしてこの間の 反応程度の毎年平均値は、直前10-1分足値幅さえ見ておけば、直後1分足はその1.5倍ぐらい、直後11分足はその2倍ぐらい 、となっています。

【2.2 個別反応分析】

多くの指標では、事後差異と直後1分足の方向一致率が高くなりがちなことがわかっています。けれども、事後差異の大きさと直後1分足値幅が比例的になる指標は少ないことがわかっています。

事後差異判別式の解(横軸)と直後1分足終値(縦軸)の関係を下図に示します。

相関係数R^2値が0.75ということは、R値は√0.75=0.87と、かなり高くなっています。R値が0.87ということは、回帰線(青線)からの縦方向の平均的なズレが上下13%付近ということです。そして、回帰式に依れば、 事後差異判別式の解が0.1毎に直後1分足終値は1.1pips ずつ大きくなっていきます。

事後差異と直後1分足の相関が高いことがわかったら、次は直後1分足形成後の反応がどうなるかです。

直後1分足終値(横軸)と直後11分足終値(縦軸)の関係を下図に示します。

相関係数R^2値は0.73と、直後1分足終値と直後11分足終値は比例的です。また、回帰式(赤線)の係数は1.16となっており、これは 直後11分足終値が直後1分足終値より16%(3〜4pips)反応を伸ばしがち なことを示しています。2.1項最初に挙げた表でも、直後1分足値幅平均と直後11分足値幅平均の差は5pipsしかありません。

よって、直後1分足終値が付いてから直後11分足終値が付くまでの10分間に、それらの差3〜5pips以上が狙えそうなタイミングを狙うことになります。3〜5pips以上狙えそうなタイミングで3〜5pipsしか狙わなければ、当然、勝率は高まります。

【2.3 回数反応分析】

本項では比較対象同士の大小関係や方向一致した回数だけに注目します。

指標一致性分析 は、各差異と各ローソク足の方向一致率を調べています。また、 反応一致性分析 は、先に形成されたローソク足と後で形成されるローソク足の方向一致率を調べています。

それぞれの関係を調べることによって、先にわかることが後で起きることを示唆していないかがわかります。

事前差異・事後差異・実態差異の偏りは、自然なばらつき範囲内です。また、各ローソク足の陰線率・陽線率には、極端な偏りがありません。

直前1分足は事前差異との方向一致率が27%(不一致率73%)です。そして、事後差異と直後1分足の方向一致率は93%にも達し、 本指標が結果の良し悪しに極めて素直に反応 していたことがわかります。

事後差異・実態差異と直後1分足・直後11分足の方向一致率は、いずれも高い方向一致率を示しています。その結果、直後1分足と直後11分足の方向一致率も84%と、非常に高い数値となっています。

次に、 反応性分析 は、指標発表時点と発表から1分経過時点から見て、同じ方向に反応を伸ばし続けていたかを調べています。

前述の通り、直後1分足と直後11分足との方向一致率は84%です。この84%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことが70%です。指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、 指標発表後に反応方向を確認したら、追撃は早期開始 です。

けれども、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは全体で55%まで下がっています。よって、早期追撃で得たポジションは、指標発表から1分を過ぎたら利確の機会を早めに探った方が良さそうです。 再追撃を行うなら、ポジションを長持ちするより、短期利確を繰り返す 方が良さそうです。

【2.4 反応分析結論】

- 指標発表後は、ざっくり事後差異判別式の解が0.1毎に直後1分足終値が1.1pipsずつ大きくなっていきます。そして、直後1分足終値に対して直後11分足は、平均的に16%反応を伸ばします。

過去の実績から言えば、これらの関係の誤差は小さいことがわかっています(誤差が大きいことは滅多にありません)。 - 毎回の発表毎の誤差や方向はわからないものの、ざっくりと目安を得ておくには、過去1年毎の直後1分足値幅や直後11分足値幅の平均値は、直前10-1分足値幅の平均値に対し、各1.5倍・2倍となっています。

このことは、以前から本指標発表後の反応の大きさが、直前10-1分足値幅で示唆されていた、ということです。 - 直後1分足と直後11分足の方向一致率が非常に高く、その方向一致時に直後1分足跳幅を超えて直後11分足跳幅が反応を伸ばす確率が高いことがわかっています。

初期反応方向への早期追撃開始や、初期反応からの戻しを狙って初期反応方向への追撃を積極的に行いやすい、という特徴があります。

?V. 取引方針

以下に過去の直前10-1分足・直前1分足・直後1分足・直後11分足の 始値基準ローソク足 を示します。ここまでの分析結論に基づき、各ローソク足での取引方針を定めます。

【3.1 直前10-1分足】

下図は直前10-1分足の始値基準ローソク足です。

直前10-1分足は、過去平均順跳幅が13pips、同値幅は9pipsです。そんじょそこらの指標発表直後より大きく動くので、不用意にポジションをもつべきではありません。過去の陽線率は59%、事前差異との方向一致率は59%で、 どちらに反応するかに決め手はありません 。

ここで、 禁止注意事例 を紹介しておきます。

例えば、直前10-1分足が陰線側に10pips以上動いた事例だけを、上図でご覧ください。そうした事例は過去11回ありました(頻度24%)。この期間に一方向に10pipsも動いたら、その時点からの追撃なんて普通やりません。つい逆張りしたくなるものです。

けれども、この11回のうち、そのまま陰線側に15pips以上伸びた事例は7回(事例発生率64%)で、その7回の下跳幅平均は24pipsです。陰線側への跳ねが10pipsに達しても逆張りをしてはならない、ということがわかります。

陽線側に跳ねたときの同様事例の数値も同じようなものです。要するに、ここに挙げた数値は この期間に逆張りでpipsを稼ぐことの難しさ を示唆しています。動きの早い跳びが一方向に進んだ瞬間から次に戻す瞬間以外に、逆張りでの勝負は勝ちにくいのです。そんな瞬間を見極める難しさに加え、そんな動きの早い跳びが一方向に進んだ瞬間から次に戻す瞬間は、約定が難しいかスリップが大きくなりがちです。

かと言って、10pipsに達したのを見てから追撃するにも、同様に約定が難しいかスリップが大きくなりがちです。

そんな危ない橋を渡らなくても、本指標は発表後の追撃が行いやすいのです。これら数字に基づき、指標発表前後の取引に馴れていなければ、危ない勝負は避けた方がしない方が良いでしょう。

また、直前10-1分足が陽線であれ陰線であれ、跳幅が20pips以上だったことは過去9回(頻度20%)あります。この9回の直前10-1分足と直後1分足の方向は、3回が同じで5回が逆で1回が同値終了です。つまり、 直前10-1分足が半年に一度しかないほど大きく跳ねても、それは直後1分足の方向を示唆している訳ではありません 。

本指標の直前10-1分足は、他の多くの経済指標の発表直後数分と同じかそれ以上に動くのです。けれども、指標発表後と違って、動きの基準となる指標結果は未明です。その結果、どちらにどれだけ動くかに一貫した傾向なんてありません。このような期間の取引は、高い勝率を長期に亘って安定して保つことに繋がりません。

だから、このブログでの主張は、この期間の取引は避けるべき、です。

【3.2 直前1分足】

下図は直前10-1分足の始値基準ローソク足です。

直前1分足の過去平均跳幅は7pips、同値幅は5pipsです。過去の陰線率は57%、事前差異との方向一致率は27%(不一致率73%)、直前10-1分足との方向一致率は34%(不一致率66%)です。

この期間は、 事前差異と直前10-1分足の方向が一致したら、その逆方向にオーダーです 。

上図をご覧ください。2017年中盤頃からは、ヒゲを残して戻したことが多くなっています。利確/損切の目安は4pips程度を狙い、遅くとも発表10秒前には決済しておきましょう。

直前1分足が10pips以上跳ねたことは、2016年10月集計分発表以降ありません。あまり欲張らない方が良いでしょう。

【3.3 直後1分足】

直後1分足の過去の始値基準ローソク足を下図に示します。

直後1分足の過去平均跳幅は20pips、同値幅は15pipsです。直近の反応は、過去平均の半分程度しかなく、その点には注意が必要です。

上図から、騙しの逆ヒゲ発生頻度が少ないことは幸いです。また、事後差異との方向一致率は93%と極めて素直に反応する特徴があります。事前差異や直前10-1分足や直前1分足の方向は、いずれも直後1分足の反応方向との一致率が50%付近で、事前に反応方向を示唆していません。

これらのことから、本指標は追撃で稼ぐ指標だと言えます。

直後1分足と直後11分足との方向一致率は84%です。そして、その84%の方向一致時に、直後1分足跳幅を直後11分足跳幅が超えたことは70%となっています。 指標発表直後の方向一致率が高く、発表から1分を過ぎても反応を伸ばす確率が高い以上、反応方向を確認したら早期追撃開始 です。

早期追撃開始で高値掴み/安値掴みをするリスクが生じる点への備えは、ポジションをいつもの半分程度にしておき、指標発表から1分以内の戻しがあれば1回だけならナンピンすれば良いでしょう。

但し、発表から1分経過後に、直後11分足値幅が直後1分足値幅を超えたことは55%となっています。 追撃はポジションの長持ちを避けて、短期利確の繰り返しで行う方が良い でしょう。

【3.4 直後11分足】

直後11分足の過去の始値基準ローソク足を下図に示します。

直後11分足跳幅は直後1分足値幅より過去平均で13pips大きくなっています。けれども、直後11分足は跳幅と値幅の差が8pips(戻り比率28%)あります。 一方向に反応を伸ばしがちとは言え、安易にポジションの長持ちは避けた方が良い でしょう。

上下動を利用して短期追撃を重ねて稼ぎましょう。

指標発表から1分を過ぎてからの再追撃は、利幅4pips程度が狙えるときの短期繰り返し です。

計算上は、直後1分足終値よりも直後11分足終値は16%程度なので、4pipsを狙うためには直後1分足終値が25pipsが必要です。そんなに直後1分足終値が大きかったことは、過去6回(頻度14%)しかありません。短期で狙えるときしか、現実的ではありません。

4pips程度という目安は、多くのFX会社のGBPJPYスプレッドが1pips程度だからです。スプレッドの4倍の利幅を狙う場合の SL解消勝率 は63%です。2勝1敗ペースでぎりぎりSL解消勝率が上回ることになります。

【3.5 取引方針結論】

- 直前1分足は、事前差異と直前10-1分足の方向が一致したら、その逆方向にオーダーです。利確/損切の目安は4pips程度を狙い、遅くとも発表10秒前には決済しておきましょう。

- 指標発表直後は、反応方向を確認したら早期に追撃を開始し、発表から1分を過ぎたら利確の機会を窺います。

早期追撃開始で高値掴み/安値掴みをするリスクが生じる点への備えは、ポジションをいつもの半分程度にしておき、指標発表から1分以内の戻しがあれば1回だけならナンピンしても良いでしょう。 - 指標発表から1分を過ぎたら、利幅4pips程度が狙えるときに短期再追撃の繰り返しです。それ未満の動きが期待できないときも勝てれば良いものの、時間効率が悪いスキャル癖がつくことを恐れます。

?W. 過去成績

取引成績は、この分析に記載方針に沿って実際に取引を行った結果だけを纏めています。実際に取引した結果以外は、例え事前方針が妥当だったとしてもここには含みません。また、事前方針に挙げていない取引(方針外取引)の成績は含めません。

実際の取引は、例え結果的に陽線だったとしても終値1秒前まで長い陰線側へのヒゲをずっと形成していたりします。そういった場合、事前のその期間の取引方針がロングが正解かショートが正解かわかりません。実際の取引で利確できたか損切せざるを得なかったかだけが公平な判定基準だと言えます。そして、方針外取引をここに含めると、事前分析の有効性が後日検証できなくなってしまいます。

取引方針の記述を、勝ちやすく・分析結果を誤解しにくく・自己裁量部分がわかるように、進歩・改善していくしかありません。記述はがんじがらめ過ぎても取引がうまくいきません。その兼ね合いが難しいので、試行錯誤しています。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

注記以上

スキャル専用口座とHPで公言している会社です。取引回数が増えるほど、キャッシュバック額も多くなります。今なら「小林芳彦あられ」のプレゼントももらえます。あられが欲しいとは思わないけれど、私は同氏のファンです。

同氏はホンモノに強いので、大きな指標発表前には取引を控えることを表明しています。確かに、かつて同氏のツイッター通りに1か月ぐらい取引したら、その間の勝率は70%ぐらいになりました。きっと、エントリーとイグジットのタイミングを私がもっとうまく捉えられたなら、この勝率は更に高くなっていたのでしょう。

会員限定の彼の解説が読めることも、この会社を薦める理由です。

経済指標発表前後以外は、彼の相場感をアテにして、エントリーとイグジットのタイミングやミスジャッジしたときの撤退(損切)のセンスを磨くというのは、練習法としてアリだと思います。

彼の解説を読んで思うのは、テクニカル指標や、個々のファンダメンタルの変化を捉えるだけではダメだということです。それらの軽重判断を反応方向や程度に結び付けて、収益期待値が高く保てないと、有益な相場観とは言えないことがよくわかります。

広告以上

2018年11月13日

英国物価統計発表前後のGBPJPY反応分析(4.1訂版)

英国物価統計の指標発表前後の反応分析には、消費者物価指数(CPI:Consumer Price Index)の

?@ 前月比

?A 前年比

?B コア前年比

を用います。

同時発表される小売物価指標(RPI:Retail Price Index)、生産者物価指数(PPI:Producer Price Index)は、分析対象に含めません。

本稿は、過去の指標結果と反応方向の関係を分析することによって、本指標発表前後のGBPJPY取引に役立つ特徴を見出すことがテーマです。

なお、この分析の調査範囲は、2015年1月集計分〜2018年9月集計分(2018年10月発表分)の45回分です。

今回の小改訂は数値・図表を最新のものに差し替えました。

結論から述べます。本指標の特徴は以下の通りです。

以下の特徴を踏まえた取引を行うか、その日の値動きが異常なら取引を止めるかがベターな選択と考えています。少なくとも過去の傾向に反した取引方法は、長い目で見ると勝率をさげてしまいがちです。

過去の傾向に基づく具体的な取引方針は?V節末尾に記載しています。

本指標に関する説明と上記結論の論拠を以下に示します。

以下、事前差異(=市場予想ー前回結果)と事後差異(=発表結果ー市場予想)と実態差異(発表結果ー前回結果)の関係を多用します。差異がプラスのとき陽線・マイナスのとき陰線と対応していれば、反応が素直だと言うことにします。

他の主要国ではCPI・RPI・PPIを別々に発表しますが、英国は同時に発表しています。

CPIは消費者の製品・サービス購入価格を指数化したものです。RPIは(ざっくり言えば)CPIに住宅費を加えた指数で、CPIよりも数値が高くなります。PPIは生産者の出荷価格を指数化したものです。そして、コア指数は価格変動の激しいエネルギー・食品・タバコ・アルコールを除いた数値を指しています。

エネルギー・食品はわかりますが、タバコ・アルコール類を除外というのが英国独特で理由がわかりません。

本指標の意義は、BOE(英中銀)の金融政策に影響を与えることだと言われています。BOEは年2%以上というインフレターゲットを設定しているためです。このターゲットとはCPI前年比のことです。がしかし、過去のBOE金融政策変更時と見比べてターゲットに対する一貫した姿勢は見出せない気がします。

例えば、2011年頃にはCPI前年比が5.2%に達しても、BOEは政策金利を変更しませんでした。当時の政策金利は0.5%でした。その後、ブリグジット投票後の2016年8月にBOEは政策金利を0.25%に下げました。このときのCPI前年比は0.6%でした。2017年11月に政策金利を0.50%に引き上げたときのCPI前年比は3.1%でした。

つまり、この間に政策変更しなかったことも政策変更したことも、インフレターゲットなんて関係なかった訳です。過去の傾向を見る限り、そんなターゲットよりも優先すべき事情に基づいてBOEは金融政策を変更しているようです。それなのに、本指標発表前後の解説記事の多くは、物価指標の良し悪しを先々の金融政策の見通しと絡めていることが多いようです。

物価が中銀政策に影響しないとは言いません。けれども、過去のBOE政策変更は、物価がインフレターゲットから逸脱した時期や程度と一貫した関係を見出せません。それでも、後記詳述する反応分析を見る限り、本指標結果が金融政策に絡むと見なして、反応方向と程度を見込んでおくことが必要です。

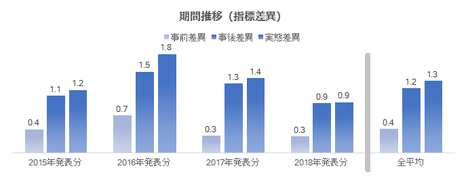

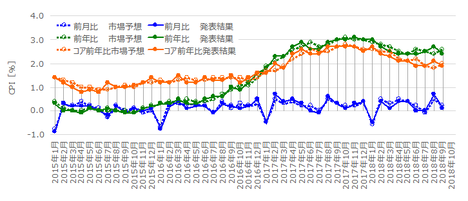

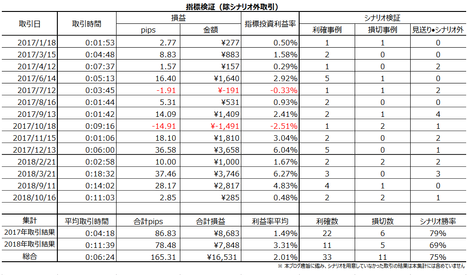

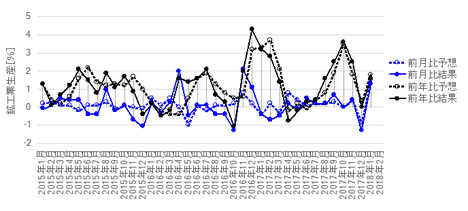

前月比・前年比・コア前年比の市場予想と発表結果の推移を下図に示します。

前月比( 青●) は毎年1月に悪化します。

前年比( 緑● )は2015年11月集計分以降プラス転換し、2018年11月集計分で+3.1%まで上昇し、その後は高い水準でやや低下しています。

コア前年比( 橙● )の上昇は、2015年6月集計分をボトムに始まり、2016年10月集計分から上昇が加速し、2017年8月集計分〜2018年1月集計分までが+2.7%のピークに達しています。

事前差異は、前年比の事前差異、という判別式を用います。

この判別式の解の符号(プラスが陽線、マイナスが陰線)と直前10-1分足の方向一致率は45%です。

次に、事後差異は、2?前月比の事後差異+1?前年比の事後差異、という判別式を用います。

この判別式の解の符号と直後1分足の方向一致率は69%です。本指標は、市場予想に対する発表結果の良し悪しにかなり素直に反応します。

そして、実態差異は、コア前年比の実態差異、という判別式を用います。

この判別式の解の符号と直後11分足の方向一致率は56%です。

RPIやPPIは、CPIが市場予想通りだったときしか反応方向に影響しないため、判別式に含みません。また、RPIやPPIがどうあれ、指標発表前後10分間の方向がどちらになるかわかりません。

RPIやPPIを判別式に含まない結果、事前差異が0でなかったことは31回(有効率67%)、事後差異が0でなかったことは35回(同78%)、実態差異が0でなかったことは34回(有効率76%)です。

下図はEURGBPの月足終値の推移です。

大きな上下動でEURGBPとCPI前年比は似ているにせよ、毎月の上下動となると両者は違います。特に最近は、月足終値で見る限りほぼ一定です。今は多少のGBP高やGBP安がCPIの上下動と一致するはずありません。

分析は、反応程度の大きさだけを取り上げる方法と、反応方向だけを取り上げる方法と、指標発表後の程度や方向を示唆する予兆がないか、について行います。

過去の 4本足チャート の各ローソク足平均値とその分布を下表に纏めておきます。

指標結果に最も素直に反応しがちな直後1分足順跳幅は過去平均で30pipsです。大きく反応する指標です。

順跳幅・値幅の分布を見ると、指標発表後の反応が平均値の2倍を超えることが他の指標より多いようです。

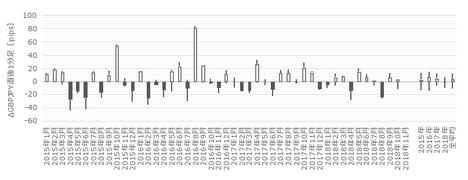

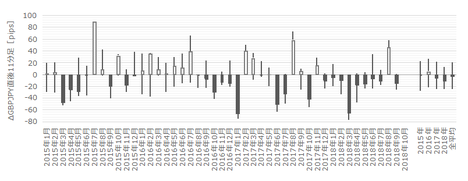

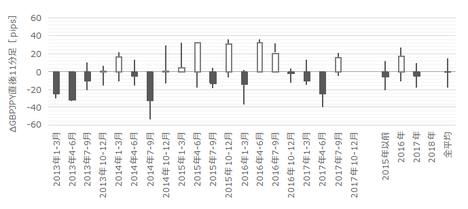

2015年以降の反応平均値の推移を下図に示します。

全体的には以前から一貫して反応が大きな指標です。2018年はほぼ過去平均と同程度の反応となっています。

一方、同じ期間の指標差異を下図に示します。

右端の全平均をご覧ください。事後差異が最も小さく、指標推移の割に市場予想の精度が高いことがわかります。

個別反応分析は、勝率よりも期待値を重視して取引するための分析です。合理的とは言えるものの、例え連敗が続いてもずっと同じやり方で取引を続ける不屈さが必須です。

多くの指標では、事後差異と直後1分足の方向一致率が高くなりがちなことがわかっています。方向一致率さえ高ければ、指標結果の良し悪しを事前に分析する意義がありますが、そうでなければ事前に指標結果の良し悪しを分析しても、取引を行う上で役に立ちません。

また、事後差異の大きさと直後1分足値幅が比例的(相関が強い)になる指標は限られています。相関が強いほど、指標発表後に追撃を続けるべきか逆張りに転じるべきかという判断の確度が高まります。

下図は、事後差異(横軸)と直後1分足終値(縦軸)の関係を示しています。

事後差異がいくらであれ、素直に反応しないことがあることがわかります。

次に、直後1分足終値(横軸)に対する直後11分足(縦軸)を下図に示します。

直後1分足が陽線であれ陰線であれ20pips未満のときは、反転したことも多く追撃できません。

回数反応分析は、何よりも短時間取引で勝率を重視するための分析です。程度を問題にせず、比較対象同士の大小関係や方向一致した回数だけに注目します。けれども、利確や損切のタイミングを見切れないと、分析結果を活かせないという欠点があります。

この分析には、 指標一致性分析 と 反応一致性分析 を用います。ともに、程度や平均値を問題にせず、方向が一致した回数のみを扱う分析です。

指標一致性分析は、事前差異・事後差異・実態差異といった各差異の符号(プラスが陽線に対応、マイナスが陰線に対応)が、反応方向のどれだけ一致したかを調べています。反応一致性分析は、先に形成されたローソク足と後で形成されるローソク足の方向一致率を調べています。

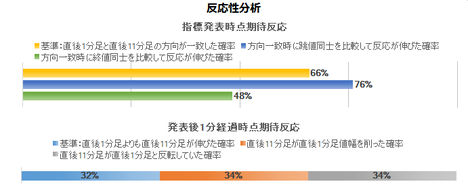

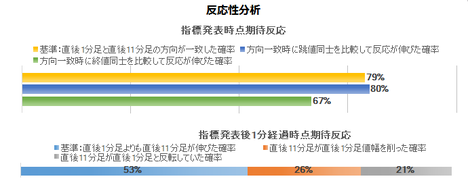

事前差異は過去プラス率が71%、と偏りがあります。直後1分足との方向一致率は71%となっており、市場予想が前回結果より良ければ陽線、悪ければ陰線になりがちです。

事後差異と直後1分足の方向一致率は69%で、発表結果の市場予想に対する良し悪しに素直に反応しがちです。

直前10-1分足は過去陽線率が68%、直前1分足は過去陰線率が74%、と偏りがあります。

直後1分足と直後11分足の方向一致率が66%で、あまり高い数字ではありません。

次に、 反応性分析 を用いて、過去発表後に反応を伸ばしたか否かを調べています。直後1分足と直後11分足の跳幅同士・値幅同士を比べます。この分析も、どの程度反応を伸ばしたかを問題にせず、反応を伸ばした回数だけを取り上げています。

直後1分足と直後11分足の方向一致率は66%です。この66%の方向一致時に、直後11分足跳幅が直後1分足跳幅を超えて反応を伸ばしたことは76%です。

方向一致率が高く、反応を伸ばしているのだから、初期反応方向を確認したら早期追撃開始 です。

直後1分足と直後11分足の終値同士を比べると、指標発表から1分が経過してその後も反応を伸ばしたことは32%です。むしろ、指標発表から1分経過すると、直後1分足の値幅を削ったり反転したことの方が多く、逆張りの方が良さそうです。

以下に過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示し、それぞれの期間の取引方針を纏めておきます。

下図は直前10-1分足の始値基準ローソク足です。

直前10-1分足は、過去平均跳幅が13pips、過去平均値幅が8pipsです。跳幅が13pipsということは他の平均的な指標発表直後の反応と同程度が動きます。安易にポジションを持つべきではありません。

直後10-1分足の方向は過去陽線率が68%に達しています。けれども、2018年に入ってからは陽線が4回、陰線が5回となっています。いま、過去陽線率はアテにできません。

次に、下図は直前1分足の始値基準ローソク足です。

直前1分足の過去平均跳幅は9pips、過去平均値幅は6pipsです。陽線側に3〜6pipsの逆ヒゲを形成することが多いようです。

直前1分足の方向は過去陰線率が74%です。

指標発表の1・2分前に陽線側に3pips以上跳ねたらショートをオーダーし、3〜6pipsを利確/損切の目安にしておけば、年間を通して負けることはないでしょう 。

注意すべきことは、そのまま発表時刻を跨がないことです。直前1分足と直後1分足の方向一致率は48%で、指標発表直後の反応の大きさを考えたら、アテに出来る確率ではありません。

そして、下図は直後1分足の始値基準ローソク足です。

直後1分足は過去平均跳幅が30pips、同値幅は20pipsです。平均的なヒゲの長さが10pipsにも達しており、追撃開始のタイミングには気を付けないと戻しでやられます。

直後1分足は事前差異との方向一致率が71%です。 指標発表直前に事前差異と同じ方向にポジションを取り、指標発表直後の跳ねで利確/損切 です。利確/損切の目安は、20pips前後にしておけば良いでしょう。

また、 直前10-1分足が20pips以上跳ねたときに直後1分足が同方向に反応したことは71%、直前1分足が10pips以上跳ねたときにその逆方向に直後1分足は反応したことが62% です。但し、いずれもまだ事例数が少ないため、あまり推奨できません。

積極的に追撃するには、直後1分足と直後11分足との方向一致率は66%で、あまりアテに出来ない数字です(それでもほぼ3回に2回が同方向です)。その66%の方向一致時に直後11分足跳幅が直後1分足跳幅を超えたことは76%です。指標発表直後の初期反応方向を見てから追撃するには少し微妙な数字ですが、指標発表から1・2分程度なら追撃しても良いでしょう。

追撃は、初期反応が16pips以下のとき開始して、10〜15pips程度を利確の目安とし、10pipsを損切を目安にしておくと良いでしょう 。但し、このポジションは指標発表から1分を過ぎて長く持ちたくありません。

最後に、直後11分足の始値基準ローソク足を下図に示します。

直後11分足の過去平均跳幅は37pips、値幅のそれは22pipsです。平均的なヒゲの長さが15pipsもあることを踏まえると、上手く上下動に乗ることが大切です。

指標発表から1分を過ぎると、直後1分足終値を超えて直後11分足終値が反応を伸ばしていたことは32%(3回に1回)しかありません。逆に言えば、 直後1分足跳幅のピーク付近(30pips付近)か、直後1分足終値が付いてから直後1分足終値を超えて反応を伸ばしているときに逆張り した方が勝率が稼げそうです。

但し、逆張りは短時間取引が基本で、それだけに利確・損切の目安も小さく見込んでおきましょう。利確・損切ともに5pips程度と見込んでおきましょう。

本指標の特徴は以下の通りです。

これら特徴を踏まえた取引を行うか、その日の値動きが異常なら取引を止めるかがベターな選択と考えています。少なくとも過去の傾向に反した取引方法は、長い目で見ると勝率をさげてしまいがちです。

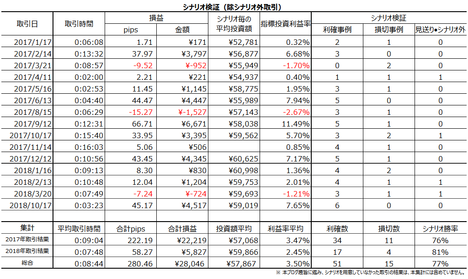

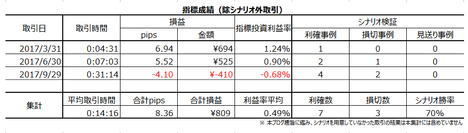

下表は、適宜、最新のものに差替えを行っていきます。

取引成績は、この分析に記載方針に沿って実際に取引を行った結果だけを纏めています。実際に取引した結果以外は、例え事前方針が妥当だったとしてもここには含みません。また、事前方針に挙げていない取引(方針外取引)の成績は、この表には含めていません。

実際の取引は、例え結果的に陽線だったとしても終値1秒前まで長い陰線側へのヒゲをずっと形成していたりします。そういった場合、事前のその期間の取引方針がロングが正解かショートが正解か、わかりません。実際の取引で利確できたか損切せざるを得なかったかだけが公平な判定基準だと言えます。そして、方針外取引をここに含めると、事前分析の有効性が後日検証できなくなってしまいます。

取引方針の記述を、勝ちやすく・分析結果を誤解しにくく・自己裁量部分がわかるように、進歩・改善していくしかありません。記述はがんじがらめ過ぎても取引がうまくいきません。その兼ね合いが難しいので、試行錯誤しています。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

有名なFX会社ですが、スプレッドは新興FX会社に引けを取らない最狭水準です。

口座開設時のキャッシュバックだけでなく、取引量に応じたキャッシュバックや食品プレゼントがある点が特徴です。

?@ 前月比

?A 前年比

?B コア前年比

を用います。

同時発表される小売物価指標(RPI:Retail Price Index)、生産者物価指数(PPI:Producer Price Index)は、分析対象に含めません。

本稿は、過去の指標結果と反応方向の関係を分析することによって、本指標発表前後のGBPJPY取引に役立つ特徴を見出すことがテーマです。

なお、この分析の調査範囲は、2015年1月集計分〜2018年9月集計分(2018年10月発表分)の45回分です。

今回の小改訂は数値・図表を最新のものに差し替えました。

ーーー$€¥£A$ーーー

結論から述べます。本指標の特徴は以下の通りです。

以下の特徴を踏まえた取引を行うか、その日の値動きが異常なら取引を止めるかがベターな選択と考えています。少なくとも過去の傾向に反した取引方法は、長い目で見ると勝率をさげてしまいがちです。

- 他の主要国ではCPI・RPI・PPIを別々に発表しますが、英国は同時に発表しています。指標発表後の反応方向は、CPI前月比>CPI前年比、の順に、市場予想との差異の大きさと方向の影響を受けます。

- RPIやPPIは、CPIが市場予想通りだったときしか反応方向に影響しません。また、RPIやPPIがどうあれ、指標発表前後10分間の方向がどちらになるかわかりません。

その結果、3回に1回〜4回に1回程度は、前回結果・市場予想・発表結果と無関係な取引となってしまいます。 - 指標発表前から大きく反応しがちで、指標発表後は以前から安定して反応が大きい指標です。指標発表直後1分足の跳ねは16〜45pipsの間に過去71%が収まり、直後11分足値幅は22pips以下に過去62%が収まっています。

過去の傾向に基づく具体的な取引方針は?V節末尾に記載しています。

本指標に関する説明と上記結論の論拠を以下に示します。

?T.指標分析

以下、事前差異(=市場予想ー前回結果)と事後差異(=発表結果ー市場予想)と実態差異(発表結果ー前回結果)の関係を多用します。差異がプラスのとき陽線・マイナスのとき陰線と対応していれば、反応が素直だと言うことにします。

【1.1 指標概要】

他の主要国ではCPI・RPI・PPIを別々に発表しますが、英国は同時に発表しています。

CPIは消費者の製品・サービス購入価格を指数化したものです。RPIは(ざっくり言えば)CPIに住宅費を加えた指数で、CPIよりも数値が高くなります。PPIは生産者の出荷価格を指数化したものです。そして、コア指数は価格変動の激しいエネルギー・食品・タバコ・アルコールを除いた数値を指しています。

エネルギー・食品はわかりますが、タバコ・アルコール類を除外というのが英国独特で理由がわかりません。

本指標の意義は、BOE(英中銀)の金融政策に影響を与えることだと言われています。BOEは年2%以上というインフレターゲットを設定しているためです。このターゲットとはCPI前年比のことです。がしかし、過去のBOE金融政策変更時と見比べてターゲットに対する一貫した姿勢は見出せない気がします。

例えば、2011年頃にはCPI前年比が5.2%に達しても、BOEは政策金利を変更しませんでした。当時の政策金利は0.5%でした。その後、ブリグジット投票後の2016年8月にBOEは政策金利を0.25%に下げました。このときのCPI前年比は0.6%でした。2017年11月に政策金利を0.50%に引き上げたときのCPI前年比は3.1%でした。

つまり、この間に政策変更しなかったことも政策変更したことも、インフレターゲットなんて関係なかった訳です。過去の傾向を見る限り、そんなターゲットよりも優先すべき事情に基づいてBOEは金融政策を変更しているようです。それなのに、本指標発表前後の解説記事の多くは、物価指標の良し悪しを先々の金融政策の見通しと絡めていることが多いようです。

物価が中銀政策に影響しないとは言いません。けれども、過去のBOE政策変更は、物価がインフレターゲットから逸脱した時期や程度と一貫した関係を見出せません。それでも、後記詳述する反応分析を見る限り、本指標結果が金融政策に絡むと見なして、反応方向と程度を見込んでおくことが必要です。

【1.2 指標推移】

前月比・前年比・コア前年比の市場予想と発表結果の推移を下図に示します。

前月比( 青●) は毎年1月に悪化します。

前年比( 緑● )は2015年11月集計分以降プラス転換し、2018年11月集計分で+3.1%まで上昇し、その後は高い水準でやや低下しています。

コア前年比( 橙● )の上昇は、2015年6月集計分をボトムに始まり、2016年10月集計分から上昇が加速し、2017年8月集計分〜2018年1月集計分までが+2.7%のピークに達しています。

【1.3 指標結果良否判定方法】

事前差異は、前年比の事前差異、という判別式を用います。

この判別式の解の符号(プラスが陽線、マイナスが陰線)と直前10-1分足の方向一致率は45%です。

次に、事後差異は、2?前月比の事後差異+1?前年比の事後差異、という判別式を用います。

この判別式の解の符号と直後1分足の方向一致率は69%です。本指標は、市場予想に対する発表結果の良し悪しにかなり素直に反応します。

そして、実態差異は、コア前年比の実態差異、という判別式を用います。

この判別式の解の符号と直後11分足の方向一致率は56%です。

RPIやPPIは、CPIが市場予想通りだったときしか反応方向に影響しないため、判別式に含みません。また、RPIやPPIがどうあれ、指標発表前後10分間の方向がどちらになるかわかりません。

RPIやPPIを判別式に含まない結果、事前差異が0でなかったことは31回(有効率67%)、事後差異が0でなかったことは35回(同78%)、実態差異が0でなかったことは34回(有効率76%)です。

【1.4 指標一致性分析】

下図はEURGBPの月足終値の推移です。

大きな上下動でEURGBPとCPI前年比は似ているにせよ、毎月の上下動となると両者は違います。特に最近は、月足終値で見る限りほぼ一定です。今は多少のGBP高やGBP安がCPIの上下動と一致するはずありません。

?U.反応分析

分析は、反応程度の大きさだけを取り上げる方法と、反応方向だけを取り上げる方法と、指標発表後の程度や方向を示唆する予兆がないか、について行います。

【2.1 反応概要】

過去の 4本足チャート の各ローソク足平均値とその分布を下表に纏めておきます。

指標結果に最も素直に反応しがちな直後1分足順跳幅は過去平均で30pipsです。大きく反応する指標です。

順跳幅・値幅の分布を見ると、指標発表後の反応が平均値の2倍を超えることが他の指標より多いようです。

【2.2 期間推移】

2015年以降の反応平均値の推移を下図に示します。

全体的には以前から一貫して反応が大きな指標です。2018年はほぼ過去平均と同程度の反応となっています。

一方、同じ期間の指標差異を下図に示します。

右端の全平均をご覧ください。事後差異が最も小さく、指標推移の割に市場予想の精度が高いことがわかります。

【2.3 個別反応分析】

個別反応分析は、勝率よりも期待値を重視して取引するための分析です。合理的とは言えるものの、例え連敗が続いてもずっと同じやり方で取引を続ける不屈さが必須です。

多くの指標では、事後差異と直後1分足の方向一致率が高くなりがちなことがわかっています。方向一致率さえ高ければ、指標結果の良し悪しを事前に分析する意義がありますが、そうでなければ事前に指標結果の良し悪しを分析しても、取引を行う上で役に立ちません。

また、事後差異の大きさと直後1分足値幅が比例的(相関が強い)になる指標は限られています。相関が強いほど、指標発表後に追撃を続けるべきか逆張りに転じるべきかという判断の確度が高まります。

下図は、事後差異(横軸)と直後1分足終値(縦軸)の関係を示しています。

事後差異がいくらであれ、素直に反応しないことがあることがわかります。

次に、直後1分足終値(横軸)に対する直後11分足(縦軸)を下図に示します。

直後1分足が陽線であれ陰線であれ20pips未満のときは、反転したことも多く追撃できません。

【2.4 回数反応分析】

回数反応分析は、何よりも短時間取引で勝率を重視するための分析です。程度を問題にせず、比較対象同士の大小関係や方向一致した回数だけに注目します。けれども、利確や損切のタイミングを見切れないと、分析結果を活かせないという欠点があります。

この分析には、 指標一致性分析 と 反応一致性分析 を用います。ともに、程度や平均値を問題にせず、方向が一致した回数のみを扱う分析です。

指標一致性分析は、事前差異・事後差異・実態差異といった各差異の符号(プラスが陽線に対応、マイナスが陰線に対応)が、反応方向のどれだけ一致したかを調べています。反応一致性分析は、先に形成されたローソク足と後で形成されるローソク足の方向一致率を調べています。

事前差異は過去プラス率が71%、と偏りがあります。直後1分足との方向一致率は71%となっており、市場予想が前回結果より良ければ陽線、悪ければ陰線になりがちです。

事後差異と直後1分足の方向一致率は69%で、発表結果の市場予想に対する良し悪しに素直に反応しがちです。

直前10-1分足は過去陽線率が68%、直前1分足は過去陰線率が74%、と偏りがあります。

直後1分足と直後11分足の方向一致率が66%で、あまり高い数字ではありません。

次に、 反応性分析 を用いて、過去発表後に反応を伸ばしたか否かを調べています。直後1分足と直後11分足の跳幅同士・値幅同士を比べます。この分析も、どの程度反応を伸ばしたかを問題にせず、反応を伸ばした回数だけを取り上げています。

直後1分足と直後11分足の方向一致率は66%です。この66%の方向一致時に、直後11分足跳幅が直後1分足跳幅を超えて反応を伸ばしたことは76%です。

方向一致率が高く、反応を伸ばしているのだから、初期反応方向を確認したら早期追撃開始 です。

直後1分足と直後11分足の終値同士を比べると、指標発表から1分が経過してその後も反応を伸ばしたことは32%です。むしろ、指標発表から1分経過すると、直後1分足の値幅を削ったり反転したことの方が多く、逆張りの方が良さそうです。

【2.5 分析結論】

- 反応は以前から大きいものの、事後差異の大きさとの相関はあまり見受けられません。単に反応が大きいとしか言えません。

- 反応方向は全体的に素直なものの、事後差異の大小に関わりなく素直に反応しないことがあります。

- 指標発表から1分を過ぎると、そのまま反応を伸ばすことより、直後1分足の値幅を削ったり反転することが多いようです。直後1分足が20pips未満のときは特にそうです。

?V.取引方針

以下に過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示し、それぞれの期間の取引方針を纏めておきます。

【3.1 直前10-1分足】

下図は直前10-1分足の始値基準ローソク足です。

直前10-1分足は、過去平均跳幅が13pips、過去平均値幅が8pipsです。跳幅が13pipsということは他の平均的な指標発表直後の反応と同程度が動きます。安易にポジションを持つべきではありません。

直後10-1分足の方向は過去陽線率が68%に達しています。けれども、2018年に入ってからは陽線が4回、陰線が5回となっています。いま、過去陽線率はアテにできません。

【3.2 直前1分足】

次に、下図は直前1分足の始値基準ローソク足です。

直前1分足の過去平均跳幅は9pips、過去平均値幅は6pipsです。陽線側に3〜6pipsの逆ヒゲを形成することが多いようです。

直前1分足の方向は過去陰線率が74%です。

指標発表の1・2分前に陽線側に3pips以上跳ねたらショートをオーダーし、3〜6pipsを利確/損切の目安にしておけば、年間を通して負けることはないでしょう 。

注意すべきことは、そのまま発表時刻を跨がないことです。直前1分足と直後1分足の方向一致率は48%で、指標発表直後の反応の大きさを考えたら、アテに出来る確率ではありません。

【3.3 直後1分足】

そして、下図は直後1分足の始値基準ローソク足です。

直後1分足は過去平均跳幅が30pips、同値幅は20pipsです。平均的なヒゲの長さが10pipsにも達しており、追撃開始のタイミングには気を付けないと戻しでやられます。

直後1分足は事前差異との方向一致率が71%です。 指標発表直前に事前差異と同じ方向にポジションを取り、指標発表直後の跳ねで利確/損切 です。利確/損切の目安は、20pips前後にしておけば良いでしょう。

また、 直前10-1分足が20pips以上跳ねたときに直後1分足が同方向に反応したことは71%、直前1分足が10pips以上跳ねたときにその逆方向に直後1分足は反応したことが62% です。但し、いずれもまだ事例数が少ないため、あまり推奨できません。

積極的に追撃するには、直後1分足と直後11分足との方向一致率は66%で、あまりアテに出来ない数字です(それでもほぼ3回に2回が同方向です)。その66%の方向一致時に直後11分足跳幅が直後1分足跳幅を超えたことは76%です。指標発表直後の初期反応方向を見てから追撃するには少し微妙な数字ですが、指標発表から1・2分程度なら追撃しても良いでしょう。

追撃は、初期反応が16pips以下のとき開始して、10〜15pips程度を利確の目安とし、10pipsを損切を目安にしておくと良いでしょう 。但し、このポジションは指標発表から1分を過ぎて長く持ちたくありません。

【3.4 直後11分足】

最後に、直後11分足の始値基準ローソク足を下図に示します。

直後11分足の過去平均跳幅は37pips、値幅のそれは22pipsです。平均的なヒゲの長さが15pipsもあることを踏まえると、上手く上下動に乗ることが大切です。

指標発表から1分を過ぎると、直後1分足終値を超えて直後11分足終値が反応を伸ばしていたことは32%(3回に1回)しかありません。逆に言えば、 直後1分足跳幅のピーク付近(30pips付近)か、直後1分足終値が付いてから直後1分足終値を超えて反応を伸ばしているときに逆張り した方が勝率が稼げそうです。

但し、逆張りは短時間取引が基本で、それだけに利確・損切の目安も小さく見込んでおきましょう。利確・損切ともに5pips程度と見込んでおきましょう。

【3.5 方針結論】

- 直前1分足は、指標発表の1・2分前に陽線側に3pips以上跳ねたらショートをオーダーし、3〜6pipsを利確/損切の目安にします。

- 指標発表直前に事前差異と同じ方向にポジションを取り、指標発表直後の跳ねで利確/損切です。指標発表直後の跳ねで利確/損切です。

- それとは別に、直前10-1分足が20pips以上跳ねたときは指標発表発表直前に同じ方向にポジションをオーダーします。指標発表直後の跳ねで利確/損切です。

- 追撃は、初期反応が16pips以下のとき開始して、10〜15pips程度を利確の目安とし、10pipsを損切を目安にしておくと良いでしょう。但し、このポジションは指標発表から1分を過ぎて長く持ちたくありません。

- 直後1分足跳幅のピーク付近(30pips付近)か、直後1分足終値が付いてから直後1分足終値を超えて反応を伸ばしているときは、逆張りした方が勝率が稼げそうです。但し、逆張りは短時間取引が基本で、それだけに利確・損切の目安も小さく見込んでおきましょう。利確・損切ともに5pips程度と見込んでおきましょう。

?W. 分析結論

本指標の特徴は以下の通りです。

これら特徴を踏まえた取引を行うか、その日の値動きが異常なら取引を止めるかがベターな選択と考えています。少なくとも過去の傾向に反した取引方法は、長い目で見ると勝率をさげてしまいがちです。

- 他の主要国ではCPI・RPI・PPIを別々に発表しますが、英国は同時に発表しています。指標発表後の反応方向は、CPI前月比>CPI前年比、の順に、市場予想との差異の大きさと方向の影響を受けます。

- RPIやPPIは、CPIが市場予想通りだったときしか反応方向に影響しません。また、RPIやPPIがどうあれ、指標発表前後10分間の方向がどちらになるかわかりません。

その結果、3回に1回〜4回に1回程度は、前回結果・市場予想・発表結果と無関係な取引となってしまいます。 - 指標発表前から大きく反応しがちで、指標発表後は以前から安定して反応が大きい指標です。指標発表直後1分足の跳ねは16〜45pipsの間に過去71%が収まり、直後11分足値幅は22pips以下に過去62%が収まっています。

?X. 過去成績

下表は、適宜、最新のものに差替えを行っていきます。

取引成績は、この分析に記載方針に沿って実際に取引を行った結果だけを纏めています。実際に取引した結果以外は、例え事前方針が妥当だったとしてもここには含みません。また、事前方針に挙げていない取引(方針外取引)の成績は、この表には含めていません。

実際の取引は、例え結果的に陽線だったとしても終値1秒前まで長い陰線側へのヒゲをずっと形成していたりします。そういった場合、事前のその期間の取引方針がロングが正解かショートが正解か、わかりません。実際の取引で利確できたか損切せざるを得なかったかだけが公平な判定基準だと言えます。そして、方針外取引をここに含めると、事前分析の有効性が後日検証できなくなってしまいます。

取引方針の記述を、勝ちやすく・分析結果を誤解しにくく・自己裁量部分がわかるように、進歩・改善していくしかありません。記述はがんじがらめ過ぎても取引がうまくいきません。その兼ね合いが難しいので、試行錯誤しています。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

注記以上

有名なFX会社ですが、スプレッドは新興FX会社に引けを取らない最狭水準です。

口座開設時のキャッシュバックだけでなく、取引量に応じたキャッシュバックや食品プレゼントがある点が特徴です。

広告以上

2018年11月12日

英国雇用統計発表前後のGBPJPY反応分析(5訂版)

英国雇用統計の指標発表前後の反応分析には、

?@ ボーナスを含む平均所得前年比

(以下「平均所得」と略記)

?A ILO方式集計失業率(以下「失業率」と略記))

を用います。求職者給付受給者数 の対前月増減(以下「受給者数増減」と略記)は用いません。

本稿は、過去の指標結果と反応方向の関係を分析することによって、本指標発表前後のGBPJPY取引に役立つ特徴を見出すことがテーマです。

なお、この分析の調査範囲は2014年12月集計分〜2018年9月集計分(同年10月発表分)の45回分です。

今改訂では判別式を変更しました。

結論から述べます。本指標の特徴は以下の通りです。

以下の特徴を踏まえた取引を行うか、その日の値動きが異常なら取引を止めるかがベターな選択と考えています。少なくとも過去の傾向に反した取引方法は、長い目で見ると勝率をさげてしまいがちです。

過去の傾向に基づく具体的な取引方針は?V節末尾に記載しています。

本指標に関する説明と上記結論の論拠を以下に示します。

以下、事前差異(=市場予想ー前回結果)と事後差異(=発表結果ー市場予想)と実態差異(発表結果ー前回結果)の関係を多用します。差異がプラスのとき陽線・マイナスのとき陰線と対応していれば、反応が素直だと言うことにします。

日欧を除く主要国では、雇用統計発表直後の反応が他の指標発表時よりも大きくなる傾向があります。

主要国中銀の多くは、法的ミッションとして雇用の最大化が課されています。そのため、雇用者数(あるいは失業保険申請件数)と失業率が発表される雇用統計は、中銀政策に直結する指標と位置付けられ、反応も大きくなりがちです。

けれども、ここ数年は雇用統計が別の側面を持ち始めました。被雇用者の平均所得(賃金)が物価上昇を上回らないと、消費(経済成長)に繋がらないことが重視されています。その結果、雇用者数の増減は、相対的に反応方向への影響力が弱まっています。影響力がなくなったのではなく弱まったという点で、指標結果への解釈がややこしくなり、発表後のチャートの動きもややこしくなっています。

英国雇用統計でも平均所得は注目されています。

ざっくりとキリの良い数字で英国の賃上げ状況を具体的にイメージするなら、昨年の年収1200万(600万)に対して賃金が1%(2%)上昇すると、今年の月給は昨年より毎月1万円増えるということです。

なお、この水準は日本のバブル末期(1990年頃)の状態とほぼ同じです。

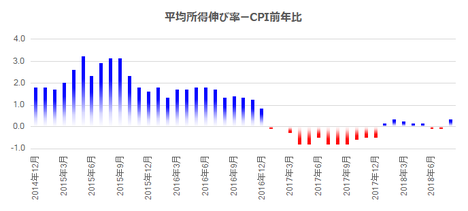

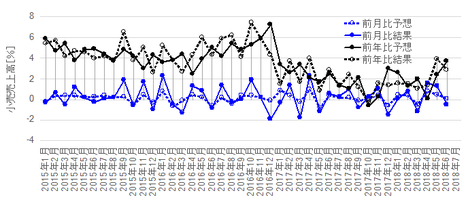

英国における平均所得と物価上昇(CPI前年比)の関係を下図に示します。縦軸は、同月集計分の家計の実質所得の伸び(=平均所得発表値ーCPI前年比発表値)を表しています。

2016年以前は家計の実質所得はプラスが続いていたものの、2017年以降はその関係が逆転しました。2018年に入ってからはプラスになったりマイナスになったり安定していません。多くの解説記事では、中長期的に実質所得減少に向かうとの予想が多いようです。

さて、実質所得の増減こそ消費の増減に繋がると見なす人が多ければ、指標発表直後の反応方向もそれに従うはずです。けれども、英国指標発表日程では、平均所得の前々月分が発表されてから、後日CPI前年比の前月分が発表されます。平均所得前々月分が発表されるときには、CPI前年比の前月分の市場予想が出始めています。チャートは既に過去の結果については織込済です。

ならば、平均所得発表時点においては、前々月集計分の平均所得事後差異(=発表結果ー市場予想)と前月集計分のCPI前年比事前差異(=市場予想ー前回結果)の差が、実質所得増減を示す最新値となるはずです。

この関係を下図に示します。

この図は、雇用統計で受給者数よりも平均所得への関心が高まった最近だけでなく、調査期間全体の直後1分足値幅の分布を示しています。

この図から、 最新の実質所得の増減が雇用統計発表直後の反応方向に以前から影響していた ことが読み取れます。受給者数増減や失業率の発表結果の良し悪しが、ここに含まれていないことがポイントです。

過去の平均所得の推移から見ていきましょう。

平均所得の市場予想と発表結果の関係は、やや市場予想後追い型の気配があります。

市場予想後追い型とは、市場予想の方が発表より先に行われているのに、市場予想と発表結果を同じグラフにプロットして後から見比べると、市場予想の方が発表結果を追いかけるようになっているような型を言います。

数えてみましょう。

計数ルールは、発表結果が前回結果より下がった/上がったときに、市場予想が発表結果以上/以下ならば1回とカウントします。発表結果と前回結果が同値の場合は計数に含めないことにします。

下図をご覧ください。市場予想が赤い「 ● 」のときが、このルールに反する(後追いしていない)ドットです。

結果は、45回のうち僅か3回しか例外(後追いとは言えない例)がありません。

本当にばっかばかしくて下らなくても、経済指標発表結果が市場予想を上回りはしない/下回りはしないを、これほど外さない予想法があるでしょうか。

何かアホらしくて、真面目に指標の勉強なんかする気が起きなくなってしまうような話です。でも構いません。FXで勝つことだけが目的であり、イギリス人の給料が物価よりも早く上がるか下がるかより、我々には優先すべきことがあるのです。

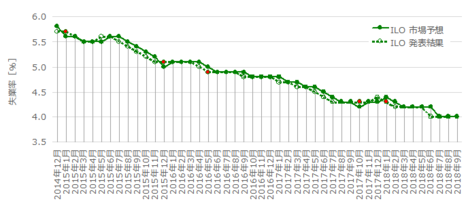

次に失業率の推移を見てみましょう。

先の平均所得のあほらしい分析と同様に、イギリス人が一人残らず失業したって関係ありません。我々にはFXで勝つという小さな小さな目的があるのです。

数えるまでもなく、 失業率の推移は市場予想先行型 です。なぜか、失業率は市場予想ほど改善/悪化しないことが多い訳です。

数えてみると、45回のうち僅か4回しか例外(先行とは言えない例)がありません。

計数ルールは、発表結果が前回結果より下がった/上がったときに、市場予想が発表結果以下/以上ならば1回とカウントします。発表結果と前回結果が同値の場合は計数に含めないことにします。

上図において、市場予想が赤い「 ● 」のときが、このルールに反する(先行していない)ドットです。

最後に、分析対象ではありませんが、受給者数増減です。

これもまた、市場予想後追い型です。

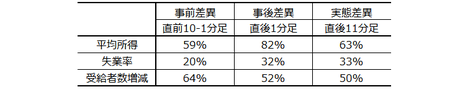

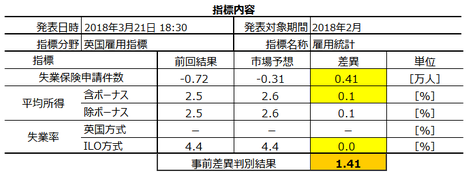

平均所得・失業率・受給者数のそれぞれについて、各差異と各ローソク足の方向一致率を求めます。下表1行1列は、平均所得について事前差異と直前10-1分足の方向一致率が過去59%だった、と読みます。

上表から、平均所得は事後差異と直後1分足の相関が高く、失業率は各差異と各ローソク足の全てに相関が高く、受給者数増減は事前差異と直前10-1分足の相関が高いことがわかります。

これらのことから、事前差異判別式は

とすると、直前10-1分足との方向一致率が20%(不一致率80%)となります。失業率の市場予想が前回結果から変化するときのみ、判別式は有効となります。

事後差異判別式は、

とします。このとき、事後差異判別式の解の符号と直後1分足は方向一致率が85%となります。

平均所得だけの判別式だと過去11回が事後差異0となります(判定不能頻度24%)。失業率も判別式に加えることで、判別式の解が0だったことは5回に減らせます(判定不能頻度11%)。

実態差異判別式は、

とします。

実態差異と直後11分足の方向一致率は58%しかなく、それなら事後差異と直後11分足の方向一致率74%の方がアテになります。

本稿では行いません。

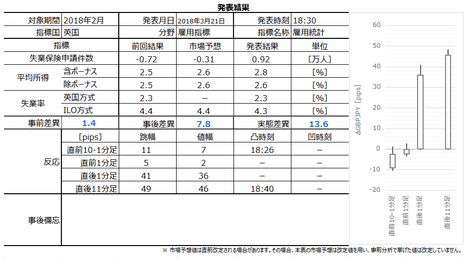

分析は、反応程度の大きさだけを取り上げる方法と、反応方向だけを取り上げる方法と、指標発表後の程度や方向を示唆する予兆がないか、について行います。

過去の 4本足チャート の各ローソク足平均値とその分布を下表に纏めておきます。

指標結果に最も素直に反応しがちな直後1分足順跳幅は過去平均で29pipsです。大きく反応する指標です。

順跳幅・値幅の分布を見ると、指標発表後の反応が平均値の2倍を超えることが他の指標より多いようです。

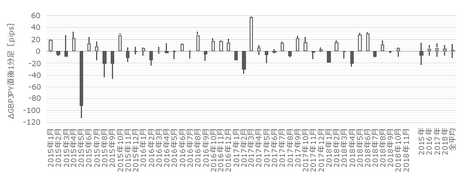

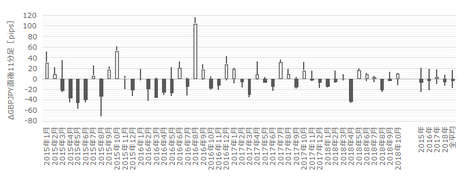

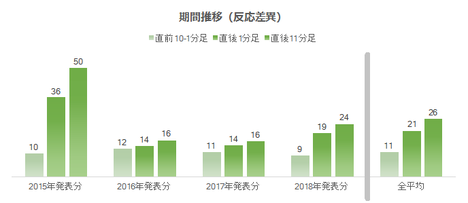

2015年以降の反応平均値の推移を下図に示します。

2015年は別格として、それ以降も安定して反応が大きい指標であることが、この図からわかります。

その2015年は、事後差異・実態差異が大きかったため反応が大きかった、と考えられます。

事前差異判別式は失業率しか扱わないため、解が0の月も多くなっています。

過去平均で事後差異0.1あたり直後1分足7pips、2018年は事後差異0.1あたり直後1分足10pipsの反応となっています。

個別反応分析は、勝率よりも期待値を重視して取引するための分析です。合理的とは言えるものの、例え連敗が続いてもずっと同じやり方で取引を続ける不屈さが必須です。

多くの指標では、事後差異と直後1分足の方向一致率が高くなりがちなことがわかっています。方向一致率さえ高ければ、指標結果の良し悪しを事前に分析する意義がありますが、そうでなければ事前に指標結果の良し悪しを分析しても、取引を行う上で役に立ちません。

また、事後差異の大きさと直後1分足値幅が比例的(相関が強い)になる指標は限られています。相関が強いほど、指標発表後に追撃を続けるべきか逆張りに転じるべきかという判断の確度が高まります。

下図は、事後差異(横軸)と直後1分足終値(縦軸)の関係を示しています。

事後差異が△0.2〜0の間は素直に陰線で反応するとは言えません。

次に、直後1分足終値(横軸)に対する直後11分足(縦軸)を下図に示します。

回帰式(赤線)の傾きは1.15で、平均的には反応を伸ばしていることがわかります。対角線(黒斜線)を見ると、直後1分足が陽線であれ陰線であれ、値幅20pips以下のときは、直後11分足が反転したり直後1分足の値幅を削ったことも多いようです。

回数反応分析は、何よりも短時間取引で勝率を重視するための分析です。程度を問題にせず、比較対象同士の大小関係や方向一致した回数だけに注目します。けれども、利確や損切のタイミングを見切れないと、分析結果を活かせないという欠点があります。

この分析には、 指標一致性分析 と 反応一致性分析 を用います。ともに、程度や平均値を問題にせず、方向が一致した回数のみを扱う分析です。

指標一致性分析は、事前差異・事後差異・実態差異といった各差異の符号(プラスが陽線に対応、マイナスが陰線に対応)が、反応方向のどれだけ一致したかを調べています。反応一致性分析は、先に形成されたローソク足と後で形成されるローソク足の方向一致率を調べています。

事前差異判別式の解は失業率しか扱っておらず、失業率は市場予想先行型のためマイナス率が100%となっています。

事後差異・実態差異判別式は、市場予想後追い型の平均所得の係数が失業率の係数より大きいため、過去プラス率・過去陽線率が高くなっています。

事前差異は直前10-1分足との方向一致率が20%(不一致率80%)です。事後差異は直後1分足・直後11分足との方向一致率が各85%・74%です。

指標発表前のローソク足方向は、指標発表直後のローソク足方向を示唆していません。

次に、 反応性分析 を用いて、過去発表後に反応を伸ばしたか否かを調べています。直後1分足と直後11分足の跳幅同士・値幅同士を比べます。この分析も、どの程度反応を伸ばしたかを問題にせず、反応を伸ばした回数だけを取り上げています。

直後1分足と直後11分足との方向一致率は82%です。指標発表直後は、暫く同じ方向に反応を伸ばすと信じるしかありません。82%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは67%です。

指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは50%です。指標発表後の反応が伸びるか伸びないかは半々なので、しつこい追撃には向いていません。

以下に過去の直前10-1分足・直前1分足・直後1分足・直後11分足の 始値基準ローソク足 を示し、それぞれの期間の取引方針を纏めておきます。

下図は直前10-1分足の始値基準ローソク足です。

直前10-1分足は、過去平均順跳幅が14pips、同値幅が11pipsです。この反応程度は、平均的な指標発表後と同程度です。指標発表前であっても、安易にポジションを取るべきではありません。

直前10-1分足は、事前差異との方向一致率が20%(不一致率80%) です。事前差異判別式は、失業率だけを扱うため、失業率の市場予想が前回結果と差があるときのみ、その差の符号と逆方向にポジションをオーダーします。利確/損切の目安は10pipsとしておけば良いでしょう。

陰線側に反応する場合は、長いヒゲが目立つので注意しましょう。

なお、直前10-1分足跳幅が20pips以上だったことは過去9回(頻度20%)あります。けれども、この9回の直前10-1分足と直後1分足の方向は一致したことが4回です(一致率44%)。つまり、直前10-1分足が大きく跳ねたからと言って、そのことが直後1分足の方向を示唆しているとは言えません。

慌ててつられないようにしましょう。

次に、下図は直前1分足の始値基準ローソク足です。

この期間の反応程度は過去平均順跳幅が7pips、同値幅が5pipsです。

過去の陰線率が64%あるものの、最近は陰線よりも陽線になることが多くなっています。

直前1分足は、事前差異との方向一致率が80% に達しています。利確/損切の目安を3pipsとし、指標発表の5秒前にはポジション解消しておきましょう。発表時刻のせいか、出先でスマホ取引だと決済に時間がかかることが多い気がします。

そして、下図は直後1分足の始値基準ローソク足です。

直後1分足は過去平均順跳幅が29pips、同値幅が21pipsです(2018年は各24pips・19pips)。

直前1分足跳幅が10pips以上だったことは過去12回(頻度27%)あります。この12回の直前1分足と直後1分足の方向は4回(33%)しか一致していません。つまり、直前1分足が大きく跳ねたときは、直後1分足は反対方向に反応しがちです。

よって、 直前1分足跳幅が10pips以上に達したら、指標発表前にそれとは逆方向にオーダーし、指標発表直後の跳ねで利確/損切 です。

がしかし、直後1分足順跳幅の過去平均は30pips近くあります。相応の覚悟はしておきましょう。反応の大きさと、抜けたら追うべき閾値が存在する指標なので、外したときの損切は必須です。

このポジションの過去実績は発生頻度27%で勝率67%です。つまり、この方法で1度負けると、それを取り返すため同じ方法で2度勝つまで6・7か月を要します。

私のように同じ方法でずっと取引しない人には、サインがあってもあまりポジション取得を勧められません。

追撃は指標発表後に短時間 が良いでしょう。既に跳ねてから追撃することになるので、あまり欲張らないことが肝心です。

直後1分足と直後11分足との方向一致率は82%です。指標発表直後は、暫く同じ方向に反応を伸ばすと信じるしかありません。82%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは67%です。がしかし、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは50%です。指標発表後の反応が伸びるか伸びないかは半々なので、しつこい追撃には向いていません。

最後に、直後11分足の始値基準ローソク足を下図に示します。

直後11分足の過去平均順跳幅は38pips、同値幅は26pipsです(2018年は各35pips・26pips)。平均的なヒゲが10pipsぐらい、という目安は覚えておきましょう。

先に注意点です。

事後差異が△0.2〜0の間は素直に陰線で反応するとは言えません。また、直後1分足が陽線であれ陰線であれ値幅20pips以下のときは、直後11分足が反転したり直後1分足の値幅を削ったことが多いようです。これらの場合、再追撃は諦めましょう。

再追撃を行うのは、事後差異がプラスか△2未満のとき、あるいは、直後1分足値幅が20pips以上のとき です。既に直後1分足が20pipsも反応してから再追撃を行うのは不安があります。でも、利確/損切の目安5pipsとすると、直後1分足値幅20pips以上で再追撃を行う方が、同20pips未満で再追撃を行うときより勝率が稼げます。

また、直後1分足跳幅が40pips以上だったことは過去11回(頻度24%)あります。

この11回の直後1分足値幅は平均40pipsで、直後11分足値幅は平均52pipsです。直後1分足跳幅が大きいときは、平均的にヒゲが短く、なるべく早く追撃に参加しても直後11分足の終値がつく頃までに反応を伸ばしがちなようです。

pips平均でなく回数を見てみると、直後1分足跳幅が40pips以上だったときに、直後1分足終値よりも直後11分足終値が伸びていたことは、11回のうち8回(73%)です。 いわゆる「抜けたら追う」べきポイントが直後1分足跳幅40pips以上と考えておけば良い でしょう。

本指標の特徴は以下の通りです。

これら特徴を踏まえた取引を行うか、その日の値動きが異常なら取引を止めるかがベターな選択と考えています。少なくとも過去の傾向に反した取引方法は、長い目で見ると勝率をさげてしまいがちです。

下表は、適宜、最新のものに差替えを行っていきます。

取引成績は、この分析に記載方針に沿って実際に取引を行った結果だけを纏めています。実際に取引した結果以外は、例え事前方針が妥当だったとしてもここには含みません。また、事前方針に挙げていない取引(方針外取引)の成績は、この表には含めていません。

実際の取引は、例え結果的に陽線だったとしても終値1秒前まで長い陰線側へのヒゲをずっと形成していたりします。そういった場合、事前のその期間の取引方針がロングが正解かショートが正解か、わかりません。実際の取引で利確できたか損切せざるを得なかったかだけが公平な判定基準だと言えます。そして、方針外取引をここに含めると、事前分析の有効性が後日検証できなくなってしまいます。

取引方針の記述を、勝ちやすく・分析結果を誤解しにくく・自己裁量部分がわかるように、進歩・改善していくしかありません。記述はがんじがらめ過ぎても取引がうまくいきません。その兼ね合いが難しいので、試行錯誤しています。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

有名なFX会社ですが、スプレッドは新興FX会社に引けを取らない最狭水準です。

口座開設時のキャッシュバックだけでなく、取引量に応じたキャッシュバックや食品プレゼントがある点が特徴です。

?@ ボーナスを含む平均所得前年比

(以下「平均所得」と略記)

?A ILO方式集計失業率(以下「失業率」と略記))

を用います。求職者給付受給者数 の対前月増減(以下「受給者数増減」と略記)は用いません。

本稿は、過去の指標結果と反応方向の関係を分析することによって、本指標発表前後のGBPJPY取引に役立つ特徴を見出すことがテーマです。

なお、この分析の調査範囲は2014年12月集計分〜2018年9月集計分(同年10月発表分)の45回分です。

今改訂では判別式を変更しました。

ーーー$€¥£A$ーーー

結論から述べます。本指標の特徴は以下の通りです。

以下の特徴を踏まえた取引を行うか、その日の値動きが異常なら取引を止めるかがベターな選択と考えています。少なくとも過去の傾向に反した取引方法は、長い目で見ると勝率をさげてしまいがちです。

- 反応は大きくちょっと個性的な指標です。他の指標と同じように取引に臨んでも勘やセンスでは勝ちにくい特徴がいくつかあります。

ご注意ください。初心者やアマチュアには事前取引方針が必須の動きをしがちです。 - まず、雇用統計では受給者数増減に注目が集まりがちです。けれども、本指標発表時の過去実績を見ると、受給者数増減の反応方向への影響はほぼありません(あっても、何度かの発表で影響がキャンセルされます)。

本指標は、発表前は失業率の事前差異に、発表後は平均所得と失業率の事後差異に注目した方が良いでしょう。 - 次に、指標発表後に追撃しても良いのは、事後差異がプラスか△2未満のとき、あるいは、直後1分足値幅が20pips以上のときです。更に、抜けたら追うべき閾値が直後1分足40pips付近にあります。

反応が小さいときに追撃を控えて大きいときに追撃を行う指標だという点が、初心者やアマチュアの判断を間違わせがちです。反応が大きいときに追撃を行う以上、一時的な戻しも大きくなりがちです。損切に躊躇する人は、この指標で中長期的に勝つことが難しいでしょう。

過去の傾向に基づく具体的な取引方針は?V節末尾に記載しています。

本指標に関する説明と上記結論の論拠を以下に示します。

?T.指標分析

以下、事前差異(=市場予想ー前回結果)と事後差異(=発表結果ー市場予想)と実態差異(発表結果ー前回結果)の関係を多用します。差異がプラスのとき陽線・マイナスのとき陰線と対応していれば、反応が素直だと言うことにします。

【1.1 指標概要】

日欧を除く主要国では、雇用統計発表直後の反応が他の指標発表時よりも大きくなる傾向があります。

主要国中銀の多くは、法的ミッションとして雇用の最大化が課されています。そのため、雇用者数(あるいは失業保険申請件数)と失業率が発表される雇用統計は、中銀政策に直結する指標と位置付けられ、反応も大きくなりがちです。

けれども、ここ数年は雇用統計が別の側面を持ち始めました。被雇用者の平均所得(賃金)が物価上昇を上回らないと、消費(経済成長)に繋がらないことが重視されています。その結果、雇用者数の増減は、相対的に反応方向への影響力が弱まっています。影響力がなくなったのではなく弱まったという点で、指標結果への解釈がややこしくなり、発表後のチャートの動きもややこしくなっています。

英国雇用統計でも平均所得は注目されています。

ざっくりとキリの良い数字で英国の賃上げ状況を具体的にイメージするなら、昨年の年収1200万(600万)に対して賃金が1%(2%)上昇すると、今年の月給は昨年より毎月1万円増えるということです。

なお、この水準は日本のバブル末期(1990年頃)の状態とほぼ同じです。

ーーー$€¥£A$ーーー

英国における平均所得と物価上昇(CPI前年比)の関係を下図に示します。縦軸は、同月集計分の家計の実質所得の伸び(=平均所得発表値ーCPI前年比発表値)を表しています。

2016年以前は家計の実質所得はプラスが続いていたものの、2017年以降はその関係が逆転しました。2018年に入ってからはプラスになったりマイナスになったり安定していません。多くの解説記事では、中長期的に実質所得減少に向かうとの予想が多いようです。

さて、実質所得の増減こそ消費の増減に繋がると見なす人が多ければ、指標発表直後の反応方向もそれに従うはずです。けれども、英国指標発表日程では、平均所得の前々月分が発表されてから、後日CPI前年比の前月分が発表されます。平均所得前々月分が発表されるときには、CPI前年比の前月分の市場予想が出始めています。チャートは既に過去の結果については織込済です。

ならば、平均所得発表時点においては、前々月集計分の平均所得事後差異(=発表結果ー市場予想)と前月集計分のCPI前年比事前差異(=市場予想ー前回結果)の差が、実質所得増減を示す最新値となるはずです。

この関係を下図に示します。

この図は、雇用統計で受給者数よりも平均所得への関心が高まった最近だけでなく、調査期間全体の直後1分足値幅の分布を示しています。

この図から、 最新の実質所得の増減が雇用統計発表直後の反応方向に以前から影響していた ことが読み取れます。受給者数増減や失業率の発表結果の良し悪しが、ここに含まれていないことがポイントです。

【1.2 差異推移】

過去の平均所得の推移から見ていきましょう。

平均所得の市場予想と発表結果の関係は、やや市場予想後追い型の気配があります。

市場予想後追い型とは、市場予想の方が発表より先に行われているのに、市場予想と発表結果を同じグラフにプロットして後から見比べると、市場予想の方が発表結果を追いかけるようになっているような型を言います。

数えてみましょう。

計数ルールは、発表結果が前回結果より下がった/上がったときに、市場予想が発表結果以上/以下ならば1回とカウントします。発表結果と前回結果が同値の場合は計数に含めないことにします。

下図をご覧ください。市場予想が赤い「 ● 」のときが、このルールに反する(後追いしていない)ドットです。

結果は、45回のうち僅か3回しか例外(後追いとは言えない例)がありません。

本当にばっかばかしくて下らなくても、経済指標発表結果が市場予想を上回りはしない/下回りはしないを、これほど外さない予想法があるでしょうか。

何かアホらしくて、真面目に指標の勉強なんかする気が起きなくなってしまうような話です。でも構いません。FXで勝つことだけが目的であり、イギリス人の給料が物価よりも早く上がるか下がるかより、我々には優先すべきことがあるのです。

ーーー$€¥£A$ーーー

次に失業率の推移を見てみましょう。

先の平均所得のあほらしい分析と同様に、イギリス人が一人残らず失業したって関係ありません。我々にはFXで勝つという小さな小さな目的があるのです。

数えるまでもなく、 失業率の推移は市場予想先行型 です。なぜか、失業率は市場予想ほど改善/悪化しないことが多い訳です。

数えてみると、45回のうち僅か4回しか例外(先行とは言えない例)がありません。

計数ルールは、発表結果が前回結果より下がった/上がったときに、市場予想が発表結果以下/以上ならば1回とカウントします。発表結果と前回結果が同値の場合は計数に含めないことにします。

上図において、市場予想が赤い「 ● 」のときが、このルールに反する(先行していない)ドットです。

ーーー$€¥£A$ーーー

最後に、分析対象ではありませんが、受給者数増減です。

これもまた、市場予想後追い型です。

【1.3 指標結果良否判定方法】

平均所得・失業率・受給者数のそれぞれについて、各差異と各ローソク足の方向一致率を求めます。下表1行1列は、平均所得について事前差異と直前10-1分足の方向一致率が過去59%だった、と読みます。

上表から、平均所得は事後差異と直後1分足の相関が高く、失業率は各差異と各ローソク足の全てに相関が高く、受給者数増減は事前差異と直前10-1分足の相関が高いことがわかります。

これらのことから、事前差異判別式は

- 1?失業率の事前差異

とすると、直前10-1分足との方向一致率が20%(不一致率80%)となります。失業率の市場予想が前回結果から変化するときのみ、判別式は有効となります。

事後差異判別式は、

- 2?平均所得の事後差異ー1?失業率の事後差異

とします。このとき、事後差異判別式の解の符号と直後1分足は方向一致率が85%となります。

平均所得だけの判別式だと過去11回が事後差異0となります(判定不能頻度24%)。失業率も判別式に加えることで、判別式の解が0だったことは5回に減らせます(判定不能頻度11%)。

実態差異判別式は、

- 2?平均所得の実態差異ー1?失業率の実態差異

とします。

実態差異と直後11分足の方向一致率は58%しかなく、それなら事後差異と直後11分足の方向一致率74%の方がアテになります。

【1.4 指標間一致性分析】

本稿では行いません。

【1.5 指標分析結論】

- 雇用統計では受給者数増減に注目が集まりがちです。がしかし、本指標発表時の過去実績は、平均所得と失業率に注目すべきです。

- 平均所得とCPI前年比の差は実質所得の伸びを表します。当月発表の平均所得の事後差異と、本指標より後で発表されるCPI前年比の事前差異の差は、最新の実質所得の伸び(の見通し)と考えられます。

この最新の実質所得の伸びは、過去に直後1分足との方向一致率が高いことがわかっています。 - 本指標結果の良し悪しと発表直後の反応方向を比べる限り、指標発表前は失業率の事前差異に、指標発表後は平均所得と失業率の事後差異に注目した方が良いでしょう。

?U.反応分析

分析は、反応程度の大きさだけを取り上げる方法と、反応方向だけを取り上げる方法と、指標発表後の程度や方向を示唆する予兆がないか、について行います。

【2.1 反応概要】

過去の 4本足チャート の各ローソク足平均値とその分布を下表に纏めておきます。

指標結果に最も素直に反応しがちな直後1分足順跳幅は過去平均で29pipsです。大きく反応する指標です。

順跳幅・値幅の分布を見ると、指標発表後の反応が平均値の2倍を超えることが他の指標より多いようです。

【2.2 期間推移】

2015年以降の反応平均値の推移を下図に示します。