この広告は30日以上更新がないブログに表示されております。

新規記事の投稿を行うことで、非表示にすることが可能です。

広告

posted by fanblog

2018年01月17日

2018年1月18日22:30発表ー米国景気指標「2018年1月集計分Phil連銀製造業景気指数」(事前投稿)

?T.事前投稿

ブログの日時は事前投稿日となっています。指標発表後に事後投稿し、その日時は「?U.事後検証」のタイトル行付近に記載しています。

本指標の反応分析は こちら です。

せっかくFXで取引するなら、?@ 取引する指標や他の指標との関係性、?A その指標発表時の反応の特徴や傾向、を知っておいた方が楽しめます。言わば、観光地に行く前に「うんちく」を仕入れておくのと同じです。

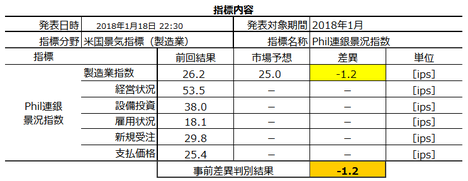

今回発表は2018年1月集計分です。下表に指標要点を纏めておきます。

前掲の分析結果に基づくシナリオは以下の通りです。

- •指標発表前は、直前1分足の陰線率が74%と偏りがある点に着目しましょう。

但し、この期間は陽線側への2・3pipsの逆ヒゲが目立ちます。だからこの期間に取引するなら、陽線側に2・3pips跳ねたら、ショートで逆張りです。それで年間を通して勝てそうです。利確・損切の目安は3・4pipsとしておけば良いでしょう。陽線側に跳ねなければ、取引を止めれば良いのです。 - 指標発表後は、直後1分足と直後11分足との方向一致率が81%です。その81%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは85%です。

指標発表後の反応が暫く伸び続けるのだから、指標発表後に反応方向を確認したら早期追撃開始です。

けれども、指標発表から1分を経過しても、直後1分足終値を超えて直後11分足終値が伸びていたことは44%しかあります。早期追撃開始で得たポジションは、発表から1分を過ぎたら利確の機会を窺うべきです。

以上

2018年1月17日23:15発表ー米国実態指標「2017年12月集計分設備稼働率・製造業生産・鉱工業生産」(事後検証済)

?T.事前投稿

ブログの日時は事前投稿日となっています。指標発表後に事後投稿し、その日時は「?U.事後検証」のタイトル行付近に記載しています。

本指標の反応分析は こちら です。

せっかくFXで取引するなら、?@ 取引する指標や他の指標との関係性、?A その指標発表時の反応の特徴や傾向、を知っておいた方が楽しめます。言わば、観光地に行く前に「うんちく」を仕入れておくのと同じです。

今回発表は2017年12月集計分です。下表に指標要点を纏めておきます。

前掲の分析結果に基づくシナリオは以下の通りです。

- 過去には直前10-1分足が10pips以上跳ねたら、直後10-1分足値幅方向と同じ向きに直後1分足が反応しています。

但し、論拠となる過去事例はまだ4回しかないので、これがアテになる予兆か否かはまだわかりません

ともあれ、そうなったら直前10-1分足と同じ方向に指標発表前にポジションを取り、発表直後の跳ねで利確/損切です。

直後1分足跳幅は過去平均で6pipsしかありません。利確/損切の目安は3pipsと思っておけば良いでしょう。 - 直前10-1分足が10pips以上跳ねなかったら、指標発表直前にショートです。発表直後の跳ねで利確/損切で、目安は同じく3pipsです。

本指標はほぼ3回に2回の割合で、市場予想が前回結果より高めに、発表結果は市場予想より低めになっているからです。

外したって大したことありません。

反応は安定して小さな指標です。こういう指標は、チャートを見ながら自分が反応する練習に使えば良いのです。 - 指標発表後は、直後1分足と直後11分足との方向一致率が76%です。その76%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは84%です。

指標発表後の反応が暫く伸び続けるのだから、指標発表後に反応方向を確認したら早期追撃開始です。

そして、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは42%しかありません。この数字から、早期追撃開始で得たポジションは、指標発表から1分を過ぎたら利確の機会を窺った方が良いでしょう。

ちなみに、直後1分足跳幅の過去平均は6pips、直後11分足のそれは10pipsです。利確/損切の目安はたったの2pipsです。

小さ過ぎないか、と言っても負ける練習をしても仕方ありません。

多くのFX会社の取引チャート画面は縦軸が自動縮尺になっています。だから、反応が小さな指標で上下に動くを見ながらタイミングを捉えてポジションを取ったり利確したりする練習をしておけば、大きく反応する指標で追撃や逆張りをするときにも失敗が減るものです。

以上

?U.事後検証

以下は、2018年2月14日に追記しています。

指標結果と反応を纏めておきます。

結果は、設備稼働率・鉱工業生産・製造業生産ともに前回結果を上回ったものの、市場予想を下回りました。反応は、指標発表直後1分足が陽線で、その後、直後11分足は陰線に転じました。

設備稼働率は上昇基調を維持しています。今回の数値77.9%は、2015年7月以来の高い稼働率となりました。

この稼働率は、原油価格が騰がると高くなる傾向があります。2017年11月よりも12月の原油価格は上昇していたので、この稼働率上昇は理解できます。

鉱工業生産は前月比なので、過去に前月が+0.5%以上になると、翌月は+0.5%未満に下がります。調査期間において、+0.5%以上だったことは9回あり、この法則に反したことは1回しかありません。

今回は前月発表が+0.5%を下回っていたので、予想が難しい月でした。

ただ、鉱工業生産は設備稼働率が前月より良くなるか悪くなるかを原油価格を参考に検討し、その設備稼働率は上昇基調です。当面の鉱工業生産は、どちらかと言えば慎重な市場予想を上回りがちです。今回結果は、その通りになりました。

製造業生産も前月比が+0.5以上になると、翌月は+0.5%未満に下がります。調査期間において、+0.5%以上だったことは6回あり、この法則に反したことはありません。

事前分析結果を検証しておきましょう。

- 過去には直前10-1分足が10pips以上跳ねたら、直後10-1分足値幅方向と同じ向きに直後1分足が反応しています。

今回は、直前10-1分足が4pipsしか跳ねていないので、関係ありません。 - 直前10-1分足が10pips以上跳ねなかったら、指標発表直前にショートをオーダーするつもりでした。

結果は陽線で、発表直後の跳ねで損切したなら4pips程度の損切です。 - 指標発表後は、直後1分足と直後11分足との方向一致率が76%です。その76%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは84%です。

指標発表後の反応が暫く伸び続けるのだから、指標発表後に反応方向を確認したら早期追撃開始するつもりでした。

結果は、直後1分足と直後11分足が反転し、この追撃はうまくいかなかったでしょう。予め決めておいた2pipsで損切というのが自然です。

以上の通り、今回は事前分析を完全に外してしまいました。

本ブログを参考にしてくれていた方には申し訳なく、ただ、損切が6pips程度だったことが救いです。

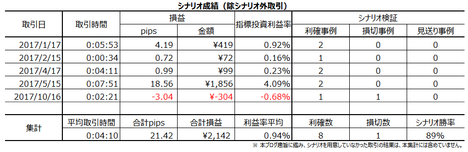

取引結果は下表の通りです。

このブログを始めてからの本指標での取引成績です。負けてます。

次回発表は2月15日23:15に行われる予定です。

以上

2018年01月16日

2018年1月16日22:30発表ー米国景気指標「2018年1月集計分NY連銀製造業景気指数」(結果検証済)

?T.事前投稿

ブログの日時は事前投稿日となっています。指標発表後に事後投稿し、その日時は「?U.事後検証」のタイトル行付近に記載しています。

本指標の反応分析は こちら です。

せっかくFXで取引するなら、?@ 取引する指標や他の指標との関係性、?A その指標発表時の反応の特徴や傾向、を知っておいた方が楽しめます。言わば、観光地に行く前に「うんちく」を仕入れておくのと同じです。

今回発表は2018年1月集計分です。下表に指標要点を纏めておきます。

前掲の分析結果に基づくシナリオは以下の通りです。

- 直前1分足の陰線率は80%とかなり偏りがあるものの、2017年以降の陰線率は70%です。勝率を高めるためには、直前10-1分足が陽線だったときだけ、直前1分足が陽線側に2pips跳ねた時点でショートで逆張りする方が良いでしょう。

直前10-1分足が陰線だったり、直前1分足が陽線側に跳ねなければ取引を止めれば良いのです。必然的に取引時間はかなり短くならざるを得ないので、利確・損切の目安は2・3pipsのつもりでいれば良いでしょう。 - 指標発表後は、初期反応方向を確認したら早期追撃開始です。

直後1分足と直後11分足との方向一致率は72%です。その72%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは77%です。

直後1分足の過去平均跳幅は14pips、直後11分足のそれは20pipsです。利確/損切の目安は3〜5pipsといったところでしょうか。 - 再追撃は、直後1分足が形成途中であれ終値であれ、陽線側に20pipsを超えたらロングを追加しても良いでしょう。

直後1分足が陽線で跳幅20pipsを超えた場合、直後11分足跳幅は直後1分足跳幅を過去100%超えています。値幅で見ても、直後1分足が陽線で値幅20pipsを超えたときは、直後11分足値幅が直後1分足値幅を削ったことが1回しかありません。

追撃は短期取引の繰り返しで徹底しても良いでしょう。

直後11分足跳幅が30pipsを超えたことは7回(頻度19%)しかありません。ヒゲは、過去平均で直後1分足で4pips、直後11分足で6pipsです。

短期取引の追撃では、2・3pipsが利確/損切の目安となります。

以上

?U.事後検証

以下は、2018年1月17日20:30頃に追記しています。

指標結果と反応を纏めておきます。

結果は、前回・予想を下回り、反応は陰線でした。

というより、指標発表なんかなかったように、ほとんど反応しませんでした。

指標のグラフ推移を見ておきましょう。

これで3か月連続で前回を下回ったものの、2016年1月集計分をボトムとする上昇基調はまだ継続しているように見えます。

反応は指標結果に素直だったものの、直後1分足は跳幅・値幅ともに僅か1pipsです。前月も直後1分足跳幅は1pipsだったので、これで2か月連続で平均以下しか反応しなかったことになります。

前月と当月の事後差異はそれぞれ△0.6・△0.3です。市場予想の精度が高いのも困ったものですね。

今回の取引結果を纏めておきます。

分析結果に基づくシナリオも検証しておきましょう。

- 直前1分足の陰線率は80%とかなり偏りがあるものの、2017年以降の陰線率は70%です。勝率を高めるためには、直前10-1分足が陽線だったときだけ、直前1分足が陽線側に2pips跳ねた時点でショートで逆張りする方が良いでしょう。

結果は、直前10-1分足が陰線で、直前1分足が陽線側に跳ねることはありませんでした。 - 指標発表後は、初期反応方向を確認したら早期追撃開始し、利確/損切の目安を3〜5pipsとしていました。

結果は、まぁドンピシャと言えるでしょう。 - 再追撃は、直後1分足が形成途中であれ終値であれ、陽線側に20pipsを超えたらロングを追加しても良い、と考えていました。

そんなことは起きませんでした。

4分もポジションを持って180円の収益というのも、子供の賭けトランプ並です。どんなに読みを当てても、反応の大きさは他人任せなのでどうにもなりません。でも、読みが良く当たるなら、そのうち大きく動くこともあるでしょう。

ため息の出るような取引でした。

以上

2018年01月15日

2018年1月16日18:30発表ー英国2017年12月集計分物価指標(結果検証済)

?T.事前投稿

ブログの日時は事前投稿日となっています。指標発表後に事後投稿し、その日時は「?U.事後検証」のタイトル行付近に記載しています。

本指標の反応分析は こちら です。

せっかくFXで取引するなら、?@ 取引する指標や他の指標との関係性、?A その指標発表時の反応の特徴や傾向、を知っておいた方が楽しめます。言わば、観光地に行く前に「うんちく」を仕入れておくのと同じです。

今回発表は2017年12月集計分です。下表に指標要点を纏めておきます。

前掲の分析結果に基づくシナリオは以下の通りです。

- 過去、直前10-1分足の陽線率は74%となっています。これだけ偏りがあると、この期間にショートを持ちたくありません。

ロングを持つか取引しないかは、当日のチャートを見て決めたいと思います。

過去には20pips以上跳ねたことも20%あり、その方向が陽線側とは限りません。ポジションを持つなら、陰線側に数pips動いたときに逆張りで5〜10pipsを狙います。

なお、過去の直前10-1分足跳幅の平均値は14pipsです。 - 過去、直前1分足の陰線率は81%となっています。これだけ偏りがあると、この期間にロングを持ちたくありません。

ショートを持つか取引きしないかは、当日のチャートを見て決めたいと思います。

過去には10pips以上跳ねたことは21%あり、その方向が陰線側とは限りません。ポジションを持つなら、陽線側に数pips動いたときに逆張りで5pips程度を狙います。

なお、過去の直前1分足跳幅の平均値は8pipsです。 - CPI前年比実態差異は、EURGBPが前年同月よりGBP高となっているかGBP安となっているかと、方向一致率71%です。GBP安が進めばCPI前年比が上昇し、GBP高が進めばCPI前年比が低下する、という方向です。

2016年12月のEURGBP始値は0.8466、2017年12月のそれは0.8800です。2017年12月のEURGBPは1年前に比べ334pipsのGBP安となっていました。

よって、指標発表直前にロングを持ち、発表直後の跳ねで利確/損切です。 - 指標発表後はあまり反応を伸ばしません。直後1分足も直後11分足も平均的にはヒゲの長さが1/3を超えており、追撃が難しい指標です。

直後1分足が陽線ならば15pips以下、陰線ならば20pips以下のとき、直後11分足が反転していることが多くなっています。抜けたら追う条件は、陽線で40pipsです。

直後1分足が陽線で40pipsに達したら、順張り追撃です。

直後1分足終値を見て、値幅が△20pips〜+15pipsの間なら、直後1分足終値が付く頃に逆張りです。但し、逆張りなので取引は短時間での利確を狙います。

以上

?U.事後検証

以下は、2018年1月16日21:10頃に追記しています。

指標結果と反応を纏めておきます。

結果は、CPI前年比・コアCPI前年比が前回や予想を下回り、CPI前月比やRPI各項が前回や予想を上回りました。CPI前年比の低下に伴い、反応は陰線でした。

グラフ推移を見ておきましょう。

今回の指標結果と反応でも、CPI前年比の事後差異が最も反応に寄与していることが裏付けられました。よって、関心はCPIだけに絞っても良いでしょう。

CPIは、前年比とコア前年比が下降に転じる兆しを示しているのかも知れません。ただ、2017年6月集計分でも、今回と同様に前年比とコア前年比が下降に転じたように見えたものの、その後再び上昇に転じています。まだ暫く様子を見ないとわかりません。

確率的な分析論拠となるEURGBPレートは、まだ来月発表分も前年同月に対しGBP安が続きます。

今回の取引結果を纏めておきます。

前後取引の回数で取り返せたものの、指標発表直前・直後の取引では損切となりました。

直前1分足が損切となったことは確率上の問題なので、深く考えても仕方がありません。

指標発表直後の反応は、CPI前年比の事後差異方向と一致すると分析していました。事後差異方向はマイナスで反応方向は陰線なので、ここまでは問題ありません。

CPI前年比の実態差異がプラス化する(はずだ)という事前分析は、前年同月のEURGBPと比較してGBP安になっていたからでした。

この分析を外したことによって、今回の発表前まで71%あったEURGBPとCPI前年比との方向一致率は67%まで低下しています。67%でも取引基準に達しませんが、更に次回も続けて分析を外すと、一致率は63%まで低下してしまいます。

そうなれば、EURGBPとCPI前年比の関係に基づく発表時刻を跨いだポジションは取れなくなります。

- 過去、直前10-1分足の陽線率は74%となっていました。結果は陽線で、何より陽線側にヒゲを伸ばしています。このヒゲを伸ばした時間帯に取引を完結したことが幸いしました。

- 過去、直前1分足の陰線率は81%となっていました。

結果は陽線で、分析を外しました。 - CPI前年比実態差異は、EURGBPが前年同月よりGBP高となっているかGBP安となっているかと、方向一致率71%です。GBP安が進めばCPI前年比が上昇し、GBP高が進めばCPI前年比が低下する、という方向です。

2016年12月のEURGBP始値は0.8466、2017年12月のそれは0.8800でした。2017年12月のEURGBPは1年前に比べ334pipsのGBP安となっていました。よって、指標発表直前にロングを持ち、発表直後の跳ねで利確/損切をしました。 - 直後1分足は20pips以下なので、直後11分足の反転待ちでした。

実際のチャートを見てポジション取得時間は決めましたが、直後11分足値幅は直後1分足値幅を削っており、分析対象期間において問題はありません。

以上

2018年01月14日

4-2-1.(c1) 米国景気指標「NY連銀製造業景気指数」発表前後のUSDJPY反応分析(2018年版)

米国景気指標「NY(ニューヨーク)連銀製造業景気指数」の指標発表前後の反応分析には総合値のみを用います。

この分析の調査範囲は、2015年1月集計分〜2017年12月集計分(同年12月発表分)の36回分です。

NY連銀管轄のNY州製造業約200社の経営者の景況感と現状を指数化した指標です。

具体的内容は、仕入価格・販売価格・新規受注・出荷・入荷遅延・在庫水準・受注残・雇用者数・週平均就業時間などの11項目を、1ヶ月前と比較した「現状」と6ヶ月後の「期待」を、「良い」「同じ」「悪い」から選択して指数化したものです。

米国の主要製造業景気指数には、NY連銀製造業景気指数、 Phil(フィラデルフィア)連銀製造業景気指数 、RVA(リッチモンド)連銀製造業景気指数、 ISM製造業景況指数 があります。

各指数の過去3年間の直後1分足跳幅と直後11分足値幅を比較すると、NY連銀指数=ISM指数>Phil連銀指数>RVA連銀指数となります。

おやっと思った方も多いと思います。

最近のNY連銀指数への反応はISM指数に匹敵しているのです。尤も、米国製造業景気指数は個々の指数への反応は大きくありません。4回の発表の合計で30〜50pips跳ねると思っておけば良いのです。

そして「おやっと思った方が多いのでは」と書いたのは、多くの指標解説で「NY連銀指数で様子を見て、Phil連銀指数でそれを確認し、ISM指数を迎える」と良い旨が記されているからです。この話では、ISM指数が最も重要視され、NY連銀指数が最も軽んじられているようにも読めるからです。

詳細は ISM製造業景況指数 の稿で記したように、この関係はそこそこアテになります(NY連銀指数とPhil連銀指数の実態差異が方向一致した集計月は、ISM指数の実態差異もそれらと方向一致率が82%にもなる)。

この関係がそこそこアテになるから、ISM指数への反応が小さくなる、とも言える訳です。

反応を大きくするのは指標発表時に限らず、?@ 予想対象外の意外性や新たな判断基準の判明、?A 新たに判明した事実が、それまでの多くの予想(市場予想)とどれだけ差異があるか(事後差異の方向と大きさ)、?B 新たに判明した事実(発表結果)が、前回の同様発表時の結果とどれだけ差異があるか(実態差異の方向と大きさ)、です。

経験上の話で定量的検証を経ていない話で恐縮ながら(厳密な定義が難しいために定量化できない)、指標発表に限らず反応に寄与するのは、?@>?A>?B、の順です。

?@と?A?Bの違いは、切り口の違いや当局新方針の判明の有無です。例えば、ここ数年では日銀の「異次元」緩和、です。それまでと違う切り口や今後の取引方針が新たに示されたことが意外性や基準の判明です。

?Aと?Bの違いは、定例化・定型化された指標発表や当局コメント発表が、市場予想内容や直近過去内容とどれだけ違うかです。

NY連銀指数やPhil連銀指数の結果が判明してからISM指数が発表されるので、ISM指数にはもともと?Bが期待されています。前述の「NY連銀指数で様子を見て、Phil連銀指数でそれを確認し、ISM指数を迎える」という話は良い知られているので、若干の?@が期待されています(NY連銀指数とPhil連銀指数の実態差異が一致しているにも関わらず、ISM指数の実態差異がそれと一致しない、という意外性への期待)。

ともあれ、こうしてよく考えてみると、NY連銀指数は調査対象企業が少なく大したことのない指標の割に反応が大きい、と言える訳です。説明が長くなって取引上の実益に結び付かないこうした話こそが、本指標最大の特徴と言えるでしょう。

過去の 4本足チャート の各ローソク足平均値と、最も指標結果に素直に反応する直後1分足跳幅の分布を下表に纏めておきます。

指標結果に最も素直に反応しがちな直後1分足跳幅は、過去平均で14pipsです。平均の2倍を超えて跳ねたことが14%ある一方、平均の1/2以下しか反応しなかったことも31%あり、反応がばらつく指標です。

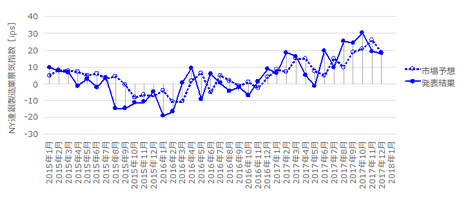

次に、直近3年間の反応平均値の推移を下図に示します。

毎回の発表で直後1分足跳幅がばらつく割に、過去3年間の反応は年ごとに平均すると安定していることがわかります。

そして、直後1分足値幅と直後11分足値幅の分布を確認しておきます。

直後1分足値幅(x)に対する直後11分足値幅(y)は、回帰式(赤線)の傾きが1.11となっており、平均的には反応が伸びる指標、と言えます。

そして、対角線(黒線)上下のドット分布を見ても、いわゆる「抜けたら追う」べき閾値(しきいち)が、直後1分足が陽線だったときに20pips強付近にあるようです。

分析には、事前差異(=市場予想ー前回結果)と事後差異(=発表結果ー市場予想)と実態差異(発表結果ー前回結果)を多用します。差異がプラスのとき陽線・マイナスのとき陰線と対応していれば、反応が素直だと言うことにします。

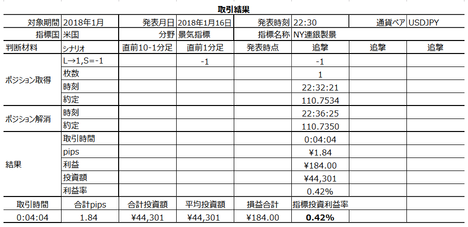

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

本指標発表値は前月分の集計データです。グラフ横軸は集計月基準となっています。データは集計月基準で整理しておかないと、他の同月集計の指標(例えばPhilr連銀製造業景気指数やISM製造業景況指数)と対比するのが不便になるからです。

グラフ推移は、2016年1月集計分をボトムに上昇基調が続いています。

この傾向はISM指数と一致し、Phil連銀指数とは少し様子が異なります。Phil連銀指数のみは、2017年後半頃から上下の変動が大きく、ISM指数との相関が薄れているように思えます。

だから、NY連銀指数への反応がPhil連銀指数への反応より大きい、という訳ではありません。反応程度が、NY連銀指数=ISM連銀指数>Phil連銀指数、となっているのは2017年後半になって始まった話ではないからです。

指標一致性分析 は、各差異と反応方向の一致率を調べています。

市場予想は前回結果より高くなりがち(69%)、発表結果は市場予想より低くなりがち(61%)です。けれども、実態差異はプラス率もマイナス率も50%です。

これは2016年から本指標が上昇基調だったからではありません。上昇基調のときより下降基調のときの方が市場予想は高めになりがちです。それより、2016年以降は上昇基調なのに、実態差異の方向に偏りがないことの方が面白いですね。実態差異のプラスのときに差異が大きく、マイナスのときに差異が小さくないと、上昇基調は維持できません。

事後差異と直後1分足の方向一致率が71%、実態差異と直後11分足の方向一致率が69%、となっています。一方、事前差異と直前10-1分足や直前1分足とは方向一致率が40%未満です。

指標発表前は事前差異と逆方向に反応しがち、指標発表後は事後差異や実態差異と順方向に反応しがちです。後者は当たり前ですが、前者は意外ですね。

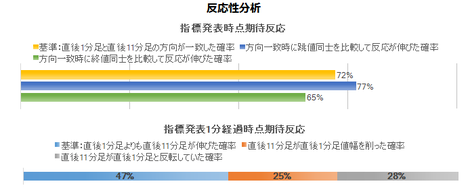

反応一致性分析 は、先に形成されたローソク足と後で形成されるローソク足の方向一致率を調べています。

直前1分足の陰線率が80%と、かなり偏りがあります。直後1分足と直後11分足はやや陽線だったことが多いようですが、これは調査対象期間の2/3が上昇基調だったことから、自然な偏りだと言えるでしょう。

直前10-1分足と直前1分足の方向一致率は30%(不一致率70%)で、両者は逆方向に反応しがちです。そして、直前1分足は直後11分足との方向一致率が30%(不一致率70%)となっています。

本指標では直前1分足の方向が鍵となることが多いようです。

反応性分析 では、過去発表後に反応を伸ばしたか否かを調べています。

直後1分足と直後11分足との方向一致率は72%です。その72%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは77%です。

指標発表後の反応が暫く伸び続けるのだから、指標発表後に反応方向を確認したら早期追撃開始です。そして、指標発表から1分を経過しても、直後1分足終値を超えて直後11分足終値が伸びていたことが65%あります。この数字なら早期追撃開始で得たポジションを、比較的長めに持っても良いかも知れません。

以下に過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示しておきます。

下図は直前10-1分足の始値基準ローソク足です。

直前10-1分足の過去平均跳幅は6pips、同値幅は5pipsです。値幅方向に対する逆ヒゲが5pips以上となったことは3回しかありません(頻度8%)。

直前10-1分足が10pips以上跳ねたことは過去5回あります(頻度14%)。

その5回の直後1分足跳幅は平均16pipsで、直後1分足跳幅の過去全平均(14pips)とほぼ同じです。回数で見ると、5回のうち3回が平均を超えて跳ねており、2回は平均以下しか跳ねていません。また、この5回の直前10-1分足の値幅方向が直後1分足の値幅方向と一致したことは2回(一致率40%)です。

よって、直前10-1分足が大きく跳ねても、それが指標発表直後1分足の反応程度や反応方向を示唆している訳ではありません。だから、慌てて釣られないようにしましょう。

次に、下図は直前1分足の始値基準ローソク足です。

反応一致性分析の項で述べたように陰線率が高いことは一目瞭然ながら、最近に限ってははそうとも言えません。

直前1分足跳幅が10pips以上だったことは過去1回しかありません(頻度3%)。

その1回の直後1分足跳幅は6pipsで、そのときは直後1分足が直前1分足と逆方向に反応しています。事例が少なすぎて参考になりませんね。

直前1分足の過去平均跳幅は4pips、同値幅は3pipsです。陰線だったときには、陽線側に1・2pipsの逆ヒゲを形成することが多いことが見て取れます。

だからこの期間に取引するなら、陽線側に2pips跳ねたら、ショートで逆張りです。それで年間を通して勝てそうです。利確・損切の目安は2・3pipsとしておけば良いでしょう。陽線側に跳ねなければ、取引を止めれば良いのです。

そして、下図は直後1分足の始値基準ローソク足です。

まずは逆ヒゲを形成したことがほとんどなく、順方向も含めても大きなヒゲを形成することが少ないことに注目しましょう。平均的なヒゲの長さ(1ー値幅/跳幅=戻り比率)は跳幅に対して30%未満となっています。

これは反応方向に迷いが少なく、指標結果の良し悪しに対する反応持続時間が1分を超えているため、と解釈できます。

そのため、本指標の多くの細かな発表項目なんて無視して、主たる指数だけを見ておけば良いことがわかります。事後差異と直後1分足との方向一致率は、反応一致性分析で記したように71%あるのです。

最後に、直後11分足の始値基準ローソク足を下図に示します。

反応性分析の結果、回数的には直後1分足終値を超えて直後11分足終値が反応を伸ばしたことは、50%未満となっています。前述の通り、指標発表から1分を過ぎたら利確の機会を窺うべきです。

例外は、直後1分足が陽線に跳幅20pipsを超えたときだけです。

直後11分足跳幅が20pipsを超えたことは過去15回あります(頻度42%)。そのうち陽線だったことは6回です。

この6回は直後1分足もほとんど上ヒゲがない陽線でした。そして、直後11分足跳幅が直後1分足跳幅を超えたことが過去100%です。

直後1分足が陽線方向に跳幅20pipsを超えたら、即時追撃開始です。

陽線だった場合、直後1分足終値が付けた時点で追撃を開始しても手遅れではありません。直後1分足値幅が20pipsを超えた場合と上述の6回は一致しています。値幅に関しては、その6回のうち1回が直後1分足値幅を直後11分足値幅が削っています。

6回のうち5回は反応を伸ばしているのだから、直後1分足終値で確実を期して追撃ポジションを追加しても良いでしょう。

本指標の特徴は以下の通りです。

以下の特徴を踏まえた取引を行うか、その日の値動きが異常なら取引を止めるかがベターな選択肢と考えています。少なくとも過去の傾向に反した取引方法は、長い目で見ると勝率をさげてしまいがちです。

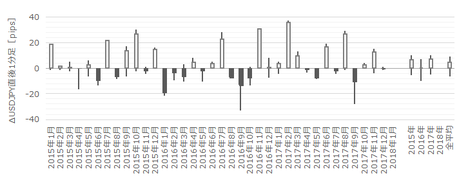

本ブログを始めてからの本指標での取引成績を下表に纏めておきます。

2017年は、本指標で5回の取引を行い、指標単位で4勝1敗(勝率80%)、シナリオ単位で8勝1敗(勝率89%)でした。1回の発表毎の平均取引時間は4分10秒で、損益は年間で+21.42pipsでした。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

この分析の調査範囲は、2015年1月集計分〜2017年12月集計分(同年12月発表分)の36回分です。

?T.定性的傾向

【1. 指標概要】

NY連銀管轄のNY州製造業約200社の経営者の景況感と現状を指数化した指標です。

具体的内容は、仕入価格・販売価格・新規受注・出荷・入荷遅延・在庫水準・受注残・雇用者数・週平均就業時間などの11項目を、1ヶ月前と比較した「現状」と6ヶ月後の「期待」を、「良い」「同じ」「悪い」から選択して指数化したものです。

米国の主要製造業景気指数には、NY連銀製造業景気指数、 Phil(フィラデルフィア)連銀製造業景気指数 、RVA(リッチモンド)連銀製造業景気指数、 ISM製造業景況指数 があります。

各指数の過去3年間の直後1分足跳幅と直後11分足値幅を比較すると、NY連銀指数=ISM指数>Phil連銀指数>RVA連銀指数となります。

おやっと思った方も多いと思います。

最近のNY連銀指数への反応はISM指数に匹敵しているのです。尤も、米国製造業景気指数は個々の指数への反応は大きくありません。4回の発表の合計で30〜50pips跳ねると思っておけば良いのです。

そして「おやっと思った方が多いのでは」と書いたのは、多くの指標解説で「NY連銀指数で様子を見て、Phil連銀指数でそれを確認し、ISM指数を迎える」と良い旨が記されているからです。この話では、ISM指数が最も重要視され、NY連銀指数が最も軽んじられているようにも読めるからです。

詳細は ISM製造業景況指数 の稿で記したように、この関係はそこそこアテになります(NY連銀指数とPhil連銀指数の実態差異が方向一致した集計月は、ISM指数の実態差異もそれらと方向一致率が82%にもなる)。

この関係がそこそこアテになるから、ISM指数への反応が小さくなる、とも言える訳です。

反応を大きくするのは指標発表時に限らず、?@ 予想対象外の意外性や新たな判断基準の判明、?A 新たに判明した事実が、それまでの多くの予想(市場予想)とどれだけ差異があるか(事後差異の方向と大きさ)、?B 新たに判明した事実(発表結果)が、前回の同様発表時の結果とどれだけ差異があるか(実態差異の方向と大きさ)、です。

経験上の話で定量的検証を経ていない話で恐縮ながら(厳密な定義が難しいために定量化できない)、指標発表に限らず反応に寄与するのは、?@>?A>?B、の順です。

?@と?A?Bの違いは、切り口の違いや当局新方針の判明の有無です。例えば、ここ数年では日銀の「異次元」緩和、です。それまでと違う切り口や今後の取引方針が新たに示されたことが意外性や基準の判明です。

?Aと?Bの違いは、定例化・定型化された指標発表や当局コメント発表が、市場予想内容や直近過去内容とどれだけ違うかです。

NY連銀指数やPhil連銀指数の結果が判明してからISM指数が発表されるので、ISM指数にはもともと?Bが期待されています。前述の「NY連銀指数で様子を見て、Phil連銀指数でそれを確認し、ISM指数を迎える」という話は良い知られているので、若干の?@が期待されています(NY連銀指数とPhil連銀指数の実態差異が一致しているにも関わらず、ISM指数の実態差異がそれと一致しない、という意外性への期待)。

ともあれ、こうしてよく考えてみると、NY連銀指数は調査対象企業が少なく大したことのない指標の割に反応が大きい、と言える訳です。説明が長くなって取引上の実益に結び付かないこうした話こそが、本指標最大の特徴と言えるでしょう。

【2. 反応概要】

過去の 4本足チャート の各ローソク足平均値と、最も指標結果に素直に反応する直後1分足跳幅の分布を下表に纏めておきます。

指標結果に最も素直に反応しがちな直後1分足跳幅は、過去平均で14pipsです。平均の2倍を超えて跳ねたことが14%ある一方、平均の1/2以下しか反応しなかったことも31%あり、反応がばらつく指標です。

次に、直近3年間の反応平均値の推移を下図に示します。

毎回の発表で直後1分足跳幅がばらつく割に、過去3年間の反応は年ごとに平均すると安定していることがわかります。

そして、直後1分足値幅と直後11分足値幅の分布を確認しておきます。

直後1分足値幅(x)に対する直後11分足値幅(y)は、回帰式(赤線)の傾きが1.11となっており、平均的には反応が伸びる指標、と言えます。

そして、対角線(黒線)上下のドット分布を見ても、いわゆる「抜けたら追う」べき閾値(しきいち)が、直後1分足が陽線だったときに20pips強付近にあるようです。

?U.定量的傾向

分析には、事前差異(=市場予想ー前回結果)と事後差異(=発表結果ー市場予想)と実態差異(発表結果ー前回結果)を多用します。差異がプラスのとき陽線・マイナスのとき陰線と対応していれば、反応が素直だと言うことにします。

【3. 回数分析】

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

本指標発表値は前月分の集計データです。グラフ横軸は集計月基準となっています。データは集計月基準で整理しておかないと、他の同月集計の指標(例えばPhilr連銀製造業景気指数やISM製造業景況指数)と対比するのが不便になるからです。

グラフ推移は、2016年1月集計分をボトムに上昇基調が続いています。

この傾向はISM指数と一致し、Phil連銀指数とは少し様子が異なります。Phil連銀指数のみは、2017年後半頃から上下の変動が大きく、ISM指数との相関が薄れているように思えます。

だから、NY連銀指数への反応がPhil連銀指数への反応より大きい、という訳ではありません。反応程度が、NY連銀指数=ISM連銀指数>Phil連銀指数、となっているのは2017年後半になって始まった話ではないからです。

(3.1 指標一致性分析)

指標一致性分析 は、各差異と反応方向の一致率を調べています。

市場予想は前回結果より高くなりがち(69%)、発表結果は市場予想より低くなりがち(61%)です。けれども、実態差異はプラス率もマイナス率も50%です。

これは2016年から本指標が上昇基調だったからではありません。上昇基調のときより下降基調のときの方が市場予想は高めになりがちです。それより、2016年以降は上昇基調なのに、実態差異の方向に偏りがないことの方が面白いですね。実態差異のプラスのときに差異が大きく、マイナスのときに差異が小さくないと、上昇基調は維持できません。

事後差異と直後1分足の方向一致率が71%、実態差異と直後11分足の方向一致率が69%、となっています。一方、事前差異と直前10-1分足や直前1分足とは方向一致率が40%未満です。

指標発表前は事前差異と逆方向に反応しがち、指標発表後は事後差異や実態差異と順方向に反応しがちです。後者は当たり前ですが、前者は意外ですね。

(3.2 反応一致性分析)

反応一致性分析 は、先に形成されたローソク足と後で形成されるローソク足の方向一致率を調べています。

直前1分足の陰線率が80%と、かなり偏りがあります。直後1分足と直後11分足はやや陽線だったことが多いようですが、これは調査対象期間の2/3が上昇基調だったことから、自然な偏りだと言えるでしょう。

直前10-1分足と直前1分足の方向一致率は30%(不一致率70%)で、両者は逆方向に反応しがちです。そして、直前1分足は直後11分足との方向一致率が30%(不一致率70%)となっています。

本指標では直前1分足の方向が鍵となることが多いようです。

(3.3 反応性分析)

反応性分析 では、過去発表後に反応を伸ばしたか否かを調べています。

直後1分足と直後11分足との方向一致率は72%です。その72%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは77%です。

指標発表後の反応が暫く伸び続けるのだから、指標発表後に反応方向を確認したら早期追撃開始です。そして、指標発表から1分を経過しても、直後1分足終値を超えて直後11分足終値が伸びていたことが65%あります。この数字なら早期追撃開始で得たポジションを、比較的長めに持っても良いかも知れません。

【4. 特徴分析】

以下に過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示しておきます。

下図は直前10-1分足の始値基準ローソク足です。

直前10-1分足の過去平均跳幅は6pips、同値幅は5pipsです。値幅方向に対する逆ヒゲが5pips以上となったことは3回しかありません(頻度8%)。

直前10-1分足が10pips以上跳ねたことは過去5回あります(頻度14%)。

その5回の直後1分足跳幅は平均16pipsで、直後1分足跳幅の過去全平均(14pips)とほぼ同じです。回数で見ると、5回のうち3回が平均を超えて跳ねており、2回は平均以下しか跳ねていません。また、この5回の直前10-1分足の値幅方向が直後1分足の値幅方向と一致したことは2回(一致率40%)です。

よって、直前10-1分足が大きく跳ねても、それが指標発表直後1分足の反応程度や反応方向を示唆している訳ではありません。だから、慌てて釣られないようにしましょう。

次に、下図は直前1分足の始値基準ローソク足です。

反応一致性分析の項で述べたように陰線率が高いことは一目瞭然ながら、最近に限ってははそうとも言えません。

直前1分足跳幅が10pips以上だったことは過去1回しかありません(頻度3%)。

その1回の直後1分足跳幅は6pipsで、そのときは直後1分足が直前1分足と逆方向に反応しています。事例が少なすぎて参考になりませんね。

直前1分足の過去平均跳幅は4pips、同値幅は3pipsです。陰線だったときには、陽線側に1・2pipsの逆ヒゲを形成することが多いことが見て取れます。

だからこの期間に取引するなら、陽線側に2pips跳ねたら、ショートで逆張りです。それで年間を通して勝てそうです。利確・損切の目安は2・3pipsとしておけば良いでしょう。陽線側に跳ねなければ、取引を止めれば良いのです。

そして、下図は直後1分足の始値基準ローソク足です。

まずは逆ヒゲを形成したことがほとんどなく、順方向も含めても大きなヒゲを形成することが少ないことに注目しましょう。平均的なヒゲの長さ(1ー値幅/跳幅=戻り比率)は跳幅に対して30%未満となっています。

これは反応方向に迷いが少なく、指標結果の良し悪しに対する反応持続時間が1分を超えているため、と解釈できます。

そのため、本指標の多くの細かな発表項目なんて無視して、主たる指数だけを見ておけば良いことがわかります。事後差異と直後1分足との方向一致率は、反応一致性分析で記したように71%あるのです。

最後に、直後11分足の始値基準ローソク足を下図に示します。

反応性分析の結果、回数的には直後1分足終値を超えて直後11分足終値が反応を伸ばしたことは、50%未満となっています。前述の通り、指標発表から1分を過ぎたら利確の機会を窺うべきです。

例外は、直後1分足が陽線に跳幅20pipsを超えたときだけです。

直後11分足跳幅が20pipsを超えたことは過去15回あります(頻度42%)。そのうち陽線だったことは6回です。

この6回は直後1分足もほとんど上ヒゲがない陽線でした。そして、直後11分足跳幅が直後1分足跳幅を超えたことが過去100%です。

直後1分足が陽線方向に跳幅20pipsを超えたら、即時追撃開始です。

陽線だった場合、直後1分足終値が付けた時点で追撃を開始しても手遅れではありません。直後1分足値幅が20pipsを超えた場合と上述の6回は一致しています。値幅に関しては、その6回のうち1回が直後1分足値幅を直後11分足値幅が削っています。

6回のうち5回は反応を伸ばしているのだから、直後1分足終値で確実を期して追撃ポジションを追加しても良いでしょう。

?V.分析結論

本指標の特徴は以下の通りです。

以下の特徴を踏まえた取引を行うか、その日の値動きが異常なら取引を止めるかがベターな選択肢と考えています。少なくとも過去の傾向に反した取引方法は、長い目で見ると勝率をさげてしまいがちです。

- 意外なことに、本指標は米国製造業景気指数の中で指標発表直後の反応がISM製造業景況指数と同程度に大きくなりがちです。

と言っても、直後1分足跳幅の過去平均値は14pipsしかありませんが。

市場予想は前回結果より高めになりがち(69%)で、発表結果は市場予想を下回りがち(61%)です。反応方向は、市場予想に対する良し悪しに素直で(方向一致率71%)、反応時間は指標発表後1分を過ぎても継続します。けれども、10分は保ちません。 - 指標発表前には、直前10-1分足や直前1分足が事前差異と逆方向に反応することが60%を超えています。

直前1分足の陰線率は80%とかなり偏りがあるものの、2017年以降の陰線率は70%です。勝率を高めるためには、直前10-1分足が陽線だったときだけ、直前1分足が陽線側に2pips跳ねた時点でショートで逆張りする方が良いでしょう。

直前10-1分足が陰線だったり、直前1分足が陽線側に跳ねなければ取引を止めれば良いのです。必然的に取引時間はかなり短くならざるを得ないので、利確・損切の目安は2・3pipsのつもりでいれば良いでしょう。 - 発表時刻を跨ぐポジションには、過去の発表結果が市場予想を下回りがちなこと(期待的中率61%)か、直前1分足と直後11分足の方向一致率が70%な点に着目すれば良いでしょう。

直前10-1分足や直前1分足がたまに10pips以上跳ねることがあります。けれども、それに釣られて追撃ポジションを持つことは避けた方が良いでしょう。

指標発表前のこの動きは、直後1分足の方向を示唆している訳ではありません。 - 指標発表後は、初期反応方向を確認したら早期追撃開始です。

直後1分足と直後11分足との方向一致率は72%です。その72%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは77%です。

けれども、指標発表から1分を経過しても、直後1分足終値を超えて直後11分足終値が伸びていたことは47%しかありません。指標発表から1分を過ぎたら利確の機会を窺うべきです。 - 再追撃は、直後1分足が形成途中であれ終値であれ、陽線側に20pipsを超えたらロングを追加しても良いでしょう。

直後1分足が陽線で跳幅20pipsを超えた場合、直後11分足跳幅は直後1分足跳幅を過去100%超えています。値幅で見ても、直後1分足が陽線で値幅20pipsを超えたときは、直後11分足値幅が直後1分足値幅を削ったことが1回しかありません。

本ブログを始めてからの本指標での取引成績を下表に纏めておきます。

2017年は、本指標で5回の取引を行い、指標単位で4勝1敗(勝率80%)、シナリオ単位で8勝1敗(勝率89%)でした。1回の発表毎の平均取引時間は4分10秒で、損益は年間で+21.42pipsでした。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

2018年01月03日

2018年1月4日22:15発表ー米国雇用指標「12月集計分ADP雇用統計」(結果検証済)

?T.事前投稿

ブログの日時は事前投稿日となっています。指標発表後に事後投稿し、その日時は「?U.事後検証」のタイトル行付近に記載しています。

本指標の反応分析は こちら です。

今回発表は2017年12月集計分です。

下表に指標要点を纏めておきます。

前掲の分析結果に基づくシナリオは以下の通りです。

- 直前1分足は過去の陰線率が85%と、異常な偏りがあります。この期間のポジションはショートです。

但し、指標発表前の取引はあまり薦められません。

直前1分足の過去平均跳幅・値幅は各5pips・4pipsと大きくありません。これでは、1回の取引で狙えるのは、安全を見てせいぜい2・3pipsです。ところが、直前1分足は陽線側に5pips以上のヒゲを伸ばしたことが6回あります。この6回のうち、最終的に直前1分足が陰線となったことは1回しかありません。だから、この期間にショートで取引するなら、含損が5pipsに達したら損切です。

利確の目安が2・3pipsで、損切の目安が5pipsというのを守れれば、年間を通して勝てるでしょう。 - 指標発表直前にロングを取り、発表直後の跳ねで利確/損切します。

12月28日に発表された4週平均失業保険受給申請は23.8万人でした。11月30日に発表されたそれは24.2万人でした。11月に比べ12月のの失業保険受給申請数は4.5万人減っています。よって、12月集計分ADP民間雇用者数は、前回発表より増えると予想します。

幸い、今回の市場予想は前回結果とほぼ同じです。よって、発表結果は市場予想を上回ると予想されます。

指標発表直前にロングし、指標発表直後の跳ねで利確/損切です。 - 追撃は、指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、指標発表後に反応方向を確認したら、追撃は早期開始です。

そして、指標発表から1分を経過しても、直後1分足終値を超えて直後11分足終値が伸びていたことも64%と、他の多くの指標よりも反応を伸ばす確率が高い指標です。

それでも、追撃は複数回に分けて行った方が良いでしょう。 - 直後11分足値幅が30pips以上だったことは8回あります(頻度23%)。この8回のうち、遡って直後1分足値幅が20pips未満だったことは1回しかありません。

つまり、前述の直後1分足値幅が20pipsを超えたことを確認次第、その方向に追撃開始すべきです。がしかし、これは直後11分足が終値を付けるまでポジションを保持した方が良い、という話ではありません。指標発表から10分以内に10pips以上の利確の機会があるだろう、という話です。

何であれ、可能な限りポジション長持ちは避けた方が良いのです。

特に、本指標発表から15分後は21:30(冬時間なら22:30)です。この時刻は、週次失業保険申請件数の発表が行われたり、そうでなくても良く動く時間に差し掛かります。その時刻でのそうした動きを見越して、本指標結果の反応持続時間は短いと考えておいた方が良いでしょう。

以上

?U.事後検証

以下は、2018年1月6日に追記しています。

指標結果と反応を纏めておきます。

結果は前回・予想を上回り、反応は陽線でした。

相変わらず市場予想はほぼ一定です。2016年後半からは発表結果が大きく上下動(上振れが多い)しているので、本指標はどちらかと言えば稼ぎやすい時期です。今回もその傾向は継続しました。

取引結果を纏めておきます。

まぁ、こんなもんでしょう。

- 直前1分足は過去の陰線率が85%と、異常な偏りがあります。この期間のポジションはショートでした。

結果は陽線で、損切となりました。確率上の問題ですから、深く考えても仕方がありません。 - 指標発表直前にロングを取り、発表直後の跳ねで利確/損切するつもりでした。

結果は、約9pipsの利確で、跳幅は13pipsですから、良いタイミングで利確できました。

本指標発表の直前直近の4週平均失業保険受給申請が前月より増えたか減ったかでロングかショートを決めるやり方は有効です。 - 追撃は、指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、指標発表後に反応方向を確認したら、追撃は早期開始するつもりでした。追撃は複数回に分けて行うことにしていました。

反応が伸びなかったので、こんなもんでしょう。

以上

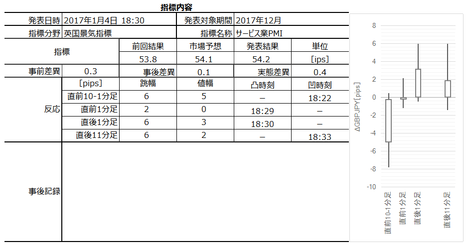

2018年1月4日18:30発表ー英国景気指標「12月集計分サービス業PMI」(結果検証済)

?T.事前投稿

ブログの日時は事前投稿日となっています。指標発表後に事後投稿し、その日時は「?U.事後検証」のタイトル行付近に記載しています。

本指標の反応分析は こちら です。

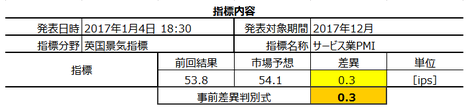

今回発表は2017年12月集計分です。

同時にいくつか小さな指標発表も行われるようですが、そんなものは全く気にしなくても構いません。本指標発表前後には本指標への予想・結果でGBPJPYは動きます。

下表に指標要点を纏めておきます。

前掲の分析結果に基づくシナリオは以下の通りです。

- 直前1分足は陰線と見込みます。但し、この期間に10pips以上跳ねたことが過去26%あります。もし陽線側に跳ねても慌てて先のポジションは解消しません。

論拠は、直前1分足の過去陰線率が77%と、異常な偏りがあるためです。そして、もし陽線側に跳ねた場合でも、直後1分足は直前1分足と逆方向(78%)に小さく(平均14pips)跳ねがちです。よって、先述のショートポジションはそのままで構わない、ということになります。

直前1分足が陰線なら3・4pipsで利確、陽線側に10pips以上跳ねたら指標発表直後の跳ねで利確/損切です。陽線側に10pips未満なら、残念ながら損切と割り切りましょう。 - 指標発表直前に、本指標集計月の2か月前のEURGBPレートがGBP高ならばロング、GBP安ならばショートのポジションを取り、指標発表直後の跳ねで利確/損切します。

今回発表は12月集計分です。その2か月前の10月のEURGBPは始値0.8825・終値0.8767で57pipsの陰線でした。GBP高なのでロングです。

論拠は、本指標集計月の2か月前のEURGBPレートのGBP高やGBP安と本指標発表結果の方向一致率が82%に達しているためです。そして、直後1分足の反応方向は、事後差異(発表結果ー市場予想)に対してより(82%)、実態差異(発表結果ー前回結果)に対して(85%)、僅かながら一致率が高いのです。 - 指標発表後は、直後1分足値幅が30pips以下の陰線だった場合(1〜30pipsの意)と20pips以上の陽線だった場合、直後11分足はそのまま反応を伸ばしがちです。

本来ならば、追撃は徹底すべきです。がしかし、直後1分足跳幅は一般に大きいものです。加えて、直後1分足のヒゲの長さは全幅に対し35%、直後11分足のそれは38%、と無視できません。

ヒゲを形成する過程でやきもきするぐらいなら、指標発表直後の跳ねで利確/損切した方が良いでしょう。その後の追撃は、初期反応方向に順張りが基本となります。 - 直後1分足値幅が30pipsを超える陰線だった場合や、20pips未満の陽線だった場合は、短期取引の繰り返しで様子を見ながら行いましょう。反応を伸ばさないことが多いようです。

ただ、直後1分足と直後11分足との方向一致率は79%です。指標発表直後には、その後も反応が伸び続けると信じるしかありません。79%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは69%です。

指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、指標発表後に反応方向を確認したら、追撃は早期開始です。

けれども、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは55%です。よって、早期追撃で得たポジションは、指標発表から1分を過ぎたら利確の機会を早めに探った方が良さそうです。再追撃や再々追撃はあまり薦められません。

以上

?U.事後検証

以下は、2018年1月6日に追記しています。

指標結果と反応を纏めておきます。

結果は前回・予想を上回り、反応は陽線でした。

とは言え、ここ1年に亘って53〜57に範囲に収まっており、景気指標本来の存在意義とも言える先行き見通しはわからないままです。

事後差異が+0.1と小さかったこともあって、反応は直後1分足跳幅がたった6pipsでした。

取引結果を纏めておきます。

稼ぎが少ないのは反応が小さいのだから仕方ありません。

- 直前1分足は陰線と見込んでいました。結果は陽線で、分析を外しました。

それより問題は通信状態のせいか何のせいか、18:29:58頃に損切注文したものの、決済時刻は18:30:02となっています。やっぱりあまりぎりぎりまで粘っても良いことはありません。

ともあれ、負けは負けです。 - 指標発表直前に、本指標集計月の2か月前のEURGBPレートがGBP高ならばロング、GBP安ならばショートのポジションを取り、指標発表直後の跳ねで利確/損切としていまいした。

今回発表は12月集計分なので、その2か月前の10月のEURGBPは始値0.8825・終値0.8767で57pipsの陰線でした。GBP高なのでロングを取りました。

結果、陽線で反応したものの、発表直後の跳ねがあったのかなかったのかもわからないほど小さな反応でした。

ともあれ、勝ちは勝ちです。 - 直後1分足値幅が30pipsを超える陰線だった場合や、20pips未満の陽線だった場合は、短期取引の繰り返しで様子を見ながら行うことにしていました。反応を伸ばさないことが多いようです。

結果は反応が伸びず、むしろ、直後11分足は直後1分足の値幅を削っています。

追撃は、指標発表時点のレートを僅かに割り込んだ時点でポジションを取り、僅かに利確できました。

あまり細かく考えても仕方がない反応でした。

以上

2018年1月3日24:00発表ー米国景気指標「12月集計分ISM製造業景況指数」(結果検証済)

?T.事前投稿

ブログの日時は事前投稿日となっています。指標発表後に事後投稿し、その日時は「?U.事後検証」のタイトル行付近に記載しています。

本指標の反応分析は こちら です。

今回発表は2017年12月集計分です。

同時に米国11月集計分建設支出も発表されるようですが、そんなものは全く気にしなくても構いません。本指標発表前後には本指標への予想・結果でUSDJPYは動きます。

むしろ、04:00に公表予定のFOMC議事録の方がよっぽど嫌な感じです。

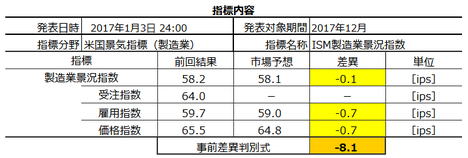

下表に指標要点を纏めておきます。

前掲の分析結果に基づくシナリオは以下の通りです。

- 指標発表後は、反応方向を確認次第、追撃開始です。

論拠は、直後1分足と直後11分足との方向一致率が79%あり、この79%の方向一致時だけに注目したときの直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことが81%に達しているためです。指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、指標発表後に反応方向を確認したら、追撃は早期開始です。

そして、そのポジションは指標発表から1分を過ぎたら、早めに利確の機会を窺うべきです。直後1分足跳幅と直後11分足値幅とは、過去平均値が一致しています。ポジション長持ちは、利確どころか損切に繋がりかねません。 - いわゆる「抜けたら追う」べきポイントは、直後1分足値幅が陰線で8pips以上・陽線で20pips以上の場合です。

直後1分足終値を見て値幅がこの閾値を超えていたら、追撃は徹底です。

直後11分足のヒゲの長さは、過去平均で全幅の30%です。これを目安に上下動を見ながら、反復徹底しても良いでしょう。

補足します。

同月集計分のNY連銀製造業景況指数(以下、NY連銀と略記)とPhil連銀製造業景況指数(以下、Phil連銀と略記)の実態差異符号が一致していれば、ISM製造業景気指数(以下、ISMと略記)の実態差異符号も方向一致する確率が72%となります。

がしかし、同じ12月集計分のNY連銀実態差異はマイナスで、Phil連銀実態差異はプラスになっていました。

よって当月は、指標発表時刻を跨いだポジションはなしです。

以上

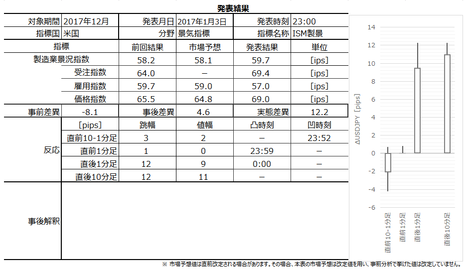

?U.事後検証

以下は、2018年1月6日に追記しています。

指標結果と反応を纏めておきます。

結果は景況指数が前回・予想を上回り、反応は陽線でした。

指標内訳を見ると、受注指数と価格指数が上昇し、雇用指数は低下していました。

FRBは、雇用に関し満足を示しており物価上昇に不満足なのだから、この結果は良い結果です。受注が良いことは、この先の実態指標に良い影響がある兆しなので、これも良い結果です。受注指数は直近ピークだった2017年9月集計分(64.6)を上抜けました。

反応は過去平均に対しやや小さく、これは4時間後にFOMC議事録公表が予定されていたため仕方ありません。一部報道で、2018年の利上げがペースダウン(回数減)を囁く市場関係者の声が紹介されていたため、陽線が大きく伸びる可能性は低くなっていました。

取引は、寝てしまって取引できませんでした。冬時間はどうも苦手です。

取引はできなかったものの、シナリオは検証しておきましょう。

- 指標発表後は、反応方向を確認次第、追撃開始の予定でした。

リアルタイムでチャートを見ていないので何とも言えませんが、10pips跳ねたところで追撃ポジションを取っていたら損切、それ未満で追撃開始できていれば利確できたでしょう。

直後1分足と直後11分足との方向は一致したものの、直後1分足と直後11分足を見比べると、跳幅は上抜けできずに値幅を僅かに伸ばしています。

過去の傾向では、跳幅が上抜けて値幅は同値付近です。

分析を外したか当てたか、ちょっと判断に迷います。

ただ、勝てても負けても数pipsだったでしょうから、もう考えるのを止めます。 - いわゆる「抜けたら追う」べきポイントは、直後1分足値幅が陰線で8pips以上・陽線で20pips以上の場合です。直後1分足終値を見て値幅がこの閾値を超えていたら、追撃は徹底のつもりでした。

結果は9pipsなので、このシナリオはボツだったことになります。

以上

2018年01月02日

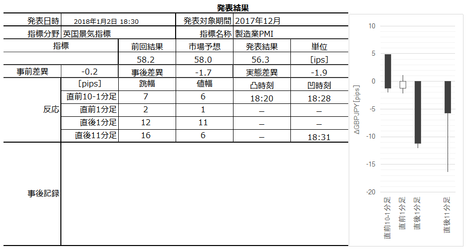

2018年1月2日18:30発表ー英国景気指標「12月分製造業PMI」発表前後取引(結果検証済)

?T.事前投稿

ブログの日時は事前投稿日となっています。指標発表後に事後投稿し、その日時は「?U.事後検証」のタイトル行付近に記載しています。

本指標の反応分析は こちら です。

今回発表は2017年12月集計分です。

同時に住宅関連指標も発表されるようですが、本指標発表前後には本指標への予想・結果でGBPJPYは動きます。

市場予想は58.0、前回結果は58.2で、事前差異判別式の解は△0.2です。

前掲の分析結果に基づくシナリオは以下の通りです。

- 直前1分足は事前差異と逆方向に見込みます。今回の事前差異はマイナスなので、この期間のポジションはロングです。

論拠は、指標一致性分析の結果、事前差異と直前1分足の方向一致率は24%(不一致率76%)です。

但し、直前1分足は過去25%の頻度で10pips以上跳ねています。跳ねても、その方向が直後1分足の方向を示唆している訳ではないので、ポジションと逆方向に跳ねてしまったら損切せざるを得ません。

この点はご注意ください。 - 指標発表後の追撃は、早期開始して短期利確を繰り返しながら複数回行います。

初期の反応は、事後差異との方向一致率が97%に達しており素直です。がしかし、指標発表から1分を過ぎると、数分以内に直後1分足跳幅を超えて反応を伸ばす一方、10分後には直後1分足終値を超えて反応を伸ばしていたことが55%しかありません。

さっさと追撃・利確して、欲張らないことです。複数回の追撃を行うなら、上下動の様子を見ながら、ということです。

おっと。

あけましておめでとうございます。今年もよろしくお願いします。

以上

?U.事後検証

以下は、2018年1月3日に追記しています。

指標結果と反応を纏めておきます。

結果は前回・予想を下回り、反応は陰線でした。

前回11月集計分が4年ぶりの高水準(58.2)だったこともあり、今回はそれを下回ったものの、悪い数字ではありません。前々回10月集計分(56.0)は上回っており、全体のグラフ推移は上昇基調を維持したままです。

事後差異判別式の解は△1.7で直後1分足は陰線、実態差異判別式の解は△1.9で直後11分足も陰線です。過去分析と実際の反応に矛盾はありません。

取引結果を纏めておきます。

今年最初の取引なので、とりあえず慎重にやって小さく勝ちました。

- 直前1分足は事前差異と逆方向に見込んでいました。

結果は、事前差異△0.2に対し陽線でした。 - 指標発表後の追撃は、早期開始して短期利確を繰り返しながら複数回行うつもりでした。

結果は、事後差異△1.7に対し直後1分足が陰線で反応しており、素直な反応でした。そして、指標発表から1分過ぎに直後1分足跳幅12pipsを超えて跳幅16pipsに到達しました。がしかし、発表から11分後には直後1分足値幅を削っていました。

概ね、事前分析通りの展開です。

さて、結果論となるものの、2度目の追撃はもう1分粘ればあと数pips利幅を稼げたようです。また、複数回の追撃を2度で打ち切り、結果的に直後11分足の長い下ヒゲで損切せずに済みました。

追撃を短時間で打ち切った理由は、前回・予想を下回ったものの、そんなに悪くない結果だったためです。

前述の通り、グラフ推移は上昇基調を維持しており、そこに?を生じるためには指標結果が前々回の56.0を下回る必要があったように思います。

以上