ーーー$€¥£A$ーーー

豪州住宅ファイナンス(Housing Finance)は、 オーストラリア統計局 (Australian Bureau of Statistics) が、住宅・建築・新築購入・既成購入(中古・新古?)の件数や、住宅向け・投資向けの融資金額など、を発表する指標です。

その 代表的な指標項目が住宅件数(いわゆる「住宅ローン件数(Investment housing - fixed loans)」) で、季節調整された住宅融資件数(Number of dwelling commitmentsの表のOwner occupied housingの行)の前月比(% changeの項)が注目されます( 発表事例 )。どこに表示されているか、見つけにくいですよね。

そんなややこしい発表のややこしい項目に注目するぐらいなら、季節調整前データの前年同月比をヘッドラインにして発表してくれた方が良いのに、と思います。がしかし、現実問題として (季節調整された)住宅ローン件数前月比が、本指標発表直後の反応方向を決めている のだから、文句を言っても仕方ありません。

一部のFX会社の指標カレンダーでは、季節調整された総融資金額の前月比(いわゆる「住宅投資額前月比」)も紹介されています。けれども、反応方向への影響力は、件数>金額、の実績があります。住宅投資額前月比は、市場予想すら行わていない(見つからない)ことがあるので、気にしなくても良いでしょう。

ーーー$€¥£A$ーーー

本指標は、結果の良し悪しに素直に反応し、反応程度が小さい指標に珍しく反応方向への影響持続時間が長いようです。この特徴は、 欲張らなければ追撃で稼ぎやすい 、ということでもあります。

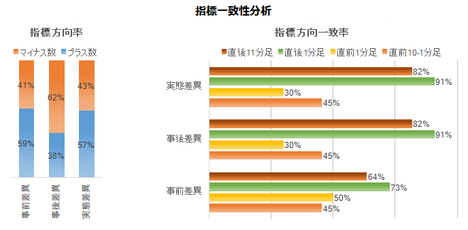

事後差異と直後1分足の方向一致率は過去91%にも達します。そして、実態差異と直後11分足の方向一致率も過去82%に達します。これら数値の高さは、本指標発表後の反応方向の特徴と言えます。

本分析結果に基づく過去傾向を踏まえた取引方針は、以下の通りです。

- 事前差異と直前10-1分足が逆方向ならば、指標発表直前に事前差異と同じ方向にオーダーし、直後1分足の跳ねを狙います。

- 初期反応方向を確認したら早期追撃開始し、利確/損切の目安を5pipsとします。

- 直後1分足跳幅が4pips以上になったら、直後1分足終値がつくのを待って再追撃し、利確/損切の目安を5pipsとします。

上記本指標要点や過去傾向を踏まえた取引方針の論拠を以下に示します。

以下の特徴を踏まえた取引を行うか、その日の値動きが異常なら取引を止めるかがベターな選択と考えています。少なくとも過去の傾向に反した取引方法は、長い目で見ると勝率をさげてしまいがちです。

?T.指標分析

以下、事前差異(=市場予想ー前回結果)と事後差異(=発表結果ー市場予想)と実態差異(発表結果ー前回結果)の関係を多用します。差異がプラスのとき陽線・マイナスのとき陰線と対応していれば、反応が素直だと言うことにします。

1.1項を除く分析対象範囲は、2015年1月集計分〜2018年10月集計分(同年12月発表分)の45回分です。過去の市場予想にクセがあるなら、それを抽出するのに十分な標本数に達しました。

【1.1 指標推移】

発表結果は定時発表値を用い、後日修正されても以下に反映していません。住宅価格の推移そのものに関心がある訳でなく、発表時点の反応に関心があるので、これは当然です。

ーーー$€¥£A$ーーー

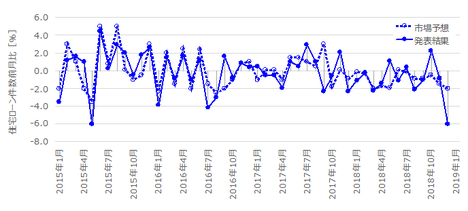

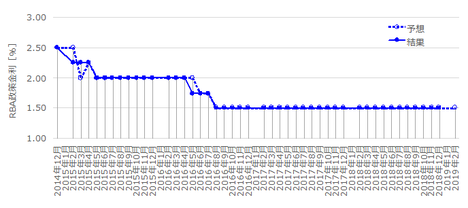

住宅ローン件数前月比(以下、単に「前月比」と略記します)の市場予想と発表結果の推移を下図に示します。

上図を一見、2017年途中まで、市場予想が上昇/下降している月は発表結果も上昇/下降し、 市場予想は増減の方向精度が高い ことが見て取れます。けれども、2017年途中からは、以前に比べて上下動が小さくなって、市場予想の増減方向と発表結果の増減方向に不一致が目立つようになっていることに気が付きます。

さて、我々には馴染のない仕組みですが、豪州住宅ローンには金利のみ返済ローンというのがあります(日本に金利のみ返済ローンがあるかないかは知りません)。このローンは、元利返済できないから使う訳ではありません。投資目的の場合、金利だけ支払う方が何軒も投資しやすくなります。そして、豪州の住宅の40%弱は外国人所有で、そのほとんどが中国人投資家と言われていました(2016年以前の状況)。

こうした状況は、当然のことながら地元で反発を受けてしまいます。折り悪くこの頃、確か軍基地近くの港湾や土地を買収した中国資本や、中国資本からの政治献金の存在が問題視され、安全保障上の懸念が高まり状況が一変しました。

2017年4月には、豪健全性規制庁(APRA)が銀行やローン会社への監視・規制強化策を発表し、主要銀行も金利を引き上げました。名称から内容に想像がつく「ゴーストハウス税」も外国人を対象に適用が強化されました。

こうした一連の動きは、2017年末頃から住宅価格の上昇を抑え込んだ、とされています。2018年に入ってからは、とうとう住宅価格指数前年比が3四半期続けてマイナスとなりました。

住宅価格の上昇が減速から下降に転じ始めた時期と、市場予想の方向精度が悪化し始めた時期がだいたい一致しています。融資の審査に時間のかかる外国人の投資が減った結果、市場予想の精度が下がったのかも知れません。

【1.2 指標結果良否判定】

先述の通り、本指標の分析には前月比しか用いません。

よって、本指標の各判別式は、

- 事前差異判別式=前月比の(市場予想ー前回結果)

- 事後差異判別式=前月比の(発表結果ー市場予想)

- 実態差異判別式=前月比の(発表結果ー前回結果)

です。

事前差異判別式の解の符号(プラスが陽線、マイナスが陰線に対応)と直前10-1分足の方向一致率は45%しかありません。市場予想なんか関係ありません。

事後差異判別式の解の符号と直後1分足の方向一致率は91%です。指標発表直後は、市場予想との大小関係に極めて素直に反応します。

実態差異判別式の解の符号と直後11分足の方向一致率は82%です。指標発表直後は、前回結果との大小関係に非常に素直に反応します。

ーーー$€¥£A$ーーー

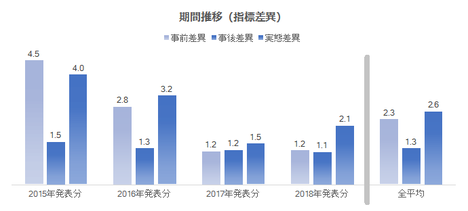

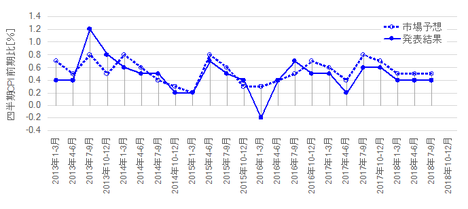

参考までに、各差異判別式の解の期間毎の平均値と全平均値を下図に示します。この図では、反応の方向を無視して大きさだけを比べるため、データは絶対値の平均値を用いています。絶対値というのは、例えば−1も1も大きさを1と見なすことです。

下図は分析対象期間全ての事例での平均値となります。

以前から一貫して事後差異が小さいことがわかります。実態差異に比べて事後差異が小さいということは、変化の大きさの割に予想の精度が高いことを示しています。

【1.3 指標間一致性分析】

(1.3.1 過去同時発表指標との反応方向への影響力強弱)

本指標は、NAB企業信頼感指数やRBA四半期金融政策報告と同時発表されたことがあります。

後述するように、本指標自体の反応程度は小さいので、同時発表指標があるときは方向判定を行わないことにします。

(1.3.2 建設許可件数前月比との対比)

本指標発表の前に同月集計分の建設許可件数前月比が発表されます。直観的には、建設許可件数と住宅ローン件数の間には時差を伴う連動があってもおかしくない気がします。がしかし、建設許可件数は「許可が必要」な地域での「新築」に必要な許可の件数です。だから、住宅ローン件数の一部である特定地域の新築分としか相関がありません。一部が全部を示唆しているか、を検証することになります。

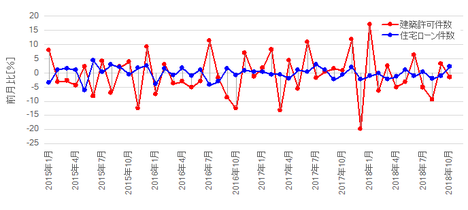

両指標の過去推移を下図に示します。

上下動は同期していません。でも、もし時差があって連動しているとしても、この図からはわかりません。

そこで、両指標前月比の実態差異(=発表結果ー前回結果)同士を前後にずらして、実態差異の符号の一致率を調べておきます。

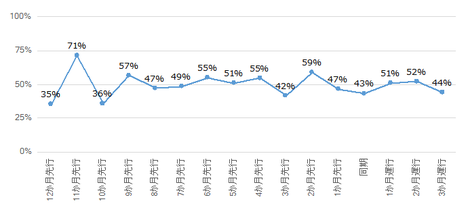

下図横軸は「建設許可件数前月比が住宅ローン件数前月比よりも〇か月先行/遅行」と読みます。縦軸は方向一致率を表しています。

図から、両指標の時差を踏まえて見比べても相関は低い、と言えます。住宅ローン件数の11か月前の建設許可件数との方向一致率は70%超となっていますが、その前後の10か月前・12か月前との方向一致率が30%台(不一致率60%台)となっており、高い一致率は偶然や誤差との区別ができません。

豪州に関する情報は少なく、同じ住宅分野に関する情報には飛び付きたくなるものです。けれども、建設許可件数前月比は住宅ローン件数前月比の一部の新築分を示唆する可能性があるに過ぎず、その時差も大きいと推察されるため、両指標間に連動や追従の兆候を見出すことはできません。

かと言って、両指標の新築分だけを見比べても意味がありません。そんなことがわかっても、本指標発表直後の反応方向に影響力はわからないからです(少なくとも本指標発表直後、誰もそんな数値を見て取引していないからです)。

【1.4 指標分析結論】

- 本指標発表直後の反応方向への影響力は「季節調整された住宅向けローン件数の前月比」というややこしい項目に対して極めて敏感です。この項目は、多くのFX会社の経済指標カレンダーで単に「住宅ローン件数前月比」と表記されています。

一部のFX会社の経済指標カレンダーでは、同時発表項目の「住宅投資額前月比」にも着目しているものの、この項目は反応方向との相関が高くありません。 - 注目すべき住宅ローン件数前月比は、毎月の上下動が大きい割に、以前から一貫して市場予想値の精度が高いことが特徴です。

けれども、市場予想値が高いからと言って、発表結果が市場予想を上回るか下回るかは一概に言えません。一概には言えないものの、鍵はやはり市場予想値の精度が高い点にあります。市場予想が大きく前回結果と乖離しているとき、発表結果も前回結果と乖離する公算が高くなります。

そして本指標は、発表結果と前回結果の大小関係が反応方向を決める確率が高いのです。 - 豪州に関する情報は少なく、同じ住宅分野に関する情報には飛び付きたくなるものです。けれども、本指標に先立って発表される建設許可件数前月比は、住宅ローン件数前月比の一部の新築分を示唆する可能性があるに過ぎず、その時差も大きいと推察されるため、両指標間に連動や追従の兆候を見出すことはできません。

?U.反応分析

分析は、反応程度の大きさだけを取り上げる方法と、反応方向だけを取り上げる方法と、それらを事前に示唆する予兆がないか、について行います。

反応方向に関する分析は、2017年9月集計分〜2018年10月集計分のうち、本指標が単独で発表された11回です。標本数が少ないため、まだ反応方向に関わる期待的中率(各種の確率)は精度が低い可能性があります。予めご承知おきください。

【2.1 反応程度】

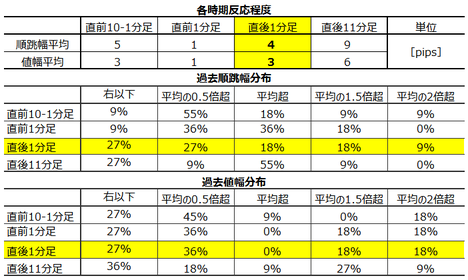

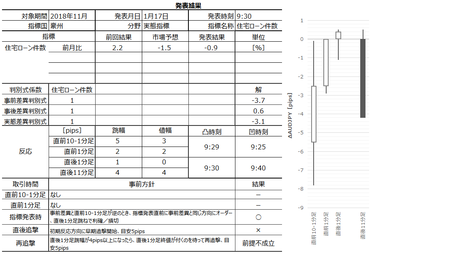

過去の 4本足チャート の各ローソク足の平均値と分布を下表に纏めておきます。

平均的な反応程度は小さい 指標です。

順跳幅が平均の2倍を超えることは少なく、跳幅での利確は過去平均値を狙えばよいことがわかります。一方、値幅は平均値より低めを目安にした方が良さそうです。

いま、各ローソク足始値で完璧な事前分析に基づきポジションをオーダーし、各ローソク足順跳幅の先端で完璧に利確できる完璧な取引ができたとします。それほど完璧な取引が行えたなら、1回の発表での4本のローソク足順跳幅で平均19pipsが稼げます。

当然、そんな完璧な分析も完璧な取引も不可能なので、1回の発表で狙うのはその2〜4割ぐらいにしておけば良いでしょう(3〜7pips)。その期間の動き全体の2〜4割しか狙わなければ、無理のない取引で勝率を稼ぎやすく、長期に亘る本指標取引での収益を最大化しやすい、との個人的感触があります。

ご参考まで。

ーーー$€¥£A$ーーー

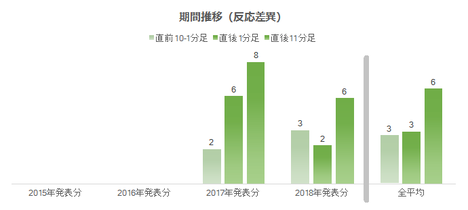

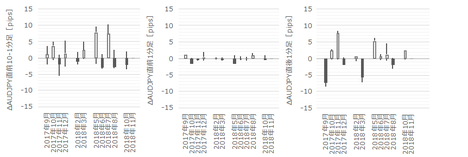

次に、期間毎に区切った直前10-1分足と直後1分足と直後11分足の反応程度の推移を下図に示します。この図では、反応の方向を無視して大きさだけを比べるため、データは絶対値の平均値を用いています。絶対値というのは、例えば−1も1も大きさを1と見なすことです。

2017年発表分は、9月集計分と10月集計分の2回しか上図に反映されていません。

それにしても反応が小さいため、 本指標は跳幅を狙わないと、取引する意味がありません 。

【2.2 個別反応分析】

個別反応分析は、勝率よりも期待値を重視して取引するための分析です。合理的とは言えるものの、例え連敗が続いてもずっと同じやり方で取引を続ける不屈さが必須です。

多くの指標では、事後差異と直後1分足の方向一致率が高くなりがちなことがわかっています。けれども、方向こそ一致しがちでも、事後差異の大きさと直後1分足値幅が比例的になる指標は少ないことがわかっています。

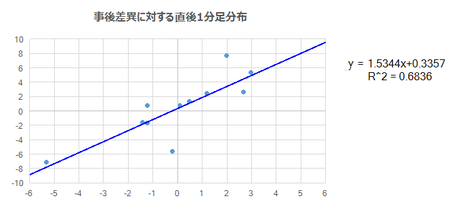

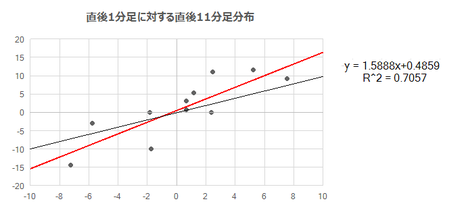

事後差異判別式の解(横軸)と直後1分足終値(縦軸)の関係と、直後1分足終値(横軸)と直後11分足終値(縦軸)の関係を下図に示します。前者が初期反応、後者がその後の伸びを示します。

初期反応方向は概ね素直で、指標発表から1分後と11分後では反応を伸ばしがち です。

【2.3 回数反応分析】

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は こちら を参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は こちら を参照願います。

いずれも反応程度を問題にせず、反応方向の一致回数だけを問題にしています。

方向率に極端な偏りは見られませんが、方向一致率にはいくつか偏りが見られます。

指標方向一致率と反応方向一致率に高い数値が重複する場合、反応方向一致率を優先します。反応方向一致率が、条件に関わらず最も取引参加者の動きを顕著に示す、と考えているためです。

2.1項記載の通り、直前1分足は反応が小さ過ぎるため取引に向きません。直後1分足値幅も小さく、狙うべきは直後1分足や直後11分足の跳幅しかありません。

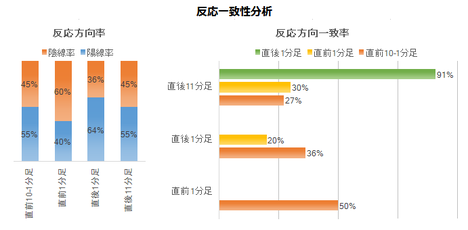

直後1分足は、直前1分足との方向一致率が20%(不一致率80%)です。その直後1分足は、直後11分足の方向一致率が91%です。

次に、反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で追撃が有効か否かが判断できます。詳細は こちら を参照願います。

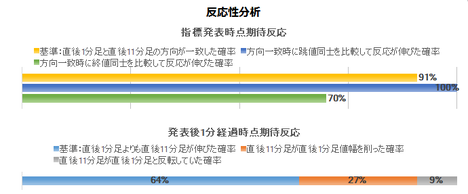

直後1分足と直後11分足の方向が一致したことは過去91%あります。その91%のうち、直後1分足跳幅を超えて直後11分足跳幅が反応を伸ばしていたことは100%です。指標発表後の方向一致率が高く、その後に反応を伸ばしているのだから、 初期反応方向を確認したら早期追撃開始 です。

そして、直後1分足終値がついた時点から直後11分足終値を見ると、終値同士で反応を伸ばしたことも64%あり、直後1分足と直後11分足が反転していたことは9%しかありません。 追撃は徹底すべき です。

【2.4 反応分析結論】

- 平均的な反応程度は小さい指標です。反応こそ小さいものの、反応方向は指標結果の良し悪しに素直で、影響持続時間が長い傾向が見られます。その間に跳幅を狙わないと、取引する意味がありません。

- 直後1分足と直後11分足の方向が一致したことは過去91%あります。その91%のうち、直後1分足跳幅を超えて直後11分足跳幅が反応を伸ばしていたことは100%です。そして、直後1分足終値がついた時点から直後11分足終値を見ると、終値同士で反応を伸ばしたことも64%あり、直後1分足と直後11分足が反転していたことは9%しかありません。

指標発表後の方向一致率が高く、その後に反応を伸ばしているのだから、初期反応方向を確認したら早期追撃開始し、その追撃は徹底すべきです。

?V.取引方針

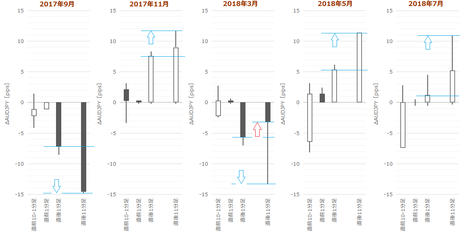

以下に過去の直前10-1分足・直前1分足・直後1分足・直後11分足の 始値基準ローソク足 を示し、それぞれの期間の取引方針を纏めておきます。

図の歯抜け箇所は反応分析対象外です

【3.1 指標発表前】

下図は直前10-1分足・直前1分足・直後1分足の各始値基準ローソク足です。

指標発表前は、2.3項の指標一致性分析に図示した通り、直前10-1分足も直前1分足も事前差異との方向一致率が高くありません。反応程度も小さいことから、この期間の取引は行いません。

よって、この期間の関心事は、指標発表後の反応方向との関係の有無だけです。

2.3項の指標一致性分析では、事前差異と直後1分足の方向一致率が73%ありました。また、直前10-1分足と直後11分足の方向一致率は27%(不一致率73%)ありました。その直後11分足は直後1分足との方向一致率が91%に達しています。

一方、反応一致性分析では、直前1分足と直後1分足の方向一致率が20%(不一致率80%)です。けれども、直前1分足はあまりに小さく、方向識別に適していません。

よって、 事前差異と直前10-1分足が逆方向ならば、指標発表直前に事前差異と同じ方向にポジションを取ります 。

【3.2 指標発表後】

直後1分足と直後11分足の方向一致率は91%にも達しています。その91%の方向一致時に、直後11分足跳幅が直後1分足跳幅より反応を伸ばしていたことは100%です。

よって、 初期反応方向を確認したら早期追撃開始 です。

そして、下図をご覧ください。

この図は、本指標が単独で発表された過去11回のうち、直後1分足跳幅が4pips以上となった5回の4本足チャートです。図から、 直後1分足跳幅が4pips以上に達したら、直後1分足終値がつくのを待って再追撃 すれば、直後11分足跳幅を狙えることがわかります。

【3.3 方針結論】

- 事前差異と直前10-1分足が逆方向ならば、指標発表直前に事前差異と同じ方向にオーダーし、直後1分足の跳ねを狙います。

- 初期反応方向を確認したら早期追撃開始し、利確/損切の目安を5pipsとします。

- 直後1分足跳幅が4pips以上になったら、直後1分足終値がつくのを待って再追撃し、利確/損切の目安を5pipsとします。

?W.分析結論

本指標の特徴は以下の通りです。

以下の特徴を踏まえた取引を行うか、その日の値動きが異常なら取引を止めるかがベターな選択と考えています。少なくとも過去の傾向に反した取引方法は、長い目で見ると勝率を下げてしまいがちです。

- 豪州に関する情報は少なく、同じ住宅分野に関する情報には飛び付きたくなるものです。けれども、本指標に先立って発表される建設許可件数前月比は、住宅ローン件数前月比の一部の新築分を示唆する可能性があるに過ぎず、その時差も大きいと推察されるため、両指標間に追従連動の兆候を見出すことはできません。

本指標は、本指標自身の特徴に基づき取引すべきです。 - 例えば、本指標の市場予想の精度は高く、予想値の前月結果との差が大きいときは市場予想の方向に発表結果が振れがちです。そして本指標は、発表結果と前回結果の大小関係が反応方向を決める確率が高いので、指標発表直後の跳ねを狙って発表直前にポジションを取る判断材料となります。課題は、意味のある予想値の前回結果との差の「大きさ」がまだわからない点です。

- 代案として、事前差異と直後1分足の方向一致率が73%あり、直前10-1分足と直後11分足の方向一致率は27%(不一致率73%)あり、その直後11分足は直後1分足との方向一致率が91%に達していることに着目します。つまり、事前差異と直前10-1分足が逆方向ならば、指標発表直前に事前差異と同じ方向にポジションが取れます。

- 平均的な反応程度は小さい指標です。反応こそ小さいものの、反応方向は指標結果の良し悪しに素直で、影響持続時間が長い傾向が見られます。その間に跳幅を狙わないと、取引する意味がありません。但し、あまり欲張らないことが肝心です。

?X.過去成績

本指標での過去取引実績はまだありません。

2019年個別記録先

※ 1.1訂:指標推移グラフ最新、記録先更新:2019年2月18日

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

注記以上

スキャル専用口座とHPで公言している会社です。取引回数が増えるほど、キャッシュバック額も多くなります。今なら「小林芳彦あられ」のプレゼントももらえます。あられが欲しいとは思わないけれど、私は同氏のファンです。

同氏はホンモノに強いので、大きな指標発表前には取引を控えることを表明しています。確かに、かつて同氏のツイッター通りに1か月ぐらい取引したら、その間の勝率は70%ぐらいになりました。きっと、エントリーとイグジットのタイミングを私がもっとうまく捉えられたなら、この勝率は更に高くなっていたのでしょう。

会員限定の彼の解説が読めることも、この会社を薦める理由です。

経済指標発表前後以外は、彼の相場感をアテにして、エントリーとイグジットのタイミングやミスジャッジしたときの撤退(損切)のセンスを磨くというのは、練習法としてアリだと思います。

彼の解説を読んで思うのは、テクニカル指標や、個々のファンダメンタルの変化を捉えるだけではダメだということです。それらの軽重判断を反応方向や程度に結び付けて、収益期待値が高く保てないと、有益な相場観とは言えないことがよくわかります。

広告以上

1.1訂版:1.1項の指標推移図を最新に更新し、2019年1月17日の発表結果を追記。

【このカテゴリーの最新記事】

- no image