ーーー$€¥£A$ーーー

豪州貿易統計(International Trade in Goods and Services)は、 オーストラリア統計局 (Australian Bureau of Statistics) が、モノとサービスの貿易収支額・輸出額・輸入額と、それらの季節調整済額と、それらの前月比を発表する指標です。翌々月に発表され、更に2か月遡って修正値が発表されます。例えば5月発表値は3月の集計分で、2月分と1月分が修正されることがあります。但し、 指標発表直後に注目されるのは最新の季節調整された貿易収支額と輸出額 です( 発表事例 )。

以下、特に断らない限り季節調整済の貿易収支額や輸出額を単に「貿易収支」「輸出」と表記します。

豪州貿易収支(数10億AUD〜百数10億AUD/年)は、GDP(約1.7兆AUD、名目値)に比べると、決して大きくありません。けれども、貿易全体の概要をざっくりまとめると、

- 貿易総額: 6,726億AUD、対名目GDP比39.6%

- 貿易相手:(1)中国23.1%(2)米国9.6%(3)日本9.1%

- 輸出品目:(1)鉄鉱石(16.3%)(2)石炭(12.8%)(3)教育関連旅行サービス(6.6%)

- 輸入品目:(1)個人旅行サービス(8.3%)(2)乗用車(6.4%)(3)精製油(4.3%)

です。なお、上記数値は2016年基準で、出典は外務省HPのオーストラリアの項を引用しています。

貿易収支がGDPに占める比率が小さくても、貿易総額はGDPの約40%に当たります。この総額の付加価値分だけがGDPへの寄与になりますが、 貿易の好不調が豪州景気への影響が大きい ことは想像がつきます。

参考までに、日本の場合、名目GDP539兆円に対して貿易の総額は152兆円なので、対名目GDP比28.2%です。貿易額が減ると景気への波及効果が大きいのは、近年どこの国でも同じですが、豪州はGDPに対する貿易額が大きいため、貿易の好不調が経済に与える影響が大きい訳です。

貿易額さえ大きければ赤字・黒字が国内景気とあまり関係ないようです。それなのに貿易収支の多寡にAUDが素直に反応するのはちょっと不思議です。

気になるのは、FXをやらない人たちの中には、何となく資源輸出国の豪州を貿易黒字国と誤解をしている人が結構います。がしかし、 豪州は過去ほとんどの時期が貿易赤字状態 で、貿易黒字状態の時期が少ない国です。最近は、その限られた貿易黒字の時期です。

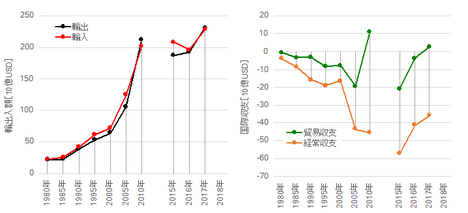

下図をご覧ください。下図は、1980年以降5年毎と2015年以降毎年の輸出額・輸入額と貿易収支額・経常収支額の推移です。

資源輸出国は、一般に輸出が好調なら景気が良くなります。けれども、景気が良くなっっても製造業の裾野が狭いため輸入も増えます。その結果、左図のように輸出入額はいつも拮抗し、右図のように収支は中国で建設ラッシュが起きていた2010年頃を除いて赤字の方が通常になっています。

なお、上右図の経常収支は、本稿とは別の主題になりますが、かつては鉱山投資、最近は住宅投資、そして以前から比較的高金利で信用格付けの高い債券投資(にリンクした生命保険等)が好調だったため、経常収支も慢性的な赤字です。被投資国は投資への配当や利息を払い続けることになるため、長く見れば持ち出しが増えて経常収支は慢性的な赤字になってしまいます。そうでなければ、誰も投資なんてしません。

世界景気が後退すれば、海外からの投資資金は引き上げられるとともに、頼みの資源輸出も減速するため、客観的にはAUDが安全な通貨だとは思えません。一方、日本は投資国なので、景気後退期やリスク発生時にはAUDJPYが大きくAUD売JPY買に動きます。現にリーマンショック後のAUDJPYはほぼ半値まで下げ、先進主要国で最も大きく通貨価値を下げました。

だから、 AUDは長期でレバレッジを使った投資には向かない 通貨で、ここ2年ぐらい貿易黒字が続いても安心できません。投資資金を現地に留めて、その配当や利息を地道に得る方が適しているようです。

近年、中国人資産家は、問題になるほど現地住宅を購入し、その家賃収入をバックさせていたことが知られています。

ーーー$€¥£A$ーーー

本分析結果に基づく過去傾向を踏まえた取引方針は、以下の通りです。

平均的な反応程度は小さい指標です。順跳幅は平均値よりやや小さく狙い、値幅は平均値の半分程度にしておいた方が良さそうです。指標発表直後は貿易収支の事後差異に、発表から少し経つと輸出額の実態差異に注目した方が良いでしょう。

直前10-1分足は、指標発表直後1分足の方向と過去88%一致しています。

その直後1分足は事後差異との方向一致率が88%と素直なものの、直後1分足と直後11分足の方向一致率が63%とやや低く、初期反応方向への追撃には躊躇します。むしろ、直後1分足と直後11分足が同方向の63%の事例では、直後11分足跳幅が直後1分足跳幅を100%超える一方、全ての事例を見てみると直後11分足値幅は直後1分足値幅を削るか反転したことが75%となっています。よって、指標発表後は1分を過ぎてから逆張りの機会を窺う方が良さそうです。

具体的には次の方法を提案します。

- 指標発表直前に直前10-1分足と同じ方向にポジションを得て、発表直後の跳ねか、発表から1分を過ぎて直後11分足跳幅を狙って利確/損切です。

- 指標発表後に反応が10pipsを超えたら逆張りです。逆張りの利確/損切の目安は5pipsぐらいにしておきましょう。

上記本指標要点や過去傾向を踏まえた取引方針の論拠を以下に示します。

以下の特徴を踏まえた取引を行うか、その日の値動きが異常なら取引を止めるかがベターな選択と考えています。少なくとも過去の傾向に反した取引方法は、長い目で見ると勝率をさげてしまいがちです。

?T.指標分析

本指標の指標分析範囲は、2015年1月集計分〜2018年10月集計分(同年12月発表分)の46回分です。もし一貫した傾向があるなら、十分な標本数に達しています。

以下、事前差異(=市場予想ー前回結果)と事後差異(=発表結果ー市場予想)と実態差異(発表結果ー前回結果)の関係を多用します。差異がプラスのとき陽線・マイナスのとき陰線と対応していれば、反応が素直だと言うことにします。

【1.1 指標推移】

発表結果は定時発表値を用い、後日修正されても以下に反映していません。貿易収支の推移そのものに関心がある訳でなく、発表時点の反応に関心があるので、これは当然です。

ーーー$€¥£A$ーーー

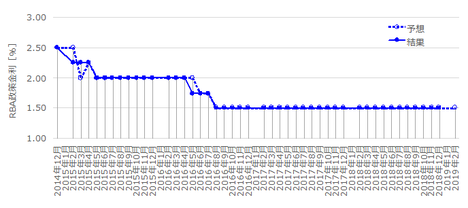

2015年以降の市場予想と発表結果の推移を下図に示します。

※ 2018年12月集計分(2019年2月発表分)反映済

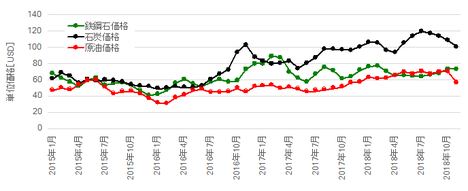

そして、この間の分析対象期間の資源価格の推移を下図に示します。

上図縦軸は、鉄鉱石価格がUSD/DMTU、石炭価格がUSD/ton、原油価格がUSD/barrel、が単位で各月の平均価格をプロットしています。

2014年に貿易収支は赤字に転じ、2016年末頃まで赤字状態が続いています。この時期は、主要輸出品の鉄鉱石・石炭価格といった資源価格が下がっていた時期です。2015年秋以降は中国が中小高炉の減産や操業停止を行いました(中国は鉄鋼生産で世界のほぼ半分を占めます)。廃炉や生産調整の効果もあって、2016年には鉄鉱石価格が上昇に転じました。

資源価格が上昇し始めた2016年後半には貿易赤字が減少し始め、同年末頃には黒字転換しました。その後は2017年末頃を除き、ほぼ貿易黒字が続きました。この時期は、米中の住宅販売や自動車販売が好調だった時期にあたり、資源価格が高くなり貿易収支も好調でした。

2017年末頃に一時、赤字転換した時期は、中国での住宅開発などの景気刺激策が息切れし始め、好調だった新車販売が一時減少に転じた影響と思われます。

なお、 今後は液化天然ガス(LNG)の輸出にも注目すべきかも知れません 。2019年以降の数年間は、LNG生産高が世界一になる見通しを、豪政府は2018年11月に示しています。

ーーー$€¥£A$ーーー

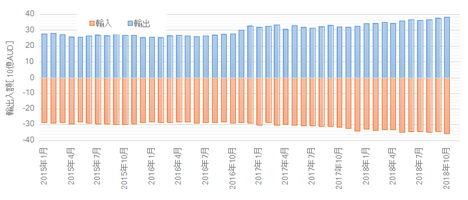

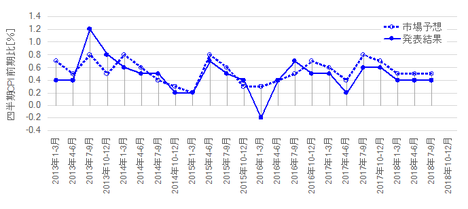

次に、2015年以降の輸出入額の季節調整値の推移を下図に示します。

2016年後半から輸出入額が増え始めています。

【1.2 指標結果良否判定】

先述の通り、本指標の分析には貿易収支しか用いません。輸出・輸入・貿易総額については、市場予想がありません(あるかも知れませんが、あまり目にしません)。

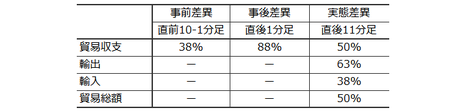

下表は、貿易収支の各差異と各ローソク足の方向一致率と、輸出・輸入・貿易総額の実態差異と直後11分足の方向一致率を整理したものです。

実態差異と直後11分足の方向一致率で、貿易収支の良し悪しよりも輸出額の増減の方が反応方向への影響が強いようです。

よって、本指標の各判別式は、

- 事前差異判別式=貿易収支の(市場予想ー前回結果)

- 事後差異判別式=貿易収支の(発表結果ー市場予想)

- 実態差異判別式=輸出額の(発表結果ー前回結果)

としておきます。

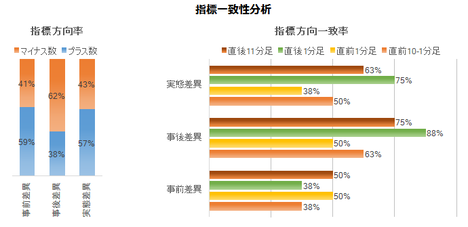

事前差異判別式の解の符号(プラスが陽線、マイナスが陰線に対応)と直前10-1分足の方向一致率は38%しかありません。市場予想なんか関係ありません。

事後差異判別式の解の符号と直後1分足の方向一致率は88%です。指標発表直後は、市場予想との大小関係に非常に素直に反応します。

実態差異判別式の解の符号と直後11分足の方向一致率は63%です。この判別式だけ、輸出額の差異なのでちょっと面倒です。

ーーー$€¥£A$ーーー

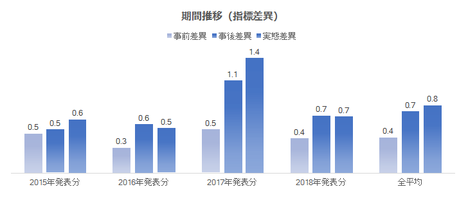

参考までに、各差異判別式の解の期間毎の平均値と全平均値を下図に示します。この図では、反応の方向を無視して大きさだけを比べるため、データは絶対値の平均値を用いています。絶対値というのは、例えば−1も1も大きさを1と見なすことです。

指標発表後の反応方向との相関が高い事後差異は、2017年を除けば0.7[10億AUD]付近で安定しています。けれども毎年、事前差異はそれより小さくなっています。平均的には、市場予想の変動は発表結果の変動の半分ぐらいしかない、ということがわかります。

【1.3 指標間一致性分析】

(1.3.1 過去同時発表指標との反応方向への影響力強弱)

本指標が小売売上高と同時発表されたときは、反応方向への影響力が、貿易収支<小売売上高、の関係となります。

(1.3.2 資源価格との対比)

1.1項に図示したように、貿易収支と鉄鉱石価格とは相関がある可能性があります。

幸い、貿易収支は翌々月に発表されるため、その月の鉄鉱石価格が上昇したか下落したかを知ってから貿易収支の発表を迎えることになります。

がしかし、この対比には意味がありません。1.2項に記した通り、貿易収支実態差異と直後11分足は方向一致率が50%で、もし鉄鉱石価格が貿易集を先行示唆しているにせよ、反応方向との相関が見出せないからです。

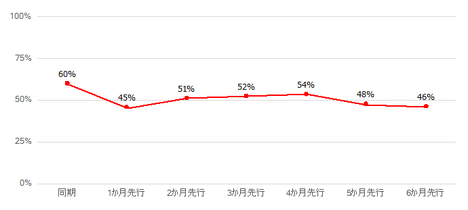

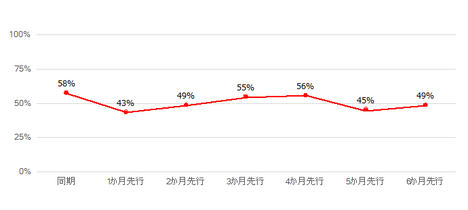

参考までに下図は、貿易収支と鉄鉱石価格の実態差異の方向一致率を示しています。横軸は「鉄鉱石価格が貿易収支より〇か月先行」と読みます。

同様に、輸出額と鉄鉱石価格の関係を示します。

貿易収支や輸出額と鉄鉱石価格は僅かに同期している兆しが見えます。がしかし、この結果を取引に活用することはできません。方向一致率が低く、ポジションの根拠にできません。

この結果は、価格が高いときにモノを買う人は居ない、という常識に沿ったものです。けれども、価格上昇が続くと、その心理は反転します。もっと高くなる前に買っておこう、と。よって、このグラフの一致率が高い時差には納得できる点があります。

なお、日本だけかも知れませんが、大手製鉄会社は四半期ごとに豪州からの鉄鉱石購入価格を合意する契約となっています。

【1.4 指標分析結論】

- 豪州は、貿易総額がGDPの約40%を占めている輸出依存度が高い国です。過去ほとんどの期間の貿易収支は赤字なので、赤字が必ずしもAUD安に繋がる訳ではありませんが、輸出額ないしは貿易総額の減少時期はAUDJPYが急落するリスクがあります。

直近2年間ぐらい貿易黒字となっていますが、それに安心してレバレッジを効かせたAUDを長期保有すべきではありません。 - 指標発表直後は貿易収支の事後差異に、発表から少し経つと輸出額の実態差異に注目した方が良いでしょう。貿易収支や輸出額と資源価格とは同期している兆しが僅かに窺えるものの、信頼度が高い兆しではありません。

?U.反応分析

分析は、反応程度の大きさだけを取り上げる方法と、反応方向だけを取り上げる方法と、それらを事前に示唆する予兆がないか、について行います。

以下、反応方向に関する分析は、2017年10月集計分〜2018年10月集計分のうち、本指標が小売売上高と同時発表されなかった8回です。標本数が少ないため、反応方向に関わる期待的中率(各種の確率)は、まだ精度が悪い可能性が高いことを予めご承知おきください。

【2.1 反応程度】

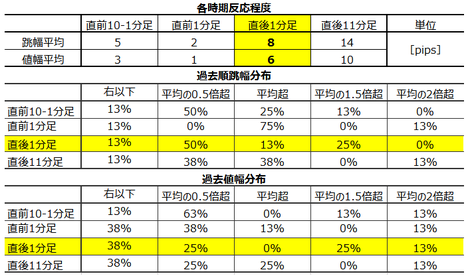

過去の 4本足チャート の各ローソク足の平均値と分布を下表に纏めておきます。

平均的な反応程度は小さい 指標です。

順跳幅は平均値よりやや小さく狙い、値幅は平均値の半分程度にしておいた方が良さそうです。

いま、各ローソク足始値で完璧な事前分析に基づきポジションをオーダーし、各ローソク足順跳幅の先端で完璧に利確できる完璧な取引ができたとします。それほど完璧な取引が行えたなら、1回の発表での4本のローソク足順跳幅で平均29pipsが稼げます。

当然、そんな完璧な分析も完璧な取引も不可能なので、1回の発表で狙うのはその2〜4割ぐらいにしておけば良いでしょう(6〜12pips)。その期間の動き全体の2〜4割しか狙わなければ、無理のない取引で勝率を稼ぎやすく、長期に亘る本指標取引での収益を最大化しやすい、との個人的感触があります。

ご参考まで。

ーーー$€¥£A$ーーー

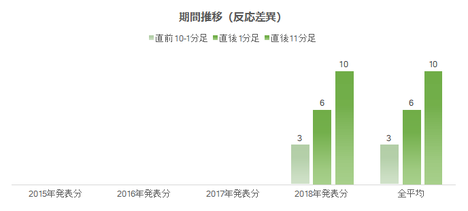

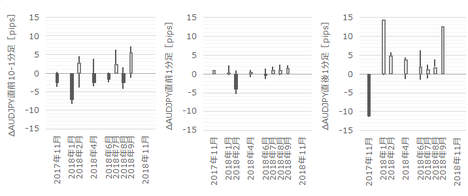

次に、期間毎に区切った直前10-1分足と直後1分足と直後11分足の反応程度の推移を下図に示します。この図では、反応の方向を無視して大きさだけを比べるため、データは絶対値の平均値を用いています。絶対値というのは、例えば−1も1も大きさを1と見なすことです。

まだ、2018年発表分しか集計できていません。

平均値をアテにするなら、直前10-1分足値幅を基準に、直後1分足値幅はその2倍、直後11分足値幅はその3倍と思っておけば良い訳です。

それにしても反応が小さいため、 本指標は跳幅を狙わないと、取引する意味がありません 。

【2.2 個別反応分析】

個別反応分析は、勝率よりも期待値を重視して取引するための分析です。合理的とは言えるものの、例え連敗が続いてもずっと同じやり方で取引を続ける不屈さが必須です。

多くの指標では、事後差異と直後1分足の方向一致率が高くなりがちなことがわかっています。けれども、方向こそ一致しがちでも、事後差異の大きさと直後1分足値幅が比例的になる指標は少ないことがわかっています。

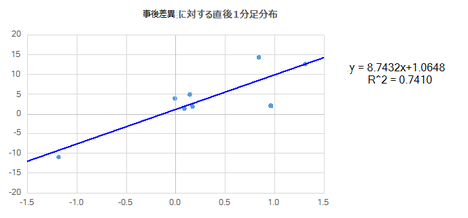

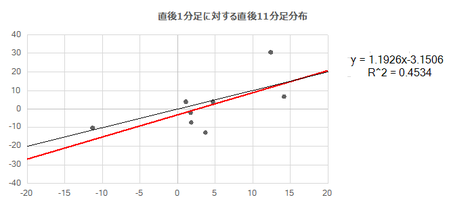

事後差異判別式の解(横軸)と直後1分足終値(縦軸)の関係と、直後1分足終値(横軸)と直後11分足終値(縦軸)の関係を下図に示します。前者が初期反応、後者がその後の伸びを示します。

初期反応方向は素直なものの、指標発表から1分後と11分後では反応を伸ばすと言えません 。

【2.3 回数反応分析】

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は こちら を参照願います。

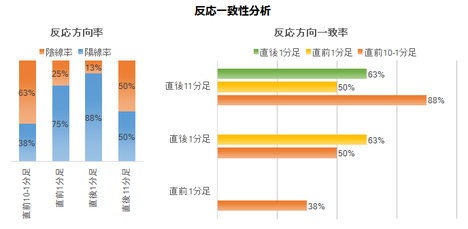

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は こちら を参照願います。

いずれも反応程度を問題にせず、反応方向の一致回数だけを問題にしています。

方向率は、直前1分足の陽線率が75%、直後1分足の陽線率が88%、と偏りが見られます。

指標方向一致率は、事後差異と直後1分足・直後11分足が各88%・75%となっています。反応方向一致率は、直前10-1分足と直後11分足が88%となっています。

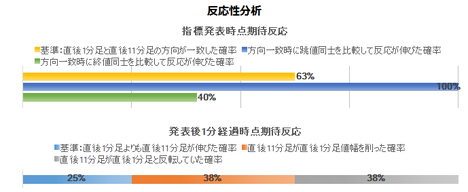

次に、反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で追撃が有効か否かが判断できます。詳細は こちら を参照願います。

直後1分足と直後11分足の方向が一致したことは過去63%あります。その63%のうち、直後1分足跳幅を超えて直後11分足跳幅が反応を伸ばしていたことは100%です。けれども、直後1分足と直後11分足の方向が一致しているときでさえ、直後1分足終値を超えて直後11分足終値が反応を伸ばしていたことは40%しかありません。

全ての場合において、直後1分足終値がついた時点から直後11分足終値を見ると、終値同士で反応を伸ばしたことは25%しかなく、直後1分足終値が付いたら逆張りした方が良さそうです。

【2.4 反応分析結論】

- 平均的な反応程度は小さい指標です。順跳幅は平均値よりやや小さく狙い、値幅は平均値の半分程度にしておいた方が良さそうです。

- 直前10-1分足は、指標発表直後1分足の方向と過去88%一致しています。

その直後1分足は事後差異との方向一致率が88%と素直なものの、直後1分足と直後11分足の方向一致率が63%とやや低く、初期反応方向への追撃には躊躇します。むしろ、直後1分足と直後11分足が同方向の63%の事例では、直後11分足跳幅が直後1分足跳幅を100%超える一方、全ての事例を見てみると直後11分足値幅は直後1分足値幅を削るか反転したことが75%となっています。よって、指標発表後は1分を過ぎてから逆張りの機会を窺う方が良さそうです。

?V.取引方針

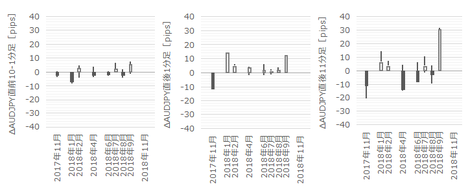

以下に過去の直前10-1分足・直前1分足・直後1分足・直後11分足の 始値基準ローソク足 を示し、それぞれの期間の取引方針を纏めておきます。

図の歯抜け箇所は反応分析対象外です

【3.1 指標発表前】

下図は直前10-1分足・直前1分足・直後1分足の各始値基準ローソク足です。

この間に、先に形成されるローソク足が後で形成されるローソク足の方向を示唆している兆しはありません。

直前1分足や直後1分足の過去陽線率には偏りがあるものの、直後1分足は事後差異との方向一致率が88%あり、この間は発表結果が市場予想よりも大きかったことが多かったためです。

世界的な景気減速懸念が強まっていることを踏まえると、今後も陽線率が高い状況が続くか疑問があります。

気になることがあるときは、取引しないのが一番です。

【3.2 指標発表後】

直前10-1分足と直後11分足の方向一致率は88%にも達しています。また、直後1分足終値に対して直後11分足終値は、値幅を削るか反転したことが75%に達します。

事前差異がどうあれ、直後1分足の方向がどうあれ、多くの本指標発表前後の取引参加者はそれらのことを知っているはずです。知らずに取引するのは残念です。

下図をご覧ください。

指標発表直前に直前10-1分足と同じ方向にポジションを得て、発表直後の跳ねか、発表から1分を過ぎて直後11分足跳幅を狙って利確/損切 です。

また、 指標発表後に反応が10pipsを超えたら逆張り です。けれども、2018年9月の直後1分足と直後11分足をご覧ください。逆張りを放置すると損切が大きくなります。そこで、 逆張りの利確/損切の目安は5pipsぐらい にしておきましょう。

【3.3 方針結論】

- 指標発表直前に直前10-1分足と同じ方向にポジションを得て、発表直後の跳ねか、発表から1分を過ぎて直後11分足跳幅を狙って利確/損切です。

- 指標発表後に反応が10pipsを超えたら逆張りです。逆張りの利確/損切の目安は5pipsぐらいにしておきましょう。

?W.分析結論

本指標の特徴は以下の通りです。

以下の特徴を踏まえた取引を行うか、その日の値動きが異常なら取引を止めるかがベターな選択と考えています。少なくとも過去の傾向に反した取引方法は、長い目で見ると勝率を下げてしまいがちです。

- 豪州は、貿易総額がGDPの約40%を占めている輸出依存度が高い国です。過去ほとんどの期間の貿易収支は赤字なので、赤字が必ずしもAUD安に繋がる訳ではありませんが、輸出額ないしは貿易総額の減少時期はAUDJPYが急落するリスクがあります。

直近2年間ぐらい貿易黒字となっていますが、それに安心してレバレッジを効かせたAUDを長期保有すべきではありません。 - 指標発表直後は貿易収支の事後差異に、発表から少し経つと輸出額の実態差異に注目した方が良いでしょう。貿易収支や輸出額と資源価格とは同期している兆しが僅かに窺えるものの、信頼度が高い兆しではありません。

- 平均的な反応程度は小さい指標です。順跳幅は平均値よりやや小さく狙い、値幅は平均値の半分程度にしておいた方が良さそうです。

- 直前10-1分足は、指標発表直後1分足の方向と過去88%一致しています。

その直後1分足は事後差異との方向一致率が88%と素直なものの、直後1分足と直後11分足の方向一致率が63%とやや低く、初期反応方向への追撃には躊躇します。むしろ、直後1分足と直後11分足が同方向の63%の事例では、直後11分足跳幅が直後1分足跳幅を100%超える一方、全ての事例を見てみると直後11分足値幅は直後1分足値幅を削るか反転したことが75%となっています。よって、指標発表後は1分を過ぎてから逆張りの機会を窺う方が良さそうです。

?X.過去成績

取引成績は、この分析に記載方針に沿って実際に取引を行った結果だけを纏めています。実際に取引した結果以外は、例え事前方針が妥当だったとしてもここには含みません。また、事前方針に挙げていない取引(方針外取引)の成績は含めません。

実際の取引は、例え結果的に陽線だったとしても終値1秒前まで長い陰線側へのヒゲをずっと形成していたりします。そういった場合、事前のその期間の取引方針がロングが正解かショートが正解かわかりません。実際の取引で利確できたか損切せざるを得なかったかだけが公平な判定基準だと言えます。そして、方針外取引をここに含めると、事前分析の有効性が後日検証できなくなってしまいます。

取引方針の記述を、勝ちやすく・分析結果を誤解しにくく・自己裁量部分がわかるように、進歩・改善していくしかありません。記述はがんじがらめ過ぎても取引がうまくいきません。その兼ね合いが難しいので、試行錯誤しています。

反応分析の回数も少なく、各種数値が安定するにはまだ1・2年を要するでしょう。

※ 2019年2月18日最新版に差替

2019年個別記録先

※ 書式統一:2018年12月31日

※ 1.1訂:指標推移グラフ更新、成績表更新:2019年2月18日

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

注記以上

スキャル専用口座とHPで公言している会社です。取引回数が増えるほど、キャッシュバック額も多くなります。今なら「小林芳彦あられ」のプレゼントももらえます。あられが欲しいとは思わないけれど、私は同氏のファンです。

同氏はホンモノに強いので、大きな指標発表前には取引を控えることを表明しています。確かに、かつて同氏のツイッター通りに1か月ぐらい取引したら、その間の勝率は70%ぐらいになりました。きっと、エントリーとイグジットのタイミングを私がもっとうまく捉えられたなら、この勝率は更に高くなっていたのでしょう。

会員限定の彼の解説が読めることも、この会社を薦める理由です。

経済指標発表前後以外は、彼の相場感をアテにして、エントリーとイグジットのタイミングやミスジャッジしたときの撤退(損切)のセンスを磨くというのは、練習法としてアリだと思います。

彼の解説を読んで思うのは、テクニカル指標や、個々のファンダメンタルの変化を捉えるだけではダメだということです。それらの軽重判断を反応方向や程度に結び付けて、収益期待値が高く保てないと、有益な相場観とは言えないことがよくわかります。

広告以上

【このカテゴリーの最新記事】

- no image