【4-2-1. USDの特徴】

国際決済銀行(BIS)

USD取引量の圧倒的な多さと、JPYの意外な多さと、中国元の意外な少なさ、に驚きます。

3月16日はFOMCで政策金利発表が行われます。これだけ流通量が大きなUSDは、当然、各国各企業が独自でもUSD決済のために、日頃からUSD資産を準備しておきます。金利が動けば為替も動くので、世界中で膨大な作業がきっと発生しているのでしょうね。金利差だけで、1兆円当たり25億円が生み出されることになります。ちなみに、1日当たりの為替決済額は、世界で400兆円と言われています。

但し、新たに生じる金利差は、たったの0.25%に過ぎません。為替に換算すると、現在の115円に対し0.3円弱(30pips弱)が0.25%です。だから、その為替変動に25倍のレバレッジを掛けるFXというのは、慎重に行わないと痛い目に遭って当然なのです。金利が変わると、FXをやっていなくても痛い目に遭ってる事例が多いのです。

USDの特徴は、国際決済に占めるUSD決済が90%近く占めることで生じます。

米国の経済規模は名目GDPで世界全体の約20%です。世界全体の20%の規模の国でCPIが1%上がると、世界の消費者物価が平均値で0.2%上がると考えても良いのでしょうか(わかりません)。でも、間違っていたとしても偶然なのか、そう考えて良いぐらいの為替変化(現在USDJPY=115の0.2%は約20pips)が観察できます。

そう考えると、経済規模が小さな国や対外債務の多い国にとって、米金利よりも米景気の方が発表指標が多くて大変な関心事になっても良いような気がします。

【4-2-2. 現状チャート】

省略します。

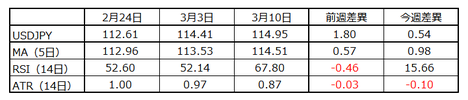

【4-2-3. 現状テクニカル】

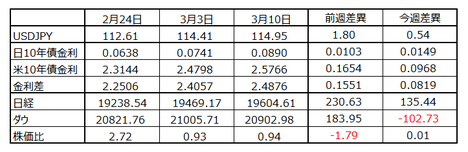

【4-2-4. 現状ファンダメンタル】

【4-2-5. 今週経済指標】

3月14日21:30にPPI、3月15日21:30にCPIが発表されます。3月15日21:30は小売売上高・NY連銀製造業景気指数も同時に発表されます。

そして、3月16日03:00はFOMCです。既に関心は利上げ発表よりも、年内にこの後何度利上げされるか、に移っています。

3月16日21:30はPhil連銀製造業景気指数、3月17日22:15には鉱工業生産・設備稼働率が発表されます。

【4-2-6. 指標分析一覧】

A. 政策決定指標

A1. 金融政策

2017年の利上げは3回が予定されています。3月利上げの次は6月か9月を有力視する解説が多いようです。

(1) FOMC政策金利 (2017年3月16日発表結果検証済)

(2) FOMC議事録 (2017年2月23日公表結果検証済)

A2. 財政政策

米国GDPに対し公共投資が与える影響は、日本の場合に比して小さなものです(絶対額でなく比率で考察)。従って、政府予算の配分が変わることは経済的な直接効果よりも、関連法規改正などで予算配分が増えた分野への政府支援が強まる間接効果となります。にも関わらず、そうした政策変更は、JPYに対してよりもUSDに対して大きく影響が現れがちな点が不思議です。

(1) 月次財政収支

A3. 景気指標

A31. 総合

(1) ISM非製造業・総合景況指数 (2017年3月4日発表予定、事前分析済)

(2) CB消費者信頼感

(3) ミシガン大学消費者信頼感指数速報値/確報値 (2017年2月11日発表結果検証済)

A33. 製造業

最も反応が大きい指標はISMです。ISMへの相関が強いと言われるのがPhil連銀景気指数で、Phil連銀景気指数への相関が強いと言われるのがNY連銀景気指数です。

(1) ISM製造業景況感指数 (2017年3月2日発表結果検証済)

(2) Phil連銀製造業景気指数 (2017年2月16日発表結果検証済)

(3) NY連銀製造業景気指数 (2017年2月15日発表結果検証済)

(4) リッチモンド連銀製造業景気指数

(5) シカゴ購買部協会景気指数

A4. 物価指標

FRBが注目しているというPCEコアデフレータが最重要だと思われます。物価は、材料→生産→消費へと下流に波及すると考えられるため、(4)→(1)へと影響が進む、と考えられます。

(1) PCEコアデフレータ (2017年3月1日発表結果検証済)

(2) 消費者物価指数(CPI)

(3) 生産者物価指数(PPI) (2017年2月14日発表結果検証済)

(4) 輸入物価指数 (2017年2月10日発表結果検証済)

A5. 雇用指標

(1) 雇用統計 (2017年3月10日発表予定、事前分析済)

(2) ADP民間雇用者数 (2017年3月8日発表結果検証済)

(3) 前週新規失業保険申請件数

B. 経済情勢指標

B1. 経済成長

財政収支・国際収支の赤字が続いていても、主要先進国において米国経済は最も好調です。そういう実態を踏まえると、素人にも現状の景気の良し悪しを最もわかりやすく表しているのがGDPなのでしょう。

(1) 四半期GDP速報値 (2017年1月27日発表結果検証済)

(2) 四半期GDP改定値 (2017年2月28日発表結果検証済)

(3) 四半期GDP確定値

B2. 国際収支

最近の傾向は毎月400億ドルの貿易赤字が続いています。毎月400億ドルという大きさは、年間で日本の国家予算並みということですよね。米国の経済規模というのは本当にすごいのですね。本指標は、貿易赤字が多少増えようが減ろうが、発表直後の反応方向に関係なく、そして反応が比較的大きい傾向があること、です。少し変な指標です。

(1) 貿易収支 (2017年3月7日発表結果検証済)

B3. 実態指標

「消費」や「住宅」が景気に関わるというのはわかるような気がします。がしかし、米国で「製造」が経済に与える影響は為替を動かすほど大きいのか、どうもピンとこないまま調査や分析を怠っています。

B31. 消費

(1) 四半期PCE速報値 (2017年1月27日発表結果検証済)

(2) 四半期PCE改定値 (2017年2月28日発表結果検証済)

(3) 個人支出(PCE)・個人所得 (2017年3月1日発表結果検証済)

(4) 小売売上高

B32. 住宅

FX会社HPなどでは注目度や重要度が高く評価されている指標もあります。が、反応は小さな指標ばかりです。但し、素直な反応をしがちです。

(1) 中古住宅販売件数 (2017年2月23日発表結果検証済)

(2) 新築住宅販売件数 (2017年2月25日発表結果検証済)

(3) 建設支出 (2017年3月2日発表予定、事前分析済)

B33. 製造

米国経済に対し製造業の好不調が与える影響は小さい、と捉えています。雇用指標や景気指標に影響すると考えているので記録を取って見ていますが、反応は大したことありません。

(1) 鉱工業生産・設備稼働率 (2017年3月17日22:15発表予定、事前分析済)

(2) 耐久財受注 (2017年2月27日発表予定、事前分析済)

以上

【このカテゴリーの最新記事】

- no image