基本は直前に「買」2枚で、予想通りに陽線での反応なら1分以内と10分後ぐらいにポジションを解消するつもりです。陰線での反応ならば、ポジションを解消して寝ます。

このポジションは、いわばお祭りです。分析するにも過去のデータが不足しており、定量再現性を確認できません。FOMC金利改定改定を実際のチャートで見ることはあまりないので、ポジションを持って参加することにしました。幸い、年初からの本ブログでの指標取引だけで貯金があるので。

もし市場予想通りに利上げで陽線で反応しても、追いかけてポジションを取るのは難しそうです。少なくとも、過去2回の利上げ時にそのようなタイミングはチャート上で見当たりません(数時間にも亘ってポジションを持つ気がないため、です。長時間に亘ってポジションを取るやり方は、このブログの得意分野ではありません)。

また、過去22回のFOMC前は、直前1分足の陰線率が90%と高いものの、今回は直前1分足跳幅狙いのポジションは取りません。「市場予想通りに利上げ」というパターンは、過去22回で2回しかないため、いつものようなやり方で取引する方がおかしいのです。

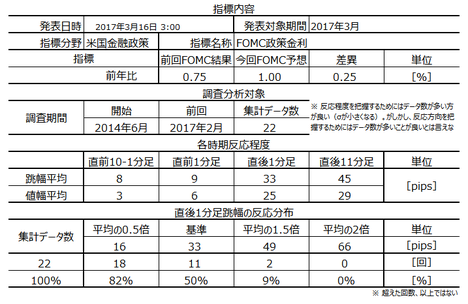

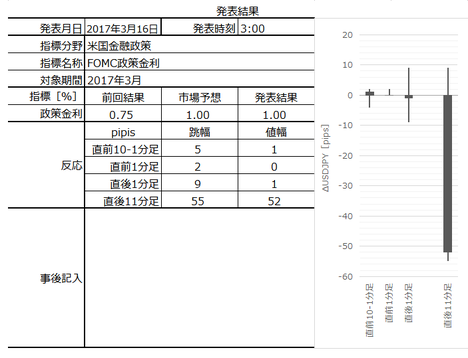

本発表要点は下表に整理しておきました。

今回は、定量的なデータ分析が不十分で、定性的な話ばかりで恐縮です。私よりも取引が上手な人のHPを参考にすることをお薦めします。

直近2回の利上げ(2015年12月・2016年12月)では、市場予想通り0.25%の利上げが決定されています。

米国金利は、世界の金融市場への影響が大きく、サプライズが全く歓迎されません。政策金利だけでなく、量的緩和規模の変更のような金融政策変更が行われる際は、十分に時間をかけて「市場との対話」を行うことが重視されるようです。過去の記憶でも、「絶対」ではないものの「信頼」される政策決定が行われてきたように思います(当時の解説記事の記憶から)。

FRBとRBNZ(NZ中銀)は、日欧英豪の中銀よりも「政策決定過程」への強い批判を受けることが少ない中銀、という印象を持っています。

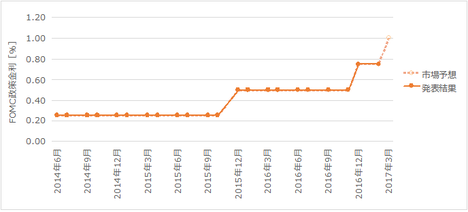

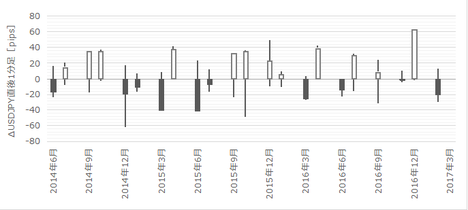

次に、過去22回分の市場予想と発表結果を下図に示します。

市場予想と発表結果が完全に一致しています。

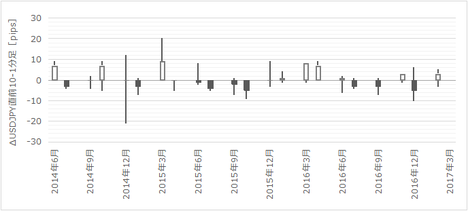

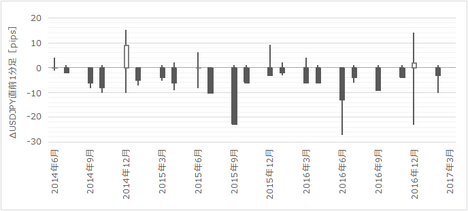

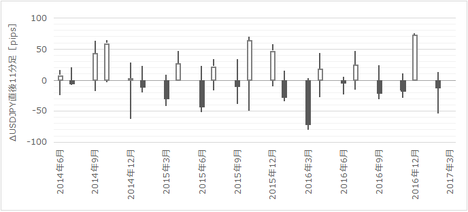

次に、発表前後の始値基準ローソク足を示します。上から順に、直前10-1分足・直前1分足・直後1分足・直後11分足です。

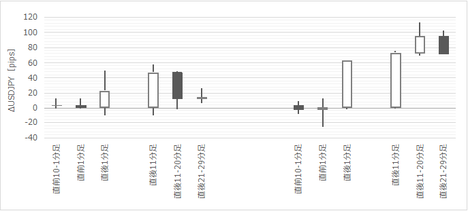

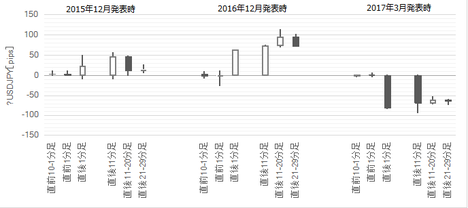

ほとんどの反応が「市場予想通りに現状維持」の場合ですから、参考にして良いか否か迷います。そこで、過去2回あった「市場予想通りに利上げ」だったときのローソク足を下図に示します。

左側が2015年12月の利上げ時、右側が2016年12月の利上げ時、です。

それぞれいつも通りに、直前10-1分足・直前1分足・直後1分足・直後11分足に着目し、今回は直後11-20分足と直後20-29分足を加えました。

直後30分にはFRB議長会見が予定されています。

2015年12月は発表後7-8分に高値となっています。2016年12月は発表後11-12分に高値となっています。

これほど大きな発表ですら直接的な影響は10分程度しか持たない、という点は参考になります。また、金利発表後30分後からはFRB議長の会見があったので、その中身に備えた動きに移行した、とも言えます。

ここで、2015年と2016年のFRB議長の会見への関心事は、いずれも今後の利上げスケジュールでした。2015年よりも2016年の方が、次回利上げが近いという解説記事が事前に多かったようです。もしかすると、2015年は発表後7-8分に高値で、2016年は発表後11-12分に高値となった「その差の4分間」は、そういう雰囲気があったからかも知れません。だとすれば、今回の発表後高値は更に後ろにズレるということになります。

こういうことは、わからないのですが。

昨夜までの解説記事を見る限りでは、今回のFRB議長会見での関心事は、2017年の利上げが残り3回に増えるか(これまではあと2回と見なす声が多かった)、です。また、次の利上げが6月以前か(2016年12月の利上げ直後には、6月と12月の2回と見なす声の方が多かったものの、3月に利上げして6月にも利上げするか)、です。

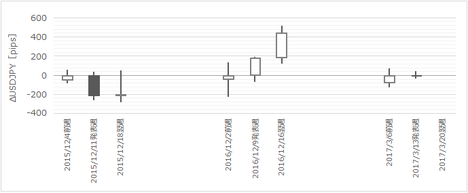

下図は、過去2回(2015年12月と2016年12月)と、今回現在までの週足です。今回の週足は昨日終値までしか反映していません。

図から、FOMCの金利改定が行われた週は、過去2回200pips程度動いていますが、今回はほぼ静止しています。発表後の動きが楽しみです。

ともあれ、早くFOMCが終わってくれないと、個別の経済指標の動きも過去の傾向がアテにならない気がして、ポジションが持てずに退屈です。

退屈でも要らないポジションは持たない。それが大事なことです。

以上

2017年3月16日03:00発表

以下は2017年3月16日13:00頃に追記しています。

?V. 結果

【7. 発表結果】

(7-1. 指標結果)

本指標発表結果及び反応は次の通りでした。

こういうときに、負けて追いかけてポジションを取らなくなるまで、最初1年ぐらいかかったものです。負けるときは何をやっても負けるものです。

狙いを外して、しょっぱなの「どーん」という落ち込みが思ったより小さくて幸いでした。大きく落ちたのは約10〜15秒経過してからだったと思います。

【8. 調査分析検証】

今回はいつものような調査・分析が通用しないと考えていたため、後日にあまり役立つようなことがありません。

金利改定時の取引は、どうしても場数が足りないので、記録として2015年12月・2016年12月・今回の「市場予想通り利上げ」の反応を記録しておきます。パッと見で、規則化しにくそうですね。

ひょっとしたら、我々アマチュアだけでなく、プロフェッショナルも金利改定時の取引は場数を踏むことが相対的に少ないため、マニュアルの完成度が低いのかも知れませんね。

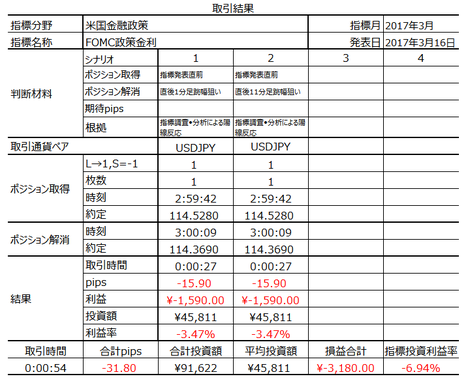

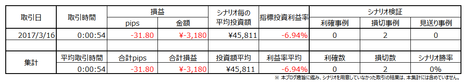

FOMCは、本ブログを始めてから最初の取引きです。今後のため成績表を用意しておきました。

以上

もしこの記事が何か参考になったなら、どれか広告バナーをクリックして提携先に興味をお持ち頂けると幸いです。提携先はいずれも良心的なところを選んだつもりです。安心してください。

ーーー以下は広告ですーーー

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

【このカテゴリーの最新記事】

- no image