?@ 総合PMI速報値

(以下「総合PMI」と略記)

?A 製造業PMI速報値

(以下「製造業PMI」と略記)

?B サービス業PMI速報値

(以下「サービス業PMI」と略記)

を用います。

本稿は、過去の指標結果と反応方向の関係を分析することによって、本指標発表前後のEURJPY取引に役立つ特徴を見出すことがテーマです。

その分析対象期間は、2015年1月集計分〜2018年7月集計分(同月発表分)の43回分を用いました。特徴を見いだす調査数としては十分でしょう。

?T.指標分析

以下、市場予想は発表直前の値を用い、発表結果は後に修正値が発表されても定時発表値のままを用います。これは本指標の推移そのものより、指標発表直前直後の反応程度や反応方向との関係を重視しているためです。

【1.1 指標概要】

PMIは、企業購買担当者に直接調査して算出されるため、景気先行指標として信頼できる、と言われています。そして、製造業の材料・部品調達は、数か月先の取引先動向や製品需要から仕入れを行うため、サービス業よりも先行性がある、と言われています。

では何で、企業購買部門に直接調査すると、企業セールス部門に直接調査するより正確なのかがわかりません。ちょっと調べてみたものの、その理由を記した資料は見つかりませんでした。

そして、製造業の購買担当部門の先行き見通しが、サービス業の購買担当部門のそれを先行しているかは、製造業PMIとサービス業PMIが同時発表される本指標の推移を見ればはっきりします。そんな関係はありゃしないのです。

なお、本指標発表時刻30分前には仏国PMI速報値が発表され、30分後には欧州PMI速報値が発表されます。

本来ならば、本指標も含めて30分毎に発表されるこれら指標を通して取引を行う方が望ましいはずです。とは言え、30分毎に3回の発表だと、お勤めの方は隙を見てちょちょっと取引という訳にもいきません。いずれ、30分毎の関連取引を続けて行うための準備や研究にも着手したい、と思います。

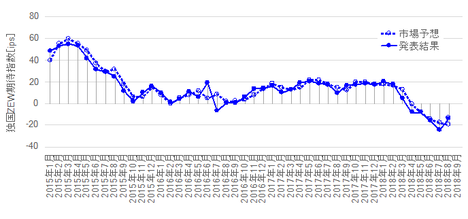

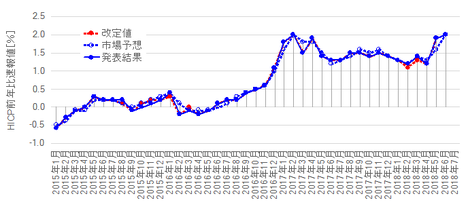

【1.2 差異推移】

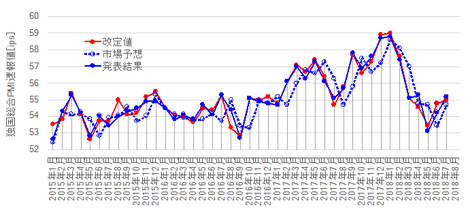

過去の改定値と市場予想と発表結果の推移を以下に示します。

まずは総合PMIの推移からです。

凸凹が目立つことと、改定値( 赤 )がズレることが多いことを覚えておきましょう。

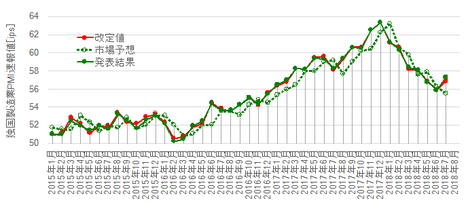

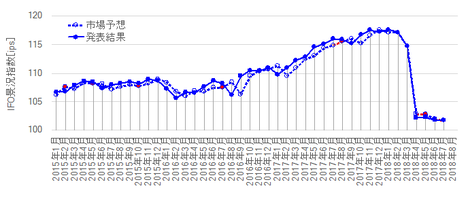

これを製造業PMIと見比べてみます。

凸凹が少なりなってトレンドがはっきりし、改定値( 赤 )とズレたことが少ないことに気づきます。また、わかりやすい市場予想後追い型となっています。

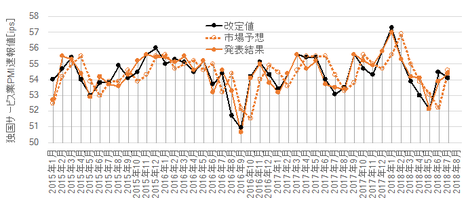

そして、サービス業PMIを見てみましょう。

総合PMIの凸凹や改定値(黒)とのズレは、製造業PMIでなくサービス業PMIのせいだったことがわかります。

ーーー$€¥£A$ーーー

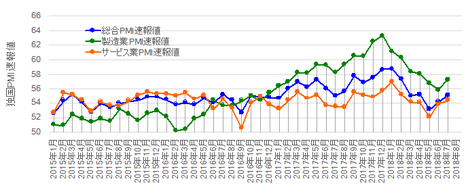

総合PMIと製造業PMIとサービス業PMIを、もっと見比べやすく同じグラフ上にプロットしたのが下図です。

製造業PMI( 緑 )の推移はサービス業PMIの推移()を先行示唆などしていません 。そして、総合PMI( 青 )は製造業PMIとサービス業PMIの中間値でも、それらの一定比率値でもないことがわかります。

?U.反応分析

分析には、事前差異(=市場予想ー前回結果)と事後差異(=発表結果ー市場予想)と実態差異(発表結果ー前回結果)を多用します。差異がプラスのとき陽線・マイナスのとき陰線と対応していれば、反応が素直だと言うことにします。

【2.1 反応概要】

複数の発表項目の影響力の軽重を把握し、見るべきポイントを絞り込むため、各発表項目と反応方向の関係を求めておきましょう。

まず、事前差異は、3?製造業PMIの事前差異ー2?サービス業PMIの事前差異、という判別式を用います。この判別式の解の符号(プラスが陽線、マイナスが陰線)と直前10-1分足の方向一致率は63%で、あまりアテになりません。

次に、事後差異は、2?総合PMIの事後差異+3?製造業PMIの事後差異+1?サービス業PMIの事後差異、という判別式を用います。この判別式の解の符号と直後1分足の方向一致率は76%です。発表結果の市場予想に対する良し悪しには素直に反応します。

そして、実態差異は、2?製造業PMIの実態差異+1?サービス業PMIの実態差異、という判別式を用います。この判別式の解の符号と直後11分足の方向一致率は73%です。発表結果の前回改定値に対する良し悪しに素直に反応しています。

ーーー$€¥£A$ーーー

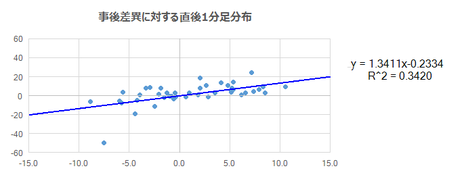

下図は、事後差異(横軸)に対する直後1分足終値(縦軸)の分布です。

事後差異がプラスなら陽線で反応しがちですが、事後差異がマイナスなら陰線で反応するかどうかわかりません。そして、事後差異の大きさと陽線や陰線の大きさに相関はないようです。何がどうあれ反応が小さいことがわかります。

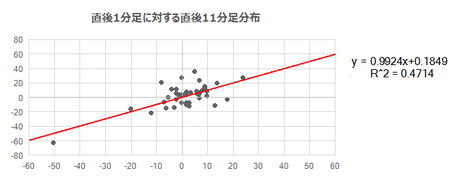

次に、直後1分足終値(横軸)に対する直後11分足終値(縦軸)の分布を下図に示します。

回帰線(赤線)の傾きはほぼ1で、平均的には反応が伸びません。赤線の上下のドット分布を見ると、直後1分足が陽線であれ陰線であれ、直後1分足終値よりも直後11分足終値が反応を伸ばすか否かはわかりません。

【2.2 反応程度】

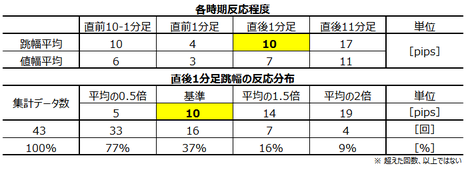

過去の 4本足チャート の各ローソク足平均値と、最も指標結果に素直に反応する直後1分足跳幅の分布を下表に纏めておきます。

指標結果に最も素直に反応する直後1分足跳幅は過去平均で10pipsです。反応程度としては平均的な指標です。

分布は、平均値10pips以下しか跳ねなかったことが63%となっています。

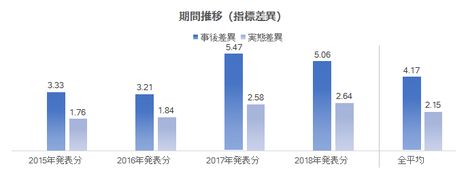

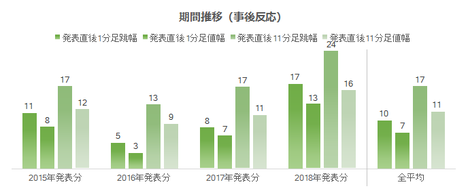

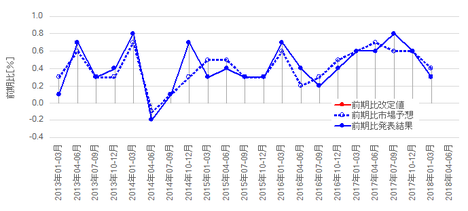

次に、2015年以降の毎年の事後差異と実態差異の平均値の推移(上図)と、直後1分足と直後11分足の跳幅平均・値幅平均の推移(下図)を示します。

事後差異と実態差異の平均値は、2017年以降大きくなっています。その結果(かどうかわかりませんが)、最近の反応は大きくなっているように見えます。

さて、先に個別の事後差異と直後1分足の分布を調べた限りでは、事後差異の程度と直後1分足の方向と値幅は、あまり関係がなさそうでした。がしかし、1年分12回の発表時の事後差異や実態差異の平均値を取り、直後1分足や直後11分足の跳幅や値幅を見比べてみると、全体的に事後差異や実態差異の大きさと反応の大きさには弱い相関があるように見えます。

【2.3 反応方向】

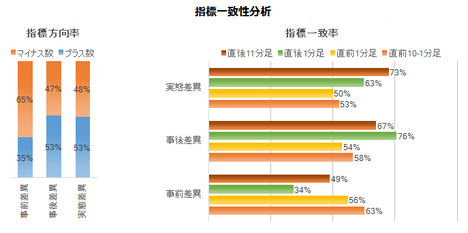

指標一致性分析 は、各差異と反応方向の一致率を調べています。

事前差異は過去マイナス率が65%と、やや偏りがあります。そして、事前差異と直前10-1分足の方向一致率が63%です。

事後差異と直後1分足の方向一致率は76%で、反応は素直です。また、事前差異がマイナスだったときには、直後1分足が陰線だったことが34%(陽線だったことが66%)あります。

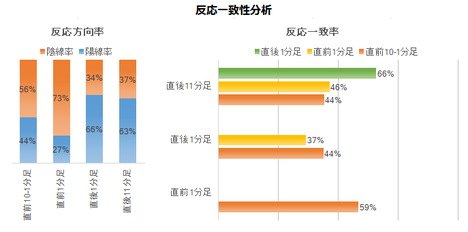

次に、 反応一致性分析 は、先に形成されたローソク足と後で形成されるローソク足の方向一致率を調べています。

直前1分足の陰線率が73%と、偏りが見受けられます。

直後1分足と直後11分足の方向一致率は66%しかありません。その他には、直前1分足と直後1分足の方向一致率は37%(不一致率63%)となっています。

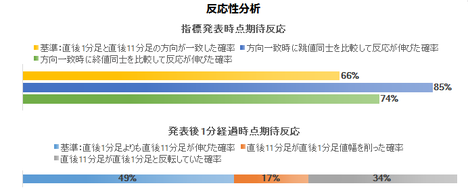

そして、 反応性分析 では、過去発表後に反応を伸ばしたか否かを調べています。

直後1分足と直後11分足との方向一致率は、前述の通り66%です。そして、その66%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは85%です。

指標発表直後は、反応が伸びると信じるしかありません。ただ、全ての場合を踏まえると、直後1分足跳幅が直後11分足跳幅を超えて同じ方向に反応を伸ばしたことは56%(=0.66?0.85)です。これでは、指標発表直後に安易に追撃ポジションを取ることはできません。

?V.取引方針

以下に過去の直前10-1分足・直前1分足・直後1分足・直後11分足の 始値基準ローソク足 を示し、それぞれの期間の取引方針を纏めておきます。

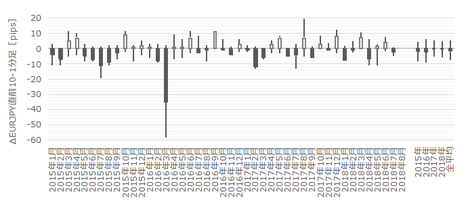

【3.1 直前10-1分足】

下図に直前10-1分足を示します。

直前10-1分足の過去平均跳幅は10pips、同値幅は6pipsです。これは、直後1分足の反応程度とほぼ同じです。この期間に安易にポジションをオーダーして負けると、取り返せないということです。

直前10-1分足は、事前差異との方向一致率が63%です。ポジションをオーダーするかは、ちょっと迷う数字ですね。63%ではあまりお薦めできません。

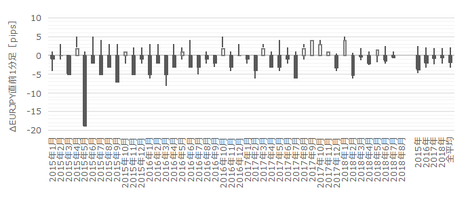

【3.2 直前1分足】

次に直前1分足です。2017年9月以降、それ以前の陰線が多かった状況から陽線が多くなっています。また、以前に陰線が多かった時期は、逆ヒゲ(陽線側へのヒゲ)を残すことが多かったことがわかります。

直前1分足の過去平均跳幅は4pips、同値幅は3pipsです。

直前1分足の過去陰線率は73%あるものの、先述の通り、2017年9月以降はこの数字を信じることができません。

よって、この期間の取引は薦められません。

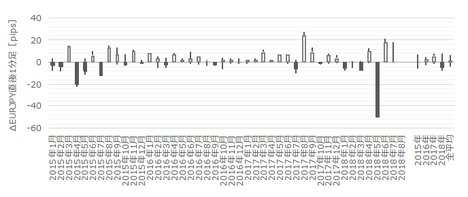

【3.3 直後1分足】

そして、直後1分足を下図に示します。

直後1分足の過去平均跳幅は10pips、同値幅は7pipsです。

直後1分足の過去陽線率は66%、事前差異との方向一致率は34%(不一致率66%)、そしてまた直前1分足との方向一致率は37%(不一致率63%)です。どれも決め手に欠く数字です。

事前差異がマイナスのとき直前1分足が陰線なら、指標発表直前にロングをオーダーし、発表直後の跳ねで利確/損切 です。

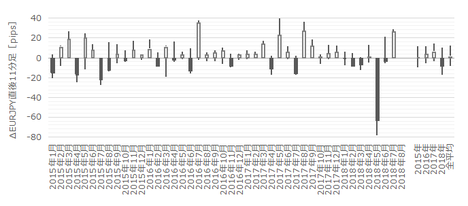

【3.4 直後11分足】

直後11分足を下図に示します。

直後11分足の過去平均跳幅は17pips、同値幅は11pipsです。

直後1分足と直後11分足の方向一致時に、直後1分足跳幅を超えて直後11分足跳幅が反応を伸ばしたことは85%あります。けれども、直後1分足と直後11分足が方向一致したことは66%と、やや低い数字になっています。

そのため、ポジションをオーダーするハードルを上げて、 直後1分足が指標発表後の実態差異と同じ方向のとき、直後1分足の方向を確認してから追撃を始める ことにします。そして、利確/損切の目安は、直後1分足値幅の過去平均値と直後11分足跳幅の差である10pipsの半分、5pips程度にすれば勝率が稼げそうです。

?W.分析結論

本指標の特徴は以下の通りです。

以下の特徴を踏まえた取引を行うか、その日の値動きが異常なら取引を止めるかがベターな選択肢と考えています。少なくとも過去の傾向に反した取引方法は、長い目で見ると勝率をさげてしまいがちです。

- 本指標では、製造業PMIとサービス業PMIとが同時発表されます。それら指標推移を見る限り、製造業の景気がサービス業の景気を先行示唆している事実は見受けられません。

- 指標発表直後の反応方向への影響力は、製造業PMIが最も強いようです。

指標発表後の反応程度は直後1分足の過去平均跳幅が10pipsと、平均的な反応程度です。但し、全体の63%は平均以下しか反応しません。最近の傾向は、事後差異や実態差異が大きくなっており、その結果、反応程度も以前よりも大きくなっています。 - 取引の機会は2・3度です。

直前10-1分足は、事前差異との方向一致率が63%です。期待的中率が63%なので、この期間の取引はあまり薦められません。

また、直後1分足の過去陽線率は66%、事前差異との方向一致率は34%(不一致率66%)、そしてまた直前1分足との方向一致率は37%(不一致率63%)です。事前差異がマイナスのとき直前1分足が陰線(になりそう)なら、指標発表直前にロングをオーダーし、発表直後の跳ねで利確/損切です。

そして、直後1分足と直後11分足の方向一致時に、直後1分足跳幅を超えて直後11分足跳幅が反応を伸ばしたことは85%です。しかし、直後1分足と直後11分足が方向一致したことは66%しかありません。よって、直後1分足が指標発表後の実態差異と同じ方向のとき、直後1分足の方向を確認してから追撃を始めると良いでしょう。

ーーー$€¥£A$ーーー

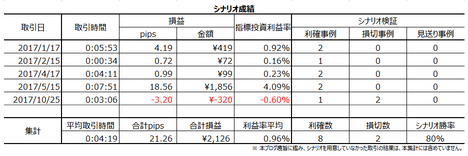

全て事前投稿の分析記録と事後投稿での結果検証を残した2017年の本指標取引成績を下表に纏めておきます。

2017年は本指標で5回取引を行い、指標単位で4勝1敗(勝率80%)、シナリオ単位で8勝2敗(勝率80%)でした。これだけ勝率が高いにも関わらず、年間で21pipsしか獲れていません。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

注記以上