この広告は30日以上更新がないブログに表示されております。

新規記事の投稿を行うことで、非表示にすることが可能です。

広告

posted by fanblog

2017年09月10日

英国物価指標発表前後のGBPJPY反応分析(2017年9月12日17:30発表結果検証済)

以下、「?T.指標予想要点」「?U.過去調査詳細」を事前投稿し、「?V.発表結果検証」を事後投稿しています。ブログの日付は事前投稿日となっています。指標発表後に事後投稿し、その日時は「?V.発表結果検証」のタイトル行付近に記載しています。

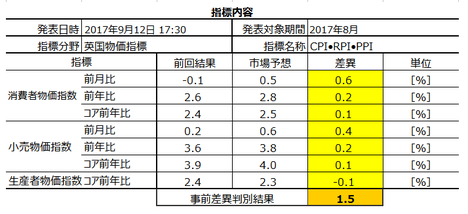

2017年9月12日17:30に英国物価指標が発表されます。発表される物価指標は「CPI(消費者物価指数)」「RPI(小売物価指数)」「PPI(生産者物価指数)」です。いずれも今回発表は2017年8月分の集計結果です。

今回の市場予想と前回結果は次の通りです。市場予想は本記事作成時点の値です。

※ 市場予想は発表直前に確認しておきましょう。

※ 黄色欄は、後述する事前差異判別式の変数と解です。

本指標の特徴は以下の通りです。

以下のシナリオで取引に臨みます。

以上の詳細ないしは論拠は、以下の「?T.調査・分析」に記しています。

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

他の主要国では、CPI・RPI・PPIは別々に発表されます。が、英国は一度に発表しています。

CPIは、消費者の製品・サービス購入価格を指数化した指標で、どの国でも最重視されています。英国は年2%のインフレ目標が設定されています。CPIコアは、CPIから価格変動の激しいエネルギー・食品・タバコ・アルコールを除いた数値を指しています。

RPIに含まれてCPIに含まれない対象に住宅費があります。RPIではCPIよりも数値が高くなります。RPIコアは、RPIから価格変動の激しいエネルギー・食品・タバコ・アルコールを除いた数値を指しています。英国では年金給付額が法律によってRPI規準で決定されています。

PPIはあまり大きな反応を生じないように見受けられます。

過去の傾向から言えば、CPI>RPI>PPIの順に反応に寄与し、前年比>前月比の順です。重視するCPI前年比は総合>コアと、コアが軽視(という訳じゃないでしょうけど)される点が特徴です。

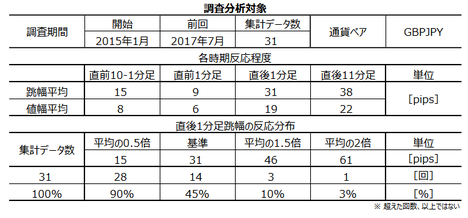

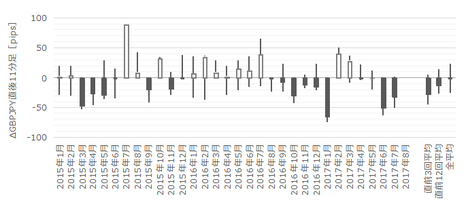

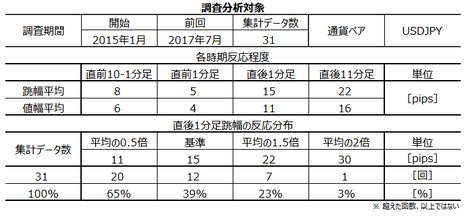

本指標に関する調査期間と、過去の反応程度・分布を下表に纏めておきます。

最も指標結果に素直に反応する直後1分足跳幅は過去平均で31pipsと、かなり大きく反応する指標です。15pips以下しか反応しなかったことは10%しかなく、発表時刻を跨いでポジションを持つことには慎重でなければいけません。

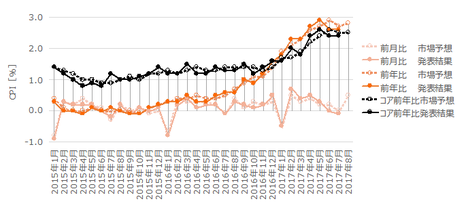

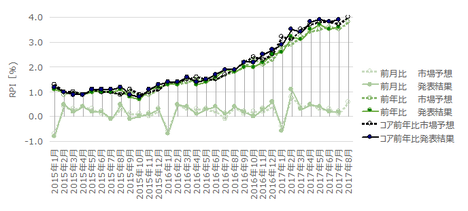

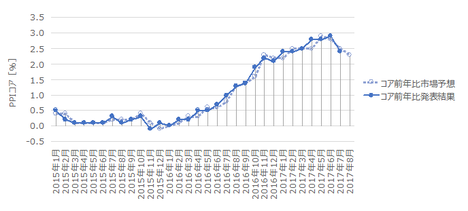

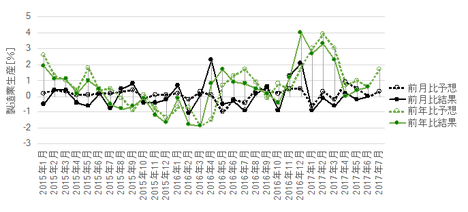

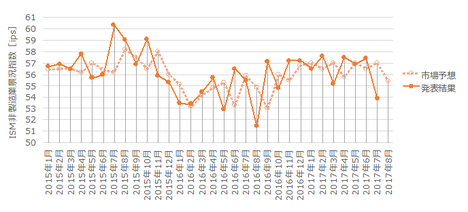

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

注目すべき点は、どの項目にせよ前年比が右上がりで推移しています。そして、そろそろその右上がりが頭打ちになっています。

少し前までは、このグラフが右上がりだからこそ、BOEの利上げが近い、と話題に挙がっていました。そして、直近ではその右上がりが頭打ちになって下降に転じた気配があるからこそ、利上げを急がなくても良いのではないか、という話が挙がっています。

8月3日に公表されたBOEのインフレ報告は「インフレ率は2017年10月に3%付近でピークと予想」との見通しを示しています。そして、8月9日には「ここ数か月の消費支出は減速し、ポンド安が輸出を支援するものの、英国のインフレはピークに近い可能性」との見解を示しました。

どっちなんだ、と言う内容で、参考になりません。

前回8月15日の物価指標発表結果は、CPIが横這い、RPIが上昇。PPIが下降でした。まちまちの結果となったものの、それでもCPI前年比は+2.6%でした。

ここからはCPIに限った話です。グラフ推移を見てみましょう。

再び「利上げが近い」と思わせるためには、前月比・前年比がともに3%付近まで上昇するとともに、コアCPI前年比の低下も止まる必要がある、と考えられます。一方「もう利上げの可能性は低い」と思わせるためには、前月比・前年比が現状より低下するだけで十分です。

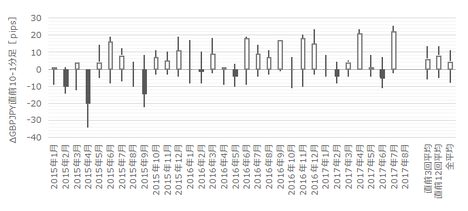

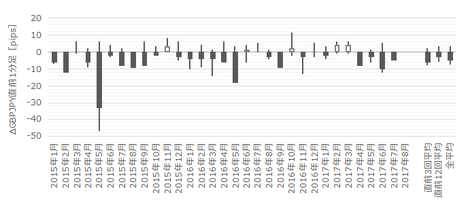

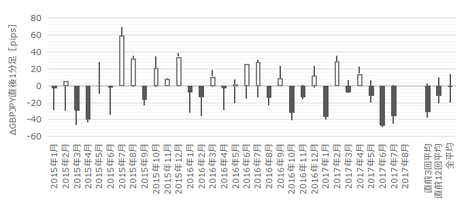

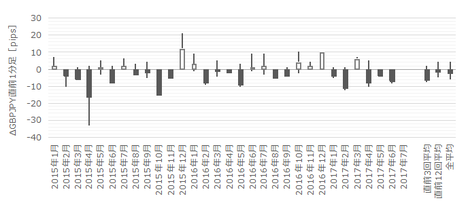

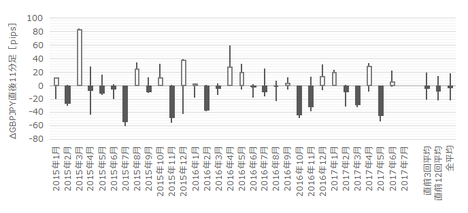

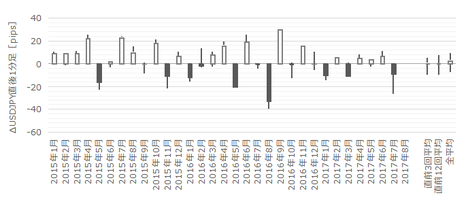

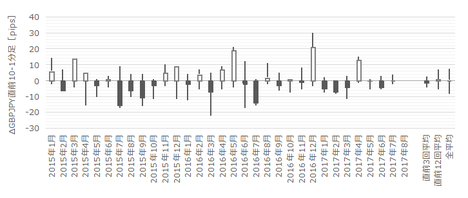

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

まず、直前10-1分足は、過去平均跳幅が15pipsです。跳幅が20pips以上だったことは過去6回(頻度19%)あります。この6回の直後1分足跳幅は28pipsで、これは直後1分足跳幅の過去全平均31pipsとほぼ同じです。そして、この6回の直前10-1分足と直後1分足の方向は4回(67%)一致しています。

つまり、直前10-1分足の反応が20pips以上動いたからと言って、それが直後1分足の反応程度や方向を示唆しているとは言えません。

次に、直前1分足の過去平均跳幅は9pipsです。取引中にパッと計算しやすいように、跳幅が10pips以上だったことは過去8回(26%)あります。この8回の直後1分足跳幅の平均は29pipsで、これは過去全平均31pipsとほぼ同じです。そして、このとき直前1分足と直後1分足の方向は3回(38%)しか一致していません。

つまり、直前1分足の反応が10pips以上動いたからと言って、それが直後1分足の反応程度や方向を示唆しているとは言えません。

そして、直後1分足の過去平均跳幅と値幅の差は12pips(1ー値幅/跳幅=戻り比率39%)です。直後11分足のそれは16pips(戻り比率42%)です。直後11分足の戻り比率が40%を超えており、高値(安値)掴みには気を付けた方が良いでしょう。

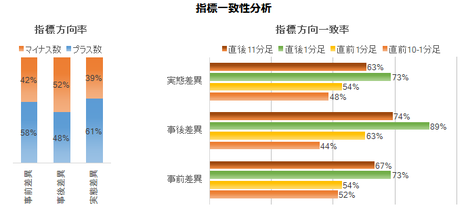

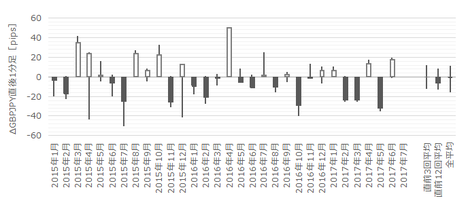

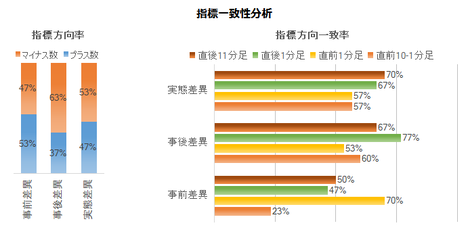

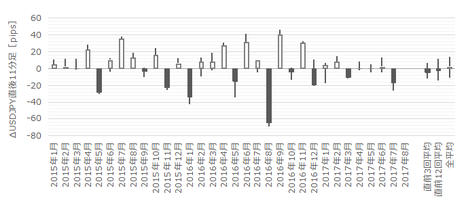

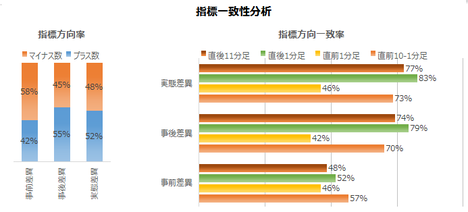

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 「指標一致性分析」 をご参照願います。

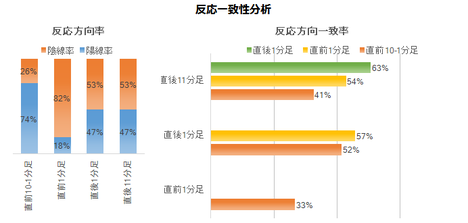

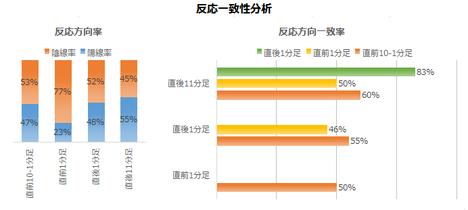

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

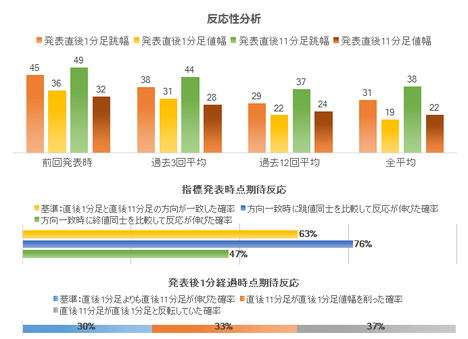

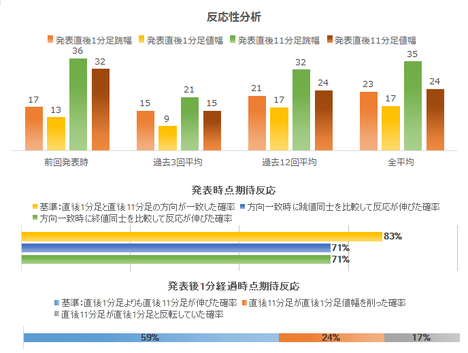

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

まず、指標一致性分析の結果を下表に示します。

事前差異と直後1分足の方向一致率は73%です。市場予想がプラス/マイナスなら、直後1分足が陽線/陰線側に跳ねる可能性が高い、ということです。

事後差異と直後1分足・直後11分足の方向一致率がそれぞれ89%・74%となっています。市場予想に対する発表結果の良し悪しに、素直に反応する指標です。

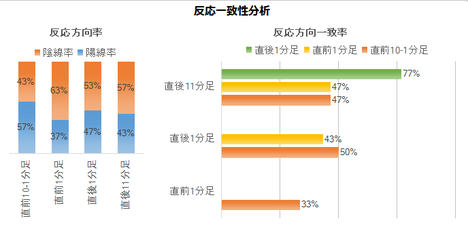

次に、反応一致性分析の結果を下表に示します。

直前10-1分足の陽線率が74%、直前1分足の陰線率が82%と、偏りが見受けられます。

そして、先に形成されたローソク足が後で形成されるローソク足の方向を示唆している兆しはありません。

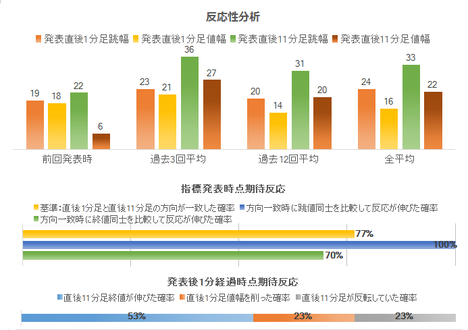

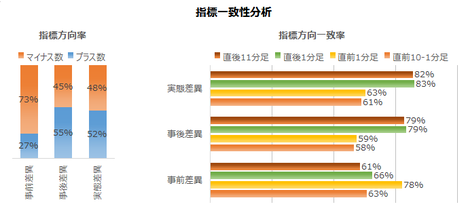

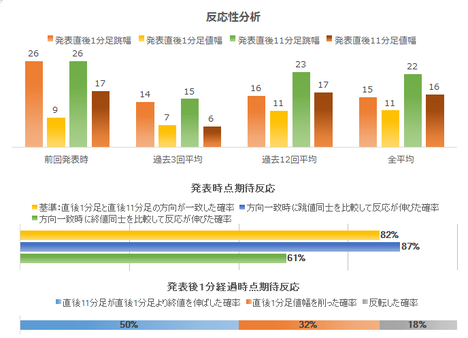

最後に、反応性分析の結果を下表に示します。

直後1分足と直後11分足との方向一致率は63%と、あまりアテに出来ない数字です。そして、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは30%しかありません。

この数字では、順張り追撃を勧められません。むしろ、直後1分足終値が付いた時点で逆張りした方が良さそうな数字です。もちろん、逆張りは勧められません。

以下のシナリオで取引に臨みます。

以下は2017年9月12日18:40頃に追記しています。

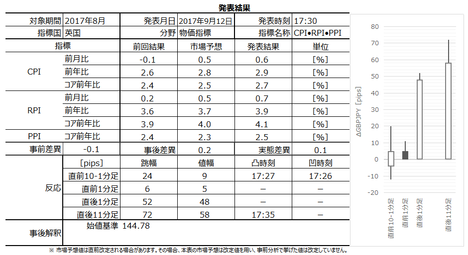

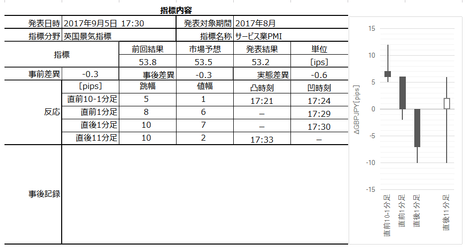

本指標発表結果及び反応は次の通りでした。

結果は巻頭に挙げた全項目で前回結果・市場予想を上回り、反応は陽線でした。

直後1分足跳幅は52pipsで、これは2015年7月分以来の跳幅でした。直後11分足値幅は58pipsで、こちらは2017年1月分以来の値幅でした。反応程度は、2015年以来2・3番目に大きくなりました。

指標の方は、直近ピークである2017年5月分とCPI前年比は同値、コアCPI前年比はそれを上抜けました。コアRPI前年比はとうとう4%を上抜けました。

これでは、反応が大きくなるのも当然です(利上げ期待が高まって)。

がしかし、明日9月13日には雇用統計発表があり、平均所得がこれほどのペースで上がることはないでしょう。よって、今夜のUSDJPYの動きが読めないものの、今夜から明日AMのどこかでGBPJPYは明日の雇用統計を睨んで下がり始める、と思われます。

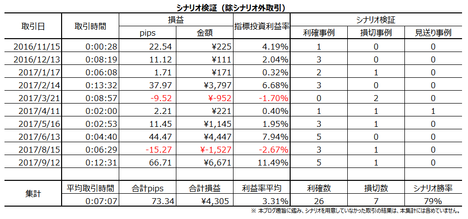

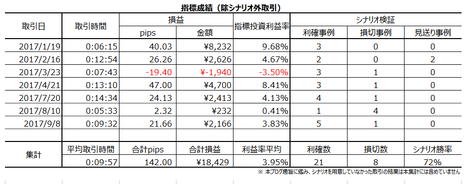

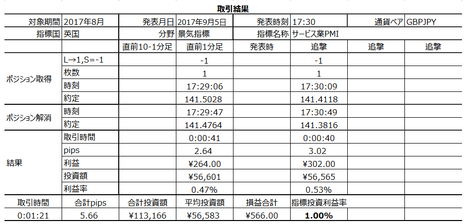

取引結果は次の通りでした。

問題ありません。

17:26分頃にどんと10pipsぐらい下げて、17:27分頃にどんと20pipsぐらい反発する動きがありました。事前分析に基づき追いかけはしないものの、こんなことがあるから英国指標は危ないのです。他の主要国のほとんどの指標では、往復30pipsの動きなんて、指標発表直後にしか起きません。

逆張り追撃で損切となっていますが、これは分析結果に基づくもので、仕方ありません。

事前調査・分析内容には問題ありません。

但し、発表後1分を過ぎたら反応を伸ばすことよりも、そうならないことの方が多い、とした点は、今回の事例で当たりませんでした。

がしかし、まだ来月もここは見直す必要がないでしょう。今回の結果によって、直後1分足終値よりも直後11分足終値が伸びる確率は32%に改善しました。まだ32%です。

事前準備していたシナリオには問題ありません。来月もそのまま使えるでしょう。

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

?T.指標予想要点

2017年9月12日17:30に英国物価指標が発表されます。発表される物価指標は「CPI(消費者物価指数)」「RPI(小売物価指数)」「PPI(生産者物価指数)」です。いずれも今回発表は2017年8月分の集計結果です。

今回の市場予想と前回結果は次の通りです。市場予想は本記事作成時点の値です。

※ 市場予想は発表直前に確認しておきましょう。

※ 黄色欄は、後述する事前差異判別式の変数と解です。

本指標の特徴は以下の通りです。

- 本指標の特徴は、発表項目数が多いため、予め注目しておく項目を絞り込んでおいた方が良いでしょう。注目するなら、CPI前年比>CPI前月比>その他、の順です。

論拠は、2?CPI前月比事後差異+3?CPI前年比事後差異、の解の符号(プラスが陽線、マイナスが陰線)と、指標発表直後の反応方向の方向一致率が89%となるためです。事後差異とは、発表結果ー市場予想、です。 - 反応は指標結果(CPI)に対して素直でかなり大きくなる傾向(直後1分足跳幅平均31pips)があります。

がしかし、追撃は早期開始して短期に留めるべきです。発表から10分を過ぎると、直後1分足終値よりも反応を伸ばしたことは過去30%しかありません。 - 取引が難しい指標であり、いくつか注意点があります。

まず、直前10-1分足・直前1分足の過去平均跳幅がそれぞれ15pips・9pipsと大きい点です。そして、直前10-1分足が20pips以上跳ねたことは19%、直前1分足が10pips以上跳ねたことは26%と、それぞれ4・5回に1回程度はそういう場面に出くわします。ところが、直前10-1分足の反応が20pips以上跳ねたり、直前1分足が10pips以上跳ねても、それが直後1分足の反応程度や方向を示唆しているとは言えません。

釣られて慌てて追撃すると、痛い目に遭いかねません。

どの時点であれ、高値(安値)掴みをしやすい動きをしがちなので、気を付ける必要があります。

それらの取引が難しい特徴を有していながら、結果的に、直前10-1分足の陽線率は74%。直前1分足の陰線率は82%と、偏りが見られます。また、事前差異(市場予想ー前回結果)と直後1分足の方向一致率が73%となっています。

いずれも決め打ちでポジションを取ってもよい確率となっているものの、外したときの損切も大きい指標です。

以下のシナリオで取引に臨みます。

- 直前10-1分足は陽線と見込みます。

ヒゲが目立つので、タイミングが合わなければ諦めて、無理にポジションを取る必要はありません。 - 直前1分足は陰線と見込みます。

ヒゲが目立つので、タイミングが合わなければ諦めて、無理にポジションを取る必要はありません。 - 直後1分足は、事前差異判別式符号と同じ方向に指標発表直前にポジションを取得し、発表後の跳ねで利確/損切します。

但し、市場予想は発表直前によく確認し、事前差異が変更になっていないか確認しましょう。事前差異判別式は、2?CPI前月比事前差異+3?CPI前年比事前差異+その他項目のI事前差異、です。 - 追撃は、早期開始し発表から1分程度で利確/損切します。

再度の追撃は、発表から1分を過ぎてから逆張りの機会を狙います。逆張りは、直後1分足終値よりも跳ねているときに行えなければ失敗です。

但し、CPI前年比が3%を超えた場合には、順張り追撃徹底とします。

以上の詳細ないしは論拠は、以下の「?T.調査・分析」に記しています。

?U.過去調査詳細

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

【1. 指標概要】

他の主要国では、CPI・RPI・PPIは別々に発表されます。が、英国は一度に発表しています。

CPIは、消費者の製品・サービス購入価格を指数化した指標で、どの国でも最重視されています。英国は年2%のインフレ目標が設定されています。CPIコアは、CPIから価格変動の激しいエネルギー・食品・タバコ・アルコールを除いた数値を指しています。

RPIに含まれてCPIに含まれない対象に住宅費があります。RPIではCPIよりも数値が高くなります。RPIコアは、RPIから価格変動の激しいエネルギー・食品・タバコ・アルコールを除いた数値を指しています。英国では年金給付額が法律によってRPI規準で決定されています。

PPIはあまり大きな反応を生じないように見受けられます。

過去の傾向から言えば、CPI>RPI>PPIの順に反応に寄与し、前年比>前月比の順です。重視するCPI前年比は総合>コアと、コアが軽視(という訳じゃないでしょうけど)される点が特徴です。

ーーー$€¥ーーー

本指標に関する調査期間と、過去の反応程度・分布を下表に纏めておきます。

最も指標結果に素直に反応する直後1分足跳幅は過去平均で31pipsと、かなり大きく反応する指標です。15pips以下しか反応しなかったことは10%しかなく、発表時刻を跨いでポジションを持つことには慎重でなければいけません。

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

注目すべき点は、どの項目にせよ前年比が右上がりで推移しています。そして、そろそろその右上がりが頭打ちになっています。

少し前までは、このグラフが右上がりだからこそ、BOEの利上げが近い、と話題に挙がっていました。そして、直近ではその右上がりが頭打ちになって下降に転じた気配があるからこそ、利上げを急がなくても良いのではないか、という話が挙がっています。

8月3日に公表されたBOEのインフレ報告は「インフレ率は2017年10月に3%付近でピークと予想」との見通しを示しています。そして、8月9日には「ここ数か月の消費支出は減速し、ポンド安が輸出を支援するものの、英国のインフレはピークに近い可能性」との見解を示しました。

どっちなんだ、と言う内容で、参考になりません。

前回8月15日の物価指標発表結果は、CPIが横這い、RPIが上昇。PPIが下降でした。まちまちの結果となったものの、それでもCPI前年比は+2.6%でした。

ここからはCPIに限った話です。グラフ推移を見てみましょう。

再び「利上げが近い」と思わせるためには、前月比・前年比がともに3%付近まで上昇するとともに、コアCPI前年比の低下も止まる必要がある、と考えられます。一方「もう利上げの可能性は低い」と思わせるためには、前月比・前年比が現状より低下するだけで十分です。

(2-2. 過去反応)

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

まず、直前10-1分足は、過去平均跳幅が15pipsです。跳幅が20pips以上だったことは過去6回(頻度19%)あります。この6回の直後1分足跳幅は28pipsで、これは直後1分足跳幅の過去全平均31pipsとほぼ同じです。そして、この6回の直前10-1分足と直後1分足の方向は4回(67%)一致しています。

つまり、直前10-1分足の反応が20pips以上動いたからと言って、それが直後1分足の反応程度や方向を示唆しているとは言えません。

次に、直前1分足の過去平均跳幅は9pipsです。取引中にパッと計算しやすいように、跳幅が10pips以上だったことは過去8回(26%)あります。この8回の直後1分足跳幅の平均は29pipsで、これは過去全平均31pipsとほぼ同じです。そして、このとき直前1分足と直後1分足の方向は3回(38%)しか一致していません。

つまり、直前1分足の反応が10pips以上動いたからと言って、それが直後1分足の反応程度や方向を示唆しているとは言えません。

そして、直後1分足の過去平均跳幅と値幅の差は12pips(1ー値幅/跳幅=戻り比率39%)です。直後11分足のそれは16pips(戻り比率42%)です。直後11分足の戻り比率が40%を超えており、高値(安値)掴みには気を付けた方が良いでしょう。

【3. 定型分析】

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 「指標一致性分析」 をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

まず、指標一致性分析の結果を下表に示します。

事前差異と直後1分足の方向一致率は73%です。市場予想がプラス/マイナスなら、直後1分足が陽線/陰線側に跳ねる可能性が高い、ということです。

事後差異と直後1分足・直後11分足の方向一致率がそれぞれ89%・74%となっています。市場予想に対する発表結果の良し悪しに、素直に反応する指標です。

次に、反応一致性分析の結果を下表に示します。

直前10-1分足の陽線率が74%、直前1分足の陰線率が82%と、偏りが見受けられます。

そして、先に形成されたローソク足が後で形成されるローソク足の方向を示唆している兆しはありません。

最後に、反応性分析の結果を下表に示します。

直後1分足と直後11分足との方向一致率は63%と、あまりアテに出来ない数字です。そして、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは30%しかありません。

この数字では、順張り追撃を勧められません。むしろ、直後1分足終値が付いた時点で逆張りした方が良さそうな数字です。もちろん、逆張りは勧められません。

【4. シナリオ作成】

以下のシナリオで取引に臨みます。

- 直前10-1分足は陽線と見込みます。

ヒゲが目立つので、タイミングが合わなければ諦めて、無理にポジションを取る必要はありません。 - 直前1分足は陰線と見込みます。

ヒゲが目立つので、タイミングが合わなければ諦めて、無理にポジションを取る必要はありません。 - 直後1分足は、事前差異判別式符号と同じ方向に指標発表直前にポジションを取得し、発表後の跳ねで利確/損切します。

但し、市場予想は発表直前によく確認し、事前差異が変更になっていないか確認しましょう。事前差異判別式は、2?CPI前月比事前差異+3?CPI前年比事前差異+その他項目のI事前差異、です。 - 追撃は、早期開始し発表から1分程度で利確/損切します。

再度の追撃は、発表から1分を過ぎてから逆張りの機会を狙います。逆張りは、直後1分足終値よりも跳ねているときに行えなければ失敗です。

但し、CPI前年比が3%を超えた場合には、順張り追撃徹底とします。

以上

2017年9月12日17:30発表

以下は2017年9月12日18:40頃に追記しています。

?V.発表結果検証

【5. 発表結果】

(5-1. 指標結果)

本指標発表結果及び反応は次の通りでした。

結果は巻頭に挙げた全項目で前回結果・市場予想を上回り、反応は陽線でした。

直後1分足跳幅は52pipsで、これは2015年7月分以来の跳幅でした。直後11分足値幅は58pipsで、こちらは2017年1月分以来の値幅でした。反応程度は、2015年以来2・3番目に大きくなりました。

指標の方は、直近ピークである2017年5月分とCPI前年比は同値、コアCPI前年比はそれを上抜けました。コアRPI前年比はとうとう4%を上抜けました。

これでは、反応が大きくなるのも当然です(利上げ期待が高まって)。

がしかし、明日9月13日には雇用統計発表があり、平均所得がこれほどのペースで上がることはないでしょう。よって、今夜のUSDJPYの動きが読めないものの、今夜から明日AMのどこかでGBPJPYは明日の雇用統計を睨んで下がり始める、と思われます。

(5-2. 取引結果)

取引結果は次の通りでした。

問題ありません。

17:26分頃にどんと10pipsぐらい下げて、17:27分頃にどんと20pipsぐらい反発する動きがありました。事前分析に基づき追いかけはしないものの、こんなことがあるから英国指標は危ないのです。他の主要国のほとんどの指標では、往復30pipsの動きなんて、指標発表直後にしか起きません。

逆張り追撃で損切となっていますが、これは分析結果に基づくもので、仕方ありません。

【6. 分析検証】

(6-1. 分析検証)

事前調査・分析内容には問題ありません。

但し、発表後1分を過ぎたら反応を伸ばすことよりも、そうならないことの方が多い、とした点は、今回の事例で当たりませんでした。

がしかし、まだ来月もここは見直す必要がないでしょう。今回の結果によって、直後1分足終値よりも直後11分足終値が伸びる確率は32%に改善しました。まだ32%です。

(6-2. シナリオ検証)

事前準備していたシナリオには問題ありません。来月もそのまま使えるでしょう。

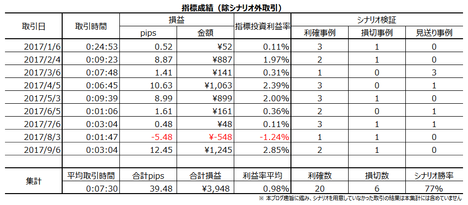

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

2017年9月第2週成績と9月第3週主要指標反応pips

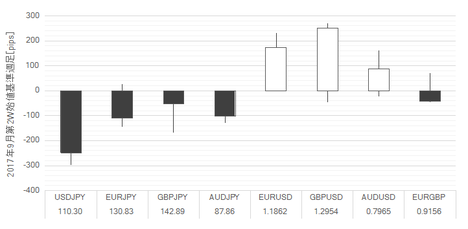

9月第2週は、USDJPYが大きな下窓を開けて始まり、週末のリスク再現を恐れてじりじりと値を下げる展開でした。この週末は北朝鮮の何か記念日で、また次週第3週は国連で新たな制裁決議が採決されます。

リスクが継続しているため、第2週週足はJPYクロスの主要通貨ペアでおしなべて値を下げました。GBPやEURはドルストレートで値を上げており、このドル売もUSDJPYの下げに影響しました。

USDはAUDに対しても売られており、そのAUDに対してJPYは買われています。力関係は、JPY>GBP>EUR>AUD>USD、の順です。

EURが強い印象のあった週でしたが、JPYはさておき、GBPが強かったんですね。危なくてGBPでの取引なんて考えていなかったため、気が付いていませんでした。

次週に向けて、週末米国市場後半の動きを押さえておくため、週末最後の8時間足(8日22:00〜9日05:30)を押さえておきましょう。

力関係は、GBP>EUR>JPY>AUD>USD、に変化しています。何でGBPが強いのだろう。

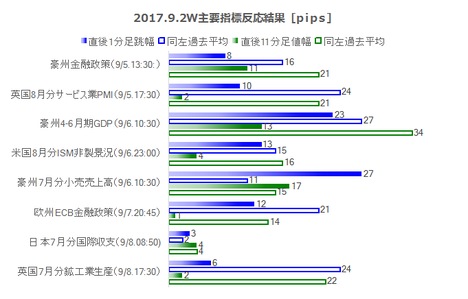

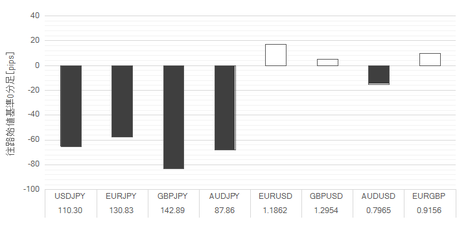

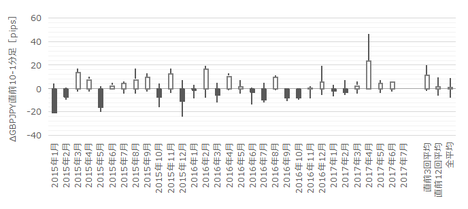

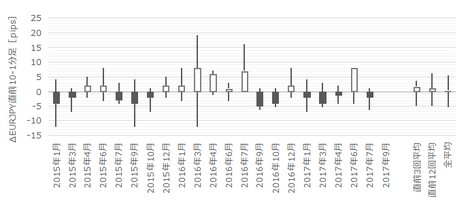

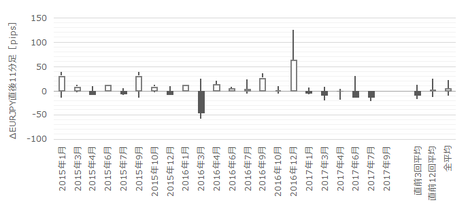

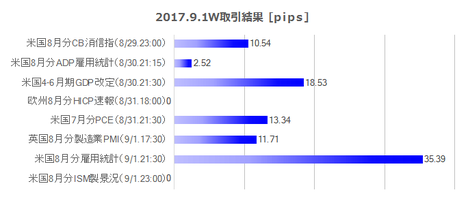

下図は、9月第2週に発表された指標の直後1分足跳幅(青)と直後11分足値幅(緑)について、今回の反応pipsと過去平均pipsを対比表示したものです。

主要指標で、豪州小売売上高の直後1分足跳幅を除けば、全て過去平均よりも小さな反応しか起きていません。

この図は全て円クロスでのpipsなので、リスクがずっとくすぶっていたため、指標結果どころではなかったのでしょう。こうした結果からも、今回のリスクがこれまでの北朝鮮リスクと少し様子が違うことがわかりました。

本ブログ記載の取引方法を検証するため、週次・月次で取引成績を記録しています。人にやり方を薦める以上、(個別取引はさておき)全体として間違っていないことを検証しておきたいからです。

ただ、他人の取引成績なんて興味ありませんよね。

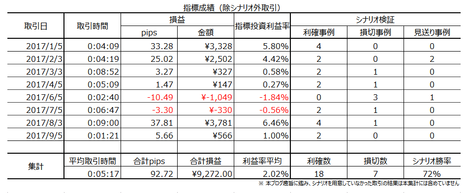

9月第2週は4指標で取引を行いました。

取引時間は20分16秒(1指標当たり5分4秒)で、損益はいつも1枚ずつの取引で+4,658円(1指標当たり+1,165円)でした。

勝率は、指標単位で100%(4勝)、シナリオ単位では75%(12勝4敗)でした。シナリオ単位では結構負けていますね。

AUD絡みは大きな指標発表が続いていたものの、取引しませんでした。AUDはリスクに弱いので、現状での取引が過去の分析結果の特徴と一致する方がおかしい、と考えたためです。過去のデータに基づく根拠が通用しない以上、AUDは危なくて仕方ありません。

次週9月第3Wの主要指標の過去平均反応を示します。

週明け(9月11日)には大きな発表がありません。この日は、国連制裁決議採決も行われるとの報道があるので、前週のJPYの強さやUSDの弱さが継続しそうか観察に使えます。

英国指標は、物価指標・雇用指標が発表されてからMPC(金融政策発表)を迎えます。市場予想では、インフレ率が平均賃金を上回る状況が続きそうで、金融政策変更が難しい状況も続いています。尤も、最近のMPC直後の反応は、利上げ派委員の増減に反応しています。利上げ派が増えそうな「気がしません」。

米国指標は、PPI・CPIと小売売上高が発表されます。これら指標間には、同月発表の実態差異(発表結果ー前回結果)の方向一致率が高いという傾向があります。PPIが前回より良ければCPIもそうなりがちだし、CPIが良ければ小売売上高もそうなりがちです。これら関係の期待的中率は70%以上となっています。

尤も、そんなことは公知でしょうから、市場予想も先に発表された指標結果に応じて修正されがちです。発表直前に市場予想を再確認しておく必要があります。

豪州指標は雇用統計が発表されます。前週に引き続き取引せずに済ませるか、まだ決めていません。

リスクが継続しているため、第2週週足はJPYクロスの主要通貨ペアでおしなべて値を下げました。GBPやEURはドルストレートで値を上げており、このドル売もUSDJPYの下げに影響しました。

USDはAUDに対しても売られており、そのAUDに対してJPYは買われています。力関係は、JPY>GBP>EUR>AUD>USD、の順です。

EURが強い印象のあった週でしたが、JPYはさておき、GBPが強かったんですね。危なくてGBPでの取引なんて考えていなかったため、気が付いていませんでした。

次週に向けて、週末米国市場後半の動きを押さえておくため、週末最後の8時間足(8日22:00〜9日05:30)を押さえておきましょう。

力関係は、GBP>EUR>JPY>AUD>USD、に変化しています。何でGBPが強いのだろう。

【1. 9月第2W主要指標結果】

下図は、9月第2週に発表された指標の直後1分足跳幅(青)と直後11分足値幅(緑)について、今回の反応pipsと過去平均pipsを対比表示したものです。

主要指標で、豪州小売売上高の直後1分足跳幅を除けば、全て過去平均よりも小さな反応しか起きていません。

この図は全て円クロスでのpipsなので、リスクがずっとくすぶっていたため、指標結果どころではなかったのでしょう。こうした結果からも、今回のリスクがこれまでの北朝鮮リスクと少し様子が違うことがわかりました。

【2. 9月第2W成績】

本ブログ記載の取引方法を検証するため、週次・月次で取引成績を記録しています。人にやり方を薦める以上、(個別取引はさておき)全体として間違っていないことを検証しておきたいからです。

ただ、他人の取引成績なんて興味ありませんよね。

9月第2週は4指標で取引を行いました。

取引時間は20分16秒(1指標当たり5分4秒)で、損益はいつも1枚ずつの取引で+4,658円(1指標当たり+1,165円)でした。

勝率は、指標単位で100%(4勝)、シナリオ単位では75%(12勝4敗)でした。シナリオ単位では結構負けていますね。

AUD絡みは大きな指標発表が続いていたものの、取引しませんでした。AUDはリスクに弱いので、現状での取引が過去の分析結果の特徴と一致する方がおかしい、と考えたためです。過去のデータに基づく根拠が通用しない以上、AUDは危なくて仕方ありません。

【3. 9月第3W主要指標】

次週9月第3Wの主要指標の過去平均反応を示します。

週明け(9月11日)には大きな発表がありません。この日は、国連制裁決議採決も行われるとの報道があるので、前週のJPYの強さやUSDの弱さが継続しそうか観察に使えます。

英国指標は、物価指標・雇用指標が発表されてからMPC(金融政策発表)を迎えます。市場予想では、インフレ率が平均賃金を上回る状況が続きそうで、金融政策変更が難しい状況も続いています。尤も、最近のMPC直後の反応は、利上げ派委員の増減に反応しています。利上げ派が増えそうな「気がしません」。

米国指標は、PPI・CPIと小売売上高が発表されます。これら指標間には、同月発表の実態差異(発表結果ー前回結果)の方向一致率が高いという傾向があります。PPIが前回より良ければCPIもそうなりがちだし、CPIが良ければ小売売上高もそうなりがちです。これら関係の期待的中率は70%以上となっています。

尤も、そんなことは公知でしょうから、市場予想も先に発表された指標結果に応じて修正されがちです。発表直前に市場予想を再確認しておく必要があります。

豪州指標は雇用統計が発表されます。前週に引き続き取引せずに済ませるか、まだ決めていません。

以上

タグ: 経済指標,予想,分析,反応

2017年09月09日

2017年9月4日07:00からのリスク回避時反応

【1. リスク事例】

リスク内容は次の通りでした。

9月3日、北朝鮮はICBMに搭載する水爆の実験に成功したと発表しました。

週明け翌4日のチャート上のリスク回避の動きは、07:00にUSDJPYが下窓を開けて始まり、すぐに緩やかな戻りが始まりました。がしかし、ほぼ半値を戻したところで再び下降に転じました。USDJPYの下窓を往路、その後半値を戻した10:00までを復路、と見なせば良いでしょう。USDJPY始値(前週終値)は110.30でした。

【2 主役通貨ペアの動き】

北朝鮮絡みなので、USDJPYの動きに注目します。

下図は、リスク発生(をチャート上で認知できた)07:00からの3時間の動きです。

下図横軸の幅は均等ではありません。最初の1分足を除けば、上下の動きに一段落つく毎の時間幅となっています。横軸には、始値の時刻と、このブログで良く使う「5-10分足」のような表記をしています。「5-10分足」とは、事態発生5分後から10分後までの期間のローソク足、という意味です。

※ 本ブログのチャートでは、始値が前ローソク足の終値を表しています。よって、上図07:00からの1分足には前週終値で下窓を含んでいます。

週末前日の事件であり、USDJPYは窓開けを除いてそれ以上の下降が起きず、緩やかに上昇を始めました。結果的に07:00直後に安値を付けると、その後はだらだらと窓閉めに向けて上昇していきました。がしかし、この窓を閉じることはできずに3時間後10:00前後には再び下降に転じました。

【3. 各通貨ペアのリスク回避反応】

USDJPYの動きはほぼ掴めたので、他の通貨ペアも見てみましょう。

下図は週明け下窓を、EURJPY・GBPJPY・AUDJPY・EURUSD・GBPUSD・AUDUSD・GBPEURの順に並べたものです。

円クロスは、GBPJPY下窓が最も大きくなっていました。一方、ドルストレートでドルも売られているものの、円クロスに比べると小さいことがわかります。こうしたリスク回避でいつも売りまくられるAUDを見てみると、AUDJPYとAUDUSDとの落差が大きいことがわかります。

本質は、外貨売りというよりJPY買です。だからAUDUSDの窓が小さかったと考えるとすっきりします。

次に、今回の「戻し」は、主役通貨ペアUSDJPY往路のほぼ半値戻しの期間で見ることにします。時刻で言えば07:00〜10:00の期間の始値基準ローソク足で、このブログの表記法では0-180分足です。「戻し」というのも「0-180分足」というのも面倒なので、以降、単に「復路」と記します。

復路の期間をどう定義するかは、定義せずに曖昧に捉えています。

いつからいつまでを「復路」と呼ぶかは、別のリスクが起きたときにも通用するように厳密に定義すると、「半値戻し」が起きないときや「行って来い」が起きたときとの対比が難しくなります。だから、主観的で厳密さには欠けるものの、チャートで「これが戻りだな」と思える期間が「復路」と呼びましょう。

JPYはあまり買い戻されていません。一方、AUDはいつものリスク回避時よりも大きく戻しています。ここにも、今回のリスク回避が外貨売りというよりJPY買だったことが示唆されています。

9月第2週は、このリスクが継続されたため、主要通貨ペアの週足を下図に示しておきます。

EURUSDやGBPUSDは大きく買われたものの、そのEURやGBPも対JPYでは売られました。

以上

タグ: リスク回避,北朝鮮,核実験

2017年09月07日

英国実態指標「鉱工業生産」発表前後のGBPJPY反応分析(2017年9月8日17:30発表結果検証済)

以下、「?T.指標予想要点」「?U.過去調査詳細」を事前投稿し、「?V.発表結果検証」を事後投稿しています。ブログの日付は事前投稿日となっています。指標発表後に事後投稿し、その日時は「?V.発表結果検証」のタイトル行付近に記載しています。

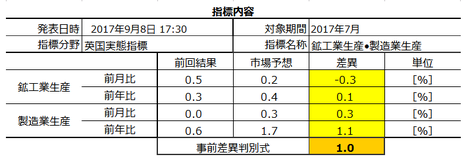

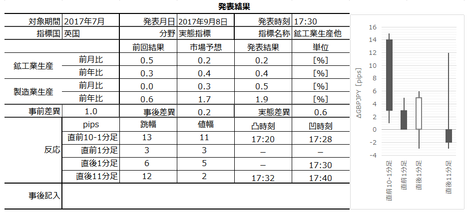

2017年9月8日17:30に英国実態指標「鉱工業生産」が発表されます。今回発表は2017年7月分の集計結果です。

同時刻に、英国収支指標「貿易収支」の発表も予定されています。がしかし、これまでのところ本指標と比べると、反応方向への影響は本指標の方が大きいようです。よって、以下の分析は「貿易収支」発表の影響を無視して、本指標についてのみ行います。

今回の市場予想と前回結果は次の通りです。市場予想は本記事作成時点の値です。

※ 市場予想は発表直前に確認しておきましょう。

※ 黄色欄は、後述する事前差異判別式の変数と解です。

本指標の特徴は以下の通りです。

以下のシナリオで取引に臨みます。

以上の詳細ないしは論拠は、以下の「?T.調査・分析」に記しています。

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

英国実態指標「鉱工業生産」は、鉱工業と製造業の企業生産高を基準年を100として指数化した経済指標です。 英国国家統計局 が毎月中旬に前月比・前年比を発表し、反応は前月比>前年比となる傾向があります。他の先進国の鉱工業生産関連指標よりも反応が大きい、という特徴があります。

本指標の意義は、鉱工業生産がGDPの構成要素となっているため、その先行指標と言われています。がしかし、英国GDPに占める鉱工業部門の割合は20%程度しかありません。ですから、本指標がGDPの先行指標として役立つかは少し疑問があります。

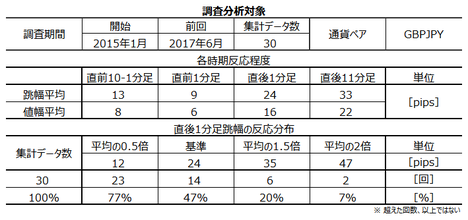

本指標に関する調査期間と、過去の反応程度・分布を下表に纏めておきます。

最も指標結果に素直に反応する直後1分足跳幅は、過去平均で24pipsです。反応が大きいため、指標発表時刻を跨いでポジションを持つことは慎重でなければいけません。後述するように、直後1分足・直後11分足の戻り比率は平均33%ですので、ピークないしはボトムを付けたら33%分のpipsの戻りを狙うのも一案でしょう。

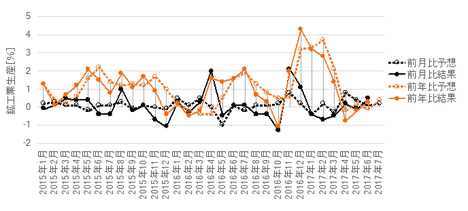

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

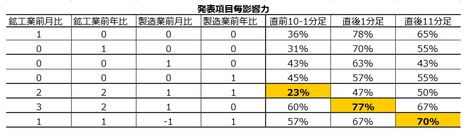

こんなグラフを見て、今回がどうなるかなんて予想できません。主要項目毎に反応方向にどの程度影響しているのかを下表に纏めておきます。

上表の上4行は、各項目をひとつずつ反応方向との一致率を求めています。これは予備計算のようなもので、この予備計算は最も反応方向との一致率が高い項目に注目しています。

上から5行目は、事前差異(市場予想ー前回結果)と直前10-1分足の方向一致率が高くなるように、各項目の係数を求めています。

上から6行目は、事後差異(発表結果ー市場予想)と直後1分足の方向一致率が高くなるように、各項目の係数を求めています。

最下段7行目は、実体差異(前回改定値結果ー市場予想)と直後11分足の方向一致率が高くなるように、各項目の係数を求めています。

結果、事前差異・事後差異・実態差異の判別式は、それぞれ

2?鉱工業前月比事前差異+2?鉱工業前年比事前差異+1?製造業前月比事前差異+1?製造業前年比事前差異

3?鉱工業前月比事後差異+2?鉱工業前年比事後差異+1?製造業前月比事後差異

1?鉱工業前月比実態差異+1?鉱工業前年比実態差異+1?製造業前月比実態差異+1?製造業前年比実態差異

とすると、これら判別式の符号(プラスが陽線、マイナスが陰線)と、直前10-1分足・直後1分足・直後11分足との方向一致率が、それぞれ23%・77%・70%となります。

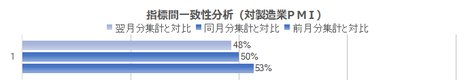

本指標に先立ち、同じ7月分の製造業PMIは発表されています。

本指標と製造業PMIの相関を調べておきました。

相関の有無は、それぞれの指標の実態差異(発表結果ー前回結果)を用いて調べます。事前差異・事後差異・実態差異のうち、市場予想が含まれないのは実態差異だけだからです。もし両指標の間に相関があるなら、実態差異(発表結果ー前回結果)に現れるはずです。

比較に用いた実態差異は、それぞれの指標の判別式に実態差異を代入した結果です。

結果、両指標の実態差異の方向一致率は、一方を前後1か月ずらしても50%前後しかありません。よって、製造業PMIの単月毎の実態差異増減を論拠に、鉱工業生産の実態差異増減を論じても意味がありません。

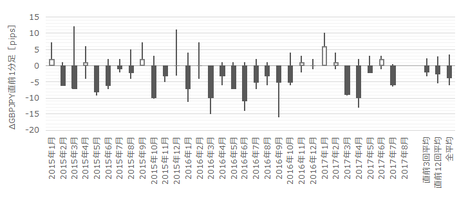

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

まず、直前10-1分足は、過去平均跳幅が13pipsです。その跳幅が19pips以上だったことは過去6回(頻度20%)あります。

この6回の直後1分足跳幅は22pipsで、これは直後1分足跳幅の過去全平均24pipsとほぼ同じです。また、この6回の直前10-1分足と直後1分足の方向は2回(33%)一致しています。

つまり、直前10-1分足跳幅が大きくても、直後1分足の反応方向や大きさとは関係ありません。

次に、直前1分足の過去平均跳幅が9pipsです。その跳幅が10pips以上だったことは過去9回(頻度30%)ありました。

この9回の直後1分足跳幅は26pipsで、これは直後1分足跳幅の過去全平均24pipsとほぼ同じです。また、この9回の直前1分足と直後1分足の方向は5回(56%)一致しています。

つまり、直前1分足跳幅が大きくても、直後1分足の反応方向や大きさとは関係ありません。

そして、直後1分足の過去平均跳幅と値幅の差は8pips(1ー値幅/跳幅=戻り比率33%)です。直後11分足のそれは11pips(戻り比率33%)です。直後1分足や直後11分足は跳幅の2/3の値幅を持つことを目安にしておけば良いでしょう。

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 「指標一致性分析」 をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

まず、指標一致性分析の結果を下表に示します。

事前差異と直前10-1分足・直前1分足の方向一致率がそれぞれ23%・70%となっています。今回の事前差異はプラスなので、直前10-1分足は陰線、直前1分足は陽線の可能性が高い、と言えます。

事後差異と直後1分足の方向一致率が77%となっています。市場予想に対する発表結果の良し悪しには素直に反応する可能性が高い指標です。

実態差異と直後11分足の方向一致率は70%となっています。発表結果が前回結果を上回れば/下回れば、発表から10分経過後に陽線/陰線となる可能性が高い、と言えます。

次に、反応一致性分析の結果を下表に示します。

各ローソク足は陽線や陰線への偏りはありません(ばらつきの範囲です)。

直後1分足と直後11分足の方向一致率が77%と高い点を除けば、先に形成されたローソク足が後で形成されるローソク足の方向を示唆している兆しはありません。

反応性分析の結果を下表に示します。

直後1分足と直後11分足との方向一致率は77%です。そして、その77%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは100%です。

指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、指標発表後に反応方向を確認したら、追撃は早期開始です。

そして、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは53%です。53%しか、最終的に反応を伸ばさないのなら、先に早期追撃で得たポジションは、指標発表から1分を過ぎたら早めに利確した方が良いということです。伸びるか伸びないかが半々ですから、無理する必要なんてありません。

以下のシナリオで取引に臨みます。

以下は2017年9月8日19:45頃に追記しています。

本指標発表結果及び反応は次の通りでした。

結果は、鉱工業生産が予想同値で、製造業生産が予想を上回りました。反応は、直後1分足が陽線だったものの、直後11分足は陰線でした。

7月分鉱工業生産指数は前月比+0.2%でした。

前回6月分の+0.5%からは鈍化したものの、グラフ推移は2017年2月分をボトムに上昇中です。

7月分製造業生産指数の前月比+0.5%は今年最大の上昇率でした。

グラフ推移は2017年1月分をボトムに上昇に転じたように見受けられます。がしかし、プラス転換はまだ今年に入って2回(前回は4月分+0.2%)しかありません。

取引結果は次の通りでした。

反応が小さな割に稼げました。

直前10-1分足で2回取引きしたのは、いつ以来でしょうか。もちろんこれは、もともと現状が北朝鮮リスクを抱えており、ロングよりショートで勝負すべき日だからです。

事前調査分析内容には問題ありません。

事前準備していたシナリオには問題ありません。

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

?T.指標予想要点

2017年9月8日17:30に英国実態指標「鉱工業生産」が発表されます。今回発表は2017年7月分の集計結果です。

同時刻に、英国収支指標「貿易収支」の発表も予定されています。がしかし、これまでのところ本指標と比べると、反応方向への影響は本指標の方が大きいようです。よって、以下の分析は「貿易収支」発表の影響を無視して、本指標についてのみ行います。

今回の市場予想と前回結果は次の通りです。市場予想は本記事作成時点の値です。

※ 市場予想は発表直前に確認しておきましょう。

※ 黄色欄は、後述する事前差異判別式の変数と解です。

本指標の特徴は以下の通りです。

- 同時発表される鉱工業生産指数・製造業生産指数・貿易収支において、反応への寄与は、鉱工業生産指数>製造業生産指数>貿易収支、となります。特に、鉱工業生産指数前月比の事後差異(発表結果ー市場予想)と直後1分足との方向一致率は高くなっています。

- 今回発表される7月分データについて、製造業PMIとの相関はありません。また、指標発表前後のローソク足方向には、ある種、傾向を見いだせるものの、指標結果の良し悪しについては予想できません。

また、指標発表前から10pips以上跳ねることがときどきあるものの、その跳ねは直後1分足の反応方向との相関は高くありません(関係ありません)。 - 直前10-1分足や直前1分足は、事前差異との方向一致率がそれぞれ23%・70%となっています。

また、事後差異と直後1分足との方向一致率は77%と高く、市場予想に対する発表結果の良し悪しに素直に反応します。

追撃は、早期開始・短期利確の繰り返しに向いており、ポジションの長持ちには向かない指標です。指標発表から1分経過時点では、まだ反応を伸ばし続ける可能性が高いものの、10分後には1分後よりも反応が伸びていた確率が50%を僅かに上回る程度しかありません。

追撃によって利幅が拡大できるか否かは、発表結果が前回・予想のいずれにも上回るか下回ったときだけです。それでも、発表1分後よりも10分後も反応を伸ばし続けている確率は70%に達しません。

以下のシナリオで取引に臨みます。

- 直前10-1分足は陰線と見込みます。

- 直前1分足は陽線と見込みます。

- 発表後は追撃を早期開始し、短期利確します。

- 更に追撃するときは、直後1分足や直後11分足の戻り比率が33%あることを踏まえ、高値(安値)掴みをしないように気を付けましょう。

事前に15分足チャートと1時間足チャートでレジスタンスやサポートを確認しておき、そこに達したら短期逆張りを狙います。

以上の詳細ないしは論拠は、以下の「?T.調査・分析」に記しています。

?U.過去調査詳細

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

【1. 指標概要】

英国実態指標「鉱工業生産」は、鉱工業と製造業の企業生産高を基準年を100として指数化した経済指標です。 英国国家統計局 が毎月中旬に前月比・前年比を発表し、反応は前月比>前年比となる傾向があります。他の先進国の鉱工業生産関連指標よりも反応が大きい、という特徴があります。

本指標の意義は、鉱工業生産がGDPの構成要素となっているため、その先行指標と言われています。がしかし、英国GDPに占める鉱工業部門の割合は20%程度しかありません。ですから、本指標がGDPの先行指標として役立つかは少し疑問があります。

ーーー$€¥ーーー

本指標に関する調査期間と、過去の反応程度・分布を下表に纏めておきます。

最も指標結果に素直に反応する直後1分足跳幅は、過去平均で24pipsです。反応が大きいため、指標発表時刻を跨いでポジションを持つことは慎重でなければいけません。後述するように、直後1分足・直後11分足の戻り比率は平均33%ですので、ピークないしはボトムを付けたら33%分のpipsの戻りを狙うのも一案でしょう。

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

こんなグラフを見て、今回がどうなるかなんて予想できません。主要項目毎に反応方向にどの程度影響しているのかを下表に纏めておきます。

上表の上4行は、各項目をひとつずつ反応方向との一致率を求めています。これは予備計算のようなもので、この予備計算は最も反応方向との一致率が高い項目に注目しています。

上から5行目は、事前差異(市場予想ー前回結果)と直前10-1分足の方向一致率が高くなるように、各項目の係数を求めています。

上から6行目は、事後差異(発表結果ー市場予想)と直後1分足の方向一致率が高くなるように、各項目の係数を求めています。

最下段7行目は、実体差異(前回改定値結果ー市場予想)と直後11分足の方向一致率が高くなるように、各項目の係数を求めています。

結果、事前差異・事後差異・実態差異の判別式は、それぞれ

2?鉱工業前月比事前差異+2?鉱工業前年比事前差異+1?製造業前月比事前差異+1?製造業前年比事前差異

3?鉱工業前月比事後差異+2?鉱工業前年比事後差異+1?製造業前月比事後差異

1?鉱工業前月比実態差異+1?鉱工業前年比実態差異+1?製造業前月比実態差異+1?製造業前年比実態差異

とすると、これら判別式の符号(プラスが陽線、マイナスが陰線)と、直前10-1分足・直後1分足・直後11分足との方向一致率が、それぞれ23%・77%・70%となります。

ーーー$€¥ーーー

本指標に先立ち、同じ7月分の製造業PMIは発表されています。

本指標と製造業PMIの相関を調べておきました。

相関の有無は、それぞれの指標の実態差異(発表結果ー前回結果)を用いて調べます。事前差異・事後差異・実態差異のうち、市場予想が含まれないのは実態差異だけだからです。もし両指標の間に相関があるなら、実態差異(発表結果ー前回結果)に現れるはずです。

比較に用いた実態差異は、それぞれの指標の判別式に実態差異を代入した結果です。

結果、両指標の実態差異の方向一致率は、一方を前後1か月ずらしても50%前後しかありません。よって、製造業PMIの単月毎の実態差異増減を論拠に、鉱工業生産の実態差異増減を論じても意味がありません。

(2-2. 過去反応)

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

まず、直前10-1分足は、過去平均跳幅が13pipsです。その跳幅が19pips以上だったことは過去6回(頻度20%)あります。

この6回の直後1分足跳幅は22pipsで、これは直後1分足跳幅の過去全平均24pipsとほぼ同じです。また、この6回の直前10-1分足と直後1分足の方向は2回(33%)一致しています。

つまり、直前10-1分足跳幅が大きくても、直後1分足の反応方向や大きさとは関係ありません。

次に、直前1分足の過去平均跳幅が9pipsです。その跳幅が10pips以上だったことは過去9回(頻度30%)ありました。

この9回の直後1分足跳幅は26pipsで、これは直後1分足跳幅の過去全平均24pipsとほぼ同じです。また、この9回の直前1分足と直後1分足の方向は5回(56%)一致しています。

つまり、直前1分足跳幅が大きくても、直後1分足の反応方向や大きさとは関係ありません。

そして、直後1分足の過去平均跳幅と値幅の差は8pips(1ー値幅/跳幅=戻り比率33%)です。直後11分足のそれは11pips(戻り比率33%)です。直後1分足や直後11分足は跳幅の2/3の値幅を持つことを目安にしておけば良いでしょう。

【3. 定型分析】

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 「指標一致性分析」 をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

まず、指標一致性分析の結果を下表に示します。

事前差異と直前10-1分足・直前1分足の方向一致率がそれぞれ23%・70%となっています。今回の事前差異はプラスなので、直前10-1分足は陰線、直前1分足は陽線の可能性が高い、と言えます。

事後差異と直後1分足の方向一致率が77%となっています。市場予想に対する発表結果の良し悪しには素直に反応する可能性が高い指標です。

実態差異と直後11分足の方向一致率は70%となっています。発表結果が前回結果を上回れば/下回れば、発表から10分経過後に陽線/陰線となる可能性が高い、と言えます。

次に、反応一致性分析の結果を下表に示します。

各ローソク足は陽線や陰線への偏りはありません(ばらつきの範囲です)。

直後1分足と直後11分足の方向一致率が77%と高い点を除けば、先に形成されたローソク足が後で形成されるローソク足の方向を示唆している兆しはありません。

反応性分析の結果を下表に示します。

直後1分足と直後11分足との方向一致率は77%です。そして、その77%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは100%です。

指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、指標発表後に反応方向を確認したら、追撃は早期開始です。

そして、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは53%です。53%しか、最終的に反応を伸ばさないのなら、先に早期追撃で得たポジションは、指標発表から1分を過ぎたら早めに利確した方が良いということです。伸びるか伸びないかが半々ですから、無理する必要なんてありません。

【4. シナリオ作成】

以下のシナリオで取引に臨みます。

- 直前10-1分足は陰線と見込みます。

- 直前1分足は陽線と見込みます。

- 発表後は追撃を早期開始し、短期利確します。

- 更に追撃するときは、直後1分足や直後11分足の戻り比率が33%あることを踏まえ、高値(安値)掴みをしないように気を付けましょう。

事前に15分足チャートと1時間足チャートでレジスタンスやサポートを確認しておき、そこに達したら短期逆張りを狙います。

以上

2017年9月8日17:30発表

以下は2017年9月8日19:45頃に追記しています。

?V.発表結果検証

【5. 発表結果】

(5-1. 指標結果)

本指標発表結果及び反応は次の通りでした。

結果は、鉱工業生産が予想同値で、製造業生産が予想を上回りました。反応は、直後1分足が陽線だったものの、直後11分足は陰線でした。

7月分鉱工業生産指数は前月比+0.2%でした。

前回6月分の+0.5%からは鈍化したものの、グラフ推移は2017年2月分をボトムに上昇中です。

7月分製造業生産指数の前月比+0.5%は今年最大の上昇率でした。

グラフ推移は2017年1月分をボトムに上昇に転じたように見受けられます。がしかし、プラス転換はまだ今年に入って2回(前回は4月分+0.2%)しかありません。

(5-2. 取引結果)

取引結果は次の通りでした。

反応が小さな割に稼げました。

直前10-1分足で2回取引きしたのは、いつ以来でしょうか。もちろんこれは、もともと現状が北朝鮮リスクを抱えており、ロングよりショートで勝負すべき日だからです。

【6. 分析検証】

(6-1. 分析検証)

事前調査分析内容には問題ありません。

(6-2. シナリオ検証)

事前準備していたシナリオには問題ありません。

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

2017年09月06日

欧州中銀(ECB)金融政策発表前後のEURJPY反応分析(2017年9月7日20:45発表結果検証済)

以下、「?T.指標予想要点」「?U.過去調査詳細」を事前投稿し、「?V.発表結果検証」を事後投稿しています。ブログの日付は事前投稿日となっています。指標発表後に事後投稿し、その日時は「?V.発表結果検証」のタイトル行付近に記載しています。

2017年9月7日20:45に欧州金融政策発が発表されます。21:30からはECB総裁の記者会見が予定されており、政策変更がない場合、発表後すぐにそちらを睨んだ動きへと移行します。

今回の市場予想と前回結果(7月20日)は次の通りです。市場予想は本記事作成時点の値です。

金融政策発表時には、何らかの変更が予想されている場合とそうでない場合とで、全く様相が異なります。以下、特に断らない限り「今回は現状維持」という予想を前提に話を進めます。

すなわち、過去に政策金利・付利で変更が行われた2015年12月(付利を△0.2%から△0.3%に変更)、2016年3月(政策金利を0.05%から0%に、付利を△0.3%から△0.4%に変更)の2回を除いたデータに基づく分析を行っています。

本指標の特徴は以下の通りです。

以下のシナリオで取引に臨みます。

以上の詳細ないしは論拠は、以下の「?T.調査・分析」に記しています。

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

以前、黒田日銀総裁が言ったように金融政策の手段は多岐に亘ります。

まず「政策金利」とは、中銀が市中銀行に対して融資をする際の金利のことを指しており、日本の場合には「無担保コール翌日物金利」を指しています。

以前は金利政策のことを指して「公定歩合」と呼ばれていました。がしかし、現在は金利が自由化されているため、公定歩合による金利操作を行うことができません。それで、日銀が無担保コール翌日物市場という短期金融市場に直接介入して短期金利を操作しているのです。

公定歩合(「基準割引率および基準貸付利率」)というものは残っているものの、これは短期金融市場における金利上限として機能しているだけであり、政策金利ではありません。

そして、ECBの「預金ファシリティー金利」とは日銀における「付利」に相当します。

市中銀行の貸出金利は、付利の水準が貸出金利下限として機能するため、付利の上げ下げが中銀金融政策の手段たり得ます。

但し、日欧のように付利がマイナスになることを「マイナス金利」といい、これは自国資金が他国通貨での運用に流れるため、通貨安を招くと批判を受けています。

また、米日欧の中銀が相次いで実施した中銀による国債等の買い入れ施策は、買入にせよ売却にせよ、そのペース(規模)を制御することで金融政策たり得ています。

かつてのような金利操作だけでは政策効果が薄まってしまい、何だかこうした中銀金融政策の多様化が進んでいます。がしかし、その本質が緩和か引締のどちらかに過ぎない以上、多様化は弊害の少ない規模拡大を模索しているだけなのです。

直近の流れを追っておきましょう。

前々回6月8日のECB理事会では、追加利 下げに関する文言が削除されました。

当時の解説記事等に依れば、これは「追加緩和に前向きな姿勢から中立姿勢に修正された」という報道が目立っていました。そして、今後の展開は「9月7日理事会で緩和文言が削除され、2018年からテーパリングが開始される」との報道も一部で見受けられました。

そして6月28日、上記解説記事の流れで「ECBが9月にも緩和策縮小を発表する可能性がある」という憶測記事が配信されました。ところが、このとき独金利とEURは高騰し、DAX(独株価)が一気にどかんと下がりました。翌29日にはECB関係筋の話として、この憶測は打ち消されています。

ECB幹部が緩和縮小着手を宣伝すると、独選挙に影響を与えかねないことがわかりました。そして、いちいちECBの緩和政策に難癖をつけていた独財務相も、コロッと態度を変えることもわかりました。独財務相は「急なのは良くない」とか言ったそうです。よく言うわ。

前回7月20日のECB理事会はこうした流れを受けて無難、先のジャクソンホールでのECB総裁講演でも無難な話題に終始していました。ちなみに、7月20日の理事会終了後の記者会見でECB総裁は、先の6月28日の報道について「そうは言っておらず、緩和縮小の議論を始められるかも知れないのかも知れない、と言ったのだ」という旨、答えています。

もうECBが独政権与党の選挙の足を引っ張るかも知れないかも知れないことをするとは思えません。

独総選挙は9月24日です。

本指標に関する調査期間と、過去の反応程度・分布を下表に纏めておきます。先述の通り、政策金利・付利で変更が行われた2015年12月・2016年3月の2回を除いたデータです。

最も指標結果に素直に反応する直後1分足跳幅は過去平均で21pipsです。そして、この平均値21pips以下の反応だったことが68%(3回に2回)に達しています。たまに大きく反応するものの、通常の反応は小さいと見なした方が良いでしょう。

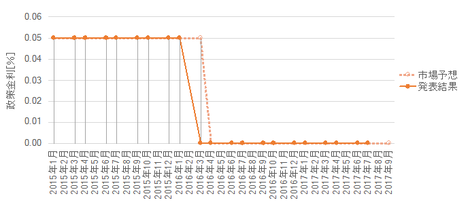

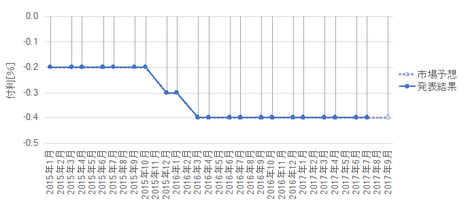

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

こんなグラフを見ても、ECBが次にどうするかなんてわかりません。

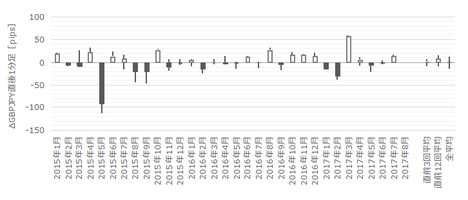

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

この(2-2. 過去反応)の項は、始値基準ローソク足こそ、政策変更が行われた2015年12月・2016年3月を含めていますが、以下の文章による分析ではそれらを含めていません。

直前10-1分足は、過去平均跳幅が7pipsです。その跳幅が10pips以上だったことは過去3回(頻度16%)あります。

この3回の直後1分足跳幅は26pipsで、これは直後1分足跳幅の過去全平均21pipsより少し大きくなっています。また、この3回の直前10-1分足と直後1分足の方向は1回(33%)一致しています。どちらかと言えば、直前10-1分足跳幅が大きくても、直後1分足は直前10-1分足によって反応方向が示唆されている訳ではないようです。

次に、直前1分足の過去平均跳幅は12pipsです。その跳幅が30pips以上だったことは過去3回(頻度16%)あります。

この3回の直後1分足跳幅は60pipsで、これは直後1分足跳幅の過去全平均21pipsよりかなり大きくなっています(実際には3回のうち1回が124pipsだったため)。また、この3回の直前10-1分足と直後1分足の方向は1回(33%)一致しています。どちらかと言えば、直前10-1分足跳幅が大きくても、直後1分足は直前10-1分足によって反応方向が示唆されている訳ではないようです。

そして、直後1分足の過去平均跳幅と値幅の差は7pips(1ー値幅/跳幅=戻り比率33%)です。直後11分足のそれは10pips(戻り比率42%)です。直後11分足の戻り比率が40%を超えており、高値(安値)掴みには気を付けた方が良いでしょう。

金融政策発表時には、指標一致性分析を行いません。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

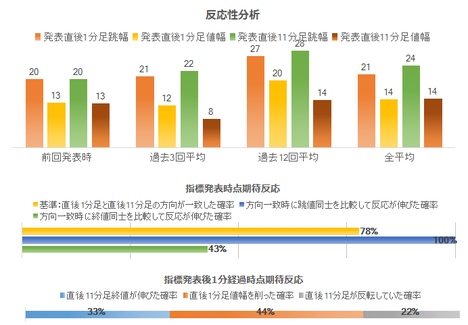

まず、反応一致性分析の結果を下表に示します。

直前1分足の陰線率が100%と、異常な偏りが見受けられます。本ブログでの判定ルールで、同値終了時はカウントしない、という点はご承知おきください(直前1分足始値と終値が同値のとき)。

直後1分足・直後11分足の陽線率はそれぞれ78%・67%と、これも異常な偏りが見受けられます。

また、直前1分足と直後1分足、直前1分足と直後11分足、直後1分足と直後11分足の方向一致率は、それぞれ13%・25%・78%となっています。

がしかし、直前1分足と直後1分足、直前1分足と直後11分足の方向一致率の低さは、直前1分足の陰線率が異常に高く、直後1分足と直後11分足の陽線率が高いことによって生じているだけです。

どちらに反応するかを決め打ちするのに、先に形成されたローソク足が陽線でも陰線でも、後で形成されるローソク足がそれに応じた方向に反応する、という訳ではないので、信頼度はいまひとつだと言えます。

次に、反応性分析の結果を下表に示します。

直後1分足と直後11分足との方向一致率は78%です。そして、その75%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは100%です。本指標は、直後1分足跳幅を超えて直後11分足跳幅が形成される可能性が極めて高い、と言えます。

指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、指標発表後に反応方向を確認したら、追撃は早期開始です。

がしかし、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは33%しかありません。33%なら逆張りした方がマシです。

よって、早期追撃で得たポジションは、指標発表から1分を過ぎたら早めに利確した方が良いということです。但し、3回に2回は発表から11分経過後には、値を戻しつつある可能性が高いことを忘れないようにしましょう。

以下のシナリオで取引に臨みます。

以下は2017年9月7日23:20頃に追記しています。

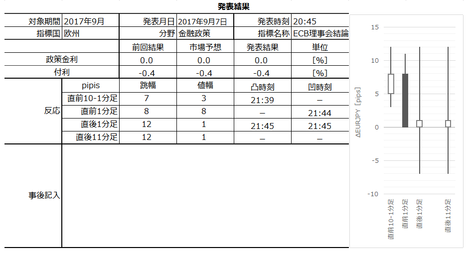

本指標発表結果及び反応は次の通りでした。

ECB理事会結論は「市場予想通り現状維持」でした。

発表後、ECB総裁が記者会見を行い、動きはそちらで生じました(EUR高騰)。記者会見の要点は「次回理事会で、資産買い入れを縮小(緩和縮小)することに合意した」というものです。その際、「EUR高は既にインフレ率に影響を与えており、緩和縮小方法の検討にあたってEUR相場が中心課題となる」旨、申し添えています。

その後、縮小方法について解説記事がいくつか出ています。

ロイターは「資産買い入れ規模を2018年から400億EURか200億EURに縮小する2通りに、延長期間を6か月か9か月にすることの2通り、で組み合わせで4通りの選択肢がある」旨、ECB関係者の発言として取り上げていました。この選択肢を中心に、次回10月26日の理事会で決定を行う可能性が高い、という話です。ただ、今回理事会での中心議題は「買入総額」についてで、それは償還債券資金の再投資に関わります。そして「買入終了以前に利上げを行わないこと」を合意しました。

取引結果は次の通りでした。

直後1分足・11分足の上ヒゲは、発表後5秒ぐらいに形成されたものです。結果的には分析通り陽線ですが、これを分析を当てたと言って良いかと言えば、ちょっと微妙です。

事前調査分析内容には問題ありません。

本発表に限った話じゃありませんが、最近は反応方向が良く当たります。

古くからご参考頂いている方は、お気づきと思いますが、このブログの事前分析は、経済情勢なんかほどほどの分析で済ませて、過去の指標の特徴を捉えるだけで70%ぐらい反応方向を当てているのです。

だから、一部の方からは「?」も頂きますが、それは逆に私の方も不思議に思うところです。なぜなら、経済指標に対してテクニカル的な分析を行うと、「伝統的でない」ことに異論がでます。けれども、そういう指摘をした方と話してみると(メールでやり取りしてみると)、移動平均線は参考にしている、と言うのです。

どうも分かり合えないみたいですが、本質的に同じなのです。

だらだらポジションを持つ取引が好きか、そんなのやってられないか、の違いだけです。

事前準備していたシナリオには問題ありません。

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

?T.指標予想要点

2017年9月7日20:45に欧州金融政策発が発表されます。21:30からはECB総裁の記者会見が予定されており、政策変更がない場合、発表後すぐにそちらを睨んだ動きへと移行します。

今回の市場予想と前回結果(7月20日)は次の通りです。市場予想は本記事作成時点の値です。

金融政策発表時には、何らかの変更が予想されている場合とそうでない場合とで、全く様相が異なります。以下、特に断らない限り「今回は現状維持」という予想を前提に話を進めます。

すなわち、過去に政策金利・付利で変更が行われた2015年12月(付利を△0.2%から△0.3%に変更)、2016年3月(政策金利を0.05%から0%に、付利を△0.3%から△0.4%に変更)の2回を除いたデータに基づく分析を行っています。

本指標の特徴は以下の通りです。

- 発表前から大きく動くことが多く、その動きが発表後の反応方向と関係ありません。そして、発表後初期反応の影響はせいぜい数分間と見なした方が良く、発表から11分経過後に1分後の値幅を伸ばしていたことは33%しかありません。

発表前からばたばたと動いて、どちらに伸びるかがわかりません。 - 過去の直前1分足の陰線率は100%、直後1分足の陽線率は78%と、ちょっと異常な偏りがあります。これら確率を見て逆張りは論外です。それぞれのローソク足で逆張りは論外なので、選択肢は「順張り決め打ち」か「取引しない」の2通りです。

- ポジション取得以前の動きと因果関係がありそうなシナリオは次の通りです。

ひとつは、発表後に追撃ポジションを取り、それが直後1分足値幅より小さいポイントなら、発表から1分を過ぎてからもっと利幅を伸ばせる確率が非常に高くなります。がしかし、このポジションは長持ちすべきではありません。発表から11分後に1分後の値幅を伸ばしていたことは33%しかないからです。

よって、もうひとつは発表後1分を過ぎてから逆張りの機会を狙う、というものです。但し、これは逆張りになるので、チャンスを待ってチャンスが無ければ取引しない、という意思が必要です。

チャンスとは、例えば直後1分足終値を超えて反応を伸ばして、何らかのチャートポイント付近(レジスタンスやサポート)に達したとき、です。

また、直後1分足値幅を超えた反応が戻るとき、直後1分足終値がレジスタンスやサポートになることが多いでしょう。このレジスタンスやサポートを抜けて値を戻しやすい、ということです。

以下のシナリオで取引に臨みます。

- 直前1分足は陰線と見込みます。

- 直後1分足は陽線と見込みます。

- 追撃は早期開始・短期利確を狙います。また、発表から1分を過ぎて直後1分足終値よりも値幅が大きくなったときに、逆張りでの短期取引を狙います。

以上の詳細ないしは論拠は、以下の「?T.調査・分析」に記しています。

?U.過去調査詳細

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

【1. 指標概要】

以前、黒田日銀総裁が言ったように金融政策の手段は多岐に亘ります。

まず「政策金利」とは、中銀が市中銀行に対して融資をする際の金利のことを指しており、日本の場合には「無担保コール翌日物金利」を指しています。

以前は金利政策のことを指して「公定歩合」と呼ばれていました。がしかし、現在は金利が自由化されているため、公定歩合による金利操作を行うことができません。それで、日銀が無担保コール翌日物市場という短期金融市場に直接介入して短期金利を操作しているのです。

公定歩合(「基準割引率および基準貸付利率」)というものは残っているものの、これは短期金融市場における金利上限として機能しているだけであり、政策金利ではありません。

そして、ECBの「預金ファシリティー金利」とは日銀における「付利」に相当します。

市中銀行の貸出金利は、付利の水準が貸出金利下限として機能するため、付利の上げ下げが中銀金融政策の手段たり得ます。

但し、日欧のように付利がマイナスになることを「マイナス金利」といい、これは自国資金が他国通貨での運用に流れるため、通貨安を招くと批判を受けています。

また、米日欧の中銀が相次いで実施した中銀による国債等の買い入れ施策は、買入にせよ売却にせよ、そのペース(規模)を制御することで金融政策たり得ています。

かつてのような金利操作だけでは政策効果が薄まってしまい、何だかこうした中銀金融政策の多様化が進んでいます。がしかし、その本質が緩和か引締のどちらかに過ぎない以上、多様化は弊害の少ない規模拡大を模索しているだけなのです。

ーーー$€¥ーーー

直近の流れを追っておきましょう。

前々回6月8日のECB理事会では、追加利 下げに関する文言が削除されました。

当時の解説記事等に依れば、これは「追加緩和に前向きな姿勢から中立姿勢に修正された」という報道が目立っていました。そして、今後の展開は「9月7日理事会で緩和文言が削除され、2018年からテーパリングが開始される」との報道も一部で見受けられました。

そして6月28日、上記解説記事の流れで「ECBが9月にも緩和策縮小を発表する可能性がある」という憶測記事が配信されました。ところが、このとき独金利とEURは高騰し、DAX(独株価)が一気にどかんと下がりました。翌29日にはECB関係筋の話として、この憶測は打ち消されています。

ECB幹部が緩和縮小着手を宣伝すると、独選挙に影響を与えかねないことがわかりました。そして、いちいちECBの緩和政策に難癖をつけていた独財務相も、コロッと態度を変えることもわかりました。独財務相は「急なのは良くない」とか言ったそうです。よく言うわ。

前回7月20日のECB理事会はこうした流れを受けて無難、先のジャクソンホールでのECB総裁講演でも無難な話題に終始していました。ちなみに、7月20日の理事会終了後の記者会見でECB総裁は、先の6月28日の報道について「そうは言っておらず、緩和縮小の議論を始められるかも知れないのかも知れない、と言ったのだ」という旨、答えています。

もうECBが独政権与党の選挙の足を引っ張るかも知れないかも知れないことをするとは思えません。

独総選挙は9月24日です。

ーーー$€¥ーーー

本指標に関する調査期間と、過去の反応程度・分布を下表に纏めておきます。先述の通り、政策金利・付利で変更が行われた2015年12月・2016年3月の2回を除いたデータです。

最も指標結果に素直に反応する直後1分足跳幅は過去平均で21pipsです。そして、この平均値21pips以下の反応だったことが68%(3回に2回)に達しています。たまに大きく反応するものの、通常の反応は小さいと見なした方が良いでしょう。

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

こんなグラフを見ても、ECBが次にどうするかなんてわかりません。

(2-2. 過去反応)

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

この(2-2. 過去反応)の項は、始値基準ローソク足こそ、政策変更が行われた2015年12月・2016年3月を含めていますが、以下の文章による分析ではそれらを含めていません。

直前10-1分足は、過去平均跳幅が7pipsです。その跳幅が10pips以上だったことは過去3回(頻度16%)あります。

この3回の直後1分足跳幅は26pipsで、これは直後1分足跳幅の過去全平均21pipsより少し大きくなっています。また、この3回の直前10-1分足と直後1分足の方向は1回(33%)一致しています。どちらかと言えば、直前10-1分足跳幅が大きくても、直後1分足は直前10-1分足によって反応方向が示唆されている訳ではないようです。

次に、直前1分足の過去平均跳幅は12pipsです。その跳幅が30pips以上だったことは過去3回(頻度16%)あります。

この3回の直後1分足跳幅は60pipsで、これは直後1分足跳幅の過去全平均21pipsよりかなり大きくなっています(実際には3回のうち1回が124pipsだったため)。また、この3回の直前10-1分足と直後1分足の方向は1回(33%)一致しています。どちらかと言えば、直前10-1分足跳幅が大きくても、直後1分足は直前10-1分足によって反応方向が示唆されている訳ではないようです。

そして、直後1分足の過去平均跳幅と値幅の差は7pips(1ー値幅/跳幅=戻り比率33%)です。直後11分足のそれは10pips(戻り比率42%)です。直後11分足の戻り比率が40%を超えており、高値(安値)掴みには気を付けた方が良いでしょう。

【3. 定型分析】

金融政策発表時には、指標一致性分析を行いません。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

まず、反応一致性分析の結果を下表に示します。

直前1分足の陰線率が100%と、異常な偏りが見受けられます。本ブログでの判定ルールで、同値終了時はカウントしない、という点はご承知おきください(直前1分足始値と終値が同値のとき)。

直後1分足・直後11分足の陽線率はそれぞれ78%・67%と、これも異常な偏りが見受けられます。

また、直前1分足と直後1分足、直前1分足と直後11分足、直後1分足と直後11分足の方向一致率は、それぞれ13%・25%・78%となっています。

がしかし、直前1分足と直後1分足、直前1分足と直後11分足の方向一致率の低さは、直前1分足の陰線率が異常に高く、直後1分足と直後11分足の陽線率が高いことによって生じているだけです。

どちらに反応するかを決め打ちするのに、先に形成されたローソク足が陽線でも陰線でも、後で形成されるローソク足がそれに応じた方向に反応する、という訳ではないので、信頼度はいまひとつだと言えます。

次に、反応性分析の結果を下表に示します。

直後1分足と直後11分足との方向一致率は78%です。そして、その75%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは100%です。本指標は、直後1分足跳幅を超えて直後11分足跳幅が形成される可能性が極めて高い、と言えます。

指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、指標発表後に反応方向を確認したら、追撃は早期開始です。

がしかし、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは33%しかありません。33%なら逆張りした方がマシです。

よって、早期追撃で得たポジションは、指標発表から1分を過ぎたら早めに利確した方が良いということです。但し、3回に2回は発表から11分経過後には、値を戻しつつある可能性が高いことを忘れないようにしましょう。

【4. シナリオ作成】

以下のシナリオで取引に臨みます。

- 直前1分足は陰線と見込みます。

- 直後1分足は陽線と見込みます。

- 追撃は早期開始・短期利確を狙います。また、発表から1分を過ぎて直後1分足終値よりも値幅が大きくなったときに、逆張りでの短期取引を狙います。

以上

2017年9月7日20:45発表

以下は2017年9月7日23:20頃に追記しています。

?V.発表結果検証

【5. 発表結果】

(5-1. 指標結果)

本指標発表結果及び反応は次の通りでした。

ECB理事会結論は「市場予想通り現状維持」でした。

発表後、ECB総裁が記者会見を行い、動きはそちらで生じました(EUR高騰)。記者会見の要点は「次回理事会で、資産買い入れを縮小(緩和縮小)することに合意した」というものです。その際、「EUR高は既にインフレ率に影響を与えており、緩和縮小方法の検討にあたってEUR相場が中心課題となる」旨、申し添えています。

その後、縮小方法について解説記事がいくつか出ています。

ロイターは「資産買い入れ規模を2018年から400億EURか200億EURに縮小する2通りに、延長期間を6か月か9か月にすることの2通り、で組み合わせで4通りの選択肢がある」旨、ECB関係者の発言として取り上げていました。この選択肢を中心に、次回10月26日の理事会で決定を行う可能性が高い、という話です。ただ、今回理事会での中心議題は「買入総額」についてで、それは償還債券資金の再投資に関わります。そして「買入終了以前に利上げを行わないこと」を合意しました。

(5-2. 取引結果)

取引結果は次の通りでした。

直後1分足・11分足の上ヒゲは、発表後5秒ぐらいに形成されたものです。結果的には分析通り陽線ですが、これを分析を当てたと言って良いかと言えば、ちょっと微妙です。

【6. 分析検証】

(6-1. 分析検証)

事前調査分析内容には問題ありません。

本発表に限った話じゃありませんが、最近は反応方向が良く当たります。

古くからご参考頂いている方は、お気づきと思いますが、このブログの事前分析は、経済情勢なんかほどほどの分析で済ませて、過去の指標の特徴を捉えるだけで70%ぐらい反応方向を当てているのです。

だから、一部の方からは「?」も頂きますが、それは逆に私の方も不思議に思うところです。なぜなら、経済指標に対してテクニカル的な分析を行うと、「伝統的でない」ことに異論がでます。けれども、そういう指摘をした方と話してみると(メールでやり取りしてみると)、移動平均線は参考にしている、と言うのです。

どうも分かり合えないみたいですが、本質的に同じなのです。

だらだらポジションを持つ取引が好きか、そんなのやってられないか、の違いだけです。

(6-2. シナリオ検証)

事前準備していたシナリオには問題ありません。

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

2017年09月05日

米国景気指標「ISM非製造業景況指数」発表前後のUSDJPY反応分析(2017年9月6日23:00発表結果検証済)

以下、「?T.指標予想要点」「?U.過去調査詳細」を事前投稿し、「?V.発表結果検証」を事後投稿しています。ブログの日付は事前投稿日となっています。指標発表後に事後投稿し、その日時は「?V.発表結果検証」のタイトル行付近に記載しています。

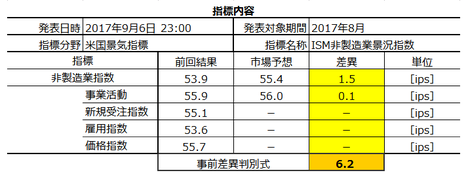

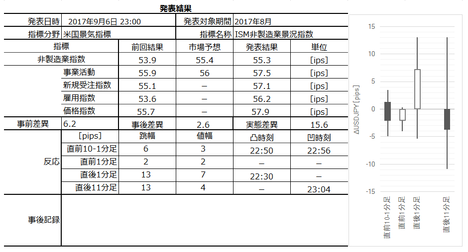

2017年9月6日23:00に米国景気指標「ISM非製造業景況指数」が発表されます。今回発表は2017年8月分の集計結果です。

同時刻にはBOC(加中銀)金融政策が発表されます。その結果、本指標発表前後にはCADUSDの売買が増えることによって、USDJPYの動きも複雑化する可能性があります。そんなときは、無理に取引しないことも選択肢に含めておきましょう。

今回の市場予想と前回結果は次の通りです。市場予想は本記事作成時点の値です。

本指標の特徴は以下の通りです。

以下のシナリオで取引に臨みます。

以上の詳細ないしは論拠は、以下の「?T.調査・分析」に記しています。

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

本指数は、(1) 米国主要経済指標で毎月早い時期に発表されること(第3営業日)、(2) 景況感は景気転換の先行指標と考えられること、(3) 一般論として非製造業の景況感は小売・消費・物価関連の他の指標への影響も大きいと考えられること、から重要度・注目度が高いとされています。

がしかし、過去データを見る限り反応(値動き)はそれほど大きくありません。

本指数の解釈は、50[ips](Index Points)を上回ると景気拡大・50[ips]を下回ると景気後退、です。

本指数の意義は、景気転換をGDPよりも先行示唆することと、FRBが本指数が50%未満のときに利上げをしたことがないということ、です。

なお、ISMとはInstitute for Supply Management(米国供給管理組合)の省略形です。本指数は、製造業約350社の購買担当役員へのアンケート結果に基づく企業景況感を示した指標です。その内容は、「事業活動」「新規受注」「雇用」「入荷遅延」の4項目を、前月比で「良い」「悪い」「同じ」の三択で回答した集計結果に、季節調整を加えたものです。

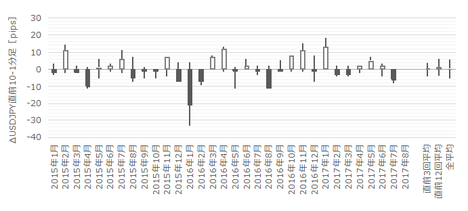

本指標に関する調査期間と、過去の反応程度・分布を下表に纏めておきます。

最も指標結果に素直に反応する直後1分足跳幅は、過去平均で15pipsです。

15pipsというと、平均的な反応程度の指標ですが、分布を見ると平均以下しか跳ねなかったことが61%となっています。頻度で言えば反応が小さいことの方が多い、と見なした方が良いでしょう。

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

グラフは、2016年8月をボトム(底)として、翌9月以降は高い水準で上下動をしながら停滞していました。前回発表で直近ボトム(2017年3月分)を下回り、今回もそれ(55.2)以下ならば、下降基調転換のように見えます。

一般に、事後差異(発表結果ー市場予想)と直後1分足の方向一致率は高くなります。この方向一致率が高いほど「素直に反応する」指標だと言えます。

事後差異及び実態差異の判別式は、

4?景況指数の差異+2?事業活動の差異+1?(受注指数の差異+雇用指数の差異+価格指数の差異)

の符号(プラスが陽線、マイナスが陰線)

となります。

この判別式符号と、直後1分足・直後11分足の方向一致率は、それぞれ77%・81%となります。

係数を見る限り、内訳の事業活動・受注指数・雇用指数・価格指数は、あまり反応方向に寄与していないことがわかります。

前週に発表された同月集計分のCB消費者信頼感指数と本指標との相関について調べておきました。

調査期間は2015年1月〜2015年6月分までの29回分について、両指標の実態差異(発表結果ー前回結果)の方向一致率は42%しかありません。

よって、同じ非製造業景況指数でも、CBとISMとは指標結果の対前月結果との良し悪しに相関がありません。

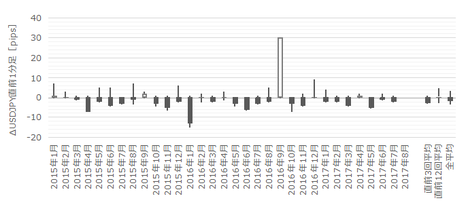

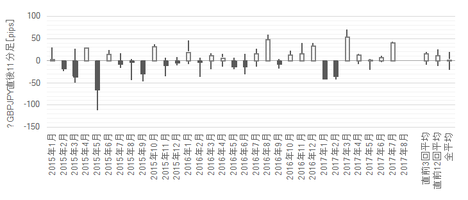

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

まず、直前10-1分足は、過去平均跳幅が8pipsです。その跳幅が10pips以上だったことは過去9回(頻度29%)あります。

この9回の直後1分足跳幅は20pipsで、これは直後1分足跳幅の過去全平均15pipsよりやや大きくなっています。また、この9回の直前10-1分足と直後1分足の方向は7回(78%)一致しています。

つまり、直前10-1分足が10pips以上跳ねるときには、直後1分足がその方向にやや大きく反応する可能性が高い、と言えます。

次に、直前1分足の過去平均跳幅は5pipsです。その跳幅が10pips以上だったことは過去2回(頻度6%)あります。

この2回の直後1分足跳幅は23pipsで、これは直後1分足跳幅の過去全平均15pipsよりやや大きくなっています。また、この2回の直前1分足と直後1分足の方向は2回(100%)一致しています。

つまり、直前1分足が10pips以上跳ねるときには、直後1分足がその方向にやや大きく反応する可能性が高い、と言えます。

そして、直後1分足の過去平均跳幅と値幅の差は4pips(1ー値幅/跳幅=戻り比率27%)です。直後11分足のそれは6pips(戻り比率27%)です。戻り比率はあまり大きくありません。

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 「指標一致性分析」 をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

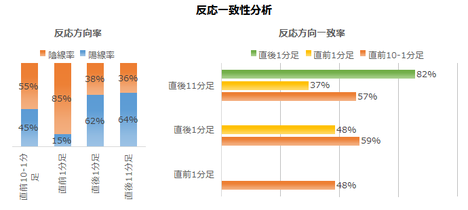

まず、指標一致性分析の結果を下表に示します。

事前差異のマイナス率が73%にもなり、これは異常な偏りです。

事前差異と直前1分足の方向一致率が78%です。また、事後差異と直後1分足・直後11分足の方向一致率がそれぞれ79%・79%となっています。市場予想に対する発表結果の良し悪しに、素直に反応する指標です。

次に、反応一致性分析の結果を下表に示します。

直前1分足の陰線率が85%と、異常な偏りが見受けられます。

そして、直後1分足と直後11分足の方向一致率が82%と高い点を除けば、先に形成されたローソク足が後で形成されるローソク足の方向を示唆している兆しはありません。

最後に、反応性分析の結果を下表に示します。

直後1分足と直後11分足との方向一致率は82%です。そして、その82%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは87%です。

指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、指標発表後に反応方向を確認したら、追撃は早期開始です。

そして、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは50%です。つまりもう、反応を伸ばすかどうかわからない、ということですね。早期追撃で得たポジションは、指標発表から1分を過ぎたら早めに利確した方が良いということです。

以下のシナリオで取引に臨みます。

以下は2017年9月7日00:10頃に追記しています。

本指標発表結果及び反応は次の通りでした。

結果は前回(53.9)を上回り55.3でした。予想(55.4)を僅かに下回ったものの、反応は陽線でした。

本文判別式では、事後差異・実態差異ともにプラスで、その意味では陽線での反応は過去の傾向通りです。

ただ、発表直後に一瞬、陰線側に振れたようですが、この原因が同時発表されたBOCの利上げに依るものかどうか、まだ掌握出来ていません。

取引結果は次の通りでした。

直前1分足は陽線となり、分析を外したため損切となりました。

BOC利上げの速報を見たので、(どう反応が進むかが不明で)追撃は1回でそれも早めに終えましたが、結果的には上下動にうまく乗れれば、もっと利益が取れたかも知れません。

本ブログとは無関係ですが、その後23:30頃に取った売ポジション(109.06)が現時点(24:00前)に利幅を20pipsぐらい伸ばしました(108.8付近)。

まぁ、北朝鮮問題もあり、現状で上値を追うのはちょっと危ないですからね。109.8は1時間足チャートの転換線なので、25pipsで利確しました。

事前調査分析内容にはほぼ問題ありません。

事前準備していたシナリオも問題ありません。

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

?T.指標予想要点

2017年9月6日23:00に米国景気指標「ISM非製造業景況指数」が発表されます。今回発表は2017年8月分の集計結果です。

同時刻にはBOC(加中銀)金融政策が発表されます。その結果、本指標発表前後にはCADUSDの売買が増えることによって、USDJPYの動きも複雑化する可能性があります。そんなときは、無理に取引しないことも選択肢に含めておきましょう。

今回の市場予想と前回結果は次の通りです。市場予想は本記事作成時点の値です。

本指標の特徴は以下の通りです。

- 本指標には妙な特徴があります。

市場予想が前回結果より低めになりがち(73%)です。がしかし、実際の発表結果が前回結果を下回ったことは45%です。

こうした特徴を持った指標は他に見当たりません。

市場予想が最もアテにならない指標だと言っても良いでしょう。 - 過去の傾向では、反応程度があまり大きくありません。また、反応方向は素直なものの、その方向に反応が伸び続ける訳でもないようです。指標発表後の追撃は、順張り早期開始して、さっさと利確した方が良いでしょう。

つまり、取引する上であまり魅力的な指標ではありません。 - 但し、直前10-1分足(頻度26%)や直前1分足(頻度6%)が10pips以上跳ねたときは、その跳ねが直後1分足の方向を示唆している可能性が高く(それぞれ期待的中率が78%・100%)、直後1分足跳幅は過去平均より大きくなりがちです。

以下のシナリオで取引に臨みます。

- 直前1分足は陰線と見込みます。

論拠は過去の陰線率が85%もあるため、です。 - 直後1分足は陽線と見込みます。但し、直前10-1分足か直前1分足が10pips以上跳ねた場合は、その跳ねた方向に直後1分足も跳ねると見込みます。

本指標は市場予想が低めになりがちで、発表結果が市場予想を上回れば陽線で反応しがちです。期待値の点で、有利な方に見込む訳です。 - 指標発表後の追撃は、順張り早期開始して、さっさと利確します。

以上の詳細ないしは論拠は、以下の「?T.調査・分析」に記しています。

?U.過去調査詳細

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

【1. 指標概要】

本指数は、(1) 米国主要経済指標で毎月早い時期に発表されること(第3営業日)、(2) 景況感は景気転換の先行指標と考えられること、(3) 一般論として非製造業の景況感は小売・消費・物価関連の他の指標への影響も大きいと考えられること、から重要度・注目度が高いとされています。

がしかし、過去データを見る限り反応(値動き)はそれほど大きくありません。

本指数の解釈は、50[ips](Index Points)を上回ると景気拡大・50[ips]を下回ると景気後退、です。

本指数の意義は、景気転換をGDPよりも先行示唆することと、FRBが本指数が50%未満のときに利上げをしたことがないということ、です。

なお、ISMとはInstitute for Supply Management(米国供給管理組合)の省略形です。本指数は、製造業約350社の購買担当役員へのアンケート結果に基づく企業景況感を示した指標です。その内容は、「事業活動」「新規受注」「雇用」「入荷遅延」の4項目を、前月比で「良い」「悪い」「同じ」の三択で回答した集計結果に、季節調整を加えたものです。

ーーー$€¥ーーー

本指標に関する調査期間と、過去の反応程度・分布を下表に纏めておきます。

最も指標結果に素直に反応する直後1分足跳幅は、過去平均で15pipsです。

15pipsというと、平均的な反応程度の指標ですが、分布を見ると平均以下しか跳ねなかったことが61%となっています。頻度で言えば反応が小さいことの方が多い、と見なした方が良いでしょう。

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

グラフは、2016年8月をボトム(底)として、翌9月以降は高い水準で上下動をしながら停滞していました。前回発表で直近ボトム(2017年3月分)を下回り、今回もそれ(55.2)以下ならば、下降基調転換のように見えます。

ーーー$€¥ーーー

一般に、事後差異(発表結果ー市場予想)と直後1分足の方向一致率は高くなります。この方向一致率が高いほど「素直に反応する」指標だと言えます。

事後差異及び実態差異の判別式は、

4?景況指数の差異+2?事業活動の差異+1?(受注指数の差異+雇用指数の差異+価格指数の差異)

の符号(プラスが陽線、マイナスが陰線)

となります。

この判別式符号と、直後1分足・直後11分足の方向一致率は、それぞれ77%・81%となります。

係数を見る限り、内訳の事業活動・受注指数・雇用指数・価格指数は、あまり反応方向に寄与していないことがわかります。

ーーー$€¥ーーー

前週に発表された同月集計分のCB消費者信頼感指数と本指標との相関について調べておきました。

調査期間は2015年1月〜2015年6月分までの29回分について、両指標の実態差異(発表結果ー前回結果)の方向一致率は42%しかありません。

よって、同じ非製造業景況指数でも、CBとISMとは指標結果の対前月結果との良し悪しに相関がありません。

(2-2. 過去反応)

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

まず、直前10-1分足は、過去平均跳幅が8pipsです。その跳幅が10pips以上だったことは過去9回(頻度29%)あります。

この9回の直後1分足跳幅は20pipsで、これは直後1分足跳幅の過去全平均15pipsよりやや大きくなっています。また、この9回の直前10-1分足と直後1分足の方向は7回(78%)一致しています。

つまり、直前10-1分足が10pips以上跳ねるときには、直後1分足がその方向にやや大きく反応する可能性が高い、と言えます。

次に、直前1分足の過去平均跳幅は5pipsです。その跳幅が10pips以上だったことは過去2回(頻度6%)あります。

この2回の直後1分足跳幅は23pipsで、これは直後1分足跳幅の過去全平均15pipsよりやや大きくなっています。また、この2回の直前1分足と直後1分足の方向は2回(100%)一致しています。

つまり、直前1分足が10pips以上跳ねるときには、直後1分足がその方向にやや大きく反応する可能性が高い、と言えます。

そして、直後1分足の過去平均跳幅と値幅の差は4pips(1ー値幅/跳幅=戻り比率27%)です。直後11分足のそれは6pips(戻り比率27%)です。戻り比率はあまり大きくありません。

【3. 定型分析】

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 「指標一致性分析」 をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

まず、指標一致性分析の結果を下表に示します。

事前差異のマイナス率が73%にもなり、これは異常な偏りです。

事前差異と直前1分足の方向一致率が78%です。また、事後差異と直後1分足・直後11分足の方向一致率がそれぞれ79%・79%となっています。市場予想に対する発表結果の良し悪しに、素直に反応する指標です。

次に、反応一致性分析の結果を下表に示します。

直前1分足の陰線率が85%と、異常な偏りが見受けられます。

そして、直後1分足と直後11分足の方向一致率が82%と高い点を除けば、先に形成されたローソク足が後で形成されるローソク足の方向を示唆している兆しはありません。

最後に、反応性分析の結果を下表に示します。

直後1分足と直後11分足との方向一致率は82%です。そして、その82%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは87%です。

指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、指標発表後に反応方向を確認したら、追撃は早期開始です。

そして、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは50%です。つまりもう、反応を伸ばすかどうかわからない、ということですね。早期追撃で得たポジションは、指標発表から1分を過ぎたら早めに利確した方が良いということです。

【4. シナリオ作成】

以下のシナリオで取引に臨みます。

- 直前1分足は陰線と見込みます。

論拠は過去の陰線率が85%もあるため、です。 - 直後1分足は陽線と見込みます。

本指標は市場予想が低めになりがちで、発表結果が市場予想を上回れば陽線で反応しがちです。期待値の点で、有利な方に見込む訳です。 - 指標発表後の追撃は、順張り早期開始して、さっさと利確します。

以上

2017年9月6日23:00発表

以下は2017年9月7日00:10頃に追記しています。

?V.発表結果検証

【5. 発表結果】

(5-1. 指標結果)

本指標発表結果及び反応は次の通りでした。

結果は前回(53.9)を上回り55.3でした。予想(55.4)を僅かに下回ったものの、反応は陽線でした。

本文判別式では、事後差異・実態差異ともにプラスで、その意味では陽線での反応は過去の傾向通りです。

ただ、発表直後に一瞬、陰線側に振れたようですが、この原因が同時発表されたBOCの利上げに依るものかどうか、まだ掌握出来ていません。

(5-2. 取引結果)

取引結果は次の通りでした。

直前1分足は陽線となり、分析を外したため損切となりました。

BOC利上げの速報を見たので、(どう反応が進むかが不明で)追撃は1回でそれも早めに終えましたが、結果的には上下動にうまく乗れれば、もっと利益が取れたかも知れません。

本ブログとは無関係ですが、その後23:30頃に取った売ポジション(109.06)が現時点(24:00前)に利幅を20pipsぐらい伸ばしました(108.8付近)。

まぁ、北朝鮮問題もあり、現状で上値を追うのはちょっと危ないですからね。109.8は1時間足チャートの転換線なので、25pipsで利確しました。

【6. 分析検証】

(6-1. 分析検証)

事前調査分析内容にはほぼ問題ありません。

(6-2. シナリオ検証)

事前準備していたシナリオも問題ありません。

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

2017年09月04日

英国景気指標「サービス業PMI」発表前後のGBPJPY反応分析(2017年9月5日17:30発表結果検証済)

以下、「?T.指標予想要点」「?U.過去調査詳細」を事前投稿し、「?V.発表結果検証」を事後投稿しています。ブログの日付は事前投稿日となっています。指標発表後に事後投稿し、その日時は「?V.発表結果検証」のタイトル行付近に記載しています。

2017年9月5日17:30に英国景気指標「サービス業PMI」が発表されます。今回発表は2017年8月分の集計結果です。

今回の市場予想と前回結果は次の通りです。市場予想は本記事作成時点の値です。

本指標の特徴は以下の通りです。

以下のシナリオで取引に臨みます。

以上の詳細ないしは論拠は、以下の「?T.調査・分析」に記しています。

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

本指標の意義は、企業購買担当者から直接調査した企業景況感を通じ、小売売上高を始めとする実態指標の先行きの予想根拠となることです。それは、経済成長率(GDP)の加速・減速・転換を知るヒントでもあります。

指数の解釈は、50[ips(Index Points)]を上回ると景気拡大・50[ips]を下回ると景気後退、です。

英国重要指標全般に言えることですが、指標発表結果への反応(値動き)が素直で大きいという特徴があります。がしかし、FX会社などの経済指標ランク分では、本指標は他国の景気指標と同程度かそれ以下の重要度・注目度に位置づけられることが多いようです。

けれども、我々は経済情勢自体にでなく、為替レートの動きに興味があります。そういう意味で、英国景気指標は主要国景気指標で最も反応が大きいため、最重要な指標と言えます。調査対象期間で最も大きく反応したときには110pipsにも達しています。米国ISMの反応なんて、本指標の足元にも及ばないのです。

本指標に関する調査期間と、過去の反応程度・分布を下表に纏めておきます。

最も指標結果に素直に反応する直後1分足跳幅は、過去平均で24pipsです。

但し、分布を見ると平均値を以下の反応だったことが68%で、たまに大きく反応したとき、その大きさが半端じゃない、ということでしょう。

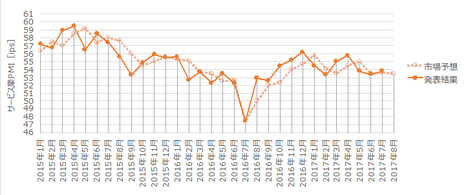

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

2016年6月のブリグジット離脱国民投票直後が直近のボトム(底)になっています。その後、同年末まではGBP安による輸出好調によって企業景況感は急上昇しました。2017年に入ってからは上下動1.5回目で、今はその上下動のボトムにあたります。

先の急上昇がGBP安による輸出好調だったなら、今年に入っての上下動もGBP高・GBP安の影響かも知れません。確かめてみましょう。

確かめるなら、貿易額比率が大きいEURGBPについてでなければいけません。サービス業PMIとその調査月月初のEURGBPの関係は、PMIの直近ピークの2016年12月分を基準とし、

2016年12月:56.2と0.85(基準)

2017年 2月:53.3と0.86(↓対↑)

2017年 4月:55.0と0.85(↑と↓)

2017年 6月:53.4と0.87(↓と↑)

の関係があります。

EURGBP↑はGBP安、↓はGBP高ですから、因果関係も説明がつきそうです。

よって、現状のPMI上下動はEURGBPの動きと相関している可能性がります。今回8月分発表ではEURGBP8で↑なので、PMIは↓と予想されます。

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

まず、直前10-1分足は、過去平均跳幅が12pipsです。その跳幅が20pips以上だったことは過去3回(頻度10%)あります。

この3回の直後1分足跳幅は14pipsで、これは直後1分足の過去全平均24pipsよりも、かなり小さくなっています。そして、この3回の直前10-1分足と直後1分足の方向は1回(33%)しか一致していません。

次に、直前1分足の過去平均跳幅は8pipsです。この跳幅が12pips以上だったことは過去5回(頻度16%)です。

この5回の直後1分足跳幅は14pipsで、これは直後1分足の過去全平均24pipsより小さくなっています。そして、この5回の直前10-1分足と直後1分足の方向は2回(40%)しか一致していません。

そして、直後1分足の過去平均跳幅と値幅の差は8pips(1ー値幅/跳幅=戻り比率33%)です。直後11分足のそれは13pips(戻り比率38%)です。戻り比率が大きく、高値(安値)掴みには気を付けた方が良いでしょう。

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 「指標一致性分析」 をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

まず、指標一致性分析の結果を下表に示します。

事後差異と直後1分足・直後11分足の方向一致率がそれぞれ79%・74%となっています。市場予想に対する発表結果の良し悪しに、素直に反応する指標です。

次に、反応一致性分析の結果を下表に示します。

直前1分足の陰線率が77%と、偏りが見受けられます。

そして、直後1分足と直後11分足の方向一致率が83%と高い点を除けば、先に形成されたローソク足が後で形成されるローソク足の方向を示唆している兆しはありません。

最後に、反応性分析の結果を下表に示します。

直後1分足と直後11分足との方向一致率は83%です。そして、その83%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは71%です。

指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、指標発表後に反応方向を確認したら、追撃は早期開始です。

そして、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは59%です。59%という数字は低くないものの、早期追撃で得たポジションは、指標発表から1分を過ぎたら早めに利確した方が良さそうです。

以下のシナリオで取引に臨みます。

以下は2017年9月6日に追記しています。

本指標発表結果及び反応は次の通りでした。

結果は前回・予想を下回り、反応は陰線でした。

がしかし、指標発表直後1分を過ぎると、陽線側に転じ、上下どちらかに進むかが読めない動きとなりました。

グラフ推移は、2017年4月分以降が停滞中であり、「ありそうな下降」を窺わせる気配はありません。

取引結果は次の通りでした。

事前調査分析内容を、以下に検証します

事前準備していたシナリオは次の通りです。

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

?T.指標予想要点

2017年9月5日17:30に英国景気指標「サービス業PMI」が発表されます。今回発表は2017年8月分の集計結果です。

今回の市場予想と前回結果は次の通りです。市場予想は本記事作成時点の値です。

本指標の特徴は以下の通りです。

- 本指標の実態差異(発表結果ー前回結果)は、EURGBPの上下動と逆相関している可能性があります。EURGBPの8月月足は陽線なので、今回の実態差異はマイナスとなる可能性があります。

- 前回結果・市場予想に対する発表結果の良し悪しに素直に反応します。戻り比率が大きいため、追撃は高値(安値)掴みに気を付ける必要があります。反応方向を確認したら早期開始し、発表から1分を過ぎたら利確の機会を探る方がいいでしょう。その後も追撃するなら、短期利確の繰り返しです。

- まれに、直前10-1分足や直前1分足が大きく動くことがあります。がしかし、こうした動きは直後1分足の反応方向とは関係ありません。釣られて追いかけると、痛い目に遭うことが多いでしょう。

以下のシナリオで取引に臨みます。

- 直前1分足は陰線と見込みます。

反応一致性分析の結果、陰線率が77%です。 - 指標発表後は反応方向への追撃を早期開始し、発表から1分足を過ぎたら利確機会を探ります。

その後も追撃を行うなら、短期利確の繰り返しで行います。

以上の詳細ないしは論拠は、以下の「?T.調査・分析」に記しています。

?U.過去調査詳細

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

【1. 指標概要】

本指標の意義は、企業購買担当者から直接調査した企業景況感を通じ、小売売上高を始めとする実態指標の先行きの予想根拠となることです。それは、経済成長率(GDP)の加速・減速・転換を知るヒントでもあります。

指数の解釈は、50[ips(Index Points)]を上回ると景気拡大・50[ips]を下回ると景気後退、です。

英国重要指標全般に言えることですが、指標発表結果への反応(値動き)が素直で大きいという特徴があります。がしかし、FX会社などの経済指標ランク分では、本指標は他国の景気指標と同程度かそれ以下の重要度・注目度に位置づけられることが多いようです。

けれども、我々は経済情勢自体にでなく、為替レートの動きに興味があります。そういう意味で、英国景気指標は主要国景気指標で最も反応が大きいため、最重要な指標と言えます。調査対象期間で最も大きく反応したときには110pipsにも達しています。米国ISMの反応なんて、本指標の足元にも及ばないのです。

ーーー$€¥ーーー

本指標に関する調査期間と、過去の反応程度・分布を下表に纏めておきます。

最も指標結果に素直に反応する直後1分足跳幅は、過去平均で24pipsです。

但し、分布を見ると平均値を以下の反応だったことが68%で、たまに大きく反応したとき、その大きさが半端じゃない、ということでしょう。

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

2016年6月のブリグジット離脱国民投票直後が直近のボトム(底)になっています。その後、同年末まではGBP安による輸出好調によって企業景況感は急上昇しました。2017年に入ってからは上下動1.5回目で、今はその上下動のボトムにあたります。

先の急上昇がGBP安による輸出好調だったなら、今年に入っての上下動もGBP高・GBP安の影響かも知れません。確かめてみましょう。

確かめるなら、貿易額比率が大きいEURGBPについてでなければいけません。サービス業PMIとその調査月月初のEURGBPの関係は、PMIの直近ピークの2016年12月分を基準とし、

2016年12月:56.2と0.85(基準)

2017年 2月:53.3と0.86(↓対↑)

2017年 4月:55.0と0.85(↑と↓)

2017年 6月:53.4と0.87(↓と↑)

の関係があります。

EURGBP↑はGBP安、↓はGBP高ですから、因果関係も説明がつきそうです。

よって、現状のPMI上下動はEURGBPの動きと相関している可能性がります。今回8月分発表ではEURGBP8で↑なので、PMIは↓と予想されます。

(2-2. 過去反応)

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

まず、直前10-1分足は、過去平均跳幅が12pipsです。その跳幅が20pips以上だったことは過去3回(頻度10%)あります。

この3回の直後1分足跳幅は14pipsで、これは直後1分足の過去全平均24pipsよりも、かなり小さくなっています。そして、この3回の直前10-1分足と直後1分足の方向は1回(33%)しか一致していません。

次に、直前1分足の過去平均跳幅は8pipsです。この跳幅が12pips以上だったことは過去5回(頻度16%)です。

この5回の直後1分足跳幅は14pipsで、これは直後1分足の過去全平均24pipsより小さくなっています。そして、この5回の直前10-1分足と直後1分足の方向は2回(40%)しか一致していません。

そして、直後1分足の過去平均跳幅と値幅の差は8pips(1ー値幅/跳幅=戻り比率33%)です。直後11分足のそれは13pips(戻り比率38%)です。戻り比率が大きく、高値(安値)掴みには気を付けた方が良いでしょう。

【3. 定型分析】

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 「指標一致性分析」 をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

まず、指標一致性分析の結果を下表に示します。

事後差異と直後1分足・直後11分足の方向一致率がそれぞれ79%・74%となっています。市場予想に対する発表結果の良し悪しに、素直に反応する指標です。

次に、反応一致性分析の結果を下表に示します。

直前1分足の陰線率が77%と、偏りが見受けられます。

そして、直後1分足と直後11分足の方向一致率が83%と高い点を除けば、先に形成されたローソク足が後で形成されるローソク足の方向を示唆している兆しはありません。

最後に、反応性分析の結果を下表に示します。

直後1分足と直後11分足との方向一致率は83%です。そして、その83%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは71%です。

指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、指標発表後に反応方向を確認したら、追撃は早期開始です。

そして、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは59%です。59%という数字は低くないものの、早期追撃で得たポジションは、指標発表から1分を過ぎたら早めに利確した方が良さそうです。

【4. シナリオ作成】

以下のシナリオで取引に臨みます。

- 直前1分足は陰線と見込みます。

反応一致性分析の結果、陰線率が77%です。 - 指標発表後は反応方向への追撃を早期開始し、発表から1分足を過ぎたら利確機会を探ります。

その後も追撃を行うなら、短期利確の繰り返しで行います。

以上

2017年9月5日17:30発表

以下は2017年9月6日に追記しています。

?V.発表結果検証

【5. 発表結果】

(5-1. 指標結果)

本指標発表結果及び反応は次の通りでした。

結果は前回・予想を下回り、反応は陰線でした。

がしかし、指標発表直後1分を過ぎると、陽線側に転じ、上下どちらかに進むかが読めない動きとなりました。

グラフ推移は、2017年4月分以降が停滞中であり、「ありそうな下降」を窺わせる気配はありません。

(5-2. 取引結果)

取引結果は次の通りでした。

【6. 分析検証】

(6-1. 分析検証)

事前調査分析内容を、以下に検証します

- 指標予想に関して次のように捉えていました。

本指標の実態差異(発表結果ー前回結果)は、EURGBPの上下動と逆相関している可能性があります。EURGBPの8月月足は陽線なので、今回の実態差異はマイナスとなる可能性があります。

結果はマイナスでした。 - 反応について次のように捉えていました。

前回結果・市場予想に対する発表結果の良し悪しに素直に反応します。戻り比率が大きいため、追撃は高値(安値)掴みに気を付ける必要があります。反応方向を確認したら早期開始し、発表から1分を過ぎたら利確の機会を探る方がいいでしょう。その後も追撃するなら、短期利確の繰り返しです。

初期反応は素直で、1分を過ぎてから大きな戻りが生じていました。 - 注意事項として次のように捉えていました。

まれに、直前10-1分足や直前1分足が大きく動くことがあります。がしかし、こうした動きは直後1分足の反応方向とは関係ありません。釣られて追いかけると、痛い目に遭うことが多いでしょう。

直前10-1分足や直前1分足は、今回、こうした動きを示しませんでした。

(6-2. シナリオ検証)

事前準備していたシナリオは次の通りです。

- 直前1分足は陰線と見込みましていました。結果は陰線でした。

- 指標発表後は反応方向への追撃を早期開始し、発表から1分足を過ぎたら利確機会を探るつもりでした。

早期追記を開始し、短期利確で済ませました。

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

2017年9月第1週成績と9月第2週主要指標反応pips

今回は週末に間に合わなかったので、さっさと済ませます。

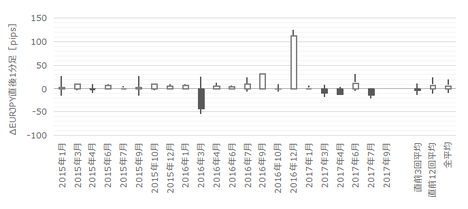

下図は、9月第1週に発表された指標の直後1分足跳幅(青)と直後11分足値幅(緑)について、今回の反応pipsと過去平均pipsを対比表示したものです。

本ブログ記載の取引方法を検証するため、週次・月次で取引成績を記録しています。人にやり方を薦める以上、(個別取引はさておき)全体として間違っていないことを検証しておきたいからです。

ただ、他人の取引成績なんて興味ありませんよね。

9月第1週は6指標で取引を行いました。

取引時間は42分18秒(1指標当たり7分3秒)で、損益はいつも1枚ずつの取引で+9,203円(1指標当たり+1,534円)でした。

勝率は、指標単位で100%(6勝)、シナリオ単位では92%(24勝2敗含シナリオ外取引、見送り2)でした。

問題ありません。

次週9月第2Wの主要指標の過去平均反応を示します。

※RBA金融政策は「市場予想通り現状維持」だったときの反応pips

【1. 9月第1W主要指標結果】

下図は、9月第1週に発表された指標の直後1分足跳幅(青)と直後11分足値幅(緑)について、今回の反応pipsと過去平均pipsを対比表示したものです。

【2. 9月第1W成績】

本ブログ記載の取引方法を検証するため、週次・月次で取引成績を記録しています。人にやり方を薦める以上、(個別取引はさておき)全体として間違っていないことを検証しておきたいからです。

ただ、他人の取引成績なんて興味ありませんよね。

9月第1週は6指標で取引を行いました。

取引時間は42分18秒(1指標当たり7分3秒)で、損益はいつも1枚ずつの取引で+9,203円(1指標当たり+1,534円)でした。

勝率は、指標単位で100%(6勝)、シナリオ単位では92%(24勝2敗含シナリオ外取引、見送り2)でした。

問題ありません。

【3. 9月第2W主要指標】

次週9月第2Wの主要指標の過去平均反応を示します。

※RBA金融政策は「市場予想通り現状維持」だったときの反応pips

以上

2017年09月03日

4-2. 米国経済指標(2017年9月版)

米国の経済指標発表前後の取引はUSDJPYで行っています。

米国の政治・金融・経済の動向は、どの通貨ペアにも影響を及ぼします。あるいは、どの国の通貨もUSDとの取引が主体となるため、日米以外の大きな事件もUSD売買を通じてUSDJPYに影響を与えます。

望ましくは、東京時間の取引はUSDJPYで、欧州・米国時間はEURUSDで行いたいものです。もともと取引量が多い通貨ペアで取引する方が、きっと動きがわかりやすくなるでしょう。馴れていないので、まだ手を付けられませんけど。

8月は、経済自体に過度な心配が不要で、むしろ、政治的混乱に伴う行政遅延・外交的行き詰まり・デフォルトリスクといった問題が相場に影響した月でした。折しも、FRBのBS縮小が9月に予定されていると見なされていたため、その影響もあったでしょう。

具体的には、各種景況感の下げ止まり・小売販売の好調・物価再上昇・GDP速報値+2.6%といった内容にも関わらず、USD売りでした。

9月のテーマは、かなり盛りだくさんです。

そして、月足テクニカルポイントは、

といったところでしょうか。

ーーー$€¥ーーー

9月8日に発表された7月分卸売在庫前月比は+0.6%でした。

7月回転率(7月ペースで売上が続いた場合、在庫が全て捌けるために必要な期間)は1.30か月となり、この数字は2016年11月以来の高水準でした。但し、客観的に見れば1.30という回転率は悪い数字ではありません。作れば売れる水準が1.00以下なので、業種によってはそうした状況も起きているのでしょう。

米国の政治・金融・経済の動向は、どの通貨ペアにも影響を及ぼします。あるいは、どの国の通貨もUSDとの取引が主体となるため、日米以外の大きな事件もUSD売買を通じてUSDJPYに影響を与えます。

望ましくは、東京時間の取引はUSDJPYで、欧州・米国時間はEURUSDで行いたいものです。もともと取引量が多い通貨ペアで取引する方が、きっと動きがわかりやすくなるでしょう。馴れていないので、まだ手を付けられませんけど。

8月は、経済自体に過度な心配が不要で、むしろ、政治的混乱に伴う行政遅延・外交的行き詰まり・デフォルトリスクといった問題が相場に影響した月でした。折しも、FRBのBS縮小が9月に予定されていると見なされていたため、その影響もあったでしょう。

具体的には、各種景況感の下げ止まり・小売販売の好調・物価再上昇・GDP速報値+2.6%といった内容にも関わらず、USD売りでした。

9月のテーマは、かなり盛りだくさんです。

- RBAのAUD高牽制(RBA金融政策発表9月5日)

- 地政学的リスク(北朝鮮建国記念日9月9日前後)

- ECBテーパーリング表明有無(ECB理事会9月7日・10月26日)

- BOE利上げの当面保留(MPC9月14日)

- FRBのBS縮小開始有無と12月利上げ有無(FOMC9月21日)

- 独選挙趨勢(投票9月24日)

- RBNZ総裁後任人事(RBNZ金融政策発表9月28日)

- 米デフォルトリスク(2018年度予算化期限9月末)

- 英国離脱交渉(英政権「10月までに一定のめど」)

そして、月足テクニカルポイントは、

- USDJPY雲中下降?

- EURJPY遅行線の実体到達?、EURUSD雲中上昇?、EURGBP高値更新?

- GBPJPY基準線割れ?、GBPUSD転換線到達?

- AUDJPY・AUDUSD雲入り失敗?

といったところでしょうか。

ーーー$€¥ーーー

9月8日に発表された7月分卸売在庫前月比は+0.6%でした。

7月回転率(7月ペースで売上が続いた場合、在庫が全て捌けるために必要な期間)は1.30か月となり、この数字は2016年11月以来の高水準でした。但し、客観的に見れば1.30という回転率は悪い数字ではありません。作れば売れる水準が1.00以下なので、業種によってはそうした状況も起きているのでしょう。

以上

4-2-1. 米国政策決定指標(2017年9月版)

FOMCは市場の混乱を嫌うため(世界経済に対する重責があるため)、市場予想がほぼ外れません。少なくとも、ECBやJOBのようにサプライズを起こしたがる中銀ではありません。

2017年の政策金利利上げは3回が予定されていました。3月・6月を市場予想通り実施し、次回は12月と見なされていました。9月には、BS縮小によって引締め政策転換が実際に始まると見なされていました。

ところが、7月下旬〜8月中旬にかけて、2018年度予算が9月末までの期限に不成立との話が出て、少し状況が変わりました。デフォルトを起こしかけているのに、大きな金融政策変更なんて出来る訳ありません。その結果、12月利上げ確率が下がり、BS縮小についても実施が危ぶまれていました。

そこに、ハリケーン来週による災害です。大きな自然災害に対し、まさか予算措置が取られないはずがありません。これでデフォルトリスクは低下しました。リスクが低下したからと言って、起きないとは限らないのですが。

8月25日のジャクソンホールでのFRB議長の講演では、今後政策に関するヒントがなかったように思われます。

そもそもFRBが何か言える状況ではありません。FRBの金融政策のスケジュールへの最も大きな障害は、議会の予算未承認によるデフォルトリスクかも知れません。そんなときに大きな金融政策変更が出来るはずないでしょう。

(分析事例) FOMC政策金利 (2017年7月27日発表結果検証済)

(分析事例) FOMC議事録 (2017年5月25日公表結果検証済)

FOMC前には備え方があります。

まず先に、発表日発表前を朝・昼・夕・夜・夜中と5つに分けて、それぞれの時間帯にトレンドが発生しやすく、それに乗れば微益を稼げば比較的安全に微益を積み重ねられる、ということを押さえておきましょう。但し、この方法はポジション保有時間が長くなる、という問題があります。

一方、国内外の大きな株式市場が開くとき、その国のUSDストレート通貨ペアの関係が数分間続きがちです(もっと続くこともありますが、ここでは数分間に注目です)。09:00の東証寄付直後1分足が陽線なら、09:01〜09:03ぐらいまで陽線が続きがちです。こちらは短時間取引で済みます。

実際のFOMC金融政策発表時刻に危ない橋を渡らなくても、こうしたやり方で数分?数回の取引で数10pips稼ぐ方が魅力的です。

米国GDPに対し公共投資が与える影響は、日本の場合に比して小さなものです(絶対額でなく比率で考察)。従って、政府予算の配分が変わることは経済的な直接効果よりも、関連法規改正などで予算配分が増えた分野への政府支援が強まる間接効果となります(日本の場合は直接効果が大きい)。にも関わらず、そうした政策変更は、JPYに対してよりもUSDに対して大きく影響が現れがちな点が不思議です。

現在、米政権はオバマケア代案法案・税制改革・2018年度予算案(予算削減先が多い)・ロシアゲート問題・北朝鮮問題(中国問題)・多国間協定離脱の代替施策必要性(FTAやパリ協定)・政府高官の相次ぐ辞任、を抱えています。

きっと風呂敷も日本の20倍ぐらいあるのでしょう。もう「わやくそ」と言った状況です。

8月はデフォルトリスクが現実味を帯び始めました。財務長官によれば9月いっぱいの予算手当はできているそうですが、一度、数年前に期限に間に合わなかった前科があります。北朝鮮を見ればわかるように、瀬戸際交渉戦術というのは、以前よりも大きな刺激や衝撃が必要です。

この影響で9月の取引は、指標分析なんてあまり役に立たないかも知れません。

景気指標の発表結果予想では、ふたつの指標の上昇基調・下降基調といったトレンド一致を論拠にすることはできます。がしかし、先に発表された指標結果の良し悪しを論拠に、後で発表される指標結果の良し悪しを予想することはできません。

8月分景気指標は、UM速報値・CB・ISMのいずれも前回を上回りました。

9月分景気指標は、UM速報値が9月15日、CBが9月26日、ISMは10月4日、の発表予定です。

8月18日に発表された8月分UM消費者信頼感指数速報値は、総合指数(信頼感指数速報値)・期待指数が前回結果を上回り、現状指数が前回結果を下回りました。8月上旬には、ダウが22000ドルを一時的に上抜けているので、そのことと関係があるかも知れません。但し、その後はダウが下げることの方が多かったので、確定値は低下するかも知れません。

UM(ミシガン大学)消費者信頼感指数速報値とCB(カンファレンスボード)消費者信頼感指数とは、統計の目的・内容・時期が同じにも関わらず、単月毎の実態差異(発表結果ー前回結果)の方向が一致しません(一致率50%前後)。

よって、全体的なグラフの上昇基調・下降基調といったトレンドを論拠に発表結果を予想することは可ですが、単月毎の先に発表された指標結果を論拠に、後で発表される指標結果を予想することは不可です。

(分析事例) UM消費者信頼感指数速報値 (2017年8月18日発表結果検証済)

8月29日に発表された8月分CB消費者信頼感指数は122.9でした。3か月連続で前回結果を上回り、グラフ推移が上昇基調に復しました。直近ピークは2017年3月分(125.6)で、今回結果はこれに次ぐ水準でした。

CB消費者信頼感指数は、直後1分足と直後11分足の方向一致率がそこそこあっても、それら 終値同士を比較すると反応を伸ばしたことが33%しかありません 。跳幅同士を比較すると反応を伸ばしがちなので、発表から1分を過ぎると逆張りの機会を窺った方が良い指標です。なるべくなら、取引しない方が良いでしょう。

(分析事例) CB消費者信頼感指数 (2017年8月29日発表結果検証済)

9月6日に発表された8月分ISM製造業景況指数発表は55.3でした。前回(53.9)を上回り、予想(55.4)を僅かに下回ったものの、反応は陽線でした。

ISM非製造業景況指数には妙な特徴があります。市場予想が前回結果より低めになりがち(73%)です。がしかし、実際の発表結果が前回結果を下回ったことは45%です。こうした特徴を持った指標は他に見当たりません。市場予想が最もアテにならない指標だと言っても良いでしょう。

過去の傾向では、反応程度があまり大きくありません。また、反応方向は素直なものの、その方向に反応が伸び続ける訳でもないようです。指標発表後の追撃は、順張り早期開始して、さっさと利確した方が良いでしょう。

つまり、取引する上であまり魅力的な指標ではありません

(分析事例) ISM非製造業・総合景況指数 (2017年9月6日発表結果検証済)

多くの指標解説書籍・記事では「NY連銀指標で動向を掴み、Phil連銀指標でそれを再確認して、ISM発表に臨むと良い」旨、記載されています。がしかし、この話をアテにすることはできません。

NY連銀結果とPhil連銀結果との実態差異一致率にせよ、Phil連銀結果とISM結果の実態差異にせよ、50%程度しか一致していていません。実態差異は、発表結果ー前回結果、で指標値の増減を表します。単月毎に見る限り、増減方向すら丁半博奕と同じぐらいしか一致していないのです。

但し、これにISM直前に発表される製造業PMIも加え「NY連銀・Phil連銀・PMIの方向が揃って一致したとき」とすると、ISM実態差異の方向一致率を70%付近まで向上できます。もちろん、そんな3つとも一致という機会は少ないため、指標予測には別の分析方法が必要です。

8月15日に発表された8月分指数は+25.2で、前回結果(+9.8)を大きく上回りました。

9月15日に発表された9月分指数は+24.4でした。

2016年1月を底として、それ以降は上下動をしながら全体的に上昇基調が続いています。5月分データが7か月ぶりにマイナス転換したことで景気減速が懸念されたものの、グラフ推移は上昇基調に保っています。上昇基調の起点は2016年1月分からです。

次回発表は10月16日の予定です。

(分析事例) NY連銀製造業景気指数 (2017年7月17日発表結果検証済)

まず、事前差異(市場予想ー前回差異)のプラス率が76%と、異常な偏りがあります。がしかし、事前差異と直前10-1分足との方向一致率は37%しかありません。市場予想が高めになりがちだと、参加者は知っているのでしょう。

次に、指標発表直後の反応程度は平均的で、指標結果の良し悪しに素直に反応しがちです。事後差異(発表結果ー市場予想)と直後1分足との方向一致率は72%です。がしかし、事後差異と直後11分足との方向一致率が58%しかありません。

発表結果が市場予想を上回っても、必ずしも反応が伸び続けるとは限りません。

そして、実態差異(発表結果ー前回結果)は、直後1分足・直後11分足との方向一致率がそれぞれ72%・70%です。反応が伸び続けて欲しければ、実態差異の符号(プラスが陽線、マイナスが陰線)を確認しておきましょう。

追撃は、直後1分足跳幅を直後11分足跳幅が超えたことが76%と高いので、反応方向を確認したら早期開始です。直後1分足終値を超えて直後11分足終値が伸びたことは52%しかないので、追撃を続けるならば前述の実態差異を確認することは必須です。

8月17日に発表された8月分指数は+18.9(前回+19.5)で、反応は陽線でした。ほぼ横ばいですが、グラフ推移を見ると、今後の上昇・下降いずれも予感させます。

ただ、今回の内訳で見るべき大きな変化は、新規受注が大きく伸びたことです。前回は受注が急落(6月25.9、7月2.1)していたので、これで7月を異常値と見なすことができます。7月の受注は、2016年9月以来の低い値でした。

9月21日に発表された9月分指数は+23.8で、前回・予想を上回りました。がしかし、僅かな上昇で、まだ上昇基調に転じたようには見えません。

次回は10月19日に発表予定です。

(分析事例) Phil連銀製造業景気指数 (2017年8月17日発表結果検証済)

先述の通り、NY連銀結果とPhil連銀結果との実態差異の方向一致率は、50%程度しか一致していていません。実態差異は、発表結果ー前回結果、で指標値の増減を表します。単月毎に見る限り、NY連銀製造業景気指数の良し悪しを論拠にすることはできません。

直前1分足の陰線率が75%と、異常な偏りがあります。

指標発表後の反応方向を示唆する予兆は見受けられません。

直後1分足と直後11分足の方向一致率は79%と高いものの、事後差異と直後1分足・直後11分足の方向一致率はそれぞれ76%・66%です。直後1分足終値を超えて直後11分足終値が反応を伸ばしていたことは41%しかありません。追撃するなら、発表後早期開始して、短期利確が基本です。

9月1日に発表された8月分ISM製造業景況指数は58.8でした。グラフ推移は直近ピークだった6月分57.8を上回り、近年ピークだった2014年11月の58.7も上回っています。グラフ推移は上昇基調が明確になっています。

次回発表は10月2日です。

(分析事例) ISM製造業景況感指数 (2017年8月1日発表結果検証済)

先行発表されるNY連銀指数とPhil連銀指数の実態差異方向が一致したことは、2015年1月分以降15回です。この15回のうちISM指数も同じ方向になったことは9回(期待的中率60%)です。あまりアテになる数字ではありません。

更に、本指標発表前に製造業PMIが先行発表されます。先に挙げたNY連銀とPhil連銀と、この製造業PMIとが全て前月結果との増減方向が同じだったことは、同じ期間に7回ありました。この7回のうち5回(期待的中率71%)が、ISMも先行する3指標と同方向の発表結果となっています。

アテに出来る期待的中率は、先行3指標の実態差異方向が一致した場合のみです。

そして、直後1分足と直後11分足の方向一致率は80%で、この80%の方向一致時に跳幅を伸ばしていたことは83%です。方向一致率・反応伸長率も高い以上、発表後は早期追撃開始です。直後1分足と直後11分足が終値で反応を伸ばしていたことは60%あり、複数回の追撃も可です。60%なので、短期利確で複数回が基本です。

四半期毎に発表される四半期PCEコアデフレータは、GDPと同時発表されます。

毎月発表されるPCEコアデフレータは、FRBが注目していると言われています。がしかし、最近はあまり大きな反応がありません。最近はCPIが小売売上高と同時発表されることが続いたこともあって、CPIの方が大きく反応しています。

8月10日に発表された7月分PPI・コアPPIは前回結果を下回りました。

ただ、前回よりも今回結果が低下と言っても、0.1〜0.2%程度です。この結果解釈は難しいところです。このところのUSD安と設備稼働率上昇で、製造原価は下がって当然です。

8月11日に発表された7月分CPIは前回結果を上回りました。

コアCPIは前回同値でしたが、グラフ推移を見る限りでは、CPIは下げ止まったように見受けられます。市場の解釈は、市場予想を下回っていたため一旦大きく陰線で反応したものの、発表から10分を過ぎる頃から反転し、30分を過ぎる頃には発表前の水準を超えて陽線側に転じました。

8月1日に発表された6月分PCEコアデフレータは、上昇・下降を見極めやすい前年比が前回よりやや改善しました。まだ、上昇に転じたと言えるほどではありません。

8月31日に発表された7月分PCEコアデフレータは、前期比+0.1%・前年比+1.4%でした。前年比は前期より0.1%低下しています。

(分析事例) 四半期PCEコアデフレータ (2017年7月28日発表結果検証済)

(分析事例) PCEコアデフレータ (2017年8月31日発表結果検証済)

(分析事例) CPI (2017年8月11日発表結果検証済)

(分析事例) PPI (2017年9月13日発表結果検証済)

(分析事例) 輸入物価指数 (2017年7月18日発表結果検証済)

多くの指標解説書籍・記事に記されている「物価は、材料(輸入物価指数)→生産(PPI)→消費(CPI)へと下流に波及する」旨は、少なくとも最近に関する限りあてはまりません。

輸入物価とPPIとは、単月毎に前回結果と発表結果の差を求め、上流指標と下流指標の増減方向を比べた場合、一方を前後3か月ずらしても増減方向の一致率は高くありません。

PPIとCPIは「波及する」というよりも、ほぼ同時に同じ方向に向かいがちです。同月発表のPPIとCPIの実態差異は71%一致するのです。

景気を表すのは新規雇用者数と失業率で、これらについては既にFRB幹部も満足しています。だから、最近は景気を後押しする平均時給の伸びが注目されています。インフレ圧力が強まっているのに、賃金が伸びなければいずれ好調な個人消費が減少に転じ、それが経済成長を阻むと考えられているから、です。

8月30日に発表された8月分ADP民間雇用者数前月差は+23.7万人で、前回・予想を大きく上回りました。

9月1日に発表された8月分雇用統計は、NFP増減が+15.6万人、失業率が4.4%、平均時給が+0.1%でした。いずれも前回・予想を下回りました。

(分析事例) ADP民間雇用者数 (2017年8月30日発表結果検証済)

(分析事例) 雇用統計 (2017年9月1日発表結果検証済)

ADPは、直後1分足と直後11分足の方向一致率が高く、且つ、それらの戻り比率も小さいことから、 追撃は早期開始して徹底 することに適しています。

雇用統計は非常に大きな反応する指標です。発表前には、ISM製造業景況指数や同非製造業景況指数の雇用指数や、ADP雇用統計の結果を根拠に、雇用統計の良し悪しを論じる記事は多数見かけます。がしかし、少なくとも過去2年程度に関する限り、単月毎のISMの雇用指数は雇用統計の良し悪しと関係ありません。ADP結果は雇用統計結果とやや相関があるものの、それでも前月発表結果と今月発表結果の増減方向が60%も一致していません。

雇用統計発表から1分間の反応は極めて大きいため注意が必要です。発表から1分を過ぎると、それ以前のポジションは一旦利確のタイミングを計った方が良さそうです。そして、発表から10分を過ぎた頃に、再度の追撃可否をチャートと相談すると良いでしょう。 やみくもに複数回の追撃を繰り替えすやり方には向いていない指標 です。

2017年の政策金利利上げは3回が予定されていました。3月・6月を市場予想通り実施し、次回は12月と見なされていました。9月には、BS縮小によって引締め政策転換が実際に始まると見なされていました。

ところが、7月下旬〜8月中旬にかけて、2018年度予算が9月末までの期限に不成立との話が出て、少し状況が変わりました。デフォルトを起こしかけているのに、大きな金融政策変更なんて出来る訳ありません。その結果、12月利上げ確率が下がり、BS縮小についても実施が危ぶまれていました。

そこに、ハリケーン来週による災害です。大きな自然災害に対し、まさか予算措置が取られないはずがありません。これでデフォルトリスクは低下しました。リスクが低下したからと言って、起きないとは限らないのですが。

【4-2-1.(1) 金融政策】

8月25日のジャクソンホールでのFRB議長の講演では、今後政策に関するヒントがなかったように思われます。

そもそもFRBが何か言える状況ではありません。FRBの金融政策のスケジュールへの最も大きな障害は、議会の予算未承認によるデフォルトリスクかも知れません。そんなときに大きな金融政策変更が出来るはずないでしょう。

(分析事例) FOMC政策金利 (2017年7月27日発表結果検証済)

(分析事例) FOMC議事録 (2017年5月25日公表結果検証済)

FOMC前には備え方があります。

まず先に、発表日発表前を朝・昼・夕・夜・夜中と5つに分けて、それぞれの時間帯にトレンドが発生しやすく、それに乗れば微益を稼げば比較的安全に微益を積み重ねられる、ということを押さえておきましょう。但し、この方法はポジション保有時間が長くなる、という問題があります。

一方、国内外の大きな株式市場が開くとき、その国のUSDストレート通貨ペアの関係が数分間続きがちです(もっと続くこともありますが、ここでは数分間に注目です)。09:00の東証寄付直後1分足が陽線なら、09:01〜09:03ぐらいまで陽線が続きがちです。こちらは短時間取引で済みます。

実際のFOMC金融政策発表時刻に危ない橋を渡らなくても、こうしたやり方で数分?数回の取引で数10pips稼ぐ方が魅力的です。

【4-2-1.(2) 財政政策】

米国GDPに対し公共投資が与える影響は、日本の場合に比して小さなものです(絶対額でなく比率で考察)。従って、政府予算の配分が変わることは経済的な直接効果よりも、関連法規改正などで予算配分が増えた分野への政府支援が強まる間接効果となります(日本の場合は直接効果が大きい)。にも関わらず、そうした政策変更は、JPYに対してよりもUSDに対して大きく影響が現れがちな点が不思議です。

現在、米政権はオバマケア代案法案・税制改革・2018年度予算案(予算削減先が多い)・ロシアゲート問題・北朝鮮問題(中国問題)・多国間協定離脱の代替施策必要性(FTAやパリ協定)・政府高官の相次ぐ辞任、を抱えています。

きっと風呂敷も日本の20倍ぐらいあるのでしょう。もう「わやくそ」と言った状況です。

8月はデフォルトリスクが現実味を帯び始めました。財務長官によれば9月いっぱいの予算手当はできているそうですが、一度、数年前に期限に間に合わなかった前科があります。北朝鮮を見ればわかるように、瀬戸際交渉戦術というのは、以前よりも大きな刺激や衝撃が必要です。

この影響で9月の取引は、指標分析なんてあまり役に立たないかも知れません。

【4-2-1.(3) 景気指標】

景気指標の発表結果予想では、ふたつの指標の上昇基調・下降基調といったトレンド一致を論拠にすることはできます。がしかし、先に発表された指標結果の良し悪しを論拠に、後で発表される指標結果の良し悪しを予想することはできません。

(3-1) 総合・非製造業

8月分景気指標は、UM速報値・CB・ISMのいずれも前回を上回りました。

9月分景気指標は、UM速報値が9月15日、CBが9月26日、ISMは10月4日、の発表予定です。

(3-1-1) UM消費者信頼感指数速報値

8月18日に発表された8月分UM消費者信頼感指数速報値は、総合指数(信頼感指数速報値)・期待指数が前回結果を上回り、現状指数が前回結果を下回りました。8月上旬には、ダウが22000ドルを一時的に上抜けているので、そのことと関係があるかも知れません。但し、その後はダウが下げることの方が多かったので、確定値は低下するかも知れません。

UM(ミシガン大学)消費者信頼感指数速報値とCB(カンファレンスボード)消費者信頼感指数とは、統計の目的・内容・時期が同じにも関わらず、単月毎の実態差異(発表結果ー前回結果)の方向が一致しません(一致率50%前後)。

よって、全体的なグラフの上昇基調・下降基調といったトレンドを論拠に発表結果を予想することは可ですが、単月毎の先に発表された指標結果を論拠に、後で発表される指標結果を予想することは不可です。

(分析事例) UM消費者信頼感指数速報値 (2017年8月18日発表結果検証済)

(3-1-2) CB消費者信頼感指数

8月29日に発表された8月分CB消費者信頼感指数は122.9でした。3か月連続で前回結果を上回り、グラフ推移が上昇基調に復しました。直近ピークは2017年3月分(125.6)で、今回結果はこれに次ぐ水準でした。

CB消費者信頼感指数は、直後1分足と直後11分足の方向一致率がそこそこあっても、それら 終値同士を比較すると反応を伸ばしたことが33%しかありません 。跳幅同士を比較すると反応を伸ばしがちなので、発表から1分を過ぎると逆張りの機会を窺った方が良い指標です。なるべくなら、取引しない方が良いでしょう。

(分析事例) CB消費者信頼感指数 (2017年8月29日発表結果検証済)

(3-1-3) ISM製造業景況指数

9月6日に発表された8月分ISM製造業景況指数発表は55.3でした。前回(53.9)を上回り、予想(55.4)を僅かに下回ったものの、反応は陽線でした。

ISM非製造業景況指数には妙な特徴があります。市場予想が前回結果より低めになりがち(73%)です。がしかし、実際の発表結果が前回結果を下回ったことは45%です。こうした特徴を持った指標は他に見当たりません。市場予想が最もアテにならない指標だと言っても良いでしょう。

過去の傾向では、反応程度があまり大きくありません。また、反応方向は素直なものの、その方向に反応が伸び続ける訳でもないようです。指標発表後の追撃は、順張り早期開始して、さっさと利確した方が良いでしょう。

つまり、取引する上であまり魅力的な指標ではありません

(分析事例) ISM非製造業・総合景況指数 (2017年9月6日発表結果検証済)

(3-2) 製造業

多くの指標解説書籍・記事では「NY連銀指標で動向を掴み、Phil連銀指標でそれを再確認して、ISM発表に臨むと良い」旨、記載されています。がしかし、この話をアテにすることはできません。

NY連銀結果とPhil連銀結果との実態差異一致率にせよ、Phil連銀結果とISM結果の実態差異にせよ、50%程度しか一致していていません。実態差異は、発表結果ー前回結果、で指標値の増減を表します。単月毎に見る限り、増減方向すら丁半博奕と同じぐらいしか一致していないのです。

但し、これにISM直前に発表される製造業PMIも加え「NY連銀・Phil連銀・PMIの方向が揃って一致したとき」とすると、ISM実態差異の方向一致率を70%付近まで向上できます。もちろん、そんな3つとも一致という機会は少ないため、指標予測には別の分析方法が必要です。

(3-2-1) NY連銀製造業景気指数

8月15日に発表された8月分指数は+25.2で、前回結果(+9.8)を大きく上回りました。

9月15日に発表された9月分指数は+24.4でした。

2016年1月を底として、それ以降は上下動をしながら全体的に上昇基調が続いています。5月分データが7か月ぶりにマイナス転換したことで景気減速が懸念されたものの、グラフ推移は上昇基調に保っています。上昇基調の起点は2016年1月分からです。

次回発表は10月16日の予定です。

(分析事例) NY連銀製造業景気指数 (2017年7月17日発表結果検証済)

まず、事前差異(市場予想ー前回差異)のプラス率が76%と、異常な偏りがあります。がしかし、事前差異と直前10-1分足との方向一致率は37%しかありません。市場予想が高めになりがちだと、参加者は知っているのでしょう。

次に、指標発表直後の反応程度は平均的で、指標結果の良し悪しに素直に反応しがちです。事後差異(発表結果ー市場予想)と直後1分足との方向一致率は72%です。がしかし、事後差異と直後11分足との方向一致率が58%しかありません。

発表結果が市場予想を上回っても、必ずしも反応が伸び続けるとは限りません。

そして、実態差異(発表結果ー前回結果)は、直後1分足・直後11分足との方向一致率がそれぞれ72%・70%です。反応が伸び続けて欲しければ、実態差異の符号(プラスが陽線、マイナスが陰線)を確認しておきましょう。

追撃は、直後1分足跳幅を直後11分足跳幅が超えたことが76%と高いので、反応方向を確認したら早期開始です。直後1分足終値を超えて直後11分足終値が伸びたことは52%しかないので、追撃を続けるならば前述の実態差異を確認することは必須です。

(3-2-2) Phil連銀製造業景気指数

8月17日に発表された8月分指数は+18.9(前回+19.5)で、反応は陽線でした。ほぼ横ばいですが、グラフ推移を見ると、今後の上昇・下降いずれも予感させます。

ただ、今回の内訳で見るべき大きな変化は、新規受注が大きく伸びたことです。前回は受注が急落(6月25.9、7月2.1)していたので、これで7月を異常値と見なすことができます。7月の受注は、2016年9月以来の低い値でした。

9月21日に発表された9月分指数は+23.8で、前回・予想を上回りました。がしかし、僅かな上昇で、まだ上昇基調に転じたようには見えません。

次回は10月19日に発表予定です。

(分析事例) Phil連銀製造業景気指数 (2017年8月17日発表結果検証済)

先述の通り、NY連銀結果とPhil連銀結果との実態差異の方向一致率は、50%程度しか一致していていません。実態差異は、発表結果ー前回結果、で指標値の増減を表します。単月毎に見る限り、NY連銀製造業景気指数の良し悪しを論拠にすることはできません。

直前1分足の陰線率が75%と、異常な偏りがあります。

指標発表後の反応方向を示唆する予兆は見受けられません。

直後1分足と直後11分足の方向一致率は79%と高いものの、事後差異と直後1分足・直後11分足の方向一致率はそれぞれ76%・66%です。直後1分足終値を超えて直後11分足終値が反応を伸ばしていたことは41%しかありません。追撃するなら、発表後早期開始して、短期利確が基本です。

(3-2-3) ISM製造業景況指数

9月1日に発表された8月分ISM製造業景況指数は58.8でした。グラフ推移は直近ピークだった6月分57.8を上回り、近年ピークだった2014年11月の58.7も上回っています。グラフ推移は上昇基調が明確になっています。

次回発表は10月2日です。

(分析事例) ISM製造業景況感指数 (2017年8月1日発表結果検証済)

先行発表されるNY連銀指数とPhil連銀指数の実態差異方向が一致したことは、2015年1月分以降15回です。この15回のうちISM指数も同じ方向になったことは9回(期待的中率60%)です。あまりアテになる数字ではありません。

更に、本指標発表前に製造業PMIが先行発表されます。先に挙げたNY連銀とPhil連銀と、この製造業PMIとが全て前月結果との増減方向が同じだったことは、同じ期間に7回ありました。この7回のうち5回(期待的中率71%)が、ISMも先行する3指標と同方向の発表結果となっています。

アテに出来る期待的中率は、先行3指標の実態差異方向が一致した場合のみです。

そして、直後1分足と直後11分足の方向一致率は80%で、この80%の方向一致時に跳幅を伸ばしていたことは83%です。方向一致率・反応伸長率も高い以上、発表後は早期追撃開始です。直後1分足と直後11分足が終値で反応を伸ばしていたことは60%あり、複数回の追撃も可です。60%なので、短期利確で複数回が基本です。

【4-2-1.(4) 物価指標】

四半期毎に発表される四半期PCEコアデフレータは、GDPと同時発表されます。

毎月発表されるPCEコアデフレータは、FRBが注目していると言われています。がしかし、最近はあまり大きな反応がありません。最近はCPIが小売売上高と同時発表されることが続いたこともあって、CPIの方が大きく反応しています。

8月10日に発表された7月分PPI・コアPPIは前回結果を下回りました。

ただ、前回よりも今回結果が低下と言っても、0.1〜0.2%程度です。この結果解釈は難しいところです。このところのUSD安と設備稼働率上昇で、製造原価は下がって当然です。

8月11日に発表された7月分CPIは前回結果を上回りました。

コアCPIは前回同値でしたが、グラフ推移を見る限りでは、CPIは下げ止まったように見受けられます。市場の解釈は、市場予想を下回っていたため一旦大きく陰線で反応したものの、発表から10分を過ぎる頃から反転し、30分を過ぎる頃には発表前の水準を超えて陽線側に転じました。

8月1日に発表された6月分PCEコアデフレータは、上昇・下降を見極めやすい前年比が前回よりやや改善しました。まだ、上昇に転じたと言えるほどではありません。

8月31日に発表された7月分PCEコアデフレータは、前期比+0.1%・前年比+1.4%でした。前年比は前期より0.1%低下しています。

(分析事例) 四半期PCEコアデフレータ (2017年7月28日発表結果検証済)

(分析事例) PCEコアデフレータ (2017年8月31日発表結果検証済)

(分析事例) CPI (2017年8月11日発表結果検証済)

(分析事例) PPI (2017年9月13日発表結果検証済)

(分析事例) 輸入物価指数 (2017年7月18日発表結果検証済)

多くの指標解説書籍・記事に記されている「物価は、材料(輸入物価指数)→生産(PPI)→消費(CPI)へと下流に波及する」旨は、少なくとも最近に関する限りあてはまりません。

輸入物価とPPIとは、単月毎に前回結果と発表結果の差を求め、上流指標と下流指標の増減方向を比べた場合、一方を前後3か月ずらしても増減方向の一致率は高くありません。

PPIとCPIは「波及する」というよりも、ほぼ同時に同じ方向に向かいがちです。同月発表のPPIとCPIの実態差異は71%一致するのです。

【4-2-1.(5) 雇用指標】

景気を表すのは新規雇用者数と失業率で、これらについては既にFRB幹部も満足しています。だから、最近は景気を後押しする平均時給の伸びが注目されています。インフレ圧力が強まっているのに、賃金が伸びなければいずれ好調な個人消費が減少に転じ、それが経済成長を阻むと考えられているから、です。

8月30日に発表された8月分ADP民間雇用者数前月差は+23.7万人で、前回・予想を大きく上回りました。

9月1日に発表された8月分雇用統計は、NFP増減が+15.6万人、失業率が4.4%、平均時給が+0.1%でした。いずれも前回・予想を下回りました。

(分析事例) ADP民間雇用者数 (2017年8月30日発表結果検証済)

(分析事例) 雇用統計 (2017年9月1日発表結果検証済)

ADPは、直後1分足と直後11分足の方向一致率が高く、且つ、それらの戻り比率も小さいことから、 追撃は早期開始して徹底 することに適しています。

雇用統計は非常に大きな反応する指標です。発表前には、ISM製造業景況指数や同非製造業景況指数の雇用指数や、ADP雇用統計の結果を根拠に、雇用統計の良し悪しを論じる記事は多数見かけます。がしかし、少なくとも過去2年程度に関する限り、単月毎のISMの雇用指数は雇用統計の良し悪しと関係ありません。ADP結果は雇用統計結果とやや相関があるものの、それでも前月発表結果と今月発表結果の増減方向が60%も一致していません。