2017年5月11日20:00に英国金融政策「BOE政策金利」が発表されます。今回は同時に、四半期インフレ報告も今回は公表されます。

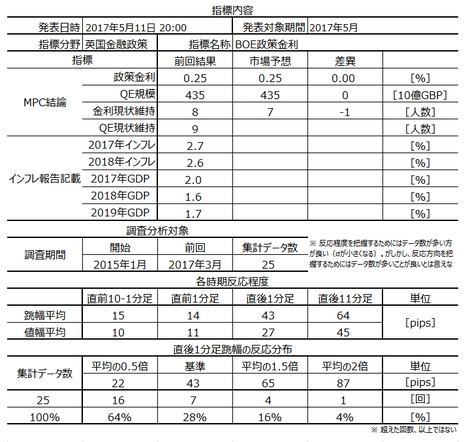

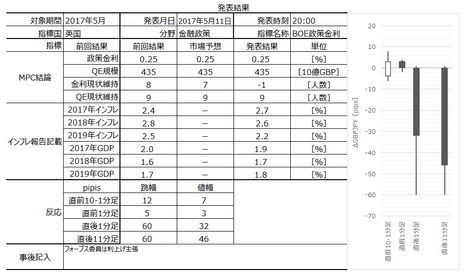

本指標の要点は下表に整理しておきました。

本発表時には、FOMCなんかよりもずっと大きく動きます。調査期間内の過去最高は「市場予想に反して現状維持」のとき286pipsです。あっという間に跳ねて、おそらく近くの逆指値損切注文は、かなりスリップしてしまったことでしょう(あるいは、逆指値注文が通らなかったでしょう)。

もしGBPのポジションを持って本発表を迎える場合、余裕資金を十分に持っておくべきです。「市場予想に反して金利改定」という事例は直近にありませんが、その場合どんなことになるか。「確実な予想」なんて、確実にありません。

次に、本指標発表前後にポジションを持つときのポイントを整理しておきます。

- まず、本指標で取引する上での注意点です。

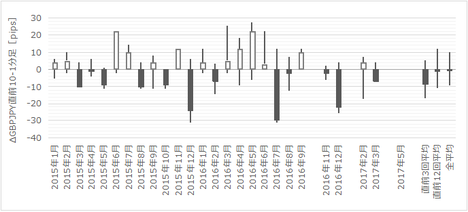

今回の市場予想は現状維持となっています。がしかし、2015年8月・2016年4月も「市場予想通り現状維持」でした。これらの月は、それぞれ直前1分足跳幅が48pips(陰線側)・29pips(陰線側)も跳ねています。そして、発表直後(現状維持)はそれぞれ62pips(陰線側)・48pips(陽線側)に跳ねています。

発表直前にどかんと動くことがあり、しかもそれが発表後の反応方向と必ずしも一致しません。このことを知っておかないと、ものすごく慌ててしまうこともあり得るのでご注意まで(知っていても慌てますけど)。

直前はポジションを持たない、少なくとも直前1分ぐらいは買ポジションを持たない、という選択はアリです。 - 指標については次の通りです。

市場予想が現状維持のため、ポイントは、現状維持への反対委員が何名いるかと、インフレ報告での数字が見直されるか、です。

政策金利の現状維持に反対して利上げを主張する委員がいる、と市場予想されており、発表前にGBPは買われる可能性が高い、と考えています。

そしてもし、市場予想通りに現状維持の委員が7名以下となった場合は、発表後も暫く陽線と見込みます。

但し、2月に引き上げられたインフレ見通しやGDP見通しがそのままか更に引上げられた場合、更に反応が伸びると見込まれます。一転、それらが下方修正されていた場合は、陽線側への反応がどこかで反転する可能性が高い、と考えています。 - シナリオは次の通りです。

(1) 直前10-1分足は、上記指標定性分析結論に依り、陽線と見込みます。但し、発表時刻が近づくと大きく陰線側に跳ねる可能性があるので、利確にせよ損切にせよ早めを目指します。

(2) 直前1分足の陰線率が84%となっています。また、直前10-1分足との方向一致率が8%となっているので、直前10-1分足が陽線ならポジション取得、陰線ならポジション取得を諦めます。

(3) 直後1分足は、上記指標定性分析結論に依り、陽線と見込みます。

(4) 直後11分足は、直後1分足との方向一致率が72%で、方向一致時に終値が直後1分足終値を超えて伸びていたことが52%です。途中反転するか否かは、先述の通り、インフレ報告の内容次第という気もします。

反転する場合、発表後3-5分後が危ないので、追撃をその前に行い3-5分後までに利確するか、3-5分後に追撃を開始するかは実際のチャートを見てから決めます。

?T.調査・分析

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。

【1. 指標概要】

英国の政策金利は、英中銀(BOE)の金融政策委員会(MPC)に決定権限があります。同委員会は、総裁1人・副総裁2人・行内委員2人・外部委員2人の合計9人で構成されています。

MPCは原則毎月第1水・木曜日の2日間開催され、2日目の正午に政策金利が発表されます。その2週間後に議事録を公表し、2月・5月・8月・11月には四半期インフレ報告書を発表しています。

MPCは、9人の意見が強く反映されるため、他の主要国(日米欧)と違って市場予想がアテにならないと言われています。この話をどこで見かけて覚えているのかは忘れました。がしかし、市場予想が当たらないのは、事前に内容が漏れないからではないでしょうか。

現在の政策は次の通りです。

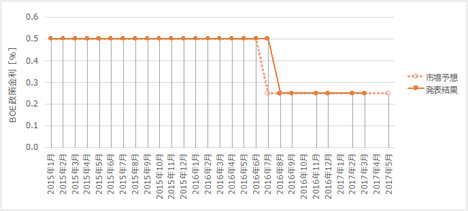

政策金利について、直近の改定は2016年7月に0.5%から0.25%に下れました。その前は2009年3月でした。このように、BOEはあまり頻繁に金利改定をしない、というイメージがあります。

量的緩和(QE)について、少なくとも2009年以降は規模を徐々に拡大し、直近では2016年8月に現在の4350億GBPに増やしました(いつQEを開始したのかは調べていません)。

がしかし、金融政策を頻繁に変更しないにも関わらず、本発表前後のGBPは大きく反応します。

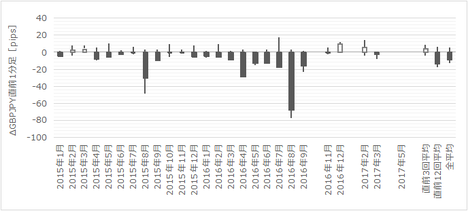

過去のデータを見ると、利下げ予想が外れた2016年7月を除く前回まで過去24回の直後1分足跳幅だけでも、平均値は30pipsを超えています(2016年7月のデータも含めた平均値は43pips)。

ちなみに、利下げ予想が外れた2016年7月の直後1分足跳幅は286pipsにも達していました。利下げ予想が外れたときの方が、実際に利下げされたときよりも反応が大きかったことはおもしろいですね。

政策金利に関して、市場予想通りに現状維持だった場合、声明における今後政策の文言で反応します。また、MPCメンバーのうち現状維持が何名いたかによって反応します。

四半期インフレ報告が公表されるときは、今後2年間のインフレ見通しと、今後3年間のGDP見通しが示されます。そのため、前回までの見通しからの変化に応じてGBPは反応します。

以下の調査分析範囲は、2015年1月分以降前回までの25回分のデータに基づいています。

(2-1. 過去情報)

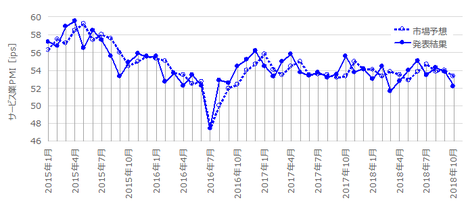

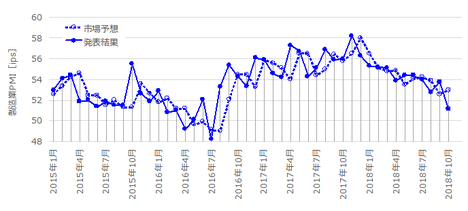

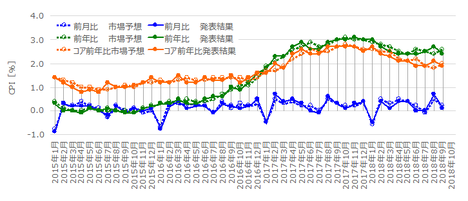

下図に過去の市場予想と発表結果を示します。

BOEは頻繁に金利改定を行いません。この期間以前の金利改定は2009年3月でした。もし次に改定するなら、EU離脱前後に経済指標が極端に一方向に向かう事態になった場合でしょう。そう考えてか、市場予想は現状維持となっています。

なお、前回利下げの2016年8月は、2016年6月がEU離脱国民投票があって、GBPがボロボロに落下し、景気指標(景況感)もボロボロに下がったときです。現在、GBPUSDはかなり落下していますが、景気指標(例えばPMI)はまだ高い水準です。

直近の経緯を見てみましょう。

前回のMPC議事録によると、政策金利現状維持は8対1で議決され、資産購入規模現状維持は全員一致で議決されています。政策金利の0.5%への引き上げを主張したのはフォーブス委員です。理由は、政策目標であるインフレ率2%を上回る状況に対する懸念、とのことです。

3月24日・4月5日-6日に、ブリハMPC委員は「GBP安が輸出にプラスの影響を及ぼしているものの、低失業率が賃金を押し上げる兆候も見られず、現在の消費減速を相殺できるほどではない」旨を述べた上で、「慎重な金利策定が現時点では適切と考える」と発言しました。てっきり「だから慎重に利上げすべき」なのかと思ったら、この話の結論は「インフレ(の加速?)が利上げを意味する訳ではない」です。

何なんだ、こいつは。

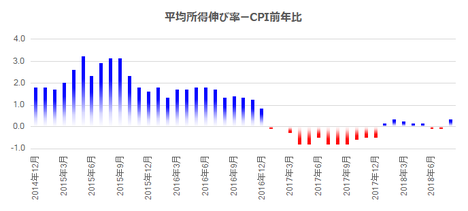

そして、4月21日、サンダースMPC委員は「CPIは見通しより速く上昇する見通しで、雇用のたるみも限定的なので、段階的な利上げ後も緩和は維持される見通し」である旨、発言しています。

サンダースさんは好きです。

以上のことから利上げが見送られても、政策金利の現状維持に反対して利上げを主張する委員がいる、と見られており、発表前にGBPは買われる可能性が高い、と考えています。

そしてもし、市場予想通りに現状維持の委員が7名以下となった場合は、発表後も暫く陽線と見込みます。

但し、2月に引き上げられたインフレ見通しやGDP見通しがそのままか更に引上げられた場合、更に反応が伸びると見込まれます。一転、それらが下方修正されていた場合は、陽線側への反応がどこかで反転する可能性が高い、と考えています。

(2-2. 過去反応)

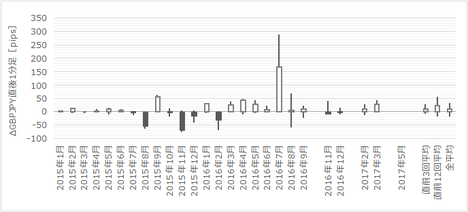

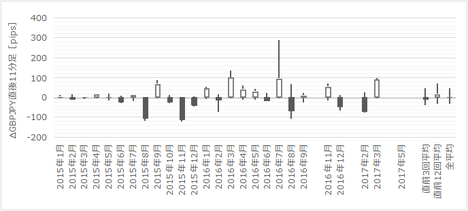

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示しておきます。

直前10-1分足や直前1分足の動きが大きいのでご注意ください。

こういう動きが大きく、明らかにプロフェッショナルが多く参加しているときには、利確できるときにさっさと利確しておいた方が良いでしょう。続けざまに読みを当てたり、次の展開を予想することを、プロとは決して競わないことです。

便乗できそうな癖を探す、何度も便乗しようとしない、駄目ならすぐ逃げる、がアマチュアの基本です。

なお、損切の目安はいつもより大きく25〜30pipsとしておきます。

直近の高値・安値を参考にするのではありません。それはトレンドフォロー手法で取引する場合のやり方です。指標発表前後だけ取引する場合、指標発表時の過去の反応の大きさだけから損切も利確も決めるのです。利益は勝率で確保しましょう。

【3. 定型分析】

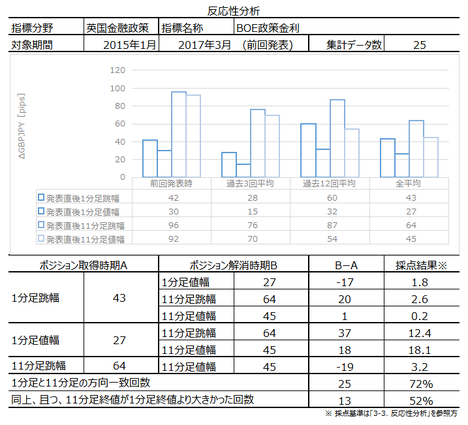

(3-1. 反応性分析)

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

直後11分足は、直後1分足との方向一致率が72%で、方向一致時に終値が直後1分足終値を超えて伸びていたことが52%です。途中反転するか否かは、先述の通り、インフレ報告の内容次第という気もします。

反転する場合、発表後3-5分後が危ないのでご注意ください。3-5分後が危ういという定量データは示せませんが、気になる方は過去のチャートをご覧ください。3-5分後は(発表直後の跳ねを除くと)頂や谷が形成されやすい傾向があるようです。印象的な話ですみません。

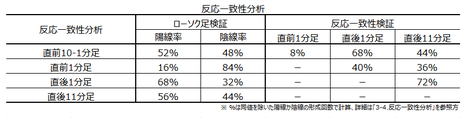

(3-2. 反応一致性分析)

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

直前1分足の陰線率が84%となっています。また、直前10-1分足との方向一致率が8%となっているので、直前10-1分足が陽線ならポジション取得、陰線ならポジション取得を諦めます。

(3-3. 指標一致性分析)

政策金利発表時の市場予想が現状維持の場合、指標一致性分析は行いません。

【4. シナリオ作成】

巻頭箇条書きのシナリオの項をご参照願います。

以上

2017年5月11日20:00発表

以下は2017年5月12日23:00頃に追記しています。

?U. 結果・検証

【5. 発表結果】

(5-1. 指標結果)

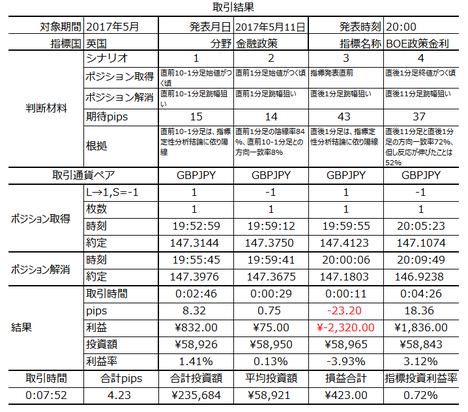

本指標発表結果及び反応は次の通りでした。

結果は市場予想通り現状維持で、反応は陰線でした。

(5-2. 取引結果)

取引結果は次の通りでした。

直後1分足は損切となりましたが、直前10-1分足と直後11分足での追撃で何とか取り返せました。

【6. 分析検証】

(6-1. 分析検証)

事前調査分析内容を、以下に検証します

- 市場予想が現状維持のため、ポイントは、現状維持への反対委員が何名いるかと、インフレ報告での数字が見直されるか、です。

政策金利の現状維持に反対して利上げを主張する委員がいる、と市場予想されており、発表前にGBPは買われる可能性が高い、と考えています。

そしてもし、市場予想通りに現状維持の委員が7名以下となった場合は、発表後も暫く陽線と見込みます。

但し、2月に引き上げられたインフレ見通しやGDP見通しがそのままか更に引上げられた場合、更に反応が伸びると見込まれます。一転、それらが下方修正されていた場合は、陽線側への反応がどこかで反転する可能性が高い、と考えています。。

発表前にGBPが買われるのは良しとして、発表結果に対し陽線と見込んでいた分析は完全に外していました。

陰線に反応した理由は、(1) 利上げ主張委員が出ることは折込み済で事実売り、(2) インフレ報告は2017年のインフレが上方修正されたものの成長率が下方修正されたので悪いインフレ、ということでしょうか。

(6-2. シナリオ検証)

事前準備していたシナリオは次の通りです。

- (1) 直前10-1分足は、上記指標定性分析結論に依り、陽線と見込みます。但し、発表時刻が近づくと大きく陰線側に跳ねる可能性があるので、利確にせよ損切にせよ早めを目指します。

(2) 直前1分足の陰線率が84%となっています。また、直前10-1分足との方向一致率が8%となっているので、直前10-1分足が陽線ならポジション取得、陰線ならポジション取得を諦めます。

(3) 直後1分足は、上記指標定性分析結論に依り、陽線と見込みます。

(4) 直後11分足は、直後1分足との方向一致率が72%で、方向一致時に終値が直後1分足終値を超えて伸びていたことが52%です。途中反転するか否かは、先述の通り、インフレ報告の内容次第という気もします。

反転する場合、発表後3-5分後が危ないので、追撃をその前に行い3-5分後までに利確するか、3-5分後に追撃を開始するかは実際のチャートを見てから決めます。

発表時刻を跨いだ直後1分足の損切は、分析を間違っていたことが原因ですから、仕方ありません。

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上