この広告は30日以上更新がないブログに表示されております。

新規記事の投稿を行うことで、非表示にすることが可能です。

広告

posted by fanblog

2017年03月04日

4-2. 米国指標DB

2017年3月4日更新

【4-2-1. 米国指標全体の過去傾向と取引方針】

米国指標は21:30と23:00(現地冬時間のときは22:30と00:00)の発表が多く、最も取引しやすい時間帯に集中しています。それだけに分析には力が入ります。

がしかし、こういう「やる気まんまん」のときにこそ自制が必要です。

皮肉にも、事前の予習に力を入れることによって「どちら側に反応するかがわからない(なかには指標発表直後の反応を見てもなおわからない)」という答えに到達することも多いものです。

そんなとき、選択肢は

- 取引しない

- 過去の傾向から反応pipsが小さいと見込める指標ならば、発表直前までのトレンドにこそ最も市場の予想が顕著に反映されるはずだと考えて、それを読み取る練習と割り切って取引する

というふたつがあります。

もし2を選択するのなら、過去の平均的な反応pipsには目を通しておいて、利確・損切のpipsを頭に入れて練習取引に臨んで下さいね。

さて現状は、先週末深夜に「FRB幹部が3月利上げを予告するような発言」という報道がありました。がしかし、USDJPYは深夜から週終値にかけて陰線で反応しています。当面の材料出尽くし、という反応でしょう。

そして、3月6日週は雇用統計があります。がしかし、先月の雇用統計で注目された点は平均賃金が伸びなかった点です。米国指標は全体に数値改善ばかりのように言われていますが、賃金と貿易収支の改善が進んでいません。これらは、政治課題でもあり、政治課題があるときはリスクが意識されるので、金融政策の見通しが良いことの足を引っ張ります。

もともと先週までのUSDJPY上昇は、米大統領の施政方針演説での1兆ドルインフラ投資計画・税制改革表明、FOMC3月利上げ確率の高まり、ダウが21000ドル台に乗せ日経平均株価が年初来高値を更新したこと、が理由とされています。3月6日週にこれらを超える新材料はないだろうという論拠に基づき、以後1・2週で115円を上抜けると主張する解説記事は、現時点で見当たりません。

何か、一方向一色の報道解説となっているように見受けられます。現状では金利上昇による株価(ダウ)の下げがどの程度なのかが見通せないのに、これは変な話です。

次はチャートです。

USDJPYチャートは、年初から波打ち(レンジ)に移り、現在はその波のピーク付近となっています。本来ならUSD買を控えて少し様子を見る位置だと言えるでしょう。但し、EURUSDの下降トレンド(EUR売・USD買)が続く可能性が高い以上、日本時間に多少のUSD売があっても総量としてのUSD買が多くなるような気がします。3月6日・7日は、日本時間よりも欧州時間の動きが気になります。

テクニカル面では、先週水曜に21日移動平均線が90日移動平均線を下抜けようとしたものの、こつんと当たってその後は跳ね返されかけています(まだ離れていない)。一目均衡表で遅行線が上抜けするには、現在の雲から上に抜けるか、あと3日現状レート付近に留まる必要があります。パラボリックは上昇トレンドに転換したばかりです。RSIは65付近に上昇し、MACDは少しずつ上昇中。

USDJPY↑を示唆する情報が多いように見受けられます。

金利と株価は、上昇が続いていることこそが3月6日以降の下落不安を招いている状況なので、参考になりません。

IMM投機筋ポジションはJPY売り持ちが減少しつつあったので、先週が売り持ち増となっていたらUSDJPYの上昇示唆と解釈してもいいでしょう。

【4-2-2. 主要指標】

【A. 政策決定指標】

A1. 金融政策

(1) FOMC政策金利

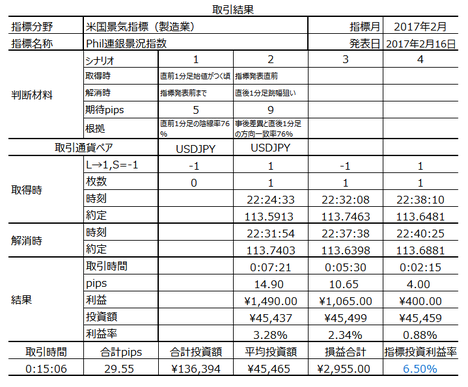

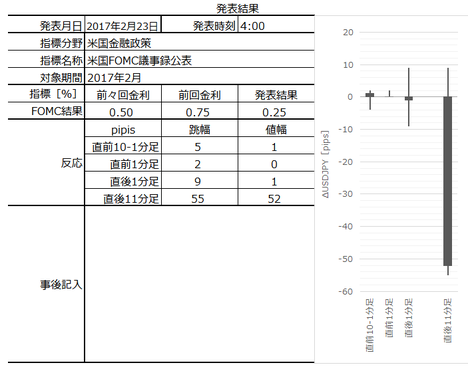

(2) FOMC議事録 (2017年2月23日公表結果検証済)

A2. 財政政策

米国GDPに対し公共投資が与える影響は、日本の場合に比して小さなものです(絶対額でなく比率で考察)。従って、政府予算の配分が変わることは経済的な直接効果よりも、関連法規改正などで予算配分が増えた分野への政府支援が強まる間接効果となります。にも関わらず、そうした政策変更は、JPYに対してよりもUSDに対して大きく影響が現れがちな点が不思議です。

(1) 月次財政収支

A3. 景気指標

A31. 総合

(1) ISM非製造業・総合景況指数 (2017年3月4日発表予定、事前分析済)

(2) CB消費者信頼感

(3) ミシガン大学消費者信頼感指数速報値/確報値 (2017年2月11日発表結果検証済)

A33. 製造業

最も反応が大きい指標はISMです。ISMへの相関が強いと言われるのがPhil連銀景気指数で、Phil連銀景気指数への相関が強いと言われるのがNY連銀景気指数です。

(1) ISM製造業景況感指数 (2017年3月2日発表結果検証済)

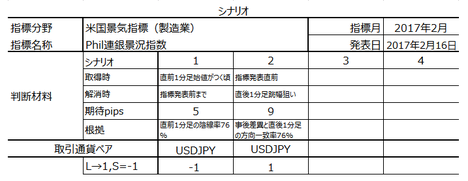

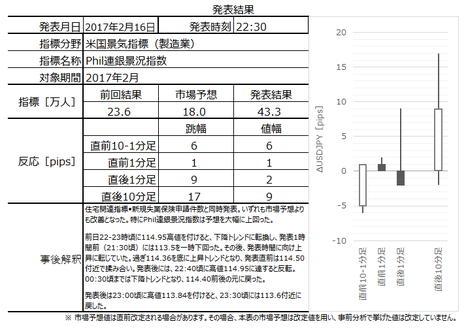

(2) Phil連銀製造業景気指数 (2017年2月16日発表結果検証済)

(3) NY連銀製造業景気指数 (2017年2月15日発表結果検証済)

(4) リッチモンド連銀製造業景気指数

(5) シカゴ購買部協会景気指数

A4. 物価指標

FRBが注目しているというPCEコアデフレータが最重要だと思われます。物価は、材料→生産→消費へと下流に波及すると考えられるため、(4)→(1)へと影響が進む、と考えられます。

(1) PCEコアデフレータ (2017年3月1日発表結果検証済)

(2) 消費者物価指数(CPI)

(3) 生産者物価指数(PPI) (2017年2月14日発表結果検証済)

(4) 輸入物価指数 (2017年2月10日発表結果検証済)

A5. 雇用指標

(1) 雇用統計 (2017年3月10日発表予定、事前分析済)

(2) ADP民間雇用者数 (2017年3月8日発表結果検証済)

(3) 前週新規失業保険申請件数

【B. 経済情勢指標】

B1. 経済成長

財政収支・国際収支の赤字が続いていても、主要先進国において米国経済は最も好調です。そういう実態を踏まえると、素人にも現状の景気の良し悪しを最もわかりやすく表しているのがGDPなのでしょう。

(1) 四半期GDP速報値 (2017年1月27日発表結果検証済)

(2) 四半期GDP改定値 (2017年2月28日発表結果検証済)

(3) 四半期GDP確定値

B2. 国際収支

最近の傾向は毎月400億ドルの貿易赤字が続いています。毎月400億ドルという大きさは、年間で日本の国家予算並みということですよね。米国の経済規模というのは本当にすごいのですね。本指標は、貿易赤字が多少増えようが減ろうが、発表直後の反応方向に関係なく、そして反応が比較的大きい傾向があること、です。少し変な指標です。

(1) 貿易収支 (2017年3月7日発表結果検証済)

B3. 実態指標

「消費」や「住宅」が景気に関わるというのはわかるような気がします。がしかし、米国で「製造」が経済に与える影響は為替を動かすほど大きいのか、どうもピンとこないまま調査や分析を怠っています。

B31. 消費

(1) 四半期PCE速報値 (2017年1月27日発表結果検証済)

(2) 四半期PCE改定値 (2017年2月28日発表結果検証済)

(3) 個人支出(PCE)・個人所得 (2017年3月1日発表結果検証済)

(4) 小売売上高

B32. 住宅

FX会社HPなどでは注目度や重要度が高く評価されている指標もあります。が、反応は小さな指標ばかりです。但し、素直な反応をしがちです。

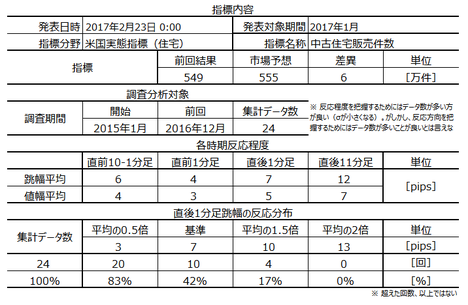

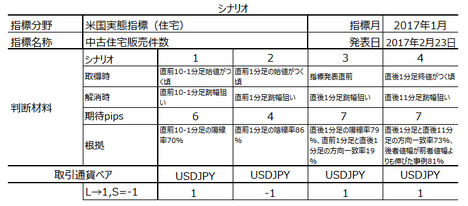

(1) 中古住宅販売件数 (2017年2月23日発表結果検証済)

(2) 新築住宅販売件数 (2017年2月25日発表結果検証済)

(3) 建設支出 (2017年3月2日発表予定、事前分析済)

B33. 製造

米国経済に対し製造業の好不調が与える影響は小さい、と捉えています。雇用指標や景気指標に影響すると考えているので記録を取って見ていますが、反応は大したことありません。

(1) 鉱工業生産・設備稼働率

(2) 耐久財受注 (2017年2月27日発表予定、事前分析済)

以上

2017年03月02日

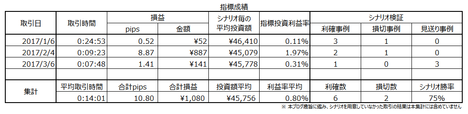

米国景気指標「ISM非製造業景況指数」発表前後のUSDJPY反応分析(2017年3月4日00:00発表結果検証中)

速報:2017年3月4日00:50頃に追記しています。

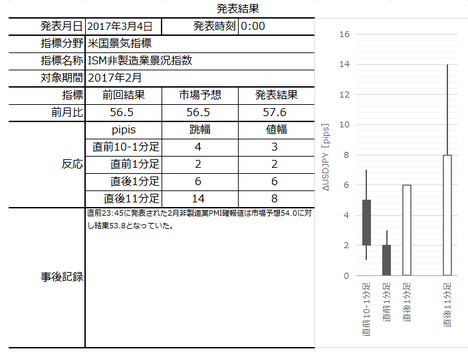

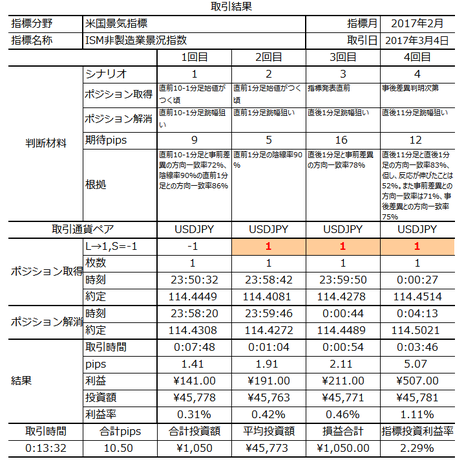

2017年3月4日00:00に米国景気指標「ISM非製造業景況指数」が発表されます。今回発表は2017年2月分の集計結果です。

本指標の要点は下表に整理しておきました。

次に、今回の指標発表前後にポジションを持つときのポイントを整理しておきます。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

以下、「?T.調査」「?U.分析」を事前投稿し、「?V.結果」「?W.検証」を事後投稿しています。事後投稿日時は「?V.結果」のタイトル行付近に記載しています。

本指数は、(1) 米国主要経済指標のなかで毎月早い時期に発表されること(第3営業日)、(2) 景況感は景気転換の先行指標と考えられること、(3) 米国の場合は製造業よりも非製造業のGDP貢献比が高いと思われること、から重要度・注目度が高いとされています。

本指数発表の2日前にはISM製造業景況指数が発表されています。過去のデータを見る限り、反応(値動き)はこちらの非製造業景況指数の方が大きくなりがちです。

指数の解釈は、50%を上回ると景気拡大・50%を下回ると景気後退、です。

指数の意義は、景気転換をGDPよりも先行示唆することと、です。

なお、ISMとはInstitute for Supply Management(米国供給管理組合)の省略形です。同非製造業景況指数は、非製造業約300社の購買担当役員へのアンケート結果に基づく企業景況感を示した指標です。その内容は、「新規受注」「生産」「雇用」「入荷遅延」「在庫」の項目を、前月比で「良い」「悪い」「同じ」の三択で回答した集計結果に、季節調整を加えたものです。

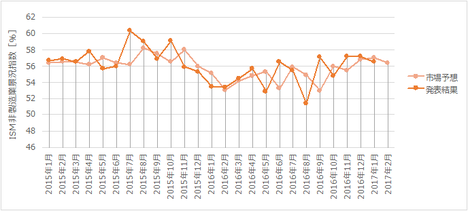

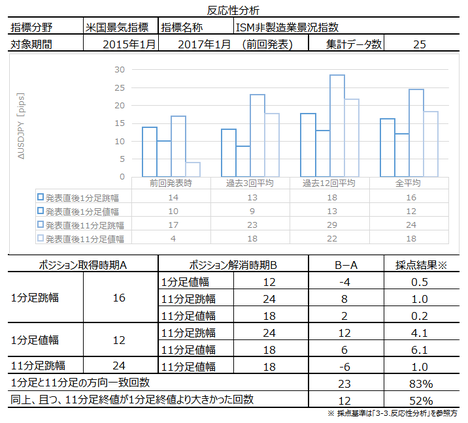

以下、本議事録について既に公開されている情報を整理します。調査分析範囲は、2015年1月分以降前回までの25回分のデータに基づいています。

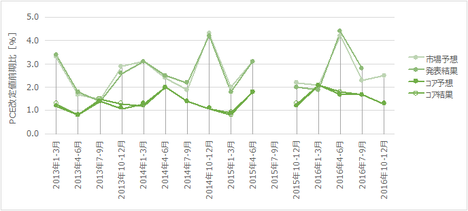

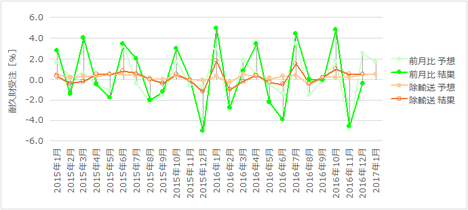

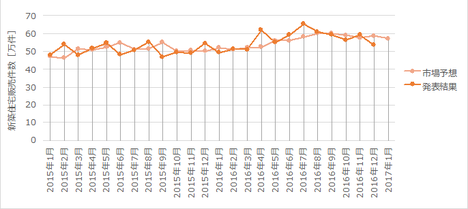

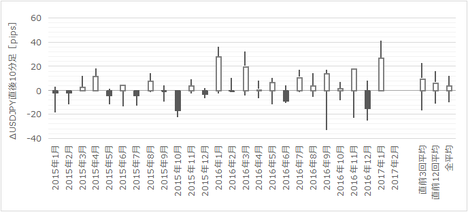

下図に過去の市場予想と発表結果を示します。

今回、市場予想通りだと、前回結果よりも0.1ポイント低下し、2016年10・11月をピークとする小山から低下し始める気配を見せることになります。

関連する景気指標を参照すると、同じISMの2月製造業景況指数の発表結果は市場予想を上回っていました。もし、非製造業の景況感が製造業の景況感よりも遅行性があるのだとしても、製造業の景況感は6か月連続して前回結果を上回っており、先行指標として悪化する兆候はまだありません。また、2月分のCB消費者信頼感指数は、前回結果・市場予想を上回り、直近数年間で最大値となっていました。

以上のことから、今回発表では市場予想を上回るのではないでしょうか。

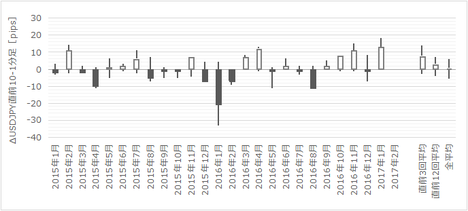

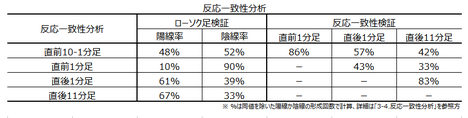

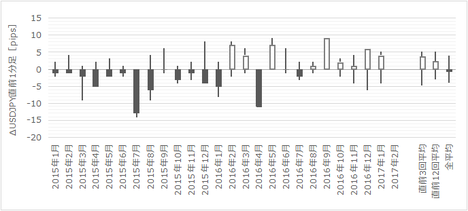

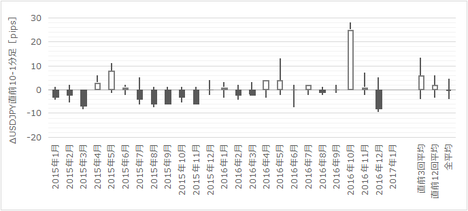

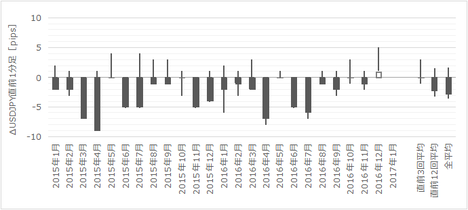

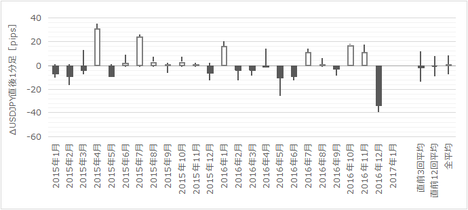

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示しておきます。

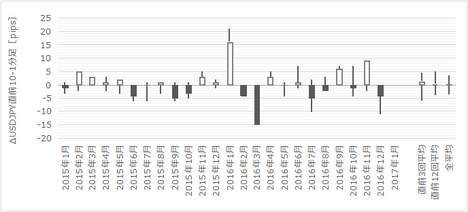

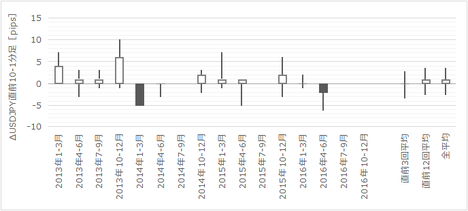

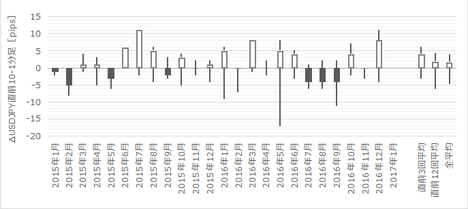

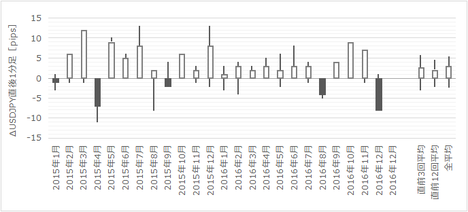

上図、直前10-1分足の過去の跳幅平均は9pips・値幅平均は6pipsとなっています。

陽線・陰線への大きな偏りはありません(陽線率48%)。

直前10-1分足は事前差異(今回はマイナス)との方向一致率が72%となっています。また、直前1分足との方向一致率が90%とかなり高く、その直前1分足との方向一致率も86%と高くなっています。よって、直前10-1分足もまた陰線となる可能性は高い、ということになります。

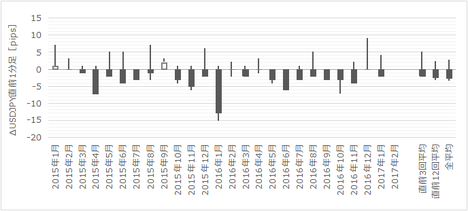

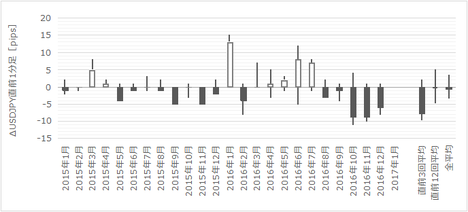

上図、直前1分足の過去の跳幅平均は5pips・値幅平均は3pipsとなっています。

直前1分足は過去25回中4回が同値で、残る21回中19回(90%)が陰線となっています。

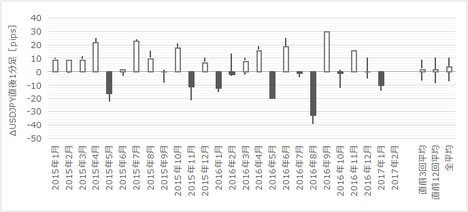

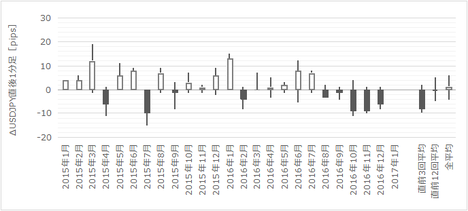

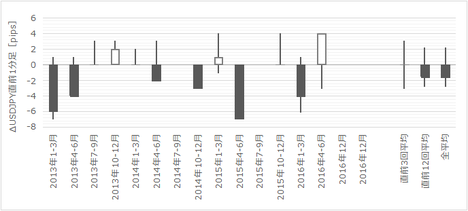

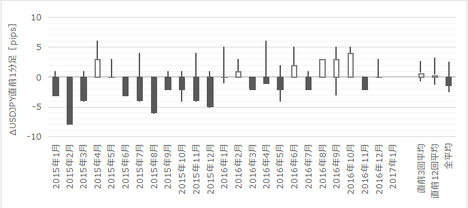

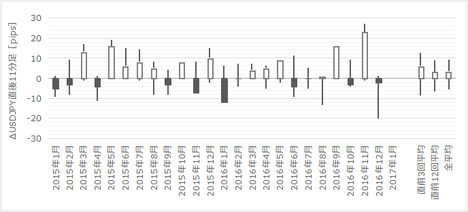

上図、直後1分足の過去の跳幅平均は16pips・値幅平均は12pipsとなっています。跳幅が平均値の16pips以下だったことが60%です。

直後1分足は、事前差異(今回はマイナス)・事後差異(市場予想を上回ると予想するためプラス?)との方向一致率がともに78%です。つまり、矛盾した結果となっています。

こうした矛盾が生じた場合には、発表前段階で既知・確定情報が多い事前差異を採用します。よって陰線と見込みます。

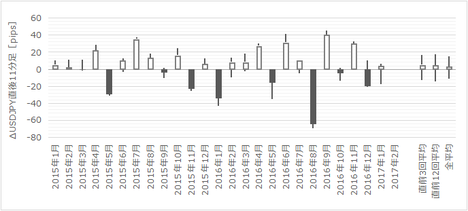

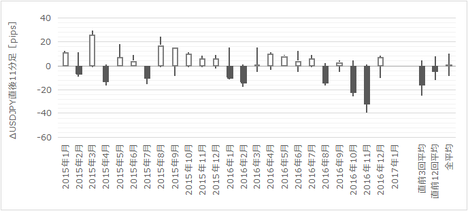

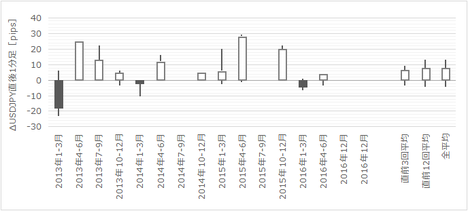

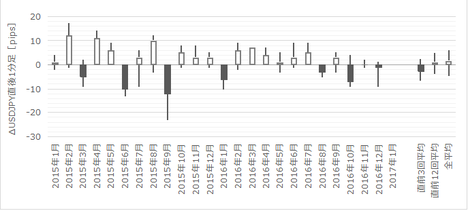

上図、直後11分足の過去の跳幅平均は24pips、値幅平均は18pipsとなっています。

直後11分足の値幅方向と直後1分足のそれが一致したことは86%となっています。そして、直後1分足終値よりも直後11分足終値が伸びたことは、そのうち52%です。

この数字は、指標発表後の反応を見てから追いかけてポジションを持つには慎重に行う必要がある、ということです(2回に1回しか反応が伸びない)。

但し、今週後半は強い上昇トレンドが続いていました。本指標発表時までドル高が続いていたならば、週末のポジション整理のため、陰線側になら追いかけても良さそうです。

今回は、分析結果を2-2項の始値基準ローソク足の解釈に書いています。よって、以下は分析結果のみを示します。

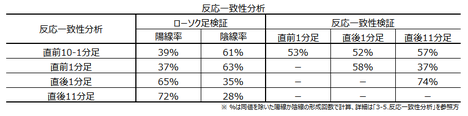

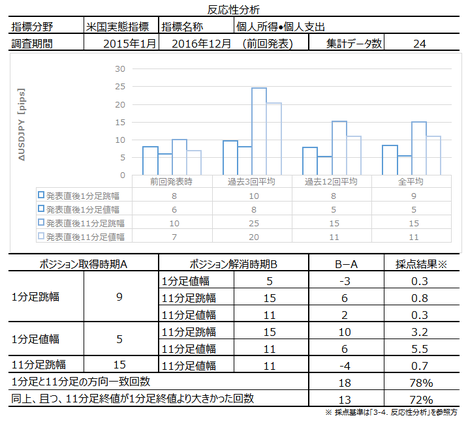

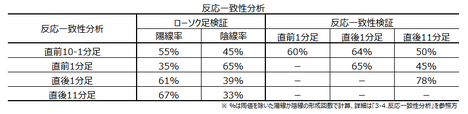

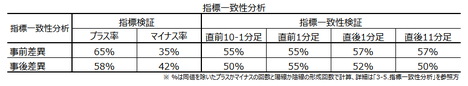

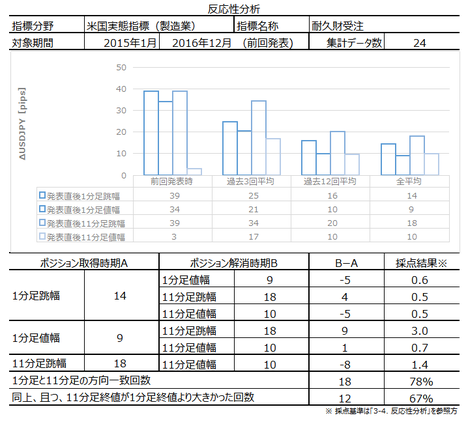

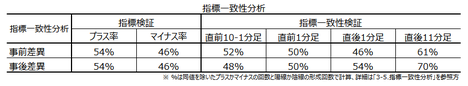

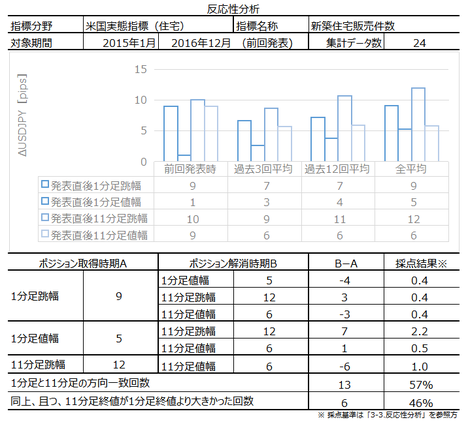

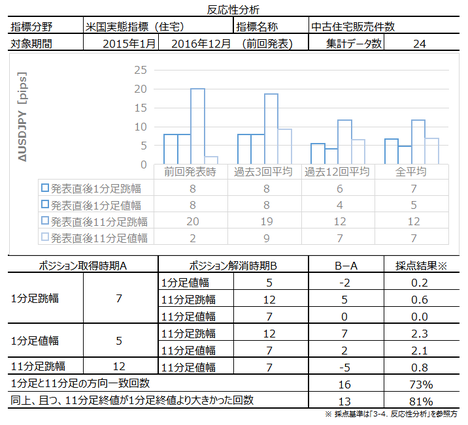

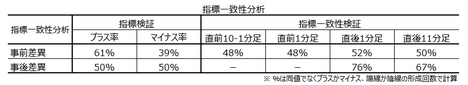

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。

過去の反応の大きさを見ると、含損が15pips程度先行したら損切した方が良さそうです。

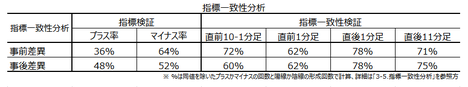

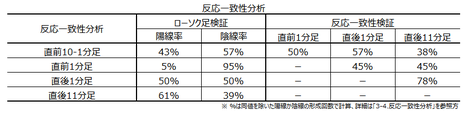

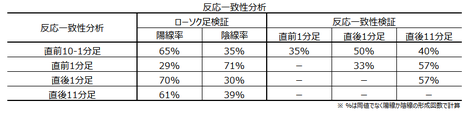

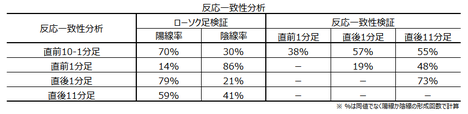

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。

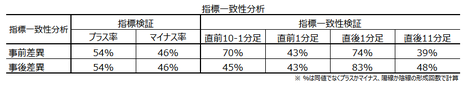

指標一致性分析は、指標の前回結果・市場予想・発表結果の差を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。

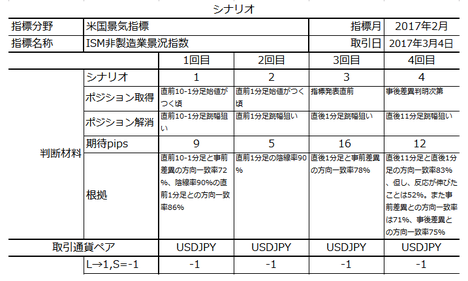

以上の調査・分析結果に基づき、以下のシナリオで取引に臨みます。

続きを読む...

ーーーーーーーーーーーーーーーー

2017年3月4日00:00に米国景気指標「ISM非製造業景況指数」が発表されます。今回発表は2017年2月分の集計結果です。

本指標の要点は下表に整理しておきました。

次に、今回の指標発表前後にポジションを持つときのポイントを整理しておきます。

- 今回、市場予想通りだと、前回結果よりも0.1ポイント低下し、2016年10・11月をピークとする小山から低下し始める気配を見せることになります。

がしかし、関連する景気指標を参照すると、同じ2月のISM製造業景況指数・CB消費者信頼感指数の発表結果はともに前回結果・市場予想を上回っていました。

よって、今回発表は市場予想を上回るのではないでしょうか。 - 以下のシナリオについては、上記の今回指標発表結果と矛盾した分析結果となっています。直前10-1分足・直前1分足・直後1分足・直後11分足のいずれも、反応一致分析・指標一致分析では陰線となる公算が高い、と示唆しています。

よって、シナリオこそ準備したものの、今回発表時にポジションを持つか否かは、当日直前の値動きを見て決めたいと思います。

ありそうな動きとしては、指標そのものは陽線に反応する結果となるものの、週末ポジション整理の時期であることや、今週は大統領議会演説前日から上昇トレンドが続いていたことから、すぐに陰線側へと反応が転換してしまう動きです。 - シナリオは次の通りです。

直前10-1分足は陰線と見込みます。根拠は、直前10-1分足と事前差異(今回はマイナス)との方向一致率が72%となっています。また、直前1分足との方向一致率が90%とかなり高く、その直前1分足との方向一致率も86%と高くなっています。よって、直前10-1分足もまた陰線となる可能性は高い、ということになります。 - 直前1分足は陰線と見込みます。過去25回中4回が同値で、残る21回中19回(90%)が陰線となっています。但し、直前1分足の過去の跳幅平均は5pips・値幅平均は3pipsとなっているので、スプレッドが高いFX会社を使っている方にはお薦めできません。

- 直後1分足は、事前差異(今回はマイナス)・事後差異(市場予想を上回ると予想するためプラス?)との方向一致率がともに78%です。つまり、矛盾した結果となっています。

こうした矛盾が生じた場合には、発表前段階で既知・確定情報が多い事前差異を採用します。よって陰線と見込みます。

なお、直後1分足の過去の跳幅平均は16pips・値幅平均は12pipsとなっています。そのうち、跳幅が平均値の16pips以下だったことが60%です。 - 直後11分足は陰線と見込みます。

直後11分足の値幅方向と直後1分足のそれが一致したことは86%となっています。そして、直後1分足終値よりも直後11分足終値が伸びたことは、そのうち52%です。この数字は、指標発表後の反応を見てから追いかけてポジションを持つには慎重に行う必要がある、ということです(2回に1回しか反応が伸びない)。

但し、今週後半は強い上昇トレンドが続いていました。本指標発表時までドル高が続いていたならば、週末のポジション整理のため、陰線側になら追いかけても良さそうです。

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

以下、「?T.調査」「?U.分析」を事前投稿し、「?V.結果」「?W.検証」を事後投稿しています。事後投稿日時は「?V.結果」のタイトル行付近に記載しています。

?T.調査

【1. 指標概要】

本指数は、(1) 米国主要経済指標のなかで毎月早い時期に発表されること(第3営業日)、(2) 景況感は景気転換の先行指標と考えられること、(3) 米国の場合は製造業よりも非製造業のGDP貢献比が高いと思われること、から重要度・注目度が高いとされています。

本指数発表の2日前にはISM製造業景況指数が発表されています。過去のデータを見る限り、反応(値動き)はこちらの非製造業景況指数の方が大きくなりがちです。

指数の解釈は、50%を上回ると景気拡大・50%を下回ると景気後退、です。

指数の意義は、景気転換をGDPよりも先行示唆することと、です。

なお、ISMとはInstitute for Supply Management(米国供給管理組合)の省略形です。同非製造業景況指数は、非製造業約300社の購買担当役員へのアンケート結果に基づく企業景況感を示した指標です。その内容は、「新規受注」「生産」「雇用」「入荷遅延」「在庫」の項目を、前月比で「良い」「悪い」「同じ」の三択で回答した集計結果に、季節調整を加えたものです。

以下、本議事録について既に公開されている情報を整理します。調査分析範囲は、2015年1月分以降前回までの25回分のデータに基づいています。

(2-1. 過去情報)

下図に過去の市場予想と発表結果を示します。

今回、市場予想通りだと、前回結果よりも0.1ポイント低下し、2016年10・11月をピークとする小山から低下し始める気配を見せることになります。

関連する景気指標を参照すると、同じISMの2月製造業景況指数の発表結果は市場予想を上回っていました。もし、非製造業の景況感が製造業の景況感よりも遅行性があるのだとしても、製造業の景況感は6か月連続して前回結果を上回っており、先行指標として悪化する兆候はまだありません。また、2月分のCB消費者信頼感指数は、前回結果・市場予想を上回り、直近数年間で最大値となっていました。

以上のことから、今回発表では市場予想を上回るのではないでしょうか。

(2-2. 過去反応)

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示しておきます。

上図、直前10-1分足の過去の跳幅平均は9pips・値幅平均は6pipsとなっています。

陽線・陰線への大きな偏りはありません(陽線率48%)。

直前10-1分足は事前差異(今回はマイナス)との方向一致率が72%となっています。また、直前1分足との方向一致率が90%とかなり高く、その直前1分足との方向一致率も86%と高くなっています。よって、直前10-1分足もまた陰線となる可能性は高い、ということになります。

上図、直前1分足の過去の跳幅平均は5pips・値幅平均は3pipsとなっています。

直前1分足は過去25回中4回が同値で、残る21回中19回(90%)が陰線となっています。

上図、直後1分足の過去の跳幅平均は16pips・値幅平均は12pipsとなっています。跳幅が平均値の16pips以下だったことが60%です。

直後1分足は、事前差異(今回はマイナス)・事後差異(市場予想を上回ると予想するためプラス?)との方向一致率がともに78%です。つまり、矛盾した結果となっています。

こうした矛盾が生じた場合には、発表前段階で既知・確定情報が多い事前差異を採用します。よって陰線と見込みます。

上図、直後11分足の過去の跳幅平均は24pips、値幅平均は18pipsとなっています。

直後11分足の値幅方向と直後1分足のそれが一致したことは86%となっています。そして、直後1分足終値よりも直後11分足終値が伸びたことは、そのうち52%です。

この数字は、指標発表後の反応を見てから追いかけてポジションを持つには慎重に行う必要がある、ということです(2回に1回しか反応が伸びない)。

但し、今週後半は強い上昇トレンドが続いていました。本指標発表時までドル高が続いていたならば、週末のポジション整理のため、陰線側になら追いかけても良さそうです。

?U. 分析

今回は、分析結果を2-2項の始値基準ローソク足の解釈に書いています。よって、以下は分析結果のみを示します。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。

過去の反応の大きさを見ると、含損が15pips程度先行したら損切した方が良さそうです。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。

指標一致性分析は、指標の前回結果・市場予想・発表結果の差を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。

【6. シナリオ作成】

以上の調査・分析結果に基づき、以下のシナリオで取引に臨みます。

以上

続きを読む...

2017年03月01日

米国景気指標「ISM製造業景況指数」発表前後のUSDJPY反応分析(2017年3月2日発表結果検証済)

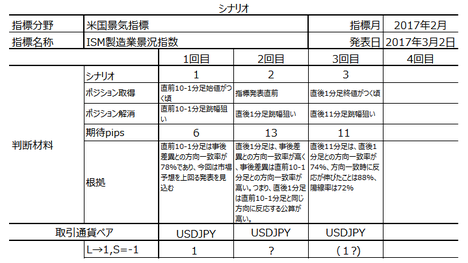

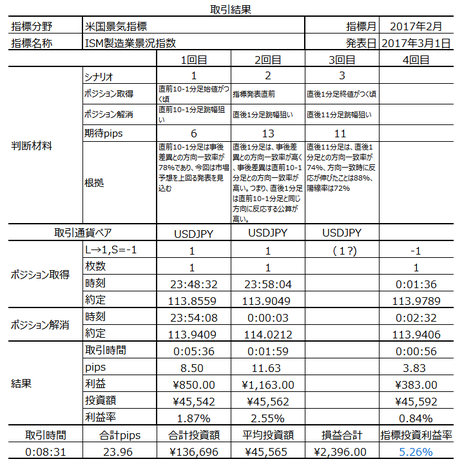

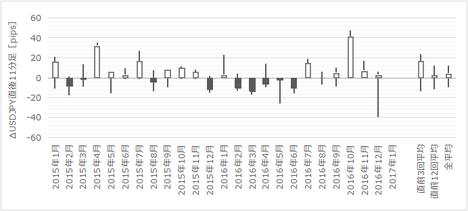

2017年3月2日00:00に米国景気指標「ISM製造業景況指数」が発表されます。今回発表は2017年2月分の集計結果です。

本指標要点は下表に整理しておきました。

次に、本指標発表前後にポジションを持つときのポイントを整理しておきます。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

以下、「?T.調査」「?U.分析」を事前投稿し、「?V.結果」「?W.検証」を事後投稿しています。事後投稿日時は「?V.結果」のタイトル行付近に記載しています。

本指数は、(1) 米国主要経済指標で毎月最も早く発表されること(第1営業日)、(2) 景況感は景気転換の先行指標と考えられること、(3) 一般論として製造業の景況感は小売・消費・物価関連の他の指標への影響も大きいと考えられること、から重要度・注目度が高いとされています。

がしかし、後述するように過去のデータを見る限り反応(値動き)はそれほど大きくありません。

本指数の解釈は、50%を上回ると景気拡大・50%を下回ると景気後退、です。

本指数の意義は、景気転換をGDPよりも先行示唆することと、FRBが本指数が50%未満のときに利上げをしたことがないということ、です。

なお、ISMとはInstitute for Supply Management(米国供給管理組合)の省略形です。本指数は、製造業約350社の購買担当役員へのアンケート結果に基づく企業景況感を示した指標です。その内容は、「新規受注」「生産」「雇用」「入荷遅延」「在庫」の項目を、前月比で「良い」「悪い」「同じ」の三択で回答した集計結果に、季節調整を加えたものです。

以下、本議事録について既に公開されている情報を整理します。調査分析範囲は、2015年1月分以降前回までの25回分のデータに基づいています。

下図に過去の市場予想と発表結果を示します。

前回は発表結果が市場予想を上回り、その結果、直後1分足・直後11分足ともに素直に陽線で反応しています。

今回は市場予想が前回結果同値となっています。

セオリー通り、他の製造業の景気指標を見てみましょう。NY連銀製造業景況指数、Phil連銀製造業景況指数、リッチモンド連銀製造業指数、シカゴ購買部協会景気指数、の全てが2月は前月よりも大幅改善となっています。

今回は市場予想を大きく上回るのではないでしょうか。

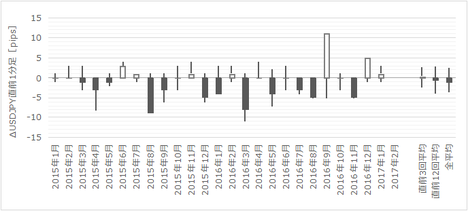

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示しておきます。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。

直後1分足と直後11分足の方向一致率が74%となっています。そして方向一致時に、後者終値が前者終値を超えて伸びたことが88%となっています。これなら、比較的安心して発表後に反応方向を確認してから追いかけてポジションを取っても良さそうですね。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。

直後11分足の陽線率が72%となっています。

指標一致性分析は、指標の前回結果・市場予想・発表結果の差を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。

直前10-1分足と事後差異の方向一致率が78%となっています。そして、事後差異は直後1分足と方向一致率が70%となっています。つまり、直前10-1分足は指標結果を予測した動きとなっており、指標結果に対し直後1分足は素直に反応しがちです。

以上の調査・分析結果に基づき、以下のシナリオで取引に臨みます。

以下は2017年3月2日01:00頃に追記しています。

本指標発表結果及び反応は次の通りでした。

取引結果は次の通りでした。

事前調査分析内容を、以下に検証します

まず、指標に関しては次のように捉えていました。

結果は上記の通りです。

次に、メインシナリオに関しては次のように捉えていました。

直後1分足と直後11分足は陽線側に反応したものの、直後11分足は直後1分足よりも値幅が小さくなりました。

そして、補足シナリオについては次の通りでした。

直前10-1分足は同値で終わったので、検証の対象外とします。

ポイントは前夜からの強力な上昇トレンドが、本指標(市場予想を上回ると予想されていた)発表後に一旦「材料出尽くし」となって戻りの動きとなるか否かでした。発表結果が分析通り大きく市場予想を上回ったにも関わらず、直前10-1分足や直後11分足の妙な動きは、それで説明できるでしょう。

本指標でのシナリオに従った過去取引結果を下表に集計します。シナリオ外の取引はここに含めず、週次集計表の方で反映しています。

本指標要点は下表に整理しておきました。

次に、本指標発表前後にポジションを持つときのポイントを整理しておきます。

- 今回の市場予想は前回結果同値となっています。

セオリー通り、他の製造業の景気指標を見てみると、NY連銀製造業景況指数・Phil連銀製造業景況指数・リッチモンド連銀製造業指数・シカゴ購買部協会景気指数、の全てが2月は前月よりも大幅改善となっています。

今回は市場予想を大きく上回るのではないでしょうか。 - 反応性分析の結果、直後1分足と直後11分足の方向一致率が74%となっています。そして方向一致時に、後者終値が前者終値を超えて伸びたことが88%となっています。これなら、比較的安心して発表後に反応方向を確認してから追いかけてポジションを取っても良さそうですね。

なお、反応一致分析では直後11分足の陽線率が72%となっています。 - 指標一致性分析の結果、直前10-1分足と事後差異の方向一致率が78%となっています。そして、事後差異は直後1分足と方向一致率が70%となっています。つまり、直前10-1分足は指標結果を予測した動きとなっており、指標結果に対し直後1分足は素直に反応しがちです。

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

以下、「?T.調査」「?U.分析」を事前投稿し、「?V.結果」「?W.検証」を事後投稿しています。事後投稿日時は「?V.結果」のタイトル行付近に記載しています。

?T.調査

【1. 指標概要】

本指数は、(1) 米国主要経済指標で毎月最も早く発表されること(第1営業日)、(2) 景況感は景気転換の先行指標と考えられること、(3) 一般論として製造業の景況感は小売・消費・物価関連の他の指標への影響も大きいと考えられること、から重要度・注目度が高いとされています。

がしかし、後述するように過去のデータを見る限り反応(値動き)はそれほど大きくありません。

本指数の解釈は、50%を上回ると景気拡大・50%を下回ると景気後退、です。

本指数の意義は、景気転換をGDPよりも先行示唆することと、FRBが本指数が50%未満のときに利上げをしたことがないということ、です。

なお、ISMとはInstitute for Supply Management(米国供給管理組合)の省略形です。本指数は、製造業約350社の購買担当役員へのアンケート結果に基づく企業景況感を示した指標です。その内容は、「新規受注」「生産」「雇用」「入荷遅延」「在庫」の項目を、前月比で「良い」「悪い」「同じ」の三択で回答した集計結果に、季節調整を加えたものです。

以下、本議事録について既に公開されている情報を整理します。調査分析範囲は、2015年1月分以降前回までの25回分のデータに基づいています。

(2-1. 過去情報)

下図に過去の市場予想と発表結果を示します。

前回は発表結果が市場予想を上回り、その結果、直後1分足・直後11分足ともに素直に陽線で反応しています。

今回は市場予想が前回結果同値となっています。

セオリー通り、他の製造業の景気指標を見てみましょう。NY連銀製造業景況指数、Phil連銀製造業景況指数、リッチモンド連銀製造業指数、シカゴ購買部協会景気指数、の全てが2月は前月よりも大幅改善となっています。

今回は市場予想を大きく上回るのではないでしょうか。

(2-2. 過去反応)

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示しておきます。

?U. 分析

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。

直後1分足と直後11分足の方向一致率が74%となっています。そして方向一致時に、後者終値が前者終値を超えて伸びたことが88%となっています。これなら、比較的安心して発表後に反応方向を確認してから追いかけてポジションを取っても良さそうですね。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。

直後11分足の陽線率が72%となっています。

指標一致性分析は、指標の前回結果・市場予想・発表結果の差を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。

直前10-1分足と事後差異の方向一致率が78%となっています。そして、事後差異は直後1分足と方向一致率が70%となっています。つまり、直前10-1分足は指標結果を予測した動きとなっており、指標結果に対し直後1分足は素直に反応しがちです。

【6. シナリオ作成】

以上の調査・分析結果に基づき、以下のシナリオで取引に臨みます。

2017年3月2日00:00発表

以下は2017年3月2日01:00頃に追記しています。

?V. 結果

【7. 発表結果】

(7-1. 指標結果)

本指標発表結果及び反応は次の通りでした。

(7-2. 取引結果)

取引結果は次の通りでした。

【8. 調査分析検証】

事前調査分析内容を、以下に検証します

まず、指標に関しては次のように捉えていました。

- 今回の市場予想は前回結果同値となっています。

セオリー通り、他の製造業の景気指標を見てみると、NY連銀製造業景況指数・Phil連銀製造業景況指数・リッチモンド連銀製造業指数・シカゴ購買部協会景気指数、の全てが2月は前月よりも大幅改善となっています。

今回は市場予想を大きく上回るのではないでしょうか。

結果は上記の通りです。

次に、メインシナリオに関しては次のように捉えていました。

- 反応性分析の結果、直後1分足と直後11分足の方向一致率が74%となっています。そして方向一致時に、後者終値が前者終値を超えて伸びたことが88%となっています。これなら、比較的安心して発表後に反応方向を確認してから追いかけてポジションを取っても良さそうですね。

なお、反応一致分析では直後11分足の陽線率が72%となっています。

直後1分足と直後11分足は陽線側に反応したものの、直後11分足は直後1分足よりも値幅が小さくなりました。

そして、補足シナリオについては次の通りでした。

- 指標一致性分析の結果、直前10-1分足と事後差異の方向一致率が78%となっています。そして、事後差異は直後1分足と方向一致率が70%となっています。つまり、直前10-1分足は指標結果を予測した動きとなっており、指標結果に対し直後1分足は素直に反応しがちです。

直前10-1分足は同値で終わったので、検証の対象外とします。

【9. シナリオ検証】

ポイントは前夜からの強力な上昇トレンドが、本指標(市場予想を上回ると予想されていた)発表後に一旦「材料出尽くし」となって戻りの動きとなるか否かでした。発表結果が分析通り大きく市場予想を上回ったにも関わらず、直前10-1分足や直後11分足の妙な動きは、それで説明できるでしょう。

本指標でのシナリオに従った過去取引結果を下表に集計します。シナリオ外の取引はここに含めず、週次集計表の方で反映しています。

以上

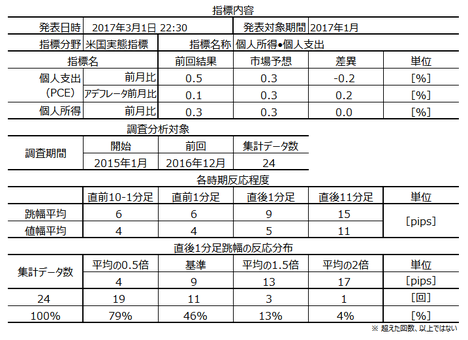

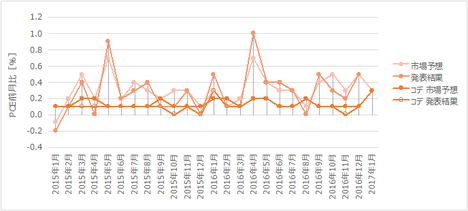

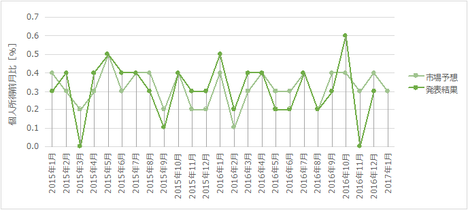

米国実態指標「個人支出(PCE)・個人所得」・物価指標「PCEコアデフレータ」発表前後のUSDJPY反応分析(2017年3月1日発表結果検証済)

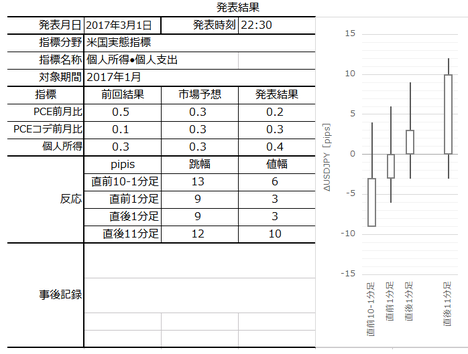

2017年3月1日22:30に米国実態指標「個人支出(PCE)・個人所得」・物価指標「PCEコアデフレータ」が発表されます。今回発表は2017年1月分の集計結果です。

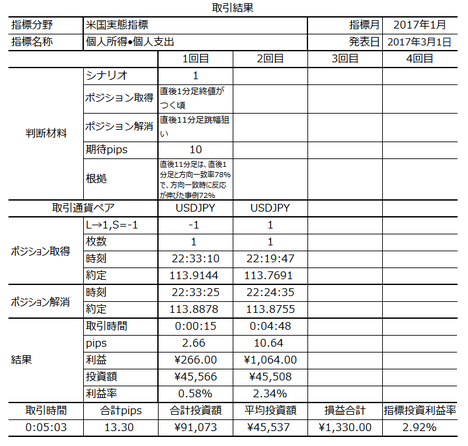

本指標要点は下表に整理しておきました。

注目度・重要度が高い割には反応が小さい指標です。

次に、今回本指標発表前後にポジションを持つときのポイントを整理しておきます。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

以下、「?T.調査」「?U.分析」を事前投稿し、「?V.結果」「?W.検証」を事後投稿しています。事後投稿日時は「?V.結果」のタイトル行付近に記載しています。

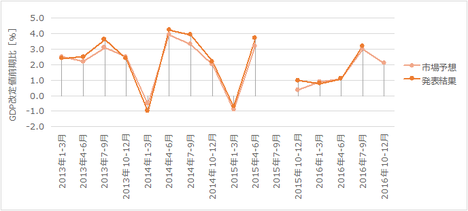

個人消費(PCE)と個人所得は消費者の経済活動を表した実態指標ですが、PCEコアデフレータはエネルギー・食料を除いた個人消費の物価動向を示した物価指標です。

同時発表される個人消費(PCE)・個人所得・PCEコアデフレータにおいて、PCEコアデフレータが重視されています。これは、FRBが重視する物価指標がCPIでなくPCEコアデフレータと言われているためです。その理由は、PCEコアデフレータよりもCPIには上方バイアスが生じるため、という解説があります。何を言っているのかはさておき、PCEデフレータが重要視されることはわかります。

PCEコアデフレータは前月比・前年比が発表されますが、反応に結び付くのは前月比です。

以下、本議事録について既に公開されている情報を整理します。調査分析範囲は、2015年1月分以降前回までの25回分のデータに基づいています。

下図に過去の市場予想と発表結果を示します。

PCEコアデフレータは市場予想とのズレや前回結果からのブレが生じにくい指標です。一方、PCEと個人所得はズレもブレも生じやすい指標と言えるでしょう。

1月の他の指標と比べてみましょう。

物価指標のCPI・コアCPIは、いずれも前回結果・市場予想を上回りました。実態指標の小売売上高はコア(除自動車)が前月比を上回ったものの、全体としては0.2ポイント前月比が低下しました。但し、企業在庫は前月より改善(減少)しています。そして、景気指標はCB消費者信頼感指数が前月比で悪化、景気先行指標総合指数が改善となっていました。

そして、今回の市場予想は、PCEが前月結果より0.2ポイント低下、PCEコアデフレータが前月結果より更に0.2ポイント改善となっています。もっと良い数字になるのではないでしょうか。

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示しておきます。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。

直後1分足と直後11分足の方向一致率は78%となっています。そして方向一致時に、後者終値が前者終値が伸びたことは72%です。この数字なら、発表後に反応方向を確認してから追いかけてポジションを取っても良さそうです。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。

特徴的な偏りは見出せません。

指標一致性分析は、指標の前回結果・市場予想・発表結果の差を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。

特徴的な偏りは見出せません。

以上の調査・分析結果に基づき、以下のシナリオで取引に臨みます。

以下は2017年3月2日00:30頃に追記しています。

本指標発表結果及び反応は次の通りでした。

取引結果は次の通りでした。

事前調査分析内容を、以下に検証します

まず、指標に関しては次のように捉えていました。

結果は、PCEが市場予想を下回り、個人所得は市場予想を上回りました。最も重要なコアPCEは市場予想通りでした。

次に、メインシナリオに関してです。

結果は、直後1分足と直後11分足の方向が一致し、且つ、反応は伸びました。

シナリオは事前分析に基づきます。

PCEと個人所得を比べると、通常はPCEの方が影響が大きいものです。がしかし、今回は陽線で反応しました。これは、非常に強い上昇トレンド中の本指標発表だったため、と思われます。非常に強い上昇トレンド中の発表であったことに加え、次に00:00にはISM製造業景況指数が発表されます。ISMは今回、市場予想を上回ると予想されていました。

このような状況では、本来なら取引を止めても良かったと思います。

本ブログ開始から、本指標での取引結果を下表に示します。

下表は、シナリオを用意していた取引だけについて集計しています。今回は事前にシナリオを用意していなかった取引も行いましたが、それは週次集計には反映するものの指標取引の成績には含めません。

本指標要点は下表に整理しておきました。

注目度・重要度が高い割には反応が小さい指標です。

次に、今回本指標発表前後にポジションを持つときのポイントを整理しておきます。

- 今回の市場予想は、PCEが前月結果より0.2ポイント低下、PCEコアデフレータが前月結果より更に0.2ポイント改善となっています。もっと良い数字になるのではないでしょうか。

そして、本指標発表の90分後にはISM発表が予定されています。こちらも市場予想を上回ると予想されます。(本項追記は当日22:13に行いました)

- 反応性分析の結果、直後1分足と直後11分足の方向一致率が78%となっています。そして、後者終値が前者終値よりも伸びたことが72%となっています。この数字なら、発表後に反応方向を確認してから追いかけてポジションを取っても良さそうです。

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

以下、「?T.調査」「?U.分析」を事前投稿し、「?V.結果」「?W.検証」を事後投稿しています。事後投稿日時は「?V.結果」のタイトル行付近に記載しています。

?T.調査

【1. 指標概要】

個人消費(PCE)と個人所得は消費者の経済活動を表した実態指標ですが、PCEコアデフレータはエネルギー・食料を除いた個人消費の物価動向を示した物価指標です。

同時発表される個人消費(PCE)・個人所得・PCEコアデフレータにおいて、PCEコアデフレータが重視されています。これは、FRBが重視する物価指標がCPIでなくPCEコアデフレータと言われているためです。その理由は、PCEコアデフレータよりもCPIには上方バイアスが生じるため、という解説があります。何を言っているのかはさておき、PCEデフレータが重要視されることはわかります。

PCEコアデフレータは前月比・前年比が発表されますが、反応に結び付くのは前月比です。

以下、本議事録について既に公開されている情報を整理します。調査分析範囲は、2015年1月分以降前回までの25回分のデータに基づいています。

(2-1. 過去情報)

下図に過去の市場予想と発表結果を示します。

PCEコアデフレータは市場予想とのズレや前回結果からのブレが生じにくい指標です。一方、PCEと個人所得はズレもブレも生じやすい指標と言えるでしょう。

1月の他の指標と比べてみましょう。

物価指標のCPI・コアCPIは、いずれも前回結果・市場予想を上回りました。実態指標の小売売上高はコア(除自動車)が前月比を上回ったものの、全体としては0.2ポイント前月比が低下しました。但し、企業在庫は前月より改善(減少)しています。そして、景気指標はCB消費者信頼感指数が前月比で悪化、景気先行指標総合指数が改善となっていました。

そして、今回の市場予想は、PCEが前月結果より0.2ポイント低下、PCEコアデフレータが前月結果より更に0.2ポイント改善となっています。もっと良い数字になるのではないでしょうか。

(2-2. 過去反応)

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示しておきます。

?U. 分析

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。

直後1分足と直後11分足の方向一致率は78%となっています。そして方向一致時に、後者終値が前者終値が伸びたことは72%です。この数字なら、発表後に反応方向を確認してから追いかけてポジションを取っても良さそうです。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。

特徴的な偏りは見出せません。

指標一致性分析は、指標の前回結果・市場予想・発表結果の差を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。

特徴的な偏りは見出せません。

【6. シナリオ作成】

以上の調査・分析結果に基づき、以下のシナリオで取引に臨みます。

2017年3月2日00:00発表

以下は2017年3月2日00:30頃に追記しています。

?V. 結果

【7. 発表結果】

(7-1. 指標結果)

本指標発表結果及び反応は次の通りでした。

(7-2. 取引結果)

取引結果は次の通りでした。

【8. 調査分析検証】

事前調査分析内容を、以下に検証します

まず、指標に関しては次のように捉えていました。

- 今回の市場予想は、PCEが前月結果より0.2ポイント低下、PCEコアデフレータが前月結果より更に0.2ポイント改善となっています。もっと良い数字になるのではないでしょうか。

そして、本指標発表の90分後にはISM発表が予定されています。こちらも市場予想を上回ると予想されます。(本項追記は当日22:13に行いました)

結果は、PCEが市場予想を下回り、個人所得は市場予想を上回りました。最も重要なコアPCEは市場予想通りでした。

次に、メインシナリオに関してです。

- 反応性分析の結果、直後1分足と直後11分足の方向一致率が78%となっています。そして、後者終値が前者終値よりも伸びたことが72%となっています。この数字なら、発表後に反応方向を確認してから追いかけてポジションを取っても良さそうです。

結果は、直後1分足と直後11分足の方向が一致し、且つ、反応は伸びました。

【9. シナリオ検証】

シナリオは事前分析に基づきます。

PCEと個人所得を比べると、通常はPCEの方が影響が大きいものです。がしかし、今回は陽線で反応しました。これは、非常に強い上昇トレンド中の本指標発表だったため、と思われます。非常に強い上昇トレンド中の発表であったことに加え、次に00:00にはISM製造業景況指数が発表されます。ISMは今回、市場予想を上回ると予想されていました。

このような状況では、本来なら取引を止めても良かったと思います。

本ブログ開始から、本指標での取引結果を下表に示します。

下表は、シナリオを用意していた取引だけについて集計しています。今回は事前にシナリオを用意していなかった取引も行いましたが、それは週次集計には反映するものの指標取引の成績には含めません。

以上

2017年02月27日

米国経済指標「四半期GDP改定値」・実態指標「四半期PCE改定値」発表前後のUSDJPY反応分析(2017年2月28日発表結果検証済)

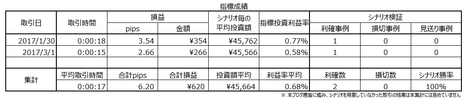

2017年2月28日22:30に米国経済指標「四半期GDP改定値」・実態指標「四半期PCE(個人消費)改定値」が発表されます。今回発表はいずれも2016年10-12月期分の集計結果です。なお、今回発表に対応する速報値は、2017年1月27日に発表されています。

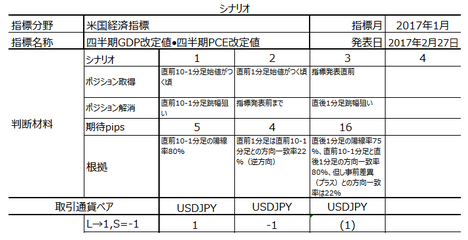

本指標要点は下表に整理しておきました。

上表の指標の「前回結果」は1月27日の速報値発表結果です。

指標発表の影響が最も顕著に現れる直後1分足跳足は、平均16pipsとなっています。過去12回の発表でこの平均値を超えたことが58%となっています。そして、直後1分足跳幅が最大だったときは29pips(2015年4-6月期)です。

つまり、反応が平均未満だったときの回数が少ないということは平均に達しないときの反応が小さく、反応が最大だったときにもあまり大きくありません。

次に、本指標発表前後にポジションを持つときのポイントを整理しておきます。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

以下、「?T.調査」「?U.分析」を事前投稿し、「?V.結果」「?W.検証」を事後投稿しています。事後投稿日時は「?V.結果」のタイトル行付近に記載しています。

GDP自体について説明は要りませんよね。

改定値発表時には前月発表された速報値を基準に検討します。例えばこうです。

先の1月27日に発表された速報値は、前期比年率+1.9%で市場予想+2.2%を下回っていました。内容的には個人消費が+2.5%と好調だったようです。その結果が+1.9%という数字だった訳です。そして、個人消費の12月分データは、前々期7・8月を上回り9月と同値、前月11月より増加しています。つまり、更にプラス側に改定される可能性があります。よって、今回の市場予想は妥当だと思われます。

以下、本議事録について既に公開されている情報を整理します。調査分析範囲は、2013年1-3月期分以降前回までの12回分のデータに基づいています。データ記録の不備により、2013年・2014年・2015年の7-9月期の反応値データはありません。

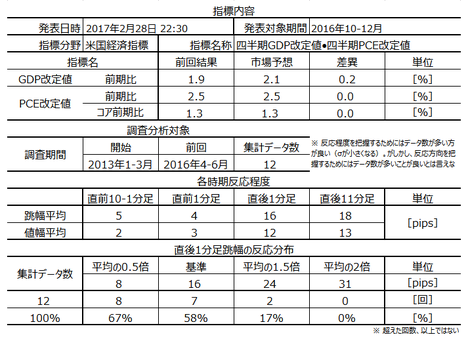

下図に過去の市場予想と発表結果を示します。

上図は、GDP・PCEともに過去の発表結果が過去の改定値となっています。本来ならば、過去データは確定値を用いるべきですが、対応できていなくて申し訳ありません。

また上図は2015年1-3月期からとなっています。更に過去に遡って調べると、第3四半期(10-12月期)の発表では、2013年が市場予想と同値でしたが、2012年以降は市場予想よりも上振れしています。

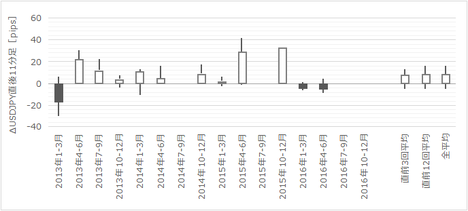

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示しておきます。

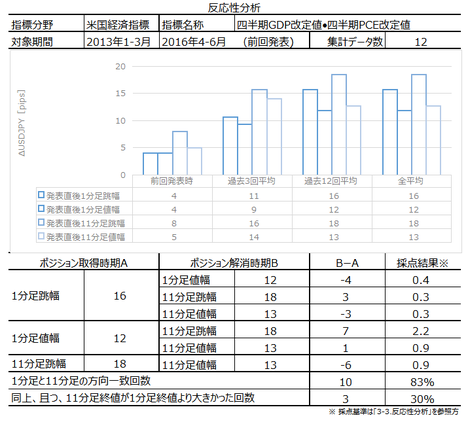

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。

直後1分足と直後11分足の方向一致率が83%となっています。がしかし、そのとき(方向一致したとき)直後11分足終値が直後1分足よりも伸びていたことは30%しかありません。この数字から、本指標は初期反応を見て追いかけてポジションを取るべきではありません。

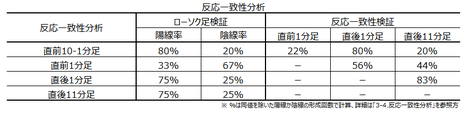

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。

直後10-1分足・直後1分足・直後11分足の陽線率がそれぞれ80%・75%・75%でした。また、直前10-1分足と直後1分足の方向一致率が80%となっています。

反応性分析の結果、直後11分足は直後1分足と同方向でも反応が伸びない率が高いので、陽線と見込んでもpipsが稼げません。関心があるのは、直前10-1分足と直後1分足の陽線率の高さです。

よって、直前10-1分足が陽線ならば直後1分足も陽線と見込んで、指標発表直前に買ポジションを取得してみます。直前10-1分足が陰線ならば、今回の取引は諦めます。

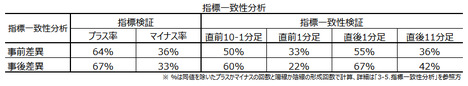

指標一致性分析は、指標の前回結果・市場予想・発表結果の差を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。

事前差異と直前1分足の方向一致率が22%(不一致率が78%)となっています。今回の事前差異はプラスとなっているので、陰線となる公算が高い訳です。

事後差異と直後1分足の方向一致率は73%となっています。がしかし、事後差異が判明するのは発表後で、今回は反応性分析の結果、直後1分足の反応方向が判明しても追いかけてポジションが取れません。

よって、この分析結果は取引に利用できません。

以上の調査・分析結果に基づき、以下のシナリオで取引に臨みます。

以下は2017年2月28日23:30頃に追記しています。

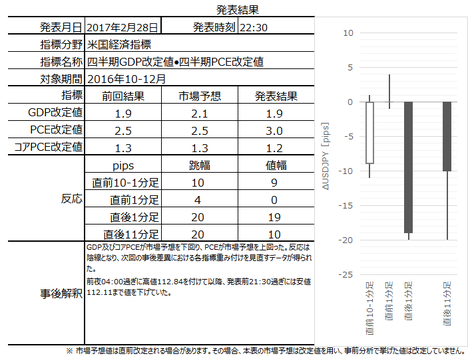

本指標発表結果及び反応は次の通りでした。

取引結果は次の通りでした。

事前調査分析内容を、以下に検証します

まず、指標に関しては次のように捉えていました。

結果は、四半期PCE改定値こそ市場予想を上回りましたが、GDP改定値及びコアPCE改定値が市場予想を下回りました。

事後差異は、PCEの上振れが大きかったためプラスとなるものの、実際の反応はGDP及びコアPCEの下振れで陰線となっています。備忘として、各指標の重み付けを次回から変更します。

次に、メインシナリオに関しては次のように捉えていました。

結果は、直前10-1分足が陽線、直後1分足が陰線となりました。また、当初予定していた発表前の買ポジションは、直前10-1分足が陽線だったにも関わらず、前夜からの下降トレンドを見て諦めました(直前まで悩みました)。もともと、本指標の反応が小さいことと、既に確定していた直前10-1分足の利益を失うことを惜しんだため、です。

ともあれ、メインシナリオである直後1分足での取引ができなかったことは、損益面で幸いだったものの、事前分析としては完全に外してしまいました。申し訳ありません。

そして、補足シナリオについては次の通りでした。

取引は行わなかったものの、直後1分足終値に対し直後11分足終値が伸びずに終わりました。

また、直前1分足は同値となり、分析対象外としてカウントします。

直前10-1分足(陽線)・直前1分足(同値)について問題ありません。

直後1分足(シナリオ3)については、反応一致性分析における直前10-1分足と直後1分足の方向一致率80%を根拠としていました。今回、分析が外れたことで次回は期待的中率が73%に下がります。もう一度、外してしまったら、シナリオから外すことになります。

続きを読む...

本指標要点は下表に整理しておきました。

上表の指標の「前回結果」は1月27日の速報値発表結果です。

指標発表の影響が最も顕著に現れる直後1分足跳足は、平均16pipsとなっています。過去12回の発表でこの平均値を超えたことが58%となっています。そして、直後1分足跳幅が最大だったときは29pips(2015年4-6月期)です。

つまり、反応が平均未満だったときの回数が少ないということは平均に達しないときの反応が小さく、反応が最大だったときにもあまり大きくありません。

次に、本指標発表前後にポジションを持つときのポイントを整理しておきます。

- 先の1月27日に発表された速報値は、前期比年率+1.9%で市場予想+2.2%を下回っていました。内容的には個人消費が+2.5%と好調だったものの、+1.9%に留まりました。そして、速報値発表以降に明らかになった個人消費の12月分データは、更に四半期PCEがプラス側に改定される可能性があります。よって、今回改定値の市場予想は妥当だと思われます。

なお、過去に遡って調べると、第3四半期(10-12月期)の発表では、2013年が市場予想と同値でしたが、2012年以降は市場予想よりも上振れしています。 - 反応性分析の結果、直後1分足と直後11分足の方向一致率が83%となっています。がしかし、そのとき(方向一致したとき)直後11分足終値が直後1分足よりも伸びていたことは30%しかありません。この数字から、本指標は初期反応を見て追いかけてポジションを取るべきではありません。

- 反応一致性分析の結果、直後10-1分足・直後1分足の陽線率がそれぞれ80%・75%となっていました。そして、直前10-1分足と直後1分足の方向一致率が80%となっています。よって、直前10-1分足が陽線ならば直後1分足も陽線と見込んで、指標発表直前に買ポジションを取得してみます。直前10-1分足が陰線ならば今回の取引は諦めます。

- 指標一致性分析の結果、事前差異と直前1分足の方向一致率が22%(不一致率が78%)となっています。今回の事前差異はプラスとなっているので、陰線となる公算が高い訳です。

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

以下、「?T.調査」「?U.分析」を事前投稿し、「?V.結果」「?W.検証」を事後投稿しています。事後投稿日時は「?V.結果」のタイトル行付近に記載しています。

?T.調査

【1. 指標概要】

GDP自体について説明は要りませんよね。

改定値発表時には前月発表された速報値を基準に検討します。例えばこうです。

先の1月27日に発表された速報値は、前期比年率+1.9%で市場予想+2.2%を下回っていました。内容的には個人消費が+2.5%と好調だったようです。その結果が+1.9%という数字だった訳です。そして、個人消費の12月分データは、前々期7・8月を上回り9月と同値、前月11月より増加しています。つまり、更にプラス側に改定される可能性があります。よって、今回の市場予想は妥当だと思われます。

以下、本議事録について既に公開されている情報を整理します。調査分析範囲は、2013年1-3月期分以降前回までの12回分のデータに基づいています。データ記録の不備により、2013年・2014年・2015年の7-9月期の反応値データはありません。

(2-1. 過去情報)

下図に過去の市場予想と発表結果を示します。

上図は、GDP・PCEともに過去の発表結果が過去の改定値となっています。本来ならば、過去データは確定値を用いるべきですが、対応できていなくて申し訳ありません。

また上図は2015年1-3月期からとなっています。更に過去に遡って調べると、第3四半期(10-12月期)の発表では、2013年が市場予想と同値でしたが、2012年以降は市場予想よりも上振れしています。

(2-2. 過去反応)

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示しておきます。

?U. 分析

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。

直後1分足と直後11分足の方向一致率が83%となっています。がしかし、そのとき(方向一致したとき)直後11分足終値が直後1分足よりも伸びていたことは30%しかありません。この数字から、本指標は初期反応を見て追いかけてポジションを取るべきではありません。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。

直後10-1分足・直後1分足・直後11分足の陽線率がそれぞれ80%・75%・75%でした。また、直前10-1分足と直後1分足の方向一致率が80%となっています。

反応性分析の結果、直後11分足は直後1分足と同方向でも反応が伸びない率が高いので、陽線と見込んでもpipsが稼げません。関心があるのは、直前10-1分足と直後1分足の陽線率の高さです。

よって、直前10-1分足が陽線ならば直後1分足も陽線と見込んで、指標発表直前に買ポジションを取得してみます。直前10-1分足が陰線ならば、今回の取引は諦めます。

指標一致性分析は、指標の前回結果・市場予想・発表結果の差を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。

事前差異と直前1分足の方向一致率が22%(不一致率が78%)となっています。今回の事前差異はプラスとなっているので、陰線となる公算が高い訳です。

事後差異と直後1分足の方向一致率は73%となっています。がしかし、事後差異が判明するのは発表後で、今回は反応性分析の結果、直後1分足の反応方向が判明しても追いかけてポジションが取れません。

よって、この分析結果は取引に利用できません。

【6. シナリオ作成】

以上の調査・分析結果に基づき、以下のシナリオで取引に臨みます。

2017年2月28日22:30発表

以下は2017年2月28日23:30頃に追記しています。

?V. 結果

【7. 発表結果】

(7-1. 指標結果)

本指標発表結果及び反応は次の通りでした。

(7-2. 取引結果)

取引結果は次の通りでした。

【8. 調査分析検証】

事前調査分析内容を、以下に検証します

まず、指標に関しては次のように捉えていました。

- 先の1月27日に発表された速報値は、前期比年率+1.9%で市場予想+2.2%を下回っていました。内容的には個人消費が+2.5%と好調だったものの、+1.9%に留まりました。そして、速報値発表以降に明らかになった個人消費の12月分データは、更に四半期PCEがプラス側に改定される可能性があります。よって、今回改定値の市場予想は妥当だと思われます。

なお、過去に遡って調べると、第3四半期(10-12月期)の発表では、2013年が市場予想と同値でしたが、2012年以降は市場予想よりも上振れしています。

結果は、四半期PCE改定値こそ市場予想を上回りましたが、GDP改定値及びコアPCE改定値が市場予想を下回りました。

事後差異は、PCEの上振れが大きかったためプラスとなるものの、実際の反応はGDP及びコアPCEの下振れで陰線となっています。備忘として、各指標の重み付けを次回から変更します。

次に、メインシナリオに関しては次のように捉えていました。

- 反応一致性分析の結果、直後10-1分足・直後1分足の陽線率がそれぞれ80%・75%となっていました。そして、直前10-1分足と直後1分足の方向一致率が80%となっています。よって、直前10-1分足が陽線ならば直後1分足も陽線と見込んで、指標発表直前に買ポジションを取得してみます。直前10-1分足が陰線ならば今回の取引は諦めます。

結果は、直前10-1分足が陽線、直後1分足が陰線となりました。また、当初予定していた発表前の買ポジションは、直前10-1分足が陽線だったにも関わらず、前夜からの下降トレンドを見て諦めました(直前まで悩みました)。もともと、本指標の反応が小さいことと、既に確定していた直前10-1分足の利益を失うことを惜しんだため、です。

ともあれ、メインシナリオである直後1分足での取引ができなかったことは、損益面で幸いだったものの、事前分析としては完全に外してしまいました。申し訳ありません。

そして、補足シナリオについては次の通りでした。

- 反応性分析の結果、直後1分足と直後11分足の方向一致率が83%となっています。がしかし、そのとき(方向一致したとき)直後11分足終値が直後1分足よりも伸びていたことは30%しかありません。この数字から、本指標は初期反応を見て追いかけてポジションを取るべきではありません。

- 指標一致性分析の結果、事前差異と直前1分足の方向一致率が22%(不一致率が78%)となっています。今回の事前差異はプラスとなっているので、陰線となる公算が高い訳です。

取引は行わなかったものの、直後1分足終値に対し直後11分足終値が伸びずに終わりました。

また、直前1分足は同値となり、分析対象外としてカウントします。

【9. シナリオ検証】

直前10-1分足(陽線)・直前1分足(同値)について問題ありません。

直後1分足(シナリオ3)については、反応一致性分析における直前10-1分足と直後1分足の方向一致率80%を根拠としていました。今回、分析が外れたことで次回は期待的中率が73%に下がります。もう一度、外してしまったら、シナリオから外すことになります。

以上

続きを読む...

米国実態指標「耐久財受注」発表前後のUSDJPY反応分析(2017年2月27日発表結果検証済)

2017年2月27日22:30に米国実態指標「耐久財受注」が発表されます。今回発表は2017年1月分の集計結果です。

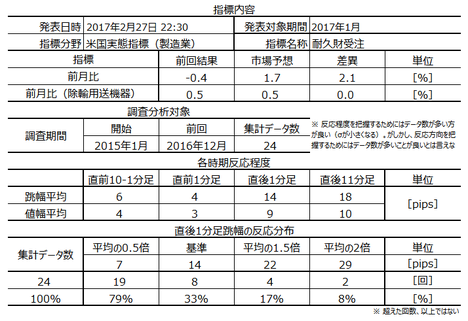

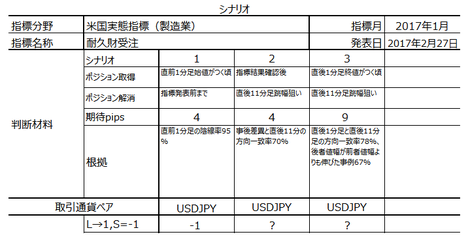

本指標要点は下表に整理しておきました。

次に、本指標発表前後にポジションを持つときのポイントを整理しておきます。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

以下、「?T.調査」「?U.分析」を事前投稿し、「?V.結果」「?W.検証」を事後投稿しています。事後投稿日時は「?V.結果」のタイトル行付近に記載しています。

本指標は、製造業の耐久財受注状況を表しています。指標名は「受注」となっているものの、発表内容は「出荷」「在庫」「新規受注」「受注残高」となっています。

ちなみに、耐久財とは3年以上の使用に耐える消費財を指し、代表例として自動車・航空機・家電・家具等があります。

この指標とは別に「製造業新規受注」が発表されており、それが翌々月月初発表に対し「耐久財受注」は毎月下旬に前月分速報値が発表されます。そのため、本指標は設備投資分野における先行指標として注目されています。

以下、本議事録について既に公開されている情報を整理します。調査分析範囲は、2015年1月分以降前回までの24回分のデータに基づいています。

下図に、過去の市場予想と発表結果の推移と、今回の市場予想を示します。

今回の市場予想は前月比よりも2.1ポイント増となっており、輸送用機器を除いた前月比は前月結果が前回同値となっています。

裏付けとしては、ISM製造業が昨年8月を底として先月1月まで5か月連続で改善されています。そして、耐久財受注が3か月連続で前月比マイナスだったことは、調査期間中にありません。今回の予想が前月比改善となっていることは妥当と思われます。

次に、市場予想が前回結果よりも改善としている程度が2.1ポイントとなっていること、について考えてみます。

この2.1ポイントは、前月比だと2%以下になってしまいます。ところが、調査期間中に前月比がプラスとなったことは11回(母数24回)あります。そして11回のうち2%を超えなかったことは3回しかありません。ブレが大きな本指標前月比が前月比2%以下に収まる可能性は低いのではないでしょうか。

そして、郵送用機器を除くと、2016年9月からプラスが続いています。前月12月は11月と横這い(プラス0.5%)だったので、もしISM製造業をアテにするなら、今回1月は横這いでなくそろそろ増えても良さそうです。

なお、輸送用機器を除いた耐久財受注は、少なくとも2013年以降1月が前月より増えなかったことがありません。

よって、今回は市場予想を上回ると予想します。

但し、先週末現在、米ダウは11日連続で終値を史上最高値更新を続けています。当日、ダウ先物が売られ始めてしまうと、本指標のように反応が小さな指標が良かろうが何だろうが、指標への反応は一瞬で終わってしまいます。

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示しておきます。

直前1分足で明らかに陰線が多いように見受けられます。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。

過去平均を見る限りでは、反応の大きさは普通かやや小さい指標と言って良いでしょう。但し、前回は直後に大きく反応してから反転したようです。

直後1分足と直後11分足の方向一致率は78%となっています。そして、同じ方向で終値が伸びたことも67%となっています。いつもならば直後1分足で反応方向を見極めてから追いかけてポジションを持っても良い数字です。がしかし、今回は直後1分足が陰線なら追いかけるにせよ、陽線の場合にはポジション取得を止めようと考えています。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。

直前1分足が陰線率95%とかなり高くなっています。

指標一致性分析は、指標の前回結果・市場予想・発表結果の差を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。

事後差異と直後11分足の方向一致率が70%となっています。

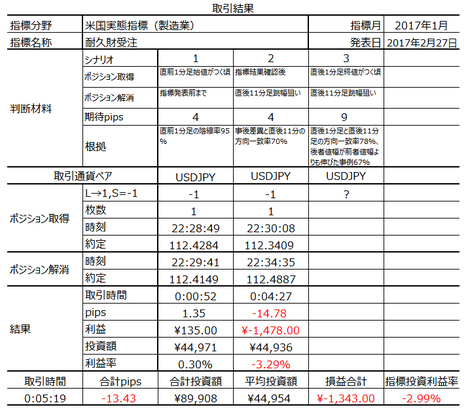

以上の調査・分析結果に基づき、以下のシナリオで取引に臨みます。

いずれにせよ、今回の取引では、陰線側にポジションを取るなら実施、陽線側にポジションを取るなら傍観のつもりです。

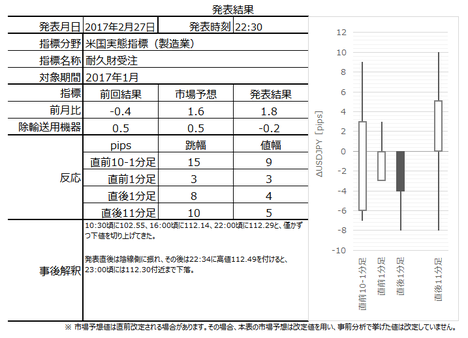

以下は2017年2月27日23:30頃に追記しています。

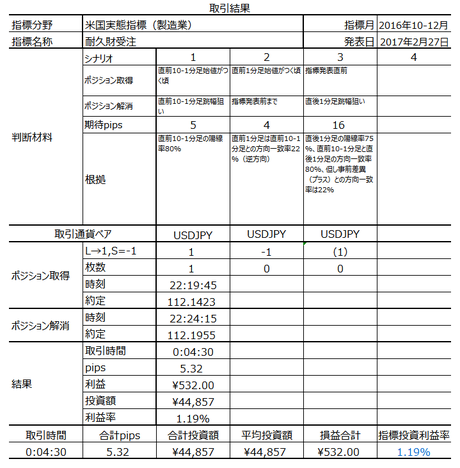

本指標発表結果及び反応は次の通りでした。

指標結果は、前回結果・市場予想に対し、前月比が改善・前年比が悪化となりました。反応は、まず陰線側に振れてから、次に陽線側に振れ、そして上図4本足チャートを過ぎてからまた陰線側に振れました。

取引結果は次の通りでした。

シナリオ2の実行で指標発表直後に売ポジションを取りました。シナリオ3では直後1分足終値がつく頃に追いかけてポジションを持つ予定でしたが、その頃はシナリオ2で取得したポジションとほぼ同じレートでした。そのため、シナリオ3の実行は中止しました。

事前調査分析内容を、以下に検証します

まず、指標については次のように捉えていました。すなわち、

まず、前月比は分析通りに前回結果・市場予想を上回りました。

そして、直後反応は陽線というのが素直な反応です。がしかし、実際には陰線で反応しました。「イベント終了後の材料出尽くし」というには、もともと反応が小さな指標です。この反応はわかりません。

そろそろダウ連騰を警戒してというなら、発表後1分を過ぎてから3分が経過するまで、今度は陽線に伸びたことが説明できません。更に、発表から4分経過後には、再び陰線側に振れました。このことも、こじつければ説明できるにせよ、一般化できる説明がつきません。

メインシナリオに関しては次のように捉えていました。

結果は、直後1分足と直後11分足が逆方向に反応しました。分析は外れました。

次に、補足シナリオについては次の通りでした。

直前1分足は陰線で反応しました。

もともと、今回の指標では買ポジションを持つことを断念し、陰線側に伸びるときのみポジションを持つ予定でした。がしかし、そのことを抜きにしても、直後1分足は陰線のため、追いかけてポジションを取っても、損切となっていたでしょう。

次に、今回の指標結果と反応方向について考えてみましょう。ダウ連騰への警戒や翌日の米大統領の議会演説への不安は、この際無視することにします。

こじつけるなら、直後1分足の陰線側への反応は、前月比改善に反応したと言えるでしょう。そして、輸送用機器を除いた結果が悪化したことへの反応が遅れて、陽線側に反応したということになります。

そんなアホな。

やはり、現状の複雑な市場環境と交錯した指標結果によって、今回はばたばたしたという方がしっくりきますね。

続きを読む...

本指標要点は下表に整理しておきました。

次に、本指標発表前後にポジションを持つときのポイントを整理しておきます。

- 輸送用機器を除いた耐久財受注は、少なくとも2013年以降で1月分データが前月分データより増えなかったことがありません。よって、今回は市場予想を上回ると予想しています。

がしかし、先週末現在、米ダウは11日連続で終値が史上最高値更新を続けています。当日、ダウ先物が売られ始めたり、証券会社への予約売が多いという情報(真偽は関係なし)が出てくると、本指標のように反応が小さな指標が良かろうが何だろうが、指標への反応は一瞬で終わってしまいます。その点には十分気をつけておきましょう。 - 反応性分析の結果、直後1分足と直後11分足の方向一致率は78%となっています。そして、同じ方向で終値が伸びたことも67%となっています。いつもならば直後1分足で反応方向を見極めてから追いかけてポジションを持っても良い数字です。

がしかし、今回は直後1分足が陰線なら追いかけるにせよ、陽線の場合にはポジション取得を止めようと考えています。 - 反応一致性分析の結果、直前1分足の陰線率が95%と、極めて高いようです。また、指標一致性分析の結果、事後差異と直後11分足の方向一致率が70%となっています。

いずれにせよ、今回の取引では、陰線側にポジションを取るなら実施、陽線側にポジションを取るなら傍観のつもりです。

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

以下、「?T.調査」「?U.分析」を事前投稿し、「?V.結果」「?W.検証」を事後投稿しています。事後投稿日時は「?V.結果」のタイトル行付近に記載しています。

?T.調査

【1. 指標概要】

本指標は、製造業の耐久財受注状況を表しています。指標名は「受注」となっているものの、発表内容は「出荷」「在庫」「新規受注」「受注残高」となっています。

ちなみに、耐久財とは3年以上の使用に耐える消費財を指し、代表例として自動車・航空機・家電・家具等があります。

この指標とは別に「製造業新規受注」が発表されており、それが翌々月月初発表に対し「耐久財受注」は毎月下旬に前月分速報値が発表されます。そのため、本指標は設備投資分野における先行指標として注目されています。

以下、本議事録について既に公開されている情報を整理します。調査分析範囲は、2015年1月分以降前回までの24回分のデータに基づいています。

(2-1. 過去情報)

下図に、過去の市場予想と発表結果の推移と、今回の市場予想を示します。

今回の市場予想は前月比よりも2.1ポイント増となっており、輸送用機器を除いた前月比は前月結果が前回同値となっています。

裏付けとしては、ISM製造業が昨年8月を底として先月1月まで5か月連続で改善されています。そして、耐久財受注が3か月連続で前月比マイナスだったことは、調査期間中にありません。今回の予想が前月比改善となっていることは妥当と思われます。

次に、市場予想が前回結果よりも改善としている程度が2.1ポイントとなっていること、について考えてみます。

この2.1ポイントは、前月比だと2%以下になってしまいます。ところが、調査期間中に前月比がプラスとなったことは11回(母数24回)あります。そして11回のうち2%を超えなかったことは3回しかありません。ブレが大きな本指標前月比が前月比2%以下に収まる可能性は低いのではないでしょうか。

そして、郵送用機器を除くと、2016年9月からプラスが続いています。前月12月は11月と横這い(プラス0.5%)だったので、もしISM製造業をアテにするなら、今回1月は横這いでなくそろそろ増えても良さそうです。

なお、輸送用機器を除いた耐久財受注は、少なくとも2013年以降1月が前月より増えなかったことがありません。

よって、今回は市場予想を上回ると予想します。

但し、先週末現在、米ダウは11日連続で終値を史上最高値更新を続けています。当日、ダウ先物が売られ始めてしまうと、本指標のように反応が小さな指標が良かろうが何だろうが、指標への反応は一瞬で終わってしまいます。

(2-2. 過去反応)

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示しておきます。

直前1分足で明らかに陰線が多いように見受けられます。

?U. 分析

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。

過去平均を見る限りでは、反応の大きさは普通かやや小さい指標と言って良いでしょう。但し、前回は直後に大きく反応してから反転したようです。

直後1分足と直後11分足の方向一致率は78%となっています。そして、同じ方向で終値が伸びたことも67%となっています。いつもならば直後1分足で反応方向を見極めてから追いかけてポジションを持っても良い数字です。がしかし、今回は直後1分足が陰線なら追いかけるにせよ、陽線の場合にはポジション取得を止めようと考えています。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。

直前1分足が陰線率95%とかなり高くなっています。

指標一致性分析は、指標の前回結果・市場予想・発表結果の差を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。

事後差異と直後11分足の方向一致率が70%となっています。

【6. シナリオ作成】

以上の調査・分析結果に基づき、以下のシナリオで取引に臨みます。

いずれにせよ、今回の取引では、陰線側にポジションを取るなら実施、陽線側にポジションを取るなら傍観のつもりです。

2017.2/27.22:30発表

以下は2017年2月27日23:30頃に追記しています。

?V. 結果

【7. 発表結果】

(7-1. 指標結果)

本指標発表結果及び反応は次の通りでした。

指標結果は、前回結果・市場予想に対し、前月比が改善・前年比が悪化となりました。反応は、まず陰線側に振れてから、次に陽線側に振れ、そして上図4本足チャートを過ぎてからまた陰線側に振れました。

(7-2. 取引結果)

取引結果は次の通りでした。

シナリオ2の実行で指標発表直後に売ポジションを取りました。シナリオ3では直後1分足終値がつく頃に追いかけてポジションを持つ予定でしたが、その頃はシナリオ2で取得したポジションとほぼ同じレートでした。そのため、シナリオ3の実行は中止しました。

【8. 調査分析検証】

事前調査分析内容を、以下に検証します

まず、指標については次のように捉えていました。すなわち、

- 輸送用機器を除いた耐久財受注は、少なくとも2013年以降で1月分データが前月分データより増えなかったことがありません。よって、今回は市場予想を上回ると予想しています。

がしかし、先週末現在、米ダウは11日連続で終値が史上最高値更新を続けています。当日、ダウ先物が売られ始めたり、証券会社への予約売が多いという情報(真偽は関係なし)が出てくると、本指標のように反応が小さな指標が良かろうが何だろうが、指標への反応は一瞬で終わってしまいます。その点には十分気をつけておきましょう。

まず、前月比は分析通りに前回結果・市場予想を上回りました。

そして、直後反応は陽線というのが素直な反応です。がしかし、実際には陰線で反応しました。「イベント終了後の材料出尽くし」というには、もともと反応が小さな指標です。この反応はわかりません。

そろそろダウ連騰を警戒してというなら、発表後1分を過ぎてから3分が経過するまで、今度は陽線に伸びたことが説明できません。更に、発表から4分経過後には、再び陰線側に振れました。このことも、こじつければ説明できるにせよ、一般化できる説明がつきません。

メインシナリオに関しては次のように捉えていました。

- 反応性分析の結果、直後1分足と直後11分足の方向一致率は78%となっています。そして、同じ方向で終値が伸びたことも67%となっています。いつもならば直後1分足で反応方向を見極めてから追いかけてポジションを持っても良い数字です。

がしかし、今回は直後1分足が陰線なら追いかけるにせよ、陽線の場合にはポジション取得を止めようと考えています。

結果は、直後1分足と直後11分足が逆方向に反応しました。分析は外れました。

次に、補足シナリオについては次の通りでした。

- 反応一致性分析の結果、直前1分足の陰線率が95%と、極めて高いようです。また、指標一致性分析の結果、事後差異と直後11分足の方向一致率が70%となっています。

いずれにせよ、今回の取引では、陰線側にポジションを取るなら実施、陽線側にポジションを取るなら傍観のつもりです。

直前1分足は陰線で反応しました。

【9. シナリオ検証】

もともと、今回の指標では買ポジションを持つことを断念し、陰線側に伸びるときのみポジションを持つ予定でした。がしかし、そのことを抜きにしても、直後1分足は陰線のため、追いかけてポジションを取っても、損切となっていたでしょう。

次に、今回の指標結果と反応方向について考えてみましょう。ダウ連騰への警戒や翌日の米大統領の議会演説への不安は、この際無視することにします。

こじつけるなら、直後1分足の陰線側への反応は、前月比改善に反応したと言えるでしょう。そして、輸送用機器を除いた結果が悪化したことへの反応が遅れて、陽線側に反応したということになります。

そんなアホな。

やはり、現状の複雑な市場環境と交錯した指標結果によって、今回はばたばたしたという方がしっくりきますね。

以上

続きを読む...

2017年02月24日

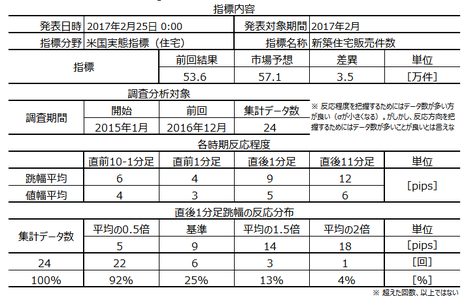

米国実態指標「新築住宅販売件数」発表前後のUSDJPY反応分析(2017年2月25日00:00発表結果検証済)

2017年2月25日00:00に米国実態指標「新築住宅販売件数」が発表されます。今回発表は2017年1月分の集計結果です。

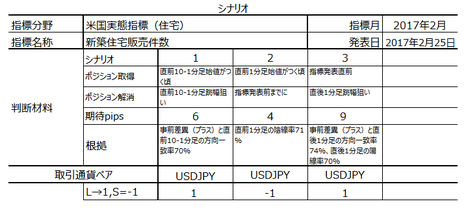

本指標要点は下表に整理しておきました。

次に、本指標発表前後にポジションを持つときのポイントを整理しておきます。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

以下、「?T.調査」「?U.分析」を事前投稿し、「?V.結果」「?W.検証」を事後投稿しています。事後投稿日時は「?V.結果」のタイトル行付近に記載しています。

米国の住宅販売件数という指標には、以前から不思議な点あります。

まず、米国住宅市場には、新築住宅よりも中古住宅の流通量が大きい、という特徴があります。それにも関わらず、多くのFX会社HPでは、中古住宅販売件数よりも本指標の方が注目度や重要度が高い、としているところが多いようです。

また、住宅販売件数への注目度・重要度が高い理由は、消費やリフォームなどの関連需要にも繋がるため波及効果も大きい上、消費者個人の収入・金利の見通しが反映されるため、という説明が一般的です。がしかし、それなら自動車販売台数でも良い訳です。

両者の反応の大きさを比べてみてもほぼ10pipsしかなく、なぜ注目度や重要度が高いのかが不思議です。景気の先行指標としてわかりやすいから、かも知れません。

本指標の集計は、一戸建に加えて、コンドミニアムと共同住宅を含めた数字も発表されます。但し、この件数には土地付きの新築住宅販売が対象で、既に保有する土地へ住宅を新築したものは含まれません。その理由はわかりません。

注意すべき点は、中古住宅販売件数は所有権移転完了ベースであるのに対して、新築住宅販売件数が契約書署名ベースで集計されています。従って、本指標は中古住宅販売件数に対し1〜2か月先行します。発表日の関係から、その逆と誤解している向きもあるのでご注意を。

また、以前の発表数値が大きく修正されることがある点も注意が必要です。

以下、本議事録について既に公開されている情報を整理します。調査分析範囲は、2015年1月分以降前回までの24回分のデータに基づいています。

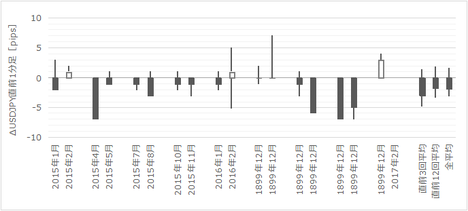

下図に過去の市場予想と発表結果を示します。

全体としては、2016年7月をピークにやや件数が減ってきています。

直近の中古住宅販売件数は、本指標に対して遅行性があるため、これを参考にはできません。また、建設許可件数も、本指標が契約書署名数をカウントするものなので、その後に建設申請が行われるものと考えると、参考にはなりません。

最も参考になるのはMBA住宅ローン申請かも知れません。MBA住宅ローン申請は前週分が発表されています。そこでは、12月各週が前週比で△0.7%→△4.0%→+2.5%→△12.1%と推移したのに対し、1月各週は+5.8%→+0.8%→+4.0%→△3.2%と推移していました。月初を1とすると、12月が0.86、1月が1.07となります。

今回の市場予想は、前回(12月)結果よりも微増となっています。がしかし、ローン申請件数を見ると、今回は市場予想を上回るのではないでしょうか。

※ MBA住宅ローン申請件数には、中古住宅へのローン申請件数も含まれます。また、1軒のローンに複数の申請が行われることもあるようです。ただ、ローン開始件数ではなく、ローン(審査)申請件数がカウントされていることがポイントです。注意点として、時間的なズレについては未検証であり、またそれを検証した参考文献も見当たりません。ついては、今後着目して精度を高めていくために、ここに載せて注視継続していくこととします。

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示しておきます。

過去平均の反応を見る限りでは、あまり動かない指標です。

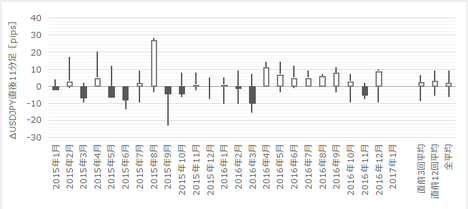

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。

直後1分足終値と直後11分足終値の方向一致率は57%です。そして、そのうちで直後11分足終値が直後1分足終値を超えて伸びたことは46%となっています。これでは危なくて反応方向を見てから追いかけてポジションを持つ訳にもいきません。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。

直前1分足の陰線率が71%、直後1分足の陽線率が70%となっています。

指標一致性分析は、指標の前回結果・市場予想・発表結果の差を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。

事前差異に対し、直前10-1分足・直後1分足の方向一致率がそれぞれ70%・74%となっています。なお、今回の事前差異はプラスとなっています。

また、事後差異と直後1分足の方向一致率が83%となっており、少なくとも発表直後は素直な反応をする指標であることがわかります。

以上の調査・分析結果に基づき、以下のシナリオで取引に臨みます。

以下は2017年2月25日に追記しています。

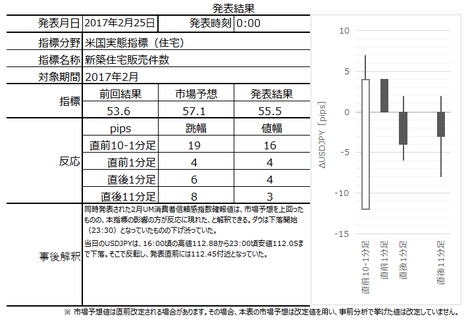

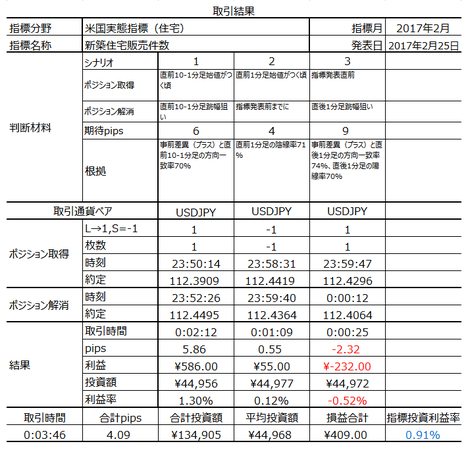

本指標発表結果及び反応は次の通りでした。

取引結果は次の通りでした。

事前調査分析内容を、以下に検証します

まず、指標に関しては次のように捉えていました。すなわち、

「今回の市場予想は、前回(12月)結果よりも微増となっています。市場予想を上回るのではないでしょうか。論拠には、1月のMBA前週比住宅ローン申請件数が12月よりも1月が大幅に増えているから、という点を挙げます。」

という事前見解です。

結果は市場予想を下回り、反応は陰線となりました。

根拠に挙げていたMBA住宅ローン件数による予想は、1月の新築住宅販売件数(契約時点)と時間差があっても不思議ではありません。次回は1週間ほど前と後にずらして検証してみることにしましょう。

また、注目すべき点は、市場予想が前回結果よりも改善となっていたためか、本指標発表前からそれまでのトレンドと逆方向に動いています(市場予想を上回るという動き)。そして、発表結果が予想を下回ると、また逆方向へと動いています(発表結果に対して素直な反応方向)。つまり、少なくとも大勢は本発表結果を事前に予測できていない。

反応pipsこそ小さいものの、これは我々アマチュアにとってフェアで良い指標です。俄然、次回の分析には力が入ります。

なお、備忘として、今回はUM消費者信頼感指数確報値も同時発表となっていました。こちらは市場予想よりも発表結果が改善でした。

つまり、新築住宅販売件数は反応pipsこそ小さいものの、UM消費者信頼感指数確報値よりも影響力が大きい、ということがわかりました。

次に、メインシナリオに関しては次のように捉えていました。すなわち、

「反応性分析の結果、直後1分足終値と直後11分足終値の方向一致率は57%です。そして、そのうちで直後11分足終値が直後1分足終値を超えて伸びたことは46%となっています。これでは危なくて反応方向を見てから追いかけてポジションを持つ訳にもいきません。」

という話です。

結果は、直後1分足と直後11分足の方向が一致し、後者値幅は前者値幅よりも小さくなりました。

この点は正しく予想できていた、と言えます。初期反応を見てから追いかけてポジションを持たなかったことは正解です。

そして、補足シナリオについては次の通りでした。すなわち、

「反応一致性分析の結果、直前1分足の陰線率が71%、直後1分足の陽線率が70%となっています。」

「指標一致性分析の結果、事前差異に対し、直前10-1分足・直後1分足の方向一致率がそれぞれ70%・74%となっています。なお、今回の事前差異はプラスとなっています。

また、事後差異と直後1分足の方向一致率が83%となっており、少なくとも発表直後は素直な反応をする指標であることがわかります。」

というものです。

まず、直前1分足・直後1分足ともに陰線で反応しました。直後1分足は過去に陽線率が高かったものの、発表結果に応じて陰線となったことは仕方ありません。

次に、事前差異プラスに対し、直前10-1分足は陽線、直後1分足は陰線で反応しました。直後1分足は事前分析とは異なる結果となりました。

そして、事後差違マイナスに対し直後1分足は陰線で反応しています。分析通りです。

全般的には、指標結果に対し素直な反応をしており、分析を次回改める必要はありません。

メインシナリオについて、直後の反応方向に遅れて追いかけない、という点は分析通りだったにせよ、大事な反応方向を外してしまいました。

反応方向が外れたことを把握次第、ポジション解消をしたことは、もう少し待ってからの方が結果的に良かったのでしょう。がしかし、結果は事後にしかわからないことなので、シナリオとその実行には問題ありません。

今回は、直前10-1分足の反応が大きくて助かりました。

直前10-1分足でのポジション解消は、結果的に早過ぎたようです。がしかし、直前のチャートの動きが陽線側に吊り上げる勢いが、当日の動きとしては強過ぎました。いつ誰かが再び陰線側に戻そうとするのか、その不安の方が強かった訳です。本指標は反応が小さく、当日夕方からは強い下降トレンド中で発表時刻を迎えつつあったので。

合格点には達しているにせよ、読み違えで満点ではない、といったところでしょうか。

さて、つまるところ、分析の正否は取引結果に反映されたものだけが信頼できます。指標自体の反応が小さいので、損益が小さいことは仕方がありません。これから、もう少し成績を上げていきましょう。

本指標要点は下表に整理しておきました。

次に、本指標発表前後にポジションを持つときのポイントを整理しておきます。

- 今回の市場予想は、前回(12月)結果よりも微増となっています。市場予想を上回るのではないでしょうか。論拠には、1月のMBA前週比住宅ローン申請件数が12月よりも1月が大幅に増えているから、という点を挙げます。

- 反応性分析の結果、直後1分足終値と直後11分足終値の方向一致率は57%です。そして、そのうちで直後11分足終値が直後1分足終値を超えて伸びたことは46%となっています。これでは危なくて反応方向を見てから追いかけてポジションを持つ訳にもいきません。

- 反応一致性分析の結果、直前1分足の陰線率が71%、直後1分足の陽線率が70%となっています。

- 指標一致性分析の結果、事前差異に対し、直前10-1分足・直後1分足の方向一致率がそれぞれ70%・74%となっています。なお、今回の事前差異はプラスとなっています。

また、事後差異と直後1分足の方向一致率が83%となっており、少なくとも発表直後は素直な反応をする指標であることがわかります。

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

以下、「?T.調査」「?U.分析」を事前投稿し、「?V.結果」「?W.検証」を事後投稿しています。事後投稿日時は「?V.結果」のタイトル行付近に記載しています。

?T.調査

【1. 指標概要】

米国の住宅販売件数という指標には、以前から不思議な点あります。

まず、米国住宅市場には、新築住宅よりも中古住宅の流通量が大きい、という特徴があります。それにも関わらず、多くのFX会社HPでは、中古住宅販売件数よりも本指標の方が注目度や重要度が高い、としているところが多いようです。

また、住宅販売件数への注目度・重要度が高い理由は、消費やリフォームなどの関連需要にも繋がるため波及効果も大きい上、消費者個人の収入・金利の見通しが反映されるため、という説明が一般的です。がしかし、それなら自動車販売台数でも良い訳です。

両者の反応の大きさを比べてみてもほぼ10pipsしかなく、なぜ注目度や重要度が高いのかが不思議です。景気の先行指標としてわかりやすいから、かも知れません。

本指標の集計は、一戸建に加えて、コンドミニアムと共同住宅を含めた数字も発表されます。但し、この件数には土地付きの新築住宅販売が対象で、既に保有する土地へ住宅を新築したものは含まれません。その理由はわかりません。

注意すべき点は、中古住宅販売件数は所有権移転完了ベースであるのに対して、新築住宅販売件数が契約書署名ベースで集計されています。従って、本指標は中古住宅販売件数に対し1〜2か月先行します。発表日の関係から、その逆と誤解している向きもあるのでご注意を。

また、以前の発表数値が大きく修正されることがある点も注意が必要です。

以下、本議事録について既に公開されている情報を整理します。調査分析範囲は、2015年1月分以降前回までの24回分のデータに基づいています。

(2-1. 過去情報)

下図に過去の市場予想と発表結果を示します。

全体としては、2016年7月をピークにやや件数が減ってきています。

直近の中古住宅販売件数は、本指標に対して遅行性があるため、これを参考にはできません。また、建設許可件数も、本指標が契約書署名数をカウントするものなので、その後に建設申請が行われるものと考えると、参考にはなりません。

最も参考になるのはMBA住宅ローン申請かも知れません。MBA住宅ローン申請は前週分が発表されています。そこでは、12月各週が前週比で△0.7%→△4.0%→+2.5%→△12.1%と推移したのに対し、1月各週は+5.8%→+0.8%→+4.0%→△3.2%と推移していました。月初を1とすると、12月が0.86、1月が1.07となります。

今回の市場予想は、前回(12月)結果よりも微増となっています。がしかし、ローン申請件数を見ると、今回は市場予想を上回るのではないでしょうか。

※ MBA住宅ローン申請件数には、中古住宅へのローン申請件数も含まれます。また、1軒のローンに複数の申請が行われることもあるようです。ただ、ローン開始件数ではなく、ローン(審査)申請件数がカウントされていることがポイントです。注意点として、時間的なズレについては未検証であり、またそれを検証した参考文献も見当たりません。ついては、今後着目して精度を高めていくために、ここに載せて注視継続していくこととします。

(2-2. 過去反応)

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示しておきます。

過去平均の反応を見る限りでは、あまり動かない指標です。

?U. 分析

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。

直後1分足終値と直後11分足終値の方向一致率は57%です。そして、そのうちで直後11分足終値が直後1分足終値を超えて伸びたことは46%となっています。これでは危なくて反応方向を見てから追いかけてポジションを持つ訳にもいきません。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。

直前1分足の陰線率が71%、直後1分足の陽線率が70%となっています。

指標一致性分析は、指標の前回結果・市場予想・発表結果の差を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。

事前差異に対し、直前10-1分足・直後1分足の方向一致率がそれぞれ70%・74%となっています。なお、今回の事前差異はプラスとなっています。

また、事後差異と直後1分足の方向一致率が83%となっており、少なくとも発表直後は素直な反応をする指標であることがわかります。

【6. シナリオ作成】

以上の調査・分析結果に基づき、以下のシナリオで取引に臨みます。

2017.2/25.00:00発表

以下は2017年2月25日に追記しています。

?V. 結果

【7. 発表結果】

(7-1. 指標結果)

本指標発表結果及び反応は次の通りでした。

(7-2. 取引結果)

取引結果は次の通りでした。

【8. 調査分析検証】

事前調査分析内容を、以下に検証します

まず、指標に関しては次のように捉えていました。すなわち、

「今回の市場予想は、前回(12月)結果よりも微増となっています。市場予想を上回るのではないでしょうか。論拠には、1月のMBA前週比住宅ローン申請件数が12月よりも1月が大幅に増えているから、という点を挙げます。」

という事前見解です。

結果は市場予想を下回り、反応は陰線となりました。

根拠に挙げていたMBA住宅ローン件数による予想は、1月の新築住宅販売件数(契約時点)と時間差があっても不思議ではありません。次回は1週間ほど前と後にずらして検証してみることにしましょう。

また、注目すべき点は、市場予想が前回結果よりも改善となっていたためか、本指標発表前からそれまでのトレンドと逆方向に動いています(市場予想を上回るという動き)。そして、発表結果が予想を下回ると、また逆方向へと動いています(発表結果に対して素直な反応方向)。つまり、少なくとも大勢は本発表結果を事前に予測できていない。

反応pipsこそ小さいものの、これは我々アマチュアにとってフェアで良い指標です。俄然、次回の分析には力が入ります。

なお、備忘として、今回はUM消費者信頼感指数確報値も同時発表となっていました。こちらは市場予想よりも発表結果が改善でした。

つまり、新築住宅販売件数は反応pipsこそ小さいものの、UM消費者信頼感指数確報値よりも影響力が大きい、ということがわかりました。

次に、メインシナリオに関しては次のように捉えていました。すなわち、

「反応性分析の結果、直後1分足終値と直後11分足終値の方向一致率は57%です。そして、そのうちで直後11分足終値が直後1分足終値を超えて伸びたことは46%となっています。これでは危なくて反応方向を見てから追いかけてポジションを持つ訳にもいきません。」

という話です。

結果は、直後1分足と直後11分足の方向が一致し、後者値幅は前者値幅よりも小さくなりました。

この点は正しく予想できていた、と言えます。初期反応を見てから追いかけてポジションを持たなかったことは正解です。

そして、補足シナリオについては次の通りでした。すなわち、

「反応一致性分析の結果、直前1分足の陰線率が71%、直後1分足の陽線率が70%となっています。」

「指標一致性分析の結果、事前差異に対し、直前10-1分足・直後1分足の方向一致率がそれぞれ70%・74%となっています。なお、今回の事前差異はプラスとなっています。

また、事後差異と直後1分足の方向一致率が83%となっており、少なくとも発表直後は素直な反応をする指標であることがわかります。」

というものです。

まず、直前1分足・直後1分足ともに陰線で反応しました。直後1分足は過去に陽線率が高かったものの、発表結果に応じて陰線となったことは仕方ありません。

次に、事前差異プラスに対し、直前10-1分足は陽線、直後1分足は陰線で反応しました。直後1分足は事前分析とは異なる結果となりました。

そして、事後差違マイナスに対し直後1分足は陰線で反応しています。分析通りです。

全般的には、指標結果に対し素直な反応をしており、分析を次回改める必要はありません。

【9. シナリオ検証】

メインシナリオについて、直後の反応方向に遅れて追いかけない、という点は分析通りだったにせよ、大事な反応方向を外してしまいました。

反応方向が外れたことを把握次第、ポジション解消をしたことは、もう少し待ってからの方が結果的に良かったのでしょう。がしかし、結果は事後にしかわからないことなので、シナリオとその実行には問題ありません。

今回は、直前10-1分足の反応が大きくて助かりました。

直前10-1分足でのポジション解消は、結果的に早過ぎたようです。がしかし、直前のチャートの動きが陽線側に吊り上げる勢いが、当日の動きとしては強過ぎました。いつ誰かが再び陰線側に戻そうとするのか、その不安の方が強かった訳です。本指標は反応が小さく、当日夕方からは強い下降トレンド中で発表時刻を迎えつつあったので。

合格点には達しているにせよ、読み違えで満点ではない、といったところでしょうか。

さて、つまるところ、分析の正否は取引結果に反映されたものだけが信頼できます。指標自体の反応が小さいので、損益が小さいことは仕方がありません。これから、もう少し成績を上げていきましょう。

以上

2017年02月22日

米国金融政策「FOMC議事録」公表前後のUSDJPY反応分析(2017年2月23日発表結果検証済)

2017年2月23日04:00に米国金融政策「FOMC議事録」が公表されます。今回公表されるのは2017年2月2日のFOMC議事録です。

本指標要点は下表に整理しておきました。

次に、本指標発表前後にポジションを持つときのポイントを整理しておきます。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。詳細は 「1. FXは上達するのか」 をご参照ください。

がしかし、それでも的中率は75%程度に留まり、100%ではありません。よって、残念ながらポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がご参考となれば幸いです。

以下、「?T.調査」「?U.分析」を事前投稿し、「?V.結果」「?W.検証」を事後投稿しています。事後投稿日時は「?V.結果」のタイトル行付近に記載しています。

FOMCについての説明は省略します。

市場予想の多くは、3月FOMCで追加利上げを見送って次回FOMCで利上げを示唆する、と予想されています。この状況で3月FOMCでの利上げが強調されると、陽線側に大きく跳ねることになります。がしかし、過去の実績から言えば、FRBは不意打ちで利上げをしない中銀です。

現在、市場予想の中心は6月利上げとなっています。5月への前倒しが示唆されても示唆されなくても、影響は限定的となるのではないでしょうか。3月への前倒しが示唆された場合は別です。

むしろ、今回公表される議事録には利上げ前倒しへのサポートが不足すると予想されることから、ひとまず陰線側に反応する、と予想されます。その後、米新政権が緩和的政策を推し進めることを見越して、陽線に転じると考えられます。トレンドが転換する時期はわかりません。議事録公表前に十分にドルが大きく売られていた場合、意外に早く転換するかも知れません。

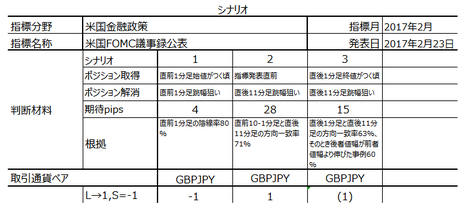

以下、本議事録について既に公開されている情報を整理します。調査分析範囲は、2015年1月分以降前回までの17回分のデータに基づいています。

省略します。

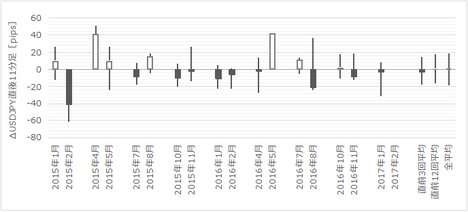

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示しておきます。

直前10-1分足の始値基準ローソク足は下図の通りです。過去平均は跳幅7pips・値幅5pipsです。

直前1分足の始値基準ローソク足は下図の通りです。過去平均は跳幅4pips・値幅2pipsです。

直後1分足の始値基準ローソク足は下図の通りです。過去平均は跳幅19pips・値幅12pipsです。

直後11分足の始値基準ローソク足は下図の通りです。過去平均は跳幅28pips・値幅14pipsです。

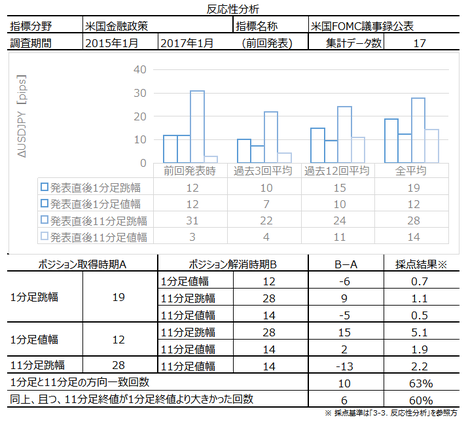

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。

直後1分足と直後11分足の方向一致率が63%となっています。そして方向一致したとき、直後11分足値幅が直後1分足値幅を超えて伸びたことは60%となっています。

反応方向を確認してから追いかけて良い数字かどうかは微妙です。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。

直前1分足の陰線率が80%、直後11分足の方向が直前10-1分足と同じ確率が71%となっています。

指標一致性分析は、指標の前回結果・市場予想・発表結果の差を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。

調査期間中における金利改定実績が少ないため、本分析は割愛します。

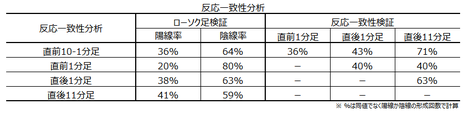

以上の調査・分析結果に基づき、以下のシナリオで取引に臨みます。

以下は2017年2月23日8時頃に追記いたしました。

本指標発表結果及び反応は次の通りでした。

ロイター から、FOMC議事要旨が予想ほどタカ派的な内容ではなかったことと、仏大統領選で極右政党が勝利する可能性が低下したこと、でUSDが売られたとの報道がありました。

寝てました。

事前調査分析内容を以下に検証します。

まず、今回の議事録公表内容に関しては次のように捉えていました。

FRB資産縮小に関する記述が中心で、3月利上げを示唆する内容ではなかったようです。

次に、メインシナリオについて、です。

結果は、方向一致の上、反応が伸びました。

直後1分足は、陽線側・陰線側双方に長いヒゲを残しています。実際のこの間の動きを見ていませんが、市場が議事録のどこで反応方向に躊躇したのかは、信用のおける報道機関の解説記事を待ちたいと思います。

そして、補足シナリオについて、です。

直前1分足は同値、直前10-1分足と直後11分足の方向は一致しました。

割愛します。

続きを読む...

本指標要点は下表に整理しておきました。

次に、本指標発表前後にポジションを持つときのポイントを整理しておきます。

- 利上げを目指すが、従来以上の強く3月利上げをサポートする表現は含まれない、と予想しています。

- 直後1分足と直後11分足の方向一致率が63%となっています。そして方向一致したとき、直後11分足値幅が直後1分足値幅を超えて伸びたことは60%となっています。

反応方向を確認してから追いかけて良い数字かどうかは微妙です。 - 直前1分足の陰線率が80%、直後11分足の方向が直前10-1分足と同じ確率が71%となっています。

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。詳細は 「1. FXは上達するのか」 をご参照ください。

がしかし、それでも的中率は75%程度に留まり、100%ではありません。よって、残念ながらポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がご参考となれば幸いです。

以下、「?T.調査」「?U.分析」を事前投稿し、「?V.結果」「?W.検証」を事後投稿しています。事後投稿日時は「?V.結果」のタイトル行付近に記載しています。

?T.調査

【1. 指標概要】

FOMCについての説明は省略します。

市場予想の多くは、3月FOMCで追加利上げを見送って次回FOMCで利上げを示唆する、と予想されています。この状況で3月FOMCでの利上げが強調されると、陽線側に大きく跳ねることになります。がしかし、過去の実績から言えば、FRBは不意打ちで利上げをしない中銀です。

現在、市場予想の中心は6月利上げとなっています。5月への前倒しが示唆されても示唆されなくても、影響は限定的となるのではないでしょうか。3月への前倒しが示唆された場合は別です。

むしろ、今回公表される議事録には利上げ前倒しへのサポートが不足すると予想されることから、ひとまず陰線側に反応する、と予想されます。その後、米新政権が緩和的政策を推し進めることを見越して、陽線に転じると考えられます。トレンドが転換する時期はわかりません。議事録公表前に十分にドルが大きく売られていた場合、意外に早く転換するかも知れません。

以下、本議事録について既に公開されている情報を整理します。調査分析範囲は、2015年1月分以降前回までの17回分のデータに基づいています。

(2-1. 過去情報)

省略します。

(2-2. 過去反応)

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示しておきます。

直前10-1分足の始値基準ローソク足は下図の通りです。過去平均は跳幅7pips・値幅5pipsです。

直前1分足の始値基準ローソク足は下図の通りです。過去平均は跳幅4pips・値幅2pipsです。

直後1分足の始値基準ローソク足は下図の通りです。過去平均は跳幅19pips・値幅12pipsです。

直後11分足の始値基準ローソク足は下図の通りです。過去平均は跳幅28pips・値幅14pipsです。

?U. 分析

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。

直後1分足と直後11分足の方向一致率が63%となっています。そして方向一致したとき、直後11分足値幅が直後1分足値幅を超えて伸びたことは60%となっています。

反応方向を確認してから追いかけて良い数字かどうかは微妙です。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。

直前1分足の陰線率が80%、直後11分足の方向が直前10-1分足と同じ確率が71%となっています。

指標一致性分析は、指標の前回結果・市場予想・発表結果の差を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。

調査期間中における金利改定実績が少ないため、本分析は割愛します。

【6. シナリオ作成】

以上の調査・分析結果に基づき、以下のシナリオで取引に臨みます。

2017.2/23.04:00発表

以下は2017年2月23日8時頃に追記いたしました。

?V. 結果

【7. 発表結果】

(7-1. 指標結果)

本指標発表結果及び反応は次の通りでした。

ロイター から、FOMC議事要旨が予想ほどタカ派的な内容ではなかったことと、仏大統領選で極右政党が勝利する可能性が低下したこと、でUSDが売られたとの報道がありました。

(7-2. 取引結果)

寝てました。

【8. 調査分析検証】

事前調査分析内容を以下に検証します。

まず、今回の議事録公表内容に関しては次のように捉えていました。

- 利上げを目指すが、従来以上の強く3月利上げをサポートする表現は含まれない、と予想しています。

FRB資産縮小に関する記述が中心で、3月利上げを示唆する内容ではなかったようです。

次に、メインシナリオについて、です。

- 直後1分足と直後11分足の方向一致率が63%となっています。そして方向一致したとき、直後11分足値幅が直後1分足値幅を超えて伸びたことは60%となっています。

反応方向を確認してから追いかけて良い数字かどうかは微妙です。

結果は、方向一致の上、反応が伸びました。

直後1分足は、陽線側・陰線側双方に長いヒゲを残しています。実際のこの間の動きを見ていませんが、市場が議事録のどこで反応方向に躊躇したのかは、信用のおける報道機関の解説記事を待ちたいと思います。

そして、補足シナリオについて、です。

- 直前1分足の陰線率が80%、直後11分足の方向が直前10-1分足と同じ確率が71%となっています。

直前1分足は同値、直前10-1分足と直後11分足の方向は一致しました。

【9. シナリオ検証】

割愛します。

以上

続きを読む...

米国実態指標「中古住宅販売件数」発表前後のUSDJPY反応分析(2017年2月23日00:00発表結果検証済)

2017年2月23日00:00に米国実態指標「中古住宅販売件数」が発表されます。今回発表は2017年1月分の集計結果です。

本指標要点を整理しておきます。

次に、本指標発表前後にポジションを持つときのポイントを整理しておきます。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。詳細は 「1. FXは上達するのか」 をご参照ください。

がしかし、それでも的中率は75%程度に留まり、100%ではありません。よって、残念ながらポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がご参考となれば幸いです。

以下、「?T.調査」「?U.分析」を事前投稿し、「?V.結果」「?W.検証」を事後投稿しています。事後投稿日時は「?V.結果」のタイトル行付近に記載しています。

米国では新築住宅よりも中古住宅の流通量が大きく、そのため住宅関連指標では本指標が注目されます。また、住宅販売件数は消費やリフォームなどの関連需要にも繋がるため波及効果も大きい上、消費者個人の収入・金利の見通しが反映されています。

注意すべき点は、新築住宅販売件数が契約書署名ベースであるのに対して、中古住宅販売件数は所有権移転完了ベースで集計されています。従って、本指標は新築住宅販売件数に対し1〜2か月遅行します。発表日の関係から、その逆と誤解している向きもあるのでご注意を。

本指標は全米不動産業者協会(NAR)が翌月25日頃に発表します。

数値は季節調整済・年率換算されています。

以下、本議事録について既に公開されている情報を整理します。調査分析範囲は、2015年1月分以降前回までの24回分のデータに基づいています。

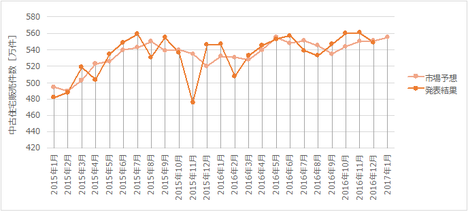

下図に過去の市場予想と発表結果を示します。

本指標は、新築住宅販売件数に対し1〜2か月遅行すると言われています。がしかし、今回この言い伝えは、新築住宅販売が11月(10月より)改善、12月(11月より)悪化となっており、残念ながら参考になりません。

むしろ、中古住宅販売保留件数を参考とすべきですが、資料準備ができていません。今回は、過去の反応だけを参考にポジションを決めたいと思います。

まぁ、そういうときにこそ頼りにする分析手法なのですが。

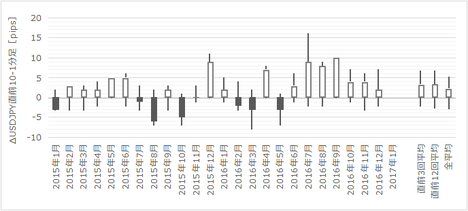

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示しておきます。

明らかに直前10-1分足は陽線が多く見受けられます。

明らかに直前1分足には陰線が多く見受けられます。

直前10-1分足と直前1分足のこうした傾向は、米経済が現在は好調なため、納得がいく動きと言えるでしょう。

直後1分足と直後11分足にもまた、陽線が目立ちます。

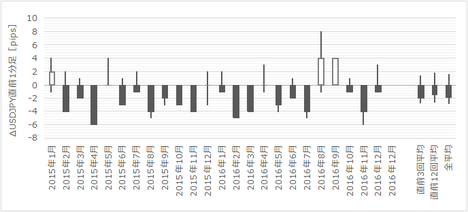

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。

直後1分足と直後11分足の方向一致率は73%となっています。方向一致時に直後11分足終値が直後1分足終値よりも伸びていたことは81%です。この数字なら発表後に反応方向を確認してからポジションを取っても良さそうです。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。

先の過去ローソク足検証の結果は数字でも確認できます。

直前10-1分足の陽線率は70%、直前1分足の陰線率は86%、直後1分足の陽線率は79%となっています。がしかし、直後11分足の反応方向についてはあまり偏りがありません。

指標一致性分析は、指標の前回結果・市場予想・発表結果の差を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。

直前10-1分足と事後差異の方向一致率が70%あります。発表前10-1分の値動きが発表結果を示唆している場合が多いようです。

以上の調査・分析結果に基づき、以下のシナリオで取引に臨みます。

以下は2017年2月23日12時頃に追記いたしました。

本指標発表結果及び反応は次の通りでした。

寝てました。

以下に事前調査分析内容について検証します。

まず、メインシナリオについて、です。

直後1分足と直後11分足の方向は一致し、反応は伸びました。

次に、補足シナリオについて、です。

直前10-1分足・直前1分足ともに陰線となりました。直後1分足は陽線となり、3つに2つが当たりです。

この結果によって、次回は直前10-1分足の期待的中率は70%を切ることになり、次回からのシナリオからは外れることになります。

また、直前10-1分足は陰線、事後差異はプラス、でした。よって、直前10-1分足と事後差異の方向一致率70%から、発表前10-1分の値動きが発表結果を示唆している場合が多い、との分析・シナリオも次回は70%を切り、次回からは外すことになりました。

今回は、メインシナリオも含めて3勝2敗といったところです。ちょっと良くありません。

寝ていたので、上記事前分析で代替します。

続きを読む...

本指標要点を整理しておきます。

次に、本指標発表前後にポジションを持つときのポイントを整理しておきます。

- 直後1分足と直後11分足の方向一致率は73%となっています。方向一致時に直後11分足終値が直後1分足終値よりも伸びていたことは81%です。この数字なら発表後に反応方向を確認してからポジションを取っても良さそうです。

- 直前10-1分足の陽線率は70%、直前1分足の陰線率は86%、直後1分足の陽線率は79%となっています。がしかし、直後11分足の反応方向についてはあまり偏りがありません。

- 直前10-1分足と事後差異の方向一致率が70%あります。発表前10-1分の値動きが発表結果を示唆している場合が多いようです。

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。詳細は 「1. FXは上達するのか」 をご参照ください。

がしかし、それでも的中率は75%程度に留まり、100%ではありません。よって、残念ながらポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がご参考となれば幸いです。

以下、「?T.調査」「?U.分析」を事前投稿し、「?V.結果」「?W.検証」を事後投稿しています。事後投稿日時は「?V.結果」のタイトル行付近に記載しています。

?T.調査

【1. 指標概要】

米国では新築住宅よりも中古住宅の流通量が大きく、そのため住宅関連指標では本指標が注目されます。また、住宅販売件数は消費やリフォームなどの関連需要にも繋がるため波及効果も大きい上、消費者個人の収入・金利の見通しが反映されています。

注意すべき点は、新築住宅販売件数が契約書署名ベースであるのに対して、中古住宅販売件数は所有権移転完了ベースで集計されています。従って、本指標は新築住宅販売件数に対し1〜2か月遅行します。発表日の関係から、その逆と誤解している向きもあるのでご注意を。

本指標は全米不動産業者協会(NAR)が翌月25日頃に発表します。

数値は季節調整済・年率換算されています。

以下、本議事録について既に公開されている情報を整理します。調査分析範囲は、2015年1月分以降前回までの24回分のデータに基づいています。

(2-1. 過去情報)

下図に過去の市場予想と発表結果を示します。

本指標は、新築住宅販売件数に対し1〜2か月遅行すると言われています。がしかし、今回この言い伝えは、新築住宅販売が11月(10月より)改善、12月(11月より)悪化となっており、残念ながら参考になりません。

むしろ、中古住宅販売保留件数を参考とすべきですが、資料準備ができていません。今回は、過去の反応だけを参考にポジションを決めたいと思います。

まぁ、そういうときにこそ頼りにする分析手法なのですが。

(2-2. 過去反応)

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示しておきます。

明らかに直前10-1分足は陽線が多く見受けられます。

明らかに直前1分足には陰線が多く見受けられます。

直前10-1分足と直前1分足のこうした傾向は、米経済が現在は好調なため、納得がいく動きと言えるでしょう。

直後1分足と直後11分足にもまた、陽線が目立ちます。

?U. 分析

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。

直後1分足と直後11分足の方向一致率は73%となっています。方向一致時に直後11分足終値が直後1分足終値よりも伸びていたことは81%です。この数字なら発表後に反応方向を確認してからポジションを取っても良さそうです。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。

先の過去ローソク足検証の結果は数字でも確認できます。

直前10-1分足の陽線率は70%、直前1分足の陰線率は86%、直後1分足の陽線率は79%となっています。がしかし、直後11分足の反応方向についてはあまり偏りがありません。

指標一致性分析は、指標の前回結果・市場予想・発表結果の差を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。

直前10-1分足と事後差異の方向一致率が70%あります。発表前10-1分の値動きが発表結果を示唆している場合が多いようです。

【6. シナリオ作成】

以上の調査・分析結果に基づき、以下のシナリオで取引に臨みます。

2017.2/23.00:00発表

以下は2017年2月23日12時頃に追記いたしました。

?V. 結果

【7. 発表結果】

(7-1. 指標結果)

本指標発表結果及び反応は次の通りでした。

(7-2. 取引結果)

寝てました。

【8. 調査分析検証】

以下に事前調査分析内容について検証します。

まず、メインシナリオについて、です。

- 直後1分足と直後11分足の方向一致率は73%となっています。方向一致時に直後11分足終値が直後1分足終値よりも伸びていたことは81%です。この数字なら発表後に反応方向を確認してからポジションを取っても良さそうです。

直後1分足と直後11分足の方向は一致し、反応は伸びました。

次に、補足シナリオについて、です。

- 直前10-1分足の陽線率は70%、直前1分足の陰線率は86%、直後1分足の陽線率は79%となっています。がしかし、直後11分足の反応方向についてはあまり偏りがありません。

- 直前10-1分足と事後差異の方向一致率が70%あります。発表前10-1分の値動きが発表結果を示唆している場合が多いようです。

直前10-1分足・直前1分足ともに陰線となりました。直後1分足は陽線となり、3つに2つが当たりです。

この結果によって、次回は直前10-1分足の期待的中率は70%を切ることになり、次回からのシナリオからは外れることになります。

また、直前10-1分足は陰線、事後差異はプラス、でした。よって、直前10-1分足と事後差異の方向一致率70%から、発表前10-1分の値動きが発表結果を示唆している場合が多い、との分析・シナリオも次回は70%を切り、次回からは外すことになりました。

今回は、メインシナリオも含めて3勝2敗といったところです。ちょっと良くありません。

【9. シナリオ検証】

寝ていたので、上記事前分析で代替します。

以上

続きを読む...

2017年02月16日

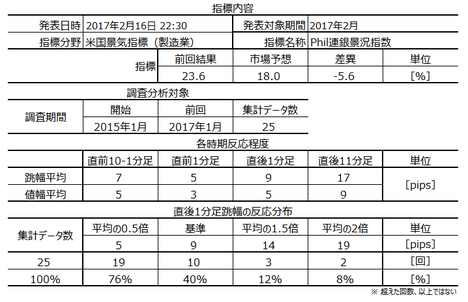

2017年2月16日22:30発表ー米国景気指標「Phil連銀景況指数」発表前後のUSDJPY反応分析(結果検証済)

2017年2月16日22:30に米国景気指標「Phil連銀景況指数」の発表が行われます。今回の発表は、2017年2月分のデータが公表されます。

今回も同時に住宅着工件数・建設許可件数・新規失業保険申請件数が発表されます。それらの結果次第で本指標結果の影響が見られなくなる可能性があるので、無理にポジションを持つ意味がありません。

以下に本指標の過去傾向に基づくポイントを整理しておきます。

上記結論に至る詳細は、続けて以下に示します。以下は「?T.調査」「?U.分析」を事前投稿し、「?V.結果」「?W.検証」は事後投稿しています。事後の投稿日時は「?V.結果」のタイトル行付近に記載しています。

事前投稿した分析は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。それでも的中率は75%程度で、100%ではありません。

残念ながら、ポジションを持つ最終的なご判断は読者ご自身の責任となり、本ブログ情報に基づいた取引で生じたいかなる損害についても、当会は責任を負いかねます。その点を予めご了承の上、ポジションを持つ上でご参考になれば幸いです。

本指標は、フィラデルフィア連銀管轄のペンシルバニア州・ニュージャージー州・デラウエア州の製造業の景況感と現状を指数化したものです。

具体的内容は、仕入価格・販売価格・新規受注・出荷・入荷遅延・在庫水準・受注残・雇用者数・週平均就業時間などの11項目を、1ヶ月前と比較した現状と6ヶ月後の期待を、「良い」「同じ」「悪い」から選択して指数化したものです。

数値は0を分岐点に景気改善(+)・悪化(−)と読みます。

製造業景気指数は、ニューヨーク連銀製造業景気指数→フィラデルフィア連銀製造業景気指数→リッチモンド連銀製造業景気指数→シカゴ購買部協会景気指数→ISM製造業景気指数があります。ISM製造業景気指数の先行指標がフィラデルフィア連銀製造業景気指数で、フィラデルフィア連銀製造業景気指数の先行指標がニューヨーク連銀製造業景気指数、という見方があります。

本指標について既に公開されている情報を整理します。

以下の調査・分析は2015年1月分以降前回発表までの25回分のデータに基づいています。

指標発表結果に対し最も素直に反応する直後1分足跳幅の過去平均値は9pipsとなっています。そして、その平均値を超えたことは40%です。初期反応で利確する場合には、平均値よりもやや小さめのpipsで行った方が良いかも知れません。

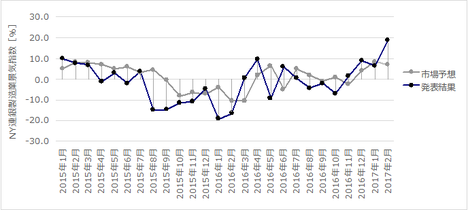

本指標の過去の動きを下図に示します。

市場予想では、前回・前々回結果よりも悪化となっています。がしかし、どうでしょう。

直近の米国指標は全般に良い結果が続いており、また、先のNY連銀製造業景況指数も市場予想に反して大きく改善となっていました。

今回は市場予想よりも上振れする可能性が高い、と考えています。がしかし、ここで注意が必要な点が、今回は住宅関連指標と新規失業保険申請件数(前週分)が同時発表されます。住宅関連指標はやや上向きと予想されますが、新規失業保険申請件数は前週発表よりも増える(USDJPYにとっては下向き圧力となる)、と予想されています。

よって、反応方向については予想がつきません。

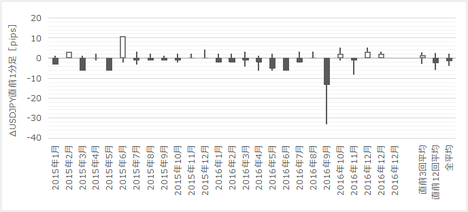

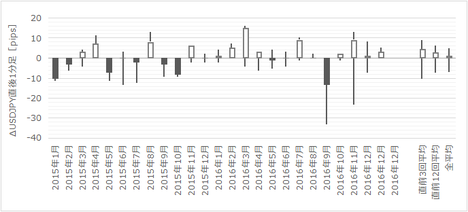

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を以下に示します。

直前1分足で陰線が目立つ他には、目立った特徴が見受けられません、よって、特に説明は致しません。

先に発表されたNY連銀製造業景況指数は次の通りでした。

このとき、反応は直後1分足値幅36pips・直後11分足値幅44pipsと大きく陽線側に反応しました。

また、前回の本指標発表時にも住宅関連指標と新規失業保険申請件数とが同時発表でした。そして、本指標の市場予想は前回より悪化で、発表結果は前回結果・市場予想よりも改善されていました。このときの反応も30pips程度の陽線で反応しています。

今回本指標での市場予想がかなり悪いので、大きく下振れする可能性は低く、大きく上振れする可能性があります。

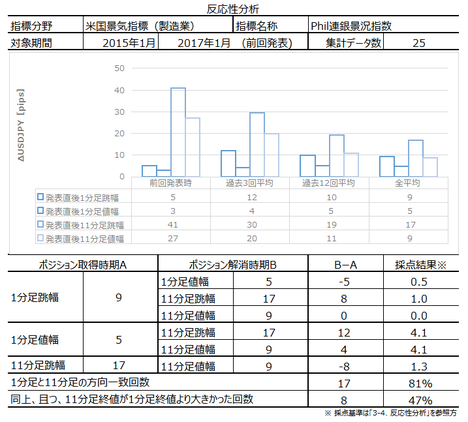

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。

直後1分足と直後11分足の方向一致率は81%と高いものの、両者方向が一致したときに値幅が伸びたことは47%しかありません。

過去平均値では直後1分足終値がつく頃にポジションを取得し、直後11分足跳幅との差12pipsを狙えます。がしかし、一致率はさておき伸び率が低いため、もし追いかけてポジションを持つのなら早めに取得し、さっさと利確した方が良さそうです。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。

見るべき点は、直前1分足の陰線率が71%ある点です。

指標一致性分析は、指標の前回結果・市場予想・発表結果の差を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。

見るべき点は、事後差異と直後1分足の方向一致率が76%ある点です。がしかし、直後11分足になると方向一致率が67%に下がってしまいます。更には先述の反応性分析では、直後1分足と直後11分足の方向が一致しても2回に1回しか反応が伸びない、ということでした。

偏りは見出せましたが、この結果は危なくて取引に使えませんね。

以上の調査・分析結果に基づき、以下のシナリオで取引に臨みます。

本指標発表結果及び反応は次の通りでした。

取引結果は次の通りでした。

今回の事前分析と結果を纏めると、指標結果についてはほぼ分析通りになったものの、反応は複雑な動きをしており、部分的に予想が正しかったとしても、シナリオ通りに取引が出来る動きではなかった、と思います。

事前分析では、現在の市場環境と、今回同時発表の新規失業保険申請件数の予想を踏まえると、雇用の数字が市場予想よりも大きく改善すれば、大きく動く可能性がある、と考えていました。その一方、直近のNY連銀景況指数は改善で陽線、前回の本指標発表時は今回と同じ指標の同時発表で、指標発表結果は改善で陽線でした。無理をする必要はないにせよ、今回は陽線側に少し大きめの反応をするかも知れない、と考えていました。

結果は、同時発表の雇用数値・住宅関連指標・本指標ともに市場予想よりも改善、となりました。特に、本指標についてはかなりの大幅改善です。ここまでは分析通りです。

がしかし、これほどの大幅改善だったにも関わらず、反応は直後1分足跳幅が9pipsと、過去平均値と同じに留まりました。この結果は、利上げ絡みの市場空気を読み誤っていたのだと思います。

事前の反応性分析の結果は、直後1分足と直後11分足の方向一致率は81%と高いものの、両者方向が一致したときに値幅が伸びたことは47%しかない、というものでした。

結果は、分析結果に反して両者の方向が逆となりました。

また、過去平均値では直後1分足終値がつく頃にポジションを取得し、直後11分足跳幅との差12pipsを狙えるように見えるものの、両者の一致率はさておき伸び率が低いため、もし追いかけてポジションを持つのなら早めに取得し、さっさと利確した方が良さそうだ、と記しました。

この点は、4本足チャートから直後1分足形成過程が読み取れないと思います。直後1分足の陽線側のヒゲの長さを見ればわかるように、指標発表初期の反応が陽線側で、それを陰線側に強引に引き戻そうとしているように見受けられました。そして、各指標数値の速報が流れると、同時発表全ての数字が改善側なことから再び陽線側に戻ろうとする圧力が強まっていました。

事前に挙げたシナリオでは、このような細かな動きを想定できていません。結果的には、直後1分足終値がつく頃に買ポジションをとって、直後11分足跳幅を狙うべきでした。が、こうした動きがあるときに、普通、そんなことは出来ません。

ポジション保有時間を短くすべき動きだったように見受けられます。

事前の反応一致性分析の結果、直前1分足の陰線率が71%ありました。

結果は陰線となりました。

事前の指標一致性分析の結果、事後差異と直後1分足の方向一致率が76%ありました。

結果は分析に反し、両者方向は逆となりました。

指標の上振れは予想できたので、早め早めにポジションが取れました。がしかし、反応が小さい割に動きが激しかったため、もっと利益が伸ばせるところを失いました。

最終的には、分析及びシナリオの妥当性を検証するには、結果を見るしかありません。

本ブログを始めて、本指標で事前に分析結果を示しての取引は2回目でした。大した利益ではありませんが、まぁそんなことは半分どうでも良いのです。シナリオ毎の勝率が75%あるか否かが大事で、75%を下回るようになれば、何か分析方法を見直さないといけません。

幸いにも、本指標発表前に用意したシナリオが外れたことはありません。

なお、下表注記に記したように、本ブログ趣旨に基づき予めシナリオを用意していなかった取引は、ここではカウントしていません(週次・月次の全体集計では、それもカウントします)。あくまで、指標毎の集計は、シナリオが当たった否かに着目しています。

続きを読む...

今回も同時に住宅着工件数・建設許可件数・新規失業保険申請件数が発表されます。それらの結果次第で本指標結果の影響が見られなくなる可能性があるので、無理にポジションを持つ意味がありません。

以下に本指標の過去傾向に基づくポイントを整理しておきます。

- 現在はFRBの利上げ動向に注目が集まっています。そして、今回同時発表の新規失業保険申請件数がかなり増える(悪化)と予想されています。そのため、雇用の数字が市場予想よりも大きく改善すれば、大きく動く可能性があります。

直近のNY連銀景況指数は改善で陽線、前回の本指標発表時は今回と同じ指標の同時発表で、指標発表結果は改善で陽線でした。

本来ならば本指標単体で考える限りは、あまり反応する指標ではないので、無理をする必要はありません。がしかし、今回は陽線側に少し大きめの反応をするかも知れません。 - 反応性分析の結果、直後1分足と直後11分足の方向一致率は81%と高いものの、両者方向が一致したときに値幅が伸びたことは47%しかありません。

過去平均値では直後1分足終値がつく頃にポジションを取得し、直後11分足跳幅との差12pipsを狙えます。がしかし、一致率はさておき伸び率が低いため、もし追いかけてポジションを持つのなら早めに取得し、さっさと利確した方が良さそうです。 - 反応一致性分析の結果、直前1分足の陰線率が71%ありました。がしかし、直前1分足跳幅は過去平均を見る限りでは5pipsしかありません。

陰線率はアテにしても良いかなという数字ですが、pipsが小さいのでポジションを取って反応方向が違っていたら、損切は早めが良いでしょう。特に今回は次の直後1分足が陽線となる可能性の方が高い、と見ていますので。 - 指標一致性分析の結果、事後差異と直後1分足の方向一致率が76%ありました。がしかし、直後11分足になると方向一致率が67%に下がってしまいます。更には上述の反応性分析では、直後1分足と直後11分足の方向が一致しても2回に1回しか反応が伸びない、ということでした。偏りは見出せましたが、この結果だと危なくて長くポジションが持てません。

上記結論に至る詳細は、続けて以下に示します。以下は「?T.調査」「?U.分析」を事前投稿し、「?V.結果」「?W.検証」は事後投稿しています。事後の投稿日時は「?V.結果」のタイトル行付近に記載しています。

事前投稿した分析は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。それでも的中率は75%程度で、100%ではありません。

残念ながら、ポジションを持つ最終的なご判断は読者ご自身の責任となり、本ブログ情報に基づいた取引で生じたいかなる損害についても、当会は責任を負いかねます。その点を予めご了承の上、ポジションを持つ上でご参考になれば幸いです。

?T.調査

本指標は、フィラデルフィア連銀管轄のペンシルバニア州・ニュージャージー州・デラウエア州の製造業の景況感と現状を指数化したものです。

具体的内容は、仕入価格・販売価格・新規受注・出荷・入荷遅延・在庫水準・受注残・雇用者数・週平均就業時間などの11項目を、1ヶ月前と比較した現状と6ヶ月後の期待を、「良い」「同じ」「悪い」から選択して指数化したものです。

数値は0を分岐点に景気改善(+)・悪化(−)と読みます。

製造業景気指数は、ニューヨーク連銀製造業景気指数→フィラデルフィア連銀製造業景気指数→リッチモンド連銀製造業景気指数→シカゴ購買部協会景気指数→ISM製造業景気指数があります。ISM製造業景気指数の先行指標がフィラデルフィア連銀製造業景気指数で、フィラデルフィア連銀製造業景気指数の先行指標がニューヨーク連銀製造業景気指数、という見方があります。

本指標について既に公開されている情報を整理します。

以下の調査・分析は2015年1月分以降前回発表までの25回分のデータに基づいています。

指標発表結果に対し最も素直に反応する直後1分足跳幅の過去平均値は9pipsとなっています。そして、その平均値を超えたことは40%です。初期反応で利確する場合には、平均値よりもやや小さめのpipsで行った方が良いかも知れません。

(2-1. 過去情報)

本指標の過去の動きを下図に示します。

市場予想では、前回・前々回結果よりも悪化となっています。がしかし、どうでしょう。

直近の米国指標は全般に良い結果が続いており、また、先のNY連銀製造業景況指数も市場予想に反して大きく改善となっていました。

今回は市場予想よりも上振れする可能性が高い、と考えています。がしかし、ここで注意が必要な点が、今回は住宅関連指標と新規失業保険申請件数(前週分)が同時発表されます。住宅関連指標はやや上向きと予想されますが、新規失業保険申請件数は前週発表よりも増える(USDJPYにとっては下向き圧力となる)、と予想されています。

よって、反応方向については予想がつきません。

(2-2. 過去反応)

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を以下に示します。

直前1分足で陰線が目立つ他には、目立った特徴が見受けられません、よって、特に説明は致しません。

(2-3. 関連指標)

先に発表されたNY連銀製造業景況指数は次の通りでした。

このとき、反応は直後1分足値幅36pips・直後11分足値幅44pipsと大きく陽線側に反応しました。

また、前回の本指標発表時にも住宅関連指標と新規失業保険申請件数とが同時発表でした。そして、本指標の市場予想は前回より悪化で、発表結果は前回結果・市場予想よりも改善されていました。このときの反応も30pips程度の陽線で反応しています。

今回本指標での市場予想がかなり悪いので、大きく下振れする可能性は低く、大きく上振れする可能性があります。

?U. 分析

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。

直後1分足と直後11分足の方向一致率は81%と高いものの、両者方向が一致したときに値幅が伸びたことは47%しかありません。

過去平均値では直後1分足終値がつく頃にポジションを取得し、直後11分足跳幅との差12pipsを狙えます。がしかし、一致率はさておき伸び率が低いため、もし追いかけてポジションを持つのなら早めに取得し、さっさと利確した方が良さそうです。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。

見るべき点は、直前1分足の陰線率が71%ある点です。

指標一致性分析は、指標の前回結果・市場予想・発表結果の差を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。

見るべき点は、事後差異と直後1分足の方向一致率が76%ある点です。がしかし、直後11分足になると方向一致率が67%に下がってしまいます。更には先述の反応性分析では、直後1分足と直後11分足の方向が一致しても2回に1回しか反応が伸びない、ということでした。

偏りは見出せましたが、この結果は危なくて取引に使えませんね。

【6. シナリオ作成】

以上の調査・分析結果に基づき、以下のシナリオで取引に臨みます。

?V. 結果

2017.2/16.22:30発表

事後追記用

【7. 発表結果】

(7-1. 指標結果)

本指標発表結果及び反応は次の通りでした。

(7-2. 取引結果)

取引結果は次の通りでした。

?W. 検証

【8. 調査分析検証】

今回の事前分析と結果を纏めると、指標結果についてはほぼ分析通りになったものの、反応は複雑な動きをしており、部分的に予想が正しかったとしても、シナリオ通りに取引が出来る動きではなかった、と思います。

事前分析では、現在の市場環境と、今回同時発表の新規失業保険申請件数の予想を踏まえると、雇用の数字が市場予想よりも大きく改善すれば、大きく動く可能性がある、と考えていました。その一方、直近のNY連銀景況指数は改善で陽線、前回の本指標発表時は今回と同じ指標の同時発表で、指標発表結果は改善で陽線でした。無理をする必要はないにせよ、今回は陽線側に少し大きめの反応をするかも知れない、と考えていました。

結果は、同時発表の雇用数値・住宅関連指標・本指標ともに市場予想よりも改善、となりました。特に、本指標についてはかなりの大幅改善です。ここまでは分析通りです。

がしかし、これほどの大幅改善だったにも関わらず、反応は直後1分足跳幅が9pipsと、過去平均値と同じに留まりました。この結果は、利上げ絡みの市場空気を読み誤っていたのだと思います。

事前の反応性分析の結果は、直後1分足と直後11分足の方向一致率は81%と高いものの、両者方向が一致したときに値幅が伸びたことは47%しかない、というものでした。

結果は、分析結果に反して両者の方向が逆となりました。

また、過去平均値では直後1分足終値がつく頃にポジションを取得し、直後11分足跳幅との差12pipsを狙えるように見えるものの、両者の一致率はさておき伸び率が低いため、もし追いかけてポジションを持つのなら早めに取得し、さっさと利確した方が良さそうだ、と記しました。

この点は、4本足チャートから直後1分足形成過程が読み取れないと思います。直後1分足の陽線側のヒゲの長さを見ればわかるように、指標発表初期の反応が陽線側で、それを陰線側に強引に引き戻そうとしているように見受けられました。そして、各指標数値の速報が流れると、同時発表全ての数字が改善側なことから再び陽線側に戻ろうとする圧力が強まっていました。

事前に挙げたシナリオでは、このような細かな動きを想定できていません。結果的には、直後1分足終値がつく頃に買ポジションをとって、直後11分足跳幅を狙うべきでした。が、こうした動きがあるときに、普通、そんなことは出来ません。

ポジション保有時間を短くすべき動きだったように見受けられます。

事前の反応一致性分析の結果、直前1分足の陰線率が71%ありました。

結果は陰線となりました。

事前の指標一致性分析の結果、事後差異と直後1分足の方向一致率が76%ありました。

結果は分析に反し、両者方向は逆となりました。

【9. シナリオ検証】

指標の上振れは予想できたので、早め早めにポジションが取れました。がしかし、反応が小さい割に動きが激しかったため、もっと利益が伸ばせるところを失いました。

最終的には、分析及びシナリオの妥当性を検証するには、結果を見るしかありません。

本ブログを始めて、本指標で事前に分析結果を示しての取引は2回目でした。大した利益ではありませんが、まぁそんなことは半分どうでも良いのです。シナリオ毎の勝率が75%あるか否かが大事で、75%を下回るようになれば、何か分析方法を見直さないといけません。

幸いにも、本指標発表前に用意したシナリオが外れたことはありません。

なお、下表注記に記したように、本ブログ趣旨に基づき予めシナリオを用意していなかった取引は、ここではカウントしていません(週次・月次の全体集計では、それもカウントします)。あくまで、指標毎の集計は、シナリオが当たった否かに着目しています。

以上

続きを読む...