?T.指標予想要点

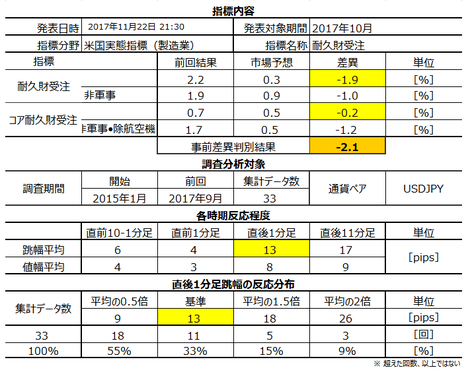

2017年11月22日22:30に米国実態指標「耐久財受注」が発表されます。今回発表は2017年10月分の集計結果です。

今回の市場予想と前回結果は次の通りです。市場予想は指標発表直前に確認しておきましょう。

以下、耐久財受注前月比を「総合」と記し、輸送機器を除く耐久財受注前月比を「コア」と記します。

本指標の特徴は以下の通りです。

- 本指標では前月比を扱うため、前月が良ければ翌月が悪く、前月が悪ければ翌月は良くなる、という予想解説が多いようです。

それが事実であれ勘違いであれ、関心があるのは、反応と密接に関係する前月と翌月の予想と結果の大小関係が入れ替わった比率です。2015年2月分から前回2017年確認した結果、総合はこの期間に前月と翌月と予想と結果の大小関係が入れ替わったことが17回(53%)ありました。コアはそれが11回(39%)でした。

この結果から、前月が良ければ翌月が悪く、前月が悪ければ翌月は良くなる(入れ替わる)というジンクスは、アテにするほどの偏りがあまりないことがわかります。前月が良かろうが悪かろうが、当月結果の良し悪しはざっと五分五分で、コアについてはむしろ逆に前月が良ければ当月も良いことの方が多いぐらいです。 - 本指標に先立ち発表される鉱工業生産指数は、本指標結果を示唆しています。

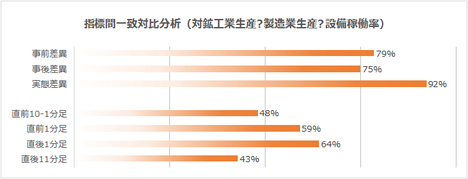

これらの指標間の同月発表同士の実態差異(発表結果ー前回結果)は、方向一致率が92%にも達しています。10月分の鉱工業生産(11月16日発表)の実態差異はプラスだったので、今回の本指標実態差異がプラスとなる期待的中率は92%です。これほど先行指標がアテになる指標は珍しいと言えます。

がしかし、注意が必要です。

本指標実態差異と直後1分足の方向一致率は52%しかありません。よって、鉱工業生産実態差異がプラスで、本指標結果実態差異もプラスだったとしても、直後1分足が陽線となるか陰線となるの確率は半々です。先行指標との実態差異一致率が高い指標は、容易に反応方向を予想できないのです。 - だから、先行指標なんて考えずに、本指標の事後差異(発表結果ー市場予想)の正負だけを予想した方が良いでしょう。

事後差異判別式は、2?耐久財受注前月比の事後差異+1?コア耐久財受注前月比の事後差異、です。この判別式符号(プラスが陽線、マイナスが陰線)と、直後1分足との方向一致率は82%です。

コアの方が反応に寄与しないことと、どちらか一方の発表結果を見るのでなく、両項目の事後差異を総合的に捉えた方が一致率が高くなります。そういう前提があってこそ、本指標は指標発表結果の市場予想に対する良し悪しに素直に反応する、と言えます。

以上の本指標特徴を踏まえ、後記詳述した調査・分析結果に基づき、以下のシナリオで取引に臨みます。

- 直前1分足は陰線と見込みます。

直前1分足の過去陰線率は96%と、極端な偏りがあります。にも関わらず、陽線側へのヒゲが目立っています。だから、陽線側に2-4pips跳ねつつあるとき、もしくは、跳ねたのを確認してから、陰線側に戻すのを見越して逆張りし、3-5pips含益ができたらすぐ利確、という方法が良いでしょう。

そういう機会を狙わないと、過去平均跳幅・値幅がそれぞれ4pips・3pipsしかないので、陰線側に振れてから追撃しても勝てません。陽線側への跳ねが起きなければ、取引しなければよいのです。 - 追撃を行うなら、指標発表後に直後1分足よりも値幅が小さくなったときにポジションを取り、1分を過ぎたら利確の機会を窺がいましょう。

以上の詳細ないしは論拠は、以下の「?T.調査・分析」に記しています。

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

【1. 指標概要】

本指標は、製造業の耐久財受注状況を表しています。指標名は「受注」となっているものの、発表内容は「出荷」「在庫」「新規受注」「受注残高」です。

ちなみに、耐久財とは3年以上の使用に耐える消費財を指し、代表例として自動車・航空機・家電・家具等があります。このうち、自動車や航空機や船舶を除いたコア指数が発表されます。また、発表は景気と無関係な軍需も含むため、軍需を除いた「非軍事」という発表項目があります。また、輸送機器を除いた発表値は、コア指数と呼ばれます。

何となくコアの方が景気を如実に表すような気がしますね。でも、後述するように、過去の実績を調べると、コアよりも総合の方が反応には寄与します。

この指標とは別に「製造業新規受注」が発表されており、それが翌々月月初発表に対し「耐久財受注」は毎月下旬に前月分速報値が発表されます。そのため、本指標は設備投資分野における先行指標に位置づけられています(現在、製造業新規受注は過去データを整理中のため、この話は確認できていません)。

一方、後記詳述する通り、本指標は鉱工業生産・製造業生産・設備稼働率の発表結果と高い相関が認められます。

指標間の相関を調べる場合、グラフの全体傾向を比較する方法と、単月毎の結果を比較する方法があります。両指標は、単月毎の結果を比較し、指標間の相関が非常に高いという珍しい特徴を有しています。

ーーー$€¥ーーー

本指標に関する調査期間と、過去の反応程度・分布を下表に纏めておきます。

最も指標結果に素直に反応する直後1分足跳幅は、過去平均で13pipsしかありません。

13pipsというと、平均的な反応程度の指標です。がしかし、巻頭に挙げた分布表を見ると、13pips以下しか跳ねなかったことが67%(3回に2回)です。この指標は、たまに大きく反応するものの、通常の反応は小さいと見なした方が良いでしょう。

この話は利確・損切の参考にしてください。

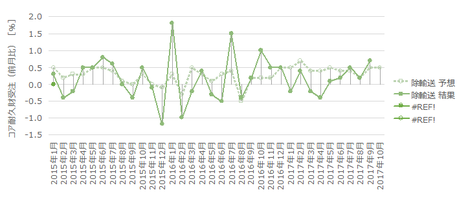

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

両グラフとも前月比のため凸凹が目立ちます。こうした指標では、前月が良ければ翌月が悪く、前月が悪ければ翌月は良くなる、という予想解説が多くなります。

こういうことは確認しておきましょう。

確認は、データを確認できる2015年2月以降前回までの32回で行いました。

総合は、この期間に前月と翌月と予想と結果の大小関係が入れ替わったことが17回(53%)ありました。コアはそれが11回(34%)でした。コアの34%という数字は、予想と結果が一致した4回を含めています。予想と結果が一致した4回を除くと39%です。

この結果から、前月が良ければ翌月が悪く、前月が悪ければ翌月は良くなる(入れ替わる)というジンクスは、アテにするほどの偏りがあまりないことがわかります。

ーーー$€¥ーーー

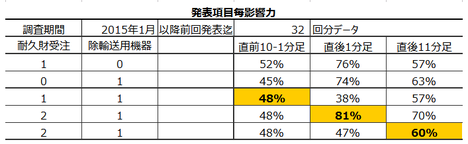

次に、見るべきポイントを絞り込むため、主要項目毎に反応方向にどの程度影響しているのかを下表に纏めておきました。下表は、2015年1月分から2017年8月分まで(前々回発表分まで)の31回のデータに基づいています。

上表の上2行は、各項目をひとつずつ反応方向との一致率を求めています。これは予備計算のようなもので、この予備計算は最も反応方向との一致率が高い項目に注目しています。

上から3行目は、事前差異(市場予想ー前回結果)と直前10-1分足の方向一致率が高くなるように、各項目の係数を求めています。

上から4行目は、事後差異(発表結果ー市場予想)と直後1分足の方向一致率が高くなるように、各項目の係数を求めています。

最下段5行目は、実体差異(前回改定値結果ー市場予想)と直後11分足の方向一致率が高くなるように、各項目の係数を求めています。

結果、事前差異と実態差異は、あまり直前10-1分足と一致率が高い係数を見出すことが出来ませんでした。

事後差異は、2?総合事後差異+1?コア事後差異、という判別式符号(プラスが陽線、マイナスが陰線)とすると、直後1分足との方向一致率が81%となることがわかりました。

コアよりも総合の方が反応に寄与することと、どちらか一方でなく両項目の事後差異を総合的に捉えた方が一致率が高くなること、がわかりました。

ーーー$€¥ーーー

本指標は設備投資分野の先行指標と言われています。その設備投資は、同じ実態指標の鉱工業生産・製造業生産・設備稼働率と関係があるはずです。

相関の有無は、それぞれの指標の実態差異(発表結果ー前回結果)を用いて調べます。事前差異・事後差異・実態差異のうち、市場予想が含まれないのは実態差異だけだからです。もし両指標の間に相関があるなら、実態差異(発表結果ー前回結果)に現れるはずです。

比較に用いた実態差異は、それぞれの指標の判別式に実態差異を代入した結果です。

まず、上述の通り、両指標の実態差異の方向一致率は92%にも達しています。単月毎の指標間の実態差異の方向一致率がこれほど高いことは珍しいと言えます。

両指標の発表時期は、前月集計分が翌月に発表されています。発表順序は本指標の方が遅れて発表されます。今回の10月集計分の鉱工業生産・製造業生産・設備稼働率の実態差異はプラスでした。

よって、本指標今回の実態差異はプラスとなる期待的中率が92%ということになります。

がしかし、上図で事後差異の項をご覧ください。両指標の事後差異方向一致率は75%へと低下しています。

これは当然のことです。先行指標発表結果が改善/悪化すれば、後で発表される方の指標の市場予想は高め/低めに予想されるから、です。

(2-2. 過去反応)

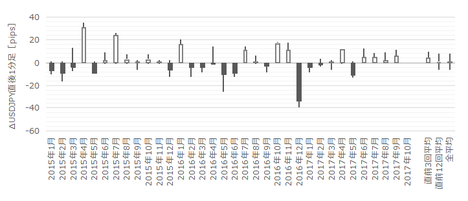

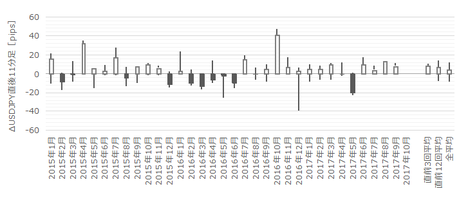

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

まず、直前10-1分足は、過去平均跳幅が6pipsです。その跳幅が10pips以上だったことは過去4回(頻度12%)あります。

この4回の直後1分足跳幅は15pipsで、これは直後1分足跳幅の過去全平均13pipsとほぼ同じです。直前10-1分足跳幅が大きくても、それが直後1分足跳幅も大きくなるとは言えません。

次に、この4回の直前10-1分足と直後1分足の方向は1回(25%)しか一致していません。どちらかと言えば、直前10-1分足跳幅が大きいときには、直後1分足は直前10-1分足と逆方向に反応する確率の方が高いものの、事例4回での1回でそれを特徴的偏りとは言えません。

次に、直前1分足の過去平均跳幅は4pipsです。その跳幅が10pips以上だったことは過去にありません。

直前1分足は明らかに陰線率が極端に高くなっています。その平均跳幅は4pipsしかないのに、陽線側にヒゲが目立っています。だから、もし直前1分足で取引するなら、陽線側に2〜4pips跳ねたときを狙って逆張りした方が良さそうです。これなら、もし陰線側に転じなくても、損切が小さくて済みます。陽線側に跳ねなければ取引しなければ良いだけです。どうせ大したpipsじゃありません。

そして、直後1分足の過去平均跳幅と値幅の差は5pips(1ー値幅/跳幅=戻り比率38%)です。直後11分足のそれは8pips(戻り比率47%)です。戻り比率が直後1分足・直後11分足ともに大きく、高値(安値)掴みには気を付けた方が良い指標です。

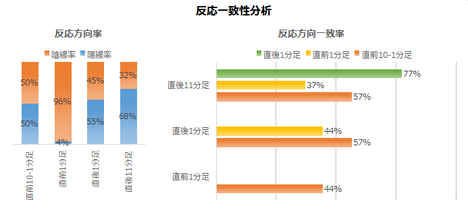

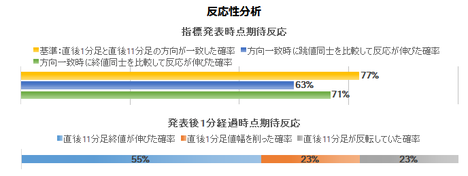

【3. 定型分析】

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 「指標一致性分析」 をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

まず、指標一致性分析の結果を下図に示します。

事後差異と直後1分足の方向一致率が82%となっています。市場予想に対する発表結果の良し悪しに、素直に反応する指標です。

次に、反応一致性分析の結果を下図に示します。

直前1分足の陰線率が96%と、極端な偏りが見受けられます。但し、直前1分足は過去平均跳幅・値幅がそれぞれ4pips・3pipsしかありません。だから陰線側に反応したのを見てから追撃しても手遅れです。先述のように、よく陽線側にヒゲを残すので、そのヒゲなり、そのヒゲを形成しつつあることを確認してから逆張りで3-5pipsの短期利確を狙う方が良いでしょう。

そして、直後1分足と直後11分足の方向一致率が77%と高い点を除けば、先に形成されたローソク足が後で形成されるローソク足の方向を示唆している兆しはありません。

最後に、反応性分析の結果を下図に示します。

直後1分足と直後11分足との方向一致率は77%です。そして、その76%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは63%です。

指標発表時点から見たその後の方向一致率が高いものの、反応を伸ばすとは言えない数字です。

そして、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは71%です。71%ならアテにしても良いでしょう。

指標発表から1分を過ぎる頃までに、直後1分足終値よりも値幅が小さいときにポジション取得を狙って、1分を過ぎてから利確の機会を窺うしかないでしょう。

【4. シナリオ作成】

以上の本指標特徴を踏まえ、以下のシナリオで取引に臨みます。

- 直前1分足は陰線と見込みます。

直前1分足の過去陰線率は96%と、極端な偏りがあります。にも関わらず、陽線側へのヒゲが目立っています。だから、陽線側に2-4pips跳ねつつあるとき、もしくは、跳ねたのを確認してから、陰線側に戻すのを見越して逆張りし、3-5pips含益ができたらすぐ利確、という方法が良いでしょう。

そういう機会を狙わないと、過去平均跳幅・値幅がそれぞれ4pips・3pipsしかないので、陰線側に振れてから追撃しても勝てません。陽線側への跳ねが起きなければ、取引しなければよいのです。 - 追撃を行うなら、指標発表後に直後1分足よりも値幅が小さくなったときにポジションを取り、1分を過ぎたら利確の機会を窺がいましょう。

以上

2017年11月22日22:30発表

以下は2017年11月23日に追記しています。

?V.発表結果検証

【5. 発表結果】

(5-1. 指標結果)

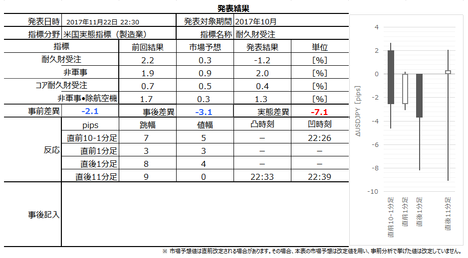

本指標発表結果及び反応は次の通りでした。

結果は総合指数・コア指数ともに前回・予想を下回り、初期反応は陰線でその後陽線側に転じました。

総合指数は3か月ぶりにマイナス転換し、コア指数は2017年5月分以降6カ月連続でプラス継続です。ともに過去の水準に対し、極端な値にはなっていません(総合指数がプラスであれマイナスであれ3%以上になると、翌月発表は反動が起きます)。

直後11分足は長い下ヒゲを残しての反転となり、これは翌日04:00にFOMC議事要旨発表が予定されていたので、その影響かもしれません。この時刻前後は112円付近で上下していたので、指標発表でそこから下にブレたのを、元の112円付近に戻したようです。

(5-2. 取引結果)

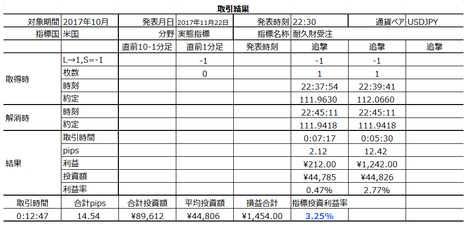

取引結果は次の通りでした。

直前1分足は、上に振れたのが指標発表20秒前ぐらいだったので、ポジションを取り損ねたことが幸いしました。

追撃は、最初のポジションを損切しないままナンピンしました。事後差異・実態差異ともにマイナスだったので、直後11分足は陰線側に伸びると考えてのことでした。結果は陽線だったものの、取引は利確できました。最初の追撃をもっと待ってから行うべきでしたが、それは結果論です。

【6. 分析検証】

(6-1. 分析検証)

事前調査分析内容を以下に検証しておきます。

- 本指標では前月比を扱うため、前月が良ければ翌月が悪く、前月が悪ければ翌月は良くなる、という予想解説が多いようです。

この解説は、総合指数についてプラスであれマイナスであれ前月が3%以上のときしか当てはまりません。今回は前月が2.2%なので、こうした分析の対象ではありませんでした。 - 本指標に先立ち発表される鉱工業生産指数は、本指標結果を示唆しています。これらの指標間の同月発表同士の実態差異(発表結果ー前回結果)は、方向一致率が92%にも達しています。10月分の鉱工業生産(11月16日発表)の実態差異はプラスでした。

今回は鉱工業生産指数がプラスだったのに、耐久財受注がマイナスでした。一致率92%だったのに外してしまいました。 - 事後差異判別式は、2?耐久財受注前月比の事後差異+1?コア耐久財受注前月比の事後差異、です。この判別式符号(プラスが陽線、マイナスが陰線)と、直後1分足との方向一致率は82%です。

結果は、事後差異がマイナスで直後1分足は陰線でした。

(6-2. シナリオ検証)

事前準備していたシナリオには問題ありません。

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

【このカテゴリーの最新記事】

- no image