?@ 景況指数

?A 受注指数

?B 雇用指数

?C 価格指数

を用います。

本稿は、過去の指標結果と反応方向の関係を分析することによって、本指標発表前後のUSDJPY取引に役立つ特徴を見出すことがテーマです。

その分析の調査範囲は、2015年1月集計分〜2018年8月集計分(同年9月発表分)の44回分です。

ーーー$€¥£A$ーーー

結論は次の通りです。

以下の特徴を踏まえた取引を行うか、その日の値動きが異常なら取引を止めるかがベターな選択と考えています。少なくとも過去の傾向に反した取引方法は、長い目で見ると勝率をさげてしまいがちです。

- 多くの指標解説で本指標の重要度・注目度は高く位置づけられています。けれども、本指標結果が他の指標結果を先行示唆している事実は見当たりません。そして、本指標の反応程度は大きくなく、本指標結果の影響持続時間は短い傾向があります。

取引上の魅力で言えば、それほど重視する指標ではありません。 - NY連銀指数とPhil連銀指数がともに前月より改善/悪化したとき、本指標結果も前月より改善/悪化しがちです。指標発表後は同じ方向に反応を伸ばしがちですが、発表前にはっきりしたトレンドが発生しているときは、発表から数分後にそのトレンドに復したことが多いようです。直後1分足値幅が△6pips以下か+20pips以上のとき以外は、その後そのまま同じ方向に反応を伸ばすとは言えません、

- 指標発表前は過去に一貫した傾向が見受けられず、取引は勧められません。

指標発表直前から発表後11分後までは、以前から一貫した複数の傾向が見受けられます。前述の通り発表結果のチャートへの影響持続時間は短く、発表時刻がくる前に欧州時間以降のトレンドを確認しておいた方が良さそうです。

具体的な取引方針は?V節末尾に記載しています。

本指標に関する説明と上記結論の論拠を以下に示します。

?T.指標分析

以下、市場予想は発表直前の値を用い、発表結果は後に修正値が発表されても定時発表値のままを用います。これは本指標の推移そのものより、指標発表直前直後の反応程度や反応方向との関係を重視しているためです。

また、事前差異(=市場予想ー前回結果)と事後差異(=発表結果ー市場予想)と実態差異(発表結果ー前回結果)の関係を多用します。差異がプラスのとき陽線・マイナスのとき陰線と対応していれば、反応が素直だと言うことにします。

【1.1 指標概要】

ISMとはInstitute for Supply Management(米国供給管理組合)の省略形です。

本指数は、製造業約350社の購買担当役員へのアンケート結果に基づく企業景況感を示した指標です。その内容は、「新規受注」「生産」「雇用」「入荷遅延」「在庫」の項目を、前月比で「良い」「悪い」「同じ」の三択で回答した集計結果に、季節調整を加えたものです。

本指標の意義は、?@ 米国主要経済指標で毎月最も早く発表されること(第1営業日)、?A 景況感は景気転換の先行指標と考えられること、?B 一般論として製造業の景況感は、非製造業の景況感に先行して変化が起きること、がよく挙げられます。

けれども、?Bの関係は主要国のどこであれ、そんなことが起きておらず、?Aの消費や物価や雇用の情勢転換も先行示唆しておらず、それなら?@に大きな意義はありません。更に加えて、本指標は発表前後の反応があまり大きくありません。

よって、多くのFX会社で本指標の注目度・重要度を高く位置づけている割に、取引上の魅力はそれほどでもない指標だと言えます。

【1.2 指標推移】

過去の市場予想と発表結果の推移を以下に示します。

この図は本記事の更新とは別に、適宜、最新のものに差し替えます。

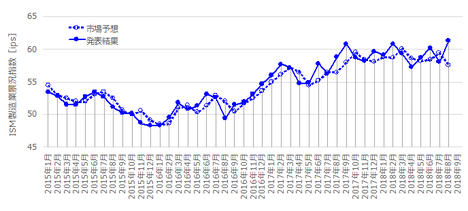

まずは景況指数です。

景況指数は本指標総合値です。けれども、過去に遡って調べてみると、必ずしも景況指数だけの良し悪しで反応方向が決まっている訳ではありません。

直近では、2017年9月集計分と2018年2月集計分が60.8[ips(Index Points)]で最大値、2015年12月集計分と2016年1月集計分が48.2[ips]で最小値です。2016年2月集計分〜2017年9月集計分の間は上昇基調が続いたものの、その後は停滞が続いています。

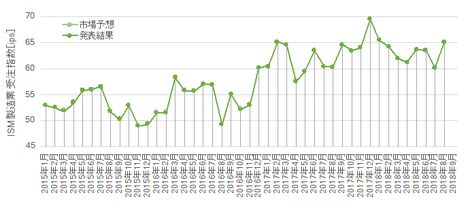

次に受注指数です。

受注指数は市場予想を記録していません。稀に市場予想が行われることがあるようですが、事例数が少ないため市場予想を含めない分析にしか、データは活用していません。

直近では、2017年12月集計分が69.4[ips]で最大値、2015年11月集計分が48.9[ips]で最小値です。この間は上昇基調が続いたものの、その後は下降に転じつつあるのか停滞中なのか、判断に迷うところです。

グラフ形状からすれば、60[ips]を下回れば、2017年12月集計分をピークに下降転換と見なせます。それまでは、2017年以降の高い水準での停滞が継続中と見なします。

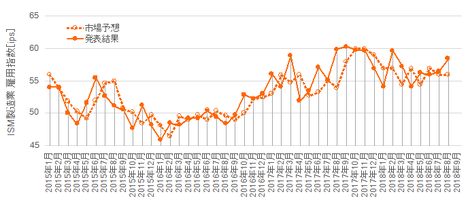

そして雇用指数です。

雇用指数は、雇用統計発表前に注目する解説記事が以前はよく見受けられました。がしかし、後記詳述するように、雇用指数の単月毎の良し悪しと雇用統計のNFPの単月毎の良し悪しは関係ありません。

直近では、2017年9月集計分が60.3[ips]で最大値、2016年1月集計分が45.9[ips]で最小値です。この間は上昇基調が続いたものの、その後は停滞中です。

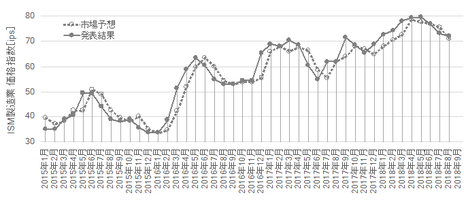

最後に価格指数です。

価格指数はPPIとの関係が連想されます。がしかし、後記詳述するように、価格指数の単月毎の良し悪しとPPIの単月毎の良し悪しは関係ありません。

また、上図のように価格指数は周期的な脈動があります。2017年は例外ですが、例年5月前に脈動ピークに達し、年末年始に向けて脈動ボトムに達しがちです。

直近では、2018年5月集計分が79.5[ips]で最大値、2015年12月集計分と2016年1月集計分が45.9[ips]で最小値です。この間は上昇基調が続いており、まだその基調が変わったという兆しは見受けられません。

【1.3 指標結果良否判定方法】

これほど項目が多いと、どの項目がどれだけ反応方向に影響するのかがわかりません。そこで、各項目毎の反応方向への影響を踏まえた判別式を求めておくことにします。

ここで、判別式の「判別」とは、複数の発表項目の市場予想や発表結果が、前回結果や市場予想に対し、総合的に良いか悪いかの判別です。陽線での反応はUSD買、陰線での反応はUSD売、なので、これが指標結果の良し悪しの判断基準です。

例えば、

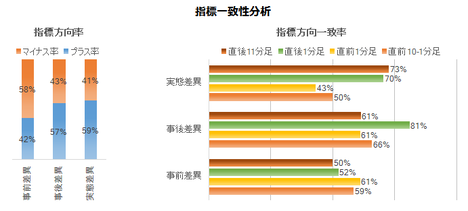

- 2?景況指数の事後差異+1?雇用指数の事後差異+1?価格指数の事後差異

という判別式の解の符号は、直後1分足との方向一致率が81%に達します。判別式の各項係数は、この方向一致率が最大化するように決めています。

ともあれ、 本指標は発表結果の市場予想に対する良し悪しに非常に素直に反応する ことがわかりました。そういう風になるように判別式を決めているのだから当然です。但し、81%という一致率は他の指標と比べても高い方の数値です。

同様に、事前差異(市場予想ー前回結果)判別式は、

- 2?景況指数の事前差異+1?価格指数の事前差異

とします。この式の解の符号と直前10-1分足の方向一致率は59%です。

市場予想がどうあれ直前10-1分足の方向はわかりません 。59%ではアテにできません。でも、この係数は本式の解の符号と直前10-1分足の方向一致率を最大化しています。

実態差異(発表結果ー前回結果)判別式は、

- 1?景況指数の実態差異+1?受注指数の実態差異+1?価格指数の実態差異

とします。この式の解の符号と直後11分足の方向一致率は73%です。

本指標は、発表結果の前回結果に対する良し悪しに素直に反応します 。

この判別式に雇用指数を含めると、どう係数を選んでも一致率が悪化します。また、景況指数の実態差異だけの直後11分足との方向一致率は60%しかありません。

以後は、これら「判別式の解」やその「符号」を、特に断りなく単に「事前差異」「事後差異」「実態差異」と略記します。解の値を示しているのか、解の符号を示しているのかは、前後の文脈から判断願います。

【1.4 指標間一致性分析】

本指標総合値である景況指数はさておき、(a) 受注指数は耐久財受注や製造業受注の先行指標たり得ます。(b) 雇用指数は雇用統計のNFPの先行指標たり得ます。(c) そして、価格指数はPPIの先行指標たり得ます。

ここでは、(a)は比較対象の受注関連指標の反応が小さいので、それがそこそこ見込める(b)及び(c)の検証を行っておきます。

いわば、景気指標としての存在意義を問う検証です。

また逆に、NY連銀製造業景気指数(以下「NY連銀指数」と略記)やPhil連銀製造業景気指数(以下「Phil連銀指数」と略記)は、本指標の先行指標たり得ます。よって、本指標発表時の取引を有利に行えないか、その検証を行っておきます。

(1.4.1 )雇用指数と雇用統計NFPの関係

『 米国雇用統計発表前後のUSDJPY反応分析 』の1.3.1項を参照願います。

結論は、 本指標雇用指数の前月からの改善/悪化は、雇用統計NFPの前月からの改善/悪化を示唆しない(両者は取引に有益な関係がない) 、です。

(1.4.2 価格指数とPPIの関係)

『 米国物価指標「生産者物価指数」発表前後のUSDJPY反応分析 』の1.3.1項を参照願います。

結論は、 本指標価格指数の前月からの改善や悪化は、PPIの前月からの改善や悪化を示唆しない(両者は取引に有益な関係がない) 、です。例え、同月集計分同士を比べずに、本指標価格指数を前後3か月ずらしても、この結論は同じです。

(1.4.3 本指標結果とNY連銀指数とPhil連銀指数の関係)

『 米国景気指標「Phil連銀製造業景気指数」発表前後のUSDJPY反応分析 』の1.3項を参照願います。

結論は、 NY連銀指数とPhil連銀指数がともに前月からの改善や悪化で一致したときのみ、その後発表される本指標結果の前月からの改善や悪化と70%一致する 、です。

NY連銀指数と本指標では、それが56%しか一致しません。Phil連銀指数と本指標では、それが63%しか一致しません。指標解説記事で良く見かける「NY連銀指数で様子を見て、Phil連銀指数で方向を確認し、ISM指数を迎える」という説明は、こういう意味だったのです。

なお、ここで本指標の改善/悪化とは、本指標実態差異を指しています。事前差異や事後差異と違って、実態差異だけが市場予想を含まないので、それを比較しています。

本指標結論に相当する景況指数だけとの符号一致率では、これほど高い一致率になりません。そして何より、景況指数単独の実態差異と反応方向よりも、本指標(全体の)実態差異と反応方向の方が方向一致率は高くなります。

何のための分析かを踏まえれば、反応方向との相関が高い対象と比較すべきことは明らかです。

?U.反応分析

分析は、反応程度の大きさだけを取り上げる方法と、反応方向だけを取り上げる方法と、それらを事前に示唆する予兆がないか、について行います。

【2.1 反応概要】

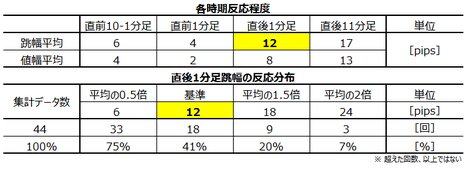

過去の 4本足チャート の各ローソク足平均値と、最も指標結果に素直に反応する直後1分足跳幅の分布を下表に纏めておきます。

指標発表直後1分足跳幅が18pipsを超えたことは、過去20%しかありません。年平均2〜3回しか、そんなことは起きないのです。多くのFX会社が注目度・重要度が高いと位置づけていても、本指標での取引で欲張りは禁物です。過去平均の12pips以下しか跳ねなかったことが59%を占め、その半分6pips以下しか跳ねなかったことも25%もあります。

【2.2 期間推移】

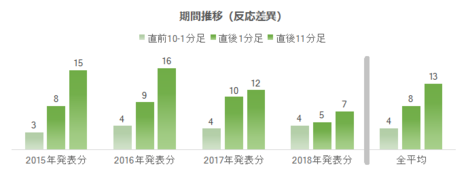

次に、1年毎に区切った直前10-1分足と直後1分足と直後11分足の反応程度の推移を下図に示します。この図では、反応の方向を無視して大きさだけを比べるため、データは絶対値の平均値を用いています。絶対値というのは、例えば−1も1も大きさを1と見なすことです。

2018年になってからはそれ以前に比べて、直後1分足と直後11分足がかなり小さくなっていることがわかります。

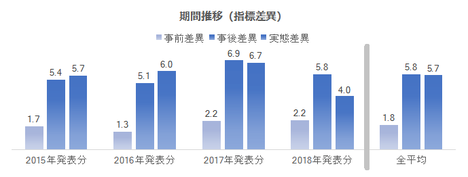

その理由を考察する一助に、1年毎に区切った事前差異・事後差異・実態差異の判別式の解の平均値の推移を下図に示します。このデータもて絶対値処理しています。

反応差異のグラフと指標差異のグラフを見比べると、直後1分足と直後11分足が2018年になってから小さくなっている原因は、実態差異が小さくなっているためかも知れません。けれども、2017年以前は、それらの大小関係に相関がありません。

つまり、1年毎に期間を区切った場合、 前回結果と市場予想と発表結果の大小関係と反応程度には、相関が認められません 。よって、最近の反応の小ささは別の理由によるもの、ということになります。

大した結論ではないですね。

でもひとつずつ問題を片づけておけば、そのことは2度と考えずに済みます。

【2.3 個別反応分析】

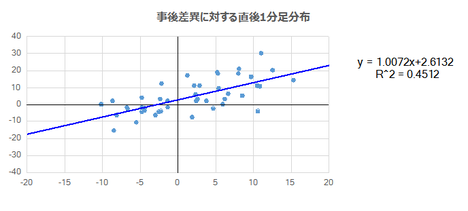

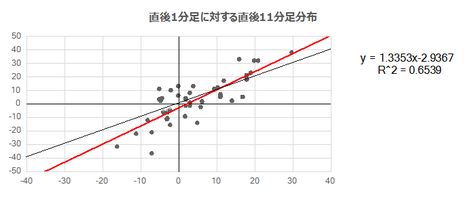

多くの指標では、発表結果と市場予想の方向と差異(事後差異判別式の解)と直後1分足の方向と程度の相関が高くなります。そこで、事後差異判別式の解(横軸)と直後1分足終値(縦軸)の関係を下図に示します。

回帰線(青線)が右上がりなことよりも、横軸の上下のドット分布をご覧ください。 事後差異がプラスのときは陽線での反応が期待できるものの、マイナスのときに陰線で反応するとは言えない ように見えます。方向に関しては陽線の場合しかアテになりません。

また、回帰式のR^2値(相関係数)は0.45(R値は0.67)しかありません。あまり回帰線はアテになりません。

次に、直後1分足終値(横軸)と直後11分足終値(縦軸)の関係を示します。

回帰式(赤線)の係数は1.34です。平均的には、発表から1分後と更にその10分後では、34%値幅を伸ばします。

但し、直後1分足終値が△6〜+6pipsの範囲だったときは、直後11分足が直後1分足と反転していたことが多いことがわかります。そうとわかっていたら、直後1分足終値がこの範囲に収まったときは、追撃を止めた方が賢明です。

更に対角線(黒線)の上下のドット分布をご覧ください。この図の右半分で対角線より上か、左半分で対角線より下のドットが反応を伸ばした事例です。 直後1分足終値が△6pips以下か+20pips以上だったとき、それ以降も同じ方向に反応を伸ばし続けたことがわかります 。

【2.4 回数反応分析】

本項では比較対象同士の大小関係や方向一致した回数だけに注目します。

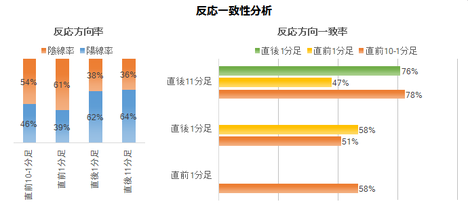

指標一致性分析 は、各差異と各ローソク足の方向一致率を調べています。また、 反応一致性分析 は、先に形成されたローソク足と後で形成されるローソク足の方向一致率を調べています。

それぞれの関係を調べることによって、先にわかることが後で起きることを示唆していないかがわかります。

事前差異・事後差異・実態差異の偏りは、自然なばらつき範囲内です。また、各ローソク足の陰線率・陽線率には、極端な偏りがありません。

直前10-1分足は事後差異との方向一致率が66%です。そして、事後差異と直後1分足の方向一致率は81%です。低い一致率ではないものの、これだけでは直後1分足の方向を決め打ちすることに不安があります。

事後差異を介して直前10-1分足と直後1分足を結び付けると、直前10-1分足と同じ方向に直後1分足が反応する確率は、0.66?0.81+(1ー0.66)?(1ー0.81)=60%、にしかなりません。

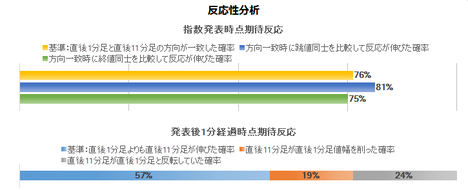

がしかし、直前10-1分足と直後11分足の方向一致率は76%に達しています。この関係は、 指標発表の直前直後の僅かな時間を除けば、指標発表前のトレンドに早期に復帰することが多い 、と推察できます。本指標の影響持続時間は短いようです。

次に、 反応性分析 は、指標発表時点と発表から1分経過時点から見て、同じ方向に反応を伸ばし続けていたかを調べています。

直後1分足と直後11分足との方向一致率は76%です。この76%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことが81%です。 指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、指標発表後に反応方向を確認したら、追撃は早期開始 です。

けれども、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは57%まで下がっています。よって、早期追撃で得たポジションは、指標発表から1分を過ぎたら利確の機会を早めに探った方が良さそうです。 再追撃を行うなら、ポジションを長持ちするより、短期利確を繰り返す方が良さそう です。

?V.取引方針

以下に過去の直前10-1分足・直前1分足・直後1分足・直後11分足の 始値基準ローソク足 を示しておきます。ここまでの分析結論に基づき、各ローソク足での取引方針を定めます。

【3.1 直前10-1分足】

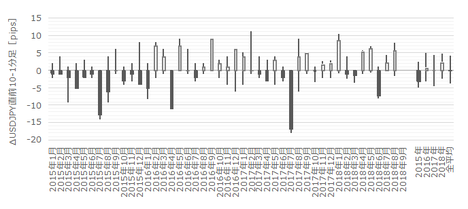

下図は直前10-1分足の始値基準ローソク足です。

直前10-1分足は、過去平均跳幅が6pips、同値幅が4pipsです。過去陰線率は54%、事前差異との方向一致率は59%です。跳幅が20pips以上だったことはなく、10pips以上だったことは過去5回(頻度11%)しかありません。

この期間はポジションの根拠に欠いており、取引を避けた方が良い でしょう。

【3.2 直前1分足】

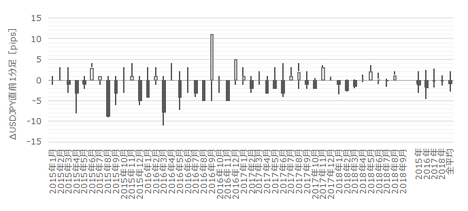

次に、下図は直前1分足の始値基準ローソク足です。

直前1分足の過去平均跳幅は4pips、同値幅は2pipsです。過去陰線率は61%、事前差異との方向一致率は61%、直前10-1分足との方向一致率は58%です。跳幅が10pips以上だったことは過去2回(頻度5%)しかありません。

この期間はポジションの根拠に欠いており、取引を避けた方が良い でしょう。

【3.3 直後1分足】

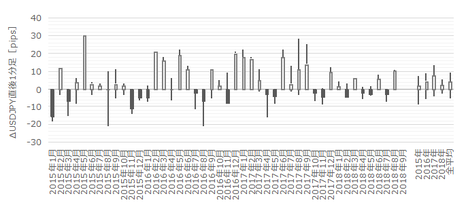

そして、下図は直後1分足の始値基準ローソク足です。

直後1分足は過去平均跳幅は12pips、同値幅は8pipsです。

さて、直前10-1分足跳幅が10pips以上だったことは過去5回あります。この5回の直前10-1分足跳幅と直後1分足値幅の方向が一致したことは1回(20%)しかありません。また、直前1分足跳幅が15pips以上だったことは過去2回あります。この2回は、直前1分足と直後1分足の方向が一致しています。

指標発表前後のポジションは、 直前10-1分足が10pips以上跳ねたら指標発表直前に逆方向にオーダーし、直前1分足が10pips以上跳ねたら指標発表直前に同じ方向にオーダーします。どちらも起きたら直前10-1分足のサインを重視し、指標発表直後の跳ねで利確/損切 します。

そして、直前10-1分足と直後11分足の方向一致率は78%に達します。 上記とは別に、指標発表直前に直前10-1分足と同じ方向に、いつもの半分の規模でポジションをオーダーし、10分以内に目安20pipsの利確/損切 します。

また、発表後の直後1分足と直後11分足との方向一致率は76%です。この76%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことが81%です。 指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、指標発表後に反応方向を確認したら、追撃は早期開始 です。

けれども、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは57%まで下がっています。よって、早期追撃で得たポジションは、指標発表から1分を過ぎたら利確の機会を早めに探った方が良さそうです。 再追撃を行うなら、ポジションを長持ちするより、短期利確を繰り返す方が良さそう です。

【3.4 直後11分足】

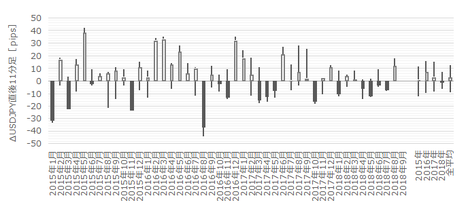

最後に直後11分足の始値基準ローソク足を下図に示します。

直後11分足の過去平均跳幅は17pips、同値幅は13pipsです。

直後1分足終値が+20pips以上ならロング、△6pips以下ならショートで追撃します 。

ーーー$€¥£A$ーーー

整理します。

- 発表時には、直前10-1分足が10pips以上跳ねたら指標発表直前に逆方向にオーダーし、直前1分足が10pips以上跳ねたら指標発表直前に同じ方向にオーダーします。どちらも起きたら直前10-1分足のサインを重視し、指標発表直後の跳ねで利確/損切します。

- それとは別に、指標発表直前に直前10-1分足が陽線なら、いつもの半分の規模でロングをオーダーし、10分以内に目安20pipsの利確/損切を目指します。

但し、この方針は方向だけを判定対象とし、目安到達有無は判定対象に含めません。直後1分足が終値△6pips以上の陰線となった場合は、その時点で損切です。 - 追撃は、指標発表後に反応方向を確認したら早期開始し、発表から1分を経過したら利確の機会を早めに探った方が良さそうです。1分経過以前であっても、3pipsも取れたらその時点で利確で構いません。

もともと反応が小さい指標です。 - 再追撃を行うなら、ポジションを長持ちするより、短期利確を繰り返す方が良さそうです。ポジションオーダー3pips以上を狙ってです。

?W.分析結論

【4.1 分析結論】

本指標の特徴は以下の通りです。

以下の特徴を踏まえた取引を行うか、その日の値動きが異常なら取引を止めるかがベターな選択肢と考えています。少なくとも過去の傾向に反した取引方法は、長い目で見ると勝率をさげてしまいがちです。

- 多くの指標解説で本指標の重要度・注目度は高く位置づけられています。けれども、本指標結果が他の指標結果を先行示唆している事実は見当たりません。そして、本指標の反応程度は大きくなく、本指標結果の影響持続時間は短い傾向があります。

取引上の魅力で言えば、それほど重視する指標ではありません。 - NY連銀指数とPhil連銀指数がともに前月より改善/悪化したとき、本指標結果も前月より改善/悪化しがちです。指標発表後は同じ方向に反応を伸ばしがちですが、発表前にはっきりしたトレンドが発生しているときは、発表から数分後にそのトレンドに復したことが多いようです。直後1分足値幅が△6pips以下か+20pips以上のとき以外は、その後そのまま同じ方向に反応を伸ばすとは言えません。

- 指標発表前は過去に一貫した傾向が見受けられず、取引は勧められません。

指標発表直前から発表後11分後までは、以前から一貫した複数の傾向が見受けられます。

前述の通り発表結果のチャートへの影響持続時間は短く、発表時刻がくる前に欧州時間以降のトレンドを確認しておいた方が良さそうです。

【4.2 過去成績】

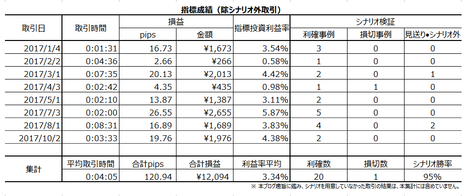

下表に、2017年の本指標シナリオでの取引成績を纏めておきます。

この表は、2018年10月発表以降、適宜、最新のものに差替えを行っていきます。

取引成績は、この分析に記載方針に沿って実際に取引を行った結果だけを纏めています。実際に取引した結果以外は、例え事前方針が妥当だったとしてもここには含みません。

実際の取引は、例え結果的に陽線だったとしても終値1秒前まで長い陰線側へのヒゲをずっと形成していたりします。そういった場合、事前のその期間の取引方針がロングが正解かショートが正解か、わかりません。実際の取引で利確できたか損切せざるを得なかったかだけが公平な判定基準だと言えます。

取引方針の記述を、勝ちやすく・分析結果を誤解しにくく・自己裁量部分がわかるように、進歩・改善していくしかありません。

2017年は、本指標で8回取引を行い、指標単位で8連勝、シナリオ単位で20勝1敗(勝率95%)でした。

1回の発表当たり平均4分5秒の取引を行い、年間で121pipsの利確でした。

マグレもあるにせよ、そう的外れな分析や取引方針にはなっていない、ということでしょう。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

東証JASDAQ上場の株式会社フジトミが提供する、株価指数とFXのインターネット証拠金取引です。東京金融取引所に上場された「くりっく365」と「くりっく株365」が取引できます。

「くりっく365」は2005年7月に東京金融取引所でスタートしたFX取引です。

店頭FX会社が提供するFXの場合、手数料・スプレッド・スワップポイントなど、各会社によってその内容が異なりますが、くりっく365は、安心・透明・信頼をモットーとする金融商品取引所を通して売買をおこなうことで、公正な取引を実現しています。

「くりっく株365」は2010年11月にスタートした取引所CFD(株価指数証拠金取引)です。2017年5月現在、日経225、NYダウ、FTSE100、DAXの4指数が取引可能です。最大の特徴は、配当相当額と金利相当額の受払いがあることです。

2016年の配当および金利相当額の受払い実績では、買いポジション1枚あたり31,615円でした。

日経225先物取引や日経225連動型上場投資信託とは違った魅力がくりっく株365にはあります。

【このカテゴリーの最新記事】

- no image