?T.事前投稿

ーーー$€¥ーーー

今回は同時刻に NY連銀製造業景況指数 が発表されます。がしかし、そんなことはとりあえず気にしないことにしましょう。

過去の傾向から言えば、小売売上高>NY連銀製造業景況指数、の関係があります。小売売上高の指標結果がほとんど市場予想と同じで、且つ、NY連銀指数がかなり大きく予想からブレない限り、基本方針はそれで構いません。

本指標の反応分析は 「米国実態指標小売売上高発表前後のUSDJPY反応分析」 に詳述しています。以下に記す今回の取引方針は、この分析結果に基づきます。

そこで述べた通り、本指標には

- 前月比とコア前月比の発表結果と市場予想の大小関係が一致しなかったことは過去3回(頻度9%)しかなく(一方の大小関係がなかったときを除く)、前月比とコア前月比の判りやすい方を分析すればよい

- 反応程度は発表直後1分足跳幅の過去平均が26pipsと大きく、発表時刻を跨ぐポジション取得は慎重にした方が良い

- 反応方向は、指標発表前が市場予想の良し悪しと関係なく、指標発表後は1分を過ぎても暫く指標結果の良し悪しに素直に伸びる

という特徴があります。

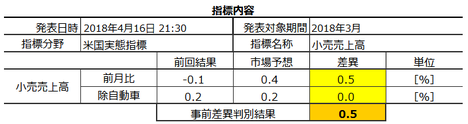

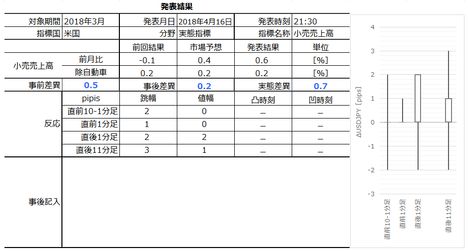

今回発表の要点は下表の通りです。

事後差異は、1?前月比事後差異+3?コア前月比事後差異、という判別式の解の符号と、直後1分足の方向一致率が79%です。 市場予想に対する発表結果の良し悪しには素直に反応 しています。

今回の市場予想は、前月比が+0.5%と大きくため、これを下回る可能性があります。けれども、判別式の係数から言えば、反応方向にはコア前月比の事後差異が前月比の事後差異の3倍の影響力があります。そのコア前月比の市場予想は前月同値であり、上振れの可能性があります。

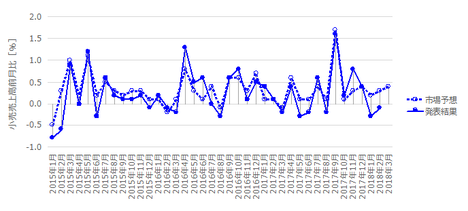

指標グラフの推移を見てみましょう。上が前月比、下がコア前月比の推移です。

前月比は前回・前々回からかなり高めに予想され、前回・前々回は予想を大きく下回りました。コア前月比は、過去の平均的な伸び率ぐらいの+0.2%と予想され、この値は前回と同じです。

一方、消費者景況感を示す3月集計分 UM景況感指数 や CB信頼感指数 は、ともに3月集計分が2月集計分を上回っています。前月比の予想が高めであることと矛盾なく、コア前月比は少し低めに予想されている可能性があります。

なお、小売が好調/不調ならば物価は上昇/下降しがちという順相関は、なぜか小売売上かかとCPIが別の日に発表される場合、アテになりません。よって、前週発表された CPI は参考になりません。

詳細は先に挙げた詳細文責記事をご参照願います。

ーーー$€¥ーーー

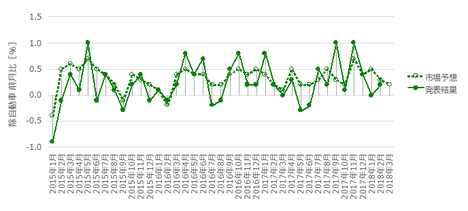

前月発表までの結果を反映した最新の反応程度を下図に示します。

多くの欧米指標で2018年になって反応が小さくなっているものの、本指標でもややそういう傾向があります。 大きく跳ねてもやや終値で戻しがちなようです 。これは気を付けましょう。

そして、直後1分足と直後11分足の方向一致率は83%と高く、この83%の方向一致時に直後1分足跳幅を超えて直後11分足跳幅が反応を伸ばしたことが100%です。

本指標は、 指標発表後1分以内に反応方向を見極めてから追撃を開始しても、発表から1分を過ぎてから利確の機会が生じやすい 訳です。

更に、直後1分足終値を超えて直後11分足終値が反応を伸ばしていたことは、両者が方向一致したときこそ69%ですが、そうでなかったときも含めると58%です。

複数回の追撃で戦果を拡大できる可能性があります。但し、この過去全体の傾向は、前述の通り、今年になって少し様子が異なるようです。 大きく跳ねても終値で戻しがちなら、追撃は様子を見ながら短期繰り返しが良さそう です。

ーーー$€¥ーーー

以上の分析結果と過去の傾向に鑑み、以下の方針で取引に臨みます。

- 指標発表前は、事前差異と直前10-1分足の方向一致率が67%あり、直前1分足の陰線率が83%あります。

市場予想が前回結果より良ければ直前10-1分足は陽線、悪ければ陰線と予想します。 現時点において市場予想は前回結果より良いので、今回はロングで過去平均値の半分程度3pipsを利確/損切の目安 とします。

直前10-1分足が陽線のとき、ショートで1・2pipsを狙います 。 - 僅か4回しか過去事例がないものの、直前10-1分足か直前1分足が10pips以上跳ねたら、同じ方向に直後1分足が反応しています。

そうした事象が起きたら、指標発表直前にポジションを取得し、発表直後の跳ねで利確/損切 します。 - 指標発表直後は、初期反応の方向に追撃

を行います。5pipsも取れれば良いでしょう。

また、 再追撃を行うにせよ、短期取引の繰り返しで行います 。

以上

?U.事後検証

以下は、2018年4月23日に追記しています。

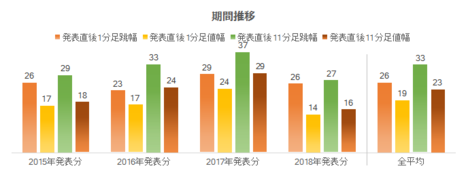

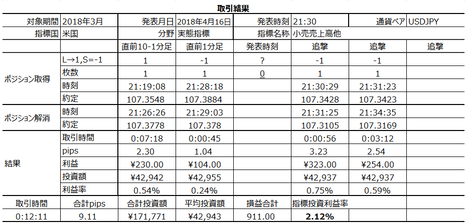

指標結果と反応を纏めておきます。

指標結果は、前月比が前回・予想を上回り、反応は陽線となりました。コア前月比は前回・予想と同値でした。

9月を基準にすると、10-12月の前月比集積は+1.4%(=9月を1とし?1.002?1.008?1.004)、1-3月のそれは+1.6%(=10-12月の1.014?0.997?0.999?1.006)となります。グラフ推移を見る限り、10-12月に比べて1-3月はかなり悪く見えますが、実際には0.2%ポイントの集積売上増だったことになります。

次週発表される1-3月期GDP速報値で、小売売上高の影響は10-12月期とほぼ同じが若干プラス側に影響すると思われます。

本指標次回発表は5月15日です。

事前分析結果を以下に検証しておきます。

- 過去の事前差異と直前10-1分足の方向一致率は67%あり、直前1分足の陰線率が83%でした。

結果は、事前差異がプラスだったものの、直前10-1分足は同値終了でした。直前1分足も同値終了でした。 - 指標発表直後は、初期反応の方向に追撃を行い、5pipsも取れれば良い、と考えていました。再追撃を行うなら、短期取引の繰り返しで行うことにしていました。

結果は、直後1分足終値を超えて直後11分足跳幅が反応を伸ばしたものの、反応程度は2・3pipsしかありませんでした。というより、指標発表直後の初期反応は陰線側に反応したものの、直後1分足・直後11分足が陽線となり、早いうちに反転したようです。追撃というより、上下動にうまくタイミングを合わせれば勝て、それに失敗すると負ける、という展開でした。

取引結果を以下に示します。

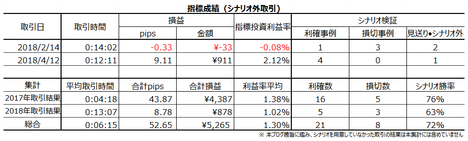

本指標での過去取引結果を纏めておきます。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

【このカテゴリーの最新記事】

- no image