?T.反応要点

2017年12月12日18:30に英国物価指標が発表されます。発表される物価指標は「CPI(消費者物価指数)」「RPI(小売物価指数)」「PPI(生産者物価指数)」です。いずれも今回発表は2017年11月分の集計結果です。

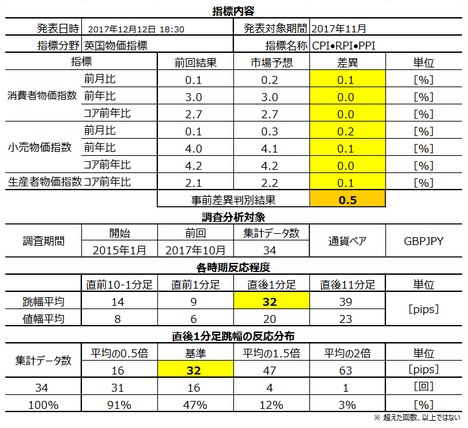

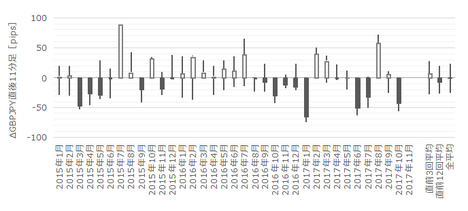

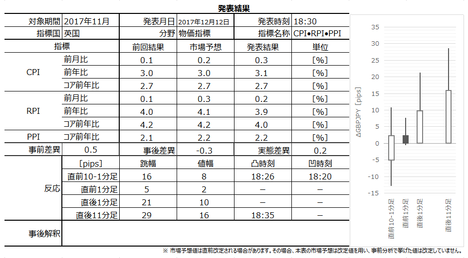

前回結果・市場予想と、以下の分析対象期間と、反応分布は次の通りです。

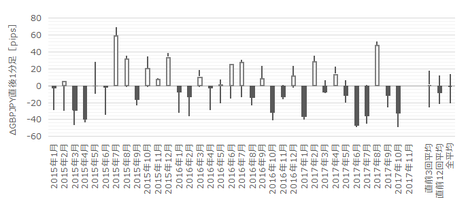

最も指標結果に素直に反応する直後1分足跳幅は過去平均で32pipsです。反応が大きいため、指標発表時刻を跨いでポジションを持つことは慎重でなければいけません。

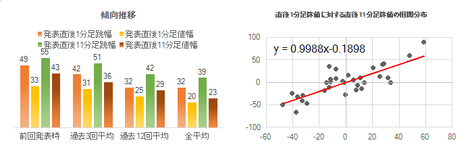

直後1分足値幅(x)に対する直後11分足値幅(y)は、回帰式(赤線)の傾きが1程度であり、平均的には反応が伸び悩む指標、と言えます。但し、分布を見ると、陽線であれ陰線であれ、直後1分足が20pips以下となったときには、直後11分足値幅が直後1分足値幅を削るか反転したことが多いようです。

?U.指標要点

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

【1. 指標概要】

他の主要国では、CPI・RPI・PPIは別々に発表されます。が、英国は一度に発表しています。

CPIは、消費者の製品・サービス購入価格を指数化した指標で、どの国でも最重視されています。英国は年2%のインフレ目標が設定されています。CPIコアは、CPIから価格変動の激しいエネルギー・食品・タバコ・アルコールを除いた数値を指しています。

RPIに含まれてCPIに含まれない対象に住宅費があります。RPIではCPIよりも数値が高くなります。RPIコアは、RPIから価格変動の激しいエネルギー・食品・タバコ・アルコールを除いた数値を指しています。英国では年金給付額が法律によってRPI規準で決定されています。

PPIはあまり反応に結び付かないように見受けられます。

過去の傾向から言えば、CPI>RPI>PPIの順に反応に寄与し、前年比>前月比の順です。重視するCPI前年比は総合>コアと、コアが軽視(という訳じゃないでしょうけど)される点が特徴です。

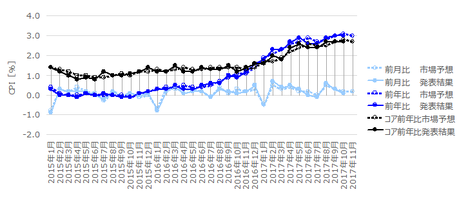

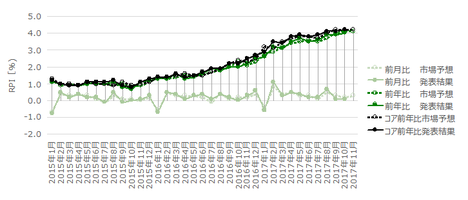

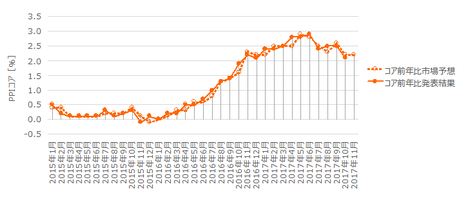

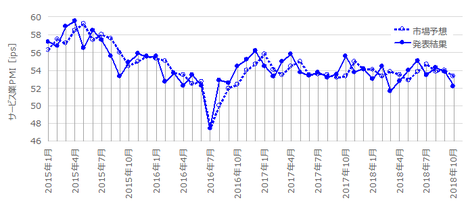

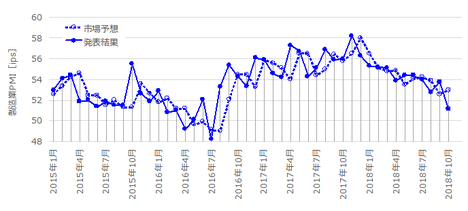

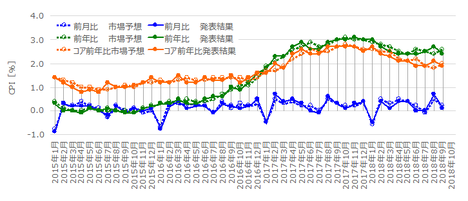

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

8月3日に公表されたBOEのインフレ報告では「インフレ率(CPI前年比)が2017年10月に3%付近でピークと予想」との見通しが示されています。前々回9月分ではCPI前年比が3%に達し、前回10月分も同値3%でした。今回11月分の予想も3%となっています。

物価上昇の原因がGBP安にある、という認識に基づくなら、ここで分析対象とすべき通貨ペアEURGBPは、昨年10月に一旦上昇ピークに達しています。そして、2017年8月にそのピークを一時上抜けました。8月以降は、その新たなピークよりややGBPは買われています。

8月のGBP安の影響が9月・10月のCPIピークに繋がっているのだとすれば、今回そろそろ物価が少し下がって良いはずです。

(2-2. 過去反応)

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

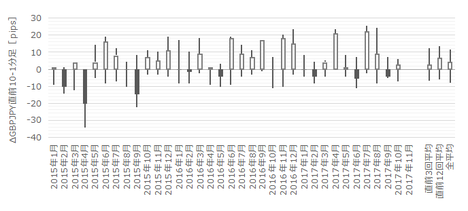

まず、直前10-1分足は、過去平均跳幅が14pipsです。跳幅が20pips以上だったことは過去7回(頻度21%)あります。この7回の直前10-1分足跳幅は31pipsで、これは直後1分足跳幅の過去全平均32pipsとほぼ同じです。そして、この7回の直前10-1分足と直後1分足の方向は5回(71%)一致しています。

つまり、直前10-1分足が20pips以上跳ねたときは、直後1分足はそれと同じ方向に反応することを示唆している可能性があります。直後1分足がいつもより大きく反応するとは言えないものの、もともと本指標の直後1分足は反応が大きいので、気を付けるべきです。

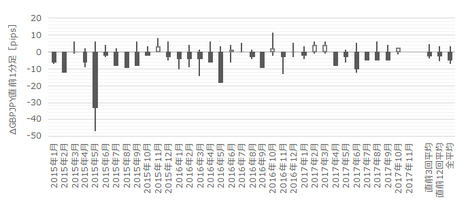

次に、直前1分足の過去平均跳幅は9pipsです。取引中にパッと計算しやすいように、跳幅が10pips以上だったことは過去8回(頻度24%)です。この8回の直後1分足跳幅の平均は29pipsで、これは過去全平均32pipsとほぼ同じです。そして、このとき直前1分足と直後1分足の方向は3回(38%)しか一致していません。

つまり、直前1分足の反応が10pips以上動いたからと言って、それが直後1分足の反応程度や方向を示唆しているとは言えません。

そして、直後1分足の過去平均跳幅と値幅の差は12pips(1ー値幅/跳幅=戻り比率38%)です。直後11分足のそれは16pips(戻り比率41%)です。戻り比率が40%前後に達しており、高値(安値)掴みには気を付けた方が良いでしょう。

【3. 定型分析】

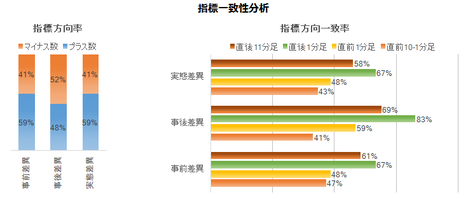

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 「指標一致性分析」 をご参照願います。

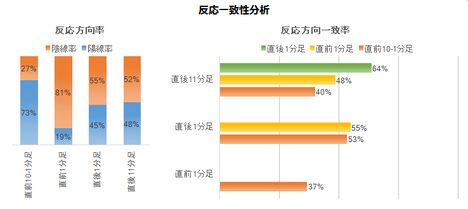

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

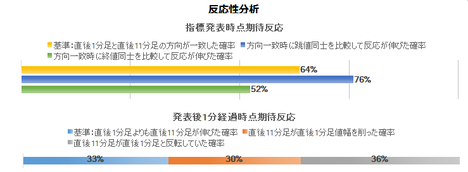

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

まず、指標一致性分析の結果を下図に示します。

事前差異と直後1分足の方向一致率は67%です。市場予想がプラスなら直後1分足は陽線、マイナスなら陰線となることが3回に2回ということです。

事後差異と直後1分足、実態差異と直後11分足の方向一致率がそれぞれ83%・58%となっています。市場予想に対する発表結果の良し悪しには素直に反応するものの、前回結果に対する発表結果の良し悪しの影響はそれより小さくなっています(他の指標と同様、普通の傾向です)。

次に、反応一致性分析の結果を下図に示します。

直前10-1分足の陽線率が73%、直前1分足の陰線率が81%となっており、偏りが見受けられます。

そして、直後1分足と直後11分足の方向一致率すら64%しかなく、先に形成されたローソク足が後で形成されるローソク足の方向を示唆している兆しはありません。

最後に、反応性分析の結果を下図に示します。

直後1分足と直後11分足との方向一致率は64%と、あまりアテに出来ない数字です。そして、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは33%しかありません。

この数字では、初期反応に対する順張り方向への追撃を勧められません。むしろ、直後1分足終値が付いた時点で逆張りの機会を窺った方が良さそうな数字です。

もちろん、一般論として逆張りを繰り返すような取引方法は、勝率を下げることになるので、やるなら慎重に行って、アテが外れたら損切を確実にやりましょう。逆張りの基本は短期取引です。

損切できない人は逆張りすべきではありません。投資というのは、例えよく当たる分析にせよ決して100%ではありません。勝率をアテにして稼ぐのが投資での稼ぎ方です。損小利大とか、各種のテクニカル指標とか、時間帯毎や経済指標毎の通貨別の動きの特徴とかよりも、確率をアテにして稼ぐということを身に付けるまでは、確率を上げる練習期間です。

【4. シナリオ作成】

本指標の過去からの傾向・特徴は以下の通りです。個別の事情に関わりなく、同じやり方で取引をしないと、期待的中率通りの成績は得られません。でもこれはなかなか難しい話です。

- 本指標の特徴は、発表項目数が多いため、予め注目しておく項目を絞り込んでおいた方が良いでしょう。注目するなら、CPI前年比>CPI前月比>その他、の順です。

反応は指標結果に対して素直でかなり大きくなる傾向があります。危ないので、発表時刻を跨いだポジションを持つことは薦められません。 - より安全に稼ぐには、やはり初期反応の方向を確認してからの追撃もしくは逆張りです。

けれども、その追撃は、早期開始して短期に留めるべきです。発表から10分を過ぎると、直後1分足終値よりも反応を伸ばしたことは過去33%しかありません。陰線であれ陽線であれ、直後1分足値幅が20pips以下しか伸びなかったときには、特に直後11分足値幅が直後1分足値幅を削るか反転したことが多いようです。

いわゆる「抜けたら追う」ポイントは、過去の実績から言えば、陰線が△20pips付近、陽線が+30pips付近と見込まれます。直後1分足終値がこれらを抜けた場合、直後11分足終値は直後1分足終値の値幅を多少削ることはあっても、反転したことがありません。むしろ、その後も大きく値を伸ばしたことが多いので、期待値の観点から抜けたら追撃徹底です。 - 取引が難しい指標であり、いくつか注意点があります。

(1) まず、直前10-1分足・直前1分足の過去平均跳幅がそれぞれ14pips・9pipsと大きい点です。そして、直前10-1分足が20pips以上跳ねたことは21%、直前1分足が10pips以上跳ねたことは24%と、それぞれ4・5回に1回程度はそういう場面に出くわします。覚えておくことは、直前10-1分足の反応が20pips以上跳ねたときには、直後1分足も同じ方向に反応したことが71%ある点です。

(2) また、直前10-1分足は逆ヒゲが多く、直後1分足や直後11分足の戻り比率(1−跳幅/値幅)は40%前後にも達しています。どの時点であれ、高値(安値)掴みをしやすい動きをしがちなので、気を付ける必要があります。

(3) それらの取引が難しい特徴を有していながら、結果的に、直前10-1分足の陽線率は73%。直前1分足の陰線率は81%と、異常な偏りが見られます。事前差異(市場予想ー前回結果)と直後1分足の方向一致率が67%と、取引参加者は3回に2回の割合で予め指標発表後の反応方向がわかっているような偏りがあることも、本指標の特徴と言えるでしょう。

以下のシナリオで取引に臨みます。

- 直前10-1分足は陽線と見込みます。

ヒゲが目立つので、タイミングが合わなければ諦めて、無理にポジションを取る必要はありません。過去平均で跳幅14pipsにも達しているものの、そのうち22%の頻度で20pips以上跳ねています。あまり長くポジションを持ちたくありません。どちらに大きくどちらに跳ねるかわからず、それが20pips以上ともなれば、普通の指標の発表直後並みに動くということです。 - 直前1分足は陰線と見込みます。

この期間もヒゲが目立つので、タイミングが合わなければ諦めて、無理にポジションを取る必要はありません。過去の始値基準ローソク足を見る限りでは、陽線側に5pips跳ねたら逆張りで売ポジションを取って、2・3pipsでの利確を狙うと良いでしょう。陽線側に跳ねなければ、取引をしなければ良いだけです。 - 直後1分足は、事前差異判別式符号と同じ方向に指標発表直前にポジションを取得し、発表後の跳ねで利確/損切します。但し、もしも直前10-1分足が20pips以上跳ねたら、その跳ねた方向にポジションを取ることを優先します。

但し、市場予想は発表直前によく確認し、事前差異が変更になっていないか確認しましょう。事前差異判別式は、2?CPI前月比事前差異+3?CPI前年比事前差異+その他項目の事前差異、です。 - 追撃は、早期開始し発表から1分程度で利確/損切します。

戻しの目安は、本指標の直後1分足は平均的なヒゲの長さが40%程度を占めるということです。それこそ早期に追撃開始するか、それを逃したら1/3の戻りで再び追撃ポジションを取って再び反応を伸ばすか少し試すと良いでしょう。 - もし直後1分足終値が△20pipsか+30pipsを抜けたら、追撃は徹底します。抜けなければ、発表から1分を過ぎてから逆張りの機会を狙います。当然、逆張りするなら、直後1分足終値よりも跳ねているときに行った方が成功率が高まります。

以上

2017年12月12日18:30発表

以下は2017年12月12日19:30頃に追記しています。

?V.発表結果検証

【5. 発表結果】

(5-1. 指標結果)

本指標発表結果及び反応は次の通りでした。

結果はざっくりCPI関連が上昇、RPI関連が下降でした。反応は分析対象期間内こそ陽線で反応したものの、その後は本稿記載時点(19:10頃)で陰線側に反転して伸びています。

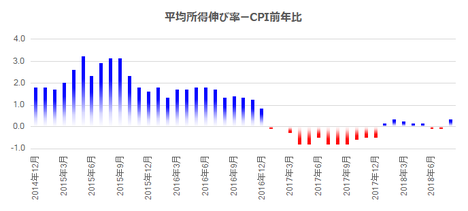

細部を見ると、CPI前月比・前年比が前回・予想を上回りました。コアCPIは前回・予想と同値でした。RPIは前月比こそ前回を上回ったものの前年比・コア前年比が前回・予想を下回りました。

グラフ推移は、CPI前年比が直近ピークとなり、コアCPI前年比も含め、下降に転じる兆しがまだ見られません。一方、RPI前年比・コアRPI前年比は、僅かながら下げた結果、先行するコアPPI前年比を追うように下がる予感を与えます。

(5-2. 取引結果)

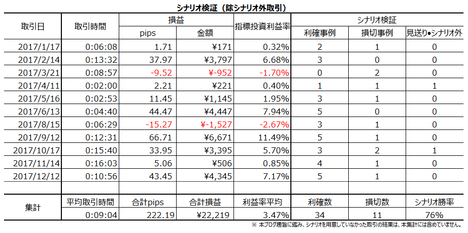

取引結果は次の通りでした。

ほぼシナリオ通りで、問題ありません。

2度目の追撃は、1度目の追撃が含損を持っていたので、ナンピン(難平)で対応し、これは当たりました。ポイントは、この時刻に1時間足チャートの雲下端が151.7付近にあったことです。結果的に、ここにワンタッチしてチャートは下降に転じています。

【6. 分析検証】

(6-1. 分析検証)

事前調査分析内容には問題ありません。

(6-2. シナリオ検証)

事前準備していたシナリオには問題ありません。

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

2017年は、本指標で11回の取引を行い、指標単位で9勝2敗(勝率82%)、シナリオ単位で34勝11敗(勝率76%)でした。1取引当たりの平均取引時間は9分4秒で、年間222pipsを稼げたようです。

悪くありません。

なお、前月までの本指標分析記事に添付していた同表では、集計が間違っていたので今回から訂正しています。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上