この広告は30日以上更新がないブログに表示されております。

新規記事の投稿を行うことで、非表示にすることが可能です。

広告

posted by fanblog

2017年04月07日

2017年4月第1週までの成績と、4月第2週主要指標の過去反応pips

多くのFX関連書籍・記事で主流・基本だと言う トレンドフォローでの取引

は、多くの結果が示す通り、ほとんどの人に適していません。普通の人がFXを始める際には、もっと適した方法があると思って、このブログを始めました。このブログでは、経済指標発表前後の短期シナリオ手法というやり方を紹介しています。詳細は 「FXは上達するのか」

をご覧ください。

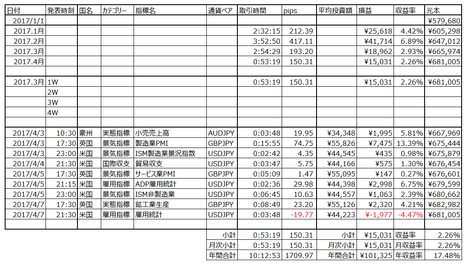

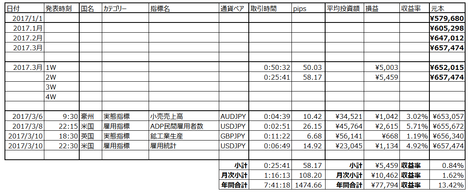

2017年年初からの成績と、今週(4月第1週)の成績を一覧集計しておきます。

先週の取引時間は53分19秒、1指標当たり平均5分55秒です。損益は+15,031円、1指標当たり+1,670円です。

シナリオ単位では負けた指標もありましたが、指標単位では8勝1敗と運が良かった。大きく分析を外したことは、英サービス業PMIと米雇用統計です。ともに初期反応が大きかったので、外したのは私だけじゃなかったのでしょう。

今週は、最後に米軍のシリア攻撃があり、3分で60pips強のリスク回避円高がありました。中国主席訪米中にこうしたことが起きるとは、誰も思っていなかったでしょう。

仏大統領選が近づいているため、EURが荒れると予想していましたが、これは見込み違いでした。

4日に公表された豪州RBA議事録では、当面の政策変更なしが確認できました。

また、同日発表された米国2月貿易収支は、反応こそ小さかったものの、中国からの輸入が対前月27%減少というのには驚きました。さすが中国です。

5日に発表された英国3月サービス業PMIでは、直後11分足跳幅が70pipsもの反応となりました。市場予想は前回結果を僅かに上回っていたものの、大きく発表結果が改善したことが意外だったのです。

その後で、米国3月ADP雇用統計が発表され、市場予想をかなり大きく上回る内容となっていました。

6日未明に公表されたFOMC議事録では、FRBのバランスシート縮小に今年中に着手する可能性が高いことが示されました。この公表に先立ち、FOMCメンバーが何人か、利上げを急がない旨、発言を行いました。

7日に発表された米国3月雇用統計は、ロイターやWSJもさっそく言い訳記事を載せているぐらいですから、私なんか外しても仕方ありませんね。

次週、4月第2週で注目すべき点は次の通りです。

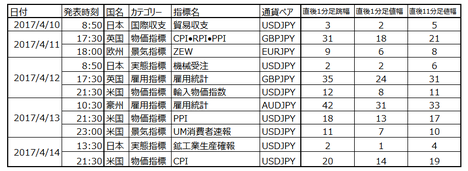

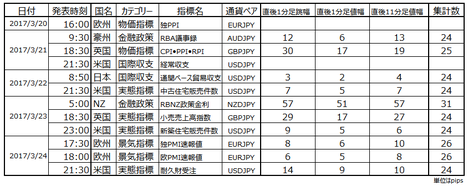

その他、関心を持っている指標を下表に纏めておきます。

この表の右3列の数字は、過去の直後1分足跳幅・値幅・直後11分足値幅の平均pipsです。データはまだ、前回記事で用いた値ですから、3月発表時の反応を踏まえた値にはなっていません。よって、3月発表時のpipsも含めると、誤差が1-3pips程度あるかも知れません。そのつもりでご覧ください。

【1. 今週成績及び所感】

2017年年初からの成績と、今週(4月第1週)の成績を一覧集計しておきます。

先週の取引時間は53分19秒、1指標当たり平均5分55秒です。損益は+15,031円、1指標当たり+1,670円です。

シナリオ単位では負けた指標もありましたが、指標単位では8勝1敗と運が良かった。大きく分析を外したことは、英サービス業PMIと米雇用統計です。ともに初期反応が大きかったので、外したのは私だけじゃなかったのでしょう。

今週は、最後に米軍のシリア攻撃があり、3分で60pips強のリスク回避円高がありました。中国主席訪米中にこうしたことが起きるとは、誰も思っていなかったでしょう。

仏大統領選が近づいているため、EURが荒れると予想していましたが、これは見込み違いでした。

4日に公表された豪州RBA議事録では、当面の政策変更なしが確認できました。

また、同日発表された米国2月貿易収支は、反応こそ小さかったものの、中国からの輸入が対前月27%減少というのには驚きました。さすが中国です。

5日に発表された英国3月サービス業PMIでは、直後11分足跳幅が70pipsもの反応となりました。市場予想は前回結果を僅かに上回っていたものの、大きく発表結果が改善したことが意外だったのです。

その後で、米国3月ADP雇用統計が発表され、市場予想をかなり大きく上回る内容となっていました。

6日未明に公表されたFOMC議事録では、FRBのバランスシート縮小に今年中に着手する可能性が高いことが示されました。この公表に先立ち、FOMCメンバーが何人か、利上げを急がない旨、発言を行いました。

7日に発表された米国3月雇用統計は、ロイターやWSJもさっそく言い訳記事を載せているぐらいですから、私なんか外しても仕方ありませんね。

【2. 次週主要指標の過去反応】

次週、4月第2週で注目すべき点は次の通りです。

- 英豪雇用統計があり、これらは結果次第で大きく反応します。

- 米英物価指標が発表されます。ともにインフレ過熱への警戒感が高まっており、週末に解説記事が多く出るでしょう。

- 仏大統領選1回目投票が4月23日に控えています。これまでは、1回目投票は極右候補が勝ち、5月の決戦投票で極右候補が落選するという解説一色です。

その他、関心を持っている指標を下表に纏めておきます。

この表の右3列の数字は、過去の直後1分足跳幅・値幅・直後11分足値幅の平均pipsです。データはまだ、前回記事で用いた値ですから、3月発表時の反応を踏まえた値にはなっていません。よって、3月発表時のpipsも含めると、誤差が1-3pips程度あるかも知れません。そのつもりでご覧ください。

以上

2017年04月01日

2017年3月第5週までの成績と、4月第1週主要指標の過去反応pips

多くのFX関連書籍・記事で主流・基本だと言う トレンドフォローでの取引

は、多くの結果が示す通り、ほとんどの人に適していません。普通の人がFXを始める際には、もっと適した方法があると思って、このブログを始めました。このブログでは、経済指標発表前後の短期シナリオ手法というやり方を紹介しています。詳細は 「FXは上達するのか」

をご覧ください。

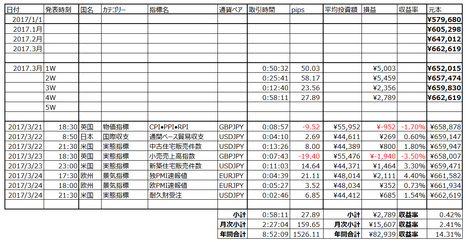

今週は取引指標が少ない週でした。と言っても、リクエストに応えて2017年からは期待的中率70%でもポジションを取るようにしたので、昨年より3倍ぐらい取引が多いのですが。

今週からの成績表は、年次・月次・週次の小計を、以前の記事を見ながら転記しておきました。

先週の取引時間は27分25秒、損益は+3,355円でした。シナリオ単位では負けた指標もありましたが、指標単位では5勝0敗と運が良かった。

当月は5週あった割に、取引時間を3時間以内に抑えることができました。先月が4時間弱の取引時間となったため、年次では月平均3時間を超えています。

今年は、前述の通り取引する指標を増やした結果、月平均ポジション保有時間が3時間を超えています。おかげで、3か月の収益率も15%弱にも達している訳です。がしかし、ポジション保有時間を許容リスク以下に抑えることは最優先すべきです。4月は2時間40分以内に取引を抑え、月平均3時間以内に戻します。

毎月第1週は、取引に適した指標が多いので、このブログを始めてから準備が大変です。ただ、記事に図表を付けるようになったせいか、数字ばかりのデータシートを見て取引していたときよりも、勝率が高くなっているような気がします。可視化すると生産性が上がる、という仕事の話と同じですね。

下表に、次週の主要発表指標について、過去の反応の大きさを一覧しておきます。

この表の右3列の数字は、過去の直後1分足跳幅・値幅・直後11分足値幅の平均pipsです。データはまだ、前回記事で用いた値ですから、3月発表時の反応を踏まえた値にはなっていません。よって、3月発表時のpipsも含めると、誤差が1-3pips程度あるかも知れません。そのつもりでご覧ください。

【1. 今週成績及び所感】

今週は取引指標が少ない週でした。と言っても、リクエストに応えて2017年からは期待的中率70%でもポジションを取るようにしたので、昨年より3倍ぐらい取引が多いのですが。

今週からの成績表は、年次・月次・週次の小計を、以前の記事を見ながら転記しておきました。

先週の取引時間は27分25秒、損益は+3,355円でした。シナリオ単位では負けた指標もありましたが、指標単位では5勝0敗と運が良かった。

当月は5週あった割に、取引時間を3時間以内に抑えることができました。先月が4時間弱の取引時間となったため、年次では月平均3時間を超えています。

今年は、前述の通り取引する指標を増やした結果、月平均ポジション保有時間が3時間を超えています。おかげで、3か月の収益率も15%弱にも達している訳です。がしかし、ポジション保有時間を許容リスク以下に抑えることは最優先すべきです。4月は2時間40分以内に取引を抑え、月平均3時間以内に戻します。

【2. 次週主要指標の過去反応】

毎月第1週は、取引に適した指標が多いので、このブログを始めてから準備が大変です。ただ、記事に図表を付けるようになったせいか、数字ばかりのデータシートを見て取引していたときよりも、勝率が高くなっているような気がします。可視化すると生産性が上がる、という仕事の話と同じですね。

下表に、次週の主要発表指標について、過去の反応の大きさを一覧しておきます。

この表の右3列の数字は、過去の直後1分足跳幅・値幅・直後11分足値幅の平均pipsです。データはまだ、前回記事で用いた値ですから、3月発表時の反応を踏まえた値にはなっていません。よって、3月発表時のpipsも含めると、誤差が1-3pips程度あるかも知れません。そのつもりでご覧ください。

以上

2017年03月24日

2017年3月第4週成績と第5週指標の過去反応

多くのFX関連書籍・記事で主流・基本だと言う トレンドフォローでの取引

は、多くの結果が示す通り、ほとんどの人に適していません。普通の人がFXを始める際には、もっと適した方法があると思って、このブログを始めました。このブログでは、経済指標発表前後の短期シナリオ手法というやり方を紹介しています。詳細は 「FXは上達するのか」

をご覧ください。

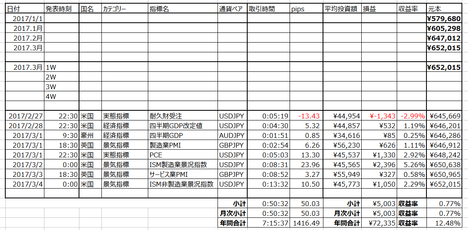

取引時間は58分11秒、損益は+2,789円(0.42%)、指標単位勝敗は6勝2敗、でした。

今週は負けが先行し、定性分析を結構外しました。まだまだ研究が必要ですね。

来週はあまり魅力的な指標がないようです。

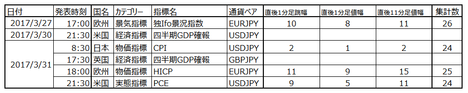

下表に、次週の主要発表指標について、過去の反応の大きさを一覧しておきます。

米英GDPは確報値なので、正直、これまであまり取引をしたことがありません。

日本CPIは、本ブログが円クロス取引中心のため、日銀施策の基になるCPI動向を把握しておくために取引します。

米PCEもほぼ同じ理由です。米側GDPの70%は個人消費が占めています。そのため、PCE動向を把握しておくために取引します。

次週は、こういう週なのでおもしろい指標がありません。もし退屈するならば、金利や株価のチャートをUSDJPYに並べて表示して取引してみてはいかがでしょう。

金利や株価のチャートも為替と同じく、次が上か下かは読めませんが、動きの勢いを読み取る練習が役に立ちます。

以下は、先週と同じ文面です。

上表の反応の大きさは、直後1分足跳幅・値幅と直後11分足値幅を記載しています。

直後1分足跳幅と値幅は、その指標がトレンドに与える影響を最も素直に表しています(と考えられ、多くの事例もそれを裏付けています)。がしかし、直後1分足跳幅で稼ぐには、指標発表直前にポジションを取らなければならないので、

と三段階の分析が正しくなければいけません。よって、難易度が非常に高くなります。だから、なるべくならその前後の値動きに追従することを薦めます。その方が定量再現性が高く、ずっと難易度が下がるのです。稼げるpipsは小さくなりますが。

まぁ分析が外れても勝てることはあるし、その逆もあります。でも、当てれば勝てると信じて研究するしかありません。

上表の過去の反応平均値は、稼げるpipsでもあり損をするpipsでもあります。

だいぶ以前の記憶で恐縮ですが、FXを始めた頃に指標取引を薦める入門書はありませんでした。せいぜい米雇用統計のような反応が大きな指標を入門書で取り上げて、発表後のトレンドが決まってから追いかけてポジションを取るコツを教えるものはあっても、積極的に経済指標発表前後の取引を薦めるものは見た覚えがありません。当時の入門書はトレンドフォローの薦め一色だったという記憶があります。

当時、かなりテキスト通り忠実にやったつもりで取引し、それでも一通り負けました。やはり自分は臆病なのか下手なのか自己判断に迷いました。それで、他人のこうすれば良いという話を疑って、色々な状況・場面をきちんと自分でデータを取って分析するようになりました。きっとあの頃は、今よりずっと買えば下がるし売れば騰がった時代だったから、本の通りにやっても負けたのです(ウソです)。

自分で分析した結果、

ということがわかりました。

単にどちらもやり方の最適化の問題だけだったのです。

それからは、09:00(東証寄り付き)、12:00(昼休み)、17:30(GBP取引増加)、といった時間に、陽線や陰線がどれだけ続く傾向があるかを調べたものです。例えば、最初の1分足と次の2本の1分足は、方向一致率と定量再現性が高いことがわかったもんです(今はどうだか知りません)。がしかし、これらの時間で稼げるpipsは小さい上に、仕事の都合でなかなか取引できない方が多く、結局、経済指標が最も取引しやすいというのが結論です。

ちなみに、21:00、23:00、0:00は、同じような調べ方で、確率的な再現性が得られない、が当時の結論です。

さて、脱線しましたが、もしせっかくご自身で経済指標を分析して取引に臨んでみるなら、反応の大きさ(直後1分足跳幅)が25pips程度の指標がお薦めです。

どこかで記した記憶がありますが、反応が小さすぎる指標は、指標結果とそれまでのトレンドとの区別がつかないので、分析が難しくなります。反応が大きすぎる指標は、長い(大きい)ヒゲを形成することが多いので、実際の取引が難しくなる傾向があるのです。せっかく分析を当てたのに取引で負けるのは悔しいですからね。

以上、ご参考まで。

【1. 今週成績及び所感】

取引時間は58分11秒、損益は+2,789円(0.42%)、指標単位勝敗は6勝2敗、でした。

今週は負けが先行し、定性分析を結構外しました。まだまだ研究が必要ですね。

【2. 次週主要指標の過去反応】

来週はあまり魅力的な指標がないようです。

下表に、次週の主要発表指標について、過去の反応の大きさを一覧しておきます。

米英GDPは確報値なので、正直、これまであまり取引をしたことがありません。

日本CPIは、本ブログが円クロス取引中心のため、日銀施策の基になるCPI動向を把握しておくために取引します。

米PCEもほぼ同じ理由です。米側GDPの70%は個人消費が占めています。そのため、PCE動向を把握しておくために取引します。

次週は、こういう週なのでおもしろい指標がありません。もし退屈するならば、金利や株価のチャートをUSDJPYに並べて表示して取引してみてはいかがでしょう。

金利や株価のチャートも為替と同じく、次が上か下かは読めませんが、動きの勢いを読み取る練習が役に立ちます。

ーーー$€¥ーーー

以下は、先週と同じ文面です。

上表の反応の大きさは、直後1分足跳幅・値幅と直後11分足値幅を記載しています。

直後1分足跳幅と値幅は、その指標がトレンドに与える影響を最も素直に表しています(と考えられ、多くの事例もそれを裏付けています)。がしかし、直後1分足跳幅で稼ぐには、指標発表直前にポジションを取らなければならないので、

- 指標結果の予想を当て、

- 反応方向の予想を当て、

- 適切な利確・損切のために反応程度を当てる

と三段階の分析が正しくなければいけません。よって、難易度が非常に高くなります。だから、なるべくならその前後の値動きに追従することを薦めます。その方が定量再現性が高く、ずっと難易度が下がるのです。稼げるpipsは小さくなりますが。

まぁ分析が外れても勝てることはあるし、その逆もあります。でも、当てれば勝てると信じて研究するしかありません。

上表の過去の反応平均値は、稼げるpipsでもあり損をするpipsでもあります。

だいぶ以前の記憶で恐縮ですが、FXを始めた頃に指標取引を薦める入門書はありませんでした。せいぜい米雇用統計のような反応が大きな指標を入門書で取り上げて、発表後のトレンドが決まってから追いかけてポジションを取るコツを教えるものはあっても、積極的に経済指標発表前後の取引を薦めるものは見た覚えがありません。当時の入門書はトレンドフォローの薦め一色だったという記憶があります。

当時、かなりテキスト通り忠実にやったつもりで取引し、それでも一通り負けました。やはり自分は臆病なのか下手なのか自己判断に迷いました。それで、他人のこうすれば良いという話を疑って、色々な状況・場面をきちんと自分でデータを取って分析するようになりました。きっとあの頃は、今よりずっと買えば下がるし売れば騰がった時代だったから、本の通りにやっても負けたのです(ウソです)。

自分で分析した結果、

- 経済指標発表時は大きく動くから危ない、というのはウソだ(そんな指標は限られており、むしろ稼げないし損も少ないことが多い)、

- トレンドフォローしたときの勝率と経済指標発表前後の勝率や損益には、どちらが有利・不利という差がない、

ということがわかりました。

単にどちらもやり方の最適化の問題だけだったのです。

それからは、09:00(東証寄り付き)、12:00(昼休み)、17:30(GBP取引増加)、といった時間に、陽線や陰線がどれだけ続く傾向があるかを調べたものです。例えば、最初の1分足と次の2本の1分足は、方向一致率と定量再現性が高いことがわかったもんです(今はどうだか知りません)。がしかし、これらの時間で稼げるpipsは小さい上に、仕事の都合でなかなか取引できない方が多く、結局、経済指標が最も取引しやすいというのが結論です。

ちなみに、21:00、23:00、0:00は、同じような調べ方で、確率的な再現性が得られない、が当時の結論です。

さて、脱線しましたが、もしせっかくご自身で経済指標を分析して取引に臨んでみるなら、反応の大きさ(直後1分足跳幅)が25pips程度の指標がお薦めです。

どこかで記した記憶がありますが、反応が小さすぎる指標は、指標結果とそれまでのトレンドとの区別がつかないので、分析が難しくなります。反応が大きすぎる指標は、長い(大きい)ヒゲを形成することが多いので、実際の取引が難しくなる傾向があるのです。せっかく分析を当てたのに取引で負けるのは悔しいですからね。

以上、ご参考まで。

2017年03月18日

2017年3月第4週発表主要指標の過去反応程度

下表に、次週の主要発表指標について、過去の反応の大きさを一覧しておきます。

上表の反応の大きさは、直後1分足跳幅・値幅と直後11分足値幅を記載しています。

直後1分足跳幅と値幅は、その指標がトレンドに与える影響を最も素直に表しています(と考えられ、多くの事例もそれを裏付けています)。がしかし、直後1分足跳幅で稼ぐには、指標発表直前にポジションを取らなければならないので、

と三段階の分析が正しくなければいけません。よって、難易度が非常に高くなります。だから、なるべくならその前後の値動きに追従することを薦めます。その方が定量再現性が高く、ずっと難易度が下がるのです。稼げるpipsは小さくなりますが。

まぁ分析が外れても勝てることはあるし、その逆もあります。でも、当てれば勝てると信じて研究するしかありません。

上表の過去の反応平均値は、稼げるpipsでもあり損をするpipsでもあります。

だいぶ以前の記憶で恐縮ですが、FXを始めた頃に指標取引を薦める入門書はありませんでした。せいぜい米雇用統計のような反応が大きな指標を入門書で取り上げて、発表後のトレンドが決まってから追いかけてポジションを取るコツを教えるものはあっても、積極的に経済指標発表前後の取引を薦めるものは見た覚えがありません。当時の入門書はトレンドフォローの薦め一色だったという記憶があります。

当時、かなりテキスト通り忠実にやったつもりで取引し、それでも一通り負けました。やはり自分は臆病なのか下手なのか自己判断に迷いました。それで、他人のこうすれば良いという話を疑って、色々な状況・場面をきちんと自分でデータを取って分析するようになりました。きっとあの頃は、今よりずっと買えば下がるし売れば騰がった時代だったから、本の通りにやっても負けたのです(ウソです)。

自分で分析した結果、

ということがわかりました。

単にどちらもやり方の最適化の問題だけだったのです。

それからは、09:00(東証寄り付き)、12:00(昼休み)、17:30(GBP取引増加)、といった時間に、陽線や陰線がどれだけ続く傾向があるかを調べたものです。例えば、最初の1分足と次の2本の1分足は、方向一致率と定量再現性が高いことがわかったもんです(今はどうだか知りません)。がしかし、これらの時間で稼げるpipsは小さい上に、仕事の都合でなかなか取引できない方が多く、結局、経済指標が最も取引しやすいというのが結論です。

ちなみに、21:00、23:00、0:00は、同じような調べ方で、確率的な再現性が得られない、が当時の結論です。

さて、脱線しましたが、もしせっかくご自身で経済指標を分析して取引に臨んでみるなら、反応の大きさ(直後1分足跳幅)が25pips程度の指標がお薦めです。

どこかで記した記憶がありますが、反応が小さすぎる指標は、指標結果とそれまでのトレンドとの区別がつかないので、分析が難しくなります。反応が大きすぎる指標は、長い(大きい)ヒゲを形成することが多いので、実際の取引が難しくなる傾向があるのです。せっかく分析を当てたのに取引で負けるのは悔しいですからね。

以上、ご参考まで。

上表の反応の大きさは、直後1分足跳幅・値幅と直後11分足値幅を記載しています。

直後1分足跳幅と値幅は、その指標がトレンドに与える影響を最も素直に表しています(と考えられ、多くの事例もそれを裏付けています)。がしかし、直後1分足跳幅で稼ぐには、指標発表直前にポジションを取らなければならないので、

- 指標結果の予想を当て、

- 反応方向の予想を当て、

- 適切な利確・損切のために反応程度を当てる

と三段階の分析が正しくなければいけません。よって、難易度が非常に高くなります。だから、なるべくならその前後の値動きに追従することを薦めます。その方が定量再現性が高く、ずっと難易度が下がるのです。稼げるpipsは小さくなりますが。

まぁ分析が外れても勝てることはあるし、その逆もあります。でも、当てれば勝てると信じて研究するしかありません。

上表の過去の反応平均値は、稼げるpipsでもあり損をするpipsでもあります。

だいぶ以前の記憶で恐縮ですが、FXを始めた頃に指標取引を薦める入門書はありませんでした。せいぜい米雇用統計のような反応が大きな指標を入門書で取り上げて、発表後のトレンドが決まってから追いかけてポジションを取るコツを教えるものはあっても、積極的に経済指標発表前後の取引を薦めるものは見た覚えがありません。当時の入門書はトレンドフォローの薦め一色だったという記憶があります。

当時、かなりテキスト通り忠実にやったつもりで取引し、それでも一通り負けました。やはり自分は臆病なのか下手なのか自己判断に迷いました。それで、他人のこうすれば良いという話を疑って、色々な状況・場面をきちんと自分でデータを取って分析するようになりました。きっとあの頃は、今よりずっと買えば下がるし売れば騰がった時代だったから、本の通りにやっても負けたのです(ウソです)。

自分で分析した結果、

- 経済指標発表時は大きく動くから危ない、というのはウソだ(そんな指標は限られており、むしろ稼げないし損も少ないことが多い)、

- トレンドフォローしたときの勝率と経済指標発表前後の勝率や損益には、どちらが有利・不利という差がない、

ということがわかりました。

単にどちらもやり方の最適化の問題だけだったのです。

それからは、09:00(東証寄り付き)、12:00(昼休み)、17:30(GBP取引増加)、といった時間に、陽線や陰線がどれだけ続く傾向があるかを調べたものです。例えば、最初の1分足と次の2本の1分足は、方向一致率と定量再現性が高いことがわかったもんです(今はどうだか知りません)。がしかし、これらの時間で稼げるpipsは小さい上に、仕事の都合でなかなか取引できない方が多く、結局、経済指標が最も取引しやすいというのが結論です。

ちなみに、21:00、23:00、0:00は、同じような調べ方で、確率的な再現性が得られない、が当時の結論です。

さて、脱線しましたが、もしせっかくご自身で経済指標を分析して取引に臨んでみるなら、反応の大きさ(直後1分足跳幅)が25pips程度の指標がお薦めです。

どこかで記した記憶がありますが、反応が小さすぎる指標は、指標結果とそれまでのトレンドとの区別がつかないので、分析が難しくなります。反応が大きすぎる指標は、長い(大きい)ヒゲを形成することが多いので、実際の取引が難しくなる傾向があるのです。せっかく分析を当てたのに取引で負けるのは悔しいですからね。

以上、ご参考まで。

2017年3月第3週の成績

多くのFX関連書籍・記事で主流・基本だと言う トレンドフォローでの取引

は、多くの結果が示す通り、ほとんどの人に適していません。普通の人がFXを始める際には、もっと適した方法があると思って、このブログを始めました。このブログでは、経済指標発表前後の短期シナリオ手法というやり方を紹介しています。詳細は 「FXは上達するのか」

をご覧ください。

取引時間は12分40秒、損益は+2,356円(1.98%)、指標単位勝敗は3勝1敗、でした。

今週は、日米英の中銀政策金利発表がありました。次週もNZ中銀政策金利発表があります。次週は空き時間に各国中銀の最新声明を一覧できるように纏めておきたいと思います。

【1. 成績】

【2. 所感】

取引時間は12分40秒、損益は+2,356円(1.98%)、指標単位勝敗は3勝1敗、でした。

今週は、日米英の中銀政策金利発表がありました。次週もNZ中銀政策金利発表があります。次週は空き時間に各国中銀の最新声明を一覧できるように纏めておきたいと思います。

以上

2017年03月10日

2017年3月第2週の成績

多くのFX関連書籍・記事で主流・基本だと言う トレンドフォローでの取引

は、多くの結果が示す通り、ほとんどの人に適していません。普通の人がFXを始める際には、もっと適した方法があると思って、このブログを始めました。このブログでは、経済指標発表前後の短期シナリオ手法というやり方を紹介しています。詳細は 「FXは上達するのか」

をご覧ください。

次週もFOMC絡みの思惑が小さな指標結果よりも重視される時期のため、あまり取引できる機会がありません。

今週は、指標単位で久しぶりの全勝です。

豪州RBA政策金利・米国貿易収支が事前分析して取引するつもりでしたが、所用により取引が出来ませんでした。RBA政策金利での事前分析・シナリオは、取引していたら間違いなく損切となっていたでしょう。金利絡みの発表だったので、損切も大きくなっていた可能性が高い。

個人的には運が良かったものの、ブログを始めてからは素直に喜べません。この雑文を信じて損をした人が居たらと気になります。

次週も引き続き、FOMCとその影響が一段落するまで、小さな指標での分析がまともにできない状態が続きます。

ポジションを取るなら慎重に、そしてもし少ない資金でやっているならポジションを長く持たないこと、負けても負けが続いても決して一発で取り返そうとしたりせず、冷静に、勝率で取り返すレベルを目指すことが多少の損得よりも優先、と自分に言い聞かせること。

但し、ポジションを持つなら必ず、いつどんな状況でポジションを取り、どうやって解消するかをイメージしてから取引しましょう。

1か月・3か月・半年・1年と続ければ、きっと上手くなっていく自分に気づくでしょう。

おやすみなさい。

【1. 成績】

【2. 所感】

次週もFOMC絡みの思惑が小さな指標結果よりも重視される時期のため、あまり取引できる機会がありません。

今週は、指標単位で久しぶりの全勝です。

豪州RBA政策金利・米国貿易収支が事前分析して取引するつもりでしたが、所用により取引が出来ませんでした。RBA政策金利での事前分析・シナリオは、取引していたら間違いなく損切となっていたでしょう。金利絡みの発表だったので、損切も大きくなっていた可能性が高い。

個人的には運が良かったものの、ブログを始めてからは素直に喜べません。この雑文を信じて損をした人が居たらと気になります。

次週も引き続き、FOMCとその影響が一段落するまで、小さな指標での分析がまともにできない状態が続きます。

ポジションを取るなら慎重に、そしてもし少ない資金でやっているならポジションを長く持たないこと、負けても負けが続いても決して一発で取り返そうとしたりせず、冷静に、勝率で取り返すレベルを目指すことが多少の損得よりも優先、と自分に言い聞かせること。

但し、ポジションを持つなら必ず、いつどんな状況でポジションを取り、どうやって解消するかをイメージしてから取引しましょう。

1か月・3か月・半年・1年と続ければ、きっと上手くなっていく自分に気づくでしょう。

おやすみなさい。

以上

2017年03月04日

2017年3月第1週の成績

多くのFX関連書籍・記事で主流・基本だと言う トレンドフォローでの取引

は、多くの結果が示す通り、ほとんどの人に適していません。普通の人がFXを始める際には、もっと適した方法があると思って、このブログを始めました。このブログでは、経済指標発表前後の短期シナリオ手法というやり方を紹介しています。詳細は 「FXは上達するのか」

をご覧ください。

負け先行で始まり、前半は勝ってもpipsが小さかったので、今週は負けを覚悟していました。

ここまで、年始以来9週で7時間強のポジション保有時間は、昨年の3倍ペースとなっています。収益率は年始から12%ですから、こちらも昨年の3倍ペースです。

理由ははっきりしており、シナリオ採用する期待的中率を75%から70%へと下げたため、取引回数も約3倍になったため、です。実際の取引では、シナリオと逆の反応をしても、ローソク足にヒゲが生じています。そのため、ヒゲの部分で利確できる方がヒゲに惑わされて損切するよりも多いようです。結果、勝率もほとんど悪化していない、という感触を持っています。

シナリオ毎の勝率はまだカウントしていません(面倒くさいので四半期毎にカウント)が、75%以上はキープできていると思います。月末に精査するつもりですが、指標予測よりも反応予測の方がやや成績が良いという感触です。

面倒なので取引を1枚ずつで行ってますが、年始からの収益率増のペースを保つためには、そろそろ取引単位を1.1枚に増やす必要があります。

【1. 成績】

【2. 所感】

負け先行で始まり、前半は勝ってもpipsが小さかったので、今週は負けを覚悟していました。

ここまで、年始以来9週で7時間強のポジション保有時間は、昨年の3倍ペースとなっています。収益率は年始から12%ですから、こちらも昨年の3倍ペースです。

理由ははっきりしており、シナリオ採用する期待的中率を75%から70%へと下げたため、取引回数も約3倍になったため、です。実際の取引では、シナリオと逆の反応をしても、ローソク足にヒゲが生じています。そのため、ヒゲの部分で利確できる方がヒゲに惑わされて損切するよりも多いようです。結果、勝率もほとんど悪化していない、という感触を持っています。

シナリオ毎の勝率はまだカウントしていません(面倒くさいので四半期毎にカウント)が、75%以上はキープできていると思います。月末に精査するつもりですが、指標予測よりも反応予測の方がやや成績が良いという感触です。

面倒なので取引を1枚ずつで行ってますが、年始からの収益率増のペースを保つためには、そろそろ取引単位を1.1枚に増やす必要があります。

以上

2017年02月25日

2017年2月までの成績

多くのFX関連書籍・記事で主流・基本だと言う トレンドフォローでの取引

は、多くの結果が示す通り、ほとんどの人に適していません。普通の人がFXを始める際には、もっと適した方法があると思って、このブログを始めました。このブログでは、経済指標発表前後の短期シナリオ手法というやり方を紹介しています。詳細は 「FXは上達するのか」

をご覧ください。

来週後半は3月に入ります。このブログでは、来週からの取引は3月1週目として集計します。

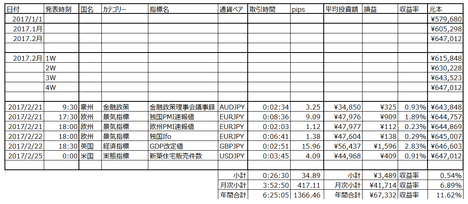

では、ここまでの週次・月次・年次(2月まで)の成績集計を下図に示します。

先週は利益率が低かったものの、指標単位での取引結果は全て勝てました(先週に限らず、勝てそうな指標でしか取引しないから)。シナリオ単位ではいくつか損切となったものの、その検証は指標毎の記事で反省を載せているので、ここでは考察しません。

このブログを始める前から、本来は、期待的中率75%以上か25%以下のシナリオが成り立つ取引しかやらなかったのですが、欧州指標での取引を始めたことと、リクエストにより期待的中率70%以上か30%以下に取引するように条件を緩和しています。

おかげで、多少勝率が下がっているようですが、損益はかなり順調です。

予習に相応の時間をかけて取引している以上、この結果は当然です。

気になる点は、取引指標が増えたことでポジション保有時間が増えていることです。とりあえず、今のところ約3時間/月には抑えられています。もう少し取引時間を減らすため、取引する指標も少し減らすつもりです。

先週はそれを意識したこともあって、ポジション保有時間は30分未満になりました。中古住宅販売件数とFOMC議事録公表を寝てて取引できなかったことも、ポジション保有時間抑制に繋がりました。

平均では1指標あたり5分弱の取引の週でした。

運用益について、2か月で10%強というのは十分すぎる結果と言えます。

ただ、ポジション保有時間を増やして成績を上げるのでは意味がありません。ポジション保有時間が長ければ、確率通りにいずれ予見不可能な事態で大きな損失を負うことになるでしょう。せめて、月2.5時間にポジション保有時間を抑えたいものです。

投資をし続ける限り、必ずいつかは予見不可能な大きな損失を被ります。予見不可能ゆえに、防止策も限られています。逆指値注文も防止柵のひとつですが、このブログでは、短時間取引と放置(無監視)ポジションを持たないこと、で対処しています。

来月以降、ポジション保有時間を2時間程度に抑えて、平均値を2.5時間/月に向けて調整していきます。

FXに限ったことではありませんが、勝てるようになることはそれほど難しくありません。勝ち方をとにかく勉強し続けていれば、いずれ勝てるようになれます。月並みのことを長々と恐縮ながら、負けにくい投資スタイルに徹することの方がずっと難しいのです。

少し今年は収益ペースが早いので、こういうときこそ要注意です。

いわゆる、プロや業界関係者が載せている市場予想は、本当に良く外れています。

数字が当たらないのは許せます。がしかし、前回結果との大小関係すら結構外すのはどういうことなのでしょう。

100発100中の予想を求めているのではなく、せめて指標発表結果の大小関係ぐらいは50%以上当ててほしいものですね。プロは反応方向を明言して外すと大変だから(法的にも問題がありそうです)、そこまでは求めませんが。

あと、指標の過去推移を表すグラフには、過去の予想と結果が同時に載っているものです。グラフを見て今回の予想を行う前に、よく自分に言い聞かせてから考えるようにしましょう。

すなわち、今回の予想で必要な予想は今回の分だけです。予想と結果の差がどう反応に結び付いたかを分析するとき以外には、グラフに載っている過去の予想はノイズ以外の何ものでもありません。

このブログでも過去の予想と結果を両方ともグラフに載せていますが、この点はなるべく早く改めるようにしたい、と思います。

【1. 2017年2月までの成績】

来週後半は3月に入ります。このブログでは、来週からの取引は3月1週目として集計します。

では、ここまでの週次・月次・年次(2月まで)の成績集計を下図に示します。

先週は利益率が低かったものの、指標単位での取引結果は全て勝てました(先週に限らず、勝てそうな指標でしか取引しないから)。シナリオ単位ではいくつか損切となったものの、その検証は指標毎の記事で反省を載せているので、ここでは考察しません。

このブログを始める前から、本来は、期待的中率75%以上か25%以下のシナリオが成り立つ取引しかやらなかったのですが、欧州指標での取引を始めたことと、リクエストにより期待的中率70%以上か30%以下に取引するように条件を緩和しています。

おかげで、多少勝率が下がっているようですが、損益はかなり順調です。

予習に相応の時間をかけて取引している以上、この結果は当然です。

気になる点は、取引指標が増えたことでポジション保有時間が増えていることです。とりあえず、今のところ約3時間/月には抑えられています。もう少し取引時間を減らすため、取引する指標も少し減らすつもりです。

先週はそれを意識したこともあって、ポジション保有時間は30分未満になりました。中古住宅販売件数とFOMC議事録公表を寝てて取引できなかったことも、ポジション保有時間抑制に繋がりました。

平均では1指標あたり5分弱の取引の週でした。

運用益について、2か月で10%強というのは十分すぎる結果と言えます。

ただ、ポジション保有時間を増やして成績を上げるのでは意味がありません。ポジション保有時間が長ければ、確率通りにいずれ予見不可能な事態で大きな損失を負うことになるでしょう。せめて、月2.5時間にポジション保有時間を抑えたいものです。

投資をし続ける限り、必ずいつかは予見不可能な大きな損失を被ります。予見不可能ゆえに、防止策も限られています。逆指値注文も防止柵のひとつですが、このブログでは、短時間取引と放置(無監視)ポジションを持たないこと、で対処しています。

来月以降、ポジション保有時間を2時間程度に抑えて、平均値を2.5時間/月に向けて調整していきます。

FXに限ったことではありませんが、勝てるようになることはそれほど難しくありません。勝ち方をとにかく勉強し続けていれば、いずれ勝てるようになれます。月並みのことを長々と恐縮ながら、負けにくい投資スタイルに徹することの方がずっと難しいのです。

少し今年は収益ペースが早いので、こういうときこそ要注意です。

【2. 所感】

いわゆる、プロや業界関係者が載せている市場予想は、本当に良く外れています。

数字が当たらないのは許せます。がしかし、前回結果との大小関係すら結構外すのはどういうことなのでしょう。

100発100中の予想を求めているのではなく、せめて指標発表結果の大小関係ぐらいは50%以上当ててほしいものですね。プロは反応方向を明言して外すと大変だから(法的にも問題がありそうです)、そこまでは求めませんが。

あと、指標の過去推移を表すグラフには、過去の予想と結果が同時に載っているものです。グラフを見て今回の予想を行う前に、よく自分に言い聞かせてから考えるようにしましょう。

すなわち、今回の予想で必要な予想は今回の分だけです。予想と結果の差がどう反応に結び付いたかを分析するとき以外には、グラフに載っている過去の予想はノイズ以外の何ものでもありません。

このブログでも過去の予想と結果を両方ともグラフに載せていますが、この点はなるべく早く改めるようにしたい、と思います。

以上

2017年02月19日

2017年2月第3週までの成績

多くのFX関連書籍・記事で主流・基本だと言う トレンドフォローでの取引

は、多くの結果が示す通り、ほとんどの人に適していません。普通の人がFXを始める際には、もっと適した方法があると思って、このブログを始めました。このブログでは、経済指標発表前後の短期シナリオ手法というやり方を紹介しています。詳細は 「FXは上達するのか」

をご覧ください。

いわゆるプロや業界関係者が載せている市場予想が良く外れています。

数字が当たらないのは許せます。がしかし、前回結果との大小関係すら結構外すのはどういうことなのでしょう。そんなものを真に受けて事前にポジションを取っては駄目だということではないでしょうか。

【1. 2017年2月第3週までの成績】

【2. 所感】

いわゆるプロや業界関係者が載せている市場予想が良く外れています。

数字が当たらないのは許せます。がしかし、前回結果との大小関係すら結構外すのはどういうことなのでしょう。そんなものを真に受けて事前にポジションを取っては駄目だということではないでしょうか。

以上

2017年02月11日

2017年2月第2週までの成績と第3週の注目内容

多くのFX関連書籍・記事で主流・基本だと言う トレンドフォローでの取引

は、多くの結果が示す通り、ほとんどの人に適していません。普通の人がFXを始める際には、もっと適した方法があると思って、このブログを始めました。このブログでは、経済指標発表前後の短期シナリオ手法というやり方を紹介しています。詳細は 「FXは上達するのか」

をご覧ください。

このブログにおける本命の取引は、75%以上ないしは25%以下の期待的中率が事前に見込まれた指標での取引です。がしかし、それだけでは取引機会が限られるため、今年からは練習用に70%以上ないしは30%以下の期待的中率しか得られない指標でも取引を始めました。

結果、2月2週が終わった時点で、収益が年初資金の10%に達しました。そのため、次週からはこれまで1枚ずつだった取引を、1.1枚ずつに増やすことにします。

正直言って、これほど調子が良いのは、アベノミクスが始まった頃以来じゃないかと思います。

成績が良い原因は、自分なりに次の理由がある、と考えています。すなわち、

と考えています。

期待的中率のルールを緩和して取引指標数を増やした結果、取引時間もずいぶん増えてしまいました。がしかし、1か月に3時間弱しかポジションを持たないというルールは、ほぼほぼ守れています。

この調子で続けたいものです。

2月第3週で注目している指標は次の通りです。

例によって全ての指標発表時に取引を行うつもりはありません。

今年前半は、過去にほとんど取引しなかった指標についても(特に欧州指標)研究を進めたいと考えています。そして、今年後半にはEURJPYからEURUSDの取引に変えたいものです。

不謹慎かも知れませんが、これからは米独間の貿易不均衡問題・ギリシャ債務問題・英欧間の離脱交渉・3月蘭国選挙・4月(?)仏国大統領選と、EURの動き方を勉強しやすいイベントが続きます。集中的に学ぶには時機を得たという気がしています。

金融・経済の素人である我々にとって、翌週取引の方針を得る頼みの綱が専門家の解説記事であることは仕方ありません。問題は、専門家によって逆の見方を伝えることもあるということです。

結局、大きなトレンドを事前に見込んでおいても、翌週になって実際のチャートを一番の参考にするのだから、週末の勉強は翌週の実際の取引においてあまり意味がないのかも知れません。

それでも、そうした記事を週末に読んで勉強を続けるとどうなるか。

たぶん、指標発表時の反応が素直でないときに、すぐに誰かが解説していた意味を拝借して自分で説明がつけやすい、という効果があるのでしょう。

さて、先週における関心事は、

でした。

今さら、それら着目していた点がどうなり、それが大きな為替の波にどう効いたのかを言っても無意味です。但し、FRB利上げ延期説は、2月第3週の大きな動きに引き続き影響を与えるでしょう。大事なことは、前週注目していたことが今週はどう変わるかです。

2月第3週は、

といった点の報道・解説に注目しています。

続きを読む...

【1. 2017年2月第2週までの成績】

このブログにおける本命の取引は、75%以上ないしは25%以下の期待的中率が事前に見込まれた指標での取引です。がしかし、それだけでは取引機会が限られるため、今年からは練習用に70%以上ないしは30%以下の期待的中率しか得られない指標でも取引を始めました。

結果、2月2週が終わった時点で、収益が年初資金の10%に達しました。そのため、次週からはこれまで1枚ずつだった取引を、1.1枚ずつに増やすことにします。

正直言って、これほど調子が良いのは、アベノミクスが始まった頃以来じゃないかと思います。

成績が良い原因は、自分なりに次の理由がある、と考えています。すなわち、

- このブログを始めて第三者に説明するため、数字を眺めるのではなく、自分で図表を作成して視覚的に事前分析するようになったこと、

- 特に、表計算ソフトを変えてローソク足が表示できるようにしたことで、事後の検証で得た教訓を翌月の同じ指標での取引に活かすことが増えたこと、

- 昨年ブログ開始早々に「取引機会が少なすぎる」というメールを読者の方から頂き、今年からは取引ルールの期待的中率を緩和して、取引を行う指標数を増やしたこと、

と考えています。

期待的中率のルールを緩和して取引指標数を増やした結果、取引時間もずいぶん増えてしまいました。がしかし、1か月に3時間弱しかポジションを持たないというルールは、ほぼほぼ守れています。

この調子で続けたいものです。

【2. 2017年2月第3週の主要指標】

2月第3週で注目している指標は次の通りです。

例によって全ての指標発表時に取引を行うつもりはありません。

今年前半は、過去にほとんど取引しなかった指標についても(特に欧州指標)研究を進めたいと考えています。そして、今年後半にはEURJPYからEURUSDの取引に変えたいものです。

不謹慎かも知れませんが、これからは米独間の貿易不均衡問題・ギリシャ債務問題・英欧間の離脱交渉・3月蘭国選挙・4月(?)仏国大統領選と、EURの動き方を勉強しやすいイベントが続きます。集中的に学ぶには時機を得たという気がしています。

【3. 次週準備考察】

金融・経済の素人である我々にとって、翌週取引の方針を得る頼みの綱が専門家の解説記事であることは仕方ありません。問題は、専門家によって逆の見方を伝えることもあるということです。

結局、大きなトレンドを事前に見込んでおいても、翌週になって実際のチャートを一番の参考にするのだから、週末の勉強は翌週の実際の取引においてあまり意味がないのかも知れません。

それでも、そうした記事を週末に読んで勉強を続けるとどうなるか。

たぶん、指標発表時の反応が素直でないときに、すぐに誰かが解説していた意味を拝借して自分で説明がつけやすい、という効果があるのでしょう。

さて、先週における関心事は、

- オセアニア2国の政策金利が「現状維持」になるだろうという市場予想記事が多かったものの、反応方向については専門家の意見が分かれていたこと、

- 2月第1週に発表された米国雇用統計で、平均賃金が伸び悩んだ点がFRBの3月利上げ説を後退させた、という解説記事がいくつかあったこと、

- 日米首脳会談が、米側の対日貿易赤字・円安バッシングの緩和に繋がりそうかという点と、日側の大型対米投資の内容とその約束成立がなるかという点が、早ければ金曜夜半に判明するだろうという見通しがあったこと、

でした。

今さら、それら着目していた点がどうなり、それが大きな為替の波にどう効いたのかを言っても無意味です。但し、FRB利上げ延期説は、2月第3週の大きな動きに引き続き影響を与えるでしょう。大事なことは、前週注目していたことが今週はどう変わるかです。

2月第3週は、

- IMMポジションがJPY・EUR・GBP・AUD・NZDの5通貨ともに、前週までは売り持ちが減るか買い持ちが増えるかの同方向に4週以上も進み、やっと前週は週足チャートでの方向がこれと同じ方向に揃って説明がつくようになったこと、

- 前週に引き続き、FRBの利上げ延期説が今週どう扱われるかと、米新政権が検討中とされる減税・税制改革等の経済政策予想の報道がちらほら出始めていることと、第2週の米国株高はそれらの予想記事に基づくということ、

- 前週発表された中国外貨準備高の減少が中国不安再燃に結び付く可能性が指摘され始めていることと、日米首脳会談後に残る米中・米独貿易不均衡問題について米側施策・発言が注目されていること、

といった点の報道・解説に注目しています。

以上

続きを読む...