この広告は30日以上更新がないブログに表示されております。

新規記事の投稿を行うことで、非表示にすることが可能です。

広告

posted by fanblog

2018年03月01日

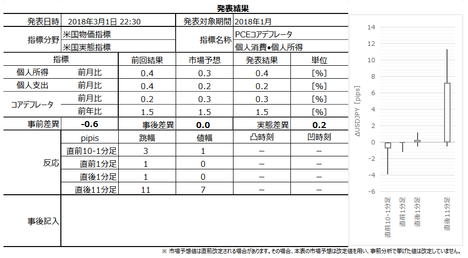

2018年3月1日22:30発表ー米国物価指標「PCEコアデフレータ」・実態指標「個人消費(PCE)・個人所得」(結果検証済)

?T.事前投稿

ブログの日時は事前投稿日となっています。指標発表後に事後投稿し、その日時は「?U.事後検証」のタイトル行付近に記載しています。

本指標の反応分析は こちら に詳述しています。以下に記す今回の取引方針は、この分析結果に基づきます。

そこで述べた通り、本指標には

- 本指標は、指標発表前こそPCEや個人所得の事前差異も影響するものの、指標発表後にはPCEコアデフレータ(以下「CD」と略記)の事後差異の有無に反応方向が影響を受ける(但し、CDは市場予想と発表結果がズレないことも多いため、その場合にPCEの事後差異に注目すれば良い)

- 指標発表直後の反応程度は以前から安定して小さく、直後1分足跳幅が過去平均で8pips(7〜12pipsだったことが55%)

- 指標発表直後の反応方向は、直後1分足と直後11分足の方向一致率が76%あり、その76%の方向一致時には直後11分足跳幅が直後1分足跳幅を80%の事例で超えている(短期追撃に良し

という特徴があります。

今回発表の要点は下表の通りです。

さて、前掲の詳細分析結果に基づくシナリオは以下の通りです。

- 指標発表前は、もともと反応が小さいこともあってヒゲの発生頻度が高いようです。気を付けましょう。

直前10-1分足は過去平均跳幅は6pips、同値幅は3pipsです。事前差異との方向一致率が76%あるものの、利確や損切の目安を3・4pips程度としておいた方が良いでしょう。跳幅と値幅の比率が過去平均で全幅の50%にも達しているためです。

欲張りは禁物です。

今回の事前差異判別式の解は、現時点(2月28日23:00頃)でマイナスとなっています。よって、 ショートで2・3pips の利確を狙います。 - 直前1分足は、 陽線側に1pips跳ねたら逆張りでショートを持ち、利確・損切の目安を2pips

としておけば、年間損益をプラス化できます

- 直後1分足の過去平均跳幅は8pips、過去平均値幅は5pipsです。

そして、事後差異との方向一致率は76%と高く、指標結果の良し悪しには素直に反応します。何より、直後1分足と直後11分足の方向一致率は76%あり、その76%の方向一致時には直後11分足跳幅が直後1分足跳幅を80%の事例で超えています。

反応が素直で伸びることを示しているのだから、初期反応方向を確認したら直ぐに追撃 です。追撃は過去平均値幅の5pips未満でポジションオーダーに成功すると、利確の可能性が高まります。

但し、直後1分足の過去反応分布は、7〜12pipsに収まったことが55%で、13pips以上伸びたことが6%しかありません。

利確の目安を3〜8pips、損切の目安を4pips ぐらいにしておけば、年間で負けることはないでしょう。ポジション解消のタイミングは指標発表から1分ぐらいが良いでしょう。 - 直後11分足は、直前1分足との方向一致率が31%(不一致率69%)となっています。直前1分足が陽線だったのに指標発表後に実態差異がマイナスを確認したら、直後11分足は陰線となる可能性が高いと言えます。同様に、直前1分足が陰線だったのに指標発表後に実態差異がプラスを確認したら、直後11分足は陽線となる可能性が高いと言えます。

そうした場合には、直後1分足終値が付く頃に順張りでの追撃を徹底です。

利確・損切の目安は、直後1分足と直後11分足の値幅の差である5pips で良いでしょう。

以上

?U.事後検証

以下は、2018年3月1日20:30頃に追記しています。

指標結果と反応を纏めておきます。

指標発表結果は、ほぼ市場予想通りでした。指標発表直後の反応はほぼなく、暫くして陽線側に伸びました。

市場予想通りとは言え、PCEコアデフレータ前月比は+0.4%に達しました。発表時点では1月集計分以来の大きな伸びとなっていました(修正値との比較では2017年8月集計分以来)。2月14日に発表された1月集計分CPI前月比も+0.5%と、12月集計分+0.1%から伸びていたので、この結果は妥当です。

個人所得前月比が+0.4%と高い水準となっており、個人消費前月比も+0.2%と悪くありません。

ただ、これらの結果はほぼ市場予想だったこともあって既に折込まれていたため、指標発表後の反応は鈍いものでした。その後、陽線側に反応が伸びたのは、本指標結果に対してというより、24:00に予定されていたISM製造業景況指数の改善を見込んでの動きだったと思われます。

事前分析結果を検証しておきます。

- 直前10-1分足は、事前差異との方向一致率が76%あるため、ショートで2・3pipsの利確を狙うことにしていました。

結果は、下ヒゲを残した陽線で、分析を外しました。最初から最後までポジションを持っていたら、1pipsぐらいの損切となったようです。 - 直前1分足は、陽線側に1pips跳ねたら逆張りでショートを持ち、利確・損切の目安を2pipsとしていました。

結果は、同値でスプレッド分の損切となっていたでしょう。 - 直後1分足は、事後差異との方向一致率が76%と高く、指標結果の良し悪しには素直に反応する指標です。

がしかし、今回の事後差異は0で、跳幅1pipsのかすかな陽線(ほぼ反応しなかった)ことは、ほぼ分析通りだったと言えるでしょう。

儲からんカタチで分析があたっても、ちっとも嬉しくありません。 - 直後1分足と直後11分足の方向一致率は76%あり、その76%の方向一致時には直後11分足跳幅が直後1分足跳幅を80%の事例で超えていました。反応が素直で伸びることを示しているのだから、初期反応方向を確認したら直ぐに追撃するつもりでした。

ところが、前述のようにどっちに反応しそうか、指標発表直後にはわからない状態でした。こんなときは、どうしようもありません。 - 直後11分足は、直前1分足との方向一致率が31%(不一致率69%)となっていました。

結果は、直後1分足がかすかな陽線で、直後11分足は陽線側に反応を伸ばしているので、分析は外れたことになります。今回は仕方ないですね。

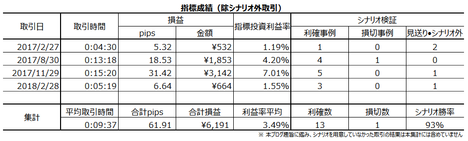

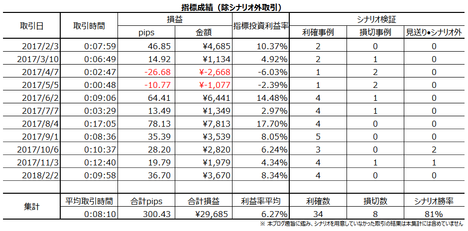

今回の取引結果を下表に纏めておきます。

次回本指標の発表は3月29日21:30の予定です。

以上

2018年02月27日

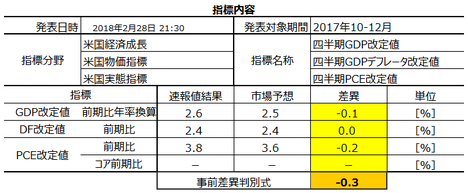

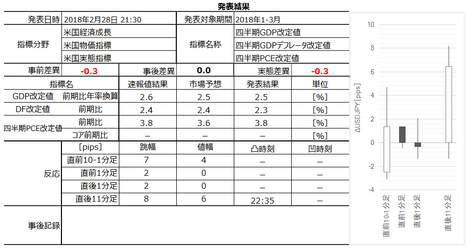

2018年2月28日22:30発表ー米国経済指標「2017年10-12月期GDP改定値」(結果検証済)

?T.事前投稿

ブログの日時は事前投稿日となっています。指標発表後に事後投稿し、その日時は「?U.事後検証」のタイトル行付近に記載しています。

本指標の反応分析は こちら に詳述しています。以下に記す今回の取引方針は、この分析結果に基づきます。

そこで述べた通り、本指標には

- 指標発表前は、1?GDP事前差異+1?PCE事前差異、という判別式の解の符号(プラスが陽線、マイナスが陰線)と、直前10-1分足の方向一致率が71%

- 指標発表後の反応程度は、直後1分足跳幅の過去平均が15pips

- 指標発表後の反応方向は、なぜか指標発表後1分を過ぎると、直後1分足と逆方向に向かいがち

という特徴があります。

今回発表の要点は下表の通りです。

改定値は、速報値よりも四半期GDPと四半期PCEが下方修正されると予想されています。

毎月発表されるPCEを見てみましょう。

7・8・9月のPCE前月比はそれぞれ+0.3%・+0.1%・+1.0%です。6月を起点にすると、9月は6月より+1.4%個人消費が増えたことになります。

同様に、10・11・12月のPCE前月比はそれぞれ+0.3%・+0.6%・+0.4%です。9月を起点にすると、12月は9月よりも+1.3%個人消費が増えたことになります。

6月を起点に9月の個人消費が+1.4%増えて、9月を起点に12月の個人消費が+1.3%増えた訳ですから、10-12月期は前期7-9月期よりも個人消費伸び率が0.1%減っています。

今回の市場予想が前期よりも低く見込まれていることに違和感はありません。ただ、速報値より0.2%も下方修正されるという現時点(2月26日21時頃)の市場予想は、少し低めに見込まれている気がします。

さて、前掲の詳細分析結果に基づくシナリオは以下の通りです。

- 直前10-1分足は、過去の陽線率が76%で、事前差異との方向一致率が71%に達しています。

がしかし、今回の事前差異はマイナスとなっています。これは、過去の陽線率の高さと、事前差異との方向一致率の高さが矛盾していることになります。

よって、今回はこの期間の取引を諦めます。 - 直前1分足は過去平均跳幅が3pips、同値幅は2pipsです。また、直前1分足は直前10-1分足との一致率が23%(不一致率77%)しかありません。逆ヒゲは2pips程度のことが多いようです。

よって、 もし直前10-1分足が陽線で、指標発表前1分前後に陽線側に2pips以上跳ねたらショートをオーダーします 。

直前10-1分足が陰線だったときは取引を諦めます。 - 直後1分足は過去平均跳幅が15pips、同値幅は12pipsです。平均的なヒゲの長さは全幅の20%です。平均的なヒゲは小さく、大きな戻りは期待できません。

本指標は市場予想が低めになりがちです。その結果、事後差異のプラス率が過去72%にも達する偏りが生じています。

よって、 指標発表直前にロングをオーダーし、指標発表直後の跳ねで利確/損切 です。 - 指標発表後の追撃は、初期反応方向を確認したら早期開始

です。

直後1分足と直後11分足との方向一致率は83%です。その83%の方向一致時だけに注目すると、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは67%です。指標発表時点から見て、1分後と11分後とが5回に4回は同じ方向に反応が伸び、そのうち3回に2回は指標発表から1分を過ぎても反応を伸ばしています。

がしかし、直後1分足終値を超えて直後11分足終値が伸びていたことは、たったの17%しかありません。 追撃はできるだけ早めに決済し、利確/損切の目安は5〜10pips ぐらいでしょうか。 - 直後11分足の過去平均跳幅は18pips、値幅のそれは11pipsです。平均的なヒゲの長さは全幅の39%です。直後1分足の平均的なヒゲの長さが20%だったことを踏まえると、大きな戻しが起きがちです。

前述の通り、直後1分足終値を超えて直後11分足終値が伸びていたことは、たったの17%しかありません。といっても、直後1分足と直後11分足とが反転したことも17%です。66%(3回に2回)は、直後11分足が直後1分足の値幅を削っています。

指標発表から1分を過ぎたら逆張りの機会を窺い、その利確/損切の目安は3〜5pips としておきましょう。

以上

?U.事後検証

以下は、2018年3月1日に追記しています。

指標結果と反応を纏めておきます。

指標発表結果は、GDPとデフレータが速報値を下方修正し、PCEが速報値と同値でした。市場予想に対しては、デフレータが下回ってPCEが上回って、影響が相殺されたようです。

反応は、指標発表直後が陰線で、その後陽線に転じました。がしかし、直後1分足は上ヒゲの方が下ヒゲより長く、陰線となったのはタイミングの問題でしょう。結果は結果ですが、全体的な印象としては、陽線側に伸びようとしていたようです。

分析対象期間外となりますが、この結果も踏まえて、この夜ダウはまた大幅下落しました。現在のロジックから言えば、この結果も先々の金利上昇を招くと解釈されたことになります。つまり、速報値よりGDPが下方修正されても+2.5%という数字は悪くない、ということでしょう。

現在、FRBは今年3回の利上げを想定しており、市場では3・4回の利上げを想定しています。市場での利上げ回数がFRBの想定よりも増える側となっているのは、米政権のインフラ投資増も踏まえて2018年の成長率が+3%に達すると予想されているためです。+3%に達すれば、FRBへの利上げ圧力が強まるとの見方です。

事前分析内容を検証しておきます。

- 直前1分足は、直前10-1分足が陽線だったなら、指標発表前1分前後に陽線側に2pips以上跳ねたらショートをオーダーすることにしていました。

結果は、直前10-1分足が陽線で、直前1分足は陰線でした。 - 直後1分足は、指標発表直前にロングをオーダーし、指標発表直後の跳ねで利確/損切することにしていました。

結果は陰線でしたが、上下に小刻みに動いて、陽線になるか陰線になるかが良くわからない動きとなっていました。分析は外れでした。言い訳したいけど。 - 指標発表後の追撃は、初期反応方向を確認したら早期開始することにしていました。

がしかし、今回の指標発表直後の反応は、どちらに伸びるかよくわからない動きとなっていました。最終的に陰線側に転じたのは、直後1分足に終値がつく頃でした。ですが、下記の通り指標発表から1分を過ぎると、反転率が異常に高い指標です。

よって、指標発表直後はポジションが取れない、が正解だったのではないでしょうか。 - 直後11分足は、指標発表から1分を過ぎてから逆張りの機会を窺い、その利確/損切の目安は3〜5pipsとしていました。

結果は反転でしたが、これも今回はあまり自信が持てる反転ではありませんでした。

実際、この夜ダウは大きく下落しました。ダウが下がると、翌朝の日経も下がりがちです。そのことを見越せば、USDJPYは売りでなければいけません。でも、それは本指標での取引時間を過ぎてから起きたことです。

ともあれ、追撃もままならず逆張りもままならず、本来ならこんなときはオーダーすべきでなかったと思います。

今回の取引結果を下表に纏めておきます。

幸い、「直後1分足と直後11分足の反転」が過去の傾向通りだったので勝てたものの、今回の取引のポイントは指標発表直後の追撃を、どっちに伸びているのかがわからずに諦めたことです。

短期取引なので、ポジションを持っていても勝てたかも知れませんが、それで稼げたのはせいぜい1・2pipsだったでしょう(結果論です)。

次回確定値の発表は3月28日21:30の予定です。

以上

2018年2月27日24:00発表ー米国景気指標「2月集計分CB消費者信頼感指数」(結果検証済)

?T.事前投稿

ブログの日時は事前投稿日となっています。指標発表後に事後投稿し、その日時は「?U.事後検証」のタイトル行付近に記載しています。

本指標の反応分析は こちら に詳述しています。以下に記す今回の取引方針は、この分析結果に基づきます。

そこで述べた通り、本指標には

- 本指標は、先に発表された同月集計分のUM消費者信頼感指数速報値と逆に反応しがち(期待的中率69%)

- 指標発表直後の反応方向は、過去の陽線率が76%と偏っている

- 指標発表直後の反応程度は小さく、直後1分足跳幅の過去平均は8pips

という特徴があります。

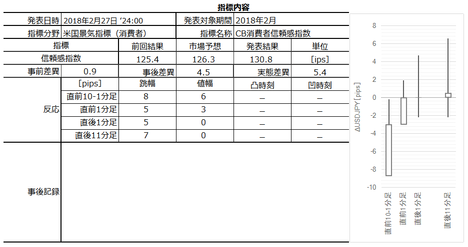

今回発表の要点は下表の通りです。

本指標は、ほぼ同じ時期に同じ内容で調査したUM消費者信頼感指数(以下「UM速報値」と略記)になぜか逆らいます。

過去3年間のデータを整理してみると、UM速報値が市場予想を上回った/下回った月は、本指標結果は市場予想を69%下回って/上回っています。もっと直接的には、UM速報値発表直後1分足と本指標発表直後1分足は、方向一致率が27%です。

こんなことには意味がなく、単に偶然の偏りかもしれません。ご参考までに。

ちなみに、同月2月集計分UM速報値は市場予想を上回り、直後1分足は陰線でした。過去の傾向から言えば、今回本指標は市場予想を下回るものの、直後1分足は陽線です。

さて、前掲の詳細分析結果に基づくシナリオは以下の通りです。

- 直前1分足には、事前差異との方向一致率が23%(不一致率77%)となっています。そして、今回の事前差異はプラスとなっています。

但し、直前1分足は過去平均跳幅が4pips、過去平均値幅が2pipsしかありません。

よって、 2・3pips陽線側に跳ねてから逆張りでショートをオーダーし、2・3pipsを利確/損切の目安にする と良いでしょう。陽線側に跳ねなければ取引を止めれば良いのです。 - 直後1分足の過去平均跳幅は8pips、過去平均値幅は5pipsです。そして、事後差異との方向一致率は85%と高く、指標結果の良し悪しには素直に反応します。

けれども、直後1分足と直後11分足の方向一致率が74%もあるにも関わらず、その74%の方向一致時に直後11分足跳幅が直後1分足跳幅を超えたことは64%です。0.74?0.64=47%ですから、指標発表後の追撃は薦められません。

ただ、過去の陽線率は76%と偏りがあります。だから、 指標発表直前にロングをオーダーし、発表直後の跳ねで利確/損切 です。 - 指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことが38%しかありません。

発表から 1分経過後は、追撃よりも逆張り目線 でいましょう。

以上

?U.事後検証

以下は、2018年2月28日21:00頃に追記しています。

指標結果と反応を纏めておきます。

指標発表結果は前回・予想を上回り、反応は同値でした。

130超という今回結果は、約17年ぶり(2000年11月集計分)の高い水準です。

一方、先に発表されていたUM消費者信頼感指数速報値の2月集計分も前月を上回っているので、今月発表の本指標との実態差異符号は一致しました。

指標発表直後1分足は同値終了で、直後11分足は小さな陽線でした。

今回の反応は、今回の指標結果と関係ない動きだった可能性があります。

というのも、22:30頃からFRB新議長の議会証言が行われたため、今回の発表時刻前後はその余波がまだ続いていたようです。

- 直前1分足には、事前差異との方向一致率が23%(不一致率77%)となっていました。そして、今回の事前差異はプラスとなっていました。陽線側に2・3pips跳ねたらショートをオーダーし、2・3pipsを利確/損切するつもりでした。

結果は陽線で、分析を外しました。1・2pipsの損切となっていたでしょう。 - >指標発表直前にはロングをオーダーし、発表直後の跳ねで利確/損切のつもりでした。

結果は同値終了で、上下のヒゲのどちらが先に発生したかが確認できていません。最良で4pipsの利確、最悪で2pipsの損切だったと見込めます。 - 指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことが38%しかありません。発表から1分経過後は、追撃よりも逆張り目線を薦めていました。

これも、直後1分足の上ヒゲ・下ヒゲの発生順序が把握できていないので、検証できていません。週末にチャートの動きを記録した他のHPを見て、追記・訂正します。

次回本指標の発表は3月27日23:00の予定です。

以上

2018年02月26日

2018年2月27日22:30発表ー米国実態指標「1月集計分耐久財受注」(結果検証済)

?T.事前投稿

ブログの日時は事前投稿日となっています。指標発表後に事後投稿し、その日時は「?U.事後検証」のタイトル行付近に記載しています。

本指標の反応分析は こちら に詳述しています。以下に記す今回の取引方針は、この分析結果に基づきます。

そこで述べた通り、本指標には

- 本指標の実態差異は、先に発表された同月集計分の設備稼働率・鉱工業生産・製造業生産と実態差異の方向一致率が69%と高い

- 反応程度は平均的で、直後1分足跳幅の過去平均は13pips

- 反応方向は、直後1分足が陰線だったときに直後11分足が反転することが多い

という特徴があります。

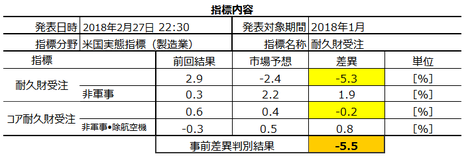

今回発表の要点は下表の通りです。

上表には、定型の書式なので事前差異判別式の解も載せていますが、本指標に関して事前差異はアテにできません。事前差異と直前10-1分足との方向一致率は52%と、サイコロを振ってロングかショートを決めるのと同じぐらいしかアテにできません。

本指標は、耐久財受注もコア耐久財受注も前月比が注目されるため、前月結果が良かったり悪かったり大きく振れると、確かに当月は反動で逆方向に戻します。けれども、そのことは市場予想に折り込まれています。だから、指標結果が前回より良くなったり悪くなったりしても、反応方向とは関係ありません。

市場予想と発表結果の関係で言えば、前回の指標結果が市場予想に対し上振れしても下振れしても、今回の発表結果が今回の市場予想に対し下振れしたり上振れする確率は50%前後しかありません。

つまり、本指標の発表結果は予想がつきません。必然的に発表直後の反応方向も事前に予想がつきません。それなのに、(いつもサプライズなのに)反応程度は大したことないのです。

つまり、市場の関心が薄い指標なのです。

ただ、オカルト的に指標結果の良し悪しを予想する方法ならあります。なぜか本指標の実態差異判別式の解の符号は、同月集計分の設備稼働率・鉱工業生産・製造業生産の実態差異判別式の解の符号と、方向一致率が69%と高いのです。

同じ1月集計分の設備稼働率・鉱工業生産・製造業生産の実態差異判別式の解は△1.6でした。よって、今回の本指標発表結果が前回結果を下回る期待的中率は69%です。

残念ながら、現時点における本指標の事前差異判別式の解の符号はマイナスなので、このオカルト的方法も今回発表では使えません。

※ 例えば、設備稼働率・鉱工業生産・製造業生産の実態差異判別式の解の符号がマイナスのとき、本指標の事前差異判別式の解の符号がプラスなら、本指標の今回結果は市場予想を下回ると予想できます。事前差異=市場予想ー前回結果で、実態差異=発表結果ー今回結果なので、実態差異ー事前差異=発表結果ー市場予想を示唆するのです。

日頃の取引きでチャートの動きにシナリオを当てはめて取引の練習に使う一方、こうして発表結果と市場予想との大小関係が予め高く確率で予想できるときに、どんと稼ぐのです。

さて、前掲の詳細分析結果に基づくシナリオは以下の通りです。

- 直前1分足には逆ヒゲが数多く発生しているので、 陽線側に2pips跳ねたらショートで2・3pipsの利確を狙う

と良いでしょう。

- 直後1分足が陰線だったとき、直後11分足値幅は反転することが多いようです。 直後1分足が陰線なら、指標結果の良し悪しに反して逆張りの機会を窺いましょう 。

以上

?U.事後検証

以下は、2018年2月28日に追記しています。

指標結果と反応を纏めておきます。

指標発表結果は全面的に悪い内容でした。がしかし、反応は陽線でした。

まず先に、今回の指標発表前後の反応は本指標と無関係だった可能性が高いと思われます。同時刻にFRB新議長の議会証言が行われ、その内容に対する値動きでしょう。よって、今回の事後検証では指標に絡めて反応を論じても意味がありません。

以下は指標結果にのみ論点を絞りましょう。

前月比・コア前月比とも前回結果が良かったため、市場予想は予め悪化を予想していました。結果は、市場予想をアンダーシュートして悪化となりました。

前月比は、軍事費を除いた数値(民生用という意味)が△2.7%悪化しています。但し、軍事費を除いたコア前月比も△0.2%なので、家電・家具も落ち込んだのでしょう。

前日に発表された新築住宅販売件数も、先週発表された中古住宅販売件数も、1月集計分は大きく悪化しています。住宅が売れないと耐久財の売上が落ちるのは、一般論として理解できます。

2月14日に発表された1月集計分の小売売上高前月比も△0.3%、コア小売売上高前月比は0%となっていました。

クリスマス休暇(12月)の反動かどうか、来月発表が待たれます。

なお、今回も実態差異は、同月集計分の設備稼働率・鉱工業生産・製造業生産と方向一致しました。これで両指標の実態差異の方向一致率が70%になりました。

事前分析結果を検証しておきます。

- 直前1分足には陽線側に2pips跳ねたらショートをオーダーするつもりでした。

結果は陽線側に1pipsしか跳ねず、取引は諦めました。 - 直後1分足が陰線なら、指標結果の良し悪しに反して逆張りの機会を窺うつもりでした。

結果は直後1分足が陽線で、取引条件を満たさず、これも取引見送りとなりました。

次回本指標の発表は3月23日21:30の予定です。

以上

2018年2月26日24:00発表ー米国実態指標「1月集計分新築住宅販売件数」(結果検証済)

?T.事前投稿

ブログの日時は事前投稿日となっています。指標発表後に事後投稿し、その日時は「?U.事後検証」のタイトル行付近に記載しています。

本指標の反応分析は こちら に詳述しています。以下に記す今回の取引方針は、この分析結果に基づきます。

そこで述べた通り、本指標には

- 先に発表された中古住宅販売件数の良し悪しと無関係

- 反応程度は小さく(直後1分足跳幅の過去平均8pips)

- 反応方向は指標発表前10分と同じ方向になることが多い(期待的中率73%)

という特徴があります。

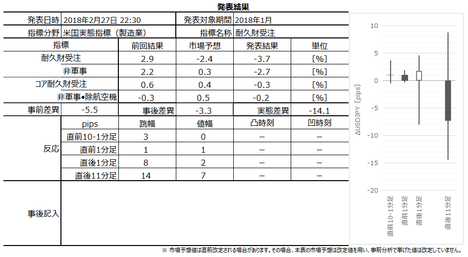

今回発表の要点は下表の通りです。

前回結果が良くなかったこともあり、現時点(2月25日18時前)の市場予想は前回結果をやや上回っています。

事前差異判別式は、10?契約戸数の事前差異+1?前月比の事前差異、です。この解の符号(プラスが陽線、マイナスが陰線)と直前10-1分足は、過去74%の方向一致率を示しています。

市場予想は、指標発表前に修正されることも多いので、取引前に確認しておくことをお勧めします。

さて、米国ではこの日、FRB新議長が議会金融委員会で証言を行うことになっています。時刻はまだ調べていませんが、彼の新方針が物価上昇に伴う政策金利引上げを躊躇しないということなら、USDJPYはそちらに反応し、住宅販売件数がどうなろうが関係ありません。

半分は取引を諦めるつもりでいましょう。

前掲の詳細分析結果に基づくシナリオは以下の通りです。

- 直前10-1分足の過去平均跳幅は7pips、同値幅は4pipsです。値幅方向に対する逆ヒゲが5pips以上となったことは意外に少なく3回です(頻度9%)。そして、事前差異と直前10-1分足の方向一致率は、前述の通り74%です。今回の事前差異は現時点においてプラスです。

よって、 直前10-1分足はロングで利確・損切の目安は4・5pipsぐらい にしておきましょう。 - 直前1分足は、過去の陰線率が74%と偏りが目立ちます。この期間に取引するならショートしかできません。がしかし、直前1分足跳幅の過去平均は3pips、値幅のそれは2pipsしかありません。

ショートで取引するにせよ、陽線側に2pips以上跳ねたのを見てから逆張り した方が良さそうです。逆ヒゲが2pips以上だったことは過去7回(頻度20%)です。 利確/損切の目安は2pips程度 と見込んでおけば良いでしょう。 - 指標発表時刻を跨ぐポジションは、事前差異と同じ方向

です。事前差異と直後1分足の方向一致率は過去70%に達しています。

もともと反応が小さい指標のため、僅かな逆ヒゲに騙されても本指標での年間収益を悪化します。目安は、過去に3pips以上の逆ヒゲを形成したことが6回(頻度17%)です。3pipsを超える逆ヒゲ形成率が小さく、直後1分足の過去平均跳幅は8pips、値幅のそれは5pipsなので、 利確/損切の目安を4・5pips にしておけば良いでしょう。 - 直後1分足終値に対して直後11分足終値が反応を伸ばしていたことが30%しかありません。指標発表直後に追撃するなら、指標発表から1分以内に行い、1分を過ぎたらむしろ逆張りを狙った方が良いでしょう。

以上

?U.事後検証

以下は、2018年2月27日20:00頃に追記しています。

指標結果と反応を纏めておきます。

指標発表結果はかなり悪い内容でした。当然、反応は陰線でした。

前月比発表値が2か月連続で△5%を下回ったのは、この3年で初めてのことです。

住宅販売数というのは、実態指標である一方、景気の先行指標とも言われます。がしかし、米国の景気が悪くなっているという兆候はありません。むしろ、インフレが加速するとの懸念さえあるぐらいです。

ということは逆に、昨年9月〜11月集計分が高すぎたと解釈する方が自然です。これは楽観論です。

一方、FRBは12月に利上げし、2018年も3回ぐらい利上げが予想されています。

悲観的にデータを眺めるなら、12月にFRBが金利を上げた影響で契約件数が減少している、との見方もできます。既に、新築一戸建て住宅の在庫は30万戸を上回っており、この水準は2009年3月以来です。

日本でも(もう忘れられてしまいましたが)、住宅ローンの金利が高い時代はローン審査が厳しかったものです。当然のことですね。金利が高いと払いきれない人が増えるのだから。

事前分析結果を検証しておきます。

- 直前10-1分はロングで利確/損切の目安を4・5pipsぐらいしておきました。

結果は陰線で、上記のやり方だと3pipsの損切となってしまったようです。 - 直前1分足はショートで、陽線側に2pips以上跳ねたのを見てから逆張りした方が良さそう、としていました。

結果は陰線でしたが、陽線側に2pips跳ねることはなかったので、取引しなかったでしょう。 - 指標発表時刻を跨ぐポジションは、事前差異と同じ方向(つまり陽線)、としていました。

結果は陰線で、7pips以下の損切となっていたでしょう。 - 指標発表から1分を過ぎたら逆張りを狙った方が良い、としていました。

結果は上下に往復し、指標発表後1分に逆張りでロングをオーダーしていたら、最大で7pipsの利確となっていたでしょう。

全体としては、数pipsの負けだったようです。

信じてくれた読者を負けさせておいて、この時間はもう寝てました。すみません。

次回本指標の発表は3月23日23:00の予定です。

以上

2018年02月16日

2018年2月16日24:00発表ー米国景気指標「2018年2月集計分UM消費者信頼感指数速報値」(事後検証済)

?T.事前投稿

ブログの日時は事前投稿日となっています。指標発表後に事後投稿し、その日時は「?U.事後検証」のタイトル行付近に記載しています。

本指標の反応分析は こちら に詳述しています。下記詳述する今回の取引方針は、この分析結果に基づきます。

本指標は24:00に発表されます。よって、その週の週足が大きな陽線や陰線だったとき、本指標発表前後(24:00頃)を境に週末のポジション解消が進むためか、トレンドが反転することも多いという感触があります。

この話は感覚的なことで、定量的裏付けがない話です。

データの裏付けのない話なのに、その上に更に感覚的な話を加えれば、現在の相場環境が本指標のように影響力が小さいイベントで、過去の傾向通りに反応するのかという気もします。

でもまぁ気にしないことにしましょう。

もし、本指標よりも現在の相場環境の影響が大きいと思うなら、取引しないのが一番です。

もともと週末金曜の24:00頃を境にポジション解消が進む(と考えられる)のは、その週の週足が一方向に伸びていたときに週末を控えてポジション解消が進むから、です。

でも、USDJPYに関しては、売買が少ないから現在のようになっているとも考えられるので、ポジション解消の動きなんてあまり関係ありません。むしろ、16日日中に105円台に達しなければ、来週こそ105円台到達を見越して、更に陰線が伸びるかもしれません。

EURUSDは、今週USDが売られていたものの、週末にUSDを買っておく理由があるとするなら、米株価上昇を見越している場合です。けれども、先週・先々週の週明けの米株価は下げています。得もないけど損もないEURを持っておく方が安心です。今週はEURUSDも更に陽線を伸ばす可能性だってあります。

わかりませんよね、今週は。

もっとややこしい話をすると、次週月曜は中国が既に春節入りしている上、米国も祝日です。

今回発表の要点は下表の通りです。

前掲の詳細分析結果に基づくシナリオは以下の通りです。

- 現時点における事前差異はプラスとなっています。

事前差異判別式は、ー2?信頼感指数事前差異+5?現況指数事前差異+3?期待指数事前差異、です。この式の解の符号(プラスが陽線、マイナスが陰線)と、直前10-1分足の方向一致率は76%です。

よって、 ロングをオーダーし、この期間は5pips程度のヒゲを上下に残すことが多いので、利確は3〜5pipsに決めておいた方が良いでしょう 。 - 合理的な説明こそできないものの、先に発表された前月集計分の ISM非製造業景況指数

とは、事後差異や直後1分足との反応方向の一致率が33%しかありません(不一致率67%)。

直近直前の1月集計分 ISM非製造業景況指数 は、事後差異がプラスでした。

一方、直前10-1分足との方向一致率も36%(不一致率64%)で、逆方向に反応することが多いようです。

決め手に欠くものの、 直前10-1分足が陽線なら、ISMの結果と合わせ技で指標発表直前にショートをオーダー します。指標発表直後の跳ねで利確/損切です。 - 本指標は、追撃に向いていません。

直後1分足と直後11分足との方向一致率こそ56%あるものの、直後1分足終値を超えて直後11分足終値が伸びていたことは38%しかないため、です。

そして、直後1分足の平均的なヒゲの長さは40%にも達します。上下動が大きいので、それに上手く乗ることが大切です。上手く乗ると言っても、順張り目線でなく逆張り目線でいましょう。本指標の場合には反転リスクが高さを考えると、 指標発表から1分以上経過してから3pips以下の逆張りを狙う 方が良いでしょう。

平均的なヒゲの長さは6pipsなので、狙いはその半分以下の3pips以下です。狙いを6pips・10pips…と大きくすればするほど、勝率が下がるのは当然のことです。狙いを大きくするほど、上下動を何周期も乗り越えなければいけません。指標結果の良し悪しに対して逆張りを中心に考えるときは、どんな期待的中率となっていても短時間取引が中心です。

以上

?U.事後検証

以下は、2018年2月17日20:00頃に追記しています。

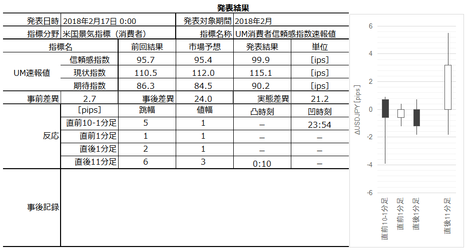

指標結果と反応を纏めておきます。

指標発表結果は、現況指数・期待指数ともに前回結果・市場予想を上回り、それら総合値である消費者信頼感指数も前回結果・市場予想を上回りました。

それにも関わらず反応は陰線で、直後11分足こそ陽線へと反転したものの、その後は陰線へと再反転しました。明け方にかけて再上昇しましたが、要するに106円台前半から動けない状況だったようです。

過去3年で、UM消費者信頼感指数速報値が100を超えたことは、2017年10月集計分だけです(101.1)。今回は99.9と、それに及びませんでした。

本指標確報値や来月発表では、当月に株価大幅下落が起きたことが反映されると考えられるため、暫くは100を超えられない可能性があります。

事前分析結果を検証しておきます。

- 事前差異はプラスだったので、直前10-1分足はロングをオーダーするつもりでした。

結果は陰線で、4pipsの損切になっていたでしょう。 - 合理的な説明ができない現象として、先に発表された前月集計分のISM非製造業景況指数とは、事後差異や直後1分足との反応方向の一致率が33%(不一致率67%)しかないことを挙げていました。

結果は、前月発表1月集計分ISM非製造業景況指数の事後差異プラスに対し、本指標事後差異もプラスでした。

ポジションは、直前10-1分足が陽線なら、ISMの結果と合わせ技で指標発表直前にショートをオーダーし、指標発表直後の跳ねで利確/損するつもりでした。

結果は、1・2pipsの利確となったことでしょう。 - 本指標は追撃に向いていません。逆張り目線で指標発表から1分以上経過してから3pips以下を狙うつもりでした。

結果は3pipsの利確となったでしょう。

寝てしまったので取引していませんが、やっていてもとんとんだったことでしょう。

次回本指標の発表は3月16日24:00に行われます。

以上

2018年02月14日

2018年2月15日22:30発表ー米国景気指標「2018年2月集計分Phil連銀製造業景気指数」(結果検証済)

?T.事前投稿

ブログの日時は事前投稿日となっています。指標発表後に事後投稿し、その日時は「?U.事後検証」のタイトル行付近に記載しています。

本指標の反応分析は こちら に詳述しています。下記詳述する今回の取引方針は、この分析結果に基づきます。

今回発表の要点は下表の通りです。

さて、この日22:30には「 Phil連銀製造業景気指数 」「 NY連銀製造業景気指数 」「 生産者物価指数 」「週次新規真付業保険申請件数」が発表されます。それぞれの指標の過去傾向を分析した結果は、上記太字をクリックすると参照できます。

がしかし、こんなに盛りだくさんでは、どの指標に注目すれば良いか絞り込まないと取引が出来ません。この点については次のように考えています。

Phil連銀製造業景気指数 と NY連銀製造業景気指数 との反応方向への影響力は、おそらく前者の方が強いでしょう。なぜなら、後日発表される ISM製造業景況指数 との相関が、 Phil連銀製造業景気指数 の方が高いからです。

次に、 Phil連銀製造業景気指数 と 生産者物価指数 のどちらが反応方向への影響力が強いかは、、 Phil連銀製造業景気指数 の方が反応方向への影響力が強いと見込みます。なぜなら、当月は 生産者物価指数 を参考にすべき消費者物価指数が既に前日に発表されているからです。

よって、指標発表後の反応方向への影響力は、 Phil連銀製造業景気指数 > NY連銀製造業景気指数 > 生産者物価指数 >週次新規真付業保険申請件数、の順ではないでしょうか。

外れたらごめんなさい。頭で考えたことで、これら4指標の影響力の強弱を過去に遡って調べた訳じゃありません。

前掲の詳細分析結果に基づくシナリオは以下の通りです。

- 指標発表前は、直前1分足の陰線率が74%と偏りがある点に着目しましょう。

但し、この期間は陽線側への2・3pipsの逆ヒゲが目立ちます。だからこの期間に取引するなら、 陽線側に2・3pips跳ねたら、ショートで逆張り です。それで年間を通して勝てそうです。利確・損切の目安は3・4pipsとしておけば良いでしょう。陽線側に跳ねなければ、取引を止めれば良いのです。 - 指標発表後は、直後1分足と直後11分足との方向一致率が81%です。その81%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは85%です。

指標発表後の反応が暫く伸び続けるのだから、 指標発表後に反応方向を確認したら早期追撃開始 です。

けれども、指標発表から1分を経過しても、直後1分足終値を超えて直後11分足終値が伸びていたことは44%しかありません。 早期追撃開始で得たポジションは、発表から1分を過ぎたら利確の機会を窺うべきです 。

以上

?U.事後検証

以下は、2018年2月15日に追記しています。

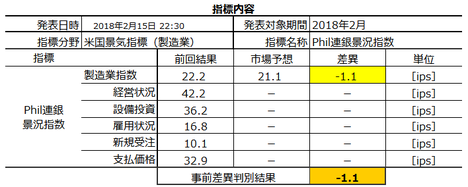

指標結果と反応を纏めておきます。

指標発表結果は前回結果・市場予想を上回りました。

同時発表されたNY連銀製造業景気指数は前回結果・市場予想を下回りました。生産者物価指数は、前年比・コア前月比・コア前年比が前回結果・市場予想を上回り、前月比は市場予想を上回りました。

そして、反応は陰線でした。

では、今回の反応に影響したのは、NY連銀製造業景気指数の結果だったのでしょうか? そんな訳ありません。

事前分析では、指標発表後の反応方向への影響力は、 Phil連銀製造業景気指数 > NY連銀製造業景気指数 > 生産者物価指数 >週次新規真付業保険申請件数、の順と見込んでいました。

外れです。

USDJPYでなく、EURUSDの動きを見ても、指標発表後はUSD売で反応しています。経済が良くて、雇用も完全雇用に近づき、賃金と物価がやっと上昇を始めたようなのに、何が起きてもUSDが売られる状況が続いています。こんなおかしなことがいつまでも続くはずありません。

といっても、分析を外した以上(今回の反応がPhil連銀製造業景気指数の結果に対応し、同指標の反応は素直という分析)、ちっとも説得力がありません。

事前分析結果を検証しておきます。

- 指標発表前は、直前1分足の陰線率が74%と偏りがある点に着目していました。

結果は陽線でした。 - 指標発表後は、直後1分足と直後11分足との方向一致率が81%あり、その81%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことが85%あることに注目していました。

指標発表後に反応方向を確認したら早期追撃開始を行う予定でした。

結果は、発表直後1〜2秒ぐらいは陽線側に跳ねたようですが、すぐに一気に戻して、直後1分足は陰線で終えました。

よっぽど運が良くなければ、指標発表直後の陽線側への追撃はオーダーが通らなかったでしょう。直ぐに追撃方向は陰線側に転じたので、その時点でショートで追撃できれば勝てたでしょう。

指標発表から1分を経過しても、直後1分足終値を超えて直後11分足終値が伸びていたことは44%しかありませんでした。

結果は、直後1分足終値を超えて直後11分足終値は反応を伸ばしており、これも分析を外しました。

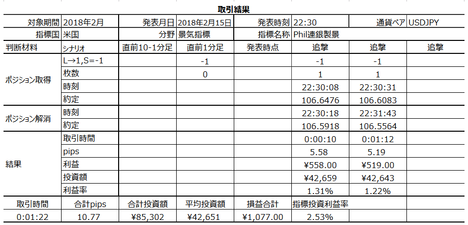

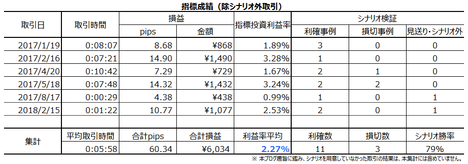

取引結果は次の通りです。

あっという間に指標発表直後の陽線側への跳ねが陰線に転じたことが幸いしました。

分析がどうこう言うより、これは運が良かっただけですね。

次回本指標の発表は3月15日に行われます。来月もNY連銀製造業景気指数と同時発表です。

以上

2018年02月13日

2018年2月14日22:30発表ー米国実態指標「2018年1月集計分小売売上高」(事後検証済)

?T.事前投稿

ブログの日時は事前投稿日となっています。指標発表後に事後投稿し、その日時は「?U.事後検証」のタイトル行付近に記載しています。

本指標の反応分析は こちら に詳述しています。下記詳述する今回の取引方針は、この分析結果に基づきます。

今回もまた、本指標は消費者物価指数(CPI)と同時発表されます。

本指標は過去にCPIと同時発表されたことが多くあります。本指標もCPIもともに反応が大きいものの、反応への影響は多くの場合、小売売上高>CPI、の関係があります。よって、CPIと同時発表が行われるときは、本稿分析結果を優先した方が良いでしょう。

本指標とCPIとは、妙な関係があります。

両指標が同時発表されるときは、事後差異の符号が両指標で一致しがちです。けれども、両指標が別の日に発表されると事後差異の一致率は半減します。

両指標が別の日に発表されるときは、前月の小売売上高の実態差異と当月のCPIの実態差異の一致率が最も高くなります(一致率63%)。

反応は大きく、一方向に伸びていく影響時間も比較的長い指標です。反応方向への影響は、コア前月比>前月比、の傾向があります。

早い時刻から本指標を睨んだ動きを見せ始めることも多く、そのため指標発表前には一旦ポジション清算も多いのではないでしょうか。指標発表直前にポジションを取る動きもあって売買が交錯するためか、指標発表前にはヒゲが目立つローソク足が並ぶこともよく見受けられます。

気を付けましょう。

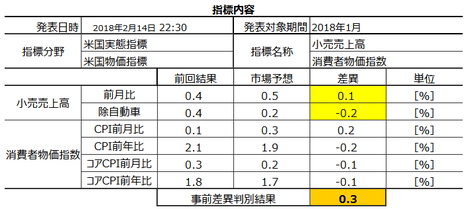

さて、今回の発表要点は下表の通りです。

事前差異は現時点(2月12日時点)でマイナスとなっています。市場予想は発表前に確認しておきましょう。

本指標の事前差異判別式は、1?前月比事前差異−1?コア前月比事前差異、で求めます。

前掲の詳細分析結果に基づくシナリオは以下の通りです。

- 指標発表前は、事前差異と直前10-1分足の方向一致率が67%あり、直前1分足の陰線率が83%あることを覚えておくと良いでしょう。

今回の事前差異はプラスマイナス

そして、事前差異が指標発表直前にどう修正されようが、 直前1分足は陰線と見込みます 。 - 指標発表時は、直前10-1分足や直前1分足が10pips以上跳ねたら、同じ方向に直後1分足が反応すると見込みます

。

但し、論拠となる過去事例はまだ4回しかないので、これがアテになる予兆か否かはまだわかりません。 - 指標発表後は、直後1分足跳幅を超えて直後11分足跳幅が反応を伸ばしたことが83%となっています。 初期反応方向を確認したら、早期追撃開始

すべきです。

そして、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは60%です。この数字から、 早期追撃開始で得たポジションは、指標発表から1分を過ぎたら利確の機会を窺った方が良い でしょう。

再追撃を繰り返しても良い数字ですから、その場合は短期利確の繰り返しで行う方が良い でしょう。但し、再追撃や再々追撃は、本指標結果とCPIとがともに改善なりともに悪化なりしたときが良いでしょう。

このシナリオの論拠は こちら に詳述した本指標詳細分析の結論です。

以上

?U.事後検証

以下は、2018年2月15日に追記しています。

指標結果と反応を纏めておきます。

結果は、前月比・コア前月比ともに前回結果・市場予想を下回りました。がしかし、反応は陽線でした。

同時発表された消費者物価指数は、CPI前月比・前年比、コアCPI前月比・前年比の全項目で市場予想を上回りました。今回の反応は、CPI>小売売上高、となっていました。

この結果は、事前分析で記していた反応の影響力が、小売売上高>CPI、という話と逆です。これが確率上の問題であれ現在の相場環境に基づくものであれ、今回は分析を外してしまったことに違いありません。

申し訳ありません。

指標結果について、今回の前月比は△0.3%でした。データを見る限り、前月比がマイナスだったことは、今回を含めて11回です(頻度30%)。この11回のうち、翌月もマイナスだったことは2回しかありません(今回結果を除く10回のうち2回=20%)。来月発表の実態差異はプラス転換が期待です。

反応について、前述の通り、CPIが対予想上振れしたことによって、上ヒゲの長い陽線となりました。指標発表直後の跳幅が到達した107.54は、この日18:30過ぎの高値107.52付近で跳ね返された形となります。

ご承知の通り、現在USDJPYは下降トレンドの真っ最中で、まだ買い上げていく状況にはないようです。

分析対象期間の直後1分足・直後11分足は陽線となったものの、その後は陰線側に転じ、23:00過ぎから再上昇したものの、24:00には再下降に転じました。EURUSDの動きはもっとはっきりしていて、指標発表後10分を過ぎると、もうUSDは売られっぱなしでした。

問題は、今回の反応方向への影響力が、CPI>小売売上高、だったことです。これは、過去の傾向に反しています。

解説記事を読む限りでは、CPI発表結果を受けた後の米市場で、株価が上昇したにも関わらずUSD売が進んだ原因について、まだ的を絞り切れていないようです。

すなわち、?@ 中国系ファンドの手じまい(中国は翌15日から春節休暇で、買い手不足が進んだ)、?A 先に発表された米国インフラ投資が米財政を悪化することを嫌ったこと、?B 何はともあれ、USDよりもJPYやEURの先高観が支配的、?C 10年も続いた米株価上昇が企業実績を正しく反映しているはずがなく、多少は先週来の株価下落から値を戻しても、大きな株価上昇は今後あまり期待できないこと、?D それら全部を合わせると、株価と金利と為替の従来の関係が成り立たなくなるため、ポジションを減らす動きは起きても増やす動きに繋がらない、と言った話です。

プロの見解がまちまち過ぎて、素人に説明できるような状況でないことしかわかりません。

事前分析結果を検証しておきます。

- 指標発表前は、事前差異と直前10-1分足の方向一致率が67%あり、直前1分足の陰線率が83%あることを記していました。

結果は、事前差異がマイナスで直前10-1分足は陰線となったものの、直前1分足は陽線となりました。 - 指標発表時は、直前10-1分足や直前1分足が10pips以上跳ねたら、同じ方向に直後1分足が反応すると見込んでいました。

結果は、直前10-1分足・直前1分足の跳幅はともに4pipsだったので、取引対象に当たりません。 - 指標発表後は、初期反応方向を確認したら、早期追撃開始すべきとしていました。

結果は、初期反応方向確認直後の追撃ポジションは損切となった公算が高かったと思います。上ヒゲが長すぎました。

そして、指標発表から1分を経過すると、早期追撃開始で得たポジションは、指標発表から1分を過ぎたら利確の機会を窺った方が良い、としていました。

結果は、勝てなくはなかったものの、どちらかと言えば利幅は小さく、もし高値掴みをしていたら損切が大きくなっていた可能性が高い、と思われます。

再追撃を繰り返しても良い、としていましたが、その場合は短期利確の繰り返しで行う方が良い、という点はその通りでした。

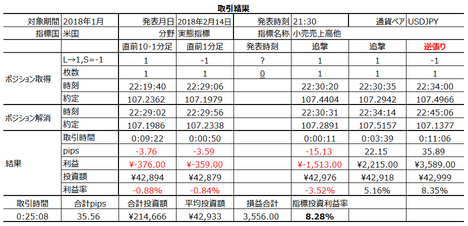

取引結果は次の通りです。

本当に申し訳ないことに、これだけ分析を外しておいて勝ってしまいました。最後の逆張りは、シナリオ外取引なので、最下部の指標成績表には含めません。

こんなことがある度にお詫びを書いていたらキリがありません。お詫びの文章は予め用意してあります。申し訳ありませんが 、 そちら をご参照ください。

次回発表は3月14日に行われる予定です。こんなことになって大嫌いになりそうなCPIは3月13日です。来月は、小売売上高とCPIが別の日に発表されます。

以上

2018年02月05日

2018年2月5日24:00発表ー米国景気指標「2018年1月集計分ISM非製造業景況指数」(事後検証済)

?T.事前投稿

ブログの日時は事前投稿日となっています。指標発表後に事後投稿し、その日時は「?U.事後検証」のタイトル行付近に記載しています。

本指標の反応分析は こちら に詳述しています。

せっかくFXで取引するなら、?@ 取引する指標や他の指標との関係性、?A その指標発表時の反応の特徴や傾向、?B その上で独自の解釈で取引、をした方が楽しめます。単に陽線・陰線に賭けるよりも、うんちくを仕入れて楽しみながら学ぶのが一番です。

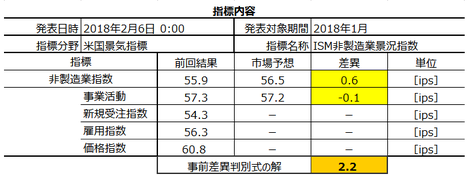

今回発表は2018年1月分集計結果です。下表に指標要点を纏めておきます。

今回の市場予想では、非製造業指数が前回より改善、事業活動指数が前回より僅かに悪化で、事前差異はプラスとなっています。

関連指標で先行して1月集計分が発表済のCB消費者信頼感指数は、前回より改善していました。けれども、過去の傾向を見る限り、本指標との実態差異方向一致率は38%しかありません。CB消費者信頼感指数の同月集計結果をアテにすることはできません。

前掲の詳細分析結果に基づくシナリオは以下の通りです。

- 直前10-1分足の方向は、事前差異との方向一致率が過去60%です。今回の事前差異はプラスなので、直前10-1分足が陽線となる期待的中率が60%ということですね。

でも60%ではアテになりません。

この期間の取引は諦めましょう 。 - 直前1分足の陰線率は81%です。そして、事前差異との方向一致率は75%となっています。

過去の陰線率が81%という数字がある以上、この期間はショートか取引きしないかが選択肢です。

ところが、今回の事前差異はプラスです。よって、期待的中率75%で今回は陽線となる可能性もあり、それならロングをオーダーしなければならず、過去の陰線率の高さと矛盾しています。

よって、 今回は指標発表前の取引は諦めましょう 。 - 指標発表前の取引を諦めても退屈する必要はありません。

過去、直前10-1分足か直前1分足がが10pips以上跳ねたときには、直後1分足が同じ方向に過去平均より大きく反応しています。

直前10-1分足と直前1分足がともに10pips以上跳ねて、しかもそれが逆方向だった場合というのは、過去事例にありません。そんなことになったら、どうなるかわからないので指標発表直前にポジションをオーダーするのは諦めましょう。

ともあれ、 直前10-1分足か直前1分足のどちらかが10pips以上跳ねたときには、指標発表直前に同じ方向にポジションをオーダーして、指標発表直後の跳ねで利確/損切です 。 - 指標発表後の追撃は、事後差異と直後1分足の方向一致率が85%にも達しています。指標結果の良し悪しに素直に反応します。

この素直とは、2?非製造業景況指数の事後差異+1?事業活動指数の事後差異、という判別式の符号(プラスなら陽線、マイナスなら陰線)に素直ということです。

パッと反射的に対応するなら、非製造業景況指数の市場予想との差異がプラスかマイナスかだけに注目すれば良いでしょう。

そして、直後1分足と直後11分足の方向一致率は82%あり、その82%の方向一致時に直後11分足跳幅が直後1分足跳幅を超えて反応を伸ばしたことが85%です。

指標発表から1分を過ぎても反応を伸ばし続けているのだから、 追撃は初期反応方向を確認したら早期開始です 。

けれども、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことが48%と、50%を切っています。 早期追撃開始で得たポジションは、指標発表から1分を過ぎたら利確の機会を窺うべきです 。

以上

?U.事後検証

以下は、2018年2月6日18:30頃に追記しています。

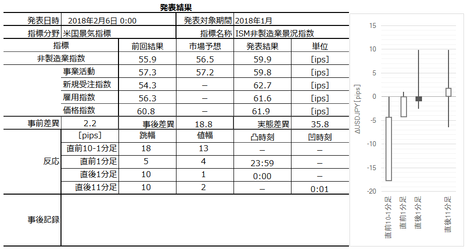

指標結果と反応を纏めておきます。

結果は、注目している全ての項目で前回・予想を上回りました。がしかし、反応は陽線側にヒゲを残しての陰線でした。

主要項目で前回を上回ったことは、先に企業減税法案が議会を通過したことで説明できます。非製造業景況指数は、直近ピークの2017年10月集計結果の60.1に僅かに及ばなかったものの、過去3年間で3番目に高い水準となっていました。

問題は反応です。陽線側にヒゲを残したものの、直後1分足は最終的に陰線となりました。備忘のため記しておくと、経緯は次の通りです。

まず、前週金曜(2月2日)の雇用統計の結果が良かったことから、市場ではFRBの利上げが順当に行われると見なされ、米金利が上昇しました。米金利が上昇したことで、ダウを始め株価の下落が始まりました。1月下旬には史上最高値を更新しており、そろそろ感が市場にあったことは確かです。けれども、本来ならは米金利上昇はUSDJPY上昇(USD買)に繋がりがちです。但し、今回の株価下落は大きすぎました。その後、今週に入っても本指標発表当日、ダウは1000ドルを超えて下落しました。そして、リスク回避でJPYが買われ始めたのです。

こうした特異な状況だったものの、事前分析内容を検証しておきます。

- 直前10-1分足の方向は、事前差異との方向一致率が過去60%でした。今回の事前差異はプラスなので、直前10-1分足が陽線となる期待的中率が60%ということでした。

結果は陽線でした。がしかし、期待的中率60%ではアテにならないため、この期間の取引はしないことを推奨していました。 - 直前1分足の陰線率は81%でした。そして、事前差異との方向一致率は75%でした。

過去の陰線率が81%という数字がある以上、この期間はショートか取引きしないかが選択肢です。

ところが、今回の事前差異はプラスでした。よって、期待的中率75%で今回は陽線となる可能性もあり、それならロングをオーダーしなければならず、過去の陰線率の高さと矛盾していました。

そのため、今回は指標発表前の取引をしないことを推奨していました。

結果は陽線でした。 - 過去、直前10-1分足か直前1分足がが10pips以上跳ねたときには、直後1分足が同じ方向に過去平均より大きく反応していました。

今回、直前10-1分足が18pips跳ねました。

事前シナリオでは、直前10-1分足か直前1分足のどちらかが10pips以上跳ねたときには、指標発表直前に同じ方向にポジションをオーダーして、指標発表直後の跳ねで利確/損切でした。

シナリオ通りに取引していたら5〜10pipsの利確、分析の方をアテにして反応が伸びると見込んでポジションを直後1分足終値がつくまで解消しなかったなら1〜3pipsの損切だったでしょう。 - 指標発表後の追撃は、事後差異と直後1分足の方向一致率が85%にも達していることをアテにしていました。追撃は初期反応方向を確認したら早期開始を推奨していました。

結果は、上下動のどのタイミングで追撃ポジションを取ったかで数pipsの利確か損切だったと思われます。

今回はダウ下落が予想されるなか(先物が前日差で指標発表前には既に落ち始めていた)、本指標への事前分析として内容は悪くありません。

12時過ぎの取引で参加できなかったものの、本稿をご参考頂いた方が負けていませんように。

本指標次回発表は3月5日24:00です。

以上

2018年02月01日

2018年2月2日22:30発表ー米国「2018年1月集計分雇用統計」(結果検証済)

?T.事前投稿

ブログの日時は事前投稿日となっています。指標発表後に事後投稿し、その日時は「?U.事後検証」のタイトル行付近に記載しています。

本指標の反応分析は こちら に詳述しています。

せっかくFXで取引するなら、?@ 取引する指標や他の指標との関係性、?A その指標発表時の反応の特徴や傾向、を知っておいた方が楽しめます。言わば、観光地に行く前に「うんちく」を仕入れておくのと同じです。

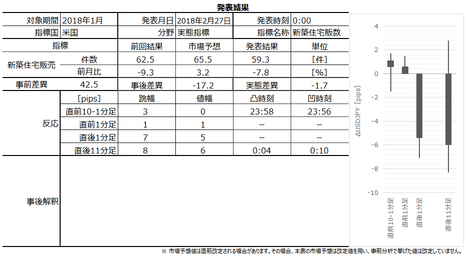

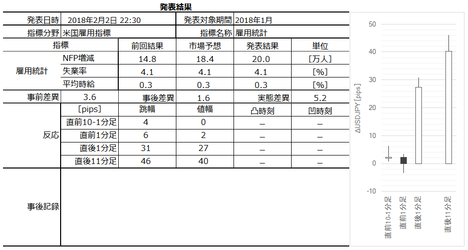

今回発表は2018年1月分集計結果です。下表に指標要点を纏めておきます。

今回の市場予想では、失業率や平均時給が前回同値です。もし発表結果も前回と同じなら、反応はNFP増減の市場予想との差だけに依存します(と単純化します)。このとき、NFP増減発表結果が市場予想と1万人ズレる毎に、過去平均における直後1分足は50pips以上の値幅となります。

前掲の詳細分析結果に基づくシナリオは以下の通りです。

- 直前10-1分足は、事前差異との方向一致率が76%となっています。今回の事前差異はプラスなので、直前10-1分足は陽線と見込まれます。

- 直前1分足の陰線率は80%です。この数字を見て、この期間にロングをオーダーすることはあり得ません。ショートか取引きしないかが選択肢です。

- 直後1分足の陽線率は53%と、偏りがありません。がしかし、直前1分足は直後1分足との方向一致率が37%となっています。どちらかと言えば、指標発表の直前・直後とは逆方向に反応することが多い訳です。

けれども、前述の通り、直前1分足は陰線率がかなり高く、直後1分足の陽線率は53%で偏りがありません。

期待的中率1−0.37=63%は、取引の論拠とするには心もとない数字です。雇用で改善傾向が続く間だけしか通用しない傾向かも知れません。 - 事後差異と直後1分足の方向一致率は86%です。発表結果の市場予想に対する良し悪しには、かなり素直に反応します。そして、直後1分足と直後11分足の方向一致率は89%あり、その89%の方向一致時に直後11分足跳幅が直後1分足跳幅を超えて反応を伸ばしたことが78%です。

指標発表から1分を過ぎても反応を伸ばし続けているのだから、初期反応方向を確認したら追撃は早期開始です。 - 直後11分足の過去平均跳幅は59pips、過去平均値幅は40pipsです。平均的なヒゲの長さは全幅の32%で、特にヒゲが大きい訳ではないにせよ、平均的に19pipsのヒゲなので高値掴み/安値掴みには気を付けましょう。

むしろ、このヒゲが平均19pipsもあるということは、この間の取引で何度も他の指標発表直後と同じぐらいの追撃・逆張りを繰り返すことができます。指標発表から1分を過ぎれば上下動のスピードもかなり落ちるので、その分だけ、他の指標の発表直後よりも追撃が行いやすいとも言えるのです。

直後1分足終値を超えて直後11分足終値が反応を伸ばしていたことは44%です。けれども、前述の通り、直後1分足と直後11分足の方向一致率は89%あり、その89%の方向一致時に直後11分足跳幅が直後1分足跳幅を超えて反応を伸ばしたことが78%なのです。

感覚的な話で恐縮ながら、指標発表から2〜5分ぐらいは順張りで追撃を、それ以降は逆張りを中心に取引すると、成績が良いようです。

以上

?U.事後検証

以下は、2018年2月5日に追記しています。

指標結果と反応を纏めておきます。

結果は、NFP増減が前回・予想を上回り、失業率と平均時給は前回・予想と同値でした。反応は陽線でした。

取引結果は次の通りです。後述するように、ほぼ過去の傾向通りの反応となり、取引は上手くいきました。

事前分析内容を検証しておきます。

- 直前10-1分足は、事前差異との方向一致率が76%となっていました。今回の事前差異はプラスだったので、直前10-1分足は陽線と見込まれました。

結果は僅かながら陽線でした。 - 直前1分足の陰線率は80%でした。

結果は陰線でした。 - 直前1分足は、直後1分足との方向一致率が37%となっていました。どちらかと言えば、指標発表の直前・直後とは逆方向に反応することが多い訳です。

結果は、直前1分足が陰線、直後1分足が陽線でした。 - 発表結果の市場予想に対する良し悪しには、かなり素直に反応していました。そして、直後1分足と直後11分足の方向一致率は89%あり、その89%の方向一致時に直後11分足跳幅が直後1分足跳幅を超えて反応を伸ばしたことが78%でした。

結果は、今回の事後差異がプラスで、直後1分足は陽線でした。また、直後1分足跳幅を超えて直後11分足跳幅は反応を伸ばしました。 - 直後1分足終値を超えて直後11分足終値が反応を伸ばしていたことは44%でした。感覚的な話で恐縮ながら、指標発表から2〜5分ぐらいは順張りで追撃を、それ以降は逆張りを中心に取引すると、成績が良いようだと、事前に言及していました。

結果は、直後1分足終値を超えて直後11分足終値が反応を伸ばしており、この点で過去の傾向とは異なりました。

以上