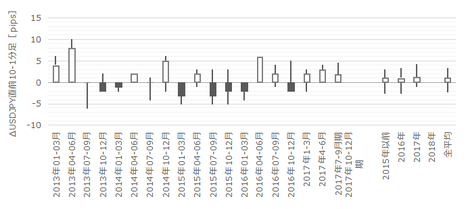

この分析には、2013年1-3月期集計分〜2017年7-9月期集計分(同年11月発表速報値)の19回分の過去データを用いています。

?T.定性的傾向

【1. 指標概要】

日本の経済指標は、日銀金融政策発表時以外にほとんど為替に影響がありません。多くの指標発表時刻は08:50で、09:00の東証寄付きで動きの様子見のため、指標発表直後の反応が限られます。この傾向はGDP速報値発表時ですら同じです。

GDP速報値は、 内閣府 が2月・5月・8月・11月に前四半期分を発表します。

本指標の意義は、当該期の総合的な経済実態を表し、政府や中銀の政策に影響を与える点です。

日本の場合、2014年の消費税増税直後に物価上昇率・成長率ともに大きく低下しました。その結果(それを口実に)、政府は衆院解散を行ったり、増税延期を行いました。

次回の消費税増税は2019年10月に予定されています。2019年に入ると、そのことが意識されて本指標への関心が高まるかも知れません。2017年はほとんど反応しない指標となっていました。

【2. 反応概要】

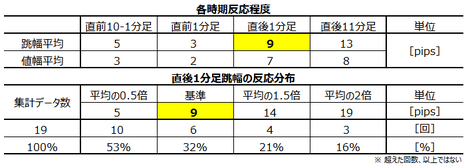

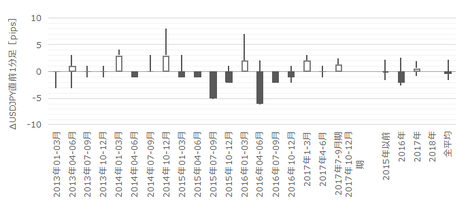

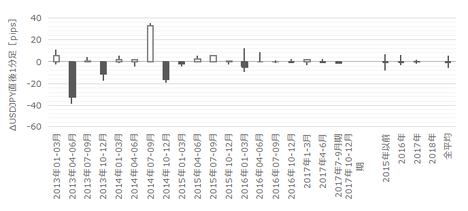

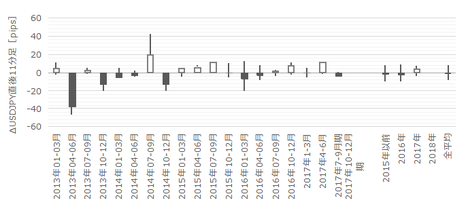

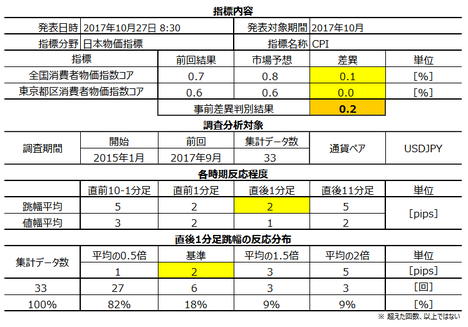

過去の 4本足チャート の各ローソク足平均値と、最も指標結果に素直に反応する直後1分足跳幅の分布を下表に纏めておきます。

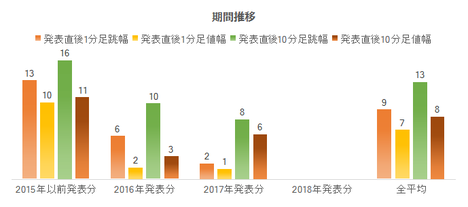

指標結果に最も素直に反応しがちな直後1分足跳幅は、過去平均で9pipsです。反応は小さく、更に最近ではほぼ反応しない指標となっています。そのことを過去からの反応平均値の推移で見てみましょう。

2017年はとうとう直後1分足の反応平均が跳幅2pips・値幅1pipsまで低下しました。要するに、指標発表がない時間帯とあまり変わりません。これでは、スプレッドのことを考えると、ポジションを持たない方がマシですね。

?U.定量的傾向

分析には、事前差異(=市場予想ー前回改定値結果)と事後差異(=発表結果ー市場予想)と実態差異(発表結果ー前回改定値結果)を多用します。差異がプラスのとき陽線・マイナスのとき陰線と対応していれば、反応が素直だと言うことにします。

【3. 回数分析】

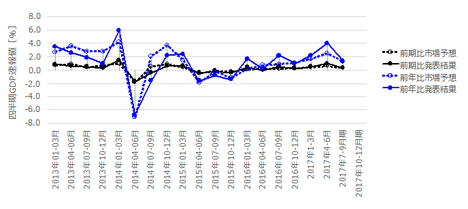

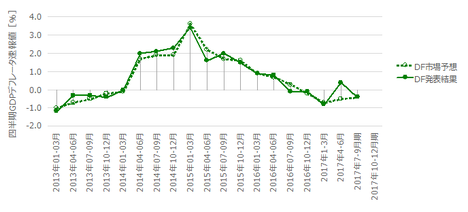

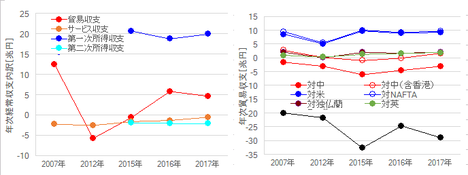

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

本指標発表値は前期分の集計データです。グラフ横軸は集計期基準となっています。

上図前期比(黒)は0を少し上回るプラス側で安定しており、市場予想との乖離も小さいことがわかります。前年比(青)は2014年4-6月期をボトムにどちらかと言えば上昇基調となっています。

このボトム(△6.8%)は、2014年4月に消費税が5%から8%に増税されたことによるものです。駆け込み需要もあって、その直前四半期2014年1-3月期は直近ピーク(+5.9%)を形成しました。

現在前年比は上昇基調とは言え、直近ピークを上回ったことはありません。+5.9などという数字は、ふつう、先進国で記録される数字ではありません。2019年10月に現行8%から10%への消費税増税が予定されているので、その直前に同じようなことが起きるかどうかです。

逆に言えば、2017年4-6月期は、そうしたイベントがなかったにも関わらず+4.0%を記録しました。但し、このときは改定値で+2.5%に修正されています。実力+2〜3%付近が2017年の成長率と捉えると、一方でCPIは0〜1%付近を中心に動いているので、日本経済の実質成長率は+1〜2%付近ということになります。

物価こそ日銀目標の+2%に達していないものの、直近の日本経済は米国経済に並んで実質成長していることがわかります。

さて、過去の指標結果と反応との関係を見ておきます。

事前差異は、ー1?前期比事前差異ー1?前年比事前差異ー2?DF事前差異、という判別式の解の符号(プラスが陽線、マイナスが陰線)と、直前10-1分足の方向一致率が73%です。

判別式各項の係数は全てマイナスなので、市場予想が前回改定値より悪化していれば指標発表直前は陽線(JPY売)となり、改善していれば陰線(JPY買)で反応しています。市場予想に対し素直に動いています。

事後差異は、8?前期比事後差異+1?前年比事後差異+1?DF事後差異、という判別式の解の符号と、直後1分足の方向一致率が60%です。判別式はあまりアテにできません。

実態差異は、1?前期比実態差異+1?前年比実態差異+1?DF実態差異、という判別式の解の符号と、直後11分足の方向一致率が60%です。これも判別式はあまりアテにできません。

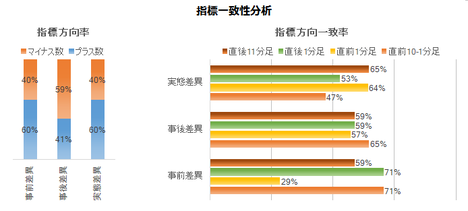

(3.1 指標一致性分析)

指標一致性分析 は、各差異と反応方向の一致率を調べています。

事前差異と実態差異はややプラス率が高いようです(いずれも60%)。対して、事後差異はややマイナス率が高いようです(59%)。市場予想が方向を当てる確度が高い割に、その程度がオーバーシュートしがちなときに、こうした関係は成り立ちます。

事後差異や実態差異と各ローソク足の関係に見るべき傾向はありません。

事前差異は、直前10-1分足・直前1分足・直後1分足との方向一致率が各71%・29%・71%となっています。勘違いしやすいので注意が必要ですが、この一致率は、指標発表前に市場予想が前回改定値に対してで、指標発表後は発表結果が市場予想に対してです。それぞれ、良ければJPY買(USDJPYは売)で、悪ければJPY売(USDJPY買)です。

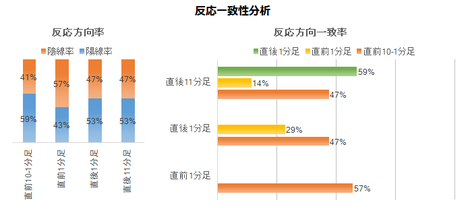

(3.2 反応一致性分析)

反応一致性分析 は、先に形成されたローソク足と後で形成されるローソク足の方向一致率を調べています。

各ローソク足ともに陽線・陰線への偏りはありません。

指標発表後の反応方向を示唆しているのは直前1分足です。直前1分足と直後1分足・直後11分足との方向一致率は各29%・14%です。直前1分足と逆方向に指標発表後は反応しています。

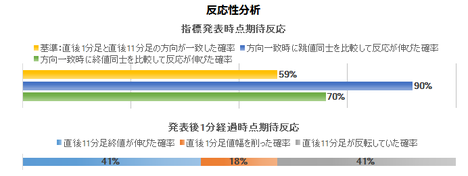

(3.3 反応性分析)

反応性分析 では、過去発表後に反応を伸ばしたか否かを調べています。

直後1分足と直後11分足との方向一致率は59%です。指標発表後に反応が同じ方向に伸び続けることが60%を切っているようでは、追撃できません。

そして、指標発表から1分を経過した時点では、そのまま直後1分足終値を超えて直後11分足終値が伸びていたことが41%、反転していたことが41%です。残る18%は直後1分足値幅を削っています。

やはり追撃は難しそうです。

?V.分析結論

以下に過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示しながら、各期間の取引指針を示します。

下図は直前10-1分足の始値基準ローソク足です。

直前10-1分足の過去平均跳幅は5pips、同値幅は3pipsです。

直前10-1分足の陽線率は過去59%で、方向は事前差異との一致率が71%に達しています。

事前差異と同じ方向にポジションをオーダーし、利確/損切の目安を2・3pipsとしておけば良いでしょう 。ここで同じ方向とは、市場予想が前回改定値より悪いときにプラス(陽線)、良いときにマイナス(陰線)です。

次に、下図は直前1分足の始値基準ローソク足です。

直前1分足は過去平均跳幅が3pips、同値幅は2pipsです。

直前1分足の陰線率は過去57%で、方向は事前差異との一致率が29%(不一致率71%)となっています。

スプレッドのことを考えると、この期間の取引はお薦めできません。逆ヒゲが特に多く大きく発生している様子もないので、これでは取引しないことが最上の作戦ということになります。

そして、下図は直後1分足の始値基準ローソク足です。

直後1分足は過去平均跳幅が9pips、同値幅は7pipsです。但し、最近はほとんど反応していません(2017年発表分の4回平均は、直後1分足跳幅がたったの2pipsです)。

指標一致性分析の項で述べたように、直後1分足は直前1分足との方向一致率が29%(不一致率71%)です。

指標発表直前にポジションをオーダーするにせよ、早期追撃開始するにせよ、直前1分足と逆方向にポジションをオーダーするか、取引を見送るのがベターです 。反応はなかなか伸びないので、この時刻に09:00過ぎの東証寄り付き直後までチャートを眺められる人を除いて、あまり取引は薦められません。

利確・損切の目安は5pipsです。

最後に、直後11分足の始値基準ローソク足を下図に示します。

直後11分足の過去平均跳幅は13pips、値幅のそれは8pipsです。直後11分足は直前1分足との方向一致率が14%(不一致率86%)です。

指標発表から1分を過ぎたら、直前1分足と逆方向にポジションをオーダーし、09:00の東証寄り付き直後の跳ねで利確・損切です 。利確/損切の目安は3〜5pipsとしておきましょう。

ーーー$€¥ーーー

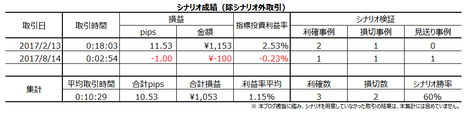

本ブログを始めてからの本指標での取引成績を下表に纏めておきます。

2017年は、本指標で2回の取引を行い、指標単位で1勝1敗(勝率50%)、シナリオ単位で3勝2敗(勝率60%)でした。1回の発表毎の平均取引時間は10分29秒で、損益は年間で+11pipsでした。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

【このカテゴリーの最新記事】

- no image