この広告は30日以上更新がないブログに表示されております。

新規記事の投稿を行うことで、非表示にすることが可能です。

広告

posted by fanblog

2019年01月28日

はるかかなた

映画『ハン・ソロ』は「遠いむかし、はるかかなたの銀河系で」の話です。ソロは脱出した星に残した彼女を迎えに戻りたいと、仲間たちに言います。彼女の魅力を伝えていると、異星人も興味を持ちます。異星人の興味は「その娘、歯はとがってる?」でした。

好みは色々だし、考えも違うものです。

けれども、本日は、

・23:00 ECB総裁発言

・23:30 BOE総裁発言

が予定され、

・明日は英議会のEU離脱代替案採決

・明後日はFOMCとFRB議長会見

・来週から中国は春節休暇

があります。

何だかみんな弱気になりそうな気もします。

各中銀の利上げ時期は、ECBが今年の夏の終わり頃(市場は秋以降か今年できない)、BOEがEU離脱直前か直後、FRBが今年2回(市場は0〜1回)、を見込んでいます。

この機会に、EURとGBPとUSDとJPYの力関係を見比べておきましょう。解説記事を読んでもよくわからない以上、チャートを見るしかありません。

でも便乗しようとして、とがった歯のようなチャートに騙されないように気を付けましょう。弱気の織り込みは既に進んでいます。

好みは色々だし、考えも違うものです。

けれども、本日は、

・23:00 ECB総裁発言

・23:30 BOE総裁発言

が予定され、

・明日は英議会のEU離脱代替案採決

・明後日はFOMCとFRB議長会見

・来週から中国は春節休暇

があります。

何だかみんな弱気になりそうな気もします。

各中銀の利上げ時期は、ECBが今年の夏の終わり頃(市場は秋以降か今年できない)、BOEがEU離脱直前か直後、FRBが今年2回(市場は0〜1回)、を見込んでいます。

この機会に、EURとGBPとUSDとJPYの力関係を見比べておきましょう。解説記事を読んでもよくわからない以上、チャートを見るしかありません。

でも便乗しようとして、とがった歯のようなチャートに騙されないように気を付けましょう。弱気の織り込みは既に進んでいます。

以上

タグ: ECB,BOE,FRB,FOMC

2019年01月22日

その犬じゃなくて良かった(1月23日は少し気をつけておきましょう)

友人が定年して暇だそうです。何しているか訊くと「犬と散歩してるぐらいですよ」という話でした。でも後日、家内が先方の奥さんから聞いた話では「犬がへばって、そのままへばり小便をするほど散歩する」のだそうです。家族はみんな「ウチの犬に生まれなくて本当に良かった」と囁きあっているそうです。

FXとは関係ありません。

さて、 IMF(国際通貨基金) は21日、WEO(世界経済見通し)を示しました。

2019年の主要国成長率見通しは、

・米国2.5%(前回見通しと同値)

・EU1.6%(前回1.9%)

・英国1.5%(前回見通しと同値)

・日本1.1%(前回0.9%)

・中国6.2%(前回見通しと同値)

です。前回の見通しは2018年10月に示されていました。

後日参照のため、「IMF」「WEO」で検索できるように投稿をしておきたかっただけです。

なお、IMFのリンク先は日本語頁です。現在のファンダメンタルを認識するため一読しておくと、後々の各国中銀の声明と照らし合せて、FXの愉しみが増します。IMFの見通しはだいたい当たりゃしません。

以下、23日06:30に追記です。

本日は、

08:50 12月集計分日本通関ベース貿易統計

12時前後 日銀金融政策

15:30 日銀総裁、金融政策決定会合後定例会見

があります。

これらを材料に取引はしません。

22日、独国ZEW現況指数は下降加速しました。また、米国中古住宅販売件数はかなり悪化しました。IMFの世界経済見通しが全体に下方修正されたことや、中国GDPが28年ぶりの成長率に下がったこともあって、景気に良くないニュースが続いています。更に、米国がカナダに要人容疑者引き渡しを求め、中国がカナダへの「猛烈な報復」を表明しています。

昨夜NY時間のUSD・ダウは売られ、VIX指数は20超になりました。米10年債金利も下げており、昨年12月の状況再来を予感させます。

とりあえず本日23日の日本時間はJPY高側に振れるでしょう。難しい点は、明日24日にECB金融政策発表がある点です。EURも良い材料がありません。欧米時間の入り際は、リスク回避の動きが強まらないか、売られるのがUSDかEURかに注意しておいて損はないでしょう。

FXとは関係ありません。

さて、 IMF(国際通貨基金) は21日、WEO(世界経済見通し)を示しました。

2019年の主要国成長率見通しは、

・米国2.5%(前回見通しと同値)

・EU1.6%(前回1.9%)

・英国1.5%(前回見通しと同値)

・日本1.1%(前回0.9%)

・中国6.2%(前回見通しと同値)

です。前回の見通しは2018年10月に示されていました。

後日参照のため、「IMF」「WEO」で検索できるように投稿をしておきたかっただけです。

なお、IMFのリンク先は日本語頁です。現在のファンダメンタルを認識するため一読しておくと、後々の各国中銀の声明と照らし合せて、FXの愉しみが増します。IMFの見通しはだいたい当たりゃしません。

ーーー$€¥£A$ーーー

以下、23日06:30に追記です。

本日は、

08:50 12月集計分日本通関ベース貿易統計

12時前後 日銀金融政策

15:30 日銀総裁、金融政策決定会合後定例会見

があります。

これらを材料に取引はしません。

22日、独国ZEW現況指数は下降加速しました。また、米国中古住宅販売件数はかなり悪化しました。IMFの世界経済見通しが全体に下方修正されたことや、中国GDPが28年ぶりの成長率に下がったこともあって、景気に良くないニュースが続いています。更に、米国がカナダに要人容疑者引き渡しを求め、中国がカナダへの「猛烈な報復」を表明しています。

昨夜NY時間のUSD・ダウは売られ、VIX指数は20超になりました。米10年債金利も下げており、昨年12月の状況再来を予感させます。

とりあえず本日23日の日本時間はJPY高側に振れるでしょう。難しい点は、明日24日にECB金融政策発表がある点です。EURも良い材料がありません。欧米時間の入り際は、リスク回避の動きが強まらないか、売られるのがUSDかEURかに注意しておいて損はないでしょう。

以上

タグ: IMF,WEO,経済見通し

2018年09月11日

孤独な英国人は減ったのか

以前にも書いたように、2018年1月、英国では孤独担当大臣というのが任命されました。

そんなにEUに残りたかったのなら残ればいいじゃん、と思ったら、そうではなくて個人の「孤独」に対応する担当大臣だったのです。話を聞いてくれるのかも知れません。

けれども「あほくさ」って思ってはいけません。

例えば、日本では2007年に少子化対策担当大臣のポストが新設されました。その頃、遠く離れた英国では「いったい何をしてくれるのだろう」と、わくわくして来日した人だっていたのかも知れません。 そんなヤツが一人も居なかったとは言えません 。

さて、例えわかりきったことでも但書きが必要なことがあります。

これまでは個別の記事にいちいち下記「注記」を添えていましたが、以降はここに「注記」を纏めておき、個別記事にはここへのリンクを貼って、注記を簡単に留めることにします。

本ブログでの分析記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

そんなにEUに残りたかったのなら残ればいいじゃん、と思ったら、そうではなくて個人の「孤独」に対応する担当大臣だったのです。話を聞いてくれるのかも知れません。

けれども「あほくさ」って思ってはいけません。

例えば、日本では2007年に少子化対策担当大臣のポストが新設されました。その頃、遠く離れた英国では「いったい何をしてくれるのだろう」と、わくわくして来日した人だっていたのかも知れません。 そんなヤツが一人も居なかったとは言えません 。

ーーー$€¥ーーー

さて、例えわかりきったことでも但書きが必要なことがあります。

これまでは個別の記事にいちいち下記「注記」を添えていましたが、以降はここに「注記」を纏めておき、個別記事にはここへのリンクを貼って、注記を簡単に留めることにします。

ーーー注記1ーーー

本ブログでの分析記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記2ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

2018年05月07日

真っ向勝負を挑めない

サラリーマン時代は海外出張が多い仕事をしていました。

韓国によく出張していた頃は、ちょうどサムソンが伸びていた時代でした。20年ぐらい前でしょうか。その前の10年で、サムソンは日米欧企業が敬遠していたロシア・中国向けの電気製品・電子機器の販売で成功していたのです。そのサムソンに、ちょっとした技術的プレゼンの機会があって行ってみると、7人のエンジニアが待ち構えていました。

7人のうち1人は日本語がわかりません、と先方の部長が言いました。だから、英語でプレゼンしてくれませんか、と言うのです。何て連中だ。

でもこちらは3人で来ていました。我々3人のうち2人が英語が喋れません、と答えました。だから日本語で説明させて頂きます、と切り抜けました。

ここで驚くべきことは私の機転についてではありません。当時のサムソンのトップエンジニアたちは、英語や日本語ぐらい両方できて当たり前だったのです。

もちろん、語学力が他の能力を表すとは言えません。それに彼らは当時、韓国語でなく英語や日本語で教科書や論文を読む必要に迫られていたこともあるでしょう。がしかし、それでも仕事で使えるレベルの語学習得には相応の努力が必要です。その後、サムソンが伸びたのは当然のことだったのかも知れませんね。

で、優秀な連中を相手に真っ向勝負を挑むのは得策ではない、がそのときに得た教訓です。

外為市場は、私のような素人だけでなく、資金も情報も経験にも勝るプロたちが多数参加しています。日本との金利差が広がればJPYは売られる、と学んでことを信じていても、実際にはそう単純じゃないようです。理屈通りでなく、プロなりの見識が必要な場面ではプロに勝てません(自分の読みが当たりません)。

生意気を言えば、理屈通りに動かない相場は素人向けではないのです。素人ゆえに大した理屈じゃないにせよ、それでも自分の理屈で戦わないと、その理屈を発展できません。それで、経済指標発表直後に注目し、素人にも理解できる素直な反応が起きる指標はどれだ・いつだ、というのがこのブログです。

理屈通り、といっても70%前後の確率的再現性に過ぎませんが。

損切が大きくなってしまうとか、逆に損切ばかりして利確できないとか、資金に余裕なくポジションを取ってしまうとか、初心者が克服すべき課題は多々あります。

これを克服するには、せいぜい6割や7割の勝率で利益を残すスタイルを身につけるのが早道です。5割程度の勝率、ましてや5割未満の勝率で損小利大の取引で利益を残すなんて難しすぎます。

素人のクセにデータさえ分析すれば6割や7割の勝率を稼げる場面を、経済指標発表前後以外にも探してみましょう。時間がかかるけど。何しろ、同じ場面を過去に遡ってチャートを見つけ出すのが大変なのです。

プロを相手に勝負するのだから、そのぐらいの苦労は仕方ありません。

韓国によく出張していた頃は、ちょうどサムソンが伸びていた時代でした。20年ぐらい前でしょうか。その前の10年で、サムソンは日米欧企業が敬遠していたロシア・中国向けの電気製品・電子機器の販売で成功していたのです。そのサムソンに、ちょっとした技術的プレゼンの機会があって行ってみると、7人のエンジニアが待ち構えていました。

7人のうち1人は日本語がわかりません、と先方の部長が言いました。だから、英語でプレゼンしてくれませんか、と言うのです。何て連中だ。

でもこちらは3人で来ていました。我々3人のうち2人が英語が喋れません、と答えました。だから日本語で説明させて頂きます、と切り抜けました。

ここで驚くべきことは私の機転についてではありません。当時のサムソンのトップエンジニアたちは、英語や日本語ぐらい両方できて当たり前だったのです。

もちろん、語学力が他の能力を表すとは言えません。それに彼らは当時、韓国語でなく英語や日本語で教科書や論文を読む必要に迫られていたこともあるでしょう。がしかし、それでも仕事で使えるレベルの語学習得には相応の努力が必要です。その後、サムソンが伸びたのは当然のことだったのかも知れませんね。

で、優秀な連中を相手に真っ向勝負を挑むのは得策ではない、がそのときに得た教訓です。

外為市場は、私のような素人だけでなく、資金も情報も経験にも勝るプロたちが多数参加しています。日本との金利差が広がればJPYは売られる、と学んでことを信じていても、実際にはそう単純じゃないようです。理屈通りでなく、プロなりの見識が必要な場面ではプロに勝てません(自分の読みが当たりません)。

生意気を言えば、理屈通りに動かない相場は素人向けではないのです。素人ゆえに大した理屈じゃないにせよ、それでも自分の理屈で戦わないと、その理屈を発展できません。それで、経済指標発表直後に注目し、素人にも理解できる素直な反応が起きる指標はどれだ・いつだ、というのがこのブログです。

理屈通り、といっても70%前後の確率的再現性に過ぎませんが。

損切が大きくなってしまうとか、逆に損切ばかりして利確できないとか、資金に余裕なくポジションを取ってしまうとか、初心者が克服すべき課題は多々あります。

これを克服するには、せいぜい6割や7割の勝率で利益を残すスタイルを身につけるのが早道です。5割程度の勝率、ましてや5割未満の勝率で損小利大の取引で利益を残すなんて難しすぎます。

素人のクセにデータさえ分析すれば6割や7割の勝率を稼げる場面を、経済指標発表前後以外にも探してみましょう。時間がかかるけど。何しろ、同じ場面を過去に遡ってチャートを見つけ出すのが大変なのです。

プロを相手に勝負するのだから、そのぐらいの苦労は仕方ありません。

以上

2018年05月03日

投資生活を始めたけれど

大手電機メーカーを早期退職しよう決めてから、準備に3年ぐらいは費やしました。早期退職しても、悠々自適で暮らせるほど金持ちではありません。だから、3つぐらいビジネスを構想し、そのうちのひとつが自営店舗の確保でした。

でも、サラリーマンだった素人が自営業を始めて直ぐに儲かるほど、世間が甘いはずありません。サラリーマンだって長くやっていれば、世の中の厳しさを少しぐらいわかります。

そこで、既存客を持つ店を手に入れて、屋号もそのまま、1000枚以上発行していた会員カードもそのまま、商売を引き継ぐことにしました。

それが1年と少し前のことです。

趣味のFXを本業にすることは考えられませんでした。

投資は、ハイリターンを期待するほどハイリスクになるのが必然です。FXに限らず、投資はよほど長期に亘って分散して行う資金が無い限り、どれほど慎重に行っても安定した収入を得るための仕事としては相対的にハイリスクだと言えます。例えローリスクな方法論で投資を行ってもそれは同じです。だから、FXが楽しいからと言って、それでずーっと暮らしていく自信なんて持てません。

だから、3つのビジネスプランはそれぞれ実業と言える内容でした。そのひとつが店舗確保でした。

実業と言っても、それまでずっとサラリーマンだった私にとっては投資です。1年経ってパートのおばちゃんを雇えるようになったものの、まだまだです。当り前のことですが、自営業で他人を雇えばこっちの収入が減ってしまいます。ざっくり、他人に1万円の日当を払うためには3〜4万円の売上が必要です。

もったいなくて、つい自分で働いてしまいます。こんな状況で、これを実業に投資したと言えるのか、ちょっと微妙です。

ま、健康で商売を続けられるなら、将来の年金減額を心配をしなくて済むことは、現在50代中盤に差し掛かろうという同世代では、ちょっと有利かも知れません。もう一生、お客と嫁さん以外に頭を下げなくて済むこともメリットかも知れません。

でも、サラリーマン時代だって、お客と嫁さんには頭が上がりませんでした。但し、その頃は上司と同僚と部下にも頭を下げていました。謙虚で気が弱い私はいつも頭を下げていたのです。

サラリーマン時代、仕事で大きな失敗をしたときのことです。フロアの向こうから上司が一直線にこちらに向かって来るのを見て、一直線に逃げたものの捕まってしまいました。

ひとしきり怒られた後で、俺はお前のせいで今まで3回も社長に謝った、と上司が言ったのです。今回で4回目だという訳です。

でも長く真面目に働いていれば、失敗だってするものです。だから、申し訳ないのですが2度しか記憶にございません、と反論したらもっと叱られてしまいました。

こんなこともありました。

一緒に呑んだ同僚はべろんべろんに酔っていました。週末に呑みに行くのは、我々世代のサラリーマンの特権でした。いまは自営業なので週末なんて関係ありません。

ともあれ彼はそのとき、もう駄目だ、と言いました。帰りの電車が駅に着く直前のことです。電車がホームに着いてドアが開く寸前に、彼はドアに向かってマーライオンみたいに噴き出すように吐いたのです。ドアの向こうで並んで待っていた人たちが、わぁーと言う口になって一斉に後ろに飛びのいたのが見えました。

ドアが開いたとき彼は小ズルく気絶したので、代わりに私が軽蔑のまなざしの知らない人たちに謝ったのです。

だから、自営業でお客に頭を下げるぐらい、ちっとも苦になりません。

けれども、3月下旬頃から今日まで、休日はゼロでした。4月中旬頃からは朝6時・7時に家を出て、帰宅するのが22時・23時といった状態でした。だから、最近はブログやFXどころじゃなかったのです。好きなFXができないこと(その分析を楽しむ時間がなかったこと)が残念でした。

あーしんど。

帰宅してTVリモコンのスイッチをONするのと同時に、「ぐー」と寝るよーな1か月でした。あのリモコンにそんなスイッチがあるとは知らなかった。

脱サラして投資生活を始めたら、思ったほどFXができない、という話でした。

明日からはお正月以来の3連休です。まずはM君と遊ぼ。

ーーー$€¥ーーー

でも、サラリーマンだった素人が自営業を始めて直ぐに儲かるほど、世間が甘いはずありません。サラリーマンだって長くやっていれば、世の中の厳しさを少しぐらいわかります。

そこで、既存客を持つ店を手に入れて、屋号もそのまま、1000枚以上発行していた会員カードもそのまま、商売を引き継ぐことにしました。

それが1年と少し前のことです。

趣味のFXを本業にすることは考えられませんでした。

投資は、ハイリターンを期待するほどハイリスクになるのが必然です。FXに限らず、投資はよほど長期に亘って分散して行う資金が無い限り、どれほど慎重に行っても安定した収入を得るための仕事としては相対的にハイリスクだと言えます。例えローリスクな方法論で投資を行ってもそれは同じです。だから、FXが楽しいからと言って、それでずーっと暮らしていく自信なんて持てません。

だから、3つのビジネスプランはそれぞれ実業と言える内容でした。そのひとつが店舗確保でした。

実業と言っても、それまでずっとサラリーマンだった私にとっては投資です。1年経ってパートのおばちゃんを雇えるようになったものの、まだまだです。当り前のことですが、自営業で他人を雇えばこっちの収入が減ってしまいます。ざっくり、他人に1万円の日当を払うためには3〜4万円の売上が必要です。

もったいなくて、つい自分で働いてしまいます。こんな状況で、これを実業に投資したと言えるのか、ちょっと微妙です。

ま、健康で商売を続けられるなら、将来の年金減額を心配をしなくて済むことは、現在50代中盤に差し掛かろうという同世代では、ちょっと有利かも知れません。もう一生、お客と嫁さん以外に頭を下げなくて済むこともメリットかも知れません。

でも、サラリーマン時代だって、お客と嫁さんには頭が上がりませんでした。但し、その頃は上司と同僚と部下にも頭を下げていました。謙虚で気が弱い私はいつも頭を下げていたのです。

ーーー$€¥ーーー

サラリーマン時代、仕事で大きな失敗をしたときのことです。フロアの向こうから上司が一直線にこちらに向かって来るのを見て、一直線に逃げたものの捕まってしまいました。

ひとしきり怒られた後で、俺はお前のせいで今まで3回も社長に謝った、と上司が言ったのです。今回で4回目だという訳です。

でも長く真面目に働いていれば、失敗だってするものです。だから、申し訳ないのですが2度しか記憶にございません、と反論したらもっと叱られてしまいました。

こんなこともありました。

一緒に呑んだ同僚はべろんべろんに酔っていました。週末に呑みに行くのは、我々世代のサラリーマンの特権でした。いまは自営業なので週末なんて関係ありません。

ともあれ彼はそのとき、もう駄目だ、と言いました。帰りの電車が駅に着く直前のことです。電車がホームに着いてドアが開く寸前に、彼はドアに向かってマーライオンみたいに噴き出すように吐いたのです。ドアの向こうで並んで待っていた人たちが、わぁーと言う口になって一斉に後ろに飛びのいたのが見えました。

ドアが開いたとき彼は小ズルく気絶したので、代わりに私が軽蔑のまなざしの知らない人たちに謝ったのです。

だから、自営業でお客に頭を下げるぐらい、ちっとも苦になりません。

ーーー$€¥ーーー

けれども、3月下旬頃から今日まで、休日はゼロでした。4月中旬頃からは朝6時・7時に家を出て、帰宅するのが22時・23時といった状態でした。だから、最近はブログやFXどころじゃなかったのです。好きなFXができないこと(その分析を楽しむ時間がなかったこと)が残念でした。

あーしんど。

帰宅してTVリモコンのスイッチをONするのと同時に、「ぐー」と寝るよーな1か月でした。あのリモコンにそんなスイッチがあるとは知らなかった。

脱サラして投資生活を始めたら、思ったほどFXができない、という話でした。

明日からはお正月以来の3連休です。まずはM君と遊ぼ。

以上

2017年10月25日

知りたいことはわからない

2017年10月23日のニュースでした。JR宇都宮線が架線トラブルで長時間停車したのです。がしかし、そんな事故は珍しくありません。そのとき「お客様のなかに、運転士はいませんか」という車内放送があったことが大きく報道されました。

けれどもそのとき、見るからに「お前は違うだろう」という奴が名乗り出なかったか、それは報道されていません。

本日17:30に発表された英国7-9月期GDPは、前期比・前年比ともに予想を上回りました。と言っても、前期比・前年比ともにたった0.1%だけ予想を上回っただけです。それなのに、GBPJPYは指標発表前149.4円から151.3円まで反応を伸ばしました。約190pipsの上昇です。

18:28に「英利上げ観測上昇」との一報が流れ、これによって反応が加速した感があります。

どうも気に入りません。

お手元のツールで、英GDPの過去からの推移をご覧ください。今回の結果が市場予想よりも僅か0.1%上昇したからと言って、どこからどう見ても前年比は低下傾向です。物価(CPI前年比)が+3.0%に達したとは言え、この程度の成長率改善で利上げできるものでしょうか。

こういうニュースでは、誰が「利上げ観測上昇」だったのかを特定してほしいものです。ひょとして、これは途中から、ニュースに便乗した「ストップロス狩り」「そろそろ狩り」という動きだったのではないでしょうか。だって、英GDPは大して良くないのだから。

けれどもそのとき、見るからに「お前は違うだろう」という奴が名乗り出なかったか、それは報道されていません。

本日17:30に発表された英国7-9月期GDPは、前期比・前年比ともに予想を上回りました。と言っても、前期比・前年比ともにたった0.1%だけ予想を上回っただけです。それなのに、GBPJPYは指標発表前149.4円から151.3円まで反応を伸ばしました。約190pipsの上昇です。

18:28に「英利上げ観測上昇」との一報が流れ、これによって反応が加速した感があります。

どうも気に入りません。

お手元のツールで、英GDPの過去からの推移をご覧ください。今回の結果が市場予想よりも僅か0.1%上昇したからと言って、どこからどう見ても前年比は低下傾向です。物価(CPI前年比)が+3.0%に達したとは言え、この程度の成長率改善で利上げできるものでしょうか。

こういうニュースでは、誰が「利上げ観測上昇」だったのかを特定してほしいものです。ひょとして、これは途中から、ニュースに便乗した「ストップロス狩り」「そろそろ狩り」という動きだったのではないでしょうか。だって、英GDPは大して良くないのだから。

以上

2017年08月28日

上達しているのか

習慣というのは恐ろしいものです。

ブログを始めてから、ブログに分析記事を載せないと、どうも取引する気がしません。もともとFXを楽しんでいただけなのに、分析記事を書くことが取引時間の何倍もかかっています。それで取引に負けたりすると、本当にがっかりします。

パブロフ博士による習慣に関する実験はとても有名です。

博士はベルを鳴らすと犬にエサを与える実験を行いました。その実験を毎日繰り返していると、その犬はベルを鳴らすだけで涎をこぼすようになったそうです。と同時に、ベルを鳴らすと、博士が血相を変えてエサを持って犬のところに走っていく様子も習慣的に観察できたはずです。

この話は、博士が実験しなくても、仕事熱心なたこ焼き屋のおやじが死んだときの話として、日本では古くから有名です。親族の最後の見送りに棺桶のフタを開けたら、おやじが居なくて大騒ぎになったのです。探してみたら、おやじはフタの方にくっついていたそうです。おやじは死んで、たこ焼きの習慣に倣ったのです。

ともあれ(習慣化してしまった)やり方は、目的に照らして定期的検証が必要です。

こうした習慣化したやり方が正しいか否かは、成績(結果)が全て、と言う話をよく耳にします。がしかし、実は全てではありません。もう限界か、という視点が必要なのです。

我々アマチュアは、今よりFXが上達するのかに関心があります。ならば、取引きすべき「ときを選ぶ」ことと、そのとき「うまく取引できていたか」を検証して、「上達し続けているか」を検証することが必要です。

今回はそういう話です。

まず、8月単月での成績は、2時間46分21秒のポジション保有で、306.34pips(¥30,634)の獲得でした。

取引は27指標で行い、勝率は70%(19勝8敗)でした。シナリオ単位では72%(46勝18敗)です。

途中、 お詫び をするほど連敗が続いたときもありましたが、蓋を開けてみたら、本ブログ取引基準の期待的中率(70%以上)通りの勝率で終わりました。

「FXは上達するのか」 に記した通りであり、問題ありません。

と同時に、期待的中率を下げて取引回数を増やすことには、どこかに最適解がありそうなことを示唆しています。とは言え、先述の通り、ブログで事前に分析記事を書かないと、取引する気がしなくっている私には、これ以上、記事を増やすことができません。

1月以降8月までの収益額は+228,107円(収益率+39.4%)です。

これは昨年に比べて約2倍のペースで、正直言って少し出来過ぎです。「そんなにうまくいくのか」と誤解されないかが心配です。本ブログのやり方は、例年この半分のペースとなるやり方です。

昨年と今年の大きな違いは、

です。

取引回数が約3倍に増えて、分析結果を単なるエクセルの数字の羅列から図表で可視化できた、ということです。

さて、収益額こそが取引の目標であることは間違いないものの、これは結果です。プロセスが正しければ結果が付いてくる、ということを信じるなら、ブレ(運)も含めた理由を考察しなければ進歩・上達に繋がりません。

運が良いことを実力と過信しても仕方ありません。運が悪いときに正しいやり方なのに諦めてしまうことも避けたいものです。これは、グラフ化してその傾きを見れば判断しやすくなります。

そもそも、指標結果の良し悪しと反応方向が75%以上も一致していれば、一致率が高い(素直に反応する)指標という現実があります。だから、どれほど緻密に分析しても運の要素を排除できません。

正しい相場観や金融取引の知識があれば、素直でないように見える指標の反応も、正しく素直と解釈できる情報とスキルが身に付く可能性があります。がしかし、我々アマチュアは金融実務の経験が積めない以上、情報収集力やスキルの向上に限界があります。

本ブログに挙げた方法論は、その弱点を最小化するためのものです。

「FXは上達するのか」 に詳述したように、取引を経済指標発表前後に限定することによって、同じ指標での取引を繰り返して分析精度を向上し、その分析結果に基づく短期シナリオで取引を行うやり方です。ざっくり言えば、取引時間を極端に短くして不測の事態に巻き込まれるリスクを下げて、その代わりに効率良く稼げる指標発表前後だけに取引を絞って、その短時間の反応だけを刈り取りたい訳です。指標絡みの過去情報は、FX関連情報で最も収集しやすい情報です。

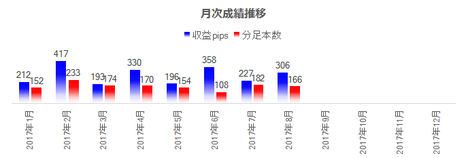

それがうまく出来ているか検証するため、まず下図を用意しました。

下図は、2017年の月次利確pipsと取引時間を対比しています。例えば、8月は後述するように、306pipsを稼ぎ(青)そのための取引時間が166分(赤)でした。

青は長ければ長い方が理想的で、赤は短ければ短いほど理想的です。

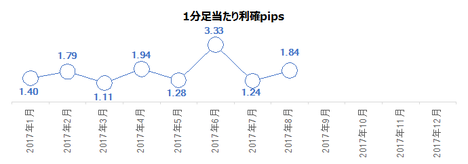

どれだけ理想に近い取引ができていたかを下図を示しました。下図は各月の青を赤で割って、単位時間(1分)当たりの平均収益pipsの推移を示しています。

グラフが右上がりなら上達している、ということを表しています。グラフの全体的な傾きを見ることで、運の要素を排除しやすくなります。

少しずつ右上がりになっているような気もしますが、まだまだですね。

ただ、昨年はほぼ1未満で推移していたグラフが、今年は1より上で推移しています。昨年と今年の大きな違いは、先述の通り、取引基準を緩和して取引回数を増やしたことと、分析結果の図表可視化を行ったことです。

取引基準の緩和時期と一致して(今年になって)、1分足当たり獲得pipsを0.4〜0.5押し上げる効果があったようです。これが、前述の期待的中率と取引指標数の関係に最適解がありそう、という話です。

分析図表類の可視化整備は、特に5月頃から力を入れています。それ以前とそれ以降とは、1分足当たり獲得pipsを0.1〜0.2押し上げる効果があったようです。資料を綺麗に作ることには、もうあまり効果が期待できないようです。

なるほどね。仕事と同じような話です。

でも、実際の取引というのは、いろいろ試してみないと何が最適かわからないものですね。

ブログを始めてから、ブログに分析記事を載せないと、どうも取引する気がしません。もともとFXを楽しんでいただけなのに、分析記事を書くことが取引時間の何倍もかかっています。それで取引に負けたりすると、本当にがっかりします。

パブロフ博士による習慣に関する実験はとても有名です。

博士はベルを鳴らすと犬にエサを与える実験を行いました。その実験を毎日繰り返していると、その犬はベルを鳴らすだけで涎をこぼすようになったそうです。と同時に、ベルを鳴らすと、博士が血相を変えてエサを持って犬のところに走っていく様子も習慣的に観察できたはずです。

この話は、博士が実験しなくても、仕事熱心なたこ焼き屋のおやじが死んだときの話として、日本では古くから有名です。親族の最後の見送りに棺桶のフタを開けたら、おやじが居なくて大騒ぎになったのです。探してみたら、おやじはフタの方にくっついていたそうです。おやじは死んで、たこ焼きの習慣に倣ったのです。

ともあれ(習慣化してしまった)やり方は、目的に照らして定期的検証が必要です。

こうした習慣化したやり方が正しいか否かは、成績(結果)が全て、と言う話をよく耳にします。がしかし、実は全てではありません。もう限界か、という視点が必要なのです。

我々アマチュアは、今よりFXが上達するのかに関心があります。ならば、取引きすべき「ときを選ぶ」ことと、そのとき「うまく取引できていたか」を検証して、「上達し続けているか」を検証することが必要です。

今回はそういう話です。

【1. 8月月次成績】

まず、8月単月での成績は、2時間46分21秒のポジション保有で、306.34pips(¥30,634)の獲得でした。

取引は27指標で行い、勝率は70%(19勝8敗)でした。シナリオ単位では72%(46勝18敗)です。

途中、 お詫び をするほど連敗が続いたときもありましたが、蓋を開けてみたら、本ブログ取引基準の期待的中率(70%以上)通りの勝率で終わりました。

「FXは上達するのか」 に記した通りであり、問題ありません。

と同時に、期待的中率を下げて取引回数を増やすことには、どこかに最適解がありそうなことを示唆しています。とは言え、先述の通り、ブログで事前に分析記事を書かないと、取引する気がしなくっている私には、これ以上、記事を増やすことができません。

【2. 年次累計成績】

1月以降8月までの収益額は+228,107円(収益率+39.4%)です。

これは昨年に比べて約2倍のペースで、正直言って少し出来過ぎです。「そんなにうまくいくのか」と誤解されないかが心配です。本ブログのやり方は、例年この半分のペースとなるやり方です。

昨年と今年の大きな違いは、

- 取引基準となる期待的中率を75%から70%に下げたこと

- 過去平均の直後1分足跳幅が25pips以上の指標で取引という制限を無くしたこと

- ブログを始めて分析図表類が整備されたこと

です。

取引回数が約3倍に増えて、分析結果を単なるエクセルの数字の羅列から図表で可視化できた、ということです。

【3. 上達検証】

さて、収益額こそが取引の目標であることは間違いないものの、これは結果です。プロセスが正しければ結果が付いてくる、ということを信じるなら、ブレ(運)も含めた理由を考察しなければ進歩・上達に繋がりません。

運が良いことを実力と過信しても仕方ありません。運が悪いときに正しいやり方なのに諦めてしまうことも避けたいものです。これは、グラフ化してその傾きを見れば判断しやすくなります。

そもそも、指標結果の良し悪しと反応方向が75%以上も一致していれば、一致率が高い(素直に反応する)指標という現実があります。だから、どれほど緻密に分析しても運の要素を排除できません。

正しい相場観や金融取引の知識があれば、素直でないように見える指標の反応も、正しく素直と解釈できる情報とスキルが身に付く可能性があります。がしかし、我々アマチュアは金融実務の経験が積めない以上、情報収集力やスキルの向上に限界があります。

本ブログに挙げた方法論は、その弱点を最小化するためのものです。

「FXは上達するのか」 に詳述したように、取引を経済指標発表前後に限定することによって、同じ指標での取引を繰り返して分析精度を向上し、その分析結果に基づく短期シナリオで取引を行うやり方です。ざっくり言えば、取引時間を極端に短くして不測の事態に巻き込まれるリスクを下げて、その代わりに効率良く稼げる指標発表前後だけに取引を絞って、その短時間の反応だけを刈り取りたい訳です。指標絡みの過去情報は、FX関連情報で最も収集しやすい情報です。

それがうまく出来ているか検証するため、まず下図を用意しました。

下図は、2017年の月次利確pipsと取引時間を対比しています。例えば、8月は後述するように、306pipsを稼ぎ(青)そのための取引時間が166分(赤)でした。

青は長ければ長い方が理想的で、赤は短ければ短いほど理想的です。

どれだけ理想に近い取引ができていたかを下図を示しました。下図は各月の青を赤で割って、単位時間(1分)当たりの平均収益pipsの推移を示しています。

グラフが右上がりなら上達している、ということを表しています。グラフの全体的な傾きを見ることで、運の要素を排除しやすくなります。

少しずつ右上がりになっているような気もしますが、まだまだですね。

ただ、昨年はほぼ1未満で推移していたグラフが、今年は1より上で推移しています。昨年と今年の大きな違いは、先述の通り、取引基準を緩和して取引回数を増やしたことと、分析結果の図表可視化を行ったことです。

取引基準の緩和時期と一致して(今年になって)、1分足当たり獲得pipsを0.4〜0.5押し上げる効果があったようです。これが、前述の期待的中率と取引指標数の関係に最適解がありそう、という話です。

分析図表類の可視化整備は、特に5月頃から力を入れています。それ以前とそれ以降とは、1分足当たり獲得pipsを0.1〜0.2押し上げる効果があったようです。資料を綺麗に作ることには、もうあまり効果が期待できないようです。

なるほどね。仕事と同じような話です。

でも、実際の取引というのは、いろいろ試してみないと何が最適かわからないものですね。

以上

タグ: FX,経済指標,予想,分析,反応

2017年08月15日

何でも食べるな!(このブログの広告です)

日本のCMは、企業や商品のイメージ向上のため、他社や競合品の悪口を露骨に言わないそうです。そういうのは何か上品でいい感じです。だから、真似してみました。

若い頃、友人に誘われてキャンプに行ったときのことです。彼は、何だか変な毛がたくさん生えた山菜を採ってきて、天ぷらの準備をしていました。

「これは旨い」と彼は言いました。そして「きっと旨い」と付け加えました。

危なく聞き逃すところでした。

食べたこともない毛の生えたモノを食べてみようという神経は、きっと太くて毛が生えているのでしょう。

その当時から先読みに優れていた私は「私に(調理を)やらせてほしい」と提案しました。もちろん「先に食べてて」と言うためです。

想像していた通り、先に食べた彼は「あいたたた」と悲鳴を上げました。適当なことばかり言ってた舌に、やっぱり毛が刺さっただろう、大ばか者め。

さて、このときの経験から「最初に〇〇を食べた人はすごい」という話を聞くたびに「そんなことはない」と思ってしまいます。何しろ飢饉なんか起きていなくても「これ、食べちゃおう」と考える人だっているのです。

だから、この話の教訓は何でも食べるなです。

このブログだけを宜しく。

若い頃、友人に誘われてキャンプに行ったときのことです。彼は、何だか変な毛がたくさん生えた山菜を採ってきて、天ぷらの準備をしていました。

「これは旨い」と彼は言いました。そして「きっと旨い」と付け加えました。

危なく聞き逃すところでした。

食べたこともない毛の生えたモノを食べてみようという神経は、きっと太くて毛が生えているのでしょう。

その当時から先読みに優れていた私は「私に(調理を)やらせてほしい」と提案しました。もちろん「先に食べてて」と言うためです。

想像していた通り、先に食べた彼は「あいたたた」と悲鳴を上げました。適当なことばかり言ってた舌に、やっぱり毛が刺さっただろう、大ばか者め。

さて、このときの経験から「最初に〇〇を食べた人はすごい」という話を聞くたびに「そんなことはない」と思ってしまいます。何しろ飢饉なんか起きていなくても「これ、食べちゃおう」と考える人だっているのです。

だから、この話の教訓は何でも食べるなです。

このブログだけを宜しく。

以上

タグ: 何でも食べちゃう

イエティはいるのか(このブログの内容です)

我々世代が子供の頃は、カナダとネパールにはイエティ(雪男)がいる、と信じられていました(一部で)。そういう写真があったのです。

ところが、画像解析技術の進歩で、写真の雪男にチャックが付いていたことが判明したそうです。けれども、雪男が何か着ていた可能性は、まだ全く否定されていません。驚くべきことに、雪の日にTシャツに短パンで騒いでいた、という目撃談さえカナダではSNSで報告されているぐらいです(本当です)。

さて、そもそもトレンドなんて存在しないという学説が確かあったはずです。ですが、有用だからトレンドの存在は信じられています。

同様に、このブログで薦めている取引手法は、過去に現在と近い状況があれば、現在も過去と同じような現象が起きがちだ、という仮説に基づいています。ごく一部の例外的な経済指標を除けば、この再現性はアテにできます。雪男と同様、存在を信じてたら姿が見えるのかも知れませんね。

だから、もしこのブログのせいで「風説の流布」で捕まるようなことになったら、それはきっとここに挙げた雪男の話のせいでしょう。

でも、きっといます(雪男の話です)。

ネパールの寺院では、大事に保存されている頭の皮と手の骨を私は見たのです。何で頭の皮なのか不思議だったし、何でこんな暗い部屋で見せるのか不思議でした。でも、お布施を払うと「これだ」と見せてくれたのです。本当は「これだ」と言ったかどうかわからないけれど、もしも何か動物のモノで騙したのなら、わざわざ見に来たのにあいつだけは許せない。

で、経済指標発表前後のチャートは、個々に見ても特徴が良くわかりません。多くの指標解説記事やFX会社の経済指標カレンダーで、その指標の重要度や注目度がわかっていても、取引で勝てる訳じゃありません。

どっちにどれぐらい反応するのか(方向と程度と持続時間)と言った影響力や、今回の発表ではどうなのかと言った予想を知りたいのです。

影響力や予想を知るためには、

?@ 市場予想と前回結果と発表結果の大小関係と、チャートの上下動の方向と程度と持続時間の関係、

?A 指標発表前後のレートとレジスタンスやサポートの位置関係やその日のトレンド方向、

?B 金利や株価なども含めた他の指標との関係、

を事前に押さえておく必要があります。

指標発表時刻を挟んだ短期間は?@>?A>?Bの順、ある期間を超えると?@<?A<?Bの順に影響します。時間を遡るにつれて、あるいは、時間が経つにつれて、チャートの変化は複雑化し、過去を調べても一貫した傾向が見出せなくなります。

ここで、?@と?Aは経済や金融の専門家でなくFXを始めたばかりでも調べられる、ということは注目に値します。

チャートの変化が大きいこの時間帯の取引のコツを掴みましょう。

コツと言っても、

? 予め過去の傾向を把握しておき、その通りの動きをしていたら取引し、

? 指標の影響持続時間が限られているため深追いはせず、

? きちんと取引記録をつけて、今後どうするかを決める(得意な指標で取引を続け、苦手な指標は克服するか取引を避けるかどうか決める)

しかありません。

?のために参考となるデータを纏める、というのがこのブログの内容です。

データが示す過去の傾向通りになることは、ざっくり60〜80%です。予めその点をご了承頂ければ、私のことを「こいつだけは許せない」ということにはならないはずです。

ところが、画像解析技術の進歩で、写真の雪男にチャックが付いていたことが判明したそうです。けれども、雪男が何か着ていた可能性は、まだ全く否定されていません。驚くべきことに、雪の日にTシャツに短パンで騒いでいた、という目撃談さえカナダではSNSで報告されているぐらいです(本当です)。

さて、そもそもトレンドなんて存在しないという学説が確かあったはずです。ですが、有用だからトレンドの存在は信じられています。

同様に、このブログで薦めている取引手法は、過去に現在と近い状況があれば、現在も過去と同じような現象が起きがちだ、という仮説に基づいています。ごく一部の例外的な経済指標を除けば、この再現性はアテにできます。雪男と同様、存在を信じてたら姿が見えるのかも知れませんね。

だから、もしこのブログのせいで「風説の流布」で捕まるようなことになったら、それはきっとここに挙げた雪男の話のせいでしょう。

でも、きっといます(雪男の話です)。

ネパールの寺院では、大事に保存されている頭の皮と手の骨を私は見たのです。何で頭の皮なのか不思議だったし、何でこんな暗い部屋で見せるのか不思議でした。でも、お布施を払うと「これだ」と見せてくれたのです。本当は「これだ」と言ったかどうかわからないけれど、もしも何か動物のモノで騙したのなら、わざわざ見に来たのにあいつだけは許せない。

で、経済指標発表前後のチャートは、個々に見ても特徴が良くわかりません。多くの指標解説記事やFX会社の経済指標カレンダーで、その指標の重要度や注目度がわかっていても、取引で勝てる訳じゃありません。

どっちにどれぐらい反応するのか(方向と程度と持続時間)と言った影響力や、今回の発表ではどうなのかと言った予想を知りたいのです。

影響力や予想を知るためには、

?@ 市場予想と前回結果と発表結果の大小関係と、チャートの上下動の方向と程度と持続時間の関係、

?A 指標発表前後のレートとレジスタンスやサポートの位置関係やその日のトレンド方向、

?B 金利や株価なども含めた他の指標との関係、

を事前に押さえておく必要があります。

指標発表時刻を挟んだ短期間は?@>?A>?Bの順、ある期間を超えると?@<?A<?Bの順に影響します。時間を遡るにつれて、あるいは、時間が経つにつれて、チャートの変化は複雑化し、過去を調べても一貫した傾向が見出せなくなります。

ここで、?@と?Aは経済や金融の専門家でなくFXを始めたばかりでも調べられる、ということは注目に値します。

チャートの変化が大きいこの時間帯の取引のコツを掴みましょう。

コツと言っても、

? 予め過去の傾向を把握しておき、その通りの動きをしていたら取引し、

? 指標の影響持続時間が限られているため深追いはせず、

? きちんと取引記録をつけて、今後どうするかを決める(得意な指標で取引を続け、苦手な指標は克服するか取引を避けるかどうか決める)

しかありません。

?のために参考となるデータを纏める、というのがこのブログの内容です。

データが示す過去の傾向通りになることは、ざっくり60〜80%です。予めその点をご了承頂ければ、私のことを「こいつだけは許せない」ということにはならないはずです。

以上

「お通」を見送る顔(内容の補足です)

お通はいつも襖を閉めて一人で着物を織っていました。古い時代です。冬は家の中に居てもとても寒く、羽で織られた着物は温かいので、とても重宝されたことでしょう。

「わたしが着物を織っているときは」とお通は言っていました。「決して中を見ないでください」

それなのに、主人は好奇心のあまり、つい襖を少し開けて覗いてしまいました。すると、鶴が手を休め、こちらを見ていたのです。

でも何で、お通は正体がバレたら去っていったのでしょう。

きっと、鶴の姿を人間に見られてしまうと、もう人間に化けることができなくなるからです。

では何で、正体が鶴だとバレたら、もう人間に化けられなくなるのでしょう。

きっと、人間に化けて盗みをやって鶴に戻って飛んで逃げてくるように、人間に強要されてしまうかも知れないからです。

相場に参加することに決めたからには、最悪のことを想定しておきましょう。

最悪のことを想定していたのに、資金を一挙に失うなんてきっと想定が甘いに違いないのです。

数分で数10pipsもの急変が起きると、FX会社によってはレート配信が止まり、損切すらできなくなることがあります。

レートが配信されていても、スプレッドが日頃の10倍、ひどいFX会社は数10倍まで開くことさえあります。

ざっと挙げるだけでも、

のように、そういうことが毎年起きているのです。

それらの相場急変が起きたときに、値動きと反対ポジションをもっていたアマチュアは、一撃でほぼ資金を失いました。

そんな事態を避けるためには、ポジション保有時間を短くするしかありません。

このブログで紹介する取引は次のように決めています。

たかだか指標発表前後各10分ぐらい(取引時間20分ぐらい)、チャートから目を離さずに済むでしょう。

もちろん、その前の20分は予習(時間軸の長いチャートでのトレンドやレジスタンス/サポートの確認)と、その後の20分は反省(上達には必須)です。

1指標当たり所要1時間、といったところです。

指標発表時は値動きがあるので、何もないときよりも短時間で稼げます(損します)。

こういう指標取引を1年に100回もやって、勝率が70%ぐらいになれば、それだけで十分な運用益は得られます。

一方、指標取引は危ない、という声なら、私も知っています。

でも私は、年に1・2度しか起きないことのため対処方法がないリスクより、発表日時が決まっており事前分析も容易で第三者による解説記事も多い指標取引の方を、初心者やアマチュアには勧めています。

このブログの読者の方々が、誰もお通を見送るような顔をしなくてすみますように!

「わたしが着物を織っているときは」とお通は言っていました。「決して中を見ないでください」

それなのに、主人は好奇心のあまり、つい襖を少し開けて覗いてしまいました。すると、鶴が手を休め、こちらを見ていたのです。

でも何で、お通は正体がバレたら去っていったのでしょう。

きっと、鶴の姿を人間に見られてしまうと、もう人間に化けることができなくなるからです。

では何で、正体が鶴だとバレたら、もう人間に化けられなくなるのでしょう。

きっと、人間に化けて盗みをやって鶴に戻って飛んで逃げてくるように、人間に強要されてしまうかも知れないからです。

相場に参加することに決めたからには、最悪のことを想定しておきましょう。

最悪のことを想定していたのに、資金を一挙に失うなんてきっと想定が甘いに違いないのです。

数分で数10pipsもの急変が起きると、FX会社によってはレート配信が止まり、損切すらできなくなることがあります。

レートが配信されていても、スプレッドが日頃の10倍、ひどいFX会社は数10倍まで開くことさえあります。

ざっと挙げるだけでも、

- 2015年1月15日、スイス中銀による対EUR防衛ライン撤廃発表時のEUR急落(スイスフランショック)

- 2015年8月11日、中国中銀による人民元の対USD切り下げによる混乱(チャイナショック)

- 2015年8月24日、南アZARJPYの週明け急落

- 2016年6月23日、英国のEU離脱是非を問う国民投票結果発表時のGBP急落(ブリグジットショック)

- 2016年11月9日、米大統領選でトランプ当選による混乱(トランプショック)

- 2017年4月23日、仏大統領選極右候補善戦時の週明けEUR窓開け

- 2018年8月10日、トルコリラショック時の流動性不足による窓開け暴落

- 2019年1月3日、ミセスワタナベ狩りと見られるAUD急落

- 2020年3月9日、コロナ禍による欧米都市のロックダウン発表等による混乱(コロナショック)

のように、そういうことが毎年起きているのです。

それらの相場急変が起きたときに、値動きと反対ポジションをもっていたアマチュアは、一撃でほぼ資金を失いました。

そんな事態を避けるためには、ポジション保有時間を短くするしかありません。

このブログで紹介する取引は次のように決めています。

- 取引を行うのは、指標発表前に取引方針を示したとき、指標発表前後各10分程度(それ以外の取引を紹介したときは判定外取引の位置づけ)

- レバレッジは25倍に固定

- 準備資金は、毎年、年初GBPJPY1枚の10倍を用意

- 原則、損切は狙っていた利確幅と同じにする

- ポジション規模は、指標発表国との円クロス通貨ペア1枚(年初時点でのGBPJPY1枚は準備資金の1/10)

- ポジション保有時間は、原則、指標発表前後各10分以下

たかだか指標発表前後各10分ぐらい(取引時間20分ぐらい)、チャートから目を離さずに済むでしょう。

もちろん、その前の20分は予習(時間軸の長いチャートでのトレンドやレジスタンス/サポートの確認)と、その後の20分は反省(上達には必須)です。

1指標当たり所要1時間、といったところです。

指標発表時は値動きがあるので、何もないときよりも短時間で稼げます(損します)。

こういう指標取引を1年に100回もやって、勝率が70%ぐらいになれば、それだけで十分な運用益は得られます。

一方、指標取引は危ない、という声なら、私も知っています。

でも私は、年に1・2度しか起きないことのため対処方法がないリスクより、発表日時が決まっており事前分析も容易で第三者による解説記事も多い指標取引の方を、初心者やアマチュアには勧めています。

ーーー$€¥£A$ーーー

このブログの読者の方々が、誰もお通を見送るような顔をしなくてすみますように!

以上

タグ: リスク回避