この広告は30日以上更新がないブログに表示されております。

新規記事の投稿を行うことで、非表示にすることが可能です。

広告

posted by fanblog

2017年02月21日

欧州景気指標「独国Ifo景況指数」発表前後のEURJPY反応分析(2017年2月22日発表結果検証済)

2017年2月22日18:00に欧州景気指標「独国Ifo景況指数」が発表されます。今回発表は2017年2月分の集計結果となります。

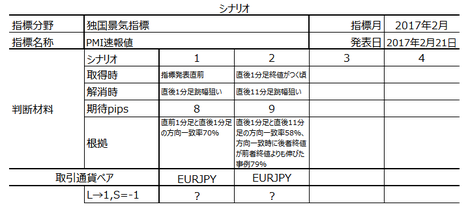

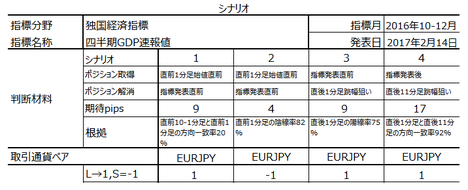

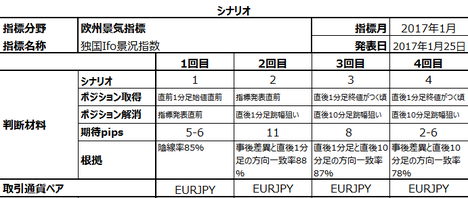

本指標要点は下表に整理しておきました。

次に、本指標発表前後にポジションを持つときのポイントを整理しておきます。

但し、本指標での取引は前回(2017年1月25日)、4つのシナリオで4つとも損切になっています。そういうことも珍しいのですが、ご覧になられる前に注記しておきます。なお、今回もまた大きく外すようなことになれば、本指標については分析方法の見直しを検討いたします(連敗で見直し検討、3連敗は分析手法見直し実施)。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。詳細は 「1. FXは上達するのか」 をご参照ください。

がしかし、それでも的中率は75%程度に留まり、100%ではありません。よって、残念ながらポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がご参考となれば幸いです。

以下、「?T.調査」「?U.分析」を事前投稿し、「?V.結果」「?W.検証」を事後投稿しています。事後投稿日時は「?V.結果」のタイトル行付近に記載しています。

Ifo景況感指数は、約7000社の企業を対象に、独経済の現況と今後6カ月の先行きに対してアンケート調査を実施したものです。調査項目は「生産」「在庫」「受注」「価格」「雇用」に分かれており、特に鉱工業生産との関連性が高い内容と言われています。指数は、2000年を100として現況と先行きを加重平均した値になっています。

関連指標には毎月中旬に発表される「ZEW景況感指数」があります。がしかし、本指数の方がサンプル数7000社と多いことや、エコノミストではなく企業担当者が調査対象となっているため、独経済の実態を正確に把握できると言われています。

Ifo経済研究所(Information & Forschung)が当月下旬に発表しています。

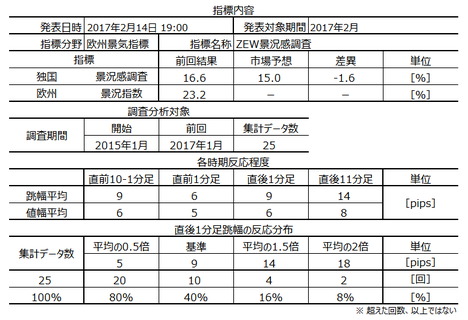

以下、本議事録について既に公開されている情報を整理します。調査分析範囲は、2015年1月分以降前回までの25回分のデータに基づいています。

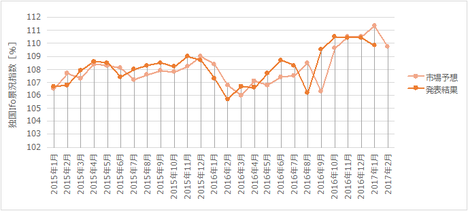

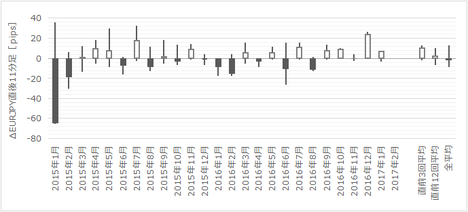

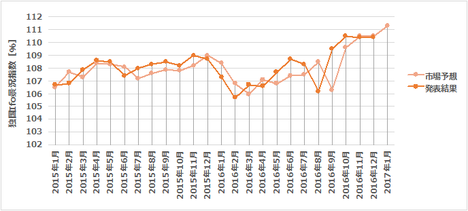

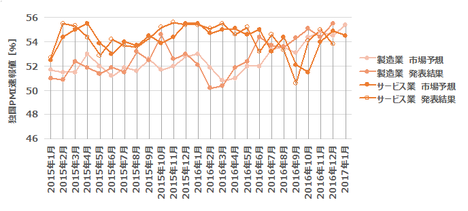

下図に過去の市場予想と発表結果を示します。

市場予想では、前回結果よりも僅かに悪化となっています。

さて、先日発表された2月分ZEW景況感調査では前回より悪化となっていました。がしかし、ZEWはIfoよりも約1か月の先行性があると言われています。ならば1月分ZEWを調べてみると、前回よりも改善となっていました。

そして、直近のPMI速報値では製造業・サービス業ともに2月は改善となっていました。

よって、今回の八票は市場予想を上回る可能性が高い、と考えています。

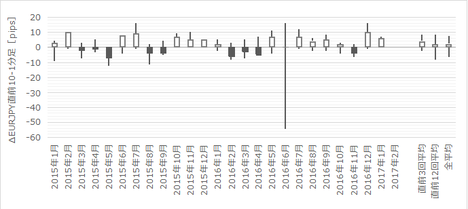

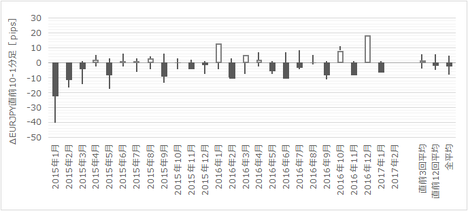

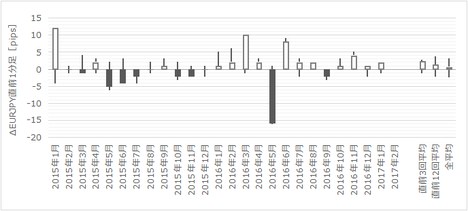

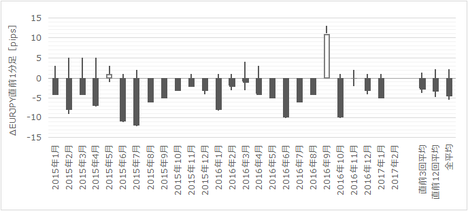

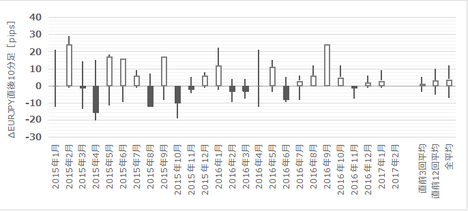

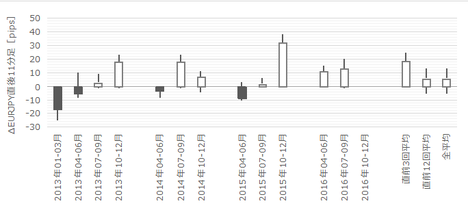

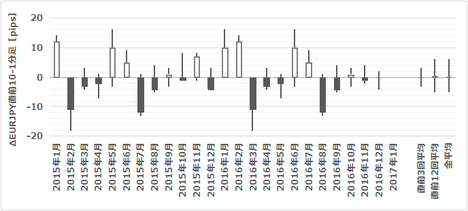

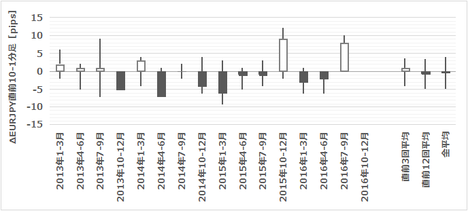

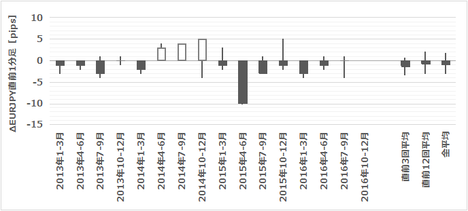

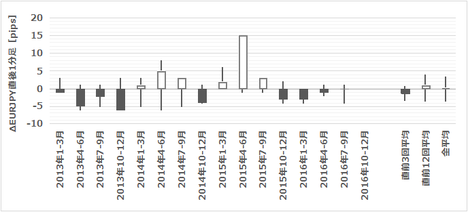

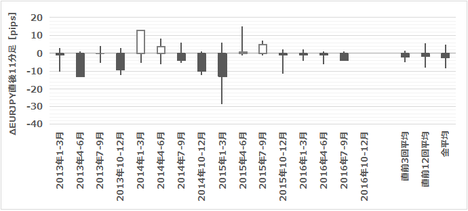

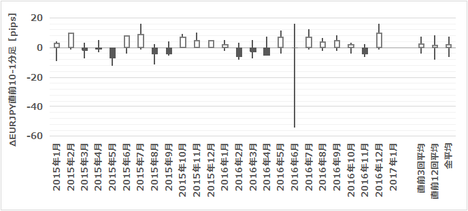

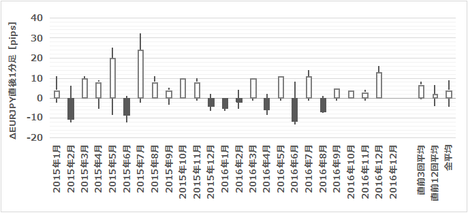

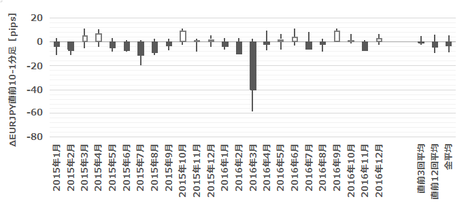

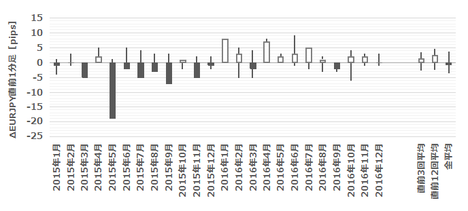

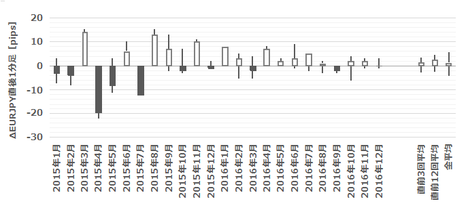

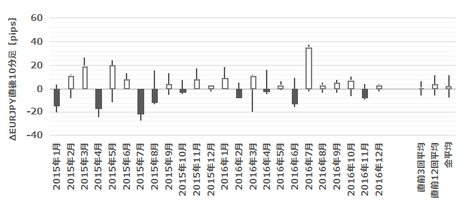

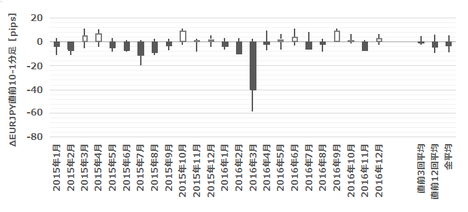

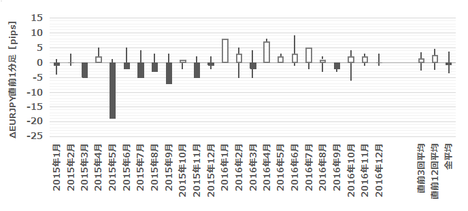

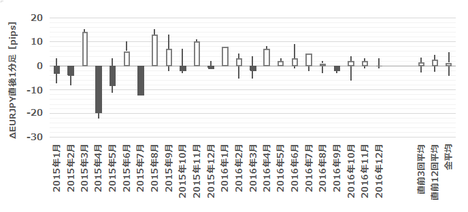

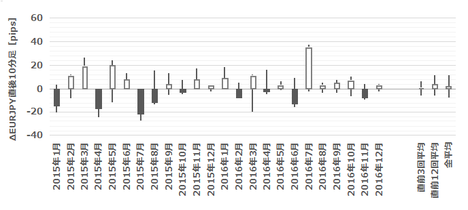

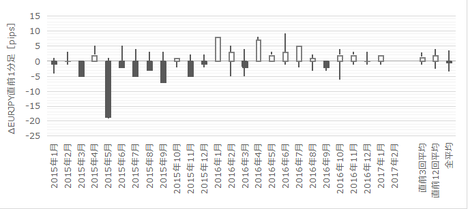

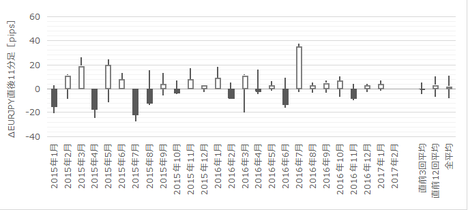

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示しておきます。

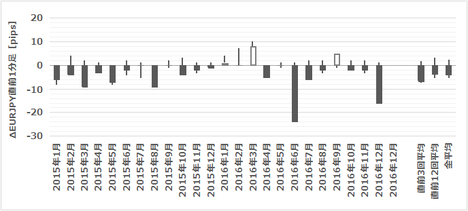

直前1分足に陰線が目立ち、その陰線にはヒゲがあまり目立ちません。陰線側に振れるときには、指標発表直前まで陰線が伸びるものの、そのことが発表直後にどちらに振れるかとは関係ありません。

直後1分足には陽線が目立つように見受けられます。これもヒゲが小さく少ないように見受けられます。少なくとも直後1分足の終値がついてからも、暫くは直後1分足と同じ方向に反応が伸びていることが多いようです。

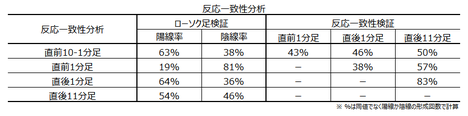

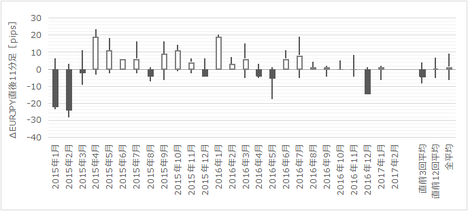

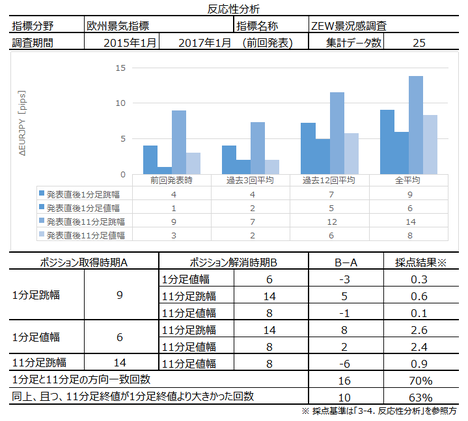

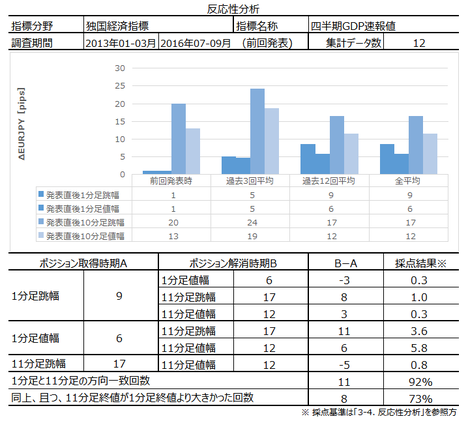

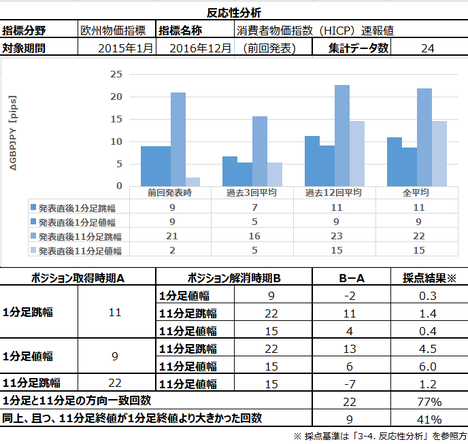

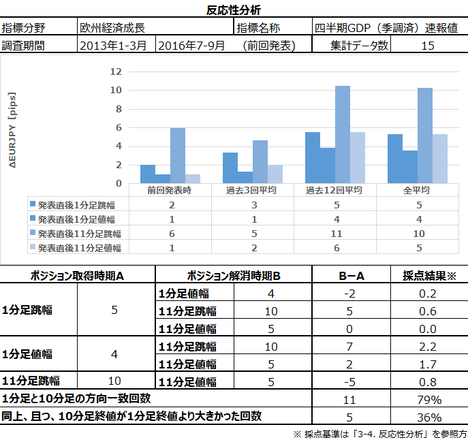

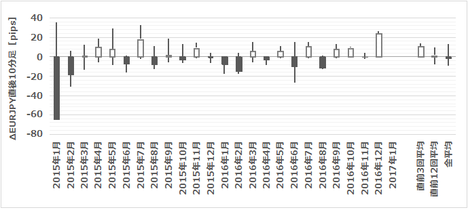

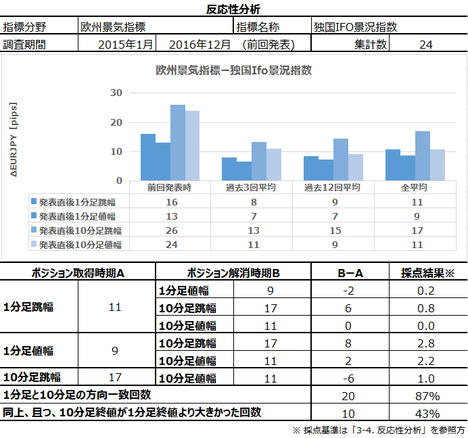

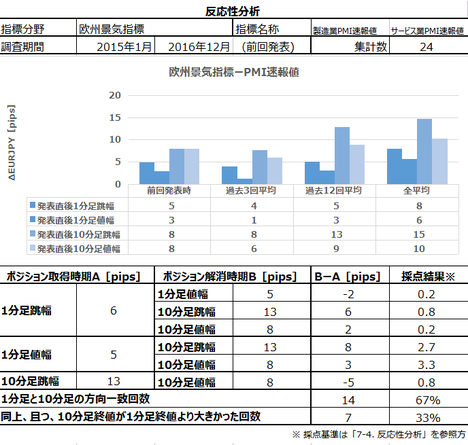

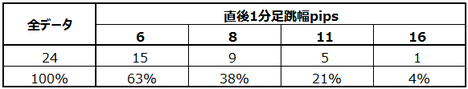

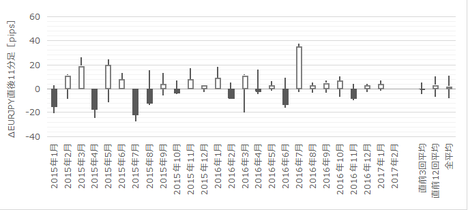

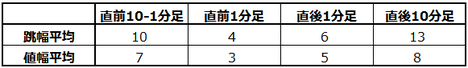

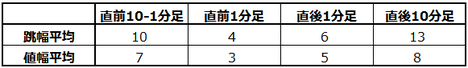

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。

直後1分足終値と直後11分足終値の方向一致率が83%と高いものの、直後11分足終値が直後1分足終値よりも伸びていたことは半分(50%)しかありません。発表後に反応方向を見切ったら、追いかけてポジションを取得する一方、ポジション解消は早めにした方が良いでしょう。

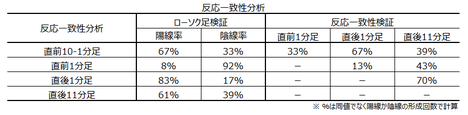

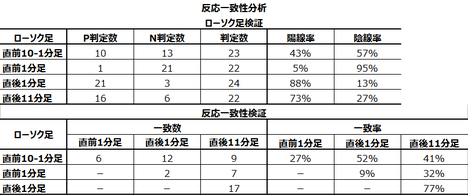

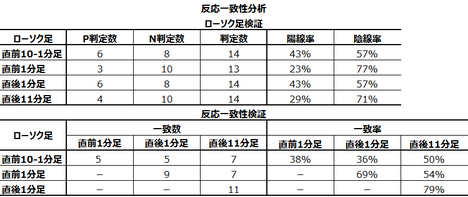

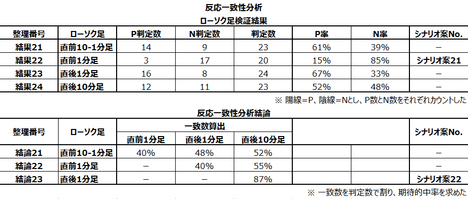

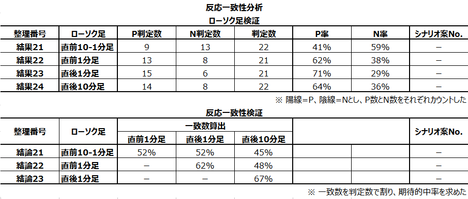

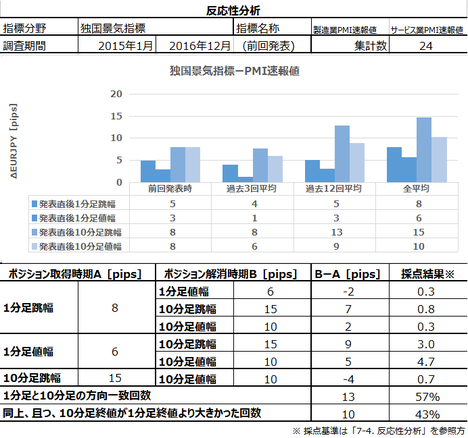

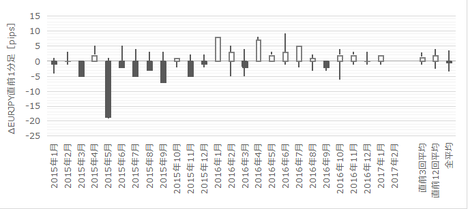

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。

直前1分足の陰線率が81%あります。但し「2-2. 過去反応」で記したように、過去の直前1分足にはヒゲがあまり目立ちません。指標発表直前まで陰線が伸びがちなものの、そのことが発表直後にどちらに振れるかとは関係ありません。直前1分足の陰線率の高さに基づきポジションを取得するならば、指標発表前に解消しておくことを薦めます。

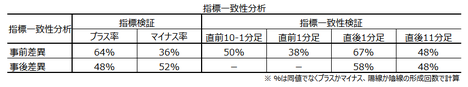

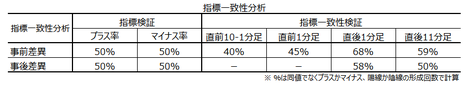

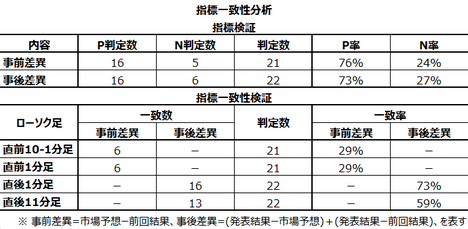

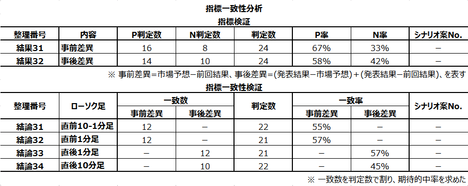

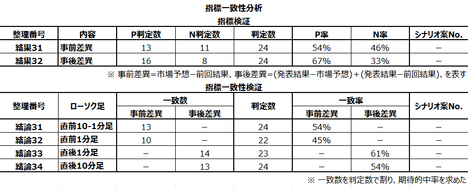

指標一致性分析は、指標の前回結果・市場予想・発表結果の差を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。

事後差異と直後1分足・直後11分足の方向一致率が、それぞれ88%・75%と高いという特徴があります。88%・75%という数字は、欧州指標に限らず高い数字です。発表結果に対してかなり素直に反応する指標のようです。

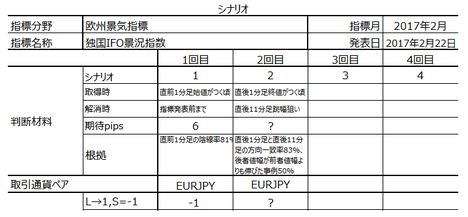

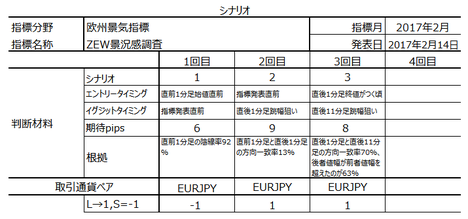

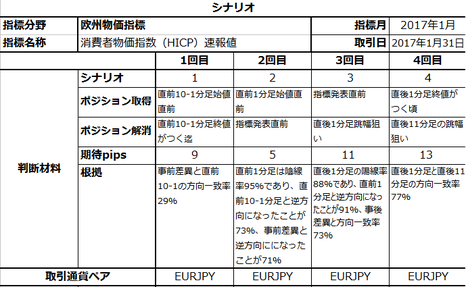

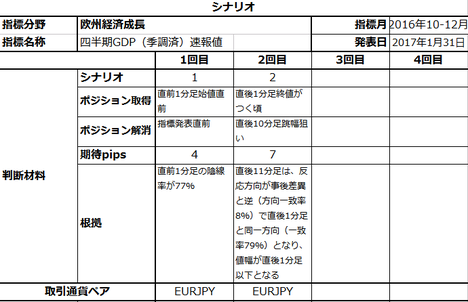

以上の調査・分析結果に基づき、以下のシナリオで取引に臨みます。

以下は2017年2月23日に追記しています。

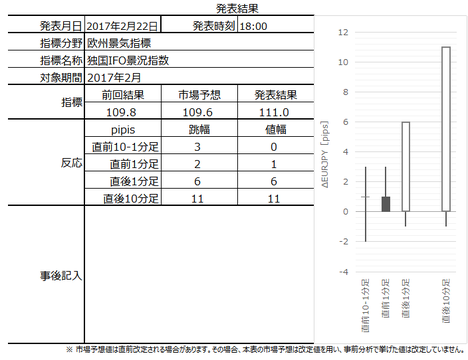

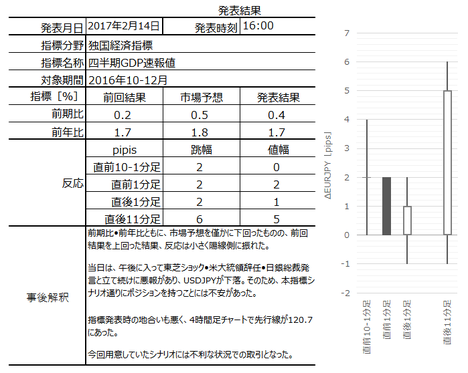

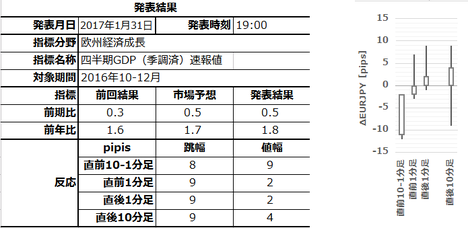

本指標発表結果及び反応は次の通りでした。

上図表において「直後10分足」は「直後11分足」の誤記です。申し訳ございません。来月分からは訂正いたします。

なお、報道解説を確認したところ、 ブルームバーグに解説記事 に興味深い記述がありました。ここで興味がある記事要点は、

というものです(※ もし要点要約に誤りがあれば当方責に帰するもので、それが原記事の信用・信頼を損なうものではありません)。

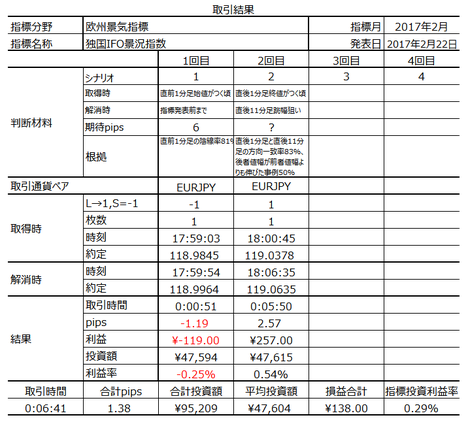

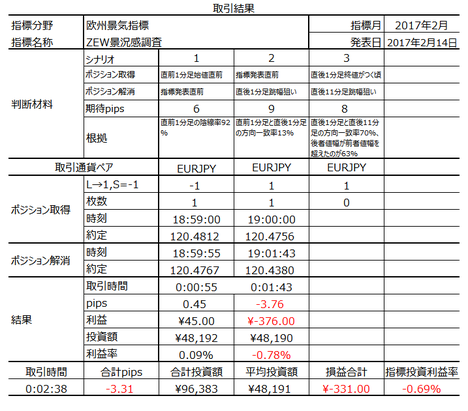

取引結果は次の通りでした。

事前調査分析内容を、以下に検証します

まず、指標に関しては次のように捉えていました。

結果は、前回結果・市場予想を上回りました。

次に、メインシナリオについて、です。

結果は、直後1分足と直後11分足の方向が一致し、直後11分足終値は直後1分足終値を超えて伸びました。

方向一致はさておき、反応が同方向に伸びたことは結果論です。当日のトレンドをいつも正しく読み切れるならさておき、過去の傾向から「ポジションを早めに解消すべき」という点は、次回も修正の必要がないと考えています。

そして、補足シナリオについては、次の通りでした。

まず、直前1分足は陰線となりました。そして、指標発表後には反応方向が反転しています。

次に、発表結果は前回結果・市場予想を上回っていたので、事後差異はプラスです。そして直後1分足・直後11分足は陽線で反応し、事後差異と方向一致しています。

つまるところ、指標分析や反応分析の精度は、損益で判断するしかありません。

がしかし、本指標については巻頭に挙げたように、本ブログを始めからの成績がよくありません。幸い、今回は指標取引全体としては利益が確保できました。

全体としては利益が確保できたものの、反省点はあります。

シナリオ1は分析通りに陰線で反応したにも関わらず、損切となってしまいました。これはポジションの取得か解消のタイミングが悪かった、ということです。

研究ももっと必要ですが、実際のチャートを見ながらうまくタイミングを図る訓練がまだまだ必要、ということですね。

それにしてもZEW・PMI・Ifoと欧州景気指標への反応は、練習には良いもののやはり小さいようです。

続きを読む...

本指標要点は下表に整理しておきました。

次に、本指標発表前後にポジションを持つときのポイントを整理しておきます。

但し、本指標での取引は前回(2017年1月25日)、4つのシナリオで4つとも損切になっています。そういうことも珍しいのですが、ご覧になられる前に注記しておきます。なお、今回もまた大きく外すようなことになれば、本指標については分析方法の見直しを検討いたします(連敗で見直し検討、3連敗は分析手法見直し実施)。

- 市場予想では、前回結果よりも僅かに悪化となっています。

先日発表された2月分ZEW景況感調査では前回より悪化となっていました。がしかし、ZEWはIfoよりも約1か月の先行性があると言われています。そして1月分ZEWは前回よりも改善となっていました。また、直近のPMI速報値では製造業・サービス業ともに2月は改善となっていました。

よって、今回の発表では市場予想を上回る可能性が高い、と考えています。 - 反応性分析の結果、直後1分足終値と直後11分足終値の方向一致率が83%と高いものの、直後11分足終値が直後1分足終値よりも伸びていたことは、その半分(50%)しかありません。発表後に反応方向を見切ったら、追いかけてポジションを取得する一方、ポジション解消は早めにした方が良いでしょう。

- 反応一致性分析の結果、直前1分足の陰線率が81%あります。但し、過去の直前1分足にはヒゲが目立ちません。指標発表直前まで陰線が伸びがちなものの、そのことが発表直後にどちらに振れるかとは関係ありません。指標発表前までにはポジションを解消しておいた方が良いでしょう。

- 事後差異と直後1分足・直後11分足の方向一致率が、それぞれ88%・75%と高いという特徴があります。88%・75%という数字は、欧州指標に限らず高い数字です。発表結果に対して素直に反応する指標です。

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。詳細は 「1. FXは上達するのか」 をご参照ください。

がしかし、それでも的中率は75%程度に留まり、100%ではありません。よって、残念ながらポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がご参考となれば幸いです。

以下、「?T.調査」「?U.分析」を事前投稿し、「?V.結果」「?W.検証」を事後投稿しています。事後投稿日時は「?V.結果」のタイトル行付近に記載しています。

?T.調査

【1. 指標概要】

Ifo景況感指数は、約7000社の企業を対象に、独経済の現況と今後6カ月の先行きに対してアンケート調査を実施したものです。調査項目は「生産」「在庫」「受注」「価格」「雇用」に分かれており、特に鉱工業生産との関連性が高い内容と言われています。指数は、2000年を100として現況と先行きを加重平均した値になっています。

関連指標には毎月中旬に発表される「ZEW景況感指数」があります。がしかし、本指数の方がサンプル数7000社と多いことや、エコノミストではなく企業担当者が調査対象となっているため、独経済の実態を正確に把握できると言われています。

Ifo経済研究所(Information & Forschung)が当月下旬に発表しています。

以下、本議事録について既に公開されている情報を整理します。調査分析範囲は、2015年1月分以降前回までの25回分のデータに基づいています。

(2-1. 過去情報)

下図に過去の市場予想と発表結果を示します。

市場予想では、前回結果よりも僅かに悪化となっています。

さて、先日発表された2月分ZEW景況感調査では前回より悪化となっていました。がしかし、ZEWはIfoよりも約1か月の先行性があると言われています。ならば1月分ZEWを調べてみると、前回よりも改善となっていました。

そして、直近のPMI速報値では製造業・サービス業ともに2月は改善となっていました。

よって、今回の八票は市場予想を上回る可能性が高い、と考えています。

(2-2. 過去反応)

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示しておきます。

直前1分足に陰線が目立ち、その陰線にはヒゲがあまり目立ちません。陰線側に振れるときには、指標発表直前まで陰線が伸びるものの、そのことが発表直後にどちらに振れるかとは関係ありません。

直後1分足には陽線が目立つように見受けられます。これもヒゲが小さく少ないように見受けられます。少なくとも直後1分足の終値がついてからも、暫くは直後1分足と同じ方向に反応が伸びていることが多いようです。

?U. 分析

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。

直後1分足終値と直後11分足終値の方向一致率が83%と高いものの、直後11分足終値が直後1分足終値よりも伸びていたことは半分(50%)しかありません。発表後に反応方向を見切ったら、追いかけてポジションを取得する一方、ポジション解消は早めにした方が良いでしょう。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。

直前1分足の陰線率が81%あります。但し「2-2. 過去反応」で記したように、過去の直前1分足にはヒゲがあまり目立ちません。指標発表直前まで陰線が伸びがちなものの、そのことが発表直後にどちらに振れるかとは関係ありません。直前1分足の陰線率の高さに基づきポジションを取得するならば、指標発表前に解消しておくことを薦めます。

指標一致性分析は、指標の前回結果・市場予想・発表結果の差を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。

事後差異と直後1分足・直後11分足の方向一致率が、それぞれ88%・75%と高いという特徴があります。88%・75%という数字は、欧州指標に限らず高い数字です。発表結果に対してかなり素直に反応する指標のようです。

【6. シナリオ作成】

以上の調査・分析結果に基づき、以下のシナリオで取引に臨みます。

2017.2/22.18:00発表

以下は2017年2月23日に追記しています。

?V. 結果

【7. 発表結果】

(7-1. 指標結果)

本指標発表結果及び反応は次の通りでした。

上図表において「直後10分足」は「直後11分足」の誤記です。申し訳ございません。来月分からは訂正いたします。

なお、報道解説を確認したところ、 ブルームバーグに解説記事 に興味深い記述がありました。ここで興味がある記事要点は、

- 2016年に5年ぶり高成長を遂げた独経済は今年も欧州圏を牽引するとみられること、

- 論拠とする独連銀月報は「極めて堅調な受注を考慮すると、力強い経済の勢いが見込まれ、これが輸出にも反映されるだろう」と分析されているとのこと、

- その結果「2017年1-3月期も成長が強まるとの見通し」を示している、

というものです(※ もし要点要約に誤りがあれば当方責に帰するもので、それが原記事の信用・信頼を損なうものではありません)。

(7-2. 取引結果)

取引結果は次の通りでした。

【8. 調査分析検証】

事前調査分析内容を、以下に検証します

まず、指標に関しては次のように捉えていました。

- 市場予想では、前回結果よりも僅かに悪化となっています。

先日発表された2月分ZEW景況感調査では前回より悪化となっていました。がしかし、ZEWはIfoよりも約1か月の先行性があると言われています。そして1月分ZEWは前回よりも改善となっていました。また、直近のPMI速報値では製造業・サービス業ともに2月は改善となっていました。

よって、今回の発表では市場予想を上回る可能性が高い、と考えています。

結果は、前回結果・市場予想を上回りました。

次に、メインシナリオについて、です。

- 反応性分析の結果、直後1分足終値と直後11分足終値の方向一致率が83%と高いものの、直後11分足終値が直後1分足終値よりも伸びていたことは、その半分(50%)しかありません。発表後に反応方向を見切ったら、追いかけてポジションを取得する一方、ポジション解消は早めにした方が良いでしょう。

結果は、直後1分足と直後11分足の方向が一致し、直後11分足終値は直後1分足終値を超えて伸びました。

方向一致はさておき、反応が同方向に伸びたことは結果論です。当日のトレンドをいつも正しく読み切れるならさておき、過去の傾向から「ポジションを早めに解消すべき」という点は、次回も修正の必要がないと考えています。

そして、補足シナリオについては、次の通りでした。

- 反応一致性分析の結果、直前1分足の陰線率が81%あります。但し、過去の直前1分足にはヒゲが目立ちません。指標発表直前まで陰線が伸びがちなものの、そのことが発表直後にどちらに振れるかとは関係ありません。指標発表前までにはポジションを解消しておいた方が良いでしょう。

- 事後差異と直後1分足・直後11分足の方向一致率が、それぞれ88%・75%と高いという特徴があります。88%・75%という数字は、欧州指標に限らず高い数字です。発表結果に対して素直に反応する指標です。

まず、直前1分足は陰線となりました。そして、指標発表後には反応方向が反転しています。

次に、発表結果は前回結果・市場予想を上回っていたので、事後差異はプラスです。そして直後1分足・直後11分足は陽線で反応し、事後差異と方向一致しています。

【9. シナリオ検証】

つまるところ、指標分析や反応分析の精度は、損益で判断するしかありません。

がしかし、本指標については巻頭に挙げたように、本ブログを始めからの成績がよくありません。幸い、今回は指標取引全体としては利益が確保できました。

全体としては利益が確保できたものの、反省点はあります。

シナリオ1は分析通りに陰線で反応したにも関わらず、損切となってしまいました。これはポジションの取得か解消のタイミングが悪かった、ということです。

研究ももっと必要ですが、実際のチャートを見ながらうまくタイミングを図る訓練がまだまだ必要、ということですね。

それにしてもZEW・PMI・Ifoと欧州景気指標への反応は、練習には良いもののやはり小さいようです。

以上

続きを読む...

2017年02月20日

欧州景気指標「欧州PMI速報値」発表前後のEURJPY反応分析(2017年2月21日18:00発表結果検証済)

2017年2月21日18:00に欧州景気指標「欧州PMI速報値」が公表されます。今回公表される議事録は2017年2月分の集計結果です。

本指標要点を整理しておきます。

次に、本指標発表前後にポジションを持つときのポイントを整理しておきます。

上記結論に至る詳細は、続けて以下に示します。事前に「?T.調査」「?U.分析」を投稿し、「?V.結果」「?W.検証」は事後投稿しています。事後投稿の日時は「?V.結果」のタイトル行付近に記載しています。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がご参考となれば幸いです。

PMIは、企業購買担当者に直接調査して算出されるため、景気実態を正確に反映した先行指標と言われています。

一般論として、製造業の材料・部品調達は、数か月先の取引先動向や製品需要から仕入れを行うため、それだけの先行性があると考えられます。それよりは先行性が劣るものの、サービス業の仕入れも機会喪失を避けるため、消費者の動向に先んじようと必死です。

但し、この「製造業景況感はサービス業景況感よりも先行性がある」という言い伝えは、最近あまり当てはまらないことが多いようです。昔とは違って、流通経路が可視化・効率化され、企業購買部門の力量が向上し、国内サービス業を介さずに海外と直接取引を行うことができるから、です。サービス業の仕入れに至っては、ほぼ消費動向とリアルタイムで一致しつつあるのです。

指数の解釈は、50%を上回ると景気拡大・50%を下回ると景気後退、です。

指数の意義は、景気転換をGDPよりも先行示唆することと、です。

以下、本議事録について既に公開されている情報を整理します。調査分析範囲は、2015年1月分以降前回までの25回分のデータに基づいています。

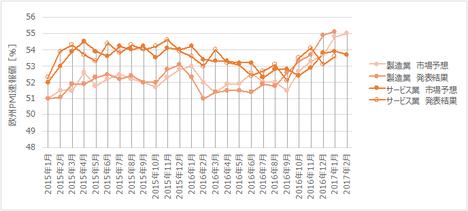

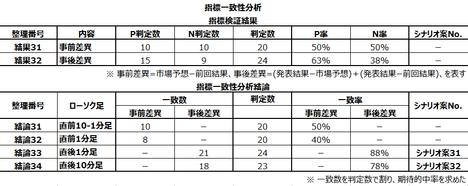

下図に過去の市場予想と発表結果を示します。

製造業は全般的に好調、サービス業は横這い、といった全般的基調が読み取れます。そして、今回の市場予想では、製造業が前回より僅かに悪化、サービス業が前回より僅かに改善となっています。

欧州GDPの3割は独国によるものです。本指標発表前の独国PMI速報値が市場予想に対してズレると、そのズレた方向に欧州PMIも引っ張られる可能性があります。但し、独国は域内貿易でも強いため、独国PMIが良くても思ったほど欧州全体を引っ張る効果はありません。ご注意を。

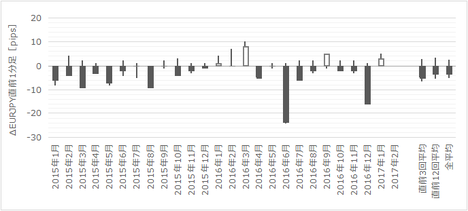

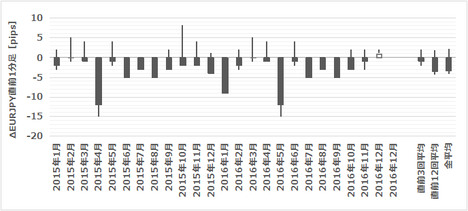

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示しておきます。

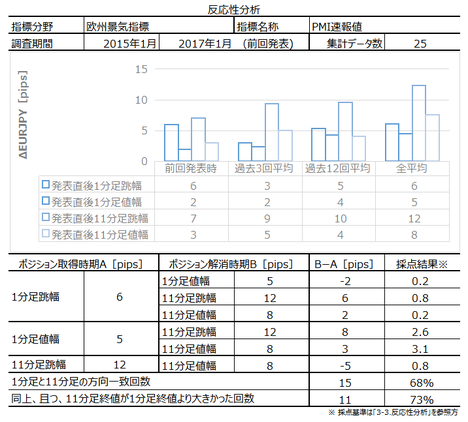

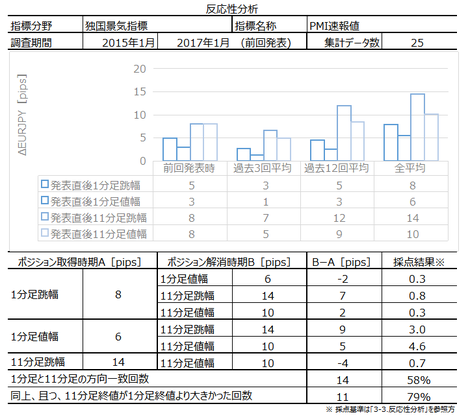

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。

直後1分足終値と直後11分足終値の方向一致率が68%(3回に2回が同じ方向に反応)、方向一致時に後者が前者よりも反応が伸びたことは73%、となっています。この数字なら、直後1分足で反応方向を確かめてから追いかけてポジションを持っても良さそうです。但し、反応が小さな指標ですから、利確も損切も5〜10pipsといったところでしょうか。

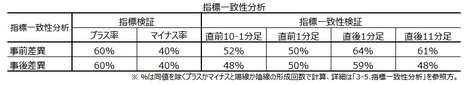

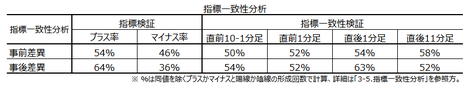

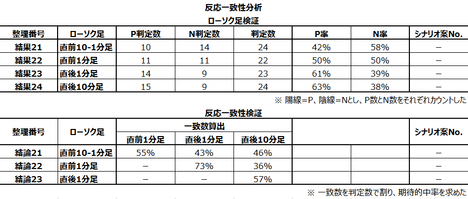

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。

直後1分足の陽線率が73%となっています。

指標一致性分析は、指標の前回結果・市場予想・発表結果の差を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。

本指標の指標一致性分析では、取引に有益な偏りを見出すことができませんでした。

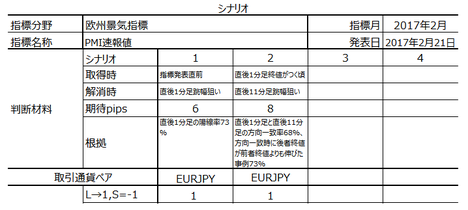

以上の調査・分析結果に基づき、以下のシナリオで取引に臨みます。

欧州指標全般に言えることですが、指標への反応よりもその時々のトレンドに戻ろうとする動きが強いようです。本指標での反応は小さいので、ポジション保有時間は短時間にすることを薦めます。

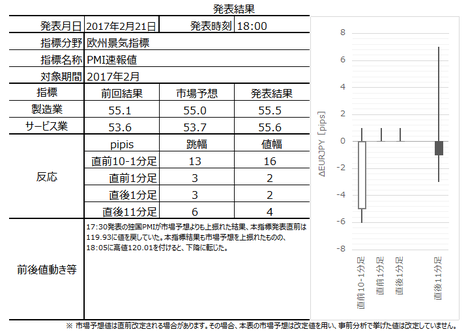

本指標発表結果及び反応は次の通りでした。

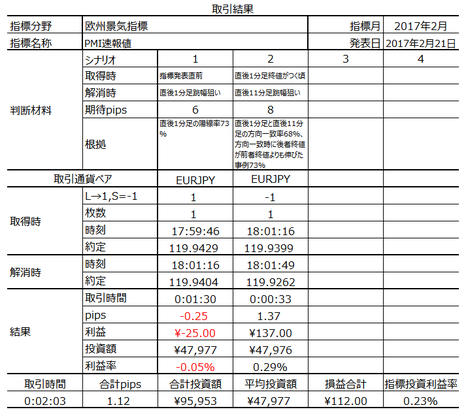

取引結果は次の通りでした。

事前分析では、反応性分析の結果、直後1分足終値と直後11分足終値の方向一致率が68%(3回に2回が同じ方向に反応)、方向一致時に後者が前者よりも反応が伸びたことは73%、となっていました。

また、反応一致性分析の結果、直後1分足の陽線率が73%となっていました。

結果は、直後1分足が陽線側に僅かにヒゲを残す同値となりました。

シナリオ1は、陽線側のヒゲが僅かで同値で終わったため、スプレッド分ぐらいの損切となりました。

シナリオ2は、取引に使っているFX会社の4桁表示で直後1分足が僅かに陽線を残したように見えたため、ポジションを取り、結果的に利確となりました。

続きを読む...

本指標要点を整理しておきます。

次に、本指標発表前後にポジションを持つときのポイントを整理しておきます。

- 欧州指標全般に言えることですが、指標への反応よりもその時々のトレンドに戻ろうとする動きが強いようです。本指標での反応は小さいので、ポジション保有時間は短時間にすることを薦めます。

- 反応性分析の結果、直後1分足終値と直後11分足終値の方向一致率が68%(3回に2回が同じ方向に反応)、方向一致時に後者が前者よりも反応が伸びたことは73%、となっています。この数字なら、直後1分足で反応方向を確かめてから追いかけてポジションを持っても良さそうです。但し、反応が小さな指標ですから、利確も損切も5〜10pipsといったところでしょうか。

- 反応一致性分析の結果、直後1分足の陽線率が73%となっています。過去平均では、直後1分足跳幅は6pipsです。

上記結論に至る詳細は、続けて以下に示します。事前に「?T.調査」「?U.分析」を投稿し、「?V.結果」「?W.検証」は事後投稿しています。事後投稿の日時は「?V.結果」のタイトル行付近に記載しています。

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がご参考となれば幸いです。

?T.調査

【1. 指標概要】

PMIは、企業購買担当者に直接調査して算出されるため、景気実態を正確に反映した先行指標と言われています。

一般論として、製造業の材料・部品調達は、数か月先の取引先動向や製品需要から仕入れを行うため、それだけの先行性があると考えられます。それよりは先行性が劣るものの、サービス業の仕入れも機会喪失を避けるため、消費者の動向に先んじようと必死です。

但し、この「製造業景況感はサービス業景況感よりも先行性がある」という言い伝えは、最近あまり当てはまらないことが多いようです。昔とは違って、流通経路が可視化・効率化され、企業購買部門の力量が向上し、国内サービス業を介さずに海外と直接取引を行うことができるから、です。サービス業の仕入れに至っては、ほぼ消費動向とリアルタイムで一致しつつあるのです。

指数の解釈は、50%を上回ると景気拡大・50%を下回ると景気後退、です。

指数の意義は、景気転換をGDPよりも先行示唆することと、です。

以下、本議事録について既に公開されている情報を整理します。調査分析範囲は、2015年1月分以降前回までの25回分のデータに基づいています。

(2-1. 過去情報)

下図に過去の市場予想と発表結果を示します。

製造業は全般的に好調、サービス業は横這い、といった全般的基調が読み取れます。そして、今回の市場予想では、製造業が前回より僅かに悪化、サービス業が前回より僅かに改善となっています。

欧州GDPの3割は独国によるものです。本指標発表前の独国PMI速報値が市場予想に対してズレると、そのズレた方向に欧州PMIも引っ張られる可能性があります。但し、独国は域内貿易でも強いため、独国PMIが良くても思ったほど欧州全体を引っ張る効果はありません。ご注意を。

(2-2. 過去反応)

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示しておきます。

?U. 分析

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。

直後1分足終値と直後11分足終値の方向一致率が68%(3回に2回が同じ方向に反応)、方向一致時に後者が前者よりも反応が伸びたことは73%、となっています。この数字なら、直後1分足で反応方向を確かめてから追いかけてポジションを持っても良さそうです。但し、反応が小さな指標ですから、利確も損切も5〜10pipsといったところでしょうか。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。

直後1分足の陽線率が73%となっています。

指標一致性分析は、指標の前回結果・市場予想・発表結果の差を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。

本指標の指標一致性分析では、取引に有益な偏りを見出すことができませんでした。

【6. シナリオ作成】

以上の調査・分析結果に基づき、以下のシナリオで取引に臨みます。

欧州指標全般に言えることですが、指標への反応よりもその時々のトレンドに戻ろうとする動きが強いようです。本指標での反応は小さいので、ポジション保有時間は短時間にすることを薦めます。

?V. 結果

2017.2/21.18:00発表

2017年2月22日追記

【7. 発表結果】

(7-1. 指標結果)

本指標発表結果及び反応は次の通りでした。

(7-2. 取引結果)

取引結果は次の通りでした。

【8. 調査分析検証】

事前分析では、反応性分析の結果、直後1分足終値と直後11分足終値の方向一致率が68%(3回に2回が同じ方向に反応)、方向一致時に後者が前者よりも反応が伸びたことは73%、となっていました。

また、反応一致性分析の結果、直後1分足の陽線率が73%となっていました。

結果は、直後1分足が陽線側に僅かにヒゲを残す同値となりました。

【9. シナリオ検証】

シナリオ1は、陽線側のヒゲが僅かで同値で終わったため、スプレッド分ぐらいの損切となりました。

シナリオ2は、取引に使っているFX会社の4桁表示で直後1分足が僅かに陽線を残したように見えたため、ポジションを取り、結果的に利確となりました。

以上

続きを読む...

欧州景気指標「独国PMI速報値」発表前後のEURJPY反応分析(2017年2月21日17:30発表結果検証済)

2017年2月21日17:30に欧州景気指標「独国PMI速報値」が公表されます。今回公表される議事録は2017年2月分の集計結果です。

本指標要点を整理しておきます。

次に、本指標発表前後にポジションを持つときのポイントを整理しておきます。

上記結論に至る詳細は、続けて以下に示します。事前に「?T.調査」「?U.分析」を投稿し、「?V.結果」「?W.検証」は事後投稿しています。事後投稿の日時は「?V.結果」のタイトル行付近に記載しています。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がご参考となれば幸いです。

PMIは、企業購買担当者に直接調査して算出されるため、景気実態を正確に反映した先行指標と言われています。

一般論として、製造業の材料・部品調達は、数か月先の取引先動向や製品需要から仕入れを行うため、それだけの先行性があると考えられます。それよりは先行性が劣るものの、サービス業の仕入れも機会喪失を避けるため、消費者の動向に先んじようと必死です。

但し、この「製造業景況感はサービス業景況感よりも先行性がある」という言い伝えは、日本や独国には当てはまりません。昔とは違って、流通経路が可視化・効率化され、企業購買部門の力量が向上し、今では輸出大国の日本や独国の製造業は国内サービス業を介さずに海外と直接取引を行うことができるから、です。サービス業の仕入れに至っては、ほぼ消費動向とリアルタイムで一致しつつあるのです。

指数の解釈は、50%を上回ると景気拡大・50%を下回ると景気後退、です。

指数の意義は、景気転換をGDPよりも先行示唆することと、です。

以下、本議事録について既に公開されている情報を整理します。調査分析範囲は、2015年12月分以降前回までの25回分のデータに基づいています。

下図に過去の市場予想と発表結果を示します。

まず、図から明らかに「製造業景況感はサービス業景況感よりも先行性がある」とは言えません。

2月分集計結果が発表されている指標はまだほとんどないものの、先月1月分集計データならば結構あります。景況感に関しては、

となっています。

そして物価指数は、

となっています。

物価指標で見る限り、製造業が好調な半面、サービス業は不調な様子が伺えます。景気指標で見る限り、大きな調査となるほど、全般的にピークアウトしつつあるのではないでしょうか。

ところが、おかしなことに今回の市場予想では、製造業PMIが前回より悪化、サービス業PMIが前回より改善となっています。今回も市場予想は外れて、製造業が上振れ・サービス業が下振れ、となるのではないでしょうか。

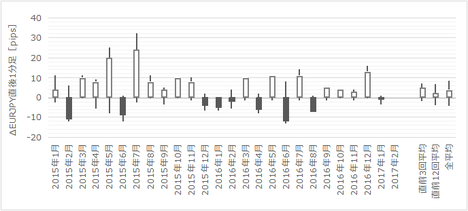

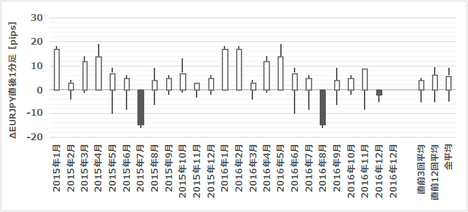

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示しておきます。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。

前回の反応は小さかったようです。

過去の集計データに依れば、直後1分足値幅と直後11分足値幅の方向一致率は58%(ともに陽線もしくはともに陰線だったことが2回に1回しかない)、そのとき後者が前者よりも大きな値幅となった事例は79%となっています。直後1分足の反応方向を見てから追いかけてポジションを持つならば、10pipsも逆方向に動いたら損切することを薦めます。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。

直前1分足と直後1分足の方向一致率が70%となっています。また、どちらかと言えば、直後1分足は陽線率が高い(63%)となっています。

指標一致性分析は、指標の前回結果・市場予想・発表結果の差を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。

指標一致性分析では、取引に有益な偏りは見出せませんでした。

以上の調査・分析結果に基づき、以下のシナリオで取引に臨みます。

但し、2つのシナリオはいずれも期待的中率75%には達していません。取引するなら、練習と割り切って損切をしっかりやり、ポジションは短期保有に留めましょう。

本指標発表結果及び反応は次の通りでした。

取引結果は次の通りでした。

事前分析では、直近の他の景況感指標や物価指標を見る限り、今回の市場予想である製造業が前回より悪化・サービス業が前回より改善、には違和感がありました。そして、それぞれ逆になるのではないかという予想を記していました。

結果は、製造業・サービス業ともに前回結果・市場予想を上回りました。

また、反応性分析では、直後1分足値幅と直後11分足値幅の方向一致率が58%(ともに陽線もしくはともに陰線だったことが2回に1回しかない)、そのとき後者が前者よりも大きな値幅となった事例は79%となっていました。

結果は、直後1分足・直後11分足ともに陽線となり、後者の値幅が前者の値幅よりも伸びました。

そして、反応一致性分析の結果、直前1分足と直後1分足の方向一致率が70%となっていました。また、どちらかと言えば、直後1分足は陽線率が高い(63%)となっていました。

結果は、直前1分足・直後1分足ともに陽線となり、分析通りでした。

シナリオ1は、間違えて売ポジションを取ってしまいました。その結果、分析通りの反応だったにも関わらず損切となってしまいました。

シナリオ2は、その間違いに気づいておらず、続けて売ポジションを取るべき値動きではなかったため、取引を中止しました。

また、シナリオ外取引として、直前10-1分足に当たる時期に売ポジションを持ち利確できていたため、全体としてはプラスにすることができました。

週次の成績集計にはシナリオ外取引も集計されますが、本指標の集計表ではシナリオ1のマイナスのみが記録されます。

しかし、分析を当てておいてポジションの売買方向を間違えるというのは最低でした。しかも分析通りだったにも関わらず。

続きを読む...

本指標要点を整理しておきます。

次に、本指標発表前後にポジションを持つときのポイントを整理しておきます。

- 直近の他の景況感指標や物価指標を見る限り、今回の市場予想である製造業が前回より悪化・サービス業が前回より改善、には違和感があります。それぞれ逆になるのではないでしょうか。

- 反応性分析の結果、直後1分足値幅と直後11分足値幅の方向一致率は58%(ともに陽線もしくはともに陰線だったことが2回に1回しかない)、そのとき後者が前者よりも大きな値幅となった事例は79%となっています。直後1分足の反応方向を見てから追いかけてポジションを持つならば、10pipsも逆方向に動いたら損切することを薦めます。

- 反応一致性分析の結果、直前1分足と直後1分足の方向一致率が70%となっています。また、どちらかと言えば、直後1分足は陽線率が高い(63%)となっています。

上記結論に至る詳細は、続けて以下に示します。事前に「?T.調査」「?U.分析」を投稿し、「?V.結果」「?W.検証」は事後投稿しています。事後投稿の日時は「?V.結果」のタイトル行付近に記載しています。

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がご参考となれば幸いです。

?T.調査

【1. 指標概要】

PMIは、企業購買担当者に直接調査して算出されるため、景気実態を正確に反映した先行指標と言われています。

一般論として、製造業の材料・部品調達は、数か月先の取引先動向や製品需要から仕入れを行うため、それだけの先行性があると考えられます。それよりは先行性が劣るものの、サービス業の仕入れも機会喪失を避けるため、消費者の動向に先んじようと必死です。

但し、この「製造業景況感はサービス業景況感よりも先行性がある」という言い伝えは、日本や独国には当てはまりません。昔とは違って、流通経路が可視化・効率化され、企業購買部門の力量が向上し、今では輸出大国の日本や独国の製造業は国内サービス業を介さずに海外と直接取引を行うことができるから、です。サービス業の仕入れに至っては、ほぼ消費動向とリアルタイムで一致しつつあるのです。

指数の解釈は、50%を上回ると景気拡大・50%を下回ると景気後退、です。

指数の意義は、景気転換をGDPよりも先行示唆することと、です。

以下、本議事録について既に公開されている情報を整理します。調査分析範囲は、2015年12月分以降前回までの25回分のデータに基づいています。

(2-1. 過去情報)

下図に過去の市場予想と発表結果を示します。

まず、図から明らかに「製造業景況感はサービス業景況感よりも先行性がある」とは言えません。

2月分集計結果が発表されている指標はまだほとんどないものの、先月1月分集計データならば結構あります。景況感に関しては、

- GFK消費者信頼感調査は、前回結果・市場予想を上回った

- ZEW景況感指数は、前回結果を上待ったものの市場予想を下回った

- IFO景況感は、前回結果・市場予想を下回った

となっています。

そして物価指数は、

- PPIは前回結果・市場予想よりも上昇

- CPI(速報値)が前回結果・市場予想よりも下降

となっています。

物価指標で見る限り、製造業が好調な半面、サービス業は不調な様子が伺えます。景気指標で見る限り、大きな調査となるほど、全般的にピークアウトしつつあるのではないでしょうか。

ところが、おかしなことに今回の市場予想では、製造業PMIが前回より悪化、サービス業PMIが前回より改善となっています。今回も市場予想は外れて、製造業が上振れ・サービス業が下振れ、となるのではないでしょうか。

(2-2. 過去反応)

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示しておきます。

?U. 分析

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。

前回の反応は小さかったようです。

過去の集計データに依れば、直後1分足値幅と直後11分足値幅の方向一致率は58%(ともに陽線もしくはともに陰線だったことが2回に1回しかない)、そのとき後者が前者よりも大きな値幅となった事例は79%となっています。直後1分足の反応方向を見てから追いかけてポジションを持つならば、10pipsも逆方向に動いたら損切することを薦めます。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。

直前1分足と直後1分足の方向一致率が70%となっています。また、どちらかと言えば、直後1分足は陽線率が高い(63%)となっています。

指標一致性分析は、指標の前回結果・市場予想・発表結果の差を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。

指標一致性分析では、取引に有益な偏りは見出せませんでした。

【6. シナリオ作成】

以上の調査・分析結果に基づき、以下のシナリオで取引に臨みます。

但し、2つのシナリオはいずれも期待的中率75%には達していません。取引するなら、練習と割り切って損切をしっかりやり、ポジションは短期保有に留めましょう。

?V. 結果

2017.2/21.17:30発表

2017年2月21日追記

【7. 発表結果】

(7-1. 指標結果)

本指標発表結果及び反応は次の通りでした。

(7-2. 取引結果)

取引結果は次の通りでした。

【8. 調査分析検証】

事前分析では、直近の他の景況感指標や物価指標を見る限り、今回の市場予想である製造業が前回より悪化・サービス業が前回より改善、には違和感がありました。そして、それぞれ逆になるのではないかという予想を記していました。

結果は、製造業・サービス業ともに前回結果・市場予想を上回りました。

また、反応性分析では、直後1分足値幅と直後11分足値幅の方向一致率が58%(ともに陽線もしくはともに陰線だったことが2回に1回しかない)、そのとき後者が前者よりも大きな値幅となった事例は79%となっていました。

結果は、直後1分足・直後11分足ともに陽線となり、後者の値幅が前者の値幅よりも伸びました。

そして、反応一致性分析の結果、直前1分足と直後1分足の方向一致率が70%となっていました。また、どちらかと言えば、直後1分足は陽線率が高い(63%)となっていました。

結果は、直前1分足・直後1分足ともに陽線となり、分析通りでした。

【9. シナリオ検証】

シナリオ1は、間違えて売ポジションを取ってしまいました。その結果、分析通りの反応だったにも関わらず損切となってしまいました。

シナリオ2は、その間違いに気づいておらず、続けて売ポジションを取るべき値動きではなかったため、取引を中止しました。

また、シナリオ外取引として、直前10-1分足に当たる時期に売ポジションを持ち利確できていたため、全体としてはプラスにすることができました。

週次の成績集計にはシナリオ外取引も集計されますが、本指標の集計表ではシナリオ1のマイナスのみが記録されます。

しかし、分析を当てておいてポジションの売買方向を間違えるというのは最低でした。しかも分析通りだったにも関わらず。

以上

続きを読む...

2017年02月14日

2017年2月14日19:00発表ー欧州景気指標「独国ZEW景況感調査・欧州ZEW景況指数」発表前後のEURJPY反応分析(結果検証済)

2017年2月14日19:00に欧州景気指標「独国ZEW景況感調査・欧州ZEW景況指数」の発表が行われます。今回の発表は、2017年1月分のデータが公表されます。

以下に本指標の過去傾向に基づくポイントを整理しておきます。

上記結論に至る詳細は、続けて以下に示します。以下は「?T.調査」「?U.分析」を事前投稿し、「?V.結果」「?W.検証」は事後投稿しています。事後の投稿日時は「?V.結果」のタイトル行付近に記載しています。

事前投稿した分析は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。それでも的中率は75%程度で、100%ではありません。

残念ながら、ポジションを持つ最終的なご判断は読者ご自身の責任となり、本ブログ情報に基づいた取引で生じたいかなる損害についても、当会は責任を負いかねます。その点を予めご了承の上、ポジションを持つ上でご参考になれば幸いです。

独国ZEW景況感指数は、独国の今後6カ月の景気見通し(「良い」「同じ」「悪い」)について、アナリスト・機関投資家・市場関係者など約350人を対象に行ったアンケート調査に基づく指標です。指数は、「良い」から「悪い」を引いた数で0が基準になっています。

一般に景況感調査は、プロが調査対象のときと無作為抽出した消費者かによって、事前参考すべき対象が異なります。プロが対象のときは直近の関連指標を参考にすべきだし、一般消費者が対象のときは調査月前半のマスコミ報道内容を参考にすべきです。

ZEWはプロが調査対象ゆえ、マスコミ報道内容よりも直近の指標結果を参考にした方が良いようです。

ZEW景況感調査はIfo景況感指数の1週間前に発表され、Ifo指数よりも1か月の先行性がある、とされている点に意義があります。景気指標としての注目度は、Ifo景況感指数に次ぐものです。

一方、ZEW景況感調査の結果はECBの金融政策に影響を与えている、という記事を目にしたこともあります。但し、そう言われているものの、理性的に考えれば中銀の金融政策は、景況感よりも物価指標や実態指標を重視している、と考えられます。そのため、この話には少し疑問を持っています。

本指標について既に公開されている情報を整理します。

以下の調査・分析は2015年1月分以降前回発表までの25回分のデータに基づいています。

指標発表結果に対し最も素直に反応する直後1分足跳幅の過去平均値は9pipsとなっています。そして、その平均値を超えたことは40%です。初期反応で利確する場合には、平均値よりもやや小さめのpipsで行った方が良いかも知れません。

本指標の過去の動きを下図に示します。

指標の全般的傾向は、2016年7月を底とする改善傾向にあります。それまでにも、2015年10月頃から改善の兆しが伺えていたものの、2016年6月のブリグジットショックの影響で同年7月が悪化したと解釈すべきだと思います。

がしかし、またぞろギリシャ債務問題が話題に挙がっています。ギリシャの経済規模は小さいものの、ギリシャ債を各国中銀が保有しているため、EURはEUの小さな国の小さな問題で信用の問題になるのです。金融への不安は、本指標調査対象のプロ達にとって景況感の見通し悪化に繋がります。

今回の市場予想は前回結果より悪化となっています。

直近では2016年7月が、今回同様に市場予想が前回結果より悪化となっていました。このとき、直前10-1分足は下ヒゲ7pipsで同値、直前1分足は跳幅・値幅ともに6pipsの陰線でした。

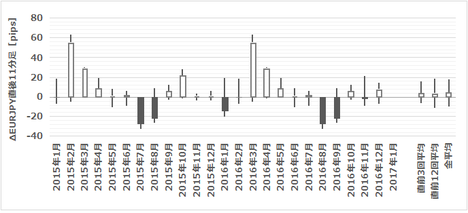

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を以下に示します。

直前1分足を除けば、どちらかと言うと陽線が目立ちます。

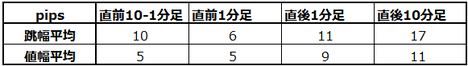

直前10-1分足跳幅・値幅の過去平均値は9pips・6pipsです。

直前1分足跳幅・値幅の過去平均値は6pips・5pipsです。

直後1分足跳幅・値幅の過去平均値は9pips・6pipsです。

直後11分足跳幅・値幅の過去平均値は14pips・8pipsとなっています。

割愛します。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。

直後1分足と直後11分足の方向一致率は70%で、両者方向が一致したときに値幅が伸びたことは63%でした。

過去平均値では直後1分足終値がつく頃にポジションを取得し、直後11分足跳幅との差8pipsを狙えます。がしかし、一致率・伸び率が75%を超えていないので、もしポジションを持つのなら騙しにはご注意ください。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。

ローソク足検証の結果、直前1分足の陰線率が92%、直後1分足の陽線率が83%となっています。それぞれ直前にポジションを取るなら、狙うべき跳幅の過去平均値は直前1分足が6pips・直後1分足が9pipsです。

反応一致性検証の結果は、反応性分析の項で記した「直後1分足と直後11分足の方向一致率がやや高いこと」を除けば、偏りは見出せません。

指標一致性分析では、事前差異と事後差異の方向に偏りがないかを調べています。

指標検証の結果、やや事前差異はプラスになることが多いようです(プラス率64%)。そして、対応するローソク足検証の直前10-1分足では、陽線率が67%となっています。

がしかし、事後差異はプラス・マイナスがほぼ拮抗しています。このことは、発表結果を見る限り、本指標の市場予想があまりアテにならないこと、を示しています。

指標一致性検証の結果もそのことを裏付けています。

事前差異のプラス・マイナスが直後1分足の反応方向と一致したことは67%となっています。がしかし、事前差異と直後11分足とは48%ですから、事前差異がどうあれ、直後11分足が陽線になるか陰線になるかは半々です。

事後差異に至っては、発表結果が市場予想や前回結果にどうあれ、直後1分足も直後11分足も陽線になるか陰線になるかが半々となっています。

以上の調査・分析結果に基づき、以下のシナリオで取引に臨みます。

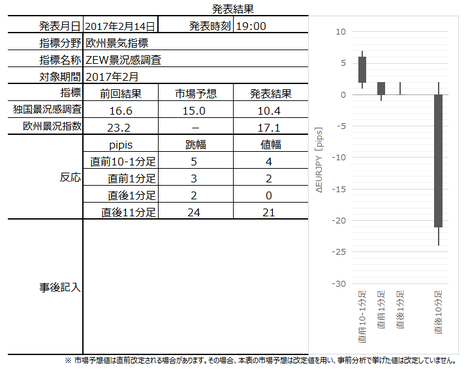

本指標発表結果及び反応は次の通りでした。

取引結果は次の通りでした。

事前分析では、過去平均値を例に挙げ、平均値よりもやや小さめのpipsで行った方が良い旨、記しました。

結果は直後1分足跳幅・値幅が2pips・0pipsですから、分析通りです。

また、今回の市場予想は前回結果より悪化に対し、直近2016年7月が今回同様に市場予想が前回結果より悪化となっていた例を挙げました。このとき、直前10-1分足は下ヒゲ7pipsで同値、直前1分足は跳幅・値幅ともに6pipsの陰線だったことを紹介しています。

結果は直前10-1分足・直前1分足ともに陰線でしたが、巻頭の調査分析要点で「だから売ポジションを推奨」との結論を述べていません。結果はその通りになりましたが、分析としては再現性の自信がまだまだ持てなかった訳です。よって、結論明確でないため、分析正否は判断しません。

事前の反応性分析では、直後1分足と直後11分足の方向一致率は70%で、両者方向が一致したときに値幅が伸びたことは63%だったことを挙げています。そして、もしポジションを持つのなら騙しへの注意喚起をしました。

結果は、直後1分足が同値終了のため、本ブログの判定基準に引っかからない結果となりました(同値の場合を除いた陽線率や陰線率を求めた方がポジション取得の判断が容易になるため。同値は、方向が読めないか損益なしと考えられるため)。

事前の反応一致性分析では、直前1分足の陰線率が92%、直後1分足の陽線率が83%となっていました。

結果は、直後1分足が同値終了のため、本ブログの判定基準に引っかからない結果となりました。

事前の指標一致性分析では、発表結果が前回結果や市場予想よりも良かろうが悪かろうが、直後1分足も直後11分足も陽線になるか陰線になるかが半々となっていました。

今回、発表結果悪化に対し、直後1分足・直後11分足は陰線となっています。よって、この助言は今回について不適切だったかも知れません。がしかし、ここに挙げた傾向があるのに、そのことに触れない訳にもいきません。安全サイドに立った助言ゆえ、ご容赦頂きたいと思います。

シナリオ2は、損切となりました。がしかし、まぁそんなことも多々あります。

続きを読む...

以下に本指標の過去傾向に基づくポイントを整理しておきます。

- 本指標の発表結果に対し最も素直に反応する直後1分足跳幅の過去平均値は9pips(過去25回発表結果を調査)となっています。そして、その平均値を超えたことは40%です。初期反応で利確する場合には、平均値よりもやや小さめのpipsで行った方が良いかも知れません。

- 今回の市場予想は前回結果より悪化となっています。

直近では2016年7月が、今回同様に市場予想が前回結果より悪化となっていました。このとき、直前10-1分足は下ヒゲ7pipsで同値、直前1分足は跳幅・値幅ともに6pipsの陰線でした。 - 直後1分足と直後11分足の方向一致率は70%で、両者方向が一致したときに値幅が伸びたことは63%でした。

過去平均値では直後1分足終値がつく頃にポジションを取得し、直後11分足跳幅との差8pipsを狙えます。がしかし、一致率・伸び率が75%を超えていないので、もしポジションを持つのなら騙しにはご注意ください。 - 反応性分析のローソク足検証の結果、直前1分足の陰線率が92%、直後1分足の陽線率が83%となっています。それぞれ直前にポジションを取るなら、狙うべき跳幅の過去平均値は直前1分足が6pips・直後1分足が9pipsです。

- 一方、指標一致性分析の結果は、発表結果が前回結果や市場予想よりも良かろうが悪かろうが、直後1分足も直後11分足も陽線になるか陰線になるかが半々となっています。

上記結論に至る詳細は、続けて以下に示します。以下は「?T.調査」「?U.分析」を事前投稿し、「?V.結果」「?W.検証」は事後投稿しています。事後の投稿日時は「?V.結果」のタイトル行付近に記載しています。

事前投稿した分析は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。それでも的中率は75%程度で、100%ではありません。

残念ながら、ポジションを持つ最終的なご判断は読者ご自身の責任となり、本ブログ情報に基づいた取引で生じたいかなる損害についても、当会は責任を負いかねます。その点を予めご了承の上、ポジションを持つ上でご参考になれば幸いです。

?T.調査

独国ZEW景況感指数は、独国の今後6カ月の景気見通し(「良い」「同じ」「悪い」)について、アナリスト・機関投資家・市場関係者など約350人を対象に行ったアンケート調査に基づく指標です。指数は、「良い」から「悪い」を引いた数で0が基準になっています。

一般に景況感調査は、プロが調査対象のときと無作為抽出した消費者かによって、事前参考すべき対象が異なります。プロが対象のときは直近の関連指標を参考にすべきだし、一般消費者が対象のときは調査月前半のマスコミ報道内容を参考にすべきです。

ZEWはプロが調査対象ゆえ、マスコミ報道内容よりも直近の指標結果を参考にした方が良いようです。

ZEW景況感調査はIfo景況感指数の1週間前に発表され、Ifo指数よりも1か月の先行性がある、とされている点に意義があります。景気指標としての注目度は、Ifo景況感指数に次ぐものです。

一方、ZEW景況感調査の結果はECBの金融政策に影響を与えている、という記事を目にしたこともあります。但し、そう言われているものの、理性的に考えれば中銀の金融政策は、景況感よりも物価指標や実態指標を重視している、と考えられます。そのため、この話には少し疑問を持っています。

本指標について既に公開されている情報を整理します。

以下の調査・分析は2015年1月分以降前回発表までの25回分のデータに基づいています。

指標発表結果に対し最も素直に反応する直後1分足跳幅の過去平均値は9pipsとなっています。そして、その平均値を超えたことは40%です。初期反応で利確する場合には、平均値よりもやや小さめのpipsで行った方が良いかも知れません。

(2-1. 過去情報)

本指標の過去の動きを下図に示します。

指標の全般的傾向は、2016年7月を底とする改善傾向にあります。それまでにも、2015年10月頃から改善の兆しが伺えていたものの、2016年6月のブリグジットショックの影響で同年7月が悪化したと解釈すべきだと思います。

がしかし、またぞろギリシャ債務問題が話題に挙がっています。ギリシャの経済規模は小さいものの、ギリシャ債を各国中銀が保有しているため、EURはEUの小さな国の小さな問題で信用の問題になるのです。金融への不安は、本指標調査対象のプロ達にとって景況感の見通し悪化に繋がります。

今回の市場予想は前回結果より悪化となっています。

直近では2016年7月が、今回同様に市場予想が前回結果より悪化となっていました。このとき、直前10-1分足は下ヒゲ7pipsで同値、直前1分足は跳幅・値幅ともに6pipsの陰線でした。

(2-2. 過去反応)

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を以下に示します。

直前1分足を除けば、どちらかと言うと陽線が目立ちます。

直前10-1分足跳幅・値幅の過去平均値は9pips・6pipsです。

直前1分足跳幅・値幅の過去平均値は6pips・5pipsです。

直後1分足跳幅・値幅の過去平均値は9pips・6pipsです。

直後11分足跳幅・値幅の過去平均値は14pips・8pipsとなっています。

(2-3. 関連指標)

割愛します。

?U. 分析

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。

直後1分足と直後11分足の方向一致率は70%で、両者方向が一致したときに値幅が伸びたことは63%でした。

過去平均値では直後1分足終値がつく頃にポジションを取得し、直後11分足跳幅との差8pipsを狙えます。がしかし、一致率・伸び率が75%を超えていないので、もしポジションを持つのなら騙しにはご注意ください。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。

ローソク足検証の結果、直前1分足の陰線率が92%、直後1分足の陽線率が83%となっています。それぞれ直前にポジションを取るなら、狙うべき跳幅の過去平均値は直前1分足が6pips・直後1分足が9pipsです。

反応一致性検証の結果は、反応性分析の項で記した「直後1分足と直後11分足の方向一致率がやや高いこと」を除けば、偏りは見出せません。

指標一致性分析では、事前差異と事後差異の方向に偏りがないかを調べています。

指標検証の結果、やや事前差異はプラスになることが多いようです(プラス率64%)。そして、対応するローソク足検証の直前10-1分足では、陽線率が67%となっています。

がしかし、事後差異はプラス・マイナスがほぼ拮抗しています。このことは、発表結果を見る限り、本指標の市場予想があまりアテにならないこと、を示しています。

指標一致性検証の結果もそのことを裏付けています。

事前差異のプラス・マイナスが直後1分足の反応方向と一致したことは67%となっています。がしかし、事前差異と直後11分足とは48%ですから、事前差異がどうあれ、直後11分足が陽線になるか陰線になるかは半々です。

事後差異に至っては、発表結果が市場予想や前回結果にどうあれ、直後1分足も直後11分足も陽線になるか陰線になるかが半々となっています。

【6. シナリオ作成】

以上の調査・分析結果に基づき、以下のシナリオで取引に臨みます。

?V. 結果

2017.2/14.19:00発表

2017年2月16日12:00追記

【7. 発表結果】

(7-1. 指標結果)

本指標発表結果及び反応は次の通りでした。

(7-2. 取引結果)

取引結果は次の通りでした。

?W. 検証

【8. 調査分析検証】

事前分析では、過去平均値を例に挙げ、平均値よりもやや小さめのpipsで行った方が良い旨、記しました。

結果は直後1分足跳幅・値幅が2pips・0pipsですから、分析通りです。

また、今回の市場予想は前回結果より悪化に対し、直近2016年7月が今回同様に市場予想が前回結果より悪化となっていた例を挙げました。このとき、直前10-1分足は下ヒゲ7pipsで同値、直前1分足は跳幅・値幅ともに6pipsの陰線だったことを紹介しています。

結果は直前10-1分足・直前1分足ともに陰線でしたが、巻頭の調査分析要点で「だから売ポジションを推奨」との結論を述べていません。結果はその通りになりましたが、分析としては再現性の自信がまだまだ持てなかった訳です。よって、結論明確でないため、分析正否は判断しません。

事前の反応性分析では、直後1分足と直後11分足の方向一致率は70%で、両者方向が一致したときに値幅が伸びたことは63%だったことを挙げています。そして、もしポジションを持つのなら騙しへの注意喚起をしました。

結果は、直後1分足が同値終了のため、本ブログの判定基準に引っかからない結果となりました(同値の場合を除いた陽線率や陰線率を求めた方がポジション取得の判断が容易になるため。同値は、方向が読めないか損益なしと考えられるため)。

事前の反応一致性分析では、直前1分足の陰線率が92%、直後1分足の陽線率が83%となっていました。

結果は、直後1分足が同値終了のため、本ブログの判定基準に引っかからない結果となりました。

事前の指標一致性分析では、発表結果が前回結果や市場予想よりも良かろうが悪かろうが、直後1分足も直後11分足も陽線になるか陰線になるかが半々となっていました。

今回、発表結果悪化に対し、直後1分足・直後11分足は陰線となっています。よって、この助言は今回について不適切だったかも知れません。がしかし、ここに挙げた傾向があるのに、そのことに触れない訳にもいきません。安全サイドに立った助言ゆえ、ご容赦頂きたいと思います。

【9. シナリオ検証】

シナリオ2は、損切となりました。がしかし、まぁそんなことも多々あります。

以上

続きを読む...

2017年02月13日

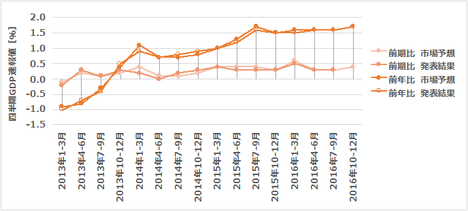

2017年2月14日16:00発表ー欧州経済指標「独国四半期GDP(季調済)速報値」発表前後のEURJPY反応分析(結果検証済)

2017年2月14日16:00に欧州経済指標「独国四半期GDP(季調済)速報値」の発表が行われます。今回の発表は、2016年10-12月期の速報データとして公表されます。

以下にポイントを整理しておきます。

以下の「?T.調査」「?U.分析」は事前投稿し、「?V.結果」「?W.検証」は事後投稿しています。事後の投稿日時は「?V.結果」のタイトル行付近に記載しています。

事前投稿した分析は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。それでも的中率は75%程度で、100%ではありません。

残念ながら、ポジションを持つ最終的なご判断は読者ご自身の責任となり、本ブログ情報に基づいた取引で生じたいかなる損害についても、当会は責任を負いかねます。その点を予めご了承の上、ポジションを持つ上でご参考になれば幸いです。

本項は指標発表前に事前投稿しています。調査は過去2年ぐらいは遡って行っているため、主要な傾向は最終更新日から数か月ぐらいは同じだと言えます。

GDPの意味についての説明は不要だと思います。独国GDPはEUの約3割を占め、世界的には日本に次いで4位となっています。

にも関わらず、反応は(少なくとも過去12回の発表では)発表直前・直後といったタイミングによって反応方向に偏りが見受けられます。GDP速報値の発表であるにも関わらず、その改善・悪化が関係ないように反応するように見受けられる、という不思議な指標です。

本指標について既に公開されている情報を整理します。

以下の調査・分析は2013年1-3月以降前回発表までの12回分のデータに基づいています。

発表結果に対し最も素直に反応する直後1分足跳幅平均値は9pipsとなっています。そして、平均値である11pipsを超えたことは42%です。調査期間中、最も反応が大きかったときは21pipsでした。

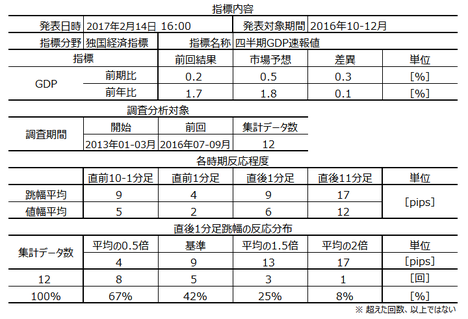

本指標の過去の動きを下図に示します。

前期比は2014年4-6月期にマイナスとなって以降、プラスが続いています。その結果、前年比も着実に伸びており、まもなく2.0%に近づいています。

ちなみに、前回の前年比1.7%は5年ぶりの良い数字だったようです。

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を以下に示します。

直前10-1分足跳幅・値幅の過去平均値は、それぞれ9pips・5pipsとなっています。

後記する反応一致性分析に依れば、直前10-1分足と直前1分足の方向一致率は20%(不一致率は80%)となっています。そして、直前1分足の陰線率は82%です。

よって、直前10-1分足は陽線となる公算が高い、と予想されます。

直前1分足の陰線率は82%となっています。そして、直前1分足跳幅・値幅の過去平均値は、それぞれ4pips・2pipsとなっています。

後記する反応一致性分析の結果に依れば、直後1分足は陽線率が75%となっています。そして、直後1分足跳幅・値幅の過去平均値は、それぞれ9pips・6pipsとなっています。

直後11分足跳幅・値幅の過去平均値は、それぞれ17pips・12pipsとなっています。

過去データを見る限り、直後1分足と直後11分足の方向一致率は92%にも達しています。そして、それらの方向が一致したとき、直後11分足終値が直後1分足終値の方向で伸びたことは73%となっています。

本指標前回発表後の ロイター記事 (2017年1月13日、ベルリン発)に依れば、前回発表の「速報値は前年比1.9%増と、5年ぶりの大きな伸び」となっていたそうです。

定性的な説明としては「同国経済成長は、主要な貿易相手国や新興国からの外需が減る一方で、個人消費の拡大や移民や難民への支援増加による恩恵を受けている」ため、という理由を挙げています。

定量的な説明としては「(内訳が)個人消費が2.0%増えたことがGDP全体(1.9%増のうち)で1.1%寄与」した、という理由を挙げています。

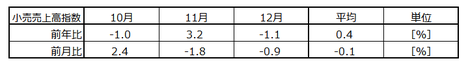

さて、残念ながら独国個人消費を直接示す指標を調べることはできませんでした。がしかし、10-12月の小売売上高指数は、次のように発表されています。

今回、10-12月四半期GDP速報値が前回結果よりも前年比で0.1増・前月比で0.3増という市場予想は、個人消費(ここでは小売売上高指数で置き換えて考えた)の同時期の推移を見る限り、説明がつかないように見受けられます。

これは気のせいでしょうか。

ともあれ、先に述べたように過去データを見る限り、本指標は発表結果の良し悪しと反応方向が関係ないように見受けられる指標です。突っ込んでも意味がないので、この辺にしておきます。

解釈・コメントは「?T. 調査」の該当箇所に記載済のため、以下は分析結果のみを示します。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。

指標一致性分析では、事前差異と事後差異の方向に偏りがないかを調べています。

この過去データからも、指標発表結果が示す方向と反応方向が一致とも不一致とも言えないことが示されています。

以上の調査・分析結果に基づき、以下のシナリオで取引に臨みます。

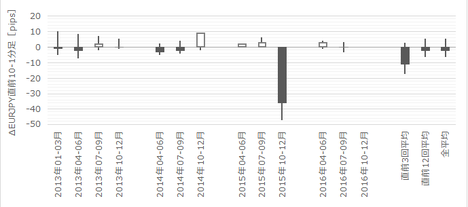

本指標発表結果及び反応は次の通りでした。

※ 表中の「米大統領辞任」は「米大統領補佐官辞任」の誤りです。

取引結果は次の通りでした。

事前分析では、本指標が「発表結果が良くても悪くても、反応方向に規則性がなく、少なくとも過去12回の発表では、発表直前・直後といったタイミングによって反応方向に偏りが見受けられる」と結論付けていました。

発表結果は、市場予想に対し前期比・前年比とも悪化、前回結果に対し前期比が改善・前年比が横這いでした。事後差異はマイナスということになります。対して、反応は直後1分足・直後11分足ともに陽線となりました。

事前分析は1回々々の発表についてでなく全般的傾向を述べたものですが、今回は分析通りになりました。

事前の反応一致性分析では、直前10-1分足と直前1分足の方向一致率が20%(不一致率は80%)となっていました。そして、直前1分足の陰線率が82%でした。よって、直前10-1分足は陽線となる公算が高い、と予想していました。

結果は分析通り、直前10-1分足が陽線側に4pipsのヒゲを残して同値終了、直後1分足が陰線となりました。

事前の反応一致性分析では、直後1分足は陽線率が75%となっていました。

結果は分析通り陽線となりました。反応は僅か跳幅2pips・値幅1pipsですから、過去平均(跳幅9pips・値幅6pips)より小さくなりました。

そして、反応性分析では、直後1分足と直後11分足の方向一致率が92%にも達していました。それらの方向が一致したとき、直後11分足終値が直後1分足終値の方向で伸びたことは73%となっていました。

結果は分析通り、直後1分足値幅1pipsに対し直後11分足値幅は5pipsとなりました。

直後11分足跳幅・値幅の過去平均値は、それぞれ17pips・12pipsとなっています。

過去データを見る限り、直後1分足と直後11分足の方向一致率は92%にも達しています。そして、それらの方向が一致したとき、直後11分足終値が直後1分足終値の方向で伸びたことは73%となっています。

巻頭要点には挙げなかったものの「2-3. 関連指標」の項で、今回の市場予想に疑問を呈していました。すなわち、今回の市場予想は改善と予想されていました。がしかし、本指標の前回発表後のロイター配信記事における「前回GDPが大きく改善した理由が個人消費の増加によるもの」を挙げていました。そこで10月・11月・12月の小売売上高指数を見て、その市場予想には疑問が残りました。

結果は悪化であり、市場予想は外れ、GDPに影響が大きな個人消費(ここでは小売売上高で代用)の傾向から読み解く方が当たりました。

次回以降も独GDPを事前分析する際には、同様のチェックをしておきたいと思います。

幸い、4つのシナリオに対し、4つとも利確することができました。

それぞれ利確幅は小さいものの(4つ合計して2pips強)、大切なことは分析と結果が狙い通りで、実際のチャート上でうまくポジションを取って利確することです。

事前分析に挙げた通り、本指標が「発表結果が良くても悪くても反応方向に規則性がなく、少なくとも過去12回の発表では、発表直前・直後といったタイミングによって反応方向に偏りが見受けられる」点は、とりあえず疑問を残さず次回も注視しておきましょう。

なお今回、この時刻におけるEURJPYが発表結果に反して陽線側に振れたことは、EURが買われたというより、同日午後に米大統領補佐官辞任のニュースがあってUSDが売られていたため、と解釈できます。

続きを読む...

以下にポイントを整理しておきます。

- 過去の傾向から言って、本指標は発表結果が良くても悪くても、反応方向に規則性がありません。むしろ、指標結果がどうであれ、少なくとも過去12回の発表では、発表直前・直後といったタイミングによって反応方向に偏りが見受けられます。

- 反応一致性分析に依れば、直前10-1分足と直前1分足の方向一致率は20%(不一致率は80%)となっています。そして、直前1分足の陰線率は82%です。よって、直前10-1分足は陽線となる公算が高い、と予想されます。

直前10-1分足跳幅・値幅の過去平均値はそれぞれ9pips・5pips、直前1分足のそれらは4pips・2pipsです。 - 反応一致性分析の結果に依れば、直後1分足は陽線率が75%となっています。そして、直後1分足跳幅・値幅の過去平均値は、それぞれ9pips・6pipsとなっています。

- 直後11分足跳幅・値幅の過去平均値は、それぞれ17pips・12pipsとなっています。

過去データを見る限り、直後1分足と直後11分足の方向一致率は92%にも達しています。そして、それらの方向が一致したとき、直後11分足終値が直後1分足終値の方向で伸びたことは73%となっています。

以下の「?T.調査」「?U.分析」は事前投稿し、「?V.結果」「?W.検証」は事後投稿しています。事後の投稿日時は「?V.結果」のタイトル行付近に記載しています。

事前投稿した分析は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。それでも的中率は75%程度で、100%ではありません。

残念ながら、ポジションを持つ最終的なご判断は読者ご自身の責任となり、本ブログ情報に基づいた取引で生じたいかなる損害についても、当会は責任を負いかねます。その点を予めご了承の上、ポジションを持つ上でご参考になれば幸いです。

?T.調査

本項は指標発表前に事前投稿しています。調査は過去2年ぐらいは遡って行っているため、主要な傾向は最終更新日から数か月ぐらいは同じだと言えます。

【1. 指標概要】

GDPの意味についての説明は不要だと思います。独国GDPはEUの約3割を占め、世界的には日本に次いで4位となっています。

にも関わらず、反応は(少なくとも過去12回の発表では)発表直前・直後といったタイミングによって反応方向に偏りが見受けられます。GDP速報値の発表であるにも関わらず、その改善・悪化が関係ないように反応するように見受けられる、という不思議な指標です。

本指標について既に公開されている情報を整理します。

以下の調査・分析は2013年1-3月以降前回発表までの12回分のデータに基づいています。

発表結果に対し最も素直に反応する直後1分足跳幅平均値は9pipsとなっています。そして、平均値である11pipsを超えたことは42%です。調査期間中、最も反応が大きかったときは21pipsでした。

(2-1. 過去情報)

本指標の過去の動きを下図に示します。

前期比は2014年4-6月期にマイナスとなって以降、プラスが続いています。その結果、前年比も着実に伸びており、まもなく2.0%に近づいています。

ちなみに、前回の前年比1.7%は5年ぶりの良い数字だったようです。

(2-2. 過去反応)

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を以下に示します。

直前10-1分足跳幅・値幅の過去平均値は、それぞれ9pips・5pipsとなっています。

後記する反応一致性分析に依れば、直前10-1分足と直前1分足の方向一致率は20%(不一致率は80%)となっています。そして、直前1分足の陰線率は82%です。

よって、直前10-1分足は陽線となる公算が高い、と予想されます。

直前1分足の陰線率は82%となっています。そして、直前1分足跳幅・値幅の過去平均値は、それぞれ4pips・2pipsとなっています。

後記する反応一致性分析の結果に依れば、直後1分足は陽線率が75%となっています。そして、直後1分足跳幅・値幅の過去平均値は、それぞれ9pips・6pipsとなっています。

直後11分足跳幅・値幅の過去平均値は、それぞれ17pips・12pipsとなっています。

過去データを見る限り、直後1分足と直後11分足の方向一致率は92%にも達しています。そして、それらの方向が一致したとき、直後11分足終値が直後1分足終値の方向で伸びたことは73%となっています。

(2-3. 関連指標)

本指標前回発表後の ロイター記事 (2017年1月13日、ベルリン発)に依れば、前回発表の「速報値は前年比1.9%増と、5年ぶりの大きな伸び」となっていたそうです。

定性的な説明としては「同国経済成長は、主要な貿易相手国や新興国からの外需が減る一方で、個人消費の拡大や移民や難民への支援増加による恩恵を受けている」ため、という理由を挙げています。

定量的な説明としては「(内訳が)個人消費が2.0%増えたことがGDP全体(1.9%増のうち)で1.1%寄与」した、という理由を挙げています。

さて、残念ながら独国個人消費を直接示す指標を調べることはできませんでした。がしかし、10-12月の小売売上高指数は、次のように発表されています。

今回、10-12月四半期GDP速報値が前回結果よりも前年比で0.1増・前月比で0.3増という市場予想は、個人消費(ここでは小売売上高指数で置き換えて考えた)の同時期の推移を見る限り、説明がつかないように見受けられます。

これは気のせいでしょうか。

ともあれ、先に述べたように過去データを見る限り、本指標は発表結果の良し悪しと反応方向が関係ないように見受けられる指標です。突っ込んでも意味がないので、この辺にしておきます。

?U. 分析

解釈・コメントは「?T. 調査」の該当箇所に記載済のため、以下は分析結果のみを示します。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。

指標一致性分析では、事前差異と事後差異の方向に偏りがないかを調べています。

この過去データからも、指標発表結果が示す方向と反応方向が一致とも不一致とも言えないことが示されています。

【6. シナリオ作成】

以上の調査・分析結果に基づき、以下のシナリオで取引に臨みます。

?V. 結果

2017.2/14.16:00発表

2017年2月16日10:00追記

【7. 発表結果】

(7-1. 指標結果)

本指標発表結果及び反応は次の通りでした。

※ 表中の「米大統領辞任」は「米大統領補佐官辞任」の誤りです。

(7-2. 取引結果)

取引結果は次の通りでした。

?W. 検証

【8. 調査分析検証】

事前分析では、本指標が「発表結果が良くても悪くても、反応方向に規則性がなく、少なくとも過去12回の発表では、発表直前・直後といったタイミングによって反応方向に偏りが見受けられる」と結論付けていました。

発表結果は、市場予想に対し前期比・前年比とも悪化、前回結果に対し前期比が改善・前年比が横這いでした。事後差異はマイナスということになります。対して、反応は直後1分足・直後11分足ともに陽線となりました。

事前分析は1回々々の発表についてでなく全般的傾向を述べたものですが、今回は分析通りになりました。

事前の反応一致性分析では、直前10-1分足と直前1分足の方向一致率が20%(不一致率は80%)となっていました。そして、直前1分足の陰線率が82%でした。よって、直前10-1分足は陽線となる公算が高い、と予想していました。

結果は分析通り、直前10-1分足が陽線側に4pipsのヒゲを残して同値終了、直後1分足が陰線となりました。

事前の反応一致性分析では、直後1分足は陽線率が75%となっていました。

結果は分析通り陽線となりました。反応は僅か跳幅2pips・値幅1pipsですから、過去平均(跳幅9pips・値幅6pips)より小さくなりました。

そして、反応性分析では、直後1分足と直後11分足の方向一致率が92%にも達していました。それらの方向が一致したとき、直後11分足終値が直後1分足終値の方向で伸びたことは73%となっていました。

結果は分析通り、直後1分足値幅1pipsに対し直後11分足値幅は5pipsとなりました。

直後11分足跳幅・値幅の過去平均値は、それぞれ17pips・12pipsとなっています。

過去データを見る限り、直後1分足と直後11分足の方向一致率は92%にも達しています。そして、それらの方向が一致したとき、直後11分足終値が直後1分足終値の方向で伸びたことは73%となっています。

巻頭要点には挙げなかったものの「2-3. 関連指標」の項で、今回の市場予想に疑問を呈していました。すなわち、今回の市場予想は改善と予想されていました。がしかし、本指標の前回発表後のロイター配信記事における「前回GDPが大きく改善した理由が個人消費の増加によるもの」を挙げていました。そこで10月・11月・12月の小売売上高指数を見て、その市場予想には疑問が残りました。

結果は悪化であり、市場予想は外れ、GDPに影響が大きな個人消費(ここでは小売売上高で代用)の傾向から読み解く方が当たりました。

次回以降も独GDPを事前分析する際には、同様のチェックをしておきたいと思います。

【9. シナリオ検証】

幸い、4つのシナリオに対し、4つとも利確することができました。

それぞれ利確幅は小さいものの(4つ合計して2pips強)、大切なことは分析と結果が狙い通りで、実際のチャート上でうまくポジションを取って利確することです。

事前分析に挙げた通り、本指標が「発表結果が良くても悪くても反応方向に規則性がなく、少なくとも過去12回の発表では、発表直前・直後といったタイミングによって反応方向に偏りが見受けられる」点は、とりあえず疑問を残さず次回も注視しておきましょう。

なお今回、この時刻におけるEURJPYが発表結果に反して陽線側に振れたことは、EURが買われたというより、同日午後に米大統領補佐官辞任のニュースがあってUSDが売られていたため、と解釈できます。

以上

続きを読む...

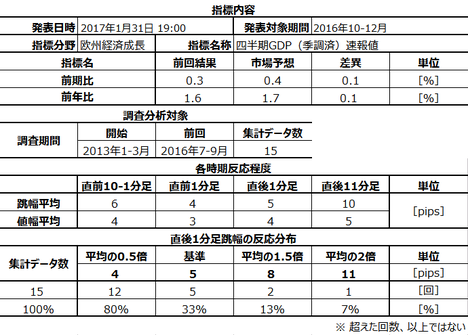

2017年01月31日

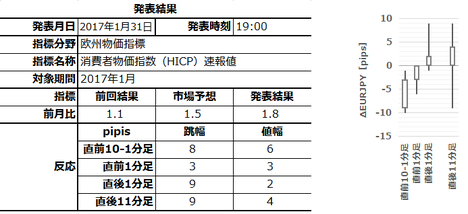

欧州物価指標「消費者物価指数(HICP)速報値」(2017年2月発表結果記載済)

2017年1月31日19:00に欧州1月分消費者物価指数(HICP)速報値の発表が予定されています。

今回は、同時にGDP速報値が発表されます。あまり、HICPだけを詳しく調査・分析しても意味ありません。とりあえず、いくつか過去のHICP速報値の調査・分析結果に基づくシナリオを用意しておきますが、ややこしいので取引しないというのも選択肢のひとつです。

まず、欧州以外の日米英豪等の主要国では、消費者物価指数をCPIと表します。欧州のそれだけがHICP(= Harmonized Indices of Consumer Prices)と表記されます。これは表記の違いだけで同じ内容ですから、気にしなくてもいいです。

消費者物価指数は、一般消費者から見た商品・サービスの価格変化を表しています。

ECB(欧州中央銀行)は、実質的にインフレ目標(前年比2%付近で以下)を設定しています。このため、ECBが政策金利改定を行う時期を予想する上で、本指標は重要とされています。

また、速報値はEUR絡みでは比較的よく反応する指標です。

欧州委員会が毎月中旬に先月のデータを公表しています。速報値では前年比のみが発表されます。

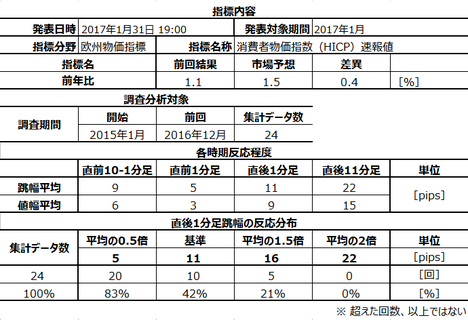

最初に、本指標の過去及び今回発表情報のうち、既に公開されていることを整理します。以下の調査は2015年1月以降先月発表結果までの24回分のデータに基づいています。

前回結果1.1に対し、市場では今回1.5と、大幅な改善予想となっています。

前回は市場予想1.0に対し発表結果1.1とやや改善となり、その結果、直後1分足は陰線・直後11分足は陽線で反応しています。

一般論として、指標発表結果に対し最も率直に反応するのは直後1分足跳幅だと言えます。過去24回のデータでは、直後1分足跳幅は平均11pipsの反応でした。あまり反応が大きな指標ではありません。ちなみに、調査対象期間中に最も大きく反応したときも19pipsしかありません。

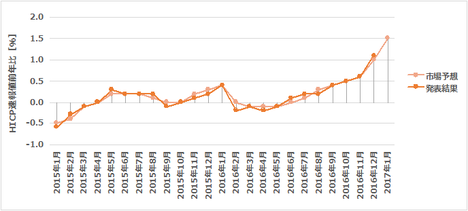

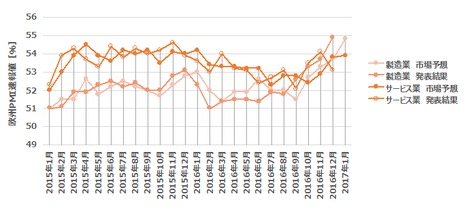

本指標の過去の動きを下図に示します。

欧州指標全体に言えることですが、市場予想がほぼ当たっています。これは先行して各国指標が発表されているためでしょう。

後記する指標一致分析の通り、事前差異(市場予想ー前回結果)は76%がプラスとなっています。そして、事後差異(2?発表結果ー市場予想ー前回結果)も71%がプラスとなっています。ちなみに、今回の事前差異はプラスです。

これは、調査期間全体に改善が続いていると理解できますが、全体として市場予想が低めになっているということかも知れません。

現在は2016年2-5月頃を底する改善が続いており、その改善は加速しているように見受けられます。今回も大幅な改善が予想されています。

過去の直前10-1分足・同1分足・直後1分足・直後11分足を下図に示します。

直前1分足には陰線が目立ちます(陰線率95%)。一方、直後1分足・直後11分足には陽線が目立ちます(各88%・73%)。

省略します。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。また逆に、過去の反応の大きさがわかっていれば、ポジションを持ったときに含損がどの程度になれば損切すれば良いか(もう挽回できそうにないか)がわかります。

指標発表直後、1分足と11分足とが同じ方向だったことは77%あります。がしかし、そのときに11分足終値が1分足終値と同じ方向で伸びていたことは、そのうち41%しかありません。

平均値で言えば、直後1分足終値と直後11分足跳幅の差は13pips、直後11分足終値との差は6pipsとなっています。

つまり、直後1分足と同じ方向に直後11分足が伸びるときには大きく伸びるものの、たいていの場合は直後1分足終値以上に直後11分足終値が伸びないようです。

反応方向を確認してからポジションを取る場合には、気をつけた方が良いでしょう。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べ、ポジションが安全に取れそうな傾向がないかを分析します。

本分析では、過去の指標の発表結果の方向(良否)に特徴的な偏りがないかを調べる指標検証と、発表前後に指標発表の方向とローソク足の向きとの一致に偏りがないかを調べる一致性検証と、を行っています。

直前1分足の陰線率が95%、直後1分足の陽線率は88%、直後11分足の陽線率が73%となっています。

また、直前1分足と直後1分足の方向一致率が9%、直後1分足と直後11分足の方向一致率が77%となっています。

指標一致性分析は、指標方向と反応方向に特徴的な偏りがないかを調べ、ポジションが安全に取れそうな傾向がないかを分析します。指標方向とは、市場予想から前回結果を引いた事前差異と、発表結果から市場予想と前回結果を引いた事後差異と、を表します。これらの値がプラスのとき反応がプラス(陽線)となっていれば「方向が一致している」と見なします。

本分析では、過去の指標の発表結果の方向(良否)に特徴的な偏りがないかを調べる指標検証と、発表前後に指標発表の方向とローソク足の向きとの一致に偏りがないかを調べる一致性検証と、を行っています。

約3回に2回は事前差異と逆に直前10-1分足や直前1分足が反応しています。今回は事前差異がプラスとなっているので、ともに陰線で反応するということです。

以上の調査・分析結果の整理は割愛します。

今回はGDP速報値と同時に発表されるため、本指標についてあまり細かく考えても仕方ありません。

今回は以下のシナリオで取引に臨みます。

今回は四半期GDP速報値と同時発表でしたが、反応はHICP発表結果に対応したものでした。

本指標発表結果及び反応は次の通りでした。

取引結果は次の通りでした。

事前分析の通り、今回の発表結果も市場予想とのズレは小さなものでした。

反応は、直前・直後とも陽線となっており、分析通りとなりました。

指標発表直後、1分足と11分足とは同じ方向になりました。そのとき、11分足終値が1分足終値と同じ方向で伸びずに反転を心配していました。結果は1分足と11分足は同じ方向に伸びました。

事前の分析では、直前1分足の陰線率が95%、直後1分足の陽線率は88%、直後11分足の陽線率が73%でした。結果は全て陽線となりました。

また、直前1分足と直後1分足の方向一致率が9%、直後1分足と直後11分足の方向一致率が77%となっています。結果は、直前1分足と直後1分足の方向、直後1分足と直後11分足の方向ともに、同じ方向に反応しました。

事前の分析では、約3回に2回は事前差異と逆に直前10-1分足や直前1分足が反応していました。今回は事前差異がプラスとなっているので、ともに陰線で反応すると考えていました。がしかし、結果はいずれも陽線となりました。

ポジションはほぼシナリオ通りに取得・解消できました。

シナリオ2は、本来ならば損切となっても仕方がない状況でした。がしかし、解消のタイミングが良かったため、幸いなことに微益ながら利確できました。

一方、シナリオ4は、直後11分足が陰線側に大きく凹んだものの、最終的には陽線側に戻りました。損切すべきか否か迷ったものの、時間ぎりぎりまで待ったことが幸いしました。

続きを読む...

今回は、同時にGDP速報値が発表されます。あまり、HICPだけを詳しく調査・分析しても意味ありません。とりあえず、いくつか過去のHICP速報値の調査・分析結果に基づくシナリオを用意しておきますが、ややこしいので取引しないというのも選択肢のひとつです。

【1. 指標概要】

まず、欧州以外の日米英豪等の主要国では、消費者物価指数をCPIと表します。欧州のそれだけがHICP(= Harmonized Indices of Consumer Prices)と表記されます。これは表記の違いだけで同じ内容ですから、気にしなくてもいいです。

消費者物価指数は、一般消費者から見た商品・サービスの価格変化を表しています。

ECB(欧州中央銀行)は、実質的にインフレ目標(前年比2%付近で以下)を設定しています。このため、ECBが政策金利改定を行う時期を予想する上で、本指標は重要とされています。

また、速報値はEUR絡みでは比較的よく反応する指標です。

欧州委員会が毎月中旬に先月のデータを公表しています。速報値では前年比のみが発表されます。

【2. 既出情報】

最初に、本指標の過去及び今回発表情報のうち、既に公開されていることを整理します。以下の調査は2015年1月以降先月発表結果までの24回分のデータに基づいています。

前回結果1.1に対し、市場では今回1.5と、大幅な改善予想となっています。

前回は市場予想1.0に対し発表結果1.1とやや改善となり、その結果、直後1分足は陰線・直後11分足は陽線で反応しています。

一般論として、指標発表結果に対し最も率直に反応するのは直後1分足跳幅だと言えます。過去24回のデータでは、直後1分足跳幅は平均11pipsの反応でした。あまり反応が大きな指標ではありません。ちなみに、調査対象期間中に最も大きく反応したときも19pipsしかありません。

(2-1. 過去情報)

本指標の過去の動きを下図に示します。

欧州指標全体に言えることですが、市場予想がほぼ当たっています。これは先行して各国指標が発表されているためでしょう。

後記する指標一致分析の通り、事前差異(市場予想ー前回結果)は76%がプラスとなっています。そして、事後差異(2?発表結果ー市場予想ー前回結果)も71%がプラスとなっています。ちなみに、今回の事前差異はプラスです。

これは、調査期間全体に改善が続いていると理解できますが、全体として市場予想が低めになっているということかも知れません。

現在は2016年2-5月頃を底する改善が続いており、その改善は加速しているように見受けられます。今回も大幅な改善が予想されています。

(2-2. 過去反応)

過去の直前10-1分足・同1分足・直後1分足・直後11分足を下図に示します。

直前1分足には陰線が目立ちます(陰線率95%)。一方、直後1分足・直後11分足には陽線が目立ちます(各88%・73%)。

(2-3. 関連指標)

省略します。

?U. 分析

【3. 反応性分析】

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。また逆に、過去の反応の大きさがわかっていれば、ポジションを持ったときに含損がどの程度になれば損切すれば良いか(もう挽回できそうにないか)がわかります。

指標発表直後、1分足と11分足とが同じ方向だったことは77%あります。がしかし、そのときに11分足終値が1分足終値と同じ方向で伸びていたことは、そのうち41%しかありません。

平均値で言えば、直後1分足終値と直後11分足跳幅の差は13pips、直後11分足終値との差は6pipsとなっています。

つまり、直後1分足と同じ方向に直後11分足が伸びるときには大きく伸びるものの、たいていの場合は直後1分足終値以上に直後11分足終値が伸びないようです。

反応方向を確認してからポジションを取る場合には、気をつけた方が良いでしょう。

【4. 反応一致性分析】

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べ、ポジションが安全に取れそうな傾向がないかを分析します。

本分析では、過去の指標の発表結果の方向(良否)に特徴的な偏りがないかを調べる指標検証と、発表前後に指標発表の方向とローソク足の向きとの一致に偏りがないかを調べる一致性検証と、を行っています。

直前1分足の陰線率が95%、直後1分足の陽線率は88%、直後11分足の陽線率が73%となっています。

また、直前1分足と直後1分足の方向一致率が9%、直後1分足と直後11分足の方向一致率が77%となっています。

【5. 指標一致性分析】

指標一致性分析は、指標方向と反応方向に特徴的な偏りがないかを調べ、ポジションが安全に取れそうな傾向がないかを分析します。指標方向とは、市場予想から前回結果を引いた事前差異と、発表結果から市場予想と前回結果を引いた事後差異と、を表します。これらの値がプラスのとき反応がプラス(陽線)となっていれば「方向が一致している」と見なします。

本分析では、過去の指標の発表結果の方向(良否)に特徴的な偏りがないかを調べる指標検証と、発表前後に指標発表の方向とローソク足の向きとの一致に偏りがないかを調べる一致性検証と、を行っています。

約3回に2回は事前差異と逆に直前10-1分足や直前1分足が反応しています。今回は事前差異がプラスとなっているので、ともに陰線で反応するということです。

【6. シナリオ作成】

以上の調査・分析結果の整理は割愛します。

今回はGDP速報値と同時に発表されるため、本指標についてあまり細かく考えても仕方ありません。

今回は以下のシナリオで取引に臨みます。

2017.1/31.19:00発表

2017年1月31日22:38追記

【7. 発表結果】

今回は四半期GDP速報値と同時発表でしたが、反応はHICP発表結果に対応したものでした。

(7-1. 指標結果)

本指標発表結果及び反応は次の通りでした。

(7-2. 取引結果)

取引結果は次の通りでした。

?W. 検証

【8. 調査分析検証】

事前分析の通り、今回の発表結果も市場予想とのズレは小さなものでした。

反応は、直前・直後とも陽線となっており、分析通りとなりました。

指標発表直後、1分足と11分足とは同じ方向になりました。そのとき、11分足終値が1分足終値と同じ方向で伸びずに反転を心配していました。結果は1分足と11分足は同じ方向に伸びました。

事前の分析では、直前1分足の陰線率が95%、直後1分足の陽線率は88%、直後11分足の陽線率が73%でした。結果は全て陽線となりました。

また、直前1分足と直後1分足の方向一致率が9%、直後1分足と直後11分足の方向一致率が77%となっています。結果は、直前1分足と直後1分足の方向、直後1分足と直後11分足の方向ともに、同じ方向に反応しました。

事前の分析では、約3回に2回は事前差異と逆に直前10-1分足や直前1分足が反応していました。今回は事前差異がプラスとなっているので、ともに陰線で反応すると考えていました。がしかし、結果はいずれも陽線となりました。

【9. シナリオ検証】

ポジションはほぼシナリオ通りに取得・解消できました。

シナリオ2は、本来ならば損切となっても仕方がない状況でした。がしかし、解消のタイミングが良かったため、幸いなことに微益ながら利確できました。

一方、シナリオ4は、直後11分足が陰線側に大きく凹んだものの、最終的には陽線側に戻りました。損切すべきか否か迷ったものの、時間ぎりぎりまで待ったことが幸いしました。

以上

続きを読む...

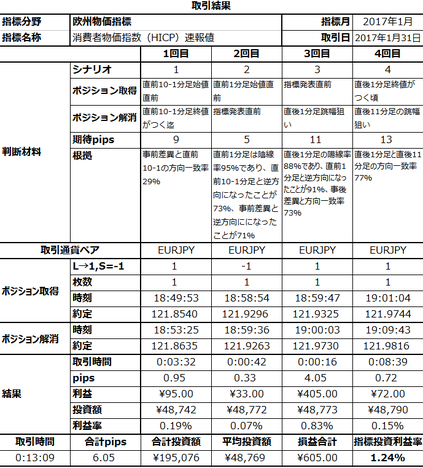

欧州経済成長「四半期GDP速報値」(2017年2月発表結果記載済)

2017年1月31日19:00に欧州10-12月四半期GDP速報値の発表が予定されています。

今回は、同時にHICP速報値が発表されます。あまり、GDPだけを詳しく調査・分析しても意味ありません。とりあえず、いくつか過去のGDP速報値の調査・分析結果に基づくシナリオを用意しておきますが、ややこしいので取引しないというのも選択肢のひとつです。

省略します。

最初に、本指標の過去及び今回発表情報のうち、既に公開されていることを整理します。以下の調査は2013年1-3月以降先期発表結果までの15回分のデータに基づいています。

前期比・前年比の前回結果0.3・1.6に対し、市場では今回0.4・1.7と、改善予想となっています。

前回は前期比・前年比ともに市場予想通りとなり、その結果、直後1分足は同値・直後11分足は陰線で反応しています。

一般論として、指標発表結果に対し最も率直に反応するのは直後1分足跳幅だと言えます。過去15回のデータでは、直後1分足跳幅は平均5pipsの反応でした。GDP速報値にも関わらず、反応が小さい指標と言えます。ちなみに、調査対象期間中に最も大きく反応したときも15pipsしかありません。

本指標の過去の動きを下図に示します。

欧州指標全体に言えることですが、市場予想がほぼ当たっています。これは先行して各国指標が発表されているためでしょう。

現在は改善傾向が続いています。

過去の直前10-1分足・同1分足・直後1分足・直後11分足を下図に示します。

直前1分足と直後11分足には陰線が目立ちます(陰線率がそれぞれ77%・71%)。

省略します。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。また逆に、過去の反応の大きさがわかっていれば、ポジションを持ったときに含損がどの程度になれば損切すれば良いか(もう挽回できそうにないか)がわかります。

指標発表直後、1分足と11分足とが同じ方向だったことは79%あります。がしかし、そのときに11分足終値が1分足終値と同じ方向で伸びていたことは、そのうち36%しかありません。

平均値で言えば、直後1分足終値と直後11分足跳幅の差は7pips、直後11分足終値との差は2pipsとなっています。

つまり、直後1分足と同じ方向に直後11分足が伸びるときには大きく伸びるものの、たいていの場合は直後1分足終値以上に直後11分足終値が伸びないようです。

反応方向を確認してからポジションを取る場合には、気をつけた方が良いでしょう。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べ、ポジションが安全に取れそうな傾向がないかを分析します。

本分析では、過去の指標の発表結果の方向(良否)に特徴的な偏りがないかを調べる指標検証と、発表前後に指標発表の方向とローソク足の向きとの一致に偏りがないかを調べる一致性検証と、を行っています。

指標一致性分析は、指標方向と反応方向に特徴的な偏りがないかを調べ、ポジションが安全に取れそうな傾向がないかを分析します。指標方向とは、市場予想から前回結果を引いた事前差異と、発表結果から市場予想と前回結果を引いた事後差異と、を表します。これらの値がプラスのとき反応がプラス(陽線)となっていれば「方向が一致している」と見なします。

本分析では、過去の指標の発表結果の方向(良否)に特徴的な偏りがないかを調べる指標検証と、発表前後に指標発表の方向とローソク足の向きとの一致に偏りがないかを調べる一致性検証と、を行っています。

以上の調査・分析結果の整理は割愛します。

今回はHICP速報値と同時に発表されるため、本指標についてあまり細かく考えても仕方ありません。

今回は以下のシナリオで取引に臨みます。

本指標発表結果及び反応は次の通りでした。

同時発表されたHICP速報値をご参照ください。

同時発表されたHICP速報値をご参照ください。

同時発表されたHICP速報値をご参照ください。

今回は、同時にHICP速報値が発表されます。あまり、GDPだけを詳しく調査・分析しても意味ありません。とりあえず、いくつか過去のGDP速報値の調査・分析結果に基づくシナリオを用意しておきますが、ややこしいので取引しないというのも選択肢のひとつです。

【1. 指標概要】

省略します。

【2. 既出情報】

最初に、本指標の過去及び今回発表情報のうち、既に公開されていることを整理します。以下の調査は2013年1-3月以降先期発表結果までの15回分のデータに基づいています。

前期比・前年比の前回結果0.3・1.6に対し、市場では今回0.4・1.7と、改善予想となっています。

前回は前期比・前年比ともに市場予想通りとなり、その結果、直後1分足は同値・直後11分足は陰線で反応しています。

一般論として、指標発表結果に対し最も率直に反応するのは直後1分足跳幅だと言えます。過去15回のデータでは、直後1分足跳幅は平均5pipsの反応でした。GDP速報値にも関わらず、反応が小さい指標と言えます。ちなみに、調査対象期間中に最も大きく反応したときも15pipsしかありません。

(2-1. 過去情報)

本指標の過去の動きを下図に示します。

欧州指標全体に言えることですが、市場予想がほぼ当たっています。これは先行して各国指標が発表されているためでしょう。

現在は改善傾向が続いています。

(2-2. 過去反応)

過去の直前10-1分足・同1分足・直後1分足・直後11分足を下図に示します。

直前1分足と直後11分足には陰線が目立ちます(陰線率がそれぞれ77%・71%)。

(2-3. 関連指標)

省略します。

?U. 分析

【3. 反応性分析】

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。また逆に、過去の反応の大きさがわかっていれば、ポジションを持ったときに含損がどの程度になれば損切すれば良いか(もう挽回できそうにないか)がわかります。

指標発表直後、1分足と11分足とが同じ方向だったことは79%あります。がしかし、そのときに11分足終値が1分足終値と同じ方向で伸びていたことは、そのうち36%しかありません。

平均値で言えば、直後1分足終値と直後11分足跳幅の差は7pips、直後11分足終値との差は2pipsとなっています。

つまり、直後1分足と同じ方向に直後11分足が伸びるときには大きく伸びるものの、たいていの場合は直後1分足終値以上に直後11分足終値が伸びないようです。

反応方向を確認してからポジションを取る場合には、気をつけた方が良いでしょう。

【4. 反応一致性分析】

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べ、ポジションが安全に取れそうな傾向がないかを分析します。

本分析では、過去の指標の発表結果の方向(良否)に特徴的な偏りがないかを調べる指標検証と、発表前後に指標発表の方向とローソク足の向きとの一致に偏りがないかを調べる一致性検証と、を行っています。

【5. 指標一致性分析】

指標一致性分析は、指標方向と反応方向に特徴的な偏りがないかを調べ、ポジションが安全に取れそうな傾向がないかを分析します。指標方向とは、市場予想から前回結果を引いた事前差異と、発表結果から市場予想と前回結果を引いた事後差異と、を表します。これらの値がプラスのとき反応がプラス(陽線)となっていれば「方向が一致している」と見なします。

本分析では、過去の指標の発表結果の方向(良否)に特徴的な偏りがないかを調べる指標検証と、発表前後に指標発表の方向とローソク足の向きとの一致に偏りがないかを調べる一致性検証と、を行っています。

【6. シナリオ作成】

以上の調査・分析結果の整理は割愛します。

今回はHICP速報値と同時に発表されるため、本指標についてあまり細かく考えても仕方ありません。

今回は以下のシナリオで取引に臨みます。

2017.1/31.19:00発表

2017年1月31日22:28追記

【7. 発表結果】

(7-1. 指標結果)

本指標発表結果及び反応は次の通りでした。

(7-2. 取引結果)

同時発表されたHICP速報値をご参照ください。

?W. 検証

【8. 調査分析検証】

同時発表されたHICP速報値をご参照ください。

【9. シナリオ検証】

同時発表されたHICP速報値をご参照ください。

以上

2017年01月24日

2017.1/25.18:00ー欧州景気指標「独国Ifo景況指数」調査・分析(結果追記済)

2017.1/25.08:50に、欧州景気指標「独国Ifo景況指数」の発表が予定されています。今回は2017年1月分の発表となります。

最近の発表結果とその反応を下記の調査・分析に基づき検討した結果、以下のシナリオで臨みます。

調査・分析の結論要点は次の通りです。

詳細は下記の通りです。

Ifo景況感指数は、約7000社の企業を対象に、独経済の現況と今後6カ月の先行きに対してアンケート調査を実施したものです。調査項目は「生産」「在庫」「受注」「価格」「雇用」に分かれており、特に鉱工業生産との関連性が高い内容と言われています。指数は、2000年を100として現況と先行きを加重平均した値になっています。

関連指標には毎月中旬に発表される「ZEW景況感指数」があります。がしかし、本指数の方がサンプル数7000社と多いことや、エコノミストではなく企業担当者が調査対象となっているため、独経済の実態を正確に把握できると言われています。

Ifo経済研究所(Information & Forschung)が当月下旬に発表しています。

本指標について既に公開されている情報を整理します。以下の調査・分析は、2015年1月分から前回2016年12月分までの24回のデータを集計したものです。

本指標の過去の動きを下図に示します。

前回結果・市場予想は110.4・111.3となっています。

このブログでは、市場予想から前回結果を引いた値を合算した数値を「事前差異」と呼んでいます。下記5項の指標一致性分析の結果を見ると、事前差異が生じたことは過去に20回あります(4回は0値だった)。ですが、事前差異の方向と直前10-1分足・直前1分足が一致したことは50%・40%です。つまり、本指標は市場予想がどうであれ、発表直前の反応方向がどちら向きになるかはわかりません。

過去の直前10-1分足・同1分足・直後1分足・直後10分足を下図に示します。

ぱっと見でわかる通り、直前1分足には陰線が目立つようです。後述する反応一致性分析を見ると、始値と終値の差が0とならなかったケース(20回)で、17回(85%)が陰線だったということがわかりました。

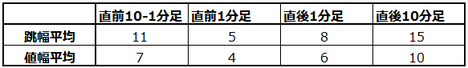

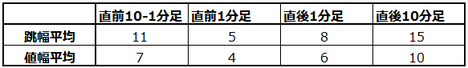

次に、以上の各タイミングでの始値規準ローソク足の跳幅・値幅を下表に纏めておきました。

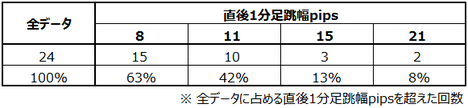

上表から、本指標への反応を最も良く表す直後1分足跳幅は11pipsでした。

そして、11pipsを基準とすると、11pipsを跳幅が超えたことは10回(母数24回)です。15pipsを超えたことは3回(13%)しかありません。

重要度や注目度が高いと言われている割に、あまり大きな反応をしていません。ともあれ10pipsも動いたら利確か損切した方が良さそうです。

対比分析は割愛します。

反応性分析では、過去発表直後の1分足と10分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。また逆に、過去の反応の大きさがわかっていれば、ポジションを持ったときに含損がどの程度になれば損切すれば良いか(もう挽回できそうにないか)がわかります。

直後1分足値幅と直後10分足の跳幅・値幅の差が、それぞれ8pips・2pipsとなっていました。但し、直後1分足と直後10分足の方向一致率が87%あるものの、10分足終値が1分足終値よりも大きかったことは43%しかありません。

つまり、直後1分足終値で方向を確認してから直後10分足跳幅を狙ってポジションを持っても8pipsも獲れたら、終値までポジションを持つべきではないのでしょう。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べ、ポジションが安全に取れそうな傾向がないかを分析します。

本分析では、過去の指標の発表結果の方向(良否)に特徴的な偏りがないかを調べる指標検証と、発表前後に指標発表の方向とローソク足の向きとの一致に偏りがないかを調べる一致性検証と、を行っています。

まず、直前1分足について、始値・終値が同値だった4回を除いた過去20回のうち17回(85%)が陰線となっています。

次に、直後1分足と直後10分足の方向一致率は87%となっています。がしかし、前述の通り10分足終値が1分足終値を超えたことは2回に1回もありません。ポジションを持っても構いませんが、10分足終値以前に同跳幅を狙って利確すべきでしょう。

指標一致性分析は、指標方向と反応方向に特徴的な偏りがないかを調べ、ポジションが安全に取れそうな傾向がないかを分析します。指標方向とは、市場予想から前回結果を引いた事前差異と、発表結果から市場予想と前回結果を引いた事後差異と、を表します。これらの値がプラスのとき反応がプラス(陽線)となっていれば「方向が一致している」と見なします。

本分析では、過去の指標の発表結果の方向(良否)に特徴的な偏りがないかを調べる指標検証と、発表前後に指標発表の方向とローソク足の向きとの一致に偏りがないかを調べる一致性検証と、を行っています。

事後差異と直後1分足・直後10分足の方向一致率は、それぞれ88%・78%に達しています。ちなみに、事後差異とは、(発表結果ー前回結果)+(発表結果ー市場予想)の値です。言葉でざっくり言えば、発表結果が前回結果や市場予想よりも改善したか否か、です。

この数値が75%以上あるので、本指標は発表結果に素直に反応しやすいことを表しています。但し、この結果は、ここまでに述べた反応性分析の結果(10分足終値が1分足終値を2回に1回しか超えない)とは矛盾しています。

以上の調査・分析結果に基づき、以下のシナリオで取引に臨みます。

ポイント・現金・金券などアンケートの内容に応じて色々な謝礼をご用意しています!

▼ ご登録はコチラから▼

https://px.a8.net/svt/ejp?a8mat=2TA88T+DFFZZM+1TOG+5ZU2B

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

続きを読む...

最近の発表結果とその反応を下記の調査・分析に基づき検討した結果、以下のシナリオで臨みます。

調査・分析の結論要点は次の通りです。

- 今回発表の市場予想は改善となっていますが、本指標の市場予想を発表結果が超えたり足りなくても、指標発表直前10-1分足・直前1分足の方向とは関係ありません。但し、指標発表後の直後1分足や10分足は前回結果や市場予想よりも良ければ、75%以上は素直に反応しています。

- 本指標への反応を最も良く表す直後1分足跳幅は過去平均で11pipsでした。ですが、11pipsを超えたことは42%で、15pipsを超えたことは13%しかありません。直後1分足と同じ方向に直後10分足は反応しがちですが、10分足跳幅は1分足終値を超えても、10分足終値が1分足終値を超えることは少ないようです。

- ともあれ、あまり大きな反応はしないものの、比較的その分ゆっくり動きます。落ち着いてポジションを持ってポジションの取り方の練習には良い指標です。

詳細は下記の通りです。

【1. 指標概要】

Ifo景況感指数は、約7000社の企業を対象に、独経済の現況と今後6カ月の先行きに対してアンケート調査を実施したものです。調査項目は「生産」「在庫」「受注」「価格」「雇用」に分かれており、特に鉱工業生産との関連性が高い内容と言われています。指数は、2000年を100として現況と先行きを加重平均した値になっています。

関連指標には毎月中旬に発表される「ZEW景況感指数」があります。がしかし、本指数の方がサンプル数7000社と多いことや、エコノミストではなく企業担当者が調査対象となっているため、独経済の実態を正確に把握できると言われています。

Ifo経済研究所(Information & Forschung)が当月下旬に発表しています。

【2. 既出情報】

本指標について既に公開されている情報を整理します。以下の調査・分析は、2015年1月分から前回2016年12月分までの24回のデータを集計したものです。

(2-1. 過去情報)

本指標の過去の動きを下図に示します。

前回結果・市場予想は110.4・111.3となっています。

このブログでは、市場予想から前回結果を引いた値を合算した数値を「事前差異」と呼んでいます。下記5項の指標一致性分析の結果を見ると、事前差異が生じたことは過去に20回あります(4回は0値だった)。ですが、事前差異の方向と直前10-1分足・直前1分足が一致したことは50%・40%です。つまり、本指標は市場予想がどうであれ、発表直前の反応方向がどちら向きになるかはわかりません。

(2-2. 過去反応)

過去の直前10-1分足・同1分足・直後1分足・直後10分足を下図に示します。

ぱっと見でわかる通り、直前1分足には陰線が目立つようです。後述する反応一致性分析を見ると、始値と終値の差が0とならなかったケース(20回)で、17回(85%)が陰線だったということがわかりました。

次に、以上の各タイミングでの始値規準ローソク足の跳幅・値幅を下表に纏めておきました。

上表から、本指標への反応を最も良く表す直後1分足跳幅は11pipsでした。

そして、11pipsを基準とすると、11pipsを跳幅が超えたことは10回(母数24回)です。15pipsを超えたことは3回(13%)しかありません。

重要度や注目度が高いと言われている割に、あまり大きな反応をしていません。ともあれ10pipsも動いたら利確か損切した方が良さそうです。

(2-3. 関連指標)

対比分析は割愛します。

【3. 反応性分析】

反応性分析では、過去発表直後の1分足と10分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。また逆に、過去の反応の大きさがわかっていれば、ポジションを持ったときに含損がどの程度になれば損切すれば良いか(もう挽回できそうにないか)がわかります。

直後1分足値幅と直後10分足の跳幅・値幅の差が、それぞれ8pips・2pipsとなっていました。但し、直後1分足と直後10分足の方向一致率が87%あるものの、10分足終値が1分足終値よりも大きかったことは43%しかありません。

つまり、直後1分足終値で方向を確認してから直後10分足跳幅を狙ってポジションを持っても8pipsも獲れたら、終値までポジションを持つべきではないのでしょう。

【4. 反応一致性分析】

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べ、ポジションが安全に取れそうな傾向がないかを分析します。

本分析では、過去の指標の発表結果の方向(良否)に特徴的な偏りがないかを調べる指標検証と、発表前後に指標発表の方向とローソク足の向きとの一致に偏りがないかを調べる一致性検証と、を行っています。

まず、直前1分足について、始値・終値が同値だった4回を除いた過去20回のうち17回(85%)が陰線となっています。

次に、直後1分足と直後10分足の方向一致率は87%となっています。がしかし、前述の通り10分足終値が1分足終値を超えたことは2回に1回もありません。ポジションを持っても構いませんが、10分足終値以前に同跳幅を狙って利確すべきでしょう。

【5. 指標一致性分析】

指標一致性分析は、指標方向と反応方向に特徴的な偏りがないかを調べ、ポジションが安全に取れそうな傾向がないかを分析します。指標方向とは、市場予想から前回結果を引いた事前差異と、発表結果から市場予想と前回結果を引いた事後差異と、を表します。これらの値がプラスのとき反応がプラス(陽線)となっていれば「方向が一致している」と見なします。

本分析では、過去の指標の発表結果の方向(良否)に特徴的な偏りがないかを調べる指標検証と、発表前後に指標発表の方向とローソク足の向きとの一致に偏りがないかを調べる一致性検証と、を行っています。

事後差異と直後1分足・直後10分足の方向一致率は、それぞれ88%・78%に達しています。ちなみに、事後差異とは、(発表結果ー前回結果)+(発表結果ー市場予想)の値です。言葉でざっくり言えば、発表結果が前回結果や市場予想よりも改善したか否か、です。

この数値が75%以上あるので、本指標は発表結果に素直に反応しやすいことを表しています。但し、この結果は、ここまでに述べた反応性分析の結果(10分足終値が1分足終値を2回に1回しか超えない)とは矛盾しています。

【6. シナリオ作成】

以上の調査・分析結果に基づき、以下のシナリオで取引に臨みます。

以上

ーーー以下は広告ですーーー

━━━━━━━━━━━

【リサーチパネル】

アンケートモニター募集中!!

━━━━━━━━━━━

【リサーチパネル】

アンケートモニター募集中!!

━━━━━━━━━━━

ポイント・現金・金券などアンケートの内容に応じて色々な謝礼をご用意しています!

────────────────

▼ ご登録はコチラから▼

https://px.a8.net/svt/ejp?a8mat=2TA88T+DFFZZM+1TOG+5ZU2B

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

続きを読む...

2017年01月22日

2017.01/24.18:00ー欧州景気指標「欧州PMI速報値」調査・分析(結果追記済)

2017.01/24.18:00に、欧州景気指標「欧州PMI速報値」の発表が予定されています。今回は2017年1月分の発表となります。

最近の発表結果とその反応を下記の調査・分析に基づき検討した結果、本指標での取引は見合わせます。

本指標は反応が小さい上、指標発表結果がどうであれどちらに反応するのかがわからないため、です。詳細は以下に説明します。

※ 本記事巻末に結果及び検証を追記しています。

本指数は、(1) 各国のPMI同士を比較しやすいこと、(2) 景況感は景気転換の先行指標と考えられること、(3) 製造業景況指数は非製造業のそれより先行性があると考えられること、から重要度・注目度が高いとされています。

PMIは、企業購買担当者に直接調査して算出されるため、景気実態を正確に反映した先行指標と言われています。これは、製造業の材料・部品調達は、数か月先の取引先動向や製品需要から仕入れを行うため、それだけの先行性があると考えられるため、です。

指数の解釈は、50%を上回ると景気拡大・50%を下回ると景気後退、です。

指数の意義は、景気転換をGDPよりも先行示唆することと、です。

なお、PMIとはPurchasing Manager's Index(購買担当者景気指数)の省略形です。

Markit社の日本語案内資料によれば、「各国の製造業とサービス業の PMI 調査は、400 を超える企業の上級担当責任者(もしくは同等職)を対象とするアンケート調査への回答に基づいています」。製造業の「アンケートは生産高・新規受注・新規輸出受注・受注残・製品価格・購買価格・サプライヤー納期・完成品在庫・購買数量・購買品在庫・雇用」について行われ、その「集計結果をMarkit社のエコノミストが調査結果についてまとめています」。もし本記述内容に誤りがある場合には、引用者である当会のミスによるもので、Markit社案内資料の問題ではないことを付記しておきます。

本指標について既に公開されている情報を整理します。以下の調査・分析は、2015年1月分から前回2016年12月分までの24回のデータを集計したものです。

本指標の過去の動きを下図に示します。

調査範囲において欧州PMIは製造業・サービス業ともに常に50を上回っています。

過去の直前10-1分足・同1分足・直後1分足・直後10分足を下図に示します。

以上の各タイミングでのローソク足の跳幅・値幅を下表に纏めておきました。

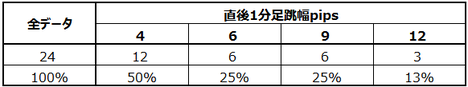

この表で直後1分足の跳幅平均は8pipsあります。ところが下表の通り、実際には6pips以上の跳幅になった回数は25%(4回に1回)しかありません。通常、あまり反応する指標ではなく、たまに大きく反応する指標のようですね。

対比分析は割愛します。

反応性分析では、過去発表直後の1分足と10分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。また逆に、過去の反応の大きさがわかっていれば、ポジションを持ったときに含損がどの程度になれば損切すれば良いか(もう挽回できそうにないか)がわかります。

直後1分足値幅と直後10分足の跳幅・値幅の差が、それぞれ8pips・3pipsとなっていました。更には、1分足と10分足の方向一致率が67%しかなく、10分足で1分足と同じ方向にローソク足が伸びた率も33%しかありません。

つまり、反応が小さい上にどちらに反応するのかがはっきりしていません。むしろ、10分足は3回に2回は発表結果から予想される方向と逆方向に反転してしまうようです。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べ、ポジションが安全に取れそうな傾向がないかを分析します。

本分析では、過去の指標の発表結果の方向(良否)に特徴的な偏りがないかを調べる指標検証と、発表前後に指標発表の方向とローソク足の向きとの一致に偏りがないかを調べる一致性検証と、を行っています。

期待的中率75%に達する特徴は見出せませんでした。

指標一致性分析は、指標方向と反応方向に特徴的な偏りがないかを調べ、ポジションが安全に取れそうな傾向がないかを分析します。指標方向とは、市場予想から前回結果を引いた事前差異と、発表結果から市場予想と前回結果を引いた事後差異と、を表します。これらの値がプラスのとき反応がプラス(陽線)となっていれば「方向が一致している」と見なします。

本分析では、過去の指標の発表結果の方向(良否)に特徴的な偏りがないかを調べる指標検証と、発表前後に指標発表の方向とローソク足の向きとの一致に偏りがないかを調べる一致性検証と、を行っています。

期待的中率75%に達する特徴は見出せませんでした。

以上の調査・分析結果に基づき、本指標での取引は見合わせます。

アンケートやゲームに参加して、カンタンお小遣い稼ぎ

毎日参加できるコンテンツが盛りだくさん。

お昼休みや通勤時間など、ちょっとした時間に参加するだけで、すぐにポイントが貯まっちゃいます。

貯まったポイントは、銀行口座やアマゾンギフト券に交換!!

▼今がチャンス!infoQモニターのご登録がお済みでない方はこちらから

https://px.a8.net/svt/ejp?a8mat=2TA9T8+AAX2NM+38U4+5YZ77

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

続きを読む...

最近の発表結果とその反応を下記の調査・分析に基づき検討した結果、本指標での取引は見合わせます。

本指標は反応が小さい上、指標発表結果がどうであれどちらに反応するのかがわからないため、です。詳細は以下に説明します。

※ 本記事巻末に結果及び検証を追記しています。

【1. 指標概要】

本指数は、(1) 各国のPMI同士を比較しやすいこと、(2) 景況感は景気転換の先行指標と考えられること、(3) 製造業景況指数は非製造業のそれより先行性があると考えられること、から重要度・注目度が高いとされています。

PMIは、企業購買担当者に直接調査して算出されるため、景気実態を正確に反映した先行指標と言われています。これは、製造業の材料・部品調達は、数か月先の取引先動向や製品需要から仕入れを行うため、それだけの先行性があると考えられるため、です。

指数の解釈は、50%を上回ると景気拡大・50%を下回ると景気後退、です。

指数の意義は、景気転換をGDPよりも先行示唆することと、です。

なお、PMIとはPurchasing Manager's Index(購買担当者景気指数)の省略形です。

Markit社の日本語案内資料によれば、「各国の製造業とサービス業の PMI 調査は、400 を超える企業の上級担当責任者(もしくは同等職)を対象とするアンケート調査への回答に基づいています」。製造業の「アンケートは生産高・新規受注・新規輸出受注・受注残・製品価格・購買価格・サプライヤー納期・完成品在庫・購買数量・購買品在庫・雇用」について行われ、その「集計結果をMarkit社のエコノミストが調査結果についてまとめています」。もし本記述内容に誤りがある場合には、引用者である当会のミスによるもので、Markit社案内資料の問題ではないことを付記しておきます。

【2. 既出情報】

本指標について既に公開されている情報を整理します。以下の調査・分析は、2015年1月分から前回2016年12月分までの24回のデータを集計したものです。

(2-1. 過去情報)

本指標の過去の動きを下図に示します。

調査範囲において欧州PMIは製造業・サービス業ともに常に50を上回っています。

(2-2. 過去反応)

過去の直前10-1分足・同1分足・直後1分足・直後10分足を下図に示します。

以上の各タイミングでのローソク足の跳幅・値幅を下表に纏めておきました。

この表で直後1分足の跳幅平均は8pipsあります。ところが下表の通り、実際には6pips以上の跳幅になった回数は25%(4回に1回)しかありません。通常、あまり反応する指標ではなく、たまに大きく反応する指標のようですね。

(2-3. 関連指標)

対比分析は割愛します。

【3. 反応性分析】

反応性分析では、過去発表直後の1分足と10分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。また逆に、過去の反応の大きさがわかっていれば、ポジションを持ったときに含損がどの程度になれば損切すれば良いか(もう挽回できそうにないか)がわかります。

直後1分足値幅と直後10分足の跳幅・値幅の差が、それぞれ8pips・3pipsとなっていました。更には、1分足と10分足の方向一致率が67%しかなく、10分足で1分足と同じ方向にローソク足が伸びた率も33%しかありません。

つまり、反応が小さい上にどちらに反応するのかがはっきりしていません。むしろ、10分足は3回に2回は発表結果から予想される方向と逆方向に反転してしまうようです。

【4. 反応一致性分析】

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べ、ポジションが安全に取れそうな傾向がないかを分析します。

本分析では、過去の指標の発表結果の方向(良否)に特徴的な偏りがないかを調べる指標検証と、発表前後に指標発表の方向とローソク足の向きとの一致に偏りがないかを調べる一致性検証と、を行っています。

期待的中率75%に達する特徴は見出せませんでした。

【5. 指標一致性分析】

指標一致性分析は、指標方向と反応方向に特徴的な偏りがないかを調べ、ポジションが安全に取れそうな傾向がないかを分析します。指標方向とは、市場予想から前回結果を引いた事前差異と、発表結果から市場予想と前回結果を引いた事後差異と、を表します。これらの値がプラスのとき反応がプラス(陽線)となっていれば「方向が一致している」と見なします。

本分析では、過去の指標の発表結果の方向(良否)に特徴的な偏りがないかを調べる指標検証と、発表前後に指標発表の方向とローソク足の向きとの一致に偏りがないかを調べる一致性検証と、を行っています。

期待的中率75%に達する特徴は見出せませんでした。

【6. シナリオ作成】

以上の調査・分析結果に基づき、本指標での取引は見合わせます。

以上

ーーー以下は広告ですーーー

アンケートやゲームに参加して、カンタンお小遣い稼ぎ

毎日参加できるコンテンツが盛りだくさん。

お昼休みや通勤時間など、ちょっとした時間に参加するだけで、すぐにポイントが貯まっちゃいます。

貯まったポイントは、銀行口座やアマゾンギフト券に交換!!

▼今がチャンス!infoQモニターのご登録がお済みでない方はこちらから

https://px.a8.net/svt/ejp?a8mat=2TA9T8+AAX2NM+38U4+5YZ77

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

続きを読む...

2017年01月21日

2017.01/24.17:30ー欧州景気指標「独国PMI速報値」調査・分析(結果追記済)

2017.01/24.17:30に、欧州景気指標「独国PMI速報値」の発表が予定されています。今回は2017年1月分の発表となります。

最近の発表結果とその反応を下記の調査・分析に基づき検討した結果、本指標での取引は見合わせます。

本指標は反応が小さい上、指標発表結果がどうであれどちらに反応するのかがわからないため、です。詳細は以下に説明します。

※ 本記事巻末に結果及び検証を追記しています。

本指数は、(1) 各国のPMI同士を比較しやすいこと、(2) 景況感は景気転換の先行指標と考えられること、(3) 製造業景況指数は非製造業のそれより先行性があると考えられること、から重要度・注目度が高いとされています。

PMIは、企業購買担当者に直接調査して算出されるため、景気実態を正確に反映した先行指標と言われています。これは、製造業の材料・部品調達は、数か月先の取引先動向や製品需要から仕入れを行うため、それだけの先行性があると考えられるため、です。

指数の解釈は、50%を上回ると景気拡大・50%を下回ると景気後退、です。

指数の意義は、景気転換をGDPよりも先行示唆することと、です。

なお、PMIとはPurchasing Manager's Index(購買担当者景気指数)の省略形です。

Markit社の日本語案内資料によれば、「各国の製造業とサービス業の PMI 調査は、400 を超える企業の上級担当責任者(もしくは同等職)を対象とするアンケート調査への回答に基づいています」。製造業の「アンケートは生産高・新規受注・新規輸出受注・受注残・製品価格・購買価格・サプライヤー納期・完成品在庫・購買数量・購買品在庫・雇用」について行われ、その「集計結果をMarkit社のエコノミストが調査結果についてまとめています」。もし本記述内容に誤りがある場合には、引用者である当会のミスによるもので、Markit社案内資料の問題ではないことを付記しておきます。

本指標について既に公開されている情報を整理します。以下の調査・分析は、2015年1月分から前回2016年12月分までの24回のデータを集計したものです。

本指標の過去の動きを下図に示します。

調査範囲において独国PMIは製造業・サービス業ともに常に50を上回っています。

このブログでは、発表結果から前回結果を引いた値と発表結果から市場予想を引いた値の和を「事後差異」と呼んでいます。サービス業PMIについては、この事後差異がプラスになったことが過去24回のうち16回(67%)あります。この2年間に関する限り、前回結果や市場予想よりも高めの発表結果となることが多いようです。

過去の直前10-1分足・同1分足・直後1分足・直後10分足を下図に示します。

以上の各タイミングでのローソク足の跳幅・値幅を下表に纏めておきました。

この表で直後1分足の跳幅平均は8pipsあります。ところが下表の通り、実際には8pips以上の跳幅になった回数は38%(ほぼ3回に1回)しかありません。あまり反応する指標ではないようですね。

対比分析は割愛します。

反応性分析では、過去発表直後の1分足と10分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。また逆に、過去の反応の大きさがわかっていれば、ポジションを持ったときに含損がどの程度になれば損切すれば良いか(もう挽回できそうにないか)がわかります。

直後1分足値幅と直後10分足の跳幅・値幅の差が、それぞれ9pips・5pipsとなっていました。更には、1分足と10分足の方向一致率が57%しかなく、10分足で反応方向にローソク足が伸びた率も43%しかありません。

つまり、反応が小さい上にどちらに反応するのかがはっきりしていません。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べ、ポジションが安全に取れそうな傾向がないかを分析します。

本分析では、過去の指標の発表結果の方向(良否)に特徴的な偏りがないかを調べる指標検証と、発表前後に指標発表の方向とローソク足の向きとの一致に偏りがないかを調べる一致性検証と、を行っています。

期待的中率75%に達する特徴は見出せませんでした。

指標一致性分析は、指標方向と反応方向に特徴的な偏りがないかを調べ、ポジションが安全に取れそうな傾向がないかを分析します。指標方向とは、市場予想から前回結果を引いた事前差異と、発表結果から市場予想と前回結果を引いた事後差異と、を表します。これらの値がプラスのとき反応がプラス(陽線)となっていれば「方向が一致している」と見なします。

本分析では、過去の指標の発表結果の方向(良否)に特徴的な偏りがないかを調べる指標検証と、発表前後に指標発表の方向とローソク足の向きとの一致に偏りがないかを調べる一致性検証と、を行っています。

期待的中率75%に達する特徴は見出せませんでした。

以上の調査・分析結果に基づき、本指標での取引は見合わせます。

アンケートやゲームに参加して、カンタンお小遣い稼ぎ

毎日参加できるコンテンツが盛りだくさん。

お昼休みや通勤時間など、ちょっとした時間に参加するだけで、すぐにポイントが貯まっちゃいます。

貯まったポイントは、銀行口座やアマゾンギフト券に交換!!

▼今がチャンス!infoQモニターのご登録がお済みでない方はこちらから

https://px.a8.net/svt/ejp?a8mat=2TA9T8+AAX2NM+38U4+5YZ77

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

続きを読む...

最近の発表結果とその反応を下記の調査・分析に基づき検討した結果、本指標での取引は見合わせます。

本指標は反応が小さい上、指標発表結果がどうであれどちらに反応するのかがわからないため、です。詳細は以下に説明します。

※ 本記事巻末に結果及び検証を追記しています。

【1. 指標概要】

本指数は、(1) 各国のPMI同士を比較しやすいこと、(2) 景況感は景気転換の先行指標と考えられること、(3) 製造業景況指数は非製造業のそれより先行性があると考えられること、から重要度・注目度が高いとされています。

PMIは、企業購買担当者に直接調査して算出されるため、景気実態を正確に反映した先行指標と言われています。これは、製造業の材料・部品調達は、数か月先の取引先動向や製品需要から仕入れを行うため、それだけの先行性があると考えられるため、です。

指数の解釈は、50%を上回ると景気拡大・50%を下回ると景気後退、です。

指数の意義は、景気転換をGDPよりも先行示唆することと、です。

なお、PMIとはPurchasing Manager's Index(購買担当者景気指数)の省略形です。

Markit社の日本語案内資料によれば、「各国の製造業とサービス業の PMI 調査は、400 を超える企業の上級担当責任者(もしくは同等職)を対象とするアンケート調査への回答に基づいています」。製造業の「アンケートは生産高・新規受注・新規輸出受注・受注残・製品価格・購買価格・サプライヤー納期・完成品在庫・購買数量・購買品在庫・雇用」について行われ、その「集計結果をMarkit社のエコノミストが調査結果についてまとめています」。もし本記述内容に誤りがある場合には、引用者である当会のミスによるもので、Markit社案内資料の問題ではないことを付記しておきます。

【2. 既出情報】

本指標について既に公開されている情報を整理します。以下の調査・分析は、2015年1月分から前回2016年12月分までの24回のデータを集計したものです。

(2-1. 過去情報)

本指標の過去の動きを下図に示します。

調査範囲において独国PMIは製造業・サービス業ともに常に50を上回っています。

このブログでは、発表結果から前回結果を引いた値と発表結果から市場予想を引いた値の和を「事後差異」と呼んでいます。サービス業PMIについては、この事後差異がプラスになったことが過去24回のうち16回(67%)あります。この2年間に関する限り、前回結果や市場予想よりも高めの発表結果となることが多いようです。

(2-2. 過去反応)

過去の直前10-1分足・同1分足・直後1分足・直後10分足を下図に示します。

以上の各タイミングでのローソク足の跳幅・値幅を下表に纏めておきました。

この表で直後1分足の跳幅平均は8pipsあります。ところが下表の通り、実際には8pips以上の跳幅になった回数は38%(ほぼ3回に1回)しかありません。あまり反応する指標ではないようですね。

(2-3. 関連指標)

対比分析は割愛します。

【3. 反応性分析】

反応性分析では、過去発表直後の1分足と10分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。また逆に、過去の反応の大きさがわかっていれば、ポジションを持ったときに含損がどの程度になれば損切すれば良いか(もう挽回できそうにないか)がわかります。

直後1分足値幅と直後10分足の跳幅・値幅の差が、それぞれ9pips・5pipsとなっていました。更には、1分足と10分足の方向一致率が57%しかなく、10分足で反応方向にローソク足が伸びた率も43%しかありません。

つまり、反応が小さい上にどちらに反応するのかがはっきりしていません。

【4. 反応一致性分析】

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べ、ポジションが安全に取れそうな傾向がないかを分析します。

本分析では、過去の指標の発表結果の方向(良否)に特徴的な偏りがないかを調べる指標検証と、発表前後に指標発表の方向とローソク足の向きとの一致に偏りがないかを調べる一致性検証と、を行っています。

期待的中率75%に達する特徴は見出せませんでした。

【5. 指標一致性分析】

指標一致性分析は、指標方向と反応方向に特徴的な偏りがないかを調べ、ポジションが安全に取れそうな傾向がないかを分析します。指標方向とは、市場予想から前回結果を引いた事前差異と、発表結果から市場予想と前回結果を引いた事後差異と、を表します。これらの値がプラスのとき反応がプラス(陽線)となっていれば「方向が一致している」と見なします。

本分析では、過去の指標の発表結果の方向(良否)に特徴的な偏りがないかを調べる指標検証と、発表前後に指標発表の方向とローソク足の向きとの一致に偏りがないかを調べる一致性検証と、を行っています。

期待的中率75%に達する特徴は見出せませんでした。

【6. シナリオ作成】

以上の調査・分析結果に基づき、本指標での取引は見合わせます。

以上

ーーー以下は広告ですーーー

アンケートやゲームに参加して、カンタンお小遣い稼ぎ

毎日参加できるコンテンツが盛りだくさん。

お昼休みや通勤時間など、ちょっとした時間に参加するだけで、すぐにポイントが貯まっちゃいます。

貯まったポイントは、銀行口座やアマゾンギフト券に交換!!

▼今がチャンス!infoQモニターのご登録がお済みでない方はこちらから

https://px.a8.net/svt/ejp?a8mat=2TA9T8+AAX2NM+38U4+5YZ77

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

続きを読む...