この広告は30日以上更新がないブログに表示されております。

新規記事の投稿を行うことで、非表示にすることが可能です。

広告

posted by fanblog

2017年08月24日

独国景気指標「Ifo景況感指数」発表前後のEURJPY反応分析(2017年8月25日17:00発表結果検証済)

以下、「?T.指標予想要点」「?U.過去調査詳細」を事前投稿し、「?V.発表結果検証」を事後投稿しています。ブログの日付は事前投稿日となっています。指標発表後に事後投稿し、その日時は「?V.発表結果検証」のタイトル行付近に記載しています。

2017年8月25日17:00に独国景気指標「Ifo景況感指数」が発表されます。今回発表は2017年8月分の集計結果です。

今回の市場予想と前回結果は次の通りです。市場予想は本記事作成時点の値です。

※ 本稿は8月23日に記しています。市場予想は発表直前に確認しておきましょう。

※ 黄色欄は、後述する事前差異判別式の変数と解です。

本指標の特徴は以下の通りです。

以上の本指標特徴を踏まえ、後記詳述した調査・分析結果に基づき、以下のシナリオで取引に臨みます。

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

Ifo景況感指数は、約7000社の企業が対象のアンケート調査結果を指数化したものです。調査は「現在」と「半年後」について「生産」「在庫」「受注」「価格」「雇用」に関わる質問に「良い」「同じ」「悪い」で回答します。2000年を100とし、現況と先行きを加重平均して「景況指数」が算出されています。

関連指標には「ZEW景況感指数」と「PMI速報値」があります。

一部で「鉱工業生産との関連性が高いと言われている」「調査対象が7000社の企業担当者のため経済実態を正確に把握できる」という解説も見受けられます。それら記事には、出典・論拠が明らかにされていなかったので、いずれ検証します。

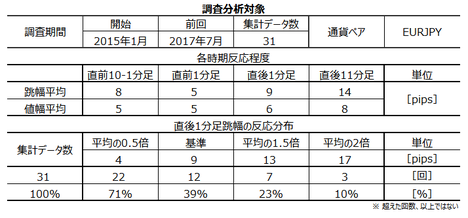

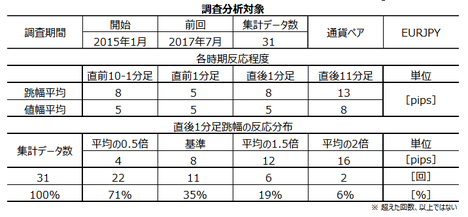

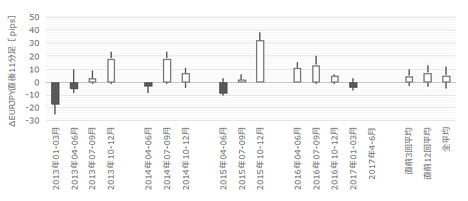

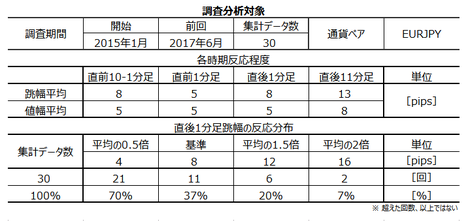

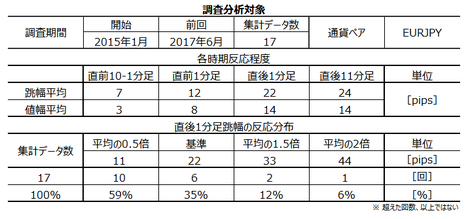

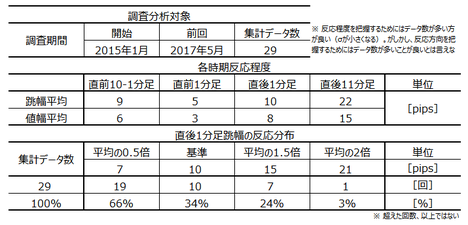

本指標に関する調査期間と、過去の反応程度・分布を下表に纏めておきます。

最も指標結果に素直に反応する直後1分足跳幅は、過去平均で9pipsです。

反応が小さいため、大きなトレンドが発生しているときには、指標発表結果の影響はすぐにトレンドに呑まれてしまいます。こうした反応が小さい指標で取引するときは、例えば、

というやり方が良いでしょう。

個々の取引で大けがさえしなければ、これで年間を通してプラスにしやすくなるでしょう。

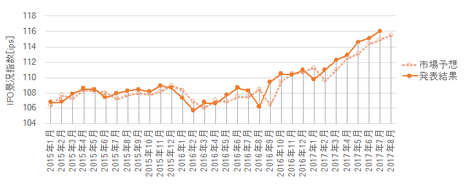

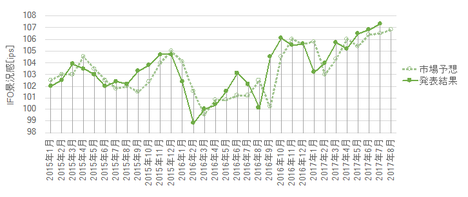

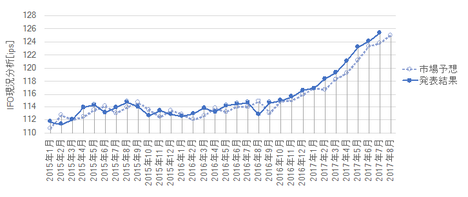

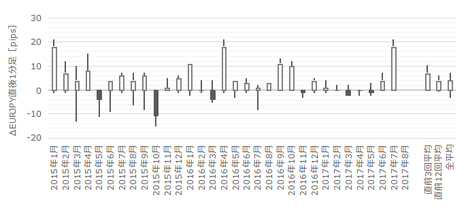

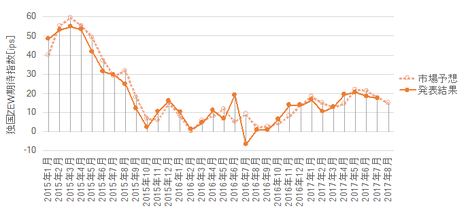

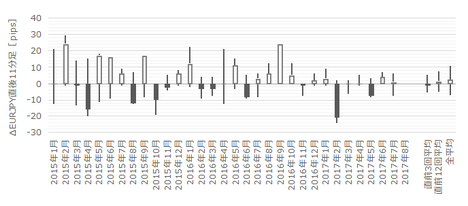

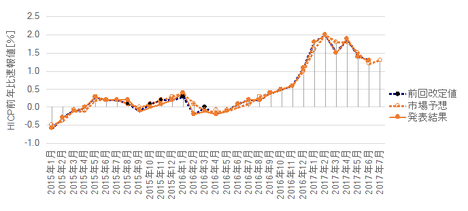

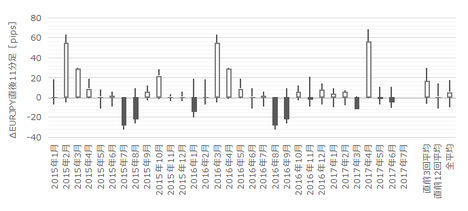

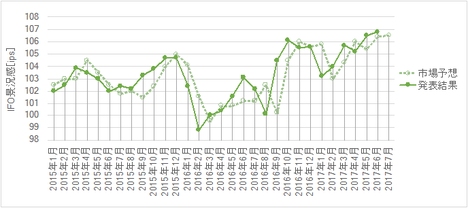

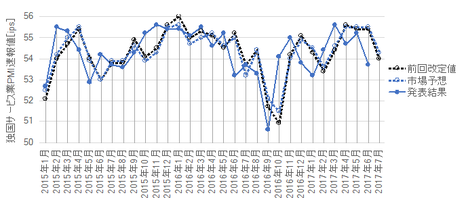

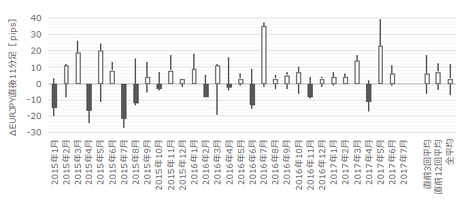

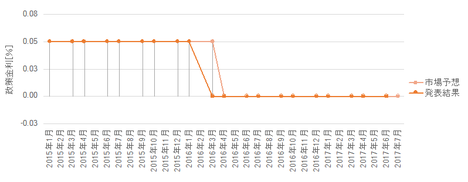

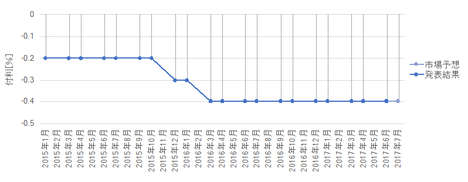

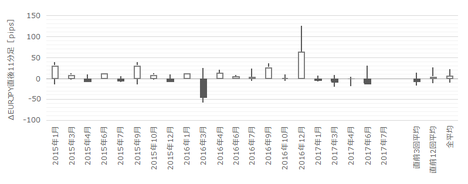

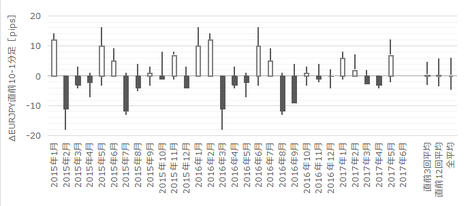

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

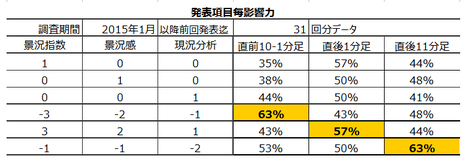

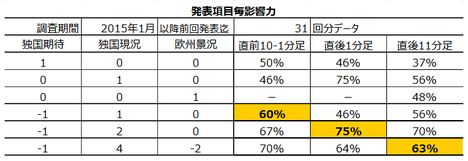

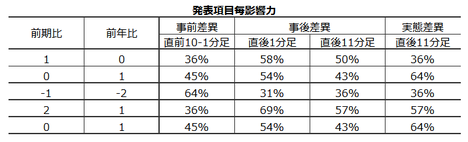

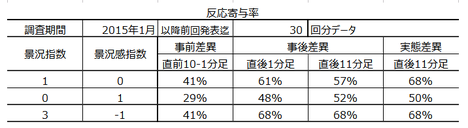

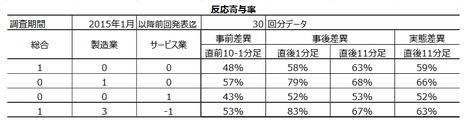

項目が多いため、個別項目毎に細かくグラフを眺める前に、見るべきポイントを絞り込みましょう。各項目毎に反応方向にどの程度影響しているのかを下表に纏めておきました。

上表の上3行は、各項目をひとつずつ反応方向との一致率を求めています。これは予備計算のようなもので、この予備計算は最も反応方向との一致率が高い項目に注目しています。

この結果から、本指標は予想や結果がどうあれ、どちらに反応するかがわからないということが言えます。

次に、各項目毎にはどちらに反応するかがわからなくても、複数の項目の総合的な良し悪しで反応方向が決まるかどうかを調べてみます。

上から4行目は、事前差異(市場予想ー前回結果)と直前10-1分足の方向一致率が高くなるように、各項目の係数を求めています。

上から5行目は、事後差異(発表結果ー市場予想)と直後1分足の方向一致率が高くなるように、各項目の係数を求めています。

最下段6行目は、実体差異(前回改定値結果ー市場予想)と直後11分足の方向一致率が高くなるように、各項目の係数を求めています。

個々の項目と反応方向との一致率よりは高くなるものの、かなり一致率が低い指標です。

景況指数・景況感・現況分析のいずれも、2015年2月分から前回2017年7月分までの30回の発表で、発表結果と市場予想の大小関係が前月と翌月とで入れ替わったことは12回(入れ替わり率40%)です。特に、過去12回に限れば、景況指数33%・景況感50%・現況分析17%です。

本指標はもともと市場予想後追い型になりやすく、現在、市場予想後追い型です。現在は上昇基調のため、今回の発表結果は市場予想を上回る可能性が高い(期待的中率60%)ということになります。

ZEW景況感調査はIfo景況感指数よりも先に発表され、Ifo指数よりも1か月の先行性がある、という解説を見たこともあります。だから、ZEW指標が注目に値する、という話です。

こういう話は確かめずにはいられません。

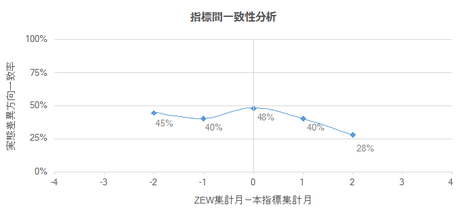

指標間一致率の有無を調べるためには、市場予想が絡まない実態差異(発表結果ー前回結果)の一致率を見るべきです。

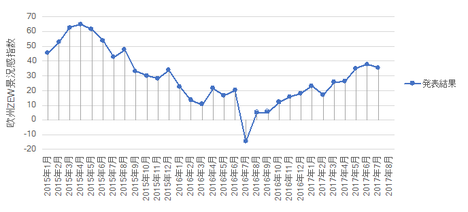

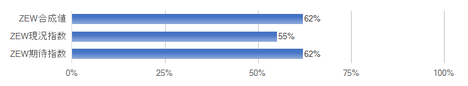

下図に、本指標発表月を基準とし、ZEW発表月をずらして実態差異一致率を調べました。

結果、少なくとも2015年1月から2017年7月発表までの31回の結果を見比べる限り、一方を前後2か月ずらしても、そんな傾向(先行性・遅行性の関係)はありません。

過去から現在に亘る指標結果の上昇基調や下降基調といった情報は、今回の取引でも参考にできます。がしかし、単月毎の指標結果の良し悪しを比べても、そんなものはアテになりません。上記期間におけるZEW指標とIfo指標とは、前月より翌月が良くなったか悪くなったかすら、一致しないことの方が多いのです。

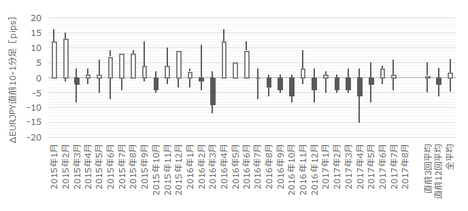

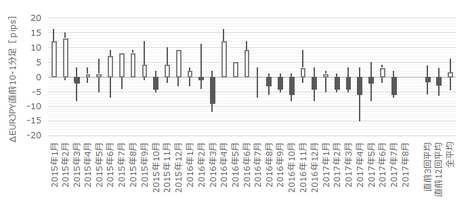

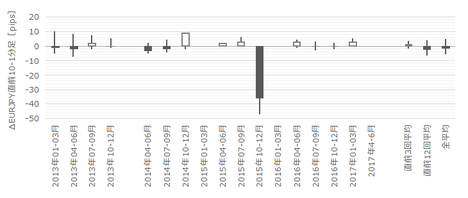

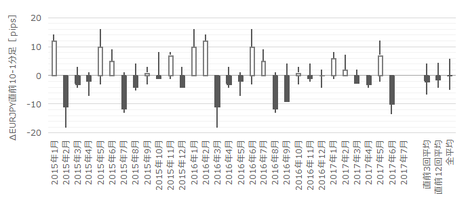

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

まず、直前10-1分足は、過去平均跳幅が8pipsです。その跳幅が10pips以上だったことは過去9回(頻度29%)あります。この9回の直後1分足跳幅は9pipsで、これは直後1分足跳幅の過去全平均9pipsと同じです。そして、この9回の直前10-1分足と直後1分足の方向は6回(67%)一致しています。

次に、直前1分足の過去平均跳幅が5pipsです。その跳幅が10pips以上だったことは過去5回(頻度16%)あります。この5回の直後1分足跳幅の平均は9pipsで、これは直後1分足跳幅の過去全平均9pipsと同じです。そして、この5回の直前1分足と直後1分足の方向は1回も一致していません。

そもそも、直前1分足は陰線ばかりだし、直後1分足は陽線ばかりです。

そして、直後1分足の過去平均跳幅と値幅の差は3pips(1ー値幅/跳幅=戻り比率33%)です。直後11分足のそれは6pips(戻り比率43%)です。反応が小さな指標の特徴として、戻り率が大きくなるので、高値(安値)掴みには気を付けましょう。

これらの詳細分析は、ローソク足観察よりも他の分析を参照する方が良いでしょう。

過去のローソク足の特徴を纏めると以下の通りです。

(1) しばしば(頻度29%)直前10-1分足跳幅が10pips以上動くことがあります。過去事例では、こうした場合に直前10-1分足が跳ねた方向に直後1分足が反応しがちです(期待的中率67%)。

(2) たまに(頻度16%)直前1分足跳幅が10pips以上動くことがあります。過去事例では、こうした場合の直後1分足は全て陽線となっています。

(3) 直後1分足の過去平均跳幅と値幅の差は3pips(1ー値幅/跳幅=戻り比率33%)です。直後11分足のそれは6pips(戻り比率43%)です。反応が小さな指標の特徴として、戻り率が大きくなるので、高値(安値)掴みには気を付けましょう。

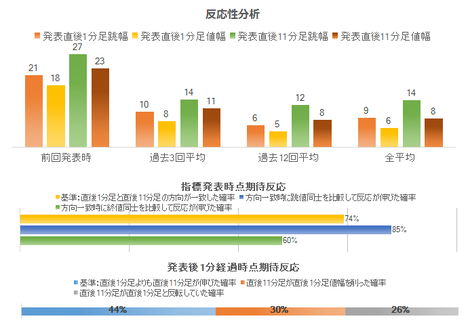

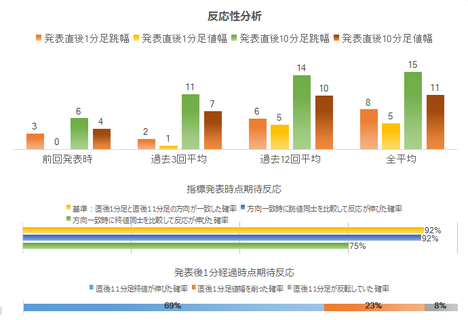

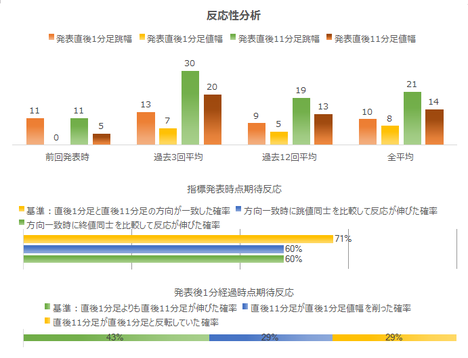

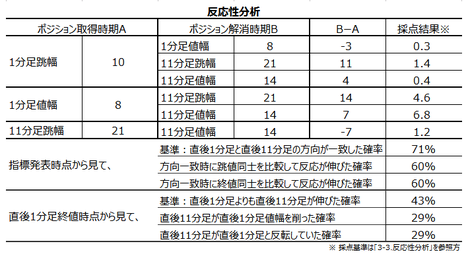

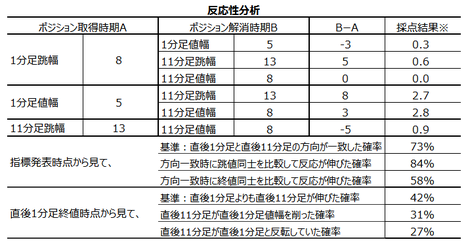

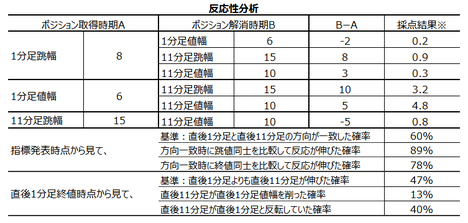

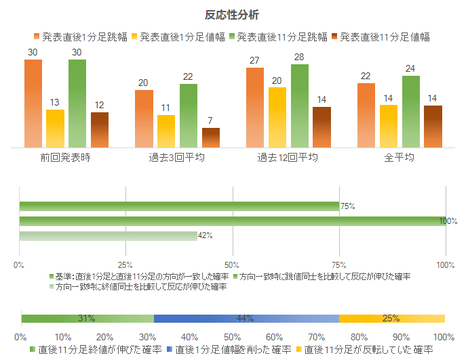

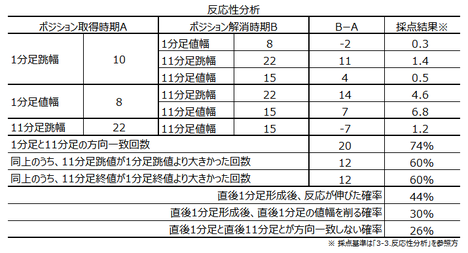

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

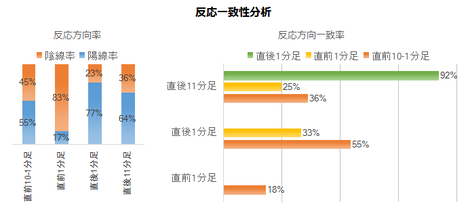

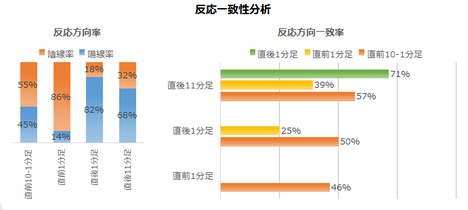

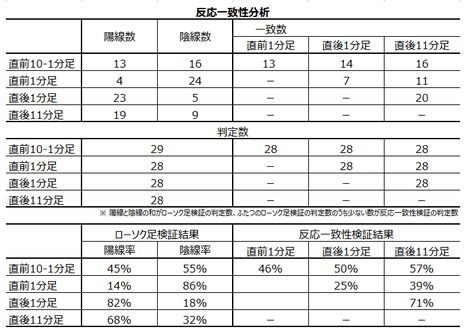

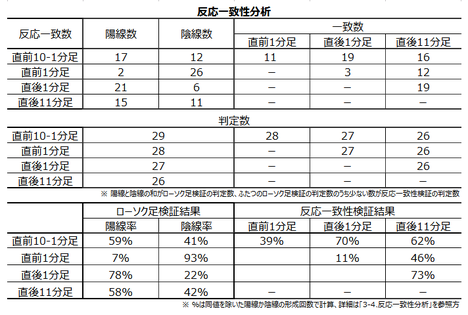

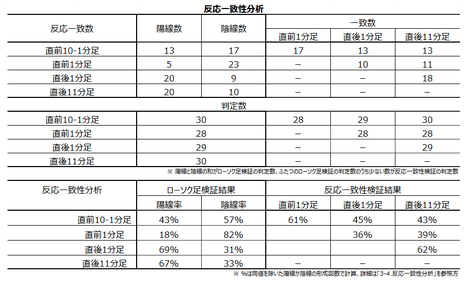

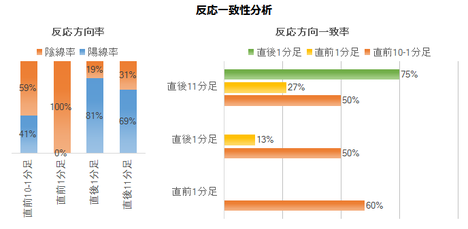

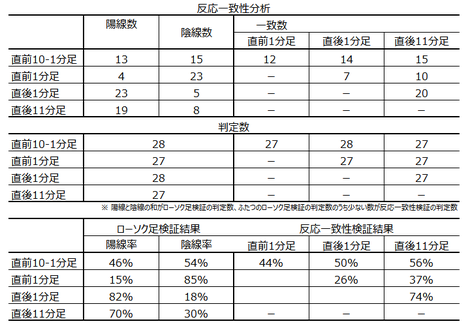

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

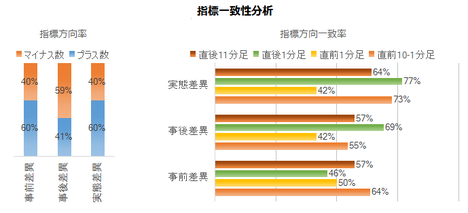

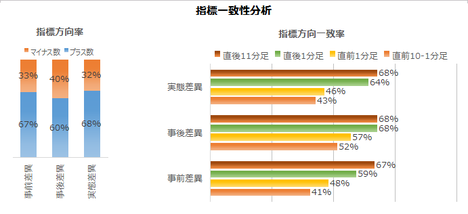

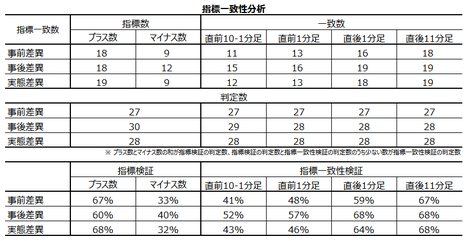

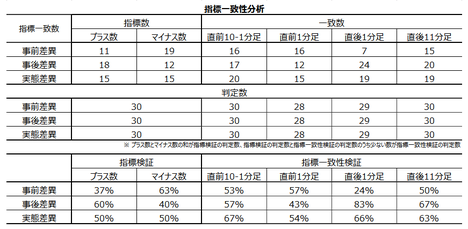

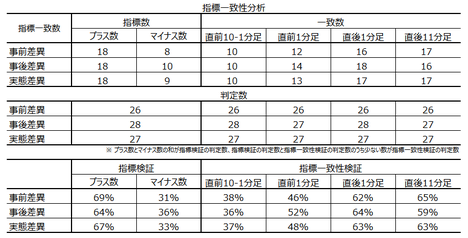

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 「指標一致性分析」 をご参照願います。

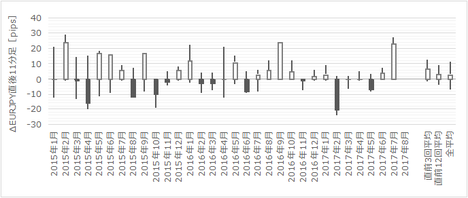

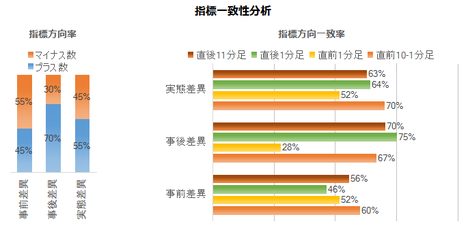

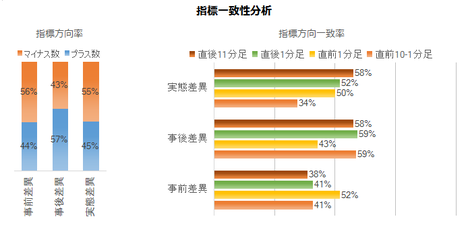

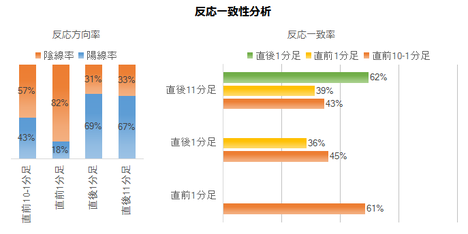

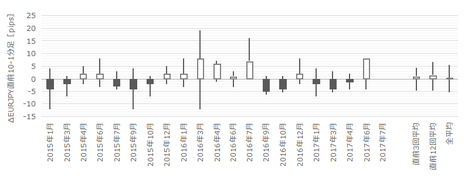

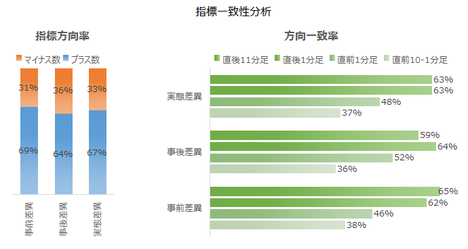

指標一致性分析の結果を下図に示します。

事後差異のプラス率が71%となっており、市場予想が発表結果に対して低めに偏っています。

ただ、ローソク足の方向は各差異との関係が薄いように見受けられます。どの方向一致率も中心値付近(31%〜69%)に集まっています。

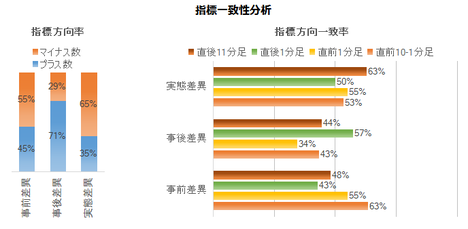

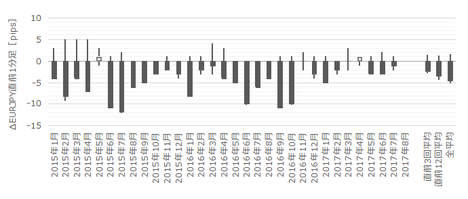

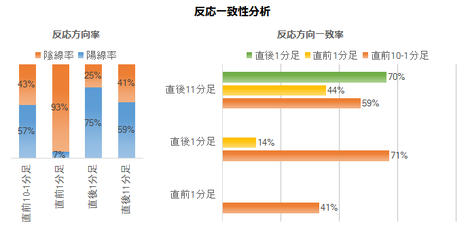

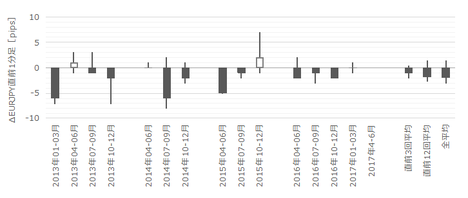

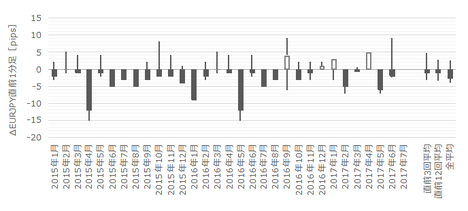

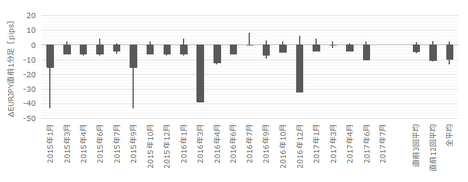

次に、反応一致性分析の結果を下図に示します。

直前1分足は陰線率が93%、直後1分足は陽線率が79%と、偏りが目立ちます。直前1分足と直後1分足との方向一致率は11%で、矛盾はありません。

そして、直前10-1分足は直後1分足との方向一致率が71%と高く、指標発表前に発表後の反応方向を予見している兆しがあります。

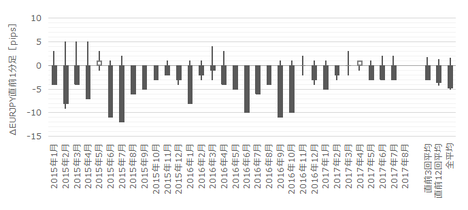

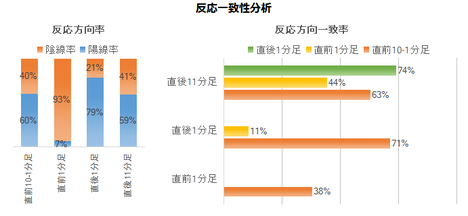

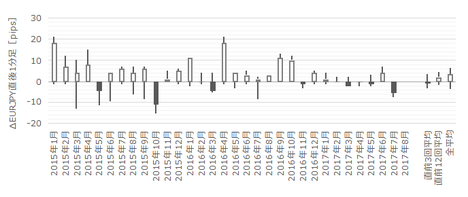

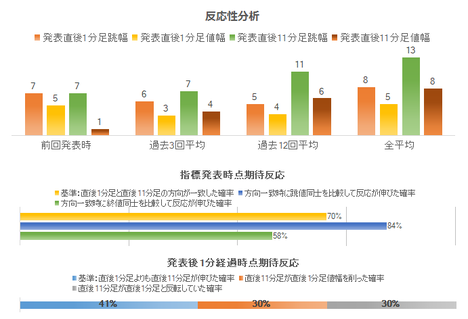

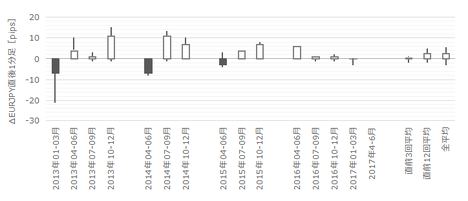

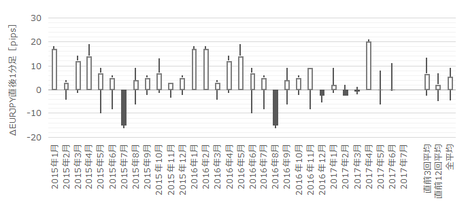

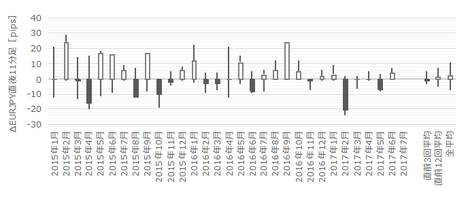

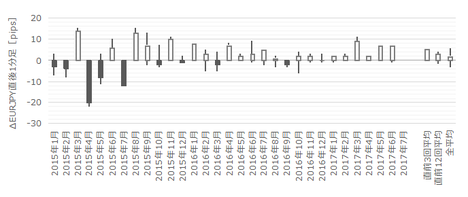

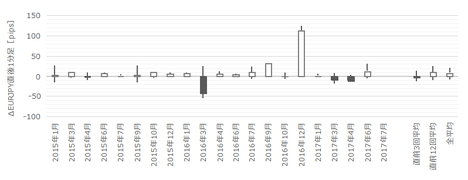

最後に反応性分析の結果を下図に示します。

直後1分足と直後11分足との方向一致率は74%です。そして、その74%の方向一致時だけに注目し、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは85%です。

指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、指標発表後に反応方向を確認したら、追撃を早期開始です。

がしかし、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは44%しかありません。直後1分足と直後11分足とが反転したことが26%、直後11分足は直後1分足の値幅を削ったことが30%もあります。発表から1分経過時点では、逆張りの方が中途半端に勝率が高くなっています。

よって、早期追撃で得たポジションは、発表から1分を過ぎたら早期利確すべきであり、そしてその後の追撃にはあまり適していません。

以上の本指標特徴と調査・分析結果に基づき、以下のシナリオで取引に臨みます。

以下は2017年8月26日に追記しています。

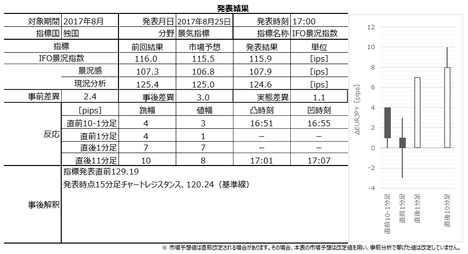

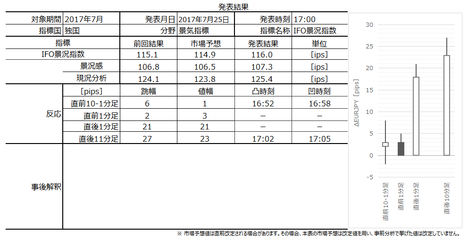

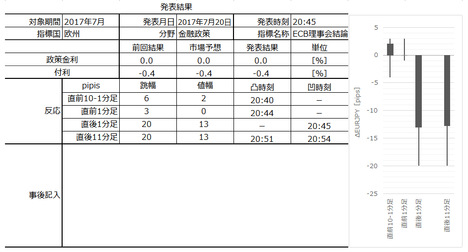

本指標発表結果及び反応は次の通りでした。

結果はまちまちでした。

総合(景況指数)は予想を上回り前回を下回り、景況感は予想・前回ともに上回り、現況分析は予想・前回を下回りました。

事後差異判別式符号・実態差異判別式符号は、ともにプラスとなっており、陽線での反応と一致しました。

解釈が難しい結果です。

反応が陽線となったことは、景況感が前回・予想を上回り、先行きにまだ期待が持てそうな点に反応したものと思われます。

がしかし、現況分析が予想を下回ったことは、ちょうど1年ぶりです。全体基調は上昇維持ですから問題ありません。

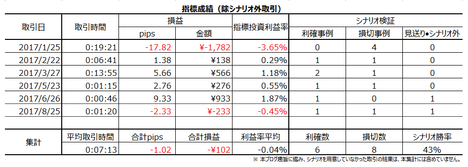

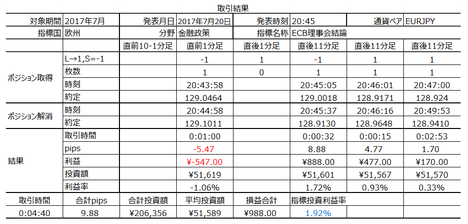

取引結果は次の通りでした。

直前1分足は、その前の直前3-1分に陰線を伸ばしたため、もう下げる余地がない、と見なしたからです。結果は陰線で、まだ下げ余地はあったようです。

事前調査分析内容を以下に検証します。

事前準備していたシナリオは次の通りでした。

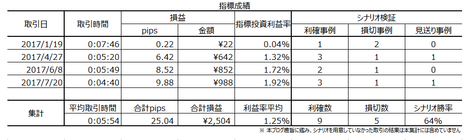

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

?T.指標予想要点

2017年8月25日17:00に独国景気指標「Ifo景況感指数」が発表されます。今回発表は2017年8月分の集計結果です。

今回の市場予想と前回結果は次の通りです。市場予想は本記事作成時点の値です。

※ 本稿は8月23日に記しています。市場予想は発表直前に確認しておきましょう。

※ 黄色欄は、後述する事前差異判別式の変数と解です。

本指標の特徴は以下の通りです。

- 本指標の指標結果分析には、あまり意味がありません。

まず、ZEW景況感調査との先行性・遅行性を論じた解説が散見されます。がしかし、本指標との実態差異(発表結果ー前回結果)の一致率は、一方の指標を前後2か月までずらしても50%以下です。少なくとも単月毎のZEWの結果良し悪しは、本指標結果予想には確率的に無意味です。

また、本指標の過去の傾向は、指標結果の良し悪しと反応方向の相関が低く、指標予想を当ててもどちらに反応するかがわかりません。特に、強いトレンドを生じているときには、本指標の反応は小さく影響期間が短いため、指標結果なんてほぼ関係ありません。 - ただ、それでも指標発表前後の反応方向には、本指標での取引指針を持つことに役立つ傾向があります。

過去の傾向を調べると、直前10-1分足は直後1分足との方向一致率が71%となっています。本指標での取引参加者が予め反応方向を正しく読めているか、指標発表前後のトレンド通りにしか反応しないか、どちらかの特定はできないものの、欧州指標にはこうした特徴をもつ指標が多いと感じています。

指標結果の影響は短時間に限られているようです。指標発表から1分経過時点では、そのまま同方向に反応を伸ばすか反転するかがほぼ50%付近となっています。 - こうした反応が小さな指標の特徴として、戻り比率(1ー値幅/跳幅)が大きいという特徴があります。負けても大したことありませんが、高値(安値)掴みには気を付けましょう。

以上の本指標特徴を踏まえ、後記詳述した調査・分析結果に基づき、以下のシナリオで取引に臨みます。

- 直前1分足は陰線と見込みます。

直前1分足の過去陰線率は93%と、極端な偏りがあります。但し、過去平均跳幅は僅か5pipsなので、2・3pips取れたら利確した方が良いでしょう。 - 指標発表直前に、直前10-1分足と同方向にポジションを取り、指標発表直後の跳ねで利確(損切)します。

反応一致性分析結果では、直前10-1分足と直後1分足の方向一致率の方向一致率が71%となっています。 - 追撃を行うなら、初期反応を確認したら早期開始で、指標発表から1分を過ぎたら、早めに利確します。

指標発表から1分経過時点で、直後1分足終値を超えて直後11分足終値が伸びていたことは44%です。どちらかと言えば、伸びないことの方が多くなっています。とはいえ、危険な逆張りをするには中途半端な確率です。

?U.過去調査詳細

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

【1. 指標概要】

Ifo景況感指数は、約7000社の企業が対象のアンケート調査結果を指数化したものです。調査は「現在」と「半年後」について「生産」「在庫」「受注」「価格」「雇用」に関わる質問に「良い」「同じ」「悪い」で回答します。2000年を100とし、現況と先行きを加重平均して「景況指数」が算出されています。

関連指標には「ZEW景況感指数」と「PMI速報値」があります。

一部で「鉱工業生産との関連性が高いと言われている」「調査対象が7000社の企業担当者のため経済実態を正確に把握できる」という解説も見受けられます。それら記事には、出典・論拠が明らかにされていなかったので、いずれ検証します。

ーーー$€¥ーーー

本指標に関する調査期間と、過去の反応程度・分布を下表に纏めておきます。

最も指標結果に素直に反応する直後1分足跳幅は、過去平均で9pipsです。

反応が小さいため、大きなトレンドが発生しているときには、指標発表結果の影響はすぐにトレンドに呑まれてしまいます。こうした反応が小さい指標で取引するときは、例えば、

- まず、本指標にはトレンド方向を転換するほどの影響力がないことを頭に入れておく

- 事前に15分足チャートでトレンド方向と上下のサポート・レジスンタンスの位置を確認しておく

- トレンドに逆らわない方向に期待的中率が高ければ取引し、そうでなければ取引しない

- トレンドに反する方向に反応を伸ばしても、サポートやレジスタンスを抜けることは滅多にない

というやり方が良いでしょう。

個々の取引で大けがさえしなければ、これで年間を通してプラスにしやすくなるでしょう。

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

項目が多いため、個別項目毎に細かくグラフを眺める前に、見るべきポイントを絞り込みましょう。各項目毎に反応方向にどの程度影響しているのかを下表に纏めておきました。

上表の上3行は、各項目をひとつずつ反応方向との一致率を求めています。これは予備計算のようなもので、この予備計算は最も反応方向との一致率が高い項目に注目しています。

この結果から、本指標は予想や結果がどうあれ、どちらに反応するかがわからないということが言えます。

次に、各項目毎にはどちらに反応するかがわからなくても、複数の項目の総合的な良し悪しで反応方向が決まるかどうかを調べてみます。

上から4行目は、事前差異(市場予想ー前回結果)と直前10-1分足の方向一致率が高くなるように、各項目の係数を求めています。

上から5行目は、事後差異(発表結果ー市場予想)と直後1分足の方向一致率が高くなるように、各項目の係数を求めています。

最下段6行目は、実体差異(前回改定値結果ー市場予想)と直後11分足の方向一致率が高くなるように、各項目の係数を求めています。

個々の項目と反応方向との一致率よりは高くなるものの、かなり一致率が低い指標です。

ーーー$€¥ーーー

景況指数・景況感・現況分析のいずれも、2015年2月分から前回2017年7月分までの30回の発表で、発表結果と市場予想の大小関係が前月と翌月とで入れ替わったことは12回(入れ替わり率40%)です。特に、過去12回に限れば、景況指数33%・景況感50%・現況分析17%です。

本指標はもともと市場予想後追い型になりやすく、現在、市場予想後追い型です。現在は上昇基調のため、今回の発表結果は市場予想を上回る可能性が高い(期待的中率60%)ということになります。

ーーー$€¥ーーー

ZEW景況感調査はIfo景況感指数よりも先に発表され、Ifo指数よりも1か月の先行性がある、という解説を見たこともあります。だから、ZEW指標が注目に値する、という話です。

こういう話は確かめずにはいられません。

指標間一致率の有無を調べるためには、市場予想が絡まない実態差異(発表結果ー前回結果)の一致率を見るべきです。

下図に、本指標発表月を基準とし、ZEW発表月をずらして実態差異一致率を調べました。

結果、少なくとも2015年1月から2017年7月発表までの31回の結果を見比べる限り、一方を前後2か月ずらしても、そんな傾向(先行性・遅行性の関係)はありません。

過去から現在に亘る指標結果の上昇基調や下降基調といった情報は、今回の取引でも参考にできます。がしかし、単月毎の指標結果の良し悪しを比べても、そんなものはアテになりません。上記期間におけるZEW指標とIfo指標とは、前月より翌月が良くなったか悪くなったかすら、一致しないことの方が多いのです。

(2-2. 過去反応)

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

まず、直前10-1分足は、過去平均跳幅が8pipsです。その跳幅が10pips以上だったことは過去9回(頻度29%)あります。この9回の直後1分足跳幅は9pipsで、これは直後1分足跳幅の過去全平均9pipsと同じです。そして、この9回の直前10-1分足と直後1分足の方向は6回(67%)一致しています。

次に、直前1分足の過去平均跳幅が5pipsです。その跳幅が10pips以上だったことは過去5回(頻度16%)あります。この5回の直後1分足跳幅の平均は9pipsで、これは直後1分足跳幅の過去全平均9pipsと同じです。そして、この5回の直前1分足と直後1分足の方向は1回も一致していません。

そもそも、直前1分足は陰線ばかりだし、直後1分足は陽線ばかりです。

そして、直後1分足の過去平均跳幅と値幅の差は3pips(1ー値幅/跳幅=戻り比率33%)です。直後11分足のそれは6pips(戻り比率43%)です。反応が小さな指標の特徴として、戻り率が大きくなるので、高値(安値)掴みには気を付けましょう。

これらの詳細分析は、ローソク足観察よりも他の分析を参照する方が良いでしょう。

ーーー$€¥ーーー

過去のローソク足の特徴を纏めると以下の通りです。

(1) しばしば(頻度29%)直前10-1分足跳幅が10pips以上動くことがあります。過去事例では、こうした場合に直前10-1分足が跳ねた方向に直後1分足が反応しがちです(期待的中率67%)。

(2) たまに(頻度16%)直前1分足跳幅が10pips以上動くことがあります。過去事例では、こうした場合の直後1分足は全て陽線となっています。

(3) 直後1分足の過去平均跳幅と値幅の差は3pips(1ー値幅/跳幅=戻り比率33%)です。直後11分足のそれは6pips(戻り比率43%)です。反応が小さな指標の特徴として、戻り率が大きくなるので、高値(安値)掴みには気を付けましょう。

【3. 定型分析】

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 「指標一致性分析」 をご参照願います。

指標一致性分析の結果を下図に示します。

事後差異のプラス率が71%となっており、市場予想が発表結果に対して低めに偏っています。

ただ、ローソク足の方向は各差異との関係が薄いように見受けられます。どの方向一致率も中心値付近(31%〜69%)に集まっています。

次に、反応一致性分析の結果を下図に示します。

直前1分足は陰線率が93%、直後1分足は陽線率が79%と、偏りが目立ちます。直前1分足と直後1分足との方向一致率は11%で、矛盾はありません。

そして、直前10-1分足は直後1分足との方向一致率が71%と高く、指標発表前に発表後の反応方向を予見している兆しがあります。

最後に反応性分析の結果を下図に示します。

直後1分足と直後11分足との方向一致率は74%です。そして、その74%の方向一致時だけに注目し、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは85%です。

指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、指標発表後に反応方向を確認したら、追撃を早期開始です。

がしかし、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは44%しかありません。直後1分足と直後11分足とが反転したことが26%、直後11分足は直後1分足の値幅を削ったことが30%もあります。発表から1分経過時点では、逆張りの方が中途半端に勝率が高くなっています。

よって、早期追撃で得たポジションは、発表から1分を過ぎたら早期利確すべきであり、そしてその後の追撃にはあまり適していません。

【4. シナリオ作成】

以上の本指標特徴と調査・分析結果に基づき、以下のシナリオで取引に臨みます。

- 直前1分足は陰線と見込みます。

直前1分足の過去陰線率は93%と、極端な偏りがあります。但し、過去平均跳幅は僅か5pipsなので、2・3pips取れたら利確した方が良いでしょう。 - 指標発表直前に、直前10-1分足と同方向にポジションを取り、指標発表直後の跳ねで利確(損切)します。

反応一致性分析結果では、直前10-1分足と直後1分足の方向一致率の方向一致率が71%となっています。 - 追撃を行うなら、初期反応を確認したら早期開始で、指標発表から1分を過ぎたら、早めに利確します。

指標発表から1分経過時点で、直後1分足終値を超えて直後11分足終値が伸びていたことは44%です。どちらかと言えば、伸びないことの方が多くなっています。とはいえ、危険な逆張りをするには中途半端な確率です。

以上

2017年8月25日17:00発表

以下は2017年8月26日に追記しています。

?V.発表結果検証

【5. 発表結果】

(5-1. 指標結果)

本指標発表結果及び反応は次の通りでした。

結果はまちまちでした。

総合(景況指数)は予想を上回り前回を下回り、景況感は予想・前回ともに上回り、現況分析は予想・前回を下回りました。

事後差異判別式符号・実態差異判別式符号は、ともにプラスとなっており、陽線での反応と一致しました。

解釈が難しい結果です。

反応が陽線となったことは、景況感が前回・予想を上回り、先行きにまだ期待が持てそうな点に反応したものと思われます。

がしかし、現況分析が予想を下回ったことは、ちょうど1年ぶりです。全体基調は上昇維持ですから問題ありません。

(5-2. 取引結果)

取引結果は次の通りでした。

直前1分足は、その前の直前3-1分に陰線を伸ばしたため、もう下げる余地がない、と見なしたからです。結果は陰線で、まだ下げ余地はあったようです。

【6. 分析検証】

(6-1. 分析検証)

事前調査分析内容を以下に検証します。

- 指標と反応の関係については次のように解釈していました。

「本指標の指標結果分析には、あまり意味がありません。

まず、ZEW景況感調査との先行性・遅行性を論じた解説が散見されます。がしかし、本指標との実態差異(発表結果ー前回結果)の一致率は、一方の指標を前後2か月までずらしても50%以下です。少なくとも単月毎のZEWの結果良し悪しは、本指標結果予想には確率的に無意味です。

また、本指標の過去の傾向は、指標結果の良し悪しと反応方向の相関が低く、指標予想を当ててもどちらに反応するかがわかりません。特に、強いトレンドを生じているときには、本指標の反応は小さく影響期間が短いため、指標結果なんてほぼ関係ありません。」

特に強いトレンドを生じていた訳でなく、反応方向の解釈はやはり難しかったと思います。

同月集計のZEWの実態差異はプラスで反応は陰線だったので、Ifoとの相関はやはり弱いのでしょう。 - 反応方向について、次のように分析していました。

「それでも指標発表前後の反応方向には、本指標での取引指針を持つことに役立つ傾向があります。

過去の傾向を調べると、直前10-1分足は直後1分足との方向一致率が71%となっています。本指標での取引参加者が予め反応方向を正しく読めているか、指標発表前後のトレンド通りにしか反応しないか、どちらかの特定はできないものの、欧州指標にはこうした特徴をもつ指標が多いと感じています。

指標結果の影響は短時間に限られているようです。指標発表から1分経過時点では、そのまま同方向に反応を伸ばすか反転するかがほぼ50%付近となっています。」

直前10-1分足と直後1分足は逆方向となりました。そして、直後11分足終値は直後1分足終値より反応を伸ばしました。

分析は外しましたが、確率的な問題ですから、あと2回続けて外すか、勝率が下がるまで様子を見ます。

(6-2. シナリオ検証)

事前準備していたシナリオは次の通りでした。

- 直前1分足は陰線と見込んでしました。

直前1分足の過去陰線率は93%と、極端な偏りがあるものの、過去平均跳幅は僅か5pipsなので、2・3pips取れたら利確した方が良い、としていました。

結果は陰線でした。 - 指標発表直前に、直前10-1分足と同方向にポジションを取り、指標発表直後の跳ねで利確(損切)するつもりでした。

反応一致性分析結果では、直前10-1分足と直後1分足の方向一致率の方向一致率が71%となっていたため、です。

直前10-1分足と直後1分足は逆方向となり、分析を外しました。損切でした。 - 追撃を行うなら、初期反応を確認したら早期開始で、指標発表から1分を過ぎたら、早めに利確します。

指標発表から1分経過時点で、直後1分足終値を超えて直後11分足終値が伸びていたことは44%です。どちらかと言えば、伸びないことの方が多くなっています。とはいえ、危険な逆張りをするには中途半端な確率です。

これは問題ありません。

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

2017年08月21日

独国景気指標「ZEW景況感調査」発表前後のEURJPY反応分析(2017年8月22日18:00発表結果検証済)

以下、「?T.指標予想要点」「?U.過去調査詳細」を事前投稿し、「?V.発表結果検証」を事後投稿しています。ブログの日付は事前投稿日となっています。指標発表後に事後投稿し、その日時は「?V.発表結果検証」のタイトル行付近に記載しています。

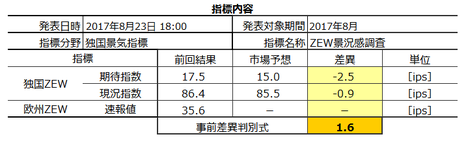

2017年8月22日18:00に独国景気指標「ZEW景況感調査」が発表されます。今回発表は2017年8月分の集計結果です。

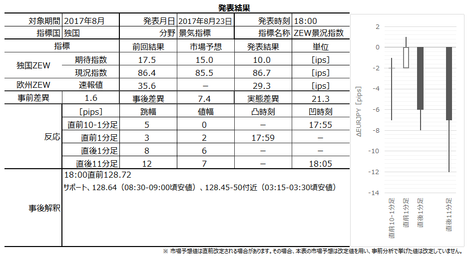

今回の市場予想と前回結果は次の通りです。市場予想は本記事作成時点の値です。

※ 本稿は8月21日に記しています。市場予想は発表直前に確認しておきましょう。

※ 黄色欄は、後述する事前差異判別式の変数と解です。

本指標の特徴は以下の通りです。

以上の本指標特徴を踏まえ、後記詳述した調査・分析結果に基づき、以下のシナリオで取引に臨みます。

以上の詳細ないしは論拠は、以下の「?T.調査・分析」に記しています。

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

独国ZEW景況感指数(期待指数)は、独国の今後6カ月の景気見通し(「良い」「同じ」「悪い」)について、アナリスト・機関投資家・市場関係者など約350人を対象に行ったアンケート調査に基づく指標です。指数は、「良い」から「悪い」を引いた数で0が基準になっています。

一般に景況感調査は、プロが調査対象のときと無作為抽出した消費者かによって、事前参考すべき対象が異なります。プロが対象のときは直近の関連指標(含金利・株価)を参考にすべきだし、一般消費者が対象のときは調査月前半のマスコミ報道内容も参考にすると良いでしょう。

ZEWはプロが調査対象ゆえ、マスコミ報道内容よりも直近の指標結果を参考にした方が良いようです。

さて、本指標に絡む話にはオカルトが多いのです。

以下、そのオカルトの代表例を3つ挙げて、事実を述べておきます。他人の話を単なるオカルトと断じる都合上、出典は示せません。他人を非難したり論争をするつもりではなく、読者に事実さえ伝えられれば十分です。

まず、ZEW景況感調査の結果はECBの金融政策に影響を与えている、という解説記事を目にしたことがあります。

けれども、もしそうだとしても、景況感よりも物価指標や実態指標を中銀は重視するはずです。だから、この話が本当だとしても(ECBがZEWを参考にしていたとしても)、ECBの政策を予想する材料とはなりません。

これは「はず」の話ですが、大きな決定を事実の裏付けなく決定できる「はず」ありません。

次に、ZEW景況感調査はIfo景況感指数よりも先に発表され、Ifo指数よりも1か月の先行性がある、という解説を見たこともあります。だから、ZEW指標が注目に値する、という話です。

こういう話は確かめずにはいられません。

詳細はIfo指数の記事で説明しますが、少なくとも2015年1月から2017年7月発表までの31回の結果を見比べる限り、そんな傾向はありません。

確かに、過去から現在に亘る指標結果の上昇基調や下降基調といった情報は、今回の取引でも参考にできます。がしかし、単月毎の指標結果の良し悪しを比べても、そんなものはアテになりません。上記期間におけるZEW指標とIfo指標とは、前月より翌月が良くなったか悪くなったかすら、一致しないことの方が多いのです。

そして最後に、独国ZEWは期待指数と現況指数とが発表されます。多くの資料では期待指数の方が現況指数より重要だという解説が見受けられます。既に終わった現状よりも、将来の景気動向の方が重要だという話は、何となく納得しやすい話です。

がしかし、2015年1月から2017年7月発表までの31回の実績を調べたところ、事後差異(市場予想と発表結果の大小関係)は、期待指数よりも現況指数との方が直後1分足の反応方向との一致率が高くなっています。

きちんと調べないと、事実はわかりません。

尤も、多くの解説では「期待指数の方が重要」と記載され、「何に対して」重要かが記されていません。だから、きっとそれら解説は間違っていないのでしょう。でも、その記事の読者が誰かを考えると、そんな解説はそれをアテにして取引する読者に不親切です。

本指標に関する調査期間と、過去の反応程度・分布を下表に纏めておきます。

最も指標結果に素直に反応する直後1分足跳幅は、過去平均で8pipsしかありません。反応が小さいため、大きなトレンドが発生しているときには、指標発表結果の影響はすぐにトレンドに呑まれてしまいます。だから、こうした反応が小さい指標で取引するときは、例えば、

というやり方が良いでしょう。

個々の取引で大けがさえしなければ、これらを守れば年間を通してプラスにしやすくなるでしょう。

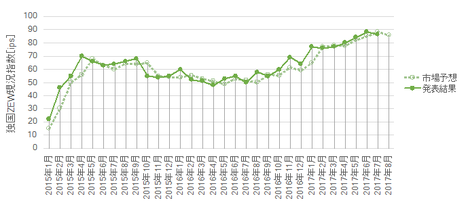

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

項目が多いため、個別項目毎に細かくグラフを眺める前に、見るべきポイントを絞り込みましょう。各項目毎に反応方向にどの程度影響しているのかを下表に纏めておきました。

上表の上3行は、独国期待指数と独国現況指数と欧州指数の各項目を、ひとつずつ反応方向との一致率を求めています。これは予備計算のようなもので、この予備計算は最も反応方向との一致率が高い項目に注目しています。

上から4行目は、事前差異(市場予想ー前回結果)と直前10-1分足の方向一致率が高くなるように、各項目の係数を求めています。

上から5行目は、事後差異(発表結果ー市場予想)と直後1分足の方向一致率が高くなるように、各項目の係数を求めています。

最下段6行目は、実体差異(前回改定値結果ー市場予想)と直後11分足の方向一致率が高くなるように、各項目の係数を求めています。

結果、それぞれの式の方向一致率は60%・75%・63%となりました。事後差異と直後1分足の方向一致率が高いので、うまく項目毎の影響力を掴んでいたら素直に反応する指標だと言えるでしょう。

ともあれ、−1?独国期待指数の差異+4?独国現況指数の差異、を事後差異判別式として採用すると、その符号(プラスが陽線、マイナスが陰線)と直後1分足の方向一致率が75%となります。

判別式係数から、直後1分足方向は独国現況指数の市場予想との差異が大きく影響することがわかりました。

独国現況指数は、2015年2月以降前回までの30回において、前月と当月とを比べて発表結果と市場予想の大小関係が入れ替わったことが13回あります(入れ替わり率43%)。入れ替わり頻度が高く、市場予想後追い型とは言えません。

以上の分析要点は以下の通りです。

(1) 独国ZEW・欧州ZEW発表時の直後1分足反応方向は、独国現況指数の市場予想に対する良し悪しに素直に反応する傾向があります。これは、同期待指数を重視した本指標解説が多いことに反しています。ご注意ください。

(2) 直後1分足反応方向は、−1?独国期待指数の差異+4?独国現況指数の差異、という判別式符号(プラスが陽線、マイナスが陰線)との一致率が75%です。

(3) 本指標は現在、市場予想後追い型ではありません。

補足します。

本指標は、市場予想後追い型でなく、本指標よりも先行して8月景況感を示唆する指標もありません。がしかし、後述する反応一致性分析や指標一致性分析の項をご覧ください。

本指標直後1分足は、直前10-1分足と同じ方向に反応しがちです。

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

まず、直前10-1分足は、過去平均跳幅が8pipsです。跳幅が10pips以上だったことは過去9回(頻度29%)あります。この9回の直後1分足跳幅は14pipsで、これは直後1分足跳幅の過去全平均8pipsより大きい、と言えます。そして、この9回の直前10-1分足と直後1分足の方向は7回(78%)一致しています。

つまり、直前10-1分足の反応が平均より少し大きく動いたときには、それが直後1分足の方向を示唆し反応が大きくなりがちです。

次に、直前1分足の過去平均跳幅は5pipsです。その跳幅が10pips以上だったことは過去5回(頻度16%)あります。この5回の直後1分足跳幅の平均は9pipsで、これは過去全平均8pipsとほぼ同じです。そして、このとき直前1分足と直後1分足の方向は1回も一致していません。この5回の直前1分足は全て陰線で、そのときの直後1分足は全て陽線です。

そして、直後1分足の過去平均跳幅と値幅の差は3pips(1ー値幅/跳幅=戻り比率37%)です。直後11分足のそれは14pips(戻り比率38%)です。反応が小さい指標では、これら戻り率が大きくなる傾向があります。戻り率が大きいことで、余計に勝ちにくい指標となるのです。

これらの詳細分析は、ローソク足観察よりも他の分析を参照する方が良いでしょう。

過去のローソク足の特徴を纏めると以下の通りです。

(1) ときどき(頻度29%)直前10-1分足跳幅が10pips以上となることがあります。過去事例では、こうした場合に直後1分足は直前10-1分足と同方向に(一致率78%)やや大きく(平均跳幅14pips)反応しがちです。

(2) たまに(頻度16%)直前1分足跳幅が10pips以上となることがあります。過去事例では、こうした場合に直後1分足の反応が全て陽線となっています。

(3) 直後1分足の過去平均跳幅と値幅の差は3pips(1ー値幅/跳幅=戻り比率37%)、直後11分足のそれは14pips(戻り比率38%)です。反応が小さい指標では、これら戻り率が大きくなる傾向があります。戻り率が大きいことで、余計に勝ちにくい指標となるのです。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 「指標一致性分析」 をご参照願います。

まず、指標一致性分析の結果を下図に示します。

事後差異のプラス率は70%と偏りがあります。市場予想が低くなりがちです。

そして、実態差異は直前10-1分足との方向一致率が70%となっています。一方、今回の市場予想は、前回結果を下回っています。ならば、直前10-1分足が陽線なら、発表結果が前回結果を上回る期待的中率が70%なので、今回の発表結果が市場予想を上回る可能性が高い、ということになります。

事後差異と直後1分足・直後11分足の方向一致率がそれぞれ75%・70%となっています。市場予想に対する発表結果の良し悪しには、素直に反応する傾向があります。

次に、反応一致性分析の結果を下図に示します。

直前1分足は陰線率が93%、直後1分足は陽線率が75%と、偏りが目立ちます。直前1分足と直後1分足の方向一致率は14%(不一致率86%)で、矛盾ありません。

直後1分足と直後11分足の方向一致率は70%と高く、発表から1分を過ぎて反転する可能性は低いようです。

直前10-1分足と直後1分足の方向一致率は71%となっています。

全体を通して、直前10-1分足が陽線で直前1分足が陰線なら信頼度が高いものの、直前10-1分足が陰線か直前1分足が陽線だと、一部分析結果に矛盾を生じてしまいます。

最後に、反応性分析の結果を下図に示します。

直後1分足と直後11分足との方向一致率は70%です。そして、その70%の方向一致時だけに注目すると、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことが84%です。

指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、指標発表後に反応方向を確認したら早期追撃です。

がしかし、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは41%しかありません。直後1分足と直後11分足とが反転したことは30%で、直後11分足が直後1分足の値幅を削ったことも30%もあります。

早期追撃で得たポジションは早期利確すべきであり、そして発表から1分過ぎてからの追撃にはあまり適していません。

以上の調査・分析結果に基づき、以下のシナリオで取引に臨みます。

以下は2017年8月23日に追記しています。

本指標発表結果及び反応は次の通りでした。

結果は、期待指数が前回・予想を大きく下回り、現況指数が前回・予想を僅かに上回りました。反応は陰線でした。

期待指数は、2017年2月分の水準まで低下し、同年5月分をピークとした下降基調転換の可能性があります(3か月連続で前回結果を下回りました)。グラフ推移の印象からは、来月に2017年2月分水準を下抜けると、下降基調がはっきりします。

現況指数は、前回を僅かに上回ったものの、グラフ推移の印象から言えば、頭を押さえられています。こちらは、2016年7月以降継続している上昇基調がまだ維持されていると見なせ、先行して下降基調に転じた可能性がある期待指数とは様子が異なります。

ただ、2015年の期待指数と現況指数の関係を見ると、両指数の性格がわかりやすいかもしれません。

2015年は、年初から5月頃まで現況指数が上昇し、その後9月まで横這いとなりました。ところが、期待指数は、年初こそ上昇していたものの、3月をピークに10月頃まで下降しています。

実際には、独経済は2014年頃から上向きとなり、英EU離脱が決まっても好調が続きました。つまり、期待指数は、調子が良くなると、そろそろ危ないというサインが出やすいのです。がしかし「そろそろ」と言っても、ずいぶん待たないといけなかったり、それが杞憂に終わることが多いのです。

そんなことで為替が動くなんてFXを始めるまでは知りませんでした。

うっかり取引時間を過ぎてしまって、取引できませんでした。

事前調査分析内容を以下に検証します。

事前準備していたシナリオを検証しておきます。

今回は取引できなかったものの、もしシナリオ通りの取引を行っていたら、とんとんか僅かにプラスだった、ということでしょうか。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

?T.指標予想要点

2017年8月22日18:00に独国景気指標「ZEW景況感調査」が発表されます。今回発表は2017年8月分の集計結果です。

今回の市場予想と前回結果は次の通りです。市場予想は本記事作成時点の値です。

※ 本稿は8月21日に記しています。市場予想は発表直前に確認しておきましょう。

※ 黄色欄は、後述する事前差異判別式の変数と解です。

本指標の特徴は以下の通りです。

- 多くの指標解説で期待指数に注目が集まりがちですが、指標発表直後の反応方向との一致率が高いのは現況指数の方です。現況指数の事後差異(発表結果ー市場予想)と直後1分足の方向一致率は75%です。期待指数のそれは46%しかありません。

- 市場予想は低く見込まれがち(事後差異のプラス率70%)で、直前10-1分足・直前1分足と直後1分足との方向一致率はそれぞれ71%・14%です。

この数字から、本指標の取引参加者は市場予想が低く見込まれがちだという特徴を掴んでいる可能性が高いようです(自分だけがそのことを知らない、というのは癪ですよね)。 - 指標発表から1分を過ぎてからの追撃は避けた方が良さそうです。直後1分足終値を超えて直後11分足終値が反応を伸ばしたことは約40%です。直後1分足や直後11分足の戻り率(1−跳幅/値幅)も40%弱と大きく、追撃で利幅を伸ばすことは難しい、と言えます。

以上の本指標特徴を踏まえ、後記詳述した調査・分析結果に基づき、以下のシナリオで取引に臨みます。

- 直前1分足は陰線と見込みます。

但し、過去平均跳幅が5pipsしかありません。1・2pipsで利確しなければいけない場合が多いので、スプレッドが大きいFX会社で取引しているなら、取引は止めておいた方が良いでしょう。 - 直後1分足は、直前10-1分足が陽線ならば、指標発表直前に買ポジションを取って早期利確します。

直前10-1分足が陰線の場合、一部の分析結果に矛盾が生じているものの(反応一致性分析)、それは気にしないことにします。単純な陰線率や陽線率の高さよりも、発表前に多くの取引参加者が発表後の反応方向を読めている、と考える方が納得しやすいためです。

但し、直前10-1分足「跳幅」が10pips以上となるとき、直後1分足は同方向にやや大きく反応しがちです。直前1分足「跳幅」が10pips以上となったとき(なりそうなとき)は、直後1分足は過去全て陽線となっています。

これらの予兆が生じた場合は、直前10-1分足が陽線であれ陰線であれ、指標発表直前に予兆に従ってポジションを取ることにします。 - 追撃するなら、指標発表から1分以内にポジションを取り、1分を過ぎたら早めに利確・損切した方が良いでしょう。

発表から1分経過時点での逆張りの期待的中率は60%です。逆張りのリスクの大きさの割に、期待的中率が低くお勧めできません。逆張りするならもっと高い的中率が必要です。

以上の詳細ないしは論拠は、以下の「?T.調査・分析」に記しています。

?U.過去調査詳細

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

【1. 指標概要】

独国ZEW景況感指数(期待指数)は、独国の今後6カ月の景気見通し(「良い」「同じ」「悪い」)について、アナリスト・機関投資家・市場関係者など約350人を対象に行ったアンケート調査に基づく指標です。指数は、「良い」から「悪い」を引いた数で0が基準になっています。

一般に景況感調査は、プロが調査対象のときと無作為抽出した消費者かによって、事前参考すべき対象が異なります。プロが対象のときは直近の関連指標(含金利・株価)を参考にすべきだし、一般消費者が対象のときは調査月前半のマスコミ報道内容も参考にすると良いでしょう。

ZEWはプロが調査対象ゆえ、マスコミ報道内容よりも直近の指標結果を参考にした方が良いようです。

ーーー$€¥ーーー

さて、本指標に絡む話にはオカルトが多いのです。

以下、そのオカルトの代表例を3つ挙げて、事実を述べておきます。他人の話を単なるオカルトと断じる都合上、出典は示せません。他人を非難したり論争をするつもりではなく、読者に事実さえ伝えられれば十分です。

まず、ZEW景況感調査の結果はECBの金融政策に影響を与えている、という解説記事を目にしたことがあります。

けれども、もしそうだとしても、景況感よりも物価指標や実態指標を中銀は重視するはずです。だから、この話が本当だとしても(ECBがZEWを参考にしていたとしても)、ECBの政策を予想する材料とはなりません。

これは「はず」の話ですが、大きな決定を事実の裏付けなく決定できる「はず」ありません。

次に、ZEW景況感調査はIfo景況感指数よりも先に発表され、Ifo指数よりも1か月の先行性がある、という解説を見たこともあります。だから、ZEW指標が注目に値する、という話です。

こういう話は確かめずにはいられません。

詳細はIfo指数の記事で説明しますが、少なくとも2015年1月から2017年7月発表までの31回の結果を見比べる限り、そんな傾向はありません。

確かに、過去から現在に亘る指標結果の上昇基調や下降基調といった情報は、今回の取引でも参考にできます。がしかし、単月毎の指標結果の良し悪しを比べても、そんなものはアテになりません。上記期間におけるZEW指標とIfo指標とは、前月より翌月が良くなったか悪くなったかすら、一致しないことの方が多いのです。

そして最後に、独国ZEWは期待指数と現況指数とが発表されます。多くの資料では期待指数の方が現況指数より重要だという解説が見受けられます。既に終わった現状よりも、将来の景気動向の方が重要だという話は、何となく納得しやすい話です。

がしかし、2015年1月から2017年7月発表までの31回の実績を調べたところ、事後差異(市場予想と発表結果の大小関係)は、期待指数よりも現況指数との方が直後1分足の反応方向との一致率が高くなっています。

きちんと調べないと、事実はわかりません。

尤も、多くの解説では「期待指数の方が重要」と記載され、「何に対して」重要かが記されていません。だから、きっとそれら解説は間違っていないのでしょう。でも、その記事の読者が誰かを考えると、そんな解説はそれをアテにして取引する読者に不親切です。

ーーー$€¥ーーー

本指標に関する調査期間と、過去の反応程度・分布を下表に纏めておきます。

最も指標結果に素直に反応する直後1分足跳幅は、過去平均で8pipsしかありません。反応が小さいため、大きなトレンドが発生しているときには、指標発表結果の影響はすぐにトレンドに呑まれてしまいます。だから、こうした反応が小さい指標で取引するときは、例えば、

- まず、本指標にはトレンド方向を転換するほどの影響力がないことを頭に入れておく

- 事前に15分足チャートでトレンド方向と上下のサポート・レジスンタンスの位置を確認しておく

- トレンドに逆らわない方向に期待的中率が高ければ取引し、そうでなければ取引しない

- 指標発表後の追撃も同様

- トレンドに反する方向に反応を伸ばしても、サポートやレジスタンスを抜けることは滅多にないことを覚えておく

というやり方が良いでしょう。

個々の取引で大けがさえしなければ、これらを守れば年間を通してプラスにしやすくなるでしょう。

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

項目が多いため、個別項目毎に細かくグラフを眺める前に、見るべきポイントを絞り込みましょう。各項目毎に反応方向にどの程度影響しているのかを下表に纏めておきました。

上表の上3行は、独国期待指数と独国現況指数と欧州指数の各項目を、ひとつずつ反応方向との一致率を求めています。これは予備計算のようなもので、この予備計算は最も反応方向との一致率が高い項目に注目しています。

上から4行目は、事前差異(市場予想ー前回結果)と直前10-1分足の方向一致率が高くなるように、各項目の係数を求めています。

上から5行目は、事後差異(発表結果ー市場予想)と直後1分足の方向一致率が高くなるように、各項目の係数を求めています。

最下段6行目は、実体差異(前回改定値結果ー市場予想)と直後11分足の方向一致率が高くなるように、各項目の係数を求めています。

結果、それぞれの式の方向一致率は60%・75%・63%となりました。事後差異と直後1分足の方向一致率が高いので、うまく項目毎の影響力を掴んでいたら素直に反応する指標だと言えるでしょう。

ともあれ、−1?独国期待指数の差異+4?独国現況指数の差異、を事後差異判別式として採用すると、その符号(プラスが陽線、マイナスが陰線)と直後1分足の方向一致率が75%となります。

ーーー$€¥ーーー

判別式係数から、直後1分足方向は独国現況指数の市場予想との差異が大きく影響することがわかりました。

独国現況指数は、2015年2月以降前回までの30回において、前月と当月とを比べて発表結果と市場予想の大小関係が入れ替わったことが13回あります(入れ替わり率43%)。入れ替わり頻度が高く、市場予想後追い型とは言えません。

ーーー$€¥ーーー

以上の分析要点は以下の通りです。

(1) 独国ZEW・欧州ZEW発表時の直後1分足反応方向は、独国現況指数の市場予想に対する良し悪しに素直に反応する傾向があります。これは、同期待指数を重視した本指標解説が多いことに反しています。ご注意ください。

(2) 直後1分足反応方向は、−1?独国期待指数の差異+4?独国現況指数の差異、という判別式符号(プラスが陽線、マイナスが陰線)との一致率が75%です。

(3) 本指標は現在、市場予想後追い型ではありません。

補足します。

本指標は、市場予想後追い型でなく、本指標よりも先行して8月景況感を示唆する指標もありません。がしかし、後述する反応一致性分析や指標一致性分析の項をご覧ください。

本指標直後1分足は、直前10-1分足と同じ方向に反応しがちです。

(2-2. 過去反応)

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

まず、直前10-1分足は、過去平均跳幅が8pipsです。跳幅が10pips以上だったことは過去9回(頻度29%)あります。この9回の直後1分足跳幅は14pipsで、これは直後1分足跳幅の過去全平均8pipsより大きい、と言えます。そして、この9回の直前10-1分足と直後1分足の方向は7回(78%)一致しています。

つまり、直前10-1分足の反応が平均より少し大きく動いたときには、それが直後1分足の方向を示唆し反応が大きくなりがちです。

次に、直前1分足の過去平均跳幅は5pipsです。その跳幅が10pips以上だったことは過去5回(頻度16%)あります。この5回の直後1分足跳幅の平均は9pipsで、これは過去全平均8pipsとほぼ同じです。そして、このとき直前1分足と直後1分足の方向は1回も一致していません。この5回の直前1分足は全て陰線で、そのときの直後1分足は全て陽線です。

そして、直後1分足の過去平均跳幅と値幅の差は3pips(1ー値幅/跳幅=戻り比率37%)です。直後11分足のそれは14pips(戻り比率38%)です。反応が小さい指標では、これら戻り率が大きくなる傾向があります。戻り率が大きいことで、余計に勝ちにくい指標となるのです。

これらの詳細分析は、ローソク足観察よりも他の分析を参照する方が良いでしょう。

ーーー$€¥ーーー

過去のローソク足の特徴を纏めると以下の通りです。

(1) ときどき(頻度29%)直前10-1分足跳幅が10pips以上となることがあります。過去事例では、こうした場合に直後1分足は直前10-1分足と同方向に(一致率78%)やや大きく(平均跳幅14pips)反応しがちです。

(2) たまに(頻度16%)直前1分足跳幅が10pips以上となることがあります。過去事例では、こうした場合に直後1分足の反応が全て陽線となっています。

(3) 直後1分足の過去平均跳幅と値幅の差は3pips(1ー値幅/跳幅=戻り比率37%)、直後11分足のそれは14pips(戻り比率38%)です。反応が小さい指標では、これら戻り率が大きくなる傾向があります。戻り率が大きいことで、余計に勝ちにくい指標となるのです。

【3. 定型分析】

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 「指標一致性分析」 をご参照願います。

まず、指標一致性分析の結果を下図に示します。

事後差異のプラス率は70%と偏りがあります。市場予想が低くなりがちです。

そして、実態差異は直前10-1分足との方向一致率が70%となっています。一方、今回の市場予想は、前回結果を下回っています。ならば、直前10-1分足が陽線なら、発表結果が前回結果を上回る期待的中率が70%なので、今回の発表結果が市場予想を上回る可能性が高い、ということになります。

事後差異と直後1分足・直後11分足の方向一致率がそれぞれ75%・70%となっています。市場予想に対する発表結果の良し悪しには、素直に反応する傾向があります。

次に、反応一致性分析の結果を下図に示します。

直前1分足は陰線率が93%、直後1分足は陽線率が75%と、偏りが目立ちます。直前1分足と直後1分足の方向一致率は14%(不一致率86%)で、矛盾ありません。

直後1分足と直後11分足の方向一致率は70%と高く、発表から1分を過ぎて反転する可能性は低いようです。

直前10-1分足と直後1分足の方向一致率は71%となっています。

全体を通して、直前10-1分足が陽線で直前1分足が陰線なら信頼度が高いものの、直前10-1分足が陰線か直前1分足が陽線だと、一部分析結果に矛盾を生じてしまいます。

最後に、反応性分析の結果を下図に示します。

直後1分足と直後11分足との方向一致率は70%です。そして、その70%の方向一致時だけに注目すると、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことが84%です。

指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、指標発表後に反応方向を確認したら早期追撃です。

がしかし、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは41%しかありません。直後1分足と直後11分足とが反転したことは30%で、直後11分足が直後1分足の値幅を削ったことも30%もあります。

早期追撃で得たポジションは早期利確すべきであり、そして発表から1分過ぎてからの追撃にはあまり適していません。

【4. シナリオ作成】

以上の調査・分析結果に基づき、以下のシナリオで取引に臨みます。

- 直前1分足は陰線と見込みます。

但し、過去平均跳幅が5pipsしかありません。1・2pipsで利確しなければいけない場合が多いので、スプレッドが大きいFX会社で取引しているなら、取引は止めておいた方が良いでしょう。 - 直後1分足は、直前10-1分足が陽線ならば、指標発表直前に買ポジションを取って早期利確します。

直前10-1分足が陰線の場合、一部の分析結果に矛盾が生じているため、その場合は取引見送りです。

但し、直前10-1分足跳幅が10pips以上となるとき、直後1分足は同方向にやや大きく反応しがちです。直前1分足が10pips以上となったとき(なりそうなとき)は、直後1分足は過去全て陽線となっています。

これら予兆が生じた場合は、直前10-1分足が陽線であれ陰線であれ、指標発表直前に予兆に従ってポジションを取ります。 - 追撃するなら、指標発表から1分以内にポジションを取り、1分を過ぎたら早めに利確・損切した方が良いでしょう。

一方、発表から1分経過時点での逆張りは、期待的中率60%です。逆張りのリスクの大きさの割に、期待的中率が低くお勧めできません。

以上

2017年8月22日18:00発表

以下は2017年8月23日に追記しています。

?V.発表結果検証

【5. 発表結果】

(5-1. 指標結果)

本指標発表結果及び反応は次の通りでした。

結果は、期待指数が前回・予想を大きく下回り、現況指数が前回・予想を僅かに上回りました。反応は陰線でした。

期待指数は、2017年2月分の水準まで低下し、同年5月分をピークとした下降基調転換の可能性があります(3か月連続で前回結果を下回りました)。グラフ推移の印象からは、来月に2017年2月分水準を下抜けると、下降基調がはっきりします。

現況指数は、前回を僅かに上回ったものの、グラフ推移の印象から言えば、頭を押さえられています。こちらは、2016年7月以降継続している上昇基調がまだ維持されていると見なせ、先行して下降基調に転じた可能性がある期待指数とは様子が異なります。

ただ、2015年の期待指数と現況指数の関係を見ると、両指数の性格がわかりやすいかもしれません。

2015年は、年初から5月頃まで現況指数が上昇し、その後9月まで横這いとなりました。ところが、期待指数は、年初こそ上昇していたものの、3月をピークに10月頃まで下降しています。

実際には、独経済は2014年頃から上向きとなり、英EU離脱が決まっても好調が続きました。つまり、期待指数は、調子が良くなると、そろそろ危ないというサインが出やすいのです。がしかし「そろそろ」と言っても、ずいぶん待たないといけなかったり、それが杞憂に終わることが多いのです。

そんなことで為替が動くなんてFXを始めるまでは知りませんでした。

(5-2. 取引結果)

うっかり取引時間を過ぎてしまって、取引できませんでした。

【6. 分析検証】

(6-1. 分析検証)

事前調査分析内容を以下に検証します。

- 反応への影響と判別式について、次のように記していました。すなわち、

「多くの指標解説で期待指数に注目が集まりがちですが、指標発表直後の反応方向との一致率が高いのは現況指数の方です。現況指数の事後差異(発表結果ー市場予想)と直後1分足の方向一致率は75%です。期待指数のそれは46%しかありません。」

結果は、前述の通り、期待指数が前回・予想を大きく下回り、現況指数が前回・予想を僅かに上回りました。期待指数の結果に反応して、現況指数の結果に反しており、分析を外しました。

論拠に挙げた事後差異判別式の解は+7.4となっています。事後差異判別式は、−1?期待指数事後差異+2?現況指数事後差異、です。期待指数の係数がマイナスとなっていたため、今回発表結果で解の符号と直後1分足の反応方向が一致しなかったのです。

この事後差異判別式の実績は方向一致率75%です。2か月続けて外しても、この確率が低下しこそすれ、大きく間違った式とも言えないものの、もし来月も外したら、判別式見直しを行うことにします。 - 市場予想の傾向から今回結果を予想する分析は次の通り記していました。すなわりち、

「市場予想は低く見込まれがち(事後差異のプラス率70%)で、直前10-1分足・直前1分足と直後1分足との方向一致率はそれぞれ71%・14%です。

この数字から、本指標の取引参加者は市場予想が低く見込まれがちだという特徴を掴んでいる可能性が高いようです(自分だけがそのことを知らない、というのは癪ですよね)。」

ふたつの点で、この内容は検証しなければいけません。

ひとつは、「市場予想が低く見込まれがち」という点です。結果は、判別式係数がマイナスの期待指数はさておき、係数がプラスで大きい現況指数は市場予想が低く見込まれていました。今回結果を受けて、来月発表時の事後差異の指標方向率は71%(今回は70%)と、僅かながらさらに偏りが大きいと認知されます。

もうひとつは、方向一致率に関してです。今回の直前10-1分足は同値終了で判定外です。直前1分足は陽線となり、陰線だった直後1分足との一致率の低さは、正しく分析できています。 - 追撃可否についての分析も検証しておきます。

「指標発表から1分を過ぎてからの追撃は避けた方が良さそうです。直後1分足終値を超えて直後11分足終値が反応を伸ばしたことは約40%です。直後1分足や直後11分足の戻り率(1−跳幅/値幅)も40%弱と大きく、追撃で利幅を伸ばすことは難しい、と言えます。」

結果は、直後1分足跳幅・値幅に対し、直後11分足のそれらはいずれも反応を伸ばしていました。分析を外していたことになります。ただ、いずれもヒゲは長くなっており、その点の注意は来月も同じです。

(6-2. シナリオ検証)

事前準備していたシナリオを検証しておきます。

- 直前1分足は陰線と見込みました。論拠は、過去の陰線率が93%と高かったため、です。

結果は陽線で、もし取引していたら、最悪5pipsの損切となっていたでしょう。

なお、直前1分足が陽線となったことは、2015年1月以降まだ3回目でした。 - 直後1分足は、直前10-1分足が陽線ならば、指標発表直前に買ポジションを取って早期利確するつもりでした。

結果は、直前10-1分足は同値終了なので、取引できなかったと思われます。 - 追撃は、指標発表から1分以内にポジションを取り、1分を過ぎたら早めに利確・損切した方が良い、と見込んでしました。

これは問題ありません。数pips程度の利確ができていたでしょう。

なお、もし反応が伸びると見込んで、ポジションを少し長く取った人が居ても、発表時点での15分足チャートのサポートは、128.64(08:30-09:00頃安値)、128.45-50付近(03:15-03:30頃安値)にありました。本指標にはこれらのサポートを抜ける影響強力がない場合が多い、という本文中の説明は、ほぼ当たっていたようです。サポート到達時点で利確していたなら、最初のサポートで8pipsの利確です。

今回は取引できなかったものの、もしシナリオ通りの取引を行っていたら、とんとんか僅かにプラスだった、ということでしょうか。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

2017年08月14日

独国経済指標「四半期GDP速報値」発表前後のEURJPY反応分析(2017年8月15日15:00発表結果検証済)

以下、「?T.指標予想要点」「?U.過去調査詳細」を事前投稿し、「?V.発表結果検証」を事後投稿しています。ブログの日付は事前投稿日となっています。指標発表後に事後投稿し、その日時は「?V.発表結果検証」のタイトル行付近に記載しています。

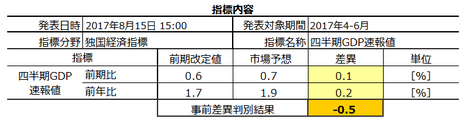

2017年8月15日15:00に独国「四半期GDP速報値」が発表されます。今回発表は2017年4-6月期分の集計結果です。

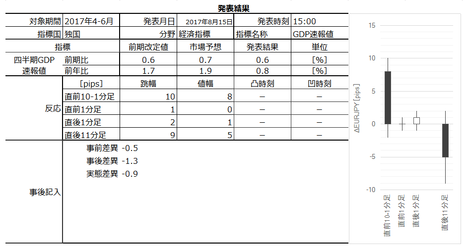

今回の市場予想と前回結果は次の通りです。市場予想は本記事作成時点の値です。

※ 本稿は8月13日に記しています。市場予想は発表直前に確認しておきましょう。

※ 黄色欄は、後述する事前差異判別式の変数と解です。

本指標の特徴は以下の通りです。

今回発表に対する調査・分析結果を以下に一覧します。

以上の詳細ないしは論拠は、以下の「?T.調査・分析」に記しています。

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

GDPの意味についての説明は不要だと思います。

独国GDPはEUの2割弱を占め、英国のEU離脱後は2割強を占めるようになります。

今では盤石とも言える独経済も10年前までは、そんなことありませんでした。1990年台は東西統一によって、失業率が高止まりしていたため内需も振るわず、EUR高で輸出も不調でした(相対的に)。改善の兆しが見え始めたのは2010年頃からで、経済好調が明確になったのは2014年頃からではないでしょうか。

このタイミングは日本とほぼ同期しています。

独経済の強みは、財政黒字・経常黒字・貿易黒字が続く見通しと、移民流入が続いているのに失業率の継続的改善が長期に亘っていることと、輸出産業基盤である中小企業の技術優位性(人材育成制度)、がよく挙げられています。

がしかし、いずれも過去にEURが安くて輸出が好調なときしか、これら強みが発揮されていません。

優れた人材育成制度がもてはやされるのは、単に日独がそういう話が好きだからです。公平に見れば、英仏の職人が日独に職人に劣る訳ではないように見受けられます。

むしろ、統計データを見る限り、独経済の基盤的特徴は、移民の失業率が低い点にあります。高齢化が進んで景気が良いのだから、納得できる話です。

でも、「雨後の縦列行進」と言って、経済が好調である限り、最後尾もそれなりに踏み固めれた道を歩けます。がしかし、ひとたび経済が悪化すると、最後尾は泥濘に足を取られながら歩くことになってしまいます。これからEURが高くなっていけば、輸出に陰りが出始めるかも知れません。そのとき、労働人口に占める移民が多い国の内需は落ち込みが半端ではありません。

常に問題ある国を加盟国に含むEUの維持こそ、EUR安が必須の独経済にとって最大の財産ではないでしょうか。EU内の交易ルールによって域内貿易でも強い点が、もしEUR高になっても以前より独経済に有利に働きます。その一方、既に移民を多く引き受けてしまった点が、域外貿易で不調になったときの更なる重石となるでしょう。

いまはまだ関係ない話ですが。

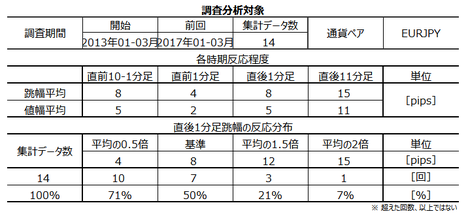

本指標に関する調査期間と、過去の反応程度・分布を下表に纏めておきます。

最も指標結果に素直に反応する直後1分足跳幅は、過去平均で8pipsしかありません。指標発表直後にその半分の4pipsしか跳ねなかったことも30%弱あります。

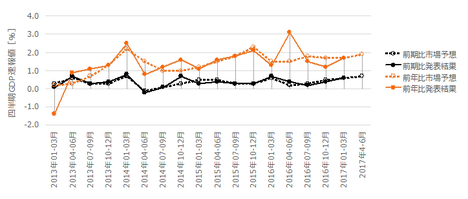

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

前期比と前年比のどちらが反応方向にどの程度影響しているのかを下表に纏めておきました。

上表の上2行は、GDP前期比とGDP前年比を、項目毎に反応方向との一致率を求めています。これは予備計算のようなもので、この予備計算は最も反応方向との一致率が高い項目に注目しています。

上から3行目は、事前差異(市場予想ー前回結果)と直前10-1分足の方向一致率が高くなるように、各項目の係数を求めています。

この事前差異判別式は、−1?GDP前期比事前差異ー2?前年比事前差異、と各係数を決めると、事前差異判別式の符号(プラスが陽線・マイナスが陰線)と直前10-1分足の方向の一致率が64%となりました。

上から4行目は、事後差異(発表結果ー市場予想)と直後1分足の方向一致率が高くなるように、各項目の係数を求めています。

この事後差異判別式は、2?GDP前期比事後差異+1?前年比事後差異、と各係数を決めると、事後差異判別式の符号と直後1分足の方向の一致率が69%となりました。

最下段5行目は、実体差異(前回改定値結果ー市場予想)と直後11分足の方向一致率が高くなるように、各項目の係数を求めています。

この実態差異判別式は、前年比実態差異だけを用いた方が、実態差異判別式の符号と直後11分足の方向の一致率が64%と高くなります。

いずれにせよ、本指標での判別式は高い一致率を示せないことがわかりました。

事後差異判別式の係数に基づき、前期比の推移に注目します。

前期比のグラフ推移を見ると、発表結果と市場予想の大小関係が前回と今回とで入れ替わったことが6回(38%)です。市場予想後追い型ですが、あまりアテになる期待的中率(入れ替わらなかった62%)ではありません。

以上の分析要点は以下の通りです。

(1) 過去の平均的な反応は小さく、トレンドが発生していたら反応が埋もれかねない程度です。

(2) 各差異に対する判別式は、高い一致率を示していません。

(3) 直後1分足反応方向への影響は、前期比>前年比、です。その前期比は、弱い市場予想後追い型となっています。前回は発表結果と市場予想が同値なので、前々回を見ると市場予想を発表結果が下回っています。よって、今回発表が市場予想を下回る期待的中率は62%です。

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

本指標に関しては、2014年1-3月・2015年1-3月・2016年1-3月の3回分のローソク足データがありません。

まず、直前10-1分足は、過去平均跳幅が8pipsです。跳幅がその2倍の16pips以上だったことは過去1回(頻度7%)あります。この1回の直後1分足跳幅は8pipsで、これは直後1分足跳幅の過去全平均8pipsと同じです。そして、この4回の直前10-1分足と直後1分足の方向は一致していません。

つまり、直前10-1分足の反応が平均より少し大きく動いたからと言って、それが直後1分足の反応程度や方向を示唆しているとは言えません。

次に、直前1分足の過去平均跳幅は4pipsです。跳幅がその2倍の8pips以上だったことは過去1回(頻度7%)あります。この1回の直後1分足跳幅の平均は10pipsで、これは直後1分足跳幅の過去全平均8pipsとほぼ同じです。このとき直前1分足と直後1分足の方向は1回(33%)一致しています。

つまり、直前1分足の反応が平均より少し大きく動いたからと言って、それが直後1分足の反応が大きくなるとは言えません。ただ、過去事例は少ない者の方向を示唆している可能性はあります。

そして、直後1分足の過去平均跳幅は8pipsです。直後11分足は、過去平均跳幅が15pips、過去平均値幅が11pipsです。

直後1分足と直後11分足については、他の分析結果を参考にします。

過去のローソク足の特徴を纏めると以下の通りです。

まれに(頻度7%)直前10-1分足跳幅が過去平均の2倍にあたる16pips以上となったり、直前1分足跳幅が8pips以上となる場合があります。がしかし、こうした過去事例では、それが直後1分足の反応程度が大きくなったということはありません。ただ、直前1分足跳幅が8pips以上となったときには、その方向が直後1分足の方向を示唆している可能性があります。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

指標一致性分析は、指標の前期改定値結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前期改定値の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 「指標一致性分析」 をご参照願います。

反応性分析の結果を下表に示します。

直後1分足と直後11分足との方向一致率は92%です。そして、その92%の方向一致時だけに注目すれば、直後1分足跳幅を、直後11分足跳幅が超えて反応を伸ばしたことは92%です。

指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、指標発表後に反応方向を確認したら早期追撃です。

そして、指標発表から1分を経過しても、直後1分足終値を超えて直後11分足終値が伸びていたことが69%となっています(3回に2回以上)。

よって早期追撃で得たポジションは焦らずに長持ちしても良いでしょう。

次に、反応一致性分析の結果を下表に示します。

直前1分足は陰線率が83%、直後1分足は陽線率が77%と、偏りが目立ちます。

直前10-1分足と直前1分足との方向一致率が18%(不一致率92%)で、直前1分足と直後11分足との方向一致率が25%(不一致率72%)です。他の分析と矛盾しないためには、直前10-1分足が陽線なら、直前1分足が陰線、直後11分足は陽線、ということになります。

最後に、指標一致性分析の結果を下表に示します。

事後差異と直後1分足の方向一致率が69%となっています。この数字は、市場予想に対する発表結果の良し悪しに素直に反応した比率です。

実態差異は、直前10-1分足・直後1分足との方向一致率がそれぞれ73%・77%となっています。

逆に、直前10-1分足の方向が前期改定値を今回発表が超えるか否かを73%の期待的中率で示唆していることになります。現時点で市場予想は、前期比・前年比ともに前期改定値を上回っています。もし、直前10-1分足が陰線ならば、それは発表結果が市場予想を下回ることを意味しています。

巻頭箇条書きのシナリオの項をご参照願います。

以下は2017年8月17日に追記しています。

本指標発表結果及び反応は次の通りでした。

結果は前期比が+0.6%・前年比が+0.8%で、反応は陽線から陰線に転じました。

前年比は前期改定値を大きく下回り、前期比・前年比ともに市場予想を下回りました。グラフ推移を見ると、前年比は2014年4-6月期以来の低い伸びで、直近2016年4-6月期が+3%を超えていたため、成長鈍化しつつあるように見えます。

独国景気指標や実態指標を見る限り、そんな兆しはないので、改定値で上方修正されるかも知れませんね。

取引結果は次の通りでした。

3連敗取引で途中で止めました。

3回も続けて負けるときは何をやってもどうせ外れます。

事前調査分析内容を以下に検証します。

事前準備していたシナリオを検証しておきます。

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

?T.指標予想要点

2017年8月15日15:00に独国「四半期GDP速報値」が発表されます。今回発表は2017年4-6月期分の集計結果です。

今回の市場予想と前回結果は次の通りです。市場予想は本記事作成時点の値です。

※ 本稿は8月13日に記しています。市場予想は発表直前に確認しておきましょう。

※ 黄色欄は、後述する事前差異判別式の変数と解です。

本指標の特徴は以下の通りです。

- 指標結果と反応方向の関係を表す判別式は、本指標の場合、あまり一致率が高い係数を見出せません。これはおそらく、指標結果よりもそのときどきのトレンドの影響が大きいことを示唆しています。

- 今回の発表結果は、市場予想を上回るか下回るかわかりません。でも、大丈夫です。本発表前後のトレンドの影響が、ある種のパターン化をしています。

- 初期反応方向は指標結果の良し悪しとの一致率が69%あるものの、初期反応程度は小さい傾向があります。追撃は、早期参加でも反応方向を見極めてから参加してもよく、利確はじっくりタイミングを計ることに適しています。

ーーー$€¥ーーー

今回発表に対する調査・分析結果を以下に一覧します。

- 指標結果の予想分析は、わからない、が結論です。一部で市場予想を下回るという予想結論もあるものの、期待的中率が低くアテには出来ません。

(1) 過去の平均的な反応は小さく、トレンドが発生していたら反応が埋もれかねない程度です。

(2) 各差異に対する判別式は、高い一致率を示していません。

(3) 直後1分足反応方向への影響は、前期比>前年比、です。その前期比は、弱い市場予想後追い型となっています。前回は発表結果と市場予想が同値なので、前々回を見ると市場予想を発表結果が下回っています。よって、今回発表が市場予想を下回る期待的中率は62%です。 - 過去のローソク足の特徴は以下の通りです。

まれに(頻度7%)直前10-1分足跳幅が過去平均の2倍にあたる16pips以上となったり、直前1分足跳幅が8pips以上となる場合があります。がしかし、こうした過去事例では、それが直後1分足の反応程度が大きくなったということはありません。ただ、直前1分足跳幅が8pips以上となったときには、その方向が直後1分足の方向を示唆している可能性があります。 - 定型分析の結論は次の通りです。

(1) 反応性分析の結論は以下の通りです。

指標発表時点から見たその後の反応が伸びる確率が高く、直後11分足終値は直後1分足終値より伸びがちです。よって、追撃は早期参加し、じっくり利確のタイミングを計ることに適した指標です。

(2) 反応一致性分析の結論は、以下の通りです。

直前1分足は陰線率が83%、直後1分足は陽線率が77%と、偏りが目立ちます。

そして、直前10-1分足が陽線のとき、直前1分足が陰線(82%)、直後1分足は陽線(64%)、直後11分足は陽線(75%)、です。

(3) 指標一致性分析の結論は以下の通りです。

実態差異は、直前10-1分足との方向一致率が73%となっています。

これは、直前10-1分足の方向が前期改定値を今回発表が超えるか否かを73%の期待的中率で示唆していることになります。現時点で市場予想は、前期比・前年比ともに前期改定値を上回っています。もし、直前10-1分足が陰線ならば、それは発表結果が市場予想を下回ることを意味しています。 - 以上の調査・分析結果に基づき、以下のシナリオで取引に臨みます。

(1) 直前1分足は陰線と見込みます。

(2) 直後1分足は、直前10-1分足と同じ方向に指標発表前にポジションを取得します。発表直後の跳ねで利確・損切します。

(3) 追撃は早期参加し、直後1分足と同方向なら反応を伸ばすのを待って利確します。

もし直後1分足と逆方向になってしまったら、一旦決済して、直後1分足と同方向に順張り追撃します。

いずれも損切の目安は8pipsです。

以上の詳細ないしは論拠は、以下の「?T.調査・分析」に記しています。

?U.過去調査詳細

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

【1. 指標概要】

GDPの意味についての説明は不要だと思います。

独国GDPはEUの2割弱を占め、英国のEU離脱後は2割強を占めるようになります。

今では盤石とも言える独経済も10年前までは、そんなことありませんでした。1990年台は東西統一によって、失業率が高止まりしていたため内需も振るわず、EUR高で輸出も不調でした(相対的に)。改善の兆しが見え始めたのは2010年頃からで、経済好調が明確になったのは2014年頃からではないでしょうか。

このタイミングは日本とほぼ同期しています。

独経済の強みは、財政黒字・経常黒字・貿易黒字が続く見通しと、移民流入が続いているのに失業率の継続的改善が長期に亘っていることと、輸出産業基盤である中小企業の技術優位性(人材育成制度)、がよく挙げられています。

がしかし、いずれも過去にEURが安くて輸出が好調なときしか、これら強みが発揮されていません。

優れた人材育成制度がもてはやされるのは、単に日独がそういう話が好きだからです。公平に見れば、英仏の職人が日独に職人に劣る訳ではないように見受けられます。

むしろ、統計データを見る限り、独経済の基盤的特徴は、移民の失業率が低い点にあります。高齢化が進んで景気が良いのだから、納得できる話です。

でも、「雨後の縦列行進」と言って、経済が好調である限り、最後尾もそれなりに踏み固めれた道を歩けます。がしかし、ひとたび経済が悪化すると、最後尾は泥濘に足を取られながら歩くことになってしまいます。これからEURが高くなっていけば、輸出に陰りが出始めるかも知れません。そのとき、労働人口に占める移民が多い国の内需は落ち込みが半端ではありません。

常に問題ある国を加盟国に含むEUの維持こそ、EUR安が必須の独経済にとって最大の財産ではないでしょうか。EU内の交易ルールによって域内貿易でも強い点が、もしEUR高になっても以前より独経済に有利に働きます。その一方、既に移民を多く引き受けてしまった点が、域外貿易で不調になったときの更なる重石となるでしょう。

いまはまだ関係ない話ですが。

ーーー$€¥ーーー

本指標に関する調査期間と、過去の反応程度・分布を下表に纏めておきます。

最も指標結果に素直に反応する直後1分足跳幅は、過去平均で8pipsしかありません。指標発表直後にその半分の4pipsしか跳ねなかったことも30%弱あります。

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

前期比と前年比のどちらが反応方向にどの程度影響しているのかを下表に纏めておきました。

上表の上2行は、GDP前期比とGDP前年比を、項目毎に反応方向との一致率を求めています。これは予備計算のようなもので、この予備計算は最も反応方向との一致率が高い項目に注目しています。

上から3行目は、事前差異(市場予想ー前回結果)と直前10-1分足の方向一致率が高くなるように、各項目の係数を求めています。

この事前差異判別式は、−1?GDP前期比事前差異ー2?前年比事前差異、と各係数を決めると、事前差異判別式の符号(プラスが陽線・マイナスが陰線)と直前10-1分足の方向の一致率が64%となりました。

上から4行目は、事後差異(発表結果ー市場予想)と直後1分足の方向一致率が高くなるように、各項目の係数を求めています。

この事後差異判別式は、2?GDP前期比事後差異+1?前年比事後差異、と各係数を決めると、事後差異判別式の符号と直後1分足の方向の一致率が69%となりました。

最下段5行目は、実体差異(前回改定値結果ー市場予想)と直後11分足の方向一致率が高くなるように、各項目の係数を求めています。

この実態差異判別式は、前年比実態差異だけを用いた方が、実態差異判別式の符号と直後11分足の方向の一致率が64%と高くなります。

いずれにせよ、本指標での判別式は高い一致率を示せないことがわかりました。

ーーー$€¥ーーー

事後差異判別式の係数に基づき、前期比の推移に注目します。

前期比のグラフ推移を見ると、発表結果と市場予想の大小関係が前回と今回とで入れ替わったことが6回(38%)です。市場予想後追い型ですが、あまりアテになる期待的中率(入れ替わらなかった62%)ではありません。

ーーー$€¥ーーー

以上の分析要点は以下の通りです。

(1) 過去の平均的な反応は小さく、トレンドが発生していたら反応が埋もれかねない程度です。

(2) 各差異に対する判別式は、高い一致率を示していません。

(3) 直後1分足反応方向への影響は、前期比>前年比、です。その前期比は、弱い市場予想後追い型となっています。前回は発表結果と市場予想が同値なので、前々回を見ると市場予想を発表結果が下回っています。よって、今回発表が市場予想を下回る期待的中率は62%です。

(2-2. 過去反応)

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

本指標に関しては、2014年1-3月・2015年1-3月・2016年1-3月の3回分のローソク足データがありません。

まず、直前10-1分足は、過去平均跳幅が8pipsです。跳幅がその2倍の16pips以上だったことは過去1回(頻度7%)あります。この1回の直後1分足跳幅は8pipsで、これは直後1分足跳幅の過去全平均8pipsと同じです。そして、この4回の直前10-1分足と直後1分足の方向は一致していません。

つまり、直前10-1分足の反応が平均より少し大きく動いたからと言って、それが直後1分足の反応程度や方向を示唆しているとは言えません。

次に、直前1分足の過去平均跳幅は4pipsです。跳幅がその2倍の8pips以上だったことは過去1回(頻度7%)あります。この1回の直後1分足跳幅の平均は10pipsで、これは直後1分足跳幅の過去全平均8pipsとほぼ同じです。このとき直前1分足と直後1分足の方向は1回(33%)一致しています。

つまり、直前1分足の反応が平均より少し大きく動いたからと言って、それが直後1分足の反応が大きくなるとは言えません。ただ、過去事例は少ない者の方向を示唆している可能性はあります。

そして、直後1分足の過去平均跳幅は8pipsです。直後11分足は、過去平均跳幅が15pips、過去平均値幅が11pipsです。

直後1分足と直後11分足については、他の分析結果を参考にします。

ーーー$€¥ーーー

過去のローソク足の特徴を纏めると以下の通りです。

まれに(頻度7%)直前10-1分足跳幅が過去平均の2倍にあたる16pips以上となったり、直前1分足跳幅が8pips以上となる場合があります。がしかし、こうした過去事例では、それが直後1分足の反応程度が大きくなったということはありません。ただ、直前1分足跳幅が8pips以上となったときには、その方向が直後1分足の方向を示唆している可能性があります。

【3. 定型分析】

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

指標一致性分析は、指標の前期改定値結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前期改定値の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 「指標一致性分析」 をご参照願います。

反応性分析の結果を下表に示します。

直後1分足と直後11分足との方向一致率は92%です。そして、その92%の方向一致時だけに注目すれば、直後1分足跳幅を、直後11分足跳幅が超えて反応を伸ばしたことは92%です。

指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、指標発表後に反応方向を確認したら早期追撃です。

そして、指標発表から1分を経過しても、直後1分足終値を超えて直後11分足終値が伸びていたことが69%となっています(3回に2回以上)。

よって早期追撃で得たポジションは焦らずに長持ちしても良いでしょう。

次に、反応一致性分析の結果を下表に示します。

直前1分足は陰線率が83%、直後1分足は陽線率が77%と、偏りが目立ちます。

直前10-1分足と直前1分足との方向一致率が18%(不一致率92%)で、直前1分足と直後11分足との方向一致率が25%(不一致率72%)です。他の分析と矛盾しないためには、直前10-1分足が陽線なら、直前1分足が陰線、直後11分足は陽線、ということになります。

最後に、指標一致性分析の結果を下表に示します。

事後差異と直後1分足の方向一致率が69%となっています。この数字は、市場予想に対する発表結果の良し悪しに素直に反応した比率です。

実態差異は、直前10-1分足・直後1分足との方向一致率がそれぞれ73%・77%となっています。

逆に、直前10-1分足の方向が前期改定値を今回発表が超えるか否かを73%の期待的中率で示唆していることになります。現時点で市場予想は、前期比・前年比ともに前期改定値を上回っています。もし、直前10-1分足が陰線ならば、それは発表結果が市場予想を下回ることを意味しています。

【4. シナリオ作成】

巻頭箇条書きのシナリオの項をご参照願います。

以上

2017年8月15日15:00発表

以下は2017年8月17日に追記しています。

?V.発表結果検証

【5. 発表結果】

(5-1. 指標結果)

本指標発表結果及び反応は次の通りでした。

結果は前期比が+0.6%・前年比が+0.8%で、反応は陽線から陰線に転じました。

前年比は前期改定値を大きく下回り、前期比・前年比ともに市場予想を下回りました。グラフ推移を見ると、前年比は2014年4-6月期以来の低い伸びで、直近2016年4-6月期が+3%を超えていたため、成長鈍化しつつあるように見えます。

独国景気指標や実態指標を見る限り、そんな兆しはないので、改定値で上方修正されるかも知れませんね。

(5-2. 取引結果)

取引結果は次の通りでした。

3連敗取引で途中で止めました。

3回も続けて負けるときは何をやってもどうせ外れます。

【6. 分析検証】

(6-1. 分析検証)

事前調査分析内容を以下に検証します。

- 判別式について次のように記していました。

「指標結果と反応方向の関係を表す判別式は、本指標の場合、あまり一致率が高い係数を見出せません。これはおそらく、指標結果よりもそのときどきのトレンドの影響が大きいことを示唆しています。」

トレンドという訳ではないにせよ、発表直後の動きはおかしな動きでした。こういうことが、一致率が高い係数を見つけられない原因かも知れません。 - 指標結果については次のように記していました。

「今回の発表結果は、市場予想を上回るか下回るかわかりません。でも、大丈夫です。本発表前後のトレンドの影響が、ある種のパターン化をしています。」

まぁこれはコメントしようがありません。 - 取引方法について次のように記していました。

「初期反応方向は指標結果の良し悪しとの一致率が69%あるものの、初期反応程度は小さい傾向があります。追撃は、早期参加でも反応方向を見極めてから参加してもよく、利確はじっくりタイミングを計ることに適しています。」

だいたいその通りでした。

(6-2. シナリオ検証)

事前準備していたシナリオを検証しておきます。

- 直前1分足は陰線と見込んでいました。結果は同値で、判定無しです。

- 直後1分足は、直前10-1分足と同じ方向に指標発表前にポジションを取得するつもりでした。そして、発表直後の跳ねで利確・損切するつもりでした。

結果は、直前10-1分足と逆方向で、分析を外しました。言い訳しても仕方ありませんが、この発表結果で直後1分足陽線は驚きです。 - 追撃は早期参加し、直後1分足と同方向なら反応を伸ばすのを待って利確するつもりでした。もし直後1分足と逆方向になってしまったら、一旦決済して、直後1分足と同方向に順張り追撃するつもりでした。いずれも損切の目安は8pipsとしていました。

結果は、「仕方のない」負けでした。

初期反応確認時点(発表から20秒後)では、指標結果をまだ確認できていません(スマホ取引でした)。そのため、釣られて陽線側に追撃ポジションを取りました。前述のように、この発表結果で陽線はおかしな動きです。当然、陰線側に転じて損切となりました。

直後1分足が形成されてから逆方向に転じたら、もう一度追撃がシナリオでした。がしかし、ここまで3連敗しています。別の自分ルールに従って、もう取引を止めました。そしたら狙い通りです。でもまぁそんなもんです。

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

2017年07月31日

欧州物価指標「HICP速報値」発表前後のEURJPY反応分析(2017年7月31日18:00発表結果検証済)

以下、「?T.調査・分析」を事前投稿し、「?U.結果・検証」を事後投稿しています。ブログの日付は事前投稿日となっています。指標発表後に事後投稿し、その日時は「?U.結果・検証」のタイトル行付近に記載しています。

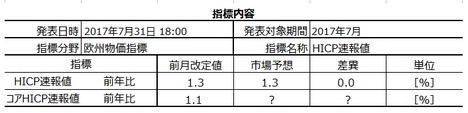

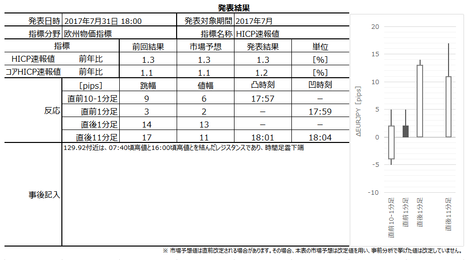

2017年7月31日18:00に欧州物価指標「HICP速報値」が発表されます。今回発表は2017年7月分の集計結果です。

同時刻に、欧州雇用指標「6月分失業率」の発表が予定されています。がしかし、本指標と比べた場合、過去の反応を見比べると無視しても差し支えないでしょう。

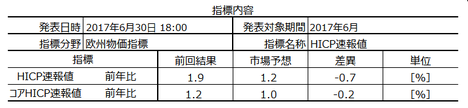

今回の市場予想と前回結果は次の通りです。市場予想は本記事作成時点の値です。

※ 本稿は7月30日に記しています。市場予想は発表直前に確認しておきましょう。

本指標の特徴は以下の通りです。

定型分析の結果は以下の通りです。

調査・分析結果は以下の通りです。

この式から、反応方向に影響するのはHICPの方で、コアHICPはHICPの差異が0のときに逆方向への反応に影響する、と言えます。

本指標取引には関係ない話ですが、本指標の「改定値」は「指標分析に基づく取引」に全く向いていません。

先に挙げたHICP・コアHICPのグラフをもう一度ご覧ください。黒ドットが改定値のプロットですが、HICPのグラフでもコアHICPのグラフでも、黒ドットがほぼ速報値のドットに隠れて見えません。これは、本指標改定値が速報値からほとんど修正されていない、ということです。

でも、改定値の発表前後だってチャートは動いています。

つまり、その動きは指標結果の良し悪しとは関係ない動きだということです。

欧州物価指標のHICPは、この記事の「速報値」反応方向の偏りを見ても、そして改定値が速報値からほぼ修正されないことを見ても、指標結果の良し悪しなんて分析しても意味がない、ということです。

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

ここまでの話で明らかになったように、本指標のローソク足分析には意味がありません。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 「指標一致性分析」 をご参照願います。

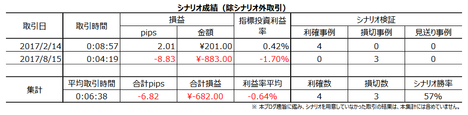

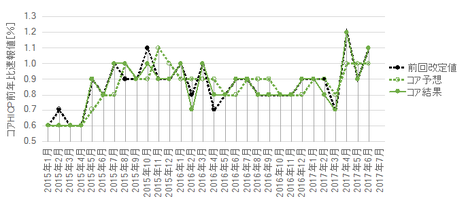

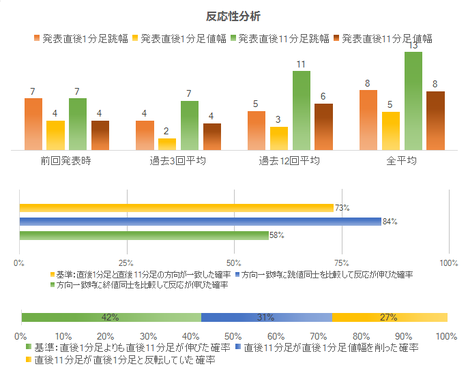

反応性分析の結果を下表に示します。

直後1分足と直後11分足との方向一致率は71%です。そして、その71%の方向一致時だけを取り上げて直後1分足と直後11分足とを比較すると、跳値同士・終値同士で反応が伸びたことは各60%・60%です。また、直後1分足終値がついた時点では、それからも反応が伸び続けて直後11分足終値が直後1分足終値を超えた事例は43%しかありません。

次に、反応一致性分析の結果を下表に示します。

直前1分足は陰線率が86%、直後1分足は陽線率が82%と、偏りが目立ちます。両者の方向一致率は25%(不一致率75%)となっており、矛盾ありません。

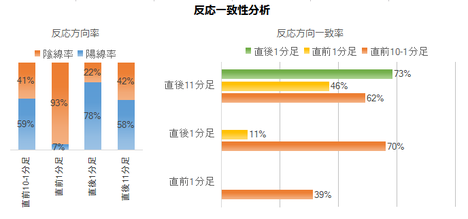

最後に、指標一致性分析の結果を下表に示します。

事後差異と直後1分足との方向一致率は68%で、発表結果の市場予想に対する良し悪しに素直に反応するのは3回に2回程度です。

巻頭箇条書きのシナリオの項をご参照願います。

以下は2017年7月31日19:45頃に追記しています。

本指標発表結果及び反応は次の通りでした。

結果は、HICPが前回結果・市場予想と同値、コアHICPが前回結果・市場予想を上回りました。事後差異はプラスとなり、反応は陽線で素直でした。

指標は、HICPがもし前回結果・市場予想を下回ると、下降基調が鮮明になるところでした。が、1%台に踏み留まりました。コアHICPは、今回が前回結果を上回ったことで、上昇基調を維持しているように見えます。

これなら陽線での反応も納得できます。

反応は、発表から1-2分後に129.9付近で上昇が抑えられ、再び18:05に同値付近で頭が抑えられました。これは、この付近に1時間足の雲下端があって、それがレジスタンスとして働いたからです。18:50時点で、結局、このレジスタンスを上抜けできずに、ほぼ指標発表前の129.7付近まで戻されています。

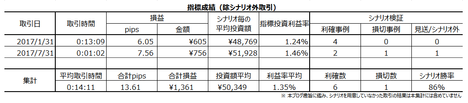

取引結果は次の通りでした。

最後はシナリオ外取引で、レジスタンス到達を確認して逆張りで少し稼ぎました。

事前調査分析内容を、以下に検証します

事前準備していたシナリオを検証しておきます。

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

2017年7月31日18:00に欧州物価指標「HICP速報値」が発表されます。今回発表は2017年7月分の集計結果です。

同時刻に、欧州雇用指標「6月分失業率」の発表が予定されています。がしかし、本指標と比べた場合、過去の反応を見比べると無視しても差し支えないでしょう。

今回の市場予想と前回結果は次の通りです。市場予想は本記事作成時点の値です。

※ 本稿は7月30日に記しています。市場予想は発表直前に確認しておきましょう。

本指標の特徴は以下の通りです。

- 反応程度は小さく、過去の指標発表直後に63%が10pips以下しか跳ねていません。反応方向は、HICP>コアHICPに影響されます。但し、あまり素直に反応する指標でもありません。

- 追撃にはあまり適していません。やるなら、指標発表後に早期参加・短期利確です。

- 指標発表前後1分間を除くと、指標結果の影響よりも、その時々のトレンドが影響しているように見受けられます。

定型分析の結果は以下の通りです。

調査・分析結果は以下の通りです。

- 指標結果の予想分析の結果、次のことが言えます。

(1) まず先に、指標発表前後1分間の反応方向には偏りがあります。これは、指標結果の予想を当てても取引に意味がない、ということです。

(2) 市場予想はかなり精度が高く、発表結果と0.2以上ズレたことが2015年以降たったの3回しかありません。我々のような日本のアマチュアが調べきれていなくても、本指標で取引するプロはHICP速報値をかなり精度良く当てているのです。この取引は(もともとそうですが)アマチュアに不利です。 - 過去のローソク足には次のような特徴が見受けられます。

(1) 直前1分足は陽線側にヒゲを残して陰線となることが多くなっています。たいしたpipsではないようですが、発表時刻を跨いでポジションを取るなら、指標発表直前まで我慢した方が良いでしょう。

(2) 指標発表前のローソク足方向が、指標発表後の方向を示唆している兆しは見受けられません。 - 定型分析の結論は次の通りです。

(1) 直後1分足と直後11分足との方向一致率は71%となっているものの、その71%の方向一致時だけを取り上げて直後1分足と直後11分足とを比較すると、跳値同士・終値同士で反応が伸びたことは各60%・60%です。また、直後1分足終値がついた時点では、それからも反応が伸び続けて直後11分足終値が直後1分足終値を超えた事例は43%しかありません。

反応が伸び続けることが少ない以上、追撃するなら早期参加・早期利確です。

(2) 直前1分足は陰線率が86%、直後1分足は陽線率が82%と、偏りが目立ちます。両者の方向一致率は25%(不一致率75%)となっており、矛盾ありません。

単純な陰線・陽線への偏りなので、指標結果にあまり関係ない指標だと言えるでしょう。

(3) 事後差異と直後1分足との方向一致率は68%で、発表結果の市場予想に対する良し悪しに素直に反応するのは3回に2回程度です。3回に2回という確率は低くないものの、取引基準の70%には達していません。

以上の詳細ないしは論拠は、以下の「?T.調査・分析」に記しています。

?T.調査・分析

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

【1. 指標概要】

本指標の意義は、ECB金融政策に影響を与えることです。

毎月、速報値と改定値が発表されます。速報値も改定値も反応は小さいものの、速報値の方が10pips前後の反応が期待できるので、取引には適します。

速報値では前年比のみが発表されます。

EU以外の日米独英豪等の主要国では、消費者物価指数をCPIと表します。欧州のそれだけがHICP(= Harmonized Indices of Consumer Prices)と表記されます。FX参加者にとってはHICPもCPIも同じ内容だと思っていても構いません。

消費者物価指数は、一般消費者から見た商品・サービスの価格変化を表しています。

ECB(欧州中央銀行)は、実質的にインフレ目標(前年比2%付近で以下)を設定しています。現在、その近辺まで回復したという見方と、まだ目標付近に安定していないという見方があり、ECB政策に絡むだけに本指標は重要視されています。

ECBのHPは こちら です。

ーーー$€¥ーーー

本指標に関する調査期間と、過去の反応程度・分布を下表に纏めておきます。

最も指標結果に素直に反応する直後1分足跳幅は、過去平均で10pipsです。発表直後の反応が小さいため、発表前のトレンド方向を確認しておく必要があります。

また上表分布を別の言い方で説明すると、

- 7pips以下だったことは33%

- 8-10pipsが30%

- 11-15pipsが14%

- 16pips以上は23%

です。

つまり、過去63%が10pips以下しか跳ねていないのです。

過去の発表結果と市場予想を下図に一覧します。

下図は、前回改定値と市場予想と発表結果をプロットしています。経済情勢を正確に分析するためには、発表値修正値を見るべきです。がしかし、このブログの目的は、発表結果がどう反応するかに特化しています。そのため、市場予想は発表直前の値をプロットし、定時発表値のままをプロットしています。後日、修正値が発表されても、このグラフには反映していません。

ふたつのグラフは、上がHICP前年比速報値で、下がコアHICP前年比速報値です。以下、面倒なので単に、前者をHICP、後者をコアHICPと記します。

簡単なことから見て取ると、上のHICPグラフは、全体的に上昇基調でしたが、2017年2-4月に2つピークを形成後、やや下降に転じたように見えます。今回発表で前回結果を下回れば、下降基調転換との解釈する方が自然です。再び上昇に転じたと見て取るには、2017年3月結果の+1.5%を上回る必要がありそうです。

次に、下のコアHICPグラフは、2017年3月を直近の底とし、もし今回が前回結果を多少下回ってもまだ、下降基調転換とは言い切れません。2017年5月結果の+0.9%を下回れば下降転換、2017年4月結果の+1.2%を上回れば上昇継続、と見えるでしょう。

この、発表後に上昇基調と見て取れるか、下降基調と見て取れるかは、結局のところ、発表結果が市場予想を上回るか下回るかと同じことです。中間的などちらかわからない発表結果がどの範囲かを考えるための方便で- 反応程度は小さく、過去の指標発表直後に63%が10pips以下しか跳ねていません。反応方向は、HICP>コアHICPに影響されます。但し、あまり素直に反応する指標でもありません。

- 追撃にはあまり適していません。やるなら、指標発表後に早期参加・短期利確です。

- 指標発表前後1分間を除くと、指標結果の影響よりも、その時々のトレンドが影響しているように見受けられます。

HICPは+1.3%〜+1.5%が、良い結果か悪い結果かの解釈が難しい中間値(小さい陽線)、コアHICPは+0.9%〜+1.2%が中間値(反応方向はわかならい)、です。

ーーー$€¥ーーー

各項目が反応方向にどの程度影響しているのかを調べておきました。

一般に、事後差異(発表結果ー市場予想)と直後1分足の方向一致率は高くなります。この方向一致率が高いほど「素直に反応する」指標だと言えます。

上表から、事後差異と直後1分足との方向一致率は、次の式のように重み付けすると、発表直後に指標結果の影響を受がちだという前提が満たせます。

3?HICPの差異ー1?コアHICPの差異 - 7pips以下だったことは33%

- 以上の調査・分析結果に基づき、以下のシナリオで取引に臨みます。

(0) 以下の取引は、16:00以降に強い下降トレンドを生じている場合、全て諦めます。無理に取引する指標ではありません。

(1) 直前1分足は陰線と見込みます。

(2) 直後1分足は陽線と見込みます。指標発表直前にポジションを取り、発表直後の跳ねで利確であれ損切であれ、ポジションを解消します。

(3) 追撃は、発表後に早期参加し、なるべく発表後1分以内に終えます。

この式から、反応方向に影響するのはHICPの方で、コアHICPはHICPの差異が0のときに逆方向への反応に影響する、と言えます。

ーーー$€¥ーーー

本指標取引には関係ない話ですが、本指標の「改定値」は「指標分析に基づく取引」に全く向いていません。

先に挙げたHICP・コアHICPのグラフをもう一度ご覧ください。黒ドットが改定値のプロットですが、HICPのグラフでもコアHICPのグラフでも、黒ドットがほぼ速報値のドットに隠れて見えません。これは、本指標改定値が速報値からほとんど修正されていない、ということです。

でも、改定値の発表前後だってチャートは動いています。

つまり、その動きは指標結果の良し悪しとは関係ない動きだということです。

欧州物価指標のHICPは、この記事の「速報値」反応方向の偏りを見ても、そして改定値が速報値からほぼ修正されないことを見ても、指標結果の良し悪しなんて分析しても意味がない、ということです。

(2-2. 過去反応)

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

ここまでの話で明らかになったように、本指標のローソク足分析には意味がありません。

【3. 定型分析】

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 「指標一致性分析」 をご参照願います。

反応性分析の結果を下表に示します。

直後1分足と直後11分足との方向一致率は71%です。そして、その71%の方向一致時だけを取り上げて直後1分足と直後11分足とを比較すると、跳値同士・終値同士で反応が伸びたことは各60%・60%です。また、直後1分足終値がついた時点では、それからも反応が伸び続けて直後11分足終値が直後1分足終値を超えた事例は43%しかありません。

次に、反応一致性分析の結果を下表に示します。

直前1分足は陰線率が86%、直後1分足は陽線率が82%と、偏りが目立ちます。両者の方向一致率は25%(不一致率75%)となっており、矛盾ありません。

最後に、指標一致性分析の結果を下表に示します。

事後差異と直後1分足との方向一致率は68%で、発表結果の市場予想に対する良し悪しに素直に反応するのは3回に2回程度です。

【4. シナリオ作成】

巻頭箇条書きのシナリオの項をご参照願います。

以上

2017年7月31日18:00発表

以下は2017年7月31日19:45頃に追記しています。

?U. 結果・検証

【5. 発表結果】

(5-1. 指標結果)

本指標発表結果及び反応は次の通りでした。

結果は、HICPが前回結果・市場予想と同値、コアHICPが前回結果・市場予想を上回りました。事後差異はプラスとなり、反応は陽線で素直でした。

指標は、HICPがもし前回結果・市場予想を下回ると、下降基調が鮮明になるところでした。が、1%台に踏み留まりました。コアHICPは、今回が前回結果を上回ったことで、上昇基調を維持しているように見えます。

これなら陽線での反応も納得できます。

反応は、発表から1-2分後に129.9付近で上昇が抑えられ、再び18:05に同値付近で頭が抑えられました。これは、この付近に1時間足の雲下端があって、それがレジスタンスとして働いたからです。18:50時点で、結局、このレジスタンスを上抜けできずに、ほぼ指標発表前の129.7付近まで戻されています。

(5-2. 取引結果)

取引結果は次の通りでした。

最後はシナリオ外取引で、レジスタンス到達を確認して逆張りで少し稼ぎました。

【6. 分析検証】

(6-1. 分析検証)

事前調査分析内容を、以下に検証します

- 事前分析では、反応程度が小さく、過去の指標発表直後に63%が10pips以下しか跳ねていない、と指摘していました。また、反応方向は、HICP>コアHICPに影響される、と記していました。あまり素直に反応する指標でもない、と記していました。

結果は、過去平均よりやや大きく14pipsの跳ねて、方向は素直でした。HICPは市場予想と同値だったので、反応に寄与していません。

次回の内容見直しは、まだ必要ありません。 - 事前分析では、追撃にあまり適しておらず、やるなら指標発表後に早期参加・短期利確と、記していました。

結果的にこの内容で良いものの、今回は1時間足の雲下端がレジスタンスとして存在していたことが、反応が思うように伸びなかった原因です。 - 事前分析では、指標発表前後1分間を除くと、指標結果の影響よりも、その時々のトレンドが影響しているように見受けられる、と記していました。

今回も、時間足・4時間足チャートのレンジを抜け出せない、という意味では分析通りです。

(6-2. シナリオ検証)

事前準備していたシナリオを検証しておきます。

- まず、取引の前提だった「16:00以降の強い下降トレンドなし」を確認しました。

- 直前1分足は陰線と見込んでいました。

結果は陰線です。分析を当てて取引で損切ですから、やっぱり下手なのですね。 - 直後1分足は陽線と見込んでいました。指標発表直前にポジションを取り、発表直後の跳ねで利確であれ損切であれ、ポジションを解消するつもりでした。

結果は、ポジション取得が遅れて、記録を見ると18:00:01にポジション取得しています。これで損切になっていたらたまりません。分析でなく、ポジション取得のタイミングに問題がありました。 - 追撃は、発表後に早期参加し、なるべく発表後1分以内に終えるつもりでした。

問題ありません。

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

2017年07月29日

4-3. 欧州経済指標DB(2017年7月最終版)

欧州の経済指標発表前後の取引はEURJPYで行っています。

欧州経済指標発表前後のEURJPYは、トレンドの影響が強く指標結果の影響が弱い、という傾向を感じています。おそらく、各国毎の発表が先行しているため、その時々にEURレートに折込済という場合が多いのでしょう。だから、指標発表結果への反応方向は素直なものの、反応程度が小さく反応期間が短い、という感触を持っています。

直近の大きな動きをなぞっておきます。

2016年6月の英EU離脱国民投票は、離脱賛成が52%を占めて、英国のEU離脱が決定しました。2017年4-5月に行われた仏大統領選では、第一回投票の上位2名が、マクロン候補(得票率24%)とルペン候補(得票率21.3%)となりました。そして、第二回投票で66%を得票したマクロン候補が大統領に選出されました。その後、6月に仏下院選が行われ、与党連立が350議席(総数577)を占めました。同月行われた英下院選は、与党が保守党が318議席(総数650議席)と、単独過半数から過半数割れとなりました。

次は、9月24日投票の独総選挙です。現在の保守系与党(キリスト教民主社会同盟)と、最大野党社民党の支持率は、6月下旬に39%対24%と報道されています。

こうした政治環境下の6月28日、「ECB総裁が政策微調整の可能性を示唆」との報道があり、ECBが9月にも緩和策縮小を発表する可能性があるという憶測が報道されました。その結果、独金利とEURは高騰しました。翌29日にはECB関係筋の話として、この憶測は打ち消されています。

ECB幹部が緩和縮小への着手を積極的に宣伝すると、独株価が下がることがわかりました。そして、独財務相もコロッと態度を変えることもわかりました。

ならば、もうECBが独政権与党の足を引っ張るとは思えません。6月にEURが買われた理由のひとつ(もうひとつは仏選挙結果)は9月独選挙まで再封印(のらりくらり)されるのではないでしょうか。まして、ブリグジット交渉遅延なんて、独選挙での与党の数議席に比べれば、取るに足らない問題です。

7月6日に6月のECB理事会議事要旨が公表されました。

ECBのテーパーリング着手がいつからかが市場の関心を集めています。議事要旨では「インフレ見通しに確信が必要」との記載に対し、市場(プロフェッショナル)は独国10年債利率を跳ね上げました。つまり、市場は既にインフレ率改善を先取りしてを確信しているのです。

そして、7月20日にECB理事会がありました。

7月20日のECB理事会の結論は「市場予想通り現状維持」でした。

理事会後の記者会見でECB総裁は、最も市場の関心があった資産買入プログラム変更の可能性について質問を受けました。回答は次の通りです。

曰く「まだそのような時点に至っていない。フォワードガイダンスは変更しないということや、将来の変更を討議する具体的日程は設定しないことで、理事会は一致している。つまり(先月末に大騒ぎになった発言は)単に討議が秋に実施されると言っただけだ」

なんなんだ、こいつは。

(分析事例) ECB金融政策 (2017年7月20日発表結果)

欧州の政策決定過程は非常にわかりにくい仕組です。欧州理事会(EU首脳会議)は、各国首脳と欧州委員会委員長とEU大統領によって構成されています。閣僚理事会は各加盟国から1名ずつ代表が選出され、各国が持ち回りで議長国を務めます。欧州委員会は各加盟国から1名ずつ選出された委員によって構成されています。欧州議会の議席配分は人口によって割り振られています。

で、どこが予算案を作ってどこが承認しているのか、まだたどり着いていません。

独国景気指標は、ZEW・PMI速報値・Ifo・PMI改定値の順に発表されます。PMI改定値はほぼ反応しないため取引しません。別々の指標であっても、全体的に上昇基調・下降基調というのは、グラフを見ればほぼ向きと期間が一致します。

問題は、単月毎のZEW・PMI速報値・Ifoの実態差異(発表結果ー前回結果)の符号(プラス・マイナス)の一致率が低いことです。単月毎の予想では、先に発表された指標結果が後で発表される指標結果の改善・悪化すらアテにならない、ということです。

よって、指標結果予想の論拠は、単月データに基づくものでなく、トレンドの有無に基づくものでなければいけません。

7月18日に発表された独国7月分ZEW景況指数は、現況指数・期待指数ともに前回結果を下回りました。前月はは現況指数が2011年7月以来の最大値となっていたので、この低下は気にする必要がありません。期待指数低下は、実態指標の生産関連で受注が生産よりも数字低下傾向なので、その兆候が現れ始めたとも解釈できます。

そして、7月24日に発表された独国7月PMI速報値でも、総合・製造業・サービス業の全てが前月結果を下回っていました。

がしかし、7月25日に発表された7月分Ifo景況指数は、現況分析指数(現況指数)・景況感(期待指数)のいずれも前回結果を上回りました。現況指数は、2016年8月以降ずっと上昇継続しています。期待指数は、2016年10月から2017年5月まで上下どちらに向かうか迷いが見受けられたものの、先月発表で直近ピークの2016年10月値を上抜けました。総合値(景況指数)は、1991年以来の最大値を先月・今月と更新しています。

(分析事例) 独国ZEW景況感調査 (2017年6月13日発表結果検証済)

(分析事例) 独国PMI速報値 (2017年7月24日発表結果検証済)

(分析事例) 独国Ifo景況指数 (2017年7月25日発表結果検証済)

欧州景気指標はPMI速報値のみ取引し、ZEW景況感調査やPMI改定値(最終値に相当)では取引しません。

欧州PMIは、速報値と改定値で実態差異(発表結果ー市場予想)の符号の一致傾向も高いものの、改定値は事後差異(発表結果ー市場予想)がほとんどの場合に0となります。過去、速報値結果で改定値予想がほぼ正確に予想されています。よって、PMI改定値発表直後の反応は、たいてい指標結果に関係ありません。

欧州ZEW景況感調査は、独国ZEW景況指数と同時発表されます。欧州結果は反応にほぼ影響しません。

よって、PMI速報値ぐらいしか取引できないのです。

7月24日に発表された欧州7月分PMI速報値は、製造業が前回結果より低下、サービス業が前回同値、となりました。製造業速報値は、2016年8月から先月まで10か月連続で前回結果を上回っていました。今回の低下は、低下しても56.8と高水準なので、今回単月の低下は問題になりません。

(分析事例) 欧州PMI速報値 (2017年6月23日発表結果検証済)

欧州物価指標(HICP)は取引に向かない指標です。

速報値は反応が小さため、反応方向が指標結果に対しあまり素直ではありません(トレンドに飲み込まれがちです)。だから、指標分析の意味がありません。そして、改定値は速報値とほぼ結果が一致します。結果が一致するのにEURが動くのは、指標の影響ではありません。

ECBは、実質的にインフレ目標(前年比2%付近で以下)を設定しています。現在、その近辺まで回復したという見方と、まだ目標付近で安定していないという見方があり、ECB政策に絡むだけに本指標は重要視されています。

ECBとIMFの2017年インフレ率は各1.5%・1.6%、2018年は各1.3%・1.5%と見込まれています。ECBは慎重です。

6月28日に市場を混乱させたECB総裁発言の「秋に政策微調整可否のための状況確認」は、この前年比が秋までに目標近辺に到達するという意味ではない、と思われます。数字がなかなか2%を超えないことを表向きの理由に挙げて、秋の独総選挙が終わるまで新たな情勢判断を不用意に出来ない、と受け取る方がしっくりきます。

7月31日に発表されたHICP速報値は、コアHICP前年比が前回結果をやや上回りました。コアHICP前年比は上昇基調を継続しており、HICP前年比は下降基調転換を懸念されていたものの、前月同値で踏みとどまりました。

(分析事例) HICP(消費者物価指数)速報値 (2017年7月31日発表結果検証済)

7月7日に発表された独国6月雇用統計の結果は、失業率が+5.7%、失業者数前月比は+0.7万人でした。失業率は2014年以降ほぼ単調に低下し、最近は低下が加速しています。失業者数は、2016年12月から2017年4月まで4か月連続で減少した後、2017年5月から2か月連続で増加しています。

7月に発表された欧州5月分失業率は+9.3%でした。各国平均で9.3%という数字に驚きますが、これでも2013年9月の12.2%をピークにほぼ毎月単調に低下しています。

昨年2016年の欧州GDPは19.3兆USDです。そのうち独国が17.9%、英国が13.6%、仏国が12.8%、伊国が9.6%を占めています。

欧州GDPは、発表結果と反応方向とがあまり関係ありません。おそらく、各国毎の発表が先行しているため、その時々にEURレートへの折込みが行われるからでしょう。

5月23日に独国1-3月期GDP改定値が発表されました。結果は、前期比が+0.6%で、前年比が+1.7%、でした。前年比は、2016年7-9月期から3期続けて同値継続となっています。

7月20日に独国財務省は月報を公表し、(1) 国内経済は好調、(2) 英国のEU離脱交渉やトランプ米大統領による貿易政策は不確定要素、(3) 展望は順調な成長と予想、との内容でした。4-6月期は、1-3月期の前期比+0.6%と同様の成長率となる見込み、です。

(分析事例) 独国四半期GDP(季調済)速報値 (2017年2月14日発表結果検証済)

最も影響力が強い独国経済も、実はGDP比で言えばEU全体に対し20%を下回っています。

(2-1) 小売

6月30日に発表された独国5月分小売売上高指数は、前期比+0.5%、前年比+4.8%でした。前年比の動きを見ると、毎月の上下動が激しいものの、2016年2月以降は全体的にやや下降ぎみでした。今回の+4.8%は、そのトレンドが上昇に転じた気配を感じさせます。来月発表(6月分)で+2%以上ならば、その気配を実態と認識しても良いでしょう。

(2-2) 生産

7月7日に発表された独国5月分鉱工業生産指数前月比は、各+1.2%・+1.9%でした。独国データの今年1月からの重積値(増減累積値を求めるため、100%を起点に前月比を掛け算し続けた値)は+6.7%です。昨年12月を起点にすると、その後今年5月までの伸び率が+6.7%という意味です。

起点の12月単月は良い数字だったので、この数字は絶好調の状態と言っても良いでしょう。

その一方、7月6日に発表された独国5月分製造業新規受注前月比は+1.0%でした。今年1月からの重積値は、起点となる昨年12月の値が良かったこともあって△4.4%です。受注を見ると、少し先行きに不安があります。

製造業の受注と生産のLT(リードタイム)は、受注が3〜6か月程度先行すると見るのが一般的です(業種間のばらつきが大きい)。それを同時に表しているのが景気指標ですが、製造業PMI改定値(最終値に相当)には、先行きへの不安の兆候がまだ見受けられません。

8月4日に発表された独国6月分鉱工業受注指数前月比は+1.0%でした。内需は+5.1%で好調、外需は△2.0%でした。てっきりEUR高が原因かと思ったら、EU諸国からの需要が△2.4%となっています。この結果について、独経済省は「小幅な拡大が続く」との見方を示しています。

7月8日に発表された独国5月分貿易収支は+220億EURでした。輸出好調には違いないものの、独国内景気が好調で輸入も増えている結果、増加ペースが落ち始めました。それを如実に示しているのが、過去12か月平均では+208億EURで、その前の12か月平均が+213億EUR、という数字です。

7月14日に発表された欧州5月分貿易収支は+214億EURでした。欧州貿易集は毎月の上下動があるものの、全体として増加基調です。数字を見比べてみると、独国の輸出の強さが良くわかります。

欧州経済指標発表前後のEURJPYは、トレンドの影響が強く指標結果の影響が弱い、という傾向を感じています。おそらく、各国毎の発表が先行しているため、その時々にEURレートに折込済という場合が多いのでしょう。だから、指標発表結果への反応方向は素直なものの、反応程度が小さく反応期間が短い、という感触を持っています。

【4-3-1. 7月概観】

直近の大きな動きをなぞっておきます。

2016年6月の英EU離脱国民投票は、離脱賛成が52%を占めて、英国のEU離脱が決定しました。2017年4-5月に行われた仏大統領選では、第一回投票の上位2名が、マクロン候補(得票率24%)とルペン候補(得票率21.3%)となりました。そして、第二回投票で66%を得票したマクロン候補が大統領に選出されました。その後、6月に仏下院選が行われ、与党連立が350議席(総数577)を占めました。同月行われた英下院選は、与党が保守党が318議席(総数650議席)と、単独過半数から過半数割れとなりました。

次は、9月24日投票の独総選挙です。現在の保守系与党(キリスト教民主社会同盟)と、最大野党社民党の支持率は、6月下旬に39%対24%と報道されています。

こうした政治環境下の6月28日、「ECB総裁が政策微調整の可能性を示唆」との報道があり、ECBが9月にも緩和策縮小を発表する可能性があるという憶測が報道されました。その結果、独金利とEURは高騰しました。翌29日にはECB関係筋の話として、この憶測は打ち消されています。

ECB幹部が緩和縮小への着手を積極的に宣伝すると、独株価が下がることがわかりました。そして、独財務相もコロッと態度を変えることもわかりました。

ならば、もうECBが独政権与党の足を引っ張るとは思えません。6月にEURが買われた理由のひとつ(もうひとつは仏選挙結果)は9月独選挙まで再封印(のらりくらり)されるのではないでしょうか。まして、ブリグジット交渉遅延なんて、独選挙での与党の数議席に比べれば、取るに足らない問題です。

7月6日に6月のECB理事会議事要旨が公表されました。

ECBのテーパーリング着手がいつからかが市場の関心を集めています。議事要旨では「インフレ見通しに確信が必要」との記載に対し、市場(プロフェッショナル)は独国10年債利率を跳ね上げました。つまり、市場は既にインフレ率改善を先取りしてを確信しているのです。

そして、7月20日にECB理事会がありました。

【4-3-2. 政策決定指標】

(1) 金融政策

7月20日のECB理事会の結論は「市場予想通り現状維持」でした。

理事会後の記者会見でECB総裁は、最も市場の関心があった資産買入プログラム変更の可能性について質問を受けました。回答は次の通りです。

曰く「まだそのような時点に至っていない。フォワードガイダンスは変更しないということや、将来の変更を討議する具体的日程は設定しないことで、理事会は一致している。つまり(先月末に大騒ぎになった発言は)単に討議が秋に実施されると言っただけだ」

なんなんだ、こいつは。

(分析事例) ECB金融政策 (2017年7月20日発表結果)

(2) 財政政策

欧州の政策決定過程は非常にわかりにくい仕組です。欧州理事会(EU首脳会議)は、各国首脳と欧州委員会委員長とEU大統領によって構成されています。閣僚理事会は各加盟国から1名ずつ代表が選出され、各国が持ち回りで議長国を務めます。欧州委員会は各加盟国から1名ずつ選出された委員によって構成されています。欧州議会の議席配分は人口によって割り振られています。

で、どこが予算案を作ってどこが承認しているのか、まだたどり着いていません。

(3) 景気指標

独国景気指標は、ZEW・PMI速報値・Ifo・PMI改定値の順に発表されます。PMI改定値はほぼ反応しないため取引しません。別々の指標であっても、全体的に上昇基調・下降基調というのは、グラフを見ればほぼ向きと期間が一致します。

問題は、単月毎のZEW・PMI速報値・Ifoの実態差異(発表結果ー前回結果)の符号(プラス・マイナス)の一致率が低いことです。単月毎の予想では、先に発表された指標結果が後で発表される指標結果の改善・悪化すらアテにならない、ということです。

よって、指標結果予想の論拠は、単月データに基づくものでなく、トレンドの有無に基づくものでなければいけません。

7月18日に発表された独国7月分ZEW景況指数は、現況指数・期待指数ともに前回結果を下回りました。前月はは現況指数が2011年7月以来の最大値となっていたので、この低下は気にする必要がありません。期待指数低下は、実態指標の生産関連で受注が生産よりも数字低下傾向なので、その兆候が現れ始めたとも解釈できます。

そして、7月24日に発表された独国7月PMI速報値でも、総合・製造業・サービス業の全てが前月結果を下回っていました。

がしかし、7月25日に発表された7月分Ifo景況指数は、現況分析指数(現況指数)・景況感(期待指数)のいずれも前回結果を上回りました。現況指数は、2016年8月以降ずっと上昇継続しています。期待指数は、2016年10月から2017年5月まで上下どちらに向かうか迷いが見受けられたものの、先月発表で直近ピークの2016年10月値を上抜けました。総合値(景況指数)は、1991年以来の最大値を先月・今月と更新しています。

(分析事例) 独国ZEW景況感調査 (2017年6月13日発表結果検証済)

(分析事例) 独国PMI速報値 (2017年7月24日発表結果検証済)

(分析事例) 独国Ifo景況指数 (2017年7月25日発表結果検証済)

ーーー$€¥ーーー

欧州景気指標はPMI速報値のみ取引し、ZEW景況感調査やPMI改定値(最終値に相当)では取引しません。

欧州PMIは、速報値と改定値で実態差異(発表結果ー市場予想)の符号の一致傾向も高いものの、改定値は事後差異(発表結果ー市場予想)がほとんどの場合に0となります。過去、速報値結果で改定値予想がほぼ正確に予想されています。よって、PMI改定値発表直後の反応は、たいてい指標結果に関係ありません。

欧州ZEW景況感調査は、独国ZEW景況指数と同時発表されます。欧州結果は反応にほぼ影響しません。

よって、PMI速報値ぐらいしか取引できないのです。

7月24日に発表された欧州7月分PMI速報値は、製造業が前回結果より低下、サービス業が前回同値、となりました。製造業速報値は、2016年8月から先月まで10か月連続で前回結果を上回っていました。今回の低下は、低下しても56.8と高水準なので、今回単月の低下は問題になりません。

(分析事例) 欧州PMI速報値 (2017年6月23日発表結果検証済)

(4) 物価指標

欧州物価指標(HICP)は取引に向かない指標です。

速報値は反応が小さため、反応方向が指標結果に対しあまり素直ではありません(トレンドに飲み込まれがちです)。だから、指標分析の意味がありません。そして、改定値は速報値とほぼ結果が一致します。結果が一致するのにEURが動くのは、指標の影響ではありません。

ECBは、実質的にインフレ目標(前年比2%付近で以下)を設定しています。現在、その近辺まで回復したという見方と、まだ目標付近で安定していないという見方があり、ECB政策に絡むだけに本指標は重要視されています。

ECBとIMFの2017年インフレ率は各1.5%・1.6%、2018年は各1.3%・1.5%と見込まれています。ECBは慎重です。

6月28日に市場を混乱させたECB総裁発言の「秋に政策微調整可否のための状況確認」は、この前年比が秋までに目標近辺に到達するという意味ではない、と思われます。数字がなかなか2%を超えないことを表向きの理由に挙げて、秋の独総選挙が終わるまで新たな情勢判断を不用意に出来ない、と受け取る方がしっくりきます。

7月31日に発表されたHICP速報値は、コアHICP前年比が前回結果をやや上回りました。コアHICP前年比は上昇基調を継続しており、HICP前年比は下降基調転換を懸念されていたものの、前月同値で踏みとどまりました。

(分析事例) HICP(消費者物価指数)速報値 (2017年7月31日発表結果検証済)

(5) 雇用指標

7月7日に発表された独国6月雇用統計の結果は、失業率が+5.7%、失業者数前月比は+0.7万人でした。失業率は2014年以降ほぼ単調に低下し、最近は低下が加速しています。失業者数は、2016年12月から2017年4月まで4か月連続で減少した後、2017年5月から2か月連続で増加しています。

7月に発表された欧州5月分失業率は+9.3%でした。各国平均で9.3%という数字に驚きますが、これでも2013年9月の12.2%をピークにほぼ毎月単調に低下しています。

【4-3-3. 経済実態指標】

昨年2016年の欧州GDPは19.3兆USDです。そのうち独国が17.9%、英国が13.6%、仏国が12.8%、伊国が9.6%を占めています。

(1) 経済成長

欧州GDPは、発表結果と反応方向とがあまり関係ありません。おそらく、各国毎の発表が先行しているため、その時々にEURレートへの折込みが行われるからでしょう。

5月23日に独国1-3月期GDP改定値が発表されました。結果は、前期比が+0.6%で、前年比が+1.7%、でした。前年比は、2016年7-9月期から3期続けて同値継続となっています。

7月20日に独国財務省は月報を公表し、(1) 国内経済は好調、(2) 英国のEU離脱交渉やトランプ米大統領による貿易政策は不確定要素、(3) 展望は順調な成長と予想、との内容でした。4-6月期は、1-3月期の前期比+0.6%と同様の成長率となる見込み、です。

(分析事例) 独国四半期GDP(季調済)速報値 (2017年2月14日発表結果検証済)

(2) 実態指標

最も影響力が強い独国経済も、実はGDP比で言えばEU全体に対し20%を下回っています。

(2-1) 小売

6月30日に発表された独国5月分小売売上高指数は、前期比+0.5%、前年比+4.8%でした。前年比の動きを見ると、毎月の上下動が激しいものの、2016年2月以降は全体的にやや下降ぎみでした。今回の+4.8%は、そのトレンドが上昇に転じた気配を感じさせます。来月発表(6月分)で+2%以上ならば、その気配を実態と認識しても良いでしょう。

(2-2) 生産

7月7日に発表された独国5月分鉱工業生産指数前月比は、各+1.2%・+1.9%でした。独国データの今年1月からの重積値(増減累積値を求めるため、100%を起点に前月比を掛け算し続けた値)は+6.7%です。昨年12月を起点にすると、その後今年5月までの伸び率が+6.7%という意味です。

起点の12月単月は良い数字だったので、この数字は絶好調の状態と言っても良いでしょう。

その一方、7月6日に発表された独国5月分製造業新規受注前月比は+1.0%でした。今年1月からの重積値は、起点となる昨年12月の値が良かったこともあって△4.4%です。受注を見ると、少し先行きに不安があります。

製造業の受注と生産のLT(リードタイム)は、受注が3〜6か月程度先行すると見るのが一般的です(業種間のばらつきが大きい)。それを同時に表しているのが景気指標ですが、製造業PMI改定値(最終値に相当)には、先行きへの不安の兆候がまだ見受けられません。

8月4日に発表された独国6月分鉱工業受注指数前月比は+1.0%でした。内需は+5.1%で好調、外需は△2.0%でした。てっきりEUR高が原因かと思ったら、EU諸国からの需要が△2.4%となっています。この結果について、独経済省は「小幅な拡大が続く」との見方を示しています。

【4-3-4. 収支関係指標】

7月8日に発表された独国5月分貿易収支は+220億EURでした。輸出好調には違いないものの、独国内景気が好調で輸入も増えている結果、増加ペースが落ち始めました。それを如実に示しているのが、過去12か月平均では+208億EURで、その前の12か月平均が+213億EUR、という数字です。

7月14日に発表された欧州5月分貿易収支は+214億EURでした。欧州貿易集は毎月の上下動があるものの、全体として増加基調です。数字を見比べてみると、独国の輸出の強さが良くわかります。

以上

2017年07月25日

独国景気指標「Ifo景況指数」発表前後のEURJPY反応分析(2017年7月25日17:00発表結果検証済)

以下、「?T.調査・分析」を事前投稿し、「?U.結果・検証」を事後投稿しています。ブログの日付は事前投稿日となっています。指標発表後に事後投稿し、その日時は「?U.結果・検証」のタイトル行付近に記載しています。

2017年7月25日17:00に独国景気指標「Ifo景況指数」が発表されます。今回発表されるのは2017年7月分の集計結果です。

今回の市場予想と前回結果は次の通りです。市場予想は本記事投稿時点の値です。

本指標の特徴は以下の通りです。

定型分析の結果は以下の通りです。

調査・分析結果は以下の通りです。

以上の調査・分析結果に基づき、以下のシナリオで取引に臨みます。

(1) 直前1分足は陰線と見込みます。含損5pipsを損切ラインとし、決済は指標発表直前とします。

(2) 直前1分足決済に先立ち、指標発表前に新たに買ポジションを取得します。但し、直前10-1分足が陰線ならば、この取引は見合わせます。

(3) 初期反応方向を確認したら早期参加し、発表から1分過ぎたら利確のタイミングを窺います。

以上の詳細ないしは論拠は、以下の「?T.調査・分析」に記しています。

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

Ifo景況感指数は、約7000社の企業が対象のアンケート調査結果を指数化したものです。調査は「現在」と「半年後」について「生産」「在庫」「受注」「価格」「雇用」に関わる質問に「良い」「同じ」「悪い」で回答します。2000年を100とし、現況と先行きを加重平均して「景況指数」が算出されています。

関連指標には「ZEW景況感指数」と「PMI速報値」があります。

一部で「鉱工業生産との関連性が高いと言われている」「調査対象が7000社の企業担当者のため経済実態を正確に把握できる」という解説も見受けられます。それら記事には、出典・論拠が明らかにされていなかったので、いずれ検証します。

本指標に関する調査期間と、過去の反応程度・分布を下表に纏めておきます。

最も指標結果に素直に反応する直後1分足跳幅の過去平均は10pipsにも達していません。上表分布を別の言い方で説明すると、0-4pipsが9回(30%)、5-8pipsが10回(33%)、9-12pipsが8回(17%)です。過去93%は12pips以下しか反応しなかった訳です。

過去の発表結果と市場予想を下図に一覧します。下図は発表結果と市場予想をプロットしています。そして、市場予想は発表直前の値を用い、発表結果は後に修正値が発表されても修正していません。理由はご想像の通りです。

まず、「景況指数」「景況感指数」「現状分析指数」の各項目が反応方向にどの程度影響しているのかを調べました。

上表から、発表結果と市場予想最の差(事後差異)と、事後差異に最も素直に反応すると見なせる直後1分足との方向一致率を見ると、景況指数の影響が最も強くなっています。直後1分足の方向は、

で求めた符号との一致率が高くなります(プラスなら陽線、マイナスなら陰線)。

今回の事前差異はマイナスなので、直後1分足は陰線となる期待的中率が59%です。

次に、関連指標であるZEWとPMI速報値は、いずれも同月(7月)集計結果が前月よりも低下していました。よって、ZEWとPMI速報値がIFOの結果を先取り示唆しているなら、IFOも前回結果を下回ります。

2015年1月以降先月までの過去30回の発表で、ZEWもPMI速報値も実態差異がマイナスとなったことは僅か4回しかありません。この4回のうち、IFOの実態差異もマイナスとなったことは2回(50%)です。つまり、今月7月発表のZEWやPMI速報値がともに前回結果より下回っても、IFOもそうなるとは言えないのです。

なお、この実態差異は、各指標の項目毎に先述のような重み付け係数を導き求めた値と比較しています。具体的には、2015年7月・9月、2016年1月・2月が、ZEW・PMI速報値ともに実態差異がマイナスとなった4回です。

では、その4回の反応方向に注目してみましょう。

直前10-1分足は3回(75%)が陽線。直前1分足は4回(100%)が陰線、直後1分足は3回が陽線で1回が同値(100%、同値は確率計算の母数に含めない)、直後11分足は陽線が3回(75%)、でした。

意外なことに、陽線率が高かったのです。

先述の反応方向への影響が最も強い景況指数は、グラフが市場予想後追い型のようにも見えます。確認しておきましょう。

2015年「2月」以降先月までの29回のうち、市場予想と発表結果の大小関係が入れ替わったことは12回(41%)です。意外に入れ替わり頻度が高く、市場予想後追い型ではありません。

市場予想後追い型ではありませんが、59%は入れ替わっておらず、今回の場合には事後差異がプラスと予想されます。

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

過去ローソク足の特徴を捉える分析では、過去の反応自体が小さいと、通常の値動きとの分離解釈が難しくなります。本指標は反応が小さな指標なので、過去の3倍の跳幅となったケースを調べて、そのような場合に後の展開を何か示唆していないか、確認しておきます。

まず、直前10-1分足は、過去平均跳幅が8pipsです。跳幅がその3倍の24pips以上に達したことはありません。

ちなみに、直後1分足跳幅の反応が小さい指標では、3倍という目安を異常の識別に用いています。平均的な反応程度の指標では2倍、大きく反応する指標では1.5倍です。

反応の小さな指標ほど、単なるトレンドの影響がノイズとなるので、目安の倍率を高めている訳です。

あと直前10-1分足には上下にヒゲが目立ちます。

次に、直前1分足の過去平均跳幅は5pipsです。この跳幅が15pips以上だったことはありません。

また、直前1分足は陰線側へのヒゲがほとんどありません。

そして、直後1分足の過去平均跳幅は8pipsです。

過去平均の8pipsを超えたことは37%で、12pipsを超えたことも5回に1回しかありません。

本指標は安定して反応が小さな指標だと言えます。

直後11分足は、過去平均跳幅が13pips、過去平均値幅が8pipsです。

平均値を見る限り、直後1分足跳幅よりも直後11分足跳幅は5pips強しか大きくなく、直後1分足終値より直後11分足跳幅も8pips強しか大きくありません。単なる差でなく「強」と記したのは、これら平均値が直後1分足と直後11分足が反転したことも含めた平均となっているためです。

ともあれ、直後11分足終値と直後1分足跳幅の平均値の差が10pipsもなく、追撃時の難しさが窺えます。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 「指標一致性分析」 をご参照願います。

反応性分析の結果を下表に示します。

直後1分足と直後11分足との方向一致率は73%です。そして、直後1分足終値より直後11分足終値が伸びたことは42%と、2回に1回ありません。

時間をかけた追撃には向いていません。

直後1分足と直後11分足との方向一致率は73%で、その73%のうち84%は直後1分足終値を超える直後11分足跳幅が現れています(合成確率61%)。

発表から1分を過ぎたら反転リスクが高まるものの、合成確率61%なら1分を過ぎても短期追撃して良いでしょう。

次に、反応一致性分析の結果を下表に示します。

直前1分足は陰線率93%という極端な偏りがあり、直後1分足も陽線率が78%と偏っています。その結果、直前1分足と直後1分足の方向一致率は11%(不一致率89%)となっています。

そして、直前10-1分足と直後1分足との方向一致率が70%あります。本指標発表前の取引参加者は、発表直後の反応方向をほぼ正しく捉えている可能性があります。

最後に、指標一致性分析の結果を下表に示します。

前回結果と市場予想と発表結果の関係に、偏りはありません。

そして、各差異がどうあれ各ローソク足との方向一致率には、30%以下もしくは70%以上となる関係がありません。事後差異と直後1分足との方向一致率も59%しかなく、あまり素直に反応しない指標だと言えます。

巻頭箇条書きのシナリオの項をご参照願います。

以下は2017年7月26日に追記しています。

本指標発表結果及び反応は次の通りでした。

前回結果・市場予想に対し発表結果は上回り、陽線で反応しました。

景況感指数は6か月連続改善が続き116.0に達しました。この数値は1991年以降で最高値です。

8月15日発表予定の独国4-6月期GDPは改善が予想されます。景気指標の好調の背景には、失業率の改善が続いて内需が好調なことと、輸出も好調が続いていることが挙げられます。

取引できませんでした。

事前調査・分析の結論を見直す必要があるか否か、検証しておきます。

取引はできなかったものの、事前準備していたシナリオを検証しておきます。

かえすがえすも取引できなかったことが残念です。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

2017年7月25日17:00に独国景気指標「Ifo景況指数」が発表されます。今回発表されるのは2017年7月分の集計結果です。

今回の市場予想と前回結果は次の通りです。市場予想は本記事投稿時点の値です。

本指標の特徴は以下の通りです。

- 反応程度は小さく、過去93%は12pips以下しか反応していません。

- 反応方向は、他の指標に比べると、発表結果の良し悪しとの関係が薄いようです。素直に反応することは59%です。

- 追撃は、早期参加・1分を過ぎてから早めの利確に適しています。

- 予兆らしきことが2点あります。

ひとつは、先に発表されたZEWやPMI速報値は、ともに前月結果より今月結果が低下していました。意外なことに、こうしたケースは過去4回しかありません(ZEWが前月より低下するとき、PMI速報値とは結果が一致しない)。この4回の過去事例からIFO発表結果の良し悪しを予想することはできません。がしかし、この4回は各タイミングでのローソク足の方向に偏りらしきものが窺えます。

もうひとつは、直前10-1分足と直後1分足との方向一致率が70%に達している点です。本指標発表前の取引参加者は、指標発表直後の反応方向をほぼ正しく読めている可能性があります。

定型分析の結果は以下の通りです。

調査・分析結果は以下の通りです。

- 指標結果に関する予想分析は「わからない」が結論ですが、指標がどうあれ直後1分足の反応方向は過去事例から見て陽線を示唆しています。

(1) 直後1分足の方向は、

2?景況指数の差異

−1?景況感指数の差異

ー1?現状分析指数の差異

で求めた符号との一致率が高くなります(プラスなら陽線、マイナスなら陰線)。今回の事前差異はマイナスなので、直後1分足は陰線となる期待的中率が59%です。

(2) 関連指標であるZEWとPMI速報値は、いずれも同月(7月)集計結果が前月よりも低下していました。2015年1月以降先月までの過去30回の発表で、ZEWもPMI速報値も実態差異がマイナスとなったことは僅か4回しかありません。この4回のうち、IFOの実態差異もマイナスとなったことは2回(50%)です。つまり、今月7月発表のZEWやPMI速報値がともに前回結果より下回っても、IFOもそうなるとは言えません。

がしかし、その4回の反応方向にはおもしろい特徴があります。

直前10-1分足は3回(75%)が陽線。直前1分足は4回(100%)が陰線、直後1分足は3回が陽線で1回が同値(100%、同値は確率計算の母数に含めない)、直後11分足は陽線が3回(75%)、でした。意外なことに、陽線率が高かったのです。

(3) 反応方向への影響が最も強い景況指数は、市場予想と発表結果のグラフが市場予想後追い型のようにも見えます。がしかし、2015年「2月」以降先月までの29回のうち、市場予想と発表結果の大小関係が入れ替わったことは12回(41%)です。意外に入れ替わり頻度が高く、市場予想後追い型ではありません。

但し、市場予想後追い型ではないものの、59%は入れ替わっておらず、今回の場合には前月と同じく発表結果が市場予想を上回る期待的中率は59%と言えます。 - 過去のローソク足を観察すると、事前に頭に入れておいた方がよい特徴がいくつかありました。

(1) 直前10-1分足は上下にヒゲが目立ちます。ちょっとチャートが動いたからと言って追撃は禁物です。

(2) 直前1分足は陽線側に数pipsのヒゲを形成しても、ほぼ陰線を形成して終わります。そして、その陰線には陰線側にほぼヒゲがありません。

(3) 直前1分足は陰線率93%という極端な偏りがあり、直後1分足も陽線率が78%と偏っています。その結果、直前1分足と直後1分足の方向一致率は11%(不一致率89%)となっています。 - 定型分析の結論は次の通りです。

(1) 直後1分足と直後11分足との方向一致率は73%です。そして、直後1分足終値より直後11分足終値が伸びたことは42%と、2回に1回ありません。つまり、時間をかけた追撃には向いていません。

また、直後1分足と直後11分足との方向一致率は73%で、その73%のうち84%は直後1分足終値を超える直後11分足跳幅が現れています(合成確率61%)。合成確率61%なら1分を過ぎても短期追撃して良いでしょう。

(2) 直前10-1分足と直後1分足との方向一致率が70%あります。本指標発表前の取引参加者は、発表直後の反応方向をほぼ正しく捉えている可能性があります。

(3) 前回結果と市場予想と発表結果の大小関係がどうあれ、各ローソク足との方向一致率は、30%以下もしくは70%以上に達していません。事後差異(発表結果ー市場予想)と直後1分足との方向一致率さえ59%しかありません。本指標は他の指標に比べると、あまり素直に反応しない指標だと言えます。。

(1) 直前1分足は陰線と見込みます。含損5pipsを損切ラインとし、決済は指標発表直前とします。

(2) 直前1分足決済に先立ち、指標発表前に新たに買ポジションを取得します。但し、直前10-1分足が陰線ならば、この取引は見合わせます。

(3) 初期反応方向を確認したら早期参加し、発表から1分過ぎたら利確のタイミングを窺います。

以上の詳細ないしは論拠は、以下の「?T.調査・分析」に記しています。

?T.調査・分析

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

【1. 指標概要】

Ifo景況感指数は、約7000社の企業が対象のアンケート調査結果を指数化したものです。調査は「現在」と「半年後」について「生産」「在庫」「受注」「価格」「雇用」に関わる質問に「良い」「同じ」「悪い」で回答します。2000年を100とし、現況と先行きを加重平均して「景況指数」が算出されています。

関連指標には「ZEW景況感指数」と「PMI速報値」があります。

一部で「鉱工業生産との関連性が高いと言われている」「調査対象が7000社の企業担当者のため経済実態を正確に把握できる」という解説も見受けられます。それら記事には、出典・論拠が明らかにされていなかったので、いずれ検証します。

本指標に関する調査期間と、過去の反応程度・分布を下表に纏めておきます。

最も指標結果に素直に反応する直後1分足跳幅の過去平均は10pipsにも達していません。上表分布を別の言い方で説明すると、0-4pipsが9回(30%)、5-8pipsが10回(33%)、9-12pipsが8回(17%)です。過去93%は12pips以下しか反応しなかった訳です。

過去の発表結果と市場予想を下図に一覧します。下図は発表結果と市場予想をプロットしています。そして、市場予想は発表直前の値を用い、発表結果は後に修正値が発表されても修正していません。理由はご想像の通りです。

まず、「景況指数」「景況感指数」「現状分析指数」の各項目が反応方向にどの程度影響しているのかを調べました。

上表から、発表結果と市場予想最の差(事後差異)と、事後差異に最も素直に反応すると見なせる直後1分足との方向一致率を見ると、景況指数の影響が最も強くなっています。直後1分足の方向は、

2?景況指数の差異

−1?景況感指数の差異

ー1?現状分析指数の差異

−1?景況感指数の差異

ー1?現状分析指数の差異

で求めた符号との一致率が高くなります(プラスなら陽線、マイナスなら陰線)。

今回の事前差異はマイナスなので、直後1分足は陰線となる期待的中率が59%です。

ーーー$€¥ーーー

次に、関連指標であるZEWとPMI速報値は、いずれも同月(7月)集計結果が前月よりも低下していました。よって、ZEWとPMI速報値がIFOの結果を先取り示唆しているなら、IFOも前回結果を下回ります。

2015年1月以降先月までの過去30回の発表で、ZEWもPMI速報値も実態差異がマイナスとなったことは僅か4回しかありません。この4回のうち、IFOの実態差異もマイナスとなったことは2回(50%)です。つまり、今月7月発表のZEWやPMI速報値がともに前回結果より下回っても、IFOもそうなるとは言えないのです。

なお、この実態差異は、各指標の項目毎に先述のような重み付け係数を導き求めた値と比較しています。具体的には、2015年7月・9月、2016年1月・2月が、ZEW・PMI速報値ともに実態差異がマイナスとなった4回です。

では、その4回の反応方向に注目してみましょう。

直前10-1分足は3回(75%)が陽線。直前1分足は4回(100%)が陰線、直後1分足は3回が陽線で1回が同値(100%、同値は確率計算の母数に含めない)、直後11分足は陽線が3回(75%)、でした。

意外なことに、陽線率が高かったのです。

ーーー$€¥ーーー

先述の反応方向への影響が最も強い景況指数は、グラフが市場予想後追い型のようにも見えます。確認しておきましょう。

2015年「2月」以降先月までの29回のうち、市場予想と発表結果の大小関係が入れ替わったことは12回(41%)です。意外に入れ替わり頻度が高く、市場予想後追い型ではありません。

市場予想後追い型ではありませんが、59%は入れ替わっておらず、今回の場合には事後差異がプラスと予想されます。

(2-2. 過去反応)

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

過去ローソク足の特徴を捉える分析では、過去の反応自体が小さいと、通常の値動きとの分離解釈が難しくなります。本指標は反応が小さな指標なので、過去の3倍の跳幅となったケースを調べて、そのような場合に後の展開を何か示唆していないか、確認しておきます。

まず、直前10-1分足は、過去平均跳幅が8pipsです。跳幅がその3倍の24pips以上に達したことはありません。

ちなみに、直後1分足跳幅の反応が小さい指標では、3倍という目安を異常の識別に用いています。平均的な反応程度の指標では2倍、大きく反応する指標では1.5倍です。

反応の小さな指標ほど、単なるトレンドの影響がノイズとなるので、目安の倍率を高めている訳です。

あと直前10-1分足には上下にヒゲが目立ちます。

次に、直前1分足の過去平均跳幅は5pipsです。この跳幅が15pips以上だったことはありません。

また、直前1分足は陰線側へのヒゲがほとんどありません。

そして、直後1分足の過去平均跳幅は8pipsです。

過去平均の8pipsを超えたことは37%で、12pipsを超えたことも5回に1回しかありません。

本指標は安定して反応が小さな指標だと言えます。

直後11分足は、過去平均跳幅が13pips、過去平均値幅が8pipsです。

平均値を見る限り、直後1分足跳幅よりも直後11分足跳幅は5pips強しか大きくなく、直後1分足終値より直後11分足跳幅も8pips強しか大きくありません。単なる差でなく「強」と記したのは、これら平均値が直後1分足と直後11分足が反転したことも含めた平均となっているためです。

ともあれ、直後11分足終値と直後1分足跳幅の平均値の差が10pipsもなく、追撃時の難しさが窺えます。

【3. 定型分析】

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 「指標一致性分析」 をご参照願います。

反応性分析の結果を下表に示します。

直後1分足と直後11分足との方向一致率は73%です。そして、直後1分足終値より直後11分足終値が伸びたことは42%と、2回に1回ありません。

時間をかけた追撃には向いていません。

直後1分足と直後11分足との方向一致率は73%で、その73%のうち84%は直後1分足終値を超える直後11分足跳幅が現れています(合成確率61%)。

発表から1分を過ぎたら反転リスクが高まるものの、合成確率61%なら1分を過ぎても短期追撃して良いでしょう。

次に、反応一致性分析の結果を下表に示します。

直前1分足は陰線率93%という極端な偏りがあり、直後1分足も陽線率が78%と偏っています。その結果、直前1分足と直後1分足の方向一致率は11%(不一致率89%)となっています。

そして、直前10-1分足と直後1分足との方向一致率が70%あります。本指標発表前の取引参加者は、発表直後の反応方向をほぼ正しく捉えている可能性があります。

最後に、指標一致性分析の結果を下表に示します。

前回結果と市場予想と発表結果の関係に、偏りはありません。

そして、各差異がどうあれ各ローソク足との方向一致率には、30%以下もしくは70%以上となる関係がありません。事後差異と直後1分足との方向一致率も59%しかなく、あまり素直に反応しない指標だと言えます。

【4. シナリオ作成】

巻頭箇条書きのシナリオの項をご参照願います。

以上

2017年7月25日17:00発表

以下は2017年7月26日に追記しています。