【4-1-1. 6月概観】

USDJPY月足は、始値110.78円・高値112.93円・安値108.83円・終値112.46円で、値幅168pips・跳幅215pipsの陽線でした。

月足一目均衡表転換線に跳ね返され、雲上端を少しだけ抜けて基準線に当たった状態です。2015年6月高値(125.86)を起点とするレジスタンス線が、7月に入ると113円中盤まで下がってきます。

10年債金利の動きに繋がる内容としては、日銀で出口政策検討が開始されるとの報道がありました。そして、6月下旬には、海外主要中銀の緩和縮小に向けた動きも報道されました。

日本だけはまだ、物価目標到達にほど遠いので、現時点での日銀緩和縮小は過去の政策失敗を認めるようなものです。政策方向の違い以前に、「言ったことができたか」という実績に差が生じており、日銀と他の中銀との間に信頼感の差を生じてしまいます。

信頼と安心とは違うものの、それらは近い関係にあるので、そのことが円クロスの動きを複雑化しないかが心配です。まぁ、指標発表前後の取引に影響はないでしょうけど。

日経平均は6月2日に20,000円を抜け、月末終値も20,033円と、2万円台をキープしました。

7月はUSDJPYの上値が抑え込まれている感が強く、為替が株価を引き上げることは想像しにくいと思います。もし米株好調が続くなら、そちらに引きずられて海外投資家のJPY割安感から、「JPY買い→日本株買い」に資金が流れ、それが7月のUSDJPYを押し下げるかも知れません。

経済指標全般は、改善基調継続が期待されていたものの、結果は停滞感を示していたと感じます。

政策指標は、雇用が失業率3.1%と4か月ぶりに3%台に戻ったものの、有効求人倍率が1.49でバブル期超えして中立結果です。物価は2016年夏頃が底で、その後の上昇基調継続を確認したかったものの、5月分コアCPI発表値は前月同値でした。6月分東京都区コアCPIはむしろ0%に低下してしまいました。

実態指標は、5月家計消費支出前年比△0.1%、5月小売販売額前年比+2.0%、5月鉱工業生産前月比速報値△3.3%、5月新説住宅着工戸数前年比△0.3%、で全体的に6月発表値は5月よりも悪化が多いように見受けられます。

収支は、5月通関ベース貿易収支が4か月ぶりにマイナスに転じました。がしかし、実数で見てみると、輸出額は6か月連続で増加し、輸入額は2015年1月以来の伸び率となったため、差し引き赤字だったようです。これなら赤字でも悪い内容ではありません。

【4-1-2. 政策指標】

(1) 金融政策

政策金利及び政策発表時刻は、金融政策決定会合終了次第となっており不定時です。ほぼ正午前後に発表されるものの、大きな政策変更があるときには発表が遅れるというジンクスがあります。ともあれ、平日昼間の発表で時刻が不定というのでは、趣味でFXをやっている多くの人にとって取引参加できない、ということですね。取引に参加できなくても、大きな動きだけは追っておきましょう。

6月日銀金融政策決定会合は、市場予想通り「イールドカーブ・コントロール付き量的・質的緩和の継続」が結論でした。

従来、出口政策議論は時期尚早という姿勢だったものの、「検討を開始する」との報道も6月に入ってからはありました。報道要点は「現在の長期国債保有残高を年間80兆円程度増加する、という政策をこのまま継続すると、2020年頃に対GDP比100%を超えてしまう」という危機感に基づくものです。実際には、日銀会合議事録でそのような危機感が委員間で「共有」されているという記載は見当たらないので、これは在野の危機感です。

ただ一連の報道を追うことで、「現在の長期国債購入ペースは年間60兆円を下回っているので、既に実質的テーパリングが始まっている」との指摘があることを知りました。

(2) 財政政策

危機的と言われて久しい財政赤字については、国債がほぼ国内で消化されていることや、国全体のバランスシート上の対外純資産が多いことから、楽観視する向きが多いようです。これはおかしな理屈で、財政赤字を民間も含めた与信規模で安心するという理屈がちっともわかりません。

夕張市に金持ちが居ても、夕張市が財政破綻したら、行政サービスは現実問題として縮小したし、市は財政投資ができなくなったじゃないですか。

(3) 景気指標

景気指標への反応は、日欧が小さく米英が大きいという傾向があります。

短観は日銀金融政策の判断材料とされているので、報道では大きく扱われます。2017年7月3日に発表された短観では、企業規模の大小を問わず全般的な景況感改善となっていました。特に製造業は3四半期連続改善し、2014年3月以来の水準に達し、消費税増税前のレベルまで回復しました。

(事例) 日銀短観 (2017年7月3日調査)

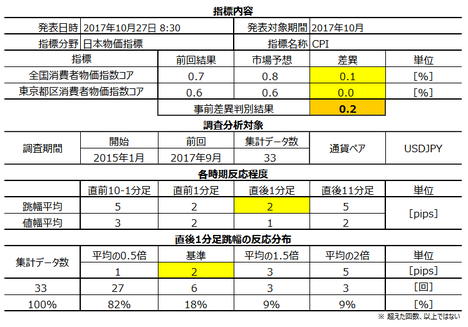

(4) 物価指標

金融・財政政策に影響を与えるため記録しています。がしかし、ほとんど動かない指標のため、これも取引には向いていません。

なお、海外におけるコアCPI(消費者物価指数)に相当するのはコアコアCPIです。日本におけるコアCPIは生鮮食料品だけを除き、エネルギーを除いていません。日銀が目標とする物価上昇率2%とは、このコアCPIの年率+2%を指しています。

6月12日に発表された5月分企業物価指数前年比は+2.1%、6月26日に発表された5月分企業向けサービス価格指数前年比は+0.7%でした。前者は2017年1月からプラスに転じ、後者は消費税増税後もプラスをずっと継続しています。

6月30日に発表された5月分コアCPIは+0.4%で、前月同値となりました。まだまだ物価目標2%には届かない上、6月分の東京都区コアCPIは0%に再低下してしまいました。

製造・流通・販売・消費の上流側は確かに上向いている状態が続いているものの、小売の収益が悪化する傾向がずいぶん長期に亘って続いています。

(事例1) 全国CPI・東京都区CPI (2017年6月30日発表結果検証済)

(事例2) GDPデフレータ速報値 (2017年5月18日発表結果検証済)

(5) 雇用指標

他の指標と同時発表されることが多く、反応もほぼありません。

6月6日発表の4月賃金前年比は+0.5%、6月30日発表の5月失業率は3.1%、有効求人倍率は1.49倍でした。有効求人倍率1.49倍という数字は43年3か月ぶりの高水準だそうです。物価上昇を超える賃金上昇が続いているように見えますが、TV報道の解説では実質所得は低下しているそうです。

ちなみに、43年前というと1974年です。ウォーターゲート事件でニクソン大統領が辞任したり、ルバング島で小野田少尉が救出されたり、長嶋選手が巨人を引退したり、カーペンターズが来日した年です。USDJPYは何と274.43円〜305.33円という水準だった時代です。

【4-1-3. 経済指標】

いずれも反応しないことは同じです。指標良し悪しに対して為替が絶望的に反応しません。

(1) 経済成長

米国・中国・EUに次ぐ経済規模なのに、なぜこの程度しか反応しないのか、昔から不思議です。とはいえ、速報値は、日本指標の中ではBOJ(日銀)政策金利発表時に次いで動くようです。

6月8日発表の1-3月期改定値(海外主要国の確定値に相当)は+1.0%でした。

(事例1) 四半期GDP速報値 (2017年5月18日発表結果検証済)

(2) 実態指標

かつてよりも製造業はBtoB(企業-企業間取引)を重視しています。CPIではわからない動きを指標で掴むため、製造業の動向が必要です。非製造業には、金融・小売だけでなく発電などが含まれています。

6月1日に発表された1-3月期産業設備投資額前期比は+4.5%で、6月12日に発表された4月機械受注前月比は△3.1%でした。機械受注前月比は前2か月がプラスなので、気にするマイナス幅ではありません。

5月鉱工業生産速報値前月比は△3.3%、5月小売販売額前年比+2.0%、5月家計消費支出前年比△0.1%、5月新説住宅着工戸数前年比△0.3%、です。

全体的に6月発表値は前月よりも悪化が多いように見受けられます。

(事例1) 機械受注 (2017年6月12日発表結果検証済)

(事例2) 鉱工業生産速報値 (2017年2月14日発表結果検証済)

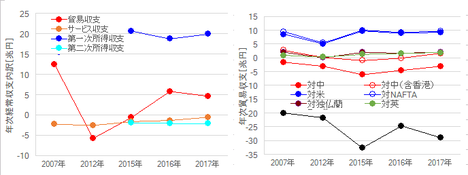

【4-1-4. 対外収支】

貿易収支と経常収支で反応に結び付くのは貿易収支の方です。日本の対米・対中収支は、政治的発言・事件によって景気や為替に影響を与えます。

5月通関ベース貿易収支が4か月ぶりにマイナスに転じました。がしかし、実数で見てみると、輸出額は6か月連続で増加し、輸入額は2015年1月以来の伸び率となったため、差し引き赤字だったようです。これなら赤字でも悪い内容ではありません。

(事例1) 貿易統計(通関ベース) (2017年6月19日発表結果検証済)

(事例2) 貿易収支・経常収支 (2017年2月8日発表結果検証済)

以上

【このカテゴリーの最新記事】

- no image