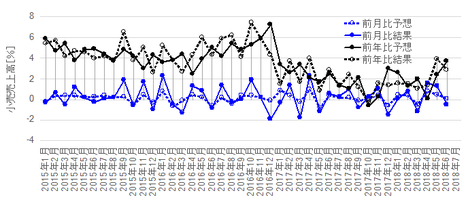

?@ 小売売上高の前月比と前年比

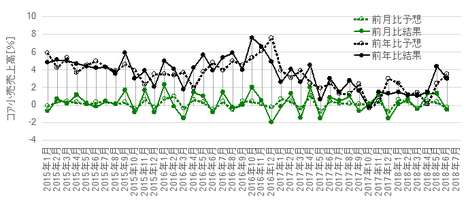

?A コア小売売上高の前月比と前年比

を用います。

以下、「小売売上高」の前月比や前年比を単に「前月比」「前年比」、「コア小売売上高」の前月比や前年比を「コア前月比」「コア前年比」と略記します。

本稿は、過去の指標結果と反応方向の関係を分析することによって、本指標発表前後のGBPJPY取引に役立つ特徴を見出すことがテーマです。

なお、この分析の調査範囲は、2015年1月集計分〜2018年6月集計分(同年7月発表分)の42回分です。

?T.指標分析

以下、市場予想は発表直前の値を用い、発表結果は後に修正値が発表されても定時発表値のままを用います。これは本指標の推移そのものより、指標発表直前直後の反応程度や反応方向との関係を重視しているためです。

【1.1 指標概要】

本指標の調査対象は、自動車販売店を除いた小売業・飲食店など5000社です。英国の個人消費はGDPの約40%を占めるため、GDPの先行指標として本指標には意義があります。 英国国家統計局 が翌月中旬に前月集計分を発表しています。反応への影響は、コア指数>総合指数、前月比>前年比、となる傾向があります。

英国実態指標は、他の主要国のそれより反応が大きいという特徴があります。

本指標は、指標発表前から過去平均で20pips以上跳ねたことも多く、指標発表後は50pipsを超えて反応を伸ばすこともよくあります。

不用意にポジションを取るべきではありません。

小売売上高は英国に限らず天候・季節が影響しがちだ、と言われています。また以前は、1月発表(前年12月分)はクリスマス商戦の影響で毎月の結果よりも大きく変動しがち、と言われていました。

けれども、そんなことは経済情勢そのものに関心がある人か小売業者に向けての情報で、FX参加者にはあまり関係ありません。

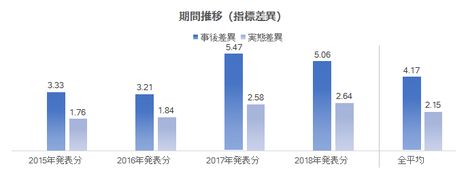

【1.2 差異推移】

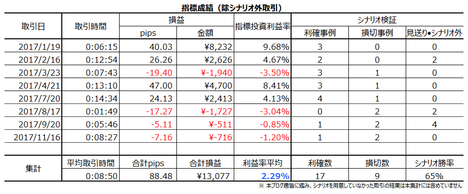

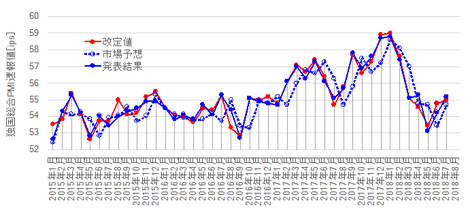

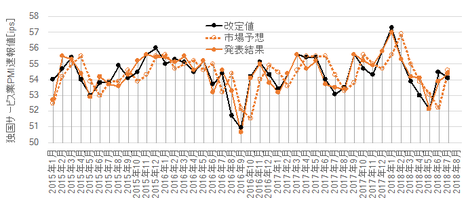

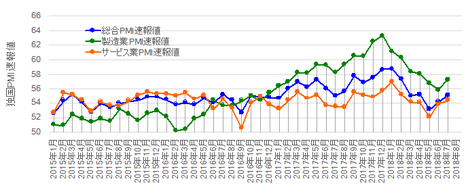

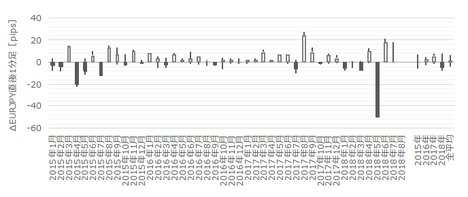

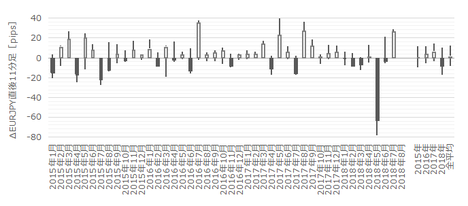

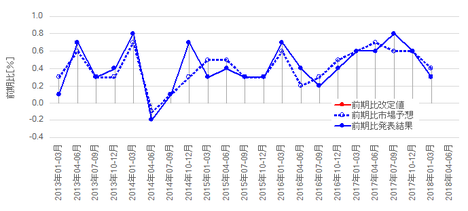

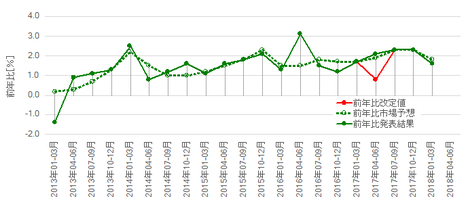

売上高とコア売上高の推移を下図に示します。

まずは、売上高前月比と前年比です。

次に、コア売上高前月比と前年比です。

ふたつのグラフは、 前月比・前年比の上下動がほぼ同期 しています。

そして、 売上高にせよコア売上高にせよ、市場予想の上下動が発表結果の上下動に比べて小さいこと に注目しましょう。こうした特徴のある指標では、前月の反動が市場予想をオーバーシュート(アンダーシュート)しやすいのです。

?U.反応分析

分析には、事前差異(=市場予想ー前回結果)と事後差異(=発表結果ー市場予想)と実態差異(発表結果ー前回結果)を多用します。差異がプラスのとき陽線・マイナスのとき陰線と対応していれば、反応が素直だと言うことにします。

【2.1 反応概要】

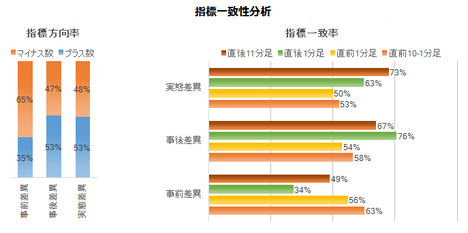

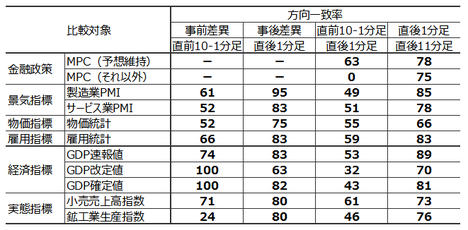

複数の発表項目の影響力の軽重を把握し、見るべきポイントを絞り込むため、各発表項目と反応方向の関係を求めておきましょう。

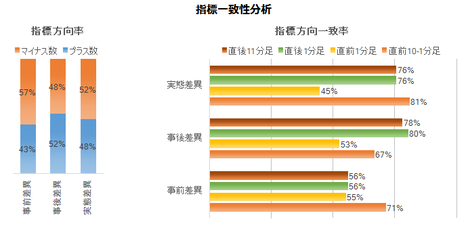

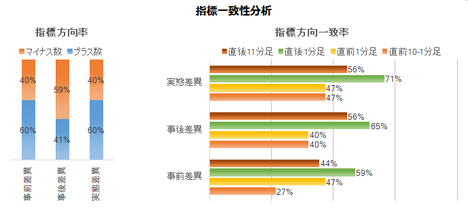

事前差異判別式は、1?前月比の事前差異+1?前年比の事前差異+3?コア前月比の事前差異+1?コア前年比の事前差異、です。この判別式の解の符号(プラスが陽線、マイナスが陰線)と直前10-1分足とは、方向一致率が71%です。

事後差異判別式は、2?前月比の事後差異+1?前年比の事後差異+3?コア前月比の事後差異+1?コア前年比の事後差異、です。この判別式の解の符号と直後1分足とは、方向一致率が80%です。

実態差異判別式は、2?前年比の実態差異+1?コア前月比の実態差異+3?コア前年比の実態差異、です。この判別式の解の符号と直後11分足とは、方向一致率が76%です。

各差異とも対応するローソク足との方向一致率が高くなっています。これなら他の指標や物価との対比分析や、天候や季節要因を考える必要はありません。素直に大勢に従うことが、特に利確に繋がりやすい指標だと言えます。

ーーー$€¥£A$ーーー

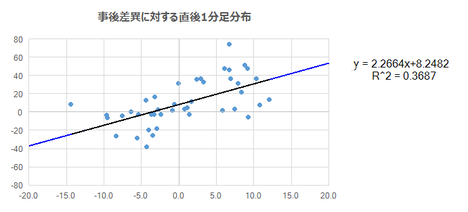

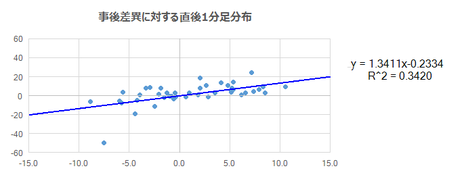

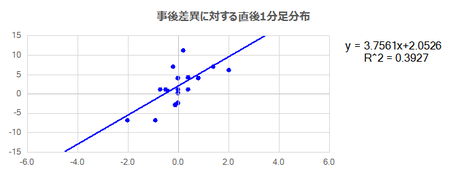

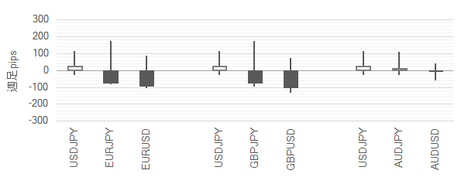

下図は、事後差異(横軸)に対する直後1分足終値(縦軸)の分布です。

縦方向(反応程度)のばらつきこそ大きいものの、全体的には右上がりのドット分布(素直な反応)となっています。

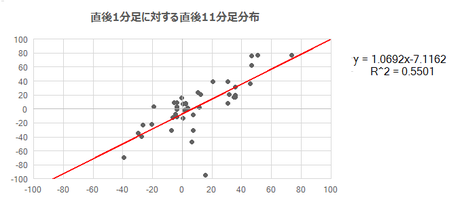

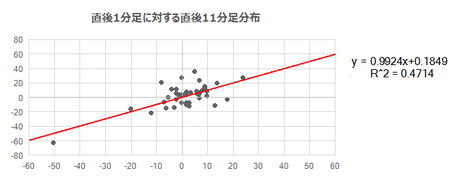

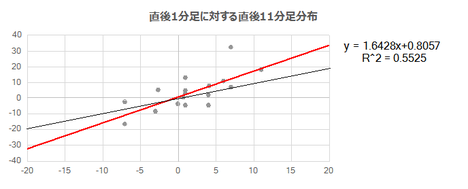

次に、その反応が伸びるか否かです。下図は、直後1分足終値(横軸)に対する直後11分足終値(縦軸)の分布です。

回帰線(赤線)の傾きは1.06で、あまり反応を伸ばしてはいません。特に、 直後1分足終値が△20pips〜+20pipsだったときは要注意 です。反応を伸ばすどころか反転したことも目立ちます。

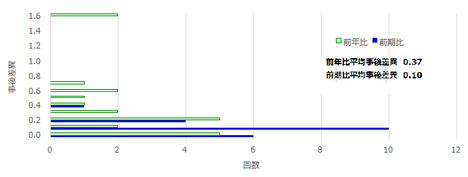

【2.2 反応程度】

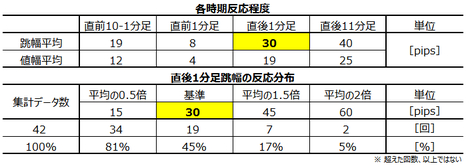

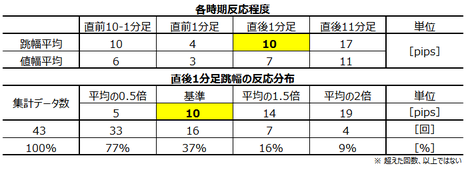

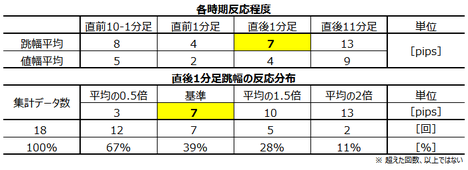

過去の 4本足チャート の各ローソク足平均値と、最も指標結果に素直に反応する直後1分足跳幅の分布を下表に纏めておきます。

直後1分足跳幅の過去平均値は30pipsに達しています。15pips以下しか跳ねなかったことは19%しかなく、30pipsを超えて反応したことは45%です。

かなり大きく反応しがちです。

2016年6月集計分では、直前10-1分足跳幅が54pips、同値幅が43pipsでした。また、2017年8月集計分では、直後1分足跳幅が94pips、直後11分足値幅が76pipsでした。驚きの反応です。

もしこんなときに逆方向にポジションを取っていたら、迷っている暇なんてありません。すぐに損切しないと、大変なことになってしまいます。

覚えておきましょう。

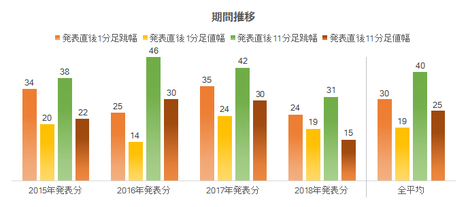

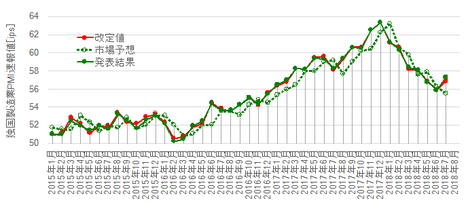

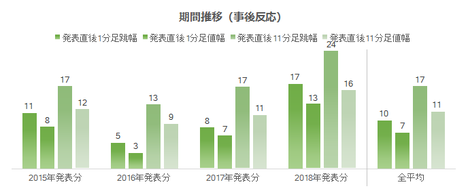

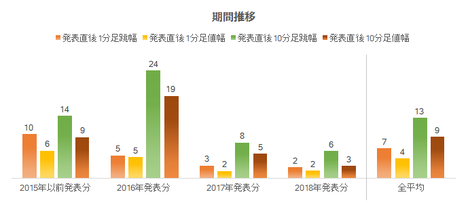

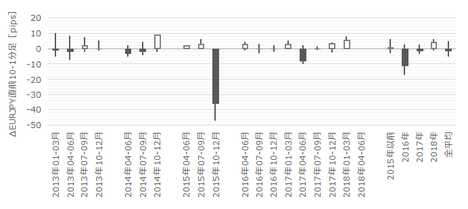

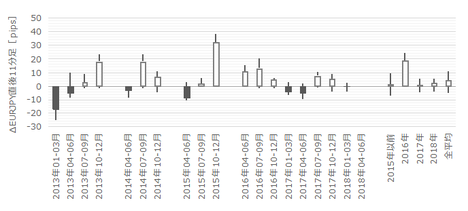

次に、2015年以降の反応平均値の推移を下図に示します。

比較のため、米国雇用統計を例に挙げると、2017年の同直後1分足跳幅平均は39pips、直後11分足値幅は28pipsでした。2017年の本指標は、同年米国雇用統計とほぼ同じだけ反応していたのです。

反応が大きい指標だけに、直後1分足・直後11分足ともに跳幅と値幅の落差が10pips以上あります。

と言っても、逆張りは薦められません。狙いは、直後1分足値幅(終値)を見て、直後11分足跳幅(高値か安値)を取る順張りです。

過去全平均を見る限りでは、その落差だけで23pipsもあります。ここを狙う方が、他の指標で発表直後の20pipsの跳ねを狙うより、順張りだけにずっと安全なはずです。

【2.3 反応方向】

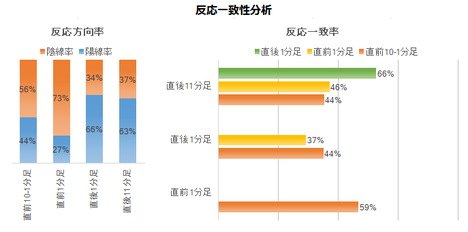

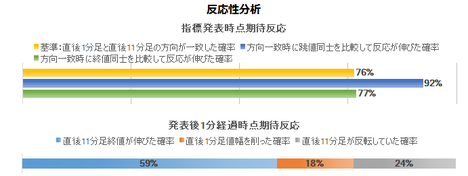

指標一致性分析 は、各差異と反応方向の一致率を調べています。

市場予想が前回結果より良ければ直前10-1分足は陽線、悪ければ陰線 になりがちです(期待的中率71%)。また、市場予想に対する発表結果の良し悪しには素直に反応しています(期待的中率80%)。

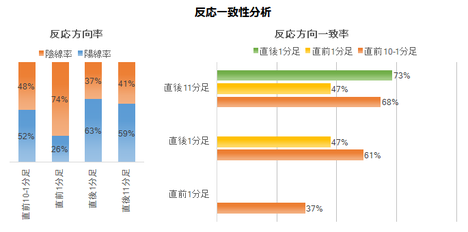

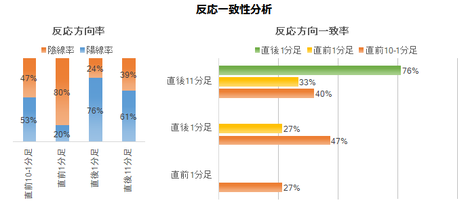

次に、 反応一致性分析 は、先に形成されたローソク足と後で形成されるローソク足の方向一致率を調べています。

直前1分足は過去陰線率が74% と、偏りが目立ちます。

直後1分足と直後11分足の方向一致率が73%と高い点を除けば、前述の 直前10-1分足と直後11分足の方向一致率が68% と高くなっています。

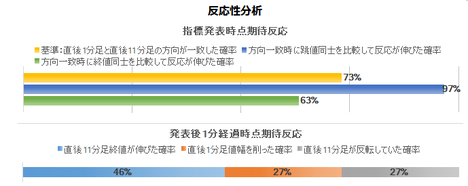

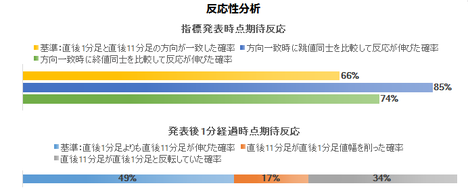

そして、 反応性分析 では、指標発表後に反応を伸ばしたか否かを調べています。

直後1分足と直後11分足との方向一致率は73%です。驚くべきことに、その73%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは97%です。 指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、指標発表後に反応方向を確認したら、追撃は早期開始 です。

ところが、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは46%しかありません。最終的に反応を伸ばすことは2回に1回に満たないのなら、先に 早期追撃で得たポジションは、指標発表から1分を過ぎたら利確の機会を窺った方が良い ということです。

?V.取引方針

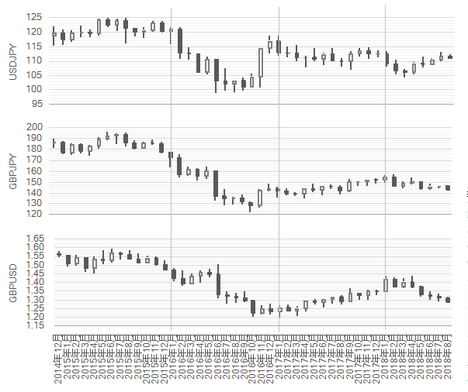

以下に過去の直前10-1分足・直前1分足・直後1分足・直後11分足の 始値基準ローソク足 を示し、それぞれの期間の取引方針を纏めておきます。

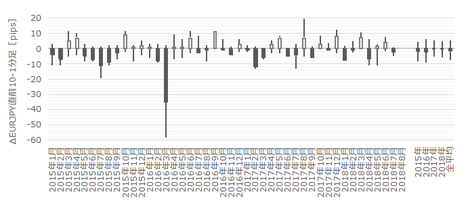

【3.1 直前10-1分足】

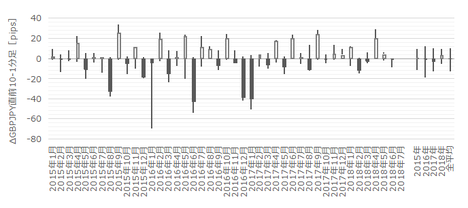

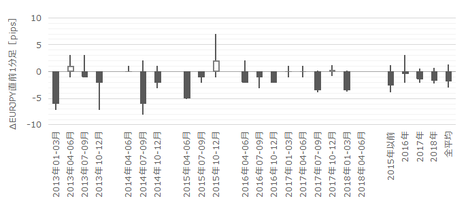

まず、直前10-1分足を下図に示します。

直前10-1分足は、過去平均跳幅が19pips、同値幅が12pipsです。そんじょそこらの指標発表直後の反応以上に動きます。

事前差異との方向一致率は71%あるので、市場予想が前回結果より良ければロング、悪ければショートをオーダー します。

さて、直前10-1分足跳幅が20pips以上だったことは過去16回(頻度38%)もあります。

注意すべきことは、この16回の直前10-1分足値幅方向と直後1分足値幅方向(跳幅方向ではありません)が一致したことは、8回(50%)だったことです。つまり、 直前10-1分足が20pips以上も跳ねたからと言って、それが指標発表後の反応方向を示唆している訳ではありません 。

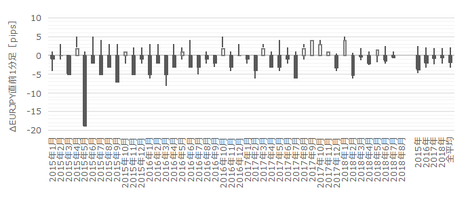

【3.2 直前1分足】

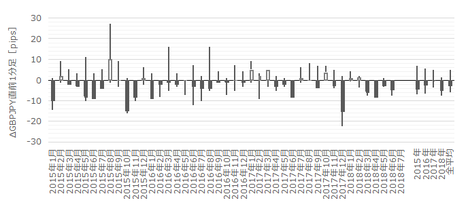

次に直前1分足です。

直前1分足の過去平均跳幅は8pips、同値幅は4pipsです。

過去陰線率は74%、直前10-1分足との方向一致率は37%(不一致率63%)です。但し、上図を見る限り、陽線側へのヒゲも目立ちます。だから、 直前10-1分足が陽線だったとき、直前1分前後に数pips陽線側に動いたらショートをオーダーし、その数pips+1・2pipsの利確を狙う と良いでしょう。

直前1分足跳幅が10pips以上だったことは過去10回(頻度24%)あります。

注意すべきことは、この10回の直後1分足値幅方向と直後1分足値幅方向(跳幅方向ではありません)が一致したことは、4回(40%)だったことです。つまり、 直前1分足が10pips以上も跳ねたからと言って、それが指標発表後の反応方向を示唆している訳ではありません 。

【3.3 直後1分足】

指標発表直後1分足を下図に示します。

直後1分足の過去平均跳幅は30pips、同値幅は19pipsです。その差11pipsは大きく、利確幅を10pisにするのか20pipsにするのか、それとも指標発表直後に跳ねたらすぐに利確するのか、予め決めておいた方が良いでしょう。

指標発表時刻を跨ぐポジションをオーダーするか否かは、次のように判断します。ちょっと複雑です。

まず、直前10-1分足と実態差異の方向一致率は81%です。だから、直前10-1分足が陽線ならば、発表結果>前回結果、となる期待的中率は81%です。それにも関わらず、もし事前差異(=市場予想ー前回結果)がマイナスなら、前回結果>市場予想、という関係が成り立ち、発表結果>前回結果>市場予想の順となります。つまり、発表結果が市場予想を上回る可能性が高い訳です。もし逆に、事前差異がプラスだと、発表結果と市場予想の大小関係はわかりません。

よって、 事前差異判別式の解の符号と直前10-1分足が逆ならば、直前10-1分足と同じ方向に直後1分足が反応する可能性が高い 、と言えます。

念のため、直前10-1分足が陰線だったときで、ロジックを確認しておきましょう。

直前10-1分足が陰線なら前回結果>発表結果となる可能性が高い訳です。それにも関わらず、もし事前差異がプラスなら、市場予想>前回結果という関係が成立しています。このとき、市場予想>前回結果>発表結果、の順になります。つまり、このとき発表結果が市場予想を下回る可能性が高い訳です。

よって前述の通り、事前差異判別式の解の符号と直前10-1分足が逆ならば、直前10-1分足と同じ方向に直後1分足が反応する可能性が高い、と言えます。

こうした条件を満たすとき、 指標発表直前に直前10-1分足と同じ方向にポジションをオーダーし、指標発表直後の跳ねで利確/損切 します。

次に指標発表後の追撃についてです。

直後1分足と直後11分足との方向一致率は73%です。その73%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは97%です。 指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、指標発表後に反応方向を確認したら、追撃は早期開始 です。

高値掴み/安値掴みを避けるためには、直後1分足終値の過去平均値(19pips)よりも小さいときに追撃ポジションを得たいものです。けれども、大きく反応する本指標発表直後は、そんな機会を待っていたら追撃の機会を失いかねません。

対策は、ポジションの大きさをいつもの半分にして、指標発表直後の反応方向を確認次第と、直後1分足終値の過去平均値(19pips)よりも小さいときを狙ってと、2段構えでポジションを取っても良いでしょう。そして、こんな期間にポジションを取るなら、数pipsの含損なんて気にしないことです。

指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは46%しかありません。最終的に反応を伸ばすことは2回に1回に満たないのなら、 早期追撃で得たポジションは、指標発表から1分を過ぎたら利確の機会を窺った方が良い ということです。

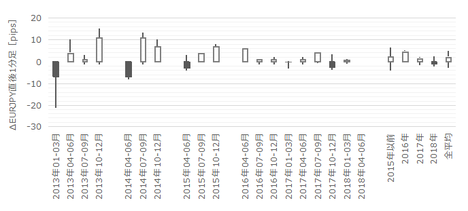

【3.4 直後11分足】

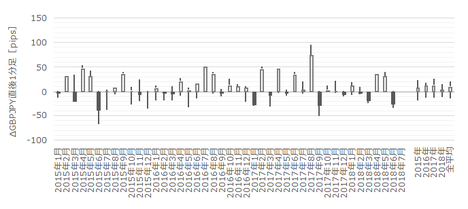

直後11分足を下図に示します。

過去平均跳幅は40pips、同値幅は25pipsです。

ここからは、データに基づかない話です。

本指標発表から1分後と11分後を比べると、先述の通り反応を伸ばしていません。けれども、本指標が大きく動き、且つ、指標結果の影響持続時間が30分以上続くことも多かった覚えがあります。

この記憶に基づく取引を行うなら、事後差異と実態差異の方向が一致しているとき(発表結果の前回結果と市場予想との大小関係が一致しているとき)、且つ、直後1分足もその方向が一致しているとき、指標発表から1分を過ぎても追撃ポジションをオーダーしても良さそうです。

?V.分析結論

本指標の特徴は以下の通りです。

以下の特徴を踏まえた取引を行うか、その日の値動きが異常なら取引を止めるかがベターな選択肢と考えています。少なくとも過去の傾向に反した取引方法は、長い目で見ると勝率をさげてしまいがちです。

- 売上高にせよコア売上高にせよ、市場予想の上下動が発表結果の上下動に比べて小さい、という特徴があります。こうした特徴のある指標では、前月の反動が市場予想をオーバーシュート(アンダーシュート)しやすくなります。

- 指標発表前から大きく動きます。

直前10-1分足は、事前差異との方向一致率が71%あります。

直前1分足は、過去陰線率が74%、直前10-1分足との方向一致率が37%(不一致率63%)です。そして、陽線側への逆ヒゲ発生頻度が高くなっています。

注意すべき点は、直前10-1分足では38%、直前1分足では24%の頻度で、それぞれ20pips以上・10pips以上の跳ねが生じています。この大きな跳ねが起きても、直前10-1分足や直前1分足の方向は、直後1分足の方向と関係ありません。 - 指標発表後はかなり大きく動きます。

市場予想が前回結果よりも改善もしくは同値なのに、直前10-1分足が陰線ならば、発表結果は市場予想を上回る可能性が高く、逆に、市場予想が前回結果よりも悪化もしくは同値なのに、直前10-1分足が陽線ならば、発表結果は市場予想を下回る可能性が高くなっています。こうした条件を満たすとき、指標発表直前に直前10-1分足と同じ方向にポジションをオーダーし、指標発表直後の跳ねで利確/損切します。

そして、指標発表後の追撃は早期開始、早期利確です。

ーーー$€¥£A$ーーー

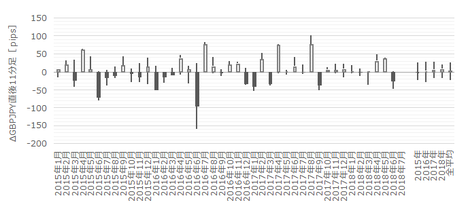

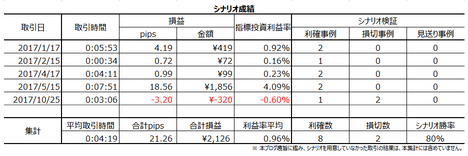

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

2017年は、本指標で8回の取引を行い、指標単位で4勝4敗(勝率50%)、シナリオ単位で17勝9敗(勝率65%)でした。1回の指標発表前後で平均8分50秒のポジションを保有し、年間損益は+88pipsでした。

発表時刻を跨いだポジションでの損切が多かったものの、その後の追撃で取り返して損益をプラス化できたようです。

この結果は、指標発表直後の反応方向を当てるのは難しくても、基本(分析結果)に忠実にやっていれば、年間プラスに持ち込むことができることを示しています。おそらく、記録を見る限りでは、4勝4敗でなくても3勝5敗(年換算で5勝7敗)でもぎりぎりプラス化できたでしょう。

そのうち、年間12回の取引で7勝できることもあるでしょう。いずれそういう運の良い年が来るのを待ちましょう。運の良さをコントロールできなくても、運の悪いときに負けを小さく抑え込むことならできそうです。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

注記以上